Система быстрых платежей (СБП) — важнейший инфраструктурный проект национального значения, направленный на содействие конкуренции, повышение качества платежных услуг, расширение финансовой доступности, снижение стоимости платежей для населения.

СБП — сервис, который позволяет физическим лицам мгновенно (в режиме 24/7) совершать межбанковские переводы по номеру мобильного телефона себе или другим лицам. Для этого необходимо, чтобы банки были подключены к Системе быстрых платежей.

Доступ к системе возможен через мобильные приложения банков, подключенных к СБП, как со смартфона или планшета, так и с компьютера. Чтобы сделать мгновенный перевод, нужно в мобильном приложении своего банка выбрать в меню перевод через СБП, счет, с которого надо сделать платеж, указать номер мобильного телефона получателя и сумму перевода. В течение нескольких секунд после подтверждения операции плательщиком деньги будут переведены и станут доступны получателю.

Система быстрых платежей разработана Банком России и НСПК. Она была запущена в промышленную эксплуатацию с 28 января 2019 года.

Банки-участники СБП

Перечень выстроен по объему активов кредитных организаций. Чем крупнее банк, тем больше вероятность, что именно он является отправителем или получателем перевода. Соответственно, находясь выше по списку, тратиться меньше времени на его поиск.

| Банк | Оплата по QR |

| Сбербанк | Да |

| ВТБ Банк | Да |

| Газпромбанк | Да |

| Альфа-Банк | Да |

| Россельхозбанк | Да |

| Банк Открытие | Да |

| МКБ | Да |

| Райффайзенбанк | Да |

| Юникредит Банк | Да |

| Росбанк | Да |

| Совкомбанк | |

| Россия | Да |

| Промсвязьбанк | Да |

| Ситибанк | |

| Банк Санкт-Петербург | |

| Банк ВБРР | Да |

| Тинькофф Банк | Да |

| СМП Банк | |

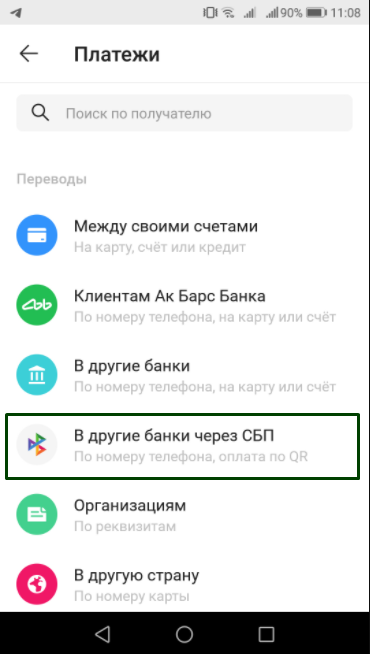

| Ак Барс Банк | Да |

| Уралсиб | |

| Новикомбанк | |

| Почта Банк | Да |

| НКО НРД | Да |

| Мособлбанк | |

| Банк ДОМ.РФ | Да |

| МИнБанк | |

| УБРиР | |

| РНКБ Банк | |

| Банк Русский Стандарт | Да |

| Абсолют Банк | Да |

| Хоум Кредит Банк | |

| Банк Зенит | |

| ИНГ Банк (Евразия) | |

| Ренессанс Кредит | |

| Дойче банк | Да |

| ОТП Банк | |

| Кредит Европа Банк | |

| Банк Возрождение | |

| Банк Восточный | |

| МТС Банк | |

| Транскапиталбанк | |

| Запсибкомбанк | |

| Таврический Банк | |

| ББР Банк | |

| МСП Банк | Да |

| ВУЗ-Банк | |

| Центр-Инвест | |

| СНГБ | |

| Банк Авангард | Да |

| Азиатско-Тихоокеанский Банк | |

| Банк Аверс | |

| Кубань Кредит | |

| Финсервис | |

| Металлинвестбанк | |

| Локо-Банк | |

| Сетелем Банк | |

| ЦентроКредит | |

| СКБ-Банк | Да |

| Банк Союз | |

| Тойота Банк | |

| Экспобанк | Да |

| СДМ-Банк | |

| БКС Банк | |

| Левобережный Банк | |

| Примсоцбанк | |

| РГС Банк | |

| Фора-Банк | |

| Банк СГБ | |

| Банк Интеза | |

| Меткомбанк | |

| МБ Банк | |

| Энерготрансбанк | |

| Саровбизнесбанк | |

| Золотая Корона (РНКО Платежный Центр) | |

| КЭБ ЭйчЭнБи Банк | Да |

| Генбанк | |

| Точка Банк | Да |

| Газэнергобанк | Да |

| Челиндбанк | |

| Челябинвестбанк | |

| КИВИ Банк | |

| Балтинвестбанк | |

| Солидарность | Да |

| Аресбанк | |

| Кольцо Урала | |

| БыстроБанк | Да |

| Ланта-Банк | |

| Дальневосточный банк | |

| ИПБ Банк | |

| Приморье | |

| Держава | |

| МС Банк Рус | |

| Алмазэргиэнбанк | |

| Банк Хлынов | Да |

| Чайна Констракшн Банк | |

| Международный Финансовый Клуб | |

| Банк Объединенный Капитал | |

| Кредит Урал Банк | |

| Национальный Стандарт | |

| Банк ПСКБ | Да |

| НС Банк | |

| Акибанк | |

| Плюс Банк | |

| Урал ФД | |

| Модульбанк | Да |

| Москоммерцбанк | |

| Ростфинанс Банк | |

| Банк Славия | |

| Гарант-Инвест Банк | |

| Интерпромбанк | |

| НК Банк | |

| РосДорБанк | |

| Агропромкредит | |

| НБД-Банк | |

| Кошелев-Банк | |

| Александровский | |

| Инбанк | |

| Энергобанк | |

| Татсоцбанк | |

| Джей энд Ти Банк | |

| Банк Акцепт | Да |

| РЕСО Кредит | Да |

| Морской Банк | |

| Прио-Внешторгбанк | |

| Алеф-Банк | |

| Банк Оренбург | |

| ЭнергоМашБанк | |

| СКС Банк | |

| Пойдём! | |

| ИШБанк | |

| Автоторгбанк | |

| Форштадт | |

| Реалист Банк | |

| Норвик Банк | |

| Банк Развитие-Столица | Да |

| Банк Казани | |

| Тольяттихимбанк | |

| Нацинвестпромбанк | |

| банк Раунд | |

| НРБанк | |

| Эс-Би-Ай Банк | |

| Датабанк | |

| КС Банк | |

| Нико-Банк | |

| Руснарбанк | |

| Экономбанк | |

| Русьуниверсалбанк | |

| Банк Снежинский | |

| Итуруп Банк | |

| НКО ЮМани | Да |

| WebMoney (через Банк ККБ) | Да |

| Банк Нейва | |

| Солид Банк | |

| Кузнецкбизнесбанк | |

| Трансстройбанк | |

| Сибсоцбанк | |

| Автоградбанк | |

| Актив Банк | |

| Финам Банк | Да |

| Банк БКФ | |

| Банк Екатеринбург | |

| Нефтепромбанк | |

| МБА-Москва | |

| Хакасский муниципальный банк | Да |

| Белгородсоцбанк | |

| Томскпромстройбанк | |

| Новобанк | |

| Банк Агророс | |

| Земский Банк | |

| Венец Банк | |

| Горбанк | |

| Северный Народный Банк | |

| Углеметбанк | |

| ГТ банк | |

| Новый Век | |

| Уралпромбанк | |

| Юнистрим | |

| Банк Платина | Да |

| Тендер-Банк | |

| Первый Инвестиционный Банк | |

| Банк Заречье | |

| Синко-Банк | |

| Внешфинбанк | |

| ПроБанк | |

| НОКССБАНК | |

| Москва-Сити | |

| Москомбанк | |

| Владбизнесбанк | |

| Гута-Банк | |

| Веста Банк | Да |

| Стройлесбанк | |

| Кубаньторгбанк | |

| КБ ИС Банк | |

| Крокус-Банк | |

| Заубер Банк | |

| Братский АНКБ | |

| Банк Кремлевский | |

| НКО Элплат | Да |

| Банк Йошкар-Ола | |

| ИК Банк | |

| Социум-Банк | |

| Банк Саратов | |

| РНКО РИБ | Да |

| Америкэн Экспресс Банк | Да |

| Банк 131 | Да |

| Банк Акрополь | |

| РНКО Деньги.Мэйл.Ру (VK Pay) | |

| Геобанк | |

| НКО Монета | Да |

| НКО Моби.Деньги | |

| НКО Русское финансовое общество | Да |

| Еврофинанс Моснарбанк | |

| Тимер Банк |

Все указанные коммерческие структуры могут быть как отправителем перевода, так и получателем. Дополнительно отмечена возможность оплаты по QR-коду. Ее, к сожалению, на текущий момент предоставляет мало банков. Хотя, их число постепенно увеличивается.

Отдельно стоит выделить нюанс, которым располагает система быстрых платежей – банки-участники могут действовать в интересах третьих лиц. Фактически являясь корреспондентами. Например, ККБ Банк, который выступает расчетной структурой для рублевых кошельков WebMoney.

Схожий принцип относительно РНКО Платежный Центр. Эта небанковская кредитная организация не только проводит переводы, но и эмитирует карты для третьих лиц. Например, такие как Кукуруза, Билайн и т.д. В том числе выпускает пластик для ряда МФО.

Какие банки подключены к СБП

СБП включает в свой список крупнейшие кредитные организации страны. Например, все из системно значимых банков ЦБ РФ подключены к системе. В том числе Сбербанк (с 28 мая 2020 года). Эти 11 структур концентрируют в себе 60% активов рынка. Пять из которых поддерживают и оплату по QR-коду.

Если в целом рассматривать список, то система быстрых платежей достаточно популярна. Об этом свидетельствует тот факт, что 30 ее участников входят в ТОП-100 банков России с наибольшими активами.

Дополнительно стоит выделить еще две группы участников. Первая – небанковские кредитные организации. Они хоть и небольшие, но все же популярны среди населения. Например, РНКО Платежный центр, более известна как «Золотая Корона». Или Яндекс.Деньги.

Вторая – банки, работающие по лицензии другой кредитной организации. В частности, Рокетбанк, который полностью принадлежит Киви Банку, а также Точка Банк, действующим все от того же Киви Банка и Банка Открытие.

Комиссия за переводы через СБП

Стоимость переводов через СБП зависит от тарифной политики финучреждения. Одни банки не удерживают комиссионный сбор за данную услугу, другие — берут минимальную плату. Например, в Сбербанке и Альфа-Банке, если общий размер перечислений через систему составляет менее 100 000 рублей в месяц, то комиссия за перевод не взимается. В противном случае с суммы превышения спишется 0,5% (не более 1 500 рублей).

Также кредитные организации по своему усмотрению устанавливают лимиты по безналичным переводам через Систему быстрых платежей. В Сбербанке максимальная сумма перечисления составляет 50 000 рублей в сутки.

Размер комиссии для бизнеса за осуществление безналичных платежей по QR-коду составляет 0,7% от суммы покупки. Для предприятий данный способ оплаты является более выгодным по сравнению с торговым эквайрингом. При проведении платежей через POS-терминал комиссия банка в среднем составляет 2% от суммы транзакции.

Лимиты на переводы

В СБП от Центрального Банка России для финансовых учреждений установлен только 1 лимит – сумма 1 операции не должна превышать 600 тыс. р. Но ограничения для своих клиентов каждое финансовое учреждение вправе устанавливать самостоятельно. При этом учитываются не только лимиты сервиса, но и необходимость соблюдать антиотмывочное законодательство.

Примеры лимитов на переводы через СБП в некоторых банках:

- Тинькофф – до 10 переводов в день, каждый на сумму до 150 тыс. р., но не более 1,5 млн р. за месяц.

- Авангард – до 75 тыс. р. за 1 раз, до 300 тыс. р. в сутки и до 1,5 млн р. в месяц.

- МКБ – до 100 тыс. р. за 1 раз, до 150 тыс. р. за 1 сутки и до 1 млн р. в месяц.

- Совкомбанк – до 75 тыс. р. за 1 раз, до 100 тыс. р. в сутки (макс. 10 операций), до 300 тыс. р. в месяц.

Зачем создавали Систему быстрых платежей

Ключевая цель СБП — предоставить людям возможность быстро, удобно и недорого перевести деньги на счет в другом банке по простому идентификатору, говорит представитель НСПК: «Система также направлена на повышение качества платежных услуг, расширение финансовой доступности, снижение стоимости платежей для населения и содействие конкуренции на российском платежном рынке».

В первую очередь ЦБ создавал Систему быстрых платежей как конкурента Сбербанку, который первым реализовал систему переводов по номеру телефона и является монополистом на этом рынке: по последним открытым данным Федеральной антимонопольной службы на 2018 год, доля Сбербанка составляла 94%. Крупнейший банк не хотел подключать сервис ЦБ, и регулятор обязал его сделать это по закону. В итоге Сбербанк подключился к СБП на полгода позже установленного срока (в конце марта прошлого года вместо 1 октября 2019 года), за что был оштрафован Банком России.

Купить онлайн-кассу

Источники:

- https://cbr.ru/PSystem/sfp/

- https://brobank.ru/sbp-banki-uchastniki/

- https://mnogo-kreditov.ru/rejtingi-bankov/banki-uchastniki-sbp.html

- https://kredibank.ru/platezhnye-sistemy/sistema-bystryh-platezhej/

- https://trends.rbc.ru/trends/industry/6009426c9a7947f067a2365a

Обычный банковский перевод может идти до пяти рабочих дней. Чтобы перевести деньги, нужно вводить множество громоздких реквизитов, знать номер карты получателя или его банковский счет. Но сегодня у клиентов российских банков появилась возможность переводить деньги просто по номеру мобильного телефона, причем перевод приходит за считанные секунды. Все, что нужно сделать, — воспользоваться сервисом «Система быстрых платежей» (СБП), который был разработан Банком России совместно с Национальной системой пластиковых карт.

Давайте разберемся, как работает система быстрых платежей, поговорим о ее преимуществах и недостатках. Также в статье вы найдете пошаговые инструкции по подключению и использованию СБП в мобильных приложениях различных банков.

Что такое система быстрых платежей

Система быстрых платежей дает физическим лицам возможность отправлять деньги как другим людям, так и выполнить перевод на собственный счет. При этом счета могут находиться в разных банках. Переводы осуществляются в рублях по всей России.

СБП работает по следующей схеме:

- Отправитель денежных средств в личном кабинете на сайте банка или в мобильном приложении формирует поручение своему банку на перевод нужной суммы, выбрав услугу перевода средств через СБП и введя номер телефона в качестве реквизита получателя.

- Система отыщет счет получателя, вне зависимости от того, в каком подключенном к сервису СБП банке он был открыт.

- Затем сервис передаст сведения о переводе денег в банк получателя.

- После чего банк, в котором обслуживается получатель, производит зачисление нужной суммы на его счет.

Несмотря на то, что операция состоит из нескольких шагов, вся процедура занимает не более одной минуты, а деньги получателю придут практически моментально.

Комьюнити теперь в Телеграм

Подпишитесь и будьте в курсе последних IT-новостей

Подписаться

Плюсы и минусы системы быстрых платежей

СБП дает пользователям множество преимуществ:

- Удобство. Единственный идентификатор, которой нужно указывать при переводе по системе быстрых платежей — номер телефона получателя платежа.

- Выгода. За переводы, сумма которых не превышает 100 тысяч рублей в месяц, комиссия не взимается. Если сумма перевода превысит 100 тысяч рублей в месяц, банк вправе брать комиссию 0,5% от суммы перевода, но ее размер не должен превышать 1,5 тысяч рублей за перевод.

- Услуга доступна в любое время. Сервис работает круглый год, даже в праздники, в режиме 24/7.

- Скорость. В системе быстрых платежей списание денежной суммы со счета и зачисление на другой счет выполняется мгновенно.

- Можно обойтись без карты. Перевод возможен даже при отсутствии пластиковой карты — для получения или отправки денег можно использовать обычный счет в банке. Переводы выполняются по любым счетам, за исключением кредитных. Если у пользователя имеется несколько счетов, он может указать, на какой из них следует получать переводы.

- Простота использования. Для работы с СБП не нужно устанавливать какое-то специальное программное обеспечение — операция выполняется с помощью обычного мобильного приложения вашего банка.

Как видите, плюсов у системы быстрых платежей очень много, однако не обходится без некоторых ограничений:

- Отправить деньги в абсолютно любой банк не получится. Оба банка (отправителя и получателя) должны быть участниками СБП. Перечень банков системы быстрых платежей можно посмотреть на официальном сайте сервиса.

- Максимальная сумма одной транзакции не может превышать 600 тысяч рублей, причем банки-участники могут наложить дополнительные лимиты на размер переводов.

- Переводы в системе являются безотзывными, после отправления денег отменить перевод не получится. Поэтому будьте особенно внимательны при указании номера телефона и банка получателя и еще раз проверьте эти данные при подтверждении перевода. Если все-таки получатель денег был указан неправильно, для решения этой проблемы отправителю придется обратиться в свой банк, из которого был совершен перевод.

Как подключить систему быстрых платежей

Возможность платежа по СБП может быть доступна сразу (обычно эта опция находится в разделе платежей и переводов), но некоторые банки перед первым использованием сервиса требуют вручную включить систему быстрых платежей в мобильном приложении. Рассмотрим, как это делается, на примере приложений нескольких крупных банков.

Как подключить СБП в Сбербанке

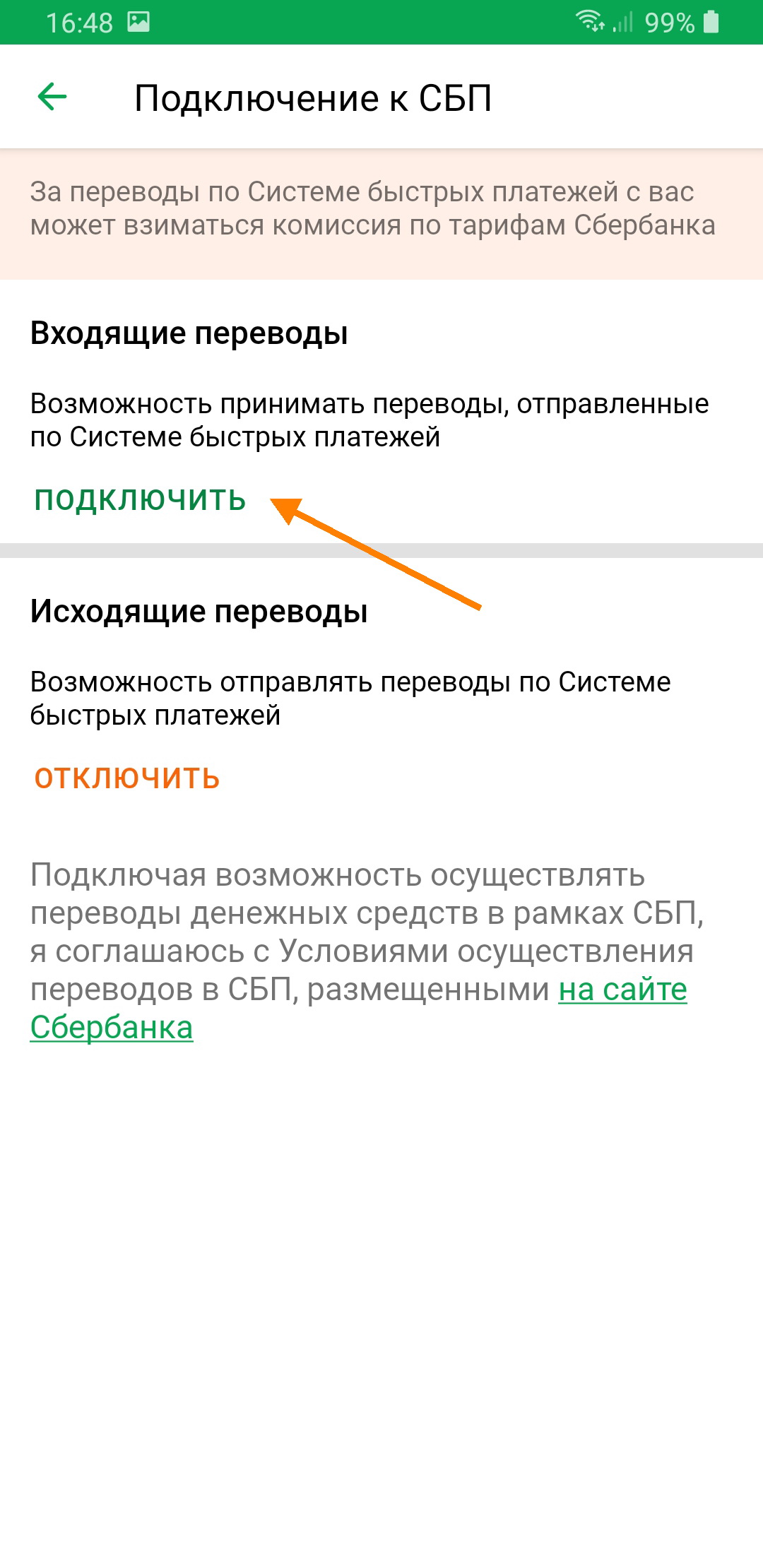

Переводы через систему быстрых платежей в Сбербанке осуществляются через мобильное приложение «Сбербанк Онлайн». По умолчанию такой пункт в списке вариантов платежей отсутствует, для его активации необходимо произвести следующие настройки:

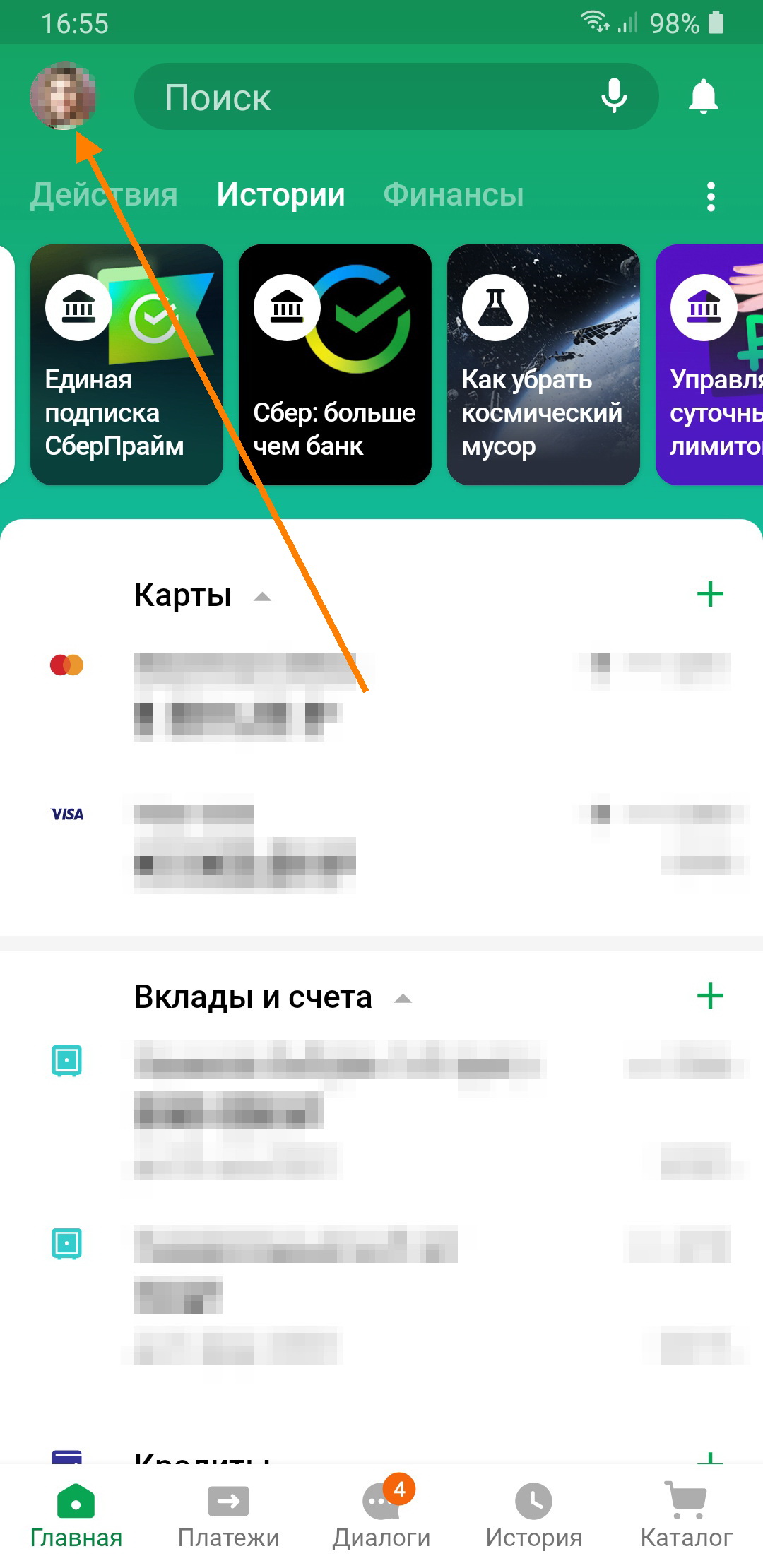

- Откройте приложение, авторизуйтесь и войдите в свой профиль, нажав на аватар пользователя в левом верхнем углу экрана.

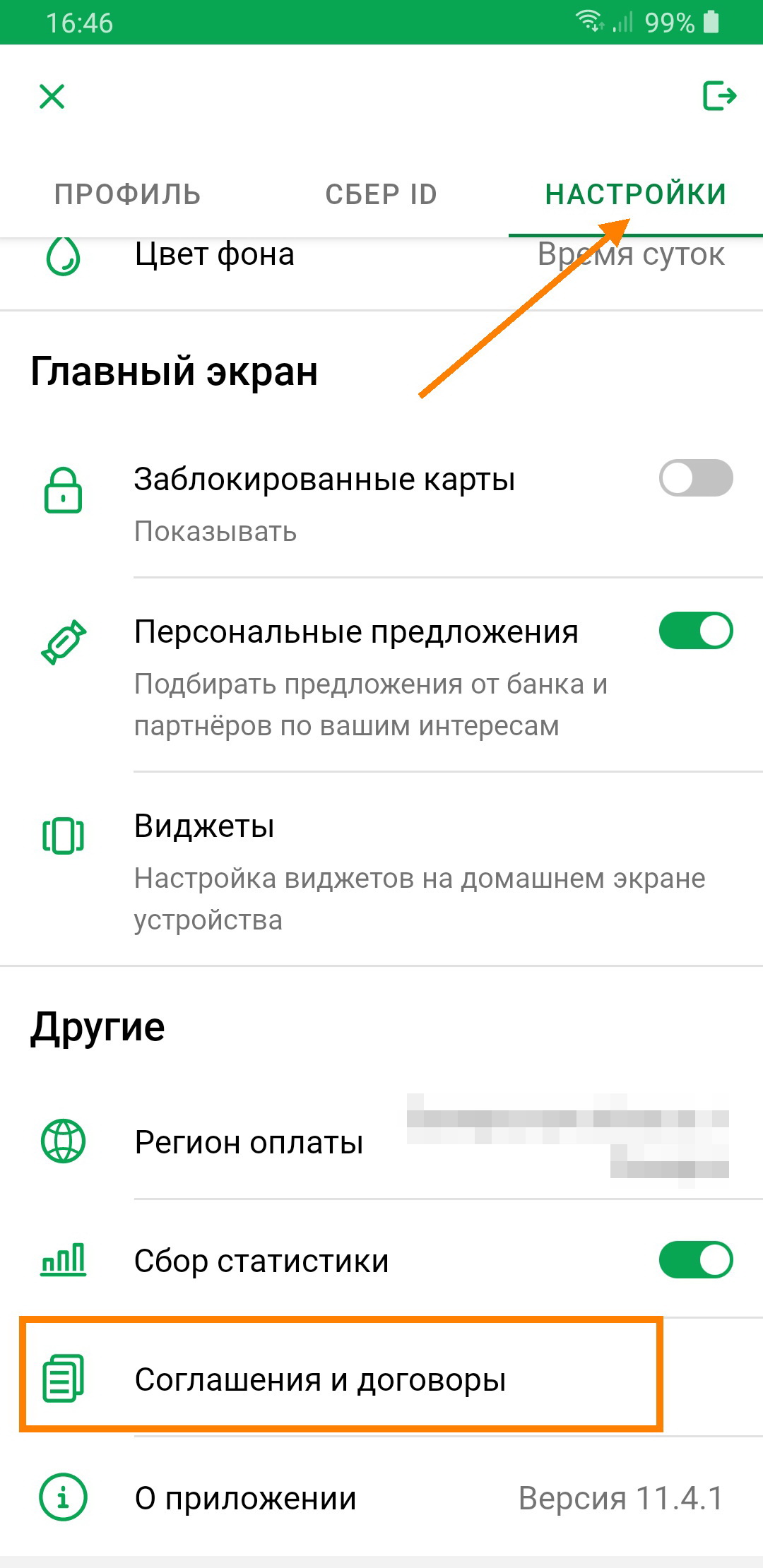

- Перейдите в раздел «Настройки» и в секции «Другие» найдите пункт «Соглашения и договоры».

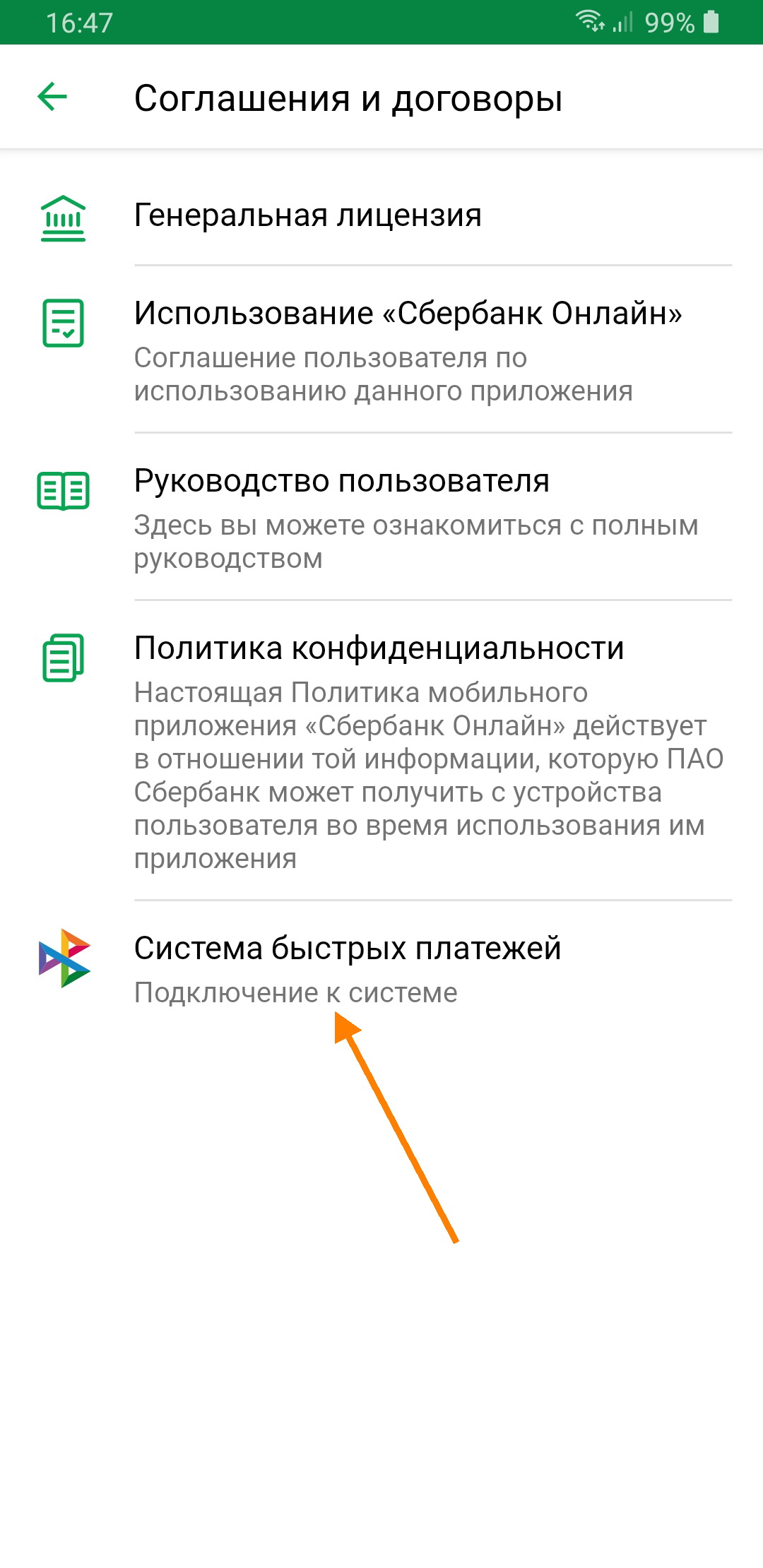

- Далее нажмите на последний в списке пункт «Система быстрых платежей. Подключение к системе».

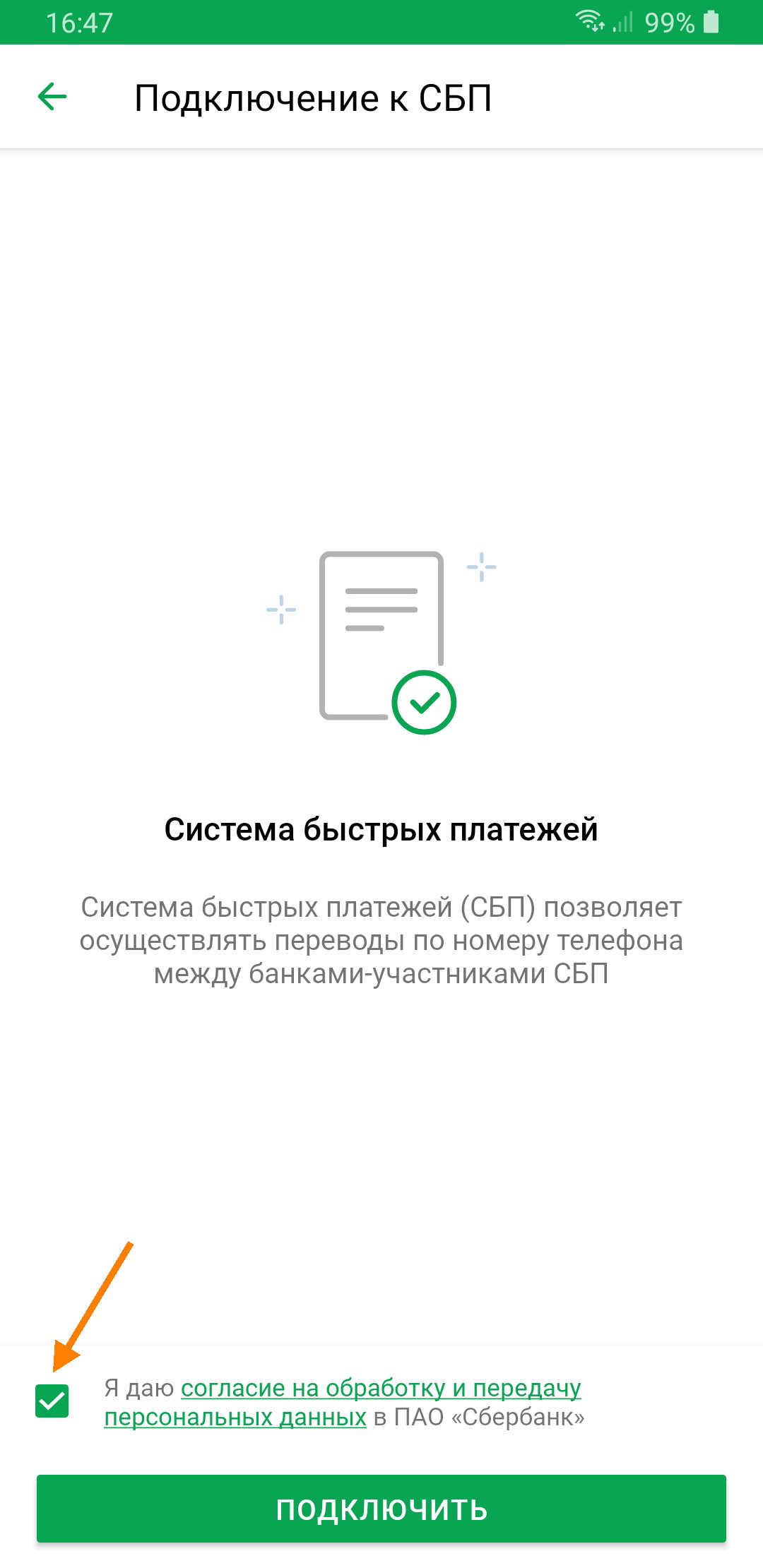

- На следующем экране необходимо дать согласие на обработку персональных данных, установив соответствующий флажок, а затем нажать кнопку «Подключить».

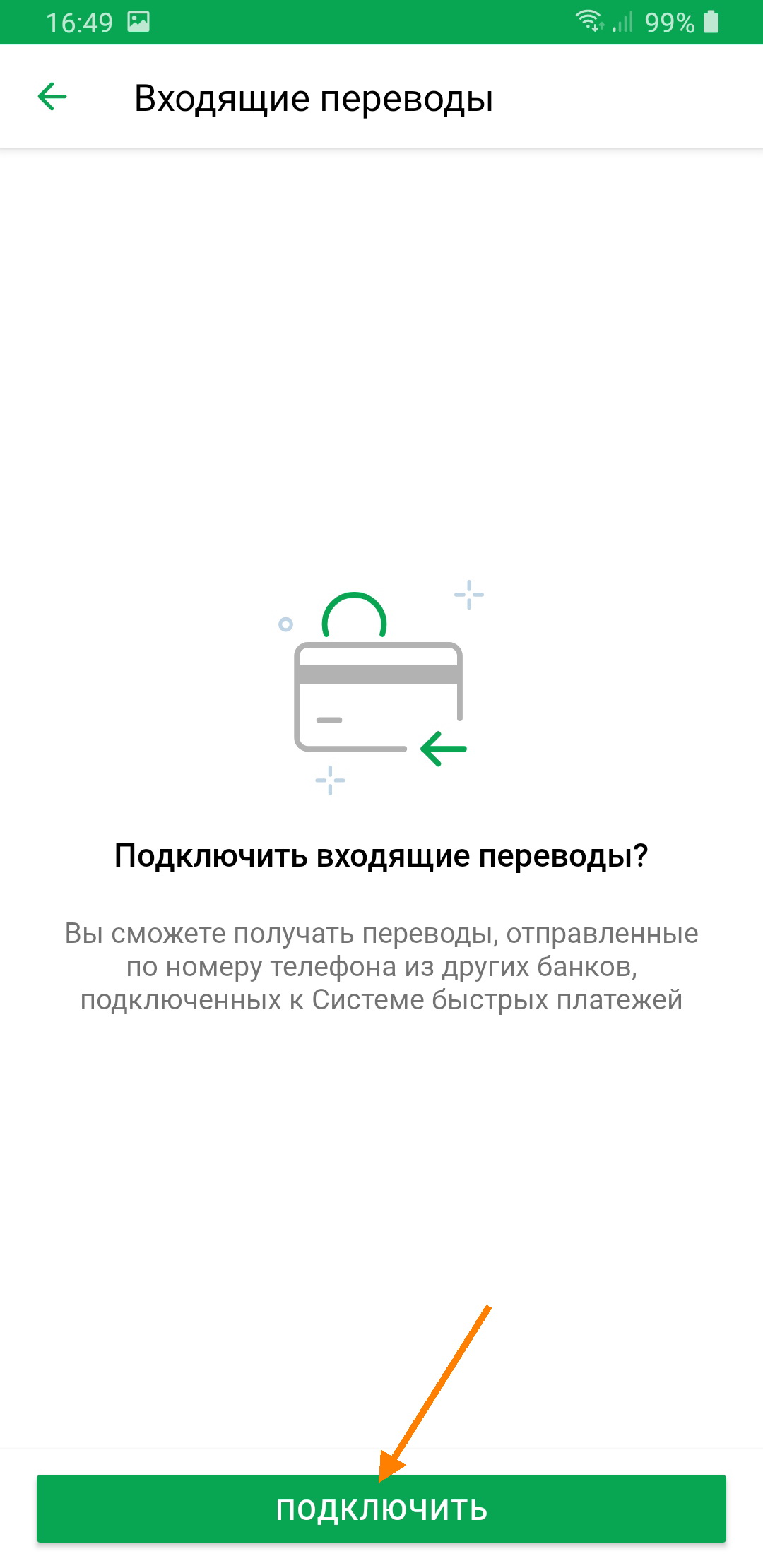

- Входящие и исходящие переводы можно подключать по отдельности. Возможность исходящих переводов в другие банки будет активирована сразу. Чтобы принимать входящие переводы из других кредитных организаций, нажмите на пункт «Подключить».

- На следующем экране нажмите кнопку «Подключить». На этом настройка СБП в Сбербанк Онлайн будет завершена.

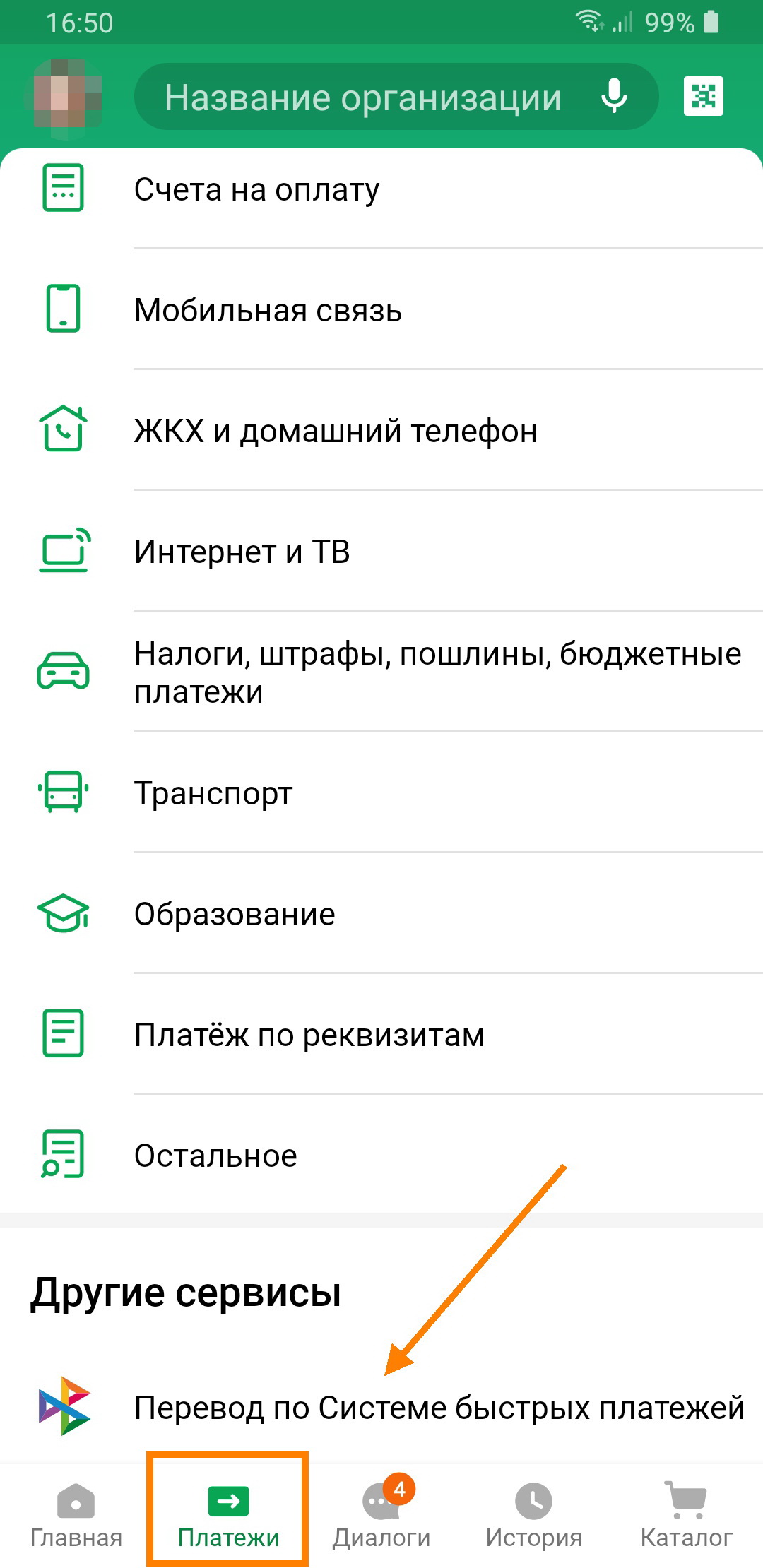

Теперь, чтобы перевести деньги на свой счет в другом банке или отправить перевод другому человеку в мобильном приложении «Сбербанк Онлайн», проделайте следующие шаги:

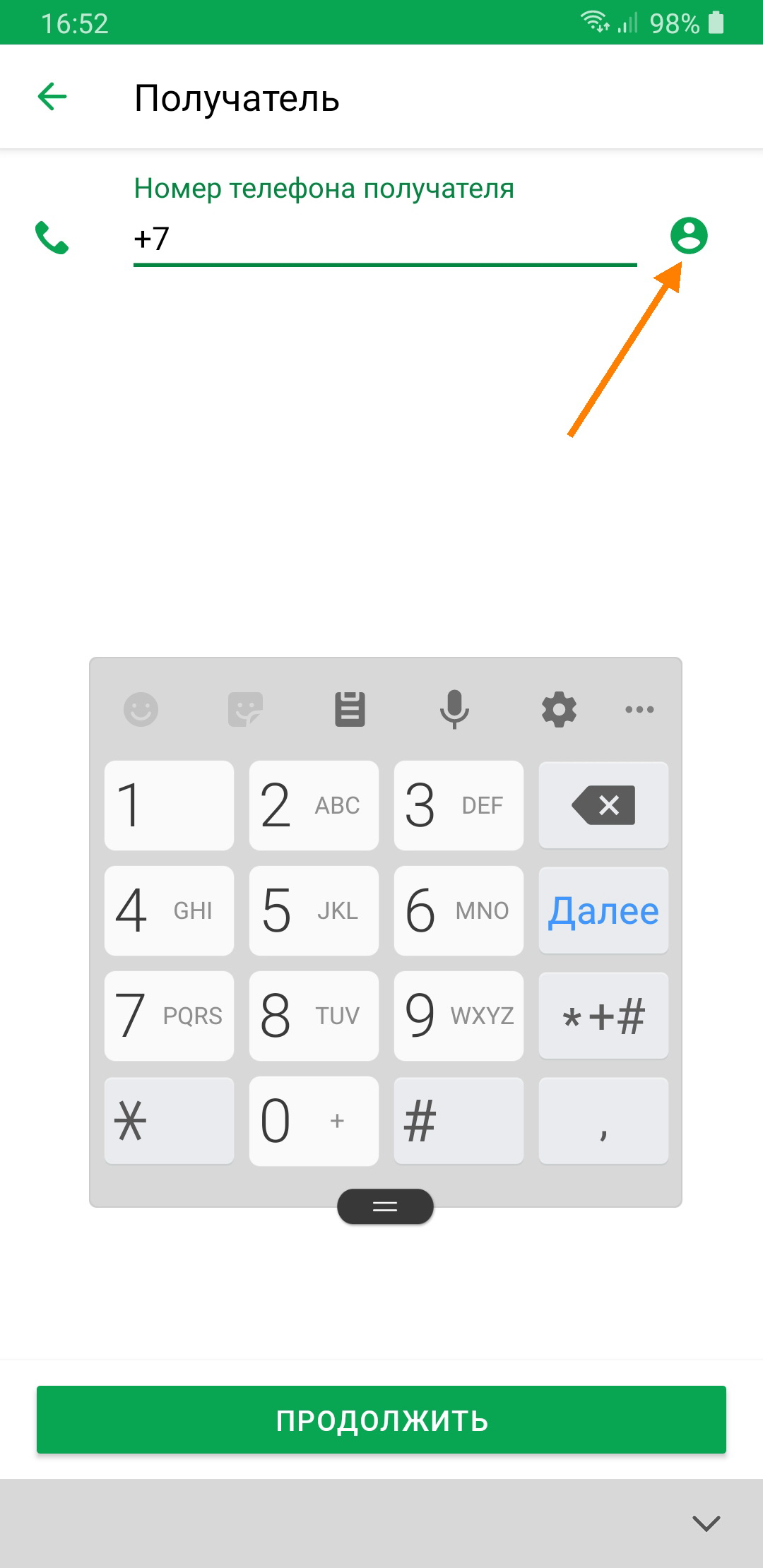

- Перейдите в раздел «Платежи» в нижней части экрана, прокрутите список до секции «Другие сервисы» и выберите пункт «Перевод по Системе быстрых платежей».

- Введите телефон получателя. Нажав на иконку справа, можно выбрать контакт из адресной книги, и телефон будет добавлен автоматически. Чтобы перейти к следующему шагу, нажмите кнопку «Продолжить».

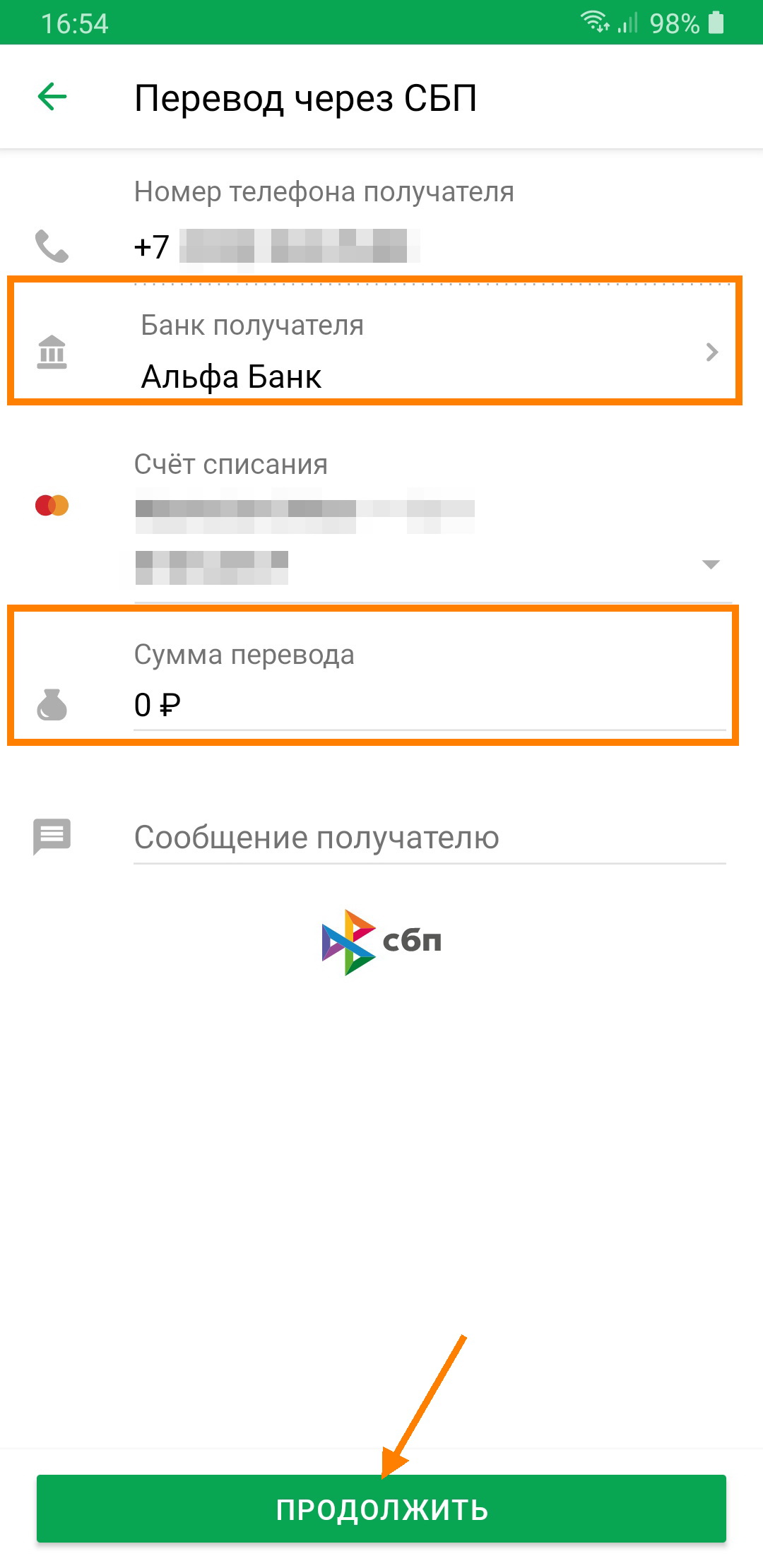

- Выберите из списка банк получателя и введите сумму перевода, после чего нажмите кнопку «Продолжить».

- Далее следует прочитать информацию о комиссии, внимательно проверить реквизиты платежа, а затем подтвердить списание денег.

Уже через несколько секунд после подтверждения операции деньги будут доступны адресату. Чтобы убедиться в том, что перевод осуществлен успешно, свяжитесь с получателем.

Переводы по системе быстрых платежей доступны для пользователей мобильного приложения «Сбербанк Онлайн» для операционных систем iOS и Android, начиная с версии 10.12. Минимальная сумма одного перевода в Сбербанке составляет 10 рублей, максимальная — 50 тысяч рублей. Также действует суточный лимит 50 тысяч рублей.

Подключение СБП в Альфа-банке

Для использования СБП в Альфа-банке:

- Войдите в мобильное приложение «Альфа-Мобайл».

- Откройте свой профиль, нажав на расположенное в верхнем левом углу экрана окошко.

- Перейдите в раздел «Настройки».

- Далее выберите «Соглашения».

- Нажмите пункт «Система быстрых платежей».

- Вы можете подключать как входящие, так и исходящие платежи. Поставьте галочку, чтобы подтвердить согласие с условиями сервиса СБП.

Теперь, если входящие платежи у получателя перевода включены, вы сможете отправить ему деньги:

- Перейдите в раздел «Перевод».

- Выберите пункт «Переводы в другие банки».

- Выберите вариант перевода по номеру мобильного телефона, укажите контактный номер получателя платежа.

- Далее выберите название банка получателя.

- Укажите сумму, которую нужно отправить и нажмите кнопку «Перевести».

СБП в ВТБ

Система быстрых платежей ВТБ в мобильном приложении «ВТБ-Онлайн» подключается так:

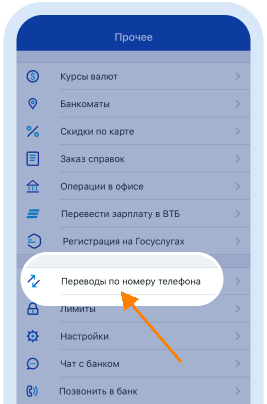

- Вам нужно перейти в раздел «Прочее» в нижней строке меню.

- Затем необходимо нажать на строку «Переводы по номеру телефона».

- Выберите пункт «Переводы по номеру телефона».

- Если вы хотите, чтобы при переводах по системе быстрых платежей из любого другого банка средства поступали на карту ВТБ по умолчанию, активируйте опцию «Сделать ВТБ основным».

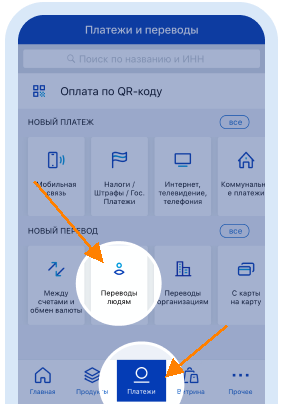

Для выполнения перевода в приложении «ВТБ-Онлайн»:

- Откройте раздел «Платежи» и выберите опцию «Переводы людям» в разделе «Новый перевод».

- В открывшемся окне выберите пункт «По телефону».

- Введите номер телефона получателя платежа, укажите банк, клиентом которого является получатель.

- Выполните перевод, нажав на кнопку «Перевести», а затем «Выполнить».

Система быстрых платежей в Тинькофф Банке

Для перевода денег через систему быстрых платежей в приложении Тинькофф:

- Выберите раздел «Платежи», затем укажите «Переводы по телефону» и далее «По номеру телефона».

- Наберите номер телефона получателя самостоятельно либо выберите его из телефонной книги.

- Укажите банк получателя из списка, для этого нажмите на строку «В другой банк».

- Введите сумму перевода, после чего нажмите кнопку «Перевести».

Перспективы развития сервиса

Уже сейчас в системе быстрых платежей имеется возможность не только выполнять переводы между счетами физических лиц, но и производить платежи в пользу юрлиц, например, для оплаты товаров или услуг. Делать это можно в том числе с применением QR-кодов.

В будущем планируется расширить функционал сервиса: добавить систему запроса денег, возможность выполнять переводы денежных средств от компаний физическим лицам, а также реализовать автоплатежи для погашения кредитов или оплаты через СБП подписки за контент.

Содержание статьи

Показать

Скрыть

Комиссия за межбанковские переводы и длительный период для зачисления средств — существенные недостатки безналичных расчетов.

Система быстрых платежей (СБП) — платформа, которая позволяет перевести средства из одного банка на счет в другом практически мгновенно. Для этого достаточно знать только номер телефона и банк получателя. При этом никакой комиссии за такие переводы в рамках ежемесячного лимита не предусмотрено.

Рассказываем:

- как подключить Систему быстрых платежей в Сбербанке;

- какие тарифы для переводов через СБП в Сбербанке;

- можно ли перевести средства с кредитки через Систему быстрых платежей;

- какие суммы можно перевести;

- какие нюансы стоит учесть при работе с СБП.

Что такое Система быстрых платежей и зачем она клиентам банков

Систему быстрых платежей (СБП) разработали Банк России и Национальная система платежных карт, чтобы повысить доступность платежных услуг и снизить их стоимость для банковских клиентов.

Система быстрых платежей — сервис для межбанковских переводов по номеру телефона. Комиссия за такие переводы отсутствует при переводах до 100 тысяч рублей в месяц между физлицами или составляет 0,5% (но не более 1,5 тысячи рублей) при превышении лимита.

Сейчас с системой работают уже более 200 банков, поэтому шансы на то, что вы сможете совершить перевод в другой банк без комиссии в пределах лимита, очень высоки.

Как работает СБП

Получить доступ к системе можно в приложении банков-участников через личный кабинет на сайте банка или мобильное приложение.

Для перевода средств на счет в другом банке важно, чтобы получатель также был подключен к СБП.

Чтобы совершить платеж, достаточно указать сумму перевода и номер телефона получателя. Отправленные таким образом средства поступят на другой счет мгновенно.

Сколько можно перевести через СБП

Согласно российскому законодательству перевести можно не более 600 тысяч рублей за месяц. При этом банки могут устанавливать собственные лимиты. Например, в Сбере сумма может составлять от десяти до 50 тысяч рублей за одну операцию и не более 50 тысяч рублей в сутки.

В месяц можно перевести до 100 тысяч рублей бесплатно, для переводов сверх этой суммы предусмотрена комиссия в 0,5% от суммы перевода, но не более 1 500 рублей.

Достоинства и недостатки СБП (Сбербанк)

К преимуществам Системы быстрых платежей в Сбере можно отнести:

- моментальные переводы через систему;

- достаточно знать только номер телефона и банк получателя;

- средства можно отправлять без комиссии в рамках месячного лимита.

Недостатком СБП является только определенный лимит для переводов без комиссии: до 50 тысяч рублей для переводов за один раз и 100 тысяч рублей в месяц.

Сбербанк начал предупреждать на странице, использующейся для ввода данных банковской карты, о том, что «для стабильной работы скоро потребуются сертификаты Минцифры», выяснил «Коммерсант». Такая страница появляется при оплате покупок в интернет-магазинах или сервисах. Эксперты рассказали, что это значит и чем грозит.

15.12.2022 11:32

Как подключить Систему быстрых платежей в Сбербанке

Подключить СБП легко через мобильное приложение банка. Для этого:

- На телефоне запустите приложение «Сбербанк Онлайн».

- Войдите в раздел «Профиль».

- Выберите «Настройки», затем нажмите на пункт «Система быстрых платежей».

- Дайте согласие на обработку своих персональных данных. Нажмите на кнопку «Подключить».

Можно ли подключить Систему быстрых платежей через сайт Сбера

Подключить сервис можно в веб-версии «Сбербанк Онлайн». Для этого:

- Зайдите в личный кабинет.

- В левом углу выберите свой профиль.

- Нажмите на «Настройки» или значок шестеренки в правом верхнем углу на экране.

- Выберите раздел «Другое», а затем Систему быстрых платежей.

- Подтвердите свое согласие на обработку и передачу персональных данных.

- По желанию вы можете подключить только входящие или исходящие переводы или оба варианта.

Как переводить деньги через СБП в Сбербанке

Как перевести деньги по номеру телефона

Чтобы сделать перевод СБП по номеру телефона в интернет-банке:

- Выберите раздел «Платежи».

- Затем откройте вкладку «Другие сервисы» и «Перевод через СБП».

- Укажите номер телефона и банк получателя.

- Затем выберите счет списания средств, если у вас их несколько, и введите сумму перевода.

- Проверьте указанные данные.

- Подтвердите платеж.

- Уточните у получателя, поступили ли средства на его счет.

Как перевести деньги клиенту банка-партнера

Переводы на счета в банках-участниках СБП проводятся по одинаковому сценарию.

Для этого в мобильном приложении или веб-версии «Сбербанк Онлайн» нажмите на «Платежи», затем «Другие сервисы» и «Перевод через СБП».

А вот если вы хотите перевести средства в другой банк без использования Системы быстрых платежей, в разделе «Платежи» нажмите кнопку «Другому человеку». Затем нажмите «В другой банк» и «По номеру телефона». Укажите номер карты, название банка, номер телефона получателя, сумму и подтвердите перевод.

Комиссия зависит от суммы операции.

Переводы по Системе быстрых платежей можно будет отправлять в некоторые страны ЕАЭС уже в 2023 году. Об этом говорится в проекте основных направлений развития финансового рынка РФ на 2023–2025 годы.

29.11.2022 20:55

Как перевести средства клиенту Сбербанка

Здесь порядок действий через СБП ничем не отличается. Обычные же переводы совершаются по-другому. Для этого в разделе «Платежи» нажмите кнопку «Клиенту Сбербанка», найдите его в списке контактов или введите номер телефона или карты вручную. Укажите сумму, сверьте данные получателя. Если все в порядке, подтвердите операцию.

Выбор пользователей Банки.ру

| Название | Стоимость обслуживания, ₽ | Cashback | |

|---|---|---|---|

|

Умная карта UnionPay Газпромбанк |

0 |

до 10%

|

Оформить Лиц.№ 354 |

|

Tinkoff Black МИР Тинькофф Банк |

0 – 1 188

|

до 15%

|

Оформить Лиц.№ 2673 |

|

Карта для жизни ВТБ |

0 | нет |

Оформить Лиц.№ 1000 |

|

Opencard Мир Банк «Открытие» |

0 | нет |

Оформить Лиц.№ 2209 |

|

#МожноВСЁ Премиальная Росбанк |

0 – 60 000

|

до 5%

|

Оформить Лиц.№ 2272 |

Тарифы и лимиты на переводы через СБП (Сбербанк)

В Сбере сумма одного перевода может составлять 10–50 тысяч рублей, но не более 50 тысяч рублей в сутки.

В течение месяца можно перевести до 100 тысяч рублей без комиссии, для переводов больше придется оплатить комиссию в 0,5% от суммы перевода, но не более 1 500 рублей.

Можно ли делать переводы с кредитных карт Сбербанка через СБП

Перевести деньги с кредитки через Систему быстрых платежей нельзя. Для мгновенных переводов можно использовать только дебетовые карты.

Перевести деньги с кредитной карты можно только с карты на карту с удержанием комиссии банком. Уточнить информацию о тарифах можно на сайте вашего банка.

Как отключить Систему быстрых платежей

Отключить Систему быстрых платежей можно в личном кабинете мобильного приложения «Сбербанк Онлайн» или веб-версии. Для этого:

- Зайдите в настройки.

- Нажмите на раздел «Система быстрых платежей».

- Отключите переводы.

Что еще важно знать о Системе быстрых платежей в Сбербанке

Неудобство сервиса в том, что вы не можете отменить перевод при ошибочном вводе данных, а также проверить, дошли ли средства до получателя. Для последнего придется лично связаться с получателем денег.

Внимательно проверяйте все входящие звонки. Мошенники, зная ваши персональные данные, могут попросить вас назвать пароли из СМС, чтобы похитить средства с вашего счета. Или предложить вам QR-код, ведущий на поддельный сайт компании, чтобы присвоить средства за перевод.

Что важно запомнить о СБП (Сбербанк)

- Подключиться к сервису СБП в Сбере можно в мобильном приложении «Сбербанк Онлайн» или его веб-версии.

- Клиенты Сбера могут отправлять средства через СБП на счет в любом банке-партнере программы.

- Отправлять средства через СБП можно только с дебетовой карты. Кредитки для этого не подходят.

- Сумма одного перевода без комиссии не может превышать 50 тысяч рублей и 100 тысяч в месяц. Для переводов сверх лимита предусмотрена комиссия в 0,5% от суммы перевода, но не более 1 500 рублей.

- Деньги можно отправлять на счета резидентов и нерезидентов РФ.

Система быстрых платежей

Ольга Виноградова

следит за финансовыми технологиями

17.01.23

Вы можете моментально перевести деньги клиенту другого банка без комиссии, если воспользуетесь системой быстрых платежей — СБП. По данным Банка России, в 2022 году системой уже пользовался каждый третий житель страны. Рассказываем подробнее, как сделать перевод и что можно оплатить через СБП.

Что такое система быстрых платежей

СБП — это сервис для мгновенных платежей и переводов по номеру телефона и в любое время. Максимальное время перевода в системе быстрых платежей — 15 секунд. Эти условия распространяются на операции между счетами одного банка и на межбанковские переводы.

Переводить деньги через СБП можно с банковских и карточных счетов, а также с электронных кошельков, например, QIWI или Юmoney (прежнее название «Яндекс Деньги»).

ВАЖНО: в системе возможен только рублевый перевод и только между картами российских банков.

Систему быстрых платежей разработали ЦБ РФ и Национальная система платежных карт. Они же отвечают за обработку платежей и расчеты, поэтому банки не могут вводить дополнительные комиссии или нарушать сроки переводов.

По распоряжению ЦБ, с 1 октября 2021 все крупнейшие банки предоставили своим клиентам возможность оплачивать товары и услуги по QR-коду через СБП. С 1 апреля 2022 это сделали и другие кредитные учреждения. Список организаций, в которых сервис уже работает, можно посмотреть на сайте.

Ограничения и комиссии. Главное условие для перевода — банк получателя и банк отправителя должны быть подключены к СБП.

Без комиссии другому человеку через систему можно перевести максимум 100 000 ₽ в месяц. За перевод свыше этой суммы банки берут комиссия до 0,5%, но не более 1 500 ₽. Уточнить размер комиссии за перевод по СБП можно на сайте банка или в службе поддержки.

Если переводить деньги госучреждениям или юрлицам, комиссию не возьмут. Но при условии, что продавец или получатель принимают оплату по QR-коду, и она проходит через кассу или бухгалтерию.Организации не вправе принять деньги просто на карту по номеру телефона.

ВАЖНО: максимальная сумма одного перевода ограничена законодательством и не может превышать 1 млн ₽.

Как подключить Систему быстрых платежей

У большинства банков Система быстрых платежей доступна по умолчанию, и подключать ее отдельно не нужно. Чтобы проверить, работает ли система в вашем банке, посмотрите, есть ли логотип СБП в мобильном приложении.

Логотип Системы быстрых платежей в приложении Ак Барс Банка

Если Система быстрых платежей работает в вашем банке, но не подключена к счету, ее можно подключить в настройках банковского приложения или в интернет-банке. Дополнительно скачивать и регистрировать ничего не нужно.

Чтобы отключить Систему быстрых платежей, нужно написать в службу поддержки банка. После этого никто не сможет переводить вам деньги через СБП.

Как выбрать приоритетный банк для получения денег

Если к одному номеру телефона подключено несколько счетов в разных банках, можно выбрать приоритетный банк, и все переводы через СБП будут зачисляться на счет этого банка. Как это сделать, покажем на примере Ак Барс Банка.

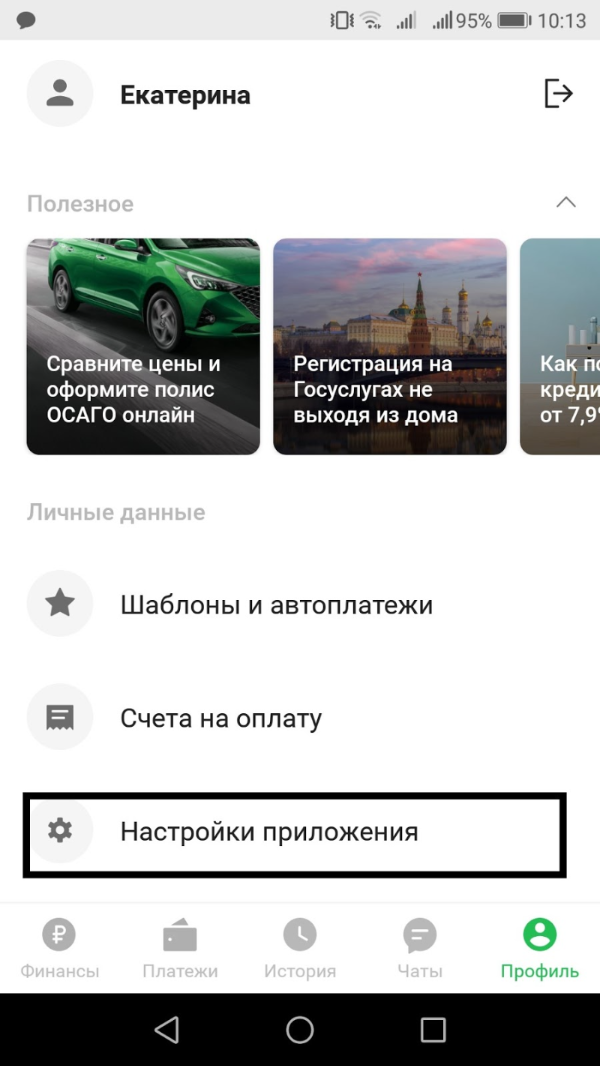

Шаг 1. В приложении Ак Барс Онлайн зайдите в «Профиль» и выберите «Настройки приложения»

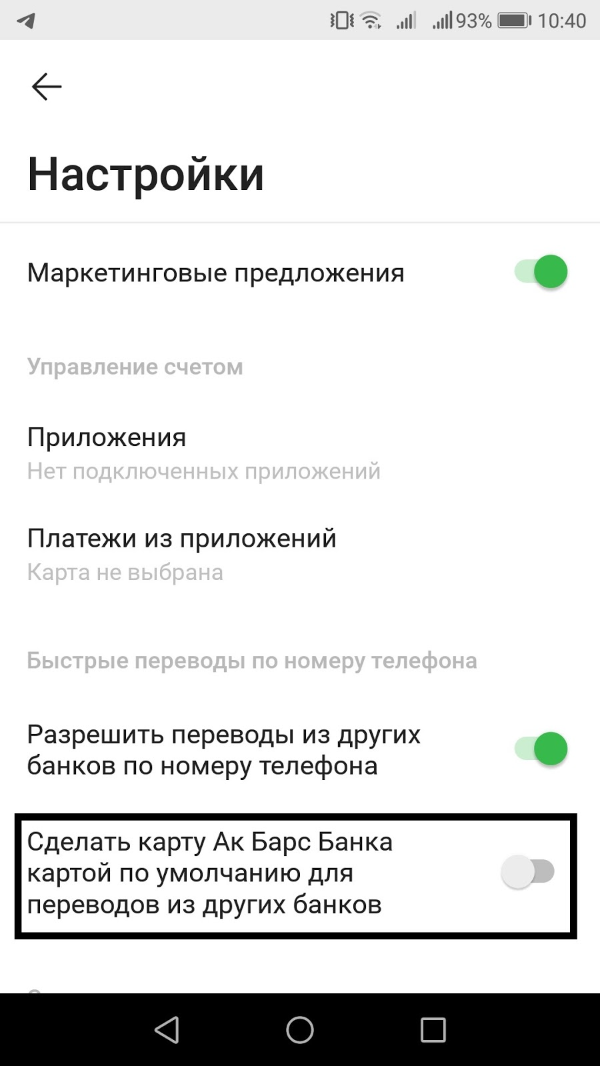

Шаг 2. В настройках активируйте функцию «Сделать карту Ак Барс Банка картой по умолчанию для переводов из других банков», передвинув ползунок вправо.

При переводе через СБП система автоматически укажет Ак Барс Банк.

Вы можете сменить приоритетный банк в любой момент или получить деньги на другой счет. Для этого назовите отправителю банк, на который хотите получить перевод. Он выберет нужный из списка банков, предложенных системой.

Если у вас несколько карт одного банка, то в личном кабинете можно указать счет, на который хотите принимать переводы. Если этого не сделать, платежи через СБП будут приходить на тот счет, на который чаще поступают деньги.

Как перевести деньги через СБП

Через систему быстрых платежей можно переводить деньги между своими счетами в разных банках и отправлять другим людям — клиентам любого банка. Для этого нужен доступ к личному банковскому кабинету, номер мобильного телефона получателя и название его банка.

Шаг 1. Зайдите в личный кабинет.

Шаг 2. Откройте вкладку «Переводы». Внутри найдите кнопку с логотипом СБП и надписью «Система быстрых платежей» или «Через систему быстрых платежей». В разных банках кнопка может находиться в разных разделах меню. Инструкцию по каждому банку можно посмотреть на сайте системы.

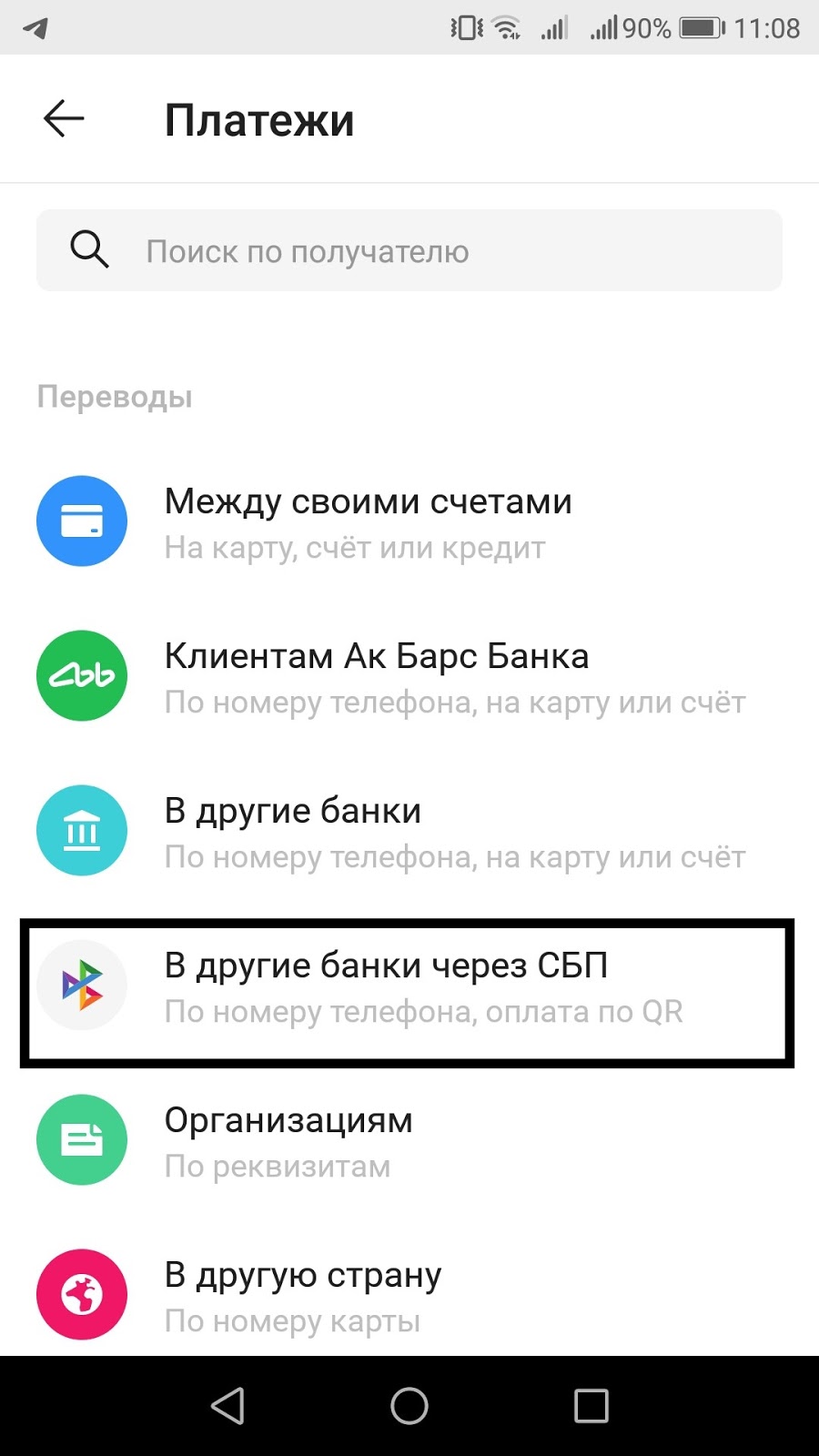

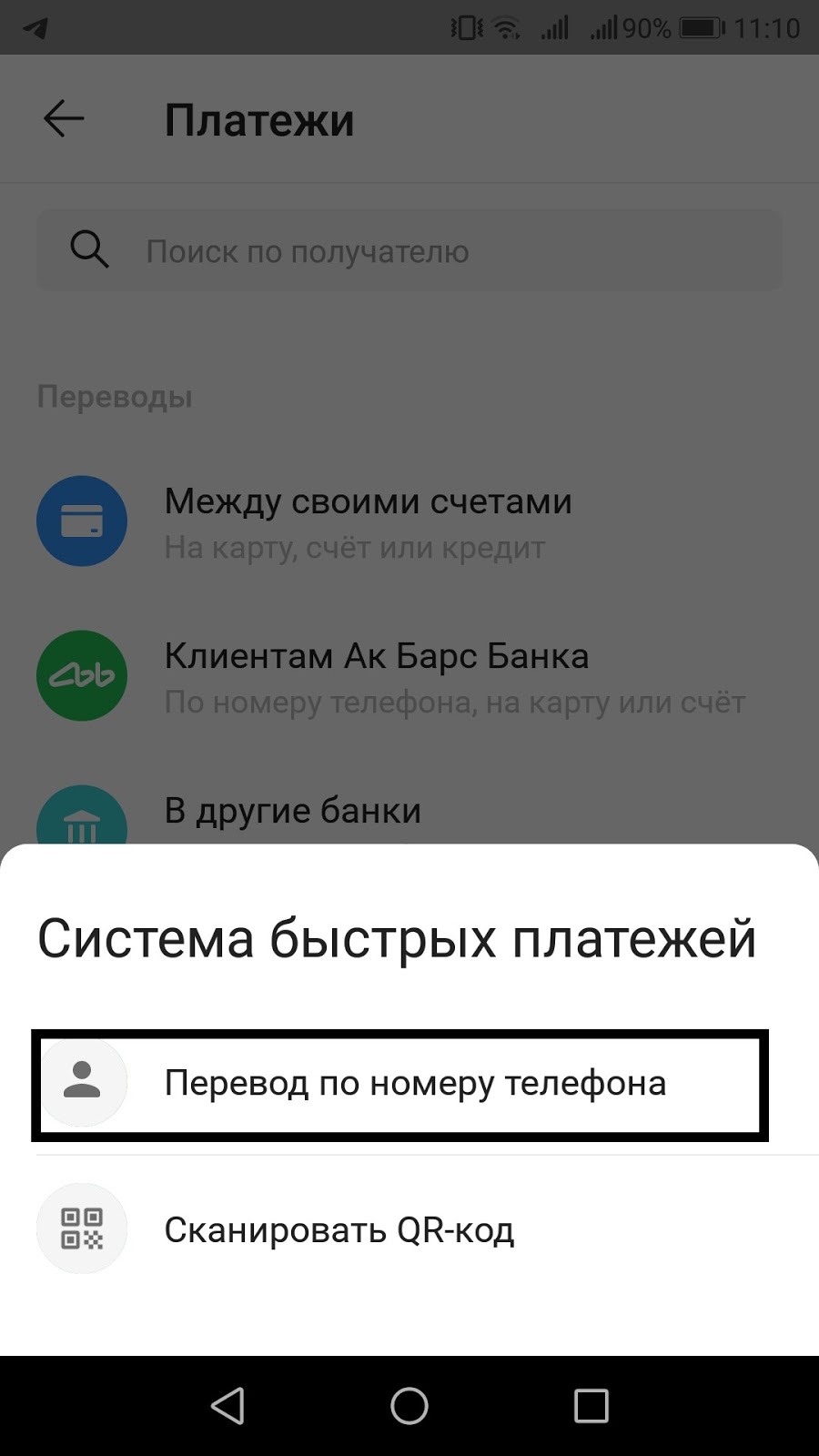

Показываем, как найти сервис быстрых платежей в Ак Барс Банке.

Шаг 3. Введите номер мобильного телефона получателя и сумму перевода. Для перевода между собственными счетами укажите свой номер. Если ввели несуществующий номер, приложение сообщит об ошибке.

Если у получателя несколько счетов в разных банках, и один из них он выбрал приоритетным — система автоматически укажет этот банк для перевода. Если получатель не назначил приоритет, то надо выбрать банк из предложенного списка. СБП не показывает, где именно у получателя открыты счета, потому что это нарушает закон о банковской тайне. Поэтому предварительно уточните у получателя, в какой банк отправить деньги.

Шаг 4. Банк покажет имя, отчество, первую букву фамилии получателя и размер комиссии за превышение лимита. Если все верно, подтвердите операцию. В течение нескольких секунд деньги поступят на счет.

Если ошибочно отправили деньги другому адресату или указали неверную сумму, вернуть деньги можно только с согласия получателя и его банка. Для возврата денег нужно в своем банке написать заявление. То же самое придется сделать, если деньги не дошли.

Как оплатить товар или услугу через СБП

Через Систему быстрых платежей можно оплачивать товары и услуги по QR-коду: в онлайн-магазинах он автоматически формируется на странице оплаты, в офлайн — обычно наклеен у кассы.

QR-код — это изображение, в котором зашифрована необходимая для платежа информация. Продавцы могут использовать динамический и статический коды. Визуально статический код от динамического ничем не отличается. Но первый генерируется для каждого чека отдельно: в нем есть банковские реквизиты продавца, сумма и назначение платежа. А в статическом хранятся только сведения о продавце, сумму покупки придется вводить вручную.

Проверьте детали и подтвердите платеж. В физическом магазине кассир выдаст на руки чек, как при обычной оплате. Интернет-магазины обычно высылают чек на электронную почту или распечатывают и прикладывают к заказу.

Если оплачиваете по статистическому QR-коду и неправильно ввели сумму — продавец сразу об этом узнает. Он получает уведомление от банка, прошла ли операция и сколько денег поступило на счет.

Ограничения и комиссии. Чтобы оплатить покупку через СБП, покупатель и продавец должны быть подключены к системе.

Покупателю дополнительных сборов платить не нужно. Комиссию за оплату по QR-коду платит продавец в пользу своего банка. Но до конца 2022 года малому и среднему бизнесу компенсируют банковскую комиссию за прием оплаты через Систему быстрых платежей. Такую программы правительство запустило в июле 2021 для поддержки бизнеса и развития системы.

Возврат оплаченных по СБП покупок стандартный и регулируется законом о защите прав потребителей. Если хотите вернуть товар, нужно обратиться в магазин с чеком, в котором указаны номер операции и телефон плательщика. По этим реквизитам продавец отменяет покупку, а банк мгновенно зачисляет деньги на ваш счет.

Насколько безопасна Система быстрых платежей

Защита данных в СБП действует на трех уровнях: Банка России, Национальной системы платежных карт и банков-участников. СБП соответствует международному стандарту информационной безопасности ISO-20 022. Большинство крупных финансовых организаций по всему миру используют этот стандарт для обмена информацией.

Переводы через систему быстрых платежей регулируются законом точно так же, как и обычные переводы между физическими лицами:

- банки идентифицирует получателя и отправителя и контролируют операции по закону № 115-ФЗ;

- защита информации при переводах обеспечивается согласно Положению Банка России № 382-П;

- персональные данные пользователей хранятся по закону № 152-ФЗ.

Безопасность переводов. С помощью СБП и номера телефона потенциальной жертвы мошенники могут узнать, как зовут пользователя и в каких банках у него открыты счета. Если получатель выбрал приоритетный банк для получения переводов, он сразу отобразится в приложении отправителя. После этого мошеннику станет известно имя, отчество и первая буква фамилии получателя.

Но имя, номер телефона и название банка мало что дают: чтобы вывести деньги или получить доступ к счету этого недостаточно. Дополнительно в СБП предусмотрена защита от перебора — она блокирует пользователей, которые многократно выбирают не тот банк получателя.

ВАЖНО: злоумышленники могут узнать имя пользователя и его банк не только через СБП, но и с помощью обычных переводов по номеру телефона. После этого преступники могут позвонить жертве, представиться сотрудниками банка и попытаться выяснить данные для списания денег.

Многие банки-участники СБП используют внутренние системы фрод-мониторинга: они отслеживают нехарактерные для клиента операции и блокируют счета, если преступникам удалось взломать аккаунт.

Безопасность QR-платежей. С точки зрения безопасности, оплата по QR-кодам не отличается от платежей по карте. На сайте специалисты СБП утверждают, что платежная информация в QR зашифрована и защищена: ее нельзя прочитать без специальных программных средств.

Главная уязвимость платежей по QR в том, что различить коды на глаз невозможно. Если продавец использует статический код, мошенник может незаметно заклеить его своим. Такой QR-код может вести на вредоносный сайт или содержать ссылку на платеж в пользу злоумышленника.

ПРИМЕР. Шанхайский водитель оставил машину в неположенном месте и спустя несколько часов обнаружил на стекле штрафную квитанцию. Водитель оплатил ее по напечатанному QR-коду. Через несколько дней ему пришло напоминание от полиции о непогашенном штрафе. Оказалось, что квитанцию с QR-кодом подменил мошенник, а деньги отправились на личный счет злоумышленника.

Всегда стоит проверять реквизиты при оплате — совпадает ли наименование получателя с названием магазина. Если оплачиваете покупку ноутбука, а в СБП получатель отображается как частное лицо — это повод насторожиться. Прежде чем подтверждать платеж, уточните информацию у продавца.

Какие новые функции СБП появились за последнее время

1. Переводы между счетами одного владельца. Вам нужно оплатить крупную покупку, а деньги лежат на разных счетах. Раньше деньги с разных банков нужно было перевести на один счет и оплачивать с него. Теперь такую операцию можно провести внутри одного окна с помощью сервиса pull-переводов в СБП. Он позволяет в приложении одного банка запрашивать деньги для перевода со своих счетов в других кредитных организациях.

2. Переводы между физическими и юридическими лицами. Оплачивать мгновенные платежи организаций можно не только по QR-коду. Через СБП можно подключить автоплатежи и оплачивать подписку на сервисы. У пользователей есть возможность делать автосписания в интернет-магазинах и онлайн-сервисах в Системе быстрых платежей, а также управлять ими в мобильном банке.

Компании и ИП могут по номеру телефона переводить деньги физлицам. Например, если нужно перечислить денежный приз за победу в розыгрыше.

3. Переводы между юридическими лицами. Чтобы перевести деньги из одной компании в другую, нужно указывать множество реквизитов и ждать зачисления до трех дней. Теперь в СБП можно совершать мгновенные переводы между организациями и ИП по идентификатору компании. Эта функция особенно востребована у компаний, которые ежедневно проводят множество платежей поставщикам или контрагентам.

4. Переводы между гражданами и госорганами. Уже сейчас через СБП можно оплачивать ЖКУ, госуслуги, налоги и штрафы. В планах предусмотрены и обратные выплаты — планируется, что в 2023 году из бюджета смогут перечислять социальные пособия и пенсии.

5. Переводы между физическими лицами по инициативе получателя. В СБП можно будет сделать запрос на перевод. Это удобно, если вы заплатили за кого-то и хотите напомнить ему о долге.

Проект СБП внес существенные изменения в работу банковской системы. Теперь внутрибанковские и межбанковские операции занимают около 15 секунд. При этом граждане могут отправлять переводы бесплатно. А еще недавно за это удерживалась комиссия. Отправлять деньги можно на свой счет или на карту посторонним людям. К платежному сервису подключено более 200 организаций. В их числе и Сбербанк. Система быстрых платежей доступна круглосуточно. Остается разобраться, как отправить деньги по номеру телефона.

Условия осуществления переводов в рамках СБП

Руководство по подключению

Какую сумму можно перевести

Как узнать, что получателю пришли деньги

Можно ли делать переводы с кредитных карт

Трудности при подключении системы быстрых платежей

Версии телефона для доступа к функционалу СБП

Какие банки участвуют в СБП

Как отключить систему быстрых платежей

Достоинства и недостатки СБП Сбербанк

СБП в Сбербанке

Система быстрых платежей – это совместный проект Центробанка России и НСПК. Онлайн-сервис позволяет сократить время операций внутри банка или между двумя разными организациями. Раньше деньги могли находиться в банке от 1 до 5 дней. Сегодня перевод доставляется практически сразу.

Сбербанк России является участником проекта. Его клиенты могут подключиться к СБП через интернет-банк.

Технология стала полезной не только для физлиц, но и для организаций. Граждане могут бесплатно отправлять деньги и оплачивать товары с помощью QR-кода, а юридические лица снизить расходы на комиссиях за поступление платежей от покупателей (клиентов). Денежные операции осуществляются в российской валюте. Переводить доллары или евро нельзя.

Платежный сервис соответствует международным стандартам безопасности. Аналогичные проекты давно используют в других странах (Польша, Италия, Китай).

Условия осуществления переводов в рамках СБП

Вначале нужно проверить список банков участников проекта. Действие можно выполнить на сайте СБП. Пользователю необходимо нажать вкладку «Банки-участники» и изучить список организаций, которые подключились к системе. Найти конкретный банк можно путем ввода его названия в строку поиска.

Следующий этап – подключение к платежному сервису. Это можно сделать в настройках личного кабинета. Естественно, пользователь должен быть клиентом Сбербанка. Доступ к услуге можно получить только со смартфона.

Возможности личного кабинета – граждане могут проверять баланс счета, переводить деньги, оплачивать жилищно-коммунальные услуги, рассчитываться за покупки, осуществлять звонки в банк и подавать заявки на кредиты. А также обращаться в службу поддержки или искать ближайшие банкоматы.

Скачать приложение «Сбербанк Онлайн» можно в магазине «Google Play» или «App Store». Все зависит от ОС смартфона – Android или iOS.

На странице магазина нужно нажать вкладку «Установить» и дождаться загрузки приложения на мобильное устройство. При желании можно изучить возможности мобильного-банкинга.

Далее, нужно пройти авторизацию в системе и начать использовать мобильное приложение. Вход в учетную запись осуществляется по логину и паролю.

Тарифы

В Сбербанке действуют разные тарифы на денежные операции. При этом многое зависит от суммы платежа, выбранного банка и способа отправки денег.

Например, транзакции через СБП в пределах месячных лимитов производятся бесплатно. За превышение лимита начисляется комиссия.

Переводы с карты на карту клиентам Сбербанка до 50 тыс. руб. можно делать без комиссии. Операции между своими счетами осуществляются бесплатно и без ограничений по сумме транзакции в сутки.

Руководство по подключению

Пользователю нужно открыть приложение «Сбербанк…», зайти в «Профиль» > «Настройки» > «СБП» > «Подключение к СБП». При активации платежного сервиса необходимо дать согласие на обработку личных данных. Затем нужно подключить «Входящие» и «Исходящие переводы». После этого можно будет отправлять деньги через онлайн-сервис бесплатно.

На заметку! При необходимости клиент Сбербанка может сделать любую банковскую карту приоритетной для входящих переводов. Иначе деньги будут зачисляться на любую активную карту в рублях.

Как перевести деньги с компьютера

Делать бесплатные переводы через СБП с помощью компьютера нельзя. Подключиться к платежному сервису можно только со смартфона.

Однако клиенты Сбербанка могут отправлять деньги в общем порядке согласно с тарифами банка. Доступ к услуге предоставляется через «Интернет-банк».

Перевод по номеру телефона

Сделать перевод можно по номеру телефона. Для этого владельцу счета нужно зайти в интернет-банк и выполнить следующие действия:

-

Открываем меню «Платежи».

-

Нажимаем вкладку «Другие сервисы» > «Перевод через СБП».

-

Вводим номер телефона и название банка, в котором обслуживается получатель.

-

Выбираем счет для списания денег и вводим сумму платежа.

-

Проверяем корректность введенной информации.

-

Подтверждаем платеж.

Деньги моментально поступят на счет получателя.

Клиенту банка партнера

Переводы участникам СБП в Сбербанке России делаются по единой схеме («Платежи» > «Другие сервисы» > «Перевод через СБП»).

А вот обычные переводы по номеру телефона осуществляются иначе. Чтобы отправить деньги со Сбербанка в другой банк, нужно зайти в раздел «Платежи» > «Другому человеку» > «В другой банк» > «По номеру телефона». Затем следует выбрать карту, указать название банка, контактный телефон, сумму платежа и подтвердить операцию.

Суммы входящих и исходящих операций в каждом банке отличаются. Размер комиссии зависит от суммы транзакции. Больше информации об условиях переводов клиентам банков партнеров тут.

Клиенту Сбербанка

Порядок отправки денег клиенту Сбербанка через СБП такой же. А вот обычные переводы делаются иначе. Пользователю нужно открыть приложение, выбрать раздел «Платежи» > «Клиенту Сбербанка». Дальше нужно следовать подсказкам системы.

Лимиты и комиссия

В ПАО «Сбербанк» действуют ограничения по сумме платежа через СБП. Если пользователь превышает установленные лимиты, то ему начисляется комиссия.

Какую сумму можно перевести

Клиенты Сбербанка могут переводить за 1 раз до 150 000 р. Сумма суточного лимита такая же. Обновление лимитов происходит через 24 часа после отправки денег. Минимальная сумма транзакции – 10 р.

Комиссия за перевод

Переводить без комиссии через СБП можно до 100 тыс. руб. ежемесячно. В случае превышения лимита пользователю придется доплачивать 0,5% от суммы платежа.

Как узнать, что получателю пришли деньги

Уведомление отправителя о зачислении денег на счет получателя в системе быстрых платежей не предусмотрено. Единственный способ получения подобной информации – обратиться к человеку, которому были отправлены средства. Перевод производится в течение 15 секунд после его подтверждения. Абоненту придет смс или пуш-уведомление.

Отправителю доступна информация только о списании денег со счета. Проверить это можно в личном кабинете интернет-банка. При необходимости можно распечатать квитанцию о платеже.

Можно ли делать переводы с кредитных карт

Отправлять деньги через СБП с кредитной карты нельзя. Граждане могут использовать только дебетовые карты.

Переводы с кредиток допускаются только в общем режиме (с карты на карту). При этом с отправителя удерживается комиссия согласно с тарифами банка.

Как отменить перевод

Подтвержденный (отправленный) перевод аннулировать нельзя. Так как деньги моментально поступают на счет получателя.

Клиентам Сбера нужно внимательно проверять данные человека перед подтверждением операции, чтобы деньги ошибочно не получил другой абонент. Возврат средств возможен только по инициативе получателя.

Трудности при подключении системы быстрых платежей

При подключении к сервису обычно не возникает трудностей. Главное — следовать указанным инструкциям или подсказкам системы. Что касается работы онлайн-сервиса, то здесь иногда могут наблюдаться временные сбои или задержки в зачислении денег на счет. В таком случае нужно обращаться в службу поддержки клиентов.

Версии телефона для доступа к функционалу СБП

Требуемая версия операционной системы для мобильного телефона на базе Android – 5.0 и выше, для iOS – 12.0 и новее.

Какие банки участвуют в СБП

Общее количество участников проекта постоянно обновляется. На дату подготовки материала к сервису было подключено более 200 организаций. Среди них – Тинькофф, Газпромбанк, Альфа-Банк, ВТБ, Райффайзенбанк, Промсвязьбанк, НКО ЮМани и МОБИ. Деньги. Актуальная информация доступна на сайте СБП.

Как отключить систему быстрых платежей

Отключение сервиса производится в личном кабинете онлайн-банкинга. Пользователю нужно зайти в раздел «Настройки» > «СБП» > «Подключение к СБП». Затем следует деактивировать входящие/исходящие переводы.

Достоинства и недостатки СБП Сбербанк

Плюсы сервиса в Сбербанке России:

-

Моментальные переводы внутри системы.

-

Минимум данных для отправки денег (номер телефона и название банка).

-

Деньги можно отправлять бесплатно в пределах месячных лимитов.

К минусам сервиса можно отнести запрет на переводы с кредитных карт и отсутствие возможности подключиться к сервису через компьютер. Еще один недостаток – переводы через СБП доступны только в рублях.

Вопросы и ответы

№1. Можно ли делать переводы в другие банка?

Клиенты Сбербанка России могут отправлять деньги в любой банк, который подключен к платежной системе.

№2. Можно ли в Сбербанке делать переводы с кредитной карты?

Отправлять деньги через СБП можно только с действующей дебетовой карты. Использование кредиток не допускается.

№3. Сколько денег можно отправить в сутки через СБП?

Суточный лимит составляет 150 тыс. руб. Минимальная сумма денежного перевода – 10 р.

№4. Можно ли отправлять деньги нерезидентам РФ?

Переводы через СБП в Сбербанке можно осуществлять не только резидентам, но и нерезидентам РФ. Услуга доступна с 12.09.2020 года.

№5. Можно ли делать переводы через СБП на компьютере?

Подключиться к платежному сервису пользователи могут только с помощью приложения «Сбербанк Онлайн».

№6. В чем подвох системы быстрых платежей в Сбербанке?

Здесь нет никаких подвохов. Сервис открывает гражданам новые возможности. Главное — правильно пользоваться системой быстрых платежей в Сбербанке. Речь идет об установке мобильного приложения, настройках переводов и соблюдении месячных лимитов.

Заключение

Проект СБП позволил сократить продолжительность операций и снизить расходы граждан. Деньги доставляются на счет получателя мгновенно. Пользователи могут делать переводы между своими счетами или отправлять денежные средства другим людям. Подключиться к платежному сервису можно с помощью телефона. Нужно лишь установить мобильное приложение. Для отправки денег требуется минимум данных о получателе. Минус сервиса – пользователям доступна только одна валюта (рубли).