Возможно, слова «нетто» и «брутто» ассоциируются у вас исключительно с торговлей или логистикой. Но в страховании тоже встречаются подобные термины. Mafin Media простыми словами рассказывает об одном из них — брутто-ставке.

Что это такое

Брутто-ставка (не путать с брутто-премией) — полный размер страхового взноса в пересчете на единицу страховой суммы. Этот показатель учитывает объем страхования, характер страхового риска и все возможные финансовые нагрузки, которые закладывает в оплату своих услуг страховая компания (СК).

Обычно при расчете брутто-ставки (также называемой тарифной ставкой или страховым тарифом) за единицу страховой суммы принимается 100 рублей. Чаще всего ставка выражается в процентах к этой сумме.

Пример

Андрей решил застраховать свой автомобиль по КАСКО в компании «Эпсилон Страхование» на 2 000 000 руб. Цена его полиса составила 100 000 руб. Это значит, что брутто-ставка по этому полису равна 5% — то есть на 100 руб. страховой суммы приходится 5 руб. страховой премии.

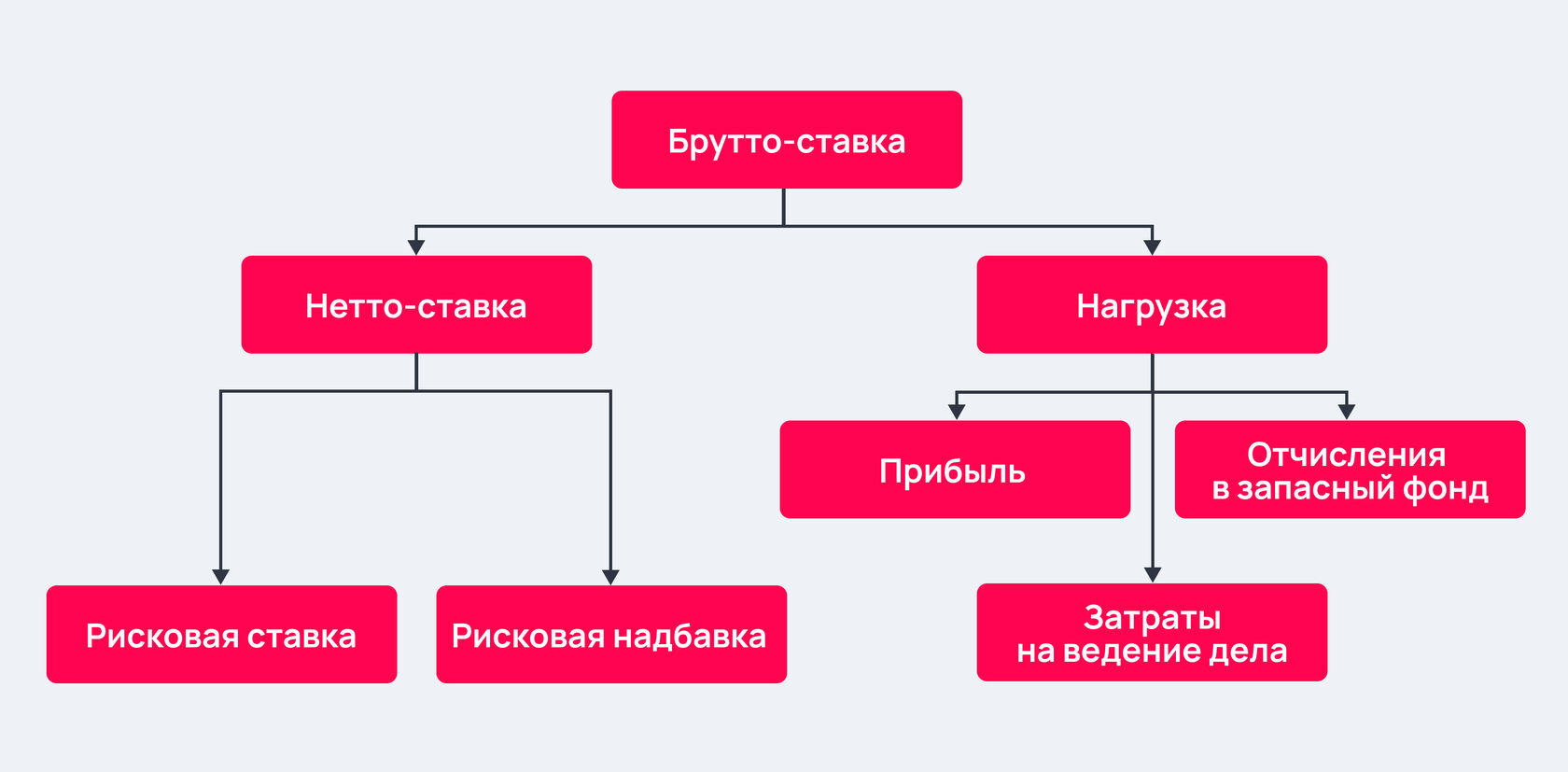

Страховой тариф определяется с помощью актуарных расчетов на основании двух ключевых компонентов:

- нетто-ставки — той части страхового сбора, которая будет использована для текущих страховых выплат и создания страховых резервов;

- страховой нагрузки — части, которая пойдет на покрытие аквизиционных и других расходов (в частности, на оплату услуг страховых агентов и брокеров).

Что учитывается при формировании страхового тарифа

При расчете брутто-ставки любого страхового продукта СК руководствуется несколькими ключевыми правилами:

Прибыльность. Доходы со страховых операций должны покрывать текущие и будущие расходы страховщика и формировать страховые резервы.

Соразмерность. Величина тарифа должна адекватно соответствовать вероятности ущерба.

Доступность. Размер ставки необходимо соотносить с покупательской способностью. Излишне высокие тарифы могут сделать полис невыгодным для страхователя.

Стабильность тарифов. Чем дольше страховщику удается сохранять ставку неизменной, тем больше доверия у страхователей вызывает такая компания.

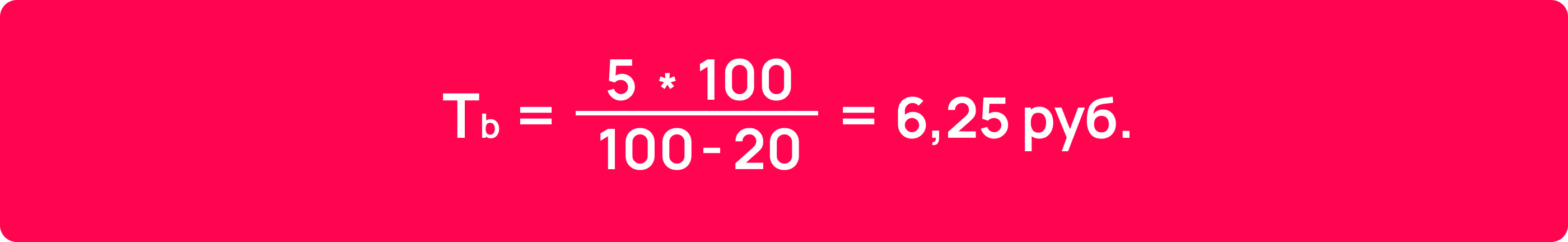

Как выглядит формула брутто-ставки

Брутто-ставки в разных видах страхования могут рассчитываться по-разному. Вот один из обобщенных вариантов формулы для определения страхового тарифа:

В этой формуле:

Tb — брутто-ставка;

Tn — нетто-ставка;

f — страховая нагрузка, выраженная в процентном соотношении.

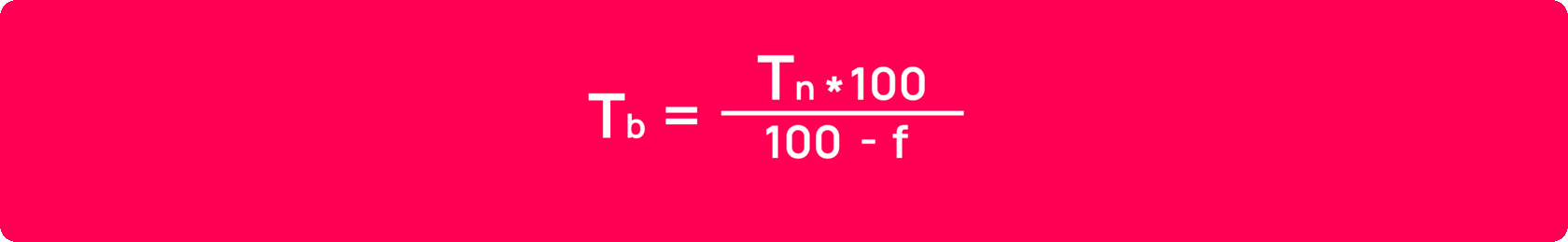

Пример

Нетто-ставка по одному из страховых продуктов компании «Консенсус» составляет 5 руб. При этом страховая нагрузка равна 20%. Значит, брутто-ставка по этому продукту составит:

Как это работает на практике

Размер страхового тарифа определяется не только расчетами страховой компании, но и тем, к добровольному или обязательному виду страхования он относится. Во втором случае брутто-ставку почти полностью регулирует государство. Наглядный пример этого — базовый тариф ОСАГО, который устанавливает Банк России и который напрямую влияет на финальную цену полиса.

Правда, стоит отметить, в случае со ставкой ОСАГО речь идет не про конкретное число, а про тарифный коридор ставок с минимальным и максимальным значением. Это необходимо для того, чтобы страховщики могли назначать более низкий тариф аккуратным водителям и высокий — систематическим нарушителям. Базовая ставка ОСАГО на 77% состоит из нетто-тарифа, 20% отводятся на аквизиционные расходы и всего 3% — на страховые резервы.

Подберите самые выгодные условия по КАСКО

Введите номер авто — данные заполнятся автоматически

или нажмите «Рассчитать», если еще не получили его

Определив

нетто-ставку, проведем расчет брутто-ставки,

которая состоит из нетто-ставки и

нагрузки. Нагрузка включает в себя

расходы на ведение дела, оплату услуг

страхового посредника, предупредительные

мероприятия и другие расходы, а также

прибыль от чисто страховой деятельности.

Кроме того, в состав тарифной ставки

входит рисковая надбавка, которая

используется для создания резерва на

случай выплаты страховой суммы (страхового

возмещения), превышающей средний уровень,

заложенный в нетто-ставке.

Расходы

на ведение дела Рв

обычно рассчитываются на 100 руб. страховой

суммы. Остальные надбавки

Пм

(предупредительные мероприятия) и Пп

(планируемая прибыль) устанавливаются

в процентах к брутто-ставке.

Пример

2.

Предположим, что нетто-ставка по

страхованию домашнего имущества

сложилась на уровне 0,4 руб. со 100 руб.

страховой суммы. При этом статьи нагрузки

Рв,

Пм соответственно составили 0,08 руб. и

6%, а прибыль Пп

12% от брутто-ставки.

Решение.

Брутто-ставка

Тбс

состоит

Тбс

= Тнс

+ Н, (6)

Где

Н

= Рв + Пм +

Пп – суммарная

нагрузка брутто-ставки.

В

данной формуле (5) величины Тбс,

Тнс, Н

указываются в абсолютных

размерах, т.е. в рублях со 100 руб. страховой

суммы. Поскольку

ряд статей нагрузки (Пм,

Пп) установлены

в процентах к брутто-ставке, то последняя

определяется по следующей формуле

Тбс

= Тнс + Н = Тнс + Рв + (Пм +

Пп)

× Тбс

, (7)

Где

Тбс и

Рв –

соответственно

значения нетто-ставки и расходы на

ведение дела, выраженные в абсолютных

единицах;

(Пм

+ Пп)

× Тбс =

Н* – доля

статей нагрузки, закладываемая в

процентах

к брутто-ставке.

Путем

несложных преобразований формула (7)

примет вид

Тбс

= (Тнс

+ Рв) / (100 – Н*

)

× 100

, (8)

Подставим в

полученную формулу исходные данные,

найдем

0,4+0,08

Тбс =

––––––––––––×100 = 0,58(9)

100% –

18%

Таким

образом, тарифная ставка по страхованию

домашнего имущества

установлена в размере 0, 58 руб. со 100 руб.

страховой суммы.

Расчет

брутто-ставки проводился без учета

рисковой надбавки.

3. Расчет рисковой надбавки

Рисковая

надбавка (Тр)

учитывается

при проведении страхования и соответственно

расчетах тарифных ставок по массовым

рисковым

видам страхования. Расчет тарифных

ставок с учетом рисковой надбавки

по массовым рисковым видам страхования

проводится в соответствии

с методиками, утвержденными распоряжением

Росстрахнадзора

от 8.07.93 № 02-03-36.

Приведем

пример расчета страхового тарифа в

соответствии с этими

методиками по рискам, характеризующимся

устойчивостью их реализации

в течение 3-5 лет и представленным

достаточно большой группой

договоров.

Пример

3. Страховщик

заключил 10000 договоров имущественного

страхования. Вероятность наступления

страхового случая Р(А)

составляет 0,05. Средняя страховая сумма

– 45000 руб. Среднее страховое возмещение

— 8500 руб. Расходы на ведение дела – 0,06

руб. Расходы на предупредительные

мероприятия составляют 12%, а планируемая

прибыль –

8% брутто-ставки. Вероятность не превышения

возможных возмещений над собранными

взносами – 0,95.

Решение.

Расчет

брутто-ставки в данном случае ведется

в такой последовательности.

1

. Производится расчет средней нетто-ставки

без учета рисковой надбавки

на 100 руб. страховой суммы

То

= ( В /

С ) ×

Р(А) ×

100=8500 / 45000×0,05×100 = 0,94

(10)

2.

Производится расчет рисковой надбавки,

при отсутствии данных

о разбросе возможных страховых возмещений

расчет согласно методики

Росстрахнадзора ведется по формуле

Тр

= 1,2 × Тнс

× а

×

![]()

(11)

где а- коэффициент,

который зависит от гарантии безопасностиY, значение которого

берется из таблицы:

-

Y

0,84

0,90

0,95

0,98

0,9986

а

1,0

1,3

1,645

2,0

3,0

В

нашем примере страховщик предполагает

с вероятностью 0,95 обеспечить

не превышение возможных страховых

возмещений над собранными

взносами. По табл., приведенной выше,

находим, что при гарантии безопасности

0,95 коэффициент а=

1,645.

Тр= 1,2 ×

0,94 ×1,645 ×

![]() =0,08

=0,08

(12)

3.

Рассчитаем нетто-ставку на 100 руб.

страховой суммы с учетом рисковой

надбавки Тнс

= То +Тр= 0,94 + 0,08 = 1,02 (руб.)

(13)

4.

Рассчитаем искомую брутто-ставку, если

расходы на ведение дела

составляют 0,06 руб. со 100 руб. страховой

суммы, а доля нагрузки

в структуре страхового тарифа составляет

20 % (12% + 8%).

Тнс +

Рв

Тбс =

–––––––––––– ×

100= (1,02 + 0,06) / (100% – 20%) × 100 = 1,35 (руб.)

100% – Н*(14)

Таким

образом, тарифная брутто-ставка при

данных условиях страхования

составляет 1 руб. 35 коп. со 100 руб. страховой

суммы.

Нетто-ставки

по всем видам страхования построены на

средней величине

убыточности страхового возмещения.

Убыточность страховой

суммы различается по территориям

(областям, краям, республикам),

видам и формам страхования. Поэтому в

целях соответствия страховых

тарифов уровню убыточности страхового

возмещения используется

дифференциация тарифных ставок.

Так,

например, при имущественном страховании

тарифные ставки дифференцированы по

территориям, видам страхования, однородным

объектам страхования, а при страховании

имущества сельхозпредприятий

дифференциация осуществляется еще и

по группам сельхозкультур,

видам животных, группам основных и

оборотных фондов.

Также

применяется дифференциация тарифов по

категориям страхователей,

учитывающая форму организации страхователя

(кооператив,

общественная организация и др.).

При

страховании средств личного транспорта

тарифные ставки дифференцированы

в зависимости от степени риска отдельных

видов транспорта.

Во многих странах они учитывают еще и

марку автомобиля,

водительский стаж, возраст страхователя

и т.п.

В

отдельных отраслях страхования построение

тарифов имеет свои

особенности. Так, определение тарифных

ставок по страхованию

жизни основано на таблице смертности,

которая представляет собой

систему возрастных показателей,

измеряющих частоту смертных

случаев в различные периоды жизни, доли

доживающих до каждого

возраста, продолжительность жизни и

др. Показатели таблиц смертности

построены как описание процесса дожития

и вымирания некоторого

поколения с фиксированной начальной

частотой.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Утверждены

Распоряжением Федеральной службы

Российской Федерации по надзору

за страховой деятельностью

от 8 июля 1993 г. N 02-03-36

МЕТОДИКИ

РАСЧЕТА ТАРИФНЫХ СТАВОК ПО РИСКОВЫМ ВИДАМ СТРАХОВАНИЯ

Учитывая сложность оценки страховых рисков и расчета страховых тарифов для начинающих страховую деятельность страховых организаций, Федеральная служба России по надзору за страховой деятельностью рекомендует использовать предлагаемые методики расчета страховых тарифов по рисковым видам страхования.

Под рисковыми в настоящих методиках понимаются виды страхования, относящиеся к видам страховой деятельности иным, чем страхование жизни:

не предусматривающие обязательства страховщика по выплате страховой суммы при окончании срока действия договора страхования;

не связанные с накоплением страховой суммы в течение срока действия договора страхования.

Прилагаемые методики могут быть использованы при подготовке документов, представляемых страховыми организациями для получения государственных лицензий на проведение страховой деятельности, осуществления текущего контроля за обеспечением финансовой устойчивости страховых операций. Если страховая организация использует иные способы оценки страхового риска и размеров страховых тарифов, обоснованность применяемых методик должна быть подтверждена использованием математических методов, учитывающих специфику страховых операций.

Определение основных понятий,

использованных в методике

Страховой тариф (брутто – тариф) – ставка страхового взноса с единицы страховой суммы или объекта страхования. Страховой тариф состоит из нетто – ставки и нагрузки.

Нетто – ставка страхового тарифа – часть страхового тарифа, предназначенная для обеспечения текущих страховых выплат по договорам страхования.

Нагрузка – часть страхового тарифа, предназначенная для покрытия затрат на проведение страхования и создания резерва (фонда) предупредительных мероприятий. В составе нагрузки может быть предусмотрена прибыль от проведения страховых операций.

Методика (I) расчета тарифных ставок

по массовым рисковым видам страхования “*”

——————————–

“*” Под массовыми рисковыми видами страхования в настоящих методиках понимаются виды страхования, предположительно охватывающие значительное число субъектов страхования и страховых рисков, характеризующихся однородностью объектов страхования и незначительным разбросом в размерах страховых сумм.

Предлагаемая методика пригодна для расчета тарифных ставок для рисковых видов страхования и применима при следующих условиях:

1) существует статистика либо какая-то другая информация по рассматриваемому виду страхования, что позволяет оценить следующие величины:

q – вероятность наступления страхового случая по одному договору страхования,

S – среднюю страховую сумму по одному договору страхования,

Sв – среднее возмещение по одному договору страхования при наступлении страхового случая;

2) предполагается, что не будет опустошительных событий, когда одно событие влечет за собой несколько страховых случаев;

3) расчет тарифов проводится при заранее известном количестве договоров n, которые предполагается заключить со страхователями.

При наличии статистики по рассматриваемому виду страхования за величины q, S, Sв принимаются оценки их значений:

M

q = ---------, (1)

N

N

SUM Si

i=1

S = -----------, (2)

N

M

SUM Sвk

k=1

Sв = -----------, (3)

M

где N – общее количество договоров, заключенных за некоторый период времени в прошлом;

M – количество страховых случаев в N договорах;

Si – страховая сумма при заключении i-го договора,

i = 1, 2, …, N;

Sвk – страховое возмещение при k-м страховом случае,

k = 1, 2, …, M.

При страховании по новым видам рисков при отсутствии фактических данных о результатах проведения страховых операций, т.е. статистики по величинам q, S и Sв, эти величины могут оцениваться экспертным методом либо в качестве них могут использоваться значения показателей – аналогов. В этом случае должны быть представлены мнения экспертов либо пояснения по обоснованности выбора показателей – аналогов q, S, Sв, а отношение средней выплаты к средней страховой сумме (Sв / S) рекомендуется принимать не ниже:

0,3 – при страховании от несчастных случаев и болезней, в медицинском страховании;

0,4 – при страховании средств наземного транспорта;

0,6 – при страховании средств воздушного и водного транспорта;

0,5 – при страховании грузов и имущества, кроме средств транспорта;

0,7 – при страховании ответственности владельцев автотранспортных средств и других видов ответственности и страховании финансовых рисков.

Нетто – ставка Tn состоит из двух частей – основной части Tо и рисковой надбавки Tр:

Tn = Tо + Tр. (4)

Основная часть нетто – ставки (Tо) соответствует средним выплатам страховщика, зависящим от вероятности наступления страхового случая q, средней страховой суммы S и среднего возмещения Sв. Основная часть нетто – ставки со 100 руб. страховой суммы рассчитывается по формуле:

Sв

Tо = 100 x ------- x q (руб.). (5)

S

Рисковая надбавка Tр вводится для того, чтобы учесть вероятные превышения количества страховых случаев относительно их среднего значения. Кроме q, S и Sв, рисковая надбавка зависит еще от трех параметров: n – количества договоров, отнесенных к периоду времени, на который проводится страхование, среднего разброса возмещений Rв и гарантии гамма – требуемой вероятности, с которой собранных взносов должно хватить на выплату возмещения по страховым случаям.

Возможны два варианта расчета рисковой надбавки.

1. Рисковая надбавка может быть рассчитана для каждого риска. В этом случае

─────────────────────

┐ / 2

│ / 1 Rв

Tр = Tо x альфа (гамма) x │/ ----- [1 - q + (---) ], (6)

n x q Sв

где альфа (гамма) – коэффициент, который зависит от гарантии безопасности гамма. Его значение может быть взято из таблицы.

┌─────────┬──────────┬──────────┬───────────┬──────────┬─────────┐ │ гамма │ 0,84 │ 0,90 │ 0,95 │ 0,98 │ 0,9986 │ ├─────────┼──────────┼──────────┼───────────┼──────────┼─────────┤ │ альфа │ 1,0 │ 1,3 │ 1,645 │ 2,0 │ 3,0 │ └─────────┴──────────┴──────────┴───────────┴──────────┴─────────┘

Rв - среднеквадратическое отклонение возмещений при

наступлении страховых случаев. При наличии статистики выплат

2

страховых возмещений дисперсия выплат R оценивается следующим

в

образом:

2 1 M 2 1 M 2 M 2

R = ----- x SUM (S - S ) = ----- x SUM S - ----- x S , (7)

в M - 1 k=1 вk в M - 1 k=1 вk M - 1 в

где Sвk – страховое возмещение при k-м страховом случае,

k = 1, 2, …, M;

M – количество страховых случаев в N договорах;

Sв – среднее возмещение по одному договору страхования при наступлении страхового случая.

Если у страховой организации нет данных о величине Rв, допускается вычисление рисковой надбавки по формуле:

┐ ──────────

│ / 1 - q

Tр = 1,2 x Tо x альфа (гамма) x │ / ----------. (8)

│/ nq

2. В том случае, когда страховая организация проводит страхование по нескольким видам рисков (j = 1, 2, …, m), рисковая надбавка может быть рассчитана по всему страховому портфелю, что позволяет несколько уменьшить ее размер:

Tр = Tо x альфа (гамма) x мю, (9)

где мю – коэффициент вариации страхового возмещения, который соответствует отношению среднеквадратического отклонения к ожидаемым выплатам страхового возмещения. Если j-й риск

характеризуется вероятностью его наступления gj, средним возмещением Sвj и среднеквадратическим отклонением возмещений Rвj, то

┐ ───────────────────────────────────────────────

│ / m 2 2

│ / SUM [S x n x q x (1 - q ) + R x n x q ]

│/ j=1 вj j j j вj j j

мю = -----------------------------------------------------. (10)

m

SUM Sвj x nj x qj

j=1

При неизвестной величине Rвj среднеквадратического отклонения выплат при наступлении j-го риска соответствующее слагаемое в числителе формулы (10) допускается заменять величиной:

2

1,44 x S x n x q x (1 - q ). (11)

вj j j j

Если не известна ни одна из величин Rвj, то мю вычисляется по формуле:

┐ ───────────────────────────────

│ / m 2

│ / SUM x S x n x q x (1 - q )

│/ j=1 вj j j j

мю = 1,2 x -------------------------------------. (12)

m

SUM Sвj x nj x qj

j=1

Формулы (6), (9) и (10) для вычисления рисковой надбавки тем точнее, чем больше величины n x q и nj x qj. При n x q ” 10 и nj x qj ” 10 формулы (6), (9) и (10) носят приближенный характер.

Если о величинах q, S, Sв нет достоверной информации, например, в случае когда они оцениваются не по формулам (1) – (3) с использованием страховой статистики, а из других источников, то рекомендуется брать

альфа (гамма) = 3.

Брутто – ставка Tдельта рассчитывается по формуле:

Tn x 100

Tдельта = -------------, (13)

100 - f

где Tn – нетто – ставка;

f(%) – доля нагрузки в общей тарифной ставке.

Рассмотрим несколько примеров применения методики.

1. Допустим, что страховая компания заключает договоры имущественного страхования. Пусть вероятность наступления страхового случая q1 = 0,01, средняя страховая сумма составляет S1= 500 тыс. руб., среднее возмещение при наступлении страхового события Sв1 = 375 тыс. руб., количество договоров n1 = 10000, доля нагрузки в структуре тарифа f1 = 30%. Данных о разбросе возможных возмещений нет.

Тогда основная часть нетто – ставки со 100 руб. страховой суммы по формуле (5):

Sв1 375

Tо1 = 100 x ----- x q1 = 100 x --- x 0,01 = 0,75 (руб.).

S1 500

Рассчитаем рисковую надбавку. Пусть страховая компания с вероятностью гамма1 = 0,95 предполагает обеспечить непревышение возможных возмещений над собранными взносами, тогда из таблицы альфа = 1,645 рисковая надбавка по формуле (8):

(1 - q1)

Tр1 = 1,2 x Tо1 x альфа (гамма) x -------- = 1,2 x 0,75 x

n1 x q1

1 - 0,01

x 1,645 x ------------ = 0,15 (руб.).

10000 x 0,01

Нетто – ставка со 100 руб. страховой суммы по формуле (4):

Tn1 = Tо1 + Tр1 = 0,90 (руб.).

Брутто – ставка со 100 руб. страховой суммы по формуле (13):

Tn1 x 100 0,90 x 100

Tдельта1 = ------------ = ------------- = 1,29 (руб.).

100 - f1 100 - 30

2. Другая страховая компания проводит страхование граждан от несчастных случаев. При этом средняя страховая сумма S2 = 140 тыс. руб., среднее возмещение при наступлении страхового события Sв2 = 56 тыс. руб., вероятность наступления риска q2 = 0,04, количество договоров n2 = 3000, нагрузка f2 = 30%. Средний разброс возмещений Rв2 = 30 тыс. руб.

По формулам (5), (6), (4), (11) получаем:

Sв2 56

Tо2 = 100 x ----- x q2 = 100 x --- x 0,04 = 1,6 (руб.),

S2 140

───────────────────

┐ / 2

│ / Rв2

│ / 1 - q2 + (-----)

│ / Sв2

Tр2 = Tо2 x альфа (гамма) x │ / ------------------- =

│/ n2 x q2

┐ ────────────────────

│ / 2

│ / 30

│ / 1 - 0,04 + (----)

│ / 56

= 1,6 x 1,645 x │ / -------------------- = 0,27 (руб.),

│/ 3000 x 0,04

Tn2 = Tо2 + Tр2 = 1,6 + 0,27 = 1,87 (руб.),

Tn2 x 100 1,87 x 100

Tдельта2 = ----------- = ------------ = 2,67 (руб.).

100 - f2 100 - 30

3. Допустим, что страховая компания проводит виды страхования, описанные в предыдущих примерах, т.е. в ее портфеле есть разнородные риски. В этом случае основные части нетто – ставок будут такими же, как в примерах 1 и 2. Для расчета рисковых надбавок определяем коэффициент мю, используя формулу (10), учитывая, что средний разброс выплат по 1 риску неизвестен:

┐ ───────────────────────────────────────────────────────────────────────────

│ / 2 2 2

│ / 1,44 x S x n x q x (1 - q ) + S x n x q x (1 - q ) + R x n x q

│/ в1 1 1 1 в2 2 2 2 в2 2 2

мю = ------------------------------------------------------------------------------- =

Sв1 x n1 x q1 + Sв2 x n2 x q2

┐ ────────────────────────────────────────────────────────────────────────────────────────────

│ / 2 2 2

│/ 1,44 x 375 x 10000 x 0,01 x (1 - 0,01) + 56 x 3000 x 0,04 x (1 - 0,04) + 30 x 3000 x 0,04

= ------------------------------------------------------------------------------------------------ =

375 x 10000 x 0,01 + 56 x 3000 x 0,04

= 0,102.

Рисковая надбавка по формуле (9)

Tр = Tо x альфа (гамма) x мю = Tо x 1,645 x 0,102 = 0,17 x Tо,

нетто – ставка для любого вида страхования, составляющего страховой портфель,

Tn = Tо + 0,17 x Tо = 1,17 x Tо.

Нетто – ставка со 100 руб. страховой суммы:

при имущественном страховании

Tn1 = 1,17 x 0,75 = 0,88 (руб.),

при страховании граждан от несчастных случаев

Tn2 = 1,17 x 1,6 = 1,87 (руб.).

Соответствующие брутто – ставки со 100 руб. страховой суммы:

Tдельта1 = 1,26 руб.

Tдельта2 = 2,67 руб.

Методика (II) расчета тарифных ставок

по массовым рисковым видам страхования

Данную методику целесообразно использовать по массовым видам страхования на основе имеющейся страховой статистики за определенный период времени или при отсутствии таковой использовать статистическую информационную базу (демографическая статистика, смертность, инвалидность, производственный травматизм и т.д.).

Определение страхового тарифа на основе страховой статистики за несколько лет осуществляется с учетом прогнозируемого уровня убыточности страховой суммы на следующий год.

Предлагаемая методика применима при следующих условиях:

1) имеется информация о сумме страховых возмещений и совокупной страховой сумме по рискам, принятым на страхование, за ряд лет;

2) зависимость убыточности от времени близка к линейной.

Расчет нетто – ставки производится в следующей последовательности:

а) по каждому году рассчитывается фактическая убыточность страховой суммы (y) как отношение страхового возмещения к общей страховой сумме застрахованных рисков (Sв / S)

Таблица 1

┌─────────────┬────────────────┬───────────────┬─────────────────┐ │ Год │Общая страховая │ Страховое │ Фактическая │ │ │ сумма (S) │возмещение (Sв)│убыточность (yi) │ ├─────────────┼────────────────┼───────────────┼─────────────────┤ │ 1988 │ 2278 │ 410 │ 0,18 │ ├─────────────┼────────────────┼───────────────┼─────────────────┤ │ 1989 │ 2942 │ 765 │ 0,26 │ ├─────────────┼────────────────┼───────────────┼─────────────────┤ │ 1990 │ 2755 │ 799 │ 0,29 │ ├─────────────┼────────────────┼───────────────┼─────────────────┤ │ 1991 │ 3094 │ 1114 │ 0,36 │ ├─────────────┼────────────────┼───────────────┼─────────────────┤ │ 1992 │ 3346 │ 1305 │ 0,39 │ └─────────────┴────────────────┴───────────────┴─────────────────┘

б) на основании полученного ряда исходных данных рассчитывается прогнозируемый уровень убыточности страховой суммы, для чего используется модель линейного тренда, согласно которой фактические данные по убыточности страховой суммы выравниваются на основе линейного уравнения:

*

y = a + a x i, (1)

i 0 1

*

где y - выравненный показатель убыточности страховой суммы,

i

a0, a1 - параметры линейного тренда,

i - порядковый номер соответствующего года.

Параметры линейного тренда можно определить методом наименьших квадратов, решив следующую систему уравнений с двумя неизвестными:

n n

a0 x n + a1 x SUM i = SUM yi,

i=1 i=1

(2)

n n 2 n

a x SUM i + a x SUM i = SUM y x i,

0 i=1 1 i=1 i=1 1

где n – число анализируемых лет.

Коэффициенты данной системы уравнений находятся с помощью таблицы 2:

Таблица 2

┌───────────┬──────────┬───────────────┬─────────────────────────┐ │ Год │ i │ Фактическая │ Расчетные показатели │ │ │ │ убыточность ├─────────────┬───────────┤ │ │ │ (yi) │ yi x i │ 2 │ │ │ │ │ │ i │ ├───────────┼──────────┼───────────────┼─────────────┼───────────┤ │ 1988 │ 1 │ 0,18 │ 0,18 │ 1 │ ├───────────┼──────────┼───────────────┼─────────────┼───────────┤ │ 1989 │ 2 │ 0,26 │ 0,52 │ 4 │ ├───────────┼──────────┼───────────────┼─────────────┼───────────┤ │ 1990 │ 3 │ 0,29 │ 0,87 │ 9 │ ├───────────┼──────────┼───────────────┼─────────────┼───────────┤ │ 1991 │ 4 │ 0,36 │ 1,44 │ 16 │ ├───────────┼──────────┼───────────────┼─────────────┼───────────┤ │ 1992 │ 5 │ 0,39 │ 1,95 │ 25 │ ├───────────┼──────────┼───────────────┼─────────────┼───────────┤ │ │ 15 │ 1,48 │ 4,96 │ 55 │ └───────────┴──────────┴───────────────┴─────────────┴───────────┘

Подставив полученные в таблице 2 данные в систему уравнений (2), получим:

a0 x 5 + a1 x 15 = 1,48,

(3)

a0 x 15 + a1 x 55 = 4,96.

Решив систему уравнений (3), получаем следующие значения:

a0 = 0,14,

a1 = 0,052,

на основании которых можно определить выравненную убыточность по годам, подставляя необходимые данные в уравнение (1).

Таким образом, ожидаемая убыточность на 1993 год с учетом тренда исходных данных составит:

y6 = a0 + a1 x 6,

y6 = 0,14 + 0,052 x 6 = 0,452 руб. со 100 руб. страховой суммы, т.е. это и является основной частью нетто – ставки;

в) для определения рисковой надбавки необходимо по следующей формуле рассчитать среднее квадратическое отклонение фактических значений убыточности от выравненных значений:

┐ ──────────────────

│ / n * 2

│ / SUM x (y - y )

│ / i=1 i i (4)

сигма = │ / -----------------.

│/ n - 1

Используемые для определения рисковой надбавки показатели приведены в таблице 3:

Таблица 3

┌──────┬────┬───────────┬────────────┬──────────────┬────────────┐ │ Годы │ I │Фактическая│ Выравненная│ Отклонения │ Квадраты │ │ │ │убыточность│ убыточность│ выравненной │ отклонений │ │ │ │ (y ) │ * │ убыточности │ * 2 │ │ │ │ i │ (y ) │от фактической│ (y - y ) │ │ │ │ │ i │ * │ i i │ │ │ │ │ │ (y - y ) │ │ │ │ │ │ │ i i │ │ ├──────┼────┼───────────┼────────────┼──────────────┼────────────┤ │ 1988 │ 1 │ 0,18 │ 0,192 │ +0,012 │ 0,000144 │ ├──────┼────┼───────────┼────────────┼──────────────┼────────────┤ │ 1989 │ 2 │ 0,26 │ 0,244 │ -0,016 │ 0,000256 │ ├──────┼────┼───────────┼────────────┼──────────────┼────────────┤ │ 1990 │ 3 │ 0,29 │ 0,296 │ +0,006 │ 0,000036 │ ├──────┼────┼───────────┼────────────┼──────────────┼────────────┤ │ 1991 │ 4 │ 0,36 │ 0,348 │ -0,012 │ 0,000144 │ ├──────┼────┼───────────┼────────────┼──────────────┼────────────┤ │ 1992 │ 5 │ 0,39 │ 0,400 │ +0,010 │ 0,000100 │ ├──────┼────┼───────────┼────────────┼──────────────┼────────────┤ │Сумма │ │ │ │ │ 0,000680 │ └──────┴────┴───────────┴────────────┴──────────────┴────────────┘

Подставив рассчитанные показатели в формулу (4), получим:

┐ ──────────

│ / 0,00068

сигма = │ / ---------- = 0,013;

│/ 5 - 1

г) нетто – ставка рассчитывается следующим образом:

Tn = y6 + бета (гамма; n) x сигма,

где бета (гамма; n) – коэффициент, используемый для исчисления размера рисковой надбавки. Величина бета (гамма; n) зависит от заданной гарантии безопасности гамма (той вероятности, с которой собранных взносов хватит на выплаты страховых возмещений) и n – числа анализируемых лет и может быть взята из таблицы 4.

Таблица 4

┌──────┬───────────┬──────────┬───────────┬───────────┬──────────┐ │гамма │ 0,8 │ 0,9 │ 0,95 │ 0,975 │ 0,99 │ │ n │ │ │ │ │ │ ├──────┼───────────┼──────────┼───────────┼───────────┼──────────┤ │ 3 │ 2,972 │ 6,649 │ 13,640 │ 27,448 │ 68,740 │ ├──────┼───────────┼──────────┼───────────┼───────────┼──────────┤ │ 4 │ 1,592 │ 2,829 │ 4,380 │ 6,455 │ 10,448 │ ├──────┼───────────┼──────────┼───────────┼───────────┼──────────┤ │ 5 │ 1,184 │ 1,984 │ 2,850 │ 3,854 │ 5,500 │ ├──────┼───────────┼──────────┼───────────┼───────────┼──────────┤ │ 6 │ 0,980 │ 1,596 │ 2,219 │ 2,889 │ 3,900 │ └──────┴───────────┴──────────┴───────────┴───────────┴──────────┘

Допустим, страховая компания считает необходимым с уровнем вероятности гамма = 0,9 быть уверена в том, что собранной суммы взносов будет достаточно для выплаты страховых возмещений. Тогда из таблицы 4 при гамма = 0,9 для n = 5, бета = 1,984.

Нетто – ставка со 100 руб. страховой суммы

Tn = 0,452 + 1,984 x 0,013 = 0,48 (руб.).

Брутто – ставка (Tдельта) определяется по следующей формуле:

Tn x 100

Tдельта = ----------,

100 - f

где Tn – нетто – ставка,

f(%) – доля нагрузки в общей тарифной ставке.

При условии, что нагрузка определена страховой организацией в размере 30% от брутто – ставки, рассчитывается брутто – ставка:

0,48 x 100

Tдельта = ------------ = 0,69 (руб.).

100 - 30

Брутто – ставка со 100 руб. страховой суммы равна 0,69 руб.

Брутто ставка в страховании

Величину страховых взносов, установленную исходя из суммы страхования и срока ее выплаты, называют брутто-ставкой. С экономической точки зрения это единица измерения взаимных обязательств сторон при страховании. В синонимическом смысле в страховании используют также термины «страховой тариф», «брутто-тариф». Тарифная ставка должна быть рассчитана таким образом, чтобы сумма собранных взносов оказалась достаточной для выплат, предусмотренных условиями страхования.

Для чего применяется и на что влияет?

Брутто-ставка -—совокупная ставка тарифа страхования, состоящая из нетто-ставки, основного источника формирования резерва на погашение страховых сумм и накопления фондов и нагрузки (надбавки), объемом 25-30% от нетто-ставки. Нагрузка предназначается для покрытия затрат по операциям страхования, на финансовое обеспечение деятельности страховой компании, а именно:

- Оплату работы штатного и внештатного персонала (агентов, брокеров, экспертов и других специалистов);

- Расходы по административно-хозяйственной части: аренду, коммунальные платежи, телефоны;

- Техническое оснащение: компьютеры и другую технику;

- Создание рисковой надбавки: формирование фонда средств на случай, когда объем сумм к выплате окажется выше среднего уровня нетто-тарифа;

- Нормативное установление размера средств для формирования запланированной прибыли.

Поэтому можно сказать что величина нагрузки зависит от размера штата, оснащенности и обеспеченности техникой, активности рекламной деятельности и маркетинга. Величина нетто-ставки постоянна, а величина нагрузки периодически изменяется. Размер брутто-ставки больше, чем нетто-ставки и включает ее в себя. Ее можно выразить в процентах или абсолютных величинах.

Как производится расчет?

Брутто-ставка в страховании исчисляется на основе нагрузки, которая может постоянно меняться. Вначале определяется нетто-ставка в виде индекса убыточности со 100 единиц суммы страхования, затем исчисляют размер нагрузки. Чтобы определить брутто-ставку, используется следующая формула:

БС = НС / (1 – Н), где:

- БС — брутто-ставка;

- НС — нетто-ставка;

- Н — размер нагрузки.

Для отдельных типов страхования каждый страховщик устанавливает разную нагрузку, она подлежит лицензированию совместно с правилами работы компании. Для определения затрат на ведение дела (РВ) за основу берется 100 рублей страховой суммы, как и при установлении нетто-ставки. Все остальные составные элементы нагрузки, например, предупредительные мероприятия (ПМ) или планируемая прибыль (ПП) имеют установленные размеры в процентах к брутто-ставке.

Пример расчета брутто-ставки

Страховая компания установила нетто-ставку (НС) 0,3 рубля. При этом РВ (расходы на проведение дел) равны 0,08 рублей, ПМ (предупредительные мероприятия) — 4%. Планируемая прибыль (ПП) равна 15% от брутто-ставки. Тогда размер брутто-ставки равен:

БС = НС + Н, где:

- Н — совокупная нагрузка, которая равна:

Н = РВ + (ПМ + ПП)

Все величины указываются в рублях к 100 рублям страховой суммы. Но ввиду того, что некоторые данные приводятся в процентах к брутто-ставке, нужно применить следующую формулу:

БС + НС + Н = НС + РВ + (ПМ + ПП) х БС

Требуется преобразовать формулу для удобства расчетов:

БС = (НС + РВ) / (100 – Н) х 100

После подставления данных получится:

БС = (0,3 + 0,08) / (100 – 19) х 100 = 0,46 со 100

Следовательно, тариф на страхование имущества составляет 0,46 рублей с каждых 100 руб. страховой суммы.

Расчеты были произведены без включения рисковой надбавки. Ее размер обусловлен реальными условиями в деятельности страховой компании, ее тарифной политикой. Она обычно учитывается при определении ставки страхования по массовым рисковым формам страхования, а именно при охвате страхованием большого количества субъектов страхования со значительными рисками. Определение величины брутто-ставки нужно для выплаты брутто-премии. Если выразить ее в деньгах, то получается брутто-премия для оплаты обязательств по договору.

Заключение

Таким образом, брутто-ставка в страховании является тарифной ставкой взносов и определяется как сумма нетто-ставки и нагрузки, которая используется для создания запасного фонда, для возмещения расходов по проведению страховых операций и для иных целей. Особенностью является то, что характер нетто-ставки постоянен, но из-за того что нагрузка переменчива, брутто-ставка тоже становится непостоянной величиной.

Галина Викторовна Бирюкова

Эксперт по предмету «Страхование»

Задать вопрос автору статьи

Понятие и структура брутто-премии

Определение 1

Брутто-премия – это определенная условиями договора страхования сумма денежных средств, которую обязан уплатить страхователь страховой компании за определенный период времени.

В структуре брутто-премии выделяют нетто-премию и нагрузку.

Нетто-премия необходима для выполнения обязательств страховой компании по договорам страхования. Может состоять из следующих элементов:

- рисковой премии, предназначенной для покрытия ущерба при наступлении страхового случая;

- рисковой надбавки, необходимой для возмещения повышенного ущерба в случае возможного увеличения вероятности наступления рискового события;

- сберегательного взноса, используемого только в страховании жизни и предназначенного для накопления определенной суммы денежных средств в течение срока действия договора с последующей выплатой.

Рисковая премия присутствует всегда в составе нетто-премии и предназначена для формирования страхового резервного фонда, а рисковая надбавка учитывается при расчете нетто-премии по усмотрению страховой компании и идет на формирование запасного фонда.

Нагрузка, входящая в структуру брутто-премии, представляет собой затраты страховой компании на осуществление своей деятельности и ее прибыль.

Затраты включают в себя традиционные издержки, характерные для любого предприятия (заработная плата, аренда, командировочные расходы, коммунальные платежи и т.д.) и специфические издержки, которые применимы только к страховой отрасли (выплата комиссионных вознаграждений страховым агентам и брокерам, осуществление предупредительных мероприятий, проведение экспертиз с целью определения размера ущерба и т.д.).

Замечание 1

В зависимости от вида страхования, а также затрат страховой компании на осуществление своей деятельности, соотношение нетто-премии и нагрузки могут быть различными. Чаще всего в общей величине брутто-премии 70-80% составляет нетто-премия, остальное – нагрузка.

«Как рассчитать брутто-премию в страховании» 👇

В общем случае брутто-ставку $Тб$ равна:

$Тб = Тн / (100 – Н) • 100$, где:

$Тн$ – нетто-ставка,

$Н$ – нагрузка, определенная в процентах от брутто-ставки.

Если нагрузка определена в рублях, то брутто-ставка равна:

$Тб = Тн + Н$

При расчете брутто-премии наиболее важное значение имеет определение оптимального размера нетто-премии, т.к. от этого зависит последующая платежеспособность и финансовая устойчивость страховщика. Поэтому ее расчету уделяют повышенное внимание.

Расчет нетто-ставки по рисковым видам страхования

Определение 2

Нетто-ставка – это показатель, равный величине нетто-премии, рассчитанной на одну единицу (обычно 100 рублей) страховой суммы.

Методика расчета нетто-ставки по рисковым видам страхования подразумевает наличие достаточного объема статистических данных, необходимых для осуществления точных расчетов, прогнозируется заключение большого количество договоров (на один и тот же срок), а также предполагается отсутствие событий, которые могут повлечь за собой выплаты сразу по нескольким страховым случаям.

В соответствии с методикой формула для вычисления нетто-ставки $Тн$ имеет вид:

$Тн = То + Тр$, где:

$То$ – рисковая премия (часть) нетто-ставки,

$Тр$ – рисковая надбавка.

Рисковая премия рассчитывается следующим образом:

$То = Q • Sb ⁄ S • 100$, где:

$Q$ – вероятность, с которой возможно наступление страхового события,

$Sb$ – средний размер страховой выплаты,

$S$ – средний размер страховой суммы.

$Q = M ⁄ N$, где:

$M$ – количество произошедших страховых событий,

$N$ – количество заключенных за определенный период времени договоров.

Средний размер страховой выплаты равен отношению суммы выплат по всем договорам к количеству договоров:

$Sb = (∑Sbi ) ⁄ M$

Средний размер страховой суммы равен отношению суммарной величине страховых сумм по всем договорам к количеству этих договоров:

$S = (∑Si ) ⁄ N$

Рисковая надбавка $Тр$ равна:

$Тр = То • α(γ) • √ ((1 – Q + (Rb ⁄ Sb )^2) / (N • Q))$, где:

$Rb$ – среднеквадратичное отклонение средней страховой выплаты,

$α(γ)$ – коэффициент, который зависит от выбранной страховой компанией вероятности γ того, что взносов хватит для покрытия ущерба. Значение берется из таблицы:

Рисунок 1. Значения коэффициентов. Автор24 — интернет-биржа студенческих работ

Расчет нетто-ставки по страхованию жизни

К основным факторам, влияющим на размер нетто-ставки при страховании жизни, можно отнести:

- возраст и пол страхуемого лица;

- срок действия договора и порядок уплаты взносов;

- прогнозируемая доходность средств, поступивших в страховой резервный фонд страхования жизни, в случае их инвестирования.

Расчет нетто-ставки основан на данных таблиц о смертности населения определенного возраста и средней продолжительности жизни.

Для начала рассчитываются необходимые показатели

Вероятность наступления смерти в заданный год жизни $Qx$ вычисляется по формуле:

$Qx = Bx ⁄ Lx$, где:

$Bx$ – количество человек, которое умирает в период от $x$ до $x + 1$ лет,

$Lx$ – общее количество человек, доживших до х лет;

Вероятность, с которой человек доживет до заданного возраста, $Px$ равна:

$Px = L(x+1) ⁄ Lx$, или:

$Px = 1 – Qx$

С учетом того, что договоры по данному виду страхования имеют длительный период действия, а средства, поступающие от страхователя, могут использоваться страховой компанией для инвестирования с целью получения дополнительного дохода, для корректировки итоговой нетто-ставки используют множитель $V^n$ равный:

$V_n = 1 ⁄ (1+i)_n$, где:

$i$ – норма доходности от инвестирования,

$n$ – количество лет, на которое вкладываются средства.

В итоге размер нетто-премии ${Ex}_n$ на дожитие будет равен:

${Ex}_n = (L(x+n) • V_n) / Lx • S$, где:

$L(x+n)$ – количество человек, доживших до завершения срока, на который заключен договор,

$n$ – срок, на который заключен договор,

$S$ – величина страховой суммы.

Нетто-ставка на возможность смерти ${Az}_n$ равна:

${Az}_n = (Bx ∙ V + B(x+1) ∙ V_2 + ⋯ +B (x+n-1) ∙ V_n) / Lx ∙ 100$, где:

$Bx, B(х+1)…B(x+n-1)$ – количество человек, умирающих в период с $х$ лет до $х+1$, рассчитанное по каждому году срока действия договора.

При заключении договора комбинированного страхования и на дожитие, и на возможность смерти нетто-ставка будет равна:

$Тн = {Ex}_n + {Az}_n$

Такой метода расчета нетто-ставки применим при условии, что вся сумма страхового платежа вносится сразу за весть период страхования. Если же страхователь желает разделить сумму взноса на несколько частей, равное количеству лет страхования, то размер ежегодного платежа $P^x$ будет равен:

$Р_x = {Ed}_x / α_x$, где:

${Ed}_x$ – размер рассчитанного единовременного платежа,

$α_х$ – коэффициент рассрочки, который представляет собой стоимость платежей в размере одной денежной единицы. Фактически данный показатель по величие близок к значению количества лет, на которые заключается договор, но получается чуть ниже него. В итоге величина ежегодных платежей превышает значение, равное простому делению единовременного взноса на количество лет страхования. В этом случае страховщик возмещает потери, которые он несет от невозможности инвестировать всю сумму сразу и получить от этого доход.

Находи статьи и создавай свой список литературы по ГОСТу

Поиск по теме