С кем такого не бывало: ключи, флешка, кошелёк или какой-то другой предмет, вечером положенный дома, вдруг пропадает невесть куда, и все попытки найти пропажу оказываются тщетными?

Что делать в подобном случае и как найти пропавшую вещь, если она очень-очень нужна, сегодня своим читательницам посоветует женский сайт «Красивая и Успешная».

Ищем пропажу по методикам, рекомендованным психологами

Для начала стоит сказать, что нужная вещь, скорее всего, на самом деле не потерялась. Её просто машинально положили куда-то, где обычно хранится что-нибудь другое. Так бывает довольно часто: вернувшись домой после тяжёлого дня, мы кладём ключи, кошелёк, книгу, сумочку или другую вещь на полку, чтобы освободить руку. Куда именно, не обращаем внимания, поэтому потом и не можем вспомнить.

Чтобы понять, где в квартире находится пропажа, необходимо сосредоточиться и постараться вспомнить шаг за шагом все свои действия. Если не отвлекаться и хорошенько подумать, возможно, найти пропавшую вещицу получится буквально за пару минут.

Иногда бывает так, что нужная вещь находится прямо перед глазами человека, но он не видит её из-за рассеянности. Чтобы найти её в таком случае, нужно успокоиться, сесть и подумать, где она может быть. Если это не помогло, поиски желательно отложить на максимально длительный срок, а пока отдохнуть, поспать, выйти на улицу и прогуляться. Очень многим удаётся найти пропавшую недавно вещь после того, как они снова повторят маршрут, по которому шли домой.

В случае, когда ни прогулка, ни отдых, ни мысленный возврат в прошлое не помогли найти ключи, паспорт или телефон, полезно заняться уборкой в той комнате, где, вероятно, находится пропажа. Этот метод хорош тем, что поможет не тратить времени напрасно: параллельно с поиском можно будет совершить упорядочение вещей в комнате. Многие хозяйки хорошо знают: наведение порядка в комнате помогает избавиться от расстройства, унять гнев. Психологи уверяют, что порядок в помещении помогает привести в нужное состояние мысли. Когда же в голове нет хаоса, любые вопросы решаются проще и быстрее.

Правда, собраться с мыслями под силу далеко не каждому человеку. Особенно тяжело бывает сосредоточиться на каких-то деталях очень эмоциональным натурам. Если вас природа наделила высокой чувствительностью, сайт sympaty.net рекомендует обратиться к особым методам поиска.

Необычные способы найти пропавшую в доме вещь

Удивительно, но народ заметил, что иногда вещи каким-то невообразимым образом исчезают в одном месте и появляются в другом. Объяснить это сложно, поэтому люди, привыкшие полагаться на некие высшие силы, решили в подобной ситуации действовать так же. Не справляясь с поиском самостоятельно, наши предки стали звать на помощь домового, различных ангелов, святых и самого Всевышнего. До наших дней дошло несколько секретных способов, как найти пропавшую вещь в доме с помощью народной магии.

- Обращение к самой вещи. Многим это может показаться глупым, но очень эмоциональные люди прекрасно ощущают энергетику вещей, и это помогает им найти то, что нужно. Для успешных поисков необходимо попытаться мысленно или вслух поговорить с пропажей, ласково позвать её. Маленькие дети часто делают так без советов взрослых, чисто интуитивно. Они ходят по квартире и зовут: «Мишка (машинка, поилочка, мячик, носочки и т. д.)! Где ты?». Можно взять с них пример и поступить так же. Многим так удаётся найти потерявшуюся вещь довольно быстро. Если ходить и звать потерю вам кажется глупым, делайте это мысленно.

- Магия чисел. Существует специальный метод поиска пропавших в квартире ключей, ювелирных украшений, наручных часов и прочих вещей. Он связан с нумерологией. Цифры играют важную роль в жизни человека. Они присутствуют всюду, поэтому способны помочь в поисках, дать подсказку. Чтобы найти потерянную вещь, нужно подумать о ней, а потом записать на листок бумаги 9 чисел, которые придут на ум. Все числа сложить в одну сумму. Получившееся число должно подсказать, где находится потеря. В нумерологии есть и другие способы. Один из самых эффективных – использование числового шифра для составления запроса. Таблица шифра выглядит так:

| Число | Буквы, которые им можно заменить |

| 1 | А, И, С, Ъ; |

| 2 | Б, Й, Т, Ы; |

| 3 | В, К, У, Ь; |

| 4 | Г, Л, Ф, Э; |

| 5 | Д, М, Х, Ю; |

| 6 | Е, Н, Ц, Я; |

| 7 | Ё, О, Ч; |

| 8 | Ж, П, Ш; |

| 9 | З, Р, Щ. |

Пользоваться ей несложно: необходимо сформулировать вопрос, записать его в виде ряда чисел, сложить их. Получившееся число поможет трактовать таблица, составленная много лет назад. Найти её не составит труда: она размещена на нескольких сайтах. Точного ответа на вопрос нумерология не даст, но наверняка натолкнёт человека на подсказку, где находится потерянный предмет.

- Обращение к домовому. Есть поверье, что с вещами в доме иногда играет сущность, охраняющая его. Чтобы домовой вернул ключи, документы, часы или какую-то другую мелочь, нужно произнести заговор: «Домовой, домовой, ты взял мою вещь. Поиграй и отдай». После этого нужно немного подождать и снова поискать.

- Магический ритуал. Чтобы найти потерянную в квартире вещь быстро, необходимо провести магическое действо. Для этого необходимо купить фиолетовую свечу и вечером зажечь её посередине комнаты. С какой стороны по свече раньше потечёт растаявший воск, в той стороне и нужно искать пропажу. Магия ритуала будет гораздо более эффективной, если во время его выполнения читать какой-нибудь заговор. Вместо свечи можно использовать обычный пустой стакан. Эзотерики уверены: если поставить его вверх ногами на какую-то поверхность, то потерявшийся предмет вскоре найдётся.

- Носовой платок. Это тоже разновидность ритуала. Чтобы быстрее найти пропавшую вещь в доме или на улице, необходимо взять носовой платок и повязать его вокруг ножки кухонного стола. Вскоре после этого ритуала по законам магии потерянный предмет находится.

- Маятник. Этот способ тоже близок к магии. Нужно изготовить маятник из нитки и какого-то груза, например, кулона. С этим маятником рекомендуется ходить по квартире и думать о пропавшей вещи. Если он начнёт усиленно раскачиваться, нужно остановиться и поискать именно в том месте, которое вызвало такое волнение устройства.

- Волшебные узелки. Если ни один из способов найти нужную вещь не помогает, можно воспользоваться народным методом волшебных узелков. Для этого необходимо взять 7 пар нитей равной длины, соединить их в один пучок, потом наугад связать кончики этих нитей в 7 узлов на обоих концах пучка. После того, как все пары соединятся узелками, нужно взять пучок за один узелок и встряхнуть. Если из него ни одна пара нитей не выпадет, значит, потерянный предмет найдётся быстро. Если же какая-то из нитей окажется связанной отдельно от остальных и при встряхивании упадёт в сторону, значит, пропажа найдётся ещё нескоро.

- Заговор. Можно не выполнять никаких ритуалов, а читать заговор. Здесь стоит отметить, что многие люди, далёкие от церкви, считают заговор, в котором упоминаются святые, Дева Мария или сам Господь, молитвой. Однако обращение к Богу, каковым является молитва, никогда не бывает такой приземлённой, как заговор, в котором обычно просят о разных бытовых мелочах. Вот, например, текст народного заговора на поиск пропавших вещей: «Господь, велика твоя сила, помоги обнаружить потерянный предмет (что именно). Убери пелену с очей моих, навеянную нечистой силой. Шутки прочь, пусть мои поиски завершатся с помощью небесной». В конце заговора следует сказать: «Аминь». Можно, конечно, попробовать этот текст, однако нужно помнить: народные заговоры – средства для суеверных, а не для верующих людей.

- Молитва. Чтобы Господь помог в поисках очень нужной вещи, нужно обратиться к нему с молитвой на начало всякого дела. Текст молитвы есть в любом полном молитвослове. Можно найти её и на православных сайтах. Верующий человек может обратиться за помощью к Господу и своими словами. В таком случае ему не нужно быть слишком подробным. Достаточно мысленно попросить: «Господи, помоги мне!».

Способов, как быстро найти пропавшую вещь в квартире или в доме, может быть много. Если ни один из тех народных методов, которые были перечислены выше, не дал результатов, возможно, стоит перенести поиски из помещения на улицу.

Полезно также будет подключить к ним родных. Возможно, потерянный ключ или кошелёк кто-то из членов семьи просто взял и переложил в другое место. В таком случае разговор с ними даст результат.

Практика показывает, что рано или поздно пропажа всё-таки находится. Бывает, что нужный ключ удаётся отыскать уже тогда, когда дверной замок сменён. В любом случае, не стоит огорчаться, ведь потерянный предмет – это всего лишь вещь.

Сайт www.sympaty.net – Красивая и Успешная. Автор — Буренюк Елена Николаевна. Подробнее про авторов сайта

Невероятные факты

Невероятные факты

Вы наверняка хоть раз оказывались в ситуации, когда забывали ключи, кошелек, наушники или другую важную вещь, но не могли восстановить в памяти, где ее оставляли.

А может быть вам нужно было вспомнить название чего-то, и оно крутилось у вас на языке, но вам так и не удавалось его восстановить.

Наш мозг получает, обрабатывает и хранит огромное количество информации, но иногда случаются промахи, и мы забываем даже то, о чем только недавно думали.

Воспоминание -это процесс состоящий из двух шагов: сначала мы кодируем информацию, которую нужно сохранить, а затем ее извлекаем.

У тех, кто страдает рассеянностью, основная проблема состоит в изначальном кодировании того, в каком именно кармане вы оставили свой паспорт.

Часто это происходит, когда в тот момент нас что-то отвлекает. Пытаясь извлечь важную информацию, мозгу не за что зацепиться, и мы начинаем рыскать по карманам и другим местам.

Мы рассмотрим несколько способов, как вспомнить забытое и потерянное быстро и эффективно.

Как найти потерянную вещь дома? (ключ, наушники, кольцо)

1. Сохраняйте спокойствие

© Getty Images Pro

Когда мы понимаем, что потеряли ключи, первой реакцией бывает паника. Потом мы злимся на то, что это снова случилось. Хотя это и помогает выплеснуть напряжение, эмоции мешают сосредоточенному и продуктивному поиску.

Вместо этого, постарайтесь сохранять спокойствие и начните искать.

Расслабьтесь, очистите мозг от посторонних мыслей, сконцентрируйтесь на своем дыхании, делая глубокие вдохи и выдохи. Проверьте места, где предположительно должен быть потерянный предмет.

2. Посмотрите, когда вы в последний раз держали вещь

Это покажется вам очевидным, но первым делом вам нужно мысленно представить себе место, где вы в последний раз видели потерявшийся предмет.

Возможно, вы не оставляли там свои наушники, но это станет толчком для вашей памяти, и вы начнете вспоминать местонахождение пропажи.

Профессор психологии Ирен Кан (Irene Kan) из Университета Виллановы, специализирующаяся на памяти, рекомендует сформировать мысленный образ всего, чем вы занимались, и что чувствовали, когда видели забытую вещь последний раз .

Постарайтесь представить все отчетливо и красочно. Подумайте об этом месте:

- В какое время дня это было

- Что вы делали

- Кто еще был в этот момент

- Ваше настроение или эмоциональное состояние

- Другие детали

Этот процесс, называемый “повторным воспроизведением”, будет стимулировать вас вспомнить подробности, которые были ранее вам недоступны.

3. Вернитесь туда, где вы потеряли вещь

Подумайте о том моменте, когда ключи или наушники был с вами и попробуйте вернуться в те места.

Есть вероятность того, что вы случайно уронили ее где-то рядом. Ваш нужно пройти весь путь шаг за шагом, также как исследуют место преступления.

Часто предмет оказывается в другом месте, упав под стол, кресло или диван.

4. Ищите за пределами области поиска

Если вы не нашли в положенном месте пропажу, продолжайте расширять область поиска. Даже если вам кажется безумием оставлять кошелек в ванной, загляните и туда.

Исследователь Майкл Соломон (Michael Solomon), написавший книгу “Как найти потерянные предметы”, утверждает, что в большинстве случаев они перемещаются не дальше 50 см от первоначального местоположения.

Если вы не уверены в том, что потерянная вещь была в определенном месте, сделайте список предполагаемых мест, где, как вам кажется, вы ее видели.

Не помешает посмотреть в сумках и карманах – там, куда мы чаще всего кидаем вещь, когда спешим.

5. Будьте настойчивы и рациональны

Часто мы попадаем в ловушку, забывая место, где мы уже проверяли.

Не надо метаться из одной комнаты в другую. Перемещайтесь в другое место, только если вы уже обыскали все в одной комнате.

Как только вы перебрали все вещи в одной области, не стоит терять время и вновь возвращаться к этому месту. Не нужно ходить по кругу, если вы не нашли вещь первый раз, скорее всего, ее не окажется там и во второй.

6. Посмотрите самые захламленные места

Ученые из Университета Абердина в Шотландии выяснили, что забытую вещь нужно искать в местах дома, где скапливается самый большой беспорядок.

Исследователи обнаружили, что чаще всего люди тратят слишком много времени на поиски в чистых местах, что совершенно непродуктивно.

Все, что вам нужно, это быстрый взгляд на незахламленные места комнаты, чтобы понять, есть там вещь или нет, но мы склонны вновь возвращаться в эти места.

Если вы ищите наушники, сосредоточьтесь на области, где у вас больше всего вещей. Если бы они находились в более открытом месте, вы, скорее всего, уже давно бы их нашли.

7. Повторите свои шаги

Исследования показали, что многие воспоминания зависят от контекста. Это значит, что мы лучше детали в среде, похожей на ту, где мы усвоили эту информацию.

Например, если вы размышляли о наушниках в гостиной и забыли обо всем на кухне, попробуйте вернуться в гостиную.

Если в момент, когда вещь была с вами, вы слушали определенную песню, попробуйте снова послушать эту песню.

Вероятнее всего, в знакомой обстановке вам удастся легче вспомнить забытое.

8. Восстановите ход своих мыслей

Если вы физически не можете оказаться там, где, как вы полагаете, потеряли предмет, попытайтесь представить это место и что вы там делали.

Так как многие воспоминания хранятся на нейронных путях, накладывающихся друг на друга, восстанавливая ход своих мыслей, вы можете случайно вспомнить то, что забыли.

9. Подумайте или поговорите о чем-то другом

Наш мозг хранит очень много информации, и вы можете с легкостью застрять, в попытке вспомнить все детали.

В целях перезагрузить свою память, попробуйте отвлечься, заняться какими-то повседневными делами, и нужная мысль через какое-то время появится у вас в голове.

10. Попросите помощи

Очень часто потерянная вещь оказывается у другого человека, если вы забыли о том, что одолжили, или ее может кто-то случайно передвинуть.

Поспрашивайте других людей, которые были рядом с забытой вещью, не видели ли они вашу ручку или ключи. Вам может повезти и вы найдете то, что потеряли.

Попросите ваших коллег, знакомых или друзей заранее говорить вам, если они что-то одалживают или забирают, Это единственный способ проследить за потерянной вещью.

Как вспомнить то, что забыли

© Syda Productions

1. Создавайте сигнал.

Вам будет легче закодировать информацию в долговременную память, если она будет ассоциироваться в определенной деталью, которая будет служить как “сигнал”.

Лучше всего привязывать новую информацию к вещам, которые вы уже хорошо помните.

Например, если вы разговариваете с подругой в кафе, и она сообщает, что у нее скоро день рождения, свяжите эту информацию с тем, что вы знаете. Например, “Алиса сказала, что у нее день рождения 2 сентября, это через неделю после дня рождения моей мамы“.

Сигналом может служить и сенсорная информация. Например, запахи у многих людей вызывают яркие воспоминания.

Например, запах пирожков мысленно переносят нас в дом бабушки. Если воспоминание можно связать с запахом, например аромат булочек в кафе, стимулируйте свою память похожим запахом.

2. Сразу повторяйте информацию

Если вы, как большинство людей, забываете имена сразу, как только вас представили новому знакомому, старайтесь вслух проговаривать имя, как только вы познакомились.

Попытайтесь связать его имя со множеством деталей. Как выглядел человек, во что он был одет – все это поможет вам позже вспомнить его имя. Например, “Приятно познакомиться, Марина, вам очень идет синий цвет вашей блузки“.

3. Создавайте определенный порядок ухода и прихода

Скорее всего, каждый раз, когда вы покидаете дом, вы берете с собой одни и те же вещи и проверяете выключены ли все приборы.

Собираете вещи, проверяйте плиту или плойку, выключаете свет. Создавая порядок ухода и прихода, вы начинаете выполнять многие вещи на автопилоте, а значит у вас меньше шансов что-то забыть.

4. Держите вещи в определенном месте

Ключи от машины, кошелек, карточки и другие важные предметы, которые вы носите с собой всегда, держите в одном и том же месте.

Вы можете использовать специальную вазочку или коробку для этих целей. Покидая дом, вы будете четко знать, где расположены все нужные вещи.

5. Используйте стикеры

Если вашему ребенку нужно принести поделку в школу, наклейте стикер на видное место в его комнате, чтобы он не забыл ее утром.

Все, что не вписывается в привычный порядок, напоминайте себе с помощью стикеров. Очень удобно использовать напоминания на своем телефоне.

6. Высыпайтесь

Сон, особенно, фаза быстрого сна необходима для обработки, закрепления и хранения информации. Недосыпание влияет на работу ваших нейронов, из-за чего вам сложнее запоминать и вспоминать определенную информацию.

В последние

десятилетия использование портфельной

теории значительно расширилось. Все

большее число инвестиционных менеджеров,

управляющих инвестиционных фондов

применяют ее методы на практике, и хотя

у нее имеется немало противников, ее

влияние постоянно растет не только в

академических кругах, но и на практике,

включая российскую. Присуждение

Нобелевских премий по экономике ее

создателям и разработчикам является

свидетельством этого.

Под инвестированием

в широком смысле понимается любой

процесс, имеющий целью сохранение и

увеличение стоимости денежных или

других средств. Средства, предназначенные

для инвестирования, представляют собой

инвестиционный капитал. С течением

времени этот капитал может принимать

различные конкретные формы.

Из определения

инвестирования видна важнейшая роль

двух факторов: времени и стоимости.

Важнейший принцип инвестирования

состоит в том, что стоимость актива

меняется со временем.

Со временем связана

еще одна характеристика процесса

инвестирования – риск. Хотя инвестиционный

капитал имеет вполне определенную

стоимость в начальный момент времени,

его будущая стоимость не известна. Для

инвестора эта будущая стоимость есть

ожидаемая величина.

Одним из традиционных

методов оценки и управления риском

считается статистический метод. Основными

инструментами статистического анализа

являются – дисперсия, стандартное

отклонение, коэффициент вариации. Суть

этого метода состоит в анализе

статистических данных за возможно

больший период времени.

Под инвестиционным

портфелем понимается некая совокупность

ценных бумаг, принадлежащих физическому

или юридическому лицу, либо юридическим

или физическим лицам, выступающая как

целостный объект управления. Обычно на

рынке продается некое инвестиционное

качество с заданным соотношением

Риск / Доход, которое в процессе

управления портфелем может быть улучшено.

Основная задача

портфельного инвестирования – улучшить

условия инвестирования, придав

совокупности ценных бумаг такие

инвестиционные характеристики, которые

недостижимы с позиции отдельно взятой

ценной бумаги, и возможны только при их

комбинации.

Выбор ценных бумаг

для портфельного инвестирования зависит

от целей инвестора и его отношения к

риску. Для всех инвесторов принято

выделять три типа целей инвестирования

и связанного с ними отношения к риску.

Инвестор стремится

защитить свои средства от инфляции; для

достижения цели он предпочитает вложения

с невысокой доходностью, но с низким

риском. Этот тип инвестора называют

консервативным.

Инвестор пытается

произвести длительное вложение капитала,

обеспечивающее его рост. Для достижения

этой цели он готов пойти на рискованные

вложения, но в ограниченном объеме,

подстраховывая себя вложениями в

слабодоходные, но и малорискованные

ценные бумаги. Такой тип инвестора

называют умеренно-агрессивным.

Инвестор стремится

к быстрому росту вложенных средств,

готов для этого делать вложения в

рискованные ценные бумаги, быстро менять

структуру своего портфеля, проводя

спекулятивную игру на курсах ценных

бумаг. Этот тип инвестора принято

называть агрессивным.

На практике

используют множество методик формирования

оптимальной структуры портфеля ценных

бумаг. Большинство из них основано на

методике Марковица. Он впервые предложил

математическую формализацию задачи

нахождения оптимальной структуры

портфеля ценных бумаг в 1951 году, за что

позднее был удостоен Нобелевской по

экономике.

Основная идея

модели Марковица заключается в том,

чтобы статистически рассматривать

будущий доход, приносимый финансовым

инструментом, как случайную переменную,

то есть доходы по отдельным инвестиционным

объектам случайно изменяются в некоторых

пределах. Тогда, если неким образом

случайно определить по каждому

инвестиционному объекту вполне

определенные вероятности наступления,

можно получить распределение вероятностей

получения дохода по каждой альтернативе

вложения средств. Это получило название

вероятностной модели рынка. Для упрощения

модель Марковица полагает, что доходы

распределены нормально.

По модели Марковица

определяются показатели, характеризующие

объем инвестиций и риск, что позволяет

сравнивать между собой различные

альтернативы вложения капитала с точки

зрения поставленных целей и тем самым

создать масштаб для оценки различных

комбинаций.

В качестве масштаба

ожидаемого дохода из ряда возможных

доходов на практике используют наиболее

вероятное значение, которое в случае

нормального распределения совпадает

с математическим ожиданием.

Для измерения

риска служат показатели рассеивания,

поэтому, чем больше разброс величин

возможных доходов, тем больше опасность,

что ожидаемый доход не будет получен.

Таким образом,

любой портфель ценных бумаг характеризуется

двумя величинами:

1) Ожидаемой

доходностью

![]() ,

,

(11)

где ![]() – доля

– доля

общего вложения, приходящаяся на

![]() -ю

-ю

ценную бумагу;

![]() –ожидаемая

–ожидаемая

доходность

![]() -ой

-ой

ценной бумаги, в %;

![]() –ожидаемая

–ожидаемая

доходность портфеля, в %.

2) Мерой риска

– среднеквадратическим отклонением

доходности от ожидаемого значения

(12)

(12)

где ![]() – мера

– мера

риска портфеля;

![]() –ковариация

–ковариация

между доходностями

![]() -ой

-ой

и![]() -ой

-ой

ценных бумаг;

![]() и

и ![]() – доли

– доли

общего вложения, приходящиеся на

![]() -ю

-ю

и![]() -ю

-ю

ценные бумаги;

![]() –число

–число

ценных бумаг портфеля.

Проблема заключается

в численном определении относительных

долей ценных бумаг в портфеле, которые

наиболее выгодны для владельца. Марковиц

ограничивает решение модели тем, что

из всего множества «допустимых»

портфелей, т.е. удовлетворяющих

ограничениям, необходимо удалить те,

которые рискованнее, чем другие.

Отобранные таким

образом портфели объединяют в список,

содержащий сведения о процентном составе

портфеля из отдельных ценных бумаг, а

также о доходе и риске портфелей.

Объяснение того

факта, что инвестор должен рассмотреть

только подмножество возможных портфелей,

содержится в следующей теореме об

эффективном множестве: «Инвестор выберет

свой оптимальный портфель из множества

портфелей, каждый из которых обеспечивает

максимальную ожидаемую доходность для

некоторого уровня риска».

На рис. 23

представлены недопустимые, допустимые

и эффективные портфели, а также линия

эффективного множества.

Рис. 23.

Допустимое и эффективное множества

Задание

На рынке обращается

6 ценных бумаг ЦБ-1 – ЦБ-6. Известна

доходность (в %) этих ценных бумаг за

последние 5 периодов (табл. 1):

Таблица 1

Доходность ценных

бумаг за последние 5 периодов, в %

|

Период |

ЦБ-1 |

ЦБ-2 |

ЦБ-3 |

ЦБ-4 |

ЦБ-5 |

ЦБ-6 |

|

1 |

17,08 |

16,40 |

17,25 |

16,39 |

16,14 |

16,55 |

|

2 |

16,74 |

16,00 |

17,10 |

16,14 |

15,99 |

16,18 |

|

3 |

16,59 |

15,65 |

17,01 |

15,99 |

16,24 |

16,59 |

|

4 |

17,01 |

15,85 |

16,61 |

16,48 |

15,93 |

16,39 |

|

5 |

16,43 |

15,74 |

16,57 |

16,02 |

15,73 |

16,31 |

Необходимо:

1. Определить

ковариации между доходностями каждой

пары ценных бумаг.

2. Определить

доходность и

риск портфеля.

3. Найти с помощью

надстройки «Поиск решения» в Microsoft Excel

минимальный риск портфеля.

4. Найти с помощью

надстройки «Поиск решения» в Microsoft Excel

риск, получаемый при максимальной

доходности портфеля.

5. Построить

эффективное множество портфелей ценных

бумаг по модели Марковица и выбрать на

нем портфель с приемлемым

соотношением доходности и риска.

6. Построить в

Microsoft Excel график зависимости риска

портфеля от максимального значения

дохода, достигаемого при этом риске.

7. Выбрать

портфели для инвесторов консервативного,

умеренно-агрессивного и агрессивного

типов, обосновав свой выбор.

Решение.

1. Определим

ковариации между доходностями каждой

пары ценных бумаг.

Для этого создаем

в Microsoft Excel

новую книгу и сохраняем ее под названием

«Портфель ценных бумаг». На листе 1 новой

книги в ячейки А1:G7

вводим исходные данные задачи, как на

рис. 24.

Рис. 23.

Ввод исходных данных задачи 3

Далее в ячейках

А11:G17

формируем таблицу для расчета

ковариационной матрицы, в ячейки В12:В17

вводим формулы с использованием

встроенной функции «КОВАР» (категория

«Статистические»), в качестве параметров

которой указываются диапазоны ячеек с

доходностями соответствующих ценных

бумаг за все периоды (рис. 25).

Рис. 24.

Ввод формул для определения ковариации

Затем скопируем

формулы в ячейках В12:В17 в остальные

ячейки данной таблицы, в результате

получим следующее:

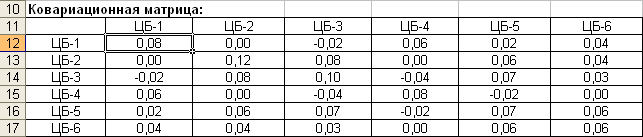

Рис. 25. Ковариационная

матрица (результат вычисления)

Итак, получили

ковариационную матрицу, элементами

которой являютсяковариации

между доходностями каждой пары ценных

бумаг.

2. Определим

доходность и

риск портфеля

Сначала найдем

математическое ожидание доходности

каждой ценной бумаги. Математическое

ожидание доходности вычисляется как

среднее значение доходности, полученной

во всех периодах. Определим математические

ожидания каждой ценной бумаги в ячейках

В8:G8

с помощью встроенной функции «СРЗНАЧ»

Microsoft Excel

(рис. 26).

Рис. 26. Определение

математических ожиданий

Для определения

доходности и риска портфеля добавим к

ковариационной матрице напротив

обозначения каждой ценной бумаги столбец

с долей этой ценной бумаги в портфеле

(в ячейки Н12:Н17) вводим нулевые

первоначальные значения), ниже которого

вводим формулу суммы долей (рис. 27).

Для удобства нахождения риска портфеля

продублируем с помощью равенства столбец

долей ценных бумаг в строку (ячейки

В18:G18).

Рис. 27. Ввод

формулы для определения суммы долей

ценных бумаг в портфеле

Для нахождения

риска портфеля по формуле (12) сначала

составим таблицу со значениями (![]() )

)

для всех ![]()

и ![]() :

:

в ячейку В22 вводим формулу: «=$H12*B$18*B12»,

затем копируем ее во все остальные

ячейки таблицы нахождения риска портфеля

(рис. 28).

Все значения

полученной таблицы будут равны нулю,

поскольку доля ценных бумаг в портфеле

не задана.

Рис. 28. Нахождение

риска портфеля (промежуточные расчеты)

Для окончательного

расчета риска портфеля по формуле (12) в

отдельную ячейку В29 вводим формулу

суммы всех значений таблицы нахождения

риска портфеля: «=СУММ(B22:G27)».

Ниже, в ячейку В30,

вводим формулу (11) расчета ожидаемой

доходности портфеля: «=СУММПРОИЗВ(B8:G8;B18:G18)».

В результате в

ячейках В29 и

В30 получим значения риска

и доходности портфеля соответственно

(рис. 29).

Рис. 29. Вычисление

риска и доходности портфеля

Значения риска и

доходности портфеля в ячейках В29 и В30

будут равны нулю до тех пор, пока не

будут заданы доли ценных бумаг в портфеле,

после чего пересчет произойдет

автоматически (рис. 29).

3. Найдем с

помощью надстройки «Поиск решения» в

Microsoft Excel минимальный риск портфеля

ценных бумаг, т.е. найдем такую структуру

портфеля (доли ценных бумаг), чтобы риск

портфеля принимал минимальное значение

при соблюдении определенных условий.

Для этого необходимо

выделить ячейку, содержащую значение

риска портфеля (ячейку В29), и выполнить

команду «Сервис»/ «Поиск решения…»1.

В открывшемся окне надстройки «Поиск

решения…» в поле «Целевая ячейка» уже

будет указано: «$B$29»

(т.е. ячейка, содержащая значение риска

портфеля), необходимо установить флажок

«Равной минимальному значению», в поле

«Изменяя ячейки» – выбрать «$H$12:$H$17»,

т.е. ячейки со значениями доли каждой

ценной бумаги в портфеле (рис. 30).

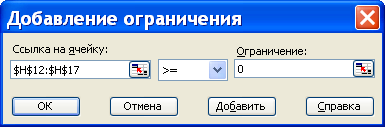

Далее указываем ограничения следующим

образом: нажимаем кнопку «Добавить», и

в открывшемся окне вводим ограничение

неотрицательности доли ценных бумаг в

портфеле (рис. 31), еще раз нажимаем

кнопку «Добавить» и вводим ограничение

на сумму долей ценных бумаг, которое

должно быть равно 1 (рис. 32), нажимаем

«ОК». В окне поиска решений (рис.30)нажимаем «Выполнить».

Рис. 30. Окно

“Поиск решений”

Рис. 31. Ввод

первого ограничения

Рис. 32. Ввод

второго ограничения

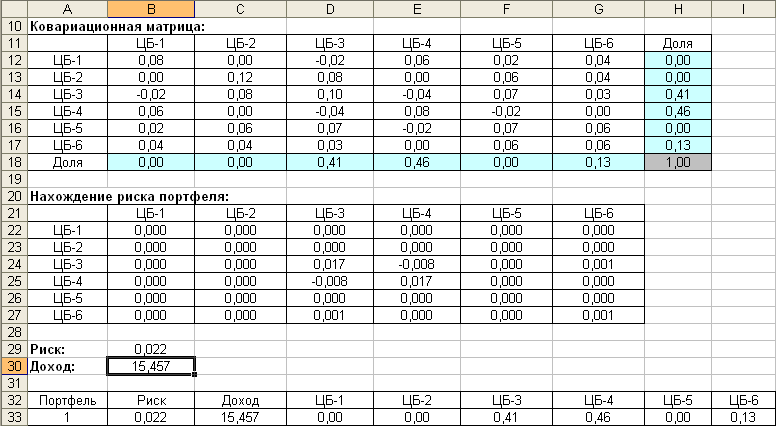

В результате

получим минимальный риск портфеля,

равный 0,022 – ячейка В29, а также долю

каждой ценной бумаги в портфеле – ячейки

Н12:Н17 (рис. 33).

Рис. 33.

Минимальный риск портфеля

4. Аналогично с

помощью надстройки «Поиск решения» в

Microsoft Excel найдем риск, получаемый при

максимальной доходности портфеля, т.е.

найдем такую структуру портфеля (доли

ценных бумаг), чтобы доходность портфеля

принимала максимальное значение при

соблюдении определенных условий.

Для этого необходимо

выделить ячейку, содержащую значение

доходности портфеля (ячейку В30), и

выполнить команду «Сервис»/ «Поиск

решения…». В открывшемся окне надстройки

«Поиск решения…» в поле «Целевая ячейка»

уже будет указано: «$B$30»,

необходимо установить флажок «Равной

максимальному значению», в поле «Изменяя

ячейки» – выбрать «$H$12:$H$17», далее

указываем все ограничения (рис. 34).

Рис. 34. Окно

«Поиск решения»

В результате риск

портфеля, соответствующий его максимальной

доходности в 15,808% (ячейка В30), составит

0,100 (ячейка В29), доли ценных бумаг в

портфеле представлены в ячейках Н12:Н17

(рис. 35).

Рис. 35. Максимальная

доходность портфеля

5. Построим

эффективное множество портфелей ценных

бумаг по модели Марковица и выберем на

нем портфель с приемлемым

соотношением доходности и риска.

Эффективное

множество портфелей можно построить с

помощью надстройки «Поиск решения» в

Microsoft Excel,

т.е. при заданном значении риска портфеля

(стандартного отклонения портфеля),

рассчитанного по формуле (12), необходимо

максимизировать величину дохода,

полученного при помощи формулы (11).

Диапазон, в котором

лежат значения риска портфелей,

составляющих эффективное множество,

имеет нижнюю границу, равную минимальному

риску портфеля ценных бумаг, и верхнюю

границу, равную риску при максимальной

доходности портфеля.

Теперь определим

максимальную доходность портфеля и его

структуру (т.е. доли в нем ценных бумаг),

зафиксировав значение риска в этом

диапазоне с некоторым шагом, например

0,01 (последним значением риска возьмем

не 0,102, т.к. это значение выходит за

допустимый диапазон риска, а верхнюю

границу диапазона – 0,100).

Для поиска решения

при риске 0,022 добавим новое ограничение

«$B$29=0,022».

Тогда окно поиска решений будет выглядеть

следующим образом (рис. 36)2:

Рис. 36. Расчет

максимальной доходности при риске 0,022

В результате для

риска 0,022 получим следующие результаты:

доходность составляет 15,457%, доля ЦБ-1=0,

доля ЦБ-2=0, доля ЦБ-3=0,41, доля ЦБ-4=0,46, доля

ЦБ-5=0, доля ЦБ-6=0,13.

Поскольку при

новом поиске решения полученные

результаты изменятся на новые, то

создадим таблицу, в которую будем вводить

все результаты вычислений при различных

значениях риска. Запишем полученные

при риске 0,022 результаты в отдельные

ячейки B33:I33 (рис. 37).

Рис. 37.

Результат вычисления при риске 0,022

Теперь определим

максимальную доходность портфеля и его

структуру, зафиксировав значение риска

на следующем шаге (0,022+0,01). Для этого

изменим первое ограничение на

«$B$29=0,032».

Получим следующие результаты, которые

перенесем в ячейки B34:I34, и т.д.

Определив показатели

для всех значений риска в диапазоне от

минимального до максимального с некоторым

шагом (в данном примере 0,01) и сохранив

результаты в отдельных ячейках (в т.ч.

и значения долей ценных бумаг в портфеле,

при которых получается данное значение

риска), получим эффективное множество

портфелей ценных бумаг, в которое входят

портфели, обеспечивающие максимальную

ожидаемую доходность для диапазона

уровня риска от 0,022 до 0,100. Эффективное

множество портфелей ценных бумаг

представлено в ячейках А32:I41

(рис. 38).

Выбрать на нем

портфель с приемлемым

соотношением доходности и риска

6. Построим в

Microsoft Excel график зависимости риска

портфеля от максимального значения

дохода, достигаемого при этом риске.

Для этого выделяем

значения столбцов «Риск» и «Доход»

эффективного множества портфелей ценных

бумаг, затем выполняем команду «Вставка»/

«Диаграмма», в открывшемся окне выбираем

тип «Точечная». Пройдя все шаги построения

диаграммы и указав все ее параметры,

получает следующий график зависимости

риска портфеля от максимального значения

дохода, достигаемого при этом риске

(рис. 38):

Рис. 38. Зависимость

дохода от риска

7. Выберем

портфели для инвесторов консервативного,

умеренно-агрессивного и агрессивного

типов.

Конечный выбор

портфеля инвестором зависит от его

стратегии поведения на рынке. Консервативный

инвестор выберет 1-й портфель (вложит

41% средств в ЦБ-3, 46% в ЦБ-4 и 13% в ЦБ-6), при

этом инвестор получит минимальную

доходность при минимуме риска.

Если инвестор

намерен вести политику агрессивного

роста стоимости портфеля, то он выберет

3-й или 4-й портфель, т.к. они обеспечивают

высокую доходность, правда при достаточно

большом риске нестабильности получения

дохода. Выбор инвестором 5-9-го портфелей

маловероятен, т.к. они дают практически

такую же доходность, как и 3-й или 4-й

портфель, но при заметном увеличении

риска.

Умеренно-агрессивный

инвестор, скорее всего, выберет

2-й портфель, поскольку он готов

пойти на рискованные вложения, но в

ограниченном объеме, подстраховывая

себя вложениями в слабодоходные, но и

малорискованные ценные бумаги.

Соседние файлы в папке 20-10-2015_11-24-15

- #

- #

Универсальных инвестиционных портфелей не существует. Для каждой конкретной ситуации он будет иметь индивидуальную комбинацию ценных бумаг. Но есть и хорошая новость: распределение активов во многом зависит от нескольких простых параметров, поэтому любой инвестор может разобраться в основах формирования долгосрочной инвестиционной стратегии. Вот пошаговый план, как определить структуру для своего портфеля.

Шаг 1. Определите свою финансовую цель и риск-профиль

В долгосрочном инвестировании важную роль играет постановка цели и определение индивидуальных параметров, в том числе риск-профиля. О том, как правильно ставить цели, мы уже писали (здесь и здесь).

Определить свой риск-профиль можно с помощью простого теста. Он подскажет, к какому типу инвестора вы относитесь. Традиционно выделяют три риск-профиля:

- Консервативный. Инвестор с таким риск-профилем не готов к просадкам портфеля более чем на 5–10%. Основной класс активов для инвестирования в этом случае — облигации, фонды облигаций и денежного рынка.

- Умеренный. При умеренном отношении к риску инвестор готов к временным падениям стоимости портфеля на 15–20%. Комбинации классов активов тут, скорее всего, более сбалансированы. Это значит, что инвестиционный портфель включает в себя и акции, и облигации.

- Агрессивный. Инвестор с агрессивным риск-профилем готов выдержать серьезные падения рынков во время кризиса (до 50%). Как правило, большую часть портфеля такой инвестор держит в акциях.

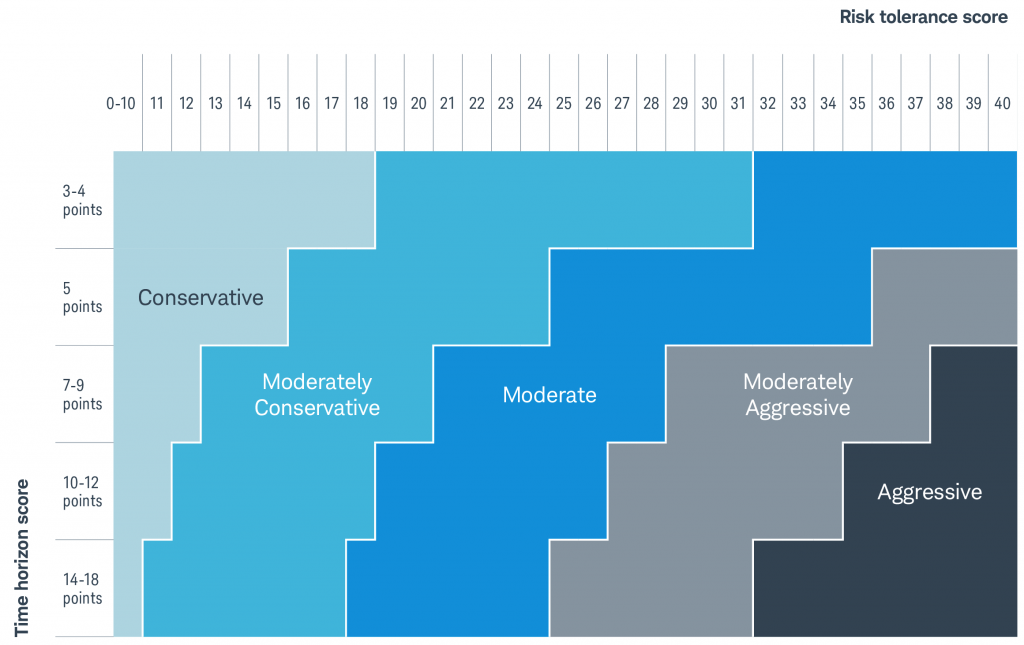

Существуют и более детализированные тесты, которые определяют риск-профиль, в том числе исходя из сроков инвестирования. Например, такую методологию имеет тест от Schwab

Определение риск-профиля после прохождение теста по методологии Schwab

Примечание: Time horizon score — значение временного горизонта инвестирования, определяется по 2 вопросам (чем больше значение, тем больше срок инвестирования). Risk tolerance score — уровень толерантности к риску, определяется по 7 вопросам (чем больше значение, тем выше уровень толерантности к риску).

Источник: Schwab

Есть и другие тесты, например от Vanguard. Сразу после его прохождения компания определяет необходимое распределение активов в долях акций и облигаций. Подробнее о подходе Vanguard можно почитать по ссылке.

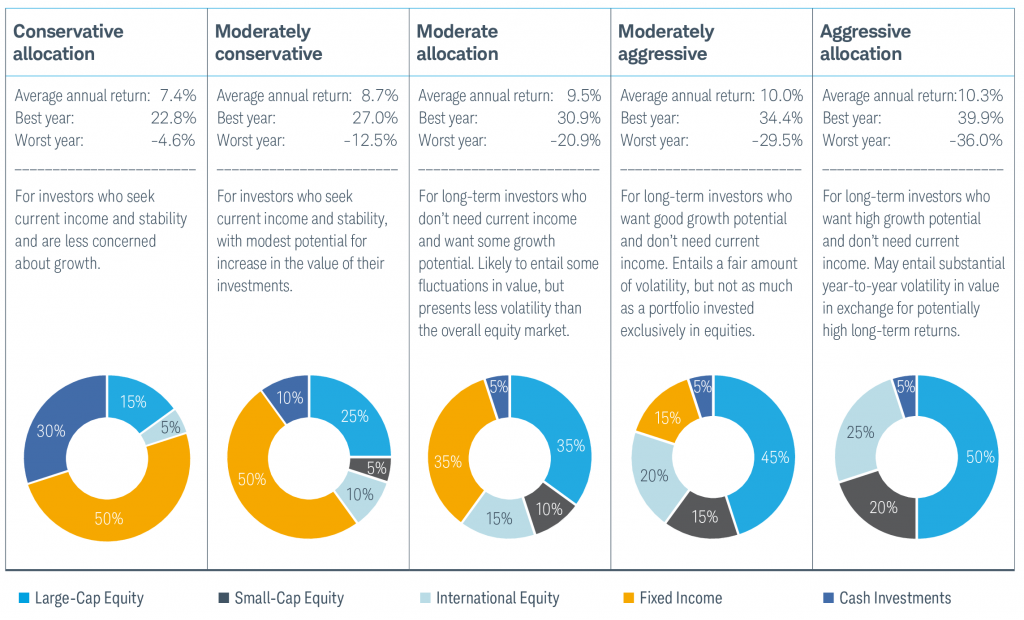

Структура портфеля, исходя из риск-профиля после прохождения теста на от Schwab

Примечание: Large-Cap Equity — акции компаний США большой капитализации, Small-Cap Equity — акции компаний США малой капитализации, International Equity — акции компаний международного рынка, Fixed Income — облигации, Cash Investments — инструменты денежного рынка

Источник: Schwab

Несмотря на довольно подробную детализацию классов активов в портфеле по рекомендации Schwab, ключевой фактор для дальнейшей работы над структурой распределения — выбор соотношения долей акций и облигаций в нем.

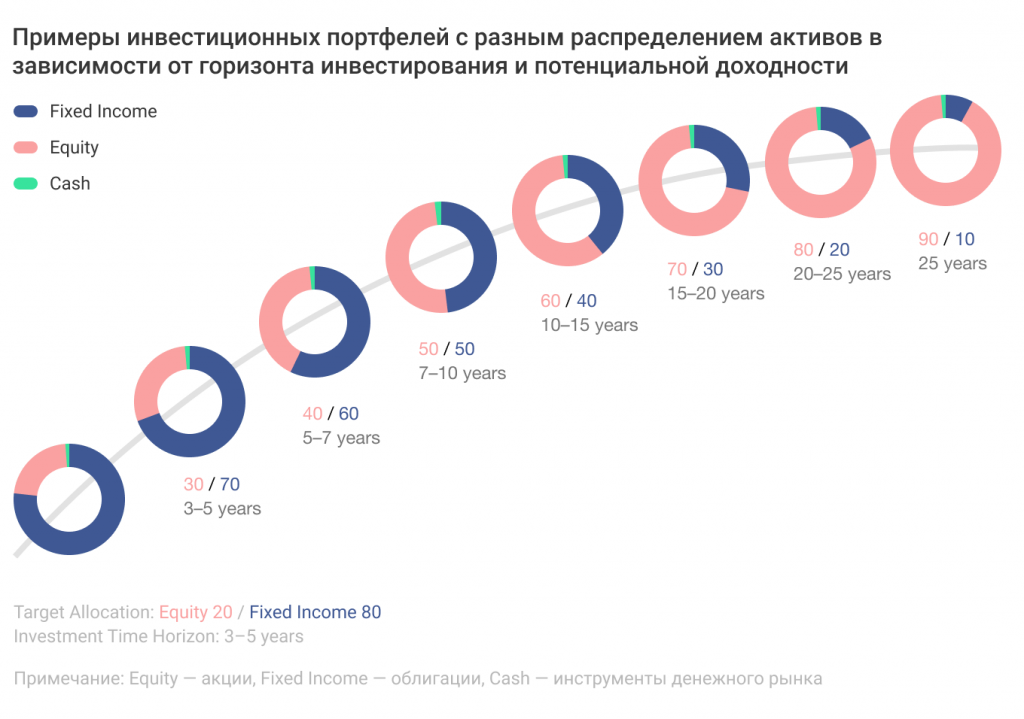

Шаг 2. Найдите оптимальные доли акций и облигаций в портфеле

Необходимо помнить, что большее время на достижение цели позволяет использовать более рискованное распределение активов (следовательно, с более высокой долей акций). Это объясняется довольно просто: чем больше горизонт инвестирования, тем больше риска может взять на себя инвестор.

Как учесть все факторы (доходность, риск-профиль, горизонт инвестирования) и понять, что выбранное распределение позволит достичь поставленной финансовой цели? Самый популярный способ решить эту задачу — сравнить требуемую доходность инвестиций с ожидаемой доходностью портфеля с заданным соотношением акций и облигаций.

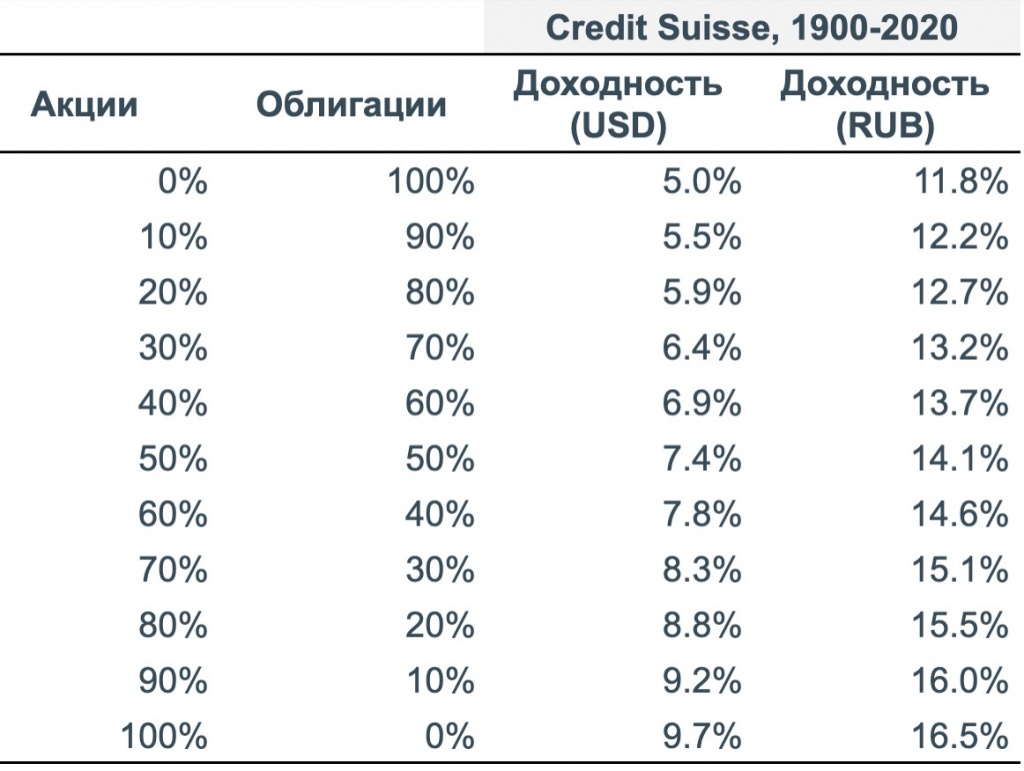

В качестве возможной будущей доходности можно использовать данные Credit Suisse по среднегодовой доходности акций и облигаций за минувшие 120 лет. Для удобства мы составили таблицу, в которой рассчитали ожидаемую (среднегодовую) доходность разных комбинаций из двух классов активов. Конечно, стоит корректировать эту картину на текущие оценки доходности. По фондам акций, к примеру, мы их приводим в мониторе страновых рынков.

Среднегодовая доходность разных комбинаций классов активов

Источник: Credit Suisse, расчеты FinEx

Совпадает ли ожидаемая доходность с достаточной для достижения финансовых целей? Если ответ «нет», то инвестору следует пересмотреть изначальные условия. Например, можно:

- увеличить долю сбережений (более активно откладывать!);

- увеличить срок инвестирования;

- учесть будущее увеличение уровня дохода (а следовательно, и доли сбережений). Кстати, это легко сделать в нашем пенсионном калькуляторе.

Помните: нельзя жертвовать своим спокойствием ради составления более агрессивного инвестиционного портфеля, который вам не подходит. Прислушайтесь к словам известного журналиста и писателя Моргана Хаузела: «Моя личная инвестиционная стратегия — максимизировать качество моего сна, а не максимизация доходности».

Шаг 3. Выберите инструменты для распределения доли акций и облигаций и составьте свой инвестиционный портфель

После того как инвестор определился с соотношением акций и облигаций в портфеле, можно перейти к выбору конкретных инструментов. В портфеле акций должен быть представлен как можно более широкий набор активов как развитых, так и развивающихся стран.

Чтобы определить доли стран, можно отталкиваться от глобальной капитализации рынков. К примеру, общее распределение развитых и развивающихся рынков в соответствии с их капитализацией может быть таким:

Глобальное распределение капитализации рынков

Источник: Bloomberg, расчеты FinEx, первый квартал 2021 года

Из всего многообразия ETF на Московской бирже инвестор может составить хорошо сбалансированный инвестиционный портфель, который подойдет именно ему. Протестировать выбранное распределение на исторических данных можно с помощью конструктора на сайте FinEx.

Если наша статья вызывает вопросы — обратите внимание на готовые решения в виде модельных портфелей или воспользуйтесь робо-калькулятором.

Что еще почитать:

Загрузить PDF

Загрузить PDF

Если вы впервые складываете портфель или всегда безалаберно к этому относились, в данной статье вы сможете найти несколько полезных советов, как облегчить этот процесс. С хорошо сложенным портфелем вам будет проще запоминать вещи, находить их и носить их все разом. Главное помните: недостаточно один раз все упаковать и забыть об этом. Школьную сумку нужно регулярно разбирать и наводить в ней порядок, чтобы в итоге не таскать с собой гниющие бананы и гору стружки от карандашей.

-

1

Возьмите подходящую школьную сумку. Она должна быть вам по размеру, так что стоит примерить ее перед покупкой. Если это рюкзак, наденьте его и проверьте, удобен ли он для вас. Если это переносная сумка, перекиньте ее через плечо, дотянитесь до ручки, почувствуйте вес и баланс сумки. Спросите продавца, можно ли поместить в сумку вещи, чтобы понять, как она будет чувствоваться заполненной (для этого можно использовать предметы из отдела с канцелярией или набивку из соседних сумок). Немного пройдитесь вокруг и посмотрите, подходит ли вам эта сумка.

- Проверьте швы и замки. Похоже, что сумка продержится до следующего года, или кажется, что она развалится при первом же заполнении книгами и одеждой?

-

2

Если вы используете уже имеющийся у вас портфель, разберите его. Выньте все содержимое и протрите его внутри и снаружи. Если он пригоден к машинной стирке, воспользуйтесь этим, а потом высушите естественным путем. В обратном случае добиться желаемого результата можно при помощи мокрой тряпки и пылесоса. Начните с пустого, чистого портфеля.

- Выньте из школьной сумки все вещи, даже те, что вам нужны. Убедитесь, что все кармашки также пустые.

- Не забудьте выкинуть весь хлам (использованные салфетки, обертки/фантики и прочее) в мусорную корзину.

Реклама

-

1

Рассортируйте имеющиеся у вас вещи. Разложите их на две кучки: то, что вам нужно, и то, что вы хотите взять. Это поможет вам определить, что необходимо для школы, а что просто предпочтительно. Даже если некоторые вещи могут показаться ненужными, они могут сделать ваше обучение приятнее, так что можно оставить место и для них. Также отложите в сторону то, что вам больше не пригодится, например, грязный ластик или потрепанную и исписанную тетрадь.

-

2

Разложите то, что должно быть в портфеле. Обычно к таким вещам относятся:

- учебники (это и учебники, и рабочие тетради, которые нужны каждый день);

- ежедневник;

- папки;

- пенал с двумя отделениями для карандашей, ручек, линейки, ластика, текстового и обычного маркера(ов), фломастеров, стикеров, скотча, ножниц, клея, точилки, циркуля, транспортира и прочего. Благодаря двум отделениям пенал не будет слишком маленьким, и вы сможете держать все свои вещи в порядке;

- калькулятор (желательно в чехле);

- флэш-карта (USB-накопитель/флешка);

- чемоданчик с перекусом (тем, что вам ежедневно требуется к обеду, например, бутылкой воды);

- деньги на проезд/проездной/пропуск;

- документы;

- мобильный телефон (если позволено);

- ключи от дома;

- салфетки, базовая аптечка;

- деньги на случай крайней необходимости;

- личные вещи, которые вам нужны для ухода за собой (антибактериальный гель, санитарные принадлежности, бальзам для губ и прочее).

-

3

При необходимости добавьте спортивную форму. Хорошо, если у вас есть шкафчик для хранения, чтобы не носить форму ежедневно. Но и в этом случае не забывайте регулярно забирать ее домой, чтобы постирать, а потом возвращайте обратно. В некоторых случаях вам может потребоваться дополнительная сумка для спортивных принадлежностей или внеклассной деятельности такой как игра на музыкальном инструменте, рисование или участие в каком-нибудь кружке.

Реклама

-

1

Проверьте свое расписание. Разложите книги по порядку. Так вы не будете искать учебники в то время, как ваши одноклассники начнут работать. Вы почувствуете себя более собрано, если будете доставать книги оттуда, где им полагается лежать.

-

2

Храните все листочки в папках. Папки просто необходимы для порядка и аккуратности. В них вы можете хранить свои задания и оценки, домашнюю работу, важные заметки и, фактически, все, что имеет какую-либо значимость.

- Заведите три отдельные папки. Одна будет для школы, другая – для заданий/контрольных оценок, а третья – для старых черновиков/чертежей с классной работы.

-

3

Задействуйте как можно больше карманов и отделений в школьной сумке, чтобы хранить вещи отдельно. Например, складывайте книги в одно отделение, пенал и связанные с ним вещи в другое, а еду для обеда в третье. В кармашках разместите мобильный телефон, деньги, документы, ключи от дома и прочее. Заведите привычку держать в каждой отдельной секции одни и те же вещи, чтобы не искать их, а знать на подсознательном уровне, откуда и что доставать.

-

4

Сложите в портфель все школьные принадлежности и еще раз перепроверьте. Самыми последними укладывайте еду на обед, бутылку воды и пачку жевательной резинки или мятные конфетки (если ими пользуетесь).

Реклама

Советы

- Старайтесь не копить на дне сумке ворох беспорядочных бумаг. Так будет невозможно что-либо найти, и вскоре это превратится в кипу мятой и бесполезной бумаги, которая лишь будет занимать место в портфеле.

- Регулярно перебирайте портфель.

- Организовывайте свой рабочий процесс. Заведите папки с множеством отделений, запаситесь вкладными листами и тетрадями.

- Собирайте портфель с вечера. Так будет проще вспомнить, что понадобится на день, и убрать ненужное. И каждое утро вам останется только захватить сумку, выходя из дома.

- Всегда разбирайте портфель по возвращению домой, чтобы достать все бумаги. Затем подготовьте сумку на следующий день.

- Всегда накануне вечером проверяйте, все ли вы собрали. Если у вас есть немного времени с утра, быстро перепроверьте еще раз.

- При возможности убирайте крупные вещи (например, свой обед) в шкафчик, чтобы не ходить с ними на каждый урок, а в конце дня забирайте. Если у вас есть шкафчик, воспользуйтесь его преимуществами.

Реклама

Предупреждения

- Никогда не пытайтесь набивать сумку под завязку, потому что так она всегда будет тяжелой и захламленной. Кроме того, если портфель не сделан из прочного материала, он может порваться. Большинство современных сумок имеют лимит веса, который изготовитель, как правило, указывает на этикетке.

Реклама

Об этой статье

Эту страницу просматривали 10 068 раз.