Для платежей в бюджет нужен код бюджетной классификации: его указывают в платежном поручении. Именно по этому коду определяют, на какие цели зачислить деньги плательщика. Коды бюджетной классификации на 2023 год существенно изменили.

КБК: расшифровка и значение

По БК РФ код бюджетной классификации — это кодировка, которая группирует статьи государственного бюджета (ст. 18 БК РФ). Бюджетная классификация включает классификаторы (ст. 19 БК РФ):

- доходов бюджетов;

- расходов бюджетов;

- источников финансирования дефицитов бюджетов;

- операций публично-правовых образований (КОСГУ — операций сектора госуправления).

Группы доходов, расходов и источников финансирования и составляют основу российского бюджета. Коды бюджетной классификации используются для перечисления платежей в бюджет и исполнения его показателей, а также для ведения бюджетного бухучета и составления отчетности.

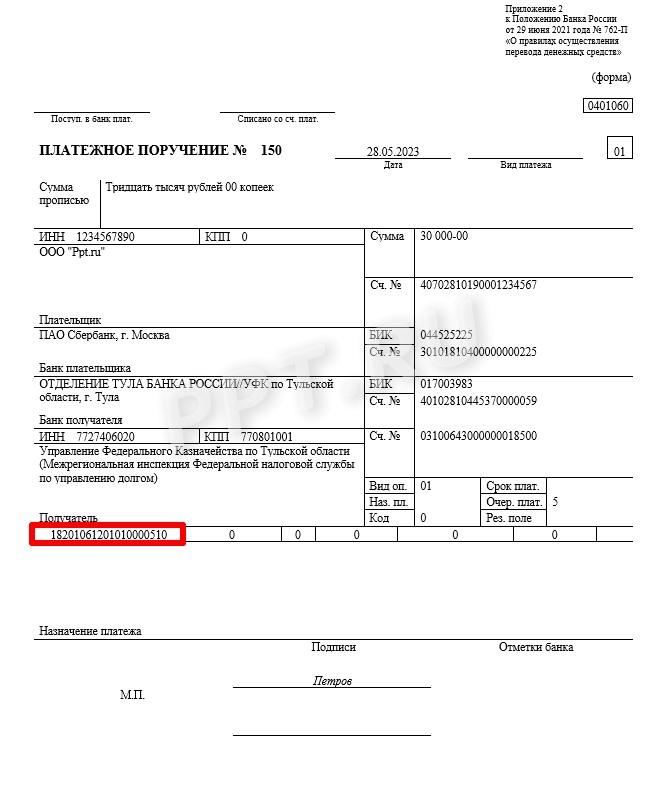

С 2023 года большинство налогов платят в составе единого налогового платежа. На практике это означает, что плательщик перечисляет налоги и взносы, обязательные на текущую дату, одним платежным поручением на один код бюджетной классификации — КБК ЕНП, 182 01 06 12 01 01 0000 510. Перечень налогов, которые платят в составе ЕНП, приведен в приложении 2 к Письму ФНС № 8-8-02/0048@ от 30.12.2022. В состав ЕНП не входят (перечисляют на КБК конкретного налога) только фиксированные авансы по НДФЛ для иностранцев, госпошлины без исполнительного документа и взносы на травматизм (приложение 1 к письму № 8-8-02/0048@).

Надо знать: как произвести уплату ЕНП

Где искать КБК

Принципы назначения, структуру, порядок формирования и применения кодов определяет Минфин. Их значения определяют по таким нормативам:

- приказ № 82н от 24.05.2022;

- приказ № 75н от 17.05.2022.

Для каждой бюджетной выплаты установлен отдельный код. Ищите все коды на 2023 год в приложениях к Приказу Минфина № 75н. Для налоговых платежей учитывайте правила из приложения № 3 к Приказу ФНС № ММВ-7-1/736@ от 29.12.2016.

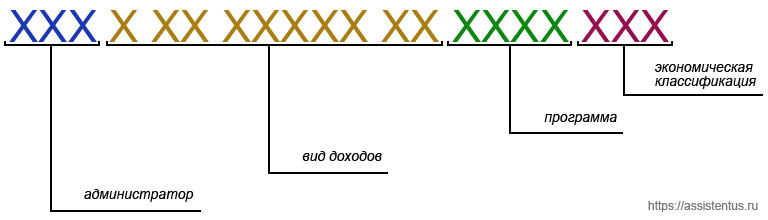

Разберемся, что это такое КБК в реквизитах и где его взять:

- Разряды 1–3 — главный администратор доходов. Это налоговая инспекция, СФР и другие ведомства. Найдите их в приложении № 3 к приказу № 75н.

- Разряды 4–13 — вид дохода. Он указан в приложении № 1 к приказу № 75н.

- Разряды 14–17 — группа подвида доходов бюджета. Посмотрите в приложении № 2 к приказу № 75н.

- Разряды 18–20 — аналитическая группа подвида доходов. Найдете ее в приложении № 2 к приказу Минфина № 75н.

Подробнее: что такое КБК в реквизитах платежного поручения

Смотрите, где находится КБК в платежке, на примере ЕНП.

Таблица КБК на 2023 год

С 1 января 2023 года практически все налоги перечисляем в составе ЕНП и в платежке указываем бюджетный код 182 01 06 12 01 01 0000 510. Деньги поступают на единый налоговый счет, после чего налоговики распределяют поступления по разным направлениям расходования средств — в соответствии с совокупной обязанностью плательщика на текущую дату. Об этой обязанности в ФНС узнают по отчетности и уведомлениям об исчисленных суммах: в них и надо указывать КБК конкретного налога или взноса.

Значения КБК отличаются в зависимости вида обязательства. Мы собрали все коды бюджетной классификации на 2022 год по налогам и страховым взносам в таблице:

| Вид платежа | КБК |

|---|---|

|

НДФЛ за сотрудников |

В общем случае — 182 1 01 02010 01 1000 110. Для суммы налога, превышающей 650 тысяч рублей по доходам свыше 5 миллионов рублей, — 182 1 01 02080 01 1000 110 |

|

НДФЛ индивидуального предпринимателя за себя |

В общем случае — 182 1 01 02020 01 1000 110. Для суммы налога, превышающей 650 000 рублей по доходам свыше 5 млн рублей, — 182 1 01 02080 01 1000 110 |

|

Страховые взносы за сотрудников |

На ОПС, ОМС и ВНиМ (теперь вносим по единому тарифу на единый код) — 182 1 02 01000 01 1000 160 На НС и ПЗ (травматизм) — 797 1 02 12000 06 1000 160 |

|

Фиксированные страховые взносы ИП за себя |

Фиксированный платеж (теперь вносим ОПС и ОМС одной суммой по единой кодировке) — 182 1 02 02000 01 1000 160 На ОПС при перечислении 1 % с дохода свыше 300 000 рублей за расчетный период — 182 1 02 03000 01 1000 160 |

|

НДС |

Реализация в России — 182 1 03 01000 01 1000 110. Импорт из ЕАЭС — 182 1 04 01000 01 1000 110. Импорт из стран, которые не входят в ЕАЭС, — 153 1 10 09000 01 1000 110 |

|

Акцизы |

На спиртосодержащую продукцию, которую изготовили в РФ, — 182 1 03 02020 01 1000 110 На спиртосодержащую продукцию, которую ввезли в РФ, — 182 1 04 02020 01 1000 110 На сахаросодержащие напитки, которые изготовили в РФ, — 182 1 03 02480 01 1000 110 На сахаросодержащие напитки, которые ввезли в РФ, — 182 1 04 02210 01 1000 110 На сжиженный углеводородный газ на переработку — 182 1 03 02430 01 1000 110. На другие товары, которые ввозят в РФ, — 153 1 10 09000 01 1000 110 |

|

Налог на прибыль |

В федеральный бюджет — 182 1 01 01011 01 1000 110. В региональный бюджет — 182 1 01 01012 02 1000 110. А вот КБК на пени по налогу на прибыль в 2023 г. не понадобятся: теперь при возникновении недоимки, пеней и штрафов налоговики автоматически списывают деньги с ЕНС при поступлении ЕНП |

|

Водный налог |

182 1 07 03000 01 1000 110 |

|

НДПИ |

Добыча общераспространенных полезных ископаемых — 182 1 07 01020 01 1000 110. Добыча ископаемых с рентным коэффициентом более 1 — 182 1 07 01080 01 1000 110. Добыча природных алмазов — 182 1 07 01050 01 1000 110. Добыча коксующегося угля — 182 1 07 01120 01 1000 110 |

|

Налог на имущество |

Имущество, не входящее в Единую систему газоснабжения, — 182 1 06 02010 02 1000 110. Имущество, входящее в Единую систему газоснабжения, — 182 1 06 02020 02 1000 110 |

|

Транспортный налог |

182 1 06 04011 02 1000 110 |

|

Земельный налог |

Для Москвы, Санкт-Петербурга, Севастополя — 182 1 06 06031 03 1000 110. Для городских округов без внутригородского деления — 182 1 06 06032 04 1000 110. Для городских округов с внутригородским делением — 182 1 06 06032 11 1000 110. Для внутригородских районов — 182 1 06 06032 12 1000 110. Для межселенных территорий — 182 1 06 06033 05 1000 110. Для сельских поселений — 182 1 06 06033 10 1000 110. Для городских поселений — 182 1 06 06033 13 1000 110. Для муниципальных округов — 182 1 06 06032 14 1000 110 |

|

Налог на игорный бизнес |

182 1 06 05000 02 1000 110 |

|

УСН |

Для УСН «Доходы» — 182 1 05 01011 01 1000 110. Для УСН «Доходы минус расходы» и минимального налога — 182 1 05 01021 01 1000 110 |

|

АУСН |

182 1 05 07000 01 1000 110 |

|

ПСН |

Для городского округа — 182 1 05 04010 02 1000 110. Для городского округа с внутригородским делением — 182 1 05 04040 02 1000 110. Для муниципального района — 182 1 05 04020 02 1000 110. Для Москвы, Санкт-Петербурга, Севастополя — 182 1 05 04030 02 1000 110. Для внутригородского района — 182 1 05 04050 02 1000 110. Для муниципального округа — 182 1 05 04060 02 1000 110 |

|

ЕСХН |

182 1 05 03010 01 1000 110 |

КБК на 2023 год

В 2023 году изменили порядок формирования кодов бюджетной классификации. С 01.01.2023 начал действовать приказ № 82н от 24.05.2022.

Кроме того, изменили и сами коды. С 1 января 2023 года вступил в силу Приказ Минфина № 75н от 17.05.2022, который утверждает кодировки на 2023 г. и плановые 2024–2025 гг.

Есть и другие изменения. С 2023 года страхователи начали перечислять страховые взносы на ОПС, ОМС и ВНиМ в составе ЕНП на КБК 182 01 06 12 01 01 0000 510.

Подробнее: КБК для единого налогового платежа

Кроме того, добавили коды для страховых взносов за периоды, которые истекут до 1 января 2023 года для:

- ОПС — 1 02 14010 06 0000 160;

- ОМС — 1 02 14030 08 0000 160;

- ВНиМ — 1 02 14020 06 0000 160.

Еще одно важное изменение — объединение ПФР и ФСС в Фонд пенсионного и социального страхования. Сокращенно новую структуру называют Социальный фонд России, или СФР. Страховые взносы на травматизм теперь платят в территориальные отделения СФР. После смены администратора поменяли и коды для выплат на НС и ПЗ:

- взносы — 797 1 02 12000 06 1000 160;

- пени — 797 1 02 12000 06 2100 160;

- проценты — 797 1 02 12000 06 2200 160;

- штрафы — 797 1 02 12000 06 3000 160.

Как узнать КБК по ИНН

Бюджетный код — это не реквизит организации, и его нельзя найти по ИНН. Инструкции, как узнать КБК организации по ИНН, тоже нет. Но по ИНН пользователь сможет войти в личный кабинет налогоплательщика на сайте ФНС и заплатить через ЛК нужный налог или взнос. Код в таком случае автоматически отобразится в форме платежа.

Можно ли узнать КБК организации другими способами

Есть и другие способы, как узнать КБК для оплаты налога или взноса. Во-первых, посмотреть в нашей таблице. Там представлены базовые коды бюджетной классификации по основным налогам.

Во-вторых, уточнить у получателя платежа. Если перечисляете налоги и взносы в ФНС или СФР, отправляете платеж в Казначейство или рассчитывайтесь с бюджетной организацией, то для платежного поручения обязательно понадобится КБК. Позвоните контрагенту, и вам скажут нужный код бюджетной классификации получателя для поручения. А ФНС и СФР публикуют кодировки по налогам и взносам на официальных сайтах.

Третий способ — посмотреть в нормативке. В приказах Минфина приведены актуальные коды на текущий год. Но не забывайте, что кодировки постоянно обновляют. В 2023 г. платите по кодам из приказа № 75н от 17.05.2022.

Для многих налогов, взносов и пошлин доступна онлайн-оплата. Плательщики перечисляют деньги через личный кабинет на сайте нужного ведомства или специальные сервисы. В онлайн-платежах КБК высвечиваются автоматически — по виду налога. Но прежде чем отправить платеж, коды надо проверить. Иначе деньги зависнут, и платеж не поступит в бюджет.

Что делать, если неверно указан КБК при уплате налогов

С 1 января 2023 года в связи с переходом на ЕНП уточнение налоговых платежей больше не производится. Налоговики распределяют ЕНП между налогами и взносами по информации из налоговой отчетности и уведомлений об исчисленных суммах.

Если допустили ошибку в уведомлении, то подайте новое уточняющее уведомление (Письмо ФНС № БС-3-11/1180@ от 31.01.2023). Если ошиблись в сумме налога, то укажите в новом документе правильную сумму. Если же есть ошибка в коде бюджетной классификации или других реквизитах, то перепишите ошибочные сведения и в сумме поставьте 0, а ниже укажите корректные реквизиты и сумму налога.

Эти магические три буквы, ничего не говорящие рядовым гражданам, регулярно создают головную боль предпринимателям.

Как расшифровывается КБК

КБК — коды бюджетной классификации

КБК организаций, необходимые, чтобы платеж попал туда, куда предназначался, меняются чуть ли не ежегодно. А ответственность за их правильное указание лежит на плательщике!

Попробуем разобраться: что же собой представляют эти таинственные коды, зачем они нужны, как формируются и почему регулярно изменяются. Также подскажем, что делать, если вы обнаружили ошибку в указанном коде, и чем вы в таком случае рискуете, а самое главное, как предотвратить этот риск и не оказаться с начисленными штрафами и пенями при уплаченных вовремя налогах и сборах.

Актуальный перечень КБК на 2023 год

Бюджетная классификация – что это и зачем

В июле 1998 Бюджетный кодекс РФ в Федеральном законе № 145 впервые ввел термин «КБК», используемый как средство группировки бюджета.

КБК бывают 4 видов:

- касающиеся государственных поступлений;

- имеющие отношение к расходам;

- обозначающие источники, из которых финансируется бюджетный дефицит;

- отображающие операции госуправления.

Для чего служат КБК:

- упорядочивают финансовую отчетность;

- обеспечивают единую форму бюджетной финансовой информации;

- помогают регулировать финансовые потоки на уровне государства;

- с их помощью составляется и выполняется муниципальный и федеральный бюджет;

- позволяют сравнить динамику доходов и расходов в нужный период;

- информируют о текущей ситуации в государственной казне.

ИНФОРМАЦИЯ ДЛЯ ПРЕДПРИНИМАТЕЛЕЙ! КБК – это внутреннее кодирование, необходимое, в первую очередь, государственному казначейству, где по ним происходит распределение поступивших средств. Предпринимателям нужны эти коды постольку, поскольку они заинтересованы в соблюдении требований по оформлению госплатежей, особенно налогов и взносов во внебюджетные фонды. Поэтому не забывайте указывать в поле 104 платежного получения правильный и актуальный код КБК.

Строение КБК

Этот код состоит из 20 знаков – цифр, разделенных дефисам на группы, он имеет следующий вид ХХ – Х ХХ ХХ ХХХ ХХ – ХХХХ – ХХХ.

Каждой группе знаков соответствует определенное Министерством финансов зашифрованное значение. Рассмотрим структуру доходного КБК, так как именно их приходится в основном использовать предпринимателям (расходные коды могут встречаться в основном при возврате средств по какой-либо государственной программе).

- «Администратор». Первые три знака показывают, кто получит средства и несет ответственность за пополнение ими той или иной части бюджета, распоряжается поступившими деньгами. Самые часто встречающиеся бизнесменам коды начинаются с 182 – налоговый орган, 392 – Пенсионный фонд, 393 – ФСС и другие.

- «Вид доходов» включает в себя знаки с 4 по 13. Эта группа знаков помогает довольно точно идентифицировать поступление по следующим показателям:

- группа – 4 знак (то есть первый в этом пункте);

- подгруппа – 5 и 6 знак; двузначным кодом обозначен конкретный налог, пошлина, взнос, штраф и т.п.;

- статья – разряд 7 и 8 (значение цели полученного поступления закодировано в расчетных документах по бюджету РФ);

- подстатья – 9, 10 и 11 знак (уточняет статью дохода);

- элемент – 12 и 13 цифра, характеризует уровень бюджета – от федерального 01, муниципального 05 до конкретных бюджетов ПФР – 06, ФСС – 07 и т.д. Код 10 обозначает бюджет поселения.

- «Программа» – позиции с 14 по 17. Эти цифры призваны дифференцировать налоги (их код 1000) от пеней, процентов (2000), взысканий (3000) и других платежей (4000).

- «Экономическая классификация» – последние три цифры. Они идентифицируют поступления с точки зрения их экономического вида. Например, 110 говорит о налоговых доходах, 130 – от оказания услуг, 140 – средства, изъятые принудительно и т.п.

ВАЖНАЯ ИНФОРМАЦИЯ! 20-значный код необходимо правильно и без ошибок указывать в поле «Назначение платежа» (поле № 104) платежного поручения. По сути, он дублирует информацию, указывающуюся в поле «Основание платежа», а также частично – в поле «Получатель» и «Расчетный счет получателя».

Где взять КБК?

Для заполнения платежного поручения код КБК можно узнать несколькими способами:

- промотать чуть выше — основная их часть опубликована у нас;

- в государственном казначействе (позвонив, отправив запрос или совершив визит);

- Приказ Министерства финансов № 65Н содержит всю информацию о КБК;

- при оформлении платежей онлайн на многих сервисах КБК проставляются автоматически.

Почему меняются коды бюджетной классификации?

Это крик души подавляющего большинства предпринимателей: насколько было бы проще, будь эти коды едиными и установленными раз и навсегда. Но Министерство финансов практически каждый год вносит в КБК те или иные изменения. У предпринимателей и бухгалтеров далеко не всегда есть возможность вовремя отслеживать новшества и исправлять указанные КБК, особенно ярко это проявляется в отчетные периоды. Ответственность за неверно указанный код лежит целиком на плечах бизнесменов, часто выливается в непредвиденные траты и хлопоты по исправлению ошибки и доказательствам своей правоты.

Существуют различные версии, которые выдвигают предприниматели и никак не комментирует Минфин и Минюст.

- Чем больше поступлений прошли по неверным КБК, тем больше средств на некоторое время окажутся «подвешенными» как невыясненные. До исправления ошибок их можно использовать на неблаговидные цели, а в масштабах страны это огромные суммы.

- Дополнительное наполнение бюджета путем начисления штрафов и пеней за «просроченные» платежи, которые прошли по уже недействующему КБК. Доказательство своевременности оплаты достаточно хлопотное.

- Несогласованность действий Минфина, присваивающего коды, и Минюста, утверждающего их.

- Поскольку КБК напрямую «привязаны» к государственному сектору, любые изменения внутри соответствующих структур, поступление новых директив и т.п. ведут за собой и смену кодирования.

К СВЕДЕНИЮ! Есть мнения, что, поскольку это кодирование – внутреннее дело казначейства, то и производиться оно должно им, а не налогоплательщиками. Код КБК могут присвоить сотрудники банка на основании указанных данных о получателе и назначении платежа, либо сотрудники казначейства при его получении. Тем не менее, на сегодня дополнительный труд по кодированию возложен на плечи плательщиков, уклониться от него они не могут, а значит, остается только соблюдать действующие требования и быть в курсе последних новаций.

Чем чревата ошибка в КБК

Если код назначения платежа указан неверно, платеж будет перечислен в бюджет, но там не сможет быть правильно распределен, а значит, государство по факту его не получит. Результат может быть таким же, как если бы деньги и вовсе не перечислялись: налоговая насчитает недоимку по определенной статье. При этом, если КБК просто перепутан, может образоваться переплата по другой статье.

В результате, налоговая выставит требование об уплате недоимки, штраф за не вовремя уплаченный налог или сбор и пени за просрочку платежа. Эта ситуация крайне неприятна для добросовестного предпринимателя, вовремя заплатившего налог, вся вина которого заключается в путанице с многочисленными КБК.

Обычный порядок действий предпринимателя при обнаружении ошибки в КБК

- Самое главное – убедиться, что ошибка не привела к непоступлению дохода в бюджет, иначе будет считаться, что средства не были уплачены, с полной ответственностью за это плательщика.

- Подать в свою учетную налоговую инспекцию заявление об обнаруженной ошибке и просьбу об уточнении основания, типа и принадлежности перевода средств, если нужно, налоговый период или статус плательщика налогов.

- К заявлению надо приложить платежные поручения, по которым налог был уплачен и получен бюджетом.

- При необходимости проводится совместная с инспектором сверка уплаченных налогов (о ней составляется акт).

- Через несколько дней (срок законодательно не определен) принимается решение об уточнении данного платежа и выдается на руки заявителю.

ВАЖНО! При уточнении платежа он считается совершенным в день подачи платежного поручения с неверным КБК, а не в день получения решения об уточнении и зачете. Таким образом, просрочки обязательного платежа, предусматривающей штрафные санкции, по факту не происходит.

Рассмотрим различные случаи, случающиеся из-за ошибок в КБК, и проанализируем, как поступить предпринимателю.

- Инспекция начислила пени по неуплате налога. Если было обращение со стороны плательщика с пользой о зачете уплаченной суммы, то дополнительно следует попросить налоговую пересчитать начисленные пени. Если налоговая отказывается это сделать, обращение в суд, вероятнее всего, позволит добиться перерасчета (существует богатая судебная практика с подобными прецедентами).

- КБК не соответствует платежу, указанному в назначении. Если ошибка находится «внутри одного налога», например, КБК указано на УСН-6, а в основании платежа указано УСН-15, то налоговая обычно легко производит перезачет. Если же КБК полностью не соответствует основанию платежа, например, бизнесмен собрался оплатить НДФЛ, а указал КБК, принадлежащий НДС, налоговая часто отказывается произвести уточнение, но суд практически всегда на стороне налогоплательщика.

- Из-за ошибки в КБК страховые взносы оказались неуплаченными. Если средства не поступят на нужный казначейский счет, это практически неизбежно чревато штрафами и пенями. Предпринимателю следует как можно быстрее повторить платеж с правильными реквизитами, чтобы уменьшить сумму возможных пеней. Затем уплаченные по ошибке деньги нужно вернуть (можно и зачесть в счет платежей на будущее). Для этого направляется заявление в тот орган, на счет которого ошибочно совершен перевод денег. Невыполнение просьбы о возврате или перезачете – повод обратиться в суд.

- Средства поступили в планируемый фонд, но по не той статье. Например, в платежке указали КБК для накопительной доли пенсии, а оплатить намеревались страховую часть. В подобных случаях взносы все равно считаются внесенными в срок, и нужно действовать так же, как при обычном порядке. Суд – в помощь при любых проблемах с фондом, отказывающимся совершить перерасчет, и незаконным требованием о выплате недоимок и начислением пеней.

ПОМНИТЕ! Ошибка в КБК по закону не является основанием, по которому платеж не будет считаться перечисленным. В платежном поручении предусмотрена дополнительная информация, указывающая назначение платежа и его получателя, поэтому, если она указана корректно, повода для штрафных санкций к предпринимателю нет и быть не может, иные решения можно оспорить по суду.

Советы предпринимателям: снижаем риск ошибиться в КБК

- Регулярно уточняйте в налоговой, как отражаются проведенные платежи на вашем лицевом счете.

- Если вам поступило требование на уплату уже перечисленного вами налога, взноса и т.п., обращайтесь в соответствующий орган (налоговую, внебюджетный фонд) за сверкой расчетов.

- Если вы сами увидели допущенную ошибку в КБК, пишите заявление об уточнении.

- Старайтесь быть в курсе последних изменений в законодательстве, в частности, последней версии кодов.

Определимся в понятиях

Каждый бухгалтер в работе использует различные идентификаторы: УИН, КБК и др. Правильная расшифровка кода по БК — код бюджетной классификации. Двадцатизначный шифр позволяет идентифицировать платежи и поступления в бюджет. А ошибки в кодировке имеют серьезные последствия.

Применение шифров бюджетной классификации определяет статус экономического субъекта. Так, к примеру, индивидуальные предприниматели, коммерческие фирмы, да и большинство НКО в своей деятельности используют только налоговые кодификации.

Налоговые коды по БК — это идентификаторы фискальных обязательств по их видам, категориям налогоплательщиков, налогооблагаемым объектам и прочим признакам. Кодировку указывают в 104 поле платежного поручения, в бухучете данные кодификации не отражаются.

А вот учреждения бюджетной сферы, помимо налоговых шифров бюджетной классификации, дополнительно используют доходные и расходные КБК. Для бюджетников каждая операция отражается не только по соответствующему счету бухгалтерского (бюджетного) учета, но и по соответствующей кодировке БК.

Например, выплата заработной платы в казенных учреждениях отражается по шифру 00000000000000000111, страховые взносы по обязательному страхованию — 00000000000000000119, оплата коммунальных услуг — 00000000000000000244 и так далее. Казенные учреждения обязаны идентифицировать все символы шифра. Причем для идентификации используются не только цифры, но и буквы. А вот расшифровка КБК 18210202010062110160 — пени по страховым взносам на обязательное пенсионное страхование для организаций и ИП с сотрудниками. Этот код применяли до 2022 года включительно, с 2023-го он не действует.

Важные изменения для бюджетников

Основной справочник КБК для бюджетников — Приказ Минфина № 82н от 24.05.2022. Он определяет порядок формирования и применения кодировки, ее структуру и принципы назначения. А в Приказе Минфина № 75н от 17.05.2022 закреплены КБК на 2023 г. и плановый период 2024-2025 гг.

Важная информация: изменения в отчетности и налогах после объединения ПФР и ФСС

Налоговые коды — как узнать

Своевременность и правильность расчетов с ФНС — залог спокойствия бухгалтера. Платежей в бюджетную систему настолько много, что запутаешься в два счета. Причем следует помнить не только нормы и правила налогообложения, действующие в текущем году, но и актуальные реквизиты для перечисления налогов, сборов и взносов.

Вот как узнать в квитанции код бюджетной классификации физлицу — проверить реквизиты, указанные ведомством, в форме ПД (налог):

Каждый налоговый платеж имеет индивидуальный код. Но с 2023 года Федеральная налоговая служба перешла на новую систему расчета через единый налоговый платеж и единый налоговый счет. Правила по отражению кода бюджетной классификации изменились.

С 2023 года большинство налогов и взносов в ИФНС платим через ЕНП. Теперь не надо составлять платежку на каждый налог — все платежи проводим одним поручением и указываем в нем КБК единого налогового платежа 182 0 10 61201 01 0000 510. Это касается и НДФЛ, и страховых взносов, и НДС, и налога на прибыль, и других налогов: все эти платежи отправляем в бюджет по КБК ЕНП. А вот в отчетности и уведомлениях об исчисленных суммах, которые надо отправить налоговикам до оплаты по ЕНП, указываем код бюджетной классификации конкретного налога. По этой информации ФНС и распределит поступления от налогоплательщика.

Страховые взносы на травматизм платим по-старому, без ЕНП. Но и для них есть изменения: деньги надо перечислять в новый Социальный фонд России. Изменился и код бюджетной классификации для таких платежей — 797 1 02 12000 06 1000 160.

Читайте также: какие реквизиты использовать для уплаты ЕНП

Смотрите в таблице, как узнать код бюджетной классификации для оплаты налога, сбора или взноса:

| Тип | КБК на 2023 год |

|---|---|

| Налоги |

|

| Страховые и прочие взносы |

|

| Сборы |

|

Вот как узнать свой код бюджетной организации — найти нужную тематическую статью, перейти по ссылке и проверить кодировку. В статьях вы найдете не только актуальные кодификации и сможете проверить КБК для платежки, но и проконтролировать правильность исчисления фискальных обязательств.

КБК по ИНН

Вопрос, как узнать по ИНН код бюджетной классификации, не имеет правильного ответа, но все же его задают с завидной частотой. Давайте разбираться.

Бюджетный идентификатор операции — вот что такое код БК, а ИНН — это идентификатор плательщика. Так, код БК в большинстве случаев имеет постоянное значение. Например, бюджетное учреждение должно заплатить НДС по тем же кодам, что и коммерческая компания или предприниматель. А ИНН у каждого налогоплательщика — уникальный. Это значит, что никакой зависимости между указанными шифрами нет.

Инструкции, как узнать КБК организации по ИНН, нет. У учреждений, компаний и ИП нет собственного кода бюджетной классификации. Код БК применяют только для платежей в бюджет, а не для идентификации организации.

Но есть другой вариант, как узнать КБК школы для оплаты (для остальных бюджетников, коммерческих и некоммерческих организаций действуют те же правила) — перейти на официальный сайт налоговой, ввести в строку поиска запрос и найти требуемую информацию.

Может пригодиться: как узнать банковские реквизиты организации по ИНН

Об авторе статьи

Евдокимова Наталья

Бухгалтер-эксперт

С 2017 года — автор и научный редактор электронных журналов по бухучету и налогообложению.

Но до этого времени вела бухгалтерский и налоговый учет в бюджетной сфере, в том числе как главбух.

Другие статьи автора на gosuchetnik.ru

Добавить в «Нужное»

С 01.01.2023 при заполнении КБК в платежных поручениях на перечисление обязательных платежей в бюджет необходимо руководствоваться Приказом Минфина России от 17.05.2022 N 75н. При этом указание конкретного КБК зависит от того, какой способ уплаты налогов/взносов вы выбрали в 2023 году:

(или) в рамках ЕНП;

(или) отдельными платежками по каждому налогу/взносу.

КБК-2023 для уплаты налогов/взносов в рамках ЕНП

Если вы выбрали этот способ перечисления обязательных платежей в бюджет, то при уплате основных налогов и взносов, уплачиваемых в ИФНС, указывается КБК 182 01 06 12 01 01 0000 510. А при уплате взносов на травматизм с выплат работникам – 797 1 02 12000 06 1000 160.

Подробнее о ЕНП можно узнать из нашей статьи.

С образцом заполнения платежного поручения при уплате налогов/взносов в рамках ЕНП можно ознакомиться на специальной промостранице ФНС. При этом при заполнении платежек в январе 2023 г. нужно учитывать правила, озвученные налоговой службой.

КБК-2023 для уплаты налогов/взносов отдельными платежками.

Ниже мы приведем КБК по основным налогам и страховым взносам.

Обратите внимание, что некоторые КБК изменились по сравнению с 2022 г. Кроме того, есть нюансы заполнения платежки. С образцом заполнения платежного поручения при уплате налогов/взносов отдельными платежками вы можете ознакомиться на специальной промостранице ФНС.

КБК для уплаты налогов для организаций и ИП на ОСН

| Наименование налога, сбора, платежа | КБК |

|---|---|

| Налог на прибыль организаций (кроме КГН), в том числе: | |

| – в федеральный бюджет (ставка – 3%) | 182 1 01 01011 01 1000 110 |

| – в региональный бюджет (ставка от 12,5% до 17%) | 182 1 01 01012 02 1000 110 |

| НДС | 182 1 03 01000 01 1000 110 |

| Налог на имущество: | |

| – по любому имуществу, за исключением входящего в Единую систему газоснабжения (ЕСГС) | 182 1 06 02010 02 1000 110 |

| – по имуществу, входящему в ЕСГС | 182 1 06 02020 02 1000 110 |

| НДФЛ (ИП «за себя»): | |

| – при налоговой базе до 5 млн руб. включительно | 182 1 01 02020 01 1000 110 |

| – при налоговой базе свыше 5 млн руб. | 182 1 01 02080 01 1000 110 |

КБК для уплаты налогов для организаций и ИП на спецрежимах

| Наименование налога, сбора, платежа | КБК |

|---|---|

| Налог при УСН, когда применяется объект налогообложения: | |

| – «доходы» | 182 1 05 01011 01 1000 110 |

| – «доходы минус расходы» (налог, уплачиваемый в общем порядке, а также минимальный налог) | 182 1 05 01021 01 1000 110 |

| Налог при АУСН | 182 1 05 07000 01 1000 110 |

| ЕСХН | 182 1 05 03010 01 1000 110 |

| ПСН: | |

| – при зачислении налога в бюджеты городских округов | 182 1 05 04010 02 1000 110 |

| – при зачислении налога в бюджеты муниципальных районов | 182 1 05 04020 02 1000 110 |

| – при зачислении налога в бюджеты городов федерального значения | 182 1 05 04030 02 1000 110 |

| – при зачислении налога в бюджеты городского округа с внутригородским делением | 182 1 05 04040 02 1000 110 |

| – при зачислении налога в бюджеты внутригородских районов | 182 1 05 04050 02 1000 110 |

| – при зачислении налога в бюджеты муниципальных округов | 182 1 05 04060 02 1000 110 |

КБК для уплаты прочих налогов для всех организаций и ИП

| Наименование налога, сбора, платежа | КБК |

|---|---|

| НДФЛ с доходов (кроме дивидендов), источником которых является налоговый агент: | |

| – при налоговой базе до 5 млн руб. включительно | 182 1 01 02010 01 1000 110 |

| – при налоговой базе свыше 5 млн руб. | 182 1 01 02080 01 1000 110 |

| НДФЛ с доходов в виде дивидендов, источником которых является налоговый агент: | |

| – при налоговой базе до 5 млн руб. включительно | 182 1 01 02130 01 1000 110 |

| – при налоговой базе свыше 5 млн руб. | 182 1 01 02140 01 1000 110 |

| НДС (как налоговый агент) | 182 1 03 01000 01 1000 110 |

| НДС по импорту из стран ЕАЭС | 182 1 04 01000 01 1000 110 |

| Налог на прибыль при выплате дивидендов: | |

| – российским организациям | 182 1 01 01040 01 1000 110 |

| – иностранным организациям | 182 1 01 01050 01 1000 110 |

| Налог на прибыль при выплате доходов иностранным организациям (кроме дивидендов и процентов по государственным и муниципальным ценным бумагам) | 182 1 01 01030 01 1000 110 |

| Налог на прибыль с доходов по государственным и муниципальным ценным бумагам | 182 1 01 01070 01 1000 110 |

| Налог на прибыль по полученным от иностранных организаций дивидендам | 182 1 01 01060 01 1000 110 |

| Транспортный налог | 182 1 06 04011 02 1000 110 |

| Земельный налог: | |

| – при расположении участка, в отношении которого уплачивается налог, в границах внутригородских муниципальных образований городов федерального значения | 182 1 06 06031 03 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах городских округов | 182 1 06 06032 04 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах городских округов с внутригородским делением | 182 1 06 06032 11 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах внутригородских районов | 182 1 06 06032 12 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах муниципальных округов | 182 1 06 06032 14 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах межселенных территорий | 182 1 06 06033 05 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах сельских поселений | 182 1 06 06033 10 1000 110 |

| – при расположении участка, в отношении которого уплачивается налог, в границах городских поселений | 182 1 06 06033 13 1000 110 |

| Торговый сбор | 182 1 05 05010 02 1000 110 |

| Водный налог | 182 1 07 03000 01 1000 110 |

| Плата за негативное воздействие на окружающую среду | 048 1 12 010х0 01 6000 120 где х зависит от вида загрязнения окружающей среды |

| НДПИ | 182 1 07 010хх 01 1000 110 где хх зависит от вида добываемого полезного ископаемого |

КБК по страховым взносам

| Вид страхового взноса | КБК |

|---|---|

| Страховые взносы на травматизм | 797 1 02 12000 06 1000 160 |

| КБК для уплаты взносов в ИФНС за расчетные периоды до 01.01.2023 | |

| Страховые взносы на ОПС с выплат работникам* | 182 1 02 14010 06 1001 160 |

| * Взносы на ОПС по доптарифам уплачиваются на другие КБК | |

| Страховые взносы на ВНиМ с выплат работникам | 182 1 02 14020 06 1001 160 |

| Страховые взносы на ОМС с выплат работникам | 182 1 02 14030 08 1001 160 |

| Страховые взносы на ОПС в фиксированном размере (в т.ч. 1%-ные взносы), уплачиваемые ИП за себя | 182 1 02 14010 06 1005 160 |

| Страховые взносы на ОМС в фиксированном размере, уплачиваемые ИП за себя | 182 1 02 14030 08 1002 160 |

| КБК для уплаты взносов в ИФНС за расчетные периоды с 01.01.2023 | |

| Страховые взносы на ОПС*, ОМС, ВНиМ с выплат работникам | 182 1 02 01000 01 1000 160 |

| * Взносы на ОПС по доптарифам уплачиваются на другие КБК | |

| Страховые взносы на ОПС и ОМС в фиксированном размере, уплачиваемые ИП за себя | 182 1 02 02000 01 1000 160 |

| 1%-ный взнос на ОПС, уплачиваемый ИП за себя при годовом доходе свыше 300 тыс. руб. | 182 1 02 03000 01 1000 160 |

Форум для бухгалтера:

Таблица 1

|

Структура кода классификации доходов бюджетов |

|||||||||||||||||||

|

Код главного администратора доходов бюджета |

Код вида доходов бюджетов |

Код подвида доходов бюджетов |

|||||||||||||||||

|

группа доходов |

подгруппа доходов |

статья доходов |

подстатья доходов |

элемент доходов |

группа подвида доходов бюджетов |

аналитическая группа подвида доходов бюджетов |

|||||||||||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

12 |

13 |

14 |

15 |

16 |

17 |

18 |

19 |

20 |

8. Перечень главных администраторов доходов бюджетов устанавливается законом (решением) о соответствующем бюджете.

Коды главных администраторов доходов бюджетов бюджетной системы Российской Федерации – федеральных государственных органов, Банка России, органов управления государственными внебюджетными фондами Российской Федерации приведены в приложении 3 к настоящему Порядку.

Закрепление за главными администраторами доходов бюджета кодов классификации доходов бюджетов производится исходя из осуществляемых ими полномочий по оказанию государственных (муниципальных) услуг, иных полномочий по исполнению государственных функций, при реализации которых возникают обязанности юридических и физических лиц по перечислению средств в бюджеты бюджетной системы Российской Федерации, а также полномочий по предъявлению требований о передаче публично-правовому образованию имущества, в том числе денежных средств.

Доходам федерального бюджета, администрируемым органами государственной власти субъектов Российской Федерации (казенными учреждениями, находящимися в их ведении) в части переданных полномочий Российской Федерации, присваиваются коды классификации доходов бюджетов, содержащие код главного администратора доходов бюджета, являющегося федеральным органом государственной власти (государственным органом), осуществляющим передачу полномочий Российской Федерации.

Доходам федерального бюджета, администрируемым органами государственной власти субъектов Российской Федерации (казенными учреждениями, находящимися в их ведении), в случае вынесения постановления о наложении штрафа органами исполнительной власти субъектов Российской Федерации, осуществляющими государственный контроль (надзор), присваиваются коды бюджетной классификации Российской Федерации, содержащие код главного администратора доходов бюджета, являющегося федеральным органом государственной власти (государственным органом), осуществляющим государственный контроль (надзор) в пределах определенной законодательством Российской Федерации компетенции.

Доходам бюджета субъекта Российской Федерации (местных бюджетов), администрируемым органами государственной власти субъекта Российской Федерации в части переданных полномочий Российской Федерации, присваиваются коды классификации доходов бюджетов, содержащие код главного администратора доходов бюджета, являющегося органом государственной власти субъекта Российской Федерации, осуществляющим переданные полномочия Российской Федерации.

Доходам бюджета субъекта Российской Федерации, администрируемым органами местного самоуправления муниципального образования (казенными учреждениями, находящимися в их ведении) в части переданных полномочий субъекта Российской Федерации, присваиваются коды классификации доходов бюджетов, содержащие код главного администратора доходов бюджета субъекта Российской Федерации, являющегося органом государственной власти (государственным органом) субъекта Российской Федерации, осуществляющим передачу полномочий субъекта Российской Федерации.

Доходам бюджета муниципального района, администрируемым органами местного самоуправления поселений (казенными учреждениями, находящимися в их ведении) в части переданных полномочий муниципального района, присваиваются коды классификации доходов бюджетов, содержащие код главного администратора доходов бюджета муниципального района, являющегося органом местной администрации или иным исполнительно-распорядительным органом муниципального района, осуществляющим передачу полномочий муниципального района.

Главному администратору доходов бюджета субъекта Российской Федерации (местного бюджета), являющемуся федеральным органом государственной власти (государственным органом) (федеральным казенным учреждением), присваивается код главного администратора доходов бюджета субъекта Российской Федерации (местного бюджета), соответствующий коду главного администратора доходов бюджетов бюджетной системы Российской Федерации в соответствии с приложением 3 к настоящему Порядку.

Доходам бюджетов бюджетной системы Российской Федерации от денежных взысканий (штрафов) присваиваются коды бюджетной классификации, содержащие код главного администратора доходов бюджетов, являющегося органом государственной власти (государственным органом), органом местного самоуправления, органом управления государственным внебюджетным фондом, а также Банком России (далее – органы, администрирующие денежные взыскания (штрафы), от имени которого должностные лица (в том числе государственные инспекторы в случаях, установленных законодательством Российской Федерации) выносят постановления о наложении денежных взысканий (штрафов) по результатам рассмотрения дел об административных правонарушениях.

В случае вынесения судом (мировым судьей) постановления о наложении штрафа, принятия им судебного акта (постановления) о взыскании денежных средств по результатам рассмотрения гражданского дела, административного дела или дела об административном правонарушении либо перечисления денежных средств ответчиком до вынесения судом (мировым судьей) постановления, доходам бюджетов бюджетной системы Российской Федерации присваиваются коды бюджетной классификации Российской Федерации, содержащие код главного администратора доходов бюджетов, являющегося органом, администрирующим денежные взыскания (штрафы), от имени которого должностное лицо направило дело на рассмотрение в суд (мировому судье), обратилось в суд за защитой нарушенных либо оспариваемых прав.

В случае назначения судом штрафа в качестве основного или дополнительного вида уголовного наказания или перечисления денежных средств обвиняемым до вынесения приговора судом, доходам бюджетов бюджетной системы Российской Федерации присваиваются коды бюджетной классификации Российской Федерации, содержащие код главного администратора доходов бюджетов, являющегося федеральным органом государственной власти, в производстве которого находилось дело, по которому принято решение прокурора о направлении его в суд.

В случае назначения судом штрафа по результатам рассмотрения уголовного дела частного обвинения, наложения судом денежного взыскания (судебного штрафа) в случаях, предусмотренных законодательством Российской Федерации, доходам бюджетов бюджетной системы Российской Федерации присваиваются коды бюджетной классификации, содержащие код главного администратора доходов бюджетов, являющегося федеральным органом государственной власти, наделенным в соответствии с законодательством Российской Федерации полномочиями по принудительному исполнению судебных актов.

Доходам бюджетов бюджетной системы Российской Федерации от сумм возмещений ущерба присваиваются коды бюджетной классификации Российской Федерации, содержащие код главного администратора доходов бюджетов, являющегося органом государственной власти (государственным органом), органом местного самоуправления, органом управления государственным внебюджетным фондом, принявшими решения о предъявлении требований о возмещении ущерба в соответствии с законодательством Российской Федерации.

В случае закрепления за несколькими администраторами доходов бюджета субъекта Российской Федерации полномочий по использованию денежных средств от предоставленных целевых межбюджетных трансфертов, учет поступлений указанных целевых межбюджетных трансфертов и возврат остатков указанных целевых межбюджетных трансфертов прошлых лет осуществляется государственным органом субъекта Российской Федерации, за которым закреплены полномочия главного администратора доходов бюджетов по возврату остатков указанных целевых межбюджетных трансфертов прошлых лет.

Коды классификации доходов бюджетов, предназначенные для учета доходов от предоставления субсидий, субвенций и иных межбюджетных трансфертов, имеющих целевое назначение (далее – целевые межбюджетные трансферты), возврата остатков указанных целевых межбюджетных трансфертов прошлых лет закрепляются за соответствующими главными администраторами доходов бюджетов.

Коды классификации доходов бюджетов, предназначенные для учета доходов от возврата остатков целевых межбюджетных трансфертов прошлых лет, закрепляются за органами государственной власти (государственными органами), органами местного самоуправления, предоставившими целевые межбюджетные трансферты, или их правопреемниками.

Полномочия главного администратора (администратора) доходов бюджета, относящиеся к периоду исполнения функций по администрированию доходного источника органом государственной власти (государственным органом), органом местного самоуправления (местной администрации), полномочия которого прекращены или переданы другому органу государственной власти (государственному органу), органу местного самоуправления (местной администрации), осуществляются органом государственной власти (государственным органом), органом местного самоуправления (местной администрации), наделенным в соответствии с действующим законодательством Российской Федерации полномочиями главного администратора (администратора) доходов бюджета (в том числе в части возврата сумм платежей) по соответствующим кодам классификации доходов бюджетов, действующим на момент осуществления полномочий главного администратора (администратора) доходов бюджета.

9. Код вида доходов бюджетов является единым для бюджетов бюджетной системы Российской Федерации.

10. Код вида доходов бюджетов состоит из 10-ти разрядов и включает:

группу доходов (4 разряд кода классификации доходов бюджетов);

подгруппу доходов (5 – 6 разряды кода классификации доходов бюджетов);

статью доходов (7 – 8 разряды кода классификации доходов бюджетов);

подстатью доходов (9 – 11 разряды кода классификации доходов бюджетов);

элемент доходов (12 – 13 разряды кода классификации доходов бюджетов).

10.1. Группа доходов имеет следующие значения:

100 – налоговые и неналоговые доходы;

200 – безвозмездные поступления.

10.1.1. Группа 100 “Налоговые и неналоговые доходы” содержит следующие подгруппы доходов:

101 – налоги на прибыль, доходы;

102 – страховые взносы на обязательное социальное страхование;

103 – налоги на товары (работы, услуги), реализуемые на территории Российской Федерации;

104 – налоги на товары, ввозимые на территорию Российской Федерации;

105 – налоги на совокупный доход;

106 – налоги на имущество;

107 – налоги, сборы и регулярные платежи за пользование природными ресурсами;

108 – государственная пошлина;

109 – задолженность и перерасчеты по отмененным налогам, сборам и иным обязательным платежам;

110 – доходы от внешнеэкономической деятельности;

111 – доходы от использования имущества, находящегося в государственной и муниципальной собственности;

112 – платежи при пользовании природными ресурсами;

113 – доходы от оказания платных услуг и компенсации затрат государства;

114 – доходы от продажи материальных и нематериальных активов;

115 – административные платежи и сборы;

116 – штрафы, санкции, возмещение ущерба;

117 – прочие неналоговые доходы;

118 – поступления (перечисления) по урегулированию расчетов между бюджетами бюджетной системы Российской Федерации.

10.1.2. Группа доходов 200 “Безвозмездные поступления” имеет следующие значения:

201 – безвозмездные поступления от нерезидентов;

202 – безвозмездные поступления от других бюджетов бюджетной системы Российской Федерации;

203 – безвозмездные поступления от государственных (муниципальных) организаций;

204 – безвозмездные поступления от негосударственных организаций;

205 – безвозмездные поступления от наднациональных организаций;

207 – прочие безвозмездные поступления;

218 – доходы бюджетов бюджетной системы Российской Федерации от возврата остатков субсидий, субвенций и иных межбюджетных трансфертов, имеющих целевое назначение, прошлых лет;

219 – возврат остатков субсидий, субвенций и иных межбюджетных трансфертов, имеющих целевое назначение, прошлых лет.

10.2. Дальнейшая детализация кода вида доходов бюджетов осуществляется по соответствующим статьям и подстатьям, указанным в приложении 1 к настоящему Порядку.

10.3. Код вида доходов бюджетов имеет один из следующих кодов элемента доходов:

01 – федеральный бюджет;

02 – бюджет субъекта Российской Федерации;

03 – бюджеты внутригородских муниципальных образований городов федерального значения Москвы, Санкт-Петербурга и Севастополя;

04 – бюджет городского округа;

05 – бюджет муниципального района;

06 – бюджет Пенсионного фонда Российской Федерации;

07 – бюджет Фонда социального страхования Российской Федерации;

08 – бюджет Федерального фонда обязательного медицинского страхования;

09 – бюджет территориального фонда обязательного медицинского страхования;

10 – бюджет сельского поселения;

11 – бюджет городского округа с внутригородским делением;

12 – бюджет внутригородского района;

13 – бюджет городского поселения.

Код классификации доходов бюджетов включает в себя код элемента доходов в зависимости от полномочия по установлению и нормативному правовому регулированию налогов, сборов и иных обязательных платежей, других доходов бюджетов бюджетной системы Российской Федерации, а также в зависимости от наличия прав требования к плательщикам по неналоговым доходам и безвозмездным поступлениям.

Для неналоговых доходов код элемента доходов “01” присваивается доходам, главными администраторами которых являются федеральные органы государственной власти, определяющие размер соответствующего платежа в бюджет, код элемента доходов “02” присваивается доходам, главными администраторами которых являются органы государственной власти субъектов Российской Федерации, определяющие размер соответствующего платежа в бюджет.

Для неналоговых доходов коды элементов доходов “03”, “04”, “05”, “10”, “11”, “12”, “13” присваиваются в следующем порядке:

– в части обязательных платежей (денежных взысканий (штрафов), сумм от возмещения ущерба, сумм от реализации конфискованного имущества) коды элементов доходов “03”, “04”, “11”, “12”, “05”, “10”, “13” применяются в зависимости от полномочий по установлению размеров платежей соответственно органами местного самоуправления внутригородских муниципальных образований городов федерального значения, органами местного самоуправления городского округа, органами местного самоуправления городского органа с внутригородским делением, органами местного самоуправления внутригородского района, органами местного самоуправления муниципального района, органами местного самоуправления сельского поселения, органами местного самоуправления городского поселения (за исключением штрафов, зачисляемых в соответствии с бюджетным законодательством Российской Федерации в бюджеты муниципальных районов, бюджеты городских округов, бюджеты городских округов с внутригородским делением, бюджеты внутригородских районов);

– в части доходов от реализации и использования органами местного самоуправления муниципальных образований нефинансовых и финансовых активов (за исключением земельных участков, государственная собственность на которые не разграничена) коды элементов доходов “03”, “04”, “11”, “12”, “05”, “10”, “13” применяются к доходам от реализации и использования активов, находящихся соответственно в собственности внутригородских муниципальных образований городов федерального значения, собственности городского округа, собственности городского округа с внутригородским делением, собственности внутригородского района, собственности муниципального района, собственности сельского поселения, собственности городского поселения;

– в части доходов от оказания платных услуг коды элементов доходов “03”, “04”, “11”, “12”, “05”, “10”, “13” применяются в зависимости от услуг, оказываемых соответственно получателями средств бюджетов внутригородских муниципальных образований городов федерального значения, получателями средств бюджетов городских округов, получателями средств бюджетов городских округов с внутригородским делением, получателями средств бюджетов внутригородских районов, получателями средств бюджетов муниципальных районов, получателями средств бюджетов сельских поселений, получателями средств бюджетов городских поселений;

– в части поступлений от реализации и использования органами местного самоуправления земельных участков, государственная собственность на которые не разграничена, коды элементов доходов “04”, “11”, “12”, “05”, “10”, “13” применяются в зависимости от расположения указанных земельных участков соответственно в границах территории городского округа, в границах территории городского округа с внутригородским делением, в границах территории внутригородского района, в границах межселенной территории, в границах территории сельского поселения, в границах территории городского поселения.

По коду элемента доходов “05” (бюджет муниципального района) также отражаются доходы муниципальных образований, полностью или частично не перешедших на систему организации местного самоуправления, предусмотренную Федеральным законом от 6 октября 2003 года N 131-ФЗ “Об общих принципах организации местного самоуправления в Российской Федерации” (Собрание законодательства Российской Федерации, 2003, N 40, ст. 3822; 2018, N 17, ст. 2432).

Безвозмездным поступлениям присваиваются коды классификации доходов бюджетов, содержащие код элемента доходов бюджета, получающего указанные безвозмездные поступления.

11. Для детализации поступлений по кодам вида доходов бюджетов должен применяться код подвида доходов бюджетов.

Код подвида доходов бюджетов (14 – 20 разряды кода классификации доходов бюджетов) включает:

группу подвида доходов бюджетов (14 – 17 разряды кода классификации доходов бюджетов);

аналитическую группу подвида доходов бюджетов (18 – 20 разряды кода классификации доходов бюджетов).

Общими требованиями к порядку формирования перечня кодов подвидов доходов бюджетов бюджетной системы Российской Федерации является утверждение финансовым органом субъекта Российской Федерации, финансовым органом муниципального образования перечня кодов подвидов доходов, включающего коды аналитической группы подвида доходов бюджетов в соответствии с пунктом 12 настоящего Порядка.

Коды подвидов по видам доходов бюджетов, главными администраторами которых являются органы государственной власти Российской Федерации, Банк России, органы управления государственными внебюджетными фондами Российской Федерации и (или) находящиеся в их ведении федеральные казенные учреждения <5>, содержатся в приложении 2 к настоящему Порядку.

——————————–

<5> Пункт 9 статьи 20 Кодекса.

Финансовый орган субъекта Российской Федерации утверждает перечень кодов подвидов доходов бюджетов по видам доходов бюджетов, главными администраторами которых являются органы государственной власти субъектов Российской Федерации, органы управления территориальными государственными внебюджетными фондами и (или) находящиеся в их ведении казенные учреждения, с учетом положений настоящего Порядка.

Финансовый орган муниципального образования утверждает перечень кодов подвидов доходов бюджетов по видам доходов бюджетов, главными администраторами которых являются органы местного самоуправления и (или) находящиеся в их ведении казенные учреждения, с учетом положений настоящего Порядка.

В случае, если Министерством финансов Российской Федерации, финансовым органом субъекта Российской Федерации, муниципального образования не утверждены коды подвидов доходов бюджетов по видам доходов бюджетов, в коде классификации доходов бюджета в 18 – 20 разрядах указывается код аналитической группы подвида доходов бюджетов согласно пункту 12 настоящего Порядка.

Главные администраторы доходов бюджета закрепляют коды подвида доходов бюджетов, исходя из осуществляемых администратором полномочий по начислению поступлений.

Финансовые органы субъектов Российской Федерации утверждают коды подвидов по видам доходов бюджетов по источнику доходов бюджета субъекта Российской Федерации, в случае если данный источник доходов не закреплен за главными администраторами доходов бюджета в соответствии с законодательством Российской Федерации и приложением 3 к настоящему Порядку, а также по следующим источникам доходов бюджетов независимо от того, закреплены или не закреплены указанные источники доходов бюджетов за главными администраторами доходов бюджета, являющимися федеральными органами государственной власти, органами управления государственными внебюджетными фондами Российской Федерации (пункт 9 статьи 20 Кодекса):

000 1 13 01992 02 0000 130 “Прочие доходы от оказания платных услуг (работ) получателями средств бюджетов субъектов Российской Федерации”;

000 1 13 02992 02 0000 130 “Прочие доходы от компенсации затрат бюджетов субъектов Российской Федерации”;

000 1 16 90020 02 0000 140 “Прочие поступления от денежных взысканий (штрафов) и иных сумм в возмещение ущерба, зачисляемые в бюджеты субъектов Российской Федерации”.

Отражение доходов целевых бюджетных фондов субъектов Российской Федерации и муниципальных образований с применением кода подвида доходов бюджетов не предусматривается.

В случае, если администрирование доходов осуществляется по коду классификации доходов бюджетов с применением детализированных кодов группы подвида доходов бюджетов, при формировании отчетности об исполнении бюджетов бюджетной системы Российской Федерации после наименования кода вида доходов бюджетов и соответствующего ему кода аналитической группы подвидов доходов бюджетов, указанного в приложении 1 к настоящему Порядку, в скобках указывается наименование соответствующего кода группы подвида доходов бюджетов.

Администраторы доходов бюджета доводят до плательщиков полный код классификации доходов бюджетов с учетом кода подвида доходов бюджетов.

11.1. Коды аналитической группы подвида доходов бюджетов в соответствии с пунктом 12 настоящего Порядка применяются также при детализации показателей плана финансово-хозяйственной деятельности государственного (муниципального) учреждения.

(пп. 11.1 введен Приказом Минфина России от 06.03.2019 N 36н)

12. Аналитическая группа подвида доходов является группировкой доходов по виду финансовых операций, относящихся к доходам, и состоит из следующих структурных элементов:

100 – Доходы;

400 – Выбытие нефинансовых активов.

12.1. Аналитическая группа подвида доходов 100 “Доходы” детализируется статьями:

110 “Налоговые доходы и таможенные платежи”;

120 “Доходы от собственности”;

130 “Доходы от оказания платных услуг (работ), компенсаций затрат”;

140 “Штрафы, пени, неустойки, возмещения ущерба”;

150 “Безвозмездные денежные поступления”;

160 “Страховые взносы на обязательное социальное страхование”;

180 “Прочие доходы”.

12.1.1. На статью 110 “Налоговые доходы и таможенные платежи” аналитической группы подвида доходов бюджетов относятся доходы бюджетов бюджетной системы Российской Федерации в соответствии с законодательством Российской Федерации о налогах и сборах и таможенным законодательством Российской Федерации, в том числе:

налог на добавленную стоимость;

налог на доходы физических лиц;

налог на прибыль организаций;

акцизы;

налоги на совокупный доход, в том числе единый налог на вмененный доход для отдельных видов деятельности;

налоги на имущество;

налоги, сборы и регулярные платежи за пользование природными ресурсами;

земельный налог;

государственные пошлины, сборы;

налог на игорный бизнес;

транспортный налог;

таможенные пошлины, таможенные сборы, специальные, антидемпинговые и компенсационные пошлины;

иные налоги и обязательные платежи, предусмотренные законодательством Российской Федерации о налогах и сборах и таможенным законодательством Российской Федерации;

задолженность и перерасчеты по отмененным налогам, сборам и обязательным платежам.

12.1.2. На статью 120 “Доходы от собственности” аналитической группы подвида доходов бюджетов относятся доходы от использования имущества, находящегося в государственной и муниципальной собственности, в том числе:

доходы от операционной и финансовой аренды;

доходы от платежей при пользовании природными ресурсами;

проценты по депозитам, остаткам денежных средств;

проценты по предоставленным заимствованиям;

проценты по иным финансовым инструментам;

дивиденды от объектов инвестирования;

доли в прибылях (убытках) объектов инвестирования;

доходы от предоставления неисключительных прав на результаты интеллектуальной деятельности и средства индивидуализации;

суммы, поступающие в виде платы за право на заключение договоров, государственных (муниципальных) контрактов;

доходы от концессионной платы;

иные доходы от собственности.

12.1.3. На статью 130 “Доходы от оказания платных услуг, компенсаций затрат” аналитической группы подвида доходов бюджетов относятся доходы от оказания платных услуг и компенсации затрат, в том числе:

доходы от оказания платных услуг;

компенсации затрат;

возмещение затрат государственных (муниципальных) учреждений на содержание дирекций (единых дирекций) строительства и проведение строительного контроля, предусмотренных сметной стоимостью строительства;

доходы от возмещения расходов, понесенных в связи с эксплуатацией государственного (муниципального) имущества, закрепленного на праве оперативного управления;

возмещение расходов по совершению исполнительных действий судебными приставами;

плата за пользование общежитием;

доходы от оказания медицинских услуг, предоставляемых застрахованным лицам в рамках базовой программы обязательного медицинского страхования;

доходы медицинских учреждений государственной и муниципальной систем здравоохранения от оказания медицинских услуг, предоставляемых женщинам в период беременности, женщинам и новорожденным в период родов и в послеродовой период;

плата за заимствование материальных ценностей из государственного резерва;

плата за предоставление информации из государственных источников (реестров);

доходы бюджета от возврата дебиторской задолженности прошлых лет;

доходы государственных (муниципальных) учреждений от поступлений субсидий на финансовое обеспечение выполнения ими государственного (муниципального) задания;

другие аналогичные доходы.

12.1.4. На статью 140 “Штрафы, пени, неустойки, возмещения ущерба” аналитической группы подвида доходов бюджетов относятся доходы от административных платежей и штрафов, сборов, санкций, возмещения ущерба в соответствии с законодательством Российской Федерации, в том числе:

поступлений в результате применения мер гражданско-правовой, административной, уголовной ответственности, в том числе штрафов, санкций, конфискаций, компенсаций в соответствии с законодательством Российской Федерации, включая штрафы, пени и неустойки за нарушение законодательства Российской Федерации о контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд и нарушение условий контрактов (договоров);

поступлений сумм задатков и залогов в обеспечение заявок на участие в конкурсе (аукционе), а также в обеспечение исполнения контрактов (договоров) в соответствии с законодательством Российской Федерации;

возмещения ущерба в соответствии с законодательством Российской Федерации, в том числе при возникновении страховых случаев;

недоимок, пеней и штрафов по отмененным страховым взносам в государственные внебюджетные фонды;

штрафных санкций по долговым обязательствам;

иных сумм принудительного изъятия.

12.1.5. На статью 150 “Безвозмездные денежные поступления” аналитической группы подвида доходов бюджетов относятся безвозмездные денежные поступления:

– от бюджетов бюджетной системы Российской Федерации в результате предоставления дотаций, субсидий, субвенций и иных межбюджетных трансфертов из других бюджетов бюджетной системы Российской Федерации, а также возврата неиспользованных межбюджетных трансфертов;

– от организаций (в том числе от государственных (муниципальных) учреждений), в том числе поступления от возврата организациями остатков субсидии, имеющих целевое назначение, прошлых лет;

– от получения безвозмездных и безвозвратных трансфертов, предоставленных наднациональными организациями и правительствами иностранных государств, международными финансовыми организациями;

– в форме грантов, пожертвований, иных безвозмездных перечислений от физических и юридических лиц;

– от средств самообложения граждан;

– иные безвозмездные денежные поступления.

12.1.6. На статью 160 “Страховые взносы на обязательное социальное страхование” аналитической группы подвида доходов бюджетов относятся доходы бюджетов государственных внебюджетных фондов от страховых взносов (в том числе сумм страховых взносов, полученных территориальными фондами обязательного медицинского страхования из бюджетов субъектов Российской Федерации на обязательное медицинское страхование неработающего населения), а также недоимки, пени и денежные взыскания (штрафы) по этим страховым взносам, поступлений в погашение задолженности по отмененным страховым взносам в бюджеты государственных внебюджетных фондов.

12.1.7. На статью 180 “Прочие доходы” аналитической группы подвида доходов бюджетов относятся прочие неналоговые доходы, не отнесенные на другие статьи аналитической группы подвида доходов бюджетов 100 “Доходы”, в том числе:

невыясненные поступления;

доходы от реализации задержанных или изъятых товаров;

доходы от непериодических выплат компенсаций в счет возмещения вреда или убытков, кроме страхового возмещения, выплачиваемого страховыми организациями в соответствии с договорами страхования;

доходы от субсидии на иные цели;

доходы от субсидии на осуществление капитальных вложений.

Также на данную статью аналитической группы подвида доходов бюджетов относятся операции налогоплательщиков – государственных (муниципальных) автономных и бюджетных учреждений по уплате налогов, объектом налогообложения для которых являются доходы (прибыль) учреждения, по уплате налога на добавленную стоимость по доходам от произведенных продаж, выполненных работ, оказанных услуг, облагаемых в соответствии с законодательством Российской Федерации о налогах и сборах налогом на добавленную стоимость, и по уплате налога на прибыль организаций, исчисленного по результатам налогового (отчетного) периода, подлежащего уплате в бюджет.

(в ред. Приказа Минфина России от 25.06.2019 N 103н)

(см. текст в предыдущей редакции)

12.2. Аналитическая группа подвида доходов 400 “Выбытие нефинансовых активов” детализируется статьями:

410 “Уменьшение стоимости основных средств”;

420 “Уменьшение стоимости нематериальных активов”;

430 “Уменьшение стоимости непроизведенных активов”;

440 “Уменьшение стоимости материальных запасов”.

В рамках статей аналитической группы подвида доходов 400 “Выбытие нефинансовых активов” группируются операции по выбытию нефинансовых активов, в том числе при их реализации, в части кассовых поступлений и выбытий.

12.2.1. На статью 410 “Уменьшение стоимости основных средств” аналитической группы подвида доходов бюджетов относятся доходы от выбытия основных средств, в том числе:

от реализации основных средств;

от возмещения ущерба, выявленного в связи с недостачей основных средств;

другие аналогичные доходы.

12.2.2. На статью 420 “Уменьшение стоимости нематериальных активов” аналитической группы подвида доходов бюджетов относятся доходы от выбытия нематериальных активов, в том числе:

от реализации нематериальных активов;

от возмещения ущерба, выявленного в связи с недостачей нематериальных активов.

12.2.3. На статью 430 “Уменьшение стоимости непроизведенных активов” аналитической группы подвида доходов бюджетов относятся доходы от реализации непроизведенных активов.

12.2.4. На статью 440 “Уменьшение стоимости материальных запасов” аналитической группы подвида доходов бюджетов относятся доходы от выбытия материальных запасов, в том числе:

от реализации материальных запасов;

от выпуска материальных ценностей из государственного резерва;

от возмещения ущерба, выявленного в связи с недостачей материальных запасов;

другие аналогичные доходы.

13. Администрирование главными администраторами, являющимися федеральными государственными органами, налогов, сборов, задолженности и перерасчетов по отмененным налогам, регулярных платежей за пользование недрами, таможенных пошлин, таможенных сборов, специальных (компенсационных, антидемпинговых) пошлин, предварительных специальных (предварительных компенсационных, предварительных антидемпинговых) пошлин, а также доходов от поступлений страховых взносов в бюджеты государственных внебюджетных фондов в целях раздельного учета обязательного платежа, пеней и процентов, денежных взысканий (штрафов) по данному платежу осуществляется с применением следующих кодов группы подвида доходов бюджетов, если приложением 2 к настоящему Порядку не установлено иное:

(в ред. Приказа Минфина России от 22.05.2019 N 76н)

(см. текст в предыдущей редакции)

1000 – сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному);

2000 – пени и проценты по соответствующему платежу;

3000 – суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации.

Администрирование главными администраторами, являющимися федеральными государственными органами, Центральным банком Российской Федерации и (или) находящимися в их ведении федеральными казенными учреждениями, государственной пошлины осуществляется с применением кода группы подвида доходов бюджетов 1000 – сумма платежа (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному), если приложением 2 к настоящему Порядку не установлено иное.

(в ред. Приказа Минфина России от 22.05.2019 N 76н)

(см. текст в предыдущей редакции)

Администрирование налоговыми органами налогов, сборов, задолженности и перерасчетов по отмененным налогам, регулярных платежей за пользование недрами, а также доходов от поступления страховых взносов в бюджеты государственных внебюджетных фондов налоговыми органами и органами управления государственными внебюджетными фондами в целях раздельного учета пеней и процентов по данному платежу осуществляется с применением следующих кодов группы подвида доходов бюджетов, если настоящим Порядком не установлено иное:

(в ред. Приказа Минфина России от 22.05.2019 N 76н)

(см. текст в предыдущей редакции)

2100 – пени по соответствующему платежу;

2200 – проценты по соответствующему платежу.

В случае заполнения платежного документа плательщиком с указанием кода группы подвида доходов по видам доходов от уплаты налогов, сборов, в том числе государственной пошлины, задолженности и перерасчетов по отмененным налогам, регулярных платежей за пользование недрами, таможенных пошлин, таможенных сборов, специальных (компенсационных, антидемпинговых) пошлин, предварительных специальных (предварительных компенсационных, предварительных антидемпинговых) пошлин, а также доходов от поступления страховых взносов в бюджеты государственных внебюджетных фондов, отличного от кодов группы подвида доходов, указанных в приложении 2 к настоящему Порядку, применяется код группы подвида доходов бюджетов:

4000 – прочие поступления.

Уплата процентов, начисленных при нарушении сроков возврата излишне уплаченных или излишне взысканных сумм налога (авансового платежа), задолженности и перерасчетов по отмененным налогам, сбора, в том числе государственной пошлины, страховых взносов на обязательное пенсионное страхование, страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, страховых взносов на обязательное медицинское страхование, соответствующих пеней и штрафов, вывозных таможенных пошлин, соответствующих пеней, таможенных сборов, ввозных таможенных пошлин, специальных, антидемпинговых, компенсационных пошлин, предварительных специальных (предварительных компенсационных, предварительных антидемпинговых) пошлин, таможенных пошлин, налогов, уплачиваемых физическими лицами по единым ставкам таможенных пошлин, налогов или в виде совокупного таможенного платежа, соответствующих пеней, и процентов, начисленных на суммы излишне взысканного налога, сбора, страховых взносов на обязательное пенсионное страхование, страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, страховых взносов на обязательное медицинское страхование, соответствующих пеней и штрафов, и процентов, начисленных на суммы излишне уплаченных или излишне взысканных вывозных таможенных пошлин, соответствующих пеней, таможенных сборов, ввозных таможенных пошлин, специальных, антидемпинговых, компенсационных пошлин, предварительных специальных (предварительных компенсационных, предварительных антидемпинговых) пошлин, таможенных пошлин, налогов, уплачиваемых физическими лицами по единым ставкам таможенных пошлин, налогов или в виде совокупного таможенного платежа, соответствующих пеней, подлежит отражению главными администраторами, являющимися федеральными государственными органами, Центральным банком Российской Федерации, органами управления государственными внебюджетными фондами Российской Федерации и (или) находящимися в их ведении федеральными казенными учреждениями, по коду классификации доходов бюджетов, предназначенному для учета соответствующего вида доходов, с применением кода группы подвида доходов бюджетов “5000”.

(в ред. Приказа Минфина России от 22.05.2019 N 76н)

(см. текст в предыдущей редакции)

Администраторы доходов бюджета, являющиеся федеральными государственными органами, Центральным банком Российской Федерации, органами управления государственными внебюджетными фондами Российской Федерации и (или) находящимися в их ведении федеральными казенными учреждениями, обязаны производить уточнение платежей с кодом группы подвида доходов бюджетов 4000 с целью их отражения по кодам группы подвида доходов бюджетов, указанным в приложении 2 к настоящему Порядку.

(в ред. Приказа Минфина России от 22.05.2019 N 76н)

(см. текст в предыдущей редакции)

В целях учета поступлений, администрируемых федеральными государственными органами, Банком России, органами управления государственными внебюджетными фондами Российской Федерации, и федеральными казенными учреждениями, по видам доходов бюджетов подгрупп доходов 111 – доходы от использования имущества, находящегося в государственной и муниципальной собственности, 112 – платежи при пользовании природными ресурсами, 113 – доходы от оказания платных услуг (работ) и компенсации затрат государства, 114 – доходы от продажи материальных и нематериальных активов, 115 – административные платежи и сборы, 116 – штрафы, санкции, возмещение ущерба, 117 – прочие неналоговые доходы, 201 – безвозмездные поступления от нерезидентов, 203 – безвозмездные поступления от государственных (муниципальных) организаций, 204 – безвозмездные поступления от негосударственных организаций, 207 – прочие безвозмездные поступления применяются коды подвида доходов бюджетов с группой подвида доходов бюджета:

6000 – федеральные государственные органы, Банк России, органы управления государственными внебюджетными фондами Российской Федерации;

7000 – федеральные казенные учреждения, если приложением 2 к настоящему Порядку не установлено иное.

В целях учета поступлений в доход федерального бюджета от возврата остатков межбюджетных трансфертов, имеющих целевое назначение, прошлых лет из бюджетов субъектов Российской Федерации, бюджетов государственных внебюджетных фондов Российской Федерации, администрируемых федеральными государственными органами, по виду доходов бюджетов подгруппы доходов 218 – доходы бюджетов бюджетной системы Российской Федерации от возврата остатков субсидий, субвенций и иных межбюджетных трансфертов, имеющих целевое назначение, прошлых лет применяются коды подвида доходов бюджетов с группой подвида доходов бюджета:

(абзац введен Приказом Минфина России от 06.03.2019 N 36н)

1001 – в части возврата остатков, образовавшихся на счетах бюджетов по состоянию на 1 января текущего финансового года, в рамках финансирования отчетного финансового года;

(абзац введен Приказом Минфина России от 06.03.2019 N 36н)

1002 – в части возврата остатков, образовавшихся за счет восстановленной в текущем году дебиторской задолженности прошлых лет, а также остатков, образовавшихся на 1 января текущего финансового года за счет восстановленной дебиторской задолженности, образовавшейся за периоды, предшествующие отчетному финансовому году;

(абзац введен Приказом Минфина России от 06.03.2019 N 36н)

1003 – в части возвратов остатков, взысканных в федеральный бюджет в соответствии с решениями Министерства финансов Российской Федерации;

(абзац введен Приказом Минфина России от 06.03.2019 N 36н)

2001 – в части возврата остатков в объеме подтвержденной потребности, образовавшихся на счетах бюджетов по состоянию на 1 января текущего финансового года;

(абзац введен Приказом Минфина России от 06.03.2019 N 36н)

2002 – в части возврата остатков в объеме подтвержденной потребности, образовавшихся за счет восстановленной в текущем году дебиторской задолженности прошлых лет;

(абзац введен Приказом Минфина России от 06.03.2019 N 36н)

2003 – в части возврата остатков в объеме подтвержденной потребности, взысканных в федеральный бюджет в соответствии с решениями Министерства финансов Российской Федерации.

(абзац введен Приказом Минфина России от 06.03.2019 N 36н)

13.1. Отражение в доходах бюджетов бюджетной системы Российской Федерации безвозмездных поступлений нефинансовых активов осуществляется по соответствующим статьям и подстатьям доходов кода вида доходов бюджетов 000 2 07 00000 00 0000 000 “Прочие безвозмездные поступления”.

(пп. 13.1 введен Приказом Минфина России от 22.05.2019 N 76н)