ВНИМАНИЕ! КОММЕНТАРИИ ПЕРВОГО УРОВНЯ В ВОПРОСАХ УПОРЯДОЧИВАЮТСЯ ПО ЧИСЛУ ПЛЮСИКОВ, А НЕ ПО ВРЕМЕНИ ПУБЛИКАЦИИ.

- 05 марта 2023, 15:33

-

Ответить

Владимир Василевский, спасибо. Вы не знаете, черновик автоматически сохраняется или нужно что-то специально нажать для сохранения?

Мне нужно большую декларацию подавать, из-за разных вычетов и приложения кучи справок.

- 05 марта 2023, 15:48

-

Ответить

Alexide, просто закрываете страницу и всё. потом в списке поданых деклараций найдёте и продолжите

- 05 марта 2023, 21:18

-

Ответить

- 05 марта 2023, 22:45

-

Ответить

Только зарегистрированные и авторизованные пользователи могут оставлять ответы.

Залогиниться

Зарегистрироваться

Работа с черновиками ФНС в новом интерфейсе

Для отчетов в ФНС в Контур.Экстерн появились черновики. В связи с этим изменился интерфейс вкладки ФНС. Теперь все разделы располагаются слева:

Вы можете создавать несколько черновиков одного и того же отчета. Все созданные черновики будут отображаться на вкладке «В работе»:

Чтобы заполнить отчет в новом интерфейсе, нажмите на кнопку «Создать новый» и выберите нужную форму отчетности:

После выбора нужной формы, появляется лайтбокс, где будет указано: название отчета, организация, КПП. По умолчанию, КПП берется из реквизитов плательщика, если он там заполнен. Поле редактируемое и его можно заполнить другим значением. Можно выбрать период отчета. Если в выбранном периоде действовало несколько форматов отчета, то можно выбрать нужный:

В списке черновиков мы показываем, когда черновик был создан и отредактирован, за какой период и год этот черновик, а также код ИФНС, куда будет отправлен. Название Организации, ИНН и КПП:

Если навести мышь на отчет, станут доступны различные действия с черновиком. Просто нажав на черновик, вы откроете его редактор.

С помощью кнопки “Проверить и отправить” можно перейти к проверке и отправке отчета:

Нажав на кнопку “Комментарий”, можно оставить комментарий к данному черновику:

Комментарий будет отображаться следующим образом:

Также прямо со страницы с черновиками теперь есть возможность распечатать отчет, для этого нажмите кнопку “Напечатать”:

Отчет можно напечатать на определенную дату. Также можно распечатать отчет с двухмерным скриншотом, если это предусматривает форма:

Последняя кнопка “Удалить” удаляет черновик:

После удаления остается возможность восстановить черновик:

Была ли полезна информация?

Дата публикации: 22.02.2017 16:26 (архив)

Все большую популярность набирает Интернет-сервис «Личный кабинет налогоплательщика для физических лиц», разработанный Федеральной налоговой службой в помощь налогоплательщикам.

800 тысяч петербуржцев уже используют возможности «Личного кабинета налогоплательщика», получают актуальную информацию о своих налогах, оплачивают налоги онлайн.

С помощью сервиса можно:

– получать информацию об объектах имущества и транспортных средствах, о суммах начисленных и уплаченных налогов, о наличии переплат и задолженности;

– контролировать состояние расчетов с бюджетом;

– получать и распечатывать налоговые уведомления и квитанции на уплату налогов, оплачивать налоги;

– получать акты сверки;

– обращаться в налоговые органы без личного визита.

Управление ФНС России по Санкт-Петербургу публикует ответы на часто задаваемые вопросы о работе «Личного кабинета налогоплательщика».

1. Вопрос: Можно ли представить через Интернет-сервис ФНС России «Личный кабинет налогоплательщика для физических лиц» заявление на возврат налога на доходы физических лиц?

Ответ: Да, с 1 июля 2015 года для налогоплательщиков – физических лиц реализована возможность направления в налоговый орган заявлений о возврате (зачете), подписанных усиленной неквалифицированной электронной подписью через вкладку: «Налог на доходы ФЛ/3-НДФЛ/Сформировать заявление на возврат, подписать усиленной неквалифицированной электронной подписью и отправить».

2. Вопрос: Как выбрать в Интернет-сервисе ФНС России «Личный кабинет налогоплательщика для физических лиц» налоговый орган для отправки налоговой декларации по форме 3-НДФЛ?

Ответ: При формировании декларации 3-НДФЛ в режиме онлайн через Интернет-сервис «Личный кабинет» налогоплательщик заполняет адрес регистрации по месту жительства (регистрации). На основании введенного адреса автоматически определяется код инспекции, в которую будет направлена декларация.

Перед отправкой декларации рекомендуется скачать ее в PDF-формате (кнопка «СКАЧАТЬ» в закладке «ИТОГИ») и проверить на первом листе образа декларации поле «представляется в налоговый орган».

В соответствии со статьей 11 НК РФ местом жительства физического лица является адрес, по которому физическое лицо зарегистрировано в порядке, установленном законодательством Российской Федерации.

3. Вопрос: Являются ли документы, подписанные неквалифицированной электронной подписью и направленные через «Личный кабинет налогоплательщика» юридически значимыми? Если я приложил к декларации 3-НДФЛ документы в электронной форме, подписанные электронной подписью, нужно ли приносить в налоговый орган бумажный вариант?

Ответ: Документы, подписанные электронной подписью – квалифицированной или неквалифицированной, являются юридически значимыми и равнозначны документам, представленным на бумажном носителе.

Если вы направили отсканированные и подписанные усиленной квалифицированной или усиленной неквалифицированной подписью подтверждающие документы в качестве приложений к декларации 3-НДФЛ, то дублировать на бумажном носителе их не нужно. При этом обратите внимание, что в отдельных случаях при проведении камеральной проверки инспектор вправе затребовать оригинал документа – в этом случае инспектор свяжется с Вами.

4. Вопрос: Как я могу получить сертификат ключа неквалифицированной электронной подписи?

Ответ: Получение сертификата ключа проверки электронной подписи доступно пользователю по ссылке «Получение сертификата ключа проверки электронной подписи» в разделе «Профиль».

В Личном кабинете предлагается два варианта установки сертификата ключа электронной подписи. В первом случае сертификат ключа будет храниться на Вашем компьютере, во втором – в защищенном хранилище ФНС России. В случае установки сертификата на Ваш компьютер вам потребуется стационарный компьютер или ноутбук (недоступно для планшетов или телефонов), операционная система Windows и наличие прав администратора. В случае хранения в хранилище ФНС России возможно использование любых устройств и операционных систем. В обоих случаях сертификат ключа проверки электронной подписи будет полноценным инструментом для осуществления электронного документооборота через «Личный кабинет». Более подробная информация приведена в соответствующем разделе при установке ключа.

5. Вопрос: Мне необходимо заполнить декларацию на налоговый вычет по форме 3-НДФЛ. Для этого нужна справка по форме 2-НДФЛ. Возможность запросить данную справку у налогового агента в ближайшее время отсутствует. Могу ли я получить данные сведения в налоговом органе?

Ответ: Положениями НК РФ не предусмотрена обязанность налоговых органов предоставлять справки по форме 2-НДФЛ о полученных доходах, исчисленных и удержанных и перечисленных суммах налога на доходы физических лиц.

Вместе с тем на странице налогоплательщика Интернет-сервиса ФНС России «Личный кабинет налогоплательщика для физических лиц» в соответствии с порядком ведения личного кабинета налогоплательщика, утвержденным Приказом ФНС России от 30.06.2015 №ММВ-7-17/260@ «Об утверждении порядка ведения личного кабинета» во вкладке «Налог на доходы», в разделе «Сведения о справках по форме 2-НДФЛ» отражена информация о доходах, полученных от налоговых агентов за три предшествующих налоговых периода.

Сведения о доходах за 2016 год будут доступны в Интернет-сервисе «Личный кабинет» после 01.06.2017.

6. Вопрос: В прошлом году часть права на имущественный налоговый вычет была реализована путем представления налоговой декларации по форме 3-НДФЛ. Для дальнейшей реализации права на данный вычет заполняю налоговую декларацию, но не помню остаток вычета, перешедший с предыдущего налогового периода. В моем «Личном кабинете» такой информации нет. Где я могу найти эти данные, необходимые для заполнения декларации?

Ответ: Информирование налогоплательщиков об остатках имущественного налогового вычета при приобретении жилья, переходящего на последующий налоговый период НК РФ не предусмотрено.

В Интернет – сервисе ФНС России «Личный кабинет налогоплательщика для физических лиц» во вкладке «Налог на доходы/3-НДФЛ/Ход проверки декларации за …. годы» в графе «Сумма имущественного налогового вычета по расходам на строительство или приобретение объекта» отражен размер предоставленного имущественного налогового вычета в предыдущие налоговые периоды. Сумма остатка имущественного налогового вычета, перешедшего с предыдущего налогового периода равна разнице между общей суммой вычета, право на который имеет налогоплательщик, в соответствии с подпунктом 3 пункта 1 статьи 220 НК РФ и суммами имущественных налоговых вычетов предоставленных в предыдущие налоговые периоды.

Кроме того, Вы вправе заполнить налоговую декларацию в соответствии с имеющейся информацией. При выявлении ошибок и (или) противоречий в налоговой декларации должностное лицо налогового органа, проводящее налоговую проверку вправе истребовать у проверяемого лица необходимые пояснения или сообщить о внесении соответствующих исправлений в установленный срок (пункт 3 статья 88 НК РФ).

7. Вопрос: Направил в налоговый орган декларацию. Если её камеральная проверка завершится раньше трёх месяцев, как я могу об этом узнать и известят ли меня об окончании налоговой проверки?

Ответ: Информирование налогоплательщиков об окончании камеральной налоговой проверки НК РФ не предусмотрено.

Информация о представленной налоговой декларации по форме 3-НДФЛ, суммах налога к возврату из бюджета (к уплате в бюджет) и информация о завершении камеральной налоговой проверки отражаются в Интернет-сервисе ФНС России «Личный кабинет налогоплательщика для физических лиц» во вкладке «Налог на доходы/З-НДФЛ» в графе «Дата завершения камеральной проверки».

8. Вопрос: Подавала в декларации за 2015 г. возврат за покупку квартиры, где я могу узнать какую сумму к возврату ставить в декларации за 2016 г.

Ответ: В соответствии с подпунктом 3 пункта 1 статьи 220 НК РФ налогоплательщик имеет право на получение имущественного налогового вычета в размере, не превышающем 2 000 000 рублей. Следовательно, общая сумма возврата налога на доходы физических лиц (далее – НДФЛ) по ставке 13% с 2 000 000 рублей составит не более 260 000 рублей. При этом, налогоплательщику возвращается НДФЛ, удержанный налоговым агентом, за год.

Если в налоговом периоде имущественный налоговый вычет не может быть использован полностью, его остаток переносится на последующий налоговый период до полного использования.

Таким образом, при реализации части права на вычет и частичном возврате НДФЛ (по декларации за 2015 год), получить возврат оставшихся сумм возможно, в частности, путем представления декларации за 2016 год. При этом сумма НДФЛ, подлежащая возврату из бюджета, рассчитывается как 13% от суммы остатка налогового вычета, перешедшего с предыдущего налогового периода, но не более суммы НДФЛ удержанного налоговым агентом в 2016 году. В случае если НДФЛ, право на который имеет налогоплательщик, больше суммы НДФЛ удержанного налоговым агентом, то возвращается сумма налога, удержанная налоговым агентом и образовавшийся остаток вновь переносится на последующий налоговый период.

В «Личном кабинете налогоплательщика для физических лиц» во вкладке «Налог на доходы/3-НДФЛ/Ход проверки декларации за …. годы» в графе «Сумма имущественного налогового вычета по расходам на строительство или приобретение объекта» отражен размер предоставленного имущественного налогового вычета в предыдущие налоговые периоды. Сумму остатка имущественного налогового вычета, перешедшего с предыдущего налогового периода равна разнице между общей суммой вычета, право на который имеет налогоплательщик в соответствии с подпунктом 3 пункта 1 статьи 220 НК РФ и суммами имущественных налоговых вычетов предоставленных в предыдущие налоговые периоды.

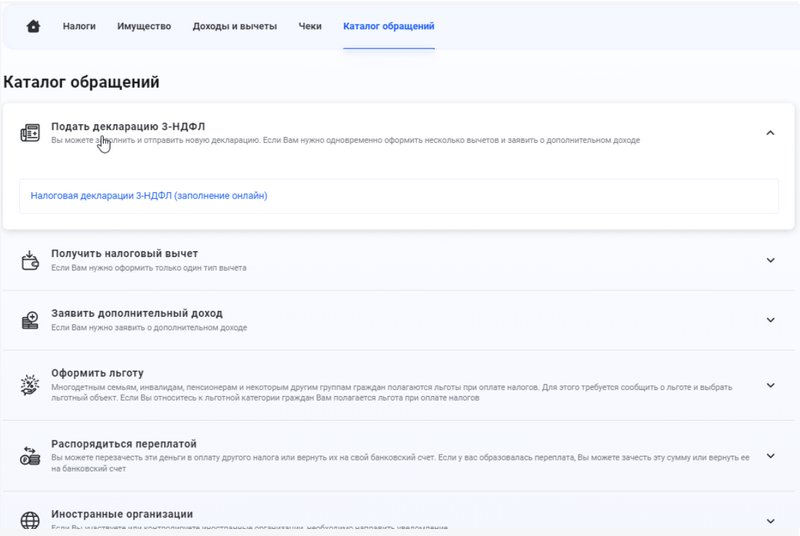

На сайте Федеральной налоговой службы размещен личный кабинет

налогоплательщика для физических лиц. С его помощью можно

дистанционно взаимодействовать с ФНС и решать множество задач, не

посещая инспекцию. В статье поделимся полезными функциями кабинета,

расскажем, как легко зарегистрироваться на сайте ФНС, как войти в

личный кабинет налогоплательщика, как подать декларацию 3-НДФЛ и

какие сложности могут при этом возникнуть.

Возможности личного кабинета

налогоплательщика

Основные функции личного кабинета — это получение актуальных

сведений, документов, а также передача информации/отчетности в

электронном виде.

Без визита в ФНС можно:

- получать сведения об объектах имущества;

- подавать налоговую декларацию 3-НДФЛ, а также

отслеживать ее статус; - проверять состояние взаиморасчетов с ФНС по

налогам; - передавать заявление на получение налоговых

вычетов; - распоряжаться своей переплатой;

- обращаться с вопросами и получать обратную

связь; - получать налоговые уведомления и

требования; - формировать платежные документы и оплачивать

налоги физических лиц через банки-партнеры ФНС России.

Как зарегистрироваться в

личном кабинете налоговой

Доступ в онлайн-сервис «Личный кабинет

налогоплательщика» можно получить одним из способов:

- С помощью логина и пароля, полученного у

сотрудника ФНС или многофункционального центра. Для этого нужно

обратиться с паспортом в любую налоговую инспекцию или МФЦ.

Сотрудник внесет в базу ваши паспортные данные, затем выдаст

регистрационную карту с логином и первичным паролем от

кабинета.

В течение месяца после регистрации необходимо сменить

первичный пароль, выданный инспектором, на персональный.

Если не успеете это сделать, процедуру регистрации придется

проходить повторно.

- Через портал Госуслуг РФ при наличии

подтвержденной учетной записи. - С помощью квалифицированной электронной подписи.

Ее выдает Удостоверяющий центр, аккредитованный Минкомсвязи

РФ.

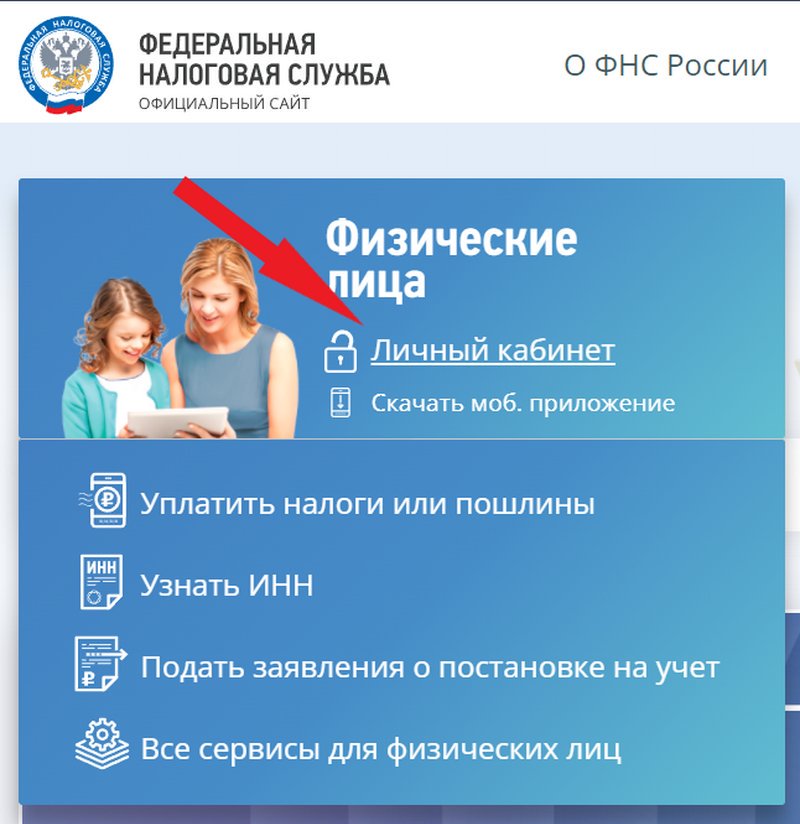

Итак, вы заходите на сайт ФНС. В разделе «Физические лица»

в левом верхнем углу откройте вкладку «Личный кабинет» (как

показано на рисунке).

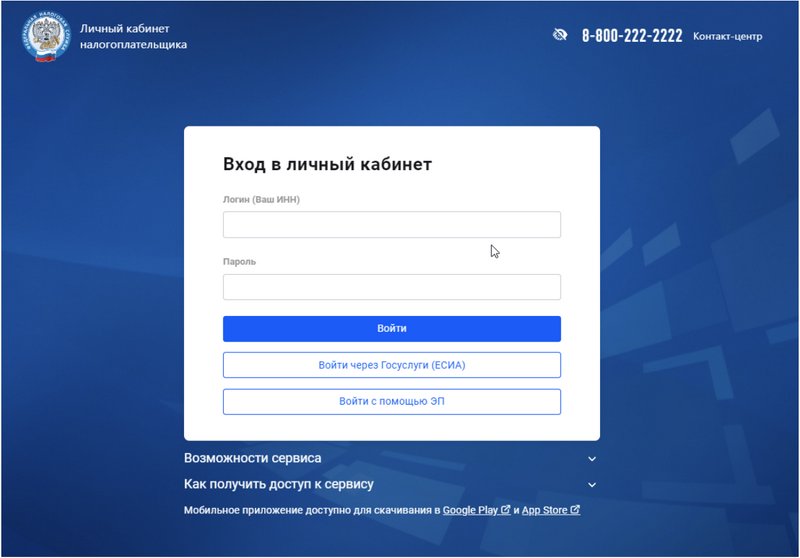

Далее откроется окно — вход в личный кабинет

налогоплательщика. Если у вас есть регистрационная карта,

тогда с помощью логина и пароля войдите в систему. При наличии

учетной записи на портале «Госуслуги» личный кабинет открыть проще,

так как часть данных заполнять не придется.

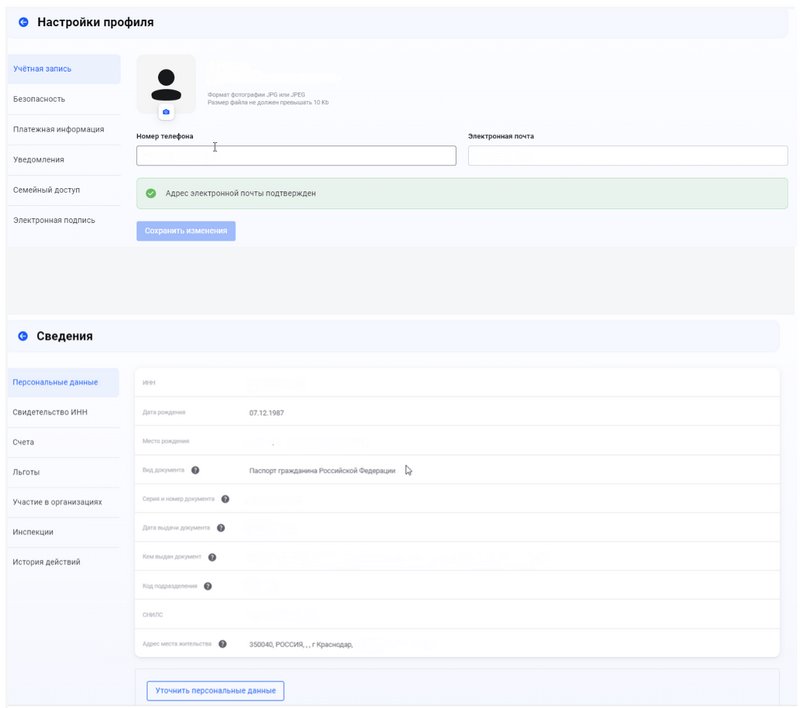

После того, как вы вошли в личный кабинет, нужно ввести

персональные данные в разделе “Сведения” и в разделе “Настройки

профиля” или проверить соответствие. Заполните все разделы и

строки, которые предлагает вам сервис.

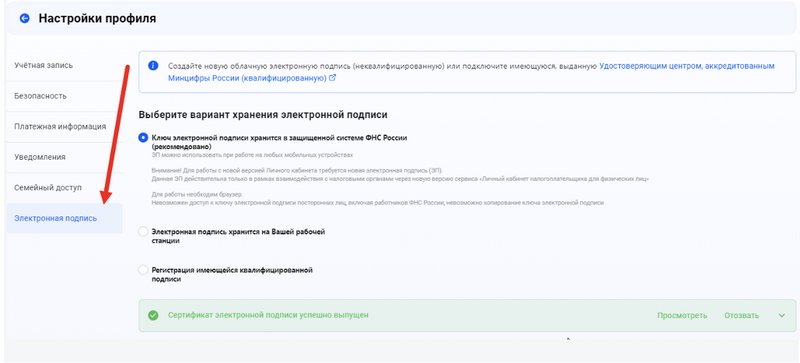

Для того, чтобы отправлять отчетность и проводить операции через

Интернет, понадобится электронная подпись. Система предлагает ее

получить.

Пройдя процедуру получения электронной подписи, вы сможете

отправлять декларации и другие документы, не выходя из дома.

Как подать декларацию на

сайте ФНС

Как подать декларацию 3-НДФЛ через личный кабинет

налогоплательщика? Ответ на этот вопрос содержит массу тонкостей и

нюансов. Лучше доверить это профессионалам, так как от этого

напрямую зависит будет ли вообще произведена выплата от ФНС. Вот

один из примеров, который встретился в НДФЛке:

Наш подписчик Александр Т. подавал в личном кабинете декларацию

3-НДФЛ, в которой заявлял

налоговый вычет на сумму 115 тыс. рублей. К декларации он

прикрепил подтверждающие документы.

Уже после отправки отчета клиент засомневался и попросил своего

личного консультанта проверить, все ли документы он передал в

инспекцию. В результате проверки выяснилось, что для подтверждения

расходов не хватало важной справки из медучреждения. Александр был

расстроен, так как решил, что ему откажут в вычете, и придется

заново все пересдавать. Однако, эксперт заверил, что документы

можно дослать. Клиент получил справку и отослал ее на этапе

проверки декларации. В итоге, налоговый вычет был предоставлен в

положенный срок.

Как написать обращение в

личном кабинете физического лица

В личном кабинете есть полезный раздел «Жизненные ситуации».

Здесь можно распоряжаться переплатой, подавать заявления на льготы,

запрашивать справки и другое. В разделе «Прочие ситуации» можно

подать заявление на розыск платежа, написать обращение или жалобу в

налоговый орган.

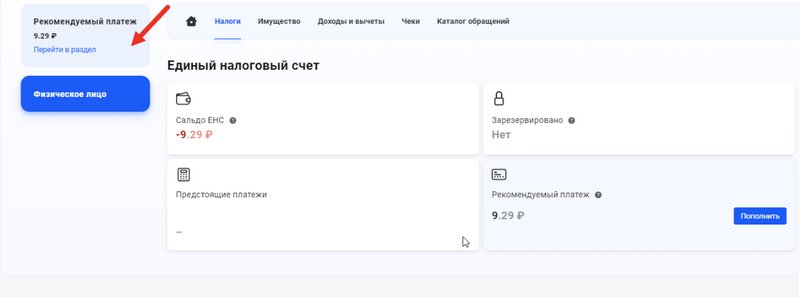

Как узнать задолженность по

налогам

В личном кабинете можно проверить налоговую задолженность, если

она есть. Для этого откройте вкладку «Налоги» на главной странице

личного кабинета налогоплательщика.

Наша подписчица Ольга К. обратилась с просьбой разобраться с

налоговой задолженностью, которая, по ее мнению, давно погашена. В

личном кабинете висел долг по налогу на имущество, который она

оплатила два месяца назад.

Специалист НДФЛка.ру попросил загрузить в сервис платежный

документ. Выяснив, что в нем неверно указан ИНН налогового органа,

эксперт составил письмо на розыск платежа. Письмо и копия платежки

были отправлены через сайт ФНС. Через две недели долга в личном

кабинете Ольги больше не было.

Подводим итоги:

- Регистрация в личном кабинете налогоплательщика

не занимает много времени. Если у вас есть подтвержденная учетная

запись на портале Госуслуг, то заполнять личные данные не

надо. - С помощью личного кабинета на сайте ФНС вы не

посещаете налоговую инспекцию. Все вопросы можно решить

дистанционно: получить актуальную информацию, запросить сверку по

налогам, справки и документы, отправить отчетность и т.п. - При отправке документов могут возникнуть

трудности, например, ФНС может не принять документы. Чтобы этого

избежать рекомендуем консультироваться у своего личного налогового

эксперта.

Бухгалтерия

Статус декларации 3-НДФЛ в личном кабинете налогоплательщика показывает, на какой стадии находится проверка отчета и нет ли претензий и вопросов у проверяющих. Пока не завершены проверочные мероприятия, возврат налога не будет осуществлен.

Где проверять статус 3-НДФЛ

Вы подали 3-НДФЛ для получения налогового вычета. Что дальше? Как узнать, всё ли в ней правильно? Для этого необходимо проверить статус декларации в личном кабинете налогоплательщика на официальном сайте ФНС. Информирование о ходе проведения камеральной проверки отчетности является одной из основных функций личного кабинета налогоплательщика (пп. 9 п. 6 Приказа ФНС от 22.08.2017 № ММВ-7-17/617@).

Камеральная проверка продолжается 3 месяца с даты подачи налоговой отчетности 3-НДФЛ.

Там же, при необходимости, физлицо вправе посмотреть сведения из отчетности за предыдущие периоды. Раздел, где найти старые декларации в личном кабинете, находится в подразделе «Доходы и вычеты — Мои декларации».

Подробнее: как заполнить отчет 3-НДФЛ

Как проверять статус 3-НДФЛ на сайте ФНС, пошагово

Чтобы иметь возможность отследить декларацию 3-НДФЛ на сайте налоговой, необходимо иметь доступ в личный кабинет налогоплательщика:

- получить логин и пароль в ИФНС по месту жительства;

- авторизоваться по подтвержденной учетной записи портала Госуслуги.

Переходим в раздел «Доходы и вычеты».

Статус смотрим в подразделе «Декларации» напротив поданного отчета.

Чтобы узнать подробности хода проверки, необходимо кликнуть по строке со сведениями об отчете и перейти в следующий раздел «Мои декларации».

Налогоплательщик вправе узнать ход проверки лично. Как узнать статус камеральной проверки по номеру декларации, если нет электронного личного кабинета? Необходимо позвонить в отдел камеральных проверок инспекции по месту жительства. По номеру, присвоенному отчету при приеме, и ИНН заявителя инспектор подскажет, на какой стадии находятся проверочные мероприятия.

Виды и значение статусов

На разных стадиях подачи отчета ему присваивается различный статус.

Это специальный идентификатор, отражающий, что в данный момент происходит с отчетом. Их перечень — в таблице:

| Статус | Описание |

|---|---|

| Черновик | Это статус ожидания отправки декларации в личном кабинете. Он означает, что отчетность создана, но еще находится в стадии редактирования |

| Отправлена | Отчет подготовлен и отправлен налоговому органу, но еще не поступил в адрес инспекции |

| Получена налоговым органом | Отчетность поступила в ИФНС предоставления, но еще не передана на проверку |

| Отказ в приеме | Означает, что при составлении отчета допущены критические ошибки, которые препятствуют приему. Необходимо их исправить и направить отчет заново |

| В процессе КНП | Отчетность принята и находится на проверке |

| КНП завершена | Проверочные мероприятия завершены |

| Решение о возврате на исполнении | Если заявлялся возврат налога, после завершения камеральной проверки вынесено решение о том, что возврат будет произведен |

| Возврат исполнен | Переплата по налогу перечислена налогоплательщику |

Альтернативный способ получения сведений

Еще один способ проверить статус декларации 3-НДФЛ — через Госуслуги, подав соответствующую заявку. Для подачи заявки на получение сведений из 3-НДФЛ необходима подтвержденная запись на портале Госуслуги.

Заявление позволяет проверить статус декларации 3-НДФЛ по ИНН и заполнится автоматически. Выбрать необходимо только год, данные за который вас интересуют.

Об авторе статьи

Котова Алла Николаевна

Главный бухгалтер

В 2003 году закончила ВЗФЭИ по специальности Финансовый менеджмент факультета Финансы и кредит. С 2008 года работаю в должности главного бухгалтера. Являюсь обладателем сертификата ДипИФР-Рус.

Другие статьи автора на gosuchetnik.ru

Вместе с эти материалом часто ищут:

Нулевой расчет по страховым взносам сдают, если в квартале не было начислений и выплат сотрудникам. Заполняют такой РСВ в особом порядке.

7 апреля 2023

Уточнены соотношения кодов видов расходов и статей классификации операций сектора государственного управления. В частности, установлены связи шифров 119, 129 и 140 и подстатьей 220.

24 февраля 2022

НК РФ в очередной раз меняют, чтобы поддержать налогоплательщиков в кризис. Коррективы внесли в порядок уплаты транспортного, земельного и имущественного налогов в 2022 и 2023 годах.

25 марта 2022

Есть несколько способов списать денежные средства со счета должника-организации: составить инкассовое поручение или платежное требование. Выставлять документ вправе налоговые органы, судебные приставы, другие фирмы, например, в случае нарушения сроков оплаты. При оформлении одной из форм требуется согласие должника.

14 октября 2022