Что такое чистая процентная маржа?

Чистая процентная маржа — это популярный коэффициент прибыльности, используемый банками, который помогает им определить успех фирм в инвестировании по сравнению с расходами на те же инвестиции и рассчитывается как доход от инвестиций за вычетом процентных расходов (этот шаг называется неттингом), разделенных по средней доходности активов.

Оглавление

- Что такое чистая процентная маржа?

- Формула чистой процентной маржи (NIM)

- Примеры

- Использование чистой процентной маржи

- Калькулятор чистой процентной маржи

- NIM в Excel (с шаблоном Excel)

- Формула чистой процентной маржи

- Рекомендуемые статьи –

Формула чистой процентной маржи (NIM)

Это соотношение говорит о NIM, то есть о том, сколько процентов получает инвестор по сравнению с тем, сколько он платит.

Вот формула.

Чистая процентная маржа = (Полученные проценты – Выплаченные проценты) / Средний размер инвестированных активов

Когда инвестор вкладывает деньги в облигации или другие инвестиционные инструменты, он получает процент от своих инвестиций.

В то же время, если предположить, что вложенные деньги являются заемными, то инвестору (и заемщику) также необходимо платить проценты заимодавцу денег.

В этой формуле мы пытаемся выяснить разницу между полученными процентами и уплаченными процентами. А затем мы сравним разницу между средними вложенными активами, чтобы узнать пропорцию.

Средние вложенные активы – это среднее значение всех инвестиций. Мы берем средние вложенные активы, чтобы узнать медиану всех вложенных активов, чтобы уменьшить разницу между вложенными активами.

Примеры

Давайте возьмем простой пример, чтобы проиллюстрировать эту концепцию

.free_excel_div{фон:#d9d9d9;размер шрифта:16px;радиус границы:7px;позиция:относительная;margin:30px;padding:25px 25px 25px 45px}.free_excel_div:before{content:»»;фон:url(центр центр без повтора #207245;ширина:70px;высота:70px;позиция:абсолютная;верх:50%;margin-top:-35px;слева:-35px;граница:5px сплошная #fff;граница-радиус:50%}

Вы можете скачать этот шаблон Excel с коэффициентом чистой процентной маржи здесь – Шаблон Excel для коэффициента чистой процентной маржи

Ксавьер экспериментировал с различными инвестиционными инструментами. Недавно он перепробовал кучу инвестиций и хочет посмотреть, как у него дела. Он занял в банке 100 000 долларов и вложил всю сумму в инвестиционный инструмент. Банк взимает с него 10% простых процентов по кредиту. И он получает 9% ежеквартально начисляемые ежеквартально начисляемые начисляемые проценты Формула ежеквартального начисления сложных процентов отражает общий процент, который инвестор может заработать на инвестициях или финансовых продуктах, если проценты выплачиваются ежеквартально и реинвестируются в схему. Он учитывает основную сумму, ежеквартальную процентную ставку и количество периодов для расчета. Подробнее об инвестициях. Узнайте NIM (если есть).

В этом сценарии нам нужно определить процентную ставку для каждой стороны.

Во-первых, мы определим, сколько Ксавьер должен заплатить банку. А потом рассчитаем проценты, которые получит Ксавье.

- Ксавьер заплатит банку = (100 000 * 10%) = 10 000 долларов.

- А Ксавьер получит в конце года = [$100,000 * (1 + 0.9/4)4 – 1)] «=» [$100,000 * (2.252 – 1)] «=» [$100,000 * 1.252] = 125 200 долларов США от инвестиций.

- Проценты, полученные от инвестиций, будут = (125 200 долларов США – 100 000 долларов США) = 25 200 долларов США.

Используя формулу чистой процентной маржи, мы получаем:

- NIM = (Полученные проценты – Выплаченные проценты) / Средний размер инвестированных активов

- Или NIM = (25 200–10 000 долларов США) / 100 000 долларов США = 15 200 долларов США / 100 000 долларов США = 15,2%.

Использование чистой процентной маржи

- Это коэффициент, который использует каждый банк. Это потому, что банки берут депозиты у инвесторов, а затем используют те же деньги для получения процентов по другим инвестициям.

- Чистая процентная маржа является одним из наиболее распространенных коэффициентов, используемых для сравнения эффективности банков.

- Для индивидуального инвестора чистая процентная маржа также будет полезна, поскольку он будет видеть, сколько он зарабатывает и сколько платит пропорционально.

- Чистая процентная маржа — это показатель эффективности инвестиционной стратегии. казнен. Если чистая процентная маржа меньше, есть возможности для улучшения, а если чистая процентная маржа находится на правильном уровне, то, возможно, инвестор может продолжать вкладывать средства того же типа (диапазон и инструменты, и то, и другое).

Калькулятор чистой процентной маржи

Вы можете использовать следующий калькулятор.

.cal-tbl td{ верхняя граница: 0 !важно; }.cal-tbl tr{ высота строки: 0.5em; } Только экран @media и (минимальная ширина устройства: 320 пикселей) и (максимальная ширина устройства: 480 пикселей) { .cal-tbl tr{ line-height: 1em !important; } } Полученные процентыПроценты ВыплаченныеСредние инвестированные активыЧистая процентная маржа Формула =

Формула чистой процентной маржи = Полученные проценты – Выплаченные проценты = Среднее количество вложенных активов 0-0 = 00

NIM в Excel (с шаблоном Excel)

Давайте теперь сделаем тот же пример выше в Excel. Это очень просто. Вам необходимо предоставить два входа «Полученные проценты» и «Выплаченные проценты».

Вы можете легко рассчитать коэффициент чистой процентной маржи в предоставленном шаблоне.

Формула чистой процентной маржи

Рекомендуемые статьи –

Это было руководство по чистой процентной марже и ее значению. Здесь мы обсуждаем формулу для расчета чистой процентной маржи в банках, практические примеры, использование и интерпретации. Вы можете узнать больше о из следующих статей —

- Отношение книги к счету

- Калькулятор чистой стоимости

- Пример маржинального долга

- Сравните — маржа и прибыль

- Формула маржи вклада

What Is Net Interest Margin?

Net interest margin (NIM) is a measurement comparing the net interest income a financial firm generates from credit products like loans and mortgages, with the outgoing interest it pays holders of savings accounts and certificates of deposit (CDs). Expressed as a percentage, the NIM is a profitability indicator that approximates the likelihood of a bank or investment firm thriving over the long haul. This metric helps prospective investors determine whether or not to invest in a given financial services firm by providing visibility into the profitability of their interest income versus their interest expenses.

Simply put: a positive net interest margin suggests that an entity operates profitably, while a negative figure implies investment inefficiency. In the latter scenario, a firm may take corrective action by applying funds toward outstanding debt or shifting those assets towards more profitable investments.

Net Interest Margin

Calculating Net Interest Margin

Net interest margin may be calculated by the following formula:

Net Interest Margin

=

IR

−

IE

Average Earning Assets

where:

IR

=

Investment returns

IE

=

Interest expenses

begin{aligned} &text{Net Interest Margin} = frac { text{IR} – text{IE} }{ text{Average Earning Assets} } \ &textbf{where:} \ &text{IR} = text{Investment returns} \ &text{IE} = text{Interest expenses} \ end{aligned}

Net Interest Margin=Average Earning AssetsIR−IEwhere:IR=Investment returnsIE=Interest expenses

Consider the following fictitious example: Assume Company ABC boasts a return on investment of $1,000,000, an interest expense of $2,000,000, and average earning assets of $10,000,000. In this scenario, ABC’s net interest margin totals -10%, indicating that it lost more money due to interest expenses than it earned from its investments. This firm would likely fare better if it used its investment funds to pay off debts rather than making this investment.

What Affects Net Interest Margin

Multiple factors may affect a financial institution’s net interest margin—chief among them: supply and demand. If there’s a large demand for savings accounts compared to loans, net interest margin decreases, as the bank is required to pay out more interest than it receives. Conversely, if there’s a higher demand in loans versus savings accounts, where more consumers are borrowing than saving, a bank’s net interest margin increases.

Monetary policy and fiscal regulation can impact a bank’s net interest margin as the direction of interest rates dictate whether consumers borrow or save.

Monetary policies set by central banks also heavily influence a bank’s net interest margins because these edicts play a pivotal role in governing the demand for savings and credit. When interest rates are low, consumers are more likely to borrow money and less likely to save it. Over time, this generally results in higher net interest margins. Contrarily, if interest rates rise, loans become costlier, thus making savings a more attractive option, which consequently decreases net interest margins.

Net Interest Margin and Retail Banking

Most retail banks offer interest on customer deposits, which generally hovers around 1% annually. If such a bank marshaled together the deposits of five customers and used those proceeds to issue a loan to a small business, with an annual interest rate of 5%, the 4% margin between these two amounts is considered the net interest spread. Looking one step further, the net interest margin calculates that ratio over the bank’s entire asset base.

Let’s assume a bank has earning assets of $1.2 million, $1 million in deposits with a 1% annual interest to depositors, and loans out $900,000 at an interest of 5%. This means its investment returns total $45,000, and its interest expenses are $10,000. Using the aforementioned formula, the bank’s net interest margin is 2.92%. With its NIM squarely in positive territory, investors may wish to strongly consider investing in this firm.

Historical Net Interest Margins

The Federal Financial Institutions Examination Council (FFIEC) releases an average net interest margin figure for all U.S. banks on a quarterly basis. Historically, this figure has trended downward while averaging about 3.8% since first being recorded in 1984. Recessionary periods coincide with dips in average net interest margins, while periods of economic expansion have witnessed sharp initial increases in the figure, followed by gradual declines.

The overall movement of the average net interest margin has tracked the movement of the federal funds rate over time. Case in point: following the financial crisis of 2008, U.S. banks operated under decreasing net interest margins due to a falling rate that reached near-zero levels from 2008 to 2016. During this recession, the average net interest margin for banks in the U.S. shed nearly a quarter of its value before finally picking up again in 2015.

Чистая процентная маржа (по англ. Net Interest Margin или NIM) представляет собой коэффициент рентабельности в банковском секторе, который измеряет, насколько эффективно банк принимает инвестиционные решения путем сравнения процентных доходов и стоимости фондирования. Другими словами, это соотношение рассчитывает рентабельность относительно размера активов. Это похоже на валовую прибыль обычной компании.

Определение: что такое чистая процентная маржа?

Показатель NIM измеряет прибыль, которую банк генерирует от кредитования клиентов и выплат по депозитам в процентах от общих процентных активов. Банки и другие финансовые учреждения обычно используют этот коэффициент для анализа своих инвестиционных решений и отслеживания прибыльности своих кредитных операций. Таким образом, они могут корректировать свои методы кредитования, чтобы максимизировать рентабельность NIM.

Инвестиционные фирмы также используют эту маржу для оценки успеха принятия инвестиционных решений управляющего фондом. Положительный процент показывает, что управляющий фондом принимал правильные решения и смог получить прибыль от своих инвестиций. С другой стороны, отрицательный коэффициент означает, что управляющий фондом потерял деньги от инвестиций, потому что процентные расходы превысили инвестиционные доходы.

Рассмотрим, как рассчитать коэффициент процентной маржи.

Формула

Формула чистой процентной маржи рассчитывается путем деления разницы процентных доходов и процентных расходов на среднее значение процентных активов (по англ. Interest bearing assets).

(Процентные доходы – Процентные расходы) ÷ Процентные активы

(Interest Income – Interest Expense) ÷ Interest Bearning Assets

1. Первым шагом при вычислении чистой процентной маржи является суммирование доходов от процентных активов (также известный как “процентный доход”). Сама компания может иметь некоторые инвестиции и должна получать проценты по этим инвестициям: например, корпоративные кредиты, автокредиты, потребительские кредиты и другие. Итак, сначала эти результаты суммируются.

2. Второй шаг – суммирование всех “процентных расходов” компании. Это будут проценты, которые платит банк для финансирования своих операций: депозиты вкладчиков, финансирование у ЦБ, РЕПО операции, купоны по облигациям.

3. Третий шаг состоит в том, чтобы вычесть процентные расходы из общего процентного дохода. Это называется “чистый процентный доход”.

4. Теперь подсчитайте среднее значение процентных активов банка, используя эту формулу:

Средние активы = (Активы в начале года + Активы в конце года) / 2

Наконец, разделите чистый доход на средние активы. Посмотрим на пример.

Пример

Если банк за прошлый год получил процентный доход в размере $20 млн., а процентные расходы составили $12 млн., его чистый процентный доход достиг $8 млн.

Если за последний год в течение первых 6-ти месяцев у банка было $100 млн. активов, генерирующих процентные доходы, и $120 млн. в течение последних 6-ти месяцев, его средние процентные активы за год составляют $110 млн.

Чистая процентная маржа = $8 / $110 = 7.27%

Анализ и интерпретация

NIM измеряет, насколько успешно банк реализует свою кредитную политику в текущих рыночных условиях и относительно конкурентов. Если NIM – является низкой величиной, то это указывает на то, что руководство кредитного учреждения нецелесообразно использует свои ресурсы.

В нашем примере чистая процентная маржа составила 7.27%. Это означает, что каждые $100 долларов активов (кредиты клиентам банка) банк генерирует $7.27 дохода после того, как все процентные расходы были уплачены. В этом году банк принимал хорошие решения и эффективно использовал свои ресурсы для получения 7.27% дохода.

Впоследствии банк может повысить процентные ставки с заемщиков, которых он кредитует, либо сократить ставки по депозитам. Очевидно, что банк не может повысить процентные ставки слишком высоко, иначе заемщики перейдут в менее дорогие банки для получения кредитов. Кроме того, вкладчики будут удерживать свои сбережения в банке, если процентные ставки будут достаточно высокими. Если ставки по депозитам упадут ниже определенной нормы, вкладчики могут изъять средства и инвестировать в другие банки или активы.

Практическое использование: предостережения и ограничения

Со времени банковского кризиса 2008-2009 гг. Федеральная резервная система США поддерживала процентные ставки на нулевом уровне. Это сокращение общего уровня кредитных ставок снижало NIM банков на протяжении более 10-ти лет. Это также повлияло на чистые расходы финансовых учреждений по-разному. Процентные расходы крупных банков выросли сильнее чем, у банков меньшего размера. Вероятно это связано с тем, что крупные банки были вовлечены в спекуляции на рынке ипотечных облигаций, то есть они прибегали к нетрадиционным формам банковской деятельности.

Основная бизнес модель банка заключается в привлечении финансирования через краткосрочные депозиты и предоставление кредитов на более долгосрочной основе заемщикам разного вида. Чистая процентная маржа рассчитывает разницу между ставками, которые банк платит вкладчикам, и которые он получает от выдачи кредитов.

Банковский кризис 2008 года сильно изменил эти спреды. Важно понимать эти различия при сравнении финансовых институтов разных размеров и оперирующих в разных регионах мира.

При оценке эффективности работы предприятия маркетологи и аналитики опираются на различные показатели. Цифры помогают понять, в каких аспектах компания преуспевает, а где есть проблемы и требуется доработка бизнес-процессов. Ключевым показателем является маржа. О ней многие слышали, но не все понимают смысл и предназначение этого термина. В статье читайте, что такое маржа, чем она отличается от наценки, как рассчитать и использовать показатель в бизнесе.

Что такое маржа

Маржа (margin) – это экономический показатель, отражающий динамику стоимости товара по мере его движения на рынке. Фактически это разница между конечной ценой товара или услуги и себестоимостью, т. е. валовая прибыль компании.

Маржа может измеряться абсолютными денежными единицами или выражаться в процентах. Она бывает:

- отрицательной – когда отпускная цена товара меньше закупочной, такая ситуация чаще всего связана с кредитными выплатами;

- максимальной – даже при нулевой себестоимости и максимальной наценке показатель не может превышать 100%.

В бытовом понимании маржа – это наценка на товар или «навар», который предприниматель получает при продаже продукта. В экономике, финансах и профессиональной коммерции этот показатель имеет более глубокий смысл.

Для чего нужен расчет маржи

Маржа – базовая переменная при расчете рентабельности, поэтому ее важно пересчитывать после любого изменения себестоимости или отпускной цены.

На самом деле, само по себе, без учета других экономических показателей, значение маржи ни о чем не скажет. Поэтому его сравнивают с прошлыми периодами, а также с данными конкурентных компаний. Чем выше маржа в отрасли, тем увереннее фирма стоит на ногах. Если показатель не дотягивает до средних значений, стоит пересмотреть бизнес процессы и принять меры по устранению слабых мест.

Простыми словами, регулярный подсчет маржи – это способ оценить:

- рентабельность работы всей организации;

- рентабельность реализации конкретного товара;

- позиции компании на рынке в сравнении с конкурентами.

Также маржу обязательно определяют для новых проектов на этапе их планирования. Это помогает получить ответ, насколько перспективны будут новинки, и сделать акцент на выпуск самых выгодных товаров.

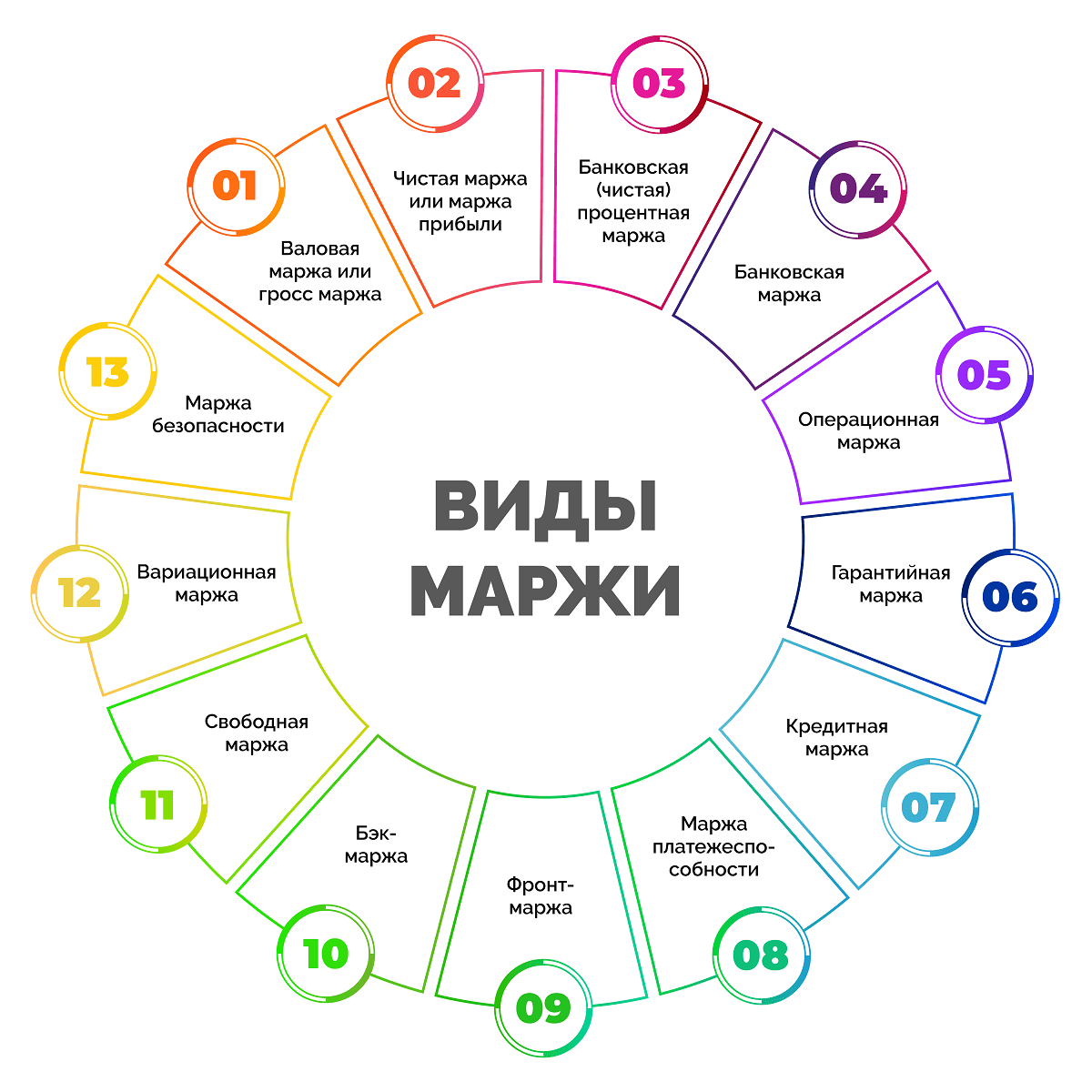

Виды маржи

Существует много разновидностей маржи, каждая из них имеет свой смысл. Рассмотрим максимум видов этого экономического показателя.

Валовая маржа или гросс маржа

Это разница между общим доходом компании и ее переменными расходами. Переменные расходы – это затраты на оплату сырья, комплектующих, энергоносителей, зарплату работникам.

Сама по себе валовая маржа не дает возможности оценить экономический успех фирмы, поскольку не учитывает постоянные расходы, не зависящие от качества товара.

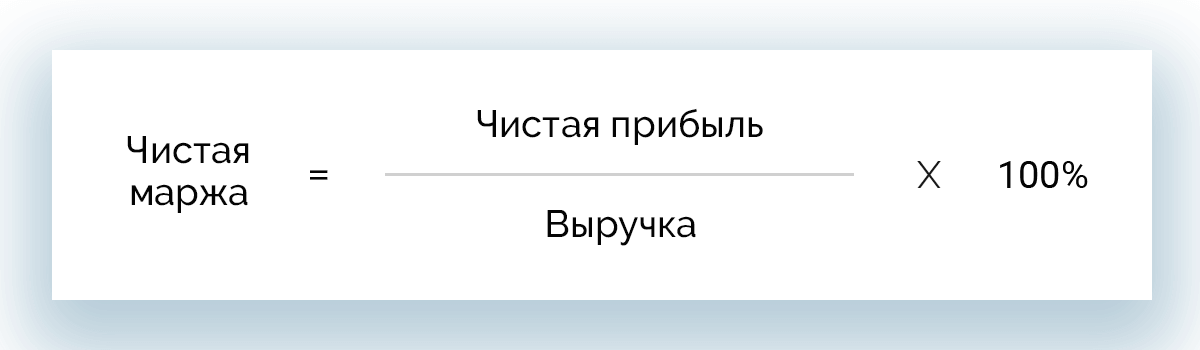

Чистая маржа или маржа прибыли

Это отношение выручки фирмы к ее чистой прибыли. Зная чистую маржу, можно рассчитать потенциальный чистый доход с каждого вырученного рубля.

С помощью этого показателя можно наглядно сравнивать конкурентные организации из одной сферы. Чем более рационально используются ресурсы и деньги компании, тем большее значение чистой маржи она будет иметь.

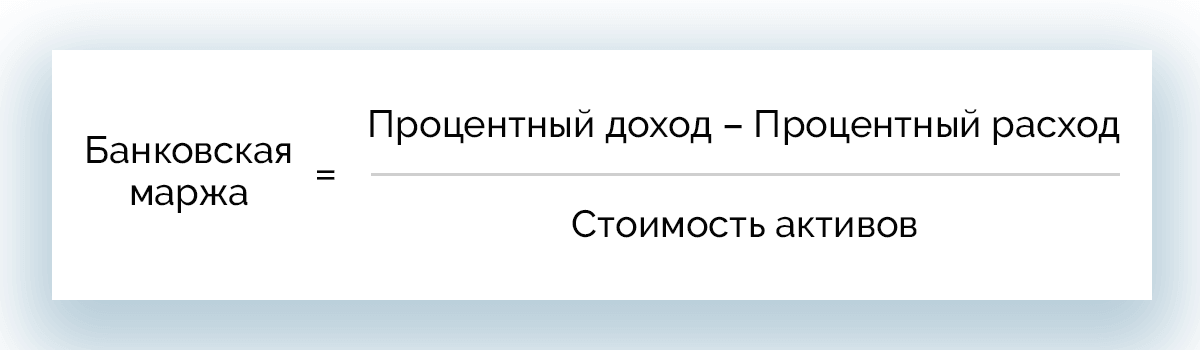

Банковская (чистая) процентная маржа

Соотношение размера вкладов и процентных ставок по кредитам. Если банк выдает кредиты в России, а принимает вклады за границей, банковскую процентную маржу составит разница между внутренней и иностранной кредитными ставками.

Такую маржу используют в финансовых структурах. По ней можно определить эффективность работы банков, которые получают большую часть прибыли именно с кредитов.

Банковская маржа

Представляет собой разницу между процентными ставками по депозиту и кредиту, активным и пассивным операциям или ставками по кредиту для отдельных кредиторов.

На банковскую маржу влияют:

- проценты по вкладам и выданным займам;

- сроки выдаваемых займов;

- сроки хранения депозитов.

Операционная маржа

Показатель отражает отношение операционной прибыли к общему доходу. Операционную маржу применяют, чтобы узнать соотношение выручки и расходов на себестоимость товара, включая сопутствующие издержки. Если значения высокие, это говорит о том, что компания работает эффективно.

Гарантийная маржа

Это минимальная денежная сумма на счету компании, которая позволяет ей начать заниматься основной деятельностью.

В банках к гарантийной марже может относиться разница между суммой кредита и залоговой стоимостью имущества кредитора. При этом финансовые организации часто искусственно занижают стоимость кредитного залога, чтобы при необходимости иметь возможность быстро компенсировать сумму кредита, которая осталась невыплаченной.

Кредитная маржа

Отражает разницу между размером кредита и оценочной стоимостью товара, для покупки которого выдан этот кредит. Эту маржу обычно рассчитывают кредитные организации при выдаче потребительских кредитов и займов компаниям.

Маржа платежеспособности

Показатель применяется преимущественно страховыми компаниями для оценки эффективности их работы. Маржа платежеспособности – это соотношение активов и обязательств страховой организации. Активами в данном случае выступают капитал компании и деньги, вырученные в ходе страховой деятельности. Обязательствами называют сумму всех действующих договоров страхования с клиентами.

Фронт-маржа

Это разница между себестоимостью товара и прибылью, полученной от его реализации. Данный показатель рассчитывают, когда нужно узнать, сколько прибыли принесет каждая продажа. В розничной торговле фронт-маржа составляет от 10 до 40% в зависимости от сферы. При этом небольшие магазины могут рассчитывать на показатель в пределах 20-28%, а супермаркеты на 30-35%.

Бэк-маржа

Это бонусы, которые торговая фирма получает от поставщиков. Они могут быть положительными и отрицательными. Например, в расчете бэк-маржи участвуют:

- начисления за реализацию продукции;

- взносы за участие в рекламе;

- штрафы за нарушение условий соглашения и т. п.

Сумма бонусов от поставщиков не может превышать 5% от стоимости закупленного товара.

Свободная маржа

Это сумма средств, которые трейдер оставляет для торговли и не использует в качестве обеспечения сделок. Свободная маржа служит своего рода стоп-линией для трейдеров, по достижении которой следует продажа активов. Все деньги со счета для этого не нужны, достаточно 20-30% от нынешней стоимости. Остальные средства можно пускать на торги.

Вариационная маржа

Это доход, который получает трейдер в результате каждого изменения цены фьючерса на бирже. При положительном значении вариационной маржи трейдер получает прибыль, при отрицательном – торгует в убыток. Во втором случае деньги со счета списывает клиринговая компания.

Маржа безопасности

Отражает процент уменьшения стоимости актива, достижение которого позволяет безопасно совершать сделки по покупке.

Чем маржа отличается от прибыли и наценки

Прибыль, наценка, маржа – в быту многие не видят разницы между этими понятиями. Разберемся, чем они отличаются, чтобы избежать путаницы в терминах.

Маржа – разница между закупочной ценой или себестоимостью товара и его отпускной ценой. Это своего рода доход от продаж.

Прибыль – это средства, полученные компанией в результате всех проведенных операций, включая торговую, финансовую и другую деятельность.

Компания может работать в разных направлениях, в каждом из которых будет рассчитываться маржа – промежуточный результат. При этом прибыль у предприятия будет одна как общий финансовый результат всей деятельности.

Наценка – это денежная добавка к цене закупки или себестоимости товара. Формула наценки и маржи в абсолютном значении одинаковая, и эти показатели равны. В чем разница? При расчете процентного коэффициента наценка отталкивается от цены закупки и может превышать 100%, а маржа вычисляется на основе цены продажи и никогда не превышает 100%.

Если наценка может быть любой (100, 300 и даже 1000%), то маржа никогда не бывает больше 100%.

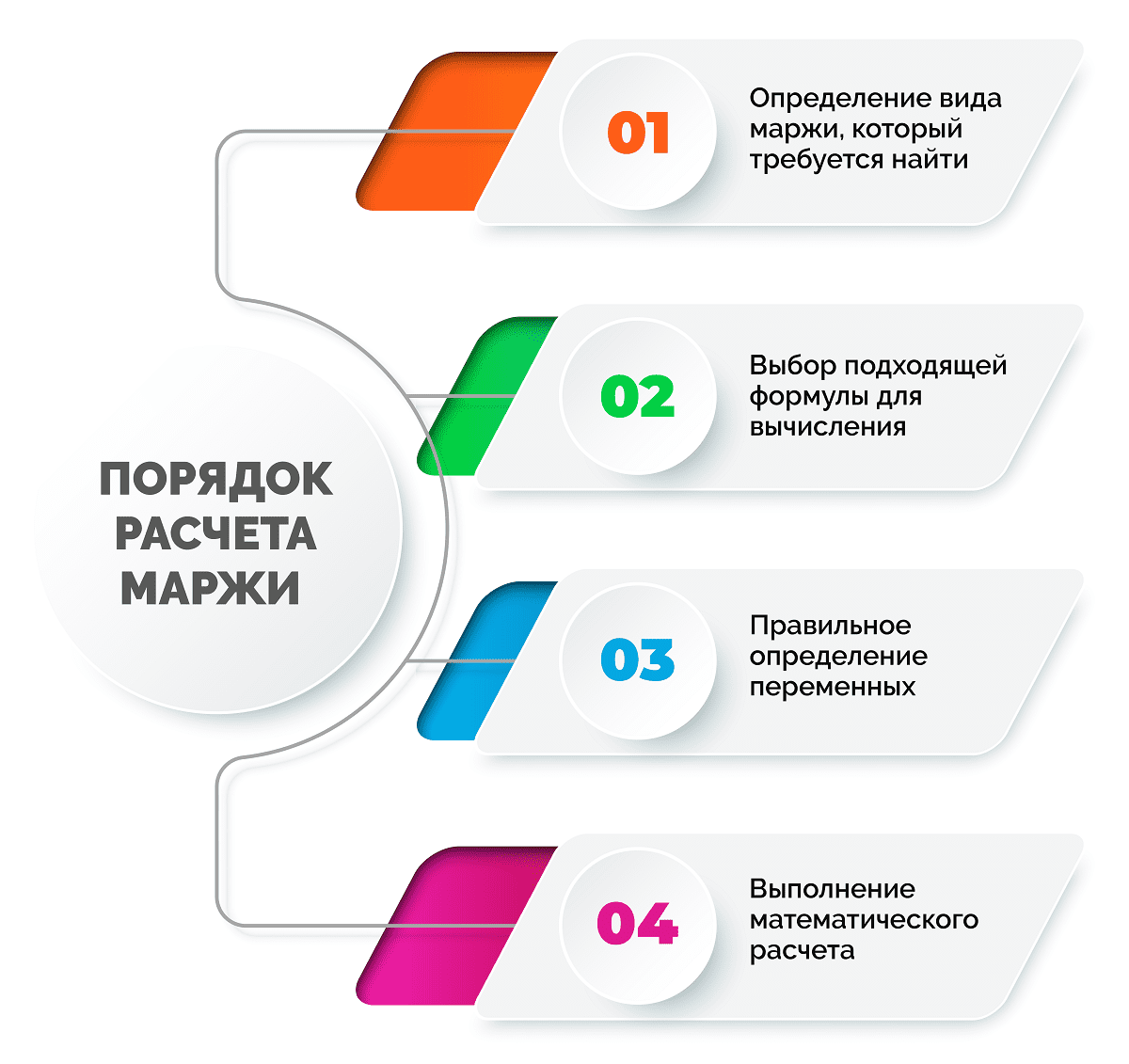

Как рассчитать маржу

Порядок расчета маржи можно условно разделить на несколько шагов:

- Определение вида маржи, который требуется найти.

- Выбор подходящей формулы для вычисления.

- Правильное определение переменных.

- Выполнение математического расчета.

Чтобы разобраться с первым пунктом, достаточно прочесть один из предыдущих разделов этой статьи о видах маржи. Что касается расчета, разберем далее основные формулы.

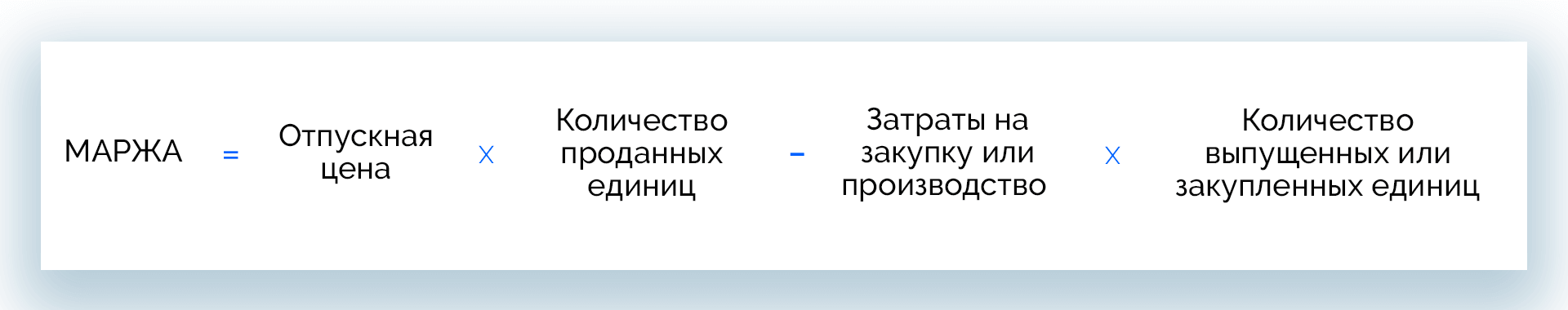

Маржа в денежном выражении и процентах

Самая простая формула расчета маржи в рублях, имеет вид:

Маржа = Отпускная цена * Количество проданных единиц – Затраты на закупку или производство * Количество выпущенных или закупленных единиц

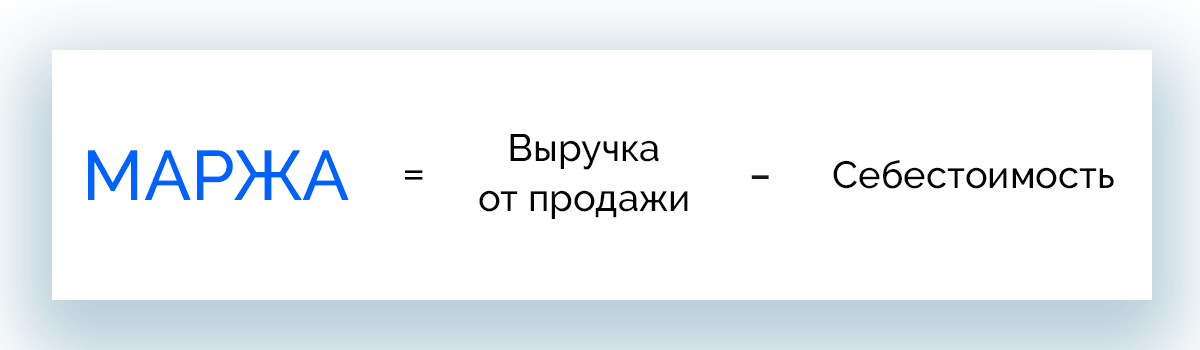

Если проще:

Маржа = Выручка от продажи – Себестоимость

Маржа в денежном выражении равна доходу, полученному от реализации товара. Но по этому значению сложно оценивать эффективность бизнеса.

Более точный показатель можно получить, рассчитав маржинальность. В статье рассмотрим несколько формул в зависимости от того, какой вид маржи нужно определить.

Основные формулы расчета в процентах

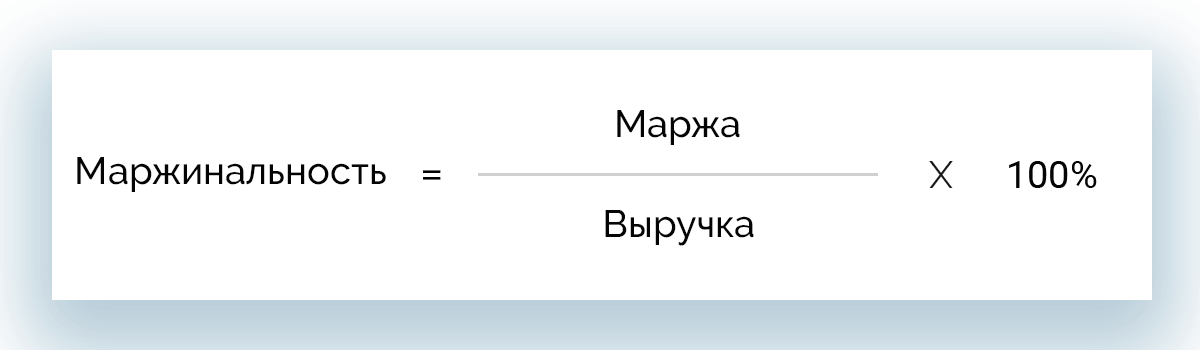

Маржинальность – это отношение маржи к выручке. Она определяет, какой доход получен с каждого вырученного рубля и рассчитывается всегда в процентах.

Базовая формула маржинальности:

Маржинальность = Маржа / Выручка * 100%

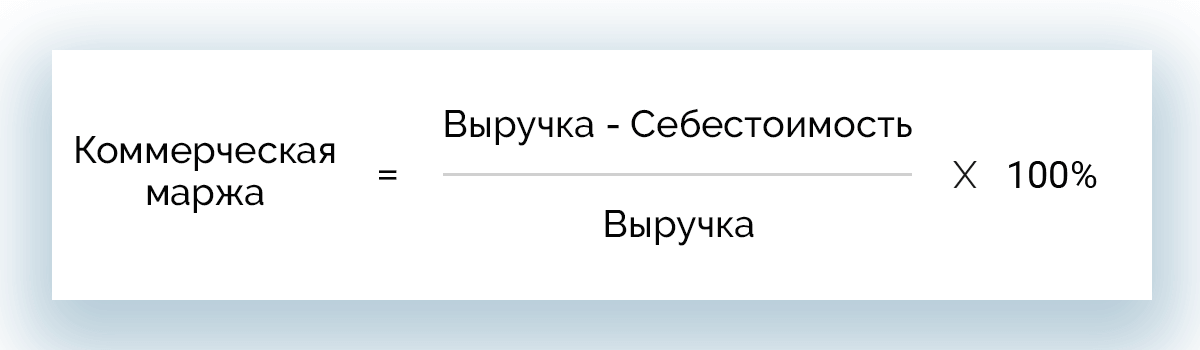

Валовая или коммерческая маржа:

МВ = (Выручка – Себестоимость) / Выручка * 100%

Маржа прибыли или чистая маржа:

МП = Чистая прибыль / Выручка * 100%

Банковская маржа:

МБ = (Процентный доход – Процентный расход) / Стоимость активов

Вариационную маржу получают после вычета стоимости актива в заданное время из стоимости актива в предыдущий период.

В отличие от маржи, маржинальность дает право оценить рентабельность бизнеса.

Порядок расчета

Расчет маржи проще всего показать на примере. Предположим, что интернет-магазин за день продал 8 смартфонов по цене 18 000 рублей каждый. Закупочная цена единицы с учетом транспортных расходов составила 14 000 рублей. Нужно рассчитать маржу на конец рабочего дня.

В первую очередь вычислим выручку магазина за день:

Выручка = 8 * 18 000 = 144 000 р.

Общая себестоимость всех проданных смартфонов составит:

С = 8 * 14 000 = 112 000 р.

Теперь по формуле можно определить маржинальность:

М = (144 000 – 112 000) / 144 000 * 100% = 22,2%

Зная маржинальность, можно вычислить, какую прибыль интернет-магазину приносит продажа 8 смартфонов.

П = Маржа * Выручка / 100% = 22,2% * 144 000 / 100% = 32 000 р.

Это же значение и есть маржа в абсолютных величинах, которую иначе можно определить, зная выручку и себестоимость:

Маржа = 144 000 – 112 000 = 32 000 р.

Как рассчитать маржу с помощью Excel

Функции таблицы MS Excel позволяют считать маржу в полуавтоматическом режиме. Имея шаблон таблицы, можно заносить туда данные о выручке, себестоимости или закупочной цене товара, а также другие сопутствующие параметры. Формула будет рассчитывать показатель в момент добавления новой информации.

Также таблица Excel позволяет отслеживать динамику показателей с помощью наглядных инструментов: графиков и диаграмм.

Какая маржа считается хорошей

Не существует конкретных значений маржи, которые можно было бы назвать хорошими для всех сфер деятельности. Каждая отрасль и каждое предприятие имеет свою специфику, свои объемы продаж и оптимальные цифры.

Наибольшей маржинальностью могут похвастаться компании, работающие в сфере информационной безопасности, зеленой энергетики, биотехнологий, а также разработчики ПО, частные медицинские центры и предприятия, использующие интеллектуальный труд. В таких организациях показатель в относительной величине может превышать 85%.

Что касается более распространенных отраслей, можно привести следующие усредненные показатели:

- торговля – 30%;

- строительство, производство, сфера услуг – 18%;

- банковская деятельность – 6%;

- биржевая торговля – 4%.

По данным исследования, проведенного Yahoo! Finance на базе компаний со всего мира из более чем 200 отраслей, среднее значение маржинальности не превышает значение в 7,5%.

Несмотря на то, что рост значения маржи чистой прибыли говорит о положительной динамике, для объективной оценки эффективности бизнеса рекомендуется стремиться не к средним показателям, а к цифрам ближайших конкурентов с учетом объемов реализации.

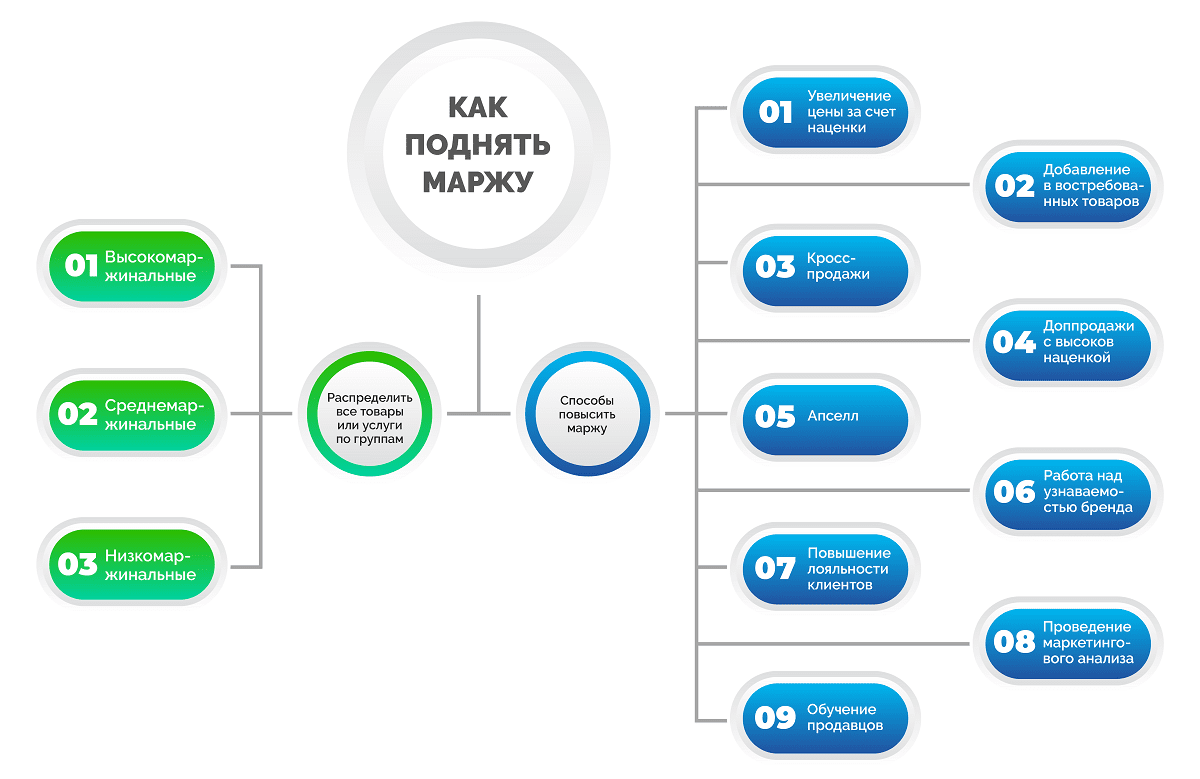

Как поднять маржу

Увеличение маржи приводит к получению компанией большей выгоды, поэтому ни один предприниматель не откажется от роста этого показателя.

Чтобы получать больше дохода, нужно в первую очередь заняться математикой: определить маржу для каждого продукта и распределить все товары или услуги по группам:

- Высокомаржинальные – 40-50%. Как правило, это сезонные и акционные товары, ограниченные коллекции, новинки, а также изделия и услуги, которые стабильно востребованы всегда и независимо от уровня доходов потребителей.

- Среднемаржинальные – 30-40%. Это бытовая техника, строительные материалы и другие сравнительно дорогие товары, не являющиеся продуктами повседневного спроса.

- Низкомаржинальные – 10-20%. Это сравнительно недорогие широко распространенные товары с большим количеством аналогов, которые конкурируют друг с другом. На них нельзя сделать большую наценку, а это значит, что маржа от продажи весьма незначительная несмотря на существенные объемы сбыта.

Чем выше маржинальность, тем выгоднее бизнесу, поэтому всегда есть смысл поработать над поднятием показателя. В статье далее рассмотрим, какими способами можно повысить маржинальность.

- Увеличение цены за счет повышения наценки на некоторые товары или услуги.

- Добавление в ассортимент востребованных товаров: цветы к Дню знаний и 8 Марта, сувениры к Дню влюбленных, трендовые игрушки и т. д.

- Кросс-продажи. Метод предполагает предложение покупателям сопутствующих товаров или дополнительных услуг, которые делают продукт привлекательнее.

- Использование в допродажах товары с большой наценкой и наивысшей маржинальностью.

- Апселл. В этом случае потребителю предлагают более дорогой товар взамен выбранному.

- Работа над узнаваемостью бренда.

- Повышение лояльности клиентов различными способами.

- Проведение маркетинговых исследований для лучшего понимания потребностей клиентов.

- Обучение продавцов, улучшение сервиса.

Маржа в разных сферах

Каждый товар или услуга, которая продается, практически всегда имеет разницу между ценой реализации и себестоимостью или закупочной ценой. Но расчет маржинальности имеет особенности в зависимости от сферы деятельности предприятия. Далее в статье рассмотрим основные направления работы компаний и проследим нюансы, влияющие на показатель маржи.

Маржа в бизнесе

Показатель маржинальности в бизнесе рассчитывают на этапе планирования открыть компанию, инвестировать средства, а также в ходе анализа рентабельности уже запущенного проекта. Также с его помощью определяют отпускную цену на товары и услуги.

В бизнесе при расчете маржинальности учитывается не только закупочная цена или себестоимость, а все издержки компании на закупку/производство и реализацию продукта.

Расчет маржи по конкретным категориям продуктов позволяет повысить рентабельность бизнеса путем выявления позиций, которые негативно влияют на развитие предприятия.

К товарам с наиболее высокой маржей относятся табачные и косметические изделия, алкогольные напитки, снеки, кофе и чай.

Пример расчета маржи в бизнесе

Производитель изделий из дерева в месяц выпускает 1 000 единиц продукции. В процессе их изготовления и реализации компания несет следующие затраты:

- сырье – 20 000 р.;

- зарплата производственного персонала – 120 000 р.;

- зарплата административных сотрудников, включая директора, – 160 000 р.;

- аренда помещения – 60 000 р.;

- аренда магазина – 20 000 р.;

- зарплата продавца – 30 000 р.;

- транспортировка – 40 000 р.

Отпускная цена единицы продукции – 2 000 руб.

Чтобы рассчитать маржу, нужно вычислить себестоимость единицы товара с учетом всех издержек предприятия.

Производственные расходы = 20 000 + 120 000 + 60 000 = 200 000 р.

Производственные расходы на 1 изделие = 200 000 / 1 000 = 200 р.

Непроизводственные расходы = 20 000 + 30 000 + 40 000 + 160 000 = 250 000 р.

Непроизводственные расходы на 1 изделие = 250 000 / 1 000 = 250 р.

Полная себестоимость 1 изделия = 200 + 250 = 450 р.

Теперь в нашем примере можно вычислить маржу при продаже всех изделий:

Маржа = 1 000 * 2 000 – 1 000 * 450 = 1 550 000 р.

Маржа единицы товара = 2 000 – 450 = 1 550 р. – соответствует наценке.

Маржинальность = (1 000 * 2 000 – 1 000 * 450) / 1 000 * 2 000 * 100% = 77,5%

Маржа в торговле

У торговых предприятий нет понятия себестоимость, поэтому в данном случае маржа – это разница между отпускной ценой и затратами на закупку и продажу товара.

Показатель рассчитывают для каждой торговой позиции с целью определения эффективности торговли в целом и выявления рентабельности отдельных товаров. Если среднее значение маржи у торговой точки не дотягивает до усредненного по всей сети или в отрасли, есть необходимость поработать над улучшением показателя.

Пример расчета маржи в торговле

Мебельный магазин закупил 10 диванов по 12 000 рублей. Из них было продано 8 диванов по 18 000 рублей. Посчитаем маржу.

Маржа = 8 * 18 000 – 10 * 12 000 = 24 000 р.

Маржинальность = (8 * 18 000 – 10 * 12 000) / 8 * 18 000 * 100% = 16,67%

Маржа в банковской сфере

Как и в других сферах, в кредитных и банковских учреждениях маржа определяется как разница между доходами и расходами. Интересно, что в данном случае это понятие маржи более обширно. В частности, все расходы и доходы учитываются по:

- кредитам и депозитам;

- активным и пассивным операциям;

- договорам кредитования для отдельных заемщиков.

Банковская процентная маржа позволяет оценить эффективность работы банка. В мире значение маржинальности в банковской сфере колеблется в пределах 3,2-4,6%, в России – около 6%.

Пример расчета маржи в банковской сфере

Банк имеет активы суммарной стоимостью 93 754 185 600 рублей. Процентный доход за отчетный период составил 15 325 458 300 рублей. Потрачено банком за тот же период 9 568 954 200 рублей.

Банковская маржа составит:

БМ = (15 325 458 300 – 9 568 954 200) / 93 754 185 600 * 100% = 6,1%

Маржа в инвестициях

В инвестиционной деятельности маржа применяется в двух разных направлениях:

- Маржа безопасности – это выбранный инвестором порог цен для покупки акций. Простыми словами, это процент от текущей стоимости ценной бумаги, при котором возможна ее покупка.

- Инвестиционная маржа – это кредитное плечо, выраженное в заемных средствах, предоставленных брокером трейдеру для покупки ценных бумаг. Эта маржа распространена на Форекс и позволяет трейдерам с небольшим капиталам совершать выгодные сделки.

Пример расчета маржи в инвестициях

Сделка на Форекс на сумму 3 тыс. $ или 0,03 лота с валютной парой доллар-евро. Кредитное плечо составляет 1/400. Курса обмена евро на доллар – 1,1.

Инвестиционная маржа составит:

Маржа = 3 000 / 400 * 1,1 = 6,8%.

Анализ маржинальности

Когда показатель рассчитан и получены конкретные цифры, важно их проанализировать. Проще всего определить значение валовой маржи, оно будет отражать совокупный доход, полученный от продажи всех товаров. Однако более подробная картина вырисовывается, если сопоставить расчетное значение с показателями других компаний и отдельных товарных групп.

В процессе анализа результатов стоит обратить внимание на следующие моменты.

- Показатели прибыли по всем товарным позициям в сравнении друг с другом. Более рентабельные продукты рекомендуется рекламировать активнее. Товары с низкой наценкой, которые невыгодно продавать, можно постепенно исключить.

- Показатели маржи за разные периоды в течение года или нескольких лет. Изменение себестоимости или закупочной цены может существенно влиять на общую маржинальность.

- Пересчет маржи после любых событий, влияющих на закупочные или отпускные цены, чтобы контролировать доходы компании.

В ходе анализа не стоит забывать о сравнении своих результатов с чужими показателями по аналогичным позициям.

Маржинальность и маржинальная торговля

Биржевые торги не обходятся без маржинальности, там маржа – один из ключевых показателей. Однако биржа – лишь площадка для удобства проведения сделок, что касается торговли, то она строится по классике спекуляции: купить дешевле и максимально дорого продать.

Маржинальность в данном случае заключается в том, что размер залога многократно меньше, чем сумма предоставляемых трейдеру средств.

Маржинальная торговля при таких условиях может предполагать множество операций с одним и тем же весьма ограниченным капиталом. При этом есть риск больших убытков, соизмеримых с кредитным плечом. Однако в рамках маржинальной торговли проиграть больше денег, чем есть на биржевом депозите, невозможно.

Новичкам нежелательно выбирать кредитное плечо, превышающее 2 и 3. Опытные трейдеры могут контролировать маржинальность и даже при неудачных ставках оставаться на плаву и продолжать поддерживать маржинальный оборот.

Маржинальность и выбор ниши для работы

Все бизнесмены стремятся продавать только товары с высокой маржинальностью и наценкой. Особенно если они не требуют существенных затрат на организацию процесса продажи, получения специальных разрешений, лицензий и не подведут компанию под пристальное внимание органов надзора.

К таким товарам можно отнести косметику, сувениры, живые цветы и букеты из них, изделия ручной работы. Однако простой и дешевый выход на рынок таких товаров объясняет наличие негативных аспектов: низкий или временный спрос, высокая конкуренция.

В то же время рекорды объема продаж ставят низкомаржинальные товары с небольшой наценкой. К ним относятся продукты питания, недорогая обувь и одежда, практически все запчасти для автомобилей.

Важно объективно оценить возможности бизнеса в той или иной нише. Продавать товары только с высокой или низкой маржинальностью не всегда удается. Чаще бизнесу приходится их сочетать.

Маржинальность и ассортимент

Выбор товаров для продажи основан на ценовой политике компании и их маржинальности. Безусловно, продажи элитного алкоголя с существенной наценкой будут выгоднее, но спрос на него низкий и получить большой доход не получится, несмотря на высокую маржу. В то же время более дешевые слабоалкогольные напитки покупают гораздо чаще, но наценка и маржинальность у них ниже, прибыль с продажи – тоже.

Однако в торговле есть важный фактор – удовлетворение спроса. Простыми словами, потребители стремятся покупать все в одном месте. Это значит, что ассортимент магазина должен быть максимально полным, чтобы оставаться конкурентным в своей нише.

Часто задаваемые вопросы

Маржинальность показывает, какой доход фирма получает с каждого вырученного рубля и рассчитывается как отношение маржи к выручке. С помощью этого показателя можно определить коэффициент прибыли, а также эффективность работы компании.

Это разные понятия. Маржа демонстрирует, какую сумму получает компания от продажи продукта. Маржинальность определяет долю маржи в каждом рубле выручки.

Маржу чистой прибыли можно назвать главной метрикой эффективности компании и ее способности контролировать свои ресурсы. Низкое значение свидетельствует о высоких операционных затратах или неверном ценообразовании.

Эти показатели взаимозависимы, ориентироваться лишь на один из них – ошибка. Маржа позволяет узнать предварительную прибыль и влияет на ценообразование, а прибыль дает возможность регулировать маржу.

Просчитывать маржинальность десятка позиций можно вручную или в Excel. Если же речь о сотнях и тысячах наименований товаров, гораздо удобнее автоматизировать процесс, используя специальные программы.

Самые частые ошибки – путаница в терминах. Маржу путают с маржинальностью, наценкой и рентабельностью. О маржинальности уже было сказано выше. Маржа и наценка могут количественно совпадать, но не всегда. Наценка формируется в зависимости от закупочной цены, маржа – от конечной. Термин рентабельность вовсе показывает отношение прибыли к вложенным ресурсам и является метрикой экономической эффективности.

Заключение

В этой статье была рассмотрена маржа как один из важнейших показателей в работе компаний, которые так или иначе связаны с торговой деятельностью. Ее нужно рассчитывать перед тем, как выводить на рынок новый продукт или наращивать производство. Чем выше маржа, тем лучше для бизнеса, но для объективности показатель стоит сравнивать с конкурентными, а также похожими компаниями в отрасли.

Алексей Ефремов

Финансовый консультант

Все статьи автора

Нашли ошибку в тексте? Выделите нужный фрагмент и нажмите

ctrl

+

enter

Банковская маржа

Банковская маржа – один из ключевых показателей прибыльности финансового учреждения, эффективности его работы. Это разница между процентной ставкой привлечения денежных капиталов и их вложения.

Банковская маржа – главный источник выгоды кредитного учреждения. Размер маржи измеряется в рублях или коэффициентах. Существует несколько видов маржи:

– кредитная – разница между суммой товара и фактической суммой, получаемой заемщиком;

– чистая процентная – разница между чистым процентным доходом банка и ставкой по обязательствам;

– гарантийная – разница между стоимостью залогового имущества и размером займа.

Банковская маржа это

Банковская маржа – это разница между:

– ставками кредитного и депозитного процента;

– кредитными ставками для отдельных заемщиков;

– процентными ставками по активным и пассивным операциям.

В банках рассчитывают минимальную маржу – предел рентабельности финансового учреждения; среднюю маржу и другие показатели. На банковскую маржу влияют разные факторы:

– сроки предоставления кредитов и хранения депозитов;

– проценты (плавающие и фиксированные).

Один из основных показателей эффективности деятельности кредитных организаций – Чистая процентная маржа (ЧПМ) .

Банковская процентная маржа

Банковская процентная маржа или чистая процентная маржа (ЧПМ) – один из основных показателей эффективности деятельности банка. Рассчитывается как отношение разницы между процентными (комиссионными) доходами и процентными (комиссионными) расходами к активам банка. Показатели маржи рассчитываются на основе фактических данных за прошедший период или в качестве прогноза на следующий период. Нормативный уровень ЧПМ, в мировой банковской практике – от 3,2 до 4,6%. В среднем по РФ ЧПМ составляет 6%.

Совет от Сравни.ру: Показатель ЧПМ банка можно найти в открытых источниках. Эта величина очень важна для оценки надежности финансового учреждения при открытии счета.

Время выдачи

3 минуты – 3 дня

Реклама

МФК «Лайм-Займ» (ООО)

Реклама

ООО МФК «Мани Мен»

Реклама

ООО МФК «Вэббанкир»