19.09.2018 Ульяна Тихова

Определение правильной цены на выпускаемую продукцию — одна из важнейших задач компании. Цена — это один из основных стимулов спроса и предложения на рынке. Для производителя она должна быть такой, чтобы поддерживать спрос на хорошем уровне и обеспечивать прибыль предприятию.

Разберемся, какие факторы влияют на ценообразование и как рассчитать цену на товар.

Структура цены

Как правило, цена товара в рознице состоит из следующих составляющих:

- Полная себестоимость товара. Совокупность всех издержек, которые необходимы для его производства.

- Норма прибыли. Размер прибыли, необходимый компании для нормального существования и развития.

- Наценки посредников — дилеров, дистрибьюторов.

Конечный потребитель получает цену, сформированную из этих составных элементов. Разберемся подробнее в факторах, влияющих на цену.

Себестоимость товара: постоянные и переменные затраты

Одними из главных факторов, которые влияют на цену, являются издержки производства. Тут есть два основных показателя: переменные затраты и постоянные.

Переменные затраты — это издержки, размер которых зависит от объема выпускаемой продукции. Эти затраты меняются пропорционально изменению объема производства.

Увеличивается выпуск продукции — растут переменные затраты. Объем производства снижается — переменные затраты также становятся меньше.

К этому типу издержек относятся:

- стоимость закупки сырья и материалов;

- оплата труда сотрудников на производстве;

- топливо и электроэнергия, которые расходуются при производстве;

- закупка изделий и полуфабрикатов;

- затраты на инструменты и вспомогательные материалы.

Пример: Завод производит 200 единиц продукции. Переменные затраты на производство этого объема продукции — 1 000 р. Стоимость производства 1 товара — 1 000 / 200 = 5 р.

При увеличении объема с 200 до 400 единиц переменные затраты также увеличиваются в два раза и составляют теперь 2 000 р.

При этом переменные затраты на 1 единицу продукции остаются прежними: 2 000 / 400 = 5 р.

Постоянные затраты — это те издержки, которые остаются на одном уровне вне зависимости от изменений объема производства. К таким издержкам относятся:

- арендная плата;

- заработная плата менеджерам;

- затраты на амортизацию оборудования;

- торговые издержки.

Пример: При производстве 200 единиц продукции постоянные затраты составляют 500 р. Затраты на 1 единицу продукции — 500 / 200 = 2,5 р.

Когда производство увеличивается с 200 до 400 единиц, постоянные затраты по-прежнему составляют 500 р. При этом в расчете на 1 единицу продукции они снижаются — 500 / 400 = 1,25 р.

Постоянные затраты иногда могут меняться. Одной из причин может стать рост цен на аренду. К тому же при значительном расширении производства предприятию потребуется увеличить производственные площади, количество менеджеров и т.д.

Совокупность всех производственных затрат, постоянных и переменных, составляет полную себестоимость продукции. В приведенных выше примерах при объеме производства в 200 единиц продукции себестоимость 1 товара равна: 5 + 2,5 = 7,5 р.

Что дает показатель себестоимости?

Себестоимость — это нижняя планка отсчета при определении цены на товар. Если цена продукции равна ее себестоимости — окупаются все производственные затраты, но прибыли предприятие не получит.

В нашем примере минимальная цена 1 товара должна быть не ниже 7,5 рублей. При цене 7,4 рубля предприятие работает в убыток. При цене 7,5 — выходит в 0. При цене в 8 рублей — получает прибыль 50 копеек на каждую единицу товара.

Что еще влияет на цену?

Прибыль

Желаемый уровень прибыли. Для каждого предприятия норма прибыли сугубо индивидуальная. На это влияют особенности вида бизнеса, размер компании, специфика бизнеса. В любом случае в цену продукции закладываются нормы прибыли.

Например. Продолжим с приведенными выше примерами. Предприятие производит 200 единиц продукции и планирует получить 2 000 рублей прибыли. Для этого с каждого проданного товара необходимо получить прибыль 10 рублей. Себестоимость 1 единицы продукции — 7,5 рублей. Чтобы обеспечить необходимую норму прибыли нужно установить цену в размере 17,5 рублей.

При условии, если весь товар реализуется, предприятие получит: (200 * 17,5) — (200 * 7,5) = 3 500 – 1 500 = 2 000.

Ценность продукта для потребителей

Если товар представляет для конечного клиента большую ценность, он готов заплатить больше. Поэтому в таких товарах размер прибыли производителя и наценки посредников могут в несколько раз превышать себестоимость.

Стимулирование спроса

На темпы сбыта продукции сильно влияет осведомленность покупателей. Рекламные кампании помогают донести до потребителей информацию о товаре, его качестве и преимуществах и тем самым стимулировать спрос. Однако затраты на рекламу увеличивают себестоимость продукции. Поэтому для того, чтобы получить необходимую норму прибыли, в цене должны учитываться эти расходы.

Пример: Производится 200 единиц продукции по себестоимости 7,5 рублей/шт. Норма прибыли — 2 000 рублей. Для этого нужно продавать по цене 17,5 рублей за 1 единицу товара. Предприятие тратит на рекламную кампанию 500 рублей. Себестоимость 1 товара таким образом увеличивается на 500 / 200 = 2,5 рублей и становится равной 10 рублям. Если компания продаст товар по прежней цене, то чистая прибыль составит: (200*17,5) — (200 * 10) = 1 500 рублей.

Из предыдущего примера мы знаем, что для достижения нормы прибыли цена 1 единицы продукции должна быть на 10 рублей выше себестоимости. Поэтому с учетом рекламных издержек необходимая цена — 20 рублей / единицу товара.

Способ реализации товара

При продаже товара напрямую конечному потребителю есть возможность проводить более гибкую стратегию ценообразования. Если же между производителем и потребителем находится цепочка посредников — возможности влияния на цену уменьшаются. Каждый из посредников добавляет к закупочной стоимости товара свою наценку, и в конечном итоге потребитель получает цену, равную себестоимости товара + надбавка производителя и всех посредников.

Конкуренция

Если себестоимость продукции — нижняя планка формирования цены, то конкуренция определяет диапазон цен, а иногда и верхнюю границу. На сформировавшихся рынках компания может позволить себе устанавливать цены выше, чем у конкурентов, только если:

- предлагает товар лучшего качества;

- предлагает лучшее обслуживание;

- готова проводить масштабные рекламные кампании.

Или является безусловным лидером в отрасли с давно сформированным брендом.

В остальных случаях необходимо мониторить цены конкурентов и подстраивать ценообразование в соответствии с положением на рынке.

Идеальный вариант для компании — возможность получать норму прибыли при установленной цене продукции ниже, чем у конкурентов.

Иногда компании приходится корректировать свою стратегию, пожертвовать частью потенциальной прибыли и снизить цену, чтобы быть в диапазоне рыночных цен и не иметь проблем со сбытом товара.

При работе на конкурентных рынках производитель должен иметь себестоимость своей продукции не выше, чем у конкурентов. Иначе он не сможет занять прочную позицию на рынке в случае ценовой войны.

Пример: Вернемся все к тому же примеру, что и выше. Только теперь добавим 3-х конкурентов. Конкурент 1 продает аналогичную продукцию по цене 21 рубль / шт. Конкурент 2 — 20 рублей / шт. Конкурент 3 — 18 рублей / шт.

Тут предприятие может выбрать из нескольких стратегий:

- Установить цену 20 рублей, вкладывать деньги в маркетинг и попытаться вытеснить 2 и 3 конкурента за счет агрессивных рекламных кампаний.

- Установить цену 25 рублей / шт, предлагать клиентам дополнительный качественный сервис и доказать превосходящее качество своей продукции.

- Встать ниже рынка и установить цену 17,5 рублей. В рекламной кампании (на которую тратится 500 рублей) сделать упор на более дешевых ценах. Так предприятие получит прибыль меньше желаемой нормы, однако сможет быстрее распродать продукцию и закрепиться на рынке. Впоследствии → увеличить объемы производства и получить больше прибыли за счет сбыта больших объемов продукции.

Равновесная цена: почём готовы покупать потребители

Существует понятие равновесной цены, при которой рынок становится сбалансированным. Это цена, которая устраивает и продавцов, и покупателей. В таком случае объем спроса (количества продукции, которую потребители готовы купить) полностью соответствует объему предложения (количеству произведенной продукции).

Разберем, как это влияет на ценообразование.

Потребители готовы покупать разное количество продукции, которую производит завод из примеров в этой статье, в зависимости от цен на нее. Вот небольшая табличка:

| Цена, р. | Спрос, шт. |

| 17 | 300 |

| 17,5 | 250 |

| 18 | 200 |

| 18,5 | 150 |

| 19 | 130 |

| 19,5 | 115 |

| 20 | 100 |

Равновесная цена в таком случае — 18 рублей / шт. (при условии, что завод производит фиксированное количество продукции — 200 шт.).

Чтобы на складе не оставались излишки, цена не должна превышать 18 рублей.

Заключение

Ценообразование — сложный процесс. В нем нужно учесть много различных факторов: себестоимость, норма прибыли, конкуренция, количество посредников, уровень равновесной цены. Это неполный список. На цену также влияет ценность продукции для потребителей, узнаваемость бренда, качество обслуживания, результативность маркетинговых активностей и другие факторы.

Хотите глубже разобраться в теме? Пройдите курс NIMA-B.

Как посчитать прибыль от продаж: виды и формулы

13.10.2021

Автор: Academy-of-capital.ru

Рейтинг:

|

(Голосов: 3, Рейтинг: 4.33) |

Из этого материала вы узнаете:

- Виды прибыли

- Факторы, влияющие на прибыль от продаж

- Общие формулы расчета прибыли от продаж

- Анализ прибыли от продаж

- Способы увеличить прибыль от продаж

-

Шаблон расчета 5 ключевых показателей

Скачать бесплатно

Основная задача бизнеса — получать доход, который покроет инвестиции и производственные издержки, гарантируя выплаты персоналу и акционерам. Хорошо, если при этом останутся средства на развитие и «сухой остаток», предназначенный владельцу. Это возможно только в случае, когда прибыль от продаж выше расходов.

Существуют различные методики, как посчитать прибыль от продаж. Выбор того или иного способа зависит от целей, стоящих перед владельцем компании. Но мало подставить цифры в готовые формулы, нужно еще уметь их понимать и анализировать. Всему этому научит вас наша статья.

Виды прибыли

Что такое прибыль? Если просто, это разница между доходами и расходами. Но между разными видами прибыли есть некоторые различия, которые зависят от условий ее формирования:

- Валовая прибыль – это разница между выручкой и себестоимостью (либо закупочной ценой) товара. Тут важно знать, как считать прибыль с учетом НДС и других налоговых ставок.

- Операционная прибыль – доход, полученный в результате основной деятельности компании за минусом операционных расходов, но без учета налоговых выплат.

- Чистая прибыль – это те средства, которые предприятие получает после вычета из выручки всех расходов: себестоимости товара, зарплаты, налогов, амортизации оборудования, на рекламу и т. д.

- Маржинальная прибыль – это та, которая покрывает постоянные затраты предприятия.

- Нераспределенная прибыль – доход, который остается на счетах компании после оплаты всех обязательств: налоговых, зарплатных, кредитных и т. д. Такая прибыль не тратится, а составляет резервный фонд.

- Балансовая прибыль – это чистая прибыль организации до налоговых вычетов.

- Бухгалтерская прибыль – это положительная разница между доходами и расходами на основе бухгалтерской отчетности.

- Экономическая прибыль – все средства, которые остаются после вычета расходов из доходов предприятия с учетом неявных затрат, например непредусмотренных издержек.

Также определяют прибыль по конечному результату, а именно:

- запланированная;

- максимальная или минимальная от запланированной;

- упущенная прибыль (убыток).

По способу формирования прибыль разделяют на следующие виды:

- результат финансовой деятельности;

- результат производственной деятельности, продажа продукта;

- результат инвестиционных вложений (депозиты, ценные бумаги).

По срокам получения прибыль делится на такие категории:

- нормированная;

- сезонная;

- чрезмерная;

- предельная (добавочная).

Остановимся на каждом виде прибыли более подробно.

Факторы, влияющие на прибыль от продаж

Чтобы иметь возможность увеличивать прибыль, необходим ее постоянный анализ. Это дает понимание внешних условий, которые влияют на финансовую эффективность компании. Растут или падают доходы? Как посчитать прибыль от продаж? Какие внутренние и внешние факторы играют роль?

Внутренние:

- выручка от продаж;

- стоимость товара;

- объем реализованной продукции (услуг);

- себестоимость проданных товаров (услуг);

- расходы на продвижение (маркетинг, реклама, т.д.);

- расходы на реализацию товара;

- расходы, прямо не относящиеся к продажам, например на обеспечение административного ресурса.

Важно понимать, что выгоднее продавать рентабельный товар. Так можно обеспечить компании получение более высокой прибыли. Реализация нерентабельного товара даже в больших количествах в финансовом плане эффективной не будет.

Как вариант, можно увеличить долю рентабельных товаров в общем ассортиментном ряду. Неходовая продукция может привести к убыткам, если она занимает большую часть товарной линейки вашего предприятия.

Каждый владелец бизнеса должен представлять, как посчитать прибыль от продаж. Если в магазине представлены в большем объеме товары с высокой себестоимостью, то, соответственно, прибыль, получаемая от их продажи, будет ниже. Поэтому стремление к минимизации себестоимости, например, за счет косвенных затрат на производство такого товара, положительно скажется на финансовом результате компании.

Понятно, что и корректировка цены на товары будет влиять на прибыль. Чем выше цена, тем больше выручка. Снижение цен при условии, что другие факторы не менялись, приведет к падению прибыли.

Таким образом, предприниматель может влиять на условия формирования своих доходов внутри компании. Внешние же факторы, как правило, не поддаются изменениям. Что именно к ним относится? Наиболее распространенные факторы:

- траты на амортизацию;

- стоимость сырья для производства продукции;

- ставки налогообложения;

- ставки по кредитам в банках;

- форс-мажорные обстоятельства (например, природные);

- деятельность конкурентов.

Показатели прибыли зависят от этих факторов косвенно, так как они влияют на себестоимость товаров. Поэтому будет корреляция и с окончательной доходностью предприятия.

Общие формулы расчета прибыли от продаж

Чтобы знать, как посчитать прибыль от продаж, надо начать, к примеру, с показателей выручки. Ее мы определяем через умножение цены единицы продукции на количество проданного товара.

Каждый вид прибыли можно рассчитать из показателей первичного дохода.

1. Выручка рассчитывается так: TR = P × Q, где:

- TR (total revenue) – общая выручка в руб.;

- P (price) – цена единицы товара в руб.;

- Q (quantity) – количество товара в руб.

2. Маржинальная прибыль рассчитывается: MP = TR – VC, где:

- MP (marginal profit) – маржинальная прибыль в руб.;

- TR (total revenue) – общая выручка в руб.;

- VC – соотношение переменных затрат к объему реализованной продукции в руб.

3. Валовая прибыль рассчитывается: GP = TR – TCтехн, где:

- GP (gross profit) – валовая прибыль в руб.;

- TR (total revenue) – общая выручка в руб.;

- TCтехн (total cost) – себестоимость товара с учетом технологии производства в руб.

4. Полученная прибыль от продаж рассчитывается: RP = TR – TC, где:

- RP (realization profit) – полученная прибыль в руб.;

- TR (total revenue) – общая выручка в руб.;

- TC (totalcost) – себестоимость товара в руб.

5. Балансовая прибыль рассчитывается: BP = RP – OE + OR, где:

- BP (balanced profit) – балансовая прибыль в руб.;

- RP (realization profit) – полученная от продаж прибыль в руб.;

- OR (other revenue) – остальной доход в руб.;

- OE (other expenses) – остальные расходы в руб.

6. Операционная прибыль рассчитывается: OP = GP – АЕ – ВЕ, где:

- GP (gross profit) – валовая прибыль в руб.;

- АЕ (administrative expenses) – управленческие расходы в руб.;

- ВЕ (business expenses) – коммерческие расходы в руб.

7. Чистая прибыль рассчитывается: NP = BP – T, где

- NP (net profit) – чистая прибыль в руб.;

- BP (balanced profit) – балансовая прибыль в руб.;

- T (taxes) – налоговые выплаты в руб.

Благодаря этим показателям можно посчитать прибыль от продаж по установленным формулам.

Анализ прибыли от продаж

Постоянный мониторинг показателей прибыли позволяет добиться улучшения финансового результата компании. Сокращение расходов и наращивание производства, оптимизация издержек и изменение себестоимости продукта положительно влияют на повышение прибыли. Все это возможно только при постоянном и тщательном анализе доходов предприятия.

Есть несколько методов, которые помогают проанализировать показатели.

- Горизонтальный анализ (по временным периодам)

Этот способ позволяет сравнить прибыль компании по периодам, например весенние месяцы 2020 г. с этим же периодом 2021 г. Полученные цифры наглядно показывают, есть ли развитие в доходах организации. Кроме того, учитываются внешние факторы. Например, в 2020 г. из-за COVID-19 были ограничения по работе общепита. Вывод о развитии бизнеса можно сделать, если показатели прибыли в 2021 г. стали больше, даже несмотря на кризис в работе фирмы в 2020 г.

Если при сравнении вдруг фиксируется падение выручки, предпринимаются своевременные действия по улучшению показателей или как минимум выводу их на прежний уровень.

- Вертикальный анализ (анализ структуры доходов и расходов)

Благодаря этому методу можно посчитать чистую прибыль от продаж. Налоги, косвенные затраты, себестоимость товара, кредитные выплаты, постоянные расходы – все это составляет структуру прибыли. Так, если чистая прибыль компании по обработке дерева в мае 2021 г. составила 4 млн руб., а в июне – 5 млн руб., может показаться, что дела у нее идут неплохо. Однако при структурном анализе становится понятно, что прибыль в мае составила 12 % от выручки, а в июне – всего лишь 7 %. Поэтому, если посчитать чистую прибыль от продаж в процентах, видно, что доходы компании уменьшились.

Секреты продаж от Сергея Азимова и Бориса Жалило

Это могло произойти из-за повышения стоимости сырья. Когда влияет погодный фактор, можно считать это временным снижением. Хуже, если доходы стали падать по причине заниженной валовой прибыли. Тогда нужно принимать меры и вносить изменения в бизнес-процессы.

- Конкурентный анализ

Для развития собственного бизнеса и увеличения прибыли необходимо проводить аналогии своих показателей с показателями конкурентов. Не всегда данные о прибыли в компаниях закрыты. Возможна ситуация, когда новый сотрудник рассказывает о цифрах своего бывшего работодателя. Конечно, если он не имеет договорных обязательств по неразглашению информации. При конкурентном анализе интересны результаты операционной прибыли.

Могут помочь сторонние консультанты по финансовой деятельности. Они не имеют права раскрывать подробности и цифровые показатели своих клиентов, но подсказать направление движения к увеличению прибыли относительно конкурентов могут.

Можно воспользоваться статистикой Росстата. Ежегодно высчитываются средние показатели по разным отраслям. Так можно определить место своей компании на рынке относительно конкурентов.

Контроль над коэффициентами доходов позволяет понимать динамику бизнеса. Когда показатели валовой прибыли хорошие, но есть отставания по маржинальной прибыли, следует обратить внимание на косвенные расходы. Допустим, урезать зарплату руководителю. Если в целом финансовый результат неудовлетворительный, бизнес-процессы подлежат серьезному пересмотру вплоть до ликвидации компании.

Способы увеличить прибыль от продаж

Нет такой организации, которая не хотела бы увеличить прибыль. Самый действенный метод – наращивание объемов продаж. Этот способ уместен в любой сфере деятельности.

Однако нужно грамотно подходить к реализации такого метода. Часто большинство предпринимателей для повышения финансовой эффективности стараются уменьшить расходы и увеличить продажи. Только очень сложно сохранить качество продукта при минимизации затрат на его производство. Дополнительно влияет растущая стоимость сырья и услуг транспортного сервиса. Поэтому логично уменьшать не прямые, а косвенные расходы.

Повышение прибыли – сложная задача. Снижение расходов не всегда будет обозначать рост прибыли. Если производитель пошел по пути экономии на накладных расходах, он рискует получить падение спроса на продукцию. Например, не всем покупателям может понравиться товар в пакете, если до этого он был в коробке.

Также увеличение прибыли может зависеть напрямую от снижения цены на продукцию. Конечно, это даст эффект в виде роста продаж за счет привлечения большого количества клиентов. Однако такой результат может оказаться временным, и финансовое положение компании в целом не улучшится.

Еще один метод максимизации прибыли связан с мотивацией сотрудников. Любой человек знает, как посчитать свою прибыль от продаж, если условиями трудового договора будет определена система поощрений. Ощущая себя частью команды, сотрудник будет стараться увеличить свой доход и тем самым положительно влиять на общий финансовый результат компании.

Одним из самых эффективных способов влияния на прибыль следует признать экономию всех ресурсов.

К современным методам можно отнести модернизацию производственных процессов. Но реальный результат получится только в случае, когда автоматизация и механизация идет параллельно с улучшением условий труда персонала.

Прибыль во многом определяет результативность деятельности любой компании. Бизнес всегда стремится увеличить доходы за счет снижения затрат на производство продукции. Поэтому важно не просто высчитывать свою прибыль, но и грамотно использовать эту информацию для развития всего предприятия.

Из чего состоит цена товара?

Цена товара складывается из двух компонентов: себестоимость и наценка.

Актуально это как для производителей и дистрибьюторов, так и для ритейла, то есть розничной торговли. Каждое звено этой цепочки закладывает в цену свою себестоимость единицы товара и собственную наценку.

Рассмотрим каждый из этих составляющих цены отдельно.

Себестоимость

Себестоимость – это затраты на приобретение или производство самого товара.

Себестоимость в свою очередь складывается из следующих затрат:

-

Прямые – издержки производства: сырьё, заработная плата работников; для ритейла: на приобретение товара;

-

Косвенные – не относящиеся напрямую к производству или закупке товаров, делятся на два типа:

-

Условно-постоянные – объём постоянных затрат, не зависящих от объёма производства или реализации: амортизация производства, заработная плата для административного персонала, издержки на аренду помещения. Условно-постоянные расходы чаще всего подвергаются оптимизации для снижения себестоимости.

-

Частично-переменные – затраты, возрастающие соответственно объему производства или реализации товара: издержки на грузоперевозки, аренду дополнительных складских помещений, оплата труда на вспомогательные операции.

-

Для расчёта себестоимости существует несколько формул расчёта себестоимости.

Формула полной себестоимости

Формула полной себестоимости позволяет оценить предстоящие расходы на единицу товара.

Полная себестоимость продукции = затраты на производство или приобретение товара + расходы на реализацию товара

В расходы на реализацию товара для магазина входят, например:

-

заработная плата продавца, кассира;

-

арендная плата за помещение, в котором располагается магазин;

-

коммунальные платежи.

Себестоимость реализованной продукции

Эта формула будет более актуальной для торговой отрасли, так как рассчитывает стоимость реализации товаров.

Себестоимость реализованной продукции = полная себестоимость + себестоимость непроданной продукции

В рознице непроданной продукцией будут считаться товары, не реализованные за отчётный период. Стоимость их приобретения переходит в разряд издержек, тем самым повышая себестоимость реализованной продукции для продавца.

Затраты для разных предприятий будут разными, но мы можем привести основные из них, ложащиеся в себестоимость:

-

Затраты на производство;

-

Коммунальные платежи;

-

Амортизация (отчисления на замену оборудования);

-

Заработная плата основного персонала;

-

Заработная плата административного персонала;

-

Страховые отчисления от заработной платы;

-

Расходы на реализацию товара;

-

Логистические расходы.

Наценка

Важно понимать, что наценка и прибыль это не одно и то же, ведь в наценку тоже закладываются издержки, связанные с продажей товара.

Существует два основных вида розничной наценки для торговли:

-

Базовая – наценка, которую добавляет к себестоимости дистрибьютор или розничный продавец к стоимости 1 единицы товара.

-

Дополнительная – наценка к цене товара при возникновении дополнительных требований от покупателя. Может выражаться в расширенной гарантии на товар, расширенной комплектации и дополнительных услуг к товару, например, доставка.

В наценку на товар в рознице закладываются следующее:

-

Расходы на доставку продукции;

-

НДС;

-

Расходы на реализацию товара;

-

Прибыль.

Наценки

Определение наценки на товар

Перед расчётом наценки необходимо провести несколько действий для анализа рынка и места товара на рынке:

-

Расчёт себестоимости;

-

Нахождение пороговой цены;

-

Анализ рынка сбыта;

-

Поиск отличительных качеств товара.

Расчёт наценки

После проведения указанных выше действий, можно приступать к расчёту наценки.

Первый способ – сложение стоимости поставки товара, стоимости реализации товара и желаемой прибыли. Данный способ очень прост в реализации, но имеет несколько фундаментальных проблем: он не позволяет точно предугадать прибыль с продажи партии товара, так как нет возможности учитывать перемены на рынке. Из этого могут вытекать как недополучение прибыли при общем росте рынка, так и недостаточная реализация товара из-за общего падения цен на рынке.

Для определения стратегии развития компании и сравнения собственных наценок со средними рыночными в вашей отрасли можно вычислить долю наценки в цене товара с помощью следующей формулы:

((Цена – Себестоимость) / Себестоимость) * 100%

Второй способ – расчёт наценки с помощью метода безубыточности. Метод позволяет рассчитать минимальную наценку, при которой предприятие не будет терпеть убытки. Считается она следующим образом:

((Планируемая выручка / Издержки) – 1) * 100%

Например, ожидается выручка в 1 миллион, а издержки составляют 250 тысяч, тогда мы можем определить, что необходимая минимальная наценка на товар составляет ((100 / 25) – 1) * 100%, что равно 400%. В зависимости от ситуации на рынке, может понадобиться повышение ставки наценки, но теперь точно известно, ниже какого коэффициента не стоит опускаться, если нужно достичь планируемой суммы прибыли.

Стратегии ценообразования

Для предпринимателя, работающего в сфере розничной торговли, может возникнуть вопрос: каким образом установить цены на свои товары так, чтобы обеспечить достаточную прибыль и регулярность объёмов продаж?

На конечную цену товара влияют:

-

Цена покупки у поставщика;

-

Стоимость доставки;

-

Операционные расходы на содержание магазина;

-

Способ реализации;

-

Сезонность спроса на товар;

-

Конкуренция.

Давайте разберемся с каждым фактором, который влияет на расчёт цены на товары.

Сезонный или постоянный спрос на товары

Сезонными называются товары, спрос на которые растёт в определённые периоды времени – сезоны. К таким товарам относится, к примеру, школьная форма, письменные принадлежности, школьные учебники, ёлки и ёлочные игрушки.

Соответственно увеличенному спросу стоит увеличить наценку на востребованные в этот период товары.

Сезонным товарам свойственны короткие сроки реализации при высоком спросе. При неправильном расчете объемов сбыта и конечной стоимости для покупателя вы можете остаться со значительным количеством товаров после окончания сезона.

Для определения стоимости реализации сезонных товаров можно ориентироваться на цену поставщика, количество конкурентов, возможное изменение спроса, связанное с общей экономической ситуацией. А для достижения максимальной прибыли ориентируйтесь на средние рыночные цены данных товаров и на цены аналогичных товаров у конкурентов.

Способ реализации

Размер наценки зависит также от способа реализации товара. Офлайн-торговля более затратная, так как требует расходов на аренду торгового и складского помещения, доставку товара до склада или магазина, зарплату продавцов.

Уже давно онлайн-торговля стала для нас обыденностью, ведь к хорошему быстро привыкаешь: экономия времени и средств как для покупателя, так и для продавца.

На ценообразование в случае онлайн-торговли намного сильнее влияет конкуренция, ведь клиенту намного легче перейти на другой сайт, чем сходить в другой магазин. Таким образом, в онлайн- торговле стоит уделить больше времени и средств на улучшение сервиса: удобный сайт, платежи, быстрая обработка заказа, скорость и удобство доставки товаров.

Конкурировать по ценам с крупными магазинами получится вряд ли: оборот у них больше, и они могут позволить себе снизить цены не сильно теряя в прибыли. Малому розничному бизнесу рекомендуется конкурировать с гигантами рынка на других фронтах – уникальные предложения и качество сервиса.

Местоположение

Для офлайновых магазинов важна локация. От неё зависят два фактора: посещаемость, то есть доступность для покупателя, и конкуренция, то есть наличие в ближайшей доступности магазинов с аналогичными товарами.

Магазин можно позиционировать двумя способами: либо в нём продаются редкие товары, за которыми конечный потребитель может и съездить именно к вам, либо в магазине товары общего характера, нужные каждому в повседневности. В втором случае лучше развивать сеть торговых точек. Тогда снижаются административные расходы, что в свою очередь увеличивает уровень рентабельности.

Если в определённом районе ваш магазин не имеет прямых конкурентов, то есть возможность поднять цены выше средних по рынку, ведь у конечных покупателей нет удобных альтернатив поблизости. Однако, с повышением наценок следует быть осторожными: в один момент для большинства покупателей станет выгоднее пройти или проехать подальше, чем отовариться у вас.

Если местность у вас конкурентная, то есть рядом находятся ваши прямые конкуренты, то есть два способа привлечь к себе покупателей: установить цены ниже, чем у конкурентов или создать уникальное предложение. К примеру, вместо обычного хлеба привозить товары из местной пекарни или предложить покупателям фермерские товары вместо тех, что поступают во все сетевые магазины от комбинатов или заводов.

Конкуренты

Уровень конкурентности также играет роль в ценообразовании. На малоконкурентоном рынке с эксклюзивным товаром размер торговой наценки практически не ограничен. Цена товара зависит только от покупательского спроса.

На высококонкурентном рынке наценка будет невысокой,, но есть стабильно высокий спрос на данный продукт. Подытожим то, что мы говорили о конкурентах ранее:

Для розничной торговли есть два способа завоевать свою долю рынка и переманить покупателей из других магазинов:

-

Снижение цен; акции, распродажи

-

Уникальные предложения.качество товара

-

Сервис (доставка под заказ)

Какую наценку на какие товары установить в розничном магазине?

Устанавливайте наценку грамотно, создайте у себя в магазине хотя бы три категории товаров.

Первая категория товаров – самая рентабельная и популярная продукция, это ваш флагман и основной источник дохода. Наценку на такие товары необходимо устанавливать таким образом, что их средняя цена была такой же, как у конкурентов.

Вторая категория – товары низкой ценовой категории, они помогут покупателю не уйти без покупки из магазина, если ему не будет хватать денег на ваши флагманские товары. Такие товары необходимо снабжать низкой наценкой для достижения большего оборота.

Третья категория – очень дорогие товары.Они выполняют несколько функций:

-

витринная – такие товары очень выгодно выставлять напоказ в витринах или на самых видных местах в магазине, так как они привлекают посетителей (кто-то может зайти просто посмотреть, а в итоге и купить товар подешевле);

-

психологическая – в сравнении с очень дорогими товарами, цены на ваши основные будут казаться очень даже выгодными.

На товары данной ценовой категории тоже могут найтись свои покупатели, но почти наверняка они не будут приносить доход, сравнимый с товарами из других двух категорий.

Как упростить расчет цены в розничной торговле?

Работу вашего бизнеса упростит товароучетная программа, в которой есть функция автоматического назначения цен.

Например, товароучетная программа Лайтбокс может сама рассчитывать розничную цену при оприходовании товара. Для этого задайте товару (или группе товаров) один раз фиксированную цену или наценку, и в дальнейшем программа сама будет производить расчет от цены закупки. Переоценка по итогам инвентаризации тоже проходит автоматически.

Какие плюсы еще вы получаете от использования программ для товарного учёта?

-

Контроль остатков. Программа фиксирует любое движение товара: приход, продажу, списание, перемещение. Поэтому вы видите фактическое количество остаток в каждой торговой точке.

-

Грамотное планирование закупок товаров. Программа формирует отчеты, в которых вы увидите сколько и каких товаров было продано за неделю, месяц, сезон и т.д. Такая аналитика позволяет планировать объемы покупаемого товара и не переплачивать за ненужные поставки, которые потом просто лежат на складе.

-

Быстрое проведение инвентаризации. Обычно инвентаризацию проводят редко из-за сложностей в ее организации ─ надо свести остатки в учете, максимально распродать товары, чтобы потратить меньше времени, остановить торговлю или выводить сотрудников в ночное время.

С программой складского учета проводить ревизии проще ─ вы просто выгружаете акт для инвентаризации по группам и сверяете его с товарами в магазине. Это не занимает много времени, не требует закрытия магазина., поэтому проводить проверки можно хоть каждый день. Акты на списание и оформление пересортицы в товароучетном сервисе составляются автоматически. -

Сокращение количества краж со стороны работников. Когда учет ведется «на коленке», недобросовестному сотруднику всегда есть чем поживиться. Неучтенный товар легко забрать с собой и перепродать. С программой для складского учета все оприходования, перемещения и продажи будут отражены в программе, поэтому риск мошенничества со стороны сотрудников исключен.

Подобрать товароучетную программу для вашей торговли

Дата публикации: 04.10.2021

Руководитель сервиса управления финансами компании Genplace о классических ошибках предпринимателей при определении прибылей и убытков. С примерами.

Продолжаю транслировать на vc.ru серию постов о том, как путем нехитрых расчетов можно использовать бухгалтерскую отчетность для принятия решений в бизнесе, из моего телеграм-канала «Переводчик с бухгалтерского». Финансовый учет и анализ — штука сложная, но даже без фундаментальных бухгалтерских знаний можно научиться пользоваться отдельными приемчиками. Сегодня речь пойдет о распространенных ошибках предпринимателей при определении финансового результата. Я буду говорить о классическом бухучете, но в управленческом учете это работает ровно так же.

Что такое финансовые результаты

Финансовые результаты — это прибыли и убытки (Profit and Loss) от деятельности компании. Чтобы их определить нужно из доходов вычесть расходы. Если разница положительная — компания получила прибыль. Если отрицательная — убыток. Финансовый результат можно определить когда известны доходы и расходы за период. В бухучете прибыли и убытки определяют за месяц. Но никто не мешает определять финансовый результат по каждой операции. Важно только правильно определить доходы и расходы по ней.

Существует несколько видов прибыли, которые рассчитываются в бухгалтерском учете для понимания эффективности различных бизнес-процессов компании.

Валовая прибыль (Gross Profit) — разница между доходами от продажи продукции (выручкой) и расходами на ее производство (себестоимостью). Она показывает эффект от производственной деятельность компании. Кстати, в слове «валовАя» ударение на последний слог — как «дорогАя». И она реально дорога для компании. Если валовая прибыль равна нулю или отрицательна — пора закрываться или всерьез пересматривать производственный процесс. Неэффективное производство не спасет ни грамотное управление, ни отличные маркетинг с продажами.

Прибыль от продаж (Operating Income) — это валовая прибыль минус расходы на хранение и продажу продукции (коммерческие расходы) минус расходы на управление компанией (управленческие расходы). Она показывает эффект от основной деятельности компании — продажи того, что она произвела. Убыток от продаж — неприятная штука, но от него часто получается уйти при наращивании объемов выпуска. Это называется эффект масштаба.

Пример 1.

ООО «Рога и копыта» покупает рога по 8 руб., а продает по 10. В прошлом месяце было продано 50 рогов. Валовая прибыль составила 50 * (10 руб. — 8 руб.) = 100 руб. При этом зарплата продавца — 150 руб. в месяц. То есть прибыль от продаж составила 100 руб. — 150 руб. = – 50 руб. Если в текущем месяце компании удастся продать 100 рогов, то валовая прибыль составит 100 * (10 руб. — 8 руб.) = 200 руб., а прибыль от продаж уже 200 руб. — 150 руб. = 50 руб.

Прибыль до налогообложения (Income Before Tax) — это прибыль от продаж плюс прочие доходы минус прочие расходы. Прочие доходы и расходы не связаны с основной деятельностью компании. Если компания продает рога и копыта, то проценты за размещение свободных денег на депозите — это прочий доход, а стоимость новогоднего корпоратива — прочий расход. Прибыль до налогообложения характеризует эффект от всей деятельности компании, в который вносит свою лепту не только основная, но и прочая деятельность.

Чистая прибыль (Net Income) — прибыль до налогообложения минус налог на прибыль. Это то, что остается компании после Мишустина и его команды. Для спецрежимников вместо налога на прибыль вычитается налог по УСН или ЕНВД.

Нераспределенная прибыль (Retained Earnings) — чистая прибыль минус дивиденды учредителям. Часть чистой прибыли надо отдать учредителям за то, что они внесли свои активы в уставный капитал. Эта процедура называется распределением прибыли. С точки зрения учредителей в этом весь смысл существования компании. Но в первые годы учредители могут и не выводить дивиденды себе в карман, оставляя прибыль на развитие компании. Тогда чистая прибыль текущего года увеличивает нераспределенную прибыль, оставшуюся с прошлых лет.

Собственник может увидеть первые четыре вида прибыли с начала года в отчете о финансовых результатах. Нераспределенную прибыль за все время существования компании — в бухгалтерском балансе.

Вне бухучета можно считать и другие варианты финансовых результатов. Например, EBIT и EBITDA, о которых я подробно рассказывал на vc.ru. Но любой финрез считать бесполезно, если неправильно определять его составляющие — доходы и расходы.

Управленческий учет: с нуля до настройки в 1С, Excel и Google-таблицах

Уметь настраивать и вести управленку — значит быть полезным для руководителей. Научитесь понимать, откуда приходят и куда уходят деньги компании на курсе повышения квалификации от «Клерка».

Как считать доходы

Доходы (Revenue) — это увеличение экономических выгод в результате поступления активов или погашения обязательств, приводящее к увеличению капитала компании. Исключение — вклады учредителей. Так гласит ПБУ 9/99 «Доходы организации». Не самое простое определение, но зато оно четко отделяет поступления денег от доходов. В нем важно понять два момента.

1. Доходы появляются, когда компания получает любые активы, а не только деньги. Или, когда уменьшаются ее обязательства перед контрагентами.

2. Поступление активов или погашение обязательств будет доходом компании только если ее капитал станет больше. Это и есть увеличение экономических выгод. Чтобы увеличение активов стало доходом, нужно в результате сделки не получить такое же или большее увеличение обязательств. Чтобы уменьшение обязательств стало доходом, нужно в результате сделки не получить такое же или большее уменьшение активов.

Пример 2.

Вчера руководитель компании договорился о продаже товаров покупателю за 100 руб. Вчера же на расчетный счет компании поступила предоплата 50 руб. Сегодня покупатель забрал со склада всю партию товара. Оставшиеся 50 руб. покупатель обещает заплатить завтра — такой порядок оплаты зафиксирован в договоре купли-продажи. Когда компания получила доход и сколько он составил?

Вчера на расчетном счете появилось 50 руб. Это предоплата за товар. Если компания не отгрузит товар, то предоплату придется вернуть. Значит, вчера вместе с активом у компании появились обязательство. Для его погашения нужно отгрузить товара на 50 руб. или вернуть деньги покупателю. Экономические выгоды не увеличились. Поэтому вчера дохода у компании еще не было. Сегодня компания отгрузила товары покупателю. 50 руб. она получила вчера — сегодня эти деньги стали доходом, потому что обязательство погашено поставкой товаров. Сегодня компания получила еще один актив — дебиторскую задолженность покупателя. Еще 50 руб. Если покупатель ее не погасит, компания сможет взыскать долг в суде. Таким образом, сегодня компания получила доход 100 руб.

Вот еще пара ситуаций, когда поступление денег не является доходом. В отличие от предоплаты, эти деньги доходом не станут никогда.

Взят кредит. Деньги появились, но одновременно с обязательством по их возврату.

Получена оплата от покупателя с НДС. НДС — доход государства, а не компании. Подробнее — тут. Поэтому на сумму налога увеличились обязательства перед бюджетом.

Важно запомнить: Доход никак не связан по времени с поступлением денег. Деньги могут поступать раньше, позже или одновременно с получением дохода. Поступления могут вообще не быть связаны с доходами. В бухучете это называется допущением временной определенности фактов хозяйственной жизни. Поэтому планировать и учитывать доходы нужно отдельно от планирования и учета платежей. Иначе можно потратить деньги, которые вы не заработали.

Как считать расходы

Расходы (Expenses) — это уменьшение экономических выгод в результате выбытия активов или возникновения обязательств, приводящее к уменьшению капитала компании. Исключение — уменьшение капитала по решению собственников компании. Так гласит ПБУ 10/99 «Расходы организации». Знакомо? Расходы определены зеркально доходам. И так же четко здесь отделены выплаты денег от расходов. В нем важно понять два момента.

1. Расходы возникают, когда компания отдает любые активы, а не только деньги. Или, когда увеличиваются ее обязательства перед контрагентами.

2. Выбытие активов или возникновение обязательств будет расходом компании только если ее капитал станет меньше. Это и есть уменьшение экономических выгод. Чтобы уменьшение активов стало расходом, нужно в результате сделки не получить такое же или большее уменьшение обязательств. Чтобы увеличение обязательств стало расходом, нужно в результате сделки не получить такое же или большее увеличение активов.

Пример 3.

Вчера продавец и покупатель договорились о купле-продаже партии товаров за 100 руб. Вчера же покупатель перечислил предоплату 50 руб. Сегодня он забрал со склада всю партию товара. Оставшиеся 50 руб. покупатель заплатит завтра — такой порядок оплаты зафиксирован в договоре купли-продажи. Когда покупатель понес расход и сколько он составил?

Вчера с расчетного счета ушло 50 руб. Это предоплата за товар. Если продавец не отгрузит товар, то предоплату придется вернуть. Значит, вчера вместе с выбытием одного актива (денежных средств) у компании появился другой актив (дебиторская задолженность). То есть меньше активов не стало и экономические выгоды не уменьшились. Поэтому вчера расхода у покупателя еще не было. Сегодня у покупателя появился новый актив — товары, которые он забрал со склада продавца. Их стоимость — не расход, потому что активов стало больше, а не меньше. То есть сегодня расхода тоже нет.

Так может расход появится завтра, когда покупатель выплатит вторые 50 руб.? Ведь активы-то уменьшатся. Нет. Сегодня мы получили товаров на 100 руб. Это не доход, потому что на эти же 100 руб. возникло обязательство перед продавцом. Частично оно погашено вчера, когда покупатель перечислил предоплату. Завтра оно будет погашено полностью. Покупатель останется при своих активах, просто они изменят форму: 100 руб. денежных средств поменяется на 100 руб. товаров.

Еще пример для закрепления понимания. Являются ли расходом выплаты по кредиту? При получении кредита возникает обязательство. При его погашении — обязательство списывается. Нет ни дохода, ни расхода. Но это относится только к телу кредита — сумме, которая была взята в долг. Проценты по кредиту — это увеличение обязательств перед банком, в обмен на которые вы не получаете никаких активов. Другие обязательства при этом не уменьшаются. Следовательно, начисленные проценты уменьшают экономические выгоды компании. Проценты — это расход. Причем расход этот возникает не когда проценты выплачиваются, а когда банк получает право их истребования по договору.

Важно запомнить: Расход никак не связан по времени с поступлением денег. Деньги могут выплачиваться раньше, позже или одновременно с признанием расхода. Выплаты могут вообще не быть связаны с расходами. Поэтому планировать и учитывать расходы нужно отдельно от планирования и учета платежей. Иначе можно потратить деньги, которые вы еще не заработали.

Когда получена прибыль

Финансовый результат можно определить когда известны доходы и расходы по операции. Дополню пример 2 себестоимостью проданных товаров.

Пример 4.

Вчера руководитель компании договорился о продаже товаров покупателю за 100 руб. Вчера же на расчетный счет компании поступила предоплата 50 руб. Оставшиеся 50 руб. покупатель обещает заплатить завтра — такой порядок оплаты зафиксирован в договоре купли-продажи. Руководитель тут же купил на оптовке всю партию товара, обещанную покупателю, за 40 руб. Сегодня покупатель забрал ее со склада. Когда компания получила прибыль и сколько она составила?

Вчера не было ни дохода, ни расхода. Поступившая предоплата уравновешена обязательством выплатить 50 руб., которое будет гаситься поставкой товара. А истраченные на закуп товара 40 руб. — не расход, потому что в обмен на денежные средства компания получила запасы на ту же сумму. Поэтому вчера прибыли еще не было.

Сегодня право собственности на товар перешло покупателю. Это значит, что актив выбыл безвозвратно. Экономические выгоды компании уменьшились на 40 руб., в которые обошлось его приобретение. Это — расход. В то же время обязательство перед покупателем исполнено полностью, а значит он должен продавцу 100 руб. в соответствии с договором. Эта сумма увеличивает активы продавца. 50 руб. уже перечислено вчера, еще 50 руб. пока существует в виде дебиторской задолженности. Поэтому сегодня продавец фиксирует доход 100 руб. Поступившие завтра деньги уменьшат дебиторку, но не приведут к увеличению экономических выгод. Это как переложить монетку из одного кармана в другой. Таким образом, уже сегодня известны доходы (100 руб.) и расходы (40 руб.). Разница между ними (60 руб.) — это прибыль. И она получена сегодня.

Отделение в бухучете денежных потоков от доходов и расходов важно для понимания реальной экономической ситуации в компании. Если считать все поступившие деньги своим доходом, а все выплаченные деньги — своим расходом, можно твердой рукой вести компанию к закрытию.

Пример 5.

Предположим, что в примере 4 предоплата составила 100 руб., а на оптовке удалось купить товар за 120 руб., но с отсрочкой платежа до завтра. Если ориентироваться только на денежный поток, то вчера продавец получил доход 100 руб. Сегодня с деньгами ничего не происходило. Зато завтра расход составит 120 руб. И результатом операции станет убыток 20 руб. Но вчера доход был 100 руб., а расхода не было вовсе. Поэтому продавец предполагал, что все 100 руб. — это его прибыль. И потратил ее. А завтра он будет думать чем заплатить поставщику.

Одновременная фиксация дохода и расхода не дает принять желаемое за действительное. Из бухучета сразу по завершению операции виден ее финансовый результат. При этом понятно кто из сторон сделки сколько должен контрагенту. Предприниматель, который учитывает и планирует доходы и расходы отдельно от денежных потоков, понимает экономику своей компании и не тратит незаработанные деньги. Тот же, кто валит все в одну кучу, приближает себя к банкротству и достает главбуха главным бухгалтерским мемом: «Почему прибыль есть, а денег нет?»

Прибыль есть, а денег нет

Главный бухгалтерский меме возникает, когда предприниматель не понимает разницы между:

-

поступлениями денег и доходами;

-

выплатами денег и расходами.

В его мире прибыль — это разница между поступлениями и выплатами, а в мире бухгалтера — между доходами и расходами. Предприниматель живет по кассовому методу. Он знает, что должен в этом месяце заплатить зарплату, налоги, аренду, проценты по кредиту. Чтобы это сделать, нужно получить деньги от покупателей. В мире бухгалтера живет розовый единорог, который не какает. Его зовут Метод Начисления. Эти два мира плохо понимают друг друга без переводчика, а главбух со спины единорога не всегда может объяснить предпринимателю почему нельзя ориентироваться только на денежный поток. В результате в совершенно реальной бухгалтерии поселяется ведьма, которая наводит морок. А в кабинете директора — Винни-Пух, в голове которого опилки. Да-да-да!

Чтобы не стать персонажем этой сказки достаточно понимать, что финансовый результат и денежный поток нужно рассматривать в комплексе. Если смотреть на них по отдельности, легко принять желаемое за действительное.

Пример 6.

Компания оказывает услуги. За месяц от покупателей поступило 100 руб. Из них 70 руб. ушло на зарплату и аренду. На расчетном счете осталось 30 руб. Это прибыль? Вовсе не обязательно!

Вариант 1. В этом месяце было оказано услуг на 300 руб. Из них 100 руб. поступили на расчетный счет, еще 200 руб. остались в виде дебиторской задолженности. Она станет деньгами только в следующем месяце, а доходом является уже сейчас. Значит, прибыль составила 230 руб. А вот денег в конце месяца осталось только 30 руб. Прибыль есть, а денег нет!

Вариант 2. Все поступившие 100 руб. — это предоплата. Услуги в счет нее еще предстоит оказать. Пока это не доход: если услуга не будет оказана, деньги придется вернуть. 70 руб. зарплаты выплачивалось за работу, выполненную в прошлом месяце. Это уже не расход. Но за этот месяц предстоит выплатить сотрудникам и арендодателю еще 70 руб., а это уже расход — они свои обязательства за месяц выполнили. Значит, убыток составил 70 руб. Деньги есть, а прибыли нет!

Для того, чтобы не принять чужие деньги за прибыль, а кассовый разрыв за убыток в бухучете придуманы два отчета.

-

Отчет о финансовых результатах (он же отчет о прибылях и убытках).

-

Отчет о движении денежных средств.

Только глядя в оба этих отчета можно понять сколько из заработанного вы уже получили и сколько из полученного уже заработали.

Не путайте расходы с затратами

На бытовом уровне эти понятия употребляются как синонимы. Да и предприниматели часто путают их. Чего уж там — большинство бухгалтеров не понимают разницы. Из-за этого принимаются неправильные управленческие решения. Определять прибыль как разницу между доходами и затратами — все равно, что вычитать из теплого мягкое в надежде получить зеленое. Давайте разбираться.

Затраты — это категория, которая в правовом поле не определена. Но через нее определяются другие категории. Например, ПБУ 5/01 «Учет материально-производственных запасов» предписывает принимать запасы к учету по фактической себестоимости, а это «сумма фактических затрат организации на приобретение». Похожие отсылки встречаются и в других нормативных документах. В международных стандартах затраты (Cost) также не расшифровываются. Но на Западе все понимают cost примерно одинаково — уровень экономической подготовки среднего бухгалтера там значительно выше, да и терминология выстраивалась веками. А у нас подмена понятий идет даже на уровне минфиновской нормативки.

Затраты — это стоимость потребленных ресурсов. Купили материалы — затратами будет цена приобретения. Начислили зарплату — образовались затраты в сумме обязательства перед работником. Но при этом далеко не очевидно, что экономические выгоды компании уменьшились, и надо признавать расход.

Пример 7.

Компания производит тортики. Позавчера были куплены продукты на 300 руб. Вчера из этих продуктов начали делать 3 тортика. Сегодня испекли 2, еще 1 только предстоит отправить в духовку. Зарплата кондитера за 2 готовых тортика составила 200 руб., за 1 незаконченный — 70 руб. Для простоты будем считать, что больше никаких затрат не было. 1 из 2 испеченных тортиков сегодня продали, второй пока стоит в холодильнике.

Тортик № 1: изготовлен и продан. Затраты составили 200 руб. (100 руб. — продукты и 100 руб. — зарплата). Расходы — 200 руб., т.к. актив (тортик) выбыл. Теперь это актив покупателя.

Тортик № 2: изготовлен и не продан. Затраты составили 200 руб. (100 руб. — продукты и 100 руб. — зарплата). Расходы — 0 руб. Актив остался у нас. Фактически мы обменяли один актив (деньги) на другой (готовая продукция). Экономические выгоды не изменились.

Тортик № 3: изготовлен не полностью. Затраты составили 170 руб. (100 руб. — продукты и 70 руб. — зарплата). Расходы — 0 руб. Актив остался у нас. Фактически мы обменяли один актив (деньги) на другой (незавершенное производство). Экономические выгоды не изменились.

Всего затраты за месяц составили 570 руб., а расходы только 200 руб. Оставшиеся 370 руб. капитализировались в активах. Они станут расходами, когда мы продадим оставшиеся тортики.

Если цена тортика 250 руб., то доходы за период составили 250 руб. Вычитая из них расходы, получим прибыль 50 руб. И это настоящая прибыль: мы поменяли актив, стоимостью 200 руб., на 250 руб. денег.

Вычитая затраты, получим убыток 320 руб.? Нет! Это не убыток. Завтра мы продадим оставшиеся 2 тортика за 300 руб. и заработаем на каждом по 50 руб. Если мы будем считать 320 руб. капитализированных в стоимости тортиков затрат расходами, то можем решить, что делать тортики — плохой бизнес. И отказаться от выгодного направления.

Не вычитайте затраты из доходов — это бессмысленное и вредное занятие.

Итого:

Чтобы правильно считать финансовые результаты, необходимо отделить денежные потоки от доходов и расходов и фиксировать прибыль в момент изменения экономических выгод. Неважно где это происходит: в классическом бухучете или в управленке. Без такого разделения вы не владеете информацией о реальном финансовом состоянии бизнеса.

Впервые материал опубликован на vc.ru.

Любая коммерческая организация работает ради получения прибыли. Она помогает не только зарабатывать предпринимателю, но также является неотъемлемой частью развития и расширения компании. Для оценки эффективности ее работы используют различные финансовые показатели, одним из ключевых является чистая прибыль.

Руководитель бизнеса должен знать, что такое чистая прибыль компании, как правильно ее определить и как влиять на показатель. Подробнее обо всем этом мы расскажем далее в статье.

Что такое чистая прибыль

Чистая прибыль – это вырученные в результате коммерческо-хозяйственной деятельности деньги, которые остаются на счету компании по итогам всех затрат, уплаты долговых обязательств и налогов.

Это важнейший показатель работы предприятия. В зависимости от размера чистой прибыли, фирма может рассчитывать на привлечение инвесторов, получение кредитов. Вырученные деньги можно направить на расширение бизнеса, освоение новых рынков, внедрение инновационных технологий, обслуживание и модернизацию производства, привлечение в проекты ценных специалистов.

Чистая прибыль – это те деньги, которые принадлежат компании и которыми предприниматель может распоряжаться по своему усмотрению.

Цель расчета и определения чистой прибыли

На предприятии чистую прибыль рассчитывают прежде всего для оценки перспектив компании в отношении ее развития и роста. Если фирма работает со стабильно высоким показателем, о ней можно говорить как о платежеспособной организации. Такому бизнесу банки охотнее предоставляют кредиты, ему легче налаживать связи с партнерами. У акционерных обществ повышается стоимость акций и дивиденды по ним.

Сама по себе чистая прибыль выполняет в компании одновременно целый ряд функций:

- оценочную или контрольную – по ней можно определять рентабельность организации;

- капиталообразующую – вырученные деньги пополняют капитал, фирма может снизить потребность в займах и сторонних инвестициях;

- компенсационно-гарантийную – предприятие создает свои резервы и фонды, благодаря которым может надежно работать;

- стимулирующую – увеличение показателя мотивирует повышать рациональность распределения и использования ресурсов, минимизировать затраты;

- имиджевую – чистую прибыль компании оценивают сторонние эксперты с точки зрения привлекательности в качестве объекта инвестиций;

- инновационную – имея в распоряжении свободные денежные ресурсы на счету, компания может совершенствовать производственный фонд, улучшать кадровый состав, повышать зарплату сотрудникам, внедрять новые сервисы и технологии.

Но расчетный размер чистой прибыли важен не только для самого предприятия. Далее в статье рассмотрим, кто еще и для чего учитывает этот показатель.

|

Кто |

Для чего |

|

Владелец бизнеса или акционер |

Оценивает, насколько эффективно работает компания. |

|

Инвестор |

Оценивает перспективы возврата вложенных средств и возможность получить выгоду. |

|

Кредитор |

Определяет способность бизнеса к своевременному возврату кредита. |

|

Контрагент |

Оценивает надежность компании. |

|

Управляющий персонал |

Анализирует эффективность стратегии. |

Соотношение чистой прибыли с другими показателями

Чистая прибыль – ключевой, но не единственный индикатор эффективности бизнеса. На ее основе можно вычислить и другие показатели:

- чистые активы – демонстрируют стабильность и платежеспособность организации за месяц, год или другой отрезок времени;

- выручка без НДС – показывает, насколько результативна производственно-реализационная деятельность.

Данные показатели тесно связаны, это значит, что при анализе финансовой составляющей компании их необходимо использовать вместе.

Составляющие чистой прибыли

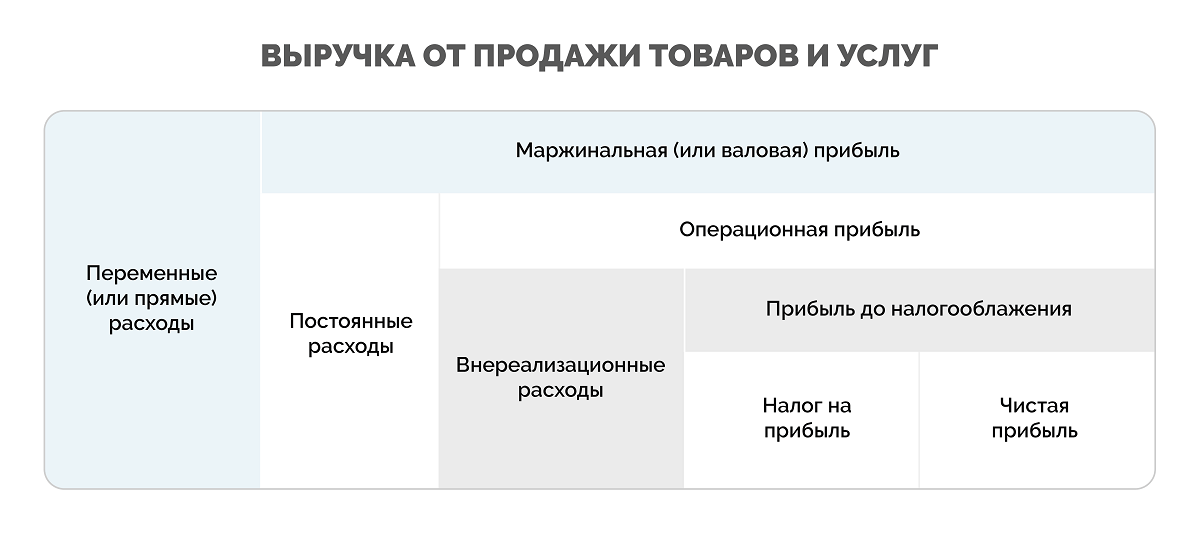

Заработок предприятия – это еще не чистая прибыль. Компания получает операционную, валовую, финансовую прибыль, платит налоги. С учетом этого изменяется величина чистой прибыли, но каждый показатель является отдельной составляющей.

Валовая прибыль – получаемый бизнесом доход после вычета всех расходов на производство и продажу товаров или услуг.

ВП = Выручка – Себестоимость

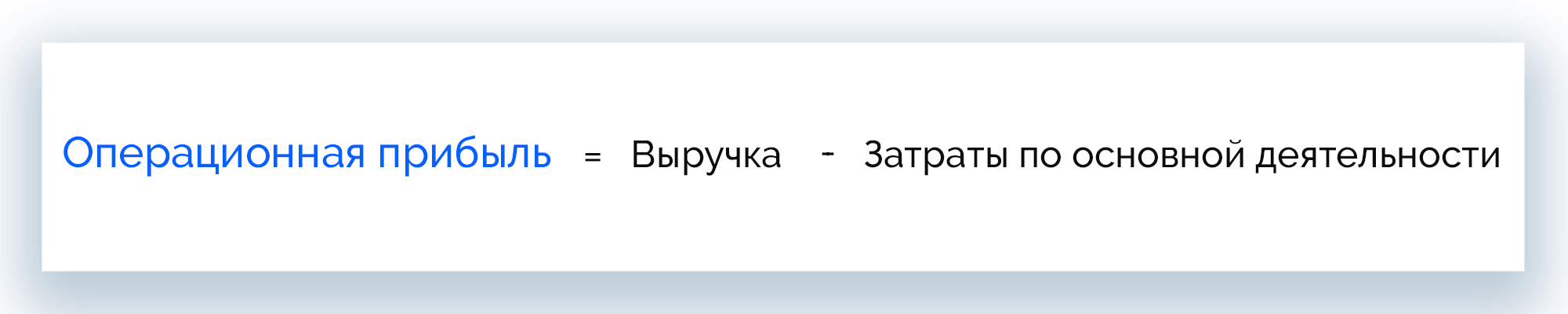

Операционная прибыль – прибыль, которая включает все доходы и расходы на операционную деятельность. Доходами здесь могут быть полученные с контрагентов штрафы, возмещенные страховки и т. д., расход – деньги, потраченные на сбыт продукции, маркетинг, рекламу.

ОП = Операционные доходы – Операционные расходы

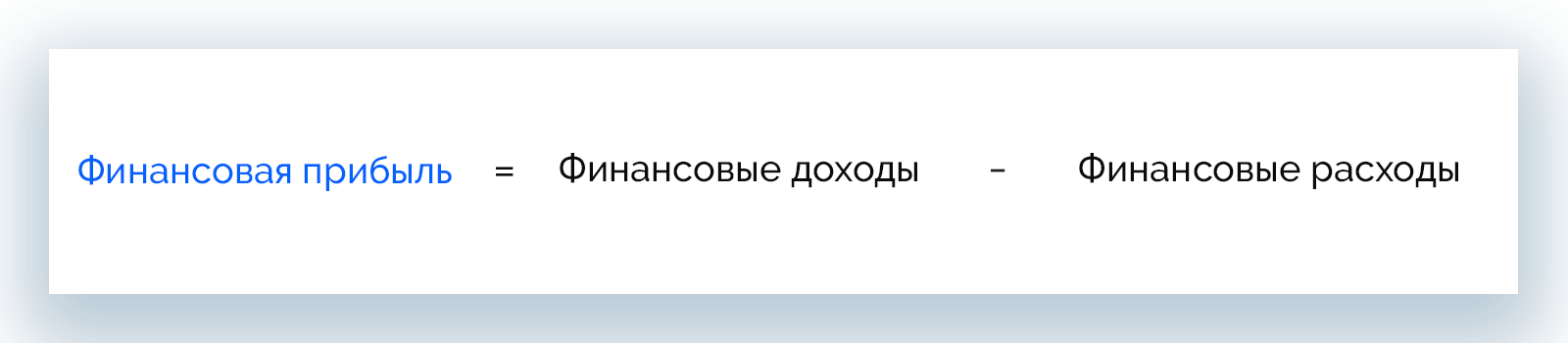

Финансовая прибыль – разница между доходами и расходом средств на обработку и осуществление финансовых операций. В данном случае доходами могут считаться проценты, полученные от любой инвестиционной деятельности, расход – уплаченные проценты по займам.

ФП = Финансовые доходы – Финансовые расходы

Налоги – обязательные платежи, которые предприятия отчисляют в государственный бюджет со своих доходов.

Фирма может повысить доходы путем продажи неиспользуемых чистых активов, сдачи в аренду оборудования или помещений. Однако сопутствующий рост расходов может нивелировать рост доходов и привести к тому, что компания отработает период себе в убыток.

Увеличение доходов еще не свидетельствует о повышении чистой прибыли. Уровень последней может снижаться на фоне визуального улучшения финансовой ситуации в бизнесе.

Как рассчитать чистую прибыль

Чтобы понять, как считать чистую прибыль, нужно разобраться, как она образуется. Ведь это лишь часть выручки, наряду с которой есть также балансовая, операционная и маржинальная прибыль. Некоторые компании также рассчитывают показатель EBITDA. Разницу между ними удобно рассматривать с помощью представленной ниже в статье схемы.

На схеме видно, что чистую прибыль можно определить как разницу между выручкой предприятия и всеми обязательными платежами, включая налоги. К обязательным расходам относятся:

- Переменные – полностью определяются объемами производственной деятельности предприятия. Например, оплата сырья, комплектующих, материалов, энергоресурсов, работы сотрудников и услуг подрядчиков и пр.

- Постоянные – обеспечивают работу компании в целом: оплата коммунальных услуг, аренды, зарплата управляющего и незадействованного в производстве персонала, амортизация.

- Внереализационные – это деньги, которые напрямую не направляются на производство и реализацию продукции, но нужны для ведения бизнеса: оплата штрафов, кредитных обязательств, судебных издержек.

- Налог на прибыль – это разница между доходами и расходами, умноженная на установленную налоговую ставку (обычно 20%).

Формула чистой прибыли

Чистую прибыль можно посчитать по-разному. Рассмотрим в статье как можно больше возможных способов расчета.

С учетом приведенной выше схемы можно написать следующую формулу расчета чистой прибыли:

Чистая прибыль = Выручка – Переменные расходы – Постоянные расходы – Внереализационные расходы – Налог на прибыль

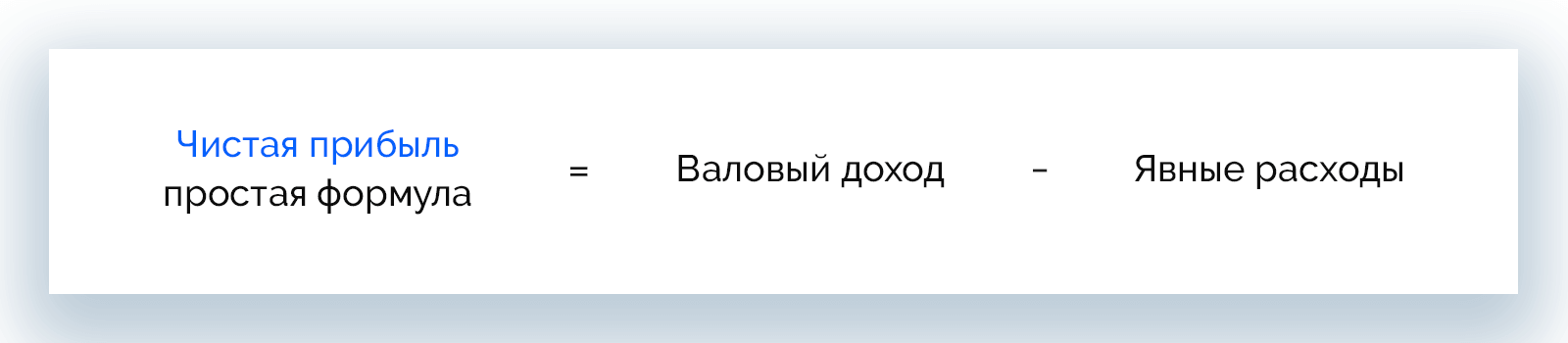

Еще одна простая формула:

Чистая прибыль = Валовый доход – Явные расходы, в т. ч. долговые и налоговые обязательства

Пример. Домашний кондитер продает пирожные по 50 р., себестоимость одного пирожного – 25 р., при этом тратится на его производство и продажу 8 р. Всего за год кондитер продает 10 000 пирожных.

Расходы при продаже 1 пирожного = 25 + 8 = 33 р.

ЧП от продажи 1 пирожного = 50 – 33 = 17 р.

ЧП за год = 17 * 10 000 = 170 000 р.

Существуют и другие способы вычисления чистой прибыли:

- ЧП = Общая прибыль – Налоги

- ЧП = Выручка – Налоги – Расходы – Себестоимость

- ЧП = Прибыль до вычета налогов – Налоги

- ЧП от продаж = Валовая прибыль – Сумма расходов на коммерческую деятельность – Управленческие затраты на реализацию

- ЧП = (Выручка + Прочие доходы) – (Основные расходы + Прочие расходы + Амортизация + Проценты по кредитам + Налог на прибыль)

- ЧП = Финансовая прибыль + Операционная прибыль + Валовая прибыль – Налоги

- ЧП = Совокупные доходы – Совокупные расходы – Налоги из прибыли

- ЧП = Операционная прибыль от продаж + Прибыль от прочих операций – Налоги

- ЧП = Нераспределенная прибыль на день расчета – Нераспределенная прибыль на предыдущую дату + Дивиденды

Формула расчета чистой прибыли по бухгалтерскому балансу

Формула по данным бухгалтерской отчетности имеет следующий вид:

ЧП (строка 2400) = 2110 – 2120 – 2210 – 2220 + 2340 – 2350 – 2410

Данные берутся из бухгалтерского баланса, а значения в формуле соответствуют номерам строк в нем:

- 2110 – выручка;

- 2120 – себестоимость продаж;

- 2210 – коммерческие расходы;

- 2220 – управленческие расходы;

- 2340 – прочие доходы;

- 2350 – прочие расходы;

- 2410 – текущий налог на прибыль.

Способ расчета по бухгалтерскому балансу дает объективный результат в периодах, когда прибыль не распределялась между учредителями и не использовалась для других нужд.

Примеры расчета чистой прибыли

Рассмотрим, как рассчитывать чистую прибыль на примере разных ситуаций.

Пример 1. ООО «Альфа»

Компания производит мебельные щиты и заработала за отчетный год 800 тыс. рублей. Себестоимость продукции составила 500 тыс. рублей. Расход за весь период – 100 тыс. рублей. Фирма также продала незадействованное в производстве оборудование на сумму 50 тыс. рублей.

Для расчета чистой прибыли нужно узнать ее совокупный доход за период:

800 000 + 50 000 = 850 000 р.

Теперь вычислим издержки:

500 000 + 100 000 = 600 000 р.

Осталось получить общую прибыль, для этого из совокупного дохода нужно вычесть издержки:

850 000 – 600 000 = 250 000 р.

Компания также платит налог на прибыль с коэффициентом 20%, он составит:

250 000 * 20% = 50 000 р.

Теперь можно делать расчет чистой прибыли ООО «Альфа» за отчетный год.

ЧП = 250 000 – 50 000 = 200 000 р.

Пример 2. Магазин «Фаворит» – расчет по балансу

Бухгалтерский баланс магазина за первые 3 месяца (с января по март) содержит следующие данные:

|

Строка |

Показатель |

Сумма, тыс. р. |

|

2110 |

Выручка |

450 |

|

2120 |

Себестоимость продаж |

200 |

|

2210 |

Коммерческие расходы |

60 |

|

2220 |

Управленческие расходы |

70 |

|

2340 |

Прочие доходы |

10 |

|

2350 |

Прочие расходы |

5 |

|

2410 |

Налог на прибыль |

41,3 |

По данным документа, чистая прибыль составит:

ЧП = 450 000 + 10 000 – 200 000 – 60 000 – 70 000 – 5 000 – 41 300 = 83 700 р.

Пример 3. Индивидуальный предприниматель

ИП Родионов И. А. изготавливает на заказ деревянные изделия ручной работы и работает по упрощенной системе налогообложения (15%). Сотрудников в штате нет. По итогам 2021 года ИП отработал со следующими результатами:

- выручка – 1,2 млн р.;

- расходы на закупку сырья и комплектующих – 500 тыс. р.;

- расходы на реализацию и доставку – 70 тыс. р.

Упрощенная система налогообложения предполагает такие взносы:

- ПФР – 20,7 тыс. р.;

- ФСС – 20 тыс. р.

Рассчитаем, какую сумму ИП платит в фонды РФ:

20 700 + 20 000 = 40 700 р.

Так, предприниматель получит чистую прибыль за год в размере:

ЧП = 1 200 000 – 500 000 – 70 000 – 40 700 = 589 300 р.

Пример 4. ООО «Гамма»

Компания работает по основной системе налогообложения (20%) и имеет в штате 1 сотрудника с зарплатой 50 000 р. до вычета налогов. За 4-й квартал 2021 года объем валовой прибыли составил 2,8 млн р., включая НДС 18% (504 000 р.). Сумма производственных расходов за период составляет 1,6 млн р., в т. ч. НДС 18% (288 000 р.). Издержки на реализацию и логистику – 200 000 р, в т. ч. НДС 18% (36 000 р.).

Рассчитаем итоговое значение НДС:

НДС = 504 000 – 288 000 – 36 000 = 180 000 р.

Взносы в фонды за штатного сотрудника и НДФЛ составят:

Взносы и НДФЛ = 50 000 * 0,13 + 8 800 + 50 000 * 0,052 + 50 000 * 0,029 = 19 350 р.

Теперь можно найти прибыль до налогообложения. Для этого все значения берем за вычетом НДС.

ПдН = 2 296 000 – 1 312 000 – 164 000 = 820 000 р.

Чистая прибыль за 4-й квартал составит:

ЧП = 820 000 – 820 000 * 20% – 19 350 = 636 650 р.

Пример 5. ООО «Шурвуд»

За 2021 год фирма продала продукции на сумму 1,6 млн р. себестоимостью 700 тыс. р. Потрачено в этот период 400 тыс. р., сторонние доходы от инвестиций – не меньше 250 тыс. р. Также за сдачу в аренду помещения в Москве компания получила за год 500 тыс. р.

Прежде всего рассчитаем валовую прибыль:

ВП = 1 600 000 – 700 000 = 900 000 р.

Размер операционной прибыли составит:

ОП = 500 000 – 400 000 = 100 000 р.

Вычислим сумму персональных налоговых отчислений:

Налоги = (900 000 + 250 000) * 20% = 230 000 р.

Теперь можно рассчитать размер чистой прибыли.

ЧП = 900 000 + 250 000 – 230 000 = 920 000 р.

Пример 6. Школа изобразительного искусства

В последнем отчетном периоде валовая выручка предприятия составила 300 000 р. За это время школа успешно провела 3 выездных мастер-класса на природе, за которые получила дополнительно 60 000 р. Все расходы (зарплаты сотрудникам, коммунальные платежи, аренда помещения, закупка красок и полотен, транспорт) составили 180 000 р.

Рассчитаем суммарную выручку за отчетный период:

300 000 + 60 000 = 360 000 р.

Чистая прибыль составит:

ЧП = 360 000 – 180 000 = 180 000 р.

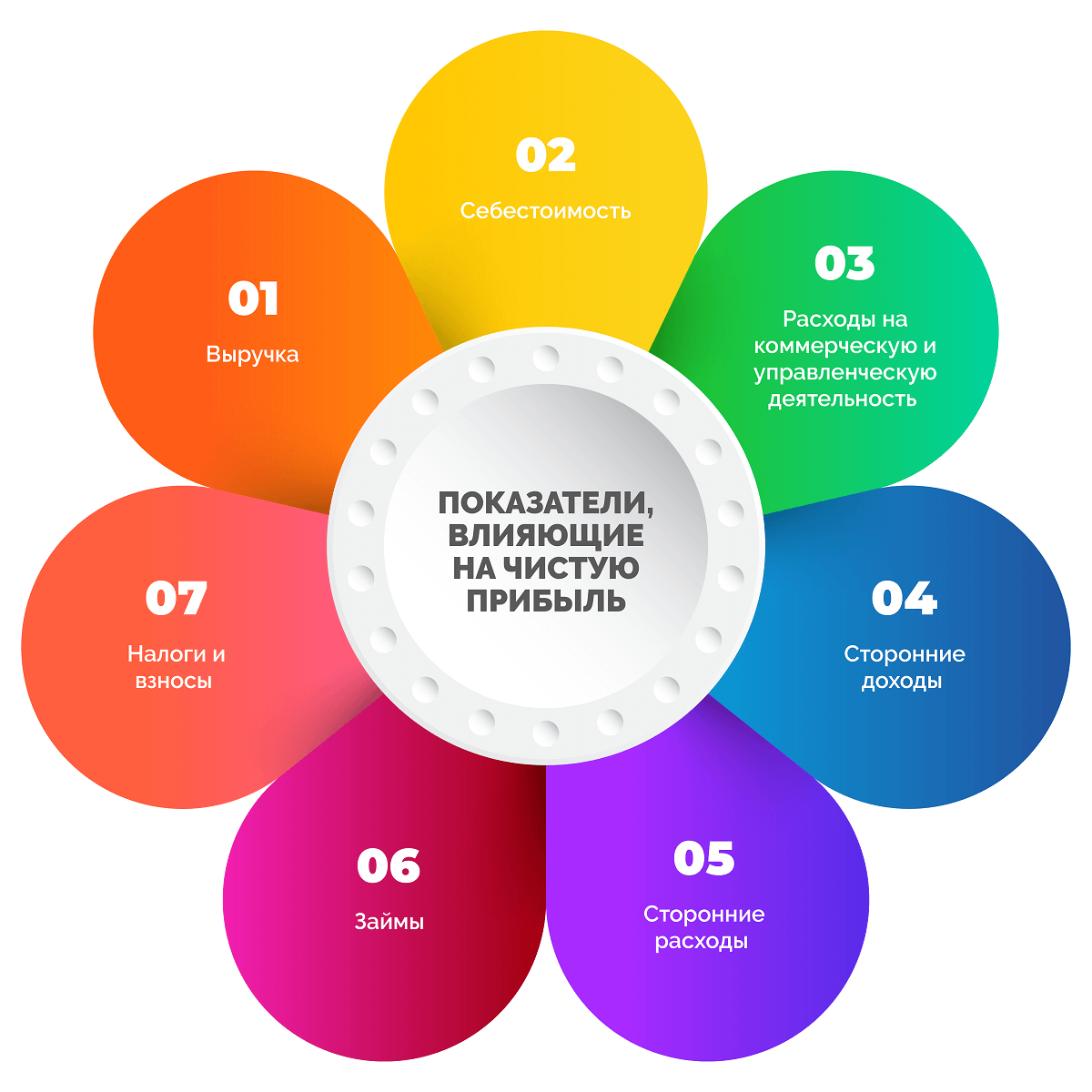

Показатели, влияющие на чистую прибыль

Чистая прибыль складывается из множества финансовых показателей, что видно из различных формул расчета. При этом каждый из составляющих параметров также является многокомпонентным. Выделим основные показатели, от которых зависит чистая прибыль компаний.

- Выручка – может быть единой или составной (выручка нескольких подразделений одного предприятия).

- Себестоимость – будучи слишком высокой (превышает выручку или равна ей), в некоторых случаях приводит к снижению чистой прибыли.

- Расходы на коммерческую деятельность и управление – предсказуемы, с учетом их роста чистая прибыль сокращается.

- Сторонние доходы (например, сдача в аренду помещений, оборудования, продажа неиспользуемых активов) – при их наличии на деле чистая прибыль может быть высокой даже с нулевым или убыточными продажами.

- Сторонние расходы (например, благотворительность) – требуют постоянного контроля, т. к. их рост отрицательно сказывается на чистой прибыли.

- Займы – проценты по кредитам могут сильно урезать чистую прибыль, более того, может оказаться так, что из-за процентов фирма отработает период бесплатно (точка безубыточности), в минус или вовсе окажется на грани банкротства.

- Налоги и взносы – совмещая несколько платежей в государственную казну и фонды с учетом своего вида деятельности, можно сэкономить средства, это увеличивает чистую прибыль компании.

Методы анализа чистой прибыли

Существует два способа, которые позволяют эффективно и быстро анализировать связи между показателями, влияющими на чистую прибыль: факторный и статистический. Рассмотрим в статье, что подразумевает каждый из них.

Факторный метод

Проводится поиск внутренних и внешних причин изменения чистой прибыли, а также оценка степени их влияния.

К внутренним факторам относится изменение:

- стоимости аренды;

- числа сотрудников;

- объемов производства;

- ассортимента товаров;

- цен на продукты;

- размера налоговых обязательств.

Внешние факторы – это:

- политические и экономические факторы;

- изменения в законодательстве;

- инфляция;

- структура спроса на товары;

- конкуренция;

- стоимость сырья, энергоресурсов;

- стоимость транспортных услуг;

- изменение условий сотрудничества с поставщиками;

- природные условия, сезонность.

На размер чистой прибыли в большей степени влияют:

- цена продукта;

- себестоимость товара;

- выручка;

- расходы на коммерческую и управленческую деятельность.

При анализе отслеживают изменение разных факторов за несколько периодов (оптимально брать данные за 3 года и более). Для этого:

- Выделяют главные для бизнеса факторы.

- Группируют и систематизируют их.

- Строят новые модели взаимосвязей.

- Разбираются с влиянием каждого фактора.

Подобная оценка позволяет понять влияние определенных показателей на размер чистой прибыли компании.

Статистический метод

Этот способ предполагает применение различных методов прогнозирования на основе данных статистики: линейной регрессии, логарифмической, экспоненциальной, нейронные сети. Оптимально анализировать показатели за длительный промежуток времени (5-10 лет), это поможет получить более точные результаты.

Статистический анализ дает возможность:

- оценить исходный объем и структуру прибыли;

- разобраться, куда расходуются деньги компании;

- понять, как меняется прибыль;

- изучить финансовые отношения;

- понять, насколько компания стабильна в финансовом плане;

- проанализировать структуру и отследить изменение суммарного БП;

- провести индексный анализ влияния отдельных факторов на чистую прибыль.

Как распределяется чистая прибыль

Чистая прибыль стоит в основе роста и развития компании. Чем больше этот показатель, тем выше рентабельность и платежеспособность, больше возможностей для сотрудничества с контрагентами, кредитования, тем привлекательнее фирма для инвесторов и иных партнеров. Полученные средства распределяются по нескольким основным направлениям.

- Дивиденды держателям ценных бумаг и акций компании. Выплаты проводятся в денежном эквиваленте, в виде акций или активов.

- Расширение собственного производства. Это может быть покупка оборудования, инструментов или ПО, создание сайта, запуск новой линейки товаров и т. д.

- Инвестирование в развитие других компаний с целью получения дополнительного дохода в будущем. При этом вложения могут как приносить хорошую прибыль долгое время, так и не окупиться вовсе.

- Погашение прошлых убытков. Это может быть компенсация неустоек и остатков долгов за прошедшие периоды.

- Премирование сотрудников. Осуществляется по желанию руководства предприятия, хотя права работников на премии закреплены трудовым законодательством.

- Благотворительная деятельность. Невозвратные взносы в различные фонды помощи.

- Пополнение резервного фонда или его создание. Денежную подушку желательно иметь каждому предприятию, но не у всех на это есть лишние средства.

Резервный фонд в размере 5% и более от уставного капитала – обязательное требование для акционерных обществ.

Способы увеличения чистой прибыли

- Повышение качества продукта. Продукты, которые максимально удовлетворяют запросам покупателей всегда пользуются повышенным спросом. Если рентабельность продаж недостаточно высокая, самое первое, над чем нужно поработать, – качество товаров или услуг.

- Расширение и модернизация производственных мощностей. Внедрять инновационные решения, новые технологии всегда дорого, но это может помочь сэкономить ресурсы, повысить продуктивность и в несколько раз сократить суммы по расходам на производство товаров.

- Оптимизация маркетинговой стратегии. Политика компании в плане продвижения продукта должна основываться на исследованиях потребностей целевой аудитории и самого рынка. Для этого привлекают штатных и внештатных маркетологов, и даже создают целые отделы маркетинга.

- Сокращение расходов на выпуск продукции. Снижение себестоимости товаров априори влечет рост чистой прибыли бизнеса. Для этого можно подыскать контрагентов с более выгодными условиями сотрудничества, но нужно следить за сохранением качества продукта.

- Мотивация сотрудников. Именно поощрение персонала стимулирует выполнение и перевыполнение плана продаж. У производственных работников повышается ответственность по отношению к своим обязанностям, они соблюдают сроки, минимизируют брак.

Часто задаваемые вопросы

Устойчивость бизнеса зависит от наличия свободных денег, которые позволяют компании заниматься основной деятельностью. Чем больше чистой прибыли получает бизнес, тем более финансово устойчивым он является.

Рентабельность по чистой прибыли показывает, какую долю в общей выручке компании занимает чистый финансовый результат.

Для детализации показателя вычисляют 3 вида рентабельности:

- рентабельность активов (ЧП / Среднегодовая сумма активов * 100%);

- рентабельность ОПФ (ЧП / Средняя годовая сумма ОС * 100%);

- рентабельность продаж (ЧП / Выручка * 100%).

В чистую прибыль входит доход, полученный в отчетном периоде. Когда говорят о нераспределенной прибыли, принимают во внимание доход как за отчетный, так и за прошлые периоды.

Заключение

Чистая прибыль – это те деньги, которые остаются в компании после оплаты всех расходов, поэтому оценивать ее можно как один из важнейших показателей эффективности коммерческой деятельности. Рассчитывать это значение нужно каждому бизнесу для оценки финансового положения, построения стратегии развития, поиска и устранения слабых мест в компаниях.

Алексей Ефремов

Финансовый консультант

Все статьи автора

Нашли ошибку в тексте? Выделите нужный фрагмент и нажмите

ctrl

+

enter