Оказывается, чем больше бумаг купить, тем больше будет доходность. В статье вы найдете формулы – они помогут рассчитать, сколько вы сможете заработать на облигациях

Облигация — это способ одолжить деньги государству или компании. За это они вам будут платить несколько раз в год проценты — купоны. Облигации — защитная часть инвестиционного портфеля. Их потенциальная доходность ниже акций, но выше депозита в банке. Они считаются надежным инструментом потому, что цена облигаций меньше всех других активов подвержена колебаниям, и потому, что вы получаете стабильные выплаты по ним.

Облигации бывают государственные, муниципальные, корпоративные, еврооблигации. Компания или государство может не выплатить вам деньги только в том случае, если обанкротится. Поэтому самые надежные облигации — государственные. Вероятность банкротства целой страны менее вероятна, чем отдельно взятой компании.

Цена облигаций на бирже рассчитывается в процентах от номинальной стоимости. Номинальная стоимость российских облигации обычно ₽1000 за штуку. И если вы увидите цену на бирже в 105%, это значит, что за облигацию вы заплатите ₽1050. А если цена облигации 95%, то заплатить нужно будет ₽950. Практически у всех облигаций есть дата погашения — день, когда государство или компания вернут вам номинальную стоимость облигации, то есть 100%.

Вы можете увидеть на бирже годовую доходность облигации 4%, 6%, 8%, 10% или даже 15% при условии, что вы гасите ее за 100% от номинала. Это столько, сколько принесет вам ежегодно ваше вложение, если вы дождетесь погашения облигации государством или компанией. Кажется, что это — беспроигрышный вариант с хорошей доходностью и минимальными рисками. Однако у облигаций есть много деталей, которые могут уменьшить эти красивые цифры доходности. О них поговорим по порядку и посчитаем доходность двух облигаций на примере.

Считаем доходность облигаций

Когда мы говорим про комиссии по облигациям, имеем в виду в первую очередь комиссии, которые берет с инвестора брокер. Чтобы узнать, какие комиссии вы заплатите при торговле на бирже, нужно внимательно выбирать тариф. Обратить внимание в первую очередь нужно на следующие пункты:

— плата за ведение счета и при каких условиях нужно будет платить. Многие брокеры снимают деньги только в том месяце, когда вы совершали сделки. Если в определенный месяц вы не торговали, платить не придется;

— плата за депозитарий. Депозитарий — это место, где хранятся ваши

ценные бумаги

. На сегодняшний день большинство брокеров отменило эту комиссию. Но все равно лучше перепроверить;

— комиссия от суммы каждой сделки. Это плата, которую с вас снимут при любой покупке или продаже какого-либо инструмента на бирже.

Эти пункты важны при расчете доходности облигации, которую вы планируете купить.

Перед тем как покупать облигацию, нужно обратить внимание на НКД — накопленный купонный доход. Это часть купона, которая накопилась по конкретной облигации после выплаты предыдущего купона. Она тоже прибавится к стоимости облигации. Также есть комиссия Мосбиржи при любой сделке, но она небольшая — 0,01%

Давайте попробуем рассчитать потенциальную доходность реальной облигации. Для примера возьмем ОФЗ SU25083RMFS5 и представим, что вы продержите бумагу до даты погашения. Когда будете считать доходность, советуем выписать все исходные данные нужной вам облигации. Их можно посмотреть на сайте Мосбиржи в строке поиска. Подставляйте свои значения в формулы и считайте доходность.

Цена на 5 июня 2020 года — 103,58%, или ₽1035,8 (обычно в приложениях брокеров на карточках облигаций показывают цену так:

рыночная стоимость

+ НКД)

- Годовая доходность — 4,52%

- Накопленный купонный доход — ₽33,17

- Комиссия за сделку — 0,3% (не от номинала облигации, а от текущей цены вместе с НКД)

- Комиссия за ведение счета или фиксированные ежемесячный платеж — ₽99

- Срок погашения — 15 декабря 2021 года, то есть через полтора года и 10 дней.

- Размер купона — ₽34,9

При покупке одной облигации на 5 июня вы потратите ₽1171,18 (1035,8 + 33,17 + 0,3%* (1035,8 + 33,17) ) + 99.

До погашения облигации государство вам выплатит купон еще четыре раза по ₽34,9: летом, в декабре, следующим летом 2021 года и при погашении в декабре 2021 года.

Если купить облигацию и держать до даты погашения, вы получите ₽1139,6 (1000 + 34,9*4) — номинал плюс купоны, которые вам заплатило государство за все время владения бумагой.

В итоге спустя полтора года при погашении облигации у вас получится убыток — минус ₽31,58 (1139,6 – 1171,18). Вы заплатили за облигацию больше, чем получите в конце.

Всю доходность съела плата за обслуживание счета. Поэтому будьте внимательны при выборе тарифа у брокера. Чем больше облигаций за раз вы покупаете, тем меньше вашей будущей доходности съедают комиссии. При покупке, например, десяти облигаций не забудьте умножить цену одной облигации на десять, комиссию за сделку на десять и НКД на десять. Подсчитаем доходность той же самой облигации, но при условии, что вы купили десять штук.

При покупке десяти облигаций на 5 июня вы потратите ₽10 820,8

10* (1035,58 + 33,17+ (1035,58 + 33,17) *0,3%) + 99

Если купить облигацию и держать до даты погашения, вы получите ₽11 396 (1000 + 34,9*4) *10

Спустя полтора года вы получите прибыль — ₽575,2 (11 396 – 10 820,8)

Чем больше облигаций вы купите, тем больше заработаете. Но не забывайте про цену облигаций. Обычно она колеблется не сильно. Поэтому облигация за 112% вряд ли вам принесет много денег при погашении, ее можно считать дорогой.

Также должна настораживать и облигация за 70%. Покупать бумагу по такой цене рискованно. Чрезмерно низкая стоимость может говорить о том, что

эмитента

ждет банкротство или он не выполняет свои обязательства по выплатам. Не забудьте и про НКД. Пакет облигаций лучше покупать сразу после того, как по ним был выплачен купон. Так размер НКД, который обычно прибавляется к стоимости облигации, будет минимальным.

На момент написания статьи большинство государственных облигаций торгуется выше номинала. Сейчас в России низкая ставка — 5,5% годовых. Многие облигации выпускались давно при более высоких ставках. Из-за того что ставка ЦБ снизилась, ставки на депозиты также стали ниже. За ними снизились и ставки по облигациям, а вот их цена выросла.

Все материалы нашего проекта доступны в Яндекс.Дзене. Подписывайтесь, чтобы быть в курсе

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Содержание статьи

Показать

Скрыть

Облигация — это долговая ценная бумага, по которой эмитент (тот, кто выпускает облигации) получает деньги в долг от инвестора. Взамен эмитент гарантирует, что выплатит инвестору в определенный срок стоимость облигации (номинал) и процент за пользование средствами (купонный доход) в будущем.

Облигации также называются бондами и считаются консервативным финансовым инструментом. Облигация подразумевает фиксированные условия, то есть эмитент обязан платить процент (купон) в четко фиксированные сроки и в фиксированном объеме. Их сравнивают с вкладами, но доходность облигаций обычно выше ставок по депозитам из-за наличия рыночных рисков и риска дефолта у компании-эмитента.

Доходность облигаций — это величина прибыли, которую инвестор получает в результате вложений в ценную бумагу. Таким образом, чтобы понять, насколько интересна та или иная облигация для вложений, инвестор должен уметь определять ее доходность.

Основные типы доходности облигаций

- Доходность бескупонной облигации

Бескупонная (дисконтная) облигация — это облигация, которая продается по цене ниже номинальной стоимости, а затем погашается по номиналу. Никаких других выплат держатели таких бумаг не получают. Доходность бескупонной облигации определяется разницей между ценой продажи и ценой покупки бумаги (как правило, при размещении такие облигации продаются инвесторам существенно дешевле номинала).

- Купонная доходность

Купонные облигации предполагают выплату держателям процентов (купона), которая производится с определенной периодичностью — например, раз в полгода или раз в год. Даты выплат установлены заранее, но размер купона со временем может изменяться. Купонная доходность определяется в процентах годовых и показывает прибыль, которую владелец облигации получит в качестве купонных выплат за год (при полугодовом купоне два раза в год выплачивается половина суммы). Это более широко распространенный вид доходности.

- Номинальная доходность

Номинальная доходность облигации показывает соотношение начисленного купона и номинальной стоимости ценной бумаги.

- Текущая доходность

Текущая доходность показывает соотношение начисляемого купона и актуальной рыночной цены облигации. При расчете этого показателя используется не номинальная стоимость бумаги, а ее текущая рыночная цена.

В случае краткосрочных вложений при расчете текущей доходности учитывают также накопленный купонный доход — часть купонных выплат, которая полагается предыдущему держателю облигации, но не была ему выплачена.

- Доходность к погашению (Yield to Maturity)

Доходность к погашению отражает прибыльность облигации на протяжении всего срока ее обращения, то есть показывает, сколько заработает инвестор, если купит облигации по текущей цене и не будет продавать раньше срока погашения. Простая доходность к погашению учитывает реальную цену покупки и стоимость бумаги на момент ее погашения. Эффективная доходность к погашению — это полный доход инвестора от вложений в облигацию с учетом реинвестирования полученных купонов на аналогичных условиях (по той же ставке купона). В реальности цена облигации меняется, поэтому и фактическая доходность будет отличаться.

- Доходность после удержания налогов

Доходы от облигаций облагаются налогом. Ставка налога в отношении доходов, полученных от облигаций, составляет 13%. Если сумма доходов превышает 5 млн рублей, ставка налога составит 15%. Для лиц, не являющихся резидентами России, ставка налога составляет 30%. Поэтому, чтобы понимать, какие реальные доходы может принести облигация, важно знать доходность после удержания налогов.

С помощью сервиса Банки.ру вы можете выбрать подходящие облигации.

Альтернатива валютным вкладам? Кто выпускает облигации в юанях и стоит ли их покупать

Практическая доходность все-таки одна — это доходность к погашению или оферте, говорит генеральный директор ИК «Иволга Капитал» Андрей Хохрин.

«Упрощенно, это купонная доходность, поделенная на рыночную стоимость облигации, уменьшенная или увеличенная на премию или дисконт рыночной цены облигации к ее номиналу, которые в свою очередь поделены на количество лет до погашения», — поясняет он.

Хохрин обращает внимание, что обычно при расчетах облигационных доходностей предполагается, что выплаченный купон реинвестируется в ту же облигацию. Многие эмитенты выплачивают купон ежемесячно, то есть при ставке купона 15% и его ежемесячной выплате доходность облигации достигнет уже 16%.

Управляющий по анализу банковского и финансового рынков ПСБ Дмитрий Грицкевич поясняет, что если по бумаге есть оферта, то доходность можно считать не к дате погашения, а к дате оферты. Оферта — это дата, в которую можно досрочно погасить номинал облигации.

Руководитель группы продаж и клиентских операций ПСБ Игорь Федосенко отмечает, что обычно инвесторы используют показатель доходности к погашению, когда планируют держать облигации до окончания срока обращения. В остальных случаях можно использовать текущую доходность — так проще сравнить облигации с разным сроком погашения. Купонную доходность, по его словам, используют преимущественно для оценки стоимости облигации до того, как она начнет торговаться на бирже.

Грицкевич добавляет, что для анализа привлекательности облигаций помимо доходности используют также спред к кривой ОФЗ — разницу между доходностью облигации и ОФЗ (облигации федерального займа) с соответствующими сроками и учетом рисков эмитента.

Как рассчитать доходность облигации

Доходность бескупонной облигации

Чтобы рассчитать доходность бескупонной облигации, нужно из номинальной стоимости облигации вычесть цену, по которой она приобреталась. В относительном выражении доходность вычисляется по формуле:

Д = (Н − Ц) / Ц * 100%, где:

- Д — доходность дисконтной облигации;

- Н — номинальная цена (цена погашения);

- Ц — цена покупки.

Пример: Лев приобрел облигацию Сбербанка номинальной стоимостью 1 000 руб. за 750 рублей с погашением в марте 2025 года. Через два года он получит 1000 руб., а его чистая прибыль составит 250 руб. Доходность облигации составляет:

1 000 руб. − 750 руб. = 250 руб., или (1 000 руб. — 750 руб.) / 750 руб. * 100% = 33,3% за два года или 16,65% годовых.

Купонная доходность

Для расчета купонной доходности нужно сумму купонных выплат поделить на стоимость облигации.

Номинальная купонная доходность

Для расчета номинальной купонной доходности применяется следующая формула:

Д = К / Н * 100%, где:

- К — сумма купонных выплат за период;

- Н — номинальная цена облигации.

Пример: Мария купила облигацию «Русала» за 1 000 руб., по которой предусмотрена выплата купона в размере 2,5% дважды в год.

Доходность облигации составляет:

(1 000 руб. /100% * 2,5% + 1 000 руб. / 100% * 2,5%) / 1 000 руб. * 100% = 5% годовых.

Текущая купонная доходность

Для расчета текущей купонной доходности применяется следующая формула:

Д = К / Ц * 100%, где:

- К — сумма купонных выплат за период;

- Ц — текущая рыночная цена облигации.

Пример: Светлана купила облигацию «Газпрома» номинальной стоимостью 1 000 руб. по рыночной цене 1 100 руб. По облигации предусмотрена выплата купона раз в год в размере 8% годовых.

Доходность облигации составит:

(1 000 руб. / 100% * 8%) / 1 100 руб. * 100% = 7,3% годовых.

Модифицированная текущая купонная доходность

В случае краткосрочных вложений учитывается также накопленный купонный доход:

Д = К / (Ц + НКД) * 100%, где:

- К — сумма купонных выплат за период;

- Ц — текущая рыночная цена облигации;

- НКД — накопленный купонный доход.

Накопленный купонный доход считается по формуле НКД = К * t / 365, где

- К — сумма купонных выплат за год;

- t — число дней от начала купонного периода.

Пример: Марина 1 марта купила облигацию «Роснефти» номинальной стоимостью 1 000 юаней за 1 100 юаней. По бумаге предусмотрена выплата купона в размере 1,5% дважды в год — 1 апреля и 1 октября, то есть 3% годовых. Марина заплатит предыдущему владельцу в качестве накопленного купонного дохода 12,5 юаней (1,5% от 1 000 юаней, купонный доход накопленный к 1 марта). Доходность облигации составит:

(1 000 юаней / 100% * 1,5% + 1 000 юаней / 100% *1,5%) / (1 100 юаней + 30 юаней * 152 / 365%) * 100% = 2,7%.

Доходность к погашению

При расчете такой доходности учитывается номинальная и рыночная цена, весь купонный доход и срок владения облигацией.

Простая доходность к погашению

Простая доходность к погашению рассчитывается по формуле:

Д = ((Н − Ц) + К) / Ц * 365 / t * 100%, где:

- Н — номинальная цена облигации (или цена ее продажи);

- Ц — рыночная цена бумаги при покупке;

- К — сумма купонных платежей за весь период владения бумагой;

- t — количество дней до погашения (продажи).

Пример: Иван 11 января 2021 года приобрел облигацию «Роснефти» номинальной стоимостью 1 000 рублей за 700 рублей. По облигации предусмотрена купонная выплата в размере 4% дважды в год (в мае и ноябре) или 8% годовых. 31 декабря 2022 г. Иван продал ценную бумагу за 900 рублей.

Доходность облигации составит:

((900 руб. − 700 руб.) + 1 000 / 100% * 4% * 4 раза) / 700 * 365 / 720 * 100% = 26,1%

Эффективная доходность к погашению

Эффективная доходность к погашению также учитывает реинвестирование полученных купонов. Формула будет выглядеть следующим образом:

Д= ((Н − Ц) + К) / Ц * 365 / t * 100% + ∑ИК, где

- Н — номинальная цена облигации (или цена ее продажи);

- Ц — рыночная цена бумаги при покупке;

- К — сумма купонных платежей за весь период владения бумагой;

- t — количество дней до погашения (продажи);

- ∑ИК — доход от реинвестирования купонных выплат.

Пример: Игорь 11 января 2021 года приобрел облигацию «Роснефти» номинальной стоимостью 1 000 рублей за 700 рублей. По облигации предусмотрена купонная выплата в размере 4% дважды в год (в мае и ноябре). Игорь инвестирует полученные купоны в приобретение облигаций на тех же условиях и держит до погашения. Дата погашения облигации — 31 декабря 2023 года. Доходность облигации составит:

Д = (( 1000 руб. − 700 руб.) + 1 000 / 100% * 4% * 6 раз) / 700 * 365 / 1 085 * 100% + ∑ИК = 26% + ∑ИК

При расчете показателя ∑ИК нужно учесть несколько последовательных реинвестиций купонных доходов, в результате чего появятся сложные проценты. Все это нужно учитывать в формуле при расчетах, что делает подсчет вручную трудоемким и нецелесообразным.

Поэтому при расчете эффективной доходности к погашению рекомендуем воспользоваться специальным онлайн-калькулятором. Например, на сайте Мосбиржи. Или онлайн-калькулятором облигационных доходностей на портале CBonds.ru (вкладка «Моделирование эмиссий»), отмечает Хохрин.

Самостоятельно эффективную доходность также можно посчитать в Excel через формулу ЧИСТВНДОХ, поясняет Грицкевич из ПСБ. Для этого нужно построить ряд с денежным потоком, включающим затраты на покупку облигации (с минусом), доходы от купона и погашения (с плюсом) и ряд дат.

Федосенко обращает внимание, что считать доходность к погашению самостоятельно инвестору необязательно — она есть в брокерских приложениях и на сайте биржи, где торгуются бумаги.

Как учитывать налоги при расчете доходности облигаций

НДФЛ взимается как с купонов, так и с дохода от прироста стоимости облигации (если они были проданы или погашены дороже, чем куплены), обращает внимание Хохрин. При этом, по его словам, обе базы налогообложения — купон и курсовая разница — не учитываются.

«Вы можете купить облигации по 105% от номинала и продать по 100% от номинала и за время владения получить 5% от их начальной стоимости в виде купона. С купона вы заплатите полный НДФЛ, по ставке 13–15%, который не сможете уменьшить на убыток от обесценения бумаг. Налог в этом примере сделает инвестицию убыточной», — отмечает эксперт.

Выбрать облигации в портфель

Грицкевич добавляет, что при покупке облигации в середине купонного периода инвестор выплачивает продавцу вместе с ценой облигации еще и НКД, при этом в дату выплаты весь размер купона облагается налогом. То есть инвестор уплачивает налог и за период, когда он не владел облигацией (с момента начала купонного периода и до момента покупки облигации на рынке).

Он также отмечает, что если ставка купона превышает ключевую ставку ЦБ РФ более чем на 5 процентных пунктов, то с превышения удерживается НДФЛ по ставке 35%. Если облигация валютная, то дополнительно удерживается налог на валютную переоценку.

Как рассчитать доходность после удержания налога

Руководитель налоговой дирекции УК «Альфа-Капитал» Константин Асабин отмечает, что финансовый результат, который должен быть уменьшен на размер НДФЛ — это предполагаемая доходность облигаций за вычетом комиссий и иных удержаний.

Как работают замещающие облигации и в чем интерес инвестора

«Если при доходе в 10% издержки обойдутся инвестору в 0,5%, финансовый результат составит 9,5%. Его нужно будет уменьшить на налог в 13%, что даст итоговый результат в 8,265%», — поясняет аналитик.

Как снизить налоговую нагрузку

Доходность облигаций учитывается в общем финансовом результате по соответствующему виду ценных бумаг, и такую доходность можно уменьшить на прямые расходы, которые несет инвестор (комиссии, сборы, иные удержания), говорит Асабин. Если работать с российским банком, брокером или управляющей компанией, все эти расходы обязательно учитываются, поясняет он.

По мнению Грицкевича, для оптимизации налоговой нагрузки с доходов за операции с облигациям лучше всего подходит индивидуальный инвестиционный счет (ИИС) типа А (вычет до 52 тыс. руб.). При этом можно написать заявление брокеру, чтобы купоны выплачивались не на брокерский, а на расчетный счет. Тогда купоны можно использовать в качестве пополнения ИИС (до 400 тыс. руб. в год).

Выбрать брокера для инвестиций

По словам Асабина, если инвестор не использует ИИС, для него доступен инвестиционный налоговый вычет. Он позволяет уменьшить налоговую базу до 3 млн руб. за каждый календарный год, в течение которого бумага принадлежала инвестору. Минимальный срок владения облигацией для получения вычета — 3 года.

О желании получить такой вычет нужно заранее, до окончания календарного года (налогового периода) известить банк, брокера или управляющую компанию. Если вычет через агента получить не удалось, необходимо подать налоговую декларацию.

Хохрин отмечает, что купонные доходы при расчете НДФЛ не сальдируются, а доходы и убытки от изменения цен разных облигаций в одном портфеле сальдируются (при условии, что инвестор их зафиксировал, то есть продал облигации). Это может быть маневром для оптимизации налоговой нагрузки, считает он. Грицкевич добавляет, что распространенным способом снижения НФДЛ является сальдирование убытков: уплаченный налог по купонам можно сальдировать с убытком по акциям и/или облигациям.

Подобрать облигации вы можете в этом разделе, выбрать подходящего брокера — здесь.

Еще по теме:

Как платить налоги с продажи акций

Сегодня вручную это делается редко, однако для правильного использования калькуляторов все равно надо знать, как рассчитать доходность облигаций. Предлагаем разобраться в этом на простых примерах.

Основная формула, как рассчитать доходность облигаций

Главной формулой для того, чтобы рассчитать доходность облигаций, как и любого другого вида инвестирования, принято считать такую:

Доходность = (Общая полученная сумма — Сумма вложения) / Сумма вложения * 100%.

Допустим, мы вложили во что-то 100 рублей и получили доход в 10 рублей. То есть в конце срока наш приход составил 110 рублей. Считаем:

Берем 110, отнимаем 100 равно 10, десять делим на вложенные 100 и умножаем на 100% равно 10% годовых.

Это универсальная формула простого процента. Далее рассмотрим детали и особенности ее применения в разных ситуациях.

Расчет доходности бескупонной облигации

Начнем с самого простого вариант — облигация без купона, продается с дисконтом и гасится по номиналу. По такому принципу работают, например, казначейские облигации США и масса других ценных бумаг. В России до дефолта 1998 года так выпускались ГКО, государственные краткосрочные облигации.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Допустим, мы покупаем бескупонную облигацию номиналом 1000 рублей за 950 рублей. Считаем по формуле:

От 1000 рублей отнимаем 950 рублей равно 50 рублей — это наш доход в рублях. Переводим его в проценты. Результат 50 рублей делим на вложенные 950 рублей и умножаем на 100% равно 5.2% годовых.

Расчет доходности купонной облигации

Усложним наш пример. Предположим, к ценной бумаге прилагается купон в размере 5%. То есть выплаты составят уже не 1000 рублей, а с купоном в размере 50 рублей.

Считаем общую сумму того, что будет выплачено через год. Берем 1000 рублей номинала и прибавляем 50 рублей итого равно 1050 рублей.

Вставляем результат в нашу базовую формулу и получаем:

Полученная сумма 1050 рублей минус то, что вложили 950 рублей равно 100 рублей, делим на то, что вложили, то есть на 950 рублей и умножаем на 100% равно 10.52%.

Учет налогов при расчете доходности облигаций

По состоянию на 2021 год инвестор, покупающий облигации, уплачивает два вида налогов. Первый — на полученный доход физическим лицом в размере 13%. При этом на купон НДФЛ платится сразу. То есть при получении дохода брокер, являющийся налоговым агентом, сразу его вычтет.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Вторая часть того же самого налога снимается тогда, когда инвестор получает прибыль при продаже или при погашении ценной бумаги, если она куплена с дисконтом.

Самый простой вариант точного расчета — предварительно скорректировать поступающие деньги на обязательные выплаты. В нашем примере и с 50 рублей купона, и с дисконта придется заплатить по 13%. Корректируем:

Считаем налог: 50 рублей умножить на 0.13 равно 6.5 рублей. То есть на руки по купону клиент получит 50 минус 6.50 рублей равно 43.5.

Еще 6.5 будет удержано налога на доход, полученный на прирост денег в результате покупки облигации с дисконтом.

Корректируем наш результат в базовой формуле.

Первым делом рассчитываем, что получим через год на руки после того, как брокер вычтет налог.

Номинал облигации в 1000 рублей плюс купон с удержанным налогом 43.50 минус налог на прирост стоимости от цены с дисконтом 6.50 рублей итого 1037 рублей.

Опять подставляем результат в базовую формулу. От 1037 рублей отнимаем 950 рублей итого доход в деньгах составит 87 рублей. Далее считаем доходность: 87 разделить на инвестиции в размере 950 рублей и умножить на 100% равно 9.16%. Результат, как это принято при расчете процентов, сокращен до второго знака после запятой.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Повышенная налоговая ставка

В нашем примере доход по купону равен 5%. Однако он может быть любым. Если слишком большим, то облигация будет продаваться не с дисконтом, а с премией, то есть дороже номинала. Доходность рассчитывается также, просто по купонам будет прибыль, а по премии — убыток, который скорректирует поступление денег до обычных рыночных условий. С точки зрения финансовой математики размер дисконта, или премии, или размер купона не имеют значения, результат считается одинаково.

Но есть разница с точки зрения налогообложения. По российскому закону, если ставка купона больше ставки рефинансирования ЦБ плюс 5%, то налог на доходы на сумму превышения составит не 13, а 35%. Это надо учитывать.

Пока ставка ЦБ оставалась высокой, это не имело практического значения. Но когда она достигнет в результате снижения, скажем, 3%, то разница окажется заметной. Рассмотрим это на примере.

Допустим, купон по облигации 10%. И она, разумеется, торгуется с премией. При этом ставка ЦБ стала как в Европе, для примера, 2%. Тогда 2+5 равно 7%, и все, что выше, идет под 35% налога.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Если номинал облигации равен 1000 рублей, то до налогов купон составит 100 рублей. Из них 70 рублей облагаются налогом 13%, а еще 30 рублей — 35%. По первой части брокер удержит 9.1 рублей, а по второй, по части превышения — еще 10.50 рублей, итого в сумме 19.60 рублей.

Далее как обычно, подставляем в базовую формулу, что получаем на руки: номинал 1000 рублей плюс купон 100 рублей минус налоги 19.60 рублей итого 1080.40 рублей. А вложили мы,1000 рублей. Тогда получается, что доходность равна 1080.40 минус 1000 рублей разделить на 1000 рублей и умножить на 100% равно 8.04%.

Как рассчитать доходность за несколько лет, доходность к погашению

В нашем примере мы исходили из того, что погашение происходит ровно через год после покупки. А если нет? Тогда в формулу нужно добавить ту часть, которая сделает поправку на сроки. То есть полученный результат умножим на количество дней в году, предположим, 365, хотя по некоторым инструментам сроки традиционно отличаются, разделить на число дней до погашения.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Смысл этой операции заключается в том, чтобы привести доход за любой срок к годовому проценту. Таким образом, мы получим возможность сравнивать все инструменты по одному критерию — годовой доходности.

Возьмем еще раз самый первый пример и предположим, что купленная на тех же условиях бумага будет погашена через два года, а не через год. Пересчитываем с поправкой на это, подставив те же цифры в формулу:

Доходность = (Полученная сумма — Сумма вложения) / Сумма вложения *365/Число дней до погашения *100%.

Итак, 1100 рублей, которые мы получим при погашении минус 1000 рублей вложенных равно 100 рублей. Умножаем на 365 деленные на 730, то есть и умножаем результат на 100% итого получится 5 процентов годовых.

Не сложно посчитать, что если бы удалось получить те же деньги за полгода, а не за год, то доходность такой облигации была бы в два раза выше, а не ниже.

Сложные проценты

В заключение приведем еще одну формулу, как рассчитать сложные проценты, если удастся полностью реинвестировать получаемые деньги в течение нескольких лет.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Для того, чтобы правильно посчитать полную доходность такого вложения, надо узнать, сколько денег будет получено с учетом сложного процента. Сделать это можно по формуле:

S = P*(1+ i)^n (в степени n),

где S – получаемая сумма, P – цена облигации при покупке, i – процент в сотых долях, а n – число выплат.

Например, облигация номиналом 1000 рублей, срок обращения не один, а два года, купон 5%, то, есть ι = 0,05. Подставляем в формулу и получаем:

Вложенная 1000 * (1+0.05)^2 или 1000 умножить на 1.05 в квадрате итого равно 1000*1.1025 равно 1102.5 рубля. Именно столько получит инвестор за два года в случае, если он полностью реинвестирует купон.

Далее проводим обычный расчет, как мы и делали ранее.

Как рассчитать на практике

В действительности никто вручную в наше время проценты не считает. Соответствующие функции есть в программе Excel, а также на многих сайтах в Интернете. В том числе популярностью пользуется онлайн калькулятор, расположенный на сайте Московской биржи. Его преимущество в том, что он использует котировки в реальном времени, то есть их не надо вводить вручную.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Еще стоит отметить, что обычно в торговых системах на странице облигаций автоматически напротив каждой из них подсчитывается в отдельной колонке доходность по бумаге к погашению.

Однако при этом у всех готовых решений есть, чаще всего, один общий недостаток: они не учитывают налоги.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Облигации считаются самым простым финансовым инструментом на бирже. Однако при этом у данных ценных бумаг есть свои нюансы, о которых должен знать каждый инвестор прежде, чем их купить. В этой статье расскажем о том, что такое доходность облигации, от чего она зависит и как её посчитать.

Что такое доходность облигации простыми словами

Облигация — долговое обязательство эмитента бумаги (того, кто её выпустил) перед держателем (тем, кто ей владеет). Эта бумага подтверждает, что тот, кто выпустил облигацию (компания или государство), одолжил капитал у инвестора с обещанием вернуть деньги с процентами в определённый срок.

Чтобы понимать, насколько прибыльна долговая бумага, инвестор должен уметь рассчитать её доходность. Если говорить простыми словами, доходом по облигации называется величина прибыли, полученная инвестором от вложений в ценную бумагу.

От чего зависит доход

Факторов, влияющих на доход облигации, много. Рассмотрим основные.

Рост котировок. Заработать инвестор может путём продажи бумаги по цене выше её покупки, так как облигациям, как и другим ценным бумагам на рынке, характерна волатильность.

Волатильность — показатель изменчивости цены актива за определённый промежуток времени.

Размер купона. Процент по облигации называется купоном. Эмитент облигации платит инвестору определённую сумму раз в месяц / квартал / год за то, что он одолжил у инвестора деньги.

По способу получения купонного дохода долговые бумаги бывают трёх видов:

- Купонная облигация. Инвестору в равные промежутки времени начисляется купонный платёж, а в конце срока обращения выплачивается обратно номинал бумаги.

- Облигация с плавающим купоном. Доходность по бумаге не фиксирована и изменяется вместе с внешними показателями: инфляцией, ключевой ставкой ЦБ и т. д.

- Дисконтная облигация. По ним не выплачиваются проценты за владение. Доходность бескупонной облигации фиксирована и формируется за счёт разницы между ценой покупки ниже номинала и первоначальной стоимостью облигации.

Погашение облигации. Это дата, в которую долговая бумага перестаёт торговаться на рынке. Как правило, в этот день эмитент выплачивает последний купон и возвращает инвестору номинал в полном размере.

Если инвестор приобрёл облигацию изначально ниже цены номинала, то при погашении, помимо купонов, он получит доход в виде курсовой разницы бумаги. Если же облигация покупалась по цене выше её первоначальной стоимости, то после выплаты номинала инвестор зафиксирует убыток.

Какие бывают виды

Чтобы выбрать облигацию, нужно сперва оценить её доходность. С одной стороны, инвестору не обязательно самостоятельно рассчитывать все показатели. Доходность бумаг можно узнать на сайтах Московской и Санкт-Петербургской бирж, а также в онлайн-приложении своего брокера.

С другой стороны, долговые бумаги не всегда продаются по номинальной стоимости. Соответственно, облигация может принести как больше прибыли, так и меньше ранее заявленным значениям. И чтобы правильно определить эту величину, необходимо различать виды доходности по облигациям.

Купонный доход

Данный показатель необходим, чтобы понимать, какой процент от номинала облигации (купон) начисляется каждый месяц / квартал / полгода / год.

Несмотря на то, что купонный доход выплачивается в определённые сроки, сумма купона начисляется инвестору ежедневно. Поэтому, если решите продать облигацию раньше следующего платежа, то уже начисленные неполные купоны вы не потеряете — следующий держатель облигации выплатит вам накопленный купонный доход (НКД) автоматически.

В этом примере есть и обратный эффект. Если вы только покупаете облигацию, то при выплате очередного купонного дохода часть полученной прибыли с вас спишут в пользу предыдущего владельца. Сумма списаний зависит от того, сколько дней прошло с момента выплаты прошлого купона.

Текущая доходность облигации

Если купонная доходность облигации определяется на основе номинала бумаги, то текущая учитывает только реальную цену приобретения бумаги на рынке.

Доходность к погашению облигации (простая)

Доходность к погашению облигации — экономический показатель, который отражает прибыльность бумаги на протяжении всего срока её обращения.

Простая доходность к погашению учитывает не только реальную цену покупки, но и ожидаемую стоимость погашения.

Если инвестор намерен владеть облигацией до конца её срока, то планируемая цена погашения бумаги будет равна её номиналу.

Эффективная к погашению

Эффективная доходность облигации — полный доход инвестора от вложений в долговую бумагу с учётом реинвестирования купонов по аналогичной купонной ставке.

Как рассчитать доходность облигации

Определить доходность долговой ценной бумаги можно 4 способами. Перед тем как считать доходность облигации, важно узнать некоторые данные:

- номинал облигации;

- размер купона / купонную ставку;

- срок погашения бумаги;

- рыночную стоимость облигации;

- частоту купонных выплат.

1 способ. Если покупать облигацию по номиналу и определять только купонный доход, потребуется следующая формула:

Купонный доход, за год = (Размер годовых купонов / Номинал) × 100%

Пример расчёта доходности облигации.

Эмитент выпустил облигацию номиналом 1000 руб. с ежеквартальной выплатой 25 руб. Определим купонный доход.

Купонный доход, за год = (25 руб. х 4 / 1000 руб.) х 100% = 10%

Таким образом, годовой купонный доход составляет 10%. Для простоты восприятия в данном случае учитывается тот факт, что инвестор приобрёл корпоративную облигацию по номиналу и держал её в своём инвестиционном портфеле весь срок обращения.

2 способ. При приобретении бумаги по цене, отличной от номинала, необходимо будет рассчитать текущую доходность облигации:

Доходность, годовых = (Купонный доход за год / Цена покупки облигации) × 100%

Пример расчёта справедливой доходности облигации.

Номинал долговой бумаги компании А равен 1000 р. Доходность по облигации составляет 8%. Купонный доход за год — 80 р. Инвестор покупает эту бумагу на вторичном рынке по цене 970 р. Определим её текущую доходность.

Доходность, годовых = (80 р. / 970 р.) х 100% = 8,24%

В данном случае показатель выше первоначальной купонной ставки, так как текущая стоимость облигации ниже номинала. По доходности бумага выглядит привлекательной, её необходимо покупать.

3 способ. Если же инвестор купил облигацию не по номиналу и знает, по какой цене он готов будет её продать, то его расчёт должен сводиться к формуле простой доходности облигации:

((Номинал − Полная цена покупки + Все купоны за период владения) / Полная цена покупки) × (365 / Количество дней до погашения) × 100%

Определим простую доходность к погашению долговой бумаги на основе следующего примера.

Номинал облигации — 1000 руб. Купон в размере 20 руб. выплачивается 4 раза в год (каждый квартал). Срок обращения — 2 года. Облигация начала торговаться на рынке 1 марта. При этом инвестор приобретает бумагу по цене 950 руб. 1 июня, сразу же после первой выплаты купона. Соответственно, предыдущему владельцу инвестор не перечисляет ничего из накопленного купонного дохода (НКД).

Купонов для выплат осталось 7 (4 раза х 2 года − 1 купон). Общая сумма оставшихся купонов — 140 руб. (7 х 20 р). Количество дней до погашения — 638 (365 х 2 года − 92 дня).

Примечание. Суммарно весенних дней в календаре — 92.

Считаем:

((1000 руб. − 950 руб. + 140 руб.) / 950 руб.) × (365 / 638) × 100% = 11,44%

Получается, что годовая доходность облигации составит 11,44% с учетом неполученного купона, но с ценовым дисконтом при покупке.

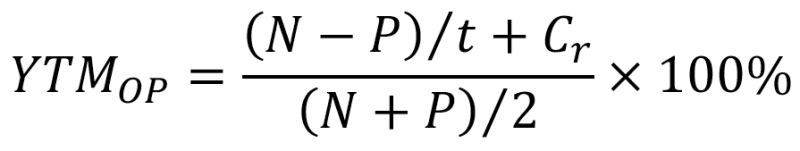

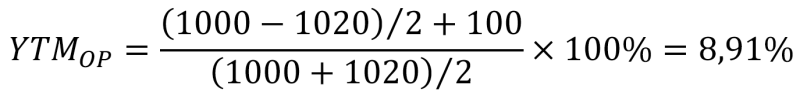

4 способ. Наиболее объективным и полным вариантом определения доходности облигации с учётом возможности реинвестирования купонных платежей можно считать формулу расчёта эффективной доходности:

- YTMOP — доходность к погашению;

- Cr — сумма купонных выплат за год;

- P — текущая рыночная цена облигации;

- N — номинал облигации;

- t — лет до погашения.

Простой пример для расчёта эффективной доходности.

Номинал облигации — 1000 руб. Инвестор приобрел бумагу за 1020 руб. Ставка купона — 10%. Соответственно, сумма купонных выплат составит 100 руб. Срок обращения — 2 года.

Рассчитаем:

Итоговая доходность по бумаге составляет для инвестора не 10% годовых, а лишь 8,91%.

Налог на доход и комиссия брокера

По состоянию на 2022 год ставка НДФЛ по операциям с ценными бумагами равна 13%. Налоговым агентом на фондовом рынке является сам брокер. Это значит, что при продаже ценной бумаги из полученного инвестором дохода брокерская фирма автоматически вычтет сумму налога.

Если совокупный доход за год более 5 млн руб., то сумма превышения данного порога облагается НДФЛ по ставке 15%.

Помимо налогов, с инвестора также взимаются различные комиссии — сборы со стороны брокера. Их размер зависит от выбранного вами тарифа.

За что брокер может взимать комиссию:

- За ведение счёта. Как правило, российские брокеры взимают подобную комиссию, если клиент совершал хоть одну торговую операцию за месяц.

- За сделки. Это основной вид брокерской комиссии. Плата в пользу брокера взимается за каждую покупку и продажу ценной бумаги. У всех посредников величина сбора разная и может варьироваться в диапазоне от 0,05 до 0,1% от суммы сделки.

- За вывод средств. Согласно тарифу, брокер имеет право взимать с клиента фиксированный процент от величины вывода средств. Однако данная форма комиссии всё реже практикуется на рынке.

- За доступ к торговым платформам. Зачастую брокер не берёт комиссию за установку торгового терминала, разработанного брокерской компанией. Однако посредник может взять с инвестора фиксированную комиссию, если сумма депозита меньше заявленной для бесплатной установки ПО.

- Депозитарная комиссия. Когда инвестор откроет у посредника брокерский счёт, ему автоматически открывается и депозитарный счёт для учёта ценных бумаг. Сейчас почти все российские брокеры отказались от данной комиссии. Однако нередко этот вид комиссии может быть прописан в общих условиях тарифа.

Важно! Прежде чем выбрать брокера, тщательно ознакомьтесь с тарифными планами каждого. Зачастую в правилах пользования тарифом могут прописываться дополнительные комиссии за те или иные действия, совершаемые инвестором.

Почему меняется доходность к погашению?

Доходность к погашению облигации нередко в течение всего срока обращения изменяется. Причиной этому может быть изменчивость процентных ставок ЦБ, кризис в экономике, обострение политической обстановки в стране и в мире и многое другое.

Что происходит с доходностью облигации, когда цена облигации растёт?

Когда облигация начинает дорожать, то уровень её доходности падает.

Где посмотреть доходность к погашению облигации?

Наиболее эффективный и быстрый способ узнать доходность к погашению облигации — воспользоваться облигационным калькулятором на сайте биржи. Также можно посмотреть доходность в личном кабинете у брокера или рассчитать её значение самостоятельно.

Как рассчитать НКД по облигации?

Накопленный купонный доход по облигациям рассчитывается по следующей формуле:

НКД = Н × (С / 100) × Д / 365, где

- Н — величина номинала,

- С — годовая ставка купона,

- Д — число дней с момента прошедшей выплаты по купону.