Дата публикации: 31.05.2022 02:16

Электронный сервис «Проверить статус налогоплательщика налога на профессиональный доход» (НПД), размещенный на сайте ФНС России, позволит узнать, зарегистрирован ли человек в качестве «самозанятого». Сервис бесплатный и не требует регистрации в нем. Для получения информации о статусе «самозанятого» достаточно ввести его ИНН и указать дату, на которую нужно узнать статус.

Напомним, что физические лица, в том числе индивидуальные предприниматели, изъявившие желание перейти на специальный налоговый режим «Налог на профессиональный доход», обязаны встать на учет в налоговом органе в качестве налогоплательщика НПД (ч. 1 ст. 5 Федерального закона от 27.11.2018 № 422-ФЗ).

Для подтверждения постановки на учет, а также получения информации о сумме полученных доходов, облагаемых НПД, в мобильном приложении и веб-кабинете «Мой налог», реализована возможность сформировать в электронной форме следующие справки:

– о постановке на учет (снятии с учета) физического лица в качестве налогоплательщика налога на профессиональный доход (КНД 1122035);

– о состоянии расчетов (доходах) по налогу на профессиональный доход (КНД 1122036).

«Самозанятые» также могут через мобильное приложение уполномочить на реализацию установленных Законом № 422-ФЗ прав и исполнение обязанностей операторов электронных площадок и (или) кредитные организации, которые осуществляют информационный обмен с налоговыми органами.

Как проверить статус самозанятого и зачем это нужно

Бизнесу удобно и выгодно сотрудничать с самозанятыми, но нельзя забывать о рисках. Расскажем, какую роль в безопасном сотрудничестве играет проверка статуса самозанятого и как это сделать.

В чем выгода сотрудничества с самозанятыми

Плательщики налога на профессиональный доход самостоятельно регистрируют свой доход и уплачивают налог в бюджет.

С помощью самозанятых удобно закрывать потребности в дополнительном персонале для выполнения разовых или проектных задач. Но чтобы не возникало претензий со стороны налоговой, важно убедиться, что у исполнителя есть актуальный статус плательщика НПД.

Подробнее о правилах, которых необходимо придерживаться бизнесу, чтобы сотрудничество с самозанятыми оставалось безопасным и выгодным, писали здесь.

Зачем нужно проверять статус самозанятого

Статус плательщика НПД может отсутствовать по разным причинам:

-

исполнитель никогда не получал статуса самозанятого и умышленно ввел заказчика в заблуждение;

-

исполнитель без предупреждения снялся с учета;

-

исполнитель утратил статус, так как нарушил требования закона № 422-ФЗ.

Если право на применение режима утратил исполнитель со статусом ИП, то у заказчика проблем не возникнет. ИП всегда самостоятельно платят налоги с суммы вознаграждения на любом налоговом режиме.

Если же исполнитель – физлицо:

-

При перечислении вознаграждения придется удержать НДФЛ и перечислить в бюджет. Если оплата уже произведена, а исполнитель больше не выходит на связь, то следует известить налоговую о невозможности удержать НДФЛ.

-

С суммы вознаграждения нужно заплатить страховые взносы в размере 30% от выплаты.

-

Сведения о заключенных и расторгнутых договорах ГПХ нужно отразить в новой форме ЕФС-1 и сдать ее в установленные сроки.

Если вовремя не обнаружить потерю статуса исполнителем, то можно просрочить сроки уплаты налога, страховых взносов и сдачи отчетности. За просрочки предусмотрены штрафы и пени.

Поэтому очень важно перед началом сотрудничества и перед каждой выплатой проверять статус самозанятого.

Как проверить статус самозанятого

Проверить статус самозанятого можно двумя способами:

-

Запросить у исполнителя справку по форме КНД 1122035 из приложения «Мой налог».

-

Воспользоваться специальным сервисом налоговой. Для проверки необходимо указать ИНН исполнителя и дату, на которую нужно уточнить статус.

Сотрудничество с самозанятыми через сервис Наймикс позволит минимизировать все риски: сервис автоматически проверяет статус исполнителя перед каждой выплатой, формирует чеки и направляет заказчику. В случае, если статус изменился, деньги не будут перечисляться.

Электронный документооборот позволяет подписывать документы без личного присутствия и автоматически формировать полный пакет в логике Договор-Акт-Чек.

Как бизнесу можно себя подстраховать

Лучше заранее прописать все спорные моменты в договоре.

Например, если исполнитель снимется с учета или лишится статуса плательщика НПД, то обязан в течение трех дней известить об этом заказчика. В противном случае исполнитель обязан возместить все убытки, понесенные заказчиком.

Бесплатный чек-лист: как работать с самозанятыми

Снизьте риски получить штраф

Забирайте чек-лист

Заполните форму ниже — пришлем его на ваш e-mail

Реклама: ООО «НАЙМИКС», ИНН: 5047217640

Ежедневно в России оформляют самозанятость 8,5 тысячи человек, эти данные есть на сайте ФНС. Самозанятость — специальный налоговый режим, который позволяет любому человеку официально работать на себя. Налог на профессиональный доход у самозанятых составляет 4 %, если заказчик — физлицо и 6 %, если заказчик — юрлицо или ИП.

Самозанятыми могут быть, например, дизайнеры, копирайтеры, парикмахеры. Бизнесу выгодно сотрудничать с ними при проектной работе. Плюс для заказчика в том, что о своих доходах они отчитываются сами и за них не надо платить налог. Самозанятость важно проверять. Если окажется, что у исполнителя отсутствует статус, вам придется платить за него НДФЛ и страховые взносы как за физлицо.

Проверка самозанятого

Рассмотрим пример. Компания нанимает коуча для выступления на хакатоне. Коуч оказывается лжесамозанятым: утверждает, что у него есть статус, но на самом деле его нет. Руководитель верит ему на слово и не проверяет перед тем, как заключить договор. После перечисления исполнителю вознаграждения в размере 100 тысяч рублей в компанию приходит уведомление от налоговой с требованием выплатить за него НДФЛ и страховые взносы:

- НДФЛ (13 %) — 14 943 рубля.

- Пенсионное страхование (22 %) — 25 288 рублей.

- Медицинское страхование (5,1 %) — 5 863 рубля.

Итого: 46 094 рубля. Такая крупная сумма вышла потому, что заказчик заплатил деньги физлицу, а не самозанятому. Если компания вовремя ее не оплатит, то ФНС может начислить штраф — 20 % от суммы налога и страховых взносов (ст. 122 НК РФ).

Иногда самозанятые сами не знают, что лишились статуса. Допустим, если при подписании договора самозанятость была актуальна, а во время выполнения работы аннулировалась. Это может произойти из-за того, что фрилансер превысил ежегодный лимит по заработку, получив более 2,4 млн рублей от заказчиков. Проверка исполнителя до подписания договора и перед оплатой поможет не допустить эту ситуацию.

Проверьте статус самозанятого в Контур.Фокусе

Попробовать бесплатно

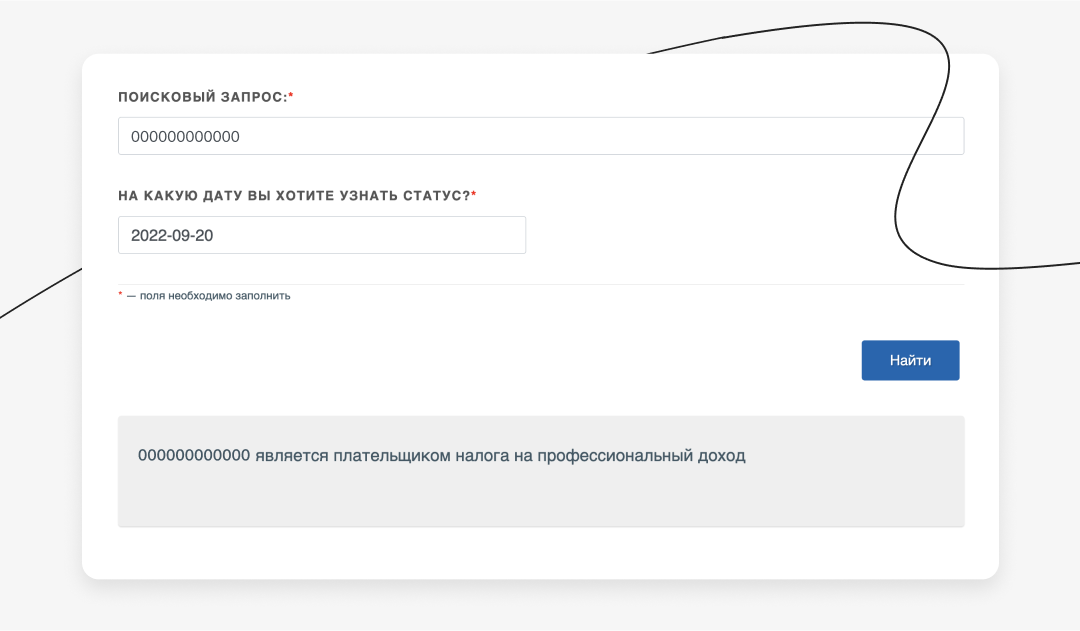

На сайте Федеральной налоговой службы (ФНС)

Чтобы проверить, является ли контрагент самозанятым, можно обратиться к сервису ФНС. Узнайте ИНН исполнителя и введите его на сайте налоговой. Также нужно указать дату, на которую вы хотите уточнить статус самозанятого. Никаких других данных о физлице, кроме информации о статусе, сайт налоговой не выдаст.

Узнать самозанятость в ФНС

Попросить у исполнителя справку

Самозанятый может получить справку в приложении «Мой налог». Она формируется несколько секунд и приходит в виде документа с подписью ФНС. Документ можно сохранить или отправить заказчику в электронном виде.

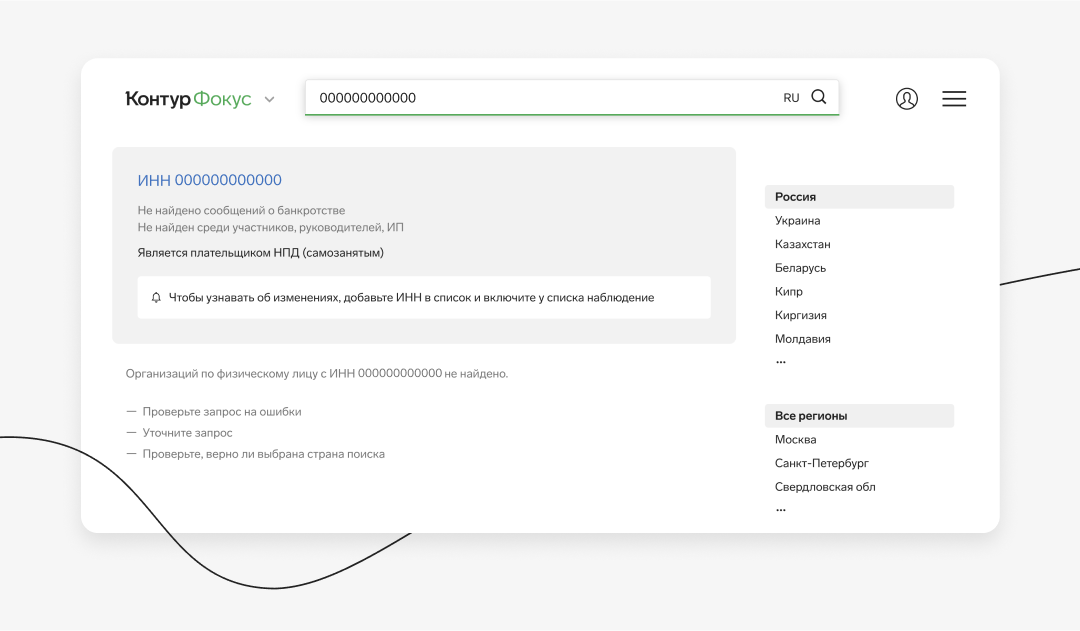

Как дополнительно проверить самозанятого

Чтобы быть уверенным в добросовестности самозанятого, нужно не только узнать, есть ли у него статус, но и получить другие важные сведения. Например, не находится ли он в розыске, нет ли у него задолженностей по налогам. Всю эту информацию можно найти в Контур.Фокусе. Особенность сервиса в том, что, помимо информации о статусе плательщика НПД, он предоставляет отчет о проверке физлица. В нем содержатся следующие сведения:

- информация о действительности паспорта;

- задолженности по налогам;

- исполнительные производства контрагента;

- нахождение в розыске, реестре дисквалифицированных лиц ФНС, списке террористов и экстремистов;

- связи физлица с ИП и юрлицами;

- банкротство.

Перед тем как заказать отчет, нужно запросить у самозанятого согласие на обработку персональных данных. Подробные отчеты доступны на тарифе «Премиум». Но в демоверсии Фокуса вы можете проверить бесплатно, оформил ли исполнитель самозанятость. Достаточно ввести его ИНН.

Проверка самозанятого в Фокусе

Если хотите узнать о качестве работы самозанятого, рекомендуем поискать информацию о нем на сайтах для фрилансеров. Многие самозанятые регистрируются там, чтобы продвигать услуги. В анкете, как правило, есть отзывы заказчиков, информация об опыте работы и специализации. Примеры сайтов:

- Profi.ru.

- Weblancer.

- FL.ru.

- Freelance.ru.

Проверьте статус самозанятого в Контур.Фокусе

Попробовать бесплатно

Если исполнитель — ИП

Для заказчика такая сделка безопасна, так как вся ответственность будет лежать на индивидуальном предпринимателе. Если у налоговой возникнут вопросы, она обратится непосредственно к нему.

Если исполнитель — физическое лицо

Начинать сотрудничество с таким контрагентом невыгодно: компания станет налоговым агентом физлица и ей придется заплатить 13 % НДФЛ и страховые взносы (ст. 226 НК РФ). Еще хуже, если исполнитель, у которого нет самозанятости — гражданин другого государства. В таком случае заказчику будет необходимо оплатить налоги в размере 30 % от выплаты по договору.

Обязанность самозанятого сообщать о потере статуса

Самозанятый может потерять статус в двух случаях: если он сам снялся с регистрации или заработал более 2,4 млн рублей в год. В законе не прописано, что он должен предупреждать заказчика об утрате статуса. Однако вы можете сами включить в договор условие, что исполнитель обязан сообщить о том, что потерял статус. Так вы обезопасите себя от уплаты налога.

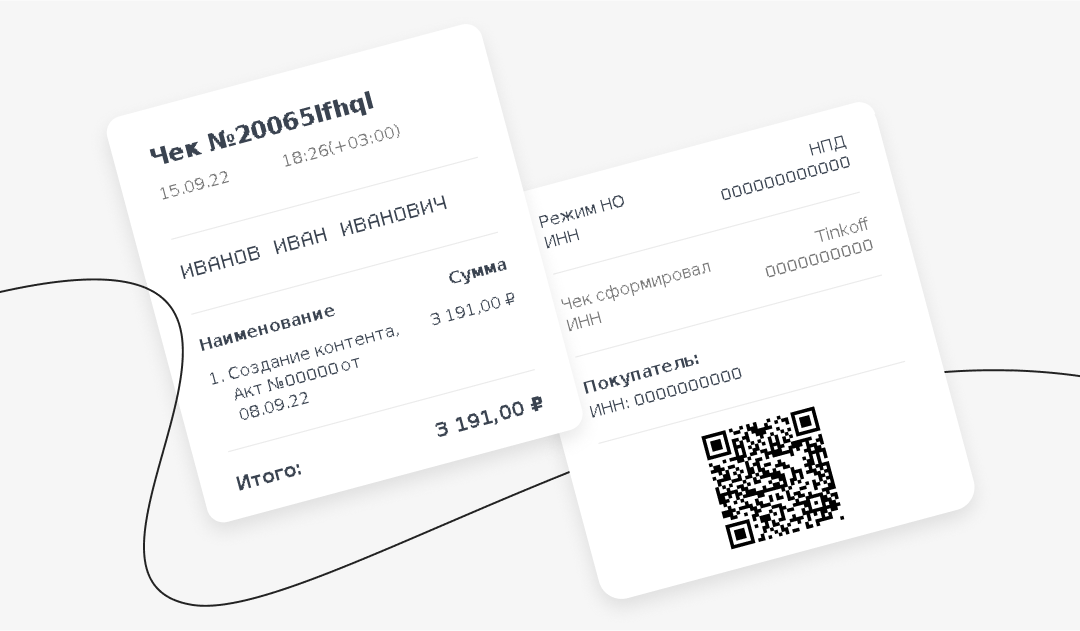

Чек за работу самозанятого

Такое может случиться, если вы перечислили самозанятому деньги за работу, а он не заплатил налог и не прислал вам чек. Чек — это основной документ в работе самозанятого. Он передается заказчику плательщиком НПД при получении вознаграждения. С помощью чека самозанятый докладывает налоговой о своем доходе и освобождает работодателя от уплаты НДФЛ.

Если самозанятый не предоставил заказчику чек, ФНС посчитает, что он платил ему как физлицу, и удержит налоги и взносы с компании.

Проверять самозанятых граждан важно так же, как контрагентов со статусом ИП и юрлиц. Если компания пренебрегает проверкой, ей не избежать проверок, убытков или даже штрафов. Например, если оказалось, что у контрагента не было самозанятости, а заказчик об этом не знал и перечислил ему вознаграждение, но не уплатил налоги и взносы, то ФНС начислит штраф. Как мы упоминали выше, он составит 20 % от суммы налога и страховых взносов (ст. 122 НК РФ).

Проверьте статус самозанятого в Контур.Фокусе

Попробовать бесплатно

Сотрудничать с самозанятыми выгодно: вы оплачиваете только товары или услуги, а налоги перечисляет сам исполнитель. Однако нужно быть бдительным: если исполнитель неожиданно перестанет быть самозанятым, у компании могут возникнуть проблемы.

Рассказываем, как проверить статус самозанятого и что делать, если исполнитель его лишился.

Как проверить статус самозанятого

И почему об этом нельзя забывать

Подписывайтесь на наш telegram-канал для всех, кто нанимает

Зачем вообще нужна проверка

Самозанятые — это люди, которые работают на себя и самостоятельно платят налог на профессиональный доход (НПД):

4%, если заказчик услуг (работ) — физическое лицо;

6%, если заказчик — организация.

Исполнитель перестанет быть самозанятым, если:

откажется от статуса плательщика НПД самостоятельно,

его доход за год составит более 2,4 млн рублей.

В этом случае компании придется платить НДФЛ и страховые взносы с вознаграждения, которое получил исполнитель. И если она их не заплатит, Федеральная налоговая служба (ФНС) назначит ей штраф — 20% от суммы неуплаченного налога и страховых взносов (ст. 122 НК РФ).

Чтобы избежать ситуации, когда исполнитель перестал быть самозанятым, а вы не узнали об этом вовремя и получили штраф:

включите в договор пункт о том, что исполнитель обязуется сообщить заказчику об утрате статуса самозанятого;

проверяйте наличие у исполнителя статуса самозанятого как при заключении договора, так и перед оплатой товра/услуги. Это не обязательно делать вручную — можно автоматизировать процесс с помощью сервиса «Подработка» от Работа.ру.

* среди пользователей сервиса Работа.ру

Реклама. ООО «РДВ-софт» (ИНН 7709969870).

erid: LjN8KVGX4

Весенние скидки на Работе.ру

Получите скидку 20% на популярные* инструменты для найма — и сделайте поиск сотрудников эффективнее.

Как самостоятельно проверить статус самозанятого

Убедиться, что у исполнителя оформлена самозанятость, можно:

На сайте ФНС

1. Пройдите по ссылке.

2. Введите ИНН самозанятого в соответствующее поле и выберите нужную вам дату.

3. Нажмите «Найти».

Система моментально выдаст вам информацию о статусе гражданина в определенный день.

По справке

Самозанятый может сформировать справку о своем статусе в приложении «Мой налог» и отправить ее заказчику. Это официальный документ с подписью ФНС.

Новые сотрудники ждут вас на Работе.ру. Размещайте вакансии со скидкой 20% по промокоду prorabota. Подробности акции — по ссылке.

Реклама. ООО «РДВ-софт» (ИНН 7709969870).

- erid: LjN8KDXdA

Что делать, если самозанятый лишился статуса

Если самозанятый одновременно зарегистрирован и как индивидуальный предприниматель (ИП), то все риски, связанные с потерей статуса, он несет сам.

Но если вы сотрудничали с физическим лицом без статуса ИП, то придется заплатить человеку НДФЛ и страховые взносы со всех выплат, которые вы ему начислили после того, как он лишился статуса самозанятого. А если вы только начали сотрудничество — то расторгнуть договор.

Ставка НДФЛ по общему правилу составляет 13%. Что касается страховых взносов, в 2023 году исполнители по договорам подряда, авторского заказа, оказания услуг и лицензионным договорам получили право на пособия по временной нетрудоспособности и на декретные выплаты.

Тариф страховых взносов на обязательное пенсионное, медицинское и социальное страхование составляет:

0% — в рамках единой предельной величины базы;

15,1% — с выплат сверх предельной величины базы.

Единая предельная величина страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством в 2023 году составлят 1 917 000 рублей с нарастающим итогом.

Если компания-заказчик вовремя не отследит, что исполнитель потерял статус самозанятого, она должна будет выплатить в бюджет 43% от вознаграждения исполнителя.

Когда еще придется платить НДФЛ и страховые взносы

ФНС может потребовать заплатить НДФЛ и страховые взносы за самозанятого с подтвержденным статусом, если:

Исполнитель работал в компании по трудовому договору в течение двух прошлых лет, а теперь работает по ГПХ как самозанятый.

Доход, который бывший сотрудник получает от экс-работодателя, нельзя облагать налогом по ставке 6%. Компания всё равно заплатит 13%. В противном случае налоговая легко это обнаружит — сверив ИНН организации, который самозанятый указывает в чеке, с ИНН его бывшего работодателя, — обяжет компанию доплатить неуплаченные налоги и взносы, а также штраф. Кроме того, есть риск, что договор ГПХ переквалифицируют в трудовой.

Исполнитель не сформировал для заказчика чек и не заплатил налог.

Самозанятый обязан оформлять чек через приложение «Мой налог» и передавать его заказчику в момент расчета после окончания работ. Это не зависит от способов расчета — наличными или с использованием электронных средств платежа. Если оплата происходит заочно и безналично, исполнитель должен передать чек не позже девятого числа следующего месяца. Если он этого не сделает, ФНС может решить, что самозанятому заплатили как физическому лицу, и доначислит НДФЛ и взносы.

Есть что сказать по теме? Напишите нам.

Нажимая на кнопку, вы даете Согласие на обработку персональных данных, принимаете Правила и условия Соглашения об условиях использования сайта rabota.ru.

Добавить в «Нужное»

Статус самозанятого

Спецрежим в виде уплаты налога на профессиональный доход (НПД) действует с 2019 года. Перейти на уплату НПД может любой гражданин, работающий сам на себя (то есть не имеющий работников). Иметь статус предпринимателя для этого не надо. В то же время граждане, зарегистрированные в качестве предпринимателей, не имеющие наемных работников, могут одновременно зарегистрироваться в качестве самозанятого с целью снижения налоговой нагрузки. То есть человек будет одновременно предпринимателем и иметь статус самозанятого.

Проверить самозанятого по ИНН

Если человек зарегистрировался в качестве самозанятого лица, то сведения об этом будут содержаться в специальном реестре самозанятых граждан 2020 – 2021 г. Такой реестр ведет Федеральная налоговая служба (ст. 5 Закона от 27.11.2018 № 422-ФЗ). Самозанятый в любой момент может распечатать из мобильного приложения «Мой налог» или из Личного кабинета на сайте ФНС справку, подтверждающую постановку на учет в качестве самозанятого.

Проверка самозанятого на сайте ФНС

Как проверить самозанятого? Для проверки статуса самозанятого (плательщика налога на профессиональный доход) ФНС разместила на своем сайте специальный сервис. Достаточно указать ИНН человека и дату, на которую вы хотите сделать проверку. В ответ сервис онлайн покажет вам, имеет ли человек с таким ИНН статус самозанятого на указанную дату. Сервис является бесплатным.

Сервис удобен для организаций и предпринимателей, которые хотят заключить гражданско-правовой договор с самозанятым гражданином (или уже заключили). Ведь с доходов, выплачиваемых самозанятым, не нужно удерживать НДФЛ и не нужно уплачивать страховые взносы. А значит, важно понимать, зарегистрирован ли человек как самозанятый (плательщик налога на профессиональный доход) на дату выплаты дохода или уже потерял этот статус.

Как получить статус самозанятого лица в России

Для этого нужно пройти процедуру регистрации в качестве самозанятого лица. Подробно об этом мы рассказали здесь.

А о том, как предпринимателю получить статус самозанятого, мы рассказали отдельно.

![]() Форум для бухгалтера:

Форум для бухгалтера: