Ведущий специалист по налогообложению • Стаж 8 лет

В ряде случаев нужно узнать данные из декларации за прошлые периоды. А что делать, если копии на руках нет? В статье расскажем, как восстановить налоговую декларацию в 2023 году, возможно ли получить копию документа в налоговой и как сохранить отчетность, чтобы при необходимости она была под рукой.

Копия налоговой декларации. Можно ли ее сделать

Если вам понадобилась информация, переданная в инспекцию за предыдущие периоды, то вы можете запросить в налоговой копию сданной декларации.

Например, если вам нужен налоговый вычет по НДФЛ за прошлые годы, чтобы указать «невыбранный» остаток и вернуть налог, составьте письменный запрос и направьте его по адресу вашей инспекции. Запрос можно отправить как в бумажном виде через обычную почту, так и в электронном виде через сайт ФНС. У ИФНС есть 30 календарных дней, чтобы ответить на ваше обращение.

Фото: Обязательный статус для получателя налогового вычета

Дубликат 3-НДФЛ налоговая инспекция вам не предоставит — специалисты ответят только в рамках запрошенной информации.

Чтобы вам не пришлось восстанавливать данные, мы рекомендуем при подаче отчетности в бумажном виде распечатывать два экземпляра и оставлять себе копию.

![]()

Ведущий специалист по налогообложению

В законодательстве нет нормы, по которой налоговая инспекция обязана предоставлять вам копию отчетности. Поэтому сохранность данных — ваша забота. Поручите заполнение и отправку 3-НДФЛ нашим экспертам: так вы сохраните документы в защищенных базах и при необходимости всегда сможете найти или восстановить нужную информацию.

Заполним декларацию 3-НДФЛ за вас

Стандартный

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в

интуитивном конструкторе

Максимальный

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ

для налогового вычета и самостоятельно отправит ее в ИФНС

Как получить данные за прошлые годы

Теперь рассмотрим, как в 2023 году получить копию налоговой декларации или восстановить отдельные данные, если вы подавали отчетность в электронном виде.

В этом случае проще всего посмотреть поданные декларации в личном кабинете на сайте ФНС.

Для входа в ЛК налогоплательщика используйте:

- логин и пароля от портала Госуслуг;

- учетную запись от личного кабинета, если вы получали ее ранее;

- электронную подпись.

Чтобы найти декларацию в личном кабинете, нажмите на поле «Жизненные ситуации» и выберите «Подать декларацию 3-НДФЛ». Вы увидите список сформированных отчетов.

Теперь, при нажатии на номер, вы перейдете на страницу отправленного документа. Нажмите на «Посмотреть историю документооборота», а затем на нужную строку. Документ автоматически скачается на ваш компьютер или телефон.

После этого вы сможете посмотреть сданную декларацию и всю указанную в ней информацию, то есть фактически восстановить отчетность.

Важно! Для подписания и отправки формы 3-НДФЛ у вас должен быть оформлен ключ электронной подписи. Если предыдущий документ вы отправляли на бумаге, а сейчас зарегистрировались в личном кабинете, то обязательно получите электронную подпись.

Образец заявления

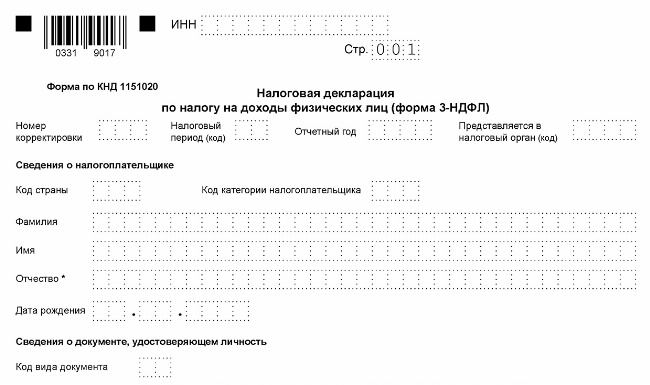

Налоговая декларация по налогу на доходы физических лиц за 2022 год (форма 3-НДФЛ)

Частые вопросы

Как восстановить копию налоговой декларации?

+

Восстановить отчетность, по сути, нельзя, но вы можете скачать декларацию через личный кабинет налогоплательщика (если отправляли электронно) или сделать письменный запрос в инспекцию на получение конкретной информации из поданной ранее.

Сдавала документы на вычет через ЛК, но там их почему-то нет. Как быть?

+

Скорее всего, это какой-то технический сбой на сервере ФНС. Если вы сдавали документы электронно, используя свой логин и пароль от личного кабинета, то отправленная информация будет отображаться в истории документооборота.

Запросил в инспекции копию, но мне отказали. Это законно? И где взять данные?

+

Да. ИФНС не обязана предоставлять копию по запросу налогоплательщика. Так что вам отказали вполне законно. Но у вас есть несколько способов, как получить необходимые вам данные — сделать отдельный запрос в инспекцию или восстановить данные из личного кабинета.

Заключение эксперта

Чтобы в 2023 году получить информацию из ранее поданной отчетности, проще всего найти декларацию в личном кабинете налогоплательщика или запросить данные в налоговой инспекции — лично или онлайн на сайте ФНС. Если у вас есть вопросы, как восстановить отчетность, задавайте их в комментариях.

Заполняя 3-НДФЛ на получение вычета, иногда требуется указать в ней сведения из декларации за предыдущий год. Но что делать, если по каким-либо причинам ее нет на руках? И зачем вообще сохранять второй экземпляр уже отданной в налоговую декларации? Если вы получаете стандартный налоговый вычет: с медицинских услуг, образования, благотворительности и так далее, то за предыдущий год декларация не нужна, так как по таким вычетам нельзя перенести остатки на следующий год.

А вот если вы получаете имущественный вычет с покупки комнаты, дома или квартиры, и делаете это не первый год, то предыдущая декларация нужна для заполнения новой, так как в ней указывается сумма остатка, с которой вы будете возвращать налог в последующие годы.

Чтобы разобраться, зачем нужны остатки из прошлой декларации, рассмотрим простой пример

ПРИМЕР. Квартира была куплена в 2013 году за 2 300 000 рублей. По закону вычет предоставляется только с 2 000 000 – 260 000 рублей. Заработная плата за 2013 год составила 387 792,19 рублей, а возврат в размере 13%, соответственно, 50 413 руб. (сумма возврата всегда округляется).

Таким образом, не весь вычет был получен в 2013 году, его остаток можно будет вернуть в 2014 и последующие годы. Размер остатка: 2 000 000 – 387 792,19 = 1 612 207,81 руб. Именно с этой суммы в дальнейшем будет возвращаться подоходный налог. Следовательно, не зная ее, невозможно корректно заполнить декларацию.

По сумме возврата за прошлые годы также нельзя узнать остатки, так как они округляются (как видно в примере), а остаток нужно переносить из года в год с точностью до копеек.

Как же узнать остатки, если декларация за прошлый год не сохранилась?

- Сходить в налоговую – обратиться в операционный зал налоговой по месту прописки лично с паспортом и попросить предоставить информацию из декларации 3-НДФЛ. Как правило, они либо называют суммы, либо предоставляют копию самой декларации.

- Запросить второй экземпляр 3-НДФЛ в той организации или у того специалиста, где заполняли ее в прошлом году.

- Взять справку 2-НДФЛ за прошлый период – этот способ приемлем в том случае, если вы получали вычет 1 или 2 раза и других сведений, кроме как покупки квартиры в декларации не отражали. В этом случае можно вручную рассчитать остатки.

Если вы ежегодно заполняете декларации 3-НДФЛ в ТЭРРА-Консалтинг, можете не переживать за сохранность второго экземпляра, наши специалисты всегда хранят их в бумажном или электронном виде, всегда могут посмотреть остатки и без лишних походов в налоговую заполнить вам новую декларацию на возврат 13%.

Простая инструкция, как заполнить декларацию на вычет

05.03.19

Первую декларацию для получения налогового вычета я оформила за маму еще школьницей. Тогда все заполняла вручную. Сейчас это можно сделать автоматически за 15 минут: в специальной программе или в личном кабинете nalog.ru. Так как авторизованного кабинета у меня нет, я пользуюсь программой. Подготовила инструкцию для тех, кто хочет сделать также.

Вычет можно оформить в течение трех лет с даты оплаты в любой момент. Я подала декларацию за 2018 год с расходами за лечение и покупку квартиры.

Собрать необходимые документы помогут статьи «Как получить налоговый вычет на ребенка, за обучение и лечение» и «Как оформить налоговый вычет при покупке квартиры».

1. Скачайте программу на сайте федеральной налоговой службы

Программу для заполнения декларации 3-НДФЛ можно скачать на сайте nalog.ru

2. Задание условий

Номер инспекции и ОКТМО можно узнать по адресу проживания на сайте федеральной информационной адресной системы. Первые четыре цифры в поле «ИФНС ФЛ» – это номер инспекции. Информация с системы пригодится вам для заполнения других полей.

Если декларация подается впервые, то в графе «Номер корректировки» выбираете 0. Если вы уже подавали декларацию, и инспектор попросил вас переделать ее из-за ошибки, то в графе нужно выбрать «1». Это означает, что вы заполняете корректирующую декларацию.

В этой вкладке укажите основные данные по подаче декларации

Пункт «Достоверность подтверждается» указывает, кто будет сдавать декларацию в налоговую. Если сдавать будет представитель, то к пакету документов необходимо приложить вашу копию паспорта.

3. Сведения о декларанте

Раздел заполняется по данным из вашего паспорта. В версиях до 2018 года вкладок в этом разделе две: одна с личными данными, вторая с адресом проживания.

В этой вкладке укажите личные данные

4. Доходы, полученные в РФ

Вся информация для этого раздела есть в вашей справке 2-НДФЛ. С начала выбираем ставку налога. По умолчанию стоит 13%. Источник выплат – это ваш работодатель.

В этой вкладке укажите сведения о своем работодателе

5. Вычеты

Раздел содержит 4 вкладки по видам вычета. Заполнять нужно только те вкладки, которые нужны вам.

Если вы возвращаете налог за недвижимость

Добавляете в список объектов недвижимость, за которую хотите получить вычет. Нужные данные есть в свидетельстве о собственности.

В этой вкладке нужно указать данные об объекте недвижимости, за покупку которого получаете вычет

Я подавала декларацию на вычет за квартиру уже третий год. Поэтому должна была заполнить еще и графу «Вычет за предыдущие годы». Узнать нужную сумму можно тремя способами:

– Если у вас сохранилась предыдущая декларация, то вычет за предыдущие годы можно вычислить по формуле: стоимость объекта (но не более 2 млн ₽) «плюс» проценты по кредитам за все годы «минус» остаток имущественного налогового вычета, переходящий на следующий период в листе Д1 прошлогодней декларации. В декларации за 2017 год он под пунктом 2.9.

– Попросить у работодателя распечатать вам справки 2-НДФЛ за года, по которым вы получили вычет. Допустим, это был 2016 и 2017 года. Квартиру вы покупали за 2 400 000 ₽. Доход в 2016 году у вас был 450 000 ₽, а в 2017 – 600 000 ₽. Суммируем и получаем 1 050 000 ₽. Значит, в графу «Вычет за предыдущие годы» вписываем 1 050 000. Этот способ не подходит, если ранее вы оформляли и другие вычеты, например, на обучение.

– Обратиться в вашу налоговую инспекцию. Только не забудьте взять с собой паспорт.

Если подаете декларацию на вычет не первый год, заполните пункт “вычет за предыдущие годы”

Если вы возвращаете налог за лечение, обучение, благотворительность и страхование

В этом разделе все довольно просто – нужно внести сумму в соответствующее поле. Главное, что она должна соответствовать подтверждающим платежным документам. Их копии вам нужно будет приложить к декларации при сдаче в налоговую.

В этой вкладке просто внесите потраченную сумму в соответствующее поле

Если вы не оформляли стандартный налоговый вычет у работодателя

На стандартный налоговый вычет имеют право не только родители. Полный перечень льготников указан в ст. 218 Налогового Кодекса РФ. Категории льготников по коду 104 перечислены в подпункте 2) статьи Кодекса, льготники кода 105 – в подпункте 1). Если вы не относитесь ни к одной из категории, выбираем «нет ни 104, ни 105 вычета».

Стандартный налоговый вычет нужно оформлять, только если вы не писали заявление на предоставление вычета на работе

Я оформляла налоговый вычет на ребенка, при этом ребенок родился только в октябре 2018 года. Поэтому я вручную заполняла поле с месяцами. 1 графа – количество детей до двух, 2 графа – количество детей, начиная с третьего, 3 графа – дети инвалиды. Например, у вас родился третий ребенок в августе, тогда с января по июль вы будете проставлять 2-0-0. А с августа уже 2-1-0.

Распечатывать декларацию необязательно, можно сдать ее в налоговую на флешке. Для сдачи декларации рекомендую выбирать дату после 30 апреля. До этого декларацию сдают в обязательном порядке те, кто получил дополнительный доход, и индивидуальные предприниматели. Поэтому очереди в налоговой не избежать.

Как можно получить информацию о неиспользованной сумме налогового вычета

Существует несколько способов, разберем подробнее.

Для оформления налогового имущественного вычета необходимо подать заявление в ФНС, приложив к нему 3-НДФЛ. Если гражданин уже подавал заявление и часть вычета получена, нужно точно знать, какая сумма еще доступна для получения.

Выясняем остаток вычета

Уточнить оставшийся размер неполученного вычета можно так:

- в личном кабинете сайта ФНС;

- исходя из сведений в ранее поданной декларации;

- осуществить расчет за прошедший налоговый период;

- обратиться в налоговую лично.

Самое простое – проверка суммы остатка на сайте налоговой. Электронная платформа работает в автоматическом режиме и данные доступны круглосуточно.

Инструкция по проверке остатка через сайт ФНС

Пошаговая инструкция для просмотра сведений об остатке налогового вычета через официальный сайт Федеральной налоговой службы:

- заходим на сайт ФНС;

- вводим пароль от личного кабинета (также нужно ввести индивидуальный номер налогоплательщика или же войти через портал госуслуг);

- зайти в блок «сообщения»;

- в отображающемся перечне сообщений нужно найти сообщение о проверке декларации 3-НДФЛ, которую вы подавали в прошлом году. Если же декларацию подавали неоднократно, то придется поискать их все, чтобы произвести расчет за все периоды;

в найденном сообщении о камеральной проверке декларации смотрим информацию по сумме имущественного вычета – здесь нужно обратить внимание на строку «подтвержденная налоговым органом». Именно в этой строчке и отражена сумма имущественного вычета, которая уже была получена гражданином за прошедший период.

Важно! В том случае, если вычет был получен уже неоднократно, необходимо найти все сообщения и сложить суммы за каждый период. Затем от суммы, которую можно получить за вашу недвижимость, вычитаем общую сумму полученных вычетов.

Общая сумма имущественного вычета, возможная к получению, рассчитывается следующим образом:

Стоимость недвижимости в момент покупки * 13%, но не больше 2 млн руб.

То есть, если квартира стоила 20 миллионов, и 13% от этой суммы составляют 2,6 млн руб, вернуть можно все равно налоговый вычет только с 2 миллионов — это будет 260 тысяч рублей.

Подпишитесь на нашу рассылку и получайте свежие подборки новостей и событий!

Скопировать урл

Распечатать

Ваш вопрос – наш ответ

Задать вопрос

-

Редактор Мария Власова

24 мая 2023 в 17:16

Работодатель может перевести вас на другую должность из-за медицинских показаний? Или вообще не можете…

Как сохранить рабочее место инвалиду?

-

Редактор Мария Власова

24 мая 2023 в 17:14

Это если вам электронно отправили, а вы квитанцию о приеме не передали.

В какой срок нужно предоставить документы по требованию СФР, полученному по почте?