Бухгалтер сталкивается с исчислением среднего заработка в различных случаях: при исчислении отпускных, компенсации за неиспользованный отпуск, при отправлении работника в командировку и иных случаях. Первое, что необходимо сделать бухгалтеру при исчислении среднего заработка, — это правильно определить расчетный период.

Как определить расчетный период?

На первый взгляд, всё просто. Мы знаем, средний заработок работника рассчитывается исходя из фактически начисленной ему зарплаты и фактически отработанного времени за 12 календарных месяцев, предшествующих периоду, в течение которого за работником сохраняется средняя заработная плата (п. 4 постановления Правительства РФ от 24.12.2007 № 922). И это независимо от режима работы сотрудника. В указанной норме также говорится, что календарным месяцем считается период с 1-го по 30-е (31-е) число соответствующего месяца включительно (в феврале — по 28-е (29-е) число включительно). То есть, если работник отправляется в командировку 15 апреля 2017 г., то расчетным периодом будет период с 1 апреля 2016 г. по 31 марта 2017 г.

Вебинары для бухгалтеров в Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции.

Расчет средней заработной платы. Иные периоды…

А можно ли предусмотреть иные периоды для расчета средней заработной платы? Да, можно, если это не ухудшает положение работников и закреплено в коллективном договоре, локальном нормативном акте (ст. 139 ТК РФ). Но, выбрав иной период, бухгалтеру при исчислении среднего заработка необходимо производить расчет дважды:

- Исходя из 12 месяцев;

- Исходя из другого периода, установленного в организации.

Полученные суммы надо будет сравнить. И если во втором случае средний заработок окажется ниже среднего заработка, рассчитанного за 12 месяцев, то иной период применять нельзя.

Далее при исчислении среднего заработка необходимо исключить из расчетного периода время, которое поименовано в пункте 5 постановления № 922. Например, из расчетного периода исключается время, когда за работником сохранялся средний заработок, когда сотрудник болел и иное время.

В целом, на первый взгляд, сложностей при расчете возникнуть не должно. Но могут возникнуть нестандартные ситуации, например, если работник в расчетном периоде не работал или все время расчетного периода следует исключить. Как быть в таких случаях?

Примеры расчета среднего заработка. Определяем дни расчетного периода

Ситуация 1. Рассчитываем средний заработок для командировки

Сотрудница 15 апреля 2017 года отправилась в командировку. Расчетный период будет с 1 апреля 2016 г. по 31 марта 2017 г. Но в этом время сотрудница находилась в отпуске по уходу за ребенком. А мы знаем, что это время следует исключить из расчета. Как быть в данном случае?

Решение: обратимся к пункту 6 Постановления № 922, где указано: «…в случае, если работник не имел фактически начисленной заработной платы или фактически отработанных дней за расчетный период или за период, превышающий расчетный период, либо этот период состоял из времени, исключаемого из расчетного периода в соответствии с пунктом 5 Положения № 922, средний заработок определяется исходя из суммы заработной платы, фактически начисленной за предшествующий период, равный расчетному».

Из этой нормы делаем вывод: для исчисления среднего заработка следует применять предшествующий период, равный расчетному периоду. В данной ситуации с 01 апреля 2015 г. по 31 марта 2016 г.

Но может возникнуть ситуация, когда работник не работал как в расчетном периоде, так и до начала расчетного периода. Как быть в таком случае? Рассмотрим следующую ситуацию.

Ситуация 2. Если в расчетном периоде сотрудник не работал

Сотрудница принята на работу 1 апреля 2017 г., а 15 апреля работодатель направляет ее в служебную командировку. В пункте 7 постановления № 922 говорится: «…в случае, если работник не имел фактически начисленной заработной платы или фактически отработанных дней за расчетный период и до начала расчетного периода, средний заработок определяется исходя из размера заработной платы, фактически начисленной за фактически отработанные работником дни в месяце наступления случая, с которым связано сохранение среднего заработка». Соответственно, расчетным будет период с 01 апреля 2017 г. по 14 апреля 2017 г. включительно.

Ситуация 3. Средний заработок для новых сотрудников

Сотрудница принята на работу 1 апреля и в этот же день ее направляют в командировку. Как исчислить средний заработок? Ответ — в пункте 8 постановления № 922: «…в случае, если работник не имел фактически начисленной заработной платы или фактически отработанных дней за расчетный период, до начала расчетного периода и до наступления случая, с которым связано сохранение среднего заработка, средний заработок определяется исходя из установленной ему тарифной ставки, оклада (должностного оклада)».

То есть, бухгалтер просто исчислит средний заработок, исходя оклада, установленного данной сотруднице.

И в заключение. В статье разобран порядок определения расчетного периода в случаях, подпадающих под действие Постановления Правительства от 24.12.2007 № 922.

Будьте внимательны при определении расчетного периода. Не забывайте, что это первый шаг при исчислении среднего заработка, от которого зависит дальнейшая правомерность расчета.

Рекомендуем онлайн-курс Заработная плата. Средний заработок, чтобы уверенно выполнять начисления и расчеты среднего заработка в самых сложных ситуациях. Отсутствие штрафов и претензий со стороны инспекции гарантировано.

Работникам предоставляются ежегодные отпуска с сохранением места работы (должности) и среднего заработка. (ст. 114 ТК РФ). Причем некоторым категориям работников к основному отпуску положены дополнительные отпуска.

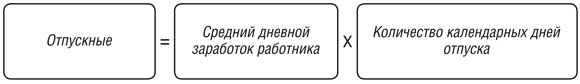

Средний заработок, сохраняемый работнику на время отпуска, определяется по формуле:

Средний дневной заработок = Сумма начисленной з/п за расчетный период / (Кол-во полных месяцев × Среднемесячное число календарных дней (29,3))

Сумма отпускных = Средний дневной заработок × Количество дней отпуска

Сумма отпускных будет также зависеть от того, проводилось ли повышение тарифных ставок (окладов) в расчетном периоде или после.

Количество дней отпуска для расчета

Чаще всего отпуска предоставляются в календарных днях. Стандартный оплачиваемый основной отпуск — 28 календарных дней. Причем работник может отгуливать его не сразу, а по частям. Главное, чтобы хотя бы 2 недели отпуска были отгуляны непрерывно.

Некоторым категориям работников положен удлиненный основной отпуск (ст. 115 ТК РФ). Например, не достигшие 18 лет работники должны отдыхать 31 календарный день, а инвалиды — 30 (ст. 267 ТК РФ, ст. 23 Федерального закона от 24 ноября 1995 г. № 181-ФЗ)

В трудовом законодательстве предусмотрены также дополнительные отпуска работникам (ст. 116 ТК РФ).

Для расчета важно исключить из дней отпуска все нерабочие праздничные дни. То есть все общероссийские праздники, установленные ст. 112 ТК РФ, и праздники, установленные в конкретном регионе законом субъекта РФ (ч. 1 ст. 72 Конституции РФ, ст. 22, 120 ТК РФ, ст. 4 Федерального закона от 26 сентября 1997 г. № 125-ФЗ, п. 2 письма Роструда от 12 сентября 2013 г. № 697-6-1). При этом выходные дни в расчет по-прежнему включаются. Аналогично с нерабочими днями с сохранением заработной платы — они включаются в расчет, отпуск на них не переносится.

Важно! Нерабочие дни, на которые перенесены праздничные выходные, в расчет включаются. Если выходной совпадает с праздником, то Правительство РФ издает постановление, в котором устанавливает дату, на которую переносится выходной праздничный день. Например, в 2021 году 12 июня выпало на субботу, а выходной с этого дня перенесли на 14 июня. Если сотрудник будет в отпуске 14 июня, то этот день тоже надо оплатить.

Определение расчетного периода

Справки о доходах и другие документы в веб-сервисе Контур.Бухгалтерия. Сервис сам заполнит справку и выведет на печать.

Попробовать бесплатно

По общему правилу расчетный период для расчета среднего дневного заработка определяется как 12 календарных месяцев, предшествующих месяцу, на который приходится первый день отпуска (ст. 139 ТК РФ, п. 4 Положения, утв. постановлением Правительства РФ от 24 декабря 2007 г. № 922, далее — Положение).

Из расчетного периода необходимо исключить все время, когда работник (п. 5 Положения):

- Получал оплату в виде среднего заработка (за исключением перерывов для кормления ребенка в соответствии с законодательством). Например, время командировки или оплачиваемого отпуска;

- Находился на больничном или в отпуске по беременности и родам;

- Не работал в связи с простоем не по своей вине;

- Не участвовал в забастовке, но в связи с ней не мог работать;

- Использовал дополнительные оплачиваемые выходные дни для ухода за детьми-инвалидами и инвалидами с детства;

- В других случаях освобождался от работы с полным или частичным сохранением заработной платы или без оплаты. Например, время отпуска за свой счет или отпуска по уходу за ребенком.

Может получиться, что в предшествующих отпуску 12 месяцах вообще не было времени, когда работнику начислялась зарплата за фактически отработанные дни, либо весь этот период состоял из времени, исключаемого из расчетного периода. В этом случае в качестве расчетного периода нужно взять 12 месяцев, предшествующие первым упомянутым 12 месяцам (п. 6 Положения).

Если же у работника не было фактически начисленной заработной платы или фактически отработанных дней за расчетный период и до его начала, то в качестве расчетного периода принимаются дни того месяца, в котором работник уходит в отпуск (п. 7 Положения).

В коллективном договоре, локальном нормативном акте могут быть предусмотрены и иные расчетные периоды для расчета средней заработной платы, если это не ухудшает положение работников (ст. 139 ТК РФ).

Определение заработка за расчетный период

В расчет берутся все начисленные работнику выплаты, которые предусмотрены системой оплаты работодателя, независимо от источников этих выплат (ст. 139 ТК РФ). В пункте 2 Положения, утв. постановлением Правительства РФ от 24 декабря 2007 г. № 922, имеется открытый перечень подобных выплат.

Нельзя включать в расчет среднего заработка:

- Все выплаты, которые начислены работнику за время, исключаемое из расчетного периода. Они перечислены в п. 5 Положения. Например, средний заработок за дни командировок и в других аналогичных случаях, социальные пособия, выплаты за простой;

- Все выплаты социального характера и иные выплаты, не относящиеся к оплате труда. Например, материальная помощь, оплата стоимости питания, проезда, обучения, коммунальных услуг, отдыха, подарков для детей (п. 3 Положения);

- Премии и вознаграждения, не предусмотренные системой оплаты труда (пп. «н» п. 2 Положения).

Премии (иные вознаграждения), предусмотренные системой оплаты труда, принимаются в расчет с учетом некоторых особенностей, установленных п. 15 Положения.

В веб-сервисе Контур.Бухгалтерия отпускные рассчитываются в несколько кликов:

Расчет среднего дневного заработка

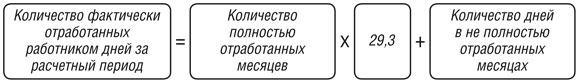

Зная расчетный период и общую сумму заработка за этот период, следует определить средний дневной заработок работника:

Средний дневной заработок = Заработок за расчетный период / (12 × 29,3)

29,3 в формуле соответствует среднемесячному числу календарных дней. Эта формула подходит для полностью отработанного расчетного периода. Причем он считается отработанным полностью, если в каждом его месяце нет исключаемых дней (дней временной нетрудоспособности, командировок, отпусков, простоев и т п.).

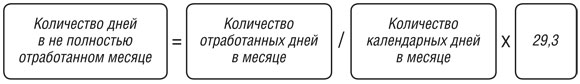

Если расчетный период отработан не полностью, применяется формула:

Средний дневной заработок = Заработок за расчетный период / (29,3 × Количество полностью отработанных месяцев в расчетном периоде + Количество календарных дней в не полностью отработанных месяцах расчетного периода)

Причем для каждого не полностью отработанного месяца нужно применить формулу:

Количество календарных дней в не полностью отработанном месяце = 29,3 / Количество календарных дней месяца × Количество календарных дней, приходящихся на время, отработанное в данном месяце.

Пример

Работник работает в организации с 1 августа 2020 года. 15 июля 2021 г. он уходит в отпуск на 14 календарных дней. В этом случае расчетный период составляет 11 месяцев — с 1 августа по 30 июня. За расчетный период сумма заработка для расчета отпускных составила 600 000 руб. Повышений окладов за это время в организации не было.

В марте работник 21 календарный день находился в командировке. Оставшихся дней марта — 10 (31 − 21). Соответственно март является неполным месяцем расчетного периода, из которого для расчета отпускных берется только 9,5 дней (29,3 × 10 / 31).

В октябре работник болел 11 календарных дней. Оставшихся дней октября — 20 (31 − 11). Соответственно октябрь также является неполным месяцем, из которого для расчета отпускных берется только 18,9 дней (29,3 × 20 / 31).

Полностью отработанных месяцев в расчетном периоде остается 9 (11 − 2). Соответственно средний дневной заработок работника составит:

600 000 руб. / (29,3 дн. × 9 мес. + 9,5 дн. + 18,9 дн.) = 2 054,09руб.

Работнику необходимо выплатить сумму отпускных 28 757,26 руб. (2 054,09 руб. × 14 дн.).

Сотрудникам, которые получают отпуск в рабочих днях, средний дневной заработок рассчитывается на основе количества рабочих дней по календарю 6-дневной рабочей недели:

Средний дневной заработок = Зарплата, начисленная за расчетный период / Количество рабочих дней по календарю шестидневной рабочей недели, которые приходятся на отработанное сотрудником время

Если расчетный период вообще не отработан и не было зарплаты непосредственно перед отпуском (например, сотрудница вышла из отпуска по уходу за ребенком или работник был в длительной командировке и сразу уходит в отпуск), то применяется формула (п. 8 Положения):

Средний дневной заработок = Оклад (тарифная ставка) / 29,3

Учет повышений окладов (тарифных ставок)

При расчете отпускных нужно применять коэффициент повышения, если оклады (тарифные ставки) были повышены:

- В расчетный период, непосредственно перед отпуском или во время отпуска;

- Повышение произошло в отношении выплат не одного или нескольких работников, а в отношении всей организации, ее филиала или хотя бы структурного подразделения (п. 16 Положения, утв. постановлением Правительства РФ от 24 декабря 2007 г. № 922). Например, если были повышены оклады все работникам отдела «Бухгалтерия» предприятия, то нужно применять коэффициенты при расчете отпускных всем бухгалтерам предприятия. Если же оклады были повышены только бухгалтерам по зарплате, коэффициент не применяется.

Коэффициент повышения = Новый размер оклада / Старый размер оклада

Если вместе с повышением оклада изменяется структура ежемесячных выплат и надбавок к окладу, то формула будет такая:

Коэффициент повышения = (Новый размер оклада + Новые размеры ежемесячных выплат, надбавок и доплат, зависящих от суммы оклада) / (Старый размер оклада + Старые размеры ежемесячных выплат, надбавок и доплат)

При применении коэффициентов повышения нужно учитывать, что не все выплаты должны корректироваться. Необходимо применять коэффициент только к тем выплатам, которые установлены как фиксированный процент или определенная кратность к окладу (тарифной ставке). Те выплаты, которые установлены в абсолютном размере (не зависящем от оклада, тарифной ставки) либо в виде некой вилки (диапазона) значений процентов или кратности по отношению к окладу (тарифной ставке), повышать для расчета среднего заработка не нужно.

Для быстроты расчета воспользуйтесь нашим онлайн-калькулятором расчета отпускных.

Считайте отпускные в Контур.Бухгалтерии — удобном онлайн-сервисе для расчета зарплаты и отправки отчетности в ФНС, ПФР и ФСС. Сервис подходит для комфортной совместной работы бухгалтера и директора.

Попробовать бесплатно 14 дней

Добавить в «Нужное»

Каждый работник имеет право на отпуск. А отпуск – это время отдыха, за которое работодатель платит отпускные. Как правило, работник может взять 28 календарных дней за год. Такова обычная продолжительность ежегодного основного оплачиваемого отпуска (ст. 115 ТК РФ). О нем и пойдет речь. Но для справки отметим, что некоторые категории работников имеют право на более длинный отпуск, к примеру, педагогические работники (ст. 334 ТК РФ). А есть и такие, кому положен дополнительный отпуск плюсом к ежегодному основному (ст. 116 ТК РФ).

Как рассчитать отпускные

Чтобы посчитать сумму отпускных, нужно знать несколько показателей:

- сумму заработка работника за расчетный период, т. е. за 12 месяцев, предшествующих месяцу ухода в отпуск;

- количество дней, отработанных в расчетном периоде (отработанных не значит рабочих);

- число календарных дней отпуска.

Последний показатель самый простой. Если работник собирается отдыхать в соответствии с графиком отпусков и не просит предоставить отпуск авансом, то сколько календарных дней отпуска запланировано, столько и оплатит работодатель. Исключение – праздничные дни (ст. 112 ТК РФ). Если на период отпуска приходится праздничный день, он не включается в число дней отпуска и не оплачивается.

Пример 1. Белочкина А.П. написала заявление на отпуск на 3 недели – с 6 по 26 марта 2023 г. Поскольку на период отпуска приходится праздник 8 Марта – Международный женский день, то Белочкина А.П. использует 20 календарных дней отпуска и именно столько дней ей оплатят.

С остальными показателями в расчете отпускных дело обстоит несколько сложнее.

Что нужно знать об отпускных

Прежде чем переходить к расчету, нужно понять, какие именно выплаты учитываются при подсчете заработка, ведь в течение своей трудовой деятельности работник получает не только зарплату и премии, но и пособия, надбавки, командировочные, компенсации и т.д.

Кроме того, надо разобраться, какие периоды не включаются в отработанные дни: работник может заболеть, не иметь возможности работать из-за простоя на предприятии или по иным уважительным причинам не исполнять трудовые обязанности в свой рабочий день.

Кстати, если часть зарплаты в организации платят «в конверте», то отпускные работникам, как правило, считают только исходя из «белых выплат». И сумма в итоге может получиться заметно меньше зарплаты. Но в любом случае средний заработок в пересчете за месяц не может быть меньше МРОТ, если работник полностью отработал норму рабочего времени и исполнил свои трудовые обязанности в расчетном периоде (п. 18 Положения, утв. Постановлением Правительства от 24.12.2007 N 922, далее – Положения N 922).

Напомним также, что ТК РФ допускает разделение отпуска на части. Но одна из них должна быть не менее 14 дней (ст. 125 ТК РФ). При этом для каждой части отпуска определяется свой расчетный период и начисляются свои отпускные.

Общая формула расчета

Основная формула довольно простая (п. 9 Положения N 922):

Средний дневной заработок – это средний доход, который работник зарабатывал за 1 календарный день в течение 12 календарных месяцев, предшествующих месяцу начала отпуска (п. 4 Положения N 922). Эти 12 месяцев называют расчетным периодом. И первое, что нужно сделать при расчете отпускных, – установить расчетный период.

Шаг 1. Определить расчетный период

Для целей расчета отпускных календарным месяцем считается период с 1 по 30 либо по 31 число соответствующего месяца включительно, а в феврале – с 1 по 28 либо по 29 число включительно (п. 4 Положения N 922). То есть у работников, которые собираются в отпуск с 4, 10 или 23 октября, расчетные периоды будут начинаться одинаково – с 1 октября предыдущего года (при условии, что на тот момент эти работники уже трудились в данной организации).

Пример 2. Отпуск Белочкиной А.П. начинается в октябре 2023 года, поэтому расчетный период у нее будет с 1 октября 2022 по 30 сентября 2023.

Впоследствии 12 месяцев расчетного периода нужно будет «перевести» в дни. Но сначала разберемся с выплатами, которые включаются в расчет.

Шаг 2. Вычислить доход работника за расчетный период

Выплаты, учитываемые в расчетном периоде, это те суммы, которые входят в систему оплаты труда (п. 2 Положения N 922). То есть зарплата, премии (но они берутся в расчет в особом порядке), доплаты и надбавки (ст. 135 ТК РФ). К последним относятся, к примеру, выплаты за работу в условиях, отличающихся от нормальных. Допустим, за работу в ночное время (ст. 149, 154 ТК РФ). Подробнее о том, что входит в средний заработок, написано в отдельной статье.

А те суммы, которые не являются платой за труд, наоборот, при расчете отпускных не учитываются (п. 3 Положения N 922). В том числе:

- нетрудовые компенсации, например, компенсация за использование личного автотранспорта работника;

- социальные выплаты, например, материальная помощь к свадьбе сотрудника (Письмо Минтруда от 03.08.2016 N 14-1/ООГ-7105).

Исчисление средней зарплаты: что не входит в средний заработок и в расчетный период

Также в расчете не учитываются гарантии, положенные работнику при определенных обстоятельствах и рассчитанные исходя из среднего заработка работника (пп. «а» п. 5 Положения N 922). К примеру, выплаты за командировку. Сотрудник в командировке, конечно, работает – исполняет поручение работодателя, то есть нельзя назвать эти выплаты нетрудовыми доходами. Но они считаются исходя из среднего заработка. А учитывать средний заработок в расчете еще одного среднего заработка (для целей отпускных) математически неправильно. Поэтому такие периоды, за которые работнику начислялись выплаты по среднему заработку, исключаются из расчета вместе с этими выплатами (Письмо Минтруда от 13.08.2015 N 14-1/В-608).

Аналогичным образом в расчет не попадают периоды болезни работника и суммы пособий по больничному (пп. «б» п. 5 Положения N 922). Что тоже понятно. Ведь пособия по временной нетрудоспособности считаются по особым правилам, и сумма пособия за день не может превышать определенного лимита. Соответственно, если учитывать в расчете среднедневного заработка выплаты по больничным, то итоговый показатель может быть занижен.

Есть и другие выплаты, не включаемые в расчет отпускных.

Шаг 3. Определить, сколько дней отработано за расчетные 12 месяцев

Поскольку в расчете используется средний дневной заработок, то нужно посчитать число отработанных дней, чтобы затем заработок на эти дни поделить. Каждый полностью отработанный месяц (когда у сотрудника отработаны все рабочие дни по производственному календарю) дает 29,3 дня. Эта среднее число календарных дней в месяце. Оно определяется так: (365 дн. – 14 дн.) / 12 мес. Вычитается именно 14 дней, т.к. столько в РФ официальных праздничных дней в году (ст. 112 ТК РФ).

Но очень редко бывает так, что у работника нет никаких исключаемых периодов в течение всех 12 месяцев расчетного периода. Допустим, работник взял больничный в октябре. Тогда в расчет нужно включать не 29,3 дня за октябрь, а меньшее число дней. Как их посчитать, показано в формуле (п. 10 Положения N 922):

А итоговая формула количества отработанных дней за расчетный период выглядит так:

Шаг 4. Рассчитать среднедневной заработок и отпускные

Если вы знаете общую сумму выплат, полученных работником за расчетный период, а также количество отработанных дней за расчетный период, то самое время переходить к среднедневному заработку. Он определяется так (п. 9 Положения N 922):

Пример 3. Белочкина А.П. идет в отпуск с 23 октября по 12 ноября 2023 г. Расчетный период – с 01.10.2022 по 30.09.2023. С 13 по 18 апреля 2023 г. (6 дней) Белочкина А.П. была на больничном, а с 13 по 19 июня 2023 г. (7 дней) – в отпуске. Совокупный доход сотрудницы за расчетный период – 486 000 руб. (без учета пособия по временной нетрудоспособности и июньских отпускных (Письмо Минтруда от 15.04.2016 N 14-1/В-351), поскольку указанные выплаты не включаются в расчет среднего заработка).

Решение. Количество дней в апреле для расчета отпускных: (30 дн. – 6 дн.) / 30 дн. х 29,3 = 23,44 дн.

Количество дней в июне для расчета отпускных: (30 дн. – 7 дн.) / 30 дн. х 29,3 = 22,46 дн.

Остальные 10 месяцев расчетного периода отработаны полностью.

Количество дней в расчетном периоде: 29,3 х 10 мес. + 23,44 дн. + 22,46 дн. = 338,9 дн.

Средний дневной заработок: 486 000 руб. / 338,9 дн. = 1434,05 руб.

Отпускные: 1434,05 руб. х 20 дн. = 28 681 руб. Оплачивается 20 отпускных дней, т.к. 4 ноября – праздничный день, День народного единства.

Что можно сделать, чтобы отпускные были больше: отпускные не равно зарплата

Глядя на формулу, нетрудно догадаться, что чем больше заработок сотрудника, тем больше будут его отпускные. Поэтому если в первом полугодии 2022 г. вы работали на ¾ ставки, а во втором полугодии вышли на целую ставку, то отпускные за отпуск, начавшийся во втором полугодии 2023 г., однозначно будут больше, чем отпускные за отпуск, начавшийся в первой половине 2023 г.

Если же зарплата у работника в течение последних 12 месяцев не менялась, то существенно повлиять на размер отпускных не получится. А вот на общую сумму доходов за месяц, на который приходятся отпускные дни, повлиять можно. Ведь обычно работник находится в отпуске не целый месяц, а неделю или несколько. Значит, остальную часть месяца он работает и получает за это время зарплату. Так вот сумма отпускных и зарплаты может заметно отличаться в зависимости от конкретного месяца. Покажем это на примере.

Порядок расчета отпускных на примерах

Сравним, сколько получит Белочкина А.П., если пойдет на неделю в отпуск в октябре 2023 г. и в январе 2023 г.

Пример 4. Белочкина А.П. идет в отпуск с 23 по 29 октября 2023 г. Расчетный период – с 01.10.2022 по 30.09.2023. С 13 по 18 апреля 2023 г. (6 дней) Белочкина А.П. была на больничном, а с 13 по 19 июня 2023 г. (7 дней) – в отпуске. Оклад сотрудницы – 42 000 руб. в месяц. Ее совокупный доход за расчетный период – 486 000 руб. (без учета пособия по временной нетрудоспособности и июньских отпускных).

Решение. По сравнению с Примером 3 изменилась только продолжительность отпуска. Поэтому пропустим первые этапы решения. А сумма отпускных составит:

1434,05 руб. х 7 дн. = 10 038,35 руб.

В октябре 2023 г. 22 рабочих дня. Соответственно, зарплата Белочкиной А.П. за 17 рабочих дней октября (которые она отработала) будет равна: 42 000 тыс. / 22 раб. дн. х 17 дн. = 32 454,55 руб.

Итого выплаты за октябрь 2023: 32 454,55 руб. + 10 038,35 руб. = 42 492,90 руб.

Пример 5. Воспользуемся условиями примера 4 с той разницей, что Белочкина А.П. пойдет в отпуск с 9 по 15 января 2023 г. Расчетный период – с 01.01.2022 по 31.12.2022.

Совокупный доход за расчетный период – 486 000 руб. Периоды отпуска и болезни – как в примере выше.

Решение. Сумма отпускных составит: 1434,05 руб. х 7 дн. = 10 038,35 руб.

В январе 2023 г. 17 рабочих дней. Тогда зарплата Белочкиной А.П. за 12 рабочих дней января будет равна: 42 000 тыс. / 17 раб. дн. х 12 дн. = 29 647,06 руб.

Итого выплаты за январь 2023: 29 647,06 руб. + 10 038,35 руб. = 39 685,41 руб.

Как видим, разница в итоговых суммах составила 2807,49 руб. При том, что сумма отпускных за 7 дней в обоих примерах была одинаковой.

Вывод: чем больше рабочих дней в месяце, тем выгоднее в нем брать отпуск.

Калькулятор расчета отпускных 2023

Воспользуйтесь нашим калькулятором отпускных, чтобы упростить себе задачу и не тратить время на расчет. А если вы уже все посчитали, то калькулятор поможет удостовериться в правильности вашего результата.

Как рассчитывается продолжительность отпуска: основные правила

Как рассчитать количество дней отпуска? Такой вопрос может возникнуть у работодателя, например:

- при отправке работника на отдых и выдаче ему отпускных;

- выплате компенсации за неиспользованный отпуск при увольнении или без него.

И в том и в другом случае расчет календарных дней отпуска происходит по общей схеме. Строится она на основном отпускном правиле, которое содержится в ст. 115 ТК РФ: за каждый год работы сотруднику полагается минимум 28 календарных дней основного оплачиваемого отпуска. Как правило, именно такой отрезок времени предоставляется для отдыха работникам большинства компаний.

Значительно более длительный отпуск полагается работникам на территориях Крайнего Севера и в приравненных к нему регионах.

Отпуск продлевается на дни болезни, исполнения государственных обязанностей и в некоторых иных случаях (ст. 124 ТК РФ).

Некоторым категориям работников положены удлиненные отпуска по закону. К ним относятся:

- работники, не достигшие 18-летнего возраста;

- муниципальные и госслужащие;

- сотрудники образовательной сферы;

- инвалиды;

- работники органов наркоконтроля;

- следователи и прокуроры, работающие в местностях с особым климатом;

- иные категории работников.

Организация может установить и иную продолжительность отпуска, зафиксировав это в локальном документе.

Изучайте нюансы предоставления дополнительных отпусков с помощью материалов нашего сайта:

- «Дополнительный отпуск за ненормированный рабочий день»;

- «Верховный суд разъяснил, как считать продолжительность дополнительных отпусков».

Таким образом, первое, что нужно сделать перед тем, как рассчитать календарные дни для расчета отпуска, — это определить стаж работы сотрудника в организации.

В общем случае отпуск за первый год работы на новом месте человек может взять, отработав полгода. Но по договоренности с работодателем уйти отдыхать можно и раньше. Отдых за последующие годы предоставляется в любое время согласно установленной у работодателя очередности отпусков.

После того как стаж посчитан, нужно определить, сколько дней отпуска положено сотруднику. Исходить нужно из следующего: при общепринятом 28-дневном отпуске, предоставляемом в календарных днях, за каждый отработанный месяц сотруднику полагается 2,33 дня отпуска (28 дней / 12 месяцев).

Как рассчитать продолжительность отпуска при неполном рабочем дне (продолжительность отпуска при работе на 0,5 ставки)? Ответ на этот вопрос подробно разъяснили эксперты «КонсультантПлюс». Получите пробный бесплатный доступ к правовой системе и переходите в готовое решение.

Подсчитываем отпускной стаж

Отсчет стажа начинаем с даты приема отпускника на работу. Иными словами, расчет ведется не по календарным, а по так называемым рабочим годам.

Пример

Для работника, трудоустроившегося 11.04.2023, первым рабочим годом будет период с 11.04.2023 по 10.04.2024, вторым — с 11.04.2024 по 10.04.2025 и т. д.

Производя расчет дней отпуска за отработанный период работника, учитываем время, когда он:

- непосредственно трудился;

- фактически не работал, но должность за ним сохранялась;

- находился в отпуске за свой счет (но не более 14 календарных дней за год);

- вынужденно прогуливал работу при незаконном увольнении или отстранении;

- был отстранен, не пройдя обязательный медосмотр не по своей вине.

Ответ на вопрос, исключаются ли дни отпуска при расчете отпускных, отчасти положителен. Так, исключаем из стажа:

- периоды отпуска без сохранения зарплаты свыше 14 дней;

- «детские» отпуска;

- время отсутствия на работе без уважительных причин.

Пример

Сотрудник принят в организацию 11.07.2021 и работал до 20.03.2023 без отпуска. Он болел с 12.02.2023 по 21.02.2023.

Сначала определяется число месяцев в отработанном периоде.

12 месяцев (11.07.2021–10.07.2022) + 8 месяцев и 10 дней (11.07.2022–20.03.2023) = 20 месяцев и 10 дней (больничный в расчет включают, так как это время не исключают из стажа). Остаток до 15 дней в стаже не учитывают и не округляют до полного месяца.

Число дней отпуска: 28 / 12 × 20 = 46,67 дня.

Законом установлен порядок индексации отпускных.

Как правильно рассчитать период отпуска, если на него выпадает праздник

В ст. 120 ТК РФ закреплено правило, согласно которому выпадающие на отпуск нерабочие праздники, указанные в ч. 1 ст. 112 ТК РФ, в сам отпуск не включаются. Но обычные выходные дни включаются.

На практике встречаются два варианта расчета дней отпуска:

- Период отпуска обозначен датой его начала и количеством календарных дней. В этом случае работник выходит из отпуска на 1 день позже.

Пример 1

Отпуск предоставлен работнику с 04.03.2023 на 14 календарных дней. 8 марта — праздничный день, поэтому приступить к работе он должен не 18.03.2023, а 19.03.2023.

- Период отпуска обозначен датами его начала и завершения. В этом случае использованными днями отдыха считаются дни соответствующего временного промежутка за вычетом праздников.

Пример 2

Отпуск предоставлен работнику с 02.03.2023 по 15.03.2023. Дней по календарю — 14. Но из-за того, что на этот период приходится праздник 8 Марта, отпуск считается использованным в количестве 13 дней.

Ознакомьтесь с производственным календарем на 2023 год.

Производя расчет для отпуска в неполном месяце, следует учитывать и календарные дни, которые приходятся на отработанный период, а не только рабочие (фактически отработанные). Так, и праздничные дни, а также выходные, которые не подпадают под периоды, перечисленные в п. 5 Положения, утвержденного правительственным постановлением от 24.12.2007 № 922, должны участвовать в расчете дней отпуска как те, что подпадают под отработанный период.

Как продлить отпуск на срок больничного во время отпуска, узнайте здесь.

Можно ли получить отпуск длиной в один день? Оформите бесплатный пробный доступ к К+ и узнайте мнение эксперта на этот вопрос.

Можно разделять отпуск на любое количество частей, но при соблюдении определенных требований?

Как произвести расчет дней отпуска в 2023 году (пример)

Приведем пример расчета дней расчетного периода для отпуска в 2023 году с учетом изложенных выше тонкостей и нюансов.

Допустим, работник устроился в компанию 17.06.2020.

За период работы он:

- болел с 04.12.2020 по 12.12.2020 и с 12.02.2021 по 19.02.2021;

- брал отпуск за свой счет с 07.04.2021 по 13.04.2021 и с 24.08.2021 по 13.09.2021;

- был в оплачиваемом отпуске с 02.06.2021 по 22.06.2021, с 30.03.2022 по 19.04.2022, с 29.08.2022 по 11.09.2022.

15.01.2023 он решил уволиться, отгуляв предварительно все дни, которые не использовал за время работы.

См. также «Как правильно оформить отпуск с последующим увольнением».

Посмотрим, сколько дней отпуска положено за год, если в компании принят отпуск стандартной продолжительности — 28 дней.

Шаг 1. Определяем стаж

Общий стаж работы с 17.06.2020 по 15.01.2023 составит 2 года 6 месяцев и 29 дней.

Периоды болезни и отпуска мы не трогаем. Они учитываются в стаже, дающем право на отпуск, как нетрудовые периоды, в которые место работы за сотрудником сохраняется.

Отпуск за свой счет можно включить в стаж в пределах 14 календарных дней за рабочий год. Таких периодов у нас 2:

- за рабочий год с 17.06.2020 по 16.06.2021 — 7 дней (с 07.04.2021 по 13.04.2021);

- за рабочий год с 17.06.2021 по 16.06.2022 — 21 день (с 24.08.2021 по 13.09.2021).

Второй период в 14-дневный лимит не укладывается, значит, 7 дней превышения из стажа придется исключить.

Таким образом, отпускной стаж равен 2 годам 6 месяцам и 22 дням. Округляем до полных месяцев, отбрасывая 7 дней, и получаем 2 года и 7 месяцев.

Узнайте больше о порядке подсчета отпускного стажа из экспертной публикации, размещенной в системе «КонсультантПлюс». Получите пробный доступ к ней бесплатно.

Шаг 2. Высчитываем количество дней отпуска, которые положены работнику за указанный период

Это 56 дней за два полных года и еще 17 дней за неполный год работы (28 дней / 12 месяцев × 7 месяца = 16,33 дня. Округление произведено по принятым в организации правилам (в соответствии с рекомендациями, изложенными в письмах Минздравсоцразвития РФ от 07.12.2005 № 4334-17, от 02.11.2018 № 14-2/ООГ-8717) в пользу работника. Итого 73 дня.

Шаг 3. Определяем число неиспользованных дней отпуска

За время работы работник брал отпуск трижды:

- С 02.06.2021 по 22.06.2021. На этот период пришелся нерабочий праздничный день 12 июня, поэтому использованы были не 21, а 20 дней отдыха.

- С 30.03.2022 по 19.04.2022. Здесь праздников не было, и отпуск составил 21 день.

- С 29.08.2022 по 11.09.2022. Здесь праздников тоже не было, и отпуск составил 1 дней.

Итого неиспользованных выходит 18 дней (73 – 20 – 21 – 14). Их работник может отгулять непосредственно перед увольнением — с 21.12.2022 по 15.01.2023 (с учетом новогодних каникул). Итак, расчет отпуска в 2023 году – пример с подробным описанием, произведен.

Расчет среднего дневного заработка

А теперь рассчитаем сумму отпускных. Сначала для этого нужно определить среднедневной заработок.

Расчет среднедневного заработка осуществляется за предшествующий месяцу ухода в отпуск расчетный период, равный 12 месяцам.

В заработок за расчетный период не входят следующие виды выплат (п. 3 положения № 922):

- материальная помощь и прочие социальные выплаты;

- компенсация проезда, питания, коммунальных платежей;

- оплата обучения, отдыха;

- суммы, начисленные за периоды, исключаемые из расчета среднего заработка.

Средний дневной заработок (СДЗ) определяется по формуле:

СДЗ = ЗП / 12 / 29,3;

где:

ЗП — заработок за расчетный период, включающий все выплаты, кроме указанных в п. 3 положения № 922;

29,3 — среднее число дней в месяце (данное значение применяется только при расчете отпускных, в других случаях действуют иные расчеты СДЗ).

ОБРАТИТЕ ВНИМАНИЕ! В заработок за расчетный период следует включить начисленные за этот отрезок времени премии, включая относящиеся к другим периодам. Однако у учета в отпускных премий есть ряд особенностей.

Подробнее об учете премиальных при расчете отпуска читайте в статье «Учитывается ли премия при расчете отпускных?».

Когда период расчета отработан не полностью, применяется следующая формула:

СДЗ = ЗП / (29,3 × МП + КД),

где:

МП — полностью отработанные месяцы;

КД — календарные дни в неполном месяце.

Значение КД определяется по формуле:

КД = 29,3 / КДо × КДр,

где:

КДо — календарные дни в не полностью отработанном месяце;

КДр — календарные дни в том же месяце, приходящиеся на время работы.

Пример

Сотрудник проработал в фирме 7 полных месяцев и 20 дней в месяце, продолжительность которого равна 30 дням, и перед увольнением решил отгулять положенный ему отпуск. За период работы ему начислено 253 000 руб. Среднедневной заработок в этом случае составит:

СДЗ = 253 000 / (29,3 × 7 + (29,3 / 30 × 20)) = 253 000 / (29,3 × 7 + 19,53) = 1 126,30 руб.

Подробнее о том, как уйти в очередной отпуск и уволиться сразу после него, читайте в материале «Как правильно оформить отпуск с последующим увольнением».

Если к моменту начала отпуска сотрудник не имел заработка и рабочих дней, то применяется формула:

СДЗ = О / 29,3;

где:

О — должностной оклад или ставка по тарифу (п. 8 положения № 922).

Расчет отпуска в 2023 году: итоговая сумма отпускных

Отпускные рассчитывают по формуле:

ОТП = СДЗ × ЧДО,

где:

СДЗ — среднедневной заработок;

ЧДО — число дней отпуска.

Пример

С 21.03.2023 по 17.04.2023 сотруднику предоставлено 28 дней отпуска. Период с 01.03.2022 по 28.02.2023 отработан полностью. Сотрудник ежемесячно получает оклад 32 000 руб. В декабре 2022 года ему начислена премия 5 500 руб. по итогам работы за ноябрь 2022 года.

ЗП = 32 000 × 12 + 5 500 = 389 500 руб.

СДЗ = 389 500 / 12 / 29,3 = 1 107,79 руб.

ОТП = 1 107,79 × 28 = 31 018,12 руб.

Обратите внимание! При выявлении ошибок в расчете отпускных их следует пересчитать. При переплате нужно удержать ее с зарплаты сотрудника строго по его согласию. При недоплате — доплатить.

Возможно также удержание отпускных выплат, не отработанных сотрудником, при увольнении.

Как высчитать отпускные, если дохода в расчетном периоде нет

Как вычислить отпускные за год, если в расчетном периоде имеют место месяцы с отсутствием дохода или только с тем, который исключается из расчета? Действия здесь будут зависеть от наличия дохода в иных периодах:

- если он имелся в периоды, предшествующие расчетному, то период расчета сдвигают на те месяцы, когда доход был;

- если дохода в предшествующих расчетному периодах тоже не было, то расчет делают по данным за дни, отработанные в месяце ухода в отпуск;

- если же дохода нет и в месяце ухода в отпуск, то расчет выполняется от оклада (тарифной ставки).

Для первого варианта формулы расчета отпускных окажутся такими же, как приведенные в предыдущем разделе.

В примерах, как рассчитать отпускные за год в оставшихся случаях, приведенная в предыдущем разделе формула будет трансформирована следующим образом:

- для второго варианта в ней из слагаемых, показанных в скобках, исчезнет то, которое получено как произведение числа 29,3 на полное количество месяцев в расчетном периоде;

- в третьем варианте доход будет заменен на величину оклада (тарифной ставки), а вместо той части, которая содержится в скобках, надо будет использовать число 29,3.

Если работник отстранялся от работы, то, несмотря на это, необходимо включить его в отпускной график.

Расчет отпуска: особенности

Премии, образующие часть выплаченного дохода, включаются в расчет в особом порядке, зависящем:

- от периода, с которым связано их начисление;

- основания для начисления;

- факта учета времени фактической работы при начислении.

Эти обстоятельства определяют возможность учета в доходе начисленных в расчетном периоде премий:

- ежемесячных — в полном размере, но только по одному из нескольких одинаковых оснований для начисления;

- начисленных за больший период — в полном размере в отношении каждого из показателей, если период ее начисления полностью входит в расчетный, и с расчетом, предусматривающим выделение части, соответствующей числу месяцев расчетного периода, если последний оказывается меньше периода начисления премии;

- годовых — в полном размере, если их начисление связано с годом, предшествующим году расчета отпускных;

- при начислении которых было учтено время работы — в полном размере, но с пересчетом в пропорции ко времени, отработанному в расчетном периоде, если такого учета при начислении премии не было.

А еще при расчете отпускных нужно учесть повышение зарплаты в организации. При этом отпускные рассчитывают с учетом повышающего коэффициента.

Пересчет отпускных с учетом повышающего коэффициента производят лишь в случае, если зарплата возросла одновременно у всех работников предприятия, отдела или филиала (п. 16 положения № 922).

Сотрудникам, выполняющим сезонные работы или принятым по трудовому договору на срок не более 2 месяцев, отпуск оформляется в рабочих днях. Среднедневной заработок при этом рассчитывается так:

СДЗ = ЗП / ДШ,

где:

ДШ — число рабочих дней по шестидневке.

Итоговая сумма определяется по формуле:

ОТП = СДЗ × ЧДОр,

где:

ЧДОр — число дней отпуска, предоставленного в рабочих днях.

За каждый отработанный месяц срочникам положено 2 дня отпуска (ст. 295 ТК РФ).

Пример

Маляр П. В. Солдатов принят в организацию на период с 01.03.2023 по 08.04.2023.

По заявлению ему предоставлен отпуск на 2 дня — 9 и 10 апреля — с дальнейшим увольнением. Зарплата работника по договору составила 37 000 руб.

Количество дней для расчета бухгалтер посчитал по графику шестидневки. Оно равно:

39 (дней всего) – 6 (воскресенья) – 1 (праздник 8 Марта) = 32 дня.

СДЗ = 37 000 / 32 = 1 156,25 руб.

ОТП = 1 156,25 × 2 =2 312,50 руб.

Ознакомьтесь с образцом графика отпусков на 2023 год.

Итоги

Рассчитать дни отпуска и оплату за него несложно. Главное — знать основные правила (а они, как видим, в 2023 году не изменились) и учитывать некоторые, например «праздничные», нюансы. Остальное, как говорится, дело техники.

Рассчитать отпускные или проверить ваш расчет вам поможет наш калькулятор отпускных.

Для подсчета отпускных руководствуйтесь ТК РФ и Постановлением Правительства № 922 от 24.12.2007 (далее — Постановление), регламентирующим определение среднедневного заработка.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Попробовать бесплатно

Отпускные считаются по формуле:

Отпускные = Среднедневной заработок х Продолжительность отпуска в календарных днях

Обратите внимание! От правильности расчета среднедневного заработка, зависят:

- сумма, которую получит работник за период отдыха;

- сумма НДФЛ, которую работодатель перечислит в бюджет;

- сумма взносов, начисленная на отпускные.

Чтобы правильно рассчитать среднедневной заработок, следуйте алгоритму, представленному далее и пользуйтесь поддержкой экспертов.

1. Определить перечень производимых сотруднику выплат.

В расчет среднедневного заработка включаются прописанные в нормативных актах организации выплаты, которые начислялись работнику в расчетном периоде. Источник этих выплат роли не играет. Но ряд начислений в этот перечень не входит:

- различные социальные выплаты в виде матпомощи, оплаты проезда, обучения и т.п. (п. 3 Постановления);

- оплата командировок, простоя, периодов нетрудоспособности и др. (п. 5 Постановления);

- компенсации за использование в работе личного имущества и др.

2. Выделить расчетный период.

Расчетный период для отпускных — 12 календарных месяцев перед отдыхом.

Важно! Календарный месяц — это промежуток с 1 по 30 или 31 число месяца (для февраля — с 1 по 28 или 29 в зависимости от года). Например, если отпуск выпадает на ноябрь 2022 года, то расчетный период составит 01.11.2021 — 31.10.2022.

Бывают ситуации, когда за 12 идущих перед отпуском месяцев у работника не было заработка или он фактически не работал. В этом случае п. 6 Постановления предписывает рассчитывать среднедневной заработок сотрудника из суммы дохода, полученного за предшествующий период, аналогичный расчетному. Если по факту работник не трудился и не получал заработную плату и в расчетном, и в идущем перед ним периоде, тогда среднедневной заработок считается по заработку, начисленному за фактические дни работы в месяце, когда наступил случай, в связи с которым сохраняется среднедневной заработок (п. 7 Постановления).

При расчете отпускных учитываются периоды и выплаченные в течение этих периодов суммы, когда сотрудник присутствовал на рабочем месте согласно режиму работы по трудовому договору. Согласно п. 5 Постановления при исчислении среднего заработка из расчетного периода исключается время, а также начисленные за это время суммы, если:

- работнику начислялось пособие по нетрудоспособности или «декретные» выплаты;

- работник не трудился из-за простоя, в котором виноват работодатель, или по причинам, на которые не могут повлиять ни первый, ни второй и т.д.

3. Рассчитать среднедневной заработок.

Для начисления выплаты за отпуск, который предоставляется в календарных днях, среднедневной заработок определяется как заработная плата за расчетный период, поделенная на 12 и на 29,3. Где 12 — месяцы расчетного периода, а 29,3 — среднемесячное число календарных дней.

При наличии не полностью отработанных в расчетном периоде месяцев, среднедневной заработок считается так:

заработок за расчетный период / (29,3 х количество полностью отработанных месяцев + число календарных дней в не отработанных полностью месяцах)

Число дней не полностью отработанного календарного месяца = 29,3 / число календарных дней не полностью отработанного месяца х число отработанных в этом месяце календарных дней (п. 10 Постановления).

4. Удержать НДФЛ, выплатить отпускные, начислить взносы.

Сумма отпускных определяется умножением среднедневного заработка на число календарных дней отпуска. Когда расчет отпускных сделан, нужно выделить НДФЛ и выплатить сотруднику сумму за минусом налога.

Согласно ст. 136 ТК РФ отпускные выплачиваются не позднее трех дней до начала отпуска. В целях НДФЛ день оплаты отпуска — это день получения сотрудником дохода. Срок перечисления налога — до последнего календарного дня в месяце выплаты отпускных (ст. 226 НК РФ). Прочитайте, как правильно отражать отпускные в 6-НДФЛ.

Взносы с суммы отпускных нужно начислить в месяце их начисления. Срок перечисления взносов в бюджет — до 15 числа следующего за начислением отпускных месяца (ст. 431 НК РФ).

Несвоевременная оплата отпусков сотрудников грозит работодателям штрафами по п. 6 ст. 5,27 КоАП:

- 30-50 тыс. руб. — организациям;

- 1-5 тыс. руб. — ИП-работодателям;

- 10-20 тыс. руб. — должностным лицам.

Повторное нарушение влечет штрафы по п.7 ст. 5,2 КоАП:

- 50-100 тыс. руб. — организациям;

- 10-30 тыс. руб. — ИП-работодателям;

- 20-30 тыс. руб. или дисквалификация на 1-3 года — должностным лицам.

Выделяют два вида отпуска — основной и дополнительный, расчет и документальное оформление которых идентичны.

Работодатель должен формировать график отпусков на каждый год. Не позднее чем за 2 недели до начала отпуска согласно графику сотруднику нужно письменно напомнить о предстоящем отдыхе. Работник может попросить перенести запланированный отпуск. При этом перенос осуществляется по согласованию с руководством.

Если работник уходит в отпуск, на него оформляется приказ. Расчет отпускных представляется в виде справки-расчета, содержащей полный расчет среднедневного заработка, размера отпускных, удержанного налога, суммы, причитающейся к выплате работнику. Узнавайте об изменениях в расчете отпускных и оформлении отпусков от экспертов Контура.

Чтобы быстро рассчитать отпускные, воспользуйтесь бесплатным калькулятором. Принцип его работы основан на трех операциях:

1. Сначала укажите период отдыха в формате «день.месяц.год». Затем выберите вид отпуска и укажите расчетный период.

Обратите внимание на вспомогательные поля:

- В поле «Есть периоды исключения» ставится галочка, если в расчетном периоде были исключаемые периоды (болезни, командировки и т.п.).

- Поле «Если в расчетном периоде было повышение зарплаты…» отмечается, если во всей компании было повышение окладов. Это делается, чтобы калькулятор автоматически проиндексировал заработок сотрудника за месяцы, идущие до повышения.

2. Далее указываются доходы сотрудника для расчета среднедневного заработка, за исключением сумм больничных отпусков и т.д. (см. знак вопроса в калькуляторе).

3. Получите полный расчет отпускных с выделением примерной суммы НДФЛ и отпускных к выдаче.

Сдавайте отчетность за сотрудников. Экстерн дарит вам 14 дней бесплатно!

Попробовать бесплатно

Пример 1. Кадровик Новоселова М.И. идет в основной ежегодный отпуск с 18.07.2022 по 31.07.2022 на 14 дней. Расчетный период 01.07.2021 — 30.06.2022. Повышения оклада за рассматриваемое время не было, но с 16.07.2021 по 29.07.2021 Новоселова М.И. была в ежегодном отпуске, а с 07.11.2021 по 18.11.2021 — болела.

Отразим исходные данные в полях калькулятора:

Далее укажем доход Новоселовой М.И. по месяцам:

По данным калькулятора получилось, что за расчетный период сотрудница заработала 317 100 руб. и отработала 326,7 дней. Отсюда среднедневной заработок равен 970,62 руб.

Переходим далее и получаем итоговый расчет отпускных, налога и суммы к выплате:

Пример 2. Менеджер Свиридов В.П. с 04.07.2022 по 17.07.2022 уходит в отпуск. Расчетный период для расчета среднедневного заработка — с 01.07.2021 по 30.06.2022.

За это время доход Свиридова В.П. составлял:

- с июля 2021 г. по декабрь 2021 г. — 27 000 руб.;

- с января 2022 г. — 30 000 руб.

Зарплата была повышена всем сотрудникам компании, поэтому среднедневной заработок Свиридова В.П. за 2021 год был проиндексирован.

Коэффициент индексации = 30 000 / 27 000 = 1,11

Из расчетного периода исключается период 05.09.2021 — 11.09.2021, так как сотрудник болел.

Далее отразим доходы сотрудника за расчетный период. Калькулятор автоматически проиндексирует заработок за 2021 год:

Доход Свиридова В.П. с учетом индексации составил 375 869,50 руб., а количество отработанных дней — 344,8.

Среднедневной заработок равен 1090,11 руб.

Общая сумма отпускных за 14 дней составила 15 261,54 руб. За вычетом налога сотрудник получит на руки 13 277,54 руб.