В процессе своей деятельности предприятие или компания генерирует различные денежные потоки. Они могут иметь различную направленность – на приток или отток средств, т.е. поступление или затраты. Наличие свободных денег в кассе или на банковских счетах дает компании возможность реинвестировать их или вложить в иной бизнес с целью получить дополнительную прибыль.

Понятие операционного денежного потока

- инвестиционные, которые направлены на обеспечение развития фирмы;

- операционные, полученные от основной деятельности;

- финансовые потоки, основой которых являются финансовые операции: привлечение займов, погашение долгов, выпуск акций, выплата дивидендов.

Сложенные вместе, они формируют величину чистого денежного потока (англ. Net Cash Flow, или NCF).

Операционный денежный поток (OCF, Operation Cash Flow) – это наличные деньги, которые поступают от операционной деятельности фирмы. Этот показатель является одним из наиболее важных признаков успешности компании, так как за его счет обычно погашаются многие обязательства. Он характеризует бизнес даже более точно, чем норма прибыли, поскольку нередки случаи, когда фирма имеет прибыль, но на оплату счетов средств недостает. Иногда этот критерий применяют также для оценки качества доходов фирмы. Некоторые компании проводят политику “агрессивного бухучета”, когда при больших доходах у них отсутствуют наличные деньги на счетах.

Доходную часть потока от основной деятельности составляет только объем средств от выручки за произведенную продукцию (продажи, реализация). К затратной части можно отнести:

- расходы на организацию производства (закупка сырья, оплата энергоносителей);

- заработная плата персонала (иногда она выводится отдельно);

- общехозяйственные расходы (канцелярские товары, аренда помещений, коммунальные платежи, страховые взносы);

- рекламный бюджет;

- погашение процентов по займам и кредитам;

- налоги (на прибыль, на фонд оплаты труда, НДС).

Денежный поток от операционной деятельности понимается как доходы от основной деятельности после вычитания из них операционных расходов. После проведения некоторых корректировок его можно рассматривать в качестве чистого дохода. Найти величину OCF можно, используя отчет о движении денежных средств.

Как рассчитать поток денег от основной деятельности

Для расчета разного рода денежных потоков обычно применяют два метода: прямой и косвенный. Отличие между ними состоит в ряде параметров, в том числе исходных данных о передвижении денег по счетам компании. К средствам, изучаемым при нахождении потока денег от основной деятельности, относятся показатели, которые не учитываются при вычислении прибыли, в частности амортизация, налоги, капитальные расходы, авансы, займы, долги и штрафы.

Прямой метод опирается на изучение движения финансов по счетам фирмы. Он дает возможность изучить главные направления оттока и источники притока денег, проанализировать потоки по различным видам деятельности и взаимную связь между выручкой за определенный период и реализацией продукции.

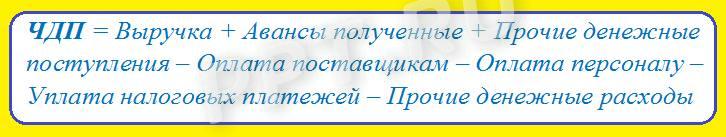

Операционный денежный поток прямым методом рассчитывается с использованием такой формулы:

ЧДП(ОД) = В + АВП + ПП – ОТ – СМ – ПРВОД – НАЛПЛ

в которой:

- В – размер выручки от продажи продукции, услуг или работ;

- АВП – перечисленные заказчиками и покупателями авансы;

- ПП – другие поступления от заказчиков и покупателей;

- СМ – средства, на которые закуплены материально-товарные ценности для организации производства;

- НАПЛ – уплаченные налоги и взносы в различные фонды внебюджетного характера;

- ОТ – это деньги, потраченные на оплату труда персонала;

- ПРВОД – другие платежи, которые могут возникать в процессе основной деятельности.

Попробуем вычислить денежный поток от внутренней деятельности предприятия, исходя из таких вводных (все показатели в рублях):

- выручка от проданной продукции – 1 миллион;

- авансы от покупателей – 100 тысяч;

- иные поступления со стороны заказчиков – 40 тысяч;

- фонд оплаты труда – 100 тысяч;

- затраты на сырье и обеспечение производственного процесса – 400 тысяч;

- взносы и налоги – 250 тысяч;

- иные расходы – 70 тысяч.

ЧДП(ОД) = 1000000 + 100000 + 40000 – 100000 – 400000 – 250000 – 70000 = 1140000 – 820000 = 320000 рублей.

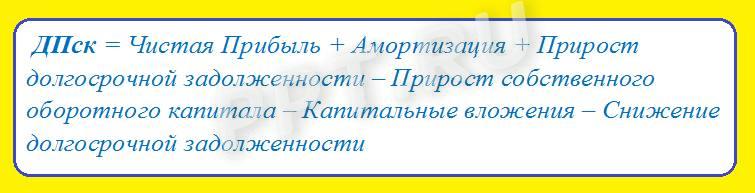

При косвенном методе расчета за основу берутся данные бухгалтерского баланса и отчета о результатах финансовой деятельности. Исчисление выполняется в разрезе видов хозяйственной деятельности, при этом выясняется взаимосвязь между изменениями величины активов за определенный период и чистой прибылью.

Расчет косвенным методом можно продемонстрировать при помощи такой формулы:

ЧДП(ОД) = ЧПР(ОД) + AM + ΔКРЗ + Δ ДБЗ + ΔЗАП + ΔДБП + ΔФВ + ΔАВП + ΔАВВ + ΔРПП + ΔРБП

где:

- ЧПР(ОД) – прибыль чистая от внутренней деятельности;

- АМ – износ и амортизация;

а также ряд изменений, на которые указывает знак Δ, относительно:

- Δ КРЗ – размера задолженности кредиторской;

- Δ ДБЗ – размера задолженности дебиторской;

- Δ ЗАП – величины запасов;

- Δ ДБП – доходов, ожидаемых в будущих периодах;

- Δ ФВ – вложений финансовых;

- Δ АВП – авансов полученных;

- Δ АВВ – авансов выданных;

- Δ РПП – резерва для оплаты платежей и расходов в следующем периоде;

- Δ РБП – расходов предстоящих периодов.

- прибыль неразделенная – (+) 400;

- амортизация и износ – (+) 100;

- кредиторка – (+) 150;

- дебиторка – (-) 120;

- динамика запасов – (-) 60;

- будущие доходы – (+) 130;

- вложения финансовые (-) 90;

- полученные авансы – (+) 30;

- выданные авансы – (-) 70;

- резервы – (-) 180;

- предстоящие расходы – (-) 110.

ЧДП(ОД) = 400 + 100 + 150 – 120 – 60 + 130 – 90 + 30 – 70 – 180 – 110 = 180.

Следовательно, рассчитанный косвенным методом поток денег от основной деятельности фирмы составляет 180 тысяч рублей.

Стандартная формула вычисления

Несмотря на то, что приведенные выше вычисления доступны для понимания, обычно используются общепринятые обозначения, а расчет проводится по такой формуле:

OCFt = EBIT + DA – T,

где:

- – прибыль от основной деятельности, т.е размер прибыли компании до выплаты налогов и процентов;

- DA – отчисления на износ и амортизацию;

- T – сумма налога на прибыль.

Имеются различия между финансовым менеджментом и бухгалтерским учетом в понимании денежного потока от внутренней деятельности. В бухгалтерии OCFt рассматривается как сумма амортизации и чистой прибыли, в финансовом менеджменте еще отнимают проценты за пользование кредитными ресурсами.

Используется данный показатель и при определении еще некоторых важных величин, использующихся для финансового анализа и оценки бизнеса.

Так, если сложить показатель прибыли от основной деятельности (EBIT) и амортизационные отчисления (DA), то получим важный критерий EBITDA (результативность операционной деятельности в денежном выражении). Если из того же показателя EBIT вычесть налог на прибыль, то получаем величину операционной чистой прибыли после уплаты налогов NO PAT.

Все виды систем налогообложения, бухгалтерская отчетность

Выручка, получаемая от осуществляемой деятельности, образует приток денежных средств, а суммированные платежи за тот же временной период – отток. Чистый денежный поток (ЧДП) составляет разницу между притоком и оттоком, а отражают эти данные в «Отчете о движении денежных средств» (ОДДС), в котором все поступления и затраты строго классифицированы по характеру операций. Различают три вида денежных потоков: финансовые, инвестиционные и операционные денежные потоки компании.

Разберемся, как рассчитывается денежный поток от операционной деятельности (в международной аббревиатуре OCF).

Чистый операционный денежный поток: понятие

Денежный поток от операционной деятельности – это денежные средства, поступающие от текущих операций. Положительное значение их наличия является одним из первых признаков успешной работы предприятия, поскольку именно из этих поступлений в основном погашаются все обязательства.

Долю доходов в этом денежном потоке формирует исключительно объем выручки от реализации, а долю затрат составляет весомый блок расходов, относящихся к текущей деятельности. Это расходы:

- по организации стабильности производства – закуп сырья, оплата услуг;

- по выплате зарплаты персоналу;

- общехозяйственные (оплата аренды, коммунальных расходов, страховых взносов, приобретение канцтоваров и т.п.);

- на рекламу;

- гашение процентов по кредитам;

- по оплате налогов, взносов и сборов.

Операционный поток денежных средств после уменьшения его на долю всех операционных затрат рассматривается как чистый доход от основной деятельности (ЧОДП). Определить его величину можно, опираясь на данные учетных регистров и ОДДС.

Как подсчитать потоки денежных средств операционной деятельности

Исчислить размер денежных потоков можно любым из двух способов: прямым или косвенным, отличающимися друг от друга рядом параметров, которыми бухгалтер оперирует при вычислении показателя.

Инвентаризация нематериальных активов

Инвентаризация нематериальных активов (НМА) должна производиться при смене материально-ответственных лиц и перед составлением годовой отчетности. О том, что и как проверяется по объектам, не имеющим вещественной формы, расскажем в нашей статье.

Подробнее

Прямой метод базируется на анализе информации по учету денежных средств, аккумулирующихся в регистрах учета и отраженных в ОДДС. Этот способ позволяет оперативно отслеживать величины притока и оттока средств по текущей деятельности. Расчет ЧОДП прямым методом удобен при сборе оперативной информации, но при его применении в расчете не используют показатели, учитываемые в вычислении прибыли (например, амортизацию основных фондов).

Косвенный метод опирается на скорректированные значения, что считается более точным и дает больше аналитической информации, преследуя цель максимального приближения значения ЧОДП к значению чистой прибыли.

Расчет денежных потоков от операционной деятельности прямым способом

Используя прямой метод ЧОДП вычисляют по формуле:

ЧОДП = В + АВп + Пр – Р – З – ПРпл – Н, где:

В – выручка;

АВп – полученные авансы;

Пр – прочие поступления от контрагентов;

Р – расходы на закуп сырья;

З – выплаты зарплаты;

Н – уплата налогов и взносов;

ПРпл – прочие платежи, сопровождающие основные операции компании.

Пример

Рассчитаем ЧОДП исходя из показателей:

- выручка (В) – 2 400 000 руб.;

- авансы полученные (АВп) – 600 000 руб.;

- получен заем (Пр) – 160 000 руб.;

- оплата труда персонала (З) – 220 000 руб.;

- закуп сырья (Р) – 1 200 000 руб.;

- страховые взносы и налоги (Н) – 290 000 руб.;

- проценты по кредиту (ПРпл) – 86 000 руб.

ЧОДП = 2 400 000 + 600 000 + 160 000 – 220 000 – 1 200 000 – 290 000 – 86 000 = 1 364 000 руб.

Чтобы вычислить чистый денежный поток от операционной деятельности по ОДДС необходимо суммы притока по ОДДС (стр. 4110 отчета) уменьшить на сумму сгруппированных платежей по текущей деятельности (стр. 4120), итог подсчета указывают в стр. 4100, т.е. результат вышеуказанных подсчетов в сумме 1364 тыс. руб. будет фигурировать в стр. 4100 «Отчета о движении денежных средств».

Минус прямого метода – невозможность отследить влияние объема денежного потока на финансовый результат по завершении отчетного периода.

Операционный денежный поток косвенным методом

Основу расчета ЧОДП косвенным методом составляют не только данные баланса и отчета о финансовых результатах (ОФР), но и изменения (прирост или снижение) этих показателей, произошедших за отчетный период. Поскольку вычисления производят по видам деятельности, то прослеживается связь между изменениями величин активов каждого направления и чистой прибылью.

Операционная прибыль и денежный поток – показатели не идентичные и не равные друг другу. Неравенство возникает, когда предприятие проводит операции перспективного толка. К примеру, полученный кредит увеличивает приток денег, но не увеличивает прибыль компании, или при расчете прибыли учитывают амортизацию ОС и НМА, а в расчете денежного потока сумма износа не участвует.

Начисление амортизации основных средств в 2023 году

Начисление амортизации основных средств в 2023 году нужно проводить в соответствии с ФСБУ 6/2020. Стоимость ОС в бухучете и для налога на прибыль переносят на расходы посредством амортизации. На это указывают нормы п. 27 ФСБУ 6/2020 и ст. 259 НК. Поскольку правила начисления амортизации претерпели изменения, разберем разницу по начислению ее в налоговом и бухгалтерском учете.

Подробнее

Косвенный метод состоит в изменении значения прибыли корректировками на сумму амортизации и трансформации балансовых показателей активов и пассивов, что приближает ее к значению чистого денежного потока. Для понимания алгоритма расчета ЧОДП косвенным способом необходимо усвоить:

- рост стоимости актива уменьшает количество денег (часть из них уплачена за актив);

- снижение стоимости активов увеличивает свободный денежный остаток.

Таким образом, прирост пассива увеличивает наличие денег, а его снижение – уменьшает.

Для чистого операционного денежного потока Формула расчета такова:

ЧОДП = ЧПод + A + ΔКР + Δ ДБ + ΔЗ + ΔДБП + ΔФВ + ΔАВп + ΔАВв + ΔРпл + ΔРБП где:

ЧПод – прибыль чистая от основной деятельности;

А – амортизация ОС и НМА;

знаком Δ отмечен ряд изменений (прирост или спад значений):

Δ КР и Δ ДБ – кредиторской и дебиторской задолженности;

Δ З – запасов;

Δ ДБП – доходов будущих периодов;

Δ ФВ – финансовых вложений;

Δ АВп и Δ АВв– авансов полученных и выданных;

Δ Рпл – резерва платежей;

Δ РБП – расходов будущих периодов.

Представим расчет операционного денежного потока на примере.

Пример

Произведем расчет ЧОДП косвенным методом на основе имеющихся данных (в тыс. руб.):

|

Показатели |

Значение |

||

|

прирост |

снижение |

как отражается в формуле |

|

|

Прибыль чистая |

900 |

+ 900 |

|

|

Амортизация основных фондов |

80 |

+ 80 |

|

|

Кредиторская задолженность |

160 |

+ 160 |

|

|

Дебиторская задолженность |

240 |

-240 |

|

|

Прогнозируемые будущие доходы |

160 |

+160 |

|

|

Финансовые вложения |

300 |

-300 |

|

|

Авансы полученные |

120 |

+120 |

|

|

Авансы выданные |

70 |

-70 |

|

|

РБП |

200 |

-200 |

|

|

Резерв платежей |

300 |

-300 |

ЧОДП = 900 + 80 + 160 – 240 + 160 – 300 + 120 – 70 – 200 – 300 = 310 тыс. руб.

Специализация: Все виды систем налогообложения, бухгалтерская отчетность

Эксперт в сфере бухгалтерского учета, финансов и налогообложения. Закончила Государственный университет управления по специальности «Налоги и налогообложение», с 2010 года – аттестованный консультант по налогам и сборам, член Союза «Палаты налоговых консультантов». Общий стаж профессиональной деятельности составляет более 16 лет в финансовых и налоговых департаментах крупных международных компаний.

Ежедневное функционирование любой организации предусматривает совершение действий, выступающих генераторами разнонаправленных транзакций. Вектор может быть различным, в зависимости от специфики отдельно взятой операции, и, как следствие, увеличивать, либо уменьшать текущий баланс предприятия. Для контроля за доходами и расходами применяются разнообразные аналитические инструменты, позволяющие не только отслеживать фактические поступления и выплаты, но и прогнозировать будущие прибыли и убытки, оценивая их влияние на положение компании. Одним из значимых показателей, с точки зрения оценки рентабельности, является операционный денежный поток, характеризующий финансовое состояние, и формирующий условия, необходимые для принятия грамотных управленческих решений.

Общее представление

В соответствии с понятием, принятым в рамках научной доктрины, ОДП (или OCF — operating cash flow) представляет собой совокупность денег, получаемых организацией в качестве результата по профильному функционалу. Методы, применяемые для анализа текущего экономического положения и общей ликвидности предприятия, актуальны как при рассмотрении потенциальных проектов, так и для оперативного управления. Высокий уровень значения, отражающего денежный поток по операционной деятельности, свидетельствует о возможностях диверсификации бизнеса, вложения в разработку новых продуктов, уменьшения долговых обязательств, а также выплаты дивидендов собственникам и акционерам. Напротив, низкий, перманентно отрицательный показатель, говорит о том, что компания нуждается в постоянном привлечении заемных ресурсов, позволяющих ей оставаться на плаву.

В соответствии с устоявшейся классификацией, используемой экспертами и аналитиками, принято выделять три потоковых категории:

- Инвестиционные средства, направленные на развитие предприятия.

- Денежный поток от основной операционной деятельности.

- Финансовая активность, включая формирование и погашение займов и долговых обязательств, эмиссию ценных бумаг и т. д.

Их совокупность создает чистую аналитическую величину, так называемый NCF (Net Cash Flow). ОДП, в свою очередь, рассматривается как соотношение доходов и расходов, напрямую связанных с работой компании, и используемых, в том числе для погашения большей части задолженностей.

Можно сказать, что данный показатель отражает рентабельность предприятия точнее, чем условная норма прибыли, и подходит для оценки не только количества, но и качества доходных статей. Не секрет, что для отдельных организаций привычной является практика «агрессивного бухгалтерского учета», когда, несмотря на формально высокий оборот, на расчетных счетах постоянно не хватает денег. Потенциальные инвестиционные риски следует оценивать заранее, чтобы избежать неприятных последствий. Проведя анализ OCF, можно понять, действительно ли внешний образ успешного бизнеса соответствует реальности, или же руководство просто пытается делать хорошую мину при плохой игре.

Ключевые моменты

Доходная часть денежного потока от операционной деятельности состоит из средств, полученных в качестве выручки за реализованный товар или предоставленные услуги, относящиеся к основному профилю. А вот в затратную категорию относятся сразу несколько видов расходов, к числу которых причисляются:

- Платежные операции, связанные с организацией производственных процессов — начиная с закупки расходных материалов, и заканчивая платой за поставку энергоносителей.

- Заработная плата сотрудников, в отдельных методиках выносимая за скобки.

- Административно-хозяйственные затраты, включая арендные, страховые, и иные платежи.

- Рекламные бюджеты, налоговые сборы и отчисления, погашения кредитных обязательств.

Корректировки, проведенные после вычета расходных статей из суммы дохода за период, позволяют выделить чистый денежный поток по операционной деятельности — эта формула расчета, от которой зависит итоговый показатель OCF, основана на данных из отчета о движении средств (ОДДС).

Готовые решения для всех направлений

Ускорьте работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Обязательная маркировка товаров – это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысьте точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысьте эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

Понимание финансовой значимости

Анализ рассматриваемого критерия, характеризующего ликвидность организации, ее экономическую устойчивость и потенциал развития, представляется значимым по многим причинам. В первую очередь он обеспечивает возможность проверки поступлений и расходования ресурсов, принятия мер для наращивания входящих объемов, а также поддержания стабильного положения, исключающего критическое влияние внешних и внутренних негативных факторов.

Подробные сведения о том, как формируется операционный поток платежей, содержатся в отчетах ОДДС, входящих в структуру квартальной и годовой отчетности. OCF характеризует потенциал генерации дополнительного финансового трафика, получаемого в результате основной деятельности. Положительный баланс свидетельствует об успешном управлении, и является объективным индикатором, столь же значимым, как чистая прибыль или EBITDA.

Отчет о движении денежных средств

Стандартная отчетность организации предусматривает использование трех ключевых аналитических инструментов, к числу которых относятся бухгалтерский баланс, анализ прибыльных и убыточных статей, а также ОДДС. Структура последнего формируется из трех элементов: операционного, инвестиционного и финансового потока, совокупность которых детализирует все источники поступления и каналы расходования, а также изменения показателей в выбранных периодах.

При рассмотрении раздела инвестиций учитываются затраты, связанные с приобретением предприятием основных или долгосрочных активов, использование которых планируется на протяжении продолжительного периода времени, и связано с обеспечением профильной деятельности. Также учету подлежат входящие поступления, возникающие в результате частичной реализации указанных средств компании.

В рамках категории финансирования ключевыми критериями выступают источники денежных вливаний, капитал фирмы, расходы обслуживание и кредитные выплаты. В доходную структуру, в том числе включаются поступления, являющиеся следствием эмиссии ценных бумаг и IPO — публичного размещения акций на бирже, реализации облигаций, выплаты дивидендов или процентов по займам, поскольку все указанные действия характеризуются в качестве финансовой активности.

Изучение ОДДС с позиции инвестора позволяет определить основные каналы прихода и оттока. При этом важно учитывать, что приток от операционной деятельности — это ключевой фактор. Именно она является для организации приоритетной, и имеет постоянный характер, тогда как финансирование и инвестирование обычно не относятся к числу систематических задач, и реализуются преимущественно от случая к случаю.

Методики расчета

Для определения числовых показателей допускается применение различных методов, однако наиболее распространенными среди них являются прямой и косвенный способы. Они отличаются между собой несколькими параметрами, включая специфику исходных данных, отражающих движение между расчетными счетами. Стоит отметить, что в этом случае также принимаются во внимание критерии, не учитываемые в процессе определения прибыли, такие как амортизационный износ, налоговые отчисления, капитальные расходы, а также долговые и штрафные обязательства.

Прямой метод

Чтобы получить желаемый результат, компании нужно зарегистрировать все кассовые операции, связанные с приходом, и вычесть из полученной суммы выручки затраты, возникшие в процессе обеспечения основной деятельности. К расходным статьям относятся себестоимость реализованной продукции, ФОТ, арендная и коммунальная плата и погашение процентов. В свою очередь, совокупный доход также может включать в себя деньги, полученные в результате сторонних активностей: как инвестиционного, так и финансового характера.

OCF — это операционный поток денежных средств, формула прямого расчета которого не представляет особой сложности. Для примера можно взять условную организацию, работа которой в отчетном периоде характеризуется следующими показателями:

Доходы:

- выручка — 700 тыс. рублей;

- продажа облигаций — 50 000.

Расходы:

- арендная плата — 45 тыс.

- ФОТ — 120 000.

- социальные отчисления — 40 000.

- закупка продукции — 330 т. р.

Таким образом, ОДП составит 215 тыс. руб. (700+50-45-120-40-330).

Косвенный метод

В данном случае основой методики выступает расчет значения чистой прибыли, а калькуляция производится в обратном порядке, позволяя определить величину денежной базы. Реализационные поступления учитываются по мере их получения, однако не всегда сопряжены с фактическим зачислением на расчетные счета. Это более сложный способ, однако он позволяет получить ясное представление о специфике и эффективности бизнеса, даже в тех случаях, когда организация относится к числу сложно структурированных. В частности, косвенный метод применяется публичными компаниями в процессе формирования ОДДС.

Для «очистки» прибыльных показателей из суммы вычитаются не только расходные статьи, но и иные поступления, в том числе связанные со сторонней активностью предприятия на инвестиционном рынке. Кроме того, в число затрат включаются сопутствующие расходы, не относящиеся к денежной категории — износ основных средств, амортизация, начисленные налоги. Также учету подлежат рост или сокращение объема товарных запасов, кредиторской и дебиторской задолженностей, рассчитываемые по отношению к предшествующему периоду.

Рассмотрим пример косвенной оценки OCF для организации, не получавшей приходов от инвестиций, прибыль которой за отчетный отрезок составила 200 000 рублей. Применяемые корректировки выглядят следующим образом:

- +35 000 — износ и амортизация активов;

- +20 000 — отложенные налоговые выплаты;

- -30 000 — увеличение дебиторской задолженности;

- +10 000 — сокращение долговых обязательств по кредиту.

Таким образом, сумма правок составляет +35 000, прибавляемые к исходному значению. Итоговый показатель ОДП составит 235 000 в чистом выражении, что позволяет говорить об эффективном управлении бизнесом с точки зрения генерации поступлений.

Прямой и косвенный метод: что лучше выбрать для расчета операционного денежного потока

Предпочтение в пользу второго варианта, характерное для большинства бухгалтеров, обуславливается простотой получения нужной информации из стандартной отчетности предприятия. Многие компании пользуются методикой начисления, поэтому в анализе прибылей и убытков можно взять значения, требуемые для подстановки в формулу по косвенной методике.

Стоит отметить, что американский Совет по бухгалтерским стандартам (FASB) в своих рекомендациях указывает на целесообразность применения прямого метода, обуславливая ее более детализированным представлением движения средств в обоих направлениях. В то же время дополнительным требованием выступает раскрытие сверки чистой прибыли и OCF, для отражения которой также должна использоваться отчетная форма. Подобная процедура позволяет определить точность показателей, и реализуется в схожем с косвенной методикой порядке, начинаясь с представления прибыльных статей, к которым в дальнейшем применяются корректировки, учитывающие изменения балансовых операций и состояния счетов.

Формула расчета

Итак, обобщая способы определения аналитического значения, можно представить следующие варианты. Опция, характерная для косвенного метода, будет выглядеть так:

OCF = чистая прибыль + амортизация + единовременные корректировки + изменения входящей задолженности, оборотного капитала, внутренних обязательств и товарных запасов.

Второй вариант — ОДП = В + АВП + ПВП — ФОТ — СМЦ — ПРВОД — НАЛПЛ, где:

- В — величина выручки, полученной от реализации товаров, оказания услуг или выполнения работ;

- АВП — авансовые платежи, поступившие от клиентов и заказчиков;

- ПВП — прочие входящие поступления;

- СМЦ — средства, использованные для закупки товарных и материальных ценностей, необходимых для обеспечения производственных процессов;

- НАПЛ — налоговые выплаты и социальные отчисления;

- ФОТ — объем заработной платы персоналу;

- ПРВОД — иные платежи.

Рассмотрим используемые показатели более подробно.

Чистая прибыль

Необходимое значение берется из отчета об организационных доходах и убытках. Формально представляет собой учетную метрику, структура которой содержит элементы, не оказывающие влияния на оборотные активы, что обуславливает необходимость внесения изменений в цифры потока.

Износ и амортизация

Постепенное снижение стоимости материальных активов, связанное с их эксплуатационным изнашиванием, уменьшает величину предыдущего критерия в рамках аналогичной отчетности. При этом в ОДДС параметр применяется как корректирующий, поскольку относится к затратам, не связанным напрямую с денежной категорией.

Единовременные корректировки

Также извлекаются из отчета по движению средств. В структуру могут быть включены различные сопутствующие статьи расходов, включая налоги с отложенным сроком погашения, приходы и потери от инвестиционной деятельности и т. д.

Изменения в оборотном капитале

Разница между активами и обязательствами, любые отклонения которой от базового значения оказывают влияние на OCF. Внесение корректировок в структуру отражается в отчетности. Так, приобретение организацией активов ведет к их увеличению, однако неизбежно сказывается на размере чистой прибыли, выступающей основным критерием — поскольку происходит фактическое сокращение имеющихся в распоряжении бизнеса денег.

Аналогичный результат наблюдается и при росте дебиторской задолженности, сопровождающем увеличение объемов реализации — возникает ситуация, при которой часть зарегистрированных доходов еще не была оплачена клиентами. А вот растущие кредиторские обязательства, несмотря на повышение долгов, приводит к увеличению доступных для распоряжения средств.

Заключение

На примерах расчета операционных денежных потоков по косвенной и прямой методикам можно понять, что алгоритм определения показателя OCF достаточно доступен и объективен. Качественная и своевременная аналитика позволяет грамотно управлять бизнесом — а это залог увеличения товарооборота и объема запасов, требующих дополнительного контроля. Мобильные решения от компании «Клеверенс» помогают оптимизировать учетную систему, избавиться от рутинных операций, и сократить сопутствующие издержки.

Количество показов: 21801

What Is Operating Cash Flow (OCF)?

Operating cash flow (OCF) is a measure of the amount of cash generated by a company’s normal business operations. Operating cash flow indicates whether a company can generate sufficient positive cash flow to maintain and grow its operations, otherwise, it may require external financing for capital expansion.

Key Takeaways

- Operating cash flow is an important benchmark to determine the financial success of a company’s core business activities.

- Operating cash flow is the first section depicted on a cash flow statement, which also includes cash from investing and financing activities.

- There are two methods for depicting operating cash flow on a cash flow statement—the indirect method and the direct method.

- The indirect method begins with net income from the income statement then adds back non-cash items to arrive at a cash basis figure.

- The direct method tracks all transactions in a period on a cash basis and uses actual cash inflows and outflows on the cash flow statement.

Operating Cash Flow

Understanding Operating Cash Flow (OCF)

Operating cash flow represents the cash impact of a company’s net income (NI) from its primary business activities. Operating cash flow—also referred to as cash flow from operating activities—is the first section presented on the cash flow statement.

Two methods of presenting the operating cash flow section are acceptable under generally accepted accounting principles (GAAP)—the indirect method or the direct method. However, if the direct method is used, the company must still perform a separate reconciliation to the indirect method.

Operating cash flows concentrate on cash inflows and outflows related to a company’s main business activities, such as selling and purchasing inventory, providing services, and paying salaries. Any investing and financing transactions are excluded from the operating cash flows section and reported separately, such as borrowing, buying capital equipment, and making dividend payments. Operating cash flow can be found on a company’s statement of cash flows, which is broken down into cash flows from operations, investing, and financing.

How to Calculate Operating Cash Flow

Indirect Method

Using the indirect method, net income is adjusted to a cash basis using changes in non-cash accounts, such as depreciation, accounts receivable (AR), and accounts payable (AP). Because most companies report the net income on an accrual basis, it includes various non-cash items, such as depreciation and amortization.

The calculation for OCF using the indirect method uses the following formula:

OCF = NI + D&A – NWC

Where NI represents the company’s net income, D&A represents depreciation and amortization, and NWC is the increase in net working capital.

Net income must also be adjusted for changes in working capital accounts on the company’s balance sheet. For example, an increase in AR indicates that revenue was earned and reported in net income on an accrual basis although cash has not been received. This increase in AR must be subtracted from net income to find the true cash impact of the transactions.

Conversely, an increase in AP indicates that expenses were incurred and booked on an accrual basis that has not yet been paid. This increase in AP would need to be added back to net income to find the true cash impact.

Consider a manufacturing company that reports a net income of $100 million, while its operating cash flow is $150 million. The difference results from a depreciation expense of $150 million, an increase in accounts receivable of $50 million, and a decrease in accounts payable of $50 million. It would appear on the operating cash flow section of the cash flow statement in this manner:

| Net Income | $100M |

| Depreciation | Add back $150M |

| Increase in AR | Less $50M |

| Decrease in AP | Less $50M |

| Operating Cash Flow | $150M |

Direct Method

The second option is the direct method, in which a company records all transactions on a cash basis and displays the information using actual cash inflows and outflows during the accounting period. Examples of items included in the presentation of the direct method of operating cash flow include:

- Salaries paid out to employees

- Cash paid to vendors and suppliers

- Cash collected from customers

- Interest income and dividends received

- Income tax paid and interest paid

This method is simpler than the indirect method because there are fewer factors to consider. However, it only accounts for cash revenues and expenses. It is calculated with the formula:

OCF = Cash Revenue — Operating Expenses Paid in Cash

Importance of Operating Cash Flow

Financial analysts sometimes prefer to look at cash flow metrics because they strip away certain accounting anomalies. Operating cash flow, specifically, provides a clearer picture of the current reality of the business operations.

For example, booking a large sale provides a big boost to revenue, but if the company is having a hard time collecting the cash, then it is not a true economic benefit for the company. On the other hand, a company may generate high amounts of operating cash flow but report a very low net income if it has a lot of fixed assets and uses accelerated depreciation calculations.

If a company is not bringing in enough money from its core business operations, it will need to find temporary sources of external funding through financing or investing. However, this is unsustainable in the long run. Therefore, operating cash flow is an important figure to assess the financial stability of a company’s operations.

Operating Cash Flow vs. Free Cash Flow

Operating cash flow is different from free cash flow (FCF), the cash that a company generates after accounting for operations and other cash outflows. Both metrics are commonly used to assess the financial health of a firm.

The main difference is that FCF also accounts for capital expenditures, Free cash flow is calculated by:

FCF = Cash from operations (CFO) — Capital Expenditures

Operating Cash Flow vs. Net Income

Operating cash flow should also be distinguished from net income, representing the difference between sales revenue and the costs of goods, operating expenses, taxes, and other costs. When using the indirect method to calculate operating cash flow, net income is one of the initial variables.

While both metrics can be used to measure the financial health of a firm, the main difference between operating cash flow and net income is the time gap between sales and actual payments. If payments are delayed, there may be a large difference between net income and operating cash flow.

What Are the 3 Types of Cash Flows?

The three types of cash flow are operating, investing, and financing. Operating cash flow includes all cash generated by a company’s main business activities. Investing cash flow includes all purchases of capital assets and investments in other business ventures. Financing cash flow includes all proceeds gained from issuing debt and equity as well as payments made by the company.

Why Is Operating Cash Flow Important?

Operating cash flow is an important benchmark to determine the financial success of a company’s core business activities as it measures the amount of cash generated by a company’s normal business operations. Operating cash flow indicates whether a company can generate sufficient positive cash flow to maintain and grow its operations, otherwise, it may require external financing for capital expansion.

How Do You Calculate Operating Cash Flow?

Using the indirect method, net income is adjusted to a cash basis using changes in non-cash accounts, such as depreciation, accounts receivable, and accounts payable (AP). Because most companies report the net income on an accrual basis, it includes various non-cash items, such as depreciation and amortization. Operating Cash Flow = Operating Income + Depreciation – Taxes + Change in Working Capital.

Is Operating Cash Flow the Same as EBIT?

EBIT is a financial term meaning earnings before interest and taxes, sometimes referred to as operating income. This is different from operating cash flow (OCF), the cash flow generated from the company’s normal business operations. The main difference is that OCF also accounts for interest and taxes as part of a company’s normal business operations.

What Is a Good Operating Cash Flow Ratio?

The operating cash flow ratio represents a company’s ability to pay its debts with its existing cash flows. It is determined by dividing operating cash flow by current liabilities. A ratio greater than 1.0 indicates that a company is in a strong position to pay its debts without incurring additional liabilities.

Сама фраза «денежный поток» заучит как музыка, не правда ли? Но этот музыкальный ряд для финансового менеджера раскладывается на элементы, как на ноты. Мы сегодня поговорим о том, как работают формулы расчета операционного денежного потока прямым и косвенным методом. Это интересно, поехали.

Что такое денежный поток и зачем его знать

В чисто бытовом значении мы все знаем, что это такое, — это те деньги, которые мы получили, часть из которых мы должны потратить обязательно, часть — желательно, а часть — если останутся. На финансовом языке поток этот называется Cash Flow (CF) и бывает положительным (поступления) и отрицательным (платежи).

Самым доступным методом расчета является, пожалуй, формула расчета операционного денежного потока по балансу предприятия. Поговорим о ней чуть позже, сначала давайте определимся, зачем вообще считать денежный поток (ДП).

Во-первых, планирование и точное знание поступлений и расходов в динамике позволяет фирме успешно маневрировать как своими финансами, так и привлеченными, дабы не допускать кассовых разрывов.

А во-вторых, расчет помогает легко справляться с вопросом: «Где деньги, Зин?». Это когда руководство недоумевает, почему денег на счетах полно, а в балансе убыток. Или еще хуже — по учету прибыли вагон, а денег нет.

Вот где вам пригодится формула чистого операционного денежного потока, вот чем вы наповал сразите любого руководителя — уверенностью и компетенцией!

Виды денежных потоков

В зависимости от направления деятельности предприятия формируются инвестиционный, операционный или финансовый потоки.

Операционный включает в себя такие вот ручейки:

- поступления от покупателей товаров, работ, услуг;

- оплату поставщикам за ценности и услуги, включаемые в состав себестоимости продукции в отчетном периоде;

- оплата труда персонала + страховые взносы.

Инвестиционный — это фактически капитальные вложения:

- оплата за объекты внеоборотных активов (приобретение, сооружение, создание);

- затраты по их транспортировке, монтажу, подготовке к эксплуатации;

- выплата процентов за пользование заемными средствами, направленными на приобретение (создание) ОС.

Финансовый поток вбирает:

- все займы и кредиты (выданные и полученные), проценты, комиссии, плату за их обслуживание;

- доходы и расходы от операций с ценными бумагами, собственными акциями, векселями.

Сливаясь воедино, эти три прекрасных ручья образуют Net Cash Flow (NCF) — чистый ДП. Математическая формула расчета чистого денежного потока максимально проста:

ЧДП = все поступления – все списания.

Считаем только деньги. Никакие обязательства, активы, прогнозируемые доходы и расходы и т. п. в расчете не участвуют.

ЧДП показывает, какой объем денежных средств остается в распоряжении собственников после того, как фирма произвела все обязательные и запланированные платежи.

Для получения всей полноты данных о движении средств на предприятии ЧДП рассчитывают для каждого направления: операционного, финансового и инвестиционного.

Не все бухгалтеры занимаются подобными расчетами, у них и так дел полно. Однако применение формул финансового анализа позволит денежкам фирмы не растекаться бесконтрольно во все стороны, образуя то стоячее болото, то водоворот, а плыть в верном направлении и в заданном русле.

Как рассчитать чистый денежный поток

Какую применить формулу, как рассчитать денежный поток, основываясь на данных одной только бухгалтерской отчетности? Чем отличается ЧП от ЧДП? Давайте погрузимся в сладостный мир цифр и расчетов.

Для сведения: что такое чистый операционный доход

Для определения ЧДП применяются прямой и косвенный методы расчета.

Прямой метод предполагает использование данных учетных регистров фирмы. Его, как правило, используют для внутреннего аудита движения денег.

Вот формула денежного потока от операционной деятельности для расчета прямым методом:

Пример:

Исходные данные:

|

Показатели |

Значение, тыс. руб. |

|---|---|

|

Выручка от продаж |

1500 |

|

Авансы полученные |

300 |

|

Прочие поступления |

400 |

|

Оплата поставщикам |

800 |

|

Оплата персоналу |

500 |

|

Уплата налогов |

180 |

|

Прочие выплаты |

250 |

|

ЧДП = 1500 + 300 + 400 – 800 – 500 – 180 – 250 |

470 |

Применяя косвенный метод, обращаемся к бухгалтерской отчетности и отталкиваемся от показателя чистой прибыли предприятия, вводя для корректировки некоторые параметры.

Правило корректировки чистой прибыли для вычисления ЧДП косвенным методом: прирост активов сокращает количество свободных денег, снижение стоимости активов увеличивает их остаток. С пассивами все просто: рост стоимости пассива способствует пополнению банковских счетов, уменьшение — снижает остатки в банках и кассах.

Вот как работает формула по балансу свободного денежного потока для ответа на тот самый сакраментальный вопрос руководства о прибыли и деньгах:

Пример 1

|

Показатели |

Значение, тыс. руб. |

|---|---|

|

Чистая прибыль (нераспределенная) |

100 |

|

Амортизация ОС и НМА |

80 |

|

Изменение (увеличение) дебиторской задолженности |

+145 |

|

Изменение (увеличение) материальных запасов |

+60 |

|

Изменение кредиторской задолженности |

+80 |

|

Доходы будущих периодов |

150 |

|

Расходы будущих периодов |

270 |

|

ЧДП = 100 + 80 – 145 – 60 + 80 + 150 – 270 |

-65 |

Или так:

Пример 2:

|

Показатели |

Значение, тыс. руб. |

|---|---|

|

Убыток |

300 |

|

Амортизация ОС и НМА |

120 |

|

Изменение (увеличение) дебиторской задолженности |

+45 |

|

Изменение (увеличение) материальных запасов |

+60 |

|

Изменение кредиторской задолженности |

+80 |

|

Доходы будущих периодов |

550 |

|

Расходы будущих периодов |

170 |

|

ЧДП = -300 + 120 – 45 – 60 + 80 + 550 – 170 |

175 |

В первом примере прибыль есть, а денег нет. А во втором при балансовом убытке наличествуют свободные деньги.

Бухгалтеры достаточно редко на практике применяют формулу денежного потока на инвестированный капитал, поскольку это все-таки задача финансистов. Да и расчетных методов и формул для оценки операций с инвестированными средствами достаточно много. Применяются они в зависимости от поставленной задачи. Не станем отнимать хлеб у финансовых менеджеров и аналитиков и приведем формулу в самом простом ее варианте:

А это формула денежного потока на собственный капитал, тоже без «наворотов»:

Все мы знаем, что бухгалтерам на практике приходится сталкиваться со многими смежными профессиями и знаниями. Финансовый анализ в их числе. Осторожно! Этот водоворот способен увлечь за собой и унести от конкретики бухгалтерских операций в интригующий мир оценок и прогнозов!

Читайте также: все о бухгалтерской финансовой отчетности