ОПРЕДЕЛЕНИЕ

КУРСОВОЙ СТОИМОСТИ И

ДОХОДНОСТИ

ВЕКСЕЛЯ

1.

Дисконтный вексель

1.

1. Определение дисконта и ставки дисконта

Дисконтные

векселя котируются на основе ставки

дисконта. Она говорит о величине скидки,

которую продавец предоставляет

покупателю. Ставка дисконта указывается

в процентах к номиналу векселя как

простой процент в расчете на год. Ставку

дисконта можно пересчитать в рублевый

эквивалент с помощью формулы:

(1)

где:

D

—

дисконт векселя; N

—

номинал векселя; d

— ставка

дисконта; t

—

число дней с момента приобретения

векселя до его погашения. В знаменателе

указывается 360 дней, поскольку расчеты

с векселем осуществляются на базе

финансового года, равного 360 дням.

Пример

1.

N

=

100 млн. руб., d

– 20%,

t = 45 дней. Определить величину скидки.

Решение.

Она

равна:

=250

тыс.

руб.

***

Ставка

дисконта определяется по формуле:

(2)

Пример

2.

N

=10

млн. руб., D

=

100 тыс. руб., до погашения остается 50

дней. Определить ставку дисконта.

Решение.

Она

равна:

=0,072

или 7,2%

***

1.

2. Определение цены векселя

Цену

векселя можно определить, вычтя из

номинала величину скидки, а именно:

P

=

N

−

D

(3)

где:

Р

— цена

векселя.

Если

известна ставка дисконта, то цена

определяется по формуле:

(4)

Пример

3.

N

= 10

млн. руб., d

=

6%, до погашения остается 15 дней. Определить

цену векселя.

Решение.

Она

равна:

=9975

тыс. руб.

***

Если

инвестор определил для себя значение

доходности, которую бы он желал обеспечить

по векселю, то цену бумаги можно вычислить

по формуле:

где:

r

— доходность,

которую желает обеспечить себе инвестор.

(Если вкладчик сравнивает инвестиции

в вексель с другими бумагами, для которых

финансовый год равен 365 дням, то в формуле

(5) целесообразно в знаменателе ставить

цифру 365).

5.

3. 1. 3. Эквивалентная ставка дисконта,

доходность векселя

Ставка

дисконта представляет собой характеристику

доходности векселя. Однако она не

позволяет непосредственно сравнить

доходность векселя с доходностью других

ценных бумаг, так как, во-первых, она

рассчитывается на базе 360 дней, и,

во-вторых, при ее определении скидка

относится к номиналу, тогда как реально

покупатель инвестирует меньшую сумму,

а именно, цену.

Данные

обстоятельства занижают доходность

векселя. Поэтому необходимо определить

формулу для пересчета ставки дисконта

в доходность на базе 365 дней и учета

цены. Ее можно найти из следующего

равенства:

где:

r— эквивалентная ставка доходности.

Тогда

(7)

Пример

4.

Ставка

дисконта равна 20%, срок погашения

наступает через 30 дней. Определить

эквивалентную ставку.

Решение.

Она

равна:

=

0,2062 или 20,62%

Эквивалентную

ставку также можно определить из формулы

(5), если взять финансовый год равным 365

дням:

(8)

2.

Процентный вексель

2.1.

Определение суммы начисленных процентов

и

вексельной суммы

По

процентному векселю начисляются проценты

по ставке, которая указывается в векселе.

Сумму начисленных процентов можно

определить по формуле:

(9)

где:

I

—

сумма начисленных процентов; N—

номинал векселя; С%

—

процентная ставка, начисляемая по

векселю;

—

количество дней от начала начисления

процента до его погашения.

Пример

5.

Номинал

векселя равен 1 млн. руб., по векселю

начисляются 25% годовых, с начала начисления

процентов до момента предъявления

векселя к оплате прошло 30 дней. Определить

сумму начисленных процентов.

Решение.

Она

равна:

=20833,33

руб.

Общая

сумма, которую держатель процентного

векселя получит при его погашении, равна

сумме начисленных процентов и номинала.

Ее можно определить по формуле:

(10)

где:

S — сумма процентов и номинала векселя.

2.2.

Определение цены векселя

Цена

векселя определяется по формуле:

где:

Р

—

цена векселя; t

— количество

дней от покупки до погашения векселя;

r — доходность, которую желал бы обеспечить

себе инвестор.

2.

3. Определение доходности векселя

Доходность

векселя определяется по формуле:

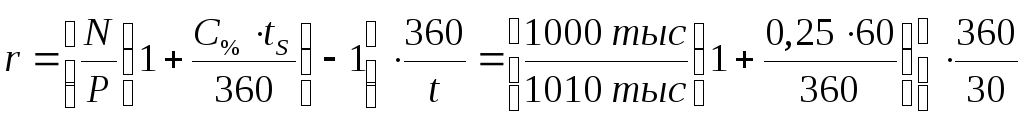

Пример

6.

Номинал

векселя 1 млн. руб., по векселю начисляется

25% годовых, период с момента начала

начисления процентов до погашения

бумаги равен 60 дням. Определить доходность

операции для инвестора, если он купит

вексель за 30 дней до погашения по цене

1010 тыс.руб. и предъявит его по истечении

этого срока.

Решение.

Доходность

равна:

или

37,62%

Мы

представили формулы определения цены

и доходности векселей без учета

налогообложения. Корректировать формулы

на налоговые ставки следует следующим

образом: необходимо умножить суммы,

подлежащие

налогообложению,

на (1 — Tax),

где Tax

— ставка налога (ставка налога

подставляется вформулу в десятичном

значении, например, налог 15% следует

учесть в формуле как 0, 15);. Например, для

процентного векселя налоги взимаются

с суммы начисленных процентов. Поэтому

корректировке подлежит величина:

а

именно:

Задания

1.

Определите сумму дисконта веселя, если

ставка дисконта равна 10%, до погашения

векселя остается 100 дней, номинал — 1

млн. руб

2.

Чему равна цена векселя, если его номинал

100 тыс. руб., ставка дисконта — 15%, до

погашения — 30 дней.

3.

Инвестор хотел бы получить по дисконтному

векселю доходность 30% годовых. До

погашения векселя 50 дней, номинал 100

тыс. руб. По какой цене следует купить

вексель?

4.

Ставка дисконта равна 30%, до погашения

векселя 100 дней. Определите эквивалентную

ставку.

5.

Номинал процентного векселя 100 тыс.

руб., по векселю начисляется 10% годовых,

период с момента начала начисления

процентов до погашения бумаги равен 30

дням. Определите доходность операции

для инвестора, если он купит вексель за

10 дней до погашения по цене 100200руб.

5.

Номинал процентного векселя 100 тыс.

руб., по векселю начисляется 10% годовых,

период с момента начала начисления

процентов до погашения бумаги равен 30

дням. Определите, по какой цене его

должен купить инвестор за 20 дней до

погашения, чтобы обеспечить доходность

по операции на уровне 25% годовых.

Соседние файлы в папке ЛекцииМатМодРЦБ

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- 1. Расчет процентов

- 2. Расчет дисконта

Вексель, полученный от контрагента, может приносить дополнительный доход. Для целей бухучета и налогообложения доход необходимо рассчитать и учесть.

Это следует из статей 5 и 77 Положения, утвержденного постановлением ЦИК СССР и СНК СССР от 7 августа 1937 г. № 104/1341, пункта 22 ПБУ 19/02, пункта 7 ПБУ 9/99, пункта 11 ПБУ 10/99, пункта 3 статьи 43 и пункта 4 статьи 328 Налогового кодекса РФ.

Как рассчитать дополнительный доход по векселю, зависит от того, в виде чего этот доход получен: процентов или дисконта.

Расчет процентов

Расчет процентов по полученному векселю зависит от следующих показателей:

- суммы, на которую начисляются проценты;

- процентной ставки по векселю;

- длительности периода, за который производится расчет (например, месяца).

Чтобы определить сумму процентов по векселю за месяц, воспользуйтесь формулой:

|

Сумма процентов по векселю месяц |

= |

Сумма, на которую начисляются проценты |

× |

Процентная ставка |

: |

Количество календарных дней в периоде, за который установлена процентная ставка (например, 365 или 366 дней – для годовой процентной ставки) |

× |

Количество календарных дней в месяце, в течение которых вексель находился в собственности организации |

Это следует из пункта 16 ПБУ 9/99 и пункта 4 статьи 328 Налогового кодекса РФ.

Сумма, на которую начисляются проценты, – номинальная стоимость векселя.

Ставка, по которой начисляются проценты, указывается на самом векселе. Если размер ставки в векселе отсутствует, он считается беспроцентным.

Такой порядок следует из статей 5 и 77 Положения, утвержденного постановлением ЦИК СССР и СНК СССР от 7 августа 1937 г. № 104/1341.

Чтобы правильно определить количество календарных дней в месяце, в течение которых вексель находился в собственности организации, необходимо знать:

- дату, с которой нужно начать начислять проценты;

- дату, на которую нужно прекратить начисления.

Порядок определения даты, с которой нужно начать начислять проценты по векселю, не зависит от того, чей вексель получен: третьего лица или собственный вексель контрагента.

Расчет процентов за месяц начните со дня, следующего за днем, когда вексель был получен в собственность (за месяц, в котором он был получен), или со дня начала месяца (если вексель был получен в прошлом месяце). Если в самом векселе указана более поздняя дата, с которой начисляются проценты, рассчитывайте их также со следующего дня.

Такой порядок следует из статей 5, 73 и 77 Положения, утвержденного постановлением ЦИК СССР и СНК СССР от 7 августа 1937 г. № 104/1341, и разъяснен письмом УМНС РФ по г. Москве от 18 февраля 2004 г. № 26-08/10738.

Последним днем начисления процентов считайте:

- последний день месяца в бухучете или при налогообложении (если на эту дату вексель является собственностью организации);

- день выбытия векселя из собственности организации (например, при реализации или передаче контрагенту в счет задолженности);

- день, когда вексель необходимо предъявить к погашению (конец срока обращения векселя);

- день, когда заканчивается период, в течение которого начисляются проценты (если он установлен в векселе и не совпадает с датой его погашения).

Это следует из пункта 16 ПБУ 9/99, пункта 4 статьи 328 Налогового кодекса РФ, главы V Положения, утвержденного постановлением ЦИК СССР и СНК СССР от 7 августа 1937 г. № 104/1341, и пункта 19 постановления Пленума Верховного суда РФ от 4 декабря 2000 г. № 33 и Пленума ВАС РФ от 4 декабря 2000 г. № 14.

Пример расчета процентов по векселю третьего лица за месяц

12 января ЗАО «Альфа» (продавец) заключило договор поставки партии товаров с ООО «Торговая фирма “Гермес”» (покупатель) на общую сумму 118 000 руб. (в т. ч. НДС – 18 000 руб.). Договором предусмотрена оплата покупателем аванса в сумме 23 600 руб. (в т. ч. НДС – 3600 руб.).

В тот же день «Гермес» в счет аванса передал «Альфе» вексель третьего лица (АКБ «Надежный») номиналом 23 600 руб. В векселе предусмотрено начисление 5 процентов годовых с даты составления векселя.

Бухгалтер «Альфы» рассчитал сумму процентов по векселю за январь:

23 600 руб. × 5% : 365 дн. × 19 дн. = 61 руб.

Пример расчета процентов по собственному векселю контрагента за месяц

12 января ЗАО «Альфа» (продавец) заключило договор поставки партии товаров с ООО «Торговая фирма “Гермес”» (покупатель) на общую сумму 118 000 руб. (в т. ч. НДС – 18 000 руб.).

В тот же день «Гермес» передал в обеспечение оплаты товаров собственный вексель номиналом 118 000 руб. В векселе предусмотрено начисление 5 процентов годовых с 20 января.

Бухгалтер «Альфы» рассчитал сумму процентов по векселю за январь:

118 000 руб. × 5% : 365 дн. × 11 дн. = 178 руб.

Ситуация: когда векселедателю начислить проценты по векселю со сроком погашения «по предъявлении, но не ранее…»? Ранняя дата для предъявления векселя не наступила.

Проценты по векселю, срок платежа по которому указан «по предъявлении, но не ранее…», рассчитывайте со дня, следующего за днем, который указан как самая ранняя дата, когда вексель можно предъявить к оплате. Это объясняется так.

Векселедержатели рассчитывают проценты со дня получения векселя или более поздней даты, которая указана на нем (ст. 5 и 77 Положения, утвержденного постановлением ЦИК и СНК СССР от 7 августа 1937 г. № 104/1341).

ВАС РФ разъяснил этот порядок так. Проценты должны начисляться позже даты составления (получения) векселя, если:

- в нем есть прямая оговорка об этом (т. е. надпись «проценты начисляются с такого-то числа» с указанием определенной даты);

- срок платежа по нему – «по предъявлении, но не ранее…» с указанием определенной даты.

Об этом сказано в пункте 19 постановления Пленума Верховного суда РФ от 4 декабря 2000 г. № 33 и Пленума ВАС РФ от 4 декабря 2000 г. № 14.

В любом из этих случаев при расчете процентов сам день, с которого начисляются проценты, в расчет не включайте. То есть отсчет количества дней начните со дня, следующего за одним из указанных моментов. Это следует из статьи 73 Положения, утвержденного постановлением ЦИК СССР и СНК СССР от 7 августа 1937 г. № 104/1341.

Расчет дисконта

Расчет дисконта по полученному векселю зависит от следующих факторов:

- общей суммы дисконта (разницы между номинальной и первоначальной стоимостью векселя);

- количества календарных дней, оставшихся до окончания срока обращения векселя (т. е. до последнего дня, когда его можно предъявить к оплате);

- длительности месяца, за который производится расчет.

Чтобы определить сумму дисконта по векселю за месяц, воспользуйтесь формулой:

|

Сумма дисконта за месяц |

= |

Номинальная стоимость векселя |

– |

Первоначальная стоимость векселя (цена приобретения) |

: |

Количество календарных дней, оставшихся до окончания срока обращения векселя |

× |

Количество календарных дней месяца, в течение которых вексель находился в собственности организации |

Такой порядок расчета следует из пункта 22 ПБУ 19/02, пунктов 7 и 16 ПБУ 9/99, пункта 3 статьи 43 и пункта 4 статьи 328 Налогового кодекса РФ.

Порядок определения количества календарных дней, оставшихся до окончания срока обращения, не зависит от того, чей вексель получен: третьего лица или собственный вексель контрагента.

Количество календарных дней, оставшихся до окончания срока обращения по векселю, определите начиная со дня, следующего за днем получения векселя, до дня, когда заканчивается его срок обращения.

Такой порядок следует из главы V и статьи 77 Положения, утвержденного постановлением ЦИК СССР и СНК СССР от 7 августа 1937 г. № 104/1341.

Как правило, конец срока обращения (последний день, когда вексель можно предъявить к оплате, или какое-либо указание на эту дату) указан на самом векселе (ст. 1 и 75 Положения, утвержденного постановлением ЦИК СССР и СНК СССР от 7 августа 1937 г. № 104/1341). Например, это может быть надпись «Вексель подлежит оплате в следующий срок: 24 декабря 2010 года».

Чтобы правильно определить количество календарных дней в месяце, в течение которых вексель находился в собственности организации, необходимо знать:

- дату, с которой нужно начать распределять дисконт;

- дату, на которую нужно прекратить начисления.

Расчет дисконта за месяц по векселю начните со дня, следующего за днем, когда вексель был получен в собственность (за месяц, в котором был получен вексель), или дня начала месяца (если вексель был получен в прошлом месяце).

Последним днем распределения дисконта считайте:

- последний день месяца в бухгалтерском или налоговом учете (если на эту дату вексель является собственностью организации);

- день выбытия векселя из собственности организации (например, при реализации или передаче контрагенту в счет задолженности);

- день, когда вексель необходимо предъявить к погашению (конец срока обращения векселя).

Это следует из пункта 22 ПБУ 19/02, пунктов 7 и 16 ПБУ 9/99, пункта 3 статьи 43 и пункта 4 статьи 328 Налогового кодекса РФ, главы V Положения, утвержденного постановлением ЦИК СССР и СНК СССР от 7 августа 1937 г. № 104/1341.

Пример расчета дисконта по векселю третьего лица за месяц

12 января ЗАО «Альфа» (продавец) заключило договор поставки партии товаров с ООО «Торговая фирма “Гермес”» (покупатель) на общую сумму 118 000 руб. (в т. ч. НДС – 18 000 руб.). Договором предусмотрена оплата покупателем аванса в сумме 23 600 руб. (в т. ч. НДС – 3600 руб.). В тот же день «Гермес» в счет аванса передал «Альфе» вексель третьего лица (Сбербанка России) номиналом 40 000 руб. Срок платежа по векселю – 31 марта. В этот день «Альфа» предъявила вексель к погашению.

Бухгалтер «Альфы» рассчитывал сумму дисконта за каждый отчетный период (месяц) в течение всего времени нахождения векселя в собственности организации (с 13 января по 31 марта). Количество календарных дней, оставшихся до окончания срока обращения векселя, составляет 78 дней (19 дн. + 28 дн. + 31 дн.).

Сумма дисконта по полученному векселю третьего лица составила:

– за январь: (40 000 руб. – 23 600 руб.) : 78 дн. × 19 дн. = 3995 руб.;

– за февраль: (40 000 руб. – 23 600 руб.) : 78 дн. × 28 дн. = 5887 руб.;

– за март: (40 000 руб. – 23 600 руб.) : 78 дн. × 31 дн. = 6518 руб.

Пример расчета дисконта по собственному векселю контрагента за месяц

12 января ЗАО «Альфа» (продавец) заключило договор поставки партии товаров с ООО «Торговая фирма “Гермес”» (покупатель) на общую сумму 118 000 руб. (в т. ч. НДС – 18 000 руб.).

В тот же день «Гермес» в обеспечение оплаты товаров передал «Альфе» собственный вексель номиналом 140 000 руб., оформленный 11 января. Срок платежа по векселю – 31 марта. В этот день «Альфа» предъявила вексель к погашению.

Бухгалтер «Альфы» рассчитывал сумму дисконта за каждый отчетный период (месяц) в течение всего времени нахождения векселя в собственности организации (с 13 января по 31 марта). Количество календарных дней, оставшихся до окончания срока обращения векселя, составляет 78 дней (19 дн. + 28 дн. + 31 дн.).

Сумма дисконта по полученному векселю третьего лица составила:

– за январь: (140 000 руб. – 118 000 руб.) : 78 дн. × 19 дн. = 5359 руб.;

– за февраль: (140 000 руб. – 118 000 руб.) : 78 дн. × 28 дн. = 7897 руб.;

– за март: (140 000 руб. – 118 000 руб.) : 78 дн. × 31 дн. = 8744 руб.

Ситуация: как при расчете дисконта по векселю со сроком платежа «по предъявлении» определить дату, когда этот вексель перестает действовать?

Датой окончания срока обращения такого векселя является 365-й (366-й) день с момента его составления.

Вексель сроком «по предъявлении» должник обязан оплатить при его предъявлении. При этом такой вексель должен быть предъявлен к платежу в течение одного года со дня его составления. При условии, что этот годовой срок не изменили векселедатель или индоссанты.

В данном случае вексель не имеет никаких надписей, сокращающих или продлевающих срок его обращения. Поэтому сроком его обращения считается календарный год – 365 или 366 календарных дней – то есть все дни, в течение которых вексель может переходить из рук в руки или находиться в собственности какого-либо векселедержателя.

Такой порядок следует из статей 34 и 77 Положения, утвержденного постановлением ЦИК СССР и СНК СССР от 7 августа 1937 г. № 104/1341.

Ситуация: как при расчете дисконта по векселю со сроком платежа «по предъявлении, но не ранее определенной даты» определить дату, когда этот вексель перестает действовать?

Датой окончания срока обращения такого векселя является 365-й (366-й) день с самой ранней даты, когда вексель может быть предъявлен к оплате.

Вексель сроком «по предъявлении» должник обязан оплатить при его предъявлении. Такой вексель должен быть предъявлен к платежу в течение одного года со дня его составления. Векселедатель может установить, что вексель сроком по предъявлении не может быть предъявлен к платежу ранее определенного срока. В таком случае годовой срок для предъявления векселя отсчитывается с указанной векселедателем даты.

При этом в период со дня составления векселя до самой ранней даты, когда он может быть предъявлен к оплате, вексель также может переходить из рук в руки или находиться в собственности какого-либо векселедержателя.

То есть срок обращения такого векселя – период со дня составления векселя до дня, указанного как самая ранняя дата, когда вексель можно предъявить к оплате, в надписи «по предъявлении, но не ранее…», плюс 365 (366) календарных дней.

Такой порядок следует из статей 34 и 77 Положения, утвержденного постановлением ЦИК СССР и СНК СССР от 7 августа 1937 г. № 104/1341. Данную точку зрения также подтверждают письма Минфина России от 7 ноября 2008 г. № 03-03-06/3/14, от 6 ноября 2008 г. № 03-03-06/2/150, от 6 марта 2008 г. № 03-03-06/2/21, от 30 марта 2007 г. № 03-03-06/2/56 и от 18 мая 2006 г. № 03-03-04/2/143.

Дисконт векселя

01 июля 2015 14:03

Под термином «дисконт векселя» понимают:

- учетный процент, что взимается банковским учреждением при покупке векселя;

- учет или покупку специальным кредитным учреждением или банком данной ценнной документации до истечения ее срока методом оформления передаточной надписи.

Учет векселя

Дисконтом является разница, на которую уменьшается сумма при реализации данного долгового обязательства. Дисконт не отражается в самом векселе. В документе приема-передачи вышеуказанной ценной бумаги фигурируют две суммы – ее номинальная стоимость и сумма, за которую она реализуется. Проще говоря, разница между вышеуказанными двумя суммами характеризуется как дисконт.

Понятие «дисконт векселя» хорошо раскрывается в законодательстве РФ:

- в Федеральном Законе №48-Ф3 от 1997 года ;

- в Приказе ФСФР Российской Федерации №10-66/пз-н от 2010 года.

Как рассчитывается дисконт векселя?

При проведении операции учета данного долгового обязательства основными терминами являются дисконт и учетная ставка. Последняя представляет собой отношение суммы процентных денежных средств, которые выплачиваются за год, к сумме, что должна быть возвращена.

Выплачиваемая банковским учреждением сумма определяется согласно следующей формуле:

P= S * (1 – d*T/K)

P – это приведенная сумма, что выплачивается при учете векселя;

S – это сумма по данному долговому обязательству;

d – это ставка учетная (годовая);

T – это период до наступления платежа (измеряется в днях);

K – это расчетная длительность года (составляет обычно 360 дней).

Прибыль банковского учреждения от учета данного долгового обязательства, то есть дисконт векселя, определяется согласно следующей формуле:

D = S – P = S * d * T/K,

то есть как разница между суммой, что указана в векселе, и суммой, которая выплачивается векселедержателю при учете данного долгового обязательства.

Учетная ставка– d – самостоятельно определяется банковским учреждением исходя из заданной ставки годового процента. Для этого банки используют следующую формулу:

d = i/(1+i*T/K)

Данная формула позволяет определить учетную ставку, которая соответствует заданной ставке доходности.

Приветствую, уважаемый читатель.

Вексель представляет собой довольно удобный инструмент привлечения средств. Его просто выпустить, а сфера использования такой бумаги для покупателя довольно широка. Минус лишь один — мало кто согласится безвозмездно дать в долг свои деньги. Поэтому на практике обычно используется дисконтный вексель. О нем мы сегодня и поговорим.

Содержание

- Что это такое и зачем он нужен

- Особенности при работе с дисконтными векселями

- Как рассчитывается дисконт векселя

- Дисконтный вексель и процентный вексель: в чем отличия

- Заключение

Что это такое и зачем он нужен

Дисконтным называют вексель, который продается по цене ниже номинала (дисконт — это и есть ценовая разница). Его использование позволяет векселедателю привлечь заемные средства, а держателю получить прибыль.

Таким образом, дисконтный вексель отличается от банковского лишь покупной ценой: первый реализуется со скидкой, а второй — по номиналу. В целом это все та же долговая ценная бумага, позволяющая своему владельцу потребовать деньги у выписавшего ее лица (или компании).

Особенности при работе с дисконтными векселями

- Он не является эмиссионной ценной бумагой и не требует государственной регистрации.

- Погашение всегда происходит по номиналу, независимо от срока и других обстоятельств. Держатель может продать его банку и ранее установленного срока, но в этом случае кредитная организация возьмет свою комиссию. Покупка документа банком называется учет векселя.

- В отличие от банковских депозитов, инвестиции в векселя (в том числе и в дисконтные) не защищены. В случае банкротства векселедателя (а они не всегда отличаются своей надежностью) государство не станет компенсировать ваши потери. Однако если в документе стоит аваль, то поставившее его лицо (либо компания) несет солидарную ответственность по данному долгу. Такие бумаги более надежны, но на практике используются нечасто.

- Дисконтный вексель используется не только как инструмент инвестирования (либо привлечения средств). Его также применяют для расчетов с контрагентами, погашения задолженностей перед кредиторами либо в качестве залога.

Как рассчитывается дисконт векселя

Как я писал выше, дисконт — это скидка, которая и позволяет получить покупателю прибыль. Упрощенно это можно представить в виде формулы:

номинал = покупная цена + дисконт

Однако для векселедателя такой формулы будет недостаточно. Ведь из этих трех показателей у него есть только один — сумма, которую он должен получить.

Поэтому размер дисконта считается следующим образом. Сначала вычисляется второй недостающий показатель — номинал:

Н = ПЦ х (1 + СВ х С / 365)

- где ПЦ — покупная цена;

- СВ — срок, на который выдается бумага;

- С — процентная ставка.

После этого из полученной суммы вычитаем покупную цену.

Например, если необходимо привлечь 100 тыс. руб. под 8% годовых на 300 дней, расчет будет выглядеть следующим образом.

Н = 100 000 х (1 + 300 х 0,08 / 365).

В результате получаем номинальную стоимость, равную 106 575 руб. Это означает, что дисконт (разница) составит: 106 575 — 100 000 = 6575 руб.

Дисконтный вексель и процентный вексель: в чем отличия

В целом разница между ними невеликая. Главное отличие заключается в указании размера ставки в тексте векселя. В дисконтном такая информация отсутствует. Он просто продается по цене ниже номинала, что обеспечивает его держателю получение прибыли при погашении.

В процентном скидка не предусмотрена. Вместо этого, в тексте указывается процентная ставка. Если дата взаиморасчетов определена заранее, то дополнительно указывается полная сумма к выплате.

Заключение

Дисконтный вексель — это долговой инструмент, позволяющий одной стороне привлечь средства, а другой — выгодно их вложить. Причем владельцу необязательно дожидаться наступления указанного в тексте срока. Им можно расплатиться с контрагентами, оставить в залог для получения ссуды либо продать банку. Правда, в последнем случае кредитная организация возьмет комиссию за учет.

К минусам дисконтного обязательства можно отнести разве что риск банкротства должника. В этом случае при отсутствии аваля возвращать свои деньги придется в судебном порядке.

Вот и все на сегодня. Ставьте лайки, подписывайтесь в соцсетях и следите за обновлениями на сайте. До встречи!

Популярные займы – одобрение 97%

Добавить в «Нужное»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 8 мая 2013 г.

Содержание журнала № 10 за 2013 г.

Проценты/дисконт по собственному векселю

Расчет вексельных процентов/дисконта, их бухгалтерский и «прибыльный» учет, а также учет погашения векселя

После того как ваша компания выдала собственный вексель, надо ежемесячно следить за суммой вексельных процентов или вексельного дисконта (это зависит от вида вашего векселя). Ведь для целей налогообложения прибыли есть определенные ограничения для учета процентов в расходах. И эти ограничения распространяются также и на вексельные проценты и дисконты.

Как рассчитать проценты по векселю за месяц

В тексте процентного векселя должна быть указана ставка для расчета процентов, которые векселедатель обязан будет уплатить сверх номинала при погашении векселя.

По общему правилу проценты начинают начисляться со дня, следующего за днем составления векселя. Но если в самом векселе указана другая дата начала начисления процентов, то это и будет первый день для начисления процентовпп. 5, 73, 77 Положения о переводном и простом векселе, утв. Постановлением ЦИК СССР и СНК СССР от 07.08.37 № 104/1341 (далее — Положение); Письмо Минфина от 06.11.2008 № 03-03-06/2/150. Исключение составляет вексель со сроком платежа «по предъявлении, но не ранее». Если не указано, с какой даты начислять проценты, то их можно начислять с даты «не ранее»п. 19 Постановления Пленума ВС № 33, Пленума ВАС № 14 от 04.12.2000.

Проценты начисляются по день предъявления векселя к платежу, но в целом не более 365 (366) дней, если более длительный срок не оговорен в самом векселе.

Если векселедатель ограничил срок предъявления векселя оговоркой «по предъявлении, но не ранее», то 365 дней начинают течь с даты «не ранее».

Например, проценты по векселю со сроком платежа «по предъявлении, но не ранее 12.03.2013» начисляются по 11.03.2014. Если вексель будет предъявлен раньше, например 24.05.2013, то последний день для начисления процентов — 24.05.2013.

Сумма процентов, начисляемых за текущий месяц, рассчитывается так:

Количество дней обращения векселя в месяце определяется:

- в первом месяце начисления процентов — со дня начала начисления процентов и по последнее число месяца;

- в месяце предъявления векселя к погашению — с 1-го числа месяца и по день предъявления;

- в других месяцах — как календарное количество дней в месяце.

Как рассчитать дисконт по векселю за месяц

Чтобы расходы в виде дисконта (который, как мы уже говорили, является процентами по займу) были учтены в том периоде, за который они начислены, сумму дисконта как в бухгалтерском, так и в налоговом учете надо равномерно распределить в течение всего срока обращения векселяп. 16 ПБУ 15/2008; п. 18 ПБУ 10/99; пп. 1, 8 ст. 272 НК РФ.

Распределить дисконт можно двумя способами.

СПОСОБ 1. Пропорционально количеству дней, за которые полагается дисконт. Количество дней, за которое полагается дисконт, — это период со дня, следующего за днем составления векселя, и по день, в который вексель должен быть предъявлен к погашению (срок обращения).

Количество дней обращения векселя в месяце определяется:

- в месяце выдачи векселя — со дня, следующего за днем выдачи векселя, и по последнее число месяца;

- в месяце предъявления векселя к погашению — с 1-го числа месяца и по день предъявления векселя к погашению;

- в других месяцах — как календарное количество дней в месяце.

СПОСОБ 2. Рассчитать процентную ставку, заложенную в дисконтный вексель, и далее рассчитывать сумму дисконта за месяц так же, как и по процентному векселю:

Как учитывать проценты и дисконт по «правильным» векселям

Налог на прибыль

Для налога на прибыль и дисконт, и проценты по векселю признаются в расходах в пределах нормативап. 3 ст. 43, подп. 2 п. 1 ст. 265 НК РФ; Письмо Минфина от 21.07.2010 № 03-03-06/2/129. Норматив представляет собой предельную ставку для расчета процентов. Ее можно определить:

- <или>исходя из ставки рефинансирования ЦБ РФ;

- <или>исходя из средней ставки по сопоставимым займам.

Если ваша компания получает много займов и кредитов, имеет смысл прописать критерии сопоставимости долговых обязательств в учетной политике, так как предельная ставка, определенная исходя из сопоставимых обязательств, больше, чем предельная ставка, определенная исходя из ставки рефинансирования. В общем случае займы являются сопоставимыми, если:

- они выданы в одном отчетном периоде;

- они выданы в одной валюте;

- сроки займов отличаются не больше чем на 20%;

- суммы займов отличаются не больше чем на 20%.

Кроме того, Минфин России считает, что займы, выданные физическим лицом, и займы, выданные организацией, не считаются выданными на сопоставимых условияхПисьмо Минфина от 02.06.2010 № 03-03-06/2/104.

Спорным является вопрос сопоставимости вексельных и невексельных долговых обязательств. Из писем Минфина можно сделать вывод, что вексельные и невексельные долги сопоставимыми не являютсяПисьмо Минфина от 21.07.2010 № 03-03-06/2/129.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

БАХВАЛОВА Александра Сергеевна

Консультант Департамента налоговой и таможенно-тарифной политики Минфина России

“Действительно, для определения сопоставимости долговых обязательств нельзя использовать условия по договору займа и займу, оформленному векселем. Чтобы условия по обязательствам признавались сопоставимыми, такие обязательства должны быть одного вида. Причем необходимо, чтобы займы на идентичных условиях были выданы двум и более организациям”.

Чтоб рассчитать среднюю ставку по сопоставимым займам, надо сначала определить процентную ставку по векселю. С процентным векселем все понятно — ставка его указана в тексте векселя. А по дисконтным векселям процентную ставку нужно будет определить самостоятельно по формуле, которую мы привели выше. Полученную процентную ставку подставляем в формулу расчета среднего уровня процентов:

Максимальная сумма процентов рассчитывается исходя из среднего уровня процентов, увеличенного в 1,2 раза. В расходы мы принимаем наименьшую из двух сумм:

- <или>эту максимальную сумму процентов;

- <или>сумму фактически начисленных процентов.

Если же векселя у вас выдаются от случая к случаю, критерии сопоставимости вы в учетной политике не установили или у вас просто нет сопоставимых долгов, то используйте способ нормирования по увеличенной ставке рефинансированияп. 1.1 ст. 269 НК РФ. Поскольку ставка по векселю не может поменяться априори, то для расчета норматива берем ставку рефинансирования на дату выдачи векселя. Тогда вы определяете максимальную сумму дисконта или процентов, которую можете учесть в расходах, по формуле:

- <если>вексель дисконтный:

- <если>вексель процентный:

После сравнения максимальной и фактически начисленной сумм процентов (дисконта) за месяц признаем в расходах на конец месяца ту сумму, которая меньшеп. 8 ст. 272, п. 1.1 ст. 269, п. 8 ст. 270 НК РФ.

Бухгалтерский учет

В бухучете начисленная сумма дисконта или процентов не нормируется. Сумма дисконта равномерно распределяется на весь срок обращения векселя. Проценты и дисконт ежемесячно признаются в прочих расходахп. 15 ПБУ 15/2008:

- до месяца предъявления векселя к погашению — на последнее число месяца;

- в месяце предъявления векселя к погашению — на дату предъявления.

Кредиторскую задолженность по процентам или дисконту надо учитывать обособленно от основной суммы долга, например на субсчете «Проценты по векселю» к счету 60 «Расчеты с поставщиками и подрядчиками». В балансе проценты следует отразить так же, как и сумму долга по векселю, то есть как заемные средства:

- <если>дата платежа по векселю не наступит в течение 12 месяцев после отчетной даты, то по строке 1410 «Заемные средства» в разделе IV «Долгосрочные обязательства»;

- <если>дата платежа по векселю наступит в течение 12 месяцев после отчетной даты, а также если срок платежа по векселю установлен «по предъявлении», то по строке 1510 «Заемные средства» в разделе V «Краткосрочные обязательства».

В отчете о финансовых результатах проценты или дисконт показываются по строке 2330 «Проценты к уплате».

Как учесть дисконт по «неправильным» векселям

Как мы уже сказали, дисконтный вексель со сроком платежа «по предъявлении» выдавать нецелесообразно. И, как правило, такие векселя не выдают. На практике же часто выдают дисконтный вексель со сроком платежа «по предъявлении, но не ранее». Равномерно распределить дисконт по «неправильному» векселю невозможно, так как заранее неизвестен срок платежа по нему. Выйти из создавшегося положения можно двумя способами.

СПОСОБ 1. При расчете суммы дисконта за месяц, а также максимальной суммы дисконта для признания в целях налогообложения можно использовать в формуле вместо показателя «Срок обращения» показатель «Предполагаемый (расчетный) срок обращения векселя». Его можно определить по формуле:

Получившуюся сумму дисконта следует сравнить с максимальной суммой дисконта и признать в расходах меньшую из этих сумм. Когда вексель будет предъявлен к погашению и станет известен фактический срок пользования деньгами, нужно будет сделать перерасчет.

ШАГ 1. Посчитайте максимальную сумму дисконта для целей налогообложения за фактическое время пользования деньгами.

ШАГ 2. Сравните общую сумму дисконта по векселю и сумму, полученную в шаге 1.

ШАГ 3. Из той суммы, которая меньше, вычтите дисконт, который был признан в расходах в предыдущих отчетных периодах.

ШАГ 4. Сумму, полученную в шаге 3, учтите в расходах в том отчетном периоде, когда вексель предъявлен к погашению.

В бухучете сумма дисконта равномерно распределяется, но не нормируется. Весь недоначисленный к моменту предъявления векселя дисконт признается в прочих расходах на дату предъявления векселяп. 6 ПБУ 15/2008; пп. 11, 18 ПБУ 10/99.

СПОСОБ 2. Не распределять дисконт между отчетными периодами, поскольку промежуточная выплата процентов (дисконта) по векселю не предусмотрена. Весь дисконт признать в расходах в том отчетном периоде, когда вексель предъявлен к погашениюст. 54, подп. 2 п. 1 ст. 265 НК РФ; Постановление Президиума ВАС от 24.11.2009 № 11200/09.

В бухгалтерском учете дисконт признается в полной сумме в прочих расходах на дату предъявления векселя к погашениюп. 15 ПБУ 15/2008.

Оплачиваем (погашаем) собственный вексель

Налог на прибыль

Погашение векселя никаких последствий для налога на прибыль не влечетподп. 12 ст. 270 НК РФ.

Бухгалтерский учет

Вексель за время своей «жизни» мог сменить немало владельцев, но платеж по векселю вы делаете тому лицу, которое его предъявило к оплатепп. 14, 16 Положения. А в бухучете надо показать погашение векселя, переданного поставщику за товары (работы, услуги).

Рассмотрим учет «неправильного» собственного векселя — это часто вызывает трудности.

Пример. Бухгалтерский учет при выдаче собственного векселя

/ условие / ООО «Буратино» 15.03.2013 отгрузило для ООО «Золотой ключик» дубовые доски на сумму 3 300 000 руб., в том числе НДС 18%. ООО «Золотой ключик» в обеспечение платежа выдало в тот же день собственный вексель на сумму 3 335 000 руб. со сроком платежа «по предъявлении, но не ранее 1 апреля 2013 г.». Вексель был предъявлен к погашению 01.04.2013, деньги поступили на расчетный счет в тот же день. Отчетный период по налогу на прибыль — квартал.

/ решение / На дату получения векселя доходов и расходов для целей налогообложения не возникает. В расчетах будем исходить из того, что вексель может быть предъявлен к платежу самое позднее 31.03.2014. Дисконт 35 000 руб. (3 335 000 руб. – 3 300 000 руб.) причитается векселедержателю за 381 день (16 дней с 16.03.2013 по 31.03.2013 и плюс 365 дней). Рассчитаем дисконт по месяцам:

- на 31.03.2013 — 1469,82 руб. (35 000 руб. / 381 д. х 16 дн.);

- на 01.04.2013 — 33 530,18 руб. (35 000 руб. – 1469,82 руб.).

В налоговом учете максимальная сумма дисконта в марте составит 21 481,64 руб. (3 300 000 руб. х 8,25% х 1,8 / 100% / 365 дн. х 16 дн.). Поскольку норматив не превышен, то в марте будет признана фактическая сумма дисконта — 1469,82 руб.

Максимальная сумма дисконта в целом по векселю за весь срок — 22 824,25 руб. (3 300 000 руб. х 8,25% х 1,8 / 100% / 365 дн. х 17 дн.). Это меньше общей суммы дисконта по векселю — 35 000 руб., поэтому в расходах в апреле будут признаны «недостающие» 21 354,43 руб. (22 824,25 руб. – 1469,82 руб.).

В бухгалтерском учете ООО «Золотой ключик» будут сделаны такие записи.

***

А что делать, если срок платежа наступил, а вексель к вам так и не вернулся? Ничего особенного, поступайте так же, как и с обычной кредиторской задолженностью: по истечении срока исковой давности спишите задолженность по векселю вместе с процентами в доходып. 18 ст. 250 НК РФ. При этом срок исковой давности — 3 года — считается не от даты составления векселя, а от самой поздней даты, когда вексель может быть предъявлен к платежупп. 70, 77 Положения; Постановление ФАС МО от 05.09.2011 № КА-А40/9381-11.

Понравилась ли вам статья?

- Почему оценка снижена?

- Есть ошибки

- Слишком теоретическая статья, в работе бесполезна

- Нет ответа по поставленные вопросы

- Аргументы неубедительны

- Ничего нового не нашел

- Нужно больше примеров

- Тема не актуальна

- Статья появилась слишком поздно

- Слишком много слов

- Другое

Поставить оценку

Комментарии (0)

Оценивать статьи могут только подписчики журнала «Главная книга» или по демодоступу.

-

я подписчик электронного журнала

-

я не подписчик, но хочу им стать

-

хочу читать статьи бесплатно и попробовать все возможности подписчика

Другие статьи журнала по теме:

Дебиторка / Кредиторка