Что такое ставка дисконтирования, для чего она нужна и как ее рассчитывать. Рассказываем об этом в нашем обзоре

В этой статье вы узнаете

- Что это

- Как появилась

- Как рассчитать

- Интуитивные методы определения ставки

- Модели расчета на основе премий за риск

- Аналитические методы расчета

- Как применяется

Что такое ставка дисконтирования

Ставка дисконтирования — это эталонная величина, выраженная в процентах, применяемая для сравнительной оценки эффективности инвестиций.

Например, вам нужно выбрать: положить деньги в банк со ставкой депозита 12% сроком на пять лет с ежегодной выплатой процента или купить

облигации

с погашением через девять лет с купоном 8,5%, выплачиваемым дважды в год и с текущей ценой 91% от номинала. Как вы будете выбирать, да еще учитывая, что уровень инфляции составляет около 8%?

Аналитик занимается оценкой стоимости

(Фото: Shutterstock)

Для решения этих задач используется прием, который называют дисконтированием. С помощью дисконтирования можно сопоставить будущие денежные потоки и выбрать из нескольких вариантов инвестиций самый выгодный. А ставка дисконтирования — это ключевой элемент, используемый в приеме дисконтирования.

Правильный расчет ставки дисконтирования позволит вам:

- оценить эффективность инвестиций относительно надежных вкладов;

- сравнить варианты инвестиций с разной длительностью вложения;

- сравнивать доходность вложений инструментов с разной степенью риска.

Ставка дисконтирования зависит от множества факторов: уровень инфляции, доступные для инвестора варианты вложений, риск вложений, стоимость вашего капитала и др. Но далеко не все внешние факторы можно достоверно учесть в ставке.

Как появилась ставка дисконтирования

Первоначально ставка дисконтирования применялась при учете векселей. Принимая к оплате вексель, банкиры знали сумму, которую они получат, когда предъявят вексель к погашению. Но чтобы им самим заработать, банкиры выплачивали предъявителю деньги со скидкой — дисконтом. А процентная ставка, в которой измерялся их доход, называлась учетной ставкой, или ставкой дисконтирования (discount rate). Сумма, которая выплачивалась предъявителю векселя, рассчитывалась как раз с помощью дисконтирования — зная, сколько он получит в будущем и учитывая текущий уровень процентных ставок, банкир определял текущую стоимость денег.

Этот прием оказался настолько универсальным и полезным, что стал широко применяться при оценке и сравнении эффективности вложений в разные инструменты или проекты. При дисконтировании инвестор, как и банкир при учете векселей, пересчитывает стоимость денег, которые он получит в будущем, причем в совершенно разные сроки, на текущую стоимость. Он как бы проецирует стоимость денег из будущего на плоскость настоящего времени. А центральным звеном расчетов выступает ставка дисконтирования.

Как рассчитать ставку дисконтирования

При расчете ставки дисконтирования очень важно определить ставку, которая позволит максимально корректно привести будущую стоимость доходов и расходов к текущей. Для этого нужно учитывать и общий уровень процентных ставок, и факторы риска вложений в отдельные инструменты.

При расчете ставки дисконтирования нужно учесть два основных вида факторов:

- Уровень безрисковых ставок.

- Премии за риск.

Безрисковые ставки — это процентные ставки инструментов с минимальным для инвестора уровнем риска. Обычно такими инструментами являются облигации центрального правительства — ОФЗ в России, US Treasuries в США и т. п. Также в качестве безрисковых ставок могут учитываться ставки по депозитам системообразующих банков. Иногда как безрисковая ставка может рассматриваться ключевая ставка центральных банков.

Уровень безрисковых ставок является фундаментальным — он определяет минимальный уровень всех ставок дисконтирования.

Премии за риск — это надбавки к уровню безрисковых ставок, которые стоит учитывать при вложении в отдельные инструменты или проекты. Это могут быть общие факторы — уровень инфляции, надбавка за страновой риск; факторы, учитывающие риск вложения в отдельные инструменты, — надбавка за отраслевой риск, надбавка за индивидуальный риск (зависит от надежности эмитента, инструмента или проекта).

Учет премий за риск позволит более точно настроить инструмент дисконтирования, чтобы избежать ошибок в сравнении разных инвестиций.

При расчете ставки дисконтирования используются различные способы и методы, которые можно объединить в такие основные группы:

- интуитивные методы;

- модели на основе премий за риск;

- аналитические модели.

Интуитивные методы

В эту группу включается:

- собственно интуитивный метод.

- экспертный метод.

Интуитивный метод — это способ определения ставки дисконтирования на основе субъективного видения инвестора. Проще говоря, когда инвестор прикидывает ставку дисконтирования практически на глазок. Например, он рассуждает так: «Я могу положить деньги на депозит в надежном банке под 12–15%. Тогда эффективность других вложений я буду сравнивать с таким уровнем ставок».

Экспертный метод — это, по сути, тот же интуитивный метод, только итоговая величина ставки дисконтирования выводится как совокупный консенсус нескольких экспертов с тем или иным уровнем обоснованности их мнений.

Аналитики совещаются

(Фото: Shutterstock)

Модели на основе премий за риск

К моделям на основе премий за риск относятся, например, такие модели, как:

- модель кумулятивного построения;

- модель капитальных активов CAPM.

Общим для этих моделей является то, что ставка дисконтирования выводится как сумма безрисковой ставки и премий за риск.

Модели кумулятивного построения — это метод определения ставки дисконтирования, при котором к безрисковой процентной ставке прибавляются все премии за риск, которые можно определить для конкретного инструмента.

Формула расчета ставки дисконтирования кумулятивным способом выглядит так:

где r0 — безрисковая ставка,

r1, r2, rn — все премии за риск для оцениваемого инструмента.

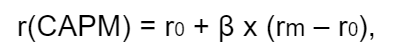

Модель капитальных активов CAPM (Capital Asset Pricing Model, модель оценки капитальных активов) — это метод определения ставки дисконтирования для сравнительной оценки эффективности вложений в акции, при котором к безрисковой процентной ставке прибавляется премия за риск по отдельному инструменту с учетом его β-коэффициента.

β-коэффициент (бета-коэффициент) — это мера рыночного риска акции, которая показывает изменчивость доходности акции к доходности на рынке в среднем. β-коэффициент численно показывает, на сколько процентов изменяется цена акции бумаги при росте или снижении индекса на 1%. Положительный коэффициент говорит о том, что акция двигается в одном направлении с рынком, а отрицательный коэффициент означает, что акция двигается в противоположную от общего направления рынка сторону.

β-коэффициенты рассчитываются и публикуются и аналитиками, и торговыми площадками, например Московской биржей.

Формула расчета ставки дисконтирования по CAPM выглядит так:

где r0 — безрисковая ставка,

β — β-коэффициент,

rf — средняя доходность фондового рынка (биржевого индекса).

Аналитические диаграммы

(Фото: Shutterstock)

Аналитические методы

Аналитические методы — способы расчета ставки дисконтирования с применением элементов финансового анализа. Среди аналитических методов можно выделить:

- WACC;

- мультипликативные методы.

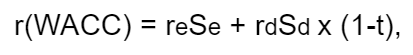

WACC — это средневзвешенная стоимость капитала (Weighted Average Cost of Capital). WACC используется компаниями для сравнительной оценки эффективности инвестиционных проектов.

Как правило, у компании есть два вида используемого капитала — собственный и заемный. Собственный капитал равен сумме средств, принадлежащих самой компании или причитающихся ее акционерам. Заемный капитал — это средства, привлеченные компанией извне (кредиты и займы). Заемный капитал достается компании не бесплатно — по кредитам и займам она должна платить проценты.

В случае когда у компании или у инвестора только заемные деньги, то для них самым главным становится то, чтобы инвестиционные проекты приносили больше, чем приходится платить по кредиту. В этом случае при оценке инвестиционных проектов в качестве ставки дисконтирования можно использовать ставку по кредиту, скорректированную на ставку налога на прибыль.

Но когда у компании есть и собственный, и заемный капитал, то ставка дисконтирования по модели WACC считается следующим образом:

где re — стоимость собственного капитала,

Se — доля собственного капитала,

rd — стоимость заемного капитала,

Sd — доля заемного капитала,

t — ставка налога на прибыль.

Стоимость заемного капитала rd — это средневзвешенный процент по имеющимся займам и кредитам.

Стоимость собственного капитала re может определяться либо методом CAPM, описанным выше, либо другим способом — например, с помощью модели Гордона.

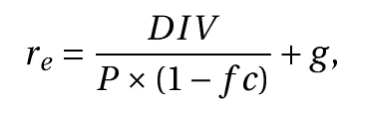

Модель Гордона для оценки стоимости собственного капитала компании предполагает, что за возможность использования собственного капитала компания платит дивидендами. Значит, стоимость собственного капитала определяется отношением суммы выплаченных дивидендов к сумме денег, привлеченных в ходе размещения акций.

В итоге формула, по которой рассчитывается стоимость собственного капитала по Гордону, выглядит так:

где DIV — это сумма годовых ожидаемых дивидендов на одну акцию;

P — цена размещения акций,

fc — затраты на эмиссию (в %),

g — темпы прироста дивидендов.

Мультипликативные методы — это способы расчета ставки дисконтирования на основе различных коэффициентов прироста и других коэффициентов предприятий.

Это может быть, например:

- расчет ставки на основе рентабельности капитала (ROE), когда за ставку дисконтирования принимают показатель ROE;

- расчет ставки на основе рентабельности активов (ROA), когда за ставку дисконтирования принимают показатель ROA;

- расчет ставки на основе рыночных мультипликаторов, когда за ставку дисконтирования принимают значение доходности как отношения прогнозного дохода к текущей рыночной стоимости компании. Например, прогнозное значение чистой прибыли на акцию (EPS) к рыночной стоимости акций или прогнозное значение денежного потока к капитализации

Как применяется ставка дисконтирования

Как мы писали вначале, ставка дисконтирования — это ключевой элемент, используемый в приеме дисконтирования.

Дисконтирование — это приведение будущей стоимости денежных потоков к стоимости в настоящее время по ставке дисконтирования.

Один из частых результатов дисконтирования — получение чистой текущей (приведенной) стоимости денег.

Чистая текущая стоимость (NPV, Net Present Value) — разница между всеми денежными притоками и оттоками, приведенными к текущему моменту времени по ставке дисконтирования. Эта величина показывает сумму денежных средств, которую инвестор ожидает получить от проекта, пересчитанную к настоящему времени.

Сравнив NPV разных по длительности инвестиционных вариантов, инвестор может выбрать наиболее доходный.

Узнайте о возможностях нашего Каталога в телеграм-канале «РБК Инвестиций»

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Дисконтирование векселей

Дисконтирование векселя означает

его покупку у владельца до наступления

срока оплаты векселя по цене, меньше

той суммы, которая должна быть выплачена

по нему в конце срока. Дисконтирование

векселя является, как правило, формой

кредитования банком векселедержателя

путем долгосрочной выплаты ему

обозначенной в векселе суммы за минусом

определенных процентов. Часто эта

операция называется учетом векселей.

Сумма, которую покупатель выплачивает

векселедержателю при досрочном учете

векселя, называется дисконтированной

величиной векселя. Она ниже номинальной

суммы векселя на процентный платеж,

вычисленный со дня дисконтирования до

дня погашения векселя. Этот процентный

платеж (процент) называется дисконтом.

Если известна номинальная стоимость

векселя, дисконт можно вычислить

следующим образом: I = (S

* n/) / D

Дисконтированная величина векселя

будет выглядеть следующим образом:

S/

= P/ =

S – I/

= S – (S * n/)

/ D = S * (1 – n/

/ D)

Если, наоборот, известна дисконтированная

величина векселя, процентный платеж

определим, пользуясь формулой счета

«меньше ста».

I = ((S – I) * n/)

/ D – n/

= (S/

* n/)

/ D – n/

Номинальная стоимость векселя в этом

случае вычисляется следующим образом:

S = S/

+ ((S – I) * n/)

/ D – n/)

= S/ +

(S/ *

n/) /

D – n/)

= S/ *

(1 + n/ /

D – n/)

Переучет и пролонгация векселя

Если банк учитывает (дисконтирует)

векселя какого-либо другого банка, это

называется редисконтированием (переучетом

векселей). Обычно это форма кредитования

одного банка другим. Как правило,

редисконтируется не один, а несколько

векселей.

Банк, который передает векселя на

переучет, должен погасить их, либо

поменять на новые.

Пролонгация переучтенных векселей

означает, что на самом деле производится

новый переучет (редисконт) векселей и

из редисконтированных сумм погашается

часть векселей, срок погашения которых

наступил.

3)Сертификаты

Сертификат – долговое обязательство

коммерческого банка как свидетельство

о денежном вкладе.

-

Депозитный

Сертификат

Долговое

обязательство коммерческого банкаСертификат денежного

Рынка

Валютный сертификат

Инструменты собственности

Инструмент собственности – это

свидетельство о доле в собственности

компании. Самое короткое определение

акции – «титул собственности».

Дает держателю право голоса, право

принимать участие в управлении акционерным

обществом, право делить все расходы и

доходы, которые могут быть у данного

общества. При банкротстве претензии

акционеров удовлетворяются после

удовлетворения претензий облигационеров

и владельцев привилегированных акций.

-

Виды инструментов

собственности

Обыкновенные

акции

Конвертируемые

привилегированные

акцииОпционы

Конвертируемые облигации

|

Варранты |

Фундаментальные и дополнительные

качества ценных бумаг:

Фундаментальные качества ценных

бумаг:

– обращаемость (купля-продажа),

– доступность (хотя и не всегда для всех),

– стандартность (прав, участников, мест

торговли, правил учета и контроля,

сделок), что в сущности и делает ЦБ

товаром.

– регулируемость и признание государством

(МММ отказано в праве считаться ЦБ),

– рыночность (особому товару – особый

рынок с особыми правилами работы на

нем),

– серийность (выпуск в обращение

однородными группами),

– ликвидность,

– риск (и возможность его избежать).

Дополнительные качества ценных

бумаг.

– Конвертируемость.

При наличии соответствующего пункта

в проспекте эмиссии (договоре приобретения)

держатель получает право на обмен в

определенный момент своих ценных бумаг

(как правило, акций привилегированных

или облигаций) на обыкновенные акции.

Такие ценные бумаги также называются

«переводными» или «обратимыми». В случае

проведения конверсии под нажимом

эмитента, такая операция носит название

«ускоренной конверсии». Право

«конверсионной привилегии» предусматривает

некий первоначальный период, в течение

которого инвестор не имеет право на

конверсию (от 6 месяцев до двух лет).

После этого начинается «конверсионный

период», когда инвестор может

воспользоваться своим правом конверсии:

– в любой момент,

– только раз в году на общем собрании

акционерного общества,

– на очередном собрании Совета директоров.

Наиболее интересным моментом является

определение «коэффициента конверсии».

В зависимости от его величины может

зависеть как момент проведения конверсии,

так и сам факт принятия решения о ее

проведении. «Коэффициент конверсии»

показывает количество обыкновенных

акций данного эмитента, на которые может

быть обменяна данная конвертируемая

ценная бумага. «Конверсионный курс»

означает объявленную стоимость

обыкновенной акции, по которой она будет

представлена инвестору на момент обмена.

«Коэффициент конверсии» устанавливается

следующим образом:

– единый для всего конверсионного

периода,

– несколько для одного выпуска,

– появление коэффициентной «вилки» с

последующим принятием решения на общем

собрании.

– Кумулятивность.

Кумулятивная ценная бумага позволяет

получить доход, накопленный по ней в

удобное для инвестора время. Инвестор

имеет право несколько лет не предъявлять

требования на аккумулирующуюся сумму,

а получить ее позднее, например, в момент

понижения своих других доходов.

Причитающиеся ему средства будут

находиться на специальном счете без

права доступа к нему.

Данное качество представляет интерес

с точки зрения возможности варьирования

данных ежегодной декларации о доходах.

– Право досрочного выкупа

(отзыва).

В проспекте эмиссии может присутствовать

«оговорка о праве досрочного выкупа».

Данное право в основном используется

для облигационных выпусков. Подобное

действие компания имеет право проделать

только при внесении данной оговорки в

проспект, или при объявлении о банкротстве.

В тексте проспекта может содержаться

информация о праве компании досрочно

выкупить свои обязательства:

а) Не ранее чем, например, через 5 (10, 15,

20) лет «жизни» облигаций.

б) В любое время, начиная с некого момента

в будущем (отстоящего от момента погашения

не менее, чем на 5 лет).

в) В любой удобный для эмитента момент.

В момент досрочного выкупа эмитент

обязан выплатить держателю следующую

величину Q (сумму досрочного отзыва).

Расчет ведется по формуле:

Q

= N

+ d

+ q

Где N – номинал облигации,

d – величина процентных

денег, начисленных с момента последней

выплаты ко дню досрочного выкупа

(отзыва),

q – «отзывная надбавка»,

равная величине последней выплаченной

суммы процентных денег.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- 1. Расчет процентов

- 2. Расчет дисконта

Вексель, полученный от контрагента, может приносить дополнительный доход. Для целей бухучета и налогообложения доход необходимо рассчитать и учесть.

Это следует из статей 5 и 77 Положения, утвержденного постановлением ЦИК СССР и СНК СССР от 7 августа 1937 г. № 104/1341, пункта 22 ПБУ 19/02, пункта 7 ПБУ 9/99, пункта 11 ПБУ 10/99, пункта 3 статьи 43 и пункта 4 статьи 328 Налогового кодекса РФ.

Как рассчитать дополнительный доход по векселю, зависит от того, в виде чего этот доход получен: процентов или дисконта.

Расчет процентов

Расчет процентов по полученному векселю зависит от следующих показателей:

- суммы, на которую начисляются проценты;

- процентной ставки по векселю;

- длительности периода, за который производится расчет (например, месяца).

Чтобы определить сумму процентов по векселю за месяц, воспользуйтесь формулой:

|

Сумма процентов по векселю месяц |

= |

Сумма, на которую начисляются проценты |

× |

Процентная ставка |

: |

Количество календарных дней в периоде, за который установлена процентная ставка (например, 365 или 366 дней – для годовой процентной ставки) |

× |

Количество календарных дней в месяце, в течение которых вексель находился в собственности организации |

Это следует из пункта 16 ПБУ 9/99 и пункта 4 статьи 328 Налогового кодекса РФ.

Сумма, на которую начисляются проценты, – номинальная стоимость векселя.

Ставка, по которой начисляются проценты, указывается на самом векселе. Если размер ставки в векселе отсутствует, он считается беспроцентным.

Такой порядок следует из статей 5 и 77 Положения, утвержденного постановлением ЦИК СССР и СНК СССР от 7 августа 1937 г. № 104/1341.

Чтобы правильно определить количество календарных дней в месяце, в течение которых вексель находился в собственности организации, необходимо знать:

- дату, с которой нужно начать начислять проценты;

- дату, на которую нужно прекратить начисления.

Порядок определения даты, с которой нужно начать начислять проценты по векселю, не зависит от того, чей вексель получен: третьего лица или собственный вексель контрагента.

Расчет процентов за месяц начните со дня, следующего за днем, когда вексель был получен в собственность (за месяц, в котором он был получен), или со дня начала месяца (если вексель был получен в прошлом месяце). Если в самом векселе указана более поздняя дата, с которой начисляются проценты, рассчитывайте их также со следующего дня.

Такой порядок следует из статей 5, 73 и 77 Положения, утвержденного постановлением ЦИК СССР и СНК СССР от 7 августа 1937 г. № 104/1341, и разъяснен письмом УМНС РФ по г. Москве от 18 февраля 2004 г. № 26-08/10738.

Последним днем начисления процентов считайте:

- последний день месяца в бухучете или при налогообложении (если на эту дату вексель является собственностью организации);

- день выбытия векселя из собственности организации (например, при реализации или передаче контрагенту в счет задолженности);

- день, когда вексель необходимо предъявить к погашению (конец срока обращения векселя);

- день, когда заканчивается период, в течение которого начисляются проценты (если он установлен в векселе и не совпадает с датой его погашения).

Это следует из пункта 16 ПБУ 9/99, пункта 4 статьи 328 Налогового кодекса РФ, главы V Положения, утвержденного постановлением ЦИК СССР и СНК СССР от 7 августа 1937 г. № 104/1341, и пункта 19 постановления Пленума Верховного суда РФ от 4 декабря 2000 г. № 33 и Пленума ВАС РФ от 4 декабря 2000 г. № 14.

Пример расчета процентов по векселю третьего лица за месяц

12 января ЗАО «Альфа» (продавец) заключило договор поставки партии товаров с ООО «Торговая фирма “Гермес”» (покупатель) на общую сумму 118 000 руб. (в т. ч. НДС – 18 000 руб.). Договором предусмотрена оплата покупателем аванса в сумме 23 600 руб. (в т. ч. НДС – 3600 руб.).

В тот же день «Гермес» в счет аванса передал «Альфе» вексель третьего лица (АКБ «Надежный») номиналом 23 600 руб. В векселе предусмотрено начисление 5 процентов годовых с даты составления векселя.

Бухгалтер «Альфы» рассчитал сумму процентов по векселю за январь:

23 600 руб. × 5% : 365 дн. × 19 дн. = 61 руб.

Пример расчета процентов по собственному векселю контрагента за месяц

12 января ЗАО «Альфа» (продавец) заключило договор поставки партии товаров с ООО «Торговая фирма “Гермес”» (покупатель) на общую сумму 118 000 руб. (в т. ч. НДС – 18 000 руб.).

В тот же день «Гермес» передал в обеспечение оплаты товаров собственный вексель номиналом 118 000 руб. В векселе предусмотрено начисление 5 процентов годовых с 20 января.

Бухгалтер «Альфы» рассчитал сумму процентов по векселю за январь:

118 000 руб. × 5% : 365 дн. × 11 дн. = 178 руб.

Ситуация: когда векселедателю начислить проценты по векселю со сроком погашения «по предъявлении, но не ранее…»? Ранняя дата для предъявления векселя не наступила.

Проценты по векселю, срок платежа по которому указан «по предъявлении, но не ранее…», рассчитывайте со дня, следующего за днем, который указан как самая ранняя дата, когда вексель можно предъявить к оплате. Это объясняется так.

Векселедержатели рассчитывают проценты со дня получения векселя или более поздней даты, которая указана на нем (ст. 5 и 77 Положения, утвержденного постановлением ЦИК и СНК СССР от 7 августа 1937 г. № 104/1341).

ВАС РФ разъяснил этот порядок так. Проценты должны начисляться позже даты составления (получения) векселя, если:

- в нем есть прямая оговорка об этом (т. е. надпись «проценты начисляются с такого-то числа» с указанием определенной даты);

- срок платежа по нему – «по предъявлении, но не ранее…» с указанием определенной даты.

Об этом сказано в пункте 19 постановления Пленума Верховного суда РФ от 4 декабря 2000 г. № 33 и Пленума ВАС РФ от 4 декабря 2000 г. № 14.

В любом из этих случаев при расчете процентов сам день, с которого начисляются проценты, в расчет не включайте. То есть отсчет количества дней начните со дня, следующего за одним из указанных моментов. Это следует из статьи 73 Положения, утвержденного постановлением ЦИК СССР и СНК СССР от 7 августа 1937 г. № 104/1341.

Расчет дисконта

Расчет дисконта по полученному векселю зависит от следующих факторов:

- общей суммы дисконта (разницы между номинальной и первоначальной стоимостью векселя);

- количества календарных дней, оставшихся до окончания срока обращения векселя (т. е. до последнего дня, когда его можно предъявить к оплате);

- длительности месяца, за который производится расчет.

Чтобы определить сумму дисконта по векселю за месяц, воспользуйтесь формулой:

|

Сумма дисконта за месяц |

= |

Номинальная стоимость векселя |

– |

Первоначальная стоимость векселя (цена приобретения) |

: |

Количество календарных дней, оставшихся до окончания срока обращения векселя |

× |

Количество календарных дней месяца, в течение которых вексель находился в собственности организации |

Такой порядок расчета следует из пункта 22 ПБУ 19/02, пунктов 7 и 16 ПБУ 9/99, пункта 3 статьи 43 и пункта 4 статьи 328 Налогового кодекса РФ.

Порядок определения количества календарных дней, оставшихся до окончания срока обращения, не зависит от того, чей вексель получен: третьего лица или собственный вексель контрагента.

Количество календарных дней, оставшихся до окончания срока обращения по векселю, определите начиная со дня, следующего за днем получения векселя, до дня, когда заканчивается его срок обращения.

Такой порядок следует из главы V и статьи 77 Положения, утвержденного постановлением ЦИК СССР и СНК СССР от 7 августа 1937 г. № 104/1341.

Как правило, конец срока обращения (последний день, когда вексель можно предъявить к оплате, или какое-либо указание на эту дату) указан на самом векселе (ст. 1 и 75 Положения, утвержденного постановлением ЦИК СССР и СНК СССР от 7 августа 1937 г. № 104/1341). Например, это может быть надпись «Вексель подлежит оплате в следующий срок: 24 декабря 2010 года».

Чтобы правильно определить количество календарных дней в месяце, в течение которых вексель находился в собственности организации, необходимо знать:

- дату, с которой нужно начать распределять дисконт;

- дату, на которую нужно прекратить начисления.

Расчет дисконта за месяц по векселю начните со дня, следующего за днем, когда вексель был получен в собственность (за месяц, в котором был получен вексель), или дня начала месяца (если вексель был получен в прошлом месяце).

Последним днем распределения дисконта считайте:

- последний день месяца в бухгалтерском или налоговом учете (если на эту дату вексель является собственностью организации);

- день выбытия векселя из собственности организации (например, при реализации или передаче контрагенту в счет задолженности);

- день, когда вексель необходимо предъявить к погашению (конец срока обращения векселя).

Это следует из пункта 22 ПБУ 19/02, пунктов 7 и 16 ПБУ 9/99, пункта 3 статьи 43 и пункта 4 статьи 328 Налогового кодекса РФ, главы V Положения, утвержденного постановлением ЦИК СССР и СНК СССР от 7 августа 1937 г. № 104/1341.

Пример расчета дисконта по векселю третьего лица за месяц

12 января ЗАО «Альфа» (продавец) заключило договор поставки партии товаров с ООО «Торговая фирма “Гермес”» (покупатель) на общую сумму 118 000 руб. (в т. ч. НДС – 18 000 руб.). Договором предусмотрена оплата покупателем аванса в сумме 23 600 руб. (в т. ч. НДС – 3600 руб.). В тот же день «Гермес» в счет аванса передал «Альфе» вексель третьего лица (Сбербанка России) номиналом 40 000 руб. Срок платежа по векселю – 31 марта. В этот день «Альфа» предъявила вексель к погашению.

Бухгалтер «Альфы» рассчитывал сумму дисконта за каждый отчетный период (месяц) в течение всего времени нахождения векселя в собственности организации (с 13 января по 31 марта). Количество календарных дней, оставшихся до окончания срока обращения векселя, составляет 78 дней (19 дн. + 28 дн. + 31 дн.).

Сумма дисконта по полученному векселю третьего лица составила:

– за январь: (40 000 руб. – 23 600 руб.) : 78 дн. × 19 дн. = 3995 руб.;

– за февраль: (40 000 руб. – 23 600 руб.) : 78 дн. × 28 дн. = 5887 руб.;

– за март: (40 000 руб. – 23 600 руб.) : 78 дн. × 31 дн. = 6518 руб.

Пример расчета дисконта по собственному векселю контрагента за месяц

12 января ЗАО «Альфа» (продавец) заключило договор поставки партии товаров с ООО «Торговая фирма “Гермес”» (покупатель) на общую сумму 118 000 руб. (в т. ч. НДС – 18 000 руб.).

В тот же день «Гермес» в обеспечение оплаты товаров передал «Альфе» собственный вексель номиналом 140 000 руб., оформленный 11 января. Срок платежа по векселю – 31 марта. В этот день «Альфа» предъявила вексель к погашению.

Бухгалтер «Альфы» рассчитывал сумму дисконта за каждый отчетный период (месяц) в течение всего времени нахождения векселя в собственности организации (с 13 января по 31 марта). Количество календарных дней, оставшихся до окончания срока обращения векселя, составляет 78 дней (19 дн. + 28 дн. + 31 дн.).

Сумма дисконта по полученному векселю третьего лица составила:

– за январь: (140 000 руб. – 118 000 руб.) : 78 дн. × 19 дн. = 5359 руб.;

– за февраль: (140 000 руб. – 118 000 руб.) : 78 дн. × 28 дн. = 7897 руб.;

– за март: (140 000 руб. – 118 000 руб.) : 78 дн. × 31 дн. = 8744 руб.

Ситуация: как при расчете дисконта по векселю со сроком платежа «по предъявлении» определить дату, когда этот вексель перестает действовать?

Датой окончания срока обращения такого векселя является 365-й (366-й) день с момента его составления.

Вексель сроком «по предъявлении» должник обязан оплатить при его предъявлении. При этом такой вексель должен быть предъявлен к платежу в течение одного года со дня его составления. При условии, что этот годовой срок не изменили векселедатель или индоссанты.

В данном случае вексель не имеет никаких надписей, сокращающих или продлевающих срок его обращения. Поэтому сроком его обращения считается календарный год – 365 или 366 календарных дней – то есть все дни, в течение которых вексель может переходить из рук в руки или находиться в собственности какого-либо векселедержателя.

Такой порядок следует из статей 34 и 77 Положения, утвержденного постановлением ЦИК СССР и СНК СССР от 7 августа 1937 г. № 104/1341.

Ситуация: как при расчете дисконта по векселю со сроком платежа «по предъявлении, но не ранее определенной даты» определить дату, когда этот вексель перестает действовать?

Датой окончания срока обращения такого векселя является 365-й (366-й) день с самой ранней даты, когда вексель может быть предъявлен к оплате.

Вексель сроком «по предъявлении» должник обязан оплатить при его предъявлении. Такой вексель должен быть предъявлен к платежу в течение одного года со дня его составления. Векселедатель может установить, что вексель сроком по предъявлении не может быть предъявлен к платежу ранее определенного срока. В таком случае годовой срок для предъявления векселя отсчитывается с указанной векселедателем даты.

При этом в период со дня составления векселя до самой ранней даты, когда он может быть предъявлен к оплате, вексель также может переходить из рук в руки или находиться в собственности какого-либо векселедержателя.

То есть срок обращения такого векселя – период со дня составления векселя до дня, указанного как самая ранняя дата, когда вексель можно предъявить к оплате, в надписи «по предъявлении, но не ранее…», плюс 365 (366) календарных дней.

Такой порядок следует из статей 34 и 77 Положения, утвержденного постановлением ЦИК СССР и СНК СССР от 7 августа 1937 г. № 104/1341. Данную точку зрения также подтверждают письма Минфина России от 7 ноября 2008 г. № 03-03-06/3/14, от 6 ноября 2008 г. № 03-03-06/2/150, от 6 марта 2008 г. № 03-03-06/2/21, от 30 марта 2007 г. № 03-03-06/2/56 и от 18 мая 2006 г. № 03-03-04/2/143.

Передача векселедержателями банковским структурам до наступления момента полного погашения ценной бумаги.

Кредитная организация выплачивает сумму по векселю за минусом комиссии (дисконта), соответствующего заранее определенным размерам.

Экономический смысл

Расчеты векселями — удобный способ платежа. Фирма, у которой недостаточно денежных средств для расчета по обязательствам, может выдать кредитору ценную бумагу. Ее оформление, в отличие от традиционных инвестиционных инструментов, не требует составления проекта эмиссии, длительного утверждения или регистрации в контролирующих органах: достаточно получить согласие кредитора и заполнить специальный бланк.

На практике случается, что векселедержателю требуются наличные деньги раньше, чем он может истребовать их по условиям векселя. Чтобы получить средства по ценной бумаге, он вправе обратиться в банк или другую компанию, которая выдаст ему часть суммы долга за минусом собственной комиссии. Эта операция носит название дисконтирования.

Ставка дисконта, используемая банками, аналогична той, что используется финансовыми структурами при выдаче ссуд юридическим лицам. Фактически, дисконтирование — это предоставление кредита владельцу ценной бумаги.

К банку, погасившему вексель, переходят права требования суммы долга с векселедателя и процентов по нему. Он не может продать ценную бумагу, потому что де-юре ее собственником остается уступивший свои права требования векселедержатель.

Векселедатель, к которому обратится банк в обозначенные сроки за погашением векселя, не вправе ставить под сомнение легитимность его требования. Если он считает, что сделка по дисконтированию была совершена с нарушением норм законодательства, он обязан доказать свою правоту в судебном порядке.

Порядок дисконтирования векселей

С точки зрения способа обозначения дохода держателя векселя бывают двух видов:

- Дисконтные. В них указывается твердая сумма, подлежащая выплате векселедержателю. Его доход — это разница между размером погашения ценной бумаги и стоимостью ее приобретения.

- Процентные. В них прописывается процентная ставка, по которой рассчитывается доход векселедержателя. Проценты начинают начисляться со дня, следующего за датой выдачи векселя, и прекращают «капать» в момент его полного погашения.

Для дисконтирования векселей, где указана твердая сумма долга, используется следующая формула:

ДВ = НВ* (1-ЧД* С)

где:

- ДВ — стоимость ценной бумаги, которую владельцу выплатит банк при ее досрочном погашении;

- НВ — номинальная стоимость векселя, указанная на ценной бумаге;

- ЧД — число дней, оставшееся до момента погашения, т.е. до даты, прописанной в векселе;

- С — ставка дисконтирования, объявленная кредитной организацией, т.е. плата, взимая ею за оказанные векселедержателю услуги.

Разница между НВ и ДВ — это сумма вознаграждения, отходящего банку за выполнение посреднических функций. Для процентных векселей используется более сложная формула дисконтирования:

ДВ = НВ* (1-ЧД* С)* (1+ ПО* СВ)

где:

- СВ — ставка процентов, указанная на векселе;

- ПО — период обращения ценной бумаги (в днях) до момента ее учета в банке.

Когда векселедержатель погашает вексель в кредитном учреждении раньше срока платежа, он автоматически теряет часть процентов по ценной бумаге, которые отходят в качестве вознаграждения банковской структуре.

Приветствую, уважаемый читатель.

Вексель представляет собой довольно удобный инструмент привлечения средств. Его просто выпустить, а сфера использования такой бумаги для покупателя довольно широка. Минус лишь один — мало кто согласится безвозмездно дать в долг свои деньги. Поэтому на практике обычно используется дисконтный вексель. О нем мы сегодня и поговорим.

Содержание

- Что это такое и зачем он нужен

- Особенности при работе с дисконтными векселями

- Как рассчитывается дисконт векселя

- Дисконтный вексель и процентный вексель: в чем отличия

- Заключение

Что это такое и зачем он нужен

Дисконтным называют вексель, который продается по цене ниже номинала (дисконт — это и есть ценовая разница). Его использование позволяет векселедателю привлечь заемные средства, а держателю получить прибыль.

Таким образом, дисконтный вексель отличается от банковского лишь покупной ценой: первый реализуется со скидкой, а второй — по номиналу. В целом это все та же долговая ценная бумага, позволяющая своему владельцу потребовать деньги у выписавшего ее лица (или компании).

Особенности при работе с дисконтными векселями

- Он не является эмиссионной ценной бумагой и не требует государственной регистрации.

- Погашение всегда происходит по номиналу, независимо от срока и других обстоятельств. Держатель может продать его банку и ранее установленного срока, но в этом случае кредитная организация возьмет свою комиссию. Покупка документа банком называется учет векселя.

- В отличие от банковских депозитов, инвестиции в векселя (в том числе и в дисконтные) не защищены. В случае банкротства векселедателя (а они не всегда отличаются своей надежностью) государство не станет компенсировать ваши потери. Однако если в документе стоит аваль, то поставившее его лицо (либо компания) несет солидарную ответственность по данному долгу. Такие бумаги более надежны, но на практике используются нечасто.

- Дисконтный вексель используется не только как инструмент инвестирования (либо привлечения средств). Его также применяют для расчетов с контрагентами, погашения задолженностей перед кредиторами либо в качестве залога.

Как рассчитывается дисконт векселя

Как я писал выше, дисконт — это скидка, которая и позволяет получить покупателю прибыль. Упрощенно это можно представить в виде формулы:

номинал = покупная цена + дисконт

Однако для векселедателя такой формулы будет недостаточно. Ведь из этих трех показателей у него есть только один — сумма, которую он должен получить.

Поэтому размер дисконта считается следующим образом. Сначала вычисляется второй недостающий показатель — номинал:

Н = ПЦ х (1 + СВ х С / 365)

- где ПЦ — покупная цена;

- СВ — срок, на который выдается бумага;

- С — процентная ставка.

После этого из полученной суммы вычитаем покупную цену.

Например, если необходимо привлечь 100 тыс. руб. под 8% годовых на 300 дней, расчет будет выглядеть следующим образом.

Н = 100 000 х (1 + 300 х 0,08 / 365).

В результате получаем номинальную стоимость, равную 106 575 руб. Это означает, что дисконт (разница) составит: 106 575 — 100 000 = 6575 руб.

Дисконтный вексель и процентный вексель: в чем отличия

В целом разница между ними невеликая. Главное отличие заключается в указании размера ставки в тексте векселя. В дисконтном такая информация отсутствует. Он просто продается по цене ниже номинала, что обеспечивает его держателю получение прибыли при погашении.

В процентном скидка не предусмотрена. Вместо этого, в тексте указывается процентная ставка. Если дата взаиморасчетов определена заранее, то дополнительно указывается полная сумма к выплате.

Заключение

Дисконтный вексель — это долговой инструмент, позволяющий одной стороне привлечь средства, а другой — выгодно их вложить. Причем владельцу необязательно дожидаться наступления указанного в тексте срока. Им можно расплатиться с контрагентами, оставить в залог для получения ссуды либо продать банку. Правда, в последнем случае кредитная организация возьмет комиссию за учет.

К минусам дисконтного обязательства можно отнести разве что риск банкротства должника. В этом случае при отсутствии аваля возвращать свои деньги придется в судебном порядке.

Вот и все на сегодня. Ставьте лайки, подписывайтесь в соцсетях и следите за обновлениями на сайте. До встречи!