Акции приносят двойной доход. Во-первых, это дивиденды – процент от прибыли, которую выплачивает компания раз в квартал, полгода или год. Во-вторых, это курсовая разница. Чтобы заработать на этой разнице, нужно купить акции дешевле, а продать дороже. Чтобы рассчитать общую доходность акции, нужно учесть и дивиденды, и прибыль от продажи.

Как рассчитать дивидендную доходность акции?

Доходность по дивидендам можно получить, используя простую формулу:

N = X/Y*100%, где X – это дивиденд, а Y – рыночная цена акции.

Дивиденды по акциям Сбербанка по итогам 2015 года составили 1 рубль 97 копеек. В начале 2015 года вы покупали ценные бумаги за 65 рублей. Проводим расчеты:

1,97/65*100%=3,03%.

За какой период учитывать рыночную цену, если она постоянно меняется? Конечно, можно использовать те котировки, которые были на момент покупки. Но это не отражает реальной картины. Вы можете использовать два варианта. Первый вариант – найти среднее арифметическое от годовой цены, взяв максимальное и минимальное значения за год и поделив их на два.

Акции Сбербанка в январе 2015 стоили 65 рублей (по умолчанию начинаем отсчет с момента покупки). В декабре они поднялись до 100 рублей (чтобы упростить расчеты, мы исключили копейки). Получаем: (65+100)/2 = 82,5 рубля. Доходность акций составляет: 1,97/82,5*100% = 2,387%.

Второй вариант – найти среднее арифметическое между ценой на начало и ценой на конец года. Это проще, особенно если вы покупаете акции ровно на год. Но не всегда котировки растут постепенно: бывают и взлеты, и падения. В первом случае вы учитываете именно максимальные и минимальные показатели, а во втором – только те цены, по которым вы купили и продали акции. Либо те котировки, которые были на начало и конец года, если вы предпочитаете держать акции.

Вы купили акции по цене 65 рублей. Ровно через год вы продали по 98 рублей (в дальнейшем этими цифрами мы и будем пользоваться). Рассчитываем среднюю рыночную цену: (65+98)/2 = 81,5. Как видите, разница есть, пусть и незначительная. Считаем доходность: 1,97/81,5*100% = 2,417%.

Как посчитать рыночную доходность акции?

Здесь формула чуть сложнее:

N = (X2-X1)/Х1*100%, где X1 – цена покупки, а X2 – цена продажи.

Вы купили акции Сбербанка в начале 2015 года по 65 рублей и продали их через год по 98 рублей. Ваш доход составит: (98-65)/65*100% = 50,7%. Уже лучше, не правда ли?

Чтобы узнать годовую доходность акции при продаже, вам необходимо ввести еще один показатель – количество дней.

Формула расчета будет выглядеть так:

N= (X2-X1)/X1 * 365/Y * 100%, где Y – это количество дней, в течение которых вы владели акциями.

Вы владели акциями Сбербанка не ровно год, а 390 дней, так как покупали их в январе 2015 года, а продали только в феврале 2016, после начисления дивидендов. Годовая доходность акций составляет: (98-65)/65 * 365/390 * 100% = 47,45%.

Если вы уже рассчитали доходность за все время, можно упростить работу. Определите коэффициент: J=365:Y, а затем умножьте его на общий процент прибыли.

Получаем коэффициент: 365/390=0,935. Умножаем его на получившуюся доходность: 50,7*0,935=47,45%.

Как определить общую доходность акции?

Общую годовую доходность акции можно определить по другой формуле:

N = (Y+(X2-X1)) / X1 * 100%, где Y – сумма дивидендов, X1 – стоимость акции при покупке, X2 – стоимость при продаже.

Годовую доходность получаем, добавив дополнительный коэффициент (соотношение количества дней в году к сроку владения):

N = (Y+(X2-X1)) / X1 * 365/J * 100%, где J – фактический срок владения акциями (в днях).

Считаем годовую доходность акций Сбербанка по новой формуле: (1,97+(98-65))/65 * 365/390 * 100% = 0,538 * 0,935 * 100% = 50,3%

Зачем считать годовую доходность акции?

Зададим встречный вопрос: а как еще оценить стоимость акций? Увы, но ни финансовые показатели, ни рыночные котировки не отражают реальной картины. Доходность необходима, чтобы оценить риски и принять решение о дальнейшей судьбе акций. Одни акции стоит держать ради дивидендов, если процент дохода превышает ставки банка. На других акциях разумнее зарабатывать с помощью сделок.

Доходность акций Сбербанка по дивидендам за 2015 год оказалась минимальной – всего 3% (по отношению к цене покупки), что существенно меньше, чем ставки того же банка по вкладам. А вот на сделке всего за год можно заработать почти 50%. Возможно, и больше: так, в октябре 2016 года акции Сбербанка достигли 148 рублей, то есть принесли почти 100 рублей держателям, купившим их в начале 2015 года.

Расчет доходности также позволяет сравнить акции разных компаний, даже если их цены не сопоставимы друг с другом. Это универсальный показатель, который поможет сделать выбор.

Допустим, вы выбираете между акциями Магнита и ФСК ЕЭС. Акции Магнита 22 января 2015 года стоили 11 868 рублей, ровно через год их цена составила 11 070 рублей (при тех же условиях). Акции ФСК ЕЭС стоили 0,0535 и 0,0575 рубля соответственно. Дивиденды по акциям Магнита – 236 рублей 19 копеек, ФСК ЕЭС дивидендов не выплачивает.

Считаем годовую доходность:

Акции Магнита: (236,19 + (11 070 – 11 868))/11 868 * 100% = -4,73%.

Акции ФСК ЕЭС: (0,0575-0,0535)/0,0535 * 100% = 7,47%

Приходим к неожиданному выводу: несмотря на то, что Магнит предлагает дивиденды, их не хватило бы даже на то, чтобы покрыть убыток при неудачной продаже. А акции ФСК ЕЭС, которые стоят минимум, оказываются более выгодными.

Разумеется, многое зависит от момента покупки и продажи. Акции Магнита можно продать и дороже, отыграв всю потраченную на покупку сумму и получив дивиденды.

Цель инвестирования — сохранить и приумножить капитал. Поэтому покупателя ценных бумаг в первую очередь интересует их доходность. В статье разберемся, что такое доходность акции, какие бывают виды доходности и как их рассчитывать.

Значение

Доходность купленной акции определяет, сколько денег она приносит или отнимает. Если на акции заработали больше, чем на неё потратили, то доходность считается положительной. Если же потратили больше, чем заработали, доходность называют отрицательной. Кроме того, необходимо принимать во внимание при оценке доходности получаемые дивиденды.

Способы заработать на акциях

Приобретая акции, инвестор планирует получить прибыль следующими способами:

- Благодаря увеличению курсовой стоимости (рыночная доходность)

Акция, купленная сегодня, может стоить в несколько раз дороже через несколько лет. А может стоить на несколько процентов дороже через несколько дней. В любом случае повышение рыночной цены (курсовой стоимости) даёт инвестору возможность заработать на перепродаже своих бумаг.Прибыль считают по формуле:

(цена продажи – цена покупки) / цену покупки * 100%Например, если акцию купили за 200 рублей, а продали за 210, то рыночная доходность такая: (210 – 200)/ 200 * 100% = 5%

- Благодаря дивидендам (дивидендная доходность)

Некоторые компании-эмитенты регулярно часть выручки распределяют между акционерами. Такие выплаты называют дивидендами. Размер и сроки выплат каждый эмитент определяет на своё усмотрение. Если финансовые дела компании идут в гору, то и размер дивидендов со временем может увеличиваться.Прибыль считают по формуле:

дивиденд / цену акции * 100%.Например, если акцию купили за 200 рублей, а дивиденд по ней составил 8 рублей, то дивидендная доходность одной акции такая: 8 / 200 * 100% = 4%

Расчёт полной доходности

Для более объективной картины учитывают обе доходности в совокупности: рыночную и дивидендную.

Полная доходность рассчитывается по формуле:

(дивиденд + (цена продажи – цена покупки)) / цена покупки * 100%

Для примера приведём предыдущие цифры: акцию купили за 200 рублей, продали за 210 рублей, а дивиденд по ней 8 рублей. (8 + (210 – 200)) / 200 * 100% = 9%

Расчёт годовой доходности

Чтобы вычислить годовой процент доходности, нужно посчитать, сколько дней инвестор владел акцией с момента покупки до момента продажи.

Рассчитываем по формуле:

(цена продажи – цена покупки) / цена покупки * количество дней в году / количество дней владения * 100%

Предположим, что акцию купили за 200 рублей, а через 90 дней продали за 210 рублей. Считаем годовую доходность: (210 – 200)/ 200 * 365 / 90 * 100% = 20,27 %

Как стать акционером

Нужно попасть на Московскую биржу, а для этого физическому лицу нужен брокер. В качестве лицензированного брокера выступает, в том числе, Банк «ЦентроКредит», который предоставляет доступ к бирже и учит совершать первые операции. Начните свой инвестиционный путь вместе с Банком «ЦентроКредит»!

Для повышения эффективности работы сайта на нем используются файлы cookie. В cookie содержатся данные о Ваших прошлых посещениях сайта. Если Вы не хотите, чтобы эти данные обрабатывались, отключите cookie в настройках браузера

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Один из главных показателей финансовой отчетности — это прибыль на акцию (EPS). Рассказываем, какие виды этого показателя бывают, как их рассчитать, где их можно найти в отчетности и как инвестор может их использовать

В этом тексте про

EPS

вы узнаете:

- Что это такое

- Какие есть виды EPS и как они рассчитываются

- Где смотреть показатель EPS

- Как инвестору можно использовать EPS

- Какие у EPS есть недостатки

Что такое EPS

Аббревиатура EPS означает Earnings Per Share, что переводится как «прибыль на акцию».

EPS — это чистая прибыль компании, приходящаяся на ее каждую обыкновенную акцию, находящуюся в обращении.

EPS обычно используется инвесторами для оценки инвестиционной привлекательности компании, позволяя соотносить уровень прибыльности непосредственно со стоимостью одной акции. Поэтому EPS является широко используемой метрикой для оценки корпоративной стоимости.

Важно не путать EPS с дивидендами на одну акцию.

Дивиденды

— это сумма реально выплачиваемых на каждую акцию денег, а EPS — это сумма дохода компании, отображенного в отчетности и приходящегося на одну акцию.

Чем больше EPS, тем более ценной становится акция. Значение EPS зависит не только от размера прибыли, но и от количества акций. EPS может вырасти не только из-за роста прибыли, но и из-за уменьшения количества акций.

Какие есть виды EPS и как они рассчитываются

Инвесторы и аналитики используют несколько основных видов EPS:

- базовая;

- разводненная (Diluted);

- от продолжающейся деятельности;

- за вычетом чрезвычайных статей.

Базовая прибыль на одну акцию

Базовая EPS — это показатель, позволяющий увидеть, сколько прибыли компании, подлежащей распределению между владельцами обыкновенных акций, приходится на каждую обыкновенную акцию.

Базовая EPS рассчитывается по формуле:

Basic EPS = (NP — PD)/CSO,

где

NP — чистая прибыль компании,

PD — сумма дивидендов, выплачиваемая по привилегированным акциям,

CSO — количество обыкновенных акций компании, находящихся в обращении.

Компания в течение года может выпускать или выкупать акции. Из-за этого количество акций меняется. Более точно базовое EPS рассчитывается, если использовать средневзвешенное количество акций в обращении в течение периода. В качестве веса применяется количество дней, в течение которых обращалось соответствующее количество акций.

Например, у компании в обращении был 1 000 000 акций, но за 30 дней до окончания года было выпущено 200 000 новых обыкновенных акций. Можно EPS рассчитывать, исходя из количества акций на конец года — 1 200 000, а можно в расчете применить средневзвешенное количество акций — 1 000 000 х 335 + 1 200 000 х 30)/365 = 1 016 438.

В этом случае формула расчета будет такой:

Basic EPS = (NP — PD)/WACSO,

где

NP — чистая прибыль компании,

PD — сумма дивидендов, выплачиваемая по привилегированным акциям,

WACSO — средневзвешенное количество обыкновенных акций.

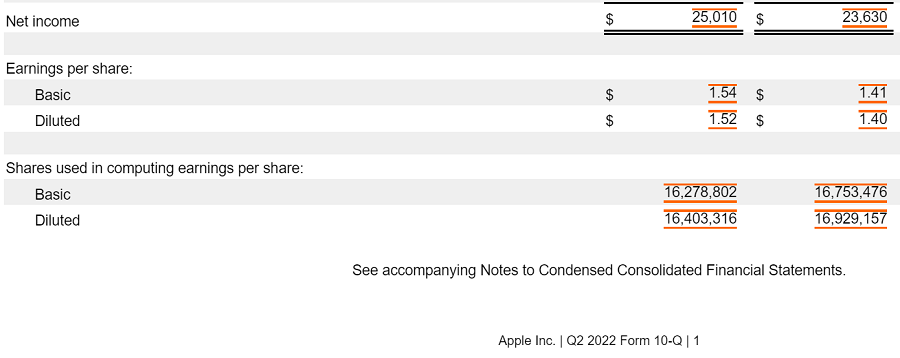

Обычно в финансовой отчетности компания указывает число акций, использованное для расчета EPS.

Прибыль на акцию и количество акций, используемое при расчете EPS в отчете о прибылях и убытках Apple

Разводненная EPS

Разводненная EPS (Diluted EPS) — это прибыль на одну обыкновенную акцию с учетом возможного появления новых акций и в случае исполнения различных условных соглашений — конвертации привилегированных акций или облигаций, исполнения опционов, варрантов и пр.

Разводненная EPS меньше базовой, поэтому инвесторы могут чаще ориентироваться именно на нее, то есть смотреть на показатель с более консервативных позиций.

Разводненная EPS рассчитывается по формуле:

Diluted EPS = (NP — PD)/ (WACSO + СDS),

где

NP — чистая прибыль компании,

PD — сумма дивидендов, выплачиваемая по привилегированным акциям,

WACSO — средневзвешенное количество обыкновенных акций, находящихся в обращении,

СDS — количество акций, которое может добавиться в случае разводнения.

Базовая и разводненная EPS — наиболее стандартные и часто используемые виды показателя прибыли на одну акцию.

Для более гибкого анализа могут использоваться значение прибыли от продолжающейся деятельности и прибыль без учета чрезвычайных статей.

Прибыль на акцию от продолжающейся деятельности

EPS от продолжающейся деятельности — это прибыль на акцию, которая не включает результаты прекращенной в течение периода деятельности.

Например, компания в течение года закрыла убыточное подразделение. В этом случае инвестору лучше ориентироваться на результат, полученный за счет сегментов, которые и дальше продолжат работу.

Формула расчета разводненной EPS от продолжающейся деятельности выглядит так:

Diluted EPS From Continuing Operations = (NP From Continuing Operations — PD)/ (WACSO + СDS),

где

NP From Continuing Operations — чистая прибыль компании от продолжающейся деятельности,

PD — сумма дивидендов, выплачиваемая по привилегированным акциям,

WACSO — средневзвешенное количество обыкновенных акций, находящихся в обращении,

СDS — количество акций, которое может добавиться в случае разводнения.

Прибыль на одну акцию за вычетом чрезвычайных статей

EPS без учета чрезвычайных статей — это прибыль на акцию, не учитывающая расходов, которые повлияли на размер прибыли однократно, но обыкновенно не имеют значения для постоянной деятельности компании.

На этот вид прибыли инвестору стоит ориентироваться, если в течение года компания получила прибыль от продажи земли, месторождения и пр.; или, наоборот, если компания получила убыток за счет выплаты штрафов, компенсаций и т. п. То есть в случаях, когда у компании были нехарактерные доходы или расходы.

Формула расчета базовой EPS без учета чрезвычайных статей выглядит так:

Basic EPS Excluding Extraordinary Items = (NP — PD + (-) EI)/WACSO,

где

NP — чистая прибыль компании,

PD — сумма дивидендов, выплачиваемая по привилегированным акциям,

WACSO — средневзвешенное количество обыкновенных акций, находящихся в обращении,

EI — чрезвычайные статьи расходов или доходов.

Где смотреть показатель EPS

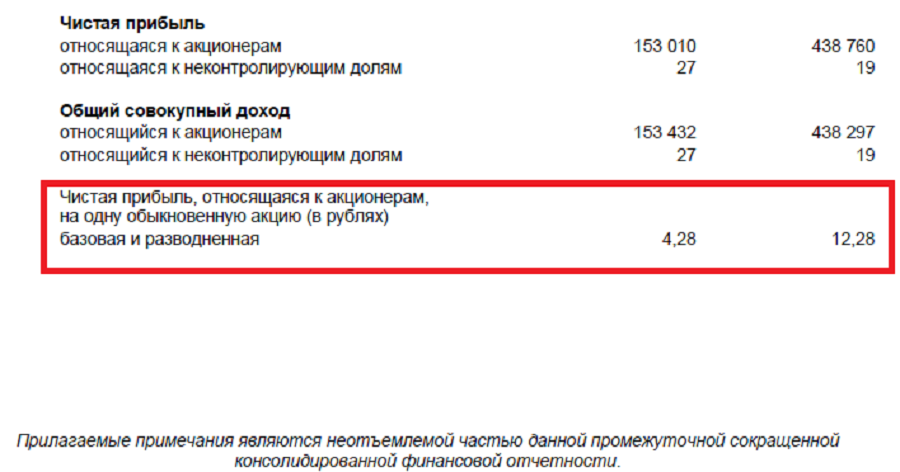

Компании публикуют значение базовой и разводненной прибыли на акцию в одной их основных форм финансовой отчетности — в отчете о прибылях, убытках и прочем совокупном доходе.

Прибыль на акцию в отчете о прибылях и убытках ПАО «Сургутнефтегаз»

Для расчета EPS от продолжающейся деятельности и EPS без учета чрезвычайных статей, если компания сама не опубликовала эти показатели, значения прибыли от продолжающейся деятельности и чрезвычайные статьи доходов и расходов можно также найти в отчете о прибылях, убытках и прочем совокупном доходе или в примечаниях к отчету.

Как инвестор может использовать EPS

Показатель EPS публикуется в самой финансовой отчетности и достаточно удобен для инвестора как в понимании, так и в применении. Использовать его можно в нескольких случаях.

Прибыльность

Положительное значение EPS означает прибыль, отрицательное — убыток. EPS дает возможность неискушенному в отчетности инвестору сравнить прибыль компании с ценой акции. При этом темпы роста EPS дадут инвестору более правильное представление, чем просто темп роста прибыли, поскольку EPS также учитывает изменение количества акций компании. Чем больше значение EPS и чем больше темпы его роста, тем лучше.

Консенсус-прогнозы

EPS — один из основных показателей, прогнозы по которым дают аналитики. Инвестор может ориентироваться на такие прогнозы, чтобы понять, насколько хорошие результаты показала компания по итогам отчетности. Чем лучше EPS в опубликованной отчетности по сравнению с консенсус-прогнозом аналитиков, тем лучше для инвестора.

Мультипликаторы

Для сравнения акций разных компаний важно соотносить EPS со стоимостью акции. Для этого применяется

мультипликатор

P/E, где P — текущая цена акции, а E — EPS, инвестор может оценить, насколько акция недооценена или переоценена в сравнении с акциями конкурентов. Чем меньше значение

P/E

при сравнении с акциями схожих компаний, тем более недооценена акция и больший потенциал роста она имеет.

Дивиденды

Если компания платит дивиденды, исходя из размеров полученной прибыли (дивиденды могут выплачиваться, исходя из других показателей —

EBITDA

,

свободный денежный поток

), то размер EPS позволит оценить и размер будущих дивидендов.

Какие у EPS есть недостатки

Как прибыль в целом, так и EPS не учитывают некоторые важные аспекты деятельности компании. Например, уровень долговой нагрузки и размер капитальных вложений. Бывает, что компания с большим EPS даже при сопоставимой цене акций может иметь более значительный размер долга, более высокий уровень капитальных затрат или более низкую рентабельность капитала. То есть инвестору нужно не забывать об использовании других показателей.

Компания может резко и значительно изменять количество акций в обращении. Это может искажать применение показателя.

EPS также не учитывает цену акции, поэтому этот показатель необходимо сопоставлять с ценой акции.

Рекомендуем наш аккаунт в сети «ВКонтакте» — оперативный контент об инвестициях, много видео и полезных лайфхаков

Свободный денежный поток. Средства, оставшиеся у компании после уплаты всех операционных расходов.

Показатель, указывающий на количество средств, которое компания может выплатить на каждую обыкновенную акцию из чистой прибыли. Существует в нескольких вариантах.

Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP).

Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов.

Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Что такое доходность ценных бумаг и как ее рассчитать

Любой начинающий инвестор хочет вложить деньги в ценные бумаги и получить прибыль. Но многие из них не знают, как правильно рассчитать потенциальную доходность ценных бумаг. Как это сделать — в статье.

Есть два основных способа заработать на акциях: продать их дороже, чем они стоили при покупке, и получить дивиденды. Как правило, инвесторы рассчитывают как дивидендную, так и общую доходность инвестиций в ценные бумаги. Такой подход позволяет эффективнее управлять своим портфелем.

- Дивидендная доходность

- Доход от покупки акций

- Доход от покупки акций и дивидендов

- Как рассчитывается доходность акций в сервисе Газпромбанк Инвестиции

- Кратко

Дивидендная доходность

Размер дивиденда и сама возможность его выплаты устанавливается на общем собрании акционеров на основе рекомендации совета директоров. Как правило, величина выплаты рассчитывается на основании финансовых результатов за прошедший отчетный период. Традиционная формула расчета дивидендной доходности, или dividend yield, выглядит следующим образом:

d div = DIV/P × 100%,

то есть необходимо разделить величину дивидендов на рыночную стоимость акции на день отсечки.

Доход от покупки акций

Такая величина может быть рассчитана как курсовая разница или прирост капитала — capital gain. Формула выглядит следующим образом:

Δ Р = Рn – P,

где Р — цена продажи акции, которую можно рассматривать как предполагаемую величину в будущем, n — срок владения акцией — от покупки до продажи, а Р — цена приобретения актива.

Доход от покупки акций и дивидендов

Долгосрочные инвесторы могут получать как дивидендную доходность в течение всего срока владения акцией, так и прибыль при продажи актива. В таком случае доходность акций рассчитывается по следующей формуле:

R = ∑ n DIV t + Pn – P,

где ∑ DIVt — сумма дивидендов, полученная за время n владения акцией.

Некоторые эмитенты публикуют калькуляторы, которые позволяют рассчитать потенциальную доходность ценных бумаг автоматически, основываясь на исторических данных.

На сайте Роснефти можно указать количество акций и дату их покупки, а также выбрать, как рассчитывается доходность. Можно как учесть разницу стоимости ценных бумаг, так и рассчитать суммарную доходность — от выплаты дивидендов и купли-продажи

Как рассчитывается доходность акций в сервисе Газпромбанк Инвестиции

При расчете доходности в сервисе Газпромбанк Инвестиции берутся сразу несколько показателей, в том числе сумма всех покупок активов за период, а также сумма полученных дивидендов за вычетом уплаченных комиссий.

Формула расчета выглядит следующим образом:

ROI = NetProfit / Investment,

где ROI — доходность, NetProfit — изменение стоимости, а Investment — вложенные средства.

Изменение стоимости рассчитывается следующим образом:

(Оценка бумаг на конец периода + Сумма всех продаж за период + Сумма полученных дивидендов – Комиссии за период) – (Оценка бумаг на начало периода + Сумма всех покупок за период)

Investment, или вложенные средства, рассчитываются по следующей формуле:

Оценка бумаг на начало периода + Сумма всех покупок за период

Такой подход позволяет наиболее точно увидеть доходность акции в том числе за счет того, что в формуле заложены комиссии брокера, а также учитываются все сделки по активу за период.

Кратко

-

1

Расчет исторической доходности позволяет эффективнее управлять своим портфелем ценных бумаг. -

2

Дивидендная доходность показывает, какую часть от стоимости акций компания выплачивала в виде дивидендов. Инвесторы смотрят на дивидендную доходность, если хотят оценить стабильность денежного потока. -

3

Долгосрочные инвесторы могут получать как дивидендную доходность в течение всего срока владения акцией, так и прибыль при продаже актива.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на

основании лицензии профессионального участника рынка ценных бумаг на осуществление

брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон

Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями

регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на

сайт брокера

за сведениями об изменениях, произведенных в регламенте

брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением

сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

© 2023 Ньютон Инвестиции