Снижение ставок банковских депозитов на фоне инфляции выглядит особенно печально: деньги, внесенные на банковский счет, уже не только не приносят дохода, но и не поспевают за реальным ростом цен. Центробанк России прогнозирует, что инфляция в 2020 году составит 3,5–4,0%. При этом ставки по депозитам в большинстве банков не превышают 5–5,5%. Поэтому инвестиции в жилье выглядят по-прежнему привлекательно.

Как рассчитать будущий доход?

«В первую очередь доходность зависит от первоначальных вложений, — считает управляющий директор компании «МИЭЛЬ-Аренда» Мария Жукова. — Если квартира досталась собственнику по наследству, и все его вложения ограничились затратами на легкий косметический ремонт, то даже после уплаты коммунальных платежей и налогов доходность будет ощутимой. Если же квартира приобреталась самостоятельно, в нее были инвестированы немалые средства, то пройдет 18 и более лет, прежде чем эти вложения окупятся».

«Сегодня средний срок окупаемости столичной квартиры экономкласса составляет примерно 18 лет, а ее доходность варьируется в диапазоне 4–7% годовых».

Мария Жукова,управляющий директор компании «МИЭЛЬ-Аренда»

пример

Предположим, собственник приобрел однокомнатную квартиру с косметическим ремонтом за 6 млн рублей и вложил в нее еще 300 тыс. рублей на меблировку.

Квартиру он сдал за 35 тыс. рублей в месяц. За год арендная плата составит 420 тыс. рублей.

Чтобы понять, какой доход принесет эта квартира, из полученной за год суммы необходимо вычесть сумму коммунальных платежей за 12 месяцев, налог на имущество, а также налог на доходы физических лиц.

При ежемесячных коммунальных платежах 3 тыс. рублей за год собственник заплатит 36 тыс. рублей. Допустим, ежегодный налог на имущество равен 4 тыс. рублей. Если собственник не создаст ИП, а будет оплачивать налог на доходы физических лиц как самозанятый, он составит 4% полученного дохода в год, то есть 16,8 тыс. рублей.

Таким образом: 420 тыс. рублей (доход от аренды) — 36 тыс. рублей (коммунальные платежи) — 4 тыс. рублей (налог на имущество) — 16,8 тыс. рублей (НДФЛ) = 363,2 тыс. рублей.

В итоге доходность от сдачи такой квартиры составит 5,7%, а срок ее окупаемости — 17 лет.

Нелегкий бизнес

«Сдача квартиры в аренду — нелегкий бизнес, — предупреждает начальник отдела вторичного жилья компании «Инком-Недвижимость» Тарас Панченко. — Мало того, что годовая доходность минимальная и составляет около 3–5% в год, существует еще ряд финансовых рисков. Например, арендатор съехал, и, пока собственник ищет нового, жилье пустует месяц или дольше. Или, скажем, сломалась стиральная машинка — приходится ее ремонтировать или покупать новую. Арендатор залил соседей? Отвечать за это хозяину квартиры».

По мнению эксперта, однозначного ответа на вопрос о том, выгодно ли сдавать квартиру в аренду или нет, не существует. «С одной стороны, курс рубля колеблется, цены на жилье растут. Условно за год стоимость жилья способна вырасти на 10%, — рассуждает Тарас Панченко. — С другой — низкая доходность и риски. Если случится кризис, стоимость квартиры может упасть на 6% и более за год, и тогда, если собственнику срочно придется продать квартиру, он потеряет в деньгах».

Однако будем честны: чудеса, когда сбережения в банке за мгновение обесценивались, в нашей истории наблюдались неоднократно. А вот чтобы квартира вдруг стала стоить в два раза дешевле, на рынке недвижимости не было. Поэтому для большинства населения приобретение квартиры для сдачи в аренду остается пусть и не самым доходным, но надежным способом инвестирования.

Критерии отбора Если вы хотите приобрести квартиру в Москве, обязательно выбирайте точечную застройку: здесь ниже конкуренция и, следовательно, выше прибыль, рекомендует Тарас Панченко. Например, квартира в доме-«свечке» на «Бауманской» инвестиционно более привлекательна, чем квартира в огромном микрорайоне, состоящем из ряда корпусов.

Если вы хотите приобрести квартиру в Москве, обязательно выбирайте точечную застройку: здесь ниже конкуренция и, следовательно, выше прибыль, рекомендует Тарас Панченко. Например, квартира в доме-«свечке» на «Бауманской» инвестиционно более привлекательна, чем квартира в огромном микрорайоне, состоящем из ряда корпусов.

Наиболее выгодные объекты для инвестирования — в локации с хорошей транспортной доступностью.

Недавно в Москве открылось две линии Московских центральных диаметров, известно, как будет развиваться метро, где появятся новые станции. В этих районах стоимость жилья, расположенного в пешей доступности от метро, скоро вырастет.

Мария Жукова подтверждает, что наиболее ликвидные квартиры — те, что расположены максимально близко от метро. В районах со сложной транспортной доступностью цены ниже — квартира будет дольше экспонироваться. Востребованными на рынке являются однокомнатные и двухкомнатные квартиры. По данным «МИЭЛЬ-Аренда», в общем спросе на долю однокомнатных квартир приходится около 60%, спрос на двухкомнатные квартиры составляет 30%. на трехкомнатные — менее 10%.

Директор по аналитике Циан Сергей Паламарчук советует помимо локации и транспортной доступности принимать во внимание такие параметры, как тип дома (кирпичный, панельный, монолитный), инфраструктуру (арендатор этому фактору обычно придает большое значение), состояние подъезда и квартиры.

Если позволяют средства, логично приобрести квартиру с ремонтом и частью меблировки — например, со встроенной кухней. Это позволит сэкономить время и средства на ремонте и сдать квартиру быстрее.

«Современные арендаторы в первую очередь обращают внимание на комфортные варианты с удобными планировками, поэтому кухня площадью 5 кв. м или отсутствие балкона значительно снижают привлекательность квартиры в глазах потенциальных нанимателей», — подчеркивает Мария Жукова.

По словам Тараса Панченко, если не хватает средств на квартиру в столице, лучше приобрести недвижимость в Подмосковье. Квартиры там дешевле, но, правда, и ставка аренды ниже, да и арендатора найти сложнее.

Наиболее популярными городами на рынке аренды Подмосковья, по информации «МИЭЛЬ-Аренда», являются Реутов, Железнодорожный, Балашиха, Люберцы, Лобня, Домодедово, то есть ближайшее московское окружение, где или уже открыто метро, или неплохо развита сеть общественного наземного транспорта.

Определившись с локацией и основным набором требований к квартире, приступайте к мониторингу объявлений. Определить, насколько соответствует заявленная цена приглянувшейся вам квартиры ее рыночной стоимости, поможет такой инструмент, как калькулятор недвижимости, советует директор по аналитике Циан Сергей Паламарчук. Нужно просто забить адрес квартиры в соответствующее поле и указать количество комнат.

Калькулятор покажет стоимость квартиры с точность более 95%. Также будет предложено сделать оценку более точной, указав ряд дополнительных параметров. Аналитика, сопровождающая каждое объявление на Циан, сориентирует по стоимости аналогичного жилья в конкретном районе. Помимо диапазона цен на подобные квартиры здесь есть сведения о том, какой будет стоимость аренды. Так вы сразу рассчитаете примерную доходность приобретаемого жилья.

Как сэкономить?

Квартиру для сдачи в аренду реально приобрести как на вторичном рынке, так и в строящемся доме. Если квартира приобретена на ранней стадии строительства, она обойдется в среднем на 10–20% дешевле, чем после введения дома в эксплуатацию.

Но нужно внимательно смотреть на цену продажи, предупреждает Тарас Панченко. Если застройщик оценил свой объект в 200 тыс. руб. за 1 кв. м, а средняя цена по рынку на подобную недвижимость ниже процентов на 15, девелоперская переоценка съест всю маржинальность покупки.

«Есть квартиры, относящиеся к условно неблагополучным в плане тех или иных юридических аспектов, они продаются дешевле: приобретая их в инвестиционных целях, удастся неплохо заработать, — полагает Тарас Панченко. — Но надо оценивать степень юридических последствий — получится ли их исправить. Это, например, квартиры с обременениями или жилье в залоге: эти факторы снижают стоимость недвижимости при покупке».

Разумеется, следует понимать, есть ли шанс через суд снять зарегистрированного в квартире гражданина с учета.

Например, человека, который не принимал участия в приватизации и сохраняет право пожизненного пользования этой квартирой, снять с регистрационного учета крайне сложно — следовательно, такую квартиру покупать нельзя, уточняет эксперт.

Как указывает Тарас Панченко, квартира с торгов также может представлять интересный вариант для инвестирования. Такие квартиры стоят ниже рынка, но решением проблем с прописанными там жильцами придется заниматься самому покупателю.

Иллюстрации: Анна Чигарова, Дмитрий Максимов

Как рассчитать доходность и окупаемость инвестиций в коммерческую недвижимость

Прежде чем инвестировать немалые деньги в арендный бизнес, нужно рассчитать доходность, примерный срок окупаемости, взвесить возможные риски. Рассказываем и показываем, как это сделать.

Заниматься продажей самому, нанять риелтора или обратиться в брокерскую компанию?

Продайте свой бизнес с Риал Групп

10+ лет опыта

3 000+ совершенных сделок

30 000+ база клиентов

Продать бизнес

Доходность и окупаемость инвестиций в недвижимость: примеры и формулы

Мы уже писали, что покупка коммерческой недвижимости для сдачи в аренду — выгодный способ инвестирования. Каждый разумный инвестор хочет просчитать доходность своих инвестиций в недвижимость и выбрать самый выгодный объект, который быстро окупится, не преподнесет «сюрпризов» и обеспечит стабильный доход. Поэтому сегодня мы расскажем, как это сделать, дадим необходимые формулы и примеры их применения.

Что такое доходность и по какой формуле ее рассчитывают

Доходность инвестиций — это отношение полученной прибыли к общей сумме вложений, выраженное в процентах. В виде формулы выглядит так:

Сумма вложений состоит из первоначальных и дополнительных инвестиций. В случае с коммерческой недвижимостью первоначальные инвестиции — это цена недвижимости, по которой вы ее купили. Дополнительные расходы могут появиться, если сразу не найдется арендатор: собственнику придется самому оплачивать коммунальные услуги.

Инвестиционная прибыль — это сумма выплат, полученных от арендатора и разница между ценой продажи и ценой покупки объекта. Но это, если вы оцениваете общий доход уже после продажи недвижимости. Перед покупкой обычно берут прибыль за год и оценивают годовую доходность вложений.

Рассчитать доходность и ориентироваться на нее удобно, когда вы выбираете между объектами с разной ценой. Приведем пример.

У вас есть выбор:

1) купить автомойку с арендатором за 35 000 000 рублей и годовой прибылью 5 000 000 рублей;

2) купить столовую с арендатором за 20 000 000 рублей с годовой прибылью 3 000 000 рублей.

Без опыта выгоду трудно сравнить навскидку. Применим формулу расчета доходности инвестиций, чтобы рассчитать годовой показатель:

Хотя прибыль в год от столовой более скромная, с учетом цены объекта получается, что это более выгодное вложение (доходность выше).

Годовая доходность в процентах позволяет не только сравнить объекты инвестирования (в какой выгоднее вложиться), но и спрогнозировать окупаемость коммерческой недвижимости. Выбирая объект из нашего примера с годовой доходностью 15%, вы можете рассчитывать, что 100% вложений вернутся к вам менее, чем за 7 лет (100/15=6 ⅔). Можно пойти и другим путем: стоимость недвижимости разделить на ежемесячную чистую прибыль, которую вы будете от нее получать. В приведенных выше примерах про автомойку и столовую для просчета их окупаемости можно было бы 35 млн. рублей разделить на 5 млн., а 20 млн. — на 3 млн. Вот только прибыль за год, которая рассчитывается из арендной ставки, редко является «чистой прибылью». И сейчас вы поймете, почему.

Пользоваться приведенной формулой доходности было бы очень просто, если бы мы могли считать суммой вложений цену объекта, а инвестиционным доходом — ежемесячную арендную плату, умноженную на 12 месяцев. К сожалению, в реальности все несколько сложнее.

Числитель дроби в формуле — инвестиционная прибыль — в реальной жизни склонен уменьшаться или расти за счет:

|

потери

|

|

|

|

|

|

|

|

|

|

|

Естественно, потери увеличивают срок окупаемости коммерческой недвижимости. Но можно свести их риск к минимуму, воспользовавшись услугами брокерской компании «Риал Групп».

Каким образом мы защитим ваш бизнес от потерь

1. Найдем надежного арендатора, за которым не нужно будет «бегать», чтобы своевременно получать платежи.

2. Заключим выгодный для вас и грамотный с юридической точки зрения договор, который не позволит арендатору требовать снижения ставки.

3. Если арендатор все же съедет, поможем найти нового — бесплатно и быстро.

Риски объекта

Ну и конечно, нельзя покупать недвижимость, даже с отличными показателями доходности, не оценив предварительно риски. Это может быть риск утери ликвидности, юридические риски ограничения или лишения прав на приобретенный объект, риски, связанные с местом постройки (природоохранная зона, нарушение правил застройки и т.п.), другие особенности, которые не спешит «рекламировать» продавец.

«Риал Групп» тщательно проверяет объекты, прежде чем предлагать их покупателям. Выбирая арендный бизнес в нашем каталоге, вы можете быть уверены в его ликвидности и надежности.

В рубрике «Познакомьтесь» мы рассказываем о людях, которые находят интересные способы зарабатывать и тратить деньги.

Герои этого выпуска сдавали или сдают в аренду квартиры, помещения под бизнес, дом и даже парковочное место. Мы поговорили с ними о том, сколько можно заработать на аренде, что делает объект максимально привлекательным для клиента, как составить грамотный договор, нужно ли платить налоги и где искать арендаторов.

Это истории читателей из Сообщества Т—Ж. Собраны в один материал, бережно отредактированы и оформлены по стандартам редакции.

Что сдаем

- Помещения под бизнес

- Мини-отель в старом доме

- Гостевой домик

- Парковочное место

- 6 квартир

- Загородный дом

Цокольное помещение в ЖК и лофт под офисы

Локация: Тула

Объекты: 2 помещения под бизнес

Стоимость: 2 301 200 Р

Чистая прибыль: 40 000 Р/месяц

Недвижимость покупал специально для сдачи в аренду. Сразу после универа понял, что работать всю жизнь нестерпимо больно. Вот и решил осуществить мечту — купить 10 квартир и сдавать их. Два помещения уже есть, остальные присматриваю.

Сейчас сдаю нежилые помещения под бизнес. Находятся они в нескольких шагах от главной улицы города.

Первое помещение (91 м2) — цокольное, в новостройке — стоило 938 500 Р. Там пришлось делать все: от полов до ввода воды. Капитальный ремонт обошелся в 311 500 Р, но в эту сумму входят только стройматериалы, потому что в основном работы производились своими силами или силами должников: одна строительная компания задолжала мне около 150 тысяч рублей — отдавали бартером. Еще 21 500 Р ушло на риелтора и госпошлину.

Часть суммы я накопил сам, часть занял у родителей и, чтобы выплатить остаток, взял потребительский кредит под 17,5% годовых. Выплатил в четыре этапа за 9 месяцев.

Платежи были:

- 458 500 Р

- 25 000 Р

- 25 000 Р

- 408 500 Р

Переплата по кредиту получилась всего 15 000 Р. Родителям отдавал дольше — думаю, на пару лет это растянулось.

Помещение сдаю за 25 000 Р в месяц плюс все коммунальные расходы — это еще почти 20 000 Р. Окупаемость, если представить идеальную картину без простоев, — 4,5 года. Прошло уже 3,5 года, чистая прибыль — 825 000 Р. Иду с отставанием от идеала. Думаю, по факту будет окупаться около 6 лет.

Регулярные расходы

| Электричество (стоят электропечи, поэтому расход большой) | 10 993 Р |

| ГВС и отопление | 5277 Р |

| Квартплата УК | 1509 Р |

| Интернет | 450 Р |

| Вывоз мусора | 230 Р |

| Налог (ИП) | 580 Р |

| Всего | 19 621 Р/месяц |

Электричество (стоят электропечи, поэтому расход большой)

10 993 Р

Уборкой внутри арендаторы занимаются сами. Снаружи убирается УК. Также случаются мелкие беды: роутер сломался, краска на входной группе пришла в негодность… Это еще где-то 500 Р в месяц. Но все эти расходы покрывает арендатор.

Всего за это время было четыре арендатора: два снимали долго, два довольно быстро съехали. Бывали и простои по несколько месяцев. Например, когда помещение освобождалось под Новый год. В это время мало кто ищет себе площади под офис, движ начинается к февралю. Да и помещение специфическое — в закрытом дворе жилого комплекса, что подходит далеко не каждому бизнесу.

Арендаторов искал так: сделал баннер, повесил его на входе, чтобы было видно жителям ЖК.

Размещался на «Авито», использовал платное продвижение. Периодически звонили риелторы и предлагали свои услуги, но звучало это неубедительно. Я для них придумал простую схему: приводите арендатора — и 50% от первого месяца аренды ваши. Но так ни разу не случилось. В итоге клиенты пришли по «сарафанному радио», через знакомого.

С арендаторами бывало разное. Первые устроили ферму. Причем не простую, а… луковую! Построили стеллажи, поставили лампы и начали выращивать лук на зелень. Тогда я совершил ошибку — по неопытности согласился их заселить. Был просто рад, что появились клиенты, не думал о последствиях совершенно. Сам был зеленый.

Но все пошло «по звезде», и в итоге урожай пропал. Духан стоял жуткий! Были жалобы соседей сверху — жителей дома. Я им очень сочувствовал и постарался решить проблему максимально быстро: выгнал фермеров. Сделать это было несложно, так как лук сгнил и денег на арендные платежи у них не было, даже долг образовался. Они и сами были рады уехать.

Сначала я купил самой ядреной химии — с хлоркой — и просто залил все полы, дал этому делу постоять. В помещении есть вентиляция, на этот раз соседи не пострадали. Потом пришлось многократно вымывать, но это дало эффект. Также установил автоматические ароматизаторы — на всякий случай.

До полиции дело не дошло, потому что я сразу принял меры и максимально быстро устранил последствия. Но мне было очень стыдно, что из-за моей недальновидности люди испытывали неудобства. К заезду новых клиентов все следы фермы были уничтожены, вопросов ни у кого не возникало. Но я не скрывал, что раньше здесь выращивали лук в промышленных масштабах. Эта история всех удивляла.

Арендаторы и их бизнесы очень разные. После неудачливых фермеров, например, пришлось делать косметический ремонт. А бывало, заезжал салон красоты, наводили уют, декор, вкусно пахло, была чистота и красота. Одни захотели возвести легкую перегородку из гипсокартона — я не препятствовал.

Теперь я еще при первом телефонном звонке спрашиваю род деятельности, чтобы не тратить зря время ни свое, ни потенциального клиента. И при составлении договора обязательно фиксирую, чем занимается компания, в тексте. Бывает, и отказываю.

Например, хотели заехать сектанты, организовать что-то вроде прихода или церкви.

Кальянной отказывал, потому что помещение совершенно не подходило (закрытый двор, пропускная система, посетителям проходить было бы сложно). Сейчас сидит солидная контора. Официально ведем дела.

Договор аренды заключаю со всеми, обязательно беру паспортные данные с копией паспорта. Договор самый простой, на одну страницу. Там прописаны обязанности сторон, возможность повышения арендной платы раз в год (но по факту никогда этого не делал), стоимость аренды, описано помещение.

Дополнительно при заезде беру обеспечительный платеж в размере одной арендной ставки. Это моя страховка на случай внезапного выселения или если будет причинен вред моему имуществу, имуществу соседей. Обеспечительный платеж либо возвращаю, когда арендатор уезжает, либо учитываю как плату за последний месяц. Сдаю помесячно. Случаев, чтобы кто-то оплачивал за полгода вперед, у меня не было.

Я внимательно изучаю потенциального арендатора. Если он не может осилить обеспечительный платеж — это сигнал, что денег впритык и будут постоянные проблемы с оплатой. Мне такие постояльцы не нужны.

Я уже не так остро нуждаюсь в деньгах от аренды и готов ждать подходящего клиента несколько месяцев. Лучше всего иметь дело с фирмами, а не с частными лицами. Они, как правило, строго соблюдают условия договора и не исчезнут в одночасье. Имеют капитал, а не открываются «на последние» в надежде, что идея выстрелит.

Я уважаю стремление людей зарабатывать, ничего не имею против частных мастеров (маникюр и прочие услуги красоты), но для себя решил: лучше официальные отношения с организацией, деньги на счет, налоги, чем постоянные качели: «Ой, у нас сейчас проблемы, давайте мы оплатим через пару дней…»

Второе помещение (19,1 м2) нашел случайно, прогуливаясь. Старинный царский дом выкупил ушлый дядя, сделал там чумовой лофт-ремонт и продавал по частям. Мне оно сразу запало в душу.

Под коммерческое использование был выделен подъезд с потолками около 4 м. Инвестор все сделал в едином стиле: общая лестница, сами помещения, санузел — в качестве отделки везде был голый отреставрированный кирпич. Проводка в ретро-стиле — открытая. В общем, по меркам нашего города — конфетка. Я купил помещение на втором этаже, самое маленькое из предложенных на тот момент.

Оплата производилась в два этапа: аванс 50%, потом еще 50%, когда помещение было готово. В этой сделке я уже обошелся только личными средствами, без заемных. Сейчас сдаю за 16 000 Р в месяц плюс коммуналка. Окупаемость — 7 лет. У меня оно во владении год.

Регулярные расходы

| Отопление | 1256 Р |

| Квартплата УК | 339 Р |

| Уборка общих зон | 550 Р |

| Вывоз мусора | 230 Р |

| Налог (ИП) | 80 Р |

| Всего | 2455 Р/месяц |

Из допрасходов: один раз скидывались с другими арендодателями на обустройство места для уборщицы. Купили шкафчик и прочие принадлежности. Стоило около 500 Р. Больше расходов за год не было.

В плане арендаторов со вторым помещением все гораздо радужнее: сдал за два часа первому, кто успел.

А там дальше даже очередь выстроилась, но никто уже не успел.

Человек по сей день снимает, проблем нет. Договор — одна страница простым, понятным языком. Мои паспортные данные, реквизиты арендатора, сроки и стоимость аренды, пролонгация договора автоматом, если стороны не изъявили желания изменить условия.

На популярность места влияет, в первую очередь, близость от главной улицы города — буквально два дома пройти. Потом интерьер: у нас в городе не так много подобных коммерческих объектов. Точнее, я не знаю ни одного похожего, а я слежу за рынком. В основном сдаются унылые помещения, которые годами не видели косметического ремонта. Либо помещения свежие, но тогда ставка аренды очень высокая. К тому же вокруг второго объекта образовалось крутое коммьюнити — эдакая бьюти-локация: салоны красоты, барбершоп, косметологический кабинет, тату-студия.

Зарегистрирован как ИП, не вижу проблем уплатить налоги. За первое помещение выходит 6990 Р в год. За второе налог пока не приходил, но, если грубо посчитать, в год должно получиться около 1000 Р.

Мини-отель из «убитой» коммуналки

Локация: Санкт-Петербург

Объект: коммунальная квартира, разделенная на 8 комнат-студий

Стоимость: 8 600 000 Р

Чистая прибыль: 110 000—300 000 Р/месяц

Отельер

открыл мини-отель в доме 1907 года

У меня всегда была тяга к созданию пассивного дохода. Поэтому купил объект специально для сдачи в аренду — в ипотеку, под 7,9% на 25 лет. Занимаюсь этим уже третий год.

Это была классическая коммуналка площадью 100 м2 в доме 1907 года постройки, в которой не было ремонта лет 30. Квартира была в плохом состоянии. Я поменял там пол, снес межкомнатные перегородки, разделил помещение на студии по 10—11 м2. Всего было вывезено около 50 тонн строительного мусора. Ремонт без мебели стоил приблизительно 3 миллиона рублей (квадратный метр обошелся в 25—30 тысяч).

Поскольку все комнаты однотипные, заказал дизайн-проект только одной студии, на этом сэкономил приличную сумму. Проект стоил 15 000 Р. Перепланировку согласовываю уже год, в процессе.

Студии двухъярусные, спальное место наверху. В каждой комнате своя мини-кухня и свой санузел площадью 2 м2 (душ и унитаз), микроволновка, холодильник, чайник, фен, телевизор. Кражи бывают, но, как правило, все решается по звонку, у меня же есть все их данные. Периодически делаю косметический ремонт: где душ сломается, где краска отвалится.

Через мой мини-отель прошли уже тысячи гостей. Брони обычно приходят с «Букинга» и других площадок посуточной аренды: Airbnb.ru, Островок.ру, 101Hotels.com и подобных сайтов. Сейчас еще хорошо сдается на «Авито», как бы удивительно это ни звучало. Комиссия площадок — 18—20% от чека.

Размер арендной платы зависит от времени года: с мая по сентябрь — 4000—6000 Р в сутки, в несезон — от 1500 Р. Когда грянул ковид и все закрылось, стал сдавать студии помесячно — за 18—20 тысяч каждую, потому что туристов не было совсем. Так же поступили и другие мини-отели.

До пандемии в сезон удавалось зарабатывать чистыми 250—350 тысяч в месяц. В несезон — 70—150 тысяч.

С приходом пандемии наступил продолжительный несезон.

В основном снимают соотечественники. Видимо, иностранцы предпочитают известные отели, чтобы не рисковать лишний раз. Целевая аудитория — молодые пары и семьи, кому нужна кухня и кто хочет сэкономить на гостинице. Средний срок проживания 5—7 дней.

Регулярные расходы*

| Ипотека | 53 000 Р |

| Услуги УК (уборка, стирка, заселение) | 38 000 Р |

| Налог (ИП) | 15 000 Р |

| Комиссия сайтов-агрегаторов | 13 000 Р |

| Коммуналка, интернет | 13 000 Р |

| Расходники, мелкий ремонт | 12 000 Р |

| Всего | 144 000 Р/месяц |

Услуги УК (уборка, стирка, заселение)

38 000 Р

Комиссия сайтов-агрегаторов

13 000 Р

Коммуналка, интернет

13 000 Р

Расходники, мелкий ремонт

12 000 Р

Никаких серьезных происшествий не было. Секс, разбитые бутылки вина, ссоры — ничего криминального. Жалобы от соседей поступали только во время ремонта: дом старый и работать нужно было аккуратно. Проблемы с оплатой возникли у одного «долгожителя», который сначала пытался давить на жалость, а потом скрылся, не заплатив.

Комната в коммуналке и гостевой домик с домашними оладьями и сырниками на завтрак

Локация: Санкт-Петербург, Сестрорецк

Объекты: комната в коммуналке, гостевой домик

Стоимость: 1 850 000 Р

Чистая прибыль: ≈ 20 000 Р/месяц

Четыре года назад купила комнату площадью 19 м2 в восьмикомнатной коммуналке на Невском проспекте за 1 350 000 Р специально для сдачи в аренду. Ремонт не делала, но пришлось частично заменить проводку и розетки (обошлось ориентировочно в 15 000 Р). Состояние комнаты удовлетворительное, места общего пользования в плачевном состоянии, но чисто. Благодаря хорошему расположению — самый центр — сдать легко, тем более что почти все комнаты в квартире арендуются.

В комнату сначала заехали две студентки, аренду оплачивали родители. Но они быстро выселились, потому что было далеко ездить на учебу. Вторая постоялица — девушка из Молдовы — работает на Невском в общепите. Платит 10 000 Р за комнату плюс коммуналку. Проблем с ней нет, встречаемся редко, переводит деньги на расчетный счет.

С арендаторами заключаю договор найма. У меня он очень подробный.

Что важно прописать в договоре:

📝 Кто сдает, кто снимает, кому еще разрешено проживание.

📝 Поднаем запрещен.

📝 Срок договора. Обычно это 364 дня, так как в случае заключения на срок более года договор подлежит регистрации в Росреестре. Максимальный срок регистрации договора найма по ГК РФ — не более 5 лет. Можно заключить договор на неопределенный срок, но тогда стороны должны письменно уведомить друг друга за три месяца до расторжения.

📝 Дата оплаты, сумма оплаты, варианты оплаты.

📝 Кто оплачивает коммунальные услуги: электричество, ХВС, ГВС, водоотведение, интернет.

📝 Обязанности сторон.

📝 Неотделимые улучшения — только с письменного разрешения наймодателя. Это нужно, чтобы жильцы без согласования с собственником не могли проводить никаких ремонтных работ.

Отдельные приложения к договору:

📝 Акт приема-передачи объекта.

📝 Акт возврата помещения.

📝 Страховая сумма. Возвращается полностью или частично после подписания акта возврата помещения.

Еще очень важно, чтобы на входной двери комнаты или квартиры было как минимум два замка. Нанимателю нужно вручить ключи по акту приема-передачи только от одного замка. Когда арендатор сменяется, следующий жилец, наоборот, получает ключи от второго замка и пользуется только им. Если у предыдущего постояльца появится желание зайти, например «за забытыми вещами», с помощью дубликата ключа, у него это не получится, так как дверь будет закрываться на другой замок неопределенное время.

Регулярные расходы на комнату

| Налог (ИП) | 600 Р |

| Налог на имущество | 125 Р |

| Всего | 725 Р/месяц |

Аренда гостевого домика (33 м2) началась три года назад совершенно случайно. Объект расположен в Сестрорецке, на участке вместе с домом, где живу я с семьей. Изначально он строился для родственников, приезжающих к нам летом. Но когда одним клиентам (я работаю частным риелтором) срочно понадобилось сразу много объектов в посуточный наем (приезжали родственники на свадьбу), то и наш летний домик им подошел (причем зимой: он отапливается двумя электрическими радиаторами). С этого и началась посуточная аренда домика.

На постройку, включая внутреннюю отделку, шесть лет назад было потрачено около 500 000 Р. Сейчас это модно называть «евродвушкой». В домике две комнаты, только одна из них изолированная и имеет два входа: с террасы (с улицы) и из соседней комнаты, совмещенной с кухней. Домик совершенно обычный, без евронаворотов, но есть санузел, душ, холодильник, ТВ, интернет и очень вкусные завтраки. В «Букинге» у него оценка 9,9 из 10!

Гостевой домик сдаю за 3600 Р в сутки (базовая цена за двоих с завтраками). Если гостит один человек — скидка 10%, если трое, четверо — доплата. Максимально гостило пять человек. Сдаю только с сентября по май, летом там живут родственники. 8—9 месяцев в году почти каждые выходные домик занят и приносит 13 000 Р в месяц чистой прибыли.

Рекламу даю через «Букинг», удобно. Договор с гостями не заключаю, все через площадку. Мне приходит сообщение на телефон и на электронную почту: когда, кто, контактные данные, стоимость. Проблем с оплатой у меня быть не может, поскольку клиенты оплачивают «Букингу», а площадка после 15-го числа каждого месяца уже перечисляет мне на счет ИП деньги за всех гостивших в предыдущем месяце за вычетом 15%.

С домиком всегда много хлопот: тщательная уборка после каждого заезда — 3—4 часа, стирка постельного белья и полотенец, глажка.

Меню на завтрак: первый день — каша геркулесовая, сливочное масло, сыр, омлет, творог (с рынка), сметана (с рынка), малиновое варенье, оладьи (дрожжевые, домашние), чай / кофе заварной / какао; второй день — каша манная (без комочков!), сырники, яйцо отварное или яичница с беконом, сыр, сметана, малиновое варенье, чай / кофе заварной / какао. Хлеб домашний, теплый, с корочкой, цельнозерновой.

По электричеству расход посчитать невозможно, так как у нас общий счетчик на два дома. Стоимость завтраков тоже никогда не считала. Это — от души!

Регулярные расходы на гостевой домик

| Комиссия «Букинга» | 1700 Р |

| Налог (ИП) | 600 Р |

| Всего | 2300 Р/месяц |

Комиссия «Букинга»

1700 Р

По своему опыту могу сказать, что если вы планируете сдавать объект посуточно, то он должен быть в шаговой доступности от места вашего проживания. Нужно понимать, что, кроме хлопот по уборке жилья, клиенты могут попросить заселиться в 08:00 или выехать в 04:00 утра. И сложно их не понять — у них самолет! А ключи необходимо вернуть хозяину. У меня были клиенты, которые предупреждали, что приедут раньше 14:00. Если объект свободен — проблем нет, если занят, то вещи можно оставить в хозяйском доме, выпить чаю и пойти гулять.

Также важно учитывать, что если жилье находится не в центре города, а на «козьей тропинке», то у арендаторов должна быть веская причина приехать именно к вам. Местоположение — один из решающих факторов.

Что касается сложностей и обмана: конечно, обязательно заключить договор найма, в котором все прописать по максимуму. Когда составляете договор, представьте, что уже произошло что-то плохое — что дальше? Страховая? Штрафные санкции нанимателю? Судебное разбирательство?

Но вообще очень много позитива от постояльцев, плохих не встречала ни разу. Люди разные приезжают. Была семья с трехмесячным ребенком, мы им детскую кроватку собрали. Они сами из Пскова, три раза приезжали к нам. Снимали рыбаки из Москвы, корюшку ловили, у нас рыбное место! Много семейных пар с детьми, день рождения многие отмечают (у нас есть мангал). Был гражданин из Германии — у него груз на таможне застрял. Мужчина из Мурманска — у него жена в нашей больнице № 40 лежала. Были лыжницы — ехали из Финляндии в Москву. Была женщина с четырьмя детьми — отдыхали на зимних каникулах. Всех не перечислить!

Место на открытом паркинге без охраны

Локация: Санкт-Петербург

Объект: парковочное место

Стоимость: 300 000 Р

Чистая прибыль: ≈ 1700 Р/месяц

Купил парковочное место для сдачи в аренду на открытом паркинге крупного ЖК — в одном известном «человейнике», которые так любит посещать Илья Варламов. Объект площадью 12 м2, ничем не огорожен. Въезд через ворота, которые открываются с помощью пульта. Заехать и выехать можно в любое время суток.

Внутри чисто, но иногда бывали «потопы» и лужи, что расстраивало и меня, и арендаторов. Хранить там, как в гараже, ничего нельзя. Машину-то оставлять небезопасно, не говоря уже о шинах.

С арендаторами заключал типовой договор аренды. Но сомневаюсь, что эта бумажка как-то реально защищает от неуплаты. Месячный платеж небольшой — 3500 Р. Из-за таких денег я бы в суд не пошел.

Сдавал в течение двух лет. За коммунальные услуги платил 1200—1500 Р в месяц. И еще минус налог. То есть чистыми выходило примерно 1700 Р.

Регулярные расходы

| Коммуналка | ≈ 1350 Р |

| Налог (физлицо) | 455 Р |

| Всего | ≈ 1805 Р/месяц |

Было очень сложно искать арендаторов. Рекламу размещал в группах жителей во «Вконтакте». Каждый год или полгода арендатор менялся. В основном это были мужчины 30—45 лет, проживающие в этом ЖК. Авто были средней ценовой категории: не премиум-класса, но и не совсем корыто.

Люди не привыкли платить за парковочное место.

Клиенты хамили, задерживали оплату. Самое неприятное — что не предупреждали о своих планах съехать и не платить в следующем месяце. Однажды арендатор перепутал паркинг и хотел въехать в другой. В итоге продал парковочное место за ту же сумму, что и купил, — 300 000 Р.

6 квартир для аренды и детям «на вырост»

Локация: Москва, Московская область

Объекты: 6 квартир

Стоимость: ≈ 52 000 000 Р

Чистая прибыль: 185 000 Р/месяц

Аноним

инвестирует в квартиры

Уже более трех лет сдаем с женой шесть квартир: две в Москве и еще четыре в области, примерно в 15 км от Мкада. Четыре квартиры были куплены как инвестиционные для детей (у нас их трое: 25, 24 и 7 лет), а еще две — наши.

В московских квартирах делал ремонт. На тот момент выходило примерно 1,2—1,5 млн рублей на квартиру. Менял все, поскольку квартиры были «убитые» — в них ремонт не делался никогда. Но и продавались они с дисконтом примерно в миллион. Это были коммуналки, у каждой — несколько собственников.

Математика по квартирам такая

🏢🏢💸💸 Две двухкомнатные квартиры площадью 65 м2 в сталинском доме, в трех минутах от метро «Авиамоторная», с хорошим евроремонтом. Чистая прибыль — 100 000 Р в месяц.

🏢🏢🏢💸💸💸 Три квартиры в Жуковском (Московская область). С одной двушки (около 75 м2) доход 25 000 Р в месяц, с двух однушек (по 35 м2 каждая) в новых кирпичных домах — 40 000 Р.

🏢💸 И одна двушка в поселке Быково (около 45 м2) в кирпичном доме постройки 80-х годов приносит 20 000 Р в месяц.

Дороже, чем диктует рынок, сдать практически невозможно. Либо придется сдавать посуточно, но тогда квартиру убьют за год. А я ремонт там делал как для себя. Планирую, что, когда дети женятся, будут жить там. А пока мы им помогли взять в ипотеку две квартиры-студии по 20 м2 в строящемся доме.

Сразу оговорюсь: коммуналка, интернет и налог на имущество везде включены в стоимость аренды. Периоды простоя бывают, их длительность обычно зависит от ситуации в стране и от сезона. Но порядочные жильцы о прекращении аренды предупреждают заранее, и примерно за неделю до их отъезда можно давать объявление.

Информацию размещаю обычно на двух самых известных сайтах. Честно пишу, что собственник, и чаще всего сдаю напрямую, хотя риелторы обрывают телефон и потом еще несколько месяцев не дают покоя.

На популярность квартиры в первую очередь влияет стоимость аренды. Еще важно, в каком состоянии объект.

С «бабушкиным» ремонтом люди просто не захотят жить, и будут правы.

В Москве сдать квартиру значительно проще, чем в области, особенно удобно, когда ты рядом живешь. В среднем арендуют примерно на полтора года.

Арендаторов, к сожалению, было уже много. Дело в том, что, чем чаще меняются арендаторы, тем быстрее убивается квартира, и никогда не угадаешь, повезет тебе с жильцом или нет. У нас только одна семья живет постоянно уже три года, очень хорошие люди. И мы им арендную ставку ни разу не поднимали, потому что хорошие отношения дороже нескольких тысяч рублей. Теперь даже рассматриваем вопрос о продаже этой квартиры: она им очень нравится и они готовы платить ипотеку.

У нас всегда есть запасные ключи. Я взял за правило: после подписания договора прямо при жильцах меняю механизм замка и отдаю им ключи. Так и им спокойнее, и мне — что к ним никто не зайдет со старым ключом.

Налог на аренду не платим, даже не буду писать почему. Мы все живем в этой стране и видим, куда идут наши налоги.

Регулярные расходы

| Мебель и техника | 20 000 Р |

| Уборка | 10 000 Р |

| Косметический ремонт | 10 000 Р |

| Новые замки | 3000 Р |

| Всего | 43 000 Р/год |

Мебель и техника

20 000 Р

Косметический ремонт

10 000 Р

Совсем критичных случаев с арендаторами не было, но в процессе сдачи обнаруживались разные нюансы. И со временем договор аренды у нас с двух страниц вырос до пяти — постоянно приходилось вписывать новые пункты.

Я в суды особо не верю: прав всегда будет тот, у кого больше «прав». Арендодатель никак не защищен, к сожалению. Поэтому у меня везде стоят системы защиты от протечек воды, газ есть только в Москве, в области — электричество. У всех соседей есть мой телефон, поэтому сначала позвонят мне, а уж только потом в полицию. Но, слава богу, пока обходилось без этого.

Одни жильцы просто съехали, не сказав нам ни слова и выключив телефоны. Другие оставили такой срач (причем это были девушки), что мы были в шоке.

Сломали мебель, технику, двери, ламинат, сожгли кусок обоев и часть натяжного потолка — сказали, что упала свечка.

В общем, испортили практически все, что можно. Ну и часто что-нибудь из техники исчезало вместе с жильцами: роутер, чайник, микроволновка и так по мелочи, уже не обращаем внимания. Мы принципиально не покупаем телевизоры, а вся остальная техника совсем недорогая. Правда, бывает и наоборот: от арендаторов остается что-то полезное — в основном посуда или бытовая химия.

Бывало, что отказывали, если чувствовали, что человек неадекватный. Не селим с домашними животными, хотя один раз сделали исключение — как раз тем людям, которые много лет живут.

Еще берем залог в размере месячного платежа, но чаще всего его возвращаем. В документе у нас прописано, что, если будут многократные жалобы от соседей или приедет наряд полиции, договор аренды расторгается и залог не возвращается.

Экстренно выдворять никого не приходилось, для этого и существует залог. Мигрантов без документов не было, но мы принципиально не сдаем людям из Средней Азии. Хотя понимаю, что есть огромное количество адекватных людей среди них.

У нас есть мечта о собственном доме, и мы к ней медленно, но верно движемся. Сейчас во всех квартирах есть арендаторы, кроме одной. Там люди съехали, и мы решили ее продать — пора воплощать мечту в реальность.

Дом, который построил сам

Локация: Московская область

Объект: загородный дом

Стоимость: 2 500 000 Р

Чистая прибыль: ≈ 20 000 Р/месяц

Аноним

вложил в дом душу

Сдаю дом, который построил для себя в 2018 году. Объект (134 м2) находится в Московской области, 50 км от Мкада. Дом из пеноблоков, двухэтажный, утепленный. Второй этаж очень светлый, там везде мансардные окна.

Дом четыре года строили с отцом своими силами, строителей не привлекали. Поэтому, если считать только стройматериалы, в него вложено 2,5 млн рублей. Сейчас его рыночная цена — от 4 млн. Все сделано под ключ, для жизни. Полностью оборудовано бытовой техникой, в том числе посудомойкой, и мебелью.

Сам не живу там, потому что поменял работу, новая в 100 км от дома — пришлось переехать и снимать квартиру. Сейчас я плачу за съем 55 000 Р в месяц. За счет сдачи дома в аренду уменьшаю эту сумму до 35 000 Р. Сэкономить получается 240 000 Р в год. Это либо поездка на море, либо новый квадроцикл, либо мотоцикл, либо еще какая-то приятная покупка.

В качестве дачи использую родительский дом: он больше моего, мы с родителями в очень хороших отношениях и я с удовольствием отдыхаю у них.

Если в доме никто не живет, он разрушается.

Поэтому свой дом я решил сдавать, как только переехал. Арендаторов нашел моментально: разместил объявление на «Авито» в восемь вечера, а в восемь утра мне позвонили. Приехали посмотреть в этот же день — и сразу ударили по рукам. Я сказал, что съезжаю через 10 дней. Получил арендную плату. Все получилось очень легко и быстро. Сдал дом первым, кто откликнулся. Потом были еще звонки, но я их записывал в резерв, если первые откажутся. Сдаю чуть более полугода, все это время живут одни-единственные арендаторы. Задержек платежей не было. За последний месяц денег вперед не брал, только залог за «порчу имущества» — 10 000 Р.

Договор заключил стандартный, нашел в интернете. К договору у нас прилагается акт с описью имущества. В момент расторжения договора все имущество должно соответствовать описи. Например, если разобьют телевизор, то в момент передачи дома в нем должен быть телевизор с такими характеристиками, которые указаны в акте.

Дом сдаю с гаражом и земельным участком площадью 6 соток. Но арендаторы пользуются, наверное, одной соткой. Они «квартирные» люди, им земля не нужна. У меня с ними договоренность, что я имею круглосуточный доступ в гараж, так как там у меня лежат некоторые важные вещи.

Мои родители живут буквально в пяти минутах. Приезжаю к ним примерно раз в месяц, могу и к себе зайти. А если у жильцов возникнут какие-то проблемы, то мой отец — мастер на все руки: и сантехник, и электрик, и каменщик, и плиточник. Он знает этот дом вдоль и поперек. Мы обговаривали, что арендатор будет следить за состоянием дома и в случае каких-либо протечек незамедлительно сообщать отцу, который оперативно поможет все устранить.

При этом у меня стоят два фильтра на воду, вода из скважины. Когда жил сам, я эти фильтры тонкой очистки менял каждые три месяца. Был на майских праздниках, зашел, увидел, что фильтры черные, — поменял. Ведь этой водой снабжается моя посудомоечная машина, моя стиральная машина, моя система отопления — и все эти отложения из ржавчины, песка и других примесей осядут на стенках навечно.

Также заменил сломанный выключатель и сломанный смеситель. По деньгам получилось: смеситель — 3500 Р, выключатель — 80 Р, фильтры — 110 Р. Работа — бесплатно. Если бы я жил в этом доме, у меня так же сломался бы и смеситель, и выключатель, и фильтры пришлось бы менять.

Вообще состояние дома я обычно не проверяю, это делают мои родители. Например, они мне прислали фотографию, где было видно, что подъемными воротами придавлен посторонний предмет. Арендаторам я сделал замечание.

Плачу налог на дом и на землю. За прошлый год получилось около 3000 Р. Налог с аренды не плачу.

Регулярные расходы

| Оборудование и расходники | 630 Р |

| Налог | 250 Р |

| Всего | 880 Р/месяц |

Оборудование и расходники

630 Р

Расходы на электроэнергию — в среднем 1500 Р в месяц. Центральный газ — тут все зависит от сезона. Летом тратится газа на 300 Р, а зимой можно и на 3000—4000 Р нажечь. Чтобы мой бюджет не «перекашивало», я придумал такую схему: за газ плачу 2000 Р ежемесячно. Таким образом, в теплые периоды я переплачиваю, а в зимние бюджет расходуется из накопленных средств на газовом счете. Сейчас эти расходы («коммуналку») оплачивают жильцы, беру с них 3500 Р дополнительно к арендной плате.

Вода — 0 Р. Считаем электричество, поскольку своя скважина, только насос качает воду. Зимой сломался насос, замена насоса — 0 Р. Насос я покупал в 2017 году за 28 000 Р про запас. Вот этот запас и пригодился. Отнесем это к внеплановым расходам. Еще собираюсь купить стабилизатор напряжения, так как напряжение в электросети постоянно скачет.

Интернет — 900 Р в месяц. Но арендаторы им не пользуются, и я не плачу.

Остальные расходы сложно посчитать, потому что дом новый. Но пока я сам в нем жил, всегда ежемесячно набегала какая-то сумма: то нужно монтажную пену купить, то силикон, то стопор для двери, чтобы не билась о стену, то карниз для занавесок, то в гараж провести розетку — плюс 20 метров кабеля. Эти улучшения не являются обязательными, но благодаря им качество жизни понемногу меняется.

А вообще дом та еще «дыра»: в него можно вбухивать бесконечно. Если кончилась работа в самом доме, то всегда есть двор, где можно посадить кустарники, цветы, выровнять газон, заменить забор, поставить беседку, еще баню, еще гараж и так до бесконечности.

Содержание статьи

Показать

Скрыть

Разбираемся, выгодно ли сдавать квартиру посуточно, как выбирать квартиру под сдачу и какие есть подводные камни у этой деятельности.

Что выгоднее: краткосрочная или долгосрочная аренда

Сдача квартиры в аренду приносит доход, который позволяет не только погасить затраты на обслуживание жилья, но и заработать. Аренда может быть долгосрочной и краткосрочной. В первом случае все понятно: вы находите арендаторов, заключаете договор, ежемесячно получаете арендную плату и периодически проверяете состояние квартиры. Последнее, впрочем, необязательно: существует страховой депозит, за счет которого можно покрыть убытки, если они будут.

С посуточной арендой сложнее: во-первых, искать жильцов необходимо почти ежедневно, как и следить за состоянием недвижимости. Это может занимать достаточно много времени, совмещать такую деятельность с полным рабочим днем непросто. В то же время доход от посуточной сдачи квартиры может заменить доход от работы в найме.

Как добавить до 10% к инвестициям

К примеру, по данным сервиса «Найди дом», месячная аренда однокомнатной квартиры в Москве обходится в среднем в 41 тысячу рублей, а посуточная — примерно в 2,5 тысячи. То есть при загрузке квартиры более 16 дней в месяц краткосрочная сдача окажется выгоднее. В больших городах квартиры простаивают редко, особенно если находятся в хорошем месте и в приличном состоянии.

Несмотря на то, что посуточная аренда может быть выгоднее, не все готовы на такой бизнес, говорит управляющий директор сети офисов недвижимости «Миэль» Мария Жукова. «Собственники, которые предпочитают долгосрочную аренду, почти никогда не соглашаются на короткие сроки. И наоборот, те, кто сдает квартиру посуточно, редко сдают квартиры даже на 1–2 месяца. Это совершенно разные потоки, которые не хотят пересекаться», — отмечает она.

Сколько можно заработать на посуточной аренде

На первый взгляд, бизнес на сдаче жилья в аренду может показаться менее выгодным, нежели вложения в инвестиции или другие финансовые инструменты, особенно если квартиру под сдачу придется сначала купить за свои деньги. По подсчетам аналитиков ЦИАН, в среднем в Москве квартира приносит 5,5% годовых со сроком окупаемости в 18 лет. Однако здесь не берется в расчет стоимость самого актива, а ведь квартиры стабильно дорожают, особенно в крупных городах.

Еще выгоднее сдача апартаментов — специально приспособленных для этого помещений, которые стоят дешевле обычного жилья, но приносят не меньшую прибыль.

Подобрать условия по ипотеке

«Краткосрочная аренда без простоя с точки зрения дохода для собственника более выгодна, чем долгосрочная аренда (не менее 1 месяца). Для квартир бизнес-класса разница в доходе может отличаться в 2–3 раза. Если квартира с помесячной арендой ставкой приносит собственнику 50 тысяч рублей в месяц, то посуточно она может приносить до 150 тысяч рублей», — подтверждает Жукова.

По данным агентства IRN, за 20 лет квартиры в Москве подорожали в 10 раз — если в 2000-х годах квадратный метр обходился в 25–30 тысяч рублей, то сейчас он стоит около 250 тысяч и более. Но для покупки надо иметь сразу всю сумму, и быстро изъять ее не получится, поскольку продажа квартиры даже с дисконтом занимает время.

Купить квартиру для сдачи в аренду с помощью ипотеки

Если у вас нет квартиры, но вы хотите заняться бизнесом с посуточной сдачей квартиры, недвижимость можно купить с помощью ипотечного кредита и покрыть платежи за счет аренды.

Начальная стоимость квартир в Москве варьируется в диапазоне 6–10 млн рублей. Далее закладываем стоимость ремонта (от 500 тысяч рублей) или берем с готовой отделкой, закупаем минимально необходимую мебель (около 100–300 тысяч рублей) и сдаем за 2,5–5 тысяч рублей в сутки. Даже с 50% загрузкой доход составит около 30–60 тысяч рублей в месяц после вычета коммунальных платежей и трат на расходные материалы.

Если у вас есть около 2 млн рублей на первоначальный взнос, ваш ежемесячный платеж за «однушку» составит примерно 35–45 тысяч рублей, что как раз покрывается посуточной арендой. Вы все равно остаетесь в плюсе, ведь в итоге жилье оказывается у вас в собственности. Правда, банк может прописать в условиях договора ипотеки запрет на сдачу жилья в аренду. При проверке и обнаружении нарушения он вправе потребовать от вас досрочно погасить кредит. Однако если ипотечные платежи поступают регулярно, банк вряд будет вас беспокоить.

Квартира в ипотеке: что можно и что нельзя делать собственнику

Воспользоваться чужой квартирой на правах субаренды

Есть и другой способ. Если своего жилья нет и брать ипотеку не хочется, сдавать в аренду можно чужую недвижимость. Для этого придется самому снять квартиру на длительный срок и заключить с хозяином договор, в котором прописать возможность посуточной сдачи. Лучше использовать эту схему добросовестно, то есть заранее предупредить собственника и обозначить в договоре право на субаренду. Иначе в соответствии со ст. 615 ГК РФ владельцы квартиры вправе расторгнуть договор и потребовать возмещения убытков.

Вашим доходом станет разница в цене между долгосрочной и посуточной арендой за вычетом трат на рекламу, уборку, расходники в квартиру и т. п. Как правило, хосту (тому, кто организует посуточную сдачу на правах субаренды) достается от 5 до 20% прибыли, но по договоренности с хозяином можно прописать точную сумму или проценты в договоре.

Какую квартиру выбрать для краткосрочной сдачи в аренду

Чтобы максимизировать прибыль от бизнеса на посуточной сдаче квартир, важно правильно выбрать объект.

Есть несколько параметров, на которые надо обратить внимание:

- Расположение квартиры. Локация принципиально важна для посуточной сдачи жилья. Располагаться объект должен близко к центрам притяжения — культурным и деловым объектам, достопримечательностям. Если же ваша квартира находится в спальном районе, обратите внимание на транспортную доступность — чем проще добраться до квартиры на общественном транспорте, тем легче будет ее сдать посуточно.

- Размер квартиры. Считается, что лучше всего для краткосрочной аренды подходят однокомнатные квартиры или студии. Это действительно так: туристы и командированные часто ездят поодиночке или парами, редко бывают дома, поэтому не хотят переплачивать за лишние метры. Кроме того, в маленьких квартирах вряд ли будут устраивать вечеринки, а это значит меньше проблем с соседями. Но и двух-трехкомнатные квартиры могут быть востребованы, к примеру, в курортных регионах: отдыхающие часто приезжают семьями и, не желая брать два номера в отеле, арендуют большую квартиру. Таких квартир на рынке меньше, а значит можно устанавливать цену без оглядки на конкурентов.

- Наличие ремонта. Нужно позаботиться о привлекательности внешнего вида квартиры. В отпуске или командировке человеку важен максимальный комфорт. Гость принимает решение об аренде за секунды, посмотрев несколько фотографий. В квартире должны быть минимально необходимые вещи: мебель, кухонный гарнитур, телевизор, холодильник и другая бытовая техника. Такие дополнения, как посуда, салфетки и шампунь, увеличат шансы на посуточную сдачу. Хорошим тоном считается, когда на кухне есть сахар, соль, снеки, необходимые бытовые средства.

#}

Ставка: от 5.5%

Платеж: 9 059 ₽

#}

Как платить налоги за сдачу недвижимости в аренду

Перед тем как сдать квартиру, выберите один из вариантов, как вы будете платить налоги за поступающие доходы:

- Оформить ИП. В этом статусе можно платить налоги по упрощенной схеме — 6% выручки, или по патентной, что предполагает единый платеж за определенный срок. Стоимость патента зависит от региона, уточнить его размер можно в налоговой инспекции. ИП обязательно должны платить взносы в Пенсионный фонд и фонд ОМС. Они фиксированные, и в 2022 году составляют 43 211 рублей. Кроме того, ежегодно в Пенсионный фонд нужно дополнительно перечислять 1% от суммы заработка более 300 тысяч рублей.

- Получить статус самозанятого. Это делается онлайн, через приложение «Мой налог». Если вы сдаете физлицам, то платите 4% от выручки, юрлицам — 6%. При этом нет никаких обязательных страховых взносов.

Важно! Тем, кто сдает квартиру нелегально, грозит штраф. Придется заплатить: 13% неучтенного подоходного налога за три последние года, причем конкретную сумму установит суд, 5% за отсутствие декларации, 40% неучтенного дохода за сокрытие налогов и 500–200 рублей за факт незаконной предпринимательской деятельности.

Также позаботьтесь о страховке квартиры — это покроет убытки, если они все же случатся. После обращения в страховую компанию на объект приедет оценщик, который посчитает стоимость страхового покрытия и премию.

Сдача квартир посуточно: плюсы и минусы

|

Плюсы |

Минусы |

|

Доходность в 1,5–2 раза выше |

Аренда — полноценная работа. Прием гостей, поддержание помещения в чистоте, реклама и ведение графика бронирования требуют сил и времени |

|

Хозяин контролирует квартиру, поэтому ее амортизация меньше |

Необходимо быть на связи круглосуточно, так как гости могут заселиться в любое время |

|

Аренду можно в любой момент прервать, если квартира понадобится. При долгосрочной аренде надо ждать окончания срока |

Постоянные расходы на мелкий ремонт, расходные материалы, стирку, глажку и уборку |

|

Краткосрочная аренда возможна, даже если квартира выставлена на продажу |

Нужно следить за рынком аренды, изучать инструменты рекламы и поиска гостей |

«Посуточные квартиры (квартиры выходного дня) — это фактически гостиница, в которую человек приезжает с одним чемоданом. Там должен быть набор посуды, набор постельного белья, минимальный набор мелкой бытовой техники: чайник, микроволновка. Постоянно меняющийся состав жильцов влечет больше трудозатрат на клининг — приведение квартиры в порядок, смену постельного белья», — говорит Мария Жукова из «Миэль».

Вместо заключения: советы тем, кто собирается сдавать квартиру в аренду

Квартиры посуточно как бизнес могут принести неплохой доход, но сам процесс потребует от вас сил, времени и личного участия. Либо придется нанять персонал в помощь, которому нужно будет платить деньги.

«Крайне редко посуточной арендой занимаются сами собственники. Это либо собственник — юридическое лицо, которое когда-то купило несколько квартир и занимается “гостиничным бизнесом”. Либо это квартиры, которые по доверительному управлению берет компания. Собственник может жить где-то далеко, даже за границей, а агентство или доверительный управляющий, беря все расходы и сложности на себя, гарантирует ему фиксированный доход», — говорит Жукова.

Если вы все же решили заняться посуточной сдачей жилья, то:

- решите, будете ли вы сдавать свою или чужую квартиру по договору субаренды;

- оцените локацию, размер квартиры и ремонт в ней;

- оформите все необходимые документы, чтобы заниматься бизнесом легально;

- оцените рыночную ситуацию и посчитайте свои вероятные доходы и расходы.

С помощью сервиса Банки.ру вы можете подобрать оптимальные условия по кредиту или ипотеке, найти подходящий вклад или накопительный счет, а также изучить тему инвестиций и выбрать брокера.

Еще по теме:

Сдать или продать? Что делать с квартирой в России, если вы переезжаете за границу

Начиная с бухгалтерской (финансовой) отчетности за 2022 год все организации арендодатели обязаны применять ФСБУ 25/2018 «Бухгалтерский учет аренды».

Напомним, что ФСБУ 25/2018, утвержденный приказом Минфина от 16.10.2018 № 208н, разработан в соответствии с Международным стандартом финансовой отчетности (IFRS) 16 «Аренда», который введен в действие на территории РФ приказом Минфина от 11.07.2016 № 111н. Кроме того, в настоящее время действуют федеральный стандарт бухгалтерского учета для организаций государственного сектора «Аренда», утвержденный приказом Минфина от 31.12.2016 № 258н, а также Положение Банка России от 22.03.2018 № 635-П «О порядке отражения на счетах бухгалтерского учета договоров аренды некредитными финансовыми организациями» и Положение Банка России от 12.11.2018 № 659-П «О порядке отражения на счетах бухгалтерского учета договоров аренды кредитными организациями».

Особенностью этих стандартов является то, что многие расчеты производятся с использованием метода дисконтирования. В ряде случаев применение этого метода может вызвать затруднения.

Мы рассмотрим ситуацию, которая нередко встречается в практике лизинговых компаний, когда при изменении условий договора финансовой аренды пересматривается график платежей. При этом мы сосредоточимся на математических вычислениях и не будем затрагивать методические аспекты.

В примере, который будет рассмотрен, изменение условий договора финансовой аренды не будет приводить к прекращению текущего договора. При изменении предусмотренных договором денежных потоков арендодатель (лизингодатель) должен пересчитать балансовую стоимость валовой инвестиции в аренду и признать прибыль или убыток, возникшие в результате пересчета.

Пересчет приведенных денежных потоков и, соответственно, процентных доходов, производится по первоначальной ставке дисконтирования согласно п. 5.4.3 Международного стандарта финансовой отчетности (IFRS) 9 «Финансовые инструменты», введенного в действие приказом Минфина от 27.06.2016 «№ 98н.

Расчеты по договору финансовой аренды

Рассмотрим практический пример.

Пусть первоначальная оценка величины чистой инвестиции у лизингодателя составляет 37 800 000 рублей. Договором предусмотрены ежемесячные платежи в сумме 2 500 000 рублей (без НДС) в течение 16 месяцев.

|

Дата лизинговых платежей |

Денежный поток |

Чистая стоимость инвестиции в аренду |

Процентный доход |

|

20.12.2022 |

-37 800 000,00 |

37 800 000,00 |

|

|

31.12.2022 |

0,00 |

37 892 241,24 |

92 241,24 |

|

19.01.2023 |

2 500 000,00 |

35 552 097,47 |

159 856,23 |

|

31.01.2023 |

0,00 |

35 646 750,64 |

94 653,17 |

|

19.02.2023 |

2 500 000,00 |

33 297 133,81 |

150 383,17 |

|

28.02.2023 |

0,00 |

33 363 598,90 |

66 465,10 |

|

19.03.2023 |

2 500 000,00 |

31 004 350,12 |

140 751,22 |

|

31.03.2023 |

0,00 |

31 086 895,46 |

82 545,34 |

|

19.04.2023 |

2 500 000,00 |

28 718 041,94 |

131 146,48 |

|

30.04.2023 |

0,00 |

28 788 120,97 |

70 079,03 |

|

19.05.2023 |

2 500 000,00 |

26 409 569,59 |

121 448,62 |

|

31.05.2023 |

0,00 |

26 479 881,88 |

70 312,29 |

|

и т.д. |

|||

|

ИТОГО |

2 200 000,00 |

2 200 000,00 |

Величина ставки дисконтирования определена с помощью функции ЧИСТВНДОХ (значения, даты), и она составила 8,42%.

Величина чистой стоимости инвестиции в аренду (далее – ЧИА) рассчитана с помощью функции ЧИСТНЗ (ставка, значения, даты) за вычетом суммы платежа.

А сумма процентного дохода – это разница между текущим и предыдущим значением ЧИА с учетом суммы платежа.

Допустим, что в результате изменений условий договора финансовой аренды с апреля величина платежей изменилась и составила 2 600 000 рублей (без НДС) в месяц на оставшийся срок договора.

Теперь наши показатели, начиная с апреля, изменятся.

|

Дата лизинговых платежей |

Денежный поток |

Чистая стоимость инвестиции в аренду |

Процентный доход |

|

20.12.2022 |

-37 800 000,00 |

37 800 000,00 |

|

|

31.12.2022 |

0,00 |

37 892 241,24 |

92 241,24 |

|

19.01.2023 |

2 500 000,00 |

35 552 097,47 |

159 856,23 |

|

31.01.2023 |

0,00 |

35 646 750,64 |

94 653,17 |

|

19.02.2023 |

2 500 000,00 |

33 297 133,81 |

150 383,17 |

|

28.02.2023 |

0,00 |

33 363 598,90 |

66 465,10 |

|

19.03.2023 |

2 500 000,00 |

31 004 350,12 |

140 751,22 |

|

31.03.2023 |

0,00 |

31 086 895,46 |

82 545,34 |

|

19.04.2023 |

0,00 |

1 243 475,81 |

|

|

19.04.2023 |

2 600 000,00 |

29 866 763,62 |

136 392,34 |

|

30.04.2023 |

0,00 |

29 939 645,80 |

72 882,19 |

|

19.05.2023 |

2 600 000,00 |

27 465 952,37 |

126 306,57 |

|

31.05.2023 |

0,00 |

27 539 077,16 |

73 124,78 |

|

и т.д. |

|||

|

ИТОГО |

3 500 000,00 |

3 500 000,00 |

Все расчеты проведены по тем же формулам с прежней ставкой дисконтирования.

Т. к. общая сумма платежей возросла, то увеличилась общая сумма процентных доходов. Но до даты изменения договора доходы были начислены, исходя из прежних условий, поэтому в апреле возникла разница (в данном примере доход), связанный пересчетом ЧИА. Этот доход составил 1 243 475,81 рубля.

Вебинар: «Ортикон. Лизинг. Бухгалтерский учет» 16 февраля в 11.00

Все самое важное для лизинговых компаний.

Посетите вебинар бесплатно!

Оставьте заявку в форме ниже, и мы зарегистрируем вас на вебинар:

Автоматизация

Конечно, все расчеты можно выполнить в таблицах Excel, но имеется более удобное готовое решение, одним из которых является типовое отраслевое решение «Ортикон: Лизинг. Бухгалтерский учет» на платформе «1С: Предприятие 8.3», тиражируемое Фирмой «1С».

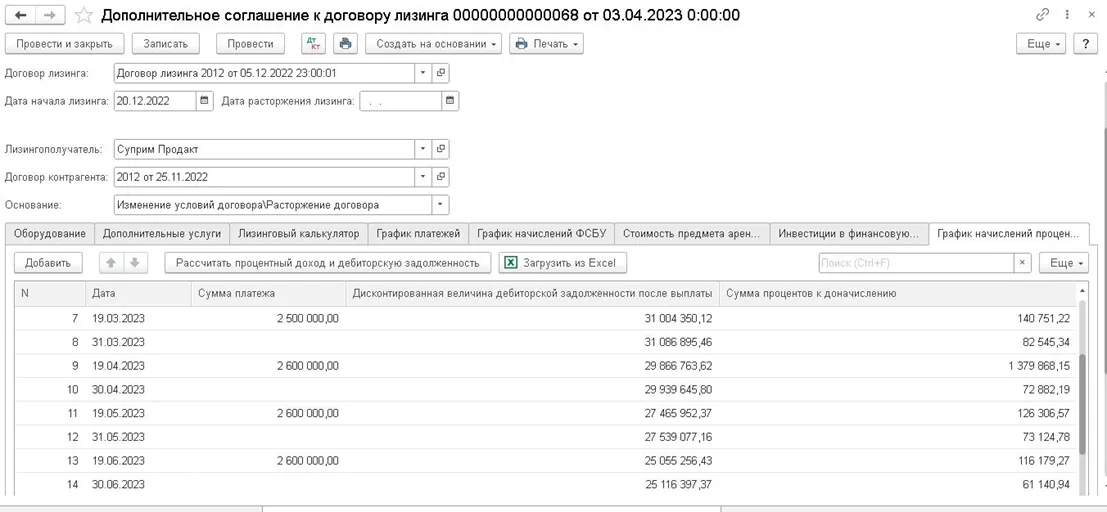

Задачу, которая была описана выше, мы воспроизвели в программе «Ортикон: Лизинг. Бухгалтерский учет». Чтобы внести в систему условия, связанные с изменением договора финансовой аренды, был создан документ «Дополнительное соглашение к договору лизинга» и выполнен новый расчет процентных доходов.

На иллюстрации видно, что в табличной части документа на 19.04.2023 в столбце «Сумма процентов к доначислению» отражена величина 1 379 868,15 рубля, которая получена при сложении двух показателей, рассчитанных выше в нашей таблице 1 243 475,81 и 136 392,34 рубля.

Таким образом, в учетной системе мы получили данные, которые в дальнейшем будут отражены в бухгалтерском учете в составе процентных доходов по договору финансовой аренды.

Немного информации для тех, кто еще не знаком с программой «Ортикон: Лизинг. Бухгалтерский учет».

Программа позволяет вести арендодателям (лизингодателям) бухгалтерский учет операций по договорам финансовой аренды, договорам займа и кредита, договорам страхования лизингового имущества. Данная конфигурация является дополнением к типовой конфигурации «1C:Бухгалтерия 8» КОРП.

Другими словами, бухгалтер, имея полную поддержку по ведению типовых операций в бухгалтерском и налоговом учете, по подготовке и сдаче регламентированной отчетности, получает дополнительный функционал, позволяющий вести учет операций по лизинговым договорам и другим операциям, связанным с деятельностью лизингодателя.

Автор: В. П. Калинин

Отраслевое решение компании Ортикон Групп, на платформе 1С

Автоматизирует бухгалтерский, налоговый и управленческий учет в лизинговой компании.

Реклама: ООО «Ортикон-ИТ Интегратор», ИНН: 7715795012

Ортикон Групп

Отраслевые решения