Выписка из банка – это документ, отражающий движения по счёту за определённый период, а также итоговый баланс. Мы расскажем нашим читателям, для каких целей берётся выписка банка, как её заказать и какую информацию можно получить с помощью этого документа.

Как получить выписку из банка?

Электронная выписка банка

Выписка банка по счету организации

Особенности формирования документа

Проверка банковской выписки

Сомнения по поводу электронных выписок

Выписка из банка: образец

Какая информация указывается в выписке?

Как бухгалтер проверяет и обрабатывает выписки?

Для чего оформляется выписка из банка для физлиц

Документ «Выписка банка»

Банковская выписка содержит такую информацию:

- Наименование банка и его корсчёт;

- ФИО клиента и № его счёта;

- Валюта счёта;

- Движения по Д-ту и К-ту и итоговые сумы зачисления и списания;

- Информация о контрагентах;

- Остаток на начало и конец заданного периода.

Работа с выпиской банка заключается в том, чтобы просмотреть: куда и в каком объёме были перечислены средства со счёта, размер и источники зачисляемых сумм, а также узнать итоговый остаток.

Эта информация пригодится для таких действий:

- Контроля движений по счёту;

- Отчётов в налоговые и иные контролирующие органы;

- Оформления визы и других целей.

Как получить выписку из банка?

Способов получения выписки из банка несколько. Можно:

- Обратится в отделение банка с паспортом и картой (договором, сберкнижкой и т. п.);

- Получить мини-выписку СМС-сообщением;

- Распечатать её в банкомате (обычно показывает последних 7–10 операций);

- Оформить выписку онлайн, через систему интернет-банкинга;

- Заказать регулярное получение электронной выписки или выписки, пересылаемой по почте.

Для того чтобы получить более подробную информацию об осуществлённых транзакциях – наименованиях покупок, начисленных комиссиях, адресах, где производилась оплата – оформляется расширенная выписка банка.

Электронная выписка банка

Если вы зарегистрированы в системе интернет-банк, то в личном кабинете можно просмотреть и распечатать электронную выписку по счёту, используя меню «Выписка».

Регулярную электронную выписку также можно получать на email. Для этого необходимо обратиться в банк с подтверждающими документами. Такая выписка ничем не отличается от документа на бумажном носителе. Чтобы заверить её – поставить печать, подпись и штамп банка – необходимо обратиться на отделение.

Выписка банка по счету организации

Сведения об операциях, совершенных по счету, отражаются в выписке. Иначе говоря, выписка банка по счету организации дает возможность бухгалтеру предприятия знать действительную информацию о состоянии расчетного счета и видеть все движения по нему. Сотрудник предприятия подшивает выписку из банка к первичным документам (платежное поручение), по которым происходило движение средств по счету.

Выписка отражает движение собственных финансов предприятия (приход, расход).

Выдается документ официальному сотруднику предприятия обслуживающим персоналом банка на руки, высылается по почте или в электронном виде ежедневно, если другие сроки не были заранее обговорены сторонами.

Особенности формирования документа

Выписки в большинстве случаев выдаются на следующий день после движения денег по счету организации в банке. Важны особенности формирования документа – это две колонки, в которых отражаются дебет и кредит. В первой отражаются списанные со счета средства, во второй – произведенные на счет зачисления.

Счет предприятия в кредитной организации относится к расчетным, иначе говоря, на нем банк хранит деньги, принадлежащие клиенту. Считаясь должником, финансовое учреждение отображает остаток средств на счете как кредиторскую задолженность. В связи с тем, что счет предприятия для банка является пассивным, остаток средств отображается в выписке по кредиту. Финансовые средства, списанные со счета организации, уменьшают долг кредитного учреждения, поэтому задолженность перед клиентом становится меньше. Для организации все с точностью наоборот.

Проверка банковской выписки

Обработка финансовых документов и проверка банковской выписки происходит в день их получения бухгалтером предприятия.

В должностные обязанности бухгалтерия компании или предприятия входит:

- проверить и прикрепить все оправдательные документы по выписке о зачислении и списании средств;

- сверить все записи в выписке с первичными документами. При обнаружении несоответствий и расхождений в документах бухгалтер обязан срочно связаться с сотрудником банковского учреждения;

- по правому полю выписки бухгалтер проставляет коды счетов. Ставятся они напротив соответствующих сумм;

Действия бухгалтера помогают производить контроль за средствами предприятия, формировать сведения для проверяющих органов, приводить документы в законченный вид перед их окончательной архивацией.

Сомнения по поводу электронных выписок

Бухгалтеров, работающих на предприятиях, которые внедрили систему электронного документооборота («Бухучет 1С», «Клиент-банк») посещают сомнения по поводу электронных выписок, как их правильно необходимо хранить и должны ли они распечатываться.

Отсутствуют нормативные документы, которые прямо бы разрешали или запрещали хранение электронных выписок в формате PDF, поэтому ситуация несколько усложняется. При этом действует правило ст.9 ФЗ №129, по которому предприятие обязано по требования органов проверки или другого уполномоченного лица изготовить за свой счет и представить первичные документы в электронном виде.

Многие банки после перехода на систему интернет-обслуживания отказываются выдавать требуемые выписки, предлагая клиентам самостоятельно распечатать и заверить документы по мере надобности.

Выписка из банка: образец

Если предприятие самостоятельно ведет более современный финансовый учет, то будет правильно установить для своего удобства электронный банк. Бухгалтер лично сможет следить за всеми движениями средств на счетах подотчетного предприятия, при этом выписку из банка сможет самостоятельно легко распечатать в любое время без отрыва от работы.

Для заполнения такого бланка ручным способом подойдет стандартная выписка из банка: образец можно скачать в интернете, открыть в редакторе Excel и уже там внести необходимые правки. Главное, чтобы документ содержал необходимую информацию.

Какая информация указывается в выписке?

Выписки по счету в банках могут немного отличаться по внешнему виду, потому что распечатываются на разной технике. Важнее выяснить, какая информация указывается в выписке.

- «Дата проводки» – дата операции по счету клиента;

- «Счет получателя» – № расчетного счета получателя;

- «ВО» – вид финансовой операции;

- «Ном. док. Банка» – входящий № документа;

- «Ном. док. Клиента» – № платежного документа;

- «БИК банка корр» – БИК банка получателя;

- «Корр. Счет» – корреспондирующий счет банка;

- «Счет плательщика» – № счета плательщика;

- «Дебет» (приход клиента);

- «Кредит» (расход клиента).

Как бухгалтер проверяет и обрабатывает выписки?

Получить выписку в банке может только официально уполномоченный для этого сотрудник предприятия. Перечень таких лиц составляется руководителем организации и главным бухгалтером. Обычно занимается финансовыми документами бухгалтерский состав.

Как бухгалтер проверяет и обрабатывает выписки? Сотрудник получает выписки по счету в банке, проверяет сопутствующие документы, сравнивая суммы и даты. В случае расхождения информации работник обязан срочно обратиться в банк. Некоторые бухгалтера для собственного удобства при проверке выписки помечают на полях документа корреспондирующие счета, которые пригодятся для совершения проводки. В этот же день необходимо внести проверенные выписки в систему движения средств на предприятии. Применяя правило «двойной записи», бухгалтер таким простым способом осуществляет проводку каждой операции.

Для чего оформляется выписка из банка для физлиц

Выписка из банка иногда необходима и физическим лицам. Для чего оформляется выписка из банка для физлиц и когда она необходима?

- При закрытии кредитного договора такой документ является подтверждением, что заемщик выполнил свои обязательства перед банком.

- Пригодится выписка при рассмотрении кредитного дела в суде по просроченной задолженности. Документ отражает все удержанные пени, штрафы и платежи. Если кредитный договор и выписку принести в Роспотребнадзор, то можно получить рекомендованное письмо, которое суд иногда принимает во внимание и это поможет списать штрафы, пени.

- Выписка по счету необходима при получении визы, подтверждает платежеспособность человека.

Выписка по счету помогает контролировать финансы на дебетовой карте.

Совет от Сравни.ру: Если вам нужна выписка для оформления визы или подтверждения финансового обеспечения на время пребывания в другой стране, следует узнать у банка, есть ли возможность распечатывания её на английском языке.

Зачем нужна банковская выписка физлицу или бизнесу? Она помогает управлять финансами или может пригодиться при получении кредита. Расскажем, для чего используют этот документ, как его получить и можно ли это автоматизировать.

Онлайн‑бухгалтерия без авралов и рутины

Ведите учет в удобной онлайн-бухгалтерии: учет, расчет зарплаты и пособий, отправка отчетности в ФНС, СФР, Росстат.

Попробовать

Что такое банковская выписка

Банковская выписка — это документ со списком всех операций по счету за конкретный период — неделю, месяц, квартал. Неважно, кому принадлежит счет: юридическому лицу, ИП или физлицу — в перечне будут показаны сведения о приходах и расходах, о времени их совершения, адресатах и отправителях платежей.

Единой формы у документа нет, каждый банк может формировать его по-своему, но обычно в нем отражаются:

- название банка и имя владельца счета или название организации;

- номер счета;

- период, за который делается выписка;

- состояние счета на начало и конец периода;

- операции в хронологическом порядке по приходам и списаниям с указанием адресата или отправителя, даты платежа и его назначения;

- обороты по доходам и расходам по счету за период.

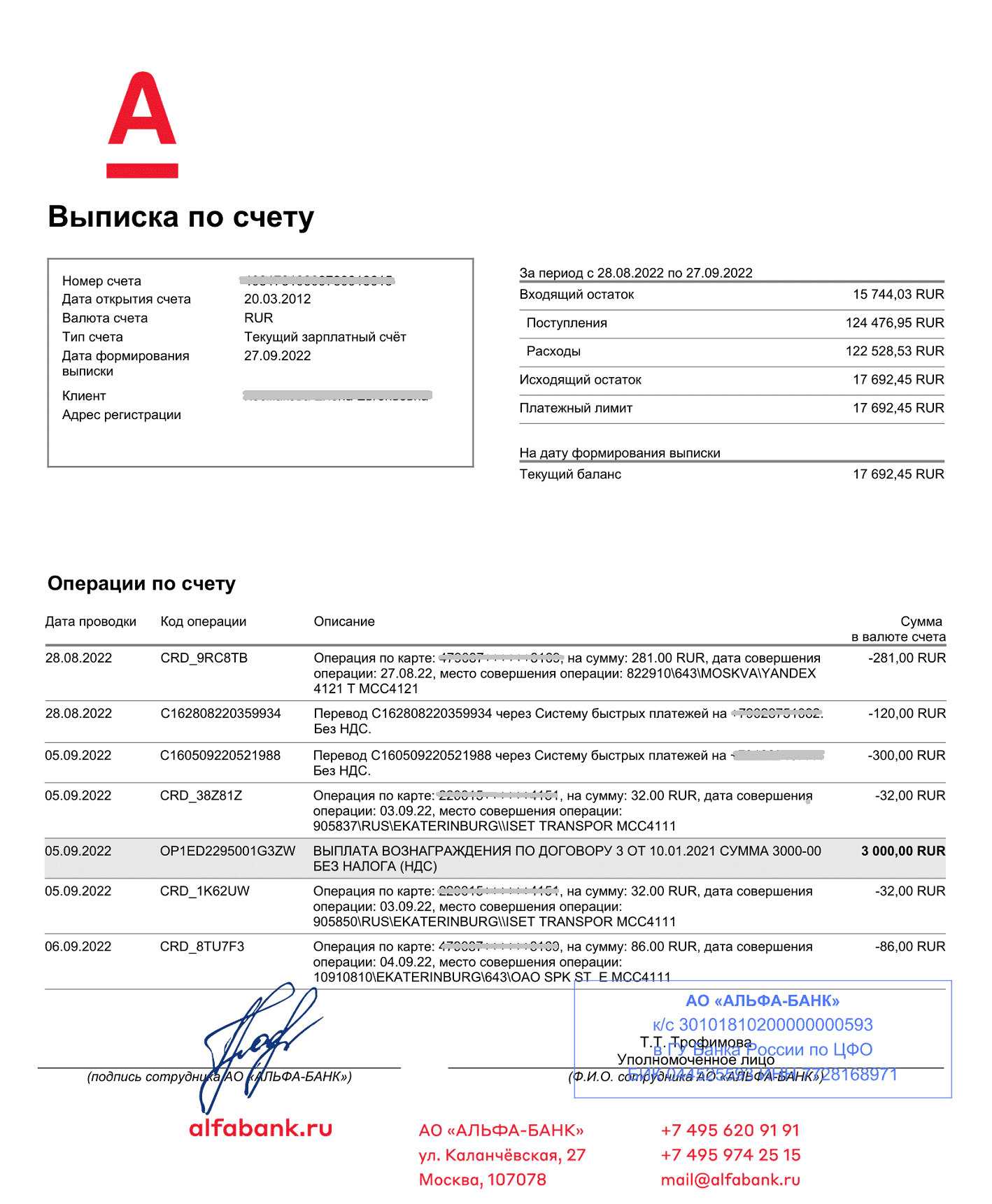

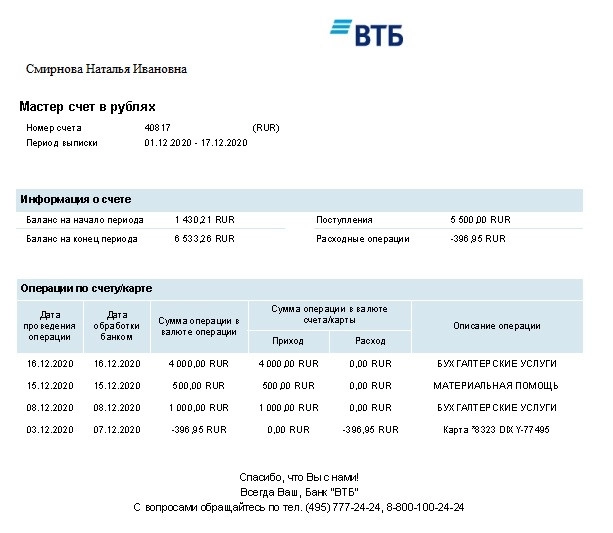

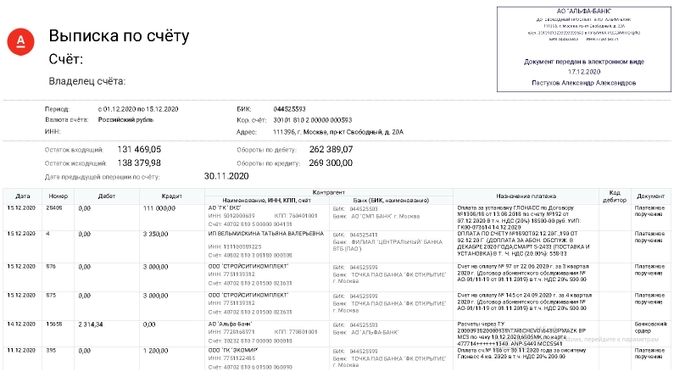

Сведения в документе для физлица и юрлица отличаются: для юрлиц обычно назначение платежа и плательщик прописываются более подробно. Вот фрагмент выписки с расчетного счета физлица в Альфа-банке:

Зачем нужна банковская выписка

С помощью этого документа физлицо или предприниматель видит, когда и сколько денег переводили со счета и получали на счет, сколько всего за период всего было поступлений и списаний. Безналичные расчеты сегодня применяются гораздо чаще наличных, а выписка показывает все данные по приходам и расходам. И вот для чего это может пригодиться.

Сервис сам рассчитает авансы и налоги

Контур.Бухгалтерия рассчитает суммы на основе данных учета, подготовит платежки и отчеты, напомнит об уплате и отправке.

Попробовать бесплатно

Контроль финансовых потоков

Физлица и небольшой бизнес используют выписку для анализа трат и поступлений — это помогает понять ситуацию, скорректировать деятельность, планы и прогнозы. Данные из этого документа можно легко перенести в таблицы управленческого учета, а некоторые банки формируют выписку в формате Excel: в таком файле удобно фильтровать операции по конкретному контрагенту.

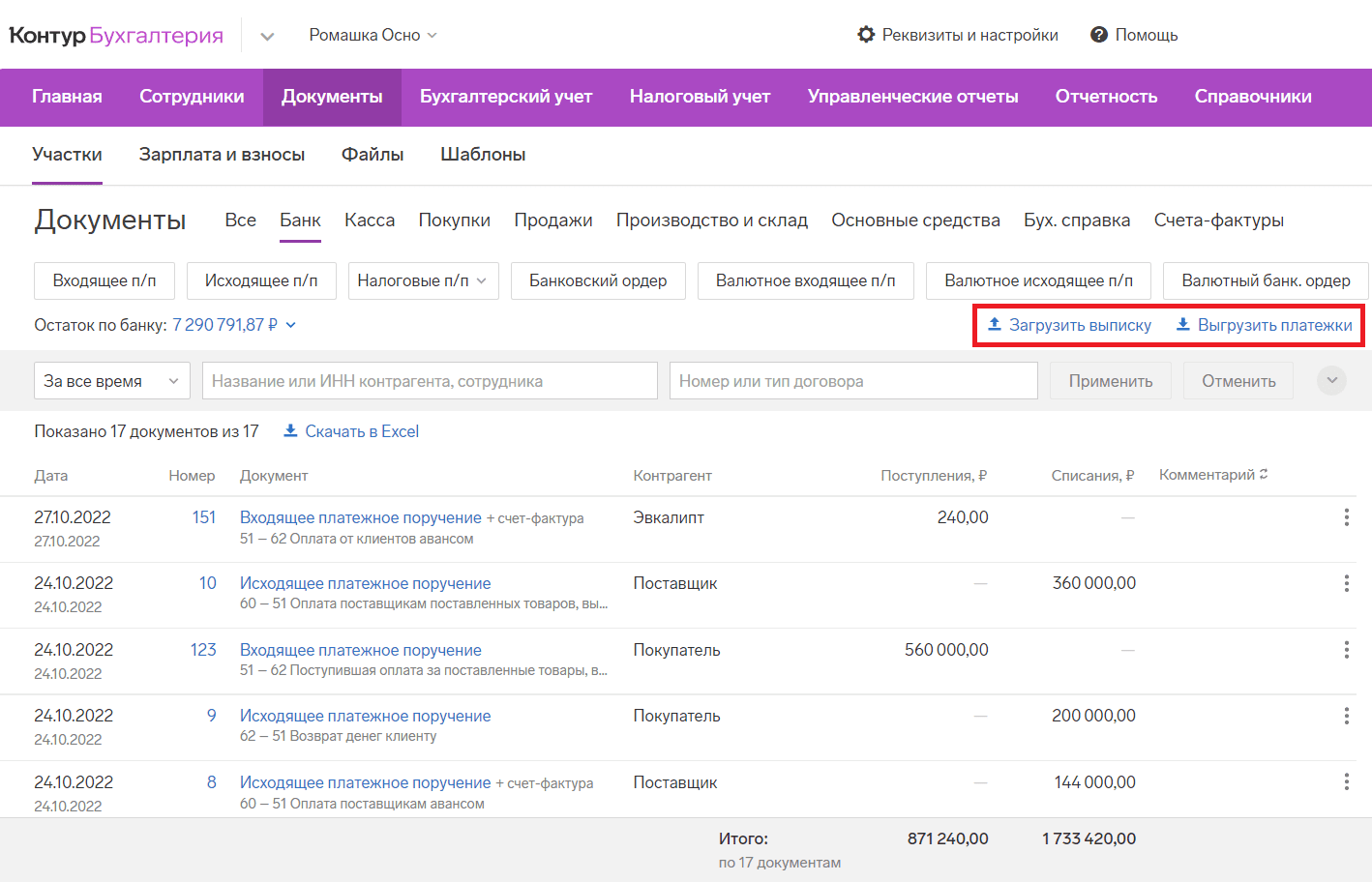

Правда в этом случае анализ приходится проводить вручную или вручную же переносить данные из выписки в собственные управленческие таблицы. Но такую работу можно автоматизировать. Некоторые бухгалтерские сервисы при загрузке выписки формируют на ее основе управленческие отчеты для директора. Например, Контур.Бухгалтерия создает отчеты по долгам, продажам, оплатам и отгрузкам, проводит финансовый анализ деятельности.

Еще больше отчетов формируют в автоматическом режиме специальные сервисы для финансового контроля. В таком сервисе все отчеты строятся на анализе банковских выписок, которые подгружаются в систему со счетов компании. Руководитель видит не только аналитику по приходам и расходам, но и прогноз по кассовым разрывам, отчет о прибылях и убытках, движении денежных средств, соотношение план/факт и не только.

Получение кредита

Иногда выписка может понадобиться при получении кредита. Если предприниматель открыл расчетный счет в одном банке, а кредит хочет взять в другом, потому что там выгодные условия, — банк-кредитор может запросить у него выписку по счету. Это поможет проверить платежеспособность будущего клиента. В таком случае уточняйте, достаточно банку электронного документа или потребуется бумажный с «мокрой» печатью и подписями работников банка.

Банковские и налоговые проверки

У банков есть обязанность — выявлять нарушителей Закона 115-ФЗ, к ним относятся недобросовестные налогоплательщики и обнальщики. Поэтому банки довольно пристально следят за работой компаний и ИП и проверяют, откуда к ним поступают деньги, платят ли они налоги и на что расходуют средства. Если у компании счет в одном банке — все просто: банк проверяет клиента по движению средств, которое может увидеть. Но если у бизнеса счета в разных банках, могут возникнуть вопросы. Скажем, если предприниматель платит налоги со счета в одном банке, то другой банк этого не видит. Он может запросить выписки из других банков, чтобы убедиться, что его клиент — добросовестный налогоплательщик.

Выписка бывает нужна и при налоговых проверках. Скажем, если налоговики обнаружили ошибки в отчетах, они могут запросить документ, чтобы свериться с операциями по расчетному счету.

Простой учет, авторасчет налогов и зарплаты, отправка отчетности онлайн, ЭДО, бесплатные обновления и техподдержка.

Попробовать бесплатно

Бухгалтерский и налоговый учет

Чтобы правильно рассчитать налогооблагаемую базу, нужно учесть все доходы и расходы. Если платежи делались с расчетного счета или же на него приходили оплаты, это отражается в выписке, и именно она помогает корректно учесть затраты и прибыль в налоговом учете.

ИП могут вести только налоговый учет, а вот организации обязаны вести еще и бухгалтерский — отражать на бухгалтерских счетах хозяйственные операции. Для учета операций по расчетному счету есть бухгалтерский счет 51. Бухгалтер при его заполнении сверяется с банковской выпиской, чтобы на счете не было лишних операций и чтобы не потерять ни одну из них.

Сегодня мало кто ведет учет вручную — большинство бухгалтерий работают в учетных программах и сервисах. Такие программы автоматически «раскидывают» по бухгалтерским счетам операции из банковской выписки — нужно только выгрузить ее в виде файла из интернет-банка и загрузить в учетный сервис. После этого система предложит бухгалтеру проводки для каждой операции в списке, а бухгалтер подтвердит их или скорректирует.

Один из «мастхевных» инструментов сегодня — автоматический импорт банковской выписки в учетный сервис, или интеграция с банком. Если в системе есть такая возможность, бухгалтер настраивает связь системы с интернет-банком. После этого данные о движениях по счету будут подгружаться в учетный софт автоматически.

Например, в Контур.Бухгалтерии это происходит так: сервис каждые два часа связывается с интернет-банком и проверяет, есть ли новые движения по счету. Если движения есть, он предлагает бухгалтеру подгрузить их. Бухгалтер может в один клик загрузить выписку с новыми операциями и применить проводки по подсказке системы.

А еще выписка может понадобиться в спорах с ФНС по налоговым платежам или перекрестных проверках контрагентов, по запросу суда, для информирования инвестора, для участия в торгах и при ликвидации компании.

Как получить выписку из банка

Формат документа и способ его получения зависит от целей физлица или бизнеса. Если ИП или компания настроили интеграцию с банком, как мы рассказывали выше, и получают сведения о движениях по счету прямо в учетный сервис, то сама выписка им может не понадобиться. В отличие от платежных поручений, ее не обязательно получать в расширенном виде и хранить в бухгалтерии.

Электронная выписка

Если у ИП или компании нет интеграции с банком, тогда сведения о движениях по счету нужно передавать в бухгалтерию в виде банковской выписки. Для этого достаточно электронной версии — обычно предприниматель или специалист компании загружает ее из личного кабинета или мобильного приложения банка. Банки формируют документ в разных форматах: PDF, TXT, Excel. Каждый из форматов подходит для разных целей: скажем, PDF удобно передать в налоговую или в другой банк, TXT загружают в учетный софт. Формат Excel используют для внутреннего учета — в таком файле удобно фильтровать поступления и оплаты по контрагенту или периоду.

Путь для формирования выписки зависит от интерфейса интернет-банка или мобильного приложения. Но обычно нужно найти счет, нажать на кнопку получения выписки, выбрать период, за который она сформируется — от 1 дня и более. Как правило, документ готовится моментально и скачивается в папку «Загрузки», но иногда на это уходит больше времени, а сам файл отправляется по адресу электронной почты, который вы укажете.

В некоторых интернет-банках можно получать выписки за месяц на адрес электронной почты. Для этого нужно настроить процесс, указать адрес и регулярно получать файлы.

Ведите учет в удобной онлайн‑бухгалтерии

Добавляйте документы и подгружайте банковскую выписку, а сервис отразит доходы и расходы, предложит проводки, рассчитает налоги и подготовит отчеты.

Попробовать бесплатно

Бумажная выписка

Иногда может понадобиться документ на бумаге: скажем ее запрашивает налоговая. Уточните, подойдет ли инспектору просто распечатанный документ или нужна выписка с «мокрой» печатью и подписью сотрудника банка. Бумажный вариант придется получать в отделении банка у операциониста. Понадобится документ, удостоверяющий личность, а для юрлиц в банк должно пойти уполномоченное лицо с паспортом и доверенностью.

Некоторые банки предлагают услугу — получение бумажной выписки через банкомат. Для этого нужно вставить в устройство карту, в интерфейсе найти кнопку для получения выписки и выбрать способ формирования «На чеке». Детализация по операциям будет ниже, но основные цифры вы узнаете.

Как обработать банковскую выписку

Как бухгалтер обрабатывает выписку после ее получения? Прежде всего он сверяет операции из списка со своими данными: все ли запланированные платежи прошли и нет ли лишних операций. Если движений по счету много, это лучше делать ежедневно. Если платежей мало, то можно делать это реже, главное отслеживать важные поступления и оплаты. Именно выписки помогают контролировать движение денег в бизнесе и принимать оперативные финансовые решения. Поэтому опытный бухгалтер всегда обрабатывает их в первую очередь.

Если во время проверки бухгалтер обнаружил расхождения банковских и своих данных, при этом уверен в своих сведениях, нужно срочно сообщить об этом в банк. А если все хорошо, то после проверки бухгалтер вносит платежи в учетный сервис, делает проводки. Тогда сведения программы о задолженностях и доходах будут актуальными. На основании выписки наряду с другими документами формируются данные бухгалтерского и налогового учета.

Как мы уже писали, некоторые сервисы подгружают сведения о движениях по счету регулярно. Бухгалтеру остается только проверить операции, назначить проводки и принять их в учет. При интеграции с банком есть еще одно удобство: платежные поручения не нужно выгружать в виде файла и затем импортировать в интернет-банк. Они сразу отправляются из учетного сервиса в банк, где их остается только подписать.

Интеграция с банком избавляет от ошибок при ручном переносе данных, а еще экономит бухгалтеру и предпринимателю до 15-30 минут в день. Им не приходится многократно входить в интернет-банк, выгружать файлы с выпиской или загружать файлы с платежками и передавать их друг другу.

Распечатывать выписки, чтобы хранить их вместе с другими бумажными документами, не обязательно. С одной стороны, если это удобно для работы, то можно и печатать документы. С другой стороны, выписка не входит в число первичных документов, ее не нужно хранить, заверив подписью и печатью. Кроме того, сам банк хранит данные о движениях по счету не менее 5 лет, так что необходимости в печати выписок нет.

Коротко о главном

Итак, банковская выписка — это перечень всех операций по счету за указанный период с детализацией: обычно в нем указан отправитель/получатель и назначение платежа. Бизнесу документ нужен для налогового, бухгалтерского и управленческого учета, а иногда — для получения кредита в банке и прохождения налоговых проверок. Чаще всего выписку используют в электронном виде: ее можно сформировать в интернет-банке. Некоторые учетные сервисы позволяют настроить интеграцию с банком и получают сведения об операциях автоматически.

Онлайн‑бухгалтерия без авралов и рутины

Ведите учет в удобной онлайн-бухгалтерии: учет, расчет зарплаты и пособий, отправка отчетности в ФНС, СФР, Росстат.

Попробовать

Банковская выписка — что это за документ, для чего ее используют и где берут? Различаются ли выписки из банка для физлиц и юрлиц, как выглядит этот документ? Рассмотрим эти вопросы и представим образец выписки в нашем материале.

Что такое банковская выписка

Выписка банка — это реестр операций по счету за определенное время. В данном случае имеется в виду любой счет: как расчетный, принадлежащий юридическому лицу или индивидуальному предпринимателю, так и личный банковский счет, оформленный на физическое лицо.

Безналичные расчеты, а также расчеты с помощью банковских карт получили большое распространение не только среди организаций, но и у частных лиц. Наличным деньгам население всё больше предпочитает карты, особенно в условиях пандемии коронавируса. Мелкий бизнес в лице самозанятых перемещается в интернет и массово получает оплату за свои услуги на карты. Поэтому важно иметь возможность получать сводную информацию по приходу и расходу, осуществленным по банковскому счету. Именно эту функцию и несет на себе выписка из банка.

Как выглядит выписка из банка, и как информация в ней структурирована, рассмотрим ниже.

Как выглядит банковская выписка

Вид банковской выписки по счету может различаться в зависимости от банка и порядка ее формирования. Однако в любом случае выписка банка содержит следующую информацию:

- наименование банка и Ф.И.О. (наименование) владельца счета;

- номер счета;

- период, за который сформирована выписка из банка;

- сумма на начало и конец периода;

- общий оборот за период отдельно в части прихода и выбытия денежных средств;

- каждая операция прихода и расхода с указанием даты, суммы и назначения платежа.

Приведем образец банковской выписки по операциям на счете физлица c 01.12.2020 по 15.12.2020:

Для юридических лиц выписка банка по расчетному счету играет более важную роль, чем для физических лиц. О правилах работы юрлиц с выпиской с банковского счета поговорим ниже, а пока расскажем, как получить выписку из банка.

Как получить выписку из банка

Так как банковская выписка — это документ банка, то и выдавать ее обязан именно он. Способы получения выписки не различаются для юридических и физических лиц.

Так как большинство граждан сейчас пользуется мобильным или интернет-банком, то самый простой способ увидеть операции по счету — заказать выписку через приложение либо в интернет-банке.

Интерфейс приложений банков разный, поэтому и путь получения выписки тоже различается. Как правило, необходимо выбрать карту, выписка по которой интересна к получению, и нажать иконку «Выписка». Иногда она скрывается в блоке «Информация». Далее необходимо выбрать период, за который вы хотите получить выписку. Это может быть и 1 день, и целый год. Обычно выписка готовится пару минут, но могут быть исключения.

Если выписку найти не удалось, то обратитесь в техподдержку банка или задайте вопрос в онлайн-помощнике. Аналогичным образом получают выписку в интернет-банке.

Также выписку можно получить:

- При посещении банка у операциониста — необходимо иметь документ, удостоверяющий личность. Юрлицо получает выписку только через единоличный исполнительный орган или лицо, уполномоченное на это и имеющее соответствующую доверенность.

- Через банкомат — необходимо иметь карту, которая относится к счету.

У многих банков есть услуга — получение выписки за месяц на электронную почту. Выписка формируется и отправляется владельцу счета автоматически на указанный заранее электронный адрес.

Особенности работы с выписками для юридических лиц

Банковская выписка по расчетному счету — важный документ для бухгалтера. Она не относится к первичным документам, таковыми являются платежные поручения. Тем не менее выписка сводит воедино все поступившие за период первичные документы по банку.

Что значит — обработать выписку банка, какие действия должен произвести при этом бухгалтер?

Работник финансовой службы проверяет выписку банка и приложенные к ней платежные документы с соответствующей хоздеятельности периодичностью, то есть по мере осуществления операций по расчетному счету. При большом количестве платежей это делается ежедневно. Для ИП и мелкого бизнеса это можно делать реже, главное — не пропустить важные поступления денежных средств. Затем бухгалтер разносит платежи в учетную программу. После этого в программе отражены актуальные сведения о возникших или погашенных задолженностях. На основании выписки и приложений к ней формируются данные налогового и бухгалтерского учета.

Существуют программы, которые имеют функционал, позволяющий загружать выписки непосредственно из банка сразу в программу. И наоборот, платежки, созданные в учетной программе, могут загружаться напрямую в банк.

Надо ли распечатывать выписки?

Частый вопрос: при наличии интернет-банка следует ли распечатывать выписки и хранить бумажные варианты? Однозначного ответа не существует. Но с учетом тенденции развития электронного документооборота хранение выписок банка на бумаге при условии работы в интернет-банке не представляется рациональным и необходимым действием. Тем более что банк обязан хранить информацию не менее 5 лет.

С другой стороны, если есть производственные потребности, банковские выписки можно распечатывать.

Приведем образец выписки банка по расчетному счету организации. Как видим, особых различий по сравнению с выпиской по личному счету нет.

Выписка из банка по счету физлица и по расчетному счету юрлица различаются более подробным описанием назначения платежа и плательщика.

Скачайте бланк выписки банка в word в начале статьи.

Итоги

Банковская выписка дает представление о приходе и расходе денежных средств по счету за определенный промежуток времени. Если речь идет о бухгалтерии предприятия, то на основании выписок и приложений к ним — платежных документов — бухгалтер ведет налоговый и бухгалтерский учет.

Зачем нужна выписка по банковскому счету, какой она бывает и как ее получить?

Выписка отражает расходные и приходные операции по счету клиента. Банк обязан хранить выписки в течение 5 лет и предоставлять их клиенту по первому требованию. Получить документ клиент может лично в офисе или, запросив на электронную почту. Способ хранения документа клиент выбирает самостоятельно. На законодательном уровне разрешено хранить информацию в бумажном или электронном виде.

Содержание статьи

- 1 Что такое выписка по банковскому счету

- 2 Зачем нужна выписка по счету

- 3 Способы получения выписки по счету

- 4 Какая информация отражена в выписке

- 5 Сколько хранится выписка по р/с

- 6 Электронные выписки

- 7 Где брать выписку, если банк закрыт

Что такое выписка по банковскому счету

Выписка из банка по счету (bank statement) – документ, предоставляющий сведения о состоянии счета и движении денег на нем. Выписка – это копия записей банка о счете, которая выдается клиенту.

По сути, выписка для юридического лица – это первичный документ для бухгалтерии, выступающим фундаментом для налогового и бухгалтерского учета. Для физического лица это документ для контроля расходных и приходных операций.

Зачем нужна выписка по счету

Открыть счет в банке может не только юридическое, но и физическое лицо. У физического лица все операции по счету также отображаются в выписке, как и для организаций.

Физическим лицам отчет по счету может потребоваться при получении визы или кредита. Изредка документ запрашивается для подтверждения проведенной сделки или платежеспособности.

Статья 9 ФЗ «О бухгалтерском учете» обязывает юридических лиц подтверждать все операции. В законе четко не прописано про банковские выписки, но они подходят, и поэтому компании их запрашивают.

Выписка для юрлица может потребоваться в таких случаях:

- для переговоров с партнерами или инвесторами;

- при составлении бизнес-плана;

- при участии в тендере;

- для получения кредита на развитие бизнеса;

- по запросу из суда, прокуратуры;

- при реорганизации или ликвидации компании.

Способы получения выписки по счету

Ежемесячно в отчетную дату банк направляет отчет по счету клиенту на электронный адрес. Если нужен оригинал, с печатью банка, то получить его можно несколькими способами.

Способы получить выписку есть такие:

| Офис банка | Следует предъявить паспорт или доверенность, если документ запрашиваться третьим лицом. Срок выдачи документа не превышает 10 минут. |

| Через «Почту России» | Отправить запрос заказным письмом или через форму «обратная связь» на официальном сайте банка. |

| По электронной почте | Запросить отчет по счету можно через специалиста онлайн-чат или позвонив по телефону «горячей линии». |

| Через смс-сообщение | Вариант подходит, если подключена платная услуга смс-информирования. |

| Банкомат | Способ актуален, если у вас есть карта банка, привязанная к счету. |

Устно получить информацию можно через сотрудников службы поддержки.

Обратите внимание! Выписка через банкомат включает не более 10 операций:

Какая информация отражена в выписке

Визуально выписка напоминает таблицу, в которой отражается: дата операции, сумма, назначение транзакции и реквизиты сторон. Утвержденной формы на законодательном уровне нет, поэтому формы выписок в банках могут отличаться друг от друга, но содержимое остается неизменным.

В выписке по расчетному счету должны быть:

- сведения о владельце счета: ФИО, паспортные данные;

- номер расчетного счета, по которому представлены сведения;

- название банка и его реквизиты;

- валюта каждой транзакции;

- общие число транзакций за период (обычно месяц);

- счет отправителя;

- дата и время по каждой операции;

- баланс счета;

- сведения по дебету и кредиту.

Юридическим лицам может потребоваться расширенная выписка. Кроме указанных сведений в ней отражено:

- способ проведения транзакции: через кассу, интернет-банк или банкомат;

- кто является контрагентом: ИП или ООО;

- название товара или услуги, в счет оплаты которой отправлены или зачислены деньги;

- сумма комиссии, которую начислил банк за проведение операции.

Бухгалтер предприятия проверяет выписку в день выдачи. Цель проверки:

- выявление неточностей и ошибок;

- контроль за движением денег по счету;

- создание справочных сведений;

- передача выписки в архив, для хранения.

Сколько хранится выписка по р/с

Согласно ФЗ № 395-1 «О деятельности банков» есть такие требования:

- все расчеты должны быть документированы по нормам ЦБ (статья 31);

- банки должны хранить информацию по всем операциям в течение 5 лет и по запросу предоставлять их (статья 40.1).

Пример! Сидоров Василий февраля 2020 года обратился в Сбербанк и запросил выписку за май последних пяти лет: с 2014 по 2019 года. Специалист Сбербанка отказал в выдаче выписки за 2014 год, поскольку прошло более 5 лет, и она уничтожена. За остальные годы Василий получил отчет по счету.

Бухгалтер или руководитель компании сам решает, сколько хранить выписку, принимая во внимание сферу деятельности. Некоторые крупные компании предпочитаю хранить информацию в течение 10 лет или дольше.

С появлением интернет-банка хранение сведений упрощается.

Электронные выписки

Печатать выписки или можно хранить их в электронном виде? Однозначного ответа до сих пор нет, как и нет закона, который запрещал бы компаниям хранить сведения по счету в электронном виде.

В законе «О Бухгалтерском учете» наоборот указано, что первичные документы можно хранить на компьютере.

Но что лучше: электронная или бумажная выписка? В пользу электронного документа свидетельствуют некоторые тенденции:

- некоторые банки оказывают услуги дистанционно и могут направлять информацию по счету через интернет;

- компаниям с несколькими счетами проще систематизировать информацию и хранить ее на компьютере, чем размножать кипы бумаг в архиве;

- для хранения бумажных отчетов потребуется их сшить и подготовить опись, а электронный документ только сохранить в папке.

Компании, делающие выбор в пользу электронного документооборота, должны помнить о безопасности. Нельзя хранить сведения на сторонних серверах или в облачном хранилище. В этом случае информация может попасть к злоумышленнику. Лучше купить отдельный электронный носитель, на который будет посещен архив.

Где брать выписку, если банк закрыт

Предположим, клиент приобрел машину в 2018 году. В 2019 году налоговая организация попросила отчитаться её и предъявить выписку, подтверждающую происхождение денег. В этот момент клиент может столкнуться с проблемой предъявления выписки, поскольку многие банки обанкротились. Разберем, что делать в такой ситуации и как получить выписку.

Первое, что следует сделать, это узнать, кто назначен временной администрацией. Для этого нужно:

- перейти на официальный сайт Центрального банка;

- войти в раздел «Банковский сектор»;

- выбрать «Ликвидация кредитных организаций.

Откроется список, в котором нужно выбрать наименование банка, где был открыт счет, и посмотреть приказ о назначении временной администрации. После обратиться к ним для получения выписки.

Получить информацию можно через официальный сайт АСВ, в разделе «ликвидация банков».

Важно учитывать, что согласно п.1 ст.189.27 ФЗ-127 от 26.10.2002 г. временная администрация работает 6 месяцев. В некоторых случаях срок может быть продлен до 18 месяцев.

Получить выписку можно у куратора. В отчете на сайте будет указан его телефон и ФИО.

Вот что ответили сотрудник Сбербанка, на вопрос: куда обращаться за выпиской, если банк банкрот и его нет уже несколько лет.

Контроль взаиморасчетов с банком нужен постоянно. Документируются операции банковской выпиской. Информация, которую содержит документ, может понадобиться не только бухгалтеру, но и руководителю фирмы для принятия управленческих решений. Банковскую выписку запрашивают и контролирующие органы.

Что это за документ

Банковская выписка показывает движения по счету за период и итоговую сумму на счете. Другими словами, это реестр операций, список за период.

Сейчас использование банковских выписок расширяется – их заказывают не только профессиональные бухгалтеры и руководители, но и самозанятые, работающие через интернет, частные лица для контроля бизнеса и личных поступлений, выплат. Выписка банка — это сводный учетный документ, отражающий поступление денег и выплаты, факты хозяйственной жизни фирмы.

Характерно, что выписка, не являясь первичным документом (первичные – это платежные поручения и иные аналогичные им документы, отражающие банковские операции), по важности приравнивается к ним. Это объяснимо: без выписки банка бухгалтеру очень сложно учесть все операции за день, неделю, месяц; в том числе банковские комиссии, взаимные расчеты с контрагентами, с госорганами.

Строгий контроль за движением денег и возможность принятия оперативных финансовых решений на основе банковских данных очень важны, поэтому выписки опытный бухгалтер всегда держит «под рукой» и обрабатывает одними из первых.

Кому и зачем нужна банковская выписка

Банковская выписка используется организацией, реже — внешними пользователями:

- для ведения бухгалтерского и налогового учета внутри фирмы;

- в спорной ситуации, касающейся взаиморасчетов ФНС с фирмой;

- запрашивается самой ФНС в банке для контроля налоговых поступлений;

- в других случаях: по запросу суда, для участия в торгах, получения кредита, ликвидации фирмы, для информирования инвестора.

Информация и ее расшифровка

Разные банки могут выдавать отличающиеся друг от друга выписки, но основа документа одна и та же. Он имеет строгую структуру и состоит из нескольких блоков.

- Наименование банка.

- Наименование организации, открывшей счет (или ФИО, если частное лицо).

- Номер счета.

- Период выписки. Для организации документ формируется раз в день, раз в несколько дней – в зависимости от величины бизнеса, числа банковских операций.

- Средства на счете, сумма на начало и на конец периода.

- Поступления денег за период общей суммой.

- Расход денег за период общей суммой.

- Список операций. Для каждой операции указывается дата ее совершения, сумма, назначение платежа (описание операции).

Чаще всего выписки формируются на следующий день после совершения операций.

По дебету отражается списание денег, а по кредиту – поступление на счет. Остаток средств на счете тоже отражается по кредиту. Это связано с особенностями статуса банка как кредитного учреждения. На расчетном счете банк хранит деньги фирмы и формально считается ее должником.

Списание средств со счета организации уменьшает задолженность банка перед клиентом.

У фирмы на счетах эти же суммы отражаются «зеркально»: приход на счет – дебет, расход – кредит, остаток по счету дебетовый.

Для организаций и для частных лиц, как правило, способы выдачи документа банком одни и те же. Сейчас выписку можно получить через интернет-банк с использованием специальных ПО. Традиционный способ – в офисе банка – также широко используется. В отдельных случаях, например, при запросе госорганов, требуется заверить выписку именно у специалиста в офисе. Документ выдадут руководителю или уполномоченному лицу, действующему по доверенности от фирмы. Обычно это бухгалтер. Получить выписку через банкомат тоже можно, если есть привязанная счету карта.

Банки предлагают различные услуги, касающиеся расчетов. Например, формируют банковскую выписку по итогам месяца и отправляют ее на электронную почту фирмы.

Современные средства ПО позволяют загрузку выписок из сервиса банка в программу фирмы. Считается, что таким образом можно сэкономить время на обработку данных, однако проверка поступившей информации и при необходимости ее уточнение так или иначе нужны.

В общем случае обработка выписки состоит в проверке данных и приложенных к ней первичных учетных документов, занесении приходных и расходных операций на счета БУ (корреспонденции счетов) в программу.

При обнаружении расхождений следует немедленно обратиться в банк и сообщить об ошибке.

В случае утери документа можно заказать дубликат. Как правило, эта услуга дополнительно оплачивается. Банк хранит у себя выписки 5 лет.

Банки активно предлагают организациям переходить в режим получения электронных выписок, поскольку это сокращает их расходы. У бухгалтеров в то же время могут возникать сомнения в законности такого документирования. На сегодняшний день ни один нормативный акт не запрещает такую замену, значит, электронные выписки можно использовать в учете.

При использовании исключительно электронных выписок нужно учитывать опасность потери данных (проникновение вирусов в базу, порча файлов). Обязательно создание резервных копий БД и строгое их хранение.

В то же время бумажный вариант часто удобнее в использовании, например, для обмена информацией между бухгалтерией и руководством фирмы. Если требуется заверенная выписка для госорганов, нужно обратиться в офис банка, имея на руках распечатанный бумажный вариант документа.