Что такое налоговая нагрузка

Это та часть доходов, которая идёт на уплату обязательных платежей в бюджет. Чтобы рассчитать налоговую нагрузку, нужно разделить сумму уплаченных налогов на сумму полученных доходов.

Например, компания в 2021 году заплатила в бюджет 1 миллион рублей налогов. Доходы в том же 2021 году составили 4 миллиона рублей. Налоговая нагрузка компании в 2021 году составила:

(1 000 000 руб. / 4 000 000 руб. ) х 100% = 25%.

Формула простая, но на практике в процессе расчёта могут возникнуть сложности и нестыковки.

Для чего считать налоговую нагрузку

- Чтобы избежать проверок. Налоговая проверка — страшный сон бизнесменов, и её стараются всячески избегать. Проверки назначают после предварительного анализа. Ещё в 2007 году появилась Концепция системы планирования выездных налоговых проверок, которая сделала процесс назначения проверки прозрачным. Чтобы не попасть в число кандидатов на проверку, нужно избегать факторов риска, описанных в Концепции. Один из них — низкая налоговая нагрузка.

- Чтобы не заблокировали счёт в банке. Согласно рекомендациям Центробанка низкая налоговая нагрузка может свидетельствовать о сомнительных операциях, например, обналичивании капитала или вывод его за рубеж. Полезно знать показатель налоговой нагрузки своего бизнеса и иметь готовые пояснения для банка. Иначе могут заблокировать расчётный счёт.

- Чтобы эффективно управлять бизнесом. Сравнив свой показатель налоговой нагрузки со средними значениями в отрасли можно прийти к выводу, что бизнес платит много налогов и нужна налоговая оптимизация.

Подарок для наших читателей — чек-листы с вариантами законной оптимизации налогообложения на ОСНО и УСН. Больше сорока способов легально снизить налоговую нагрузку!

Методы оптимизации налогов

Как законно снизить налоговую нагрузку

Получите бесплатные чек-листы для ОСНО и УСН!

Оставьте заявку в форме ниже, и мы вышлем вам их

Как рассчитать налоговую нагрузку

Для налоговой

Проще всего воспользоваться калькулятором на сайте ФНС. Калькулятор находится в сервисе «Прозрачный бизнес» на сайте налоговой службы и предназначен для организаций, которые применяют общую систему налогообложения.

Для компаний на УСН и ИП этот калькулятор не предназначен. При анализе таких бизнесов налоговики вместо налоговой нагрузки руководствуются другими критериями риска. Например, таким критерием может быть приближение доходов к пороговым значениям для применения спецрежима, или расходы почти равные доходам.

Чтобы рассчитать налоговую нагрузку, нужно ввести период, вид деятельности и размер предприятия в зависимости от выручки, а также фактические показатели уплаченных налогов и выручки.

При этом подсказка на сайте говорит, что сумму уплаченных налогов нужно указать без НДФЛ и страховых взносов. Доходы складываются из выручки по основным видам деятельности и прочих доходов. Показатели выручки и прочих доходов берутся из бухгалтерской отчётности без НДС.

Нажмите кнопку «Рассчитать», и появится таблица с показателями налоговой нагрузки в сравнении со средними и вы увидите отклонения, если они есть. Ниже будут среднеотраслевые значения рентабельности и уровня заработной платы.

При этом налоговые инспекторы, принимая решение о проверке, считают налоговую нагрузку по-другому, включая в состав налогов НДФЛ (Письмо ФНС России от 29.06.2018 № БА-4-1/12589@ «О расчёте обществом с ограниченной ответственностью налоговой нагрузки»). Поэтому при использовании калькулятора на сайте ФНС сумму налогов лучше брать с учётом НДФЛ.

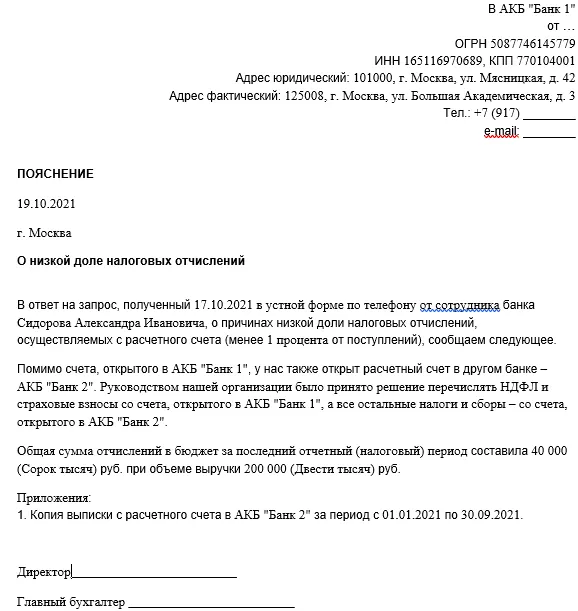

Для банка

Банки считают налоговую нагрузку как отношение суммы уплаченных в бюджет налогов и взносов к сумме всех расходных операций с расчётного счета. Если часть налогов вы платите со счёта в другом банке, это в расчёт не возьмут. Полученный показатель сравнивают со средними значениями по данным налоговой инспекции. Низким считается показатель от 0,9% и меньше. При этом каждый банк имеет право установить и более высокий предел.

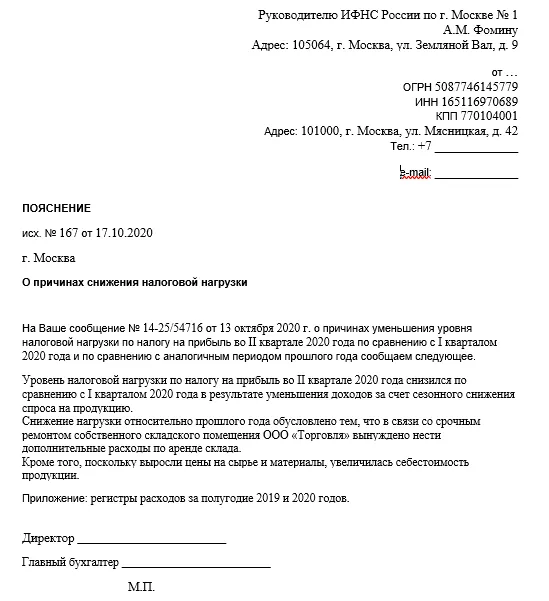

Как обосновать низкую налоговую нагрузку

Если показатель налоговой нагрузки оказался ниже средних значений, банк или налоговая могут потребовать пояснений. Если вы не используете незаконных схем минимизации налогообложения, то причины обычно связаны с реальным положением бизнеса:

- Рост расходов и, как результат, снижение суммы уплаченных налогов. Это может быть связано с увеличением закупочных цен, ремонтом оборудования, внедрением нового направления бизнеса, повышением зарплаты.

- Снижение доходов в результате падения спроса или уменьшения цен из-за высокой конкуренции.

Всё это могло произойти в том числе из-за форс-мажорных или чрезвычайных обстоятельств, к которым компания не была готова. Например, из-за введения санкций или ограничений. Об этом нужно написать в пояснениях для налоговой.

Если компания ведёт несколько видов деятельности в разных отраслях, одно из направлений может иметь высокий уровень налоговой нагрузки, а другое — низкий. В результате усреднения полученный показатель некорректно сравнивать со средними показателями в какой-то одной отрасли.

Пример.

По итогам 2020 года основную часть доходов компания получила от оптовой торговли, для которой характерна невысокая налоговая нагрузка около 3-4%. Одновременно небольшую часть доходов получили от деятельности в сфере общепита с более высокой налоговой нагрузкой 10%. По итогам расчёта налоговая нагрузка бизнеса в 2020 году составила 5%. В качестве основного вида деятельности компании в ЕГРЮЛ указан общепит. Налоговики сравнят показатель компании в 5 % со средним по отрасли в 10 % и сделают выводы не в пользу бизнеса.

Для пояснения сложившейся ситуации компании нужно сделать расчёт налоговой нагрузки в разрезе видов деятельности.

Для банка объяснением низкой налоговой нагрузки могут быть и другие причины:

- Часть налогов вы перечисляете с расчётного счёта в другом банке.

- Вы применяете налоговые льготы, поэтому ваш показатель расходится со среднеотраслевыми.

- У вас есть переплата по налогам с предыдущих периодов, поэтому в текущем периоде вы заплатили меньше.

Для пояснения банку опишите причины и приложите копии подтверждающих документов: платежки из других банков или справку по расчетам с бюджетом.

Важно помнить, что если вы добросовестно ведёте бизнес и не используете незаконные схемы ухода от налогов, сама по себе низкая налоговая нагрузка — не нарушение. Главное — суметь пояснить причины. Если вам нужна помощь с формулировками и составлением документов для контролирующих органов, обратитесь в сервис «Моё дело Бюро» — мы поможем!

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Одним из направлений контроля за деятельностью налогоплательщиков является оценка налоговой нагрузки компании. Если налоговиков не устроят результаты такой оценки, они потребуют у компании предоставить письменные пояснения или вызовут директора в инспекцию. Также из-за недостаточной налоговой нагрузки может быть назначена выездная проверка в организацию.

Понятие налоговой нагрузки

Налоговая нагрузка (НН) – расчётный экономический показатель, который определяет, какая часть доходов налогоплательщика идёт на уплату налоговых платежей.

Данный показатель используется налоговой службой при формировании плана выездных проверок, так как на основании п. 2 приказа ФНС от 22 сентября 2010 года № ММВ-7-2/461@ налогоплательщики с низкой НН рассматриваются как потенциальные нарушители налогового законодательства.

Уровень нагрузки рассчитывается путём сравнения данных о конкретном налогоплательщике со среднеотраслевым показателем – нормативной величиной налоговой нагрузки по соответствующей отрасли. Эти данные, как и порядок определения инспекцией НН, находятся в открытом доступе, поэтому компания или ИП могут самостоятельно рассчитать свою НН и сравнить её со среднеотраслевой.

Обратите внимание! Согласно п. 1 раздела 4 Концепции планирования выездных налоговых проверок, утв. приказом ФНС от 30 мая 2007 года № ММ-3-06/333@ (далее – приказ № ММ-3-06/333@), низкий показатель НН выступает одним из критериев для включения компании в план выездных проверок. Также низкая НН даёт право налоговой инспекции вызвать представителей компании для дачи соответствующих пояснений (подп. 4 п. 1 ст. 31 НК РФ).

Виды НН:

- абсолютная налоговая нагрузка – совокупная сумма налоговых обязательств, рассчитываемая в рублях. Она складывается из величины уплаченных налогов за определённый период и обычно используется в экономических расчётах в отношении конкретного бизнеса (при составлении бизнес-планов, расчёте рентабельности новых видов деятельности и т.п.)

- относительная налоговая нагрузка – доля выручки, которая приходится на уплату налогов и выражается в процентах, а не в сумме. Она показывает отношение общей суммы налогов компании к совокупным поступлениям от её деятельности. ИФНС использует данный показатель при решении вопроса о необходимости назначения проверки

Документы, определяющие налоговую нагрузку

Для определения НН используются следующие документы:

- Порядок вычисления налоговой нагрузки, установленный в п. 1 Общедоступных критериев самостоятельной оценки рисков для налогоплательщиков приложения № 2 к приказу № ММ-3-06/333@.

- Разъяснения, содержащиеся в письмах Минфина от 11 января 2017 года № 03-01-15/208 и ФНС от 29 июня 2018 года № БА-4-1/12589@.

- Среднеотраслевые данные, содержащиеся в приложении № 3 к приказу № ММ-3-06/333@, с которыми сравнивается НН конкретного налогоплательщика. Эти данные ежегодно актуализируют и размещают на официальном сайте налоговой инспекции до 5 мая.

Важно: если организация либо ИП занимается видом деятельности, для которого нет утверждённого показателя НН, для сравнения используются данные в целом по той отрасли, к которой относится данный вид деятельности. Если же данные по отрасли отсутствуют, необходимо применять величину из графы «Налоговая нагрузка, %» по строке «Всего» (письмо ФНС от 22 августа 2018 года № ГД-3-1/5806@).

Почему важно знать величину налоговой нагрузки

Налоговики при организации проверок используют риск-ориентированный подход, элементом которого является определение НН и сравнение её со среднеотраслевыми показателями. Чем ниже показатель налоговой нагрузки налогоплательщика и чем больше он будет отклоняться от среднего по отрасли значения, тем выше вероятность того, что компании назначат выездную налоговую проверку.

Если вы будете периодически самостоятельно определять свою НН и сравнивать её с нормативными показателями, это поможет:

- быстро реагировать на возможные претензии со стороны налоговой службы

- пояснить низкую НН своевременно, предоставив доказательства в виде ссылок на конкретные обстоятельства и экономические расчёты

- предотвратить назначение выездной налоговой проверки

Допустимый уровень налоговой нагрузки при ОСНО и УСН

Уровень НН, больший или равный среднему по виду экономической деятельности, считается допустимым.

Как упоминалось ранее, налогоплательщики на ОСНО для расчёта своей НН могут использовать онлайн-сервис «Налоговый калькулятор по расчёту налоговой нагрузки». Данный калькулятор выдаст сведения не только по отраслям, но и в соответствии с регионом деятельности.

Налогоплательщикам на УСН для расчёта НН необходимо:

- Определить сумму перечисленного за год единого налога и других уплаченных налогоплательщиком налогов (включая НДФЛ, удержанный организацией как налоговым агентом).

- Вычислить общую сумму доходов, полученных за год согласно бухотчётности (без НДС и акцизов).

- Разделить первую величину на вторую и умножить результат на 100%.

В информации на сайте ФНС признала, что НН налогоплательщика на УСН может быть более чем в 2 раза ниже, чем у организации на ОСНО. Такие выводы были сделаны на основании сравнения нагрузки типовых компаний, имеющих одинаковые финансовые результаты, но применяющих при этом разные системы налогообложения.

Важно: низкий показатель НН ещё не может безусловно свидетельствовать о неуплате (неполной уплате) налогов и часто объясняется объективными причинами.

Расчёт налоговой нагрузки: формула и нюансы

Согласно общему правилу из п. 1 приложения № 2 к приказу № ММ-3-06/333@, НН рассчитывается путём соотношения общей суммы уплаченных налогов, согласно данным отчётности налоговых органов, с оборотом организаций по данным Росстата.

В письме от 29 июня 2018 года № БА-4-1/12589@ ФНС пояснила, что:

- оборот включает выручку организации по данным бухучёта без НДС

- НН рассчитывается соотношением суммы уплаченных налогоплательщиком налогов (с учётом НДФЛ) с суммой полученной выручки от продажи товаров, работ, услуг (без учёта НДС, акцизов) и прочих доходов

Обратите внимание: по ст. 12-15 и 18.1 НК РФ страховые взносы не относятся к налогам. Поэтому до внесения поправок в Приказ № ММ-3-06/333@ или до появления пояснений контролирующих органов нет оснований включать в расчёт НН суммы уплаченных страховых взносов.

Таким образом, формула для расчёта налоговой нагрузки (НН) следующая:

НН = (Ну : В) * 100%, где:

Ну — общая сумма уплаченных за календарный год налогов;

В — сумма выручки за календарный год по данным бухучёта без НДС.

Чтобы рассчитать общую сумму налогов, необходимо использовать данные из соответствующих деклараций.

При этом в расчёт не включаются:

- «ввозной» НДС (письмо Минфина от 11 января 2017 года № 03-01-15/208)

- налоги, уплаченные организацией в качестве налогового агента (кроме НДФЛ)

- уплаченные страховые взносы.

Важно: при наличии у налогоплательщика переплаты по налогам, он может зачесть её в счёт уплаты текущих налогов. Обязанность по уплате налогов будет считаться исполненной с момента проведения такого зачёта (подп. 4 п. 3 ст. 45 НК РФ). Следовательно, при расчёте НН нужно будет учесть эту сумму.

Выручку рассчитывают по данным бухучёта: учитываются доходы от реализации (за минусом НДС и акцизов) и прочие доходы.

Для расчёта НН используют данные по организации в целом, включая все её подразделения.

Справочно: ранее упоминалось, что для расчёта НН для организации на ОСНО можно использовать онлайн-сервис на сайте ФНС. При этом необходимо учесть, что такой расчёт будет приблизительным, так как при расчёте не учитывается НДФЛ.

Читайте также Альтернатива ликвидации — добровольная приостановка деятельности фирмы

Какие документы определяют понятие налоговой нагрузки

Основными документами, дающими определение понятия «налоговая нагрузка» применительно к взаимоотношениям между налогоплательщиком и налоговыми органами, являются:

- Приказ ФНС России «Об утверждении Концепции системы планирования выездных налоговых проверок» от 30.05.2007 № ММ-3-06/333@. Согласно изменениям, внесенным в этот документ приказом ФНС России от 10.05.2012 № ММВ-7-2/297@, его приложение № 3, отражающее показатели совокупной налоговой нагрузки по отраслям народного хозяйства и стране в целом, ежегодно не позднее 5 мая пополняется данными за прошедший год. Эти данные можно также увидеть на сайте ФНС (https://www.nalog.ru/rn77/taxation/reference_work/conception_vnp/). Например, по вышеуказанной ссылке вы можете найти и скачать данные от налоговиков за 2021 год.

- До 25.07.2017 – письмо ФНС России «О работе комиссий налоговых органов по легализации налоговой базы» от 17.07.2013 № АС-4-2/12722, содержавшее формулы расчета налоговой нагрузки применительно к некоторым конкретным налогам и отдельным видам налоговых режимов. Его действие отменялось поэтапно (письмами ФНС от 21.03.2017 № ЕД-4-15/5183@ и от 25.07.2017 № ЕД-4-15/14490@).

- С 25.07.2017 – письмо ФНС России «О работе комиссии по легализации налоговой базы и базы по страховым взносам» от 25.07.2017 № ЕД-4-15/14490@, регламентирующее порядок работы соответствующих комиссий, проводящих в ходе этой работы анализ динамики тех показателей хоздеятельности налогоплательщиков, от которой зависит уровень их налоговой нагрузки. Здесь же (в приложении 7) приводятся и формулы расчета налоговой нагрузки, аналогичные тем, которые имелись в письме № АС-4-2/12722. В сравнении с письмом № АС-4-2/12722 в письмо № ЕД-4-15/14490@ добавлены положения в части анализа данных, получаемых в связи с отчетностью по страховым взносам, с 2017 года сдаваемой в ИФНС.

Уже из самих названий этих документов вытекает высокая значимость рассматриваемого показателя не только для ИФНС, но и для налогоплательщиков. В приказе № ММ-3-06/333@ в перечне критериев, по которым производится отбор налогоплательщиков для проверки, налоговая нагрузка стоит на 1-м месте, а в письмах № АС-4-2/12722 и № ЕД-4-15/14490@ ей не только отводится значительная часть текста, но и приведены те ее значения (письмо № АС-4-2/12722) или сравнительные показатели (письмо № ЕД-4-15/14490@), которые могут стать причиной пристального внимания к деятельности юрлица или ИП.

О том, как проводят выездную проверку, читайте в статье «Порядок проведения выездной налоговой проверки (нюансы)».

Что такое налоговая нагрузка

Исходя из формул расчета, приведенных в вышеуказанных документах, налоговая нагрузка по смыслу ближе всего к понятию «налоговое бремя». Последнему «Современный экономический словарь» (Москва, «ИНФРА-М», 2011 год) придает 2 значения, определяя его как:

- степень отвлечения средств на уплату налоговых платежей, т.е. как относительную величину;

- обременение, возникающее вследствие обязанности платить налоги, т.е. как абсолютную величину.

1-е из этих значений более интересно для оценочного и сравнительного анализа, и оно-то и соответствует идее алгоритма расчета налоговой нагрузки, содержащейся в вышеперечисленных документах ФНС России. Таким образом, налоговая нагрузка — это доля суммы уплачиваемых за какой-то период налогов в какой-либо экономической базе за тот же период, позволяющая оценить влияние величины налоговых платежей на доходность и рентабельность оцениваемого субъекта.

Налоговая нагрузка может рассчитываться на разных экономических уровнях:

- для государства в целом или по его регионам;

- по отраслям хозяйства страны или регионов;

- по группе сходных предприятий;

- по отдельным хозяйствующим субъектам;

- на конкретного человека.

В зависимости от экономического уровня и целей расчета этого показателя его базой может являться, например:

- выручка (с НДС или без него);

- доходы;

- источник уплаты налога (прибыль или затраты);

- вновь созданная стоимость;

- ожидаемый доход или планируемая прибыль.

Как расчетный показатель налоговая нагрузка перекликается с понятием эффективной ставки налога, которая представляет собой процентное содержание фактически начисленного налога в налоговой базе по этому налогу. В письмах № АС-4-2/12722 и № ЕД-4-15/14490@ это понятие определяется как налоговая нагрузка по соответствующему налогу.

Кому нужно знать величину налоговой нагрузки

Налоговая нагрузка, рассчитываемая на разных экономических уровнях, представляет интерес для пользователей соответствующего уровня в отношении:

- анализа, планирования и прогноза экономических ситуаций в стране или ее регионе — для Минфина России, госструктур, отвечающих за экономические вопросы в РФ и субъектах РФ;

- планирования проверочных налоговых мероприятий и совершенствования системы налогового контроля — для Минфина России, ФНС России, ИФНС;

- анализа результатов своей работы, оценки рисков проведения налоговых проверок и прогнозов дальнейшей деятельности — непосредственно для налогоплательщиков.

К самостоятельному расчету налогоплательщиками показателей, служащих для налоговых органов критерием для отбора кандидатов на выездную налоговую проверку, призывает ФНС России в приказе № ММ-3-06/333@, обещая им в случае поддержания этих показателей на уровне среднеотраслевых значений:

- высокую вероятность невключения в план выездных проверок;

- максимально возможное благоприятствование при взаимодействии.

Из этих соображений налогоплательщику целесообразно внимательно ознакомиться с содержанием основных документов, посвященных налоговой нагрузке.

Кроме того, анализ собственной деятельности позволяет обнаружить в ней моменты, изменение или оптимизация которых может:

- привести к снижению налогового бремени;

- помочь в выборе иного режима налогообложения или вида деятельности;

- спрогнозировать результаты работы на перспективу.

Сравнительную характеристику наиболее распространенных систем налогообложения смотрите в этом материале.

Как рассчитать налоговую нагрузку

Все вышеуказанные документы содержат формулы расчета налоговой нагрузки:

- приказ № ММ-3-06/333@ — одну, применяемую для определения совокупной налоговой нагрузки;

- письма № АС-4-2/12722 и № ЕД-4-15/14490@ — несколько формул для расчета нагрузки по конкретным налогам и видам режимов.

ВАЖНО! Несмотря на то, что письмо ФНС № АС-4-2/12722 с формулами расчета налоговой нагрузки по налогу на прибыль и НДС отменено, полагаем, что эти формулы все также целесообразно использовать для самоконтроля.

В приказе № ММ-3-06/333@ приводится следующее определение: совокупная налоговая нагрузка — это отношение суммы уплаченных по данным отчетности налоговых органов к выручке, определенной по данным Госкомстата (т.е. по данным отчета о прибылях и убытках, без НДС). Важно, что в сумму налогов входит НДФЛ, но не включены страховые взносы. Также в расчете не участвуют ввозной НДС и налоги, уплаченные в качестве налогового агента (кроме НДФЛ).

Для расчета нагрузки по отдельным налогам можно использовать следующие формулы:

- По налогу на прибыль:

ННп = Нп / (Др + Двн),

где: ННп — налоговая нагрузка по налогу на прибыль;

Нп — налог на прибыль, начисленный к уплате по декларации;

Др — доход от реализации, определенный по данным декларации по прибыли;

Двн — внереализационный доход, определенный по данным декларации по прибыли.

Расчетный пример, а также информацию о том, какая налоговая нагрузка по налогу на прибыль является низкой, смотрите в Готовом решении от КонсультантПлюс. Пробный доступ к К+ получите бесплатно.

- По НДС (1-й способ):

ННндс = Нндс / НБрф,

где: ННндс — налоговая нагрузка по НДС;

Нндс — НДС, начисленный к уплате по декларации;

НБрф — налоговая база, определенная по данным раздела 3 декларации по НДС (рынок РФ).

- По НДС (2-й способ):

ННндс = Нндс / НБобщ,

где: ННндс — налоговая нагрузка по НДС;

Нндс — НДС, начисленный к уплате по декларации;

НБобщ — налоговая база, определенная как сумма налоговых баз, отраженных в разделах 3 и 4 декларации по НДС (рынок РФ плюс экспорт).

Подробнее см. «Налоговая нагрузка по НДС: от чего зависит и как рассчитать?».

Проверить свои расчеты налоговой нагрузки по НДС, а также долю вычетов на предмет налогового риска, вы можете с помощью Готового решения от КонсультантПлюс. Доступ к К+ можно получить бесплатно, прямо сейчас.

- Для ИП:

ННндфл = Нндфл / Дндфл,

где: ННндфл — налоговая нагрузка по НДФЛ;

Нндфл — НДФЛ, начисленный к уплате по декларации;

Дндфл — доход по декларации 3-НДФЛ.

- Для УСН:

ННусн = Нусн / Дусн,

где: ННусн — налоговая нагрузка по УСН;

Нусн — УСН-налог, начисленный к уплате по декларации;

Дусн — доход по УСН-декларации.

- Для ЕСХН:

ННесхн = Несхн / Десхн,

где: ННесхн — налоговая нагрузка по ЕСХН;

Несхн — ЕСХН-налог, начисленный к уплате по декларации;

Десхн — доход по ЕСХН-декларации.

- Для ОСНО:

ННосно = (Нндс + Нп) / В,

где: ННосно — налоговая нагрузка по ОСНО;

Нндс — НДС, начисленный к уплате по декларации по НДС;

Нп — налог на прибыль, начисленный к уплате по декларации по прибыли;

В — выручка, определенная по отчету о прибылях и убытках (т. е. без НДС).

К формулам расчета для ИП, УСН, ЕСХН и ОСНО есть примечание, что в случае, если налогоплательщик также платит иные налоги (на землю, воду, транспорт, имущество, НДПИ, акцизы, природные ресурсы), то начисления по этим налогам учитываются в расчете. НДФЛ в этом перечне отсутствует, а значит, в отличие от формулы, определенной для расчета совокупной налоговой нагрузки, не участвует в формировании аналогичного результата по отдельным налоговым режимам.

В письме № ЕД-4-15/14490@ в сравнении с текстом отмененного письма № АС-4-2/12722 отсутствуют первые 3 формулы (расчет по налогу на прибыль и 2 расчета по НДС). Остальные формулы расчета в этих письмах идентичны и имеют аналогичное по содержанию примечание об учете в расчетах сумм иных налогов, если такие налогоплательщиком уплачиваются.

Из анализа формул, относящихся к НДС, можно сделать вывод, что в расчете не учитывается НДС налогового агента, который по правилам заполнения декларации по этому налогу не входит в итоговую сумму, начисленную к уплате.

Цифра, рассчитанная по любой из формул, определяется в процентах, т.е. путем умножения на 100.

Все вышеприведенные формулы абсолютно разные, но все они отвечают экономическому смыслу показателя налоговой нагрузки и имеют право на существование.

Для упрощения расчетов предлагаем вам использовать калькулятор налоговой нагрузки с сайта ФНС. С его помощью вы не только подсчитаете свою нагрузку, но получите сравнение со средними показателями по отрасли. Где найти и как пользоваться калькулятором, мы рассказывали здесь.

Каков допустимый уровень налоговой нагрузки

Рассмотренные формулы применяются для расчета налоговой нагрузки в 2022-2023 годах.

Налогоплательщикам, которые намерены использовать этот показатель для самостоятельного установления величины риска выездной налоговой проверки, рекомендуется следующее:

- Определить свою совокупную налоговую нагрузку и сравнить ее с аналогичным показателем по своему основному виду деятельности из приложения № 3 к приказу № ММ-3-06/333@.

С чем сравнивать свой показатель, если данных по вашей отрасли у ФНС нет, узнайте здесь.

- Рассчитать нагрузку по налогу на прибыль, имея в виду, что низким для предприятий производственной сферы будет показатель менее 3%, а для торговых организаций — менее 1%.

- Проверить величину доли вычетов по НДС в сумме налога, рассчитанного от налоговой базы. Она не должна превышать 89%.

- Проанализировать динамику изменения показателей налоговой нагрузки за предыдущие годы и сравнить данные по ней с соотношениями, приводимыми ФНС в письме № ЕД-4-15/14490@.

При наличии существенных отклонений от этих цифр в невыгодную для налогоплательщика сторону необходимо проверить данные, задействованные в расчете, на наличие ошибок и при их правильности подготовить для ИФНС аргументы, объясняющие причины низкой налоговой нагрузки. Это могут быть, например:

- неверно определенный код вида деятельности;

- временные проблемы с реализацией;

- увеличение затрат, связанное с повышением цен поставщиками;

- осуществление инвестиций;

- создание запаса товара;

- наличие экспортных операций.

О том, каким может быть текст записки, представляемой в ответ на запрос ИФНС о пояснениях, читайте в материале «Пояснительная записка в налоговую по требованию – образец».

Итоги

Налоговая нагрузка – показатель, имеющий достаточно важное значение не только для налоговых органов (для них он играет не последнюю роль при принятии решения о проведении выездной налоговой проверки), но и для самого налогоплательщика. Последний анализ этого показателя дает возможность сделать выбор в пользу применения той или иной системы налогообложения и оценить риски пристального внимания ИФНС к данным подаваемой отчетности. Формул расчета налоговой нагрузки существует несколько, но для целей налогового анализа наиболее часто из них применяется соотношение, представляющее собой долю начисленного к уплате налога (налогов) к величине полученного за соответствующий период дохода.

Какие документы определяют понятие налоговой нагрузки

Основными документами, дающими определение понятия «налоговая нагрузка» применительно к взаимоотношениям между налогоплательщиком и налоговыми органами, являются:

- Приказ ФНС России «Об утверждении Концепции системы планирования выездных налоговых проверок» от 30.05.2007 № ММ-3-06/333@. Согласно изменениям, внесенным в этот документ приказом ФНС России от 10.05.2012 № ММВ-7-2/297@, его приложение № 3, отражающее показатели совокупной налоговой нагрузки по отраслям народного хозяйства и стране в целом, ежегодно не позднее 5 мая пополняется данными за прошедший год. Эти данные можно также увидеть на сайте ФНС (https://www.nalog.ru/rn77/taxation/reference_work/conception_vnp/). Например, по вышеуказанной ссылке вы можете найти и скачать данные от налоговиков за 2021 год.

- До 25.07.2017 – письмо ФНС России «О работе комиссий налоговых органов по легализации налоговой базы» от 17.07.2013 № АС-4-2/12722, содержавшее формулы расчета налоговой нагрузки применительно к некоторым конкретным налогам и отдельным видам налоговых режимов. Его действие отменялось поэтапно (письмами ФНС от 21.03.2017 № ЕД-4-15/5183@ и от 25.07.2017 № ЕД-4-15/14490@).

- С 25.07.2017 – письмо ФНС России «О работе комиссии по легализации налоговой базы и базы по страховым взносам» от 25.07.2017 № ЕД-4-15/14490@, регламентирующее порядок работы соответствующих комиссий, проводящих в ходе этой работы анализ динамики тех показателей хоздеятельности налогоплательщиков, от которой зависит уровень их налоговой нагрузки. Здесь же (в приложении 7) приводятся и формулы расчета налоговой нагрузки, аналогичные тем, которые имелись в письме № АС-4-2/12722. В сравнении с письмом № АС-4-2/12722 в письмо № ЕД-4-15/14490@ добавлены положения в части анализа данных, получаемых в связи с отчетностью по страховым взносам, с 2017 года сдаваемой в ИФНС.

Уже из самих названий этих документов вытекает высокая значимость рассматриваемого показателя не только для ИФНС, но и для налогоплательщиков. В приказе № ММ-3-06/333@ в перечне критериев, по которым производится отбор налогоплательщиков для проверки, налоговая нагрузка стоит на 1-м месте, а в письмах № АС-4-2/12722 и № ЕД-4-15/14490@ ей не только отводится значительная часть текста, но и приведены те ее значения (письмо № АС-4-2/12722) или сравнительные показатели (письмо № ЕД-4-15/14490@), которые могут стать причиной пристального внимания к деятельности юрлица или ИП.

О том, как проводят выездную проверку, читайте в статье «Порядок проведения выездной налоговой проверки (нюансы)».

Что такое налоговая нагрузка

Исходя из формул расчета, приведенных в вышеуказанных документах, налоговая нагрузка по смыслу ближе всего к понятию «налоговое бремя». Последнему «Современный экономический словарь» (Москва, «ИНФРА-М», 2011 год) придает 2 значения, определяя его как:

- степень отвлечения средств на уплату налоговых платежей, т.е. как относительную величину;

- обременение, возникающее вследствие обязанности платить налоги, т.е. как абсолютную величину.

1-е из этих значений более интересно для оценочного и сравнительного анализа, и оно-то и соответствует идее алгоритма расчета налоговой нагрузки, содержащейся в вышеперечисленных документах ФНС России. Таким образом, налоговая нагрузка — это доля суммы уплачиваемых за какой-то период налогов в какой-либо экономической базе за тот же период, позволяющая оценить влияние величины налоговых платежей на доходность и рентабельность оцениваемого субъекта.

Налоговая нагрузка может рассчитываться на разных экономических уровнях:

- для государства в целом или по его регионам;

- по отраслям хозяйства страны или регионов;

- по группе сходных предприятий;

- по отдельным хозяйствующим субъектам;

- на конкретного человека.

В зависимости от экономического уровня и целей расчета этого показателя его базой может являться, например:

- выручка (с НДС или без него);

- доходы;

- источник уплаты налога (прибыль или затраты);

- вновь созданная стоимость;

- ожидаемый доход или планируемая прибыль.

Как расчетный показатель налоговая нагрузка перекликается с понятием эффективной ставки налога, которая представляет собой процентное содержание фактически начисленного налога в налоговой базе по этому налогу. В письмах № АС-4-2/12722 и № ЕД-4-15/14490@ это понятие определяется как налоговая нагрузка по соответствующему налогу.

Кому нужно знать величину налоговой нагрузки

Налоговая нагрузка, рассчитываемая на разных экономических уровнях, представляет интерес для пользователей соответствующего уровня в отношении:

- анализа, планирования и прогноза экономических ситуаций в стране или ее регионе — для Минфина России, госструктур, отвечающих за экономические вопросы в РФ и субъектах РФ;

- планирования проверочных налоговых мероприятий и совершенствования системы налогового контроля — для Минфина России, ФНС России, ИФНС;

- анализа результатов своей работы, оценки рисков проведения налоговых проверок и прогнозов дальнейшей деятельности — непосредственно для налогоплательщиков.

К самостоятельному расчету налогоплательщиками показателей, служащих для налоговых органов критерием для отбора кандидатов на выездную налоговую проверку, призывает ФНС России в приказе № ММ-3-06/333@, обещая им в случае поддержания этих показателей на уровне среднеотраслевых значений:

- высокую вероятность невключения в план выездных проверок;

- максимально возможное благоприятствование при взаимодействии.

Из этих соображений налогоплательщику целесообразно внимательно ознакомиться с содержанием основных документов, посвященных налоговой нагрузке.

Кроме того, анализ собственной деятельности позволяет обнаружить в ней моменты, изменение или оптимизация которых может:

- привести к снижению налогового бремени;

- помочь в выборе иного режима налогообложения или вида деятельности;

- спрогнозировать результаты работы на перспективу.

Сравнительную характеристику наиболее распространенных систем налогообложения смотрите в этом материале.

Как рассчитать налоговую нагрузку

Все вышеуказанные документы содержат формулы расчета налоговой нагрузки:

- приказ № ММ-3-06/333@ — одну, применяемую для определения совокупной налоговой нагрузки;

- письма № АС-4-2/12722 и № ЕД-4-15/14490@ — несколько формул для расчета нагрузки по конкретным налогам и видам режимов.

ВАЖНО! Несмотря на то, что письмо ФНС № АС-4-2/12722 с формулами расчета налоговой нагрузки по налогу на прибыль и НДС отменено, полагаем, что эти формулы все также целесообразно использовать для самоконтроля.

В приказе № ММ-3-06/333@ приводится следующее определение: совокупная налоговая нагрузка — это отношение суммы уплаченных по данным отчетности налоговых органов к выручке, определенной по данным Госкомстата (т.е. по данным отчета о прибылях и убытках, без НДС). Важно, что в сумму налогов входит НДФЛ, но не включены страховые взносы. Также в расчете не участвуют ввозной НДС и налоги, уплаченные в качестве налогового агента (кроме НДФЛ).

Для расчета нагрузки по отдельным налогам можно использовать следующие формулы:

- По налогу на прибыль:

ННп = Нп / (Др + Двн),

где: ННп — налоговая нагрузка по налогу на прибыль;

Нп — налог на прибыль, начисленный к уплате по декларации;

Др — доход от реализации, определенный по данным декларации по прибыли;

Двн — внереализационный доход, определенный по данным декларации по прибыли.

Расчетный пример, а также информацию о том, какая налоговая нагрузка по налогу на прибыль является низкой, смотрите в Готовом решении от КонсультантПлюс. Пробный доступ к К+ получите бесплатно.

- По НДС (1-й способ):

ННндс = Нндс / НБрф,

где: ННндс — налоговая нагрузка по НДС;

Нндс — НДС, начисленный к уплате по декларации;

НБрф — налоговая база, определенная по данным раздела 3 декларации по НДС (рынок РФ).

- По НДС (2-й способ):

ННндс = Нндс / НБобщ,

где: ННндс — налоговая нагрузка по НДС;

Нндс — НДС, начисленный к уплате по декларации;

НБобщ — налоговая база, определенная как сумма налоговых баз, отраженных в разделах 3 и 4 декларации по НДС (рынок РФ плюс экспорт).

Подробнее см. «Налоговая нагрузка по НДС: от чего зависит и как рассчитать?».

Проверить свои расчеты налоговой нагрузки по НДС, а также долю вычетов на предмет налогового риска, вы можете с помощью Готового решения от КонсультантПлюс. Доступ к К+ можно получить бесплатно, прямо сейчас.

- Для ИП:

ННндфл = Нндфл / Дндфл,

где: ННндфл — налоговая нагрузка по НДФЛ;

Нндфл — НДФЛ, начисленный к уплате по декларации;

Дндфл — доход по декларации 3-НДФЛ.

- Для УСН:

ННусн = Нусн / Дусн,

где: ННусн — налоговая нагрузка по УСН;

Нусн — УСН-налог, начисленный к уплате по декларации;

Дусн — доход по УСН-декларации.

- Для ЕСХН:

ННесхн = Несхн / Десхн,

где: ННесхн — налоговая нагрузка по ЕСХН;

Несхн — ЕСХН-налог, начисленный к уплате по декларации;

Десхн — доход по ЕСХН-декларации.

- Для ОСНО:

ННосно = (Нндс + Нп) / В,

где: ННосно — налоговая нагрузка по ОСНО;

Нндс — НДС, начисленный к уплате по декларации по НДС;

Нп — налог на прибыль, начисленный к уплате по декларации по прибыли;

В — выручка, определенная по отчету о прибылях и убытках (т. е. без НДС).

К формулам расчета для ИП, УСН, ЕСХН и ОСНО есть примечание, что в случае, если налогоплательщик также платит иные налоги (на землю, воду, транспорт, имущество, НДПИ, акцизы, природные ресурсы), то начисления по этим налогам учитываются в расчете. НДФЛ в этом перечне отсутствует, а значит, в отличие от формулы, определенной для расчета совокупной налоговой нагрузки, не участвует в формировании аналогичного результата по отдельным налоговым режимам.

В письме № ЕД-4-15/14490@ в сравнении с текстом отмененного письма № АС-4-2/12722 отсутствуют первые 3 формулы (расчет по налогу на прибыль и 2 расчета по НДС). Остальные формулы расчета в этих письмах идентичны и имеют аналогичное по содержанию примечание об учете в расчетах сумм иных налогов, если такие налогоплательщиком уплачиваются.

Из анализа формул, относящихся к НДС, можно сделать вывод, что в расчете не учитывается НДС налогового агента, который по правилам заполнения декларации по этому налогу не входит в итоговую сумму, начисленную к уплате.

Цифра, рассчитанная по любой из формул, определяется в процентах, т.е. путем умножения на 100.

Все вышеприведенные формулы абсолютно разные, но все они отвечают экономическому смыслу показателя налоговой нагрузки и имеют право на существование.

Для упрощения расчетов предлагаем вам использовать калькулятор налоговой нагрузки с сайта ФНС. С его помощью вы не только подсчитаете свою нагрузку, но получите сравнение со средними показателями по отрасли. Где найти и как пользоваться калькулятором, мы рассказывали здесь.

Каков допустимый уровень налоговой нагрузки

Рассмотренные формулы применяются для расчета налоговой нагрузки в 2022-2023 годах.

Налогоплательщикам, которые намерены использовать этот показатель для самостоятельного установления величины риска выездной налоговой проверки, рекомендуется следующее:

- Определить свою совокупную налоговую нагрузку и сравнить ее с аналогичным показателем по своему основному виду деятельности из приложения № 3 к приказу № ММ-3-06/333@.

С чем сравнивать свой показатель, если данных по вашей отрасли у ФНС нет, узнайте здесь.

- Рассчитать нагрузку по налогу на прибыль, имея в виду, что низким для предприятий производственной сферы будет показатель менее 3%, а для торговых организаций — менее 1%.

- Проверить величину доли вычетов по НДС в сумме налога, рассчитанного от налоговой базы. Она не должна превышать 89%.

- Проанализировать динамику изменения показателей налоговой нагрузки за предыдущие годы и сравнить данные по ней с соотношениями, приводимыми ФНС в письме № ЕД-4-15/14490@.

При наличии существенных отклонений от этих цифр в невыгодную для налогоплательщика сторону необходимо проверить данные, задействованные в расчете, на наличие ошибок и при их правильности подготовить для ИФНС аргументы, объясняющие причины низкой налоговой нагрузки. Это могут быть, например:

- неверно определенный код вида деятельности;

- временные проблемы с реализацией;

- увеличение затрат, связанное с повышением цен поставщиками;

- осуществление инвестиций;

- создание запаса товара;

- наличие экспортных операций.

О том, каким может быть текст записки, представляемой в ответ на запрос ИФНС о пояснениях, читайте в материале «Пояснительная записка в налоговую по требованию – образец».

Итоги

Налоговая нагрузка – показатель, имеющий достаточно важное значение не только для налоговых органов (для них он играет не последнюю роль при принятии решения о проведении выездной налоговой проверки), но и для самого налогоплательщика. Последний анализ этого показателя дает возможность сделать выбор в пользу применения той или иной системы налогообложения и оценить риски пристального внимания ИФНС к данным подаваемой отчетности. Формул расчета налоговой нагрузки существует несколько, но для целей налогового анализа наиболее часто из них применяется соотношение, представляющее собой долю начисленного к уплате налога (налогов) к величине полученного за соответствующий период дохода.