Экономический рост является главным, определяющим элементом социально-экономического развития страны, который в первую очередь обеспечивается экономическим ростом хозяйствующих субъектов, непосредственно участвующих в создании ВВП. Для России экономический рост связан, прежде всего, с активизацией инновационно-инвестиционных процессов и повышением конкурентоспособности отечественных товаропроизводителей. Это, в свою очередь, обуславливает необходимость разработки хозяйствующими субъектами моделей своего экономического роста, адекватных российским условиям и способных обеспечивать позитивную экономическую динамику.

Традиционными показателями экономического роста компаний в России являются: объемы продаж, величина доходов, наличие и размер прибыли, объемы инвестиций и т.д. Однако следует отметить, что современные концепции финансового менеджмента позволяют расширить инструментарий оценки и прогнозирования экономического роста компаний, определить рычаги и выявить резервы для его повышения.

I. Показатели экономического роста компании

1.1. Сущность и алгоритм расчета показателей экономической добавленной стоимости и свободного денежного потока

В зарубежных компаниях в качестве инструментов для определения способности компании создавать требуемую рентабельность широко используются показатели экономической добавленной стоимости (Economic Value Added, EVA) и свободного денежного потока (Free cash Flow, FCF).

Экономическая добавленная стоимость (EVA) – это экономическая прибыль, созданная на первоначальную инвестицию, которая показывает добавочную норму прибыли сверх общей стоимости капитала компании.[9, с.128]

Основа концепции экономической прибыли была положена А. Маршаллом, который писал: «То, что остается от его (собственника или управляющего) прибылей после вычета процента на капитал по текущей ставке, можно назвать его предпринимательской или управленческой прибылью»[3, с.166].

Экономическая добавленная стоимость – это оценка действительной экономической выгоды бизнеса за год, и она значительно отличается от бухгалтерской (учетной) прибыли.[2,с 62]

На практике показатель экономической добавленной стоимости (EVA) рассчитывается по следующей формуле:

EVA = IC *(ROIC – WACC), (1),

где IC– инвестированный (операционный) капитал, ROIC – доходность инвестированного капитала, WACC – средневзвешенная цена капитала.

На практике обычно используют величину инвестированного капитала (IC), исчисленную на начало периода или среднюю за период.[3,с 190]

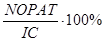

Показатель доходности инвестированного капитала (ROIC) определяется по формуле:

ROIC = , (2),

, (2),

где NOPAT – чистая операционная прибыль, определяемая по формуле:

NOPAT= EBIT – Нпр, (3),

где EBIT – операционная прибыль, Нпр – сумма текущего налога на прибыль.

Таким образом, EVA представляет собой остаточную прибыль, оставшуюся после затрат по обслуживанию всего капитала.

Данный показатель является абсолютной величиной, которая может быть как положительной, так и отрицательной. Если за год показатель отрицательный, то это означает, что компания не создала прибыль, превышающую стоимость ее капитала.

Поскольку при расчете EVA из суммы прибыли вычитается не только плата за пользование заемными средствами, но и собственным капиталом, то данный показатель применяется для оценки эффективности деятельности предприятия с позиции его собственников, для которых важно, чтобы предприятию удалось заработать больше, чем составляет доходность альтернативных вложений.[4]

Свободный денежный поток (FCF) – это количество средств, доступное для распределения среди акционеров; ценность (стоимость) инвестирования в компанию капитала зависит от ее будущего свободного денежного потока.[2, с. 85]

FCF определяется по формуле: FCF = NOPAT – (ICк – ICн), (4),

где (ICк – ICн) – чистые инвестиции (чистый инвестированный капитал),

ICк – инвестированный капитал на начало года, ICн – инвестированный капитал на конец года.

Таким образом, FCF – это:

а) фактический денежный поток компании от основной деятельности;

б) совокупный посленалоговый денежный поток, производимый компанией и доступный всем поставщикам капитала (и кредиторам, и акционерам);

в) денежный поток, который поступал бы в распоряжении акционеров компании при отсутствии у нее заемного капитала.

Следует отметить, что показатель FCF является также абсолютной величиной, может быть как положительным, так и отрицательным. При этом следует отметить, что отрицательная величина свободного денежного потока не обязательно является негативным фактором. Свободные денежные средства у компании могут отсутствовать не потому, что ее деятельность является нерентабельной, а потому что инвестиции растут быстрыми темпами. Следовательно, отрицательный свободный денежный поток характерен для растущих компаний, которые осуществляют значительные вложения в операционные активы для поддержания своего роста. Однако быстрый рост является хорошим знаком только при условии, что прибыль от данного бизнеса с избытком покрывает альтернативные издержки по привлечению капитала [1, с. 72] или, другими словами, компания получает достаточную прибыль и не имеет проблем с рентабельностью активов.

1.2. Использование показателей для оценки экономического роста компании

Одним из основных подходов к определению экономического роста компании является увеличение ее стоимости.

При этом, по мнению Ю. Бригхэма, основным фактор роста компании является ее способность создавать потоки денежных средств в настоящий момент и в будущем.[2, с.37] Аналогичную точку зрения разделяют Т. Коупленд и Т, Колер, считая стоимость (дисконтированный денежный поток) лучшей мерой результатов деятельности компании.[3, с.154]

Традиционно стоимость компании определяется по формуле[1,с.74]:

V =  (5)

(5)

Таким образом, максимизация свободного денежного потока ведет к росту стоимости компании. По мнению Ю. Бригхема, на величину свободного денежного потока влияют следующие факторы:

1) физические объемы реализации продукции;

2) чистая операционная прибыль;

3) инвестированный капитал и его рентабельность.

Рассмотрим каждый из факторов в отдельности. Компания должны наращивать объемы продаж, а, следовательно, и потоки денежных средств, но это возможно только при наличии устойчивого платежеспособного спроса на продукцию (товары, услуги, работы) компании. Это во многом зависит от эффективности проводимой компанией маркетинговой политики, поскольку может возникнуть ситуации, когда продажи стремительно растут, но в перспективе насыщение рынка и конкуренция приведут их к спаду. Таким образом, менеджеры должны постоянно заботиться о создании новых товаров, услуг и торговых марок, опережая при этом конкурентов и обеспечивая тем самым высокие темпы роста компании в долгосрочной перспективе.

Однако следует отметить, что с точки зрения эффективности функционирования компании сам по себе показатель объема продаж мало информативен. Наращивание темпов роста объема продаж зачастую говорит об экстенсивном характере использования факторов производства. С позиции экономического роста страны в целом, который предполагает, прежде всего, интенсивное использование факторов, важным является эффективность использования компанией имеющихся ресурсов, и, прежде всего, капитала инвесторов.

Исходя из этого, более информативным, на наш взгляд, показатель прибыли, которая остается у собственника после уплаты налога на прибыль (чистая операционная прибыль). В то же время и данный показатель не дает полной информации о фактическом наличии средств у собственника, которые он может направить либо на выплату дивидендов, либо на развитие компании. Происходит это потому, что:

– во-первых, из чистой операционной прибыли собственники должны, прежде всего, рассчитаться с кредиторами (уплатить основную часть долга, а также проценты за его использование);

– во-вторых, в краткосрочной перспективе компания может получить любой объем прибыли, однако качественный долгосрочный рост компании возможен только в том случае, если она осуществляет инвестиции в операционные активы. Остаток чистой операционной прибыли и формирует свободный денежный поток.

Таким образом, расчет показателя свободного денежного потока является индикатором средств, реально остающихся у собственника по результатам работы за год.

Еще одним фактором, влияющим на величину свободного денежного потока и характеризующим эффективность функционирования компании, является показатель доходности (рентабельности) инвестированного капитала (ROIC).

ROIC показывает, является ли достигнутый компанией рост прибыльным, и является ли полученная величина чистой операционной прибыли достаточной. Таким образом, доходность инвестированного капитала – это мера эффективности, которая показывает, сколько чистой операционной прибыли создается на каждый рубль инвестированного в компанию капитала. Если ROIC больше ставки доходности, требуемой инвесторами, то фирма создает дополнительный капитал, и, соответственно, дополнительную стоимость.[2,c.86]

Для оценки экономического роста компании, на наш взгляд, целесообразно использовать показатель экономической добавленной стоимости, поскольку он:

– оценивает действительную экономическую выгоду бизнеса за год и является мерой эффективности действий менеджеров компании;[11, c34]

– служит мерой реально созданной стоимости компании за год.

Величина EVA показывает, в какой степени компания добавляет ценность инвестициям акционеров. Следовательно, если менеджеры озабочены созданием экономической добавленной стоимости, то они действуют таким образом, чтобы максимально увеличить благосостояние акционеров.

Следует отметить, что между показателями стоимости компании (V), экономической добавленной стоимости (EVA) и свободного денежного потока (FCF) существует практически прямая зависимость, которая может быть выражена формулой расчета стоимости компании в терминах доходности инвестированного капитала:[2, c.329]

V = IC + IC *(ROIC – WACC) / (WACC – g), (6)

где g – темп роста выручки.

Таким образом, стоимость компании определяется суммой двух составляющих: стоимости уже имеющегося капитала и величиной экономической добавленной стоимости (в числителе второй составляющей).

II. Моделирование экономического роста российских компаний

2.1. Анализ показателей экономического роста компаний за 2006-2007 гг.

Анализ результатов деятельности российских компаний с целью выявления их экономического роста и определения его темпов был проведен на примере семи крупнейших публичных компаний – представителей топливно-энергетического комплекса за последние два года (приложения 1 – 4). Все расчеты проведены автором по данным бухгалтерской (финансовой) отчетности компаний, размещенных на официальных сайтах компаний.

В соответствии с первым подходом к оценке экономического роста компании (наличие роста показателей объема продаж, инвестированного капитала и собственного капитала, прежде всего – чистой прибыли) следует отметить, что за 2007 г. по сравнению с 2006 г.:

-во всех компаниях объемы деятельности возросли в среднем на 11 – 49 %;

– практически во всех компаниях (за исключением ОАО ОГК-5) увеличилась величина инвестированного капитала, при этом темпы роста значительно различались (от 20% в ОАО «Лукойл» до 2,8 раз в ОАО «Северсталь»); увеличилась величина чистого инвестированного капитала, здесь темпы роста были более значительными (от 31,5% в ОАО «Лукойл» до 10,5 раз в ОАО «Норникель»);

– при увеличении собственного капитала в шести компаниях (за исключением ОАО ОГК-5) в двух компаниях (ОАО ОГК-6 и ОАО «Норникель») величина чистой прибыли сократилась.

Таким образом, в соответствии с данным подходом к оценке экономического роста, следует отметить, что экономический рост в 2007 г. наблюдался только в четырех компаниях: ОАО «Газпром», ОАО «Северсталь», ОАО «Роснефть» и ОАО «Лукойл».

Вместе с тем, темпы экономического роста в двух компаниях (ОАО «Норникель» и ОАО «Газпром») в 2007 г. сократились, о чем свидетельствует снижение показателей рентабельности продаж и рентабельности собственного капитала.

Таким образом, только две компании их семи (ОАО «Роснефть» и ОАО «Северсталь») в 2007 г. обеспечили устойчивый темп экономического роста.

В соответствии со вторым подходом к оценке экономического роста компаний (наличие показателей экономической добавленной стоимости) результаты анализа существенным образом отличаются. Так, в двух компаниях из семи (ОАО «Роснефть» и ОАО «Лукойл») отсутствует экономическая добавленная стоимость.

Для того чтобы разобраться, почему компании, увеличившие объемы своей деятельности, капитала и прибыли (ОАО «Роснефть» и ОАО «Лукойл»), ничего не добавили к общей стоимости компании, рассмотрим два основных фактора, под влиянием которых формируется экономическая добавленная стоимость: доходность инвестированного капитала (ROIC) и средневзвешенная стоимость капитала компании (WACC). Для обеспечения EVA показатель ROIC должен быть, по крайней мере, больше значения WACC. Между тем, у российских компаний все показатели рентабельности (продаж, собственного капитала, инвестированного капитала, активов и т.д.) являются очень низкими. Поэтому стоимость (цена) инвестированного в компании капитала должна быть также достаточно низкой.

Проведенный анализ показал, что максимальную разницу показателей ROIC и WACC обеспечили себе в 2006 г. следующие компании: ОАО «Норникель» (27,41%); ОАО «Северсталь» (24,73%); ОАО ОГК-6 (14,98%); ОАО «Газпром» (12,4%). Однако в 2007 г. эта разница существенно сократилась, в частности, у ОАО «Северосталь» (на 17,41%), ОАО «Норникель» (на 10,06%), ОАО «ОГК-6» (на 11,23%).

При этом основными факторами снижения показателя экономической добавленной стоимости в компаниях стали:

– увеличение стоимости (цены) капитала (в ОАО «Газпром» и ОАО «Северсталь),

– снижение доходности инвестированного капитала (практически во всех компаниях).

В ОАО «Роснефть» и ОАО «Лукойл» стоимость капитала превышает показатель ROIC, даже не смотря на то, что WACC не является высокой по сравнению с другими компаниями. Основным отрицательным фактором для этих компаний является низкий уровень рентабельности, в том числе инвестированного капитала.

Анализируя стоимость (цену) капитала российских компаний, следует отметить, что практически во всех компаниях (за исключением ОАО «Северсталь) цена собственного капитала значительно ниже заемного, хотя должно быть все наоборот. Цена собственного капитала компании априори должна быть выше цены заемного по следующим основаниям:

– во-первых, собственники компании несут больший риск по сравнению с кредиторами, поскольку преимущественное право на денежный поток в соответствии с законодательством принадлежит именно кредиторам. И только после выполнения обязательств перед ними право на денежный поток получают акционеры компании;

– во-вторых, затраты по обслуживанию заемного капитала выводятся из-под налогообложения прибыли, в результате цена заемного капитала обходится компании фактически на 24 процента дешевле, чем это предусмотрено кредитным договором (договором займа, облигационным займом);

– дивиденды (доходы) собственникам (акционерам) начисляются из чистой прибыли после уплаты налога на прибыль (ставка 24%), что удорожает стоимость собственного капитала более чем на 30 процентов (1,31= 1/1 – 0,24).

Следует отметить, что в 2007 г. цена собственного капитала увеличилась только в ОАО «Газпром» и ОАО «Северсталь». При этом цена заемного капитала увеличилась практически во всех компаниях, хотя и незначительно (в среднем на один процент).

Поскольку показатель EVA является абсолютной величиной, и использовать его при проведении сравнительного анализа невозможно, предлагаем использовать показатель «рентабельность инвестированного капитала по экономической прибыли» (РИКEVA), рассчитываемый по формуле:

РИКEVA = EVA / IC, (7)

где EVA – экономическая добавленная стоимость (экономическая прибыль), IC – среднегодовая величина инвестированного капитала.

Данный показатель, по нашему мнению, характеризует величину экономической прибыли (которая остается в компании), полученную на каждый рубль инвестированного в компанию капитала.

Наибольшее значение данного показателя в 2006 г. было в следующих компаниях: ОАО «Газпром», ОАО «Северосталь», ОАО «Норникель» и ОАО ОГК-6. В 2007 г. высокое значение РИКEVA сохранилось в ОАО «Газпром» и ОАО «Норникель».

Таким образом, в соответствии с двумя рассмотренными подходами к оценке экономического роста компании, можно сделать вывод, что экономический рост из семи анализируемых российских компаний обеспечивают только ОАО «Газпром» и ОАО «Северосталь».

Анализ наличия свободных денежных потоков показал, что только три компании из семи их генерируют (ОАО «Северосталь», ОАО «Норникель, ОАО «Лукойл»).

ОАО «Норникель», имея в 2006 г. свободный денежный поток в сумме 80175 млн. руб., фактически использовало на финансирование затрат (которые должны покрываться только средствами свободного денежного потока) значительно большую сумму – 134625 млн. руб. В 2007 г. даже при отсутствии свободного денежного потока ОАО «Норникель» продолжал покрывать затраты, которые по сути не имели источника финансирования (в частности, выплата дивидендов, выкуп акций у акционеров, краткосрочные финансовые вложения). Аналогичная ситуация наблюдалась в ОАО ОГК-5 и ОАО «Лукойл».

2.2. Современные модели экономического роста компании с использованием

показателя EVA и FCF

При моделировании экономического роста с использованием показателей EVA и FCF следует иметь в виду, что возможно различное соотношение данных показателей, и, соответственно, четыре модели экономического роста компании:

Первая модель: EVA > 0, FCF > 0

Вторая модель: EVA > 0, FCF < 0

Третья модель: EVA < 0, FCF > 0

Четвертая модель: EVA < 0, FCF < 0

Рассмотрим каждую из них.

1. Экономическая добавленная стоимость и свободный денежный поток являются положительными величинами.

Такая ситуация характерна для развитых крупных компаний, которым уже не нужны значительные инвестиции в операционные активы (основные, нематериальные, оборотные). Основной акцент делается на пополнение оборотных активов и периодическое обновление основных фондов. Поэтому незначительные объемы чистого инвестированного капитала могут покрываться за счет наличия даже относительно невысокой чистой операционной прибыли, в результате чего достигается положительное значение свободного денежного потока.

Если компания хочет развиваться по данной модели, для получения EVA ей необходимо обеспечивать минимальный размер WACC. Для российских компаний это означает использование преимущественно собственных источников финансирования, то есть придерживаться консервативного подхода к финансированию активов, поскольку собственные источники значительно дешевле заемных. Как правило, российские компании для минимизации цены собственного капитала уменьшают размер выплачиваемых акционерам дивидендов. Однако не следует ориентироваться только на собственные средства, даже если их цена достаточно низкая. Необходимо использовать эффект финансового рычага, который возникает в случае привлечения заемного капитала, что способствует значительному увеличению рентабельности собственного капитала (это также актуально для российских компаний).

Следует отметить, что в России, как правило, иностранные заемные средства являются значительно дешевле внутренних банковских кредитов и займов. Поэтому крупнейшие российские компании, прежде всего, ориентируются именно на них.

Для минимизации WACC, на наш взгляд, целесообразно использовать коммерческое кредитование (отсрочку платежа), поскольку: во-первых, это спонтанный источник финансирования, значительно более дешевый по сравнению с банковским кредитованием; во-вторых, проценты по коммерческим кредитам не включаются в расчет цены капитала.

2. Экономическая добавленная стоимость положительна, свободный денежный поток отсутствует.

Такое состояние характерно для успешных, развивающихся компаний, активно инвестирующих средства в свои активы, то есть вкладывающих значительные средства в будущий рост. В этом случае прирост инвестированного капитала за год превышает значение чистой операционной прибыли. Однако при этом инвестированные средства характеризуются высокой отдачей, приносят значительную прибыль, причем привлекаются по низкой цене. В данном случае, как никогда много значит профессионализм управленцев, поскольку важен не только объем привлекаемых средств, но и высокая эффективность их использования. Следует отметить, что в этом случае высокие показатели должны достигаться именно благодаря интенсивному использованию ресурсов, а не только за счет их дополнительного объема. Для данной модели экономического роста необходимо максимизировать показатели ROIC, IC при минимизации средневзвешенной стоимости капитала компании.

3. Экономическая добавленная стоимость отсутствует, но генерируется свободный денежный поток.

Такая модель экономического роста характерна для компаний среднего бизнеса, которые не обладают возможностями привлечения дешевого заемного капитала, характеризуются низким инвестиционным потенциалом и невысоким уровнем отдачи на вложенный капитал. В этом случае компания мало инвестирует, ее целью является покрытие затрат и получение минимальной прибыли.

4. Экономическая добавленная стоимость и свободный денежный поток отсутствуют.

Данная ситуация достаточно часто встречается в практике российских компаний. Здесь имеет место в чистом виде экстенсивный экономический рост, заключающийся в значительных инвестиционных вложениях. Однако при этом рентабельность инвестированного капитала является очень низкой, а его стоимость, наоборот, высокой. Следует отметить, что данная модель, прежде всего, является результатом низкого уровня менеджмента компании. Моделирование экономического роста в компании должно осуществляться на основе факторного анализа показателя EVA. Анализ математической взаимосвязи показателей, составляющих EVA, позволил: [5, c.17]

– выявить и систематизировать факторы роста EVA (ROIC, WACC и IC);

– определить основные направления деятельности компании по достижению планируемого показателя EVA: рост объема продаж; сокращение операционных затрат; корректировка дивидендной политики; корректировка политики внешних заимствований.

Моделирование экономического роста компании целесообразно осуществлять сразу по нескольким сценариям возможных стратегических альтернатив (табл. 1).

По каждому из сценариев рассчитывается показатель EVA. Затем все сценарии ранжируются по критерию достижения показателем EVA максимального значения.

Однако для выбора оптимальной модели экономического роста компании только одного критерия – максимизации показателя EVA – будет недостаточно. Необходимо также оценить влияние каждого сценария на финансовую устойчивость компании (уровень ее финансовой зависимости и финансовых рисков), поскольку, в частности, четвертый сценарий (сокращение реинвестируемого капитала и увеличение доли заемного капитала) может явиться угрозой потери финансовой устойчивости компании.

Таблица 1. Моделирование экономического роста в разрезе возможных сценариев деятельности компании[5. c18-19]

|

Сценарии |

Направления деятельности компании |

||||

|

Увеличение объема продаж |

Сокращение операционных затрат |

Дивидендная политика |

Увеличение внешних заимствований |

||

|

умеренная |

агрессивная |

||||

|

Сценарий 1 |

+ |

||||

|

Сценарий 2 |

+ |

||||

|

Сценарий 3 |

+ |

||||

|

Сценарий 4 |

+ |

+ |

|||

|

Сценарий 5 |

+ |

||||

|

Сценарий 6 |

+ |

+ |

+ |

||

|

Сценарий 7 |

+ |

+ |

+ |

Заключение

Проведенное исследование позволяет сделать следующие выводы и рекомендации:

1. Наиболее распространенными показателями, характеризующими экономический рост компании, являются: физический объем реализации продукции (товаров, работ, услуг); наличие и размер чистой операционной прибыли; величина инвестированного капитала и его рентабельности.

2. В зарубежных компаниях в качестве инструментов для определения способности компании создавать требуемую рентабельность широко применяют показатели экономической добавленной стоимости (EVA) и свободного денежного потока (FCF).

Показатель EVA традиционно используется в качестве оценки действительной экономической выгоды бизнеса за год. Показатель FCF характеризует количество средств, доступных для распределения среди акционеров, что непосредственно влияние на стоимость компании.

Следовательно, данные показатели можно использовать в качестве инструмента для оценки и моделирования экономического роста компании. При этом алгоритм расчета EVA и FCF позволяет определить основные факторы, влияющие на величину экономического роста.

3. Показатели EVA и FCF могут использоваться в качестве моделирования экономического роста компании. На основе различного соотношения данных показателей можно выделить четыре модели экономического роста компании. Основными направлениями деятельности компании по обеспечению заданной величины экономического роста являются: рост объема продаж; сокращение операционных затрат; корректировка дивидендной политики; корректировка политики внешних заимствований.

4. Оценка деятельности семи крупнейших российских компаний с использованием показателей EVA и FCF свидетельствует о том, что экономически успешные российские компании в соответствии с общепринятыми показателями оценки (объем продаж, чистая прибыль и инвестированный капитал), в соответствии с данными показателями не обеспечивают получение фактической экономической прибыли, а, значит и экономического роста.

Все это обуславливает необходимость расширения инструментария оценки и моделирования экономического роста компаний.

Список использованной литературы

1. Брейли Р., Майерс С. Принципы корпоративных финансов / Пер с англ. – М.: ЗАО «Олимп-Бизнес», 2004. – 1008 с.

2. Бригхэм Ю., Эрхардт М. Финансовый менеджмент. -10-е изд./ Пер с англ. Под ред. к.э.н. Е. А. Дорофеева. – СПб.: Питер, 2009. – 960 с.

3. Коупленд Т., Колер Т., Мурин Дж. Стоимость компании: оценка и управление. – 3-е изд., перераб и доп. /пер. с англ. – М.: ЗАО «Олимп-Бизнес», 2008. – 576 с.

4. Ларионова Е. Экономическая добавленная стоимость. – www.gaap.ru

5. Логвинова Т. В. Финансовое прогнозирование в системе управления компанией. /Автореферат дисс. на соис. уч. степени к.э.н. – М.: ФГОУ ВПО «Финансовая академия при Правительстве Российской Федерации», 2008. – 26 с.

6. Макарьян Э.А., Герасименко Г.П. Экономический анализ хозяйственной деятельности. Учебник. – Ростов-на-Дону: Феникс, 2005. – 554с.

7. Макконнелл К. Р., Брю С. Л. Экономиск: принципы, проблемы и политика: Пер. с 13 – го англ. изд. – М.:ИНФРА-М, 2001. – 974 с.

8. Мэнкью Н.Г. Принципы экономикс. Учебник. 2-е изд. – М.: Экономист, 2005. – 496с.

9. Настольная книга финансового директора / Стивен Брег; пер. с англ. – 4-е изд. – М.: Альпина Бизнес Букс, 2007. – 536 с.

10. Росс С., Вестерфилд Р., Джордан Б. Основы корпоративных финансов/ Пер с англ. Под ред. профф. Шленова Ю.В. – М.: ЗАО «Лаборатория базовых знаний», 2001, – 726 с.

11.Тютюкина Е.Б. Определение оптимальной структуры оптовых генерирующих компаний (ОГК) в электроэнергетике. Кейс. – М.: ФГОУ ВПО «Финансовая академия при Правительстве Российской Федерации», 2008. – 54 с.

12. Интернет-сайт компании ОАО ОГК-5 http: //www.ogk-5. com/

13. Интернет-сайт компании ОАО ОГК-6 http: //www.ogk6. ru/

14. Интернет-сайт компании «Лукойл» http://www.lukoil.ru/fa_6_.html

15.Интернет-сайт компании «Газпром» http://www.gazprom.ru/ articles/article25767. Shtml

16.Интернет-сайт компании «Северсталь» http://www.severstal.ru/ docs/aupanel/ forinvestor/

17. Интернет-сайт компании «Норникель» http://www.nornik.ru/investor/report/annual/

18.Интернет-сайт компании «Роснефть» http://www.rosneft.ru/Investors/ statements_and_presentatio

Татьяна Николаевна Таряник

Эксперт по предмету «Экономика»

Задать вопрос автору статьи

Понятие и сущность экономического роста

Замечание 1

Экономический рост является неотъемлемой составляющей экономического развития, но не тождествен ему. Экономический рост проявляется в количественном улучшении состояния экономики страны, а экономическое развитие – еще и в качественном. В рамках страны рост предполагает увеличение объемов национального производства, которое приводит к росту показателя валового внутреннего продукта и, как следствие,к повышению уровня жизни населения страны.

Целью экономического роста является обеспечение устойчивых темпов наращивания национального производства. При этом его задачами выступают: использование государственных полномочий в процессе регулирования; обеспечение занятости населения; повышение уровня благосостояния населения; увеличение прибыльности отечественных предприятий, а также их конкурентоспособности на международном рынке; повышение доходов бюджета, в том числе за счет роста налогооблагаемой базы; расширение международного влияния; обеспечение социальной стабильности.

Экономический рост выражает, прежде всего, динамику роста национального производства на временном интервале и определяется с помощью расчетов двух групп показателей: количественных (общих и частных) и качественных. Общие количественные показатели это, в первую очередь, темпы прироста валового внутреннего продукта (в текущих ценах и на душу населения) и валового национального продукта, а также национального дохода. Частые количественные показатели – производительность труда, трудоемкость, фондоемкость и фондовооруженность. Качественные показатели экономического роста – степень инвестирования в формирование и развитие человеческого капитала, наличие социальной инфраструктуры, свободного времени у населения, экологическая безопасность и социальная защита населения.

Замечание 2

Важнейшими принципами экономического роста являются устойчивость, стабильность, качество, применение инноваций, системный характер, возможность регулирования, многофакторность, экологическая безопасность.

«Экономический рост на предприятии» 👇

Экономический рост на предприятии

На микроуровне экономический рост подразумевает увеличение объемов производства продукции за определенный период времени. Иногда экономический рост предприятия называют расширением масштабов его деятельности. Экономический рост в системном понятии рассматривается как интегральная оценка характеристик его деятельности: операционной, финансовой и инвестиционной, то есть с позиции роста продаж, стоимости компании и ее активов.

Основными показателями экономического роста на предприятии при условии неизменности воздействующих на него внешних факторов являются:

- Рентабельность продаж (то есть отношение получаемой предприятием прибыли к выручке от продаж);

- Объем продаж за базовый период;

- Темпы прироста объемов продаж в текущем году по сравнению с базовым;

- Отношение суммы активов к объему продаж;

- Коэффициент зависимости от внешнего финансирования (отношение заемного капитала к собственному);

- Коэффициент развития или доля прибыли, которая не распределяется на выплату дивидендов.

Экономическому росту на предприятии может способствовать множество факторов, таких как квалификация управляющего персонала, проводимая предприятием политика: дивидендная, финансовая, инвестиционная и маркетинговая, а также состояние рынка капитала. Успешная комбинация этих факторов порождает на предприятии экономический рост, который бывает различных видов.

Существует классификация экономического роста по нескольким признакам.

- Рынок сбыта товаров и услуг: внутренний или экспортно-ориентированный;

- Источники финансирования: за счет собственных источников, за счет внешних и за счет смешанных.

- Использование потенциала внутренних факторов роста: предельный, достижимый, устойчивый.

- Уровень инвестиционной активности: инвестиционный, восстановительный;

- Характер изменений: внешний и внутренний;

- Продолжительность: долгосрочный, среднесрочный, краткосрочный;

- Эффективность способов достижения: сбалансированный и несбалансированный;

- Источники роста: экстенсивный и интенсивный;

- Изменение темпов: стабильный и нестабильный;

- Темпы в условиях инфляции: реальные и номинальные.

Стратегии экономического роста на предприятии

Стратегия экономического роста подразумевает несколько целей предприятия, объединенных способами их достижения. В экономической литературе существует множество типов стратегий достижения экономического роста на предприятии. Изучением данной проблемы занимались такие ученые как М. Портер, Дж. Кэхилл и др. В практической деятельности предприятий существует четыре основных стратегии экономического роста.

Функциональная стратегия, которая подразумевает рассмотрение в отдельности функциональных форм политики предприятия касаемо всех видов его деятельности: операционной, финансовой и инвестиционной.

Стратегия бизнес-единицы основана на обобщении функциональных стратегий.

Корпоративная стратегия – формируется на уровне корпораций, имеющих несколько направлений деятельности.

Стратегия группы компаний объединяет корпоративные стратегии.

В зависимости от способа комбинирования и выбора стратегических альтернатив выделяют следующие стратегии.

Стратегия расширения (ориентация на увеличение объемов производства, завоевание новых рынков сбыта или покупки уже существующих компаний) обычно требует больших капиталовложений и сопряжена с высокими рисками.

Стабилизационная стратегия (предприятие нацелено на сохранение объемов производства продукции или услуг и ориентируется на уже достигнутые результаты);

Стратегия экономии (пересмотр составляющих операционной деятельности компании и отказ от наименее прибыльных).

Смешанная стратегия (комбинация нескольких из перечисленных выше стратегических альтернатив).

Находи статьи и создавай свой список литературы по ГОСТу

Поиск по теме

Хозяйственная

деятельность компаний сопровождается,

как правило, изменением объемных

характеристик. Таких как, выручка от

реализации продукции, объемы производства,

размер активов, сумма накопленной

прибыли, численность работающих и других

показателей. Этому есть несколько

причин.

-

Нахождение

компании в фазе определенного

экономического цикла.

Деловая активность

любого бизнеса подвержена постоянным

колебаниям, называемым экономическими

циклами [1,2,3]

(Рисунок

3).

Экономические

циклы неизбежны. Предвидя наступление

очередной фазы экономического цикла,

бизнес начинает либо усиленно экономить,

либо увеличивать расходы. В

результате сокращается или возрастает

совокупный спрос. Компании получают

меньше или больше заказов на изготовление

продукции, соответственно меняется

объем производства и реализации. Меняется

деловая активность: компании начинают

сокращать ассортимент выпускаемой

продукции или наоборот запускают новые

проекты, берут кредиты на их осуществление.

Рисунок 3. Фазы

экономического цикла.

Так под экономическим

подъемом понимается увеличение объемов

производства, продажи товаров (услуг),

выход новой продукции на рынок.

Фаза, соответствующая

периоду, в течение которого выпуск

продукции достигает своего максимального

значения исходя из производственных

мощностей возможностей компании,

называется

пиком.

Сокращение

общего объема производства называют

экономическим спадом или рецессией;

в случае длительного спада возникает

депрессия.

«Дно» – точка,

в которой находится компания, когда

реальный выпуск доходит до своего

минимального значения, т.е.

компания стоит на месте, производство

останавливается.

2. Адаптация

к изменениям внешней среды.

Согласно концепции

стратегического менеджмента деятельность

компании осуществляется в условиях

изменения внешней среды, к которым

компания вынуждена приспосабливаться.

Внешняя среда организации включает все

факторы, воздействующие на деятельность

организации и находящиеся вне сферы ее

прямого влияния.

Внешняя среда

подвержена постоянным изменениям,

которые с каждым годом происходят все

быстрее. Изменения предпочтений

потребителей, научно-технический

прогресс, процессы глобализации, усиление

роли информационных технологий, появление

новых рыночных институтов, изменение

законодательства, экологические

требования и т.п. – все это оказывает

непосредственное влияние на объемы

производства и реализации продукции и

другие количественные характеристики

предприятия. При этом, как уже было

отмечено, компании не могут прямо влиять

на эти изменения.

3. Усиление

конкуренции.

Уровень конкуренции

определяет размеры прибыли и выручки

предприятия. Чем выше конкуренция, тем,

соответственно, меньше возможностей у

предприятия обеспечить высокий рост

прибыли и выручки. Более того, возможна

ситуация, когда в условиях значительной

конкуренции объемные показатели

снижаются.

Конкурентное

давление может быть комбинацией различных

факторов. Один из главных теоретиков

конкуренции М.Портер выделил пять таких

факторов (Рис.4).

Рисунок 4.

Пятифакторная модель конкуренции

Портера.

Чем сильнее общее

воздействие факторов конкуренции, тем

большее снижение претерпят такие

объемные показатели, как прибыль и

выручка от продаж, а также производные

от них показатели объемов производства,

численности персонала, суммы активов

и т.д. Наиболее опасная может возникнуть

ситуация, когда все пять факторов создают

на рынке жесткую конкуренцию.

4. Закон

онтогенеза компании.

Если рассматривать

компанию как организационную систему,

то она за время жизни имеет возможность

совершенствовать и подбирать новые

элементы, изменять внутриструктурные

связи, внутриорганизационные пропорции

между частями, смещать центры устойчивости

динамического равновесия и функции

прежних составных компонентов, изменять

их природу.

То есть

компания, как и живое существо, подчиняется

закону онтогенеза, который заключается

в том, что любая компания проходит

определенные этапы развития, такие как

становление, развитие и угасание. При

этом желательно ускорение первой фазы,

продление второй и отсрочивание во

времени третьей.

Закон онтогенеза

носит объективный, независящий от

компании характер. Однако продолжительность

фаз в экономических системах может

сознательно регулироваться. Тем не

менее, жизненный цикл компании имеет

как стадии роста, так и стадии кризиса

(Рисунок 5).

В зависимости от

стадии жизненного цикла изменяются

ключевые характеристики деятельности.

Например, на стадии роста растет

показатель объемов реализации, на стадии

стабилизации растет прибыль, в кризис

падает и выручка и прибыль и т.д.

Можно сказать, что

деятельность компании сопровождается

постоянными изменениями объемных

показателей, которые являются следствием

не только субъективных, но и, как было

показано выше, объективных причин.

Рисунок 5.

Жизненные

циклы компании.

Жизненный цикл

компании напрямую связан и зависит от

жизненного цикла продукции.

Начальный этап –

момент учреждения и создания компании,

а также некоторое время после этого,

требуемое на построение и налаживание

процессов деятельности компании,

называется «формированием организации».

«Интенсивный рост»

характеризуется расширением компании

ввиду постоянного роста производства

товаров (услуг), увеличения задействованных

производственных мощностей, роста

выручки за счет увеличения спроса, а

также увеличения численности штата

сотрудников. Также данный этап жизненного

цикла может быть связан с выходов на

рынок нового продукта компании.

Этап жизненного

цикла «стабилизация» присущ компаниям,

достигшим определенного уровня

производства при максимально возможном

использовании имеющихся производственных

мощностей, когда численность сотрудников

не меняется, показатели выручки держатся

примерно на одном стабильном уровне,

достаточном для поддержания деятельности

компании, и т.д.

Этап

жизненного цикла компании, когда

происходит сокращение общего объема

производства и

потребления, доходов и инвестиций

называют

«кризисом». Причиной этому может стать

моральное устаревание выпускаемой

продукции, отставание от аналогичных

продуктов, выпускаемых конкурентами,

что связано с использованием старых

технологий. Как

следствие в данный период возможно

сокращение численности штата сотрудников

компании.

В момент, когда у

компании приходит развитие, появляются

новые технологии и инновационные

разработки – возникает подъем.

Ввиду

этого отметим, что основной целью

руководства компании должна быть

разработка такой стратегии, которая

позволила бы компании растянуть период

ее нахождения в стадии «экономического

роста» и, что особенно важно, продлить

период ее нахождения в стадии

«стабилизации».

Так

мировой опыт ведения бизнеса за последние

десятилетия показал, что успеха добились

те компании, руководство которых

выработало верную стратегию действий.

Именно правильно выбранная стратегия

является важнейшим фактором успеха в

условиях нестабильности экономики,

постоянного усиления конкуренции, а

также непрозрачности действующего

законодательства отдельных стран.

Компания, правильно

разработавшая стратегию, обеспечивает

себе конкурентные преимущества и может

сохранять свою конкурентоспособность

в долгосрочной перспективе.

Стратегия

экономического развития – это совокупность

главных целей и основных средств их

достижения. Стратегическое планирование

– способ прогнозирования будущих

возможностей компании, помогающий

уточнить наиболее целесообразные пути

действий. Анализ текущих значений

параметров и их прогноз дают возможность

сформулировать стратегический фокус

– приоритетное направление, на котором

необходимо сконцентрировать внимание

и ресурсы компании. Сфера приоритетов

компании должна быть ограниченной,

поскольку одновременная реализация

нескольких стратегических целей реально

невыполнима.

Стратегические

решения не всегда связаны с увеличенным

временем планирования, а скорее

характеризуются их влиянием на глубину

перестройки бизнеса, его структуры,

направлений развития, что может, например,

в периоды кризисов или технологических

«скачков» изменяться достаточно быстро.

К числу стратегических решений можно

отнести решения об освоении компанией

новой продукции, выходе на новые рынки

сбыта, изменении технологии производства,

реструктуризации управления, интеграции

в крупные совместные проекты и т.д.

Выработка стратегии

развития компании обеспечивает

эффективное распределение и использование

всех ресурсов: материальных, финансовых,

трудовых, земли, технологий и на этой

основе – устойчивое положение на рынке

в конкурентной среде. В этой связи, в

первую очередь, необходим переход от

реактивной формы управления (принятие

управленческих решений как реакции на

текущие проблемы) к управлению на основе

анализа и прогнозов. Именно в этом и

состоит главное предназначение

стратегического управления, которое

представляет собой процесс формирования

и достижения долгосрочных целей компании,

действующей в изменяющейся конкурентной

среде. Полный цикл стратегического

управления включает в себя:

– мониторинг и

анализ факторов внешней и внутренней

среды;

– выработку решения

и моделирование будущего состояния

компании;

– разработку

стратегического плана компании;

– контроль реализации

и выработку регулирующих воздействий

при отклонении от намеченных показателей.2

Первым

этапом стратегического управления

является комплексный

анализ внешней среды и деятельности

предприятия (SWOT-анализ). SWOT

– strengths,

weaknesses,

opportunities,

threats

(преимущества, недостатки, возможности,

угрозы).

Как правило,

SWOT-анализ, т.е. анализ сильных и слабых

сторон компании, её возможностей и

угроз, исходящих из окружающей среды,

проводится с помощью вспомогательных

таблиц (матриц).

Преимущества

и недостатки – это внутренние свойства

компании, следовательно, ей подконтрольные.

Они могут считаться таковыми лишь в том

случае, если так их воспринимает рынок.

Возможности и угрозы связаны с

характеристиками рынка и неподвластны

влиянию компании. Таким образом, они

могут рассматриваться как внешние,

относящиеся к элементам рыночной среды.

Так

выделим основные показатели, которые

необходимо учитывать при проведении

SWOT-анализа:

экономические факторы (темпы инфляции,

уровень безработицы, процентная ставка,

производительность труда, нормы

налогообложения и т.д.); политические

факторы; рыночные факторы; технологические

факторы; международные факторы (изменение

валютного курса, ограниченность доступа

к сырьевым ресурсам и т.д.); правовые

факторы; социальные факторы.

SWOT-анализ

применяется для анализа факторов

конкурентного окружения, планирования

реализации стратегий, а также конкурентной

разведки.

По

существу матрица SWOT-анализа представляет

собой удобный инструмент структурного

описания стратегических характеристик

среды и компании. Исследуя каждый из

четырех разделов матрицы SWOT-анализа,

можно принять соответствующие планы

действий, например, использования

внутренних преимуществ компании и ее

положения на рынке, для нейтрализации

слабых мест и ухода от внешних угроз.

Вторым

этапом стратегического управления

является формирование

альтернативных вариантов решения

стратегических проблем, анализ и оценка

этих вариантов с целью выбора наиболее

приемлемого.

При

стратегическом управлении компанией

следует определить основные стратегические

характеристики, влияющие на ее рост

(экстенсивный или интенсивный путь

развития, уровень темпа роста реализации

продукции (высокий –

ажиотаж, низкий); конкурентную стратегию,

уровень инвестиционной активности и

пр.

В

результате проведенного анализа

формируется список приоритетов развития

и объектов реформирования. Необходимо

отдельно рассматривать выделенные

элементы бизнеса (продукты, функции,

менеджмент, ресурсы), которые, в свою

очередь, тоже можно детализировать.

После

того, как сформирована модель будущего

бизнеса, нужно разработать программу

развития, к основным элементам которой

относятся программы продуктовая,

реструктуризации бизнес-процессов,

менеджмента, перераспределения и

привлечения ресурсов.1

Третий,

наиболее сложный в организационном

плане, этап стратегического управления

– реализация выбранного стратегического

решения. Он предполагает настройку

структуры и системы управления, развитие

навыков и компетенции персонала для

реализации принятой стратегии.

На

этапе разработке стратегического

решения разрабатываются и оцениваются,

как правило, несколько альтернативных

вариантов стратегии. И первым шагом в

этом направлении является определение

вида стратегии.

Рисунок

6. Классификация стратегий.

Известные

классификации стратегий отражены на

рис. 6

М.Портер,

в зависимости от положения компании на

рынке и подходов к управлению бизнесом,

предложил 5 основных концепций стратегии1:

1.

Стратегия лидерства по издержкам –

ориентирована на привлечение большего

количества покупателей низкими ценами

на товар/услугу за счет снижения уровня

издержек;

2.

Стратегия дифференциации –

направлена на формирование специфических

черт у товара/услуги компании, выгодно

отличающих их от товаров конкурентов;

3.

Сфокусированная стратегия низких

издержек –

как правило, она ориентирована на узкий

сегмент рынка, где компания обеспечивает

себе преимущество перед конкурентами

по издержкам;

4.

Стратегия дифференциации целевой

установкой, которая является обеспечением

преимущества перед конкурентами на

выбранном сегменте рынка за счет наиболее

полного учета вкуса и требований

потребителей на этом сегменте.

5.

Стратегия оптимальных издержек –

сочетает обеспечение низкого уровня

издержек и дифференциации товаров, что

дает возможность покупателям получить

большую ценность от приобретения товара.

Другой

автор, Джэрард Кэхилл1,

все множество вариантов стратегий

компании сгруппировал в четыре основные

направления в соответствии с масштабами

мероприятий и степенью их риска:

–

стратегия

расширения, под которой понимается

существенное увеличение масштаба

деятельности компании путем выхода на

новые рынки, освоения новой продукции,

внедрения новых технологий. Такая

стратегия, как правило, сопряжена со

значительным объемом инвестиций и,

соответственно, с большим риском;

–

стратегия

стабилизации, которая является менее

рискованной, так как ориентирована на

постепенное наращение и совершенствование

оперативной деятельности компании в

соответствии с его установленной

миссией;

–

стратегия

экономии обладает наименьшей степенью

риска. Она реализуется либо в рамках

действующих целевых установок путем

сокращения или ликвидации низкорентабельных

и убыточных бизнес-операций (внутренняя

экономия), либо на основе пересмотра

целевых установок, и в этом случае она

сопряжена с отказом от производства

определенных товаров, услуг, использования

некоторых технологий или с уходом с

некоторых невыгодных рынков (внешняя

экономия);

–

комбинированная

стратегия, когда стратегические цели

компании, дифференцированные по его

отдельным структурным подразделениям

или бизнес-процессам, одновременно

«вписываются» в две или во все перечисленные

выше стратегии.

|

Стратегические |

Вид стратегии |

|

1.Расширение.

Компания |

1.1.Стратегия

направлена на

1.2.Стратегия

нацелена на |

|

Стабилизация.

Компания нацелена |

2.1.Стратегия

означает

2.2.Стратегия

направлена на |

|

3.Экономия.

Активность |

3.1.Стратегия

основное внимание

3.2.Стратегия

базируется на |

|

4.Комбинация

Компания |

Комбинированная |

Таблица

1. Виды

стратегии в зависимости от выбора

стратегических альтернатив2

Начиная

разработку стратегии, необходимо четко

определить, на каком уровне будет

осуществляться планирование – от этого

зависит последовательность действий

по разработке стратегии. На практике

выделяют четыре уровня стратегического

управления:

1.

Функциональная стратегия – самый

низший, базовый уровень, на котором

подробно рассматриваются функциональные

аспекты деятельности компании, например

такие, как операционная, производственная

и маркетинговая стратегии, а также

стратегия финансирования.

2.

Стратегия бизнес-единицы – обобщает

функциональные стратегии до уровня

набора устойчивых конкурентных

преимуществ отдельной бизнес-единицы.

Для компаний, имеющих одно бизнес-направление,

этот уровень стратегии зачастую является

наивысшим.

3.

Корпоративная стратегия – объектом

являются диверсифицированные корпорации,

объединяющие в своем портфеле набор

бизнес-направлений. Соответственно

стратегия на этом уровне объединяет в

единое целое стратегии нескольких

бизнес-единиц и является наивысшим

уровнем стратегического планирования

для отдельной компании.

4.

Стратегия группы компаний – объединяет

план развития отдельных компаний в

единое целое.

Особое место среди

функциональных стратегий занимает

финансовая стратегия, имеющая в своей

основе такие важнейшие категории, как

финансы, деньги, кредит.

Необходимость

идентификации финансовой стратегии в

рамках общей компании обусловлена:

– диверсификацией

деятельности крупных компаний в плане

охвата ими различных рынков, в том числе

финансовых;

– потребностями в

изыскании источников финансирования

стратегических проектов;

– наличием единой

для всех компаний конечной цели при

выборе стратегических ориентиров и их

оценке – максимизации финансового

эффекта1.

Финансовая

стратегия, главной задачей которой

является достижение полной самоокупаемости

и независимости компании, строится на

определенных принципах организации и

включает в себя следующее:

–

текущее и перспективное финансовое

планирование, определяющее на перспективу

все поступления денежных средств

компании и основные направления их

расходования;

–

централизацию финансовых ресурсов,

обеспечивающую маневренность финансовыми

ресурсами, их концентрацию на основных

направлениях производственно-хозяйственной

деятельности компании;

–

формирование финансовых резервов,

обеспечивающих устойчивую работу

компании в условиях возможных колебаний

рыночной конъюнктуры;

–

безусловное выполнение финансовых

обязательств перед контрагентами;

–

разработку учетно-финансовой и

амортизационной политики компании;

–

организацию и ведение финансового учета

компании и сегментов деятельности на

основе действующих стандартов;

–

составление финансовой отчетности по

компании в целом и сегментам хозяйственной

деятельности в соответствии с действующими

нормами и правилами с соблюдением

требований стандартов;

–

финансовый анализ деятельности компании

и его сегментов (приоритетных хозяйственных

и географических сегментов, прочих

сегментов в составе нераспределенных

статей);

–

финансовый контроль деятельности

компании и всех её сегментов.1

Охватывая

все формы финансовой деятельности

компании, а именно: оптимизацию основных

и оборотных средств, формирование и

распределение прибыли, денежные расчеты

и инвестиционную политику, финансовая

стратегия исследует объективные

экономические закономерности рыночных

отношений, разрабатывает формы и способы

выживания и развития при изменении

условий.

Финансовая

стратегия включает в себя методы и

практику формирования финансовых

ресурсов, их планирование и обеспечение

финансовой устойчивости компании.

Всесторонне учитывая финансовые

возможности фирмы, объективно оценивая

характер внешних и внутренних факторов,

финансовая стратегия обеспечивает

соответствие финансово-экономических

возможностей компании условиям,

сложившимся на рынке. Цели финансовой

стратегии должны подчиняться общей

стратегии экономического развития и

направляться на максимизацию прибыли

и рыночной стоимости компании.

На основании

финансовой стратегии определяется

финансовая политика компании по следующим

основным направлениям финансовой

деятельности: налоговая политика;

ценовая политика; амортизационная

политика; дивидендная политика;

инвестиционная политика.

Финансовая стратегия

определяет поведение компании на рынке,

формирует её рыночную позицию в прямой

зависимости от наличия финансовых

ресурсов, методов и направлений их

использования. От того, насколько

эффективно и целесообразно финансовые

ресурсы трансформируются в основные и

оборотные средства, а также в средства

стимулирования персонала, зависит не

только финансовое благополучие компании,

но, в конечном счете, и устойчивое

положение компании, возможность ее

развития и роста,2

т.е. задача финансовой стратегии состоит

в том, чтобы не только достичь финансового

равновесия, но и защитить компанию на

конкурентном рынке.

Финансовая

стратегия имеет двойственный характер:

с одной стороны – является подчиненной

в рамках общекорпоративной стратегии

компании, с другой стороны – в схеме

принятия решений финансовые решения

выделяются отдельно, являясь критерием

для оценки возможных путей реализации

основных программ и планов компании.

Финансовая

стратегия компании обеспечивает:

–

формирование и эффективное использование

финансовых ресурсов;

–

выявление наиболее эффективных

направлений инвестирования и сосредоточение

финансовых ресурсов на этих направлениях;

–

соответствие финансовых решений

экономическому состоянию и материальным

возможностям компании;

–

определение главной угрозы со стороны

конкурентов, правильный выбор направлений

финансовых действий и маневрирование

для достижения преимущества над

конкурентами;

–

создание и подготовку стратегических

резервов;

–

ранжирование и поэтапное достижение

целей.

Финансовая стратегия

должна соответствовать производственным

задачам и при необходимости корректироваться

и изменяться. Поэтому основные задачи

должны отвечать таким требованиям как:

реалистичность, гибкость, измеримость,

согласованность. Особое внимание при

разработке финансовой стратегии должно

уделяться полноте выявления денежных

доходов, внутренних ресурсов, их

правильному распределению и использованию.

Увеличение

показателей производительности

продукции, выручки, прибыли и т.д. во

времени характеризует экономический

рост компании. Изначально, экономический

рост рассматривался как макроэкономическая

категория, однако впоследствии данный

термин нашел адекватное отражение в

теориях менеджмента. В большинстве

случаев экономический рост компании

трактуется как расширение масштабов

деятельности. Так, например, под

экономическим ростом понимается

постоянное увеличение объемов товаров

и услуг, произведенных за определенный

период времени. Однако в силу цикличности

экономики подобный рост не может быть

постоянным. Уточняется, что экономическим

ростом будет являться долговременные

изменения естественного уровня реального

объема производства, связанное с

развитием производительных сил на

долгосрочном интервале времени. Здесь

уже допускается краткосрочное снижение

ключевых объемных характеристик;

главное, чтобы по истечении достаточно

продолжительного периода времени объемы

производства увеличивались.

В американских

университетских учебниках под

экономическим ростом понимается

способность наращивать объемы продаж,

или по-другому, оборот компании. В

частности, под экономическим ростом

компании понимается показатель того

максимума роста в продажах, которого

может достичь компания при сохранении

пропорций своего финансового состояния.

Это дополнение хорошо иллюстрируется

так называемым «золотым правилом»

экономики предприятия, выраженное

неравенством (1):

|

|

(1) |

||

|

Где |

|

|

темп роста |

|

СА |

|

сумма совокупных |

|

|

ВР |

|

выручка от |

|

|

П |

|

прибыль. |

Неравенство имеет

очевидную интерпретацию. Требование

роста активов вызвано необходимостью

роста производственных мощностей и

других видов ресурсов под планируемый

рост продаж. При этом объем продаж

(выручка от реализации) должен расти

быстрее суммарных активов, что обусловлено

ростом отдачи вложений в активы фирмы

– одни и те же активы производят больше

выручки от продаж. Больший рост прибыли

по сравнению с выручкой от реализации

вызван снижением удельных постоянных

расходов при росте объемов производства

и продаж.

По мнению сторонников

«золотого правила», экономический рост

компании имеет место только тогда, когда

будет соблюдаться взаимосвязанный и

взаимоувязанный рост различных объемных

показателей, аналогичный представленному.

Таким образом,

экономический рост – это интегральная

характеристика деятельности предприятия,

которая должна оцениваться адекватной

системой взаимосвязанных показателей.

Обеспечение

подобной взаимосвязи показателей

достигается в рамках моделирования

экономического роста, в ходе которого

решается вопрос: каковы должны быть

темпы роста ключевых показателей, откуда

их взять? В одних случаях руководствуются

разработанными планами, в других –

данными маркетинговых исследований и

существующими производственными

мощностями, в третьих – имеющимися на

сегодня заказами, в четвертых – указаниями

вышестоящих или материнских компаний.

Вопрос о реалистичности подобных планов

остается открытым, тем не менее,

моделирование должно быть направлено

на достижение целей, стоящих перед

предприятием, среди которых могут быть

конкурирующие между собой, например,

такие как максимизация

прибыли и обеспечение долгосрочного

существования (оптимизация соотношения

рентабельности и ликвидности). Отсюда,

работа над моделями, помимо возможности

получения более эффективного инструмента

управления, должна балансировать цели

предприятия в части продаж, производства,

издержек, инвестиций, источников и

объемов финансировании и т.д.