Метод оценки и управления бизнесом на основе концепции экономической добавленной стоимости EVA (Economic Value Added), разработанный в 1990-х годах, широко используют западные компании. Суть концепции заключается в том, что главный вектор управления бизнесом должен быть направлен на обеспечение роста рыночной стоимости компании и ее акций. В практике российского бизнеса эта концепция еще не так популярна, поэтому подробно рассмотрим еe суть и возможности для эффективного управления компанией.

ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ОЦЕНКИ БИЗНЕСА НА ОСНОВЕ ПОКАЗАТЕЛЯ ЭКОНОМИЧЕСКОЙ ДОБАВЛЕННОЙ СТОИМОСТИ

Термин EVA является товарным знаком компании Stern Value Management, основатель которой Стерн Стюарт внес большой вклад в развитие концепции управления стоимостью компании.

По своей экономической сути показатель EVA базируется на расчете остаточной прибыли RI (residual income) с применением ряда корректировок, рекомендованных Стюартом.

Показатели деятельности компании, формирующие EVA

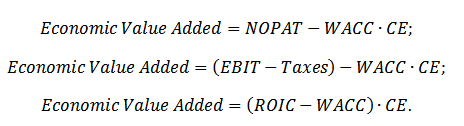

В классическом варианте показатель экономической добавленной стоимости рассчитывают по формуле:

EVA = NOPAT – WACC × Инвестированный капитал.

Поскольку в расчете EVA используют показатели, которые имеют свои расчетные формулы, приведем их расшифровку (табл. 1).

Показатель экономической добавленной стоимости рассчитывают по итогам отчетного года. При необходимости его можно рассчитать и за более короткие временные промежутки.

Полученные расчетные значения показателя EVA можно интерпретировать следующим образом:

- положительное значение показателя EVA говорит о том, что финансовый результат деятельности предприятия увеличивает его условную рыночную стоимость и тем самым создает экономическую прибыль;

- если значение показателя экономической добавленной стоимости отрицательное, можно сделать вывод о том, что полученной прибыли недостаточно для окупаемости вложенного капитала, а условная рыночная стоимость предприятия снизилась по итогам анализируемого периода.

Поскольку значение показателя EVA является составным, то управлять им можно, воздействуя на значения пяти показателей деятельности предприятия, под влиянием которых формируется экономическая добавленная стоимость (рис. 1).

Корректировки показателей перед расчетом EVA

Представленную выше упрощенную модель расчета показателя EVA могут использовать практически все коммерческие предприятия. В классическом виде эта модель разрабатывалась прежде всего для акционерных компаний, поэтому в интерпретации Стерна Стюарта перед проведением расчета экономической добавленной стоимости следует произвести корректировки показателей. Корректировки включают следующие действия:

|

Показатель |

Корректировки (+, –) |

|

EBITDA |

+ Процентные платежи по лизингу |

|

+ Увеличение оценочной стоимости запасов по сравнению с ценой их приобретения |

|

|

+ Амортизация гудвилла |

|

|

+ Увеличение резерва по сомнительным долгам |

|

|

+ Увеличение затрат на НИОКР долгосрочного характера |

|

|

– Величина налоговых обязательств |

|

|

NOPAT |

+ Отсроченные налоговые обязательства |

|

+ Резерв на обесценивание стоимости запасов |

|

|

+ Накопленная амортизация гудвилла |

|

|

+ Краткосрочная задолженность, по которой начисляются проценты |

|

|

+ Долгосрочный заемный капитал |

|

|

+ Капитализированный лизинг |

|

|

+ Текущая стоимость некапитализируемого лизинга |

Управление стоимостью компании на основе EVA

Показатель EVA можно использовать не только в качестве инструмента управления стоимостью компании в текущем моменте. Его можно применять как инструмент прогнозирования стоимости компании в будущих периодах.

Прогнозную стоимость компании определяют по формуле:

Прогнозная стоимость компании = Ранее инвестированный капитал + Текущая добавленная стоимость от капитальных вложений + Сумма будущих добавленных стоимостей от новых инвестиционных проектов.

Управление бизнесом на основе показателя EVA ориентировано в первую очередь на стратегию обеспечения интересов акционеров/собственников компании, поэтому может быть успешно реализовано только при условии достаточной мотивации наемных топ-менеджеров.

Практика работы крупных международных компаний показывает, что наиболее плодотворным в продвижении стратегии EVA является премирование персонала акциями компании. Это формирует у них новое стоимостное мышление.

Сотрудники начинают понимать, что акционерная стоимость компании может увеличиваться как в результате повышения прибыльности хозяйственной деятельности, так и за счет снижения уровня использования капитала.

Статья опубликована в журнале «Планово-экономический отдел» № 5, 2023.

Открыть эту статью в PDF

Формула показателя

Экономическая прибыль, известная также под названием экономическая добавленная стоимость (Economic Value Added, EVA), рассчитывается по следующей формуле:

EVA = NOPAT – WACC * Инвестированный капитал

Этот показатель, как правило, рассчитывают за полный календарный год работы компании, но можно и за меньший период, с соответствующей корректировкой параметров.

Положительное значение EVA указывает на результат деятельности, который увеличивает условную рыночную стоимость предприятия, то есть создает экономическую прибыль. Отрицательное значение EVA указывает на то, что прибыль предприятия недостаточна для окупаемости вложенного в него капитала, и его условная рыночная стоимость снижается.

Хотя термин EVA получил широкое распространение, он является не совсем точным. Правильное название этого показателя — экономическая или остаточная прибыль (residual income, RI). Название же EVA является товарным знаком компании Stern Value Management и под ним подразумевается расчет RI с рядом рекомендованных создателем этой компании корректировок.

Определение параметров для расчета EVA

- NOPAT — чистая операционная прибыль после налога.

Показатель рассчитывается на основе EBITDA компании по следующей формуле:

NOPAT = EBITDA – Амортизация – Налог на прибыль

Где

EBITDA — прибыль до налога, процентов и амортизации

Амортизация — сумма амортизации всех основных средств

Налог на прибыль — сумма налога на прибыль, уплаченного за период

В описанном здесь варианте величина EBITDA может включать прочие (не операционные) доходы и затраты. Возможны и наоборот, варианты, при которых будет использоваться только операционная прибыль.

- Инвестированный капитал — те средства, которые предприятие или холдинг привлекли для финансирования своего бизнеса. Он рассчитывается на основе баланса по следующей формуле:

+ Собственный капитал

+ Суммарные долгосрочные обязательства

+ Краткосрочный долг

– Доля меньшинства

В расчете применяются средние значения за период, которые вычисляются как среднее между значением на начало и на конец периода.

Собственный капитал включает все суммы, входящие в балансе в состав строки «Суммарный собственный капитал»: уставный капитал, добавочный капитал, нераспределенную прибыль, резервы и др.

Суммарные долгосрочные обязательства равны соответствующей строке в балансе и включают долгосрочный долг, отложенные налоговые обязательства и прочие долгосрочные обязательства.

Краткосрочный долг равен аналогичной строке в балансе и включает все виды краткосрочного долга, связанного с прямым или косвенным начислением процентов: кредиты, облигации и др., включая и банковские кредиты, выданные на льготных условиях с процентной ставкой 0%.

Доля меньшинства может отсутствовать в формуле расчета, если соответствующая строка не представлена в балансовом отчете, на основе которого рассчитывается показатель.

Инвестированный капитал может рассчитываться как с учетом краткосрочного долга, так и без него. Подробнее об этом рассказывается в описании ROIC.

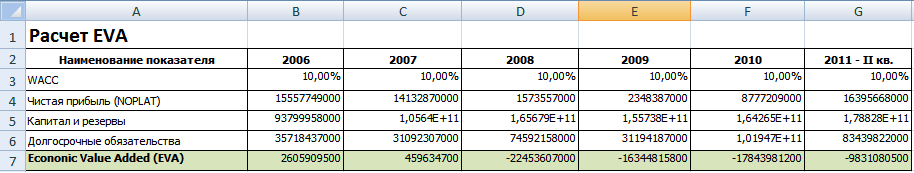

Пример расчета EVA

Предположим, что ставка WACC в компании составляет 10%, и отчетность имеет следующий вид:

Тогда показатель EVA будет выглядеть так (загрузить расчет в Excel):

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Не следует путать с Прибавочной стоимостью — одним из центральных понятий марксистской экономической теории.

Доба́вленная сто́имость — рыночная стоимость продукции, произведённой фирмой, за вычетом понесённых затрат вне фирмы (стоимости приобретённых у поставщиков сырья, материалов, услуг)[К 1].

Экономический смысл[править | править код]

Добавленная стоимость измеряет стоимость, созданную на данном предприятии[К 2]. Она включает до выплаты налогов оплату труда, амортизацию и прибыль. Некоторые виды налогов и стоимость некоторых товаров национальное законодательство может не относить к базе расчёта НДС (например, акциз, медикаменты). Это меняет механизм расчёта налога на добавленную стоимость, но не меняет экономической сути самой добавленной стоимости.

Не следует путать добавленную стоимость с прибавочной стоимостью в трудовой теории стоимости Карла Маркса. Прибавочная стоимость не включает в себя оплату труда (стоимость рабочей силы) и амортизацию, но включает налоги (то есть состоит из прибыли и налогов)[К 3]. Согласно теории Маркса прибавочная стоимость — это стоимость, создаваемая трудом наёмного рабочего сверх стоимости его рабочей силы и безвозмездно присваиваемая капиталистом[К 4].

Применение[править | править код]

В налогообложении[править | править код]

Добавленная стоимость используется во многих странах в качестве базы для расчёта и уплаты налога на добавленную стоимость (НДС). По сути, НДС — это инструмент изъятия в бюджет части добавленной стоимости. [С 1]

В России[править | править код]

Современный (май 2020) Налоговый кодекс РФ явно не раскрывает понятия добавленной стоимости, хотя оно и используется в названии налога (НДС). По существу, налог уплачивается с налоговой базы (стоимость проданных за период товаров, работ, услуг с учётом акцизов, но без НДС), уменьшаясь на сумму налоговых вычетов (суммы НДС, уплаченные за этот же период при приобретении товаров, работ, услуг)[К 5].

При этом в налоговую базу включаются не только операции по коммерческой реализации товаров, работ, услуг, на территории РФ, но также операции[С 2]:

- по безвозмездной передаче товаров, работ, услуг, имущественных прав на территории РФ;

- по производству и передаче товаров для собственных нужд производителя на территории РФ;

- по выполнению строительно-монтажных работ для собственного потребления производителем;

- по ввозу товаров на территорию РФ.

В налоговую базу не включаются операции, не подлежащие налогообложению[С 3]:

- некоторые медицинские товары и услуги, социальные услуги;

- услуги архивариусов, ритуальные услуги;

- перевозка населения пассажирским транспортом, почтовые марки;

- предоставление в пользование жилья;

- азартные игры, лотереи;

- ряд других операций.

В системе национальных счетов[править | править код]

В системе национальных счетов (СНС) добавленная стоимость играет исключительно важную роль, потому что сумма добавленной стоимости всех резидентов с добавлением налогов на продукты и за вычетом субсидий на продукты представляет собой валовой внутренний продукт (ВВП). В СНС выделяется два вида добавленной стоимости:

- Валовая добавленная стоимость — разность между выпуском товаров и услуг и промежуточным потреблением;

- Чистая добавленная стоимость — валовая добавленная стоимость минус потребление основного капитала (амортизация).

При расчёте ВВП используется валовая добавленная стоимость[К 2].

Выпуск товаров и услуг оценивается как сумма, подлежащая получению производителем от покупателя за вычетом налогов, подлежащих уплате, и увеличенная на сумму субсидий, подлежащих выплате производителям как следствие их производства или продажи. Выпуск товаров и услуг, произведённых для собственного использования предприятием-изготовителем, принимается равным сумме затрат на производство, то есть сумме следующих компонентов[К 6]:

- промежуточное потребление;

- оплата труда;

- потребление основного капитала;

- чистый доход на основной капитал;

- другие налоги на производство за вычетом других субсидий на производство.

Промежуточное потребление состоит из стоимости товаров и услуг, которые трансформируются или полностью потребляются в процессе производства в отчётном периоде. Потребление стоимости основных фондов не входит в состав промежуточного потребления[С 4].

Пример расчёта[править | править код]

Рассмотрим вычисление добавленной стоимости на примере[К 7]. Машиностроительный завод в течение года:

- закупил у металлургического предприятия металлопрокат на сумму 1,5 млрд.руб.;

- автомобильные шины у завода резиновых изделий на сумму 0,6 млрд.руб.;

- другие детали для сборки автомобиля у разных поставщиков на сумму 1,2 млрд.руб.;

- расходы на оплату труда рабочих 1 млрд.руб.;

- на обновление основных производственных средств направлено 0,3 млрд.руб.

- изготовил и продал 200 тракторов по 30 млн.руб. каждый, получив от этой деятельности прибыль в размере 1,4 млрд.руб.

Задача: определить размер добавленной стоимости предприятия за отчётный год.

Решение:

Добавленная стоимость равна разнице между выручкой от продаж и стоимостью сырья и материалов (промежуточной продукции), приобретённой у поставщиков.

- Определим выручку завода:

млрд.руб.

- Посчитаем добавленную стоимость:

млрд.руб.

См. также[править | править код]

- Прибавочная стоимость

- Экономическая добавленная стоимость

Примечания[править | править код]

Книги[править | править код]

- ↑

Макконнелл К. Р., Брю С. Л. Часть 2 глава 6 раздел «Валовой внутренний продукт» // Экономикс: принципы, проблемы и политика = Economics: Principles, Problems, and Policies. — пер. 17-го англ. изд. — М.: ИНФРА-М, 2009. — С. 123-125. — 916 с. — 8000 экз. — ISBN 978-5-16-003470-6, ББК 65.5я73. - ↑ 1 2

Глава 6 раздел D «Добавленная стоимость и ВВП» // Система национальных счетов 2008 = System of National Accounts 2008 / под. ред. Ю. Н. Иванова. — Нью-Йорк: Европейская комиссия, МВФ, ОЭСР, ООН, Всемирный банк, 2012. — С. 115-117. — 827 с. — ISBN 978-92-1-461028-1. - ↑

Маркс К., Энгельс Ф. Глава 50 «Видимость, создаваемая конкуренцией» // Капитал. Критика политической экономии = Das Kapital. Kritik der politischen Ökonomie / под ред. Ф. Энгельса. — 2-е изд. — М.: Гос. изд-во политической литературы, 1962. — Т. 3, ч.2. — С. 422-448. — 551 с. — (К. Маркс и Ф. Энгельс. Сочинения). — 119 000 экз. - ↑

Маркс К., Энгельс Ф. Глава 23, раздел 1 // Капитал. Критика политической экономии = Das Kapital. Kritik der politischen Ökonomie / под ред. Ф. Энгельса. — 2-е изд. — М.: Гос. изд-во политической литературы, 1959. — Т. 1. — С. 626-635. — 907 с. — (К. Маркс и Ф. Энгельс. Сочинения). — 135 000 экз. - ↑ Данченко М. А. Глава 4 раздел 4.1 «Налог на добавленную стоимость» // Налогообложение. Электронное учебное пособие. — Томск: ТГУ, 2012.

Архивированная копия. Дата обращения: 5 мая 2020. Архивировано из оригинала 19 октября 2019 года. - ↑

Глава 6 раздел E «Измерение выпуска» // Система национальных счетов 2008 = System of National Accounts 2008 / под. ред. Ю. Н. Иванова. — Нью-Йорк: Европейская комиссия, МВФ, ОЭСР, ООН, Всемирный банк, 2012. — С. 117-124. — 827 с. — ISBN 978-92-1-461028-1. - ↑

Матвеева Т. Ю. Практикум к разделу 2.5 «Понятие ВВП», задача Б10 // Введение в макроэкономику. Учебное пособие / под ред. Е. Н. Ростиславской. — 6-е изд. — М.: Изд. дом ГУ ВШЭ, 2008. — С. 75-83. — 511 с. — 3000 экз. — ISBN 9785759806110.

Статьи[править | править код]

- ↑ Фомина О. А. Налогообложение добавленной стоимости // Налоговый вестник : журнал. — 1998. — № 1. — С. 30-34. Архивировано 5 мая 2020 года.

- ↑ Налоговая база НДС // Главная книга : журнал. — 2018. — 17 декабря. Архивировано 8 мая 2020 года.

- ↑ Григорьева Е. Операции, не подлежащие налогообложению НДС: виды и особенности // НАЛОГ-НАЛОГ.РУ : сайт. — 2020. — 22 января. Архивировано 8 мая 2020 года.

- ↑ Национальные счета России в 1989-1996 годах // Российский статистический ежегодник : Статистический сборник. — М.: Госкомстат России, 1997. — С. 14. — ISBN 5-89476-010-0, ББК 65.051.9(2Р). Архивировано 5 мая 2020 года.

Дополнительная литература[править | править код]

- Добавленная стоимость / А. Е. Косарев // Большая российская энциклопедия : [в 35 т.] / гл. ред. Ю. С. Осипов. — М. : Большая российская энциклопедия, 2004—2017.

В настоящее время все большую актуальность приобретает концепция управления стоимостью компании. В рамках данной статьи определим наполнение концепции управления стоимостью, обозначим инструменты, используемые в рамках данной концепции, и проанализируем методы оценки и управления стоимостью компании основанные на концепции EVA (Economic Value Added) – Экономической добавленной стоимости.

Суть концепции управления стоимостью компании заключается в том, что, управление должно быть нацелено на обеспечение роста рыночной стоимости компании и ее акций. Т.е. все устремления компании, аналитические методы и приемы менеджмента должны быть направлены к одной общей цели: помочь компании максимизировать свою стоимость, строя процесс принятия управленческих решений на ключевых факторах стоимости. В силу огромной практической значимости, вопросы в рамках концепции управления стоимостью получили широкое отражение в научных и практических исследованиях.

Большой вклад в популяризацию стоимостного подхода к управлению внесли сотрудники консалтинговой компании McKinsey. Книга партнеров компании Тома Коупленда (Tom Copeland), Тима Коллера (Tim Koller) и Джека Мурина (Jack Murrin) “Стоимость компаний: оценка и управление” “Valuation: Measuring and Managing The Value of Companies” стала бестселлером деловой литературы во многих странах мира, в т.ч. и в России. Также можно говорить о формировании ряда школ, представленных разными консалтинговыми компаниями, пропагандирующими свои собственные системы управления стоимостью. Оборот этих консалтинговых компаний (Stern Stewart&Co, Marakon Associates, McKinsey&Co, PriceWaterhouseCoopers, L.E.K. Consulting, HOLT Value Associates и др.) Обороты компаний измеряются сотнями миллионов долларов, а число клиентов многими тысячами по всему миру, тратятся огромные средства на исследования проблем управления стоимостью. Все это способствует еще большому росту популяризации концепции управления стоимости как ключевой управленческой парадигмы нашего времени.

Система показателей, характеризующих деятельность компании в рамках концепции управления стоимостью, постоянно обновляется. По мере внедрения современных информационных технологий, появления новых идей показатели становятся все более объективными и сложными (см. Рис. 1).

Рис.1. Дерево показателей, используемых в рамках управления стоимости компании.

В настоящее время концепция стоимости принята экономическим сообществом в качестве базовой парадигмы развития бизнеса. Концепция стоимости советует отказаться от неэффективных бухгалтерских критериев успешности функционирования компании и принимать во внимание только один критерий, наиболее простой и понятный для акционеров и инвесторов – вновь добавленная стоимость.

Значительный вклад в развитие идеи концепции управления стоимостью компании был внесен Беннетом Стюартом (G. Bennett Stewart). Результатом исследований явилась книга “The quest for value: a guide for senior managers”, опубликованная издательством Harper Business в 1990г. Книга по сути явилась результатом деятельности консалтинговой компания Stern Stewart & Co, основанной Стюартом в 80-х гг., имеющей зарегистрированную торговую марка EVA (Economic Value Added). Остановимся более подробно на анализе данной концепции.

Метод оценки и управления стоимостью EVA

Метод оценки и управления стоимостью EVA (Economic Value Added) базируется на концепции остаточного дохода, предложенной Альфредом Маршаллом, которая в силу актуализации со стороны инвесторов вопросов, связанных с максимизацией дохода для акционеров, получила широкое распространение. Разработчиком концепции является Стерн Стюарт, активным внедрением и реализацией концепции занимается Stern Stewart & Co.

Суть показателя EVA

Согласно концепции EVA стоимость компании – представляет собой ее балансовую стоимость, увеличенную на текущую стоимость будущих EVA. Научные исследования, доказали наличие корреляция между EVA и рыночной стоимостью.Stewart (1990, p.215 – 218) изучил данное соотношение среди 618 американских компаний и представил результаты в книге “The quest for value”.

Выводы к которым пришел автор: корреляция между ЕVА и рыночной стоимостью особенно ярко выражена среди американских компаний (данные были с конца 1980-ых). При этом, корреляция между отрицательной ЕVA и отрицательной MVA отсутствует. Данный момент автор объясняет тем, что потенциал ликвидации, восстановления, рекапитализации, или иной кардинальной перестройки влияет на рыночную стоимость компании, данный момент приобретает наибольшую значимость по отношению к компаниями, имеющим значительное количество фиксированных активов.

Остановимся более подробно на анализе основных моментов данной концепции.

Очевидно, что наибольший прирост стоимости любой компании в первую очередь вызван ее инвестиционной активностью, которая может быть реализована как за счет собственных так и за счет заемных источников. Основная идея, обосновывающая целесообразность использования EVA, состоит в том, что инвесторы (в лице которых могут выступать собственники компании) компании должны получить норму возврата за принятый риск. Другими словами, капитал компании должен заработать по крайней мере ту же самую норму возврата как схожие инвестиционные риски на рынках капитала.Если данного момента не происходит, то отсутствует реальная прибыль, и акционеры не видят выгод от инвестиционной деятельности компании.

Таким образом, положительное значение ЕVА характеризует эффективное использование капитала, значение ЕVА равное нулю, характеризует определенного рода достижение, так как инвесторы владельцы компании фактически получили норму возврата, компенсирующую риск, отрицательное значение ЕVА характеризует неэффективное использование капитала.

В рамках макроэкономического масштаба производительность капитала – фактор, оказывающий наибольшее влияние на экономику и как следствие на рост ВВП. Для любой экономики характерен некий “запас” капитала, что приводит к появлению нового ВВП. Чем более производителен капитал, тем больший ВВП мы имеем. Следовательно, достижение максимально возможного положительного значения EVA является не только положительным фактором для акционеров в рамках управления стоимостью компании, но и для всей экономики и важно для каждого конкретного индивидуума в более широкой перспективе. Практически данный момент характеризует возможности наиболее эффективного перераспределения капитала от одной отрасли к другой, что позволяет отрасли развиваться и получать дополнительные доходы.

Вспомним хронологию развития парадигмы определения стоимости и эффективности деятельности компании (См. Табл.1) и остановимся на основных преимуществах показателя EVA перед показателями EPS, ROA (ROI), и CF:

- Показатель EPS (Earnings per share) не дает информации о затратах, связанных с генерацией данного дохода. Если затраты на привлечение капитала (займы, кредиты, облигации) составляют 15%, то 14% норма прибыли фактически не является выгодой в рамках концепции добавленной стоимости

- Показатели ROA (Return on assets) и ROI (Return on investments), более показательны в части характеристики экономической деятельности, но также игнорируют затраты на привлечение капитала. В качестве примера можно привести данные по корпорации IBM. Два года назад ROA равнялось 11%, компания активно привлекала кредиты, но при этом аспект о том, что затраты связанные с привлечением капитала составляют 13% оставался “за кадром”, что приводило к постепенному понижению текущей нормы доходности компании. Крупные компании могут получить кредит под более низкий процент, по сравнению с другими заемщиками, данный момент выглядит весьма соблазнительным в рамках принятия решения о расширении, вместе с тем, не всегда обращается внимание на наличие отрицательной добавленной стоимости

- Показатель дисконтированного денежного потока (FCF), очень близок к показателю добавленной стоимости, но тем не менее не дает возможности получить данные о добавленной стоимости за период времени без прямого сравнения двух величин стоимости компании

Варианты расчета показателя EVA

Существует два основных варианта расчета показателя EVA:

1) EVA = Прибыль после выплаты налогов (NOPAT) – Средневзвешенная стоимость капитала (COST OF CAPITAL) x Инвестированный капитал (CAPITAL employed)

или:

2) EVA = (Норма прибыли (RATE OF RETURN) – Средневзвешенная стоимость капитала (COST OF CAPITAL)) x Инвестированный капитал (CAPITAL employed)

Приведем практический пример расчета. Инвестиции в производство и продажу хот-догов в уличных киосках составляют 1 000 долл. с 5% нормой возврата, при этом, инвестиции с аналогичным уровнем риска могут принести 15%. Таким образом, EVA = (5% – 15%) х 1 000 долл. = – 100 долл. В рамках обозначенного примера, несмотря на то, что бухгалтерская прибыль составит 50 долл. (5% х 1 000 долл.), существует альтернативная возможность заработать 150 долл. (15% х 1 000 долл.), при этом отрицательное значение EVA говорит о том, что совершение данной инвестиции в объеме 1 000 долл. не целесообразно.

Рассмотрим более сложный пример, в части принятия инвестиционного решения на базе показателя добавленной стоимости (EVA).

Компания действует в области производства газированных напитков. Инвестированный капитал на дату оценки составляет 100 млн. долл. Структура инвестированного капитала: 50% собственного капитала, 50% заемного. Стоимость заемного капитала 5%, стоимость собственного капитала 15%. Операционная прибыль компании 11 млн. долл. ROI (return on investment) = 11 млн. долл. / 100 млн. долл. = 11%.

EVA = (ROI – WACC)*CAPITAL = (11%-10%)*100 = 1

Руководитель компании стоит перед необходимостью осуществления инвестиции в объеме 25 млн. долл., связанной с приобретением нового оборудования. Предлагается осуществление данной инвестиции в полном объеме за счет получения кредита. Финансовый расчет показывает, что рентабельность инвестиции составляет 6%.

Таким образом, общий объем инвестированного капитала с учетом новой инвестиции составит 125 млн. долл., (40% собственного капитала, 60% долга). Величина ожидаемой операционной прибыли составит 11 + 6%*25 = 12,5, норма возврата на весь инвестированный капитал составит 12,5/125 = 10%, WACC снизится и составит: 0,4*15+0,6*5% = 9%.

EVA = (ROI – WACC)*CAPITAL = (10%-9%)*125 = 1,25

Очевидно, что действия руководителя в части осуществления инвестиции приводят к увеличению Добавленной стоимости, что в свою очередь повлечет увеличение стоимости компании для акционеров.

Факторы, определяющие EVA

Вернемся к формированию показателя EVA и отразим взаимосвязь между EVA и основными факторами, участвующими в формульном расчете. В рамках управления стоимостью компании указанные факторы могут быть детализированы исходя из более мелких составляющих.

Рис.2. Основные факторы, формирующие EVA.

Увеличивая значение EVA, путем воздействия на факторы, участвующие в модели, менеджер увеличивает стоимость компании.

Таким образом, показатель EVA может быть увеличен:

- за счет увеличения дохода от реализации и уменьшения величины затрат (экономия и оптимизация текущих издержек (сокращение нерентабельных производств и т.п.))

- за счет оптимизации затрат на капитал.

Возвращаясь к ранее рассмотренному примеру, еще раз следует отметить, что действия руководителя Компания в области производства газированных напитков в корректны, приводят к увеличению стоимости компании. Дальнейшее увеличение возможно за счет оптимизации ассортиментной политики, экономии и оптимизации текущих издержек и т.п.

Необходимо отметить высокую чувствительность показателя добавленной стоимости к изменению стоимости капитала. Приведем данные по трем крупным компаниям при изменении стоимости капитала на 3% (от 9% до 15%).

Табл.1. Данные по компаниям Coca-Cola, TRW, Ford.

| Наименование компании | NOPAT 1996г. ($млрд.) | Добавленная стоимость если затраты на капитал увеличатся на 3% | Добавленная стоимость если затраты на капитал уменьшатся на 3% |

| Coca-Cola | $ 3 253 | $1 862 | $ 2 418 |

| TRW | $ 743 | – $ 97 | $ 237 |

| Ford | $ 7 078 | – $ 89 | $ 3,271 |

Оценка бизнеса компании на основе показателя EVA

С помощью показателя EVA также можно рассчитать стоимость компании.

Стоимость компании (Firm Value) =

Ранее инвестированный капитал (Capital Invested in Assets in Place)

+ Текущая добавленная стоимость

от капитальных вложений (PV of EVA from Assets in Place)

+ Сумма текущих добавленных стоимостей

от новых проектов (Sum of PV of EVA from new projects)

Приведем практический пример расчета стоимости бизнеса компании с использование модели EVA: Выручка от реализации компании составляет 1 000,00 долл. в 1-ый год, 1 200,00 долл. во второй, 1 500,00 долл. в третий, 1 500,00 долл. начиная с четвертого года и до конца деятельности компании. Период прогнозирования – 6 лет. Доля EBIT 20% от выручки, налог на прибыль 24%, WACC 15%. Инвестированный капитал 1 500,00 долл. в первый год, 1 600,00 долл. во второй, 1 200,00 долл. с третьего года. Рассчитать EVA по годам в прогнозном и постпрогнозном периоде, получить стоимость компании с помощью модели EVA.

Табл.2. Оценка стоимости бизнеса компании.

| Показатель | 1 | 2 | 3 | 4 | 5 | 6 | Постпрогноз |

| Выручка от реализации | 1 000 | 1 200 | 1 500 | 1 5000 | 1 500 | 1 500 | 1 500 |

| EBIT | 200 | 240 | 300 | 300 | 300 | 300 | 300 |

| 200,00 | 300,00 | 270,00 | 275,00 | 280,00 | 500,00 | 500,00 | |

| NOPAT | 152 | 182 | 228 | 228 | 228 | 228 | 228 |

| IC | 1 500 | 1 600 | 1 200 | 1 200 | 1 200 | 1 200 | 1 200 |

| Плата за капитал | 225 | 240 | 180 | 180 | 180 | 180 | 225 |

| EVA | -73 | -58 | 48 | 48 | 48 | 48 | -73 |

| PVEVA | -63 | -44 | 32 | 27 | 24 | 21 | -63 |

| EVAпост | 138,34 | ||||||

| Стоимость бизнеса компании | 1 606,83 |

СПРАВОЧНО: скорректированная величина первоначального инвестированного капитала 1 470 долл.

Необходимо учитывать, что простота расчета показателя EVA является лишь кажущимся явлением. Разработчиком данной модели (Stewart G. Bennett) предусматривается перечень возможных поправок и корректировок величины NOPAT и инвестированного капитала, участвующих в расчете.

Прибыль от продаж, скорректированная на % (EBIT или Operating profit after depreciation and amortization)

+ Процентные платежи по лизингу (Implied interest expense on operating leases)

+ Увеличение по сравнению с ценой приобретения запасов, учтенных по методу LIFO (Increase in LIFO reserve)

+ Амортизация Гудвилла (Goodwill amortization)

+ Увеличение резерва по сомнительным долгам (Increase in bad debt reserve)

+ Увеличение затрат на НИОКР, долгосрочного характера (Increase in net capitalized research and development)

– Величина гипотетических налогов (Hypotical taxes или Cash operating taxes)

NOPAT

Балансовая стоимость обыкновенных акций (Book value of common equity)

+ Привилегированные акции (Preferred stock)

+ Доли меньшинства (Minority interest)

+ Отсроченные налоги (Deferred income tax reserve)

+ Резерв ЛИФО (LIFO reserve)

+ Накопленная Амортизация Гудвилла (Accumulated goodwill amortization)

+ Краткосрочная задолженность, по которой начисляются проценты (Interest-bearing short-term debt)

+ Долгосрочный заемный капитал (Long-term debt)

+ Капитализированный лизинг (Capitalized lease obligations)

+ Текущая стоимость некапитализируемого лизинга (Present value of non capitalized leases)

Использование показателя EVA в системе управления стоимостью компании

В рамках управления стоимостью компании EVA используется: при составлении капитального бюджета, при оценке эффективности деятельности подразделений или компании в целом, при разработке оптимальной и справедливой системы премирования менеджмента. Преимущества применения данной концепции в рамках управления стоимостью компании связаны с адекватным и нетрудоемким определением с помощью данного показателя степени достижения подразделением, фирмой или отдельным проектом цели по увеличению рыночной стоимости.

Преимущества EVA перед ROI

Целесообразность создания системы премирования на базе EVA можно оценить на следующем примере.

Широко применяемым критерием поощрения менеджеров подразделений является рентабельность инвестиций (ROI). Менеджер подразделения, ROI которого равно 2%, будет стараться реализовать любой инвестиционный проект, который позволит хотя бы немного поднять рентабельность инвестиций (почти не учитывая значение net present value, NPV, чистая настоящая стоимость). Наоборот, менеджер подразделения с высоким ROI будет проявлять некоторый консерватизм из-за опасения снижения этого показателя. Ситуация, когда менее прибыльные подразделения “агрессивно” инвестируют, в то время как наиболее успешные инвестируют слишком осторожно, очевидно, не желательна для акционеров.

Преимущества EVA перед NPV

Традиционный NPV-анализ требует расчета необходимой величины инвестиций с точным определением объема и времени денежных потоков по периодам. Расчет показателя добавленной стоимости, так же как и показателя NPV, можно проводить по каждому отдельному периоду функционирования компании без дополнительного учета минувших событий и предсказания будущего, а просто исходя из оцененной на основе бухгалтерских данных величины задействованного капитала. При этом, с помощью EVA значительно легче проводить сравнительный анализ плановых показателей инвестиционного проекта с фактически достигнутыми результатами, показатель EVA позволяет наглядно зафиксировать данные, позволяющие сделать вывод о степени эффективности отдельной инвестиции или их совокупности в конкретном периоде времени.

Несмотря на ряд очевидных преимуществ, следует зафиксировать ряд недостатков показателя EVA:

- на величину показателя EVA (как и любого показателя, базирующегося на концепции остаточного дохода) существенно влияет первоначальная оценка инвестированного капитала (если она занижена, то созданная добавленная стоимость высокая, если завышена, то наоборот низкая). При этом, автором данной модели (Bennet Stuart) предлагается ряд корректировок балансовой величины инвестированного капитала, что также может принести дополнительный субъективизм в расчеты и не отражение реальной рыночной ситуации

- основная часть добавленной стоимости в рамках модели EVA приходится на постпрогнозный период, что представляет собой “корректировку” – на “неучет” реальной стоимости инвестированного капитала в добавленных стоимостях прогнозного периода

Для того чтобы снять определенную субъективность в расчетах, BennettStewart рекомендует оценивать не абсолютное значение EVA, а ежегодные прирост этого показателя (Change in EVA/Change in RI).

ВЫВОДЫ:

Таким образом, Economic Value Added

- является инструментом для измерения “избыточной” стоимости, созданной инвестициями

- является индикатором качества управленческих решений: постоянная положительная величина этого показателя свидетельствует об увеличении стоимости компании, отрицательная – о снижении,

- служит инструментом, для определения нормы возврата на капитал (ROC), выделяя часть денежного потока, заработанного за счет инвестиций,

- базируется на стоимости капитала, как средневзвешенном значение различных видов финансовых инструментов, используемых для финансирования инвестиций,

- позволяет определять стоимость компании, а также позволяет оценивать эффективность отдельных подразделений компании (отдельных имущественных комплексов),

- вместе с тем, содержит ряд ограничений, оговоренных ранее.

Источник: материалы журнала “Финансовый менеджмент”

Автор: О.Щербакова

Главная » ⚡ Инвестиционный анализ » Экономическая добавленная стоимость — EVA. Формула. Анализ и пример расчета для ОАО «АЛРОСА»

На чтение 6 мин Просмотров 89.2к.

Поговорим про такой важный критерий оценки стоимости предприятия как – экономическая добавленная стоимость (Economic Value Added). Рассмотрим формулу расчета данного показателя, методы его анализа и управления. Проведем сопоставительный анализ с другими подходами оценки компании.

Содержание

- Экономическая добавленная стоимость. Определение

- EVA против Чистой прибыли

- Формула расчета экономической добавленной стоимости

- Что показывает экономическая добавленная стоимость?

- Пользователи показателем экономическая добавленная стоимость предприятия

- Economic Value Added в системе Value Based Managment

- Экономические исследования важности показателя экономической добавленной стоимости

- Пример расчета EVA для ОАО «АЛРОСА»

- Рычаги управления в модели EVA

Экономическая добавленная стоимость. Определение

В современной экономической среде экономическая добавленная стоимости является показателем оценки ценности компании/предприятия для собственников/акционеров.

Экономическая добавленная стоимость (англ. EVA, Economic Value Added) – показатель экономической прибыли предприятия после выплаты всех налогов и платы за весь инвестированный в предприятие капитал.

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

EVA против Чистой прибыли

В отечественной практике для оценки эффективности деятельности предприятия зачастую используют чистую прибыль. Зарубежные экономисты/финансисты чаще используют показатель добавленной стоимости для оценки компаний. Не следует путать экономическую добавленную стоимость и бухгалтерскую прибыль, так бухгалтерская прибыль отражается в балансе предприятия как итоговый результат ее финансово-хозяйственной деятельности (чистая прибыль — стр. 2400), а экономическая добавленная стоимость показывает реальную способность предприятия создавать прибыль на имеющийся капитал. Более подробно про чистую прибыль, ее виды и направления использования читайте в моей статье: «Чистая прибыль предприятия. Формула. Методы анализа и цели использования«.

Формула расчета экономической добавленной стоимости

Экономическая добавленная стоимость показывает превышение чистой операционной прибыль после уплаты налогов и затратами на использование капитала. Формула расчета EVA представлена ниже:

NOPAT (англ. Net Operating Profit Adjusted Taxes) – прибыль от операционной деятельности после уплаты налогов, но до процентных платежей (NOPAT=EBIT(операционная прибыль)–Taxes (налоговые платежи));

WACC (англ. Weight Average Cost Of Capital) – средневзвешенная стоимость капитала, и представляет собой стоимость собственного и заемного капитала, то есть норма прибыли, которую хочет получить собственник (акционер) на вложенные деньги;

CE (англ. Capital Employed, Invested Capital, Capital Sum) – инвестиционный капитал, является суммой совокупных активов (Total Assets) из расчета на начало года за вычетом беспроцентных текущих обязательств (кредиторской задолженности поставщикам, бюджету, полученных авансов, прочей кредиторской задолженности). В балансе инвестиционный капитал представляет собой сумму строк «Капитал и резервы» (стр. 1300) и «Долгосрочные обязательства» (стр. 1400).

Для расчета средневзвешенной стоимости капитала (WACC) воспользуемся следующей формулой:

Где: Re ,Rd – ожидаемая/требуемая доходность собственного капитала и заемного соответственно;

E/V, D/V – доля собственного и заемного капитала в капитале предприятия;

t – процентная ставка налога на прибыль.

Что показывает экономическая добавленная стоимость?

Экономическая добавленная стоимость показывает эффективность использования предприятием своего капитала, показывает превышение рентабельности предприятия над средневзвешенной стоимостью капитала. Чем выше значение экономической добавленной стоимости, тем выше эффективность использования капитала у предприятия. Эффективность определяется за счет превышения рентабельности и стоимости капитала (заемного и собственного). Большие значения EVA свидетельствую о высокой норме добавочной прибыли на капитал. Сравнение EVA нескольких предприятий позволяет выбрать более инвестиционно привлекательное.

Показатель EVA отражает различные категории деятельности предприятия: инвестиционную привлекательность, конкурентоспособность, финансовую устойчивость, платежеспособность, устойчивость развития и рентабельность. На рисунке показана схематично взаимосвязь между EVA и другими характеристиками предприятия.

Пользователи показателем экономическая добавленная стоимость предприятия

Пользователями данного критерия являются акционеры, топ менеджеры, инвесторы, которые оценивают изменение EVA, как интегрального критерия экономической привлекательности и эффективности развития предприятия.

| Пользователи | Цели использования |

| Акционеры/Собственники | Оценка экономической добавленной стоимости, анализ основных факторов формирования ее, повышение своей привлекательности для инвесторов. |

| Топ менеджеры | Оценка экономической добавленной стоимости предприятия и разработка управленческих задач, регламентов, планов и нормативов для повышения данного показателя. |

| Стратегические инвесторы | Оценка эффективности использования предприятием своего капитала, осуществление слияния и поглощения перспективных компаний. |

Economic Value Added в системе Value Based Managment

На основе показателя EVA строится система управления предприятием VBM (Value Based Management). Данная система управления предприятием основывается на максимизации экономической добавленной стоимости. Цель всех управленческих решений на предприятии – это рост стоимости для акционеров и собственников. Финансы служат созданию положительного дохода от инвестирования над вложенным капиталом. В данной системе корпоративное управление служит для разработки системы измерений вклада менеджеров в рост стоимости компании и системы их материальной мотивации и поощрения.

Экономические исследования важности показателя экономической добавленной стоимости

Так в своей работе Gabriela Chmelíková (в 2008 году) доказала, что показатель EVA имеет сильную корреляционную связь с такими классическими показателями как ROA и ROE. Это доказывает, что показатель EVA лучше отражает настроение акционеров, чем традиционные меры. Исследования Klapper, Love , Jang, Kim (2005) доказали коэффициент EVA имеет положительную корреляцию с объемом продаж, ливериджем, возраст и размер компании/предприятия. Особенно сильное влияние на показатель EVA оказывает корпоративное, выраженное коэффициентом Дж. Тобина (Q). Данные исследования еще раз доказывают важность данного показателя, характеризующего эффективность деятельности предприятия.

Пример расчета EVA для ОАО «АЛРОСА»

Для того, чтобы лучше понять смысл экономической добавленной стоимости (EVA) разберем на практическом примере как происходит построение данного показателя. Так как все показатели строятся по международной отчетности, то они не совсем точно совпадают с отечественными аналогами. В результате в упрощенном варианте получится следующая формула:

Economic Value Added = Чистая прибыль – WACC*(Капитал и резервы + Долгосрочные обязательства)

В таблице ниже показан расчет EVA для предприятия ОАО «АЛРОСА».

Чистая прибыль предприятия берется из строки баланса 2400 и является итоговым результатом деятельности организации (NOPLAT).

Сумма «капитал и резервов» и «долгосрочных обязательств» формируют инвестиционный капитал предприятия (CE).

Для расчета WACC можно сравнить показатели ROE (рентабельность капитала, уровень прибыльности) для аналогичных предприятий данной отрасли. В данном примере была взята рентабельность управления капиталом предприятия (как собственным, так и заемным) в размере 10% годовых.

Economic Value Added = B4-B3*(B5+B6)

Рычаги управления в модели EVA

На основе выше приведенной формулы можно выделить основные рычаги и факторы управления экономической добавленной стоимостью (NOPLAT, WACC и CE):

- повышение прибыльности/рентабельности предприятия за счет увеличения объема продаж. Это может быть достигнуто развитием маркетинговых стратегий продвижения продукции. Второе направление это уменьшение затрат при производстве продукции за счет использования новых технологий, материалов, сырья, высококвалифицированного персонала и т.д.;

- управление стоимостью заемного капитала: уменьшение процентной ставки за счет перекредитования, получения международного/национального кредитного рейтинга;

- управление размером капитала. Ликвидация низкорентабельных активов, поиск новых направлений вложения капитала.

Резюме

Для устойчивого развития компании/предприятия необходим единый критерий оценки ценности для собственников, который позволяет связать стратегический уровень управления и оперативный. Показатель экономической добавленной стоимости (EVA), является одним из самых распространенных показателей для собственника в оценки стоимости своего бизнеса. На основе показателя EVA строится модель управления предприятием VBM (Value Based Managment), где все показатели предприятия влияют на изменения добавленной стоимости. Для стимулирования менеджеров в действиях направленных на рост стоимости, на основе этой модели разрабатываются различные системы оценки вклада и денежного поощрения.

Автор: к.э.н. Жданов Иван Юрьевич

_2023-19(%D0%A2%D0%B0%D0%B1%D0%BB%D0%B8%D1%86%D0%B0).jpg)

_2023-20(%D0%A0%D0%B8%D1%81%D1%83%D0%BD%D0%BE%D0%BA).jpg)