Оценивать эффективность работы предприятия не всегда легко. Для этого используют множество маркетинговых и финансовых метрик, каждая из которых имеет значение при определенных условиях. Один из таких параметров – выручка.

В этой статье рассмотрим, что такое выручка, какие функции она выполняет, из каких элементов состоит, как рассчитывается и в чем разница между выручкой и прибылью, доходами, ведь эти понятия часто путают начинающие бизнесмены.

Что такое выручка

В классическом понимании выручка – это средства, полученные компанией от продажи товаров или услуг. Она может выражаться в виде наличных денег или находиться на счету компании. В обоих случаях ее размер складывается из сумм всех чеков за период.

В некоторых случаях к выручке относятся и другие средства, которые получила организация в ходе коммерческой деятельности. Так, различают три вида выручки в зависимости от источников ее получения.

- Выручка от основной деятельности – включает полученные деньги за продажу продуктов по основному направлению деятельности.

- Инвестиционная выручка – заработок, полученный в результате вложения средств в другие проекты, продажи заранее приобретенных материальных и нематериальных активов, долгосрочных ценных бумаг.

- Финансовая выручка – результат участия организации в краткосрочных финансовых вложениях, выпуска таких же ценных бумаг, предоставления краткосрочных кредитов под процент.

Выручка не может быть отрицательной. Она всегда больше 0 (получены какие-то деньги) или равна ему (выручка отсутствует).

Зачем рассчитывать выручку

Размер выручки интересует не только владельца бизнеса или акционеров компании, но и ее партнеров, инвесторов, кредиторов. Ориентируется на сумму вырученных средств и управляющий аппарат.

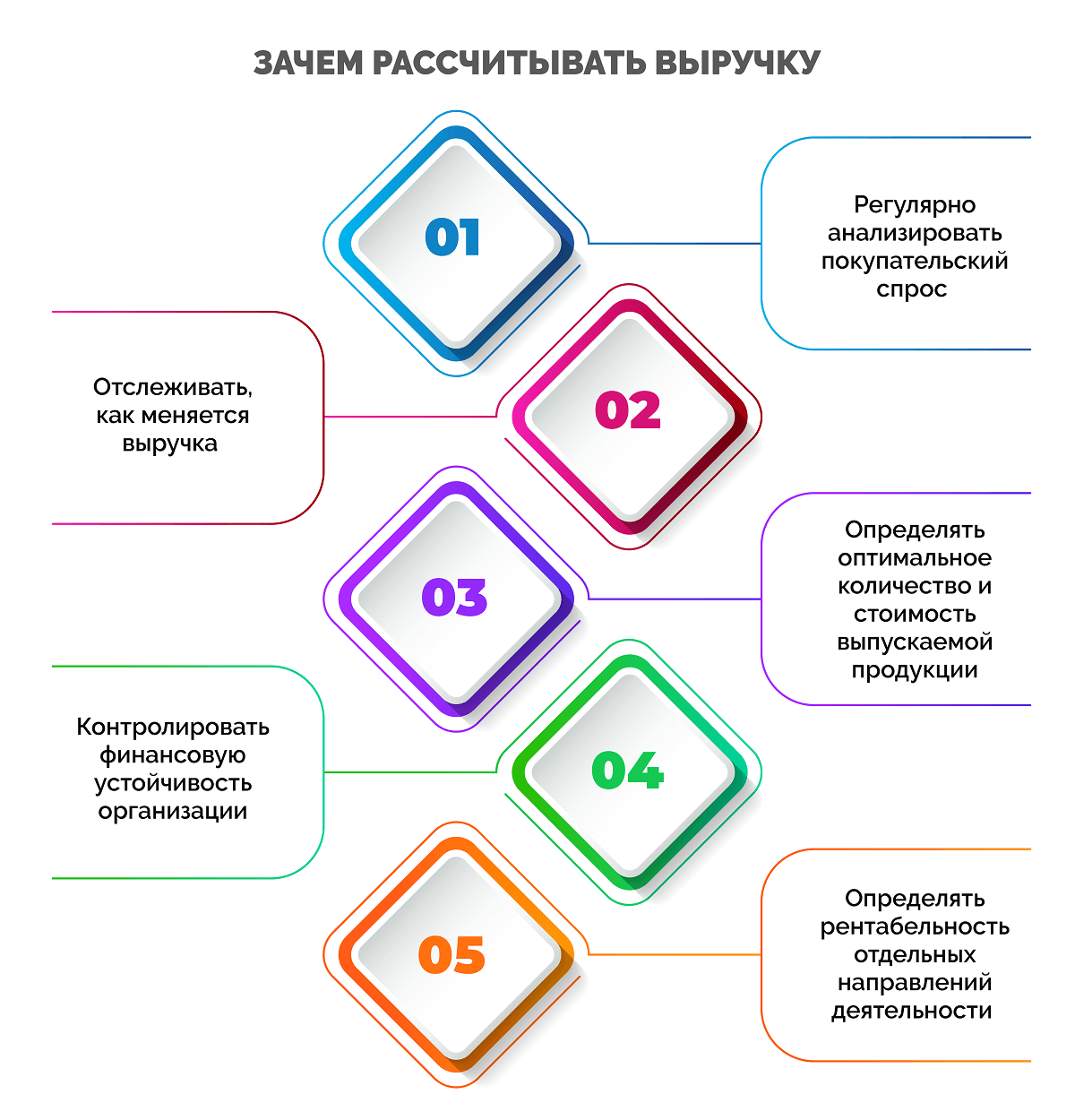

Рассчитывать выручку нужно, чтобы:

- регулярно анализировать покупательский спрос на те или иные продукты компании для определения ценовой политики и корректировки ассортимента;

- отслеживать, как меняется выручка с течением времени, для планирования производства, закупок и продаж;

- определять оптимальное количество и стоимость выпускаемой продукции, которую гарантированно раскупят;

- контролировать финансовую устойчивость организации, вовремя рассчитываться с поставщиками и кредиторами, выплачивать заработную плату и премии;

- определять рентабельность отдельных направлений деятельности компании, производства или всего предприятия.

Выручка отражает эффективность продаж, поэтому важно ее контролировать. Отсутствие дохода – сигнал к тому, что нужно пересмотреть политику компании, найти уязвимые места и что-то изменить в работе.

Функции выручки

Данный финансовый показатель – основа для компенсации всех затрат бизнеса. Если фирма работает, расходует средства, но не имеет финансовой выручки, это приводит к долгам и в конечном итоге к банкротству.

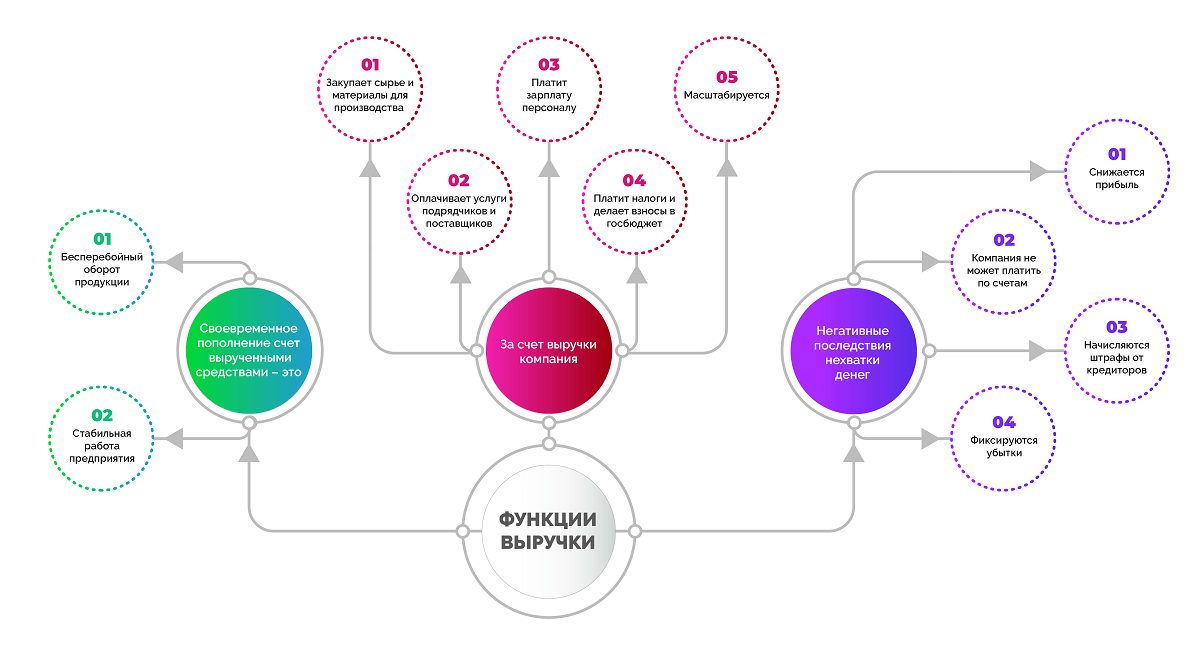

Своевременное пополнение счета вырученными средствами – это:

- бесперебойный оборот продукции;

- стабильная работа предприятия.

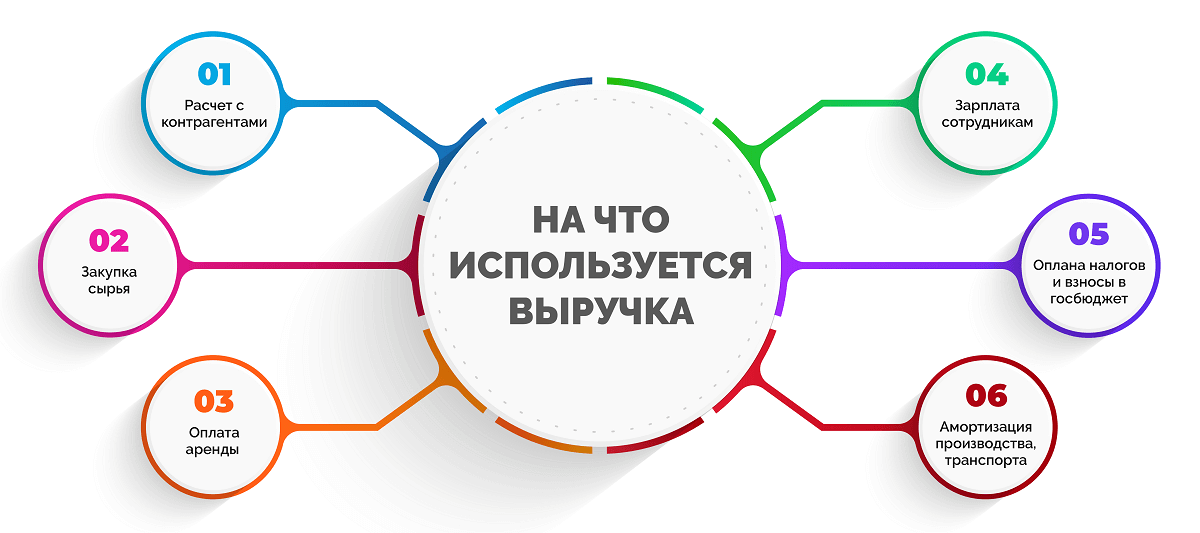

За счет выручки и дохода компания:

- закупает сырье и материалы для производства или готовые товары для перепродажи;

- оплачивает услуги подрядчиков, поставщиков и других контрагентов;

- платит зарплату персоналу;

- платит налоги и делает обязательные взносы в государственный бюджет;

- масштабируется.

При регулярном получении выручки в достаточном объеме бизнес имеет возможность нормально работать и развиваться. Если же вырученных средств не хватает или доход поступает с опозданием, это приводит к ряду негативных последствий:

- снижается прибыль;

- компания не может платить по счетам и выполнять обязательства перед контрагентами;

- начисляются штрафы от кредиторов;

- фиксируются убытки.

Жизнеспособность бизнеса, который не получает выручку своевременно и в достаточной сумме, ставится под угрозу, поскольку работа и развитие предприятия неразрывно связана с расходами.

Методы расчета выручки

Бухгалтерский учет предполагает два метода определения суммы выручки:

- По оплате (кассовый) – учет вырученных средств осуществляется в день их поступления в кассу или зачисления на расчетный счет.

- По отгрузке (метод начисления) – выручка учитывается в момент перехода права собственности (при поставке/отгрузке) без детализации даты оплаты.

Не все организации могут учитывать вырученные средства по первому методу. Ограничения связаны со сферой работы и суммой выручки. Кассовый метод недоступен для:

- кредитных и финансовых организаций, банков;

- компаний, которые контролируют зарубежные организации;

- фирм, занимающихся добычей углеводородного сырья;

- компаний, деятельность которых основана на договоре доверительного управления имуществом или простого товарищества;

- предприятий, среднеквартальная выручка которых за последний год не превышает 1 млн руб. без учета НДС.

Предприниматель имеет право сам выбирать способ фиксации дохода, если организация не входит в перечень тех, которые обязаны учитывать вырученные средства исключительно по отгрузке.

В случае, если в учетной политике закреплен кассовый метод учета, но в очередном квартале сумма выручки превысила 1 млн р., компания обязана перейти на метод начисления, а также пересчитать по нему всю выручку с начала года и налоговые отчисления.

Плюсы и минусы методов учета выручки

Рассмотрим положительные и отрицательные стороны каждого метода учета вырученных средств в виде таблицы.

|

Плюсы |

Минусы |

|

|

Кассовый метод (по оплате) |

Налогом облагается меньшая сумма дохода за счет учета лишь фактически вырученных средств |

Прибыль для уплаты налога снижается только в момент оплаты. Не учитываются важные активы (имущество, ТМЦ и пр.). Отсутствие учета отгрузки товаров не позволяет контролировать кредиторскую и дебиторскую задолженности в расчетах с контрагентами. Доходы и расходы могут относиться к разным отчетным периодам. |

|

Метод начисления (по отгрузке) |

Уменьшает доход для целей налогообложения. |

Доходом считается вся выручка, в т. ч. за отгруженные, но неоплаченные товары. |

Методы расчета выручки в бухгалтерском учете

В бухгалтерском учете применяются все те же методы расчета: кассовый и метод начисления. Принцип их уже описан выше в статье.

Особенность в том, что в бухучете выручкой считают не поступления денежных средств от любой продажи, а только поступления от основной деятельности компании.

Выручка по правилам бухучета исчисляется в денежном эквиваленте и признается в размере, равном сумме полученных денежных средств, стоимости имущества или величине дебиторской задолженности. При этом в отчетности не отражается НДС и другие косвенные налоги.

Составляющие выручки

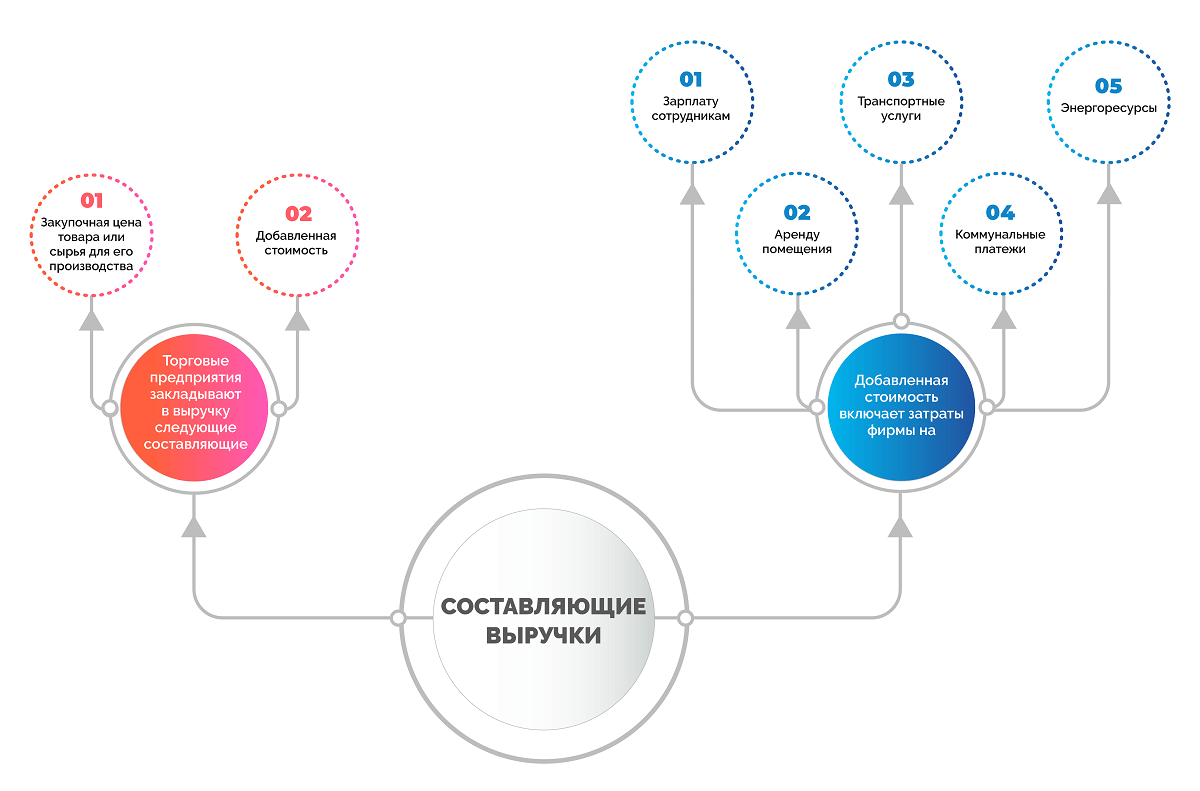

Торговые предприятия закладывают в выручку следующие составляющие:

- закупочная цена товара или сырья для его производства;

- добавленная стоимость.

Добавленная стоимость включает затраты фирмы на:

- зарплату сотрудникам;

- аренду помещения;

- транспортные услуги;

- коммунальные платежи;

- энергоресурсы и т. д.

В бухгалтерском учете составляющими выручки также являются дебиторская задолженность и прочие активы, которые были переданы в компанию в качестве оплаты. При этом авансовые платежи выручкой не считаются.

Основные источники выручки

Некоторые ошибочно считают, что выручка – это только деньги в кассе. На самом деле, в зависимости от деятельности предприятия, доход может поступать на счет из разных источников.

- Основная деятельность – продажа товаров и услуг.

- Финансовая деятельность – доход от операций с финансами, например, проценты по депозиту.

- Инвестиционная деятельность – доход от операций с ценными бумагами, акциями, незадействованными активами компании, например, продажа части акций.

Общая выручка считается как сумма доходов, полученных из каждого источника.

Как рассчитать выручку: формула и примеры

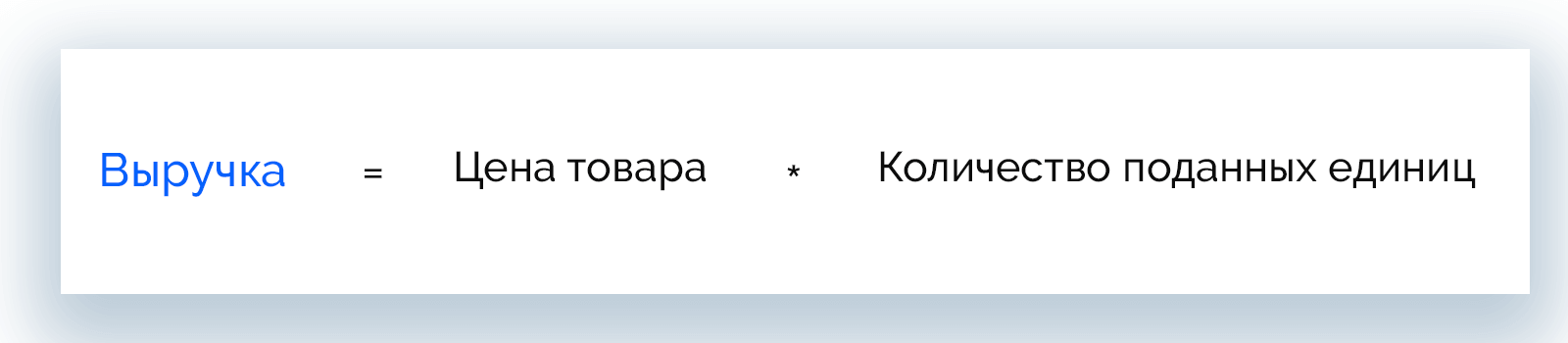

Для расчета выручки торговые предприятия применяют общую формулу, которая дает понимание суммы, полученной от продажи определенного количества товара.

Выручка = Цена товара * Количество поданных единиц

Вот, как это выглядит на примере розничного магазина.

Магазин «Олимп» за день продал:

- 8 кг сахара по 50 р.;

- 2 кг колбасы по 350 р.;

- 16 батонов по 20 р.;

- 7 пакетов молока по 70 р.

Рассчитаем выручку магазина за рабочий день:

Выручка = 8 * 50 + 2 * 350 + 16 * 20 + 7 * 70 = 1 910 р.

Если в течение дня цена товара изменилась, то рассчитывается выручка для товара, проданного по старой цене, затем по новой, полученные результаты суммируются.

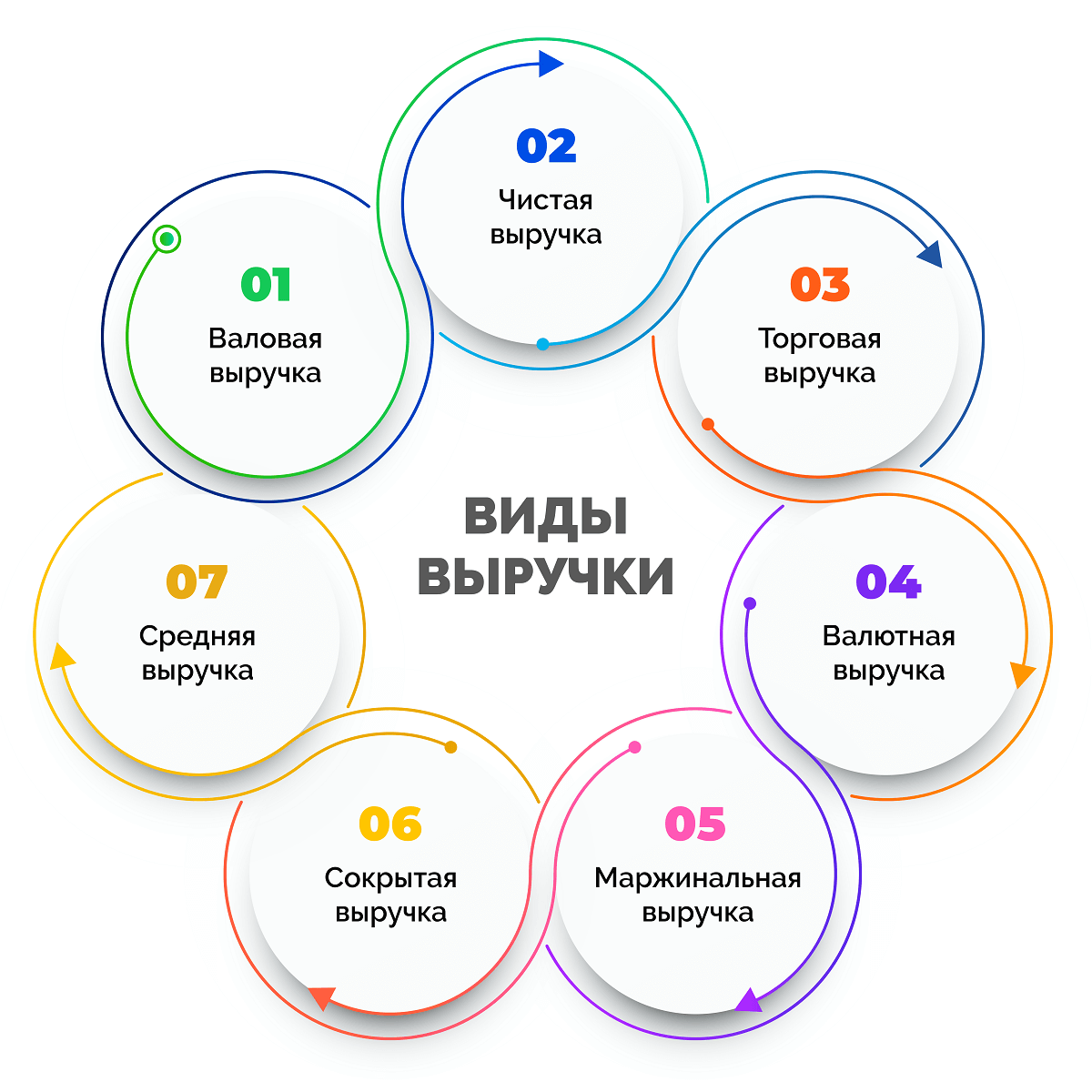

Виды выручки

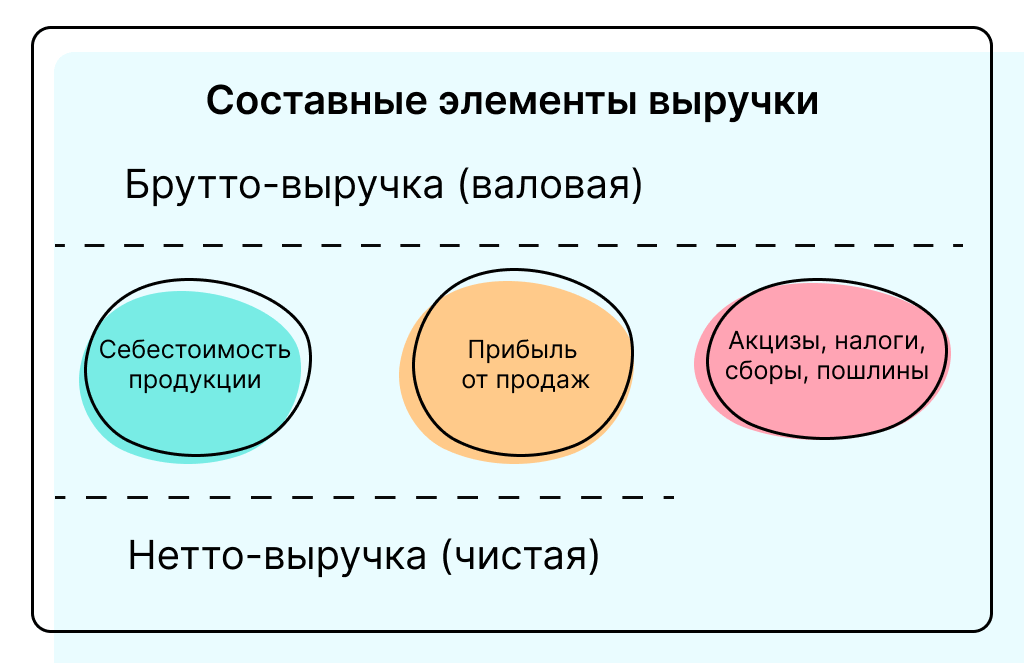

В зависимости от составляющих выручки, различают несколько ее видов:

- валовая;

- чистая;

- торговая: от реализации услуг ломбардов;

- валютная:

- маржинальная;

- сокрытая;

- средняя.

Читайте далее отдельно по теме о каждом виде выручки.

Валовая выручка

Валовая выручка имеет множество названий: общая, совокупная, выручка-брутто. Она включает абсолютно все поступления денег на счет и/или в кассу, в т. ч. от продажи товаров, незадействованных активов, инвестиций, вложений в ценные бумаги и т. д.

Валовая выручка = Ʃ выручка по всем операциям

Пример. Предприятие за месяц реализовало товары на сумму 150 000 р., получило дивиденды в размере 30 000 р., а также доход 40 000 р. за сдачу в аренду неиспользуемой площади. Месячная валовая выручка составит:

150 000 + 30 000 + 40 000 = 220 000 р.

Полную совокупную выручку предприятие может использовать для расчета по обязательным платежам с партнерами, контрагентами, кредиторами, сотрудниками, государством.

Чистая выручка

Чистая выручка или выручка-нетто – разница между валовой выручкой и обязательными издержками. Служит основой для формирования внутреннего бюджета и показателем прибыльности бизнеса.

Анализируя чистую выручку, можно получить представление о размере будущей прибыли, рентабельности проекта и всей компании.

Чистая выручка = Валовая выручка – НДС – Акцизы – Скидки клиентам – Стоимость возвращенных товаров

Пример. Продовольственный магазин за день работы получил в кассу 350 000 р. Из этих денег предстоит заплатить НДС в размере 70 000 р., акциз на алкоголь и табачную продукцию на сумму 67 000 р. Один покупатель сделал возврат товара на сумму 430 р. Также были проданы акционные товары, скидка на которые суммарно составила 2 100 р. Рассчитаем размер чистой выручи.

350 000 – 70 000 – 67 000 – 2 100 – 430 = 210 470 р.

Торговая выручка

Торговая / розничная выручка или выручка от реализации продукции – ее получают прежде всего розничные торговые предприятия и общепиты. При этом возможен как наличный расчет с клиентами, так и безнал.

Торговая выручка рассчитывается по данным кассового аппарата, с которого в конце рабочего дня снимаются показания.

Торговая выручка = Сумма продаж на конец дня – Сумма продаж на начало дня

Пример. Кафе «Олимп» перед открытием зафиксировало суммарную выручку 1 245 300 р. После закрытия в конце дня сумма полученного дохода составила 1 462 200 р. Рассчитаем торговую выручку кафе за рабочий день.

1 462 200 – 1 245 300 = 216 900 р.

Выручка от реализации услуг ломбардов

Это сумма, полученная от клиентов за оказанные услуги хранения и оценки имущества, которое принято ломбардом в обеспечение долга, а также проценты от предоставленных краткосрочных займов.

Выручку от реализации услуг ломбардов можно считать разновидностью торговой выручки.

Валютная выручка

Когда компания ведет экспортную деятельность и получает оплату в иностранной валюте, у нее появляется валютная выручка. В таких условиях должен быть открыт валютный счет в банке, при котором банковская организация открывает дополнительный транзитный счет для зачисления платежей в иностранной валюте.

Валютная выручка-брутто = Ʃ Полученные валютные средства

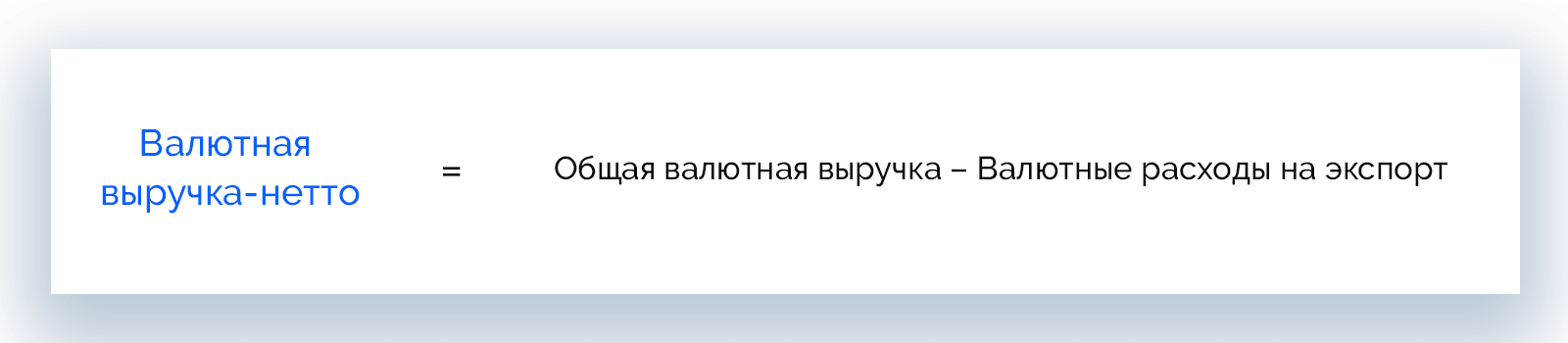

Валютная выручка-нетто = Общая валютная выручка – Валютные расходы на экспорт

Пример. Компания поставляет за границу оборудование. За второй квартал 2021 года было продано 6 станков по $15 000. Экспортные издержки составили $2 500 на каждый станок.

Общая валютная выручка = 6 * 15 000 = 90 000 $

Чистая валютная выручка = 90 000 – 2 500 * 6 = 75 000 $

Маржинальная выручка

Маржинальная выручка образуется как результат реализации одного дополнительного товара или услуги.

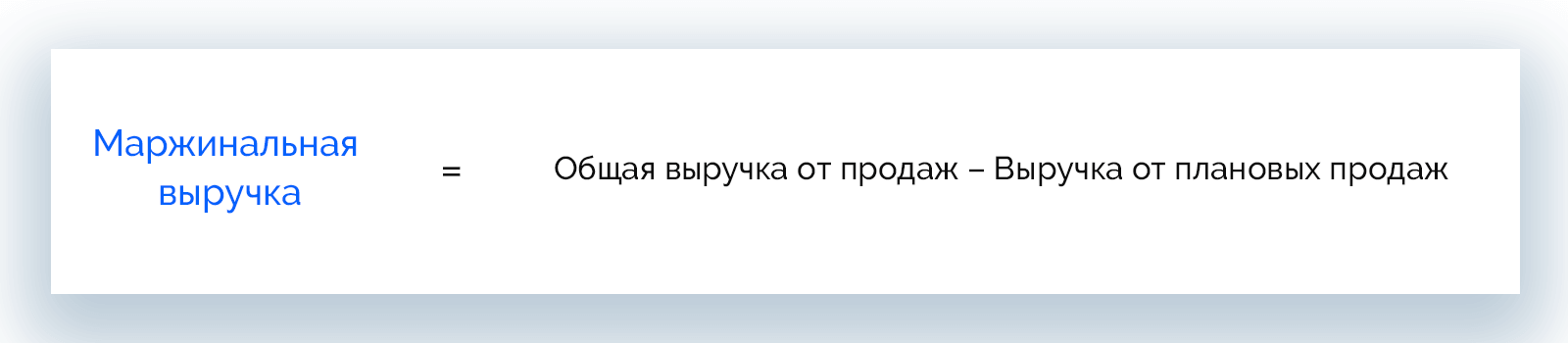

Маржинальная выручка = Общая выручка от продаж – Выручка от плановых продаж

Пример. Менеджер по продажам перевыполнил план, реализовав в течение месяца 40 единиц техники стоимостью 50 000 р. каждая. Норма составляла 30 единиц.

Маржинальная выручка = 40 * 50 000 – 30 * 50 000 = 500 000 р.

Сокрытая выручка

Сокрытой называют выручку, которая не была отражена в бухгалтерской отчетности или скрывалась под видом неосуществленных операций.

Выручку скрывают, как правило, с целью ее использования в незаконном денежном обороте или прямого воровства.

Средняя выручка

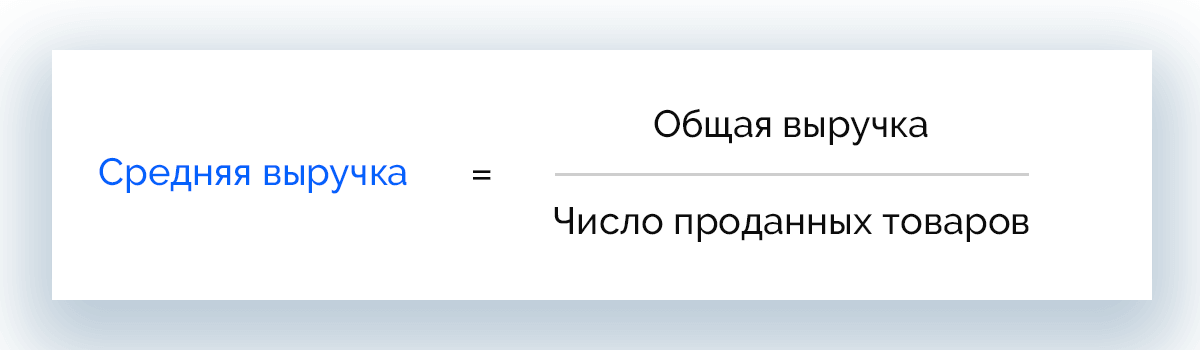

Средняя выручка рассчитывается в основном для мониторинга динамики продаж в разных периодах и понимания, насколько эффективно осуществляется реализация товаров и/или услуг.

Средняя выручка = Общая выручка / Число проданных товаров

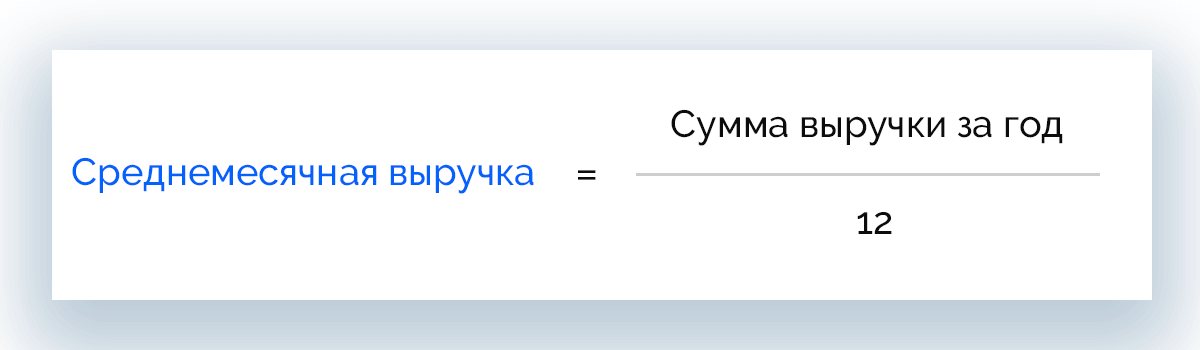

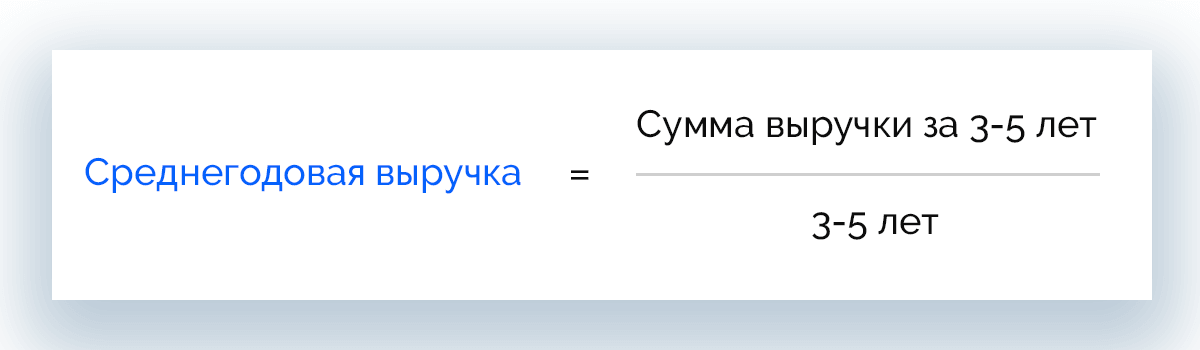

Также рассчитывают среднемесячную и среднегодовую выручку по следующим формулам:

Среднемесячная выручка = Сумма выручки за год / 12

Среднегодовая выручка = Сумма выручки за 3-5 лет / 3-5 лет

Последние два расчета дают понимание о том, будут ли продажи эффективными в долгосрочной перспективе.

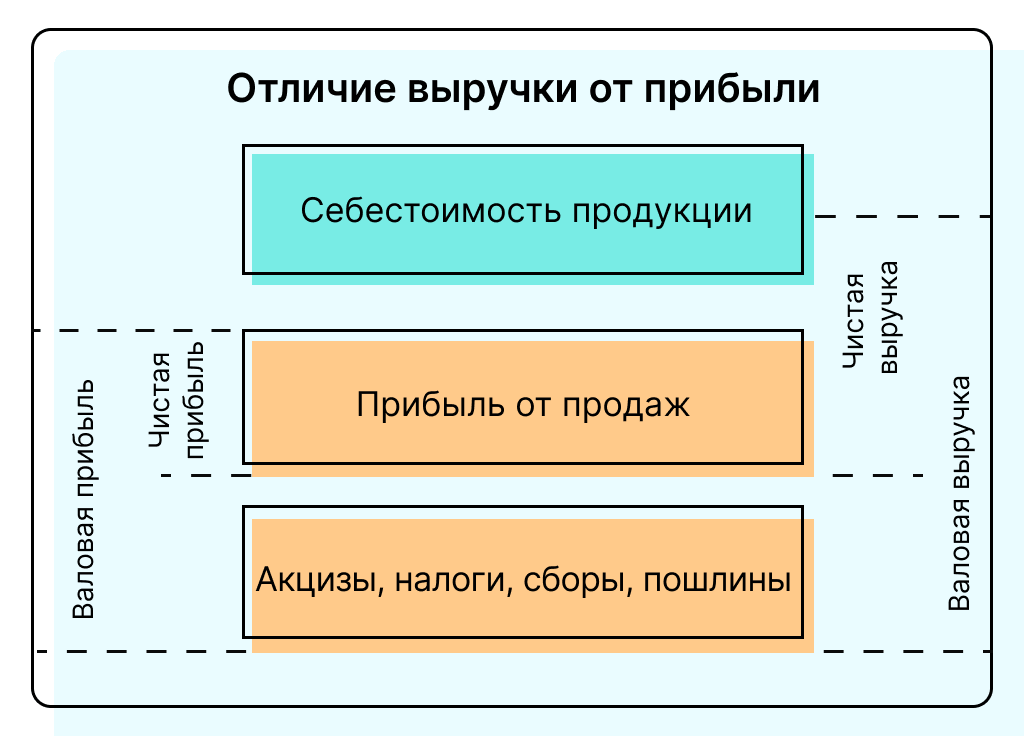

Различия между выручкой, доходом и прибылью

Многие считают синонимами понятия «выручка», «доход» и «прибыль». Эти термины хоть и неразрывно связаны, не являются одним и тем же, а имеют массу принципиальных различий.

Основные отличия выручки от прибыли и дохода удобно представить в виде таблицы.

|

Выручка |

Доход |

Прибыль |

|

Деньги от продаж по основному направлению деятельности предприятия |

Доход = Выручка + Все поступления, которые влияют на размер капитала |

Прибыль = Доход – Издержки |

|

Всегда больше или равна 0 |

Всегда больше или равна 0 |

Может быть отрицательной |

|

Может быть реальной и потенциальной |

Может быть реальным и потенциальным |

Только реальная |

|

Показывает, насколько эффективна основная деятельность |

Показывает, насколько эффективно работает организация в целом |

Служит конечным результатом работы компании |

|

Деньги |

Деньги или имущество |

Абсолютное значение |

|

Основной источник формирования внутренних финансовых ресурсов предприятия |

Имеет отношение к физическим и юридическим лицам |

Учитывает все расходы организации |

Взаимосвязь выручки и видов прибылей

Выручка лежит в основе различных видов прибыли и служит одним из основных показателей результативности работы компании. Рассмотрим возможные взаимосвязи.

- Маржинальная прибыль – составляет разницу между выручкой и переменными расходами и показывает, насколько эффективно реализуются товары и услуги.

- Операционная прибыль – рассчитывается как маржинальная прибыль минус постоянные расходы, отражает эффективность основного вида деятельности предприятия.

- Прибыль до налогообложения – это операционная прибыль за вычетом внереализационных расходов. Именно к последним относятся неустойки, штрафы, издержки на проведение финансовых операций и пр.

- Чистая прибыль – конечный финансовый результат, образуется путем вычета всех затрат из выручки компании.

Выручка в бухгалтерской отчетности

Выше в статье уже было сказано, что бухгалтерский учет понимает под выручкой только доход, полученный в результате основной деятельности компании. Все остальные финансовые поступления фиксируются в рамках других статей доходов.

Выручка по стандартам МСФО и РСБУ

Отражение выручки в бухучете согласно стандартам МСФО и РСБУ происходит по-разному в зависимости от критерий ее признания. Так, в России этот вопрос в национальном масштабе регулирует норматив ПБУ 9/99, в международном – IFRS 15.

Существует ряд условий, при выполнении которых в бухучете признается выручка:

- компания, согласно договору, имеет законное право на получение выручки;

- размер выручки фиксирован;

- своевременно отгружен товар или оказана услуга;

- реализация товара или услуги служит основанием для роста экономических выгод предприятия;

- можно просчитать расходы на реализацию услуги или товара.

Если любое из этих условий не выполняется, по бухгалтерским документам вместо выручки будет признана кредиторская задолженность.

Процесс признания выручки в МСФО включает 5 шагов:

- Признание коммерческого соглашения с прописанными условиями предоставления услуг или поставки товаров, а также их оплаты.

- Фиксация обязательств, которые предстоит выполнить в рамках контракта.

- Фиксация договорной стоимости.

- Перераспределение на обязанности к выполнению стоимости каждой договорной операции.

- Признание выручки по факту выполнения каждой операции.

Договоры с отсрочкой оплаты в МСФО и РСБУ учитываются по-разному.

- МСФО – применяется метод дисконтирования, согласно которому договоры приравниваются к финансовым соглашениям.

- РСБУ – применение метода дисконтирования не практикуется.

Отражение общей выручки в бухгалтерских документах:

- МФСО – отчет о прибылях и убытках, в млн рублей;

- РСБУ – отчет о финансовых результатах, в тыс. рублей.

Выручка в консолидированном балансе

Консолидированный баланс сводят преимущественно крупные предприятия, которым присуща сложная структура капитала. В этом документе выручка отражается не только общей суммой, но также расписываются доходы с каждого источника получения прибыли, например:

- розничная продажа энергоресурсов;

- оптовая продажа энергоресурсов;

- розничная продажа мощностей;

- оптовая продажа мощностей;

- продажа горячей воды;

- прочая выручка.

Благодаря подробным данным можно определить направления, которые приносят компании большую часть дохода.

На что используется выручка

Получение выручки – одновременно завершение одной операции и начало целого ряда распределительных процессов. Компании используют доходы на формирование собственного капитала, а также:

- расчет с контрагентами;

- закупку сырья, материалов, комплектующих, запчастей, энергоресурсов для ведения основной деятельности;

- оплату аренды и коммунальных платежей;

- выплату зарплаты сотрудникам;

- оплату налогов и взносов в государственный бюджет;

- амортизацию производства, транспорта.

Все это достигается путем своевременного получения выручки. Если по какой-то причине получение вырученных средств задерживается, компания может потерпеть убытки.

Анализ выручки

Отслеживая показатель выручки, можно оценить эффективность работы компании, ее полезность для региональной и даже национальной экономики. При росте общей выручки можно сделать вывод о востребованности товаров или услуг, реализуемых предприятием.

Для мониторинга динамики выручки применяют горизонтальный анализ, в рамках которого показатели сравниваются по периодам.

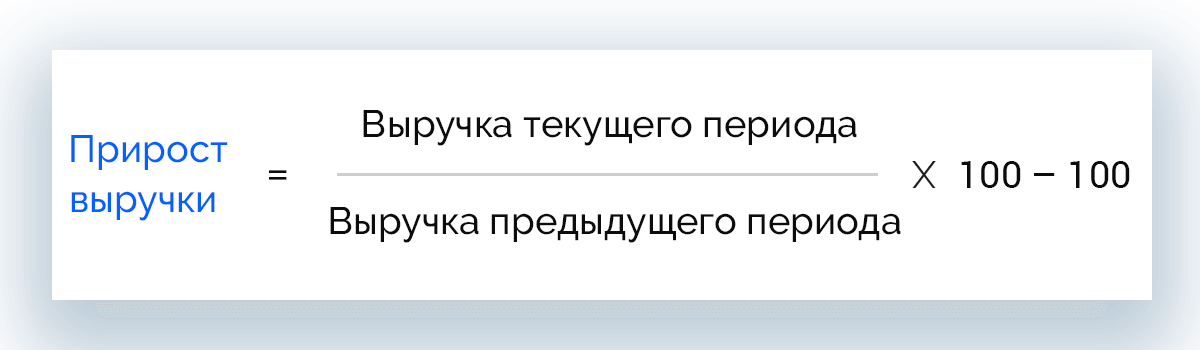

Также анализируют прирост выручки, который рассчитывают по формуле:

Прирост выручки = Выручка текущего периода / Выручка предыдущего периода * 100 – 100

В данном случае динамика может быть положительной или отрицательной.

Структурный анализ

Структурный анализ обычно проводится после горизонтального и предполагает определение удельного веса прибыли и издержек в общей массе доходов. При этом базой для расчета может служить выручка или совокупные доходы. Определяют:

- валовую прибыль;

- прибыль от продаж;

- чистую прибыль.

В качестве дополнительных параметров рассчитывают:

- коэффициент достаточности выручки для компенсации издержек на поддержание деятельности компании:

Кдв = Выручка / (Себестоимость продаж + Коммерческие расходы + Управленческие расходы)

- коэффициент операционного риска – позволяет оценить влияние накладных расходов:

Кор = Валовая прибыль / Чистая прибыль

Оптимально, чтобы этот коэффициент был меньше 2,5. Если значение превышает 5, это говорит о критически высоких затратах.

Внутренний анализ

Внутри организации выручка рассчитывается более детально. Чаще определяют:

- общую выручку;

- среднюю выручку;

- предельную выручку.

На основании полученных данных проводится подробный внутренний анализ доходов, устанавливается точка безубыточности, составляется план производства, определяется, насколько целесообразно увеличивать выпуск товаров.

Анализ взаимосвязи выручки и прибыли

Выручка и прибыль неразрывно связаны, но о прямой зависимости этих величин говорить не приходится, поскольку имеет место т. н. эффект операционного рычага. Речь о следующем: когда растет выручка, прибыль растет еще интенсивнее. Это связано с присутствием постоянных расходов компании в структуре затрат.

Рассчитывается как соотношение валовой маржи и прибыли предприятия.

Эффект рычага показывает, на сколько вырастет прибыль при росте выручки на 1%.

Обязательный аудит

Компании подлежат обязательному аудиту при следующих условиях:

- организация является акционерным обществом;

- организация является государственной и занимается решением масштабных задач либо осуществляет специфическую деятельность;

- проводятся торги с участием ценных бумаг;

- годовая выручка превышает 400 млн рублей;

- балансовые активы предприятия составляют 60 млн рублей на конец года.

Причины снижения выручки

Нередко компании сталкиваются с проблемой снижения выручки. Рассмотрим главные причины, по которым предприятии теряют доход.

- Договоры с клиентами заключены или продлены неверно.

- Не соблюдаются пункты контракта, связанные с качеством и ассортиментом товара, объемом поставок, сроками отгрузки.

- Клиенты отказываются от новых поставок из-за избытка товара на складах.

- Нарушения и ошибки при проведении расчетов с контрагентами.

- Плохо изучен покупательский спрос.

- Плохое исследование рынков сбыта.

- Отсутствие запасов продукции.

- Реализация товаров с истекшими сроками годности.

- Невыполнение заказов повышенной срочности.

- Неквалифицированные или пассивные маркетологи.

- Непродуманная реклама.

Способы увеличения выручки

Повысить выручку компания может, если будет:

- улучшать качество продукции и наращивать объемы, готовые к отгрузке;

- рационально задействовать площади, мощности, материалы;

- сдавать в аренду или продавать неиспользуемые материальные активы, оборудование;

- контролировать диверсификацию производства;

- стимулировать рост рыночных показателей;

- снижать себестоимость единицы продукции;

- снижать внепроизводственные расходы и потери;

- увеличивать производительность труда персонала;

- внедрять инновации и повышать технологический уровень производства.

Часто задаваемые вопросы

Составляется прогноз по итогам выручки за прошлые периоды и фактических продаж. Учитываются также различные факторы влияния: инфляция, спад/расширение производства, колебания спроса и т. д.

Объем выручки – это понятие, которое включает все финансовые требования компании к клиентам (как оплаченные, так и неоплаченные) за определенный период.

Самый простой способ – специальные сайты, которые платно предоставляют информацию о финансовых показателях компаний. Для этого на сайте нужно указать название или ИНН предприятия. В отношении розничных магазинов хорошо работает вариант подсчета среднего чека. В этом случае нужно совершить покупку в конце рабочего дня и узнать, сколько чеков было пробито за день (порядковый номер покупателя указывается в чеке). Умножив это число на сумму среднего чека, можно узнать примерную выручку магазина, а затем при необходимости подсчитать его прибыль.

Простыми словами прибыль – это чистые деньги, которые получает предприятие в результате своей работы. Обычно падение этого показателя связано с высокой себестоимостью товаров или услуг. Снизить ее можно путем закупки более дешевых (но не уступающих по качеству) материалов, комплектующих, сырья.

Необходимая валовая выручка – это средства, которые понадобятся предприятию для осуществления основной деятельности. Этот термин касается предприятий, работающих в сферах электроснабжения, водоотведения, водоснабжения и используется в нормативных актах правительственного назначения.

- Строка 2110 формы №2 «Отчет о финансовых результатах».

- Годовая оборотно-сальдовая ведомость, счет 90: из общей суммы вычесть значение счета 90.30 (НДС).

- Программа «1С бухгалтерия»: Финансы – Отчеты по финансам – Анализ доходов и расходов.

В точке безубыточности (порог рентабельности) компания уже окупила вложенные средства, но еще не получила прибыль. Определить выручку, которую нужно получить до момента нарастания прибыли, можно так:

- в натуральном измерении: Постоянные затраты / (Цена единицы товара – Переменные затраты);

- в деньгах: Выручка * Постоянные затраты / (Выручка – Переменные затраты).

Заключение

Выручка – один из важнейших показателей работы коммерческой организации. Ее планирование и анализ позволяют контролировать объемы прибыли, учитывать нюансы, которые имеют значение при формировании ее размеров, а также постоянно держать руку на пульсе.

Алексей Ефремов

Финансовый консультант

Все статьи автора

Нашли ошибку в тексте? Выделите нужный фрагмент и нажмите

ctrl

+

enter

Выручка — это весь объём денежных средств, которые компания или предприниматель получают от основной деятельности. При этом учитывают все формы наличных и безналичных расчетов.

Простейшая формула для расчёта выглядит так:

Выручка = число проданных товаров × стоимость единицы продукции

Например, предприниматель продаёт деревянные конструкторы, каждый из которых стоит 2 000 рублей. За месяц он продал 15 товаров. Соответственно, общая выручка составляет 30 000 рублей.

Но выручка — это не все деньги, которые есть у вас на счетах. Если часть денег у вас поступает в качестве предоплаты, то к выручке они не относятся, в B2B вообще выручку считают, когда подписан акт выполненных работ. То есть, пока вы не исполнили свои обязательства в полном объёме, деньги не совсем ваши.

Например, клиент заказал на вашем сайте букет цветов и оплатил его. Деньги пришли на ваш счёт, всё хорошо. Но оказывается, что у вас нет каких-то составляющих для букета. Или курьер, пока вёз букет, весь его поистрепал ¯_(ツ)_/¯. Деньги придётся вернуть.

Хорошо, если деньги ещё у вас на счету, а не потрачены. Иначе можно оказаться в неприятной ситуации, когда клиент требует вернуть предоплату, а вам нечего возвращать.

Зачем считать выручку

Это ключевой показатель деятельности бизнеса. Если ее нет, значит продаж в анализируемый период времени не было совсем. И это тревожный сигнал. А вот стабильность и рост вырученных средств указывают на непрерывность товарооборота и развитие предприятия.

Понятие вырученных средств применяют в бухгалтерском учёте. Подробные отчёты по показателю помогают решить следующие задачи:

Оценить работу компании. Расчет показателя в динамике позволяет сделать выводы об успешности бизнеса.

Сравнить масштабы деятельности разных компаний. В таких рейтингах, как Эксперт-400, The Global 2000, Global 500 | Fortune и других это один из ключевых показателей.

Анализировать динамику спроса на продукты компании. Изучив динамику показателя, можно разработать стратегический производственный план, установить этапы развития на ближайшее время, создать план закупок, внести изменения в работу сайта и рассчитать бюджеты на маркетинг.

Спортивный магазин готовится к сезону с учетом динамики выручки на определенные товары. Весной продают самокаты и велосипеды, а зимой — лыжи и сноуборды

Определить стоимость продуктов и объём производства. Руководствуясь показателем, устанавливают расценки на товары и услуги, выясняют, какой объём производимых продуктов потребуется для получения прибыли.

Максимальная выручка от продажи детского оборудования приходится на лето. Поэтому завод-изготовитель всегда оценивает работу в прошлом сезоне, чтобы запланировать объем производства в следующем

Прежде всего размер вырученных средств интересен руководству компании. Но эти сведения могут запрашивать кредиторы, инвесторы и деловые партнёры. Поэтому компании часто демонстрируют динамику показателя, когда создают публичные кейсы о своей работе.

Как и остальные базовые финансовые показатели, выручку компаний формата ПАО можно узнать из бухотчетности. Она доступна в свободном доступе на интернет-страницах компаний (раздел для акционеров) или на специальных сайтах по раскрытию информации. Для ООО и ИП узнать бухгалтерскую информацию можно через сайт ФНС.

Виды выручки

Отвечая на вопрос «что такое выручка», учитывайте различные варианты определения. Чаще всего считают валовую или чистую выручку.

Валовая выручка

Это все средства от продажи товаров и услуг.

Показатель объединяет себестоимость, налоговые платежи, обязательные отчисления в бюджет, нераспределенную прибыль.

Другое название — общая, либо выручка-брутто. Она влияет на формирование фондов оплаты труда и возмещение затрат компании.

Чистая выручка

Это валовая выручка за минусом НДС, акцизов и налоговых выплат.

Нужна для определения прибыльности или убыточности компании. Именно этот показатель в основном формирует доходы предприятия. Он отображает реальное состояние бизнеса.

Составляющие валовой и чистой выручки

Разница между валовой выручкой и себестоимостью продукции показывает валовую прибыль, или маржу — сумму денег, которую получит компания после продажи товара или услуги. Чистая выручка за вычетом себестоимости продукции отражает чистую прибыль.

Элементы разных типов выручки и прибыли

Выручка и прибыль: в чем отличия

Понятия часто путают или отождествляют. Рассмотрим их наиболее очевидные отличия.

| Отличия выручки и прибыли | ||

| Критерий | Выручка | Прибыль |

| Значение | Бывает положительная либо нулевая.

В прошлом месяце компания продавала свою продукцию и получила выручку. А в этом месяце продаж не было, значит, вырученных средств тоже нет. |

Может быть положительной, нулевой и отрицательной.

Владелец интернет-магазина с полученной прибыли оплатил содержание сайта и работу сотрудников, а вот на оплату складского хранения денег не хватило. То есть показатель прибыли — отрицательный. |

| Особенности расчета | Для расчёта нужно знать данные по продажам по основной деятельности.

Все продажи компании проходят через CRM. Можно просмотреть количество закрытых сделок и их суммы, чтобы подсчитать общий объем вырученных средств. |

Чтобы посчитать объём прибыли, нужно знать размер доходов и расходов.

Для подсчёта прибыли данных из CRM недостаточно. Потребуется аналитика всей деятельности предприятия, чтобы определить все расходы. |

| Потенциальность | Если компания продаёт продукцию в рассрочку или с отсрочкой платежа, реальных денег на счетах может не быть. Но поскольку товары доставлены покупателям и компания выполнила свои обязательства, то существует гарантия получения денег в установленный договором срок.

Например, компания передала покупателю партию товара по договору с отсрочкой платежа. Фактически деньги ещё не получены, но оплата должна поступить. То есть дебиторская задолженность становится потенциальной выручкой. |

Прибыль считают только по фактическому поступлению средств. Пока деньги от продажи не получены, их нельзя признать прибылью.

Например, компания располагает некоторой суммой дебиторской задолженности. Теоретически это деньги, которые будут выручены с продаж. Но пока долги не погашены, прибыли нет. |

Выручка показывает, на какую сумму бизнес реализовал товаров или услуг. Прибыль отражает, какая часть осталась после погашения расходов предприятия.

Соотношение прибыли к себестоимости, выраженное в процентах, показывает рентабельность деятельности.

Важно понимать, что если бизнес продаёт товары или услуги, то выручка у него есть всегда . А вот прибыли при этом может не быть. В подобной ситуации необходимо работать над уменьшением себестоимости продукта, оптимизировать расходы или поднять цены.

Как рассчитать выручку

Общую выручку считают по формуле, приведённой в самом начале. Нужно умножить количество реализованных товаров на стоимость одной единицы продукции.

Кажется, что ничего сложного в расчёте нет. Но упомянутая потенциальность может стать причиной путаницы в бизнес-учёте. К примеру, в этом месяце компания сочла выручкой только реально полученные средства, а в следующем — все основные фактические доходы и дебиторскую задолженность.

Поэтому в коммерческом учёте всегда используют один из двух возможных методов расчёта. Выбранный вариант закрепляют в учётной политике компании.

Кассовый метод

При применении кассового метода учитывают все денежные доходы от основной деятельности, которые фактически поступили в кассу или на банковский счёт. Деньги, которые должны поступить в будущем при оплате в рассрочку или с отсрочкой, вырученными средствами не признают.

При кассовом методе выручкой могут считать товар, полученный в обмен на продукцию по договору бартера. При подсчёте учитывают стоимость товара в денежном эквиваленте.

Данный метод отличается простотой и доступностью, но может неточно отражать финансовое состояние компании, поскольку не учитывает потенциальные поступления.

Метод начисления

В методе начисления вырученными средствами признают все деньги, которые поступили или должны поступить на счет в рассрочку. Их учитывают сразу после получения товаров или услуг покупателями, когда деньги за них еще не начислены.

Метод начисления дает более точное представление о доходах, но предъявляет повышенные требования к ведению бухотчетности: необходимо корректно учитывать потенциальные поступления денег.

Получается, что при кассовом методе выручкой считают только реально полученные деньги. А при методе начисления учитывают и гипотетические поступления, которые фактически отсутствуют на счетах предприятия.

В зависимости от применяемого метода начисления объем вырученных средств компании за конкретный период времени будет отличаться. Однако по итогам длительного периода показатель будет одинаков вне зависимости от способа расчёта.

Главные мысли

Показатель чистой прибыли: кто, где и зачем его рассчитывает

Чистая прибыль и коммерческая деятельность — понятия, неразрывно связанные между собой. Ради прибыли создаются новые производства, интенсивно используются материальные и трудовые ресурсы, изыскиваются эффективные способы наращивания доходности коммерческой деятельности.

Чистая прибыль — один из важных итоговых показателей работы любой фирмы. В получении чистой прибыли заинтересовано не только руководство и собственники компаний. Хорошие показатели чистой прибыли привлекают новых инвесторов, способствуют принятию положительных решений о выдаче фирме кредитов, а также укреплению авторитета компании в рыночных условиях хозяйствования.

Именно чистая прибыль позволяет фирмам развивать материальную базу, вкладывать средства в расширение производства, совершенствование технологий и освоение передовых приемов и методов работы. Все это приводит к выходу компании на новые рынки сбыта, расширению объемов продаж и, как следствие, приросту чистой прибыли.

Как провести анализ чистой прибыли узнайте из статьи «Порядок проведения анализа чистой прибыли предприятия».

В расчете чистой прибыли принимают участие множество финансовых показателей, и формула ее расчета не так проста, как кажется на первый взгляд. В бухотчетности любой компании чистая прибыль отражена в строке 2400 отчета о финансовых результатах (ОФР), и все показатели графы 2 этого отчета участвуют в определении чистой прибыли.

О структуре и назначении ОФР узнайте из этой публикации.

Подробный алгоритм расчета чистой прибыли приведен в следующем разделе.

Как посчитать чистую прибыль?

Вопрос, как рассчитать чистую прибыль компании, встает перед каждым коммерсантом. Самый распространенный алгоритм расчета чистой прибыли — построчное заполнение ОФР, итоговой строкой которого является показатель чистой прибыли.

Схематично формулу расчета чистой прибыли (ЧП) в упрощенном варианте можно представить в следующем виде:

ЧП = В – СС – УР – КР + ПД – ПР – НП,

где:

В — выручка;

СС — себестоимость продаж;

УР и КР — управленческие и коммерческие расходы;

ПД и ПР — прочие доходы и расходы;

НП — налог на прибыль.

В строках ОФР это выглядит следующим образом:

Стр. 2400 = стр. 2110 – стр. 2120 – стр. 2210 – стр. 2220 + стр. 2310 + стр. 2320 – стр. 2330 + стр. 2340 – стр. 2350 – стр. 2410 ± стр. 2430 ± стр. 2450 ± стр. 2460.

Более подробная информация о формировании строки 2400 отчета о финансовых результатах, в том числе расчетный пример, есть в системе КонсультантПлюс. Получите пробный доступ к системе бесплатно.

Расчет чистой прибыли начинается с определения выручки (В) и себестоимости продаж (СС). Это основные исходные показатели для расчета чистой прибыли.

Формулу расчета валовой прибыли узнайте здесь.

Затем полученная разница корректируется на величину коммерческих (КР) и управленческих (УР) расходов, которые компания понесла за тот же период.

О коммерческих расходах подробнее узнайте из материала «Бухгалтерские проводки на коммерческие расходы».

В результате несложных математических действий с этими показателями выявляется прибыль от продаж (строка 2200 ОФР). Затем в целях расчета чистой прибыли показатель прибыли от продаж претерпевает дальнейшие уточнения: его увеличивают на сумму прочих доходов (ПД) и уменьшают на величину прочих расходов (ПР).

Что включают в прочие доходы, расскажем в этой публикации.

После таких действий определяется еще один вид прибыли — прибыль до налогообложения (строка 2300 ОФР). Ее также уточняют, чтобы получить показатель чистой прибыли: из нее вычитают сумму текущего налога на прибыль и учитывают влияние изменений отложенных налоговых обязательств (ОНО), отложенных налоговых активов (ОНА) и прочее влияние, не нашедшее отражение в предыдущих строках ОФР.

В результате перечисленных корректировок и уточнений определяется чистая прибыль компании. Расчеты чистой прибыли возможны за любой период работы: смену, сутки, неделю, декаду, месяц и т. д. Главное, чтобы все участвующие в расчете чистой прибыли показатели были рассчитаны за один и тот же период времени.

О том, каким еще способом определяется чистая прибыль, расскажем в следующем разделе.

Влияние основных показателей деятельности компании на чистую прибыль

Чистая прибыль является многокомпонентным показателем — это видно из состава ее расчетной формулы. При этом каждый участвующий в расчете параметр также сложносоставной. Например, выручка фирмы может подразделяться по разным направлениям деятельности или географическим сегментам, но весь ее объем должен найти свое отражение в формуле расчета чистой прибыли.

О том, как связаны выручка и валовый доход фирмы, см. статью «Как правильно рассчитать валовый доход?».

Такой показатель, как себестоимость, в тех или иных компаниях может иметь различную структуру и по-разному влиять на чистую прибыль. Так, не стоит ожидать большой чистой прибыли, если на производимую компанией продукцию тратятся суммы, равные или превышающие объем полученной выручки (такое возможно при материалоемких или трудоемких производствах либо применении устаревших технологий).

Влияние на чистую прибыль коммерческих и управленческих расходов очевидно: они уменьшают ее. Величина такого уменьшения напрямую зависит от способности менеджмента компании рационально подходить к структуре и объемам данного вида издержек.

Однако даже при нулевой или отрицательной прибыли от продаж, на которую влияют перечисленные выше показатели, можно получить чистую прибыль. Это связано с тем, что, помимо прибыли от основной деятельности, фирма может зарабатывать дополнительный доход. Об этом речь пойдет в следующем разделе.

Роль прочих доходов и расходов в формировании чистой прибыли

Зачастую основная деятельность компании не приносит ей желаемой чистой прибыли. Особенно часто это происходит на первоначальном этапе становления фирмы. В этом случае большим подспорьем могут послужить полученные компанией дополнительные доходы.

Например, можно получать прибыль от участия в других компаниях или успешно вкладывать свободные денежные средства в ценные бумаги. Полученный доход будет способствовать увеличению чистой прибыли. Даже обычный договор с банком об использовании остатка денег на расчетных счетах фирмы за определенный процент позволит компании получить дополнительный доход, что обязательно скажется на показателе ее чистой прибыли.

Но если фирма использует в работе заемные средства, начисленные за пользование кредитом проценты могут значительно снизить показатель чистой прибыли — о таком влиянии факта привлечения заемных средств на чистую прибыль забывать не стоит. Сумма процентов по заемным обязательствам (даже рассчитанная по рыночной ставке) может серьезно уменьшить чистую прибыль, а в определенных случаях привести к убыткам и банкротству.

Могут ли с главбуха взыскать долги фирмы при банкротстве, узнайте по ссылке.

Значительное влияние на чистую прибыль оказывают разнообразные доходы и расходы, не связанные с основной деятельностью фирмы. К примеру, сдача в аренду неиспользуемых площадей или оборудования может принести неплохой дополнительный доход и положительно сказаться на показателе чистой прибыли. Чистая прибыль возрастет, если реализовать активы компании, не используемые в ее деятельности.

При этом не стоит забывать о необходимости постоянного контроля за составом и величиной прочих расходов — при их росте чистая прибыль снижается. Например, чистая прибыль может снизиться в результате чрезмерного расходования денег на благотворительность и в иных аналогичных случаях.

Как расходы на благотворительность отразить в бухучете, расскажем в этом материале.

Чистая прибыль предприятия — это показатель, рассчитываемый по-разному

Чистая прибыль, формула расчета которой была описана в предыдущих разделах, может быть определена и иным способом. Например:

Стр. 2400 = стр. 2300 – стр. 2410

Чистая прибыль, формула расчета которой приведена выше, равна прибыли до налогообложения за вычетом налога на прибыль.

Такой алгоритм расчета чистой прибыли носит упрощенный характер и может использоваться, например, малыми предприятиями, которые вправе не применять ПБУ 18/02 «Учет расчетов по налогу на прибыль».

ВАЖНО! Критерии малых предприятий приведены в ФЗ от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации».

Подробнее о критериях для малых предприятий см. в этой статье.

Информация об отложенных налоговых активах и обязательствах формируется в бухучете и требуется для отражения разниц, возникающих между налоговым и бухгалтерским учетом.

Итоги

Чистая прибыль представляет собой комплексный показатель, включающий все виды полученных фирмой доходов с учетом произведенных расходов. Если издержки компании превышают совокупность выручки от продаж и дополнительных прочих доходов, то можно говорить об отсутствии чистой прибыли и убыточности деятельности компании.

Чистая прибыль позволяет коммерсантам расширять свой бизнес, осваивать новые технологии и рынки сбыта, что, в свою очередь, позитивно сказывается на величине прироста чистой прибыли.

Руководитель сервиса управления финансами компании Genplace о классических ошибках предпринимателей при определении прибылей и убытков. С примерами.

Продолжаю транслировать на vc.ru серию постов о том, как путем нехитрых расчетов можно использовать бухгалтерскую отчетность для принятия решений в бизнесе, из моего телеграм-канала «Переводчик с бухгалтерского». Финансовый учет и анализ — штука сложная, но даже без фундаментальных бухгалтерских знаний можно научиться пользоваться отдельными приемчиками. Сегодня речь пойдет о распространенных ошибках предпринимателей при определении финансового результата. Я буду говорить о классическом бухучете, но в управленческом учете это работает ровно так же.

Что такое финансовые результаты

Финансовые результаты — это прибыли и убытки (Profit and Loss) от деятельности компании. Чтобы их определить нужно из доходов вычесть расходы. Если разница положительная — компания получила прибыль. Если отрицательная — убыток. Финансовый результат можно определить когда известны доходы и расходы за период. В бухучете прибыли и убытки определяют за месяц. Но никто не мешает определять финансовый результат по каждой операции. Важно только правильно определить доходы и расходы по ней.

Существует несколько видов прибыли, которые рассчитываются в бухгалтерском учете для понимания эффективности различных бизнес-процессов компании.

Валовая прибыль (Gross Profit) — разница между доходами от продажи продукции (выручкой) и расходами на ее производство (себестоимостью). Она показывает эффект от производственной деятельность компании. Кстати, в слове «валовАя» ударение на последний слог — как «дорогАя». И она реально дорога для компании. Если валовая прибыль равна нулю или отрицательна — пора закрываться или всерьез пересматривать производственный процесс. Неэффективное производство не спасет ни грамотное управление, ни отличные маркетинг с продажами.

Прибыль от продаж (Operating Income) — это валовая прибыль минус расходы на хранение и продажу продукции (коммерческие расходы) минус расходы на управление компанией (управленческие расходы). Она показывает эффект от основной деятельности компании — продажи того, что она произвела. Убыток от продаж — неприятная штука, но от него часто получается уйти при наращивании объемов выпуска. Это называется эффект масштаба.

Пример 1.

ООО «Рога и копыта» покупает рога по 8 руб., а продает по 10. В прошлом месяце было продано 50 рогов. Валовая прибыль составила 50 * (10 руб. — 8 руб.) = 100 руб. При этом зарплата продавца — 150 руб. в месяц. То есть прибыль от продаж составила 100 руб. — 150 руб. = – 50 руб. Если в текущем месяце компании удастся продать 100 рогов, то валовая прибыль составит 100 * (10 руб. — 8 руб.) = 200 руб., а прибыль от продаж уже 200 руб. — 150 руб. = 50 руб.

Прибыль до налогообложения (Income Before Tax) — это прибыль от продаж плюс прочие доходы минус прочие расходы. Прочие доходы и расходы не связаны с основной деятельностью компании. Если компания продает рога и копыта, то проценты за размещение свободных денег на депозите — это прочий доход, а стоимость новогоднего корпоратива — прочий расход. Прибыль до налогообложения характеризует эффект от всей деятельности компании, в который вносит свою лепту не только основная, но и прочая деятельность.

Чистая прибыль (Net Income) — прибыль до налогообложения минус налог на прибыль. Это то, что остается компании после Мишустина и его команды. Для спецрежимников вместо налога на прибыль вычитается налог по УСН или ЕНВД.

Нераспределенная прибыль (Retained Earnings) — чистая прибыль минус дивиденды учредителям. Часть чистой прибыли надо отдать учредителям за то, что они внесли свои активы в уставный капитал. Эта процедура называется распределением прибыли. С точки зрения учредителей в этом весь смысл существования компании. Но в первые годы учредители могут и не выводить дивиденды себе в карман, оставляя прибыль на развитие компании. Тогда чистая прибыль текущего года увеличивает нераспределенную прибыль, оставшуюся с прошлых лет.

Собственник может увидеть первые четыре вида прибыли с начала года в отчете о финансовых результатах. Нераспределенную прибыль за все время существования компании — в бухгалтерском балансе.

Вне бухучета можно считать и другие варианты финансовых результатов. Например, EBIT и EBITDA, о которых я подробно рассказывал на vc.ru. Но любой финрез считать бесполезно, если неправильно определять его составляющие — доходы и расходы.

Управленческий учет: с нуля до настройки в 1С, Excel и Google-таблицах

Уметь настраивать и вести управленку — значит быть полезным для руководителей. Научитесь понимать, откуда приходят и куда уходят деньги компании на курсе повышения квалификации от «Клерка».

Как считать доходы

Доходы (Revenue) — это увеличение экономических выгод в результате поступления активов или погашения обязательств, приводящее к увеличению капитала компании. Исключение — вклады учредителей. Так гласит ПБУ 9/99 «Доходы организации». Не самое простое определение, но зато оно четко отделяет поступления денег от доходов. В нем важно понять два момента.

1. Доходы появляются, когда компания получает любые активы, а не только деньги. Или, когда уменьшаются ее обязательства перед контрагентами.

2. Поступление активов или погашение обязательств будет доходом компании только если ее капитал станет больше. Это и есть увеличение экономических выгод. Чтобы увеличение активов стало доходом, нужно в результате сделки не получить такое же или большее увеличение обязательств. Чтобы уменьшение обязательств стало доходом, нужно в результате сделки не получить такое же или большее уменьшение активов.

Пример 2.

Вчера руководитель компании договорился о продаже товаров покупателю за 100 руб. Вчера же на расчетный счет компании поступила предоплата 50 руб. Сегодня покупатель забрал со склада всю партию товара. Оставшиеся 50 руб. покупатель обещает заплатить завтра — такой порядок оплаты зафиксирован в договоре купли-продажи. Когда компания получила доход и сколько он составил?

Вчера на расчетном счете появилось 50 руб. Это предоплата за товар. Если компания не отгрузит товар, то предоплату придется вернуть. Значит, вчера вместе с активом у компании появились обязательство. Для его погашения нужно отгрузить товара на 50 руб. или вернуть деньги покупателю. Экономические выгоды не увеличились. Поэтому вчера дохода у компании еще не было. Сегодня компания отгрузила товары покупателю. 50 руб. она получила вчера — сегодня эти деньги стали доходом, потому что обязательство погашено поставкой товаров. Сегодня компания получила еще один актив — дебиторскую задолженность покупателя. Еще 50 руб. Если покупатель ее не погасит, компания сможет взыскать долг в суде. Таким образом, сегодня компания получила доход 100 руб.

Вот еще пара ситуаций, когда поступление денег не является доходом. В отличие от предоплаты, эти деньги доходом не станут никогда.

Взят кредит. Деньги появились, но одновременно с обязательством по их возврату.

Получена оплата от покупателя с НДС. НДС — доход государства, а не компании. Подробнее — тут. Поэтому на сумму налога увеличились обязательства перед бюджетом.

Важно запомнить: Доход никак не связан по времени с поступлением денег. Деньги могут поступать раньше, позже или одновременно с получением дохода. Поступления могут вообще не быть связаны с доходами. В бухучете это называется допущением временной определенности фактов хозяйственной жизни. Поэтому планировать и учитывать доходы нужно отдельно от планирования и учета платежей. Иначе можно потратить деньги, которые вы не заработали.

Как считать расходы

Расходы (Expenses) — это уменьшение экономических выгод в результате выбытия активов или возникновения обязательств, приводящее к уменьшению капитала компании. Исключение — уменьшение капитала по решению собственников компании. Так гласит ПБУ 10/99 «Расходы организации». Знакомо? Расходы определены зеркально доходам. И так же четко здесь отделены выплаты денег от расходов. В нем важно понять два момента.

1. Расходы возникают, когда компания отдает любые активы, а не только деньги. Или, когда увеличиваются ее обязательства перед контрагентами.

2. Выбытие активов или возникновение обязательств будет расходом компании только если ее капитал станет меньше. Это и есть уменьшение экономических выгод. Чтобы уменьшение активов стало расходом, нужно в результате сделки не получить такое же или большее уменьшение обязательств. Чтобы увеличение обязательств стало расходом, нужно в результате сделки не получить такое же или большее увеличение активов.

Пример 3.

Вчера продавец и покупатель договорились о купле-продаже партии товаров за 100 руб. Вчера же покупатель перечислил предоплату 50 руб. Сегодня он забрал со склада всю партию товара. Оставшиеся 50 руб. покупатель заплатит завтра — такой порядок оплаты зафиксирован в договоре купли-продажи. Когда покупатель понес расход и сколько он составил?

Вчера с расчетного счета ушло 50 руб. Это предоплата за товар. Если продавец не отгрузит товар, то предоплату придется вернуть. Значит, вчера вместе с выбытием одного актива (денежных средств) у компании появился другой актив (дебиторская задолженность). То есть меньше активов не стало и экономические выгоды не уменьшились. Поэтому вчера расхода у покупателя еще не было. Сегодня у покупателя появился новый актив — товары, которые он забрал со склада продавца. Их стоимость — не расход, потому что активов стало больше, а не меньше. То есть сегодня расхода тоже нет.

Так может расход появится завтра, когда покупатель выплатит вторые 50 руб.? Ведь активы-то уменьшатся. Нет. Сегодня мы получили товаров на 100 руб. Это не доход, потому что на эти же 100 руб. возникло обязательство перед продавцом. Частично оно погашено вчера, когда покупатель перечислил предоплату. Завтра оно будет погашено полностью. Покупатель останется при своих активах, просто они изменят форму: 100 руб. денежных средств поменяется на 100 руб. товаров.

Еще пример для закрепления понимания. Являются ли расходом выплаты по кредиту? При получении кредита возникает обязательство. При его погашении — обязательство списывается. Нет ни дохода, ни расхода. Но это относится только к телу кредита — сумме, которая была взята в долг. Проценты по кредиту — это увеличение обязательств перед банком, в обмен на которые вы не получаете никаких активов. Другие обязательства при этом не уменьшаются. Следовательно, начисленные проценты уменьшают экономические выгоды компании. Проценты — это расход. Причем расход этот возникает не когда проценты выплачиваются, а когда банк получает право их истребования по договору.

Важно запомнить: Расход никак не связан по времени с поступлением денег. Деньги могут выплачиваться раньше, позже или одновременно с признанием расхода. Выплаты могут вообще не быть связаны с расходами. Поэтому планировать и учитывать расходы нужно отдельно от планирования и учета платежей. Иначе можно потратить деньги, которые вы еще не заработали.

Когда получена прибыль

Финансовый результат можно определить когда известны доходы и расходы по операции. Дополню пример 2 себестоимостью проданных товаров.

Пример 4.

Вчера руководитель компании договорился о продаже товаров покупателю за 100 руб. Вчера же на расчетный счет компании поступила предоплата 50 руб. Оставшиеся 50 руб. покупатель обещает заплатить завтра — такой порядок оплаты зафиксирован в договоре купли-продажи. Руководитель тут же купил на оптовке всю партию товара, обещанную покупателю, за 40 руб. Сегодня покупатель забрал ее со склада. Когда компания получила прибыль и сколько она составила?

Вчера не было ни дохода, ни расхода. Поступившая предоплата уравновешена обязательством выплатить 50 руб., которое будет гаситься поставкой товара. А истраченные на закуп товара 40 руб. — не расход, потому что в обмен на денежные средства компания получила запасы на ту же сумму. Поэтому вчера прибыли еще не было.

Сегодня право собственности на товар перешло покупателю. Это значит, что актив выбыл безвозвратно. Экономические выгоды компании уменьшились на 40 руб., в которые обошлось его приобретение. Это — расход. В то же время обязательство перед покупателем исполнено полностью, а значит он должен продавцу 100 руб. в соответствии с договором. Эта сумма увеличивает активы продавца. 50 руб. уже перечислено вчера, еще 50 руб. пока существует в виде дебиторской задолженности. Поэтому сегодня продавец фиксирует доход 100 руб. Поступившие завтра деньги уменьшат дебиторку, но не приведут к увеличению экономических выгод. Это как переложить монетку из одного кармана в другой. Таким образом, уже сегодня известны доходы (100 руб.) и расходы (40 руб.). Разница между ними (60 руб.) — это прибыль. И она получена сегодня.

Отделение в бухучете денежных потоков от доходов и расходов важно для понимания реальной экономической ситуации в компании. Если считать все поступившие деньги своим доходом, а все выплаченные деньги — своим расходом, можно твердой рукой вести компанию к закрытию.

Пример 5.

Предположим, что в примере 4 предоплата составила 100 руб., а на оптовке удалось купить товар за 120 руб., но с отсрочкой платежа до завтра. Если ориентироваться только на денежный поток, то вчера продавец получил доход 100 руб. Сегодня с деньгами ничего не происходило. Зато завтра расход составит 120 руб. И результатом операции станет убыток 20 руб. Но вчера доход был 100 руб., а расхода не было вовсе. Поэтому продавец предполагал, что все 100 руб. — это его прибыль. И потратил ее. А завтра он будет думать чем заплатить поставщику.

Одновременная фиксация дохода и расхода не дает принять желаемое за действительное. Из бухучета сразу по завершению операции виден ее финансовый результат. При этом понятно кто из сторон сделки сколько должен контрагенту. Предприниматель, который учитывает и планирует доходы и расходы отдельно от денежных потоков, понимает экономику своей компании и не тратит незаработанные деньги. Тот же, кто валит все в одну кучу, приближает себя к банкротству и достает главбуха главным бухгалтерским мемом: «Почему прибыль есть, а денег нет?»

Прибыль есть, а денег нет

Главный бухгалтерский меме возникает, когда предприниматель не понимает разницы между:

-

поступлениями денег и доходами;

-

выплатами денег и расходами.

В его мире прибыль — это разница между поступлениями и выплатами, а в мире бухгалтера — между доходами и расходами. Предприниматель живет по кассовому методу. Он знает, что должен в этом месяце заплатить зарплату, налоги, аренду, проценты по кредиту. Чтобы это сделать, нужно получить деньги от покупателей. В мире бухгалтера живет розовый единорог, который не какает. Его зовут Метод Начисления. Эти два мира плохо понимают друг друга без переводчика, а главбух со спины единорога не всегда может объяснить предпринимателю почему нельзя ориентироваться только на денежный поток. В результате в совершенно реальной бухгалтерии поселяется ведьма, которая наводит морок. А в кабинете директора — Винни-Пух, в голове которого опилки. Да-да-да!

Чтобы не стать персонажем этой сказки достаточно понимать, что финансовый результат и денежный поток нужно рассматривать в комплексе. Если смотреть на них по отдельности, легко принять желаемое за действительное.

Пример 6.

Компания оказывает услуги. За месяц от покупателей поступило 100 руб. Из них 70 руб. ушло на зарплату и аренду. На расчетном счете осталось 30 руб. Это прибыль? Вовсе не обязательно!

Вариант 1. В этом месяце было оказано услуг на 300 руб. Из них 100 руб. поступили на расчетный счет, еще 200 руб. остались в виде дебиторской задолженности. Она станет деньгами только в следующем месяце, а доходом является уже сейчас. Значит, прибыль составила 230 руб. А вот денег в конце месяца осталось только 30 руб. Прибыль есть, а денег нет!

Вариант 2. Все поступившие 100 руб. — это предоплата. Услуги в счет нее еще предстоит оказать. Пока это не доход: если услуга не будет оказана, деньги придется вернуть. 70 руб. зарплаты выплачивалось за работу, выполненную в прошлом месяце. Это уже не расход. Но за этот месяц предстоит выплатить сотрудникам и арендодателю еще 70 руб., а это уже расход — они свои обязательства за месяц выполнили. Значит, убыток составил 70 руб. Деньги есть, а прибыли нет!

Для того, чтобы не принять чужие деньги за прибыль, а кассовый разрыв за убыток в бухучете придуманы два отчета.

-

Отчет о финансовых результатах (он же отчет о прибылях и убытках).

-

Отчет о движении денежных средств.

Только глядя в оба этих отчета можно понять сколько из заработанного вы уже получили и сколько из полученного уже заработали.

Не путайте расходы с затратами

На бытовом уровне эти понятия употребляются как синонимы. Да и предприниматели часто путают их. Чего уж там — большинство бухгалтеров не понимают разницы. Из-за этого принимаются неправильные управленческие решения. Определять прибыль как разницу между доходами и затратами — все равно, что вычитать из теплого мягкое в надежде получить зеленое. Давайте разбираться.

Затраты — это категория, которая в правовом поле не определена. Но через нее определяются другие категории. Например, ПБУ 5/01 «Учет материально-производственных запасов» предписывает принимать запасы к учету по фактической себестоимости, а это «сумма фактических затрат организации на приобретение». Похожие отсылки встречаются и в других нормативных документах. В международных стандартах затраты (Cost) также не расшифровываются. Но на Западе все понимают cost примерно одинаково — уровень экономической подготовки среднего бухгалтера там значительно выше, да и терминология выстраивалась веками. А у нас подмена понятий идет даже на уровне минфиновской нормативки.

Затраты — это стоимость потребленных ресурсов. Купили материалы — затратами будет цена приобретения. Начислили зарплату — образовались затраты в сумме обязательства перед работником. Но при этом далеко не очевидно, что экономические выгоды компании уменьшились, и надо признавать расход.

Пример 7.

Компания производит тортики. Позавчера были куплены продукты на 300 руб. Вчера из этих продуктов начали делать 3 тортика. Сегодня испекли 2, еще 1 только предстоит отправить в духовку. Зарплата кондитера за 2 готовых тортика составила 200 руб., за 1 незаконченный — 70 руб. Для простоты будем считать, что больше никаких затрат не было. 1 из 2 испеченных тортиков сегодня продали, второй пока стоит в холодильнике.

Тортик № 1: изготовлен и продан. Затраты составили 200 руб. (100 руб. — продукты и 100 руб. — зарплата). Расходы — 200 руб., т.к. актив (тортик) выбыл. Теперь это актив покупателя.

Тортик № 2: изготовлен и не продан. Затраты составили 200 руб. (100 руб. — продукты и 100 руб. — зарплата). Расходы — 0 руб. Актив остался у нас. Фактически мы обменяли один актив (деньги) на другой (готовая продукция). Экономические выгоды не изменились.

Тортик № 3: изготовлен не полностью. Затраты составили 170 руб. (100 руб. — продукты и 70 руб. — зарплата). Расходы — 0 руб. Актив остался у нас. Фактически мы обменяли один актив (деньги) на другой (незавершенное производство). Экономические выгоды не изменились.

Всего затраты за месяц составили 570 руб., а расходы только 200 руб. Оставшиеся 370 руб. капитализировались в активах. Они станут расходами, когда мы продадим оставшиеся тортики.

Если цена тортика 250 руб., то доходы за период составили 250 руб. Вычитая из них расходы, получим прибыль 50 руб. И это настоящая прибыль: мы поменяли актив, стоимостью 200 руб., на 250 руб. денег.

Вычитая затраты, получим убыток 320 руб.? Нет! Это не убыток. Завтра мы продадим оставшиеся 2 тортика за 300 руб. и заработаем на каждом по 50 руб. Если мы будем считать 320 руб. капитализированных в стоимости тортиков затрат расходами, то можем решить, что делать тортики — плохой бизнес. И отказаться от выгодного направления.

Не вычитайте затраты из доходов — это бессмысленное и вредное занятие.

Итого:

Чтобы правильно считать финансовые результаты, необходимо отделить денежные потоки от доходов и расходов и фиксировать прибыль в момент изменения экономических выгод. Неважно где это происходит: в классическом бухучете или в управленке. Без такого разделения вы не владеете информацией о реальном финансовом состоянии бизнеса.

Впервые материал опубликован на vc.ru.

Содержание страницы

- Понятие выручки простыми словами

- Для чего нужен расчет выручки?

- Функции выручки

- Что может входить в состав выручки?

- Пример расчета

- Чем выручка отличается от прибыли?

- Может ли выручка принимать отрицательные значения?

Выручка является ключевым понятием в бизнесе. Это показатель деятельности любого предприятия. Для его определения требуется произвести ряд расчетов. Многие путают выручку с прибылью. Однако это разные понятия.

Как отразить в бухгалтерском балансе выручку по строке 2110?

Понятие выручки простыми словами

Выручка – это доход от деятельности компании, совокупность полученных средств за исполнение услуг или продажу товаров. Высчитывается за заданный период времени. Раньше выручка считалась разновидностью прибыли. Однако сейчас данный вопрос оспаривается множеством специалистов.

ВАЖНО! От размера выручки зависит деятельность компании. Именно получение средств является итогом деятельности предприятия. Если этих средств очень мало, организация считается убыточной.

Для чего нужен расчет выручки?

Подобный показатель является важнейшим понятием в деятельности компании. Расчет его проводится для следующих целей:

- Анализ спроса на предоставляемые услуги и продаваемые товары. На основании результатов анализа предприниматель может составить стратегический план производства, определить план закупок.

- На основании размера выручки можно получить представление об экономической успешности компании.

- Это ключевой показатель деятельности компании. Если выручка отсутствует, это является верным сигналом о необходимости внесения перемен в работу.

- На основании выручки корректируется стоимость продаваемых продуктов, определяется тираж, на который точно будет спрос.

Размер выручки нужно знать, прежде всего, руководителю компании. Но данная информация может запрашиваться и деловыми партнерами, и кредиторами, и инвесторами.

Какой предельный размер выручки установлен для УСН?

Функции выручки

Главная функция выручки – компенсация расходов, средств, которые были затрачены на закупку товаров или на их производство. Финансовые средства, полученные от деятельности предприятия, поступают на счета. Своевременные переводы обеспечивают:

- стабильность деятельности компании;

- непрерывность оборота товаров.

Обычно выручка тратится на следующие цели:

- оплата услуг поставщиков;

- приобретение продукции или материалов для ее производства;

- выплата зарплаты сотрудникам;

- оплата налоговых сборов;

- расширение предприятия.

То есть, средства обычно вкладываются в развитие бизнеса и поддержание его жизнеспособности.

Поступление выручки с задержками ведет к негативным эффектам:

- убытки предприятия;

- уменьшение показателей прибыли;

- выплаты штрафов, начисленных за срыв сроков по кредитным выплатам;

- нарушение договорных обязательств перед деловыми партнерами;

- невозможность оплатить все счета.

Руководитель организации должен обеспечить бесперебойное получение выручки. Без регулярного и своевременного поступления средств бизнес не может существовать.

Как отражаются в учете расходы по оплате услуг по инкассации выручки инкассаторской службой банка?

Что может входить в состав выручки?

В состав рассматриваемого показателя входят:

- закупочная стоимость, по которой приобретена продукция;

- добавленная стоимость, которая появилась при реализации товара.

То есть, выручка учитывает полную цену проданной продукции.

Источниками выручки является:

- Основная деятельность предприятия (к примеру, продажа товаров и предоставление услуг).

- Инвестиции (работа с ценными бумагами, продажа акций).

- Иная финансовая деятельность (к примеру, получение средств от компании, в которую ранее были направлены инвестиции предприятия).

Перечень источников зависит от конкретной компании и ее рода деятельности.

Как определить выручку для целей налога на прибыль?

Пример расчета

Магазин продает стиральные машины по стоимости 5 000 рублей. За месяц было реализовано 100 стиральных машин. Стоимость бытовой техники умножается на количество единиц проданного товара. То есть, выручка магазина составит 500 000 рублей в месяц.

Размер выручки необходимо указать в бухгалтерском учете. Прописывается данный показатель в строфе 2110 «Выручка».

ВАЖНО! Выручка облагается налогом, а потому из этого значения необходимо вычесть налоговые отчисления.

Чем выручка отличается от прибыли?

Выручка представляет собой совокупность средств, полученных от деятельности. Расходы предприятия данное значение не учитывает. Прибыль – это разница между выручкой и расходами. Под расходами понимаются затраты на обеспечение деятельности предприятия. Рассмотрим все отличия:

- Исчисление. Размер выручки может быть нулевым или положительным. Прибыль может принимать негативные значения.

- Состав. Для получения сведений о выручке достаточно знать все доходы предприятия от его деятельности. Для вычисления прибыли необходимо знать не только о размере доходов, но и о сумме расходов.

- Реальное выражение. Выручка может быть потенциальной. К примеру, предприятие предоставляет клиентам возможность оформить рассрочку. Средств на счету компании может не быть, но есть гарантия их появления. Прибыль «виртуальной» быть не может. Она рассчитывается на основании фактических значений.

- Выражение. Выручка – определение, которое можно истолковывать в единственном значении. Прибыль же может подразделяться на две формы: валовая и чистая. Чистая прибыль обозначает размер дохода, полученный после уплаты всех налоговых сборов.

Прибыль и выручка значительно отличаются между собой по ключевому ряду признаков.

Пример

Компания занимается продажей телефонов по 1 000 рублей. В месяц удается продать 500 телефонов. Выручка составляет 500 000 рублей. Та же компания тратит на свою деятельность определенные средства. Они уходят на оплату аренды помещения. В месяц арендные отчисления составляют 50 000 рублей. Также компании приходится выплачивать зарплату своим сотрудникам. В совокупности, заработная плата будет составлять 100 000 рублей.

Требуется, во-первых, сложить все расходы. Они составят 150 000 рублей. Из выручки вычитаются все расходы. Прибыль составит 350 000 рублей.

Может ли выручка принимать отрицательные значения?

Выручка может быть или нулевой, или положительной. Если все доходы предприятия отсутствуют, значение будет нулевой. Это свидетельствует о том, что компания не занимается никакой деятельностью. Связана данная особенность с тем, что из выручки ничего не вычитается. Если она отсутствует полностью, значит в компанию не поступает вообще никаких средств.

К СВЕДЕНИЮ! А вот прибыль может быть отрицательной. К примеру, компания продала товар на сумму 10 000 рублей, а стоимость аренды офиса составляет 20 000 рублей. В данном случае организация уйдет в минус на 10 000 рублей.

Выручка – важное понятие при ведении бизнеса. Позволяет определить все доходы предприятия. Дает представление о спросе на продукцию или услуги, стабильности работы. На основании ее устанавливаются цены на товар, определяется их тираж. Отличается от прибыли тем, что из рассматриваемого показателя ничего не вычитается. Обычно средства из полученной выручки идут на нужды бизнеса и обеспечение его бесперебойной работы.