Ваш работник заболел или получил травму, вследствие чего утратил трудоспособность? Готовьтесь выплачивать пособие по временной нетрудоспособности. Важно знать, на что обратить внимание, и какие категории влияют на сумму выплат. Мы постараемся максимально осветить эту тему и изложить самую актуальную информацию. Вооружившись советами, кадровик будет знать, как начисляется больничный лист.

Расчетный период – что нужно знать специалисту

Оформление каждого пособия начинается с определения расчетного периода – это время, за которое учитывается заработки работника. Законодатель установил для временно нетрудоспособных период в 2 календарных года. То есть 24 месяца, которые предшествуют страховому случаю. В расчет всегда берут фиксированный срок в 730 дней и никакие дни (праздничные и другие не «отсеиваются»).

Изменить период расчетов можно только в случае, если работница находилась в декретном отпуске или по уходу за ребенком. Тогда женщина имеет право написать заявление с целью замены предыдущих лет на любые, в которых она находилась в отпуске. Речь идет как о замене 1 года, так и обоих по желанию.

Важный момент: такие действия абсолютно законны и сотруднице не имеют права отказать, ведь такой подход позволяет ей получить большие выплаты.

Фактический заработок – рассчитываем суммы

Помните: фактический заработок – это не только начисленная зарплата, но и все выплаты с которых отчислялись взносы в фонд социального страхования! Премии, отпускные, «подъемные» – также учитываются при расчете больничного листа. Кадровику необходимо обратить внимание на такие важные моменты:

- Суммы, из которых не вычитали взносы, не включают при расчете фактического заработка (полный перечень можно посмотреть в Законе №212-Ф3 в ст.9).

- Если в расчетный период работника повысили в должности и у него изменился оклад, или человека перевели на другую работу – учитывайте суммы с даты повышения оклада.

- Работник получил доход в натуральной форме – придется определять рыночную стоимость товара и учитывать эту сумму при расчетах. Нюанс: цена товара берется на момент выплаты в натуральной форме именно в этом регионе.

- Если выплаты были произведены в иностранной валюте, для начисления больничного листа необходимо пересчитать сумму в рубли по официальному курсу на момент выплаты.

Итак, вы все просчитали, а теперь необходимо убедиться, не превышен ли допустимый лимит, который установлен государством:

- В 2012 году он составил 512 000 рублей.

- В 2013 году – 568 000 рублей.

Ну а если речь идет о дамах в декрете, которые меняют период – сумма будет и того меньше: за 2011 год или более ранний период лимит составит около 463 000 рублей.

Если ваш сотрудник работает на предприятии недавно, необходимо запросить справку о его доходах с предыдущих организаций.

Обратите свое внимание: если травма или заболевание наступило в течение календарного месяца после увольнения, предприятие обязано выплатить больничный бывшему сотруднику, но только если он еще не устроился официально.

Средний дневной заработок

Здесь все просто: складываете все выплаты работнику за расчетный период и получившуюся сумму разделить на 730 дней. Алгоритм подходит для расчета пособий всем работникам: неполная рабочая неделя, суммированный учет времени, неполный рабочий день. Но и здесь существуют ограничения – максимальный лимит среднего дневного заработка составляет 1 479,45 р.

Формула: (568 000р.+512 000р.)/730 дней.

Ну а если цифра получается больше, рассчитываем по максимальному показателю.

Страховой стаж – важный показатель для расчета

Невозможно правильно посчитать сумму пособия, если не учесть страховой стаж работника:

- Больше 8 лет – 100% от среднего заработка.

- От 5 до 8 лет – 80%.

- До 5 лет стажа – 60%.

- Менее 6 месяцев – не больше установленного МРОТ (5 554 р). Но если в вашем регионе есть специальные коэффициенты, их необходимо учитывать.

Какие периоды учитываются в официальный стаж?

Законодатель утверждает: работа по трудовому договору, муниципальная и государственная служба, служба в армии, МЧС, полиции и других силовых подразделениях. Учтите, что пребывание женщины в отпуске по уходу за ребенком также включают в расчеты, а вот обучение по очной форме в институте или университете не должны браться во внимание.

Стаж определите на день наступления страхового случая: в расчеты включается последний день перед болезнью или травмой.

Главный документ, на который ориентируемся при расчетах стажа – трудовая книжка работника. За расчетный месяц принимается период в 30 дней, полный год – 12 месяцев. Стоит подсчитать все дни и разделить на 30, а далее перевести в годы.

В расчетах поможет удобный калькулятор выплат по больничному:

укажите 0, если стаж менее 6 месяцев, если стаж от 6 месяцев до 1 года, указывайте 1

| Год | Доход | Лимит | Используется для расчета |

Среднедневной заработок, исчисленный из дохода с учетом ограничений: руб.

Минимальный месячный размер оплаты труда на (дата начала больничного): руб.; в день руб.

Используется для расчета дневной заработок: руб.

| Начало | Конец | Дней | Пособие в день | Пособие всего | Пояснение |

Итоговая сумма выплачиваемого пособия

Итоговый расчет: средний заработок умножаем на количество дней, когда утрачена трудоспособность. Такая формула актуальна, если трудовой стаж более 8 лет, если меньше – применяем соответствующий понижающий коэффициент.

Итоговый расчет: средний заработок умножаем на количество дней, когда утрачена трудоспособность. Такая формула актуальна, если трудовой стаж более 8 лет, если меньше – применяем соответствующий понижающий коэффициент.

Обратите внимание: что существуют обстоятельства, которые позволяют отказать работнику в выплате пособия по временной нетрудоспособности. Например, сотрудник болел во время учебного отпуска или был заключен под стражу, подвергнут административному аресту.

Законодатель также предусмотрел возможность снизить выплату работникам в случае:

- Травма или заболевания наступили в результате алкогольного опьянения.

- Человек во время болезни нарушил режим, установленный доктором.

В такой ситуации работодатель может выплатить не более 5 554 рублей за весь месяц (1 МРОТ)! Если в регионе существуют повышенные коэффициенты, сумму необходимо умножить на него.

Как видите, с начислением пособия по больничному не возникает никаких трудностей, главное правильно вычислить все важные показатели: средний заработок, стаж. Не забудьте об установленных государством лимитах на выплаты.

В каких случаях работнику полагается среднемесячная зарплата

Перечень ситуаций, когда выплаты работнику рассчитываются исходя из расчета среднего размера заработка, определен ТК РФ. К числу наиболее распространенных и чаще всего встречающихся в деятельности обычной организации ситуаций, требующих расчета среднего заработка, относят:

- выплату отпускных (ст. 114 ТК РФ);

- выдачу компенсации за неиспользованный отпуск — при увольнении или за часть отпуска свыше 28 календарных дней (ст. 126, 127 ТК РФ);

- выезд работника в командировку (ст. 167 ТК РФ);

- оплату работникам периодов обучения с отрывом от работы (ст. 173–176, 187 ТК РФ);

- выплату выходных пособий (ст. 178 ТК РФ).

Помимо этого, исходя из среднемесячной заработной платы рассчитываются со следующими категориями сотрудников:

|

Сотрудники |

Статья ТК РФ |

|

Занятые коллективными переговорами или подготовкой проекта коллективного договора (соглашения) с освобождением от основной работы. При этом средний заработок за такими работниками может сохраняться до 3 месяцев |

39 |

|

Временно переведенные на иную работу, чем та, что предусмотрена трудовым договором |

72.2 |

|

Вынужденные прекратить трудовой договор из-за несоблюдения правил его заключения (если нарушения допущены не по вине работника) – в таком случае полагается выходное пособие в размере среднемесячной зарплаты |

84 |

|

Не выполнившие трудовые нормы и трудовые обязанности по вине работодателя |

155 |

|

Вынужденные простаивать по вине работодателя – в такой ситуации выплачивается не менее 2/3 среднего заработка |

157 |

|

Члены комиссий по трудовым спорам |

171 |

|

Руководитель, его зам или главбух, уволенные при смене собственника в размере 3-кратного среднемесячного заработка |

181 |

|

Переводимые на ниже оплачиваемую работу по состоянию здоровья |

182 |

|

Направленные на обязательные медосмотры |

185 |

|

Работники, проходящие диспансеризацию (с 01.01.2019) |

185.1 |

|

Доноры |

186 |

|

Работники при приостановлении деятельности организации |

220 |

|

Переводимые на другую работу беременные женщины и женщины, имеющие детей в возрасте до 1,5 лет |

254 |

|

Женщины, кормящие детей – при оплате перерывов для кормления |

258 |

|

Родители детей-инвалидов при оплате дополнительных выходных и в некоторых других случаях |

262 |

Рассчитать средний заработок понадобится при заполнении справки о безработице. По какой формуле рассчитать пособие и как правильно заполнить такую справку, рассказали эксперты КонсультантПлюс. Получите бесплатный пробный доступ к системе и смотрите рекомендации.

Как рассчитать среднемесячный заработок: общий порядок

Общий и единый для всех указанных случаев порядок расчета среднего заработка закреплен в ст. 139 ТК РФ. Главное правило: при любом режиме работы среднюю зарплату считают, исходя из фактически начисленного работнику заработка и фактически отработанного им времени за 12 календарных месяцев, истекших до периода, в котором требуется расчет среднемесячной заработной платы. Эти 12 месяцев именуются расчетным периодом.

Более детально порядок расчета прописан в положении «Об особенностях порядка исчисления средней заработной платы», которое утверждено постановлением Правительства РФ от 24.12.2007 № 922. Расскажем подробнее о том, как рассчитать среднемесячную зарплату. Последние изменения в данный документ вносились в 2016 году, поэтому на него нужно ориентироваться при расчете среднего заработка в 2022 г.

О том, как рассчитать среднюю численность, читайте в статье «Как рассчитать среднесписочную численность работников?».

Расчет среднего заработка: формула

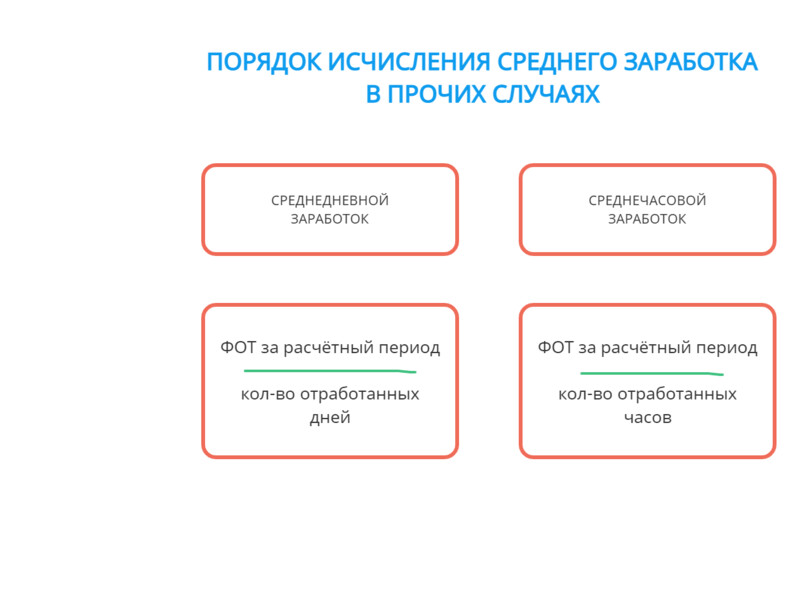

Расчет среднего заработка для тех или иных выплат всегда делают исходя из среднего дневного заработка.

Общую формулу расчета среднего заработка можно представить так:

СмЗ = СдЗ × N,

где:

СмЗ — среднемесячная заработная плата;

СдЗ — средний дневной заработок;

N — количество дней, подлежащих оплате по среднему заработку.

Подробнее о том, как рассчитывать средний дневной заработок в разных ситуациях, читайте в следующих статьях:

- «Среднедневной заработок для расчета отпускных»;

- «Расчет среднего заработка для командировки».

Особенности расчета среднего дневного заработка

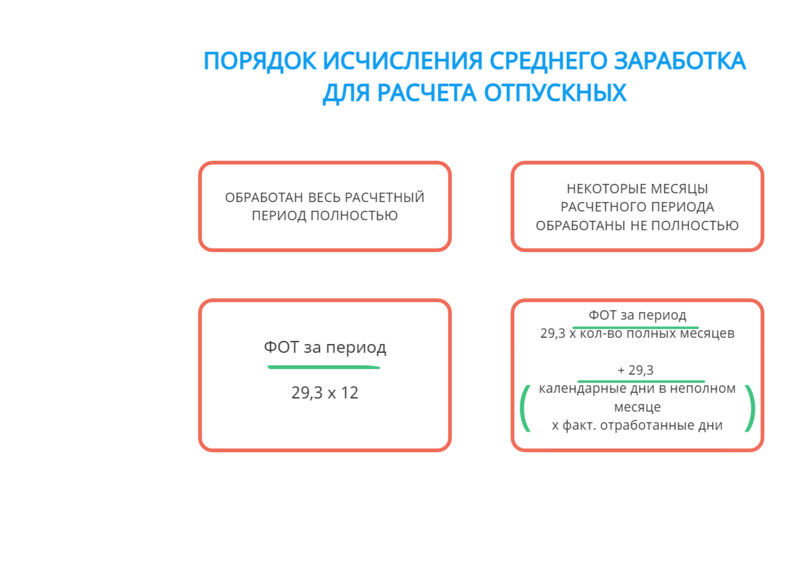

Основная особенность расчета среднего заработка за день состоит в том, что установлены разные правила его расчета:

- для выплаты отпускных и компенсаций за неиспользованные отпуска;

- всех иных случаев.

Расчет среднего заработка (кроме ситуаций с отпусками):

СдЗ = зарплата за расчетный период / фактически отработанные в расчетном периоде дни.

Расчетный период – 12 месяцев (ст. 139 ТК РФ). Если сотрудник отработал менее 12 месяцев, то расчетный период равен фактическому периоду работы.

При оплате отпусков, в т. ч. неиспользованных, которые предоставляются в календарных днях:

СдЗ = зарплата за расчетный период / 12 / 29,3.

Если некоторые месяцы из 12 отработаны не полностью или были периоды, которые нужно исключить из расчетного (о них мы скажем ниже), расчет среднего заработка за день производят так:

СдЗ = зарплата / (29,3 × полные календарные месяцы + отработанные, календарные дни в неполных календарных месяцах).

Количество календарных дней в неполных календарных месяцах определяется следующим образом:

29,3 / число календарных дней в месяце × отработанные календарные дни.

Пример

Допустим, работник проболел с 17 по 31 октября 2022 г. Тогда количество дней в частично отработанном октябре: 29,3 / 31 (календарные дни октября) × 16 (отработанные календарные дни за период с 1 по 16 октября) = 15,12 дней.

Предположим, что за 12 месяцев с ноября 2020 года по октябрь 2021 года работнику начислено 494 600 руб. Все остальные 11 расчетных месяцев он отработал полностью. Тогда средний дневной заработок в ноябре равен:

494 600 / (29,3 × 11 + 11) = 1 483,95 руб.

Если отпуск предоставляется в рабочих днях, расчет среднего заработка для отпускных вычисляют так:

СдЗ = зарплата / на число рабочих дней по календарю 6-дневной рабочей недели.

Выплаты, которые учитываются при расчете среднего заработка

В расчет среднего заработка берут все выплаты, предусмотренные системой оплаты труда организации, в том числе:

- заработную плату — повременную, сдельную, в процентах от выручки, выданную в денежной или натуральной форме;

- различные стимулирующие надбавки и доплаты, а также все выплаты по условиям труда – подробнее о них читайте здесь;

- премии и другие подобные вознаграждения;

- прочие выплаты, применяемые у работодателя (п. 2 положения № 922).

В то же время в расчете среднего заработка не участвуют выплаты социальной направленности, такие как матпомощь, оплата питания, проезда, коммуналки и др.

Периоды, исключаемые из расчетного периода

Мы уже сказали, что расчетный период — это 12 календарных месяцев, предшествующих периоду, в котором осуществляется расчет среднего заработка. Однако отдельные периоды, а также начисленные за них суммы при расчете исключаются. Это периоды, когда:

- за работником сохранялся средний заработок (не исключают только перерывы для кормления ребенка);

- работнику выплачивалось больничное или декретное пособие;

- работник не работал из-за простоя, в котором повинен работодатель, или по причинам, не зависящим от работодателя и работника;

- работник не участвовал в забастовке, но и не работал из-за нее;

- работнику предоставлялись выходные по уходу за ребенком-инвалидом;

- работник в других случаях освобождался от работы с полным или частичным сохранением заработной платы или без нее (п. 5 положения № 922).

Ситуации, когда в расчетном периоде не было зарплаты

Если в расчетном периоде зарплата работнику не начислялась, расчет среднего заработка ведут по зарплате, начисленной за предыдущие 12 месяцев. В том случае, когда у работника нет зарплаты (отработанного времени) до начала расчетного периода, но она имеется в месяце расчета, средний заработок определяют по суммам, начисленным за этот месяц. Если же зарплаты нет и в месяце расчета, среднюю зарплату рассчитывают, исходя из назначенной тарифной ставки или оклада.

Узнайте больше о неоплачиваемом отпуске в материале «Как пойти в отпуск без сохранения заработной платы».

Особые правила учета премий

При расчете среднемесячной заработной платы разные премии учитываются по-разному, в зависимости от того, за какой период они начислены (п. 15 положения № 922).

При ежемесячном премировании в расчет включают не более 1 премии в месяц за каждый премируемый показатель, например, 1 премию за количество привлеченных клиентов и 1 — за объем реализации. В итоге за расчетный период может быть учтено не более 12 премий каждого вида.

Если премии начисляются за период больше месяца, но меньше расчетного периода, например, за квартал или полугодие, они учитываются в фактически начисленном за каждый показатель размере. А если продолжительность периода, за который они начислены, превышает продолжительность расчетного периода — в размере месячной части за каждый месяц расчетного периода.

Премии за год и единовременное вознаграждение за выслугу лет (стаж работы) берут в расчет полностью, независимо от времени их начисления.

В не полностью отработанном расчетном периоде премии учитываются пропорционально отработанному времени. Премии, начисленные за фактически отработанное время, учитывают полностью.

Случаи, когда зарплата повышалась

Повышение размеров оплаты труда в организации влияет и на среднемесячную заработную плату работника. При этом важно, в каком периоде происходит рост зарплат:

- Если повышение приходится на расчетный период, индексируют все выплаты за время, предшествующее повышению. Коэффициент индексации рассчитывается путем деления новой тарифной ставки, оклада и т. п. на тарифные ставки, оклады, действовавшие в каждом из 12 расчетных месяцев.

- Если зарплата увеличивается после расчетного периода, но до наступления случая, для которого нужно посчитать средний заработок, повышается сам средний заработок. Поправочным коэффициентом здесь является отношение нового размера оплаты труда к прежнему.

- Если повышение осуществляется уже в период сохранения среднего заработка, увеличивается только его часть с даты повышения и до окончания данного периода. Индексирующий коэффициент считают так же, как во втором случае.

См. также «Индексация зарплаты в 2022 году: как, на сколько и какой штраф».

Правила расчета среднего заработка для оплаты пособий

В заключение хотим обратить внимание читателя на следующее. Понятие среднего заработка используется не только трудовым законодательством, но и законодательством о соцобеспечении. Так, по среднему заработку оплачиваются больничные, декретные, детские пособия. Однако считают этот заработок иначе — в порядке, установленном законом «Об обязательном соцстраховании на случай временной нетрудоспособности и в связи с материнством» от 29.12.2006 № 255-ФЗ.

С 2021 годапервые 3 дня больничного рассчитывает и оплачивает работодатель, а последующие дни больничного – ФСС напрямую оплачивает сотруднику.

Не запутаться в подсчетах вам поможет наша памятка. Переходите в материал и бесплатно изучите этот материал.

Подробнее о расчете среднего заработка для соцвыплат читайте в следующих статьях нашего сайта:

- для больничного — здесь;

- для пособия по уходу за ребенком — здесь;

- для декретных выплат — тут.

Если вам нужно рассчитать среднеденвной заработок для выплаты выходного пособия, воспользуйтесь разъяснениями экспертов КонсультантПлюс. Получите пробный доступ и бесплатно переходите к расчетному примеру.

Итоги

Правила расчета среднего заработка (среднемесячной заработной платы), описанные нами выше, применяются исключительно для случаев, перечисленных в начале статьи, в том числе при расчете среднего заработка при сокращении работника для выплаты ему выходного пособия, а на социальные пособия, пособия по безработице не распространяются.

Подробнее о соцвыплатах вы можете узнать в нашей рубрике «Пособия».

Содержание

- Как рассчитать среднемесячную заработную плату (формула)

- В каких случаях работнику полагается среднемесячная зарплата

- Как рассчитать среднемесячный заработок: общий порядок

- Расчет среднего заработка: формула

- Особенности расчета среднего дневного заработка

- Выплаты, которые учитываются при расчете среднего заработка

- Периоды, исключаемые из расчетного периода

- Ситуации, когда в расчетном периоде не было зарплаты

- Особые правила учета премий

- Случаи, когда зарплата повышалась

- Правила расчета среднего заработка для оплаты пособий

- Итоги

- Заработная плата: что нужно знать бизнесу

- Ольга Семенова

- Что такое зарплата

- Какие бывают формы оплаты труда

- Какие бывают системы оплаты труда

- Что такое МРОТ и зачем государство его устанавливает

Как рассчитать среднемесячную заработную плату (формула)

В каких случаях работнику полагается среднемесячная зарплата

Перечень ситуаций, когда выплаты работнику рассчитываются исходя из расчета среднего размера заработка, определен ТК РФ. К числу наиболее распространенных и чаще всего встречающихся в деятельности обычной организации ситуаций, требующих расчета среднего заработка, относят:

- выплату отпускных (ст. 114 ТК РФ);

- выдачу компенсации за неиспользованный отпуск — при увольнении или за часть отпуска свыше 28 календарных дней (ст. 126, 127 ТК РФ);

- выезд работника в командировку (ст. 167 ТК РФ);

- оплату работникам периодов обучения с отрывом от работы (ст. 173–176, 187 ТК РФ);

- выплату выходных пособий (ст. 178 ТК РФ).

Помимо этого, исходя из среднемесячной заработной платы рассчитываются со следующими категориями сотрудников:

Сотрудники

Статья ТК РФ

Занятые коллективными переговорами или подготовкой проекта коллективного договора (соглашения) с освобождением от основной работы. При этом средний заработок за такими работниками может сохраняться до 3 месяцев

Временно переведенные на иную работу, чем та, что предусмотрена трудовым договором

Вынужденные прекратить трудовой договор из-за несоблюдения правил его заключения (если нарушения допущены не по вине работника) – в таком случае полагается выходное пособие в размере среднемесячной зарплаты

Не выполнившие трудовые нормы и трудовые обязанности по вине работодателя

Вынужденные простаивать по вине работодателя – в такой ситуации выплачивается не менее 2/3 среднего заработка

Члены комиссий по трудовым спорам

Руководитель, его зам или главбух, уволенные при смене собственника в размере 3-кратного среднемесячного заработка

Переводимые на ниже оплачиваемую работу по состоянию здоровья

Направленные на обязательные медосмотры

Работники, проходящие диспансеризацию (с 01.01.2019)

Работники при приостановлении деятельности организации

Переводимые на другую работу беременные женщины и женщины, имеющие детей в возрасте до 1,5 лет

Женщины, кормящие детей – при оплате перерывов для кормления

Родители детей-инвалидов при оплате дополнительных выходных и в некоторых других случаях

Рассчитать средний заработок понадобится при заполнении справки о безработице. По какой формуле рассчитать пособие и как правильно заполнить такую справку, рассказали эксперты КонсультантПлюс. Получите бесплатный пробный доступ к системе и смотрите рекомендации.

Как рассчитать среднемесячный заработок: общий порядок

Общий и единый для всех указанных случаев порядок расчета среднего заработка закреплен в ст. 139 ТК РФ. Главное правило: при любом режиме работы среднюю зарплату считают, исходя из фактически начисленного работнику заработка и фактически отработанного им времени за 12 календарных месяцев, истекших до периода, в котором требуется расчет среднемесячной заработной платы. Эти 12 месяцев именуются расчетным периодом.

Более детально порядок расчета прописан в положении «Об особенностях порядка исчисления средней заработной платы», которое утверждено постановлением Правительства РФ от 24.12.2007 № 922. Расскажем подробнее о том, как рассчитать среднемесячную зарплату. Последние изменения в данный документ вносились в 2016 году, поэтому на него нужно ориентироваться при расчете среднего заработка в 2021 г.

Расчет среднего заработка: формула

Расчет среднего заработка для тех или иных выплат всегда делают исходя из среднего дневного заработка.

Общую формулу расчета среднего заработка можно представить так:

СмЗ — среднемесячная заработная плата;

СдЗ — средний дневной заработок;

N — количество дней, подлежащих оплате по среднему заработку.

Подробнее о том, как рассчитывать средний дневной заработок в разных ситуациях, читайте в следующих статьях:

Особенности расчета среднего дневного заработка

Основная особенность расчета среднего заработка за день состоит в том, что установлены разные правила его расчета:

- для выплаты отпускных и компенсаций за неиспользованные отпуска;

Расчет среднего заработка (кроме ситуаций с отпусками):

СдЗ = зарплата за расчетный период / фактически отработанные в расчетном периоде дни.

Расчетный период – 12 месяцев (ст. 139 ТК РФ). Если сотрудник отработал менее 12 месяцев, то расчетный период равен фактическому периоду работы.

При оплате отпусков, в т. ч. неиспользованных, которые предоставляются в календарных днях:

СдЗ = зарплата за расчетный период / 12 / 29,3.

Если некоторые месяцы из 12 отработаны не полностью или были периоды, которые нужно исключить из расчетного (о них мы скажем ниже), расчет среднего заработка за день производят так:

СдЗ = зарплата / (29,3 × полные календарные месяцы + отработанные, календарные дни в неполных календарных месяцах).

Количество календарных дней в неполных календарных месяцах определяется следующим образом:

29,3 / число календарных дней в месяце × отработанные календарные дни.

Допустим, работник проболел с 17 по 31 октября 2021 г. Тогда количество дней в частично отработанном октябре: 29,3 / 31 (календарные дни октября) × 12 (отработанные календарные дни за период с 1 по 16 октября) = 11 дней.

Предположим, что за 12 месяцев с ноября 2019 года по октябрь 2020 года работнику начислено 494 600 руб. Все остальные 11 расчетных месяцев он отработал полностью. Тогда средний дневной заработок в ноябре равен:

494 600 / (29,3 × 11 + 11) = 1 483,95 руб.

Если отпуск предоставляется в рабочих днях, расчет среднего заработка для отпускных вычисляют так:

СдЗ = зарплата / на число рабочих дней по календарю 6-дневной рабочей недели.

Выплаты, которые учитываются при расчете среднего заработка

В расчет среднего заработка берут все выплаты, предусмотренные системой оплаты труда организации, в том числе:

- заработную плату — повременную, сдельную, в процентах от выручки, выданную в денежной или натуральной форме;

- различные стимулирующие надбавки и доплаты, а также все выплаты по условиям труда – подробнее о них читайте здесь;

- премии и другие подобные вознаграждения;

- прочие выплаты, применяемые у работодателя (п. 2 положения № 922).

В то же время в расчете среднего заработка не участвуют выплаты социальной направленности, такие как матпомощь, оплата питания, проезда, коммуналки и др.

Периоды, исключаемые из расчетного периода

Мы уже сказали, что расчетный период — это 12 календарных месяцев, предшествующих периоду, в котором осуществляется расчет среднего заработка. Однако отдельные периоды, а также начисленные за них суммы при расчете исключаются. Это периоды, когда:

- за работником сохранялся средний заработок (не исключают только перерывы для кормления ребенка);

- работнику выплачивалось больничное или декретное пособие;

- работник не работал из-за простоя, в котором повинен работодатель, или по причинам, не зависящим от работодателя и работника;

- работник не участвовал в забастовке, но и не работал из-за нее;

- работнику предоставлялись выходные по уходу за ребенком-инвалидом;

- работник в других случаях освобождался от работы с полным или частичным сохранением заработной платы или без нее (п. 5 положения № 922).

Ситуации, когда в расчетном периоде не было зарплаты

Если в расчетном периоде зарплата работнику не начислялась, расчет среднего заработка ведут по зарплате, начисленной за предыдущие 12 месяцев. В том случае, когда у работника нет зарплаты (отработанного времени) до начала расчетного периода, но она имеется в месяце расчета, средний заработок определяют по суммам, начисленным за этот месяц. Если же зарплаты нет и в месяце расчета, среднюю зарплату рассчитывают, исходя из назначенной тарифной ставки или оклада.

Узнайте больше о неоплачиваемом отпуске в материале «Как пойти в отпуск без сохранения заработной платы».

Особые правила учета премий

При расчете среднемесячной заработной платы разные премии учитываются по-разному, в зависимости от того, за какой период они начислены (п. 15 положения № 922).

При ежемесячном премировании в расчет включают не более 1 премии в месяц за каждый премируемый показатель, например, 1 премию за количество привлеченных клиентов и 1 — за объем реализации. В итоге за расчетный период может быть учтено не более 12 премий каждого вида.

Если премии начисляются за период больше месяца, но меньше расчетного периода, например, за квартал или полугодие, они учитываются в фактически начисленном за каждый показатель размере. А если продолжительность периода, за который они начислены, превышает продолжительность расчетного периода — в размере месячной части за каждый месяц расчетного периода.

Премии за год и единовременное вознаграждение за выслугу лет (стаж работы) берут в расчет полностью, независимо от времени их начисления.

В не полностью отработанном расчетном периоде премии учитываются пропорционально отработанному времени. Премии, начисленные за фактически отработанное время, учитывают полностью.

Случаи, когда зарплата повышалась

Повышение размеров оплаты труда в организации влияет и на среднемесячную заработную плату работника. При этом важно, в каком периоде происходит рост зарплат:

- Если повышение приходится на расчетный период, индексируют все выплаты за время, предшествующее повышению. Коэффициент индексации рассчитывается путем деления новой тарифной ставки, оклада и т. п. на тарифные ставки, оклады, действовавшие в каждом из 12 расчетных месяцев.

- Если зарплата увеличивается после расчетного периода, но до наступления случая, для которого нужно посчитать средний заработок, повышается сам средний заработок. Поправочным коэффициентом здесь является отношение нового размера оплаты труда к прежнему.

- Если повышение осуществляется уже в период сохранения среднего заработка, увеличивается только его часть с даты повышения и до окончания данного периода. Индексирующий коэффициент считают так же, как во втором случае.

Правила расчета среднего заработка для оплаты пособий

В заключение хотим обратить внимание читателя на следующее. Понятие среднего заработка используется не только трудовым законодательством, но и законодательством о соцобеспечении. Так, по среднему заработку оплачиваются больничные, декретные, детские пособия. Однако считают этот заработок иначе — в порядке, установленном законом «Об обязательном соцстраховании на случай временной нетрудоспособности и в связи с материнством» от 29.12.2006 № 255-ФЗ.

С 2021 года все регионы перешли на «Прямые выплаты от ФСС». Это значит, что первые 3 дня больничного рассчитывает и оплачивает работодатель, а последующие дни больничного — ФСС напрямую оплачивает сотруднику.

Не запутаться в подсчетах вам поможет наша памятка. Переходите в материал и бесплатно изучите этот материал.

Подробнее о расчете среднего заработка для соцвыплат читайте в следующих статьях нашего сайта:

- для больничного —здесь;

- для пособия по уходу за ребенком —здесь;

- для декретных выплат —тут.

Если вам нужно рассчитать среднеденвной заработок для выплаты выходного пособия, воспользуйтесь разъяснениями экспертов КонсультантПлюс. Получите пробный доступ и бесплатно переходите к расчетному примеру.

Итоги

Правила расчета среднего заработка (среднемесячной заработной платы), описанные нами выше, применяются исключительно для случаев, перечисленных в начале статьи, в том числе при расчете среднего заработка при сокращении работника для выплаты ему выходного пособия, а на социальные пособия, пособия по безработице не распространяются.

Подробнее о соцвыплатах вы можете узнать в нашей рубрике «Пособия».

Источник

Заработная плата: что нужно знать бизнесу

Зарплата — это плата штатному сотруднику за выполненную работу. В статье — о том, какие бывают формы и системы оплаты труда, когда какая из них подойдет для разных видов бизнеса и что такое МРОТ

Ольга Семенова

Эксперт по кадровому делопроизводству

Когда работодатель нанимает сотрудников, они договариваются о зарплате — денежном вознаграждении за труд. Зарплату платят только штатным работникам по ТК РФ, для всех остальных, например исполнителей по договору ГПХ, предусмотрено вознаграждение. На него правила выплаты зарплаты не распространяются.

Статья будет полезна предпринимателям, которые еще не нанимали сотрудников и хотят разобраться в вопросе и избежать ошибок.

Что такое зарплата

Заработная плата, или зарплата, — это денежное вознаграждение, которое работодатель выплачивает штатному сотруднику за выполненные задачи.

Семен устроился на работу специалистом по качеству. По трудовому договору он должен принимать товар от поставщика, осматривать его на наличие брака и заполнять соответствующие документы. За работу ему на карту дважды в месяц поступает сумма, о которой они договорились с директором при трудоустройстве. Полученные деньги и есть зарплата.

По закону зарплата зависит от квалификации работника, сложности, количества, качества и условий работы.

Зарплата работника состоит из нескольких частей:

- оклада — это сумма, которую работник получает за выполнение своих трудовых обязанностей;

- компенсационных выплат — доплат и надбавок, например за работу в районах Крайнего Севера, на опасных и вредных производствах;

- стимулирующих выплат — премий и поощрений, например процента от суммы продаж за прошедший месяц.

Работодатель имеет право самостоятельно выбирать, какую систему оплаты труда устанавливать в своей компании. Есть несколько ограничений:

1. Зарплата не должна быть меньше МРОТ — об этом расскажем дальше в статье.

2. Зарплату должны выплачивать два раза в месяц — в жизни это называют авансом и зарплатой. Но по закону это зарплата за первую и вторую часть месяца.

3. Работодатель без согласия работника не может изменить зарплату или систему ее расчета.

В остальном работодатель может выбирать любую форму и систему оплаты труда или использовать несколько сразу.

Какие бывают формы оплаты труда

По умолчанию основные формы оплаты труда — в рублях и деньгами. По письменному согласию работника работодатель может платить часть зарплаты другим, например акциями компании или продукцией, которую она производит.

Какие есть ограничения:

- неденежное вознаграждение работнику не может превышать 20% от зарплаты;

- выплата в натуральной форме — обычное дело для сферы деятельности работодателя. Например, на сельскохозяйственном производстве;

- нельзя платить купонами, расписками, спиртными напитками, наркотиками, токсичными и ядовитыми веществами, оружием, боеприпасами и другим, что запрещено по закону;

- работодатель не может завышать стоимость товаров, которыми платит работнику вместо денег. Например, молочный завод не может считать бутылку молока, выданную работнику в качестве платы за работу, по 200 ₽, если цена в магазине — 60 ₽.

Законом также предусмотрены категории работников, которые могут получать зарплату не в рублях, а в иностранной валюте. Например, дипломаты, консулы и официальные представители РФ за границей.

Какие бывают системы оплаты труда

Законом предусмотрена тарифная система оплаты труда. Она может быть повременной, сдельной или смешанной. Работодатель сам выбирает, какую систему применить, в зависимости от сложности работы, квалификации работников, условий и своих возможностей.

Общая информация о системах оплаты труда — в таблице.

Повременная система оплаты труда. В этом случае работнику платят за отработанное время с учетом его квалификации и по желанию работодателя устанавливают систему мотивации.

Повременная оплата бывает двух видов:

- Окладная. При такой системе работнику платят фиксированную сумму в месяц независимо от выполненной работы, без доплат. Например, администратор получает 25 000 ₽ при любом потоке посетителей.

- Простая повременная. Работнику платят за время, проведенное на работе. Например, промоутеру платят 150 ₽ в час независимо от того, сколько листовок он раздаст за это время.

По закону нормальная продолжительность времени работы — 40 часов в неделю, по 8 часов в день. В это время не входят обеденный перерыв сотрудника и время на дорогу до работы и обратно. График работы сотрудников прописан в трудовом договоре или в локальных нормативных актах работодателя.

Бывают виды работ, когда сотрудники трудятся сменами. Тогда рабочий день может быть другим. Например, кладовщики или продавцы на заправках могут трудиться по 10—12 часов. В этом случае они должны работать по сменному графику, то есть меняться с напарником в течение недели. Брать две смены подряд запрещено.

Работодателю сложно составить такой график работы, чтобы в смене было не более 8 часов, если предприятие работает по 12. В таком случае закон позволяет использовать суммированный учет рабочего времени. Например, при стандартной пятидневной рабочей неделе сотрудник за месяц нарабатывает 160 часов. Работники по сменам также должны работать суммарно не более 160 часов в месяц.

За сверхурочную работу работодатель должен заплатить сотруднику по повышенной ставке. Первые два часа переработки — в полуторном размере, все остальные часы — в двойном. По желанию работник может попросить компенсацию не деньгами, а отдыхом. Главное, чтобы время отдыха за переработки было не меньше, чем работник потратил на сверхурочную работу.

Сдельная система оплаты труда. При сдельной оплате главный показатель — полученный результат. Чем больше работник выполнит задач или произведет товара, тем выше заработок.

Сдельная оплата делится на четыре вида:

- Прямая. В этом случае работнику устанавливают итоговую цену за товар или услугу. Например, редактор получает 5000 ₽ за статью.

- Аккордная. В этом случае работнику платят фиксированную сумму за комплекс работ. Например, по техзаданию штатная бригада слесарей отремонтирует вышедшую из строя конвейерную линию на заводе за 30 000 ₽ и три рабочих дня. Каждый слесарь получит сумму, пропорциональную времени, которое он затратил на работу.

- Сдельно-прогрессивная. Работодатель платит фиксированную стоимость товара или услуги и доплачивает, если работник выполнил сверх нормы. Например, завод установил 100 ₽ за изделие, если работник делает 50 штук в месяц. Если работник сделает от 51 и больше, то все изделия свыше этого количества оплачиваются по 120 ₽.

- Косвенно-сдельная. В этом случае работник получает процент от зарплаты основных работников. Такую систему часто применяют для трудовых рабочих, например механиков по ремонту оборудования, которые работают только во время поломки. Например, зарплата техника по ремонту швейных машин составляет 10% от зарплаты швей на этом производстве. Если швеи заработали за месяц 200 000 ₽, механик получит 20 000 ₽.

Смешанная система оплаты труда. Закон не запрещает работодателям дополнительно устанавливать смешанную форму оплаты труда, используя несколько систем одновременно.

К ним относятся:

- Повременно-премиальная. В этом случае работнику устанавливают фиксированный оклад и премию за достижения. Например, менеджеру установили оклад 10 000 ₽, если он выполнит план продаж за месяц, премия составит 100 000 ₽.

- Повременно-сдельная. Работнику устанавливают оклад и норму за определенное время, которую он должен перевыполнить, чтобы получить доплату. Например, технику по подключению интернета установили оклад 30 000 ₽ за 50 подключенных абонентов в месяц. Чтобы получить 20 000 ₽ доплаты, он должен подключить еще 20 абонентов в месяц.

- Сдельно-премиальная. Помимо платы за каждый продукт, работодатель дополнительно платит премию за хорошие показатели. Например, на заводе бригада получила премию за то, что работала весь месяц без брака.

По желанию работодатель и работник могут договориться изменить систему оплаты труда. Например, перевести работников со стабильного оклада на сдельную оплату. Такое может быть выгодно работникам, которые изготавливают товары. Например, ранее швея получала фиксированный оклад 30 000 ₽ в месяц, а будет получать 800 ₽ за каждое платье. Все в плюсе: швея хочет работать больше, а работодатель не переплачивает, если вдруг работник не сделал норму за месяц.

Что такое МРОТ и зачем государство его устанавливает

МРОТ — это минимальный размер оплаты труда. Ниже суммы платить работнику, который отработал месячную норму рабочего времени, нельзя. То есть назначать оклад меньше этой суммы запрещено законом.

Если же сотрудник работает на сдельной оплате, ему устанавливают норму выработки, то есть то количество товара, которое он должен сделать за месяц. Эту норму нельзя устанавливать так, чтобы зарплата была ниже МРОТ при условии полной загрузки.

Швея получает зарплату за каждое платье и тратит на его производство два дня. За месяц она сможет сшить 20 платьев. Это и есть норма выработки. Сумма, которую она заработает за 20 платьев, не должна быть меньше МРОТ.

Размер МРОТ увеличивается ежегодно и не может быть ниже прожиточного минимума. В 2021 году размер федерального МРОТ по РФ — 12 792 ₽, но в регионах могут устанавливать свою сумму, например в Татарстане — 15 400 ₽.

Сумма федерального МРОТ влияет, например, на минимальный размер пособий.

В каких случаях можно платить меньше МРОТ:

- если работник трудоустроен на неполную ставку. Например, зарплата на полной ставке у лаборанта — 20 500 ₽, но он работает по 4 часа в день и получает 10 250 ₽;

- если работник болел. В этом случае он может получить меньше МРОТ. Остальную сумму получит как пособие по болезни.

Во всех остальных случаях зарплата ниже МРОТ незаконна, и работодателя могут наказать.

| Нарушение | Как накажут | Основание |

|---|---|---|

| Установить зарплату работнику ниже МРОТ |

для руководителя ООО — от 10 000 ₽ до 20 000 ₽;

для ИП — от 1000 до 5000 ₽;

для компаний — от 30 000 до 50 000 ₽

Повторное нарушение

для руководителя ООО — от 20 000 ₽ до 30 000 ₽ или дисквалификация до трех лет;

Источник

- Главная

- Правовые ресурсы

- Подборки материалов

- Фактически начисленная заработная плата

Фактически начисленная заработная плата

Подборка наиболее важных документов по запросу Фактически начисленная заработная плата (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика

Подборка судебных решений за 2022 год: Статья 139 “Исчисление средней заработной платы” Трудового кодекса РФ“Разрешая требования в части взыскания заработной платы, суд апелляционной инстанции, руководствуясь положением статей 139, 155, 394 Трудового кодекса Российской Федерации, учитывая отсутствие доказательств фактически начисленной истцу заработной платы исходя из фактически отработанных и признаваемых работодателем дней за расчетный период, произвел расчет среднего заработка на основании пункта 8 Положения об особенностях порядка исчисления средней заработной платы и с учетом решения Одинцовского городского суда Московской области от 5 февраля 2021 года, в связи с чем взыскал с ООО “ТТ-Логос” в пользу Т.Д.Н. средний заработок за период с 2 июля по 31 октября 2021 года в размере 666609 руб. 82 коп.”

Статьи, комментарии, ответы на вопросы

Нормативные акты

Постановление Пленума Верховного Суда РФ от 11.12.2012 N 30

(ред. от 28.05.2019)

“О практике рассмотрения судами дел, связанных с реализацией прав граждан на трудовые пенсии”При определении отношения среднемесячного заработка застрахованного лица к среднемесячной заработной плате в Российской Федерации следует иметь в виду, что среднемесячный заработок застрахованного лица исчисляется с учетом фактически начисленной заработной платы, т.е. в том числе и с учетом районного коэффициента, установленного на основании нормативного правового акта субъекта Российской Федерации, а повышенное отношение заработков (ЗР/ЗП не свыше 1,4; 1,7; 1,9) – с учетом районного коэффициента к заработной плате, установленного в централизованном порядке (органами государственной власти СССР, федеральными органами государственной власти), поскольку в силу пункта 3 статьи 9 Федерального закона N 167-ФЗ финансовое обеспечение по обязательному пенсионному страхованию, включая трудовые пенсии, осуществляется за счет средств бюджета Пенсионного фонда Российской Федерации, средства которого в силу пункта 1 статьи 16 этого же Федерального закона являются федеральной собственностью, не входят в состав других бюджетов и изъятию не подлежат. Согласно статье 71 Конституции Российской Федерации федеральная государственная собственность и управление ею находятся в исключительном ведении Российской Федерации;

-

Ситуации, при которых применяется показатель средней зарплаты

-

Основные правила расчёта средней зарплаты

-

Формула расчёта среднего заработка

-

Учитываемые выплаты и исключаемые периоды

-

Пошаговая инструкция при расчёте средней зарплаты

Ситуации, при которых применяется показатель средней зарплаты

В законодательстве в сфере трудовых отношений имеется перечень ситуаций, при которых для начисления выплаты денежных средств осуществляется расчёт среднемесячной заработной платы. Наиболее распространённые обстоятельства:

- уход в отпуск (ст. 114 ТК);

- компенсация за отпуск — при прекращении трудовых отношений или при превышении отпускного периода 28 дней (ст. 126, 127 ТК);

- командировка (ст. 167 ТК);

- выходное пособие (ст. 178 ТК);

- обучение с отрывом от работы (ст. 173-176, 187 ТК).

Также существуют и менее распространённые ситуации, при которых учитывается показатель средней зарплаты, к примеру:

| Когда используется | Статья ТК |

|---|---|

| Простой из-за работодателя | 157 |

| Невыполнение работы из-за работодателя | 155 |

| Перевод физлица на нижеоплачиваемую работу по медицинским показаниям | 182 |

| Медосмотр | 185 |

| Диспансеризация | 185.1 |

| Донорство | 186 |

| Приостановка функционирования компании | 220 |

| Перерыв для кормления ребёнка | 258 |

| Дополнительные выходные по уходу за детьми-инвалидами | 262 |

Таблица 1 — Ситуации, при которых оплата производится на основании среднего заработка

Важно! Средняя зарплата определяется и в случае, если нужно заполнить справку для постановки на учёт бывшего сотрудника в качестве безработного.

Основные правила расчёта средней зарплаты

По ст. 139 ТК установлено, как рассчитать среднюю заработную плату по стандартным правилам. В первую очередь необходимо ориентироваться на основное — средняя зарплата считается по фактической зарплате и отработанному времени за 12 месяцев. Этот период берётся непосредственно до месяца, в котором считается средняя зарплата.

Формула расчёта среднего заработка

Основная формула для исчисления выглядит так:

Среднемесячная зарплата = Среднедневной заработок * Кол-во дней оплаты

Для решения вопроса, как посчитать среднюю заработную плату, принимают во внимание некоторые особенности. Главная из них заключается в том, что неодинаковые правила исчисления предусмотрены для:

- отпуска и компенсации за него;

- остальных ситуаций.

При расчёте средней зарплаты по отпускным выплатам необходимо ориентироваться на формулы:

Формулы расчёта средней зарплаты для отпуска и компенсации за него

В этом случае средний заработок — частное от деления зарплаты за расчётный период на 12 мес. и на 29,3. Когда некоторые месяцы сотрудник отработал не в полном объёме или когда есть исключаемые периоды, рассчитывать нужно делением зарплаты на показатель — (29,3 * полные мес. + 29,3 / календ. дни в мес. * отработ. дни).

В остальных случаях формула среднемесячной заработной платы выглядит так:

Формулы расчёта средней зарплаты в иных обстоятельствах

Средний заработок исчисляется как зарплата за расчётный период (обычно 12 мес.), делённая на фактически выработанные дни. Если отработано меньше 12 мес., то расчётный период — время трудовой деятельности по факту.

Учитываемые выплаты и исключаемые периоды

Когда есть проблема, как рассчитать среднемесячную заработную плату, нужно знать, что при исчислении берутся все выплаты по системе оплаты работы в организации. К примеру, ими являются:

- зарплата в любой форме;

- стимулирующие надбавки;

- премии и другие вознаграждения;

- иные выплаты по профессиональной деятельности.

В расчёте не применяются выплаты, имеющие социальную направленность, к примеру, матпомощь, компенсация проезда или питания, оплата коммунальных платежей и т.д.

Также из расчёта убираются периоды, к которым относятся:

- период сохранения за человеком среднего заработка;

- болезнь;

- декрет;

- простой из-за работодателя или форс-мажора;

- забастовка, в которой человек не принимал участия, но из-за этого не работал;

- выходные по уходу за ребёнком-инвалидом и др.

Учитываемые выплаты и исключаемые периоды

Пошаговая инструкция при расчёте средней зарплаты

Для решения задачи о том, как рассчитывается средняя заработная плата, воспользуйтесь такой пошаговой инструкцией.

Шаг 1 — Определить период, который используется для расчёта

hidden>

Расчётный период — 12 календарных месяцев до месяца, в котором рассчитывается выплата. К примеру, сотрудник идёт в отпуск 21 февраля 2022 года. Соответственно, нужно брать расчётный период с 1 февраля 2021 года по 31 января 2022 года.

Такая ситуация наблюдается и при расторжении трудовых отношений, когда нужно рассчитать компенсацию за неиспользованный отпуск. Если работник будет увольняться 21 февраля 2022 года, расчётный период будет аналогичный, как и при указанном выше отпуске. Однако здесь есть исключение: если день расторжения трудового договора приходится на последний календарный день месяца, тогда именно этот месяц нужно включать в расчёт. К примеру, увольнение 28 февраля 2022 года, тогда период — с 1 марта 2021 года по 28 февраля 2022 года.

Шаг 2 — Установить исключаемые периоды

hidden>

Ранее мы указывали, какие периоды не нужно использовать при расчёте. Соответственно, если за них были какие-то выплаты, их также не надо учитывать.

Например, сотрудник идёт в отпуск 21 февраля 2022 года. В 2021 году он с 1 по 30 сентября был на больничном. Соответственно, из расчёта нужно полностью исключить сентябрь и выплату по листку нетрудоспособности.

При этом нужно учесть особые ситуации:

- сотрудник отработал меньше 12 месяцев — началом периода считается месяц заключения трудового договора;

- за расчётный период нет заработка — для исчисления нужно брать предшествующий период;

- за расчётный период нет заработка, но он есть в месяце, в котором рассчитывается выплата — для расчёта берутся суммы, начисленные в этом месяце;

- нет фактически отработанного расчётного периода и начисленных сумм — средняя зарплата определяется по размеру оклада.

Шаг 3 — Определить заработок для расчёта средней зарплаты

hidden>

Далее по правилам, как рассчитать среднюю зарплату, — нужно за установленный период взять все начисленные выплаты, касающиеся трудовых отношений. При этом не нужно учитывать выплаты, имеющие социальную направленность, к примеру, больничное пособие, оплачиваемые дни по уходу за ребёнком-инвалидом и др.

Также в расчете не учитываются премии, которые являются непроизводственными, например, в честь юбилея сотрудника. А если премия выплачена по результатам деятельности, то её в расчёт нужно принимать обязательно.

Шаг 4 — Рассчитать среднедневной или среднечасовой заработок

hidden>

Формулы для расчёта этих показателей представлены выше.

К примеру, как рассчитать среднюю заработную плату за год для оплаты отпуска? Для этого нужно взять всю зарплату за период, определённый на первом шаге, убрать из него периоды из второго шага, посчитать выплаты из третьего шага.

Допустим, сотрудник идёт в отпуск 21 февраля 2022 года. Берётся период с 1 февраля 2021 года по 31 января 2022 года. В каждом месяце ему начислялась зарплата — 50 тыс. руб. Соответственно, общая сумма заработка — 600 тыс. руб.

Далее эту выплату нужно разделить на 12 месяцев:

600 000 / 12 = 50 тыс. руб. в мес.

Затем результат делится на 29,3 (среднее число дней в месяце):

50 000 / 29,3 = 1 706,48 руб. Это будет среднедневной заработок.

Также можно посчитать и среднечасовой заработок, разделив результат на количество часов в дне работы (стандартно — 8 часов). Или полученный за период заработок разделить на количество отработанных по факту часов.

Шаг 5 — Определить выплату по среднему заработку

hidden>

На последнем этапе требуется определить, какая выплата положена сотруднику, если она определяется по среднему.

Для этого нужно полученный результат по среднедневному или среднечасовом заработку умножить на количество дней или часов. Допустим, в рассмотренном выше примере работник уходит в отпуск на 25 дней. Тогда ему положены отпускные:

1 706,48 руб. * 25 дн. = 42 662 руб.

Из них нужно удержать НДФЛ:

42 662 руб. * 13% = 5 546 руб.

Итого на руки сотрудник получит:

42 662 — 5 546 = 37 116 руб.

При вопросе, как посчитать средний заработок за год, нужно учесть такие важные моменты.

Если в расчётном периоде произведено повышение зарплаты, тогда проиндексировать требуется все выплаты до повышения. Коэффициент индексирования — частное от деления новой ставки или оклада на старую ставку или оклад во всех 12-ти месяцах.

Когда повышение было после расчётного периода, но до даты, на которую считается средняя зарплата, тогда индексируется посчитанный средний заработок. Применяется коэффициент, рассчитанный как частное от деления нового размера оплаты труда на старый.

Если повышение было в периоде, для оплаты которого исчислялся средний заработок, тогда выплату нужно индексировать, но с даты этого повышения и до завершения периода. Для этого используется коэффициент, рассчитанный способом, указанным в предыдущем случае.