20:00

В этом видео я показал всего лишь один немаловажный элемент технического анализа – Уровни Фибоначчи! Также, и отметил правильное использование (как небольшой лайфхак) данного инструмента, но вам придется самостоятельно изучить все более углубленно.

В завершении данного видео подвел итоги методом подтверждения сценариев на графике ETH и отметил зоны поддержки и…

Фибоначчи

Фибоначчи был итальянским математиком, который придумал числа Фибоначчи. Они чрезвычайно популярны среди технических аналитиков, торгующих на финансовых рынках, поскольку они применимы к любым временным интервалам. Наиболее распространенными видами уровней Фибоначчи являются уровни коррекции и уровни расширения. Уровни коррекции по Фибоначчи указывают, где мог произойти потенциальный откат цены, прежде чем тренд возобновится. Это простое разделение вертикального расстояния между значениями минимума и максимума (или наоборот) на секции на основе ключевых коэффициентов 23,6%, 38,2%, 50% и 61,8%.

Цена, как правило, возвращается к этим уровням прежде чем продолжить движение по преобладающему тренду. Уровни расширения Фибоначчи указывают уровни, которые цена могла достичь после первоначального колебания и коррекции. На TradingView есть удобный инструмент рисования для коррекции Фибоначчи и один для расширения Фибоначчи. Они помогают пользователям визуально определить эти уровни на графике. Для обоих инструментов есть большое количество настроек, таким образом можно менять или добавлять уровни.

Да, мистер Фог. Одноимённая Коробка Ганна по Фибоначчи.

Цена показала сильную реакцию на исторический уровень в районе 14.300

В случае если цена закрепится за уровнем 14.660 на 1h, то можно рассматривать варианты в ЛОНГ

Также есть вероятность, что перед выходом цена начнет консолидироваться ,как это было в прошлые разы, поэтому нам важно увидеть правильную реакцию на более младших ТФ

Отскакивать мы можем в зону где…

Это начало третьего цикла публикаций, посвященный фрактальным моделям. И если в прошлый раз я начинал с теории трех векторного движения и потом подключал материал про числа Фибо, и волновою разметку, то в этот раз поступим чуть по другому.

Начнем с волновой теории более углубленно. Добавим затем теорию трех векторов и ПТВ. И уже потом проговорим про корни на…

19:00

сегодня в меню фракталы.

Фракталы с точки зрения их природного происхождения. Виды фракталов в живой и не живой природе и какое это имеет отношение к бирже.

Возвращаюсь к ранее сделаны разборам по крипте, только теперь со стороны Ренко графиков.

Касаясь темы фрактала – не возможно обойтись без моделирования (упрощения и систематизации). Поэтому, для понимания…

теперь представляется более законченным в рамках такой модели, в которой уже выполняется правило чередования/

ранее рассматривалась структура выделенная голубым цветом (ссылка)

и одна была “единичная”, т.е. в ней не заканчивалось две структуры, как сейчас (показаны на рисунке как модель)

Ранее было отмечено, что первая структура состоит в свою очередь из двух…

16:26

Ankrusdt.pб Бинанс, 17 мая 2023 г, текущая цена 0,026.

Если ртф показывает ярко выраженный настрой (например, шортовый, как сейчас), можно проедположить выпадение и формирование следующей свечи. Подтверждение ищем на осцилляторах и на стф. В данном случае на стф заминка с лонговым приоритетом, но цели текущего падения укладываются в границы этой заминки….

Использование метода прогнозирования с помощью радиус-векторов накладывает на себя некоторые сложности. Там, где в расчет идет время и появляются углы необходимо обязательно приводить график к какому-то балансу. У Ганна это называло квадрирование графика (диапазона /цены). В майских своих публикациях я уже указывал на важность этого момента, и предложил первый…

Это последний материал из весеннего цикла посвященного в основном волнам ( здесь кратко, насколько получится) пробегусь по всем моделям. Этот материал объединяет все те методы, про которые я рассказывал ранее как нельзя лучше (как мне кажется). Далее как и обещал, я продолжу публиковать только сделки с конкретными точками и очень кратким объяснением уже не…

Часто, трейдеры которые изучают такой анализ встречаются с трудностями, которые загоняют себя в тупик ожидая на выходе своих рассуждений какой – то однозначный ответ или отметают один из вариантов. Эта статья показывает что многовариантность скорее норма. Важно видеть ее, чтобы правильно оценивать свои силы. Это как система уравнений – в которой нужно найти все…

20:04

визуальный пример проведения анализа графика фрактальной модели с целью определения разворотных уровней.

Приложение к ранее рассмотренной теоретической части и трех векторного движения в частности. Правило чередования коррекционных волн. Объединение импульсных волн из примера опубликованного в тг

Коррекции в Волнах Эллиота.

Совладать с коррекциями крайне сложно. Большинство эллиотчиков зарабатывают во время импульсов и отдают деньги обратно во время коррекционных фаз.

Импульсная модель состоит из пяти волн. Коррекционная модель состоит из трёх волн, за исключением треугольника. За Импульсной моделью всегда следует Коррекционная.

(в интерпретации Т….

Ранее я знакомил вас с S- образными моделями (S-ками Коуэна)

В общем виде S- модель можно представить в виде двух вывернутых эллипсов.

Это очень мощные модели, в них есть свои закономерности, о которых говорилось ранее, и повторять здесь не буду, только приведу ссылки для ознакомления под публикацией, где можно чуть подробнее ознакомиться с этим.

Сегодня углубимся…

18:06

в личку был задан вопрос:” куда делся птв? вы его не считаете больше?”

собственно в этом видео ответ.

меня не особо интересует числовое значение PTV. Более просто находить его графически сделав одно допущение.

Не всегда это можно сделать. но когда можно – лучше так, а когда нельзя – то придется считать птв. как было показано.

сегодня я покажу как графически…

19:26

на некотором отвлеченном рынке изучаю и показываю как работать с такими графиками.

опыт показывает, что точки разворота в подавляющем большинстве находятся на неких “эрогенных” уровнях, которые можно определить заранее. Их не так много, на этих уровнях цена делает как минимум остановку и двигается до следующего такого уровня.

От таких уровней можно заходить в…

Зачастую структурные движения Полиметалла и Полюса представляют собой формирование однотипных фракталов. (что не означает стационарности их ценового ряда выраженного отношением PLZ/POLY (или наоборот))

в конце января были высказаны сомнения в том, что рост PLZ закончен и основанием того была наблюдаемая коррекция BC. В большинстве случаев это коррекция роста….

Это продолжение рассуждений про геометрию большого эллипса.

с одной стороны продолжение идеи с сеткой по газ (там пока все по плану идет, и ничего страшного для устойчивости сделки не происходит, так как такое движение вполне укладывается как технически так и фундаментально- идет набор позиции). С другой стороны это отдельная самодостаточная идея не идущая в…

Эта статья подводит черту под серией публикаций фрактального анализа и в ней я бы хотел вернуться к ключевым моментам опубликованным ранее и завязать их воедино на примере сегодняшней меди

итак, я познакомил вас с фракталами, такими структурами, которые вложены в сами себя и подобные друг другу. общая идеология примерно такая

удивительное свойство таких…

Автор Наталья Лещук. Редактор Вникаю в Блокчейн

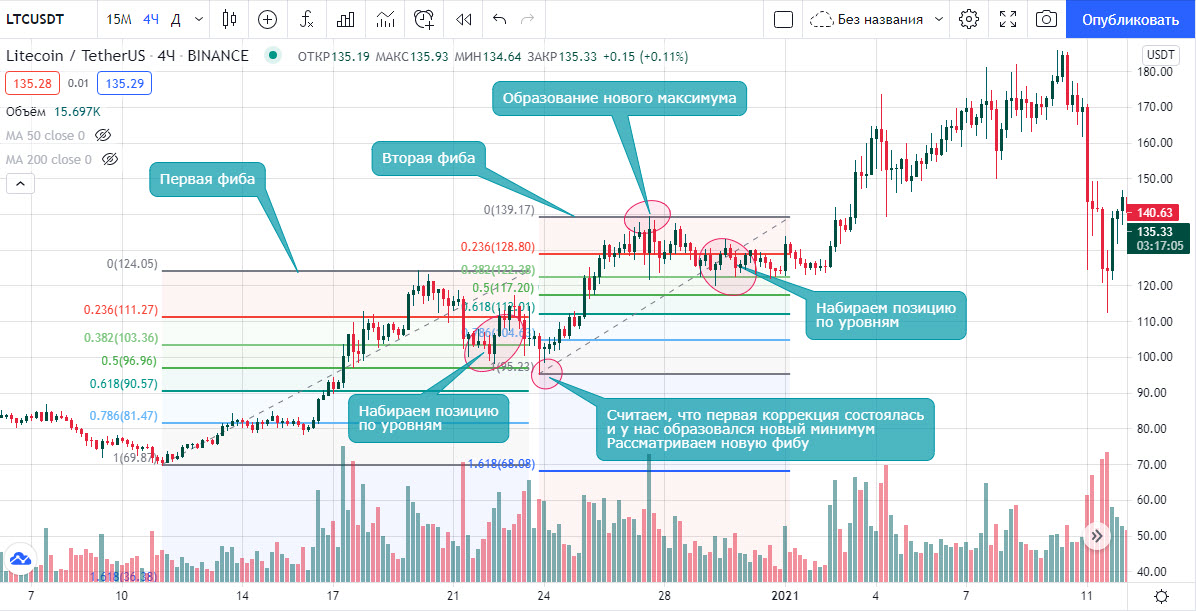

В первой части «Инструмент теханализа «Коррекция по Фибоначчи». Часть 1» разобрали, что он собой представляет. Теперь попробуем использовать его на практике.

TradingView

В качестве рабочей площадки буду использовать TradingView. На главной странице справа видим список котировок торговых пар. Туда можно добавить все интересующие монеты, для этого нажимаем «+» и выбираем «Криптовалюты». В раскрывающемся списке видим название монеты, торговую пару и биржу, с которой подтягивается информация. Выбираем интересующую пару, и она появится в списке котировок.

Я выбрала SOL/USDT на бирже Binance. Далее нажимаем на пару в списке котировок и переходим в её график.

Для работы с уровнями Фибоначчи нам понадобятся левая вepтикaльнaя пaнeль для упpaвлeния гpaфичecкими инcтpумeнтaми и горизонтальная панель сверху для выбора таймфрейма.

Если хотим глобально проанализировать рынок, определить точку входа для инвестирования, то выбираем более крупные таймфреймы (дни, недели, месяцы). Так можно понять, что происходит на рынке в долгосрочной перспективе. И на масштабных уровнях торгуют крупные игроки рынка – вероятно, они тоже видят уровни коррекции и будут совершать сделки.

Если хотим потрейдить «здесь и сейчас», то выбираем мелкие временные интервалы (секунды, минуты, часы), так как трейдер нацелен на краткосрочную сделку, которая измеряется днями и на поиск более точного момента входа/выхода из нее. Порой, свеча буквально чуть-чуть не доходит до намеченного уровня покупки/продажи, и очень обидно ошибиться в расчетах на доли процентов.

Анализ нескольких таймфреймов помогает увеличить вероятность успешной сделки и снизить риски. Обычно я анализирую график, начиная с ТФ 1 день и двигаюсь к более мелким 4 часа и 15 минут.

Настраиваем инструмент

Итак, прежде чем начать работу, настроим инструмент под себя. На панели инструментов слева выбираем «Коррекция по Фибоначчи». Далее в любой области графика рандомно кликаем мышкой, ведем по экрану, кликаем еще раз. Так мы растянули «тестовую» сетку и теперь переходим в её настройки:

Во вкладке «Стиль» можно выбрать уровни, которые будут отображаться. У меня это уровни 0, 0.236, 0.382, 0.5, 0.618, 0.786, 1, 1.618, 2.618, 3.618.

От 0 до 1 — это стандартные уровни последовательности Фибоначчи. После единицы — так называемые уровни расширения, встроены в инструмент на тот случай, если цена выйдет за рамки локального минимума и максимума цены (от 0 до 1) и нужно будет оценить масштабы предстоящего роста или падения.

Во вкладке «Стиль» можно применить удобные цветовые решения, продлить линии до бесконечности вправо или влево, настроить прозрачность сетки. Во вкладке «Координаты» можно точно разместить первую точку коррекции по Фибоначчи (Цена 1) и вторую точку (Цена 2) используя номер свечи и цену. Я не пользуюсь этой функцией, рисую сама на графике.

Как всё настроите, нажимаете «ОК» и удаляете с графика рандомно построенную сетку. Этими действиями мы настроили её параметры, а теперь будем строить на реальном графике.

Как строить сетку

На графике с любым таймфреймом можно чётко увидеть восходящие и нисходящие ценовые импульсы, то есть локальные максимум и минимум цены за период, который хотим оценить.

На крупных таймфреймах как правило оценивают масштабные изменения в цене, такой ценовой импульс может длиться несколько месяцев. На ТФ 4 часа обычно определяют ценовой импульс продолжительностью от нескольких дней до 1.5 мес. На ТФ 1 час — от нескольких часов до 2 недель. На ТФ 15 минут импульсы еще короче — от часа до нескольких дней.

Итак, используем ТФ 1 день и на локальном восходящем импульсе тянем сетку от минимума к максимуму, на нисходящем импульсе тянем от максимума к минимальной цене:

Теоретически, Фибу можно натянуть на любом таймфрейме и на любой импульс, исходя из вашей цели. В этом вопросе больше творчества, нежели системы. Например, я могу построить сетку на рисунке 4 от точки min1 до точки max2 и получатся новые уровни.

Также на одном графике можно растянуть сколько угодно сеток на каких угодно таймфреймах. Главное, потом не запутаться в рисунках 😁 Например, график SOL/USDT, ТФ 1 день и несколько локальных Фиб:

Серые линии — уровни по Фибоначчи, три растянутые сетки на трех импульсах в таймфрейме 1 день. Желтые линии — те уровни, которые почти совпали на этих трех локальных сетках.

Совпадающие уровни будут считаться «сильными» — цене сложно «пробить» такой уровень, чаще всего цена ходит вокруг него, отскакивает и разворачивается. Такие места разворота отметила овалами.

Как это работает на разных ТФ

Выше построили несколько сеток на одном таймфрейме. Теперь посмотрим, как строить на разных таймфреймах — поскольку для успешной торговли необходимо провести анализ цены на разных временных интервалах и найти сильные уровни. Мой алгоритм анализа монеты на разных ТФ:

– выбираю ТФ 1 день, двигаюсь к началу графика и визуально нахожу самый первый крупный импульс. Если от точки min до точки max в рамках этого импульса цена выросла на 50% и более, растягиваю сетку. Если рост цены был меньше, ищу следующий импульс. В моем случае это импульс цены с 22 июня до 9 сентября 2021, где рост цены был более 50% (красная стрелка):

Линии Фибо на ТФ 1 день серые. На этот ТФ можно растянуть ещё сетки, например, на нисходящий импульс, который отметила желтой стрелкой. Но уровни этой сетки окажутся значительно выше диапазона нынешней цены монеты, поэтому сейчас пользы от неё не будет. Такая сетка будет участвовать в анализе, когда (или если 😅) цена SOL поднимется ближе к 80$.

– следующим шагом выбираю ТФ 4 часа и работаю на части графика ближе к текущей дате. Тоже нахожу наиболее значимый импульс и тяну Фибу. Получился нисходящий ценовой импульс с 2 апреля по 12 мая 2022:

Линии Фибо на ТФ 4ч выделила фиолетовым.

– далее выбираю ТФ 15 мин и растягиваю сетку локально, оценить текущую ситуацию. Временной период нисходящего импульса с 6 по 12 июня. Линии Фибо на ТФ 15 мин жёлтого цвета.

В результате, получился вот такой график, где объединены сетки на трёх разных ТФ от крупных к более мелким:

Как видим, глобально, за период с 22 июня 2021 по сегодняшний день (24 июня 2022), мы почти на дне — SOL пришла к тому ценовому диапазону, от которого выросла в августе 2021 г и с того момента к нему не возвращалась.

На графике совпадают несколько уровней на разных ТФ, которые выделила красными стрелками. Это два сильных уровня, расположенные внизу графика:

- совпадение уровень 0 на ТФ 4ч и уровень 0.618 на ТФ 15 мин;

- совпадение уровень 0.786 на ТФ 1д и уровень 0.236 на ТФ 4ч.

Для краткосрочного трейдинга сейчас — это значимые уровни для принятия решений, то есть для входа/выхода в сделку.

Также совпали ещё несколько уровней, расположенные выше по графику. Но в краткосрочной перспективе они меня не интересуют. С ними буду работать, когда/если цена SOL приблизится к ним.

Примеры сделок

При выборе крипты и для трейдинга и для инвестиций, необходимо, чтобы это была крипта с большим объёмом торгов (автор ориентируется на суточный объем больше 30 млн долларов). И проект должен достаточно давно присутствовать на рынке, чтобы можно было проанализировать изменение цены на масштабном таймфрейме. Если у монеты на ТФ 1 день невозможно найти более одного значительного импульса, то единственная натянутая на этот импульс сетка будет недостоверна.

Выбранная, пара SOL/USDT полностью соответствует обоим требованиям.

При инвестициях

Инвестиционная стратегия на медвежьем рынке такова, что мы закупаем на сильных уровнях коррекции по Фибоначчи. На графике SOL/USDT, ТФ 1 день видим, что почти дошли до самого нижнего уровня Фибоначчи, построенной сетки.

Если следовать растянутой сетке, и если ранее купили (я фактически сделала это) SOL по цене 62.15 на уровне 0.786, то осталось закупить SOL по цене 20.19$, ниже уровней нет.

Но будем пессимистами и поищем. Цена монеты уже была в таком же ценовом диапазоне, как сейчас, в первой половине 2021г. И там же есть крупный ценовой импульс (с 1.92$ до 58.51$). На него я и натяну сетку (жёлтые линии):

Видим, что уровень 0.618 и 0.786 уже были неплохим уровнями поддержки в феврале-марте 2021. Уровень 0.618 соответствует цене SOL 23$. Ранее мы уже выбрали близкий ценовой уровень для инвестирования равный 20$. Значит сейчас двигаемся ниже на уровень 0.786, где цена SOL равна 14.03$ – этот уровень может стать сильным уровнем сопротивления. Самые пессимистичные могут пойти еще на уровень ниже и поставить покупку по цене 1.92$

Я инвестирую в SOL равными частями. Первый раз сделала это, когда монета стоила 62$, теперь планирую покупки SOL по цене 20$ и 14.03$, если она дойдёт этих уровней.

При торговле

Теперь рассмотрим торговую стратегию, которую описывают многие трейдеры и использую сама. Люблю её за осторожность, относительную безопасность и возможность успешно торговать даже на текущем рынке.

Помним, что на рисунке 8 построили три сетки Фибо на ТФ 1ч (серая), 4ч (фиолетовая) и 15 мин (жёлтая). Для трейдинга я углубляюсь в график с ТФ 15 мин:

Сейчас, 24 июня цена отскочила от уровня 0.786 и пошла вниз к уровню 0.618. Не буду ставить покупку рядом с уровнем 0.786, а продажу рядом с уровнем 1. На медвежьем рынке я не уверена, что цена дойдет до уровня 1, где должна будет стоять продажа, и сделка состоится.

Я поставлю первую покупку по цене 37.9$, чуть выше уровня 0.618. Продажа будет рядом с уровнем 0.786 по цене 40.56$. Первую покупку я буду делать на 20% от депозита, выделенного на сделки с этой монеткой (не всего, а именно под эти сделки).

Если цена пробьет уровень 0.618 и пойдет ниже, рядом с уровнем 0.5 ставлю вторую покупку по цене 35.6$ на 30% от депозита, выделенного на Солану. Продажа рядом с уровнем 0.618 по цене 37.44$.

Если цена пробьет уровень 0.5 и пойдет ниже, то состоится третья покупка на 50% от депозита на монету около уровня 0.382 по цене 33.38$. Продажа около уровня 0.5 по цене 35.31$.

Stop loss ставлю так, чтоб потерять не более 10% (в данном случае 8.8%) от депозита, выделенного на все три сделки. При этом, стоп лосс составляет 5% убытка от покупки №3. То есть, если я куплю SOL по цене 33.38$, я готова понести убыток 5% от покупки №3 и убыток 8.8% от всего депозита: 33.38 – 5% = 31.71$. Здесь ставлю стоп-лосс.

Что происходило фактически за время подготовки статьи:

– 27.06 состоялась первая покупка по цене 37.9$. Цена протестировала этот уровень и ушла ниже;

– 29.06 состоялась вторая покупка по цене 35.6$;

– и 29.06 состоялась третья покупка по цене 33.3$;

В итоге, к сожалению, 30 июня цена ушла ниже стоп-лосс и сделка закрылась в минус 8.8% от депозита. Обидно, даже больше от того, что так получилось в примере для статьи😅

Плюсовая сделка из недавнего прошлого

Тем не менее по такой торговой стратегии делаю и плюсовые сделки😀 Например, на основе точно таких же сеток Фибоначчи ранее закрылась в плюс сделка от 22-23 июня:

Первая покупка состоялась 22 июня около уровня 0.5, а продажа 23 июня чуть ниже уровня 0.618. Профит составил 5.95%.

Вся сделка от покупки до продажи заняла около 40 ч. Вторая и третья предполагаемые покупки не состоялись. Стоп лосс стоял на -5% от покупки №3, или -10% от депозита на сделку, на уровне цены 29.1$. Цена до него не дошла.

При анализе и принятии решения по входе в эту сделку, цена монеты колебалась рядом с уровнем 0.618. Это сильный уровень, поскольку почти совпадает с фиолетовым уровнем 0 от Фибы на ТФ 4 часа, отметила серым овалом.

В заключение

Как в любом другом деле, при инвестициях и в трейдинге важны желание научиться, много практики, терпение и холодная голова на плечах. Возможно, в теории всё кажется сложно и запутанно, но когда пробуете на практике работать с Фибой, то начинаете видеть закономерности и понимать, где заходить в удачные сделки.

Есть мнение, что уровни коррекции по Фибоначчи — это инструмент, «притянутый за уши», он очень субъективен, как и в целом идея о золотом сечении. Я отчасти согласна с этим высказыванием, порой, строя уровни на графике, мы видим то, что хотим видеть.

При этом коррекция по Фибоначчи определяет уровни поддержки и сопротивления, которые являются еще и психологическими уровнями рынка, на которых масса трейдеров и инвесторов принимают решения. И этот фактор можно учитывать.

Я осторожно захожу в сделки, не делаю суперпрофита и делаю ошибки. Но несмотря на ошибки, используя Фибу, у меня получается понемногу выходить из ранее сделанного минуса. Это мотивирует учиться и использовать этот инструмент дальше.

02.07.2022

Автор Наталья Лещук

Редактор Вникаю в Блокчейн

В нашем Телеграм-канале публикуем анонсы новых статей выходящих на Дзене и Medium, а также наблюдения, которые показались интересными, но вышли за тему еженедельной статьи.

Подписывайтесь на каналы и читайте про криптовалюты.

Уровни Фибоначчи помогают трейдерам определить, в каких участках тренда наиболее вероятна коррекция или разворот. Рынки зачастую следуют этим уровням относительно точно. При этом большинство участников рынка не связаны между собой, не знают планов и методов анализа друг друга.

Уровни Фибоначчи используются в основном среднесрочными, долгосрочными и позиционными трейдерами. Это обусловлено тем, что на старших таймфреймах тренды более различимы и предсказуемы. На график поступает меньше шума, чем на младших таймфреймах. Главное правило – использовать уровни Фибоначчи на ярковыраженных трендах. Боковики и “вялые” рынки не подходят для данного инструмента.

Стоит помнить, что два трейдера могут получить разные результаты, в зависимости от выбранных таймфреймов и ценовых уровней. Рекомендуется тренироваться на более высоких таймфреймах (H4/D). На них смотрят большинство крупных участников, поэтому на них больше вероятности “попасть” в нужный уровень. После можно переходить к часовым или минутным TF.

Несмотря на свою концептуальность и частые “попадания”, инструмент уровни Фибоначчи не генерирует самостоятельных сигналов и не является гарантией точки входа. Как и большинство технических индикаторов, его стоит использовать в последнюю очередь. После того, как точка входа оформлена по стакану, ленте сделок и кластеру, можно обратить внимание на уровни Фибоначчи.

Приведем несколько примеров.

Пример №1. Трейдер использует несколько инструментов технического анализа. Все они указывают на то, что восходящий тренд на инструменте продолжится. Но трейдер чувствует, что в краткосрочной перспективе рынок перепродан и что перед возобновлением тренда будет еще один откат (коррекция). Используя уровни Фибоначчи, можно дополнительно рассмотреть интересующий уровень (допустим, 38,2%) как потенциальную точку входа.

Пример №2. Трейдер с позицией в лонг пытается определить, где разместить стоп-ордер. На уровне Фибоначчи видно, что уровень 38,2% ранее выступал в качестве ключевого локального уровня поддержки. Зная это, трейдер решает разместить свой Stop-Loss на 50 пунктов ниже этого уровня. Такая же логика, только в обратную сторону, применима и к ордерам Take-Profit.

Можно обращать внимание на процентные изменения цен рынка. Допустим, инструмент упал или вырос на 23,6%, 38,2%, 61,8%, или 78,6%. Зная числа и пропорции инструмента, можно предположить, что данное ценовое движение происходит как раз по уровням Фибоначчи, и на основе этого подстраивать свою стратегию.

Поскольку уровни Фибоначчи отображают уровни поддержки/сопротивления, их можно использовать в дополнение к другим техническим индикаторам. Пересечение уровней Фибоначчи и скользящих средних могут подтверждать наличие и силу уровня.

Как определить куда придёт цена во время коррекции или роста? Для решения этой задачи нам помогут уровни Фибоначчи – инструмент графического анализа, который основан на последовательности Фибоначчи. Благодаря своему удобству и быстроте в освоении, коррекция по Фибоначчи используется во многих торговых стратегиях и применяется большинством трейдеров.

Принципы формирования ряда Фибоначчи

Фибоначчи (Леонардо Пизанский) – первый крупный европейский математик, который занимался практическим исследованием достижений индийских математиков в арабском исчислении. Заслуга Фибоначчи заключается в популяризации позиционной системы счисления, которая удобнее для ведения счёта нежели, чем римская система счисления.

Ряд Фибоначчи имеет очень важный физический, психологический и даже эстетический смысл. Дело в том, что человеку нравятся только те объекты, которые обладают правильными формами. Но как понять насколько красив тот или иной объект при помощи математики? Всё просто: соотношение его сторон должно стремиться к золотому сечению – 1.618!

Дело в том, что отношение каждого числа ряда к предыдущему стремится к золотому сечению 1.618. Причём чем дальше число ряда от начала, тем лучше данное соотношение:

Есть ещё несколько удивительных математических свойств последовательности Фибоначчи:

- каждое число ряда равно 0.618 части последующего (34 = 55*0.618);

- каждое число ряда равно 0.382 части последующего числа через один (21 = 55*0.382);

- каждое число ряда равно 0.236 части последующего числа через два (13 = 55*0.236).

На основе именно этих свойств и строятся уровни Фибоначчи.

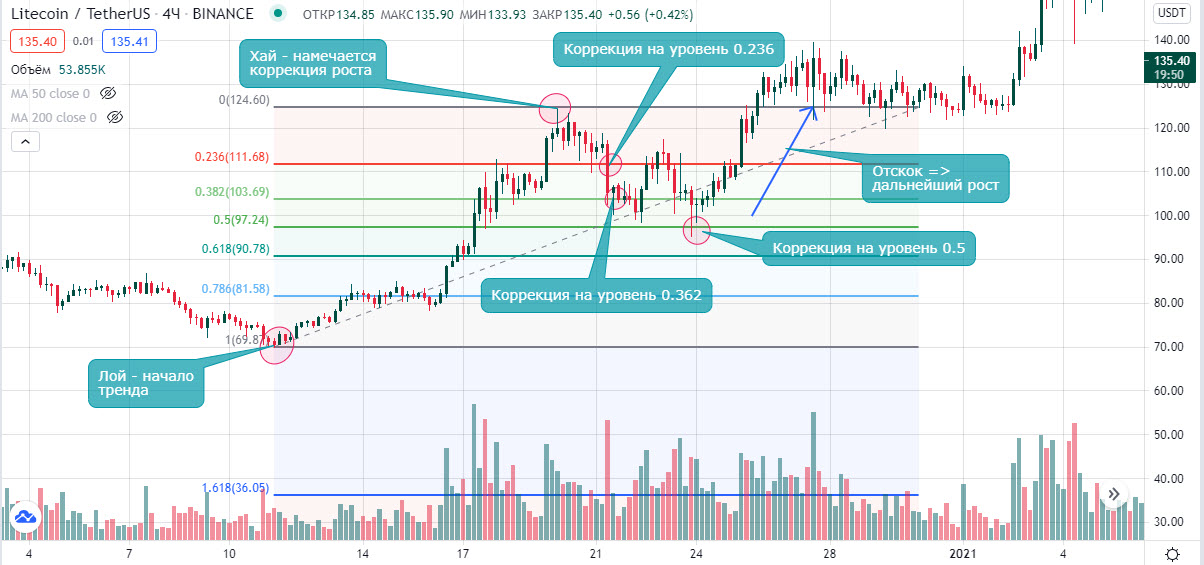

Принципы построения коррекции по Фибоначчи

Существует два вида рыночных ситуаций, когда применимо использование инструмента коррекция по Фибоначчи:

- в случае коррекция роста: наблюдается восходящий тренд и вам необходимо определить уровни, на которые может скорректироваться цена с целью набора позиций, а также уровни, на которых вы будете фиксировать свои лонговые позиции;

- в случае коррекции падения: на рынке нисходящий тренд и вы определяете уровни возможного «отскока» цены с целью набрать позицию в шорт, а также понять область фиксации позиций.

Поэтому стоит запомнить следующую схему:

Рассмотрим коррекцию роста:

Как видим у нас сильный бычий тренд (определяем по MA) с большими торговыми объёмами. Покупки преобладают и нам хочется набрать позицию в лонг. Единичный уровень фибы ставим в точку минимума, а нулевой на потенциальный хай. В случае если максимум постоянно обновляется, то перетягиваем данный уровень до тех пор пока не начнётся коррекция.

Итоговое движение составляет 86% прибыли от точки входа:

Однако ясно, что забрать всё движение невозможно. Поэтому проще торговать несколько «фиб» с учётом проверки условия завершения коррекции (цена пришла на уровни 0.5 – 0.618):

Также можно торговать локальные фибы в рамках одной большой фибы. В данном случае вы определяете главную фибу для всего движения на большом таймрейме – 4 часа / 1 день, а также локальные фибы на таймрефмах 15М и 1 час.

Для коррекции падения действуем аналогично, только фибу тянем от хая к лою:

Набор позиции в шорт осуществляется тогда, когда фундаментальный фактор на рынке способствует продажам, т.е. бычьи настроения сменились на медвежьи. Оценить это вы можете исходя из фундаментальных новостей, поведения биткоина, анализа объёмов и общих трендов по скользящим средним. Если цена под MA и на рынке преобладают продажи, то торговлять только от шорта.

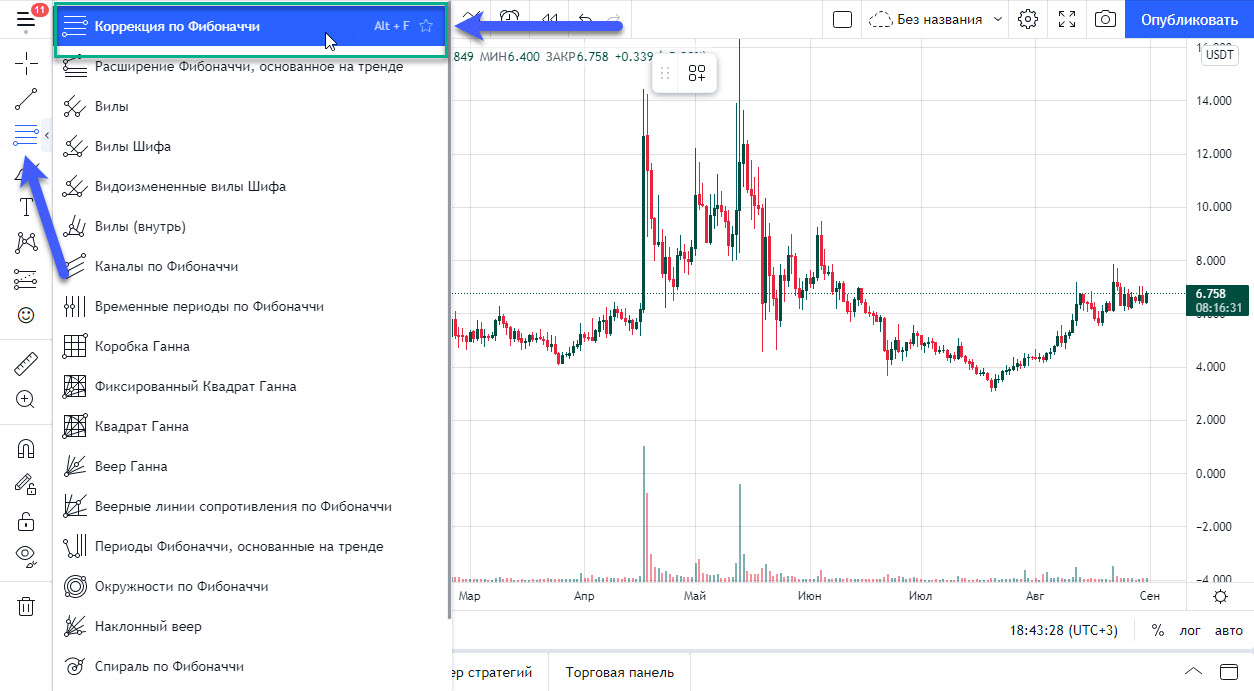

Как настроить коррекцию по Фибоначчи в TradingView?

Коррекция по Фибоначчи в трейдинг вью представлена инструментом Fib Retracement, который располагается в блоке «Инструменты Ганна и Фибоначчи»:

После включения коррекции по фиббоначи просто выбираем начальную и конечную точку:

Заключение

Несколько итоговых заметок:

- Уровни Фибоначчи применяются для определения уровней коррекции роста и падения.

- Благодаря инструменту Fib Retracement вы сможете определить ценовые диапазоны для набора позиций, а также для их фиксации.

- Сетка Фибоначчи всегда строиться по тренду. Невозможно разместить сетку почти что «в воздухе», сказав, что «мне и так нормально»;)

- Начальные и конечные точки сетки должны приходиться на тени свечей.

- Очень здорово, когда уровни Фибоначчи совпадают с уровнями поддержек и сопротивлений.

- Коррекцию по Фибоначчи возможно применять только в условиях ярко выраженного тренда. В узких флетовых движения Fib Retracement бесполезен.

02:24

see the reaction and change in the direction as soon it touches the major levels of the Fibonacci retracement .

07:59

Hey traders,

In this video, I will teach you how to apply Fibonacci channel.

We will discuss theory first.

Then, I will show you how to apply that on a real market example.

❤️Please, support this video with like and comment!❤️

In this post, I will explain what jumping S-curves means and how you can identify potential S-curves before they jump .

First, let’s begin with the chart above (also copied below).

This is a yearly chart of McKesson Corporation (MCK), a medical supplies company.

As you can see in the chart below, this stock has been soaring over the past year despite most…

Hello, Let us talk about ‘Fibonacci.’

On this chart: You will read about where it came from? Why do we use it, and where does it help us.

Before we dive in to talk about Fibonacci Retracement levels and their use in trading, Let us talk about the origin of Fibonacci :

It all started with rabbits.

Yes, Rabbits!

Fibonacci became interested in a strange…

09:33

In this short video, I will teach you to apply Fibonacci retracement tool.

We will discuss the common levels to apply.

I will show you real market examples and we will discuss important theory.

❤️If you have any questions, please, ask me in the comment section.

Please, support my work with like, thank you!❤️

By two trendlines I saw what looked to be a gann fan. I fitted it, and it was exact match. So I made the resistance along that long and to the $2 mark. Side it was going in the down direction I took that same scale and and point and time then made it forward. From there I fitted a gann square to that scale. And then a small gann square to scale and angle but…

Hey traders,

In this article we will discuss two very popular Fibonacci tools:

Fibonacci retracement and extension.

1️⃣Fib.Retracement tool is applied to identify a completion point of a retracement leg within an impulse.

As you know price action has a zig-zag form.

For example, in a bullish trend, the price tends to set a higher high then retrace and set a…

Hi! I’m xtekky and this is my tutorial on how to use the Fibonacci speed retracement tool- I used Apple (AAPL) as an example to display the tutorial.

Steps:

(1) Open the fib retracement section on the left bar and select the ” Fib Speed Retracement Fan”

(2) According to your trading style, select the timeframe I indicated in the chart – to begin with – you can…

04:43

Num4 Fib Tutorial,

Three tips regarding Fibonacci

* Don’t Ignore Long-Term Trends.

* Don’t Rely on Fibonacci Alone.

* Don’t Use Fibonacci for Short-Term.

03:07

Num3 Fib Tutorial,

Here should we place SL and TP?

Every foreign exchange trader will use Fibonacci retracements at some point in their trading career. Some will use it just some of the time, while others will apply it regularly. But no matter how often you use this tool, what’s most important is that you use it correctly every time.

04:32

Fibonacci indicator, Num2 Fib Tutorial.

How can we use the Fibonacci indicator in trading?

Fibonacci indicator can be used to draw :

Support lines

Identify resistance levels

Place stop-loss orders.

Set target prices.

02:59

Num1 Fib Tutorial,

How to set up a Fibonacci indicator level on tradingview.

This tutorial is to explain our FibDev Indicator using AMD 15m chart example.

Overview of the daily zones:

— Starting with red zones, these are our daily supply zones. We expect these zones provide resistance and act as potential pivot points for the price to reverse

— The yellow zone is the neutral zone, when price is in this zone we expect that it will…

We previously published a HOW-TO on using this indicator, but since then the UI and the automated signals have changed noticeably. We STRONGLY recommend reading the first HOW-TO for this indicator as the core concepts are still the same (outside of the signals).

UI Updates:

We now hide the supply or demand zones if they aren’t applicable to the current price…

I use Fibonacci numbers rather frequently. In fact, the Fib retracement tool is the first thing I reach for when I start on a new chart. However, explanations for how Fibonacci numbers work have always sound woolly and mystical to me. They work because “man is subject to rhythmical procedure”, because there is a Golden Ratio that is hidden behind all things,…

13:41

Hey traders,

In this video, I will teach you the basics of fib. extension & retracement.

In this lesson we will cover:

Settings for fib.retracement

Settings for fib. extension

Impulse leg & correct drawing

Application in a trending market

Let me know in a comment section if you want to see more lessons like that.

❤️Please, support this video…

Hello traders, in this post, we will be going over one of the most commonly used tools in the equities (stocks), forex (fx), and cryptocurrency markets – the “Fibonacci Retracement”. For a better viewing experience, please view this on your desktop/PC, as the mobile and tablet versions of the charts are harder to read.

Although I have briefly touched on how to…

👨🏫 A students ask me to clarify a strategy I use when momentum trading using retracements in something I call the “Springboard Effect”

The theory is, the deeper the retracement after the initial impulse move the less chance of an extension or “strength” of the continuation.

I like to use the analogy of a Spring Board, (or diving board) and the stiffness of the…