Анализ финансового состояния — один из важнейших этапов оценки результатов, достигнутых компанией по итогам отчетного года.

На основе данных такого анализа собственники и менеджмент компании получают информацию о факторах, повлиявших на результаты бизнеса, оценивают экономические возможности по дальнейшему развитию.

Данные анализа служат базой для разработки бизнес-планов и операционных бюджетов на следующий год.

Анализ финансового состояния всегда востребован при привлечении внешнего финансирования, так как его итоги помогают оценить кредитоспособность компании и спрогнозировать ее динамику на будущее. Следовательно, руководитель финансово-экономической службы любой компании обязан проводить качественный анализ ее финансового состояния после формирования в управленческом учете годовых итогов деятельности.

АНАЛИЗИРУЕМ РЕЗУЛЬТАТЫ ДЕЯТЕЛЬНОСТИ ПО ИТОГАМ ГОДА

Анализ результатов деятельности необходим для понимания того, насколько эффективно предприятие использует имеющиеся у него активы, в какой степени сбалансированы источники их формирования. С помощью анализа можно оценить стабильность структуры имущества компании и источников его формирования.

Основой для анализа результатов деятельности предприятия служит управленческий баланс. Как правило, для оценки используют агрегированный (предварительно укрупненно сгруппированный) вариант баланса.

Рассмотрим для примера агрегированный баланс компании «Альфа», на показателях которого по итогам 2018 и 2019 гг. проведем анализ (табл. 1). В таблицу включены данные баланса на 01.01.2018 (то есть по итогам 2017 г.), но они понадобятся только для последующего расчета финансовых коэффициентов в рамках анализа финансового состояния компании.

Начнем оценку результатов деятельности компании «Альфа» с горизонтального анализа, рассмотрев динамику статей баланса по итогам 2019 г. в сравнении с итогами 2018 г.

Сразу отметим, что за 2019 г. общая валюта баланса увеличилась в абсолютном значении на 29 000 тыс. руб., в относительном — на 21,8 %.

В части имущества компании выявлен опережающий рост внеоборотных активов, которые выросли на 18 000 тыс. руб. (23,2 %). Оборотные активы по итогам 2019 г. выросли на 11 000 тыс. руб. (19,8 %).

В качестве положительного момента следует выделить тот факт, что наименее ликвидная часть оборотных активов в виде запасов ТМЦ увеличилась за анализируемый период в наименьшей степени — только на 7,7 %. Это свидетельствует об эффективной политике управления запасами.

В части источников формирования имущества компании «Альфа» наибольшими темпами выросла величина собственных средств — на 16 500 тыс. руб. (+33,7 %). Долгосрочные обязательства уменьшились на 3500 тыс. руб. (–35 %), краткосрочные увеличились на 16 000 тыс. руб. (+21,6 %).

Дебиторская и кредиторская задолженности в составе баланса компании увеличились опережающими темпами по сравнению с общими показателями актива и пассива. Дебиторская задолженность выросла на 33,3 % (+6000 тыс. руб.), кредиторская — на 25 % (+5000 тыс. руб.). Момент положительный, так как за счет этого имеющийся на 01.01.2019 дисбаланс задолженностей в пользу «дебиторки» уменьшился с 2000 до 1000 тыс. руб.

Теперь оценим оптимальность структуры баланса компании «Альфа» с помощью вертикального анализа (табл. 2).

Из таблицы 2 видно, что структура основных групп активов по итогам 2019 г. изменилась незначительно: доля внеоборотных активов выросла на 0,7 %, на такой же процент уменьшилась доля оборотных активов.

Изменения в структуре источников формирования активов за 2019 г. более существенные. На 6,9 % увеличилась доля собственных средств, на 0,3 % — доля долгосрочных обязательств компании (при снижении доли краткосрочных обязательств на 7,2 %). Этот факт свидетельствует об улучшении структуры источников формирования активов по итогам 2019 г.

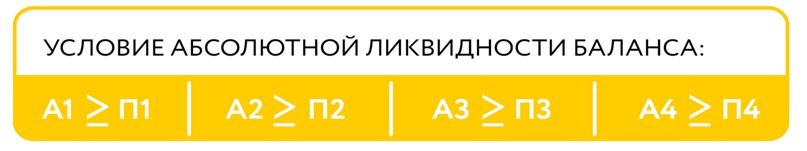

В то же время структура ликвидности компании «Альфа» как на начало, так и на конец 2019 г. далека от оптимальной. Такой вывод можно проверить дополнительно с помощью формулы ликвидности баланса:

А1 ≥ П1; А2 ≥ П2; А3 ≥ П3; А4 ≤ П4,

где А1 — денежные средства и краткосрочные финансовые вложения;

А2 — дебиторская задолженность;

А3 — запасы ТМЦ и прочие оборотные активы;

А4 — внеоборотные активы;

П1 — текущая кредиторская задолженность;

П2 — краткосрочные кредиты и займы, другие текущие обязательства;

П3 — долгосрочные кредиты и займы, другие долгосрочные обязательства;

П4 — собственные средства (капитал) компании.

Рассчитав ликвидность согласно этой формуле, получаем следующие значения (табл. 3).

В итоге хорошо видно, что у компании «Альфа» соблюдается только одно из четырех условий — А3 ≥ П3. По другим условиям дисбаланс на конец 2019 г. даже увеличился по сравнению с его началом.

АНАЛИЗИРУЕМ ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ ПРЕДПРИЯТИЯ ПО ИТОГАМ ГОДА

Финансовые результаты компании анализируют, чтобы оценить эффективность ее операционной деятельности, выявить способность к сохранению конкурентоспособности на рынке сбыта продукции.

Анализ финансовых результатов базируется на данных Отчета о прибылях и убытках. В таблице 4 представлены данные о финансовых результатах бизнеса компании «Альфа» за 2018 и 2019 гг.

Сравнивая финансовые результаты компании 2019 г. с аналогичными показателями 2018 г., можно сделать следующие выводы:

- по итогам 2019 г. зафиксирован рост выручки от реализации на 25 000 тыс. руб. (+7,1 %) при увеличении себестоимости реализации на 23 000 тыс. руб. (+8,5). Опережающий рост себестоимости послужил фактором снижения темпов роста валовой прибыли, которая увеличилась по сравнению с 2018 г. только на 2,5 % (+2000 тыс. руб.);

- расходы на реализацию в 2019 г. увеличились на 3000 тыс. руб. по сравнению с показателем 2018 г., темп роста — 2,5 %. Повышение расходов на реализацию привело к падению прибыли от продаж (–1000 тыс. руб.), которая составила 97,1 % от прибыли 2018 г.;

- расходы на управление бизнесом компании за 2019 г. уменьшились по сравнению с такими же расходами 2018 г. на 3000 тыс. руб. (–20 %). Это привело к росту прибыли от хозяйственной деятельности, которая по сравнению с итогами 2018 г. выросла на 2000 тыс. руб. (+10 %);

- внереализационные доходы за 2019 г. увеличились по сравнению с 2018 г. на 500 тыс. руб., внереализационные расходы уменьшились также на 500 тыс. руб.;

- совокупное влияние факторов прибыли от хозяйственной деятельности и внереализационных доходов/расходов позволило компании увеличить прибыль до налогообложения в 2019 г. на 3000 тыс. руб. (+14,3 %);

- в связи с ростом прибыли до налогообложения в 2019 г. вырос налог на прибыль (+600 тыс. руб.). В результате чистая прибыль компании «Альфа» по итогам 2019 г. оказалась на 1400 тыс. руб. больше чистой прибыли 2018 г.

Теперь рассмотрим различные показатели эффективности составляющих финансового результата работы компании «Альфа» (табл. 5).

Выводы на основании данных табл. 5:

- по итогам 2019 г. себестоимость продаж составила 78,1 % к выручке от реализации, что на 1 % выше себестоимости продаж 2018 г.;

- величина торговой наценки (Валовая прибыль / Себестоимость реализации) в 2019 г. снизилась по сравнению с аналогичным показателем 2018 г. на 1,6 % и составила 28 %.

Эти два фактора послужили причиной того, что темпы роста валовой прибыли (+2,5 %) в анализируемом периоде по сравнению с прошедшим оказались намного ниже темпов роста выручки (+7,1 %). Отсюда делаем вывод о снижении эффективности реализации продукции компании «Альфа» в 2019 г., необходимости проведения корректирующих мероприятий по снижению себестоимости и оптимизации сбытовой политики компании в 2020 г.;

- уровень расходов на реализацию продукции в 2019 г. снизился по сравнению с 2018 г. на 0,1 %, что свидетельствует о достаточной эффективности работы коммерческой службы компании;

- общий уровень переменных расходов компании «Альфа» по итогам 2019 г. увеличился на 0,9 % по сравнению с итогами 2018 г. нужно усилить контроль над производственными процессами;

- точка безубыточности (Постоянные расходы / (1 – Уровень переменных расходов)бизнеса компании «Альфа» в 2019 г. снизилась по сравнению с итогами 2018 г. Следовательно, в целом эффективность бизнеса компании за 2019 г. выросла. Об этом свидетельствует и рост запаса прочности с 57,1 % в 2018 г. до 64,7 % в 2019 г.;

- постоянные расходы компании «Альфа» по итогам 2019 г. зафиксированы на уровне 3,2 % против 4,3 % в 2018 г., что подтверждает эффективность контроля над динамикой постоянных расходов;

- эффект операционного рычага (Прибыль от продаж / Чистая прибыль) в 2019 г. снизился по сравнению с 2018 г. на 0,3 пункта (до 1,8), что связано с падением прибыли от продаж. Однако при этом общая рентабельность бизнеса компании выросла с 4,8 % в 2018 г. до 5,1 % в 2019 г. Это говорит о достаточной эффективности деятельности компании «Альфа» в анализируемом периоде.

ОЦЕНКА ФИНАНСОВЫХ ПОКАЗАТЕЛЕЙ ПРЕДПРИЯТИЯ

Оценка финансовых показателей предприятия определяется на основе метода финансовых коэффициентов, которые характеризуют как финансовую устойчивость компании, так и степень эффективности ее бизнеса. Эта оценка формируется путем расчета финансовых коэффициентов основных управленческих отчетов (баланса и отчета о прибылях и убытках) с последующей интерпретацией полученных значений.

Финансовые коэффициенты делятся на пять основных групп. Перечень основных финансовых коэффициентов и формулы их расчета представлены в табл. 6.

При проведении анализа финансового состояния предприятия расчетные показатели интерпретируются следующим образом:

- показатели имущественного состояния позволяют оценить степень износа внеоборотных активов компании и необходимость их обновления в будущем;

- показатели ликвидности характеризуют способность компании погасить свои текущие обязательства перед кредиторами;

- показатели финансовой устойчивости определяют степень финансовых рисков бизнеса компании;

- показатели деловой активности измеряют эффективность операционной деятельности компании;

- показатели рентабельности позволяют измерить способность компании генерировать прибыль за счет использования имеющихся у нее ресурсов.

Рассчитаем финансовые коэффициенты компании «Альфа» на основе данных табл. 1 и 4 с помощью формул, указанных в табл. 6. Полученные расчетные данные представлены в табл. 7.

Интерпретируем полученные расчеты:

- коэффициент обновления основных средств вырос по итогам 2019 г. до 0,18 (+0,6 по сравнению с 2018 г.). Нормативного значения у этого коэффициента нет, но экономически целесообразно контролировать его рост в сопоставлении с динамикой коэффициента износа основных средств, так как излишне быстрое обновление приведет к недостаточно эффективному использованию основных средств в хозяйственном обороте компании;

- коэффициент износа основных средств на конец 2019 г. составил 0,23 против 0,21 на начало года. Здесь можно сделать вывод, что износ основных средств растет медленными темпами, его показатель ниже нормативного в 0,5. Это свидетельствует о достаточной обеспеченности операционной деятельности компании «Альфа» пригодными для эксплуатации внеоборотными активами;

- коэффициент абсолютной ликвидности на конец 2019 г. зафиксирован на уровне 0,06, что всего на 0,01 пункта выше аналогичного значения на начало года. Поскольку нормативное значение коэффициента находится в диапазоне от 0,2 до 0,5, можно сделать вывод, что существующая структура баланса компании «Альфа» не обеспечивает достижение нормативного показателя данного финансового коэффициента;

- промежуточный коэффициент ликвидности по итогам 2019 г. составил 0,35, что на 0,04 выше показателя 2018 г. Однако этот показатель у компании намного ниже нормативного (от 0,7 до 1,0), следовательно, компания с большой вероятностью периодически испытывает трудности с погашением своих текущих обязательств;

- коэффициент текущей ликвидности за 2019 г. уменьшился с 0,75 до 0,74 при нормативном значении > 2. Отсюда делаем вывод, что финансово-экономическая служба компании «Альфа» должна уделить больше внимания повышению текущей ликвидности;

- коэффициент автономии на конец 2019 г. — 0,40 (увеличился с начала года на 0,03 пункта). Ориентируясь на нормативное значение, этот показатель нужно поддерживать на уровне 0,50–0,60. Если рентабельность бизнеса компании «Альфа» в 2020 г. сохранится на уровне 2019 г., то вполне вероятен рост коэффициента автономии до уровня норматива;

- коэффициент финансовой зависимости по итогам 2019 г. немного превышает нормативное значение в 0,50 и составляет 0,60. Значит, деятельность компании «Альфа» в значительной степени зависит от притока заемных средств. При этом динамика роста собственных средств компании за период 2018–2019 гг. позволяет спрогнозировать, что и этот коэффициент в 2020 г. придет в соответствие с нормативом;

- коэффициент финансовой устойчивости за 2019 г. не изменился и составил 0,44 при нормативе от 0,8 до 0,9. Отсюда можно сделать вывод о недостаточно устойчивом финансовом положении компании;

- коэффициент обеспеченности собственными оборотными средствами как в 2018 г., так и в 2019 г. имеет отрицательное значение при нормативном > 2. Этот факт свидетельствует о том, что значительная часть оборотных средств компании финансируется за счет заемных средств. Если рентабельность бизнеса снизится, то компания не сможет своевременно выполнять свои обязательства перед кредиторами;

- недостаток собственных средств явствует из значений коэффициента заемных и собственных средств, который по итогам 2019 г. уменьшился с 1,71 до 1,47, однако по-прежнему далек от норматива в 1,0;

- коэффициент маневренности собственных оборотных средств при нормативе в 0,5–0,6 на конец 2019 г. составил 0,35, что свидетельствует о недостатке у компании собственных источников финансирования;

- финансовые показатели деловой активности компании «Альфа» по итогам 2019 г. показали отрицательную динамику. Это означает замедляемость оборачиваемости всех видов ресурсов (основных фондов, оборотных активов, запасов ТМЦ, дебиторской и кредиторской задолженности), свидетельствует о необходимости оптимизации управления денежными потоками компании и корректировке политики управления дебиторской и кредиторской задолженностями в 2020 г.;

- показатели рентабельности за 2019 г. изменились незначительно, однако нужно отметить, что рентабельность собственного капитала упала за год с 0,40 до 0,34. Так как рентабельность продаж и продукции снизились только на 0,01 пункта, хозяйственную деятельность компании «Альфа» в 2019 г. можно признать стабильной.

Если обобщить итоги анализа финансовых показателей компании «Альфа», то по пятибалльной системе можно сделать следующие оценки:

- показатели имущественного состояния — 5 баллов;

- показатели ликвидности — 3 балла;

- показатели финансовой устойчивости — 3 балла;

- показатели деловой активности — 4 балла;

- показатели рентабельности — 5 баллов.

ПОДВОДИМ ИТОГИ

1. Оценка финансового состояния предприятия по итогам года включает анализ результатов деятельности, финансовых результатов и финансовых показателей.

2. Для оценки финансового состояния предприятия по итогам года используют горизонтальный и вертикальный анализ, сравнительный и факторный анализ, анализ финансовых коэффициентов.

3. Основой для анализа финансового состояния предприятия по итогам года служат данные баланса, отчета о прибылях и убытках, расчетные значения финансовых показателей.

4. Для наибольшего эффекта результаты анализа финансового состояния должны быть формализованы в письменном виде, включать цифровые данные, их интерпретацию, а также рекомендации по исправлению негативных тенденций в развитии бизнеса и финансовом состоянии компании.

Статья опубликована в журнале «Планово-экономический отдел» № 12, 2019.

Финсостояние организации – понятие, объединяющее множество характеристик. Это и конкурентоспособность, и применение ресурсов, и применение капитала, и своевременное внесение платежей в казну. Есть классическое определение анализа. Это способ оценки и прогнозирования состояния дел в организации на базе бухотчетности.

Чем характеризуется финансовое состояние предприятия?

Что собой представляет финсостояние

Финсостояние организации – это совокупность различных значений, которые дают представление о состоянии капитала на протяжении всего кругооборота. Также оно отображает способность фирмы расплачиваться по обязательствам, финансировать свою деятельность.

Финсостояние предприятия может быть самым разным. Самые базовые характеристики – устойчивость или ее отсутствие. Рассмотрим эти и другие составляющие финсостояния подробнее.

Какие существуют задачи анализа финансового состояния?

Финансовая устойчивость

Низкая устойчивость организации обозначает ее предкризисное состояние. Рассмотрим значения устойчивости:

- Способность погашать свои обязательства.

- Фирма способна в полной мере обеспечивать свою работу.

- Предприятие может выстоять при различных потрясениях. К примеру, оно сможет справиться с неожиданными требованиями кредиторов, финансовым кризисом.

- Возможность поддерживать свою платежеспособность при различных обстоятельствах.

Какие факторы определяют финансовое состояние предприятия?

Если компания не соответствует перечисленным характеристикам, то, вероятнее всего, она не является устойчивой. Устойчивость – это способность фирмы сохранить свою платежеспособность и выгоду для инвесторов при изменяющихся условиях наружной среды.

Для обеспечения этой устойчивости должны присутствовать эти факторы:

- Гибкая структура капитала. То есть он может меняться, если на это есть необходимость.

- Перманентное превышение доходов над тратами.

- Сохранение платежеспособности в любых условиях.

Устойчивость определяется во многом итогами работы компании. Если поставленный план фирмой выполняется, это хорошо воздействует на финансовый статус.

Рассмотрим задачи анализа экономической устойчивости:

- Оценка касательно исполнения плана по финансам и их применению. При этом изучаются причинно-следственные связи между разными значениями: производство, коммерция, финансы.

- Формирование прогноза финансовых итогов деятельности и рентабельности. При этом учитываются существующие хозяйственные условия, соотношение собственных средств и займов.

- Поиск инструментов, которые повысят эффективность применения имеющихся ресурсов и укрепят статус компании.

Анализ позволяет своевременно обнаружить риски, узнать все о сильных и слабых сторонах работы компании.

Основные сведения об анализе состояния

В рамках анализа ключевыми являются эти показатели:

- Наличие капитала, результаты его применения.

- Структура пассивов и активов.

- Экономическая независимость фирмы.

- Наличие производственных рисков.

- Структура оборотных активов.

- Риск банкротства.

- Степень платежеспособности.

- Привлекательность для инвесторов.

Существуют абсолютные и относительные показатели для анализа. Абсолютные практически не используются в виду повышенной инфляции. Рассмотрим виды относительных значений:

- Стандартные значения для установления степени риска несостоятельности, которые приняты в какой-либо деловой среде.

- Сравнение с показателями других организаций, работающих в той же отрасли.

- Показатели, относящиеся к деятельности предприятия, за прошлые периоды.

Кто именно должен заниматься анализом? Ответственность за это может быть передана руководителям, учредителям. Но это внутренние пользователи. То есть это представители фирмы. Но анализ могут проводить внешние пользователи. К примеру, это партнеры фирмы или ее кредиторы. Анализ может проводиться:

- Банком (ему это нужно для установления степени риска при выдаче кредита).

- Поставщиками (для установления риска просрочки платежей).

- Налоговой (для исполнения плана поступления налогов в казну).

- Инвесторами (составление прогноза относительно размера прибыли, которую можно будет извлечь из инвестиций).

Соответственно, анализ может быть внешним или внутренним. Внешний выполняется на основании поверхностных данных, к которым есть доступ у внешних пользователей. Внутренний анализ может совершаться на основании углубленных сведений. Связано это с тем, что у внутренних пользователей есть доступ ко всем нужным документам.

Существуют такие методы для анализа финсостояния:

- Общая оценка финсостояния и его изменения.

- Анализ ликвидности.

- Оценка экономической устойчивости фирмы.

- Анализ коэффициентов.

При анализе финсостоянии нужно использовать сразу несколько методов. Требуется захватывать сразу несколько направлений в динамике.

Виды аналитических коэффициентов

Система коэффициентов – ключевой элемент в рамках анализа экономического состояния. Различают 5 основных групп коэффициентов:

- Анализ ликвидности. Эта группа коэффициентов поможет определить, сможет ли компания отвечать по своим обязательствам. Основа расчетов – сопоставление имеющихся активов с кредиторскими долгами. По итогам расчетов можно определить, достаточно ли у компании оборотных средств.

- Анализ деятельности в текущий момент. Результативность деятельности предприятия оценивается длительностью операционного цикла. Последняя, в свою очередь, определяется оборачиваемостью. Если скорость оборачиваемости повышается, то и эффективность работы увеличивается.

- Анализ устойчивости. Финансовая устойчивость включает в себя множество коэффициентов, отображающих то или иное направление деятельности. К примеру, соотношение займов и своих средств. Оно должно быть не ниже 0,7. Если коэффициент больше 0,7, это обозначает низкий уровень устойчивости. Минимальный коэффициент соотношения своих средств к общему объему средств составляет 0,1. Более высокое значение обозначает хорошее состояние организации. Значимым является и коэффициент маневренности. Это отношение своих оборотных средств к совокупности собственного капитала. Рекомендуемые значения коэффициента – 0,2-0,5.

Все эти коэффициенты нужны для оценки структуры источников финансирования. Также оценивается динамика показателей.

Определение ликвидности

Ликвидной компания считается в том случае, если ее показатели соответствуют схеме:

А1 ≥ Б1

А2 ≥ Б2

А3 ≥ Б3

А4 ≤ Б4

Расшифровка этих значений и способ их вычисления (цифры предполагают определенные строки баланса):

- Максимально ликвидные активы (А1): 260 + 250.

- Активы, которые можно будет быстро продать (А2): 240 + 270.

- Предметы, которые будут продаваться медленно (А3): 210 + 220 + 230 – 217.

- Вещи, которые трудно продать (А4): 190.

- Обязательства, которые нужно возвращать в первую очередь (Б1): 620 + 630 + 660.

- Краткосрочные пассивы (Б2): 610.

- Пассивы с продолжительными сроками (Б3): 590.

- Стабильно существующие пассивы (Б4): 490 + 640 + 650 + 217.

Если какое-либо неравенство не исполняется, это является признаком ухудшения ликвидности.

К СВЕДЕНИЮ! Высокая степень устойчивости – это способность организации платить по своим обязательствам, тратить деньги на развитие и масштабирование.

Управленческий учет: с нуля до настройки в 1С, Excel и Google-таблицах

Уметь настраивать и вести управленку — значит быть полезным для руководителей. Научитесь понимать, откуда приходят и куда уходят деньги компании на курсе повышения квалификации от «Клерка».

В одной статье как стать финансовым директором не научим, но основное, для затравки постарались включить.

Финансовый анализ — изучение основных показателей, коэффициентов, дающих объективную оценку текущего финансового состояния организаций с целью принятия управленческих решений.

Рассчитав финансовые показатели, можно узнать о текущем положении дел на предприятии, проблемах и оценить его возможности и перспективы в будущем.

Грамотный анализ позволяет правильно выстроить стратегию развития, улучшить механизм управления активами и привлеченными средствами компании.

Кому нужен финансовый анализ

Пользователями результатов финансового анализа выступают все участники финансово-хозяйственной деятельности:

В такой информации заинтересованы следующие пользователи:

-

менеджеры и руководители предприятия;

-

работники предприятия;

-

акционеры и собственники бизнеса;

-

покупатели и заказчики;

-

поставщики и подрядчики;

-

инвесторы;

-

арбитражные управляющие;

-

налоговые органы.

Источник информации для проведения финансового анализа

Главным источником информации для проведения финансового анализа выступает бухгалтерская отчетность организации.

Основные формы бухгалтерской отчетности — Бухгалтерский баланс и Отчет о финансовых результатах. Эти формы дают возможность рассчитать все основные финансовые показатели и коэффициенты.

Для более глубокого анализа можно использовать отчеты о движении денежных средств и отчет об изменениях капитала организации, которые составляются по итогам года.

Порядок расчета финансовых коэффициентов и анализ полученных результатов

Рассмотрим основные группы показателей финансовой деятельности организации, порядок расчета финансовых коэффициентов и дадим рекомендации, как правильно анализировать полученные результаты.

Залог успешной работы бухгалтера – знания о всех изменениях в сфере! Теперь не нужно искать кучу информации в сети, потому что она собрана в нашем курсе повышения квалификации «Актуальные изменения в работе бухгалтера – 2022».

4 преподавателя расскажут обо всех изменениях , на которые необходимо обратить внимание, чтобы вести правильный кадровый учет и подготовиться к проверкам ФНС.

Завершив обучение, вы получите 40 часов ИПБР и удостоверение о повышении квалификации на 120 ак.часов, которое будет указано в государственном реестре ФИС ФРДО Рособрнадзора.

Запишитесь на курс прямо сейчас.

Группы показателей финансового анализа

В финансовом анализе применяется более 200 коэффициентов.

Все эти коэффициенты характеризуют четыре основные стороны — показатели финансовой деятельности любой организации, а именно:

-

ликвидность;

-

рентабельность;

-

оборачиваемость активов;

-

рыночная стоимость.

Для каждой из этих групп показателей рассчитываются свои финансовые коэффициенты.

Коэффициенты рассчитываются в зависимости от поставленной задачи финансового анализа и круга пользователей, для которых предназначена информация финансовой деятельности компании.

Финансовые коэффициенты и показатели финансовой деятельности

Приведем основные финансовые коэффициенты для каждой группы показателей деятельности:

К группе показателей ликвидности относятся коэффициенты:

-

абсолютной ликвидности;

-

текущей ликвидности;

-

быстрой ликвидности.

К группе показателей рентабельности относятся коэффициенты:

-

рентабельности оборотных средств;

-

рентабельности продаж;

-

рентабельности активов;

-

рентабельности чистых активов;

-

рентабельности собственного капитала.

К группе показателей оборачиваемости активов относятся коэффициенты:

-

оборачиваемости активов;

-

оборачиваемости оборотных активов;

-

оборачиваемости материально-производственных запасов;

-

оборачиваемости дебиторской (кредиторской) задолженности.

К группе рыночных показателей относятся коэффициенты:

-

прибыли на 1 акцию;

-

дивидендного дохода;

-

роста цены акции;

-

выплат;

-

рыночной (реальной стоимости) предприятия;

-

цена/прибыль на 1 акцию.

Основные финансовые коэффициенты

Рассмотрим более подробно коэффициенты каждой из групп показателей финансовой деятельности компании.

Показатели ликвидности

Способность компании погашать свои обязательства за счет реализации текущих активов — одно из условий ее финансовой стабильности.

Оценить стабильность организации позволяют коэффициенты ликвидности.

Ликвидность — это способность активов быть быстро проданными по цене, близкой к рыночной.

Чем легче и быстрее можно получить за актив полную его стоимость, тем более ликвидным он является.

Скорость продажи активов может быть:

-

Высокой — в отношении имущества, которое продавать не нужно (денежные средства), и того имущества, которое будет продано достаточно быстро (денежные эквиваленты, например высоколиквидные долговые ценные бумаги);

-

Быстрой — по имуществу, требующему для реализации некоторого времени, но не очень большого (краткосрочная задолженность дебиторов);

-

Средней — для имущества, которое будет реализовано не очень быстро и в процессе продажи может потерять часть своей стоимости (запасы, из которых сложно реализуемым может оказаться незавершенное производство).

На практике различают высоколиквидные, низколиквидные и неликвидные активы.

В российском бухгалтерском балансе активы предприятия расположены в порядке убывания ликвидности.

Их можно разделить на следующие группы:

-

Высоколиквидные активы (денежные средства и краткосрочные финансовые вложения);

-

Быстрореализуемые активы (краткосрочная дебиторская задолженность, т.е. задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты);

-

Медленно реализуемые активы (прочие, не упомянутые выше, оборотные активы);

-

Труднореализуемые активы (все внеоборотные активы);

В соответствии с класификацией имущества по скорости продажи существуют 3 основных вида показателей ликвидности:

-

Абсолютной — для имущества с высокой скоростью продажи;

-

Быстрой, которая может также называться срочной, строгой, промежуточной, критической или носить название коэффициента промежуточного покрытия, — для имущества, имеющего высокую и быструю скорость реализации;

-

Текущей — для имущества, темпы продажи которого соответствуют сумме всех 3 перечисленных скоростей.

Коэффициенты ликвидности рассчитываются на основании данных бухгалтерского баланса (Формы № 1).

Чем выше коэффициенты ликвидности, тем выше платежеспособность компании.

Отметим, что каждый из коэффициентов ликвидности раскрывает информацию разного характера.

Так коэффициент текущей ликвидности интересен в первую очередь инвесторам, коэффициент абсолютной ликвидности полезен поставщикам товаров (работ, услуг), а коэффициент быстрой ликвидности необходим кредиторам.

Текущая ликвидность

Коэффициент текущей ликвидности — одна из основных расчетных характеристик, оценивающих платежеспособность компании.

Это наиболее общий и часто используемый показатель ликвидности.

Коэффициент текущей ликвидности отражает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов.

Таким образом, коэффициент текущей ликвидности показывает, в какой части имеющиеся в наличии у компании оборотные активы при их продаже по рыночной цене покроют краткосрочные обязательства предприятия.

Коэффициент текущей (общей) ликвидности — финансовый коэффициент, равный отношению текущих (оборотных) активов к краткосрочным обязательствам (текущим пассивам).

Берут данные для определения коэффициента текущей ликвидности из бухгалтерского баланса предприятия, составленного на какую-либо из отчетных дат.

Обычно это годовой бухгалтерский баланс, но можно использовать и промежуточную отчетность.

Чтобы посмотреть характер изменения этого показателя в течение ряда периодов, делают несколько определений его на разные отчетные даты.

Формула коэффициента текущей ликвидности:

Текущая ликвидность = Оборотные активы / Краткосрочные обязательства

Так как данные для расчета рассматриваемого показателя берут из бухгалтерского баланса, то формула текущей ликвидности применительно к строкам действующей формы этого отчета будет выглядеть следующим образом:

От всей суммы раздела V (т. е. от всей суммы краткосрочных обязательств):

Текущая ликвидность = стр. 1200 / стр. 1500

где:

Стр. 1200 — номер строки итога раздела II «Оборотные активы» бухгалтерского баланса;

Стр. 1500 — номер строки итога раздела V «Краткосрочные обязательства» бухгалтерского баланса.

Чем показатель больше, тем лучше платежеспособность предприятия.

Нормальным считается значение коэффициента не ниже 1.

То есть нужно, чтобы общее значение оборотных активов было больше суммы краткосрочных обязательств.

Значение ниже 1 говорит о высоком финансовом риске, связанном с тем, что предприятие не в состоянии стабильно оплачивать текущие счета.

Значение более 3 может свидетельствовать о нерациональной структуре капитала.

Быстрая ликвидность

Коэффициент быстрой ликвидности — финансовый коэффициент, равный отношению высоколиквидных текущих активов к краткосрочным обязательствам (текущим пассивам).

Коэффициент быстрой ликвидности зависит от темпов продажи высоко и быстро ликвидного имущества, к которому относят:

-

Краткосрочную задолженность дебиторов (продается быстро);

-

Краткосрочные финансовые вложения (высоколиквидные);

-

Денежные средства (не требуют продажи).

Суть коэффициента быстрой ликвидности заключается в расчете доли текущей (краткосрочной) задолженности, которую компания может погасить за счет собственного имущества за непродолжительный период времени, обратив это имущество в денежные средства.

Источником данных служит бухгалтерский баланс компании, чаще годовой баланс, но возможны и расчеты по промежуточной отчетности.

Формула коэффициента быстрой ликвидности:

Быстрая ликвидность = (Краткосрочная дебиторская задолженность Краткосрочные финансовые вложения Денежные средства) / Текущие обязательства

Исходя из номеров строк бухгалтерского баланса, формулу коэффициента быстрой ликвидности по бухгалтерскому балансу можно отобразить следующим образом:

Быстрая ликвидность = (стр. 1230 стр. 1240 стр. 1250) / (стр. 1510 стр. 1520 стр. 1550)

где:

-

Стр. 1230 — краткосрочная задолженность дебиторов;

-

Стр. 1240 — краткосрочные финансовые вложения;

-

Стр. 1250 — остаток денежных средств;

-

Стр. 1510 — остаток краткосрочных заемных средств;

-

Стр. 1520 — краткосрочная задолженность кредиторам;

-

Стр. 1550 — прочие краткосрочные обязательства.

Нормальным считается значение коэффициента быстрой ликвидности не менее 1.

Если коэффициент быстрой ликвидности равен или больше 1, то компания в состоянии обеспечить быстрое полное погашение имеющейся у нее текущей задолженности за счет собственных средств. Причем часть этих средств (если коэффициент больше 1) еще у организации останется.

Когда коэффициент быстрой ликвидности меньше 1, то компания не сможет быстро погасить всю имеющуюся у нее текущую задолженность собственными средствами.

При этом коэффициент быстрой ликвидности, находящийся в пределах 0,7–1, считают допустимым, поскольку обычной практикой является ведение бизнеса с наличием долгов.

А коэффициент быстрой ликвидности меньше 0,7 указывает на неблагоприятное положение, особенно в том случае, если в числителе основная часть суммы приходится на дебиторскую задолженность, среди которой может быть сомнительная.

Абсолютная ликвидность

Коэффициент абсолютной ликвидности показывает, какую долю существующих краткосрочных долгов можно погасить за счет средств предприятия в кратчайшие сроки, используя для этого наиболее легко реализуемое имущество.

Определяют исходные данные для расчета коэффициента абсолютной ликвидности по балансу, составленному на конкретную отчетную дату, или по отчетности за ряд дат, если нужно проследить динамику изменения этого показателя.

Коэффициент абсолютной ликвидности — финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам).

Формула коэффициента абсолютной ликвидности:

Абсолютная ликвидность = (Денежные средства краткосрочные финансовые вложения) / Текущие обязательства

Исходя из номеров строк бухгалтерского баланса, формулу коэффициента абсолютной ликвидности по бухгалтерскому балансу можно отобразить следующим образом:

Абсолютная ликвидность = (стр. 1250 стр. 1240) / (стр. 1510 стр. 1520 стр. 1550)

где:

-

Стр. 1250 — номер строки бухгалтерского баланса по денежным средствам;

-

Стр. 1240 — номер строки бухгалтерского баланса по финансовым вложениям;

-

Стр. 1510 — номер строки бухгалтерского баланса по краткосрочным заемным средствам;

-

Стр. 1520 — номер строки бухгалтерского баланса по краткосрочной задолженности кредиторам;

-

Стр. 1550 — номер строки бухгалтерского баланса по прочим краткосрочным обязательствам.

Нормальным считается значение коэффициента не менее 0,2, то есть нахождение его в пределах от 0,2 до 0,5.

Это означает, что от 0,2 до 0,5 краткосрочных долгов компания способна погасить в кратчайшие сроки по первому требованию кредиторов.

Соответственно, более высокое значение показателя свидетельствует о более высокой платежеспособности.

Превышение величины 0,5 указывает на неоправданные задержки в использовании высоколиквидных активов.

Показатели рентабельности

Коэффициенты рентабельности предприятия отражают степень прибыльности по различным видам активам и эффективности использования материальных, трудовых и денежных и др. ресурсов.

Они рассчитываются как отношение чистой прибыли к сумме активов или потокам, за счет которых она была получена.

Для этого используются данные бухгалтерской отчетности (Форма № 1 и № 2).

Чем выше значения, тем эффективнее задействованы анализируемые ресурсы предприятия.

В показателях рентабельности заинтересованы собственники и акционеры.

Коэффициенты рентабельности играют важную роль в разработке инвестиционной, кадровой, и маркетинговой стратегий компании.

Рентабельность оборотных средств

Рентабельность оборотных средств отражает эффективность их применения в процессе изготовления продукции.

Рентабельность оборотных средств будет тем больше, чем меньше ресурсов потратит компания для увеличения прибыли.

Формула рентабельности оборотных средств:

Рентабельность оборотных средств = Чистая прибыль/оборотные средства

Если использовать строки бухгалтерской отчетности, то:

Рентабельность оборотных средств = стр. 2400/стр. 1200

где:

Стр. 2400 -строка отчета о финансовых результатах (чистая прибыль компании);

Стр. 1200 — строка бухгалтерского баланса (стоимость оборотных средств).

Чем выше полученный показатель, тем эффективнее используется собственный оборотный капитал.

Нормативное значение рентабельности оборотных средств более 1.

Коэффициент рентабельности оборотных средств с итогом больше единицы означает эффективное использование оборотных средств и свидетельствует о получении прибыли предприятием.

Отрицательный результат демонстрирует неправильную организацию производства.

Рентабельность продаж

Рентабельность продаж показывает, прибыльная или убыточная деятельность предприятия.

Коэффициент рентабельности, продаж определяет долю прибыли в каждом заработанном рубле и рассчитывается как отношение чистой прибыли (прибыли после налогообложения) за определённый период к выраженному в денежных средствах объёму продаж за тот же период.

Формула коэффициента рентабельности продаж:

Рентабельность продаж = Чистая прибыль /Выручка х 100%

Для расчета рентабельности продаж используется информация из отчета о финансовых результатах (форма № 2):

Рентабельность продаж по валовой прибыли = строка 2100 / строка 2110 × 100

Рентабельность продаж по операционной прибыли = (строка 2300 строка 2330) / строка 2110 × 100

Рентабельность продаж по чистой прибыли = строка 2400 / строка 2110 × 100

Специальных нормативов для рентабельности продаж нет.

Рассчитываются среднестатистические значения рентабельности по отраслям.

Для каждого вида деятельности нормальным считается свой коэффициент.

В целом коэффициент в пределах от 1 до 5% говорит о том, что предприятие низкорентабельно, от 5 до 20% — среднерентабельно, от 20 до 30% — высокорентабельно.

Коэффициент свыше 30% говорит о сверхрентабельности.

Рентабельность активов

Рентабельность активов показывает способность активов компании приносить прибыль и является индикатором эффективности и доходности деятельности компании.

Коэффициент рентабельности активов рассчитается как отношение прибыли к средней стоимости активов предприятия и отражает величину чистой прибыли с каждого рубля вложенного в активы организации.

Для этого показатель из формы № 2 «Отчет о финансовых результатах» делится на среднее значение показателя из формы № 1 «Бухгалтерский баланс».

Рентабельность активов, как и рентабельность собственного капитала, можно рассматривать в качестве одного из показателей рентабельности инвестиций.

Формула коэффициента рентабельности активов:

Рентабельности активов = прибыль за период / средняя величина активов за период х 100%

Показатели прибыли для числителя формулы рентабельности активов нужно взять из отчета о финансовых результатах:

прибыль от продаж — из строки 2200;

чистую прибыль — из строки 2400.

В знаменатель формулы надо поставить среднее значение стоимости оборотных активов.

Если считается рентабельность всех активов, то берется сальдо баланса (строка 1600).

Если считается рентабельность оборотных активов, то берется итог раздела II актива баланса (строка 1200).

Если интересует их отдельный вид — информацию из соответствующей строки второго раздела.

При расчете рентабельности внеоборотных активов в знаменателе нужно отразить итог по разделу I — строку 1100. Тогда мы получим рентабельность всех имеющихся внеоборотных активов.

При необходимости можно проанализировать прибыльность активов отдельного вида, например основных средств или группы внеобротных активов (материальные, нематериальные, финансовые).

В этом случае в формулу подставляют данные по строкам, в которых отражено соответствующее имущество.

Чем выше показатель, тем более эффективным является весь процесс управления, так как показатель рентабельности активов формируется под влиянием всей деятельности компании.

Для финансовой организации нормальным считается показатель, равный 10% и более, для производственной компании — 15-20%, для торговой фирмы — 15-40%.

Рентабельность собственного капитала

Рентабельность собственного капитала показывает, насколько эффективно были использованы инвестиции собственника бизнеса, инвестора в данное предприятие.

Другими словами, сколько копеек дохода приносит предприятию каждый рубль его собственного капитала.

Рентабельность собственного капитала рассчитывается как частное от деления чистой прибыли, полученной за период, на собственный капитал организации.

Формула коэффициента рентабельности собственного капитала:

Рентабельность собственного капитала = Чистая прибыль/ Собственный капитал х 100%

Чистая прибыль организации берется по данным «Отчета о финансовых результатах», собственный капитал — по данным пассива бухгалтерского баланса.

Рентабельность собственного капитала по балансу:

Рентабельность собственного капитала = стр. 2400/ стр. 1300 × 100.

где:

Стр. 2400 -строка отчета о финансовых результатах (чистая прибыль компании);

Стр. 1300 — строка бухгалтерского баланса (итоговая строка раздела III «Капитал и резервы»).

Чем выше рентабельность собственного капитала, тем лучше.

Нормальным считается значение коэффициента от 10 до 12%, которые характерны для бизнеса в развитых странах.

Если инфляция в государстве велика, то соответственно растет и рентабельность капитала. Для российской экономики считается нормой 20-процентное значение.

Логичным является сравнение значения рентабельности собственного капитала конкретного предприятия с рентабельностью вложений в ценные бумаги (облигации, акции крупных компаний и пр.) или депозиты.

#статьи

- 21 апр 2023

-

0

Финансовый анализ предприятия: стартовый гайд для тех, кто хочет быстро разобраться в теме

Кому нужно читать: всем, кто строит карьеру в финансах или изучает управление компанией. Простыми словами — о том, что понимают только специалисты.

Кадр: сериал «Приключения Шерлока Холмса» / Granada Television

Обозреватель Skillbox Media. Работала со «Сравни.ру», ВТБ, «Ак Барс Банком», Газпромбанком. Подготовила курсы по инвестициям для Промсвязьбанка и Школы инвестора ВТБ.

В подготовке статьи помогала

Руководитель направления финансового консалтинга онлайн-сервиса финансового и управленческого учёта «Финтабло».

Проблемы в бизнесе не всегда очевидны. Чтобы вовремя их заметить, собственники или финансовые аналитики регулярно проводят финансовый анализ.

В этом материале Skillbox Media расскажем:

- что такое финансовый анализ;

- зачем нужен финансовый анализ;

- какие источники данных и инструменты в нём используют;

- какие методы применяют;

- какие показатели исследуют.

Финансовый анализ — изучение финансовых показателей компании. Его цель — понять, что происходит с прибылью компании и почему ожидания оправдались или, наоборот, не оправдались.

Допустим, в отчёте видно, что чистая прибыль компании снизилась. Чтобы понять, почему это произошло и как исправить ситуацию, проводят финансовый анализ.

За проведение финансового анализа отвечает финансовый директор или финансовый аналитик. Если в компании его нет, можно привлечь специалиста на аутсорсе.

Результатами анализа пользуются внутренние и внешние пользователи. Внутренние — специалисты, которые принимают решения. Это, например, генеральный или коммерческий директор, директор по продажам и производству или даже HR-специалист.

Внешние пользователи — все, кто принимает решение о том, стоит ли работать с компанией. Это, например, банки, которые кредитуют бизнес, или инвесторы, которые хотят вложиться в него. Им важно понимать, насколько компания финансово устойчива, как быстро окупаются вложения в неё и какие у бизнеса планы развития.

Курсы Skillbox для тех, кто хочет разобраться в финансах бизнеса

- «Финансовый аналитик» — освоить финансовый анализ, получить новую должность или начать карьеру финансового аналитика.

- «Финансовый менеджер» — освоить высокооплачиваемую профессию и управлять всеми финансами компании.

- «Финансы для предпринимателя» — создать прозрачную систему управления финансами, нанимать хороших бухгалтеров, планировать расходы и прогнозировать кассовые разрывы.

Финансовый анализ нужен, чтобы оценивать состояние компании и принимать решения в разных областях. Разберём на примерах, как финансовый анализ помогает это делать.

Допустим, у компании 10 торговых точек. Директор по продажам смотрит результаты финансового анализа и видит, что у одной из этих точек очень низкая рентабельность. Она практически не приносит прибыли, поэтому нет смысла в неё вкладываться. Директор может её закрыть.

Ещё один пример: крупный инвестор ищет бизнес для вложений и просит сделать финансовый анализ. В его результатах он увидит, что в сравнении с конкурентами компания выглядит стабильной: её выручка растёт с каждым годом, и она лучше справляется с кризисными временами.

Или, наоборот, он увидит проблемы — у бизнеса нет денег, чтобы покрыть долги, а выручка с каждым годом снижается. Основываясь на этих данных, инвестор примет решение, вкладывать деньги в компанию или нет.

Чтобы провести финансовый анализ, нужно знать доходы, расходы компании, её активы и то, как в компании движутся деньги. Этого хватит для того, чтобы рассчитать основные показатели. Такие данные содержатся в управленческой отчётности. Чаще всего для расчёта используют отчёт о движении денежных средств (Cash Flow), о прибылях и убытках (PnL) и управленческий баланс.

Например, отчёт о прибылях и убытках в паре с платёжным календарём поможет инвестору оценить возможности бизнеса по выплате дивидендов, обеспечению кредитов и финансированию своей деятельности. Отчёт об изменениях капитала организации покажет финансовую устойчивость компании.

Чтобы провести анализ, бизнес может использовать разные инструменты.

Компании с небольшим оборотом — условно до 2 миллионов рублей в месяц — обычно используют Excel или «Google Таблицы». В них можно рассчитать показатели и сравнить их с помощью встроенных формул. Но на то, чтобы настроить расчёты, понадобится много времени.

Компании с большим оборотом могут проводить анализ в программах, например, базового, производственного или товарного учёта. А ещё — в специальных сервисах: в них выгружают данные о работе компании, а сервисы сами рассчитывают показатели и формируют удобные отчёты. Например, в Tableau и Power BI можно загрузить данные и построить дашборды — интерактивные панели с важными показателями.

Финансовые показатели в отрыве от других данных не дают полезной информации. Допустим, собственник провёл анализ и выяснил, что рентабельность составляет 30%. Чтобы понять, хороший этот показатель или плохой, используют методы финансового анализа.

Методами называют способы изучить и оценить показатели. В учебниках описывают до одиннадцати методов, мы расскажем об основных.

Горизонтальный анализ — показатели отчётного периода сравнивают с показателями предыдущего. Например, несколько важных показателей за 2023 год — с показателями за 2022 год. Это позволяет увидеть динамику.

Допустим, компания смотрит выручку за последние два года и видит, что показатель падает. Чтобы понять, почему это происходит, изучают другие показатели. Например, может оказаться, что продукт устарел, услугу оказывают неправильно или сотрудникам не хватает мотивации.

Трендовый анализ — вариант горизонтального анализа. Показатели сравнивают с показателями за несколько прошлых периодов. Например, берут показатели за 2019, 2020, 2021 и 2022 года, смотрят на изменения и определяют тренд.

Трендовый анализ показывает тенденции. Например, если прибыль растёт ежегодно на 20%, можно предположить, что в следующем году будет так же.

Вертикальный анализ — изучение того, как каждая позиция отчётности влияет на итоговый результат. Например, как на прибыль влияют выручка или себестоимость продукции. Горизонтальный и вертикальный анализ взаимно дополняют друг друга.

Анализ коэффициентов показывает, как одни показатели влияют на другие. Например, долги могут повлиять на чистую прибыль.

Допустим, поставщики повысили цены и увеличились налоговые сборы — в результате чистая прибыль упала. В таком случае компания может продать или сдать в аренду неиспользуемые активы (например, свободный склад), чтобы нивелировать расходы.

Сравнительный анализ — показатели компании сравнивают с показателями конкурентов. Метод позволяет понять, насколько эффективно работает компания в сравнении с другими бизнесами из отрасли.

Факторный анализ — изучают, какие факторы и как влияют на показатели. Например, коммерческий директор может сравнить показатели прибыли в разные сезоны и понять, зависят ли продажи от сезона.

Финансовых показателей сотни. Их подбирают исходя из целей анализа. Мы расскажем о базовых показателях, на которые в большинстве случаев обращают внимание внутренние и внешние пользователи.

Внутренние пользователи чаще всего обращают внимание на валовую прибыль, постоянные затраты и рентабельность.

Валовая прибыль показывает способность бизнеса зарабатывать деньги и отвечает на вопрос, нужно вообще им заниматься или нет. Её рассчитывают по формуле:

Валовая прибыль = Выручка − Себестоимость товаров или услуг

Выручка — сумма, на которую бизнес продал товаров или оказал услуг. Себестоимость — деньги, которые потратили на производство или оказание услуг. Например, для торговли это закупочная стоимость товара, доставки и упаковки.

Постоянные затраты — это затраты, которые не сокращаются в период сезонных колебаний или кризиса. Они не зависят от объёма производства. Чтобы компания могла проходить временные трудности, объём постоянных затрат должен составлять не больше 30% от общего объёма затрат.

Чтобы рассчитать постоянные затраты, нужно сложить все издержки — арендную плату, расходы на коммунальные услуги, рекламу и так далее. Можно использовать для этого среднемесячные показатели — например, сумму, которую компания в среднем тратит на рекламу за месяц.

Рентабельность продаж по чистой прибыли показывает долю чистой прибыли в общей выручке бизнеса. Простыми словами — сколько копеек чистой прибыли бизнес получает с каждого рубля выручки. Показатель рассчитывают по формуле:

Рентабельность продаж по чистой прибыли = Чистая прибыль / Выручка × 100%

Есть и другие виды показателя, которые важны для внутренних пользователей. Подробнее о них можно прочитать в статье о рентабельности.

Внешним пользователям важно знать, насколько компания устойчива и будет ли она приносить прибыль в будущем. Чтобы понять это, смотрят на такие показатели, как ликвидность, оборачиваемость активов и рыночная стоимость.

Ликвидность — это способность быстро продать активы по цене не ниже рыночной.

Например, банк при одобрении кредита будет смотреть, какое имущество компании можно быстро продать в случае неуплаты долга. Инвестор будет смотреть, насколько быстро бизнес сможет рассчитаться с долгами и выстоять в тяжёлые времена.

В Skillbox Media есть материал о ликвидности — из него вы узнаете, какая бывает ликвидность и как анализировать этот показатель.

Оборачиваемость активов показывает, с какой скоростью компания полностью использует актив. Например, за сколько дней бизнес продаёт партию товара.

Этот показатель сравнивают с оборачиваемостью конкурентов. Обычно чем он меньше, тем лучше. Это говорит о том, что компания эффективно использует активы. Если оборачиваемость большая, это значит, что активы используются неэффективно. То есть деньги «зависают» в этих активах вместо того, чтобы превращаться в чистую прибыль компании и оседать на счетах.

Рыночная стоимость — это цена, за которую объект может быть продан в условиях свободного рынка. Зная цену, инвестор сможет предположить, будет ли у компании возможность вернуть вложенные деньги в случае неудачного запуска проекта.

Банк будет смотреть на реальную стоимость компании и её активов. Если у бизнеса не будет денег, чтобы расплатиться за кредит, компания сможет продать активы и погасить долг.

- Финансовый анализ — изучение основных финансовых показателей компании. Он нужен внутренним и внешним пользователям, чтобы принимать решения.

- Показатели для анализа берут из отчётов о движении денежных средств, прибылях и убытках (PnL) и управленческого баланса. Всё зависит от того, что и зачем хотят посчитать. Расчёты проводят в Excel или в системах аналитики.

- Чтобы оценить показатели, используют разные методы анализа. Например, сравнительный — показатели сравнивают с показателями конкурентов. Или горизонтальный — показатели отчётного периода сравнивают с показателями предыдущего.

- С помощью финансового анализа можно рассматривать сотни показателей. Чаще всего работают с валовой прибылью, постоянными затратами, рентабельностью по чистой прибыли, ликвидностью, оборачиваемостью и рыночной стоимостью.

- Чтобы оценить предстоящие расходы и доходы, в компаниях составляют бюджеты — например, бюджет доходов и расходов, производства и продаж. В Skillbox Media есть статья о бюджетировании, из которой вы узнаете, как устроен этот процесс.

- Финансовые аналитики используют результаты анализа, чтобы оценить состояние компании и дать рекомендации, как увеличить прибыль. Прочитайте обзор профессии, чтобы узнать больше о работе таких специалистов.

- Финансовому анализу можно научиться. Это позволит вам зарабатывать больше или начать карьеру финансового аналитика. Для этого в Skillbox есть курс «Финансовый аналитик». Он подходит и студентам, и тем, кто уже работает с финансами. На нём учат оценивать финансовое состояние компании, составлять финмодели, анализировать бюджеты. Этих знаний хватит, чтобы устроиться на работу в штат.

- Для владельцев бизнеса в Skillbox есть курс «Финансы для предпринимателя». На нём можно систематизировать знания — это позволит выстроить прозрачную систему финансов в компании и эффективно управлять ей.

Научитесь: Профессия Финансовый менеджер

Узнать больше

Как оценить финансовое состояние компании и провести профилактику кризисных изменений

Статья размещена в газете «Первая полоса» № 1 (139), февраль 2022.

Главной целью коммерческой организации является получение максимальной прибыли. Экономический кризис считается нормальным явлением рыночной экономики, он, как правило, означает невозможность достижения главной цели, при этом негативно влияет на финансовое состояние организации. В период кризиса главной задачей организации является приспособление к изменившейся экономической среде, принятие экономических и организационных мер по профилактике кризиса. Поэтому оценка финансового состояния организации, проводимая по результатам финансового анализа за соответствующий отчетный период, позволяет определить необходимые мероприятия по повышению финансовой устойчивости организации и по профилактике кризисных явлений.

Как оценить финансовое состояние компании и провести профилактику кризисных изменений

Как оценить финансовое состояние компании и провести профилактику кризисных изменений

Понятие финансового состояния

В научной и учебной литературе понятие финансового состояния организации трактуется по-разному. Во многих определениях оно связано с совокупностью показателей, отражающих наличие, размещение и использование финансовых ресурсов, соотношение структур его активов и пассивов, способность финансировать свою деятельность по состоянию на определенную дату. Известны и другие определения сущности финансового состояния, но в данной статье рассматриваются практические вопросы и методы оценки финансового состояния коммерческих организаций.

Целью любой организации служит достижение такого финансового состояния, когда происходит эффективное использование ресурсов, а организация способна в сроки и полностью исполнить свои обязательства.

Качество финансового состояния, причины его ухудшения или улучшения определяются по результатам финансового анализа, который включает следующие блоки:

- структурный анализ активов и пассивов, так как важно рассмотреть финансовое равновесие между отдельными разделами и подразделами актива и пассива баланса по функциональному признаку и оценить степень финансовой устойчивости организации;

- анализ финансовой устойчивости, характеризующейся удовлетворительной и неудовлетворительной структурой баланса и отражающей финансовые результаты хозяйственной деятельности;

- анализ ликвидности активов и баланса, под которой понимается степень покрытия обязательств организации его активами, срок превращения (ликвидность активов) которых в денежную форму соответствует сроку погашения обязательств;

- анализ платежеспособности, т. е. способности экономического субъекта своевременно удовлетворять платежные требования поставщиков, возвращать кредиты и займы (кредитоспособность) и другие платежи.

Основные финансовые состояния

Финансовое состояние может быть устойчивым, неустойчивым и кризисным. Пределом неудовлетворительного финансового состояния организации является состояние банкротства, т. е. неспособность организации полностью отвечать по своим обязательствам. Кроме того, есть мнение, что для оценки финансового состояния можно применять пятибалльную систему, то есть оценивать состояние на отлично, хорошо, удовлетворительно и неудовлетворительно (методика оценки утверждена Госкомстатом 28.11.2002).

Оценка финансового состояния

Бухгалтерский баланс является основным информационным источником для оценки финансового состояния, применяются также отчет о финансовых результатах, пояснения к формам отчетности. На основании данных бухгалтерского баланса специалисты организации проводят его горизонтальный и вертикальный анализ, составляют сравнительный аналитический баланс, оценивают имущественное положение, абсолютные и относительные показатели финансовой устойчивости, ликвидности и платежеспособности.

На практике используются такие распространенные методы анализа финансовой отчетности:

1) горизонтальный — сравниваются позиции бухгалтерского баланса на начало и конец одного или нескольких отчетных периодов, далее целесообразно установить соответствие динамики баланса с динамикой объема производства и реализации продукции, а также прибыли организации;

2) вертикальный (структурный) — определяется структура итоговых финансовых показателей с определением влияния каждой позиции отчетности на результат в целом, по итогам этого анализа выявляются основные тенденции и изменения в деятельности организации;

3) метод финансовых коэффициентов — производится расчет отношений между отдельными позициями отчета или позициями разных форм отчетности, определяется взаимосвязь показателей, по коэффициентам оценивается: ликвидность, платежеспособность, финансовая устойчивость.

Показатели оценки финансового состояния

Основными показателями оценки финансового состояния организации считаются финансовая устойчивость, ликвидность и платежеспособность.

Финансовая устойчивость является гарантом существования и стабильного функционирования организации, поэтому важно управлять ею, она определяется структурой баланса и финансовыми результатами деятельности. Анализ финансовой устойчивости на определенную дату (конец квартала, года) дает возможность оценить качество управления собственными и заемными средствами в течение периода. Важно учитывать, что чем больше у организации собственных средств, тем выше у нее финансовая устойчивость. Оценка имущественного потенциала организации является важной частью анализа финансового состояния, так как от рациональности формирования имущества, правильности выбора источников формирования и эффективности управления им зависят не только финансовые результаты деятельности хозяйствующего субъекта, но и его финансовая устойчивость.

Для оценки финансовой устойчивости применяется ряд коэффициентов, которые показаны в таблице 1.

Коэффициент автономии характеризует независимость финансового состояния хозяйствующего субъекта от заемных источников средств. Он показывает долю собственных средств в общей сумме средств.

Коэффициент финансовой устойчивости представляет собой соотношение собственных и заемных средств. Превышение собственных средств над заемными означает, что хозяйствующий субъект обладает достаточным запасом финансовой устойчивости и относительно независим от внешних финансовых источников.

Маневренность собственного капитала определяется как соотношение функционирующего и собственного капитала и характеризует долю собственных оборотных средств (за минусом просроченной дебиторской задолженности) в собственных средствах.

Коэффициент финансовой зависимости свидетельствует об увеличении или уменьшении финансовой зависимости и риска финансовых затруднений, характеризует, сколько хозяйственных средств приходится на 1 руб. собственных средств, и определяется как отношение хозяйственных средств (капитала) к собственному капиталу. Это обратный коэффициенту автономии показатель. Если его уровень равен единице, то это означает, что владельцы полностью финансируют свое предприятие собственным капиталом.

Коэффициент концентрации привлеченного капитала характеризует долю привлеченного капитала во всей сумме хозяйственных средств. Чем ниже этот показатель, тем выше финансовая самостоятельность и независимость предприятия. Сумма коэффициентов автономии и концентрации привлеченного капитала должна быть равна 1.

Коэффициент соотношения, привлеченного и собственного капиталов. Значение этого показателя может ощутимо изменяться в зависимости от структуры капитала и отраслевой принадлежности предприятия.

Платежеспособность означает достаточное наличие у организации денежных средств и их эквивалентов, необходимых для расчетов по обязательствам, в первую очередь по кредиторской задолженности, требующей немедленного погашения. Основными признаками удовлетворительной платежеспособности являются:

- наличие свободных денежных средств на расчетных, валютных и иных счетах в банках;

- отсутствие длительной просроченной задолженности поставщикам, банкам, персоналу, бюджету, внебюджетным фондам и другим кредиторам;

- наличие собственных оборотных средств (чистого оборотного капитала) на начало и конец отчетного периода.

Низкая платежеспособность может быть как случайной, временной, так и длительной (хронической). Последний ее тип может привести организацию к банкротству.

Платежеспособной принято считать организацию, у которой активы больше, чем внешние обязательства. Расчет платежеспособности проводится на конкретную дату.

Методика оценки платежеспособности включает четыре показателя (Постановление Правительства РФ № 367 от 25.06.2003):

- коэффициент абсолютной ликвидности — показывает, какая часть краткосрочных обязательств может быть погашена немедленно, и рассчитывается как отношение наиболее ликвидных оборотных активов к текущим обязательствам должника;

- коэффициент текущей ликвидности — характеризует обеспеченность организации оборотными средствами для ведения хозяйственной деятельности и своевременного погашения обязательств и определяется как отношение ликвидных активов к текущим обязательствам должника, нормативное значение равно 2;

- показатель обеспеченности обязательств должника его активами — характеризует величину активов должника, приходящихся на единицу долга, и определяется как отношение суммы ликвидных и скорректированных внеоборотных активов к обязательствам должника, нормативное значение равно 0,1;

- степень платежеспособности по текущим обязательствам — определяет текущую платежеспособность организации, объемы ее краткосрочных заемных средств и период возможного погашения организацией текущей задолженности перед кредиторами за счет выручки. Рассчитывается как отношение текущих обязательств должника к величине среднемесячной выручки.

Таким образом, платежеспособность организации определяется ликвидностью баланса, которая означает возможность субъекта хозяйствования обратить активы в денежные средства и погасить свои платежные обязательства, определяется как степень покрытия обязательств организации ее активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. Она зависит от степени соответствия величины имеющихся платежных средств величине краткосрочных долговых обязательств. Ликвидность баланса предполагает изыскание платежных средств только за счет внутренних источников (реализации активов). Чем больше превышение оборотных активов, тем благоприятнее финансовое состояние организации с позиции ликвидности.

В зависимости от степени ликвидности активы организации делят на следующие группы:

- наиболее ликвидные активы (Al), включающие денежные средства и краткосрочные финансовые вложения (ценные бумаги, за исключением балансовой стоимости собственных акций, выкупленных у акционеров);

- быстро реализуемые активы (А2) — краткосрочная дебиторская задолженность и прочие оборотные активы за вычетом задолженности участников по взносам в уставный капитал;

- медленно реализуемые активы (A3) — запасы, задолженность участников по взносам в уставный капитал, а также долгосрочные финансовые вложения;

- трудно реализуемые активы (А4) — иммобилизованные средства и долгосрочная дебиторская задолженность за вычетом долгосрочных финансовых вложений.

Пассивы баланса группируются по срочности их оплаты следующим образом:

- наиболее срочные обязательства (П1) включают кредиторскую задолженность, задолженность участникам по выплате доходов и прочие краткосрочные обязательства;

- краткосрочные пассивы (П2) — краткосрочные кредиты и заемные средства;

- долгосрочные пассивы (ПЗ) — долгосрочные кредиты и заемные средства;

- постоянные пассивы (П4) — капитал и резервы, доходы будущих периодов и резервы.

Благополучная структура баланса предполагает примерное равенство активов групп 1–4 над пассивами данных групп. Но необходимо отметить, что наиболее ликвидные активы должны превышать наиболее срочные обязательства. Менее ликвидные активы могут формироваться за счет уставного капитала, но при необходимости можно привлекать долгосрочные кредиты.

Абсолютная неплатежеспособность характеризуется недостатком активов должника для погашения всех его обязательств, и он при обычном ведении дела не способен расплатиться по своим долгам. Требуется внешнее вмешательство, направленное на улучшение бизнеса должника с целью удовлетворения требований кредиторов.

Основанием для признания структуры баланса предприятия неудовлетворительной, а предприятия — неплатежеспособным является выполнение одного из следующих условий:

- коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2;

- коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1.

Если коэффициент текущей ликвидности больше или равен 2, а коэффициент обеспеченности собственными средствами больше или равен 0,1, рассчитывается коэффициент утраты платежеспособности за период, установленный равным 3 месяцам.

Коэффициент восстановления платежеспособности определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения коэффициента текущей ликвидности на конец отчетного периода и изменения значения этого коэффициента между окончанием и началом отчетного периода в пересчете на период восстановления платежеспособности, установленный равным 6 месяцам. Если значение этого коэффициента больше единицы, то это свидетельствует о наличии реальной возможности у организации восстановить свою платежеспособность, а если меньше 1, то это означает отсутствие реальной возможности восстановить платежеспособность в ближайшее время.

Важно учитывать, что не существует единых нормативных критериев для рассмотренных показателей ликвидности и платежеспособности и финансовой устойчивости. Они зависят от многих факторов: отраслевой принадлежности организации, оборачиваемости оборотных средств, принципов кредитования, сложившейся структуры источников средств, репутации и других факторов. Поэтому приемлемость значений этих коэффициентов, оценку их динамики и направлений изменения можно определить путем сравнения показателей с группой аналогичных организаций.

Известно одно правило: капитал экономического субъекта обеспечивает независимость организации, поэтому чем больше у организации собственных средств, тем выше у нее финансовая устойчивость, но при этом целесообразно в разумных объемах использовать и заемные средства.

Итак, комплексный анализ на основе системы показателей ликвидности и платежеспособности позволяет хозяйствующим субъектам всесторонне охарактеризовать состояние и потребность в денежных средствах и прогнозировать финансовую стратегию в условиях экономической нестабильности.

Анализ ликвидности и платежеспособности

Одной из основных задач анализа ликвидности и платежеспособности предприятия является оценка степени близости предприятия к банкротству, т. е. экономической несостоятельности. Финансовый анализ позволяет выявить угрозу банкротства и своевременно проводить систему мер по финансовому оздоровлению организации. Существуют определенные критерии формального и неформального характера, по которым экономический субъект может быть признан несостоятельным.

В рыночной экономике потенциальное банкротство организации можно рассматривать как неизбежное явление, которое, однако, должно проявляться в допустимых пропорциях.

В настоящее время известно достаточно много зарубежных и российских методик оценки вероятности банкротства, которые предлагают алгоритмы расчета показателя банкротства, определяют индикаторы вероятности: высокая или малая. Следует заметить, что многие модели являются условными, неточными, требуют доработки.

Для упреждения кризисных явлений и вероятности банкротства необходимо регулярно анализировать состав дебиторской и кредиторской задолженности, по результатам анализа принимать управленческие решения, не допускать образования лишних запасов материальных ценностей, избегать большого объема незавершенного производства и высокой иммобилизации средств во внеоборотные активы (А4).

|

Нина Михайловна Дементьева, к.э.н, профессор кафедры финансов (Новосибирск). |