Дата публикации: 12.11.2020 08:31

Современные аналитические инструменты позволяют предупредить появление фирм-однодневок. Так, наличие записей о недостоверности влечет за собой не только потерю деловой репутации и проблемы взаимодействия с клиентами, контрагентами, государственными органами, банками, но и исключение организации из ЕГРЮЛ, а также отказы в государственной регистрации.

Чтобы не попасть в неприятную ситуацию, важно своевременно проверять данные о Вашей организации, содержащиеся в ЕГРЮЛ. Уточнить, есть ли в ЕГРЮЛ запись о недостоверности данных юридического лица, принято ли в отношении организации решение о предстоящем исключении из ЕГРЮЛ можно при помощи электронных сервисов, размещённых на официальном сайте ФНС России:

- «Проверь себя и контрагента (сведения из ЕГРЮЛ/ЕГРИП)»;

- «Предоставление сведений из ЕГРЮЛ/ЕГРИП в электронном виде»;

- «Прозрачный бизнес».

Работа по обеспечению достоверности государственного реестра проводится налоговыми органами с 2016 года. Набор критериев, по которым можно распознать однодневку, автоматизирован, и включает в себя различные комбинации, позволяющие в совокупности сделать вывод о том, насколько компания реальна (например: существует ли указанный в ЕГРЮЛ адрес, есть ли возможность связаться с фирмой, представляется ли отчётность, уплачиваются ли налоги, какова численность работников и выручка организации, в какой области ведётся деятельность, имеются ли счета в банках).

По состоянию на 01 ноября 2020 года 5,6 тысяч компаний Нижегородской области помечены в ЕГРЮЛ записью о недостоверности, за 10 месяцев текущего года по решению регистрирующего органа исключены из реестра чуть менее 6,9 тысяч компаний.

С начала года в регионе более чем в 5 раз сократилось количество компаний с признаками фиктивности, их доля составляет 0,6% от общего количества зарегистрированных на территории Нижегородской области организаций.

Управление ФНС России по Нижегородской области напоминает, что регистрирующий орган вправе отказать в государственной регистрации юридического лица, если заявитель ранее являлся руководителем или участником организации, исключенной из ЕГРЮЛ с недоимкой или списанной задолженностью, а также если заявитель в настоящее время является руководителем или участником организации, в отношении которой в ЕГРЮЛ имеется актуальная запись о недостоверности.

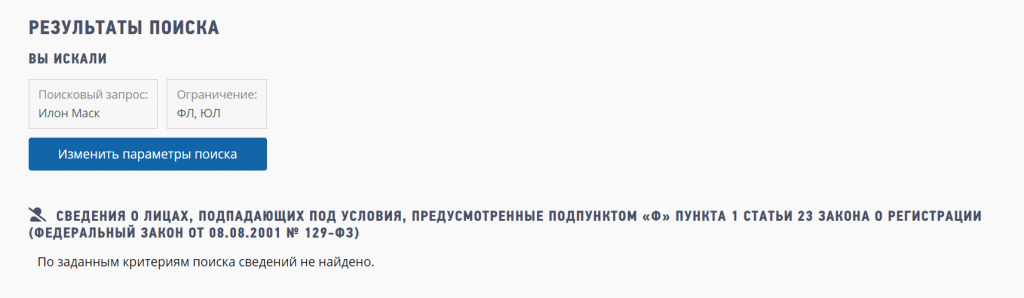

На сегодняшний день более 21,7 тысяч руководителей и учредителей организаций региона таким образом лишили себя возможности участвовать в новых бизнес-проектах. Уточнить, имеются ли подобные ограничений у физического лица можно в разделе «Ограничения участия в ЮЛ» сервиса «Прозрачный бизнес».

Такой запрет действует с момента внесения в ЕГРЮЛ записи о недостоверности, а также в течение трех лет с момента исключения юридического лица из ЕГРЮЛ (отказ в государственной регистрации предусмотрен пп. «ф» п. 1 ст. 23 Федерального закона №129-ФЗ от 08.08.2001 «О государственной регистрации юридических лиц и индивидуальных предпринимателей»).

За представление в регистрирующий орган недостоверных, заведомо ложных сведений руководитель, участник организации несут административную ответственность, предусмотренную п. 4, 5 ст. 14.25 Кодекса Российской Федерации об административных правонарушениях.

Как распознать фирму-однодневку. 6 основных критериев

Время на прочтение: 5 мин.

Мебельный магазин купил у поставщиков товары. Но налоговая обвинила хозяина магазина в том, что он участвовал в мошеннической цепочке и получил необоснованную налоговую выгоду. Это произошло, потому что контрагент оказался фирмой-однодневкой. Рассказываем, по каким критериям определить фирму-однодневку среди деловых партнёров и чем рискует добросовестный бизнес, если работает с такой компанией. А в конце статьи делимся памяткой, как проверить контрагента, чтобы не возникло проблем с налоговой.

Зачем нужны фирмы-однодневки

Фирма-однодневка — это фиктивное юридическое лицо. Оно создаётся не для того, чтобы заниматься предпринимательской деятельностью, а чтобы помогать другим организациям обналичивать деньги или выводить их в офшоры. Такое юридическое лицо не производит товары и не оказывает услуги. Оно участвует в сделках как посредник и даёт возможность компании, которая организовала «однодневку», получать необоснованную налоговую выгоду.

Фиктивную фирму регистрируют на номинальных владельцев или покупают готовое юридическое лицо.

Сложно найти фирму-однодневку, которая существует более 1-2 лет. Такое юрлицо может быстро привлечь внимание ФНС, так как обычно не сдаёт налоговую отчётность либо сдаёт нулевую и не платит налоги в должном размере.

Для справки

В 2011 году фиктивные компании составляли больше 40% всех российских компаний. Борьба с фирмами-однодневками привела к тому, что в 2018 году их доля снизилась до 7%. Это случилось благодаря цифровизации ФНС. Электронная отчётность и система контроля за НДС (АСК НДС-2) позволяет выявлять подозрительные операции.

Чем рискует бизнес

Поскольку фирма-однодневка — это ненастоящий деловой партнёр, вы не знаете, кто выполняет заказ или оказывает услугу, и можете получить некачественный результат. А значит, есть риск не выполнить обязательства уже перед собственными клиентами и навредить деловой репутации.

Кроме того, если налоговая посчитает, что ваша компания участвует в мошеннической схеме, то:

- откажет в вычетах НДС. Придётся возместить недовнесённые налоги, а также заплатить пени;

- не признает расходы при расчёте налога на прибыль. Это увеличит налоговую базу и сумму платежа в бюджет;

- назначит штраф до 40% от неуплаченных налогов.

Общего реестра фирм-однодневок не существует, поэтому при заключении сделок необходимо самостоятельно проверять контрагента с помощью открытых источников.

За организацию подставных юридических лиц грозит административная и уголовная ответственность — вплоть до штрафа в 500 тыс. рублей и лишения свободы до 5 лет.

Как проверить: критерии фирм-однодневок

Понятие фирмы-однодневки неофициальное. Этого термина нет в Налоговом кодексе и других законах. Чтобы распознать фиктивную компанию, можно опираться на судебные решения и документы Федеральной налоговой службы:

- приказ от 11.02.2016 № ММВ-7-14/72@;

- письмо от 23.03.2017 № ЕД-5-9/547@.

Они создаются для налоговых органов, но на критерии, указанные в них, стоит ориентироваться и добросовестным предпринимателям при выборе деловых партнёров.

Критерий 1 — Массовый адрес

Массовым считается адрес, по которому зарегистрировано от пяти компаний.

Как проверить

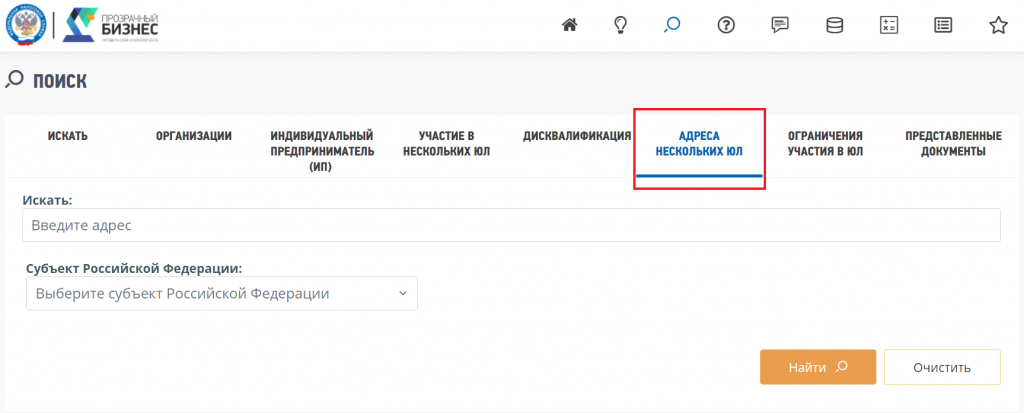

Для проверки контрагентов ФНС создала сервис «Прозрачный бизнес». В нём можно узнать основную информацию о любом предпринимателе или компании. Пользоваться порталом можно бесплатно.

Подпункт 3 пункта 2 Приложения 1 к Приказу ФСН от 11.02.2016 № ММВ-7-14/72@.

Важно

Если обнаружится, что адрес массовый, это не всегда означает, что контрагент — однодневка. Возможно, его офис расположен в большом бизнес-центре.

Чтобы удостовериться в этом, нужно:

- посмотреть, как выглядит здание на онлайн-карте или

- попросить у партнёра копию договора аренды. По нему понятно, где находится помещение и какого оно размера. Если в документе в качестве офиса отмечена подсобка на 6 кв.м, это должно насторожить.

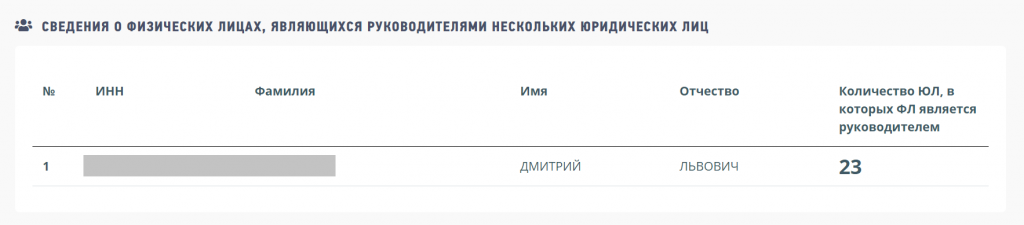

Критерий 2 — Генеральный директор управляет множеством компаний

Если человек руководит 2-3 организациями, то это не подозрительно. Если же директор занимает такой пост в 10 компаниях, это повод усомниться в его добросовестности. Такой же критерий применяется к участникам юридического лица.

Раньше критерий был прямо прописан в письме ФНС от 03.08.2016 г. №ГД-4-14/14127@. В 2020 году документ отменили. Но ориентироваться на этот признак по-прежнему можно в сочетании с другими.

Как проверить

В сервисе «Прозрачный бизнес» выберите вкладку «Участие в нескольких ЮЛ». В ней проверяется информация и об участниках компании, и о руководителях юридического лица.

Дополнительный признак фирм-однодневок — если вам не дают возможности пообщаться с генеральным директором лично. Это может быть знаком того, что:

- в документах компании директором указан посторонний человек;

- фирма зарегистрирована по украденному или утерянному паспорту либо удостоверению личности умершего человека.

Это условие не работает, если речь идёт о крупной компании, где директор не участвует в заключении всех сделок.

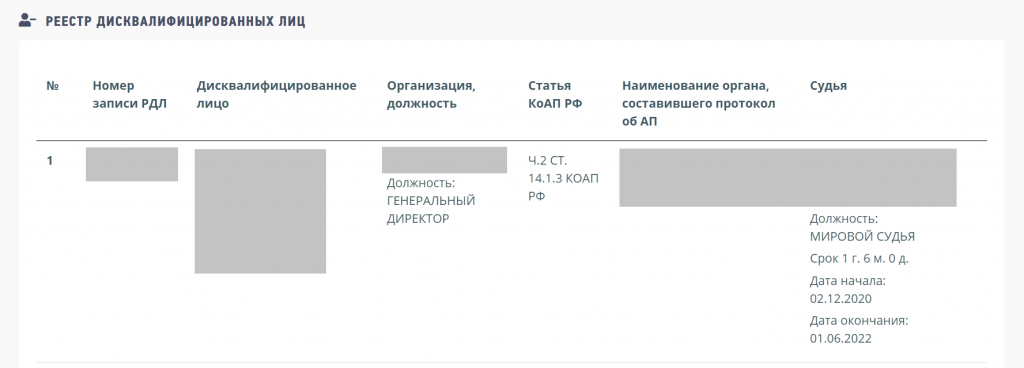

Критерий 3 — Руководитель или участник дисквалифицирован

Дисквалификация — это административное наказание. Оно означает, что до 3 лет человек не может занимать определённые должности, в том числе позицию директора.

Как проверить

Чтобы узнать, не дисквалифицирован ли руководитель предприятия, с которым вы хотите заключить договор, нужно ввести информацию о нём на портале «Прозрачный бизнес»: фамилию, имя и отчество, а если они распространённые, то и дату рождения.

Критерий 4 — Руководитель или учредитель ограничен в участии в юридическом лице

Есть ситуации, при которых гражданин не может быть участником юридического лица или его директором. Например, если его прежняя компания была удалена из ЕГРЮЛ с долгами перед бюджетом или за недостоверные сведения. Полный список причин указан в Федеральном законе № 129-ФЗ от 08.08.2001 (пп.ф п.1 ст.23).

Как проверить

Для этого есть отдельный раздел на портале «Прозрачный бизнес». В нём нужно ввести данные либо о компании (ИНН, ОГРН, наименование), либо о человеке, которого вы проверяете.

Критерий 5 — В компании нет работников

В некоторых сферах работники не нужны — например, если вы заказываете перевод текста, выполнить его может один человек. Для такой работы необязательно нанимать сотрудников. Но если вы ищете подрядчика для строительства или перевозки, то в штате вашего партнёра должны быть специалисты, чтобы исполнить заказ.

Как проверить

Введите ИНН или название юрлица на главной странице портала «Прозрачный бизнес» и перейдите в карточку нужной компании.

Если в открытых данных указано, что работник один, письменно уточните у контрагента, как он планирует исполнять обязательства по договору.

Критерий 6 — Нет доказательств ведения деятельности

Такими доказательствами могут быть ресурсы, с помощью которых выполняется работа: фургон, если вам нужно перевезти груз, или справочно-правовая система — если требуются юридические услуги. Информацию об этом можно выяснить только у самого контрагента. Если такой возможности нет, посмотрите, размещает ли он рекламу, как конкуренты, и есть ли отзывы от прошлых партнёров.

Дополнительно стоит обратить внимание на другую информацию, которая доступна на портале ФНС.

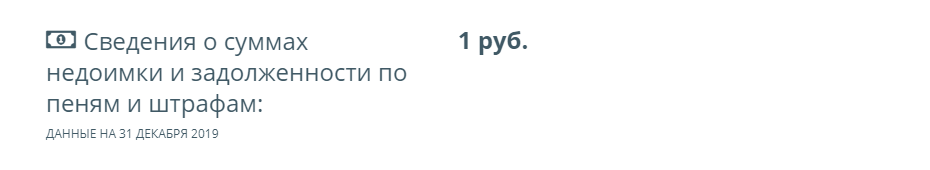

Выполнение налоговых обязанностей — если деловой партнёр не сдаёт отчётности или накопил задолженность по налогам, это отражается в его карточке на Прозрачном бизнесе.

Минимальный уставный капитал — хотя многие ООО регистрируются с уставным капиталом в 10 000 рублей, в сочетании с другими признаками ненадёжности это может говорить о том, что контрагент — однодневка.

Фирма создана незадолго до сделки — сотрудничество с начинающей организацией не противоречит закону. Но это риск, потому что, если контрагент окажется однодневкой, предпринимателю будет трудно объяснить налоговой, почему он выбрал подрядчика, у которого ещё не сложилась репутация.

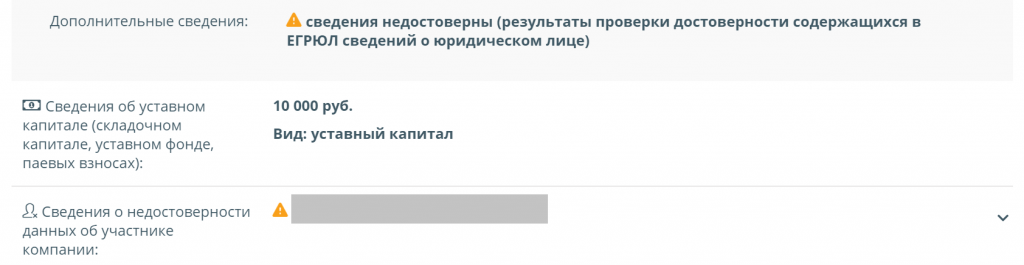

Недостоверные сведения в ЕГРЮЛ — они отмечаются специальным знаком. Юридическому лицу даётся 6 месяцев, чтобы подтвердить информацию о себе. В противном случае его исключат из ЕГРЮЛ.

По отдельности каждый критерий — это недостаточное свидетельство того, что вы планируете заключить договор с фиктивной компанией. Но если признаков несколько, например, деловой партнёр не сдал налоговую отчётность и не имеет в штате необходимых специалистов, стоит поискать другого подрядчика.

Что нужно доказать, чтобы не получить штраф

Если налоговая инспекция подозревает, что вы сотрудничаете с фирмой-однодневкой и уходите от налогов, нужно подтвердить, что:

- вы не контролируете фиктивную компанию. Признаками взаимосвязи могут быть общий генеральный директор или один и тот же участник с долей более 25%. Доказывать, что одна компания контролирует другую, должна налоговая.

- вы действительно выполнили обязанности по сделке, а не заключили её только на бумаге. То есть не просто подписали договор о доставке груза, но и на самом деле перевезли его.

- вы действовали добросовестно при выборе контрагента и проверили его так, как принято в деловой практике. В случае спора с налоговой нужно быть готовыми подтвердить это копиями документов, скринами интернет-страниц. Проверять партнёра стоит не только в сервисе «Прозрачный бизнес», но и в Картотеке судебных дел, в базе Федеральной службы судебных приставов, в реестре недобросовестных поставщиков.

Памятка по проверке деловых партнёров

Основное, что необходимо знать о контрагенте и в каких источниках искать информацию, собрали в памятку. Сохраняйте её и пользуйтесь, чтобы избежать проблем с налоговой инспекцией.

16 июня, 2021

Для компании по ремонту промышленного оборудования «Белый тигр» (название изменено) связь с фирмой-однодневкой стала смертельной. В 2007 году руководство прекратило всякие отношения с обналичивающими фирмами. Но в конце 2009 года в «Белый тигр» нагрянула проверка. Сотрудники налоговой выявили субподрядчика компании, который длительное время не сдавал отчетность, был зарегистрирован по адресу массовой регистрации, но по факту там не работал, не имел в штате никого, кроме директора, и не владел никаким помещением и оборудованием. Это была та самая «однодневка», с которой «Белый тигр» уже давно расстался.

Позже оказалось, что человек, на которого была оформлена однодневка, умер еще за несколько лет до начала своей «трудовой деятельности». «Белый тигр» по результатам проверки получил доначисления по налогам и штрафные санкции в общей сложности на несколько миллионов рублей, что совершенно разорило владельца. Как не попасть в такую ситуацию?

Охота на однодневки

Налоговой инспекции или отделу по налоговым преступлениям МВД достаточно найти одну фирму-однодневку, затребовать у банка выписки по ее счету. Там будут указаны данные всех организаций, пользовавшихся «услугами» по обналичиванию. Имея такой список, проверяющие без особого труда найдут, кого следует посетить первым делом.

Однако сам факт взаимодействия налогоплательщика с фирмой-однодневкой сложно назвать преступлением. Необходимо также доказать, что налогоплательщик умышленно взаимодействовал с ней с целью уйти от уплаты налогов, а не столкнулся с ней случайно. Но на практике налоговые инспекторы каждого подозрительного поставщика считают однодневкой. Чаще всего страдают компании, заявившие вычет по НДС. Распространенный случай, из-за которого возникает отказ в вычете НДС, — подписание счета-фактуры неуполномоченным лицом. Обнаружив это, налоговики обязательно попытаются признать документ недействительным. За два года, прошедших с момента принятия постановления пленума ВАС № 53, появилась обширная судебная практика, не допускающая принятия вычетов по НДС на основании документов, подписанных неустановленными лицами. В последнее время в действиях налоговых органов отмечается устойчивая тенденция перенести накопленный опыт на налог на прибыль.

В постановлении сказано, что предпринимателям следует проявлять «должную осмотрительность», в том числе в выборе контрагентов. Проверяющие пытаются доказать (и, к сожалению, часто успешно), что любое взаимодействие налогоплательщика с фирмой, признанной позже однодневкой, несет в себе признаки нарушения, поскольку, начав взаимодействовать с сомнительным контрагентом, он «действовал без должной осмотрительности и осторожности» (п. 10 постановления).

Самое печальное, что контрагентами однодневок подчас оказываются не только те, кто пытается укрыться от уплаты налогов, но и добропорядочные налогоплательщики, которым недобросовестный партнер просто подсунул вместо своих реквизитов реквизиты «прокладки». Можно ли обезопасить себя от налоговых рисков?

Правила безопасности

Налоговый кодекс не содержит прямых указаний, как именно может быть доказано отсутствие должной осмотрительности с однодневками. Сотрудники налоговых и чиновники Минфина по-своему понимают и объясняют, какие меры должна принять компания. Поэтому абсолютно безопасных схем не существует. Однако исходя из судебной практики, можно дать некоторые рекомендации, которые или помогут вам узнать больше о добропорядочности партнера, или хотя бы станут хорошим аргументом в суде.

Чтобы обезопасить себя, обратите внимание на следующие моменты:

1. При заключении договора ознакомьтесь с уставом компании-контрагента. Идеально заручиться выпиской о видах деятельности, порядке назначения и сроке деятельности руководителя.

2. Начиная сотрудничать с компанией, постарайтесь лично встретиться с ее генеральным директором. Понятно, что сделать это сложно — не каждый директор захочет встречаться со всеми партнерами лично. Однако письменный запрос о встрече, а также аргументированный отказ вашего партнера станут еще одним аргументом проявленной вами осмотрительности.

3. Попросите у контрагента данные свидетельства о его регистрации и постановке на учет в налоговом органе. Потом их копии можно приложить к договору или просто указать их в нем. При этом обратите внимание на срок существования компании: однодневки не живут долго.

4. От представителя контрагента (юридического лица, подписывающего договор) потребуйте паспорт и документ, наделяющий его полномочиями. Директор должен представить копию решения о его назначении, остальные — доверенность.

5. По закону (129-ФЗ от 08.08.01) любой налогоплательщик вправе сам получить выписку из единого реестра юрлиц или индивидуальных предпринимателей в отношении своего контрагента. Это платно, но цена невелика. Кроме того, документ, выданный самим налоговым органом (выписка из ЕГРЮЛ или ответ на запрос), считается наиболее весомым аргументом в суде при оспаривании претензий, связанных с однодневками.

В некоторых случаях выписку с успехом заменит распечатка с сайта налоговой службы, на котором также можно получить некоторую информацию о потенциальном партнере. При этом следует учесть, что на внесение изменений в реестр уходит всего пять рабочих дней.

6. Кроме подписи руководителя в счетах-фактурах необходима подпись и главного бухгалтера. Если руководитель не исполняет сам обязанности главбуха, то желательно получить от контрагента образцы подписей лиц, имеющих право подписывать счета-фактуры, ведь иногда кто-то их замещает.

7. Необходимо требовать копию лицензии, если деятельность контрагента лицензируется. Именно лицензия подтверждает заключение сделки с уполномоченным хозяйствующим субъектом, который имеет право осуществлять деятельность по сделке.

8. Если в договоре указано, что ваш контрагент исполнит обязательства только сам, то пригодится справка от контрагента о том, что у него имеется достаточно производственных мощностей, торговых площадей, транспортных средств и прочих ресурсов, необходимых для исполнения своих обязательств. Такие объекты могут быть не только в собственности, но и арендованы им.

То же относится и к численности персонала работника, особенно занятого в непосредственном исполнении заключенной сделки. Если необходимые работы будет выполнять субподрядчик, то в договор следует включить оговорку о возможности исполнения обязательств по договору через третьих лиц. И желательно убедиться в их добропорядочности тем же способом.

9. Стоит запросить в налоговой инспекции контрагента или у него самого копии бухгалтерского баланса за последний отчетный период — год или квартал. Контрагент может и не давать такие документы — запрос наверняка останется без ответа. Но он признается достаточным доказательством осмотрительности.

10. Пригодятся любые материалы о коммерческой деятельности агента: рекламные листовки, коммерческие предложения, каталоги. Особое значение могут иметь письменные рекомендации от других партнеров или солидных учреждений, с которыми он ранее сотрудничал. Сайты контрагентов могут часто изменяться, поэтому распечатки не повредят (при необходимости — заверенные нотариусом).

11. Раз в квартал можно мониторить данные о судебных делах этого контрагента при помощи справочно-правовых систем и информации на сайтах арбитражных судов.

12. Проведение ежеквартальных сверок взаиморасчетов позволяет не только подтвердить свою добросовестность в глазах налоговых органов, но и отслеживать своевременность исполнения договорных обязательств.

Разумная осторожность

Выполнение каждого из перечисленных пунктов получит положительную оценку в случае судебного разбирательства. Вам кажется, что проверка контрагента требует слишком много усилий? Возможно. Но зато это дает понимание юридической чистоты вашего партнера и помогает избежать многомиллионных доначислений налогов и возбужденного уголовного дела.

Выбирая, кого из контрагентов надо проверять особенно тщательно, стоит учитывать и сумму сделки. Уголовная ответственность наступает при уклонении от уплаты налогов на сумму не менее 2 млн рублей (для юридических лиц) за три финансовых года. Поэтому если сделка не крупная, вы рискуете только штрафами, и, возможно, усилия по проявлению разумной предусмотрительности окажутся больше, чем возможные риски.

Но чем больше сделано, тем спокойнее будет вам и тем сильнее будет ваша аргументация в суде против налогового органа, пытающегося доказать, что вы не проявили должной осмотрительности. Если вы будете пассивны в своей защите или будете утверждать лишь «да я же не знал», то, как показывает практика, велика вероятность, что суд примет сторону инспекции. Если же вы предъявите серьезные доказательства своего осмотрительного отношения к выбору контрагентов (пусть даже оно и не помогло вам избежать ошибки), то признать вас виновным суду будет практически невозможно. Как известно, «предпринимательская деятельность ведется с осознанием всех возможных рисков». И чем тщательнее вы будете вести подготовку, тем меньше будут эти риски.

В бизнес-среде часто встречается понятие «фирма-однодневка», однако точного определения у термина нет. Как вычислить фирму-однодневку и к чему может привести сотрудничество с ней, читайте в статье.

Появление однодневок

В России первые фирмы-однодневки стали появляться в 90-х годах во время так называемого предпринимательского бума для обналичивания денег. Спустя некоторое время, недобросовестные предприниматели стали создавать подобные компании, чтобы избежать уплаты налогов.

Название «однодневка» отражает суть такой компании: её открывают, проводят через неё нужные операции, а потом бросают.

Хотя в законодательстве нет определения такой фирмы, в бизнесе его употребляют очень часто, поэтому госорганы используют его в официальных документах.

К примеру, в письме от 24.07.2015 № ЕД-4-2/13005@ ФНС даёт определение фирме-однодневке – это юрлицо, созданное не для ведения предпринимательской деятельности, без фактической самостоятельности, которое не сдаёт отчётность и зарегистрировано по массовому адресу.

В письме от 10.03.2021 № БВ-4-7/3060@ ФНС применяет новое определение для такого рода компаний – «технические». Однако в статье мы будет обозначать их как «фирмы-однодневки».

Схема работы фирмы-однодневки

Недобросовестные юрлица искусственно вовлекают однодневки в цепочку своих хозяйственных операций.

Задача однодневки – сформировать фиктивный документооборот, чтобы подтвердить вымышленные операции компании и получить в будущем необоснованную налоговую выгоду.

Фирма-однодневка создаётся, как правило, для одной операции, после чего ликвидируется. Однако она может «работать» немного дольше, участвуя в нескольких сделках.

Признаки однодневок

На законодательном уровне не закреплены критерии, по которым фирму можно отнести к «однодневкам».

Однако на основе правоприменительной и судебной практики, сложившейся в России, можно выделить следующие признаки фирмы-однодневки:

- Регистрация по массовому адресу.

- Дата регистрации – менее 3 лет назад.

- Отсутствуют данные о государственной регистрации в ЕГРЮЛ.

- Минимальный уставный капитал.

- Название не связано с направлением деятельности, с местоположением компании.

- Не сдаёт отчётность либо сдаёт нулевую.

- Не оплачивает налоги или перечисляет минимальные платежи.

- Отсутствуют собственные ресурсы, помещения и офисы.

- Не имеет рекламы в СМИ, сайта и рекомендаций от партнёров.

- Частая смена руководителей.

- Сведения о руководителе (учредителе, представителе) внесены в реестр дисквалифицированных лиц.

- Учредитель одновременно является учредителем других компаний или имеет в них доли.

- Директор руководит одновременно несколькими фирмами.

- Фиктивные учредители и директора, которые не имеют отношения к деятельности фирмы (на это может указывать отсутствие реального директора на встречах, отсутствие удостоверяющих документов).

Если во время проверки будущего контрагента вы обнаружили вышеперечисленные признаки, обратите на них внимание. Чтобы подтвердить его добросовестность, запросите дополнительную информацию.

Риски и ответственность за сотрудничество с фирмой-однодневкой

Для добросовестной компании риски такого сотрудничества можно разделить на:

- Финансовые. Компания-однодневка не будет выполнять обязанности по договору и после получения аванса может скрыться, что приведёт к убыткам.

- Вред деловой репутации. Сотрудничество с однодневкой может привести к включению в реестр недобросовестных компаний.

- Налоговые риски. Во-первых, налоговая может признать заключённые с фирмой-однодневкой сделки недействительными, что приведёт к увеличению налогов, начислению пеней и штрафов до 40% от неуплаченной суммы налогов. Во-вторых, подобное сотрудничество может быть расценено ФНС как уклонение от уплаты налогов, а за это предусматривается уголовная ответственность (ст. 199 УК РФ).

В основном налоговая выявляет фирмы-однодневки в ходе проверок. Основанием для признания компании «однодневкой» могут служить сомнительные, нецелесообразные сделки либо недобросовестное поведение.

Если ваш контрагент окажется фирмой-однодневкой, прежде чем доначислить налоги, ФСН необходимо доказать, что вы не проявили должную коммерческую осмотрительность и знали о деятельности данного контрагента.

В судебной практике России встречается большое количество разбирательств по обвинению добросовестных налогоплательщиков в сотрудничестве с фирмами-однодневками, лишению добросовестных плательщиков налогов вычетов по НДС, расходов по налогу на прибыль.

Примеры решений по делам, дошедшим до Верховного Суда РФ

Доначисление налогов из-за сотрудничества с однодневками

Налоговая провела проверку ООО «Ст», в ходе которой пришла к выводу, что данная организация и пять компаний, имеющих признаки «однодневок», в реальности не проводили хозяйственные операции.

ФНС выявила следующие признаки однодневок:

- компании не относятся к реальным участникам экономической деятельности

- в штате нет сотрудников

- у организаций нет материально-технических ресурсов

- фирмы не проводили платежи и закупки ценностей

- сдавалась нулевая налоговая отчётность

- фиктивные первичные документы по взаимодействиям ООО «Ст» с контрагентами

Решение по делу: Верховный Суд РФ поддержал позицию налоговой службы и нижестоящих инстанций, оставив решение ФНС в силе.

Суд признал, что ООО «Ст» организовало фиктивный документооборот, чтобы получить налоговую выгоду: завышение налоговых вычетов по НДС и занижение налоговой базы по налогу на прибыль.

Обществу доначислили недоимки по налогу на прибыль в размере 53 млн руб., по НДС – 32 млн руб., пени – 19 млн руб., штрафы – 33 млн руб.

Банкротство компании из-за сотрудничества с «однодневками»

В суд подал иск конкурсный управляющий АО «Д», чтобы привлечь руководителей общества к субсидиарной ответственности.

Управляющий настаивал на том, что директор и учредитель заключали договоры с сомнительными компаниями и организовали фиктивный документооборот с однодневками, чтобы вывести денежные средства с расчётных счетов компании. Эти действия привели к увеличению долгов и в итоге к банкротству АО «Д».

Решение по делу: суд удовлетворил иск конкурсного управляющего. Должностные лица общества привлечены к субсидиарной ответственности.

Суд признал реальность сделки

Это определение ВС РФ – одно из самых значимых по вопросам сотрудничества с однодневками. И, хотя Верховный Суд принял решение в 2016 году, оно по-прежнему актуально.

ИФНС Москвы провела проверку ООО «М», по результату которой обществу доначислили налог на прибыль, НДС, пени и штраф. Налоговая решила, что документооборот между обществом и ООО «П» фиктивный, так как контрагент не имел денежных средств, производственных активов, складов и транспорта.

Решение по делу: Верховный Суд не поддержал позицию налоговой и нижестоящих инстанций.

Суд решил, что они не учли обстоятельства, подтверждающие реальное исполнение обязательств по заключённому договору. В ходе разбирательства суд исследовал документы, которые подтвердили реальность совершённой сделки: стоимость товара, её соответствие рыночному уровню.

ВС РФ признал, что вышеперечисленные организации действительно исполняли свои обязательства по договору, проводили платежи и поставляли товар. Между компаниями существовали реальные правоотношения.

Как вычислить фирму-однодневку

Позиция ФНС (письмо от 10.03.2021 N БВ-4-7/3060@) и судов – при выборе контрагентов нужно соблюдать надлежащую коммерческую осмотрительность, которая предполагает принятие всех возможных мер, чтобы проверить добросовестность будущего контрагента.

Поэтому, прежде чем подписать договор, необходимо собрать все документы по сделке и проверить сведения о контрагенте, используя, к примеру, сервис Контур.Фокус.

Что следует выполнить перед заключением договора?

- Изучить выписку из ЕГРЮЛ. Если есть пометка о недостоверности сведений, с этой компанией не стоит сотрудничать.

Получить выписку можно с помощью Фокуса за пару кликов. Сервис также подскажет, есть ли в реестре записи о недостоверных сведениях. Информация будет в блоке «Записи в ЕГРЮЛ».

Недостоверные сведения в ЕГРЮЛ

- Проверить список дисквалифицированных лиц ФНС. Если в нём содержатся руководители будущего контрагента, это означает, что они не могут находиться на руководящих должностях и осуществлять определённый вид деятельности.

Выяснить это можно с помощью Фокуса – в сводке компании будут сведения о директоре и предупреждение, если руководитель включён в реестр ФНС.

Дисвалифицированный директор

- Проверить, есть ли у контрагента разрешение на осуществление деятельности, если она требует обязательного лицензирования.

Сервис Контур.Фокус содержит данные из 11 источников. На странице компании отражены выданные ей лицензии в блоке «Лицензии».

Блок “Лицензии”

- Убедиться, что у потенциального контрагента отсутствует крупная задолженность по налогам.

В Фокусе содержатся сведения по общему размеру задолженностей и подробная статистика по неуплаченным налогам и сборам.

Задолженность по налогам

- Проверить адрес регистрации компании на критерий «массовости». В Фокусе эта информация отражатся в блоке «Особые реестры».

Адрес массовой регистрации

- Выяснить, имеются ли возбуждённые исполнительные производства в отношении контрагента.

Пример исполнительных производств

С помощью Фокуса можно быстро проанализировать общий размер взысканий с подробной информацией: предмет долга, сумма взысканий по каждому делу, количество производств в категории.

- Изучить официальный сайт контрагента, упоминания о нём в СМИ. Новости о возможном банкротстве, споры с другими фирмами – повод провести более тщательную проверку.

Запросить учредительные документы и свидетельство о госрегистрации компании. - Проверить фактический адрес контрагента, а также его возможность исполнить обязательства по договору. Если компания осуществляет деятельность в другом регионе, вы можете заказать в Фокусе отчёт о выездной проверке. Независимый эксперт проверит, действительно ли контрагент работает по указанному адресу, и оценит реальные возможности его компании. По отчёту можно будет сделать выводы о надёжности партнёра.

- Проверить, совпадают ли со сведениями в ЕГРЮЛ данные в документе, удостоверяющем личность руководителя компании. Для этого нужно попросить предоставить данный документ.

Расширенные сведения

- Каждый налогоплательщик обязан проявлять коммерческую осмотрительность. Нужно быть готовым к тому, что налоговая при проверке может потребовать подтвердить реальность сделки. Доказательствами могут служить переписка по поводу деталей договора, протоколы встреч, записи телефонных разговоров.

Как показывает практика, суды не обходятся только формальными основаниями, чтобы привлечь недобросовестного налогоплательщика к ответственности. При рассмотрении налоговых споров они стали более внимательно изучать фактические обстоятельства сделок, доказательства их реальности.

Поэтому очень важно при работе с партнёрами составлять документы, отражающие проведение финансово-хозяйственных операций, которые впоследствии смогут подтвердить реальность сделок и вашу добросовестность.

-

Какую фирму называют «однодневкой»

-

Прямые признаки «однодневки»

-

Косвенные признаки «однодневки»

-

Признаки «однодневок» в судебной практике

-

Чем грозит сотрудничество с «однодневкой»

-

Как избежать сотрудничества с «однодневкой»

Какую фирму называют «однодневкой»

Фирмой-однодневкой называют юридическое лицо, у которого нет фактической самостоятельности. Как правило, оно не ведёт предпринимательскую деятельность и было открыто с целью осуществления незаконных финансовых махинаций и мошенничества:

- уклонения от уплаты налогов и сборов;

- обналичивания денежных средств;

- незаконного возмещения НДС;

- вывода денежных средств за пределы РФ;

- обмана добросовестных компаний с целью получения финансовых выгод;

- и так далее.

Задача такой фирмы — осуществить «искусственный» документооборот, чтобы подтвердить мнимые операции контрагента. Благодаря этому, недобросовестные организации получают незаконную финансовую выгоду.

Прямые признаки «однодневки»

Фирмы-однодневки во многом однообразны и имеют ряд факторов, которые выделяют их относительно порядочных компаний. Рассмотрим наиболее популярные признаки фирмы-однодневки, опираясь на письма налоговой:

- Организация зарегистрирована по адресу массовых регистраций. Критерий определения: если по одному адресу зарегистрировано от 5 и более юрлиц.

- Руководителем компании является дисквалифицированное лицо.

- У руководителя нет документов, подтверждающих его полномочия.

- Руководитель юридического лица имеет аналогичную должность в значительном количестве других организаций.

- Учредители юридического лица являются учредителями значительного числа других юрлиц.

- У юридического лица нет информации о фактическом месте ведения деятельности.

- У юридического лица отсутствуют работники, активы и производственные мощности, которые необходимы для выпуска и реализации заявляемой продукции.

На вышеперечисленные показатели ФНС рекомендует обратить внимание в первую очередь перед началом сотрудничества. Если выявлено хотя бы несколько признаков фирмы-однодневки, то лучше избегать контактов с такой компанией.

Косвенные признаки «однодневки»

Помимо прямых признаков фирмы-однодневки, имеются косвенные, по которым также можно вычислить недобросовестную организацию:

- значительные убытки в финансовой отчётности в течение последних налоговых периодов;

- размер налоговой нагрузки сильно ниже среднего уровня в конкретной отрасли;

- зарплата сотрудников ниже среднего уровня в конкретной отрасли;

- большой объём налоговых вычетов за определённый момент времени;

- темп роста доходов от реализации продукции или услуг сильно уступает темпу роста расходов;

- частая смена места учёта в налоговых органах;

- деятельность ведётся с высокими налоговыми рисками;

- наличие экономически необоснованных цепочек контрагентов с участием посредников.

Для налоговой, перечисленные признаки являются основанием для выявления «однодневки» и применения против неё впоследствии соответствующих санкций.

Признаки «однодневок» в судебной практике

В процессе судебной практики выделены следующие критерии фирм-однодневок:

- отсутствуют какие-либо упоминания в открытых источниках;

- отсутствует отчётность либо имеет нулевые показатели;

- отсутствует рабочий персонал (в зависимости от вида деятельности);

- отсутствуют материальные и административные ресурсы;

- хозяйственные операции нетипичны для конкретной отрасли;

- документы подписываются неустановленными лицами;

- даты совершения подозрительных сделок относительно близки к дате регистрации организации в ИФНС;

- присутствие преимущественно транзитного характера движения денежных средств по расчётным счетам;

- игнорирование налоговых органов по предоставлению документов и разъяснений.

В совокупности к этим признакам на фирму-однодневку может указать также минимальный размер уставного капитала.

Чем грозит сотрудничество с «однодневкой»

Подобные фирмы часто не выполняют условия договоров. Они получают какую-либо выгоду и скрываются. Так, контрагент может понести значительные убытки, которые могут привести к банкротству.

Из-за сотрудничества с «однодневкой» можно попасть в реестр недобросовестных организаций. Это отрицательно повлияет на репутацию компании и впоследствии помешает договариваться с крупными контрагентами в целом либо как минимум на выгодных для себя условиях.

Если ФНС признает контрагента «однодневкой», то в дальнейшем может доказать, что все сделки с ним недействительны. Это означает, что налоговая обязует доплатить налоги, к которым ещё добавит пени и штраф в размере 40% от установленной суммы.

Также ФНС может расценить сотрудничество с «однодневкой» как способ получения налоговой выгоды, из-за чего грозит ответственность по статье 199 УК РФ.

Как избежать сотрудничества с «однодневкой»

Необходимо проявить коммерческую осмотрительность перед началом сотрудничества. Для этого перед подписанием договоров нужно у потенциального контрагента запросить:

- свидетельства о регистрации в ЕГРЮЛ и постановки на учёт в ФНС;

- копию учредительных документов;

- приказы, подтверждающие право подписывать документы от лица компании;

- информацию о привлечении к административной или налоговой ответственности;

- разрешение на ведение деятельности (если она подлежит лицензированию).

Обязательно необходимо проверить фактический адрес, обратить внимание на производство, наличие работников и определить, сможет ли контрагент выполнять потенциальные договорённости.

Помимо указания признаков «однодневки», ФНС в 2022 году продолжает вести работу по созданию сервисов, которые в мгновение позволяют собрать необходимую информацию о потенциальном контрагенте.

Например, в онлайн-сервисе ФНС «Прозрачный бизнес» можно узнать о задолженностях организации, размере уставного капитала, регулярности предоставления налоговой отчётности, правонарушениях, численности работников и так далее.

Определить фирму-однодневку по признакам, которые указаны выше, можно моментально и в онлайн-сервисе проверки контрагентов «Моё дело». Указав только ИНН потенциального контрагента, формируется отчёт, в котором будет собрана вся важная информация об организации:

- дата регистрации;

- виды деятельности;

- реквизиты, адрес и контакты;

- количество сотрудников;

- руководство и учредители;

- финансовая и налоговая отчётность;

- задолженности и проверки;

- арбитражные дела;

- правовой статус, рейтинг и лицензии;

- наличие в «чёрном списке» ФНС;

- наличие госконтрактов;

- налоговые аресты.

На основании полученной информации можно обезопасить себя от рисков, избежать проблем с налоговой, а иногда даже и потенциального банкротства. Используйте 3 бесплатных проверки в онлайн-сервисе «Моё дело», чтобы вычислить по всем признакам фирму-однодневку.