Фондоотдача основных средств показывает, насколько эффективно используются эти фонды. Рассчитав по приведенной ниже формуле данный показатель, можно сделать определенный вывод о финансовой устойчивости предприятия.

Определение и формула расчета фондоотдачи

Рассчитанный коэффициент фондоотдачи укажет на то, какую отдачу в виде доли выручки от продажи готовой продукции принес каждый рубль, инвестированный в основные фонды. Данный показатель отчетливо продемонстрирует, эффективно ли используется оборудование, иная техника и основные фонды.

Формула расчета фондоотдачи (ФО) выглядит следующим образом:

ФО = ВП / ОСсг,

где:

ВП — выручка от продаж готовой продукции (за вычетом налога на добавленную стоимость и акцизов);

ОСсг — среднегодовая стоимость основных фондов на начало года.

Если использовать данные бухгалтерского баланса, то эта формула примет такой вид:

ФО = стр. 2110 в форме 2 / ((стр. 1150 Бнг + стр. 1150 Бкг) / 2),

где:

Бнг и Бкг — строки в балансе на начало и на конец года соответственно.

При использовании среднегодовой стоимости основных средств (далее — ОС) в расчете фондоотдачи получается более точный результат. Однако в большинстве случаев для получения одномоментного показателя используется остаточная стоимость ОС.

Как связаны фондоотдача и фондоемкость основных средств

Как и фондоотдача, фондоемкость является показателем, указывающим на то, эффективно ли используются основные средства. Только в отличие от фондоотдачи фондоемкость показывает, какая доля инвестиций в основные фонды приходится на каждый рубль выпускаемой продукции.

Если эффективность использования оборудования растет (при меньшей сумме затрат на технику и оборудование увеличивается выпуск продукции), то фондоемкость падает, а фондоотдача повышается.

Об анализе других таких активов вы сможете прочитать в нашей статье «Порядок проведения анализа внеоборотных активов».

При оценке финсостояния предприятия также необходимо рассчитать и другие показатели — подробнее об одном из них в статье «Аудит эффективности использования собственного капитала».

Значение показателя фондоотдачи

Нормативное значение фондоотдачи устанавливается для каждой отрасли, т. е. эталона не существует. Так, для отраслей с большим числом машин и оборудования коэффициент будет ниже, чем в менее фондоемких отраслях.

Данный показатель рекомендуется анализировать в динамике за ряд лет. Увеличение значения показателя фондоотдачи в динамике будет свидетельствовать о повышении эффективности использования оборудования и механизмов.

Для повышения фондоотдачи необходимо либо повысить выработку продукции путем более эффективного использования оборудования, либо продать/ликвидировать те фонды, которые мало или неэффективно используются. Повышение эффективности использования имеющегося оборудования достигается за счет:

- замены оборудования на более современное и высокопроизводительное;

- увеличения количества смен;

- повышения профподготовки обслуживающего оборудование персонала.

Итоги

Коэффициент фондоотдачи наглядно укажет на то, насколько эффективно используется оборудование. Анализ показателя в динамике позволит сделать выводы о том, есть ли прогресс в загрузке производственных мощностей. И если показатель будет расти, значит, необходимо принять решение о замене оборудования на более высокопроизводительное либо об увеличении его загрузки.

На чтение 11 мин Просмотров 2.2к.

Обновлено 19.07.2021

Содержание

- Что такое фондоотдача

- Что показывает фондоотдача

- В чем измеряется фондоотдача

- Факторы роста и падения фондоотдачи

- Схема фондоотдачи

- Как рассчитать фондоотдачу

- Общая формула

- Формула по балансу

- Нормативное значение фондоотдачи

- Примеры

- Пример расчета

- Анализ фондоотдачи

- Двухфакторная модель

- Четырехфакторная модель

- Семифакторная модель

- Управление фондоотдачей

- Заключение

Фондоотдача – экономический показатель, характеризующий эффективность использования активов и выражаемый через объем реализации.

Фондоотдача показывает, сколько зарабатывает предприятие в расчете на каждый рубль, вложенный в основные средства.

Сегодня мы поговорим о том, как рассчитывается фондоотдача, какие нормативные значения этого показателя для различных отраслей и как можно его регулировать в целях рационального использования активов на балансе предприятия.

Что такое фондоотдача

Фондоотдача основных средств является одним из ключевых факторов производительности труда. Этот коэффициент показывает, какой объем продукции (в денежном выражении) приходится на одну денежную единицу активов, числящихся на балансе компании. В расчете индикатора участвует не только оборудование, используемое в производственном процессе, но и основные фонды, приобретенные для административно-хозяйственной деятельности.

К основным фондам относятся здания, оборудование, дорогостоящий инвентарь, офисная техника и другие объекты, по которым начисляется амортизация.

Показатель фондоотдачи нужен для анализа зависимости выручки от капиталовложений. Иными словами, расчет коэффициента производится для понимания того, сколько дохода приносит приобретение новых объектов, а также модернизация уже имеющихся.

Фондоотдача – это индикатор, используемый главным образом для экономического анализа деятельности производственных компаний. Однако и в торговле, и в оказании услуг стоимость оборудования играет немаловажную роль. Например, если компания занимается грузоперевозками, то увеличение автопарка напрямую влияет на выручку. В торговле необходимо поддерживать нормальные условия хранения и транспортировки товаров. Для этого используются складские помещения, оборудование для погрузки и другие объекты, по которым начисляется амортизация.

Следует обратить внимание, что в формуле расчета фондоотдачи используется именно остаточная стоимость основных средств, т.е. стоимость приобретения за минусом начисленного износа.

Что показывает фондоотдача

Показатель необходим для определения степени загрузки производственных мощностей. Немаловажно учитывать и то, что оборудование обязательно должно эксплуатироваться. Возьмем тот же пример с грузоперевозками. Если компания просто увеличит автопарк, не имея в штате достаточного количества водителей, и будет учитывать неработающие машины для расчета коэффициента фондоотдачи, получится недостоверный результат. Таким образом, оборудование должно быть введено в эксплуатацию и использоваться в деятельности компании.

Рост индикатора свидетельствует об эффективном использовании основных фондов, а его падение – о том, что капитальные затраты следует увеличить с целью повышения доходов компании в будущем.

Как вы знаете, приобретение основных фондов позитивно отразится на финансовом результате не сразу. В первые периоды возможны убытки, поскольку капитальные затраты зачастую не покрываются в течение нескольких кварталов. Поэтому показатель фондоотдачи характеризует рациональное использование активов, если его анализировать в динамике. Для анализа следует сопоставлять данные за несколько лет.

В чем измеряется фондоотдача

Поскольку индикатор рассчитывается через стоимостные показатели, единицей измерения фондоотдачи являются рубли или другая валюта финансовой отчетности.

Но поскольку коэффициент представляет собой отношение одной денежной величины к другой, чаще всего единица измерения не используется.

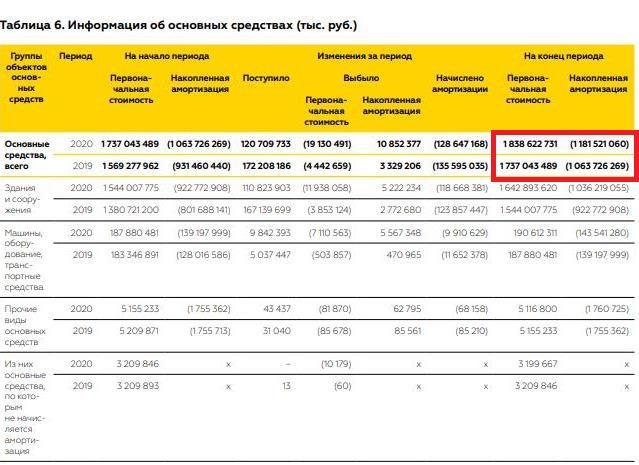

Факторы роста и падения фондоотдачи

Увеличению показателя способствуют следующие факторы:

- Повышение производительности использования оборудования (модернизация, ремонт существующего, замена старого оборудования на новое).

- Оптимизация рабочего времени (обеспечение оптимального количества работников, отсутствие простоев, замена части ручного труда автоматизированными системами и др.).

- Внедрение новых технологий, позволяющих увеличить оборачиваемость активов.

Как уже упоминалось, снижение фондоотдачи говорит о том, что капитальные затраты растут больше, чем доходы от реализации. Это не обязательно является показателем неэффективного использования производственных ресурсов. Нередко фондоотдача снижается при глобальном увеличении капитальных затрат (CAPEX), но эта ситуация характеризуется как временная. Оборудование нужно не только купить – его следует ввести в эксплуатацию, протестировать, нанять новых сотрудников для работы. Все это – дополнительные затраты, которые не всегда покрываются выручкой.

Допустим, предприятие приобрело новый станок. Даже если предположить, что он начнет работать сразу, увеличение количества выпускаемой продукции отразится в отчетности лишь по окончании квартала. А для того, чтобы получить адекватное значение, следует дождаться окончания года и сравнить результаты с прошлогодними. Таким образом, если станок купили в конце года, то результат мы увидим лишь через пару лет.

Другие факторы, способствующие снижению коэффициента:

- Простои оборудования ввиду его неисправности, отсутствия обслуживания.

- Нехватка сотрудников.

- Увеличение других расходов (некапитальных). К примеру, если все средства используются для погашения кредита или урегулирования судебной задолженности, ремонтировать основные средства и приобретать новые просто не на что.

Схема фондоотдачи

Прежде чем перейти к формуле расчета фондоотдачи, представим взаимосвязь экономических показателей, характеризующих рациональное использование основных средств, в виде следующей схемы:

Как рассчитать фондоотдачу

Фондоотдача рассчитывается как отношение объема реализации к стоимости основных фондов. Простыми словами, коэффициент показывает, сколько выручки приходится на одну денежную единицу капитальных затрат.

Обычно стоимость активов рассчитывается как среднее значение, с учетом начисленной амортизации. Можно рассчитать фондоотдачу на текущий момент – для этого необходимо взять данные управленческой или бухгалтерской отчетности на конец предыдущего месяца.

Для расчета используются две формулы. Общая формула как раз и предназначена для получения актуальных данных на текущую дату.

Общая формула

[ Фо=V/ОС, где: ]

( V ) – выручка;

( ОС ) – стоимость основных средств.

Под выручкой следует понимать сумму отгруженных товаров, работ или услуг, как оплаченных, так и не оплаченных покупателями. В небольших предприятиях, где учет ведется кассовым методом, допускается определение выручки «по оплате», но это не совсем правильно с экономической точки зрения. Суммы, поступившие от покупателей, включают авансы, которые покупатель вправе потребовать обратно в любой момент.

В экономическом анализе обычно используется формула фондоотдачи, рассчитанная по балансу.

Формула по балансу

[ Фо=frac{V}{(OCн+OCк)/2},где ]

( ОСн ) и ( ОСк ) – стоимость объектов основных средств на начало и конец периода.

Таким образом, в расчете используется средняя стоимость активов за отчетный период.

Показатель выручки берется из стр. 2110 отчета о финансовых результатах, а стоимость основных фондов – из стр. 1150 бухгалтерского баланса.

Ниже мы рассмотрим практический пример расчета коэффициента, а пока поговорим о роли фондоотдачи в экономике и нормативных значениях показателя для отдельных отраслей.

Нормативное значение фондоотдачи

Сразу следует отметить, что установленных нормативных значений коэффициента не существует. В зависимости от сферы деятельности, компании подразделяются на фондоемкие, материалоемкие и трудоемкие. Так, в сфере услуг основной статьей затрат является заработная плата работников. Материалоемкие отрасли – это производство с использованием большого количества ресурсов. И, наконец, к фондоемким отраслям относятся предприятия, которые работают на дорогостоящем оборудовании. Это оборудование необходимо обновлять и модернизировать. Затраты на его содержание (CAPEX) являются основной статьей издержек.

Показатель фондоотдачи для производственных компаний выше, чем в сфере услуг. Чем больше значение коэффициента, тем эффективнее используются производственные мощности.

Существует также и другой показатель, рассчитываемый обратным путем. Это фондоемкость, которая показывает объем CAPEX, необходимый для получения одной денежной единицы выручки:

Фондоемкость=ОС/V.

И если фондоотдачу необходимо повышать, то фондоемкость, напротив, должна быть минимальной.

Примеры

Разберем простой пример. Выручка компании за прошедший год составила 5 млн руб., а стоимость основных средств – 3 млн руб. Рассчитаем фондоотдачу и фондоемкость:

[ Фо=5/3=1,67. ]

[ Фондоемкость=3/5=0,6. ]

В начале текущего года была произведена модернизация оборудования, и показатель фондоотдачи упал до 0,97, а фондоемкость, напротив, выросла:

[ Фо=3,5/3,6=0,97. ]

[ Фондоемкость=1,03. ]

Для получения достоверных данных об использовании имущества компании следует провести дополнительный анализ, а именно:

- За счет каких средств приобреталось оборудование.

- Если покупка финансировалась с привлечением заемных средств, в капитальные затраты необходимо включить проценты по кредиту.

- Как изменилась величина оборотных средств – не выросла ли кредиторская задолженность перед другими поставщиками.

- Какие шаги предприняты для улучшения производительности труда (автоматизация, увеличение количества рабочих смен и др.).

- Как изменился показатель фондоемкости.

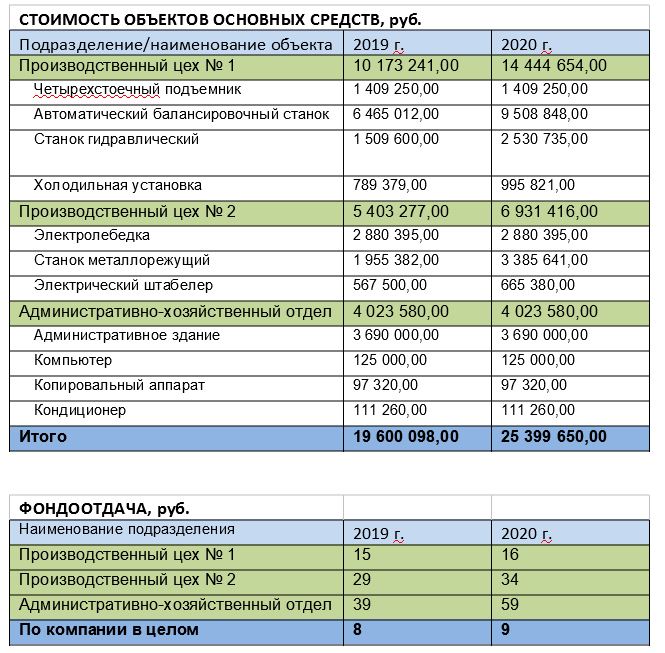

А теперь посмотрим, как изменяется коэффициент фондоотдачи в динамике и в разрезе подразделений предприятия:

Как видим, фондоотдача по предприятию в целом существенно ниже, чем по отдельным подразделениям. Таким образом, анализ в разрезе подразделений не дает объективной картины. Он нужен лишь для того, чтобы понять, за счет чего изменяются значения показателей фондоотдачи и фондоемкости.

По результатам расчета можно сделать выводы:

- Объем реализации увеличился на 50%, а фондоотдача – на 15%. Это говорит о том, что основные средства используются эффективно.

- Фондоемкость снизилась, следовательно, капитальные затраты на единицу продукции уменьшились.

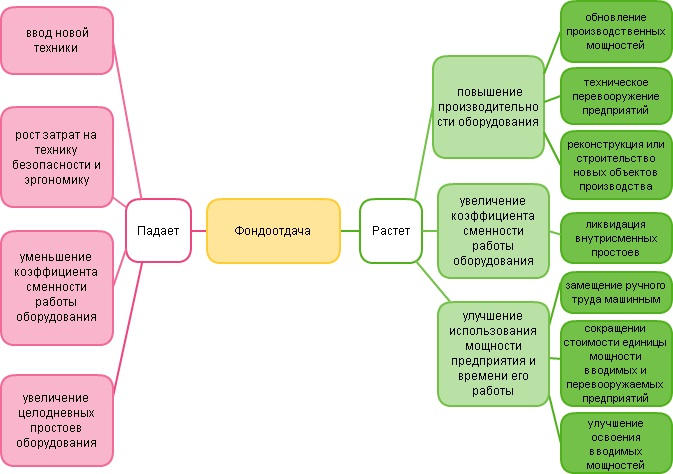

Пример расчета

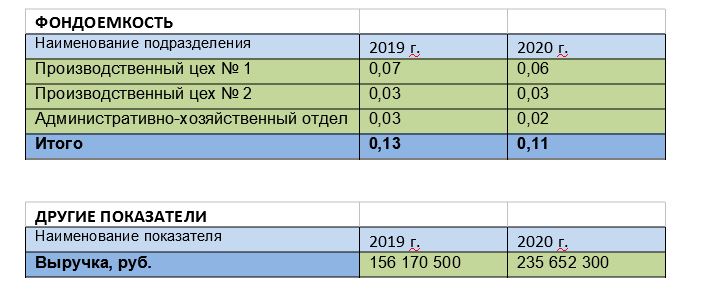

Рассчитаем фондоотдачу по данным бухгалтерской отчетности ПАО «Роснефть» за 2020 год. Данные взяты с официального сайта. Нужные нам значения обведены красным.

[ Фо2020=frac{4835091105}{((1737043489-1063726269)+(1838622731-1181521060))/2}=7,27 ]

А теперь сравним полученное значение с данными за 2019 год. Для этого необходимы две величины:

- выручка – 6827526407 тыс. руб.;

- стоимость основных фондов на начало 2019 г. – 637817522 тыс. руб.

[ Фо2019=frac{6827526407}{(1737043489-1063726269+637817522)/2}=10,41 ]

В 2020 году фондоотдача уменьшилась на 43%, что вполне объяснимо: на фоне всеобщего локдауна продажи нефти сократились, и выручка упала на 41%. Стоимость основных средств также снизилась, но несущественно – на 2,4%. Таким образом, на снижение показателя оказали влияние внешние причины, не связанные с эффективностью управления предприятием.

Анализ фондоотдачи

Экономисты используют факторный анализ для определения степени влияния различных факторов на величину коэффициента фондоотдачи. Теперь, когда мы знаем, как рассчитывается фондоотдача основных средств по формуле, можно выделить несколько факторов, способствующих изменению показателя:

- структура производственных фондов;

- структура активной части фондов;

- сменность работы оборудования;

- средняя стоимость оборудования;

- продолжительность смены;

- длительность анализируемого периода;

- среднегодовая мощность предприятия.

Рассмотрим двухфакторную, четырехфакторную и семифакторную модели анализа фондоотдачи.

Двухфакторная модель

При использовании этой модели в основных средствах выделяется доля активно используемого оборудования (т.е. того оборудования, которое непосредственно участвует в процессе производства).

Простой пример: станок относится к активной части, а кондиционер – не относится. Однако кондиционер, из-за его высокой стоимости состоит на балансе в качестве основного средства.

Коэффициент расчета для двухфакторной модели рассчитывается следующим образом:

[ Фо=frac{OC(a)}{OC}*frac{V}{OC(a)},где: ]

( ОС(а) ) – активная часть основных фондов;

( ОС ) – общая стоимость основных средств;

( V ) – объем реализации.

Четырехфакторная модель

Эта модель предполагает более детальный анализ. Здесь из общего объема выручки (V) выделяется стоимость основной продукции компании, а также учитывается показатель оборачиваемости активной части основных фондов. В формуле присутствует коэффициент расчета мощности предприятия, который рассчитывается по формуле:

[ Mcr=Mвх+frac{Mвв*tвв}{12}- frac{Mвыб*tвыб}{12},где: ]

( Мвх )– мощность производственных фондов на начало года;

( Мвв ) – мощность фондов, вводимых в эксплуатацию в течение года;

( Мвыб ) – мощность объектов, выбывших в течение года;

( tвв ) – количество полных месяцев эксплуатации оборудования;

( tвыб ) – количество полных месяцев с момента выбытия оборудования до конца года.

Сама производственная мощность рассчитывается так:

[ M=frac{Fq*N*Kвн*60}{tед},где: ]

( Fq ) – фонд времени работы оборудования, час.

( N ) – количество объектов основных фондов;

( Квн ) – коэффициент выполнения норм;

( tед ) – норма времени на обработку единицы продукции, мин.

Разобравшись с расчетом производственной мощности, переходим к четырехфакторной модели расчета коэффициента фондоотдачи:

[ Фо=frac{N}{Nосн}*frac{Nосн}{Mсг}*frac{ОС(a)}{ОС}*frac{M}{ОС(a)},где ]

( Nосн ) – основная продукция предприятия.

Семифакторная модель

В этой модели дополнительно учитываются такие параметры, как продолжительность машино-смены, стоимость единицы оборудования в среднем, а также структура активной части фондов (доля машин и оборудования):

[ Фо=frac{OC(a)}{OC}*frac{OC(маш)}{OC(a)}*frac{Tсм}{Qмаш}*I*frac{1}{С}*frac{Tчас}{Tсм}*frac{N}{Tчас},где: ]

( ОС(маш) ) – средняя стоимость машин и станков;

( Tсм ) – количество смен работы оборудования;

( Qмаш ) – количество единиц машин и станков;

( I ) – продолжительность анализируемого периода;

( Tчас ) – количество часов, отработанных машинами и станками.

Управление фондоотдачей

Как регулировать значение фондоотдачи?

Прежде всего, показатель увеличивается через выручку. Это – ключевой параметр. Второй важнейший параметр – стоимость основных средств и их структура. И далее, на основе факторного анализа выделяются другие критерии: производственная мощность, количество машино-смен и их продолжительность, количество единиц машин и станков.

Перечислю основные способы повышения фондоотдачи:

- Увеличение производительности труда.

- Повышение загрузки производственного оборудования.

- Автоматизация производства, внедрение новых технологий.

- Повышение качества производимой продукции.

- Освоение новых рынков сбыта.

Заключение

Подводя итоги, выделим основные моменты, которые нужно знать:

- Фондоотдача – это отношение выручки к стоимости основных фондов. Коэффициент показывает эффективность использования основных средств предприятия.

- Рост фондоотдачи свидетельствует о рациональном использовании производственных мощностей.

- При устойчивом росте коэффициента наблюдается увеличение чистой прибыли в сочетании с незначительным увеличением стоимости основных фондов.

- Нормативных значений коэффициента фондоотдачи не существует. Однако при комплексном анализе целесообразно проводить сравнение с показателями конкурентов из одной отрасли.

- Для полноты анализа, помимо фондоотдачи, следует найти обратный показатель – фондоемкость, которая должна снижаться в динамике.

Любая компания или предприятие должны уметь проводить анализ эффективности применения основных средств (фондов). Аналитики, руководители, бухгалтеры применяют показатель фондоотдачи, или коэффициента оборачиваемости внеоборотных активов (перевод с английского Fixed assets turnover ratio). Он помогает определить, правильно ли используются основные фонды компании.

Понятие фондоотдачи

Фондоотдача – экономический показатель, используемый для вычисления эффективности использования основных производственных фондов компании или предприятия в определенной отрасли. Значение отражает количество продукции, выпускаемой на каждый затраченный рубль основных фондов производства.

Фондоотдача позволяет определить, верно ли на предприятии организованы основные факторы производства. Умение проведения данного финансового анализа помогает увеличить прибыль без привлечения дополнительных ресурсов и обнаружить возможности развития компании в новых направлениях.

ВНИМАНИЕ! Помимо показателей финансовой эффективности, компании очень важна и их динамика, а также сравнение с фондоотдачей других предприятий в этой отрасли. Полученные графики помогут определить дальнейшую стратегию использования фондов компании.

Формула расчета

Общая формула расчета показателя:

ФОтд = Объем реализованной продукции (полученная от продаж выручка) / Стоимость основных средств

Приводим формулу расчета согласно данным нового бухгалтерского баланса:

ФОтд = стр. 2110 Форма 2 / (стр. 1150н. Форма 1 + стр. 1150к. Форма 1) / 2

Согласно данным старого бухгалтерского баланса:

ФОтд = стр. 010 / 0,5*(стр. 120н + стр. 120к), где стр. 010 – строка отчета о прибылях и убытках (форма 2), стр. 120н и стр. 120к — строки бухгалтерского баланса на начало и конец отчетного периода (форма 1).

Для расчета выручки применяются следующие два метода:

- Кассовый. Здесь учитываются зачисленные на банковские счета предприятия денежные средства, а также товар, полученный по бартеру.

- Метод начисления. Он учитывает обязательства покупателя, которые появляются в момент получения услуги, товара или работ.

Основные средства предприятия

Для верного понимания фондоотдачи необходимо знать, что является основными средствами предприятия, или фондами. Это имущество предприятия, используемое в качестве средств труда при оказании услуг или выполнении работ, выпуске продукции или для управленческих нужд компании многократно за период более 12 месяцев.

Виды основных фондов организации:

- Здания и сооружения предприятия.

- Оборудование и инструменты, используемые на производстве.

- Различный хозяйственный инвентарь.

- Вычислительная техника.

- Многолетние насаждения.

- Машины, транспорт и другие основные средства.

Существует несколько способов определения среднегодовой стоимости основных средств. Они зависят от того, будет ли учитываться время их эксплуатации. Например, новое оборудование, введенное в эксплуатацию на предприятии в середине года, произведет меньше продукции, чем существующее до этого оборудование.

- Первый способ. Без учета времени использования оборудования. При этом если на предприятии происходит постоянное обновление оборудования (то есть оно вводится в эксплуатацию в разное время), конечный результат будет неточным.

- Второй способ. Учитываются полные месяцы работы оборудования в данном году.

Пример вычисления среднегодовой стоимости основных фондов

К примеру, на 1 января 2017 года стоимость основных средств составляет 200 тысяч рублей. 1 июля введено оборудование на 100 тысяч рублей, 1 августа – на 60 тысяч. Выведено оборудования на сумму: 20 апреля – на 80 тысяч рублей, 10 июня – 20 тысяч рублей.

Среднегодовая стоимость основных фондов без учета месяцев работы:

Сср = (Снг + Скг) / 2, где:

- Сср — среднегодовая стоимость;

- Снг — стоимость основных средств на 1 января рассматриваемого года;

- Скг — стоимость на 31 декабря (равна Снг + Сввед — Свывед);

- Сввед — введенных фондов;

- Свывед— стоимость выведенного оборудования.

В нашем примере Сср=(200+(200+100+60-80-20))/2=230 тысяч рублей.

Сср с учетом количества отработанных месяцев: Сср = Снг + (Мввед / 12) *Сввед — (Мвывед / 12) * Свывед, где:

- Мввед — количество отработанных полных месяцев после ввода в эксплуатацию;

- Мвывед — количество полных месяцев после вывода объекта.

Пример: Сср=200 + (6/12) *100+(5/12)*60-(8/12)*80-(6/12)*20=200+50+25-53,33-10=211,67.

Из примера ясно, что при введении оборудования в эксплуатацию в разные месяцы показатель среднегодовой стоимости основных фондов будет неточным при расчете по первой формуле, а в ряде случаев – в корне неверным. Поэтому для получения точного результата в таком случае следует производить расчет по второй формуле.

К примеру, выручка составила 220 тысяч рублей. Если делать расчеты без учета отработанных месяцев, фондоотдача составит: ФОтд=220/230 = 0,957. То есть на каждый затраченный рубль организация получила 0,957 рубля. А с учетом полных месяцев эксплуатации ФОтд=220/211,67 = 1,039 рубля – показатель выше.

Факторный анализ фондоотдачи

Для получения более достоверных показателей разработаны формулы, которые учитывают дополнительные факторы, влияющие на коэффициент фондоотдачи.

Двухфакторный расчет

Средства при этом подразделяются на основные и активные (которые непосредственно используются для производства услуг, товаров или работ).

ФОтд = (Fa / F) * (N / Fa), где:

- Fa – стоимость активной части фондов;

- F – стоимость основных фондов производства;

- N – стоимость продукции/услуг предприятия.

Пример: стоимость основных производственных средств (F) – 200 тысяч рублей, стоимость активной части фондов (Fa) составляет 160 тысяч рублей, стоимость продукции (N) равна 240 тысяч рублей. При двухфакторном расчете ФОтд = (160/200)*(240/160) = 0,8*1,5 = 1,2 – один инвестированный в фонды рубль приносит 1,2 рубля выручки.

Расчет по четырем факторам

Данная формула расчета применяется в компаниях, где замена основных фондов производится нечасто и продукция выпускается в небольшом ассортименте.

Вводятся следующие дополнительные факторы:

- Основная продукция предприятия. Компания может выпускать продукцию множества видов, но только часть из них будет основной.

- Среднегодовая мощность предприятия. Средний показатель количества выпущенных за год товаров.

ФОтд = (N / Nос) * ( Nос / W) * (Fa / F) * (W / Fa), где:

- N – стоимость выпущенных товаров;

- Nос — стоимость основной продукции;

- W – среднегодовая мощность производства.

Пусть стоимость основных производственных средств (F) равна 200 тысяч рублей, активной части (Fa) – 160 тысяч рублей, выпущенных товаров (N) – 240 тысяч, основной продукции (Nос) – 200 тысяч, а среднегодовая мощность производства (W) — 2000 товаров.

В данном случае ФОтд = (240/200)*(200/2000)*(160/200)*(2000/160) = 1,2 * 0,1 *0,8 *12,5 = 1,2 – каждый вложенный рубль приносит 1,2 рубля.

Расчет по семи факторам

Применяется на больших производствах, где выпускается широкий ассортимент товаров.

Учитываются такие факторы:

- Основные фонды производства.

- Оборудование и машины, используемые в основных фондах.

- Продолжительность смены.

- Количество смен работы оборудования и станков.

- Средняя стоимость единицы оборудования.

- Эффективность работы оборудования.

ФОтд = (Fa / F) * (Fмаш / Fа) * (Тсм / Qд) * I * (1 / с) * (Тч / Тсм) * (N / Тч), где:

- Fмаш – стоимость оборудования, используемого в производстве;

- Qд — количество станков;

- с — средняя цена станков;

- Тсм — общее количество отработанных смен;

- Тч — общее количество отработанных часов;

- I – продолжительность рассматриваемого периода работы в днях.

Пример: стоимость основных производственных средств (F) равна 200 тысяч рублей, активной части (Fa) – 160 тысяч рублей, выпущенных товаров (N) – 240 тысяч. Стоимость вовлеченного в производство оборудования (Fмаш) – 140 тысяч рублей, количество станков (Qд) – 20 штук, их средняя цена (с) – 14 тысяч рублей. Рассматриваемый период (I) – 2 дня, за которые было отработано 60 смен (Тсм) и 420 часов (Тч) по 7 часов в смене.

Применив формулу, получим:

(160/200) * (140/160) * (60/20) * 2 * (1/14) * (420/60) * (240/420) = 0,8 * 0,875 * 3 * 2 * 0,071 * 7 * 0,571 = 1,19 – каждый инвестированный рубль приносит 1,19 рубля прибыли.

Значение в норме

Общепринятого нормального значения для коэффициента фондоотдачи не существует. Значение полученного коэффициента зависит от особенностей отрасли, переоценки основных средств и темпа инфляции. Чем численное значение выше, тем больше эффективность средств фонда, тем выше конкурентоспособность среди данной отрасли. Это означает, что на каждый рубль выручки предприятие затратило меньше основных средств фонда, а с каждого инвестированного рубля основных средств получило больший объем продукции.

Факторы роста фондоотдачи

Основными являются:

- Улучшение использования мощности предприятия, а также правильное распределение времени.

- Замена ручного труда машинным.

- Повышение производительности оборудования в результате повышения механизации и автоматизации, а также замены изношенного оборудования на предприятии.

- Лучшее освоение вводимых мощностей.

- Увеличение коэффициента сменности работы оборудования.

- Переход на двух- и трехсменную работу.

- Проведение реализации лишнего оборудования.

- Улучшение ухода за оборудованием.

Более удобное понимание фондоотдачи дает схема, приведенная ниже.

Таким образом, путем анализирования фондоотдачи в динамике можно своевременно корректировать работу предприятия, увеличивая конкурентоспособность и качество продукции.

Фондоотдача (англ. Fixed assets turnover ratio) — экономический показатель, который определяет количество продукции, производимой на один рубль основных фондов, и определяется делением объёма продукции в стоимостном или натуральном выражении на среднюю балансовую стоимость производственных основных фондов, является обратным показателем прямой фондоёмкости.

Определение[править | править код]

Согласно БСЭ фондоотдача — это выпуск продукции на единицу стоимости производственных основных фондов (основного капитала)[1].

Показатель фондоотдачи используется для оценки эффективности использования основных фондов предприятия, а также для сравнительной оценки эффективности использования основных фондов на предприятиях одной отрасли, при экономическом анализе, обосновании планов производства и капитального строительства по отдельным отраслям (производствам) и предприятиям (объединениям)[1].

Показатель фондоотдачи определяется делением годового объёма продукции в стоимостном или натуральном выражении на среднегодовую полную балансовую стоимость производственных основных фондов. Определяет количество продукции, производимой на один рубль или на 1000 рублей производственных основных фондов. Показатели фондоотдачи рассчитываются для действующих и вновь вводимых предприятий, могут рассчитываться по всем фондам и отдельно по активной части основных фондов[2].

Фактически показатель показывает отдачу основных фондов, чем выше значение показателя, тем более эффективно используются основные фонды. Это означает, что с каждого рубля основных фондов организация получает больше продукции. Иными словами, на каждый рубль выручки организация затратила меньше основных средств. Обратный показатель фондоотдачи это фондоемкость. Рассчитывается отношением Среднегодовой стоимости основных средств к выручке.

Факторы изменения показателя[править | править код]

Основными факторами роста фондоотдачи являются[2]:

- Повышение производительности оборудования в результате технического перевооружения и реконструкции действующих и строительства новых предприятий;

- Увеличение коэффициента сменности работы оборудования;

- Улучшение использования времени и мощности;

- Снижение стоимости единицы мощности вновь вводимых, реконструируемых и перевооружаемых предприятий;

- Замена ручного труда машинным;

- Улучшение освоения вновь вводимых мощностей.

Формула[править | править код]

Показатель фондоотдача рассчитывается по следующей формуле:

Ф = Объём выпущенной товарной продукцииСреднегодовая стоимость основных средств

Ф = ВыручкаСреднегодовая стоимость основных средств

Показатель является обратным к фондоёмкости:

Ф = 1Фe

См. также[править | править код]

- Фондоёмкость

Примечания[править | править код]

- ↑ 1 2 Фондоотдача / Л. Е. Бабашкин // Большая советская энциклопедия : [в 30 т.] / гл. ред. А. М. Прохоров. — 3-е изд. — М. : Советская энциклопедия, 1969—1978.

- ↑ 1 2 Показатели использования основных фондов // Экономика предприятия / Под ред. проф. В. Я. Горфинкеля, проф. В. А. Швандара. — М.: ЮНИТИ-ДАНА, 2007. — 608 с. — ISBN 5-238-00517-2. Архивная копия от 21 апреля 2013 на Wayback Machine

Коротко: фондоотдача показывает, насколько эффективно компания использует свои основные средства, или фонды, — здания, промышленное оборудование и станки, стоматологические кресла и компьютеры. Если фондоотдача растет — издержки снижаются, а прибыли становится больше. Каким предприятиям и как считать фондоотдачу — рассказываем в статье.

Что такое фондоотдача

Прежде чем перейти к самому показателю, нужно вспомнить, что относится к основным фондам (или основным средствам) компании.

Основные фонды — это то, что компания использует в производстве многократно со сроком службы более 12 месяцев. Среди них:

- здания и сооружения — дома, офисы, производственные цеха, ангары;

- оборудование — станки, производственные линии, стоматологические установки;

- компьютерная техника — ноутбуки, стационарные компьютеры, копировальные машины и сканеры;

- хозяйственный инвентарь — витрины, столы, шкафы;

- транспорт — автомобили, автобусы.

Не относится к основным средствам малоценное имущество, даже если его используют больше 12 месяцев: инструменты, канцелярские принадлежности, спецодежда, мелкая техника. Даже самый добротный степлер, который служит вам верой и правдой уже 5 лет, к основным фондам не относится.

Так вот: фондоотдача показывает, какую выручку приносит компании каждый рубль, инвестированный в здания, машины или станки. Другими словами — насколько рационально она их использует.

Для примера возьмем вымышленную стоматологическую клинику «Зубная фея». Она арендует помещение, а для лечения пациентов использует дорогостоящие стоматологические установки. Вот что относится к ее основным фондам:

Посчитав фондоотдачу для клиники, мы узнаем, насколько эффективно она использует оборудование и можно ли получать на нем больше выручки.

Как рассчитать фондоотдачу: на примере стоматологии

Считают фондоотдачу по формуле:

Выручка / Среднегодовая стоимость основных средств

В формуле два компонента, и у нас есть что сказать о каждом.

Выручка. Есть два способа подсчитать выручку ↓

- Кассовый метод — учитываются все деньги на счетах организации. Этот способ подходит бизнесу, который продает товары и услуги. Например, продуктовым, ювелирным и цветочным магазинам, стоматологиям и косметическим салонам.

- Метод начислений — учитываются только обязательства, выполненные перед заказчиком и закрытые актом. Этот способ подходит для компаний с длительным циклом производства, например для строительных и производственных организаций.

У нас есть об этом отдельная статья: Кассовый метод и метод начисления: в чем разница.

Среднегодовая стоимость основных фондов. Ее тоже можно посчитать двумя способами.

Способ 1. Не учитывает, сколько месяцев в году использовали оборудование:

Среднегодовая стоимость = (Начальная стоимость ОС + Конечная стоимость ОС) / 2

Давайте разберемся, что есть что в этой формуле:

- Начальная стоимость ОС — стоимость фондов на начало года.

- Конечная стоимость ОС — это стоимость на конец декабря. Она считается по отдельной формуле: Начальная стоимость ОС + Стоимость введенных (что купили нового в этом году) ОС − Стоимость выведенных (что продали или выбросили в этом году) фондов.

Скорее всего, ничего не понятно! Поэтому давайте на примере. Рассчитаем среднегодовую стоимость основных фондов для клиники «Зубная фея» первым способом. В начале года у компании было 4 стоматологических установки и 5 компьютеров: по одному в каждом кабинете и один — у администратора. В конце мая клиника решила обслуживать больше клиентов и купила дополнительное стоматологическое кресло с оборудованием и еще один ноутбук. Все установки и компьютеры оказались качественными и весь год не выходили из строя.

При этом их стоимость:

- стоматологическая установка — 450 000 ₽;

- ноутбук — 150 000 ₽.

Следовательно, у нас получится:

- Начальная стоимость ОС = 4 * 450 тыс. + 5 * 150 тыс. = 2,55 млн ₽.

- Конечная стоимость ОС = 2,55 млн + (450 тыс. + 150 тыс.) − 0 = 3,15 млн ₽.

- Среднегодовая стоимость ОС = (2,4 млн + 3,15 млн) / 2 = 2,77 575 млн ₽.

Уф, посчитали!

❗Важно: формула первого способа расчета не учитывает, что новое кресло и ноутбук мы использовали не весь год, а только 6 месяцев. Поэтому, если в течение года компания покупала новое оборудование или списывала старые фонды, второй способ расчета будет точнее.

Способ 2. Учитывает время, которое оборудование фактически отработало:

Среднегодовая стоимость = Начальная стоимость ОС + Стоимость введенных ОС * (Мввед / 12) − Стоимость выведенных ОС * (Мвывед / 12)

Опять какие-то абракадабры, разберемся с ними:

- Мввед — сколько месяцев прошло после ввода оборудования в эксплуатацию;

- Мвывед — сколько месяцев прошло после вывода оборудования из эксплуатации.

И рассчитаем среднегодовую стоимость ОС клиники «Зубная фея» вторым способом:

- Начальная стоимость ОС = 4 * 450 тыс. + 5 * 150 тыс. = 2,55 млн ₽.

- Конечная стоимость ОС = 2,55 млн + (450 тыс. + 150 тыс.) * (6 / 12) − 0 = 2,7 млн ₽.

- Среднегодовая стоимость ОС = (2,4 млн + 2,7 млн) / 2 = 2,85 млн ₽.

Теперь, когда мы определили среднегодовую стоимость основных средств, можно рассчитать фондоотдачу. Допустим, выручка компании в 2022 году была 11 млн ₽. В этом случае мы получим:

- Фондоотдача (способ 1) = 11 млн / 2,775 млн = 3,96 ₽.

- Фондоотдача (способ 2) = 11 млн / 2,85 млн = 3,86 ₽.

Таким образом, за каждый рубль, потраченный на стоматологическое оборудование и компьютеры, «Зубная фея» получает около 4 ₽ выручки.

Стоматология — пример материалоемкой компании. Это значит, что она тратит много денег на пломбы, штифты, коронки и импланты. А еще бывают не материалоемкие, а фондоемкие предприятия с высокой долей затрат на основные фонды и трудоемкие компании, где самое дорогое — зарплата персонала.

| Тип компании | Основная статья затрат | Пример |

| фондоемкая | амортизационные отчисления | сельское хозяйство, животноводство |

| материалоемкая | сырье и материалы | тяжелое машиностроение, производство стройматериалов, строительные и ювелирные компании |

| трудоемкая | зарплаты сотрудников | ИТ-компании, предприятия сферы услуг: клининговые сервисы, маникюрные салоны |

Чем больше денег компания вкладывает в основные фонды, тем выше ее фондоемкость и тем важнее ей отслеживать наш коэффициент. Тем не менее и другим бизнесам, например стоматологии и ИТ-компании, необходимо следить за этим показателем. Ведь они покупают дорогое оборудование и технику, которые нужно эффективно использовать, чтобы получать больше прибыли.

Как анализировать фондоотдачу

Вернемся к «Зубной фее»: фондоотдача 4 рубля — это много или мало? В целом, чем больше показатель, тем рациональнее компания использует основные средства и тем выше их загрузка. Но при этом единой для всех нормы не существует: в разных сферах фондоотдача может сильно различаться.

Чем больше показатель фондоотдачи, тем рациональнее компания использует основные средства и тем выше их загрузка.

Чтобы оценить уровень фондоотдачи в конкретной компании, можно пойти двумя путями:

- Смотреть фондоотдачу в динамике — через квартал, полгода или год в зависимости от производственного цикла. Если показатель растет — все хорошо. Если падает или остается неизменным — повод задуматься о причине и что-то поменять в процессах организации.

- Сравнить результат с фондоотдачей конкурентов. Ее можно самостоятельно рассчитать, посмотрев финансовые результаты другой компании на сайте Государственного информационного ресурса бухгалтерской (финансовой) отчетности. Если ваш показатель отличается в большую сторону — замечательно, конкурентоспособность вашего бизнеса выше. Если ниже — нужно что-то менять.

А еще на сайте testfirm.ru можно бесплатно посмотреть фондоотдачу в разных отраслях за 2012−2020 годы. Чтобы было на что опереться ↓

Факторный анализ фондоотдачи

Если у компании много разных основных средств или она выпускает несколько видов товаров, может понадобиться факторный анализ показателя. С помощью него можно увидеть, что именно влияет на фондоотдачу: структура основных средств, специализация компании, объем выпускаемой продукции или что-то другое.

Выделяют три вида факторного анализа: двухфакторный, четырехфакторный и семифакторный. Куда делись одно-, трех-, пяти-, и шестифакторный — не спрашивайте 😅

Двухфакторный показывает, как на фондоотдачу влияет структура основных фондов. Так, основные средства делятся:

- на активные — непосредственно участвуют в производстве продукции — станки, машины;

- пассивные — не участвуют в производственном цикле — здания, сооружения, автомобили.

Считается фондоотдача по формуле:

ФО = (ФА / ОС) * (В / ФА),

где ФА — среднегодовая стоимость активных основных средств.

Используя двухфакторный анализ, можно увидеть, как изменится фондоотдача, если уменьшится или увеличится доля активных ОС.

Например, я работала с производственной компанией, у которой в собственности было много разных основных средств: и дорогие здания, и станки. Рассчитав фондоотдачу по стандартной формуле, мы видели лишь общую картину, а как используется оборудование — не понимали.

Поэтому я углубилась в анализ основных средств и посчитала долю активной части — она оказалась всего 24%. Это значит, что здания и сооружения предприятия искажали фондоотдачу, и общий показатель был неинформативным.

Следующим шагом я проанализировала фондоотдачу по двухфакторной модели. Мы узнали текущий уровень показателя для производственных линий, увидели, что он растет, и уже могли выстраивать стратегию для дальнейшего развития.

Четырехфакторный анализ показывает, как на фондоотдачу влияют:

- структура ОС;

- специализация компании;

- средний объем выпускаемых товаров за год;

- оборачиваемость ОС.

Он применяется, если компания изготавливает несколько видов продукции. Например, не только одежду, но и обувь. В этом случае можно посчитать фондоотдачу для каждой группы товаров и увидеть, рационально ли используют ОС в каждом из случаев.

Для такого анализа фондоотдача считается по формуле:

ФО = (В / Соп) * (Соп / Мср) * (ФА / ОС) * (Мср / ФА),

здесь Соп — стоимость основной продукции, Мср — среднегодовая мощность производства.

Семифакторный анализ применяется в крупных производственных компаниях-гигантах и оценивает фондоотдачу по семи факторам:

- структура ОС;

- стоимость активной части основных средств;

- количество машин и оборудования, задействованных в производстве;

- средняя стоимость единицы оборудования;

- сменность работы оборудования;

- продолжительность машино-смены;

- эффективность использования оборудования.

Считается фондоотдача по формуле:

ФО = (ФА / ОС) * (Смаш / Фа) * (Тсм / Кст) * Пр (1 / Сс) * (Тч / Тсм) * (В / Тч),

где Смаш — стоимость машин и оборудования, задействованных в производстве;

Тсм — количество отработанных машино-смен;

Кст — количество станков;

Пр — длительность анализируемого периода в днях;

Сс — средняя стоимость станка;

Тч — число отработанных часов.

С помощью факторного анализа можно увидеть, как меняется фондоотдача, если выпускать больше продукции, модернизировать оборудование или работать в несколько смен.

Как повысить фондоотдачу: разобраться в причинах

Допустим, компания считает фондоотдачу второй год подряд и видит, что она падает. Что делать? Для начала — без паники. Второе — нужно найти причину ухудшения показателя и принять соответствующие решения. Вот основные причины, почему фондоотдача снижается, и как можно исправить ситуацию.

⏳ Ввод в работу нового оборудования или модернизация старого. В этом случае снижение фондоотдачи может быть временным. Например, если компания купила новые станки, чтобы производить больше товара, а выручка еще не успела вырасти. Поэтому стоит подождать и проанализировать фондоотдачу через некоторое время.

Если же показатель не вырос до первоначального значения, возможно, компания всё же неэффективно использует ресурсы — ищем причину дальше ↓

Причина: нерациональное использование техники. То есть оборудование не загружено на 100%.

Что можно сделать:

- выпускать больше товаров;

- нанять новых сотрудников, чтобы они использовали все ОС;

- заменить часть ручного труда машинным.

Причина: длительные простои оборудования. Могут быть из-за поломок, неэффективных процессов или нехватки людей, которые могли бы работать на этом оборудовании.

Что можно сделать:

- регулярно проводить технический осмотр ОС, чтобы избегать серьезных поломок;

- изменить производственный процесс, чтобы эффективнее использовать фонды;

- провести обучение для персонала, если поломки случаются из-за неправильно использованного оборудования;

- нанять новых сотрудников, чтобы задействовать все мощности компании;

- продать лишнее оборудование, которое не используется.

Причина: неправильный уход за ОС. Может привести к частым поломкам, простоям и дополнительным тратам на ремонт.

Что можно сделать:

- регулярно проводить техническое обслуживание;

- обучать сотрудников правильному использованию оборудования.

Вернемся к нашему примеру со стоматологической клиникой «Зубная фея». В клинике 4 кабинета и 4 стоматологических установки, на каждой из которых работает врач. При этом Маша и Саша трудятся целый рабочий день, Катя — полдня, а Лена приходит только 2 раза в неделю на 4 часа. В этом случае два дорогостоящих кресла простаивают больше 50% времени, а значит, не приносят выручки.

Чтобы исправить ситуацию, можно нанять еще одного врача или предложить Кате и Лене работать в одном кабинете, а лишний стул — продать.

Поможем повысить фондоотдачу вашей компании

Итак, мы рассказали, что такое фондоотдача, как ее рассчитывать и что делать, чтобы ее увеличить. Но это только один из многих других финансовых показателей, который стоит отслеживать каждой компании, если она хочет жить долго и счастливо.

С этим и другими показателями всегда помогут наши финдиректора. Они проанализируют текущее состояние компании, определят, что можно улучшить и как сделать бизнес успешнее.

Вот лишь несколько результатов работы финдиров Нескучных:

- Заткнули дыру, в которую 6 лет утекало до 150 000 ₽ в месяц

- Сэкономили 1 млн ₽ при покупке конкурента. Из-за его ошибок в учете

- Вышли из миллионного убытка на 700 000 ₽ чистой прибыли на госзакупках

- Сделали +2,5 млн рублей к маржинальному доходу в кризис

- Увеличили рентабельность собственного капитала с 24 до 48%

Со всеми компаниями финдиректор работает на аутсорсе в онлайне, поэтому город не важен.

Вы можете подробнее узнать о работе финансового директора и о том, как он может помочь именно вашей компании. Для этого запишитесь к нам на онлайн-консультацию ↓

Экскурсия по аутсорсу финучета

Онлайн-встреча о технологии «Нескучных» для вашей компании. Чем мы можем помочь, в какие сроки и сколько это будет стоить.