Фондоотдача основных средств показывает, насколько эффективно используются эти фонды. Рассчитав по приведенной ниже формуле данный показатель, можно сделать определенный вывод о финансовой устойчивости предприятия.

Определение и формула расчета фондоотдачи

Рассчитанный коэффициент фондоотдачи укажет на то, какую отдачу в виде доли выручки от продажи готовой продукции принес каждый рубль, инвестированный в основные фонды. Данный показатель отчетливо продемонстрирует, эффективно ли используется оборудование, иная техника и основные фонды.

Формула расчета фондоотдачи (ФО) выглядит следующим образом:

ФО = ВП / ОСсг,

где:

ВП — выручка от продаж готовой продукции (за вычетом налога на добавленную стоимость и акцизов);

ОСсг — среднегодовая стоимость основных фондов на начало года.

Если использовать данные бухгалтерского баланса, то эта формула примет такой вид:

ФО = стр. 2110 в форме 2 / ((стр. 1150 Бнг + стр. 1150 Бкг) / 2),

где:

Бнг и Бкг — строки в балансе на начало и на конец года соответственно.

При использовании среднегодовой стоимости основных средств (далее — ОС) в расчете фондоотдачи получается более точный результат. Однако в большинстве случаев для получения одномоментного показателя используется остаточная стоимость ОС.

Как связаны фондоотдача и фондоемкость основных средств

Как и фондоотдача, фондоемкость является показателем, указывающим на то, эффективно ли используются основные средства. Только в отличие от фондоотдачи фондоемкость показывает, какая доля инвестиций в основные фонды приходится на каждый рубль выпускаемой продукции.

Если эффективность использования оборудования растет (при меньшей сумме затрат на технику и оборудование увеличивается выпуск продукции), то фондоемкость падает, а фондоотдача повышается.

Об анализе других таких активов вы сможете прочитать в нашей статье «Порядок проведения анализа внеоборотных активов».

При оценке финсостояния предприятия также необходимо рассчитать и другие показатели — подробнее об одном из них в статье «Аудит эффективности использования собственного капитала».

Значение показателя фондоотдачи

Нормативное значение фондоотдачи устанавливается для каждой отрасли, т. е. эталона не существует. Так, для отраслей с большим числом машин и оборудования коэффициент будет ниже, чем в менее фондоемких отраслях.

Данный показатель рекомендуется анализировать в динамике за ряд лет. Увеличение значения показателя фондоотдачи в динамике будет свидетельствовать о повышении эффективности использования оборудования и механизмов.

Для повышения фондоотдачи необходимо либо повысить выработку продукции путем более эффективного использования оборудования, либо продать/ликвидировать те фонды, которые мало или неэффективно используются. Повышение эффективности использования имеющегося оборудования достигается за счет:

- замены оборудования на более современное и высокопроизводительное;

- увеличения количества смен;

- повышения профподготовки обслуживающего оборудование персонала.

Итоги

Коэффициент фондоотдачи наглядно укажет на то, насколько эффективно используется оборудование. Анализ показателя в динамике позволит сделать выводы о том, есть ли прогресс в загрузке производственных мощностей. И если показатель будет расти, значит, необходимо принять решение о замене оборудования на более высокопроизводительное либо об увеличении его загрузки.

Любая компания или предприятие должны уметь проводить анализ эффективности применения основных средств (фондов). Аналитики, руководители, бухгалтеры применяют показатель фондоотдачи, или коэффициента оборачиваемости внеоборотных активов (перевод с английского Fixed assets turnover ratio). Он помогает определить, правильно ли используются основные фонды компании.

Понятие фондоотдачи

Фондоотдача – экономический показатель, используемый для вычисления эффективности использования основных производственных фондов компании или предприятия в определенной отрасли. Значение отражает количество продукции, выпускаемой на каждый затраченный рубль основных фондов производства.

Фондоотдача позволяет определить, верно ли на предприятии организованы основные факторы производства. Умение проведения данного финансового анализа помогает увеличить прибыль без привлечения дополнительных ресурсов и обнаружить возможности развития компании в новых направлениях.

ВНИМАНИЕ! Помимо показателей финансовой эффективности, компании очень важна и их динамика, а также сравнение с фондоотдачей других предприятий в этой отрасли. Полученные графики помогут определить дальнейшую стратегию использования фондов компании.

Формула расчета

Общая формула расчета показателя:

ФОтд = Объем реализованной продукции (полученная от продаж выручка) / Стоимость основных средств

Приводим формулу расчета согласно данным нового бухгалтерского баланса:

ФОтд = стр. 2110 Форма 2 / (стр. 1150н. Форма 1 + стр. 1150к. Форма 1) / 2

Согласно данным старого бухгалтерского баланса:

ФОтд = стр. 010 / 0,5*(стр. 120н + стр. 120к), где стр. 010 – строка отчета о прибылях и убытках (форма 2), стр. 120н и стр. 120к — строки бухгалтерского баланса на начало и конец отчетного периода (форма 1).

Для расчета выручки применяются следующие два метода:

- Кассовый. Здесь учитываются зачисленные на банковские счета предприятия денежные средства, а также товар, полученный по бартеру.

- Метод начисления. Он учитывает обязательства покупателя, которые появляются в момент получения услуги, товара или работ.

Основные средства предприятия

Для верного понимания фондоотдачи необходимо знать, что является основными средствами предприятия, или фондами. Это имущество предприятия, используемое в качестве средств труда при оказании услуг или выполнении работ, выпуске продукции или для управленческих нужд компании многократно за период более 12 месяцев.

Виды основных фондов организации:

- Здания и сооружения предприятия.

- Оборудование и инструменты, используемые на производстве.

- Различный хозяйственный инвентарь.

- Вычислительная техника.

- Многолетние насаждения.

- Машины, транспорт и другие основные средства.

Существует несколько способов определения среднегодовой стоимости основных средств. Они зависят от того, будет ли учитываться время их эксплуатации. Например, новое оборудование, введенное в эксплуатацию на предприятии в середине года, произведет меньше продукции, чем существующее до этого оборудование.

- Первый способ. Без учета времени использования оборудования. При этом если на предприятии происходит постоянное обновление оборудования (то есть оно вводится в эксплуатацию в разное время), конечный результат будет неточным.

- Второй способ. Учитываются полные месяцы работы оборудования в данном году.

Пример вычисления среднегодовой стоимости основных фондов

К примеру, на 1 января 2017 года стоимость основных средств составляет 200 тысяч рублей. 1 июля введено оборудование на 100 тысяч рублей, 1 августа – на 60 тысяч. Выведено оборудования на сумму: 20 апреля – на 80 тысяч рублей, 10 июня – 20 тысяч рублей.

Среднегодовая стоимость основных фондов без учета месяцев работы:

Сср = (Снг + Скг) / 2, где:

- Сср — среднегодовая стоимость;

- Снг — стоимость основных средств на 1 января рассматриваемого года;

- Скг — стоимость на 31 декабря (равна Снг + Сввед — Свывед);

- Сввед — введенных фондов;

- Свывед— стоимость выведенного оборудования.

В нашем примере Сср=(200+(200+100+60-80-20))/2=230 тысяч рублей.

Сср с учетом количества отработанных месяцев: Сср = Снг + (Мввед / 12) *Сввед — (Мвывед / 12) * Свывед, где:

- Мввед — количество отработанных полных месяцев после ввода в эксплуатацию;

- Мвывед — количество полных месяцев после вывода объекта.

Пример: Сср=200 + (6/12) *100+(5/12)*60-(8/12)*80-(6/12)*20=200+50+25-53,33-10=211,67.

Из примера ясно, что при введении оборудования в эксплуатацию в разные месяцы показатель среднегодовой стоимости основных фондов будет неточным при расчете по первой формуле, а в ряде случаев – в корне неверным. Поэтому для получения точного результата в таком случае следует производить расчет по второй формуле.

К примеру, выручка составила 220 тысяч рублей. Если делать расчеты без учета отработанных месяцев, фондоотдача составит: ФОтд=220/230 = 0,957. То есть на каждый затраченный рубль организация получила 0,957 рубля. А с учетом полных месяцев эксплуатации ФОтд=220/211,67 = 1,039 рубля – показатель выше.

Факторный анализ фондоотдачи

Для получения более достоверных показателей разработаны формулы, которые учитывают дополнительные факторы, влияющие на коэффициент фондоотдачи.

Двухфакторный расчет

Средства при этом подразделяются на основные и активные (которые непосредственно используются для производства услуг, товаров или работ).

ФОтд = (Fa / F) * (N / Fa), где:

- Fa – стоимость активной части фондов;

- F – стоимость основных фондов производства;

- N – стоимость продукции/услуг предприятия.

Пример: стоимость основных производственных средств (F) – 200 тысяч рублей, стоимость активной части фондов (Fa) составляет 160 тысяч рублей, стоимость продукции (N) равна 240 тысяч рублей. При двухфакторном расчете ФОтд = (160/200)*(240/160) = 0,8*1,5 = 1,2 – один инвестированный в фонды рубль приносит 1,2 рубля выручки.

Расчет по четырем факторам

Данная формула расчета применяется в компаниях, где замена основных фондов производится нечасто и продукция выпускается в небольшом ассортименте.

Вводятся следующие дополнительные факторы:

- Основная продукция предприятия. Компания может выпускать продукцию множества видов, но только часть из них будет основной.

- Среднегодовая мощность предприятия. Средний показатель количества выпущенных за год товаров.

ФОтд = (N / Nос) * ( Nос / W) * (Fa / F) * (W / Fa), где:

- N – стоимость выпущенных товаров;

- Nос — стоимость основной продукции;

- W – среднегодовая мощность производства.

Пусть стоимость основных производственных средств (F) равна 200 тысяч рублей, активной части (Fa) – 160 тысяч рублей, выпущенных товаров (N) – 240 тысяч, основной продукции (Nос) – 200 тысяч, а среднегодовая мощность производства (W) — 2000 товаров.

В данном случае ФОтд = (240/200)*(200/2000)*(160/200)*(2000/160) = 1,2 * 0,1 *0,8 *12,5 = 1,2 – каждый вложенный рубль приносит 1,2 рубля.

Расчет по семи факторам

Применяется на больших производствах, где выпускается широкий ассортимент товаров.

Учитываются такие факторы:

- Основные фонды производства.

- Оборудование и машины, используемые в основных фондах.

- Продолжительность смены.

- Количество смен работы оборудования и станков.

- Средняя стоимость единицы оборудования.

- Эффективность работы оборудования.

ФОтд = (Fa / F) * (Fмаш / Fа) * (Тсм / Qд) * I * (1 / с) * (Тч / Тсм) * (N / Тч), где:

- Fмаш – стоимость оборудования, используемого в производстве;

- Qд — количество станков;

- с — средняя цена станков;

- Тсм — общее количество отработанных смен;

- Тч — общее количество отработанных часов;

- I – продолжительность рассматриваемого периода работы в днях.

Пример: стоимость основных производственных средств (F) равна 200 тысяч рублей, активной части (Fa) – 160 тысяч рублей, выпущенных товаров (N) – 240 тысяч. Стоимость вовлеченного в производство оборудования (Fмаш) – 140 тысяч рублей, количество станков (Qд) – 20 штук, их средняя цена (с) – 14 тысяч рублей. Рассматриваемый период (I) – 2 дня, за которые было отработано 60 смен (Тсм) и 420 часов (Тч) по 7 часов в смене.

Применив формулу, получим:

(160/200) * (140/160) * (60/20) * 2 * (1/14) * (420/60) * (240/420) = 0,8 * 0,875 * 3 * 2 * 0,071 * 7 * 0,571 = 1,19 – каждый инвестированный рубль приносит 1,19 рубля прибыли.

Значение в норме

Общепринятого нормального значения для коэффициента фондоотдачи не существует. Значение полученного коэффициента зависит от особенностей отрасли, переоценки основных средств и темпа инфляции. Чем численное значение выше, тем больше эффективность средств фонда, тем выше конкурентоспособность среди данной отрасли. Это означает, что на каждый рубль выручки предприятие затратило меньше основных средств фонда, а с каждого инвестированного рубля основных средств получило больший объем продукции.

Факторы роста фондоотдачи

Основными являются:

- Улучшение использования мощности предприятия, а также правильное распределение времени.

- Замена ручного труда машинным.

- Повышение производительности оборудования в результате повышения механизации и автоматизации, а также замены изношенного оборудования на предприятии.

- Лучшее освоение вводимых мощностей.

- Увеличение коэффициента сменности работы оборудования.

- Переход на двух- и трехсменную работу.

- Проведение реализации лишнего оборудования.

- Улучшение ухода за оборудованием.

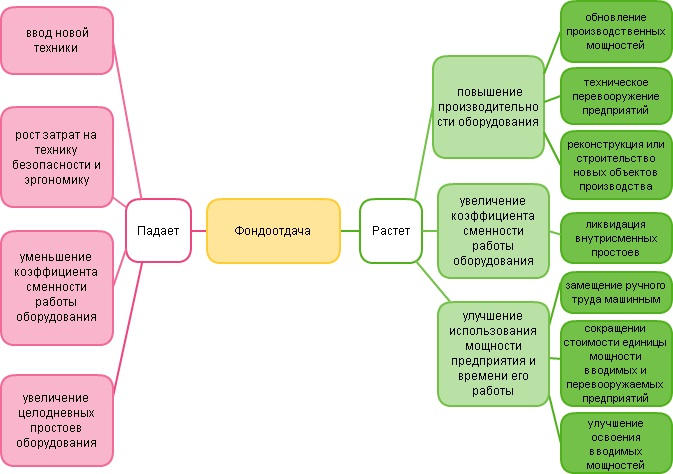

Более удобное понимание фондоотдачи дает схема, приведенная ниже.

Таким образом, путем анализирования фондоотдачи в динамике можно своевременно корректировать работу предприятия, увеличивая конкурентоспособность и качество продукции.

Добавить в «Нужное»

Фондоотдача основных средств

Как рассчитываются показатели движения основных средств, мы рассказывали в нашей консультации. Однако не менее важным в анализе основных средств является оценка эффективности их использования. Ключевым показателем здесь выступает показатель фондоотдачи основных средств. О том, как его рассчитать, расскажем в этом материале.

Как определить фондоотдачу

Коэффициент фондоотдачи отражает объем выпущенной продукции на единицу стоимости основных средств. Учитывая, что преобладающую роль в производстве продукции играет основное производственное оборудование, именно его величина обычно используется в качестве показателя стоимости основных средств. Коэффициент фондоотдачи рассчитывается по итогам года или иного отчетного периода. Так, формула для определения годовой фондоотдачи (ФО) такая:

ФО = ВП / ОПФСГ,

где ВП – стоимость выпущенной продукции за год;

ОПФСГ – среднегодовая стоимость основных производственных фондов.

Под стоимостью выпущенной продукции часто понимается выручка от продаж. Она соответствует величине, отраженной по строке 2110 «Выручка» Отчета о финансовых результатах (Приказ Минфина от 02.07.2010 № 66н).

Среднегодовая стоимость основных производственных фондов (ОПФСГ) рассчитывается по формуле:

ОПФСГ = (ОПФН + ОПФК) / 2,

где ОПФН и ОПФК – стоимость основных производственных фондов на начало и конец года соответственно.

Информация о стоимости основных производственных фондов может быть получена из данных аналитического учета к счету 01 «Основные средства» (Приказ Минфина РФ от 31.10.2000 № 94н). В расчете может использоваться как первоначальная, так и остаточная стоимость основных производственных фондов. Естественно, при анализе должна обеспечиваться сопоставимость показателей. Это значит, что при сравнении показателей фондоотдачи за несколько лет порядок расчета стоимости основных производственных фондов должен быть одинаковым.

Когда под объемом выпущенной продукции в формуле расчета фондоотдачи понимается выручка от продаж, а не просто стоимость произведенной продукции, показатель фондоотдачи также иногда именуется коэффициентом оборачиваемости, или оборота.

Коэффициент фондоотдачи анализируется в динамике, а также сравнивается со среднеотраслевыми значениями или показателями контрагентов. Естественно, единого нормативного значения коэффициента для всех организацией не существует. Ведь, например, в фондоемких отраслях потребность в основных производственных фондах выше, а, следовательно, и коэффициент фондоотдачи будет ниже. Рост показателя фондоотдачи в общем случае свидетельствует о повышении эффективности использования основных производственных фондов.

Конечно, изменение коэффициента фонодоотдачи может быть обусловлено факторами, не связанными напрямую с увеличением выпуска продукции в натуральном выражении или приобретением (выбытием) основных производственных фондов. Так, к примеру, рост инфляции при неизменной величине основных фондов обычно ведет к повышению коэффициента фондоотдачи. А, например, переоценка основных средств в виде их дооценки при неизменности выпуска ведет к снижению показателя фондоотдачи.

Коэффициентом, обратным фондоотдаче, является показатель фондоемкости. Он отражает затраты основных производственных фондов на 1 рубль выпускаемой продукции. Это значит, что формула для годовой фондоемкости (ФЕ) может быть представлена так:

ФО = ОПФСГ / ВП

Поскольку данный коэффициент является обратным к фондоотдаче, его рост свидетельствует о снижении уровня эффективности использования основных производственных фондов организации.

Фондоотдача (англ. Fixed assets turnover ratio) — экономический показатель, который определяет количество продукции, производимой на один рубль основных фондов, и определяется делением объёма продукции в стоимостном или натуральном выражении на среднюю балансовую стоимость производственных основных фондов, является обратным показателем прямой фондоёмкости.

Определение[править | править код]

Согласно БСЭ фондоотдача — это выпуск продукции на единицу стоимости производственных основных фондов (основного капитала)[1].

Показатель фондоотдачи используется для оценки эффективности использования основных фондов предприятия, а также для сравнительной оценки эффективности использования основных фондов на предприятиях одной отрасли, при экономическом анализе, обосновании планов производства и капитального строительства по отдельным отраслям (производствам) и предприятиям (объединениям)[1].

Показатель фондоотдачи определяется делением годового объёма продукции в стоимостном или натуральном выражении на среднегодовую полную балансовую стоимость производственных основных фондов. Определяет количество продукции, производимой на один рубль или на 1000 рублей производственных основных фондов. Показатели фондоотдачи рассчитываются для действующих и вновь вводимых предприятий, могут рассчитываться по всем фондам и отдельно по активной части основных фондов[2].

Фактически показатель показывает отдачу основных фондов, чем выше значение показателя, тем более эффективно используются основные фонды. Это означает, что с каждого рубля основных фондов организация получает больше продукции. Иными словами, на каждый рубль выручки организация затратила меньше основных средств. Обратный показатель фондоотдачи это фондоемкость. Рассчитывается отношением Среднегодовой стоимости основных средств к выручке.

Факторы изменения показателя[править | править код]

Основными факторами роста фондоотдачи являются[2]:

- Повышение производительности оборудования в результате технического перевооружения и реконструкции действующих и строительства новых предприятий;

- Увеличение коэффициента сменности работы оборудования;

- Улучшение использования времени и мощности;

- Снижение стоимости единицы мощности вновь вводимых, реконструируемых и перевооружаемых предприятий;

- Замена ручного труда машинным;

- Улучшение освоения вновь вводимых мощностей.

Формула[править | править код]

Показатель фондоотдача рассчитывается по следующей формуле:

Ф = Объём выпущенной товарной продукцииСреднегодовая стоимость основных средств

Ф = ВыручкаСреднегодовая стоимость основных средств

Показатель является обратным к фондоёмкости:

Ф = 1Фe

См. также[править | править код]

- Фондоёмкость

Примечания[править | править код]

- ↑ 1 2 Фондоотдача / Л. Е. Бабашкин // Большая советская энциклопедия : [в 30 т.] / гл. ред. А. М. Прохоров. — 3-е изд. — М. : Советская энциклопедия, 1969—1978.

- ↑ 1 2 Показатели использования основных фондов // Экономика предприятия / Под ред. проф. В. Я. Горфинкеля, проф. В. А. Швандара. — М.: ЮНИТИ-ДАНА, 2007. — 608 с. — ISBN 5-238-00517-2. Архивная копия от 21 апреля 2013 на Wayback Machine

Всем привет! С вами Алексей Иванов — директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на «Клерке» я рассказываю о бухгалтерском учёте. Начал с азов, потом перейду к более сложным материям. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам — взглянуть на привычные категории под другим углом.

Про оборачиваемость оборотных активов поговорили, переходим к внеоборотным активам. Для них вместо оборачиваемости считают показатель, который называется фондоотдачей (Fixed Assets Turnover Ratio, FATR).

Как считать фондоотдачу и фондоёмкость

FATR = Выручка / ((Основные средства на начало года + Основные средства на конец года) / 2)

Стоимость основных средств берётся из бухгалтерского баланса: это строка 1150 «Основные средства». То есть для отчётности большинства компаний до 2021 года включительно это остаточная стоимость. В 2022 году в обязательном порядке применяется ФСБУ 6/2020 «Основные средства», который предписывает учитывать в балансовой стоимости основных средств не только начисленную амортизацию, но и обесценение. Если бухгалтеры будет правильно применять этот стандарт — FATR для российских компаний станет считаться корректнее.

Выручка берётся из отчёта о финансовых результатах: это строка 2110 «Выручка».

Вместо года можно брать более короткий период. Например, квартал или полугодие, если анализируется промежуточная финансовая отчётность.

Иногда удобно анализировать не фондоотдачу, а фондоёмкость — обратную к ней величину. Она показывает сколько балансовой стоимости основных средств сидит в рубле выручки. Чем выше фондоёмкость, тем менее эффективно используются основные средства.

Подарок нашим читателям: онлайн-курс Алексея Иванова «Бухгалтерия для бизнеса» из 26 видео. В нем простым языком с примерами рассказывается о том, как понимать бухгалтерские отчёты и использовать их для управления бизнесом.

Бухгалтерия для бизнеса

онлайн-курс Алексея Иванова

Получите бесплатные видео с уроками курса!

Оставьте заявку в форме ниже, и мы вышлем вам запись.

Зачем считать фондоотдачу и фондоёмкость

FATR считают, чтобы понять эффективность использования основных средств. Этот коэффициент показывает сколько выручки приходится на рубль балансовой стоимости основных средств. Интерпретировать просто: каков вклад зданий, сооружений и оборудования в доходы, а, следовательно, что будет с последними если нарастить или наоборот снизить вложения в новые основные средства.

Нормативных значений FATR нет, этот показатель стоит сравнивать с сопоставимыми компаниями. В одних отраслях производство фондоёмкое — удельный вес основных средств в структуре баланса высокий. Например, любой автозавод с роботизированными линиями. В других, например, материалоемкое. Соответственно, выше удельный вес запасов. В первом случае нормальным будет более низкое значение фондоёмкости.

Для отдельно взятой компании важно смотреть на динамику FATR. Если показатель увеличивается, то основные средства используются интенсивнее. Обычно это хорошо, если не забывать их вовремя обновлять. Но, как обычно, не стоит делать поспешных выводов из значений одного коэффициента. Важно смотреть на картину в комплексе.

Пример.

Возьмем пару уже знакомых нам публичных компаний. В финансовой отчётности за 6 месяцев 2021 года ПАО «Лукойл» стоимость основных средств на начало года 15 440 798 тыс. руб., на конец полугодия — 15 504 557 тыс. руб. Выручка за полгода — 910 364 256 тыс. руб. В такой же отчётности ПАО «Роснефть» стоимость основных средств на начало года 1 402 928 888 тыс. руб., на конец полугодия — 1 459 505 943 тыс. руб. Выручка за полгода — 3 276 258 170 тыс. руб.

Лукойл: FATR=58,83.

Роснефть: FATR=2,34.

То есть менеджмент Лукойла не только превращает инвестиции в выручку вдвое быстрее и почти вчетверо быстрее делает прибыль из закупок. Оказывается, основные средства частная компания использует в 25 раз эффективнее государственной!

Но не будем делать поспешных выводов. Сравним с данными «Лукойла» и «Роснефти» за 2020 год. Стоимость основных средств «Лукойла» на начало года 14 591 821 тыс. руб., на конец года — 15 440 798 тыс. руб. Выручка за год — 322 811 966 тыс. руб. Стоимость основных средств «Роснефти» на начало года 1 325 676 684 тыс. руб., на конец года — 1 402 928 888 тыс. руб. Выручка за год — 4 835 091 105 тыс. руб.

Лукойл: FATR=21,50.

Роснефть: FATR=3,65.

Блин, не получилось! Лукойл снова эффективнее. И в статике, и в динамике. Игорь Иванович, я старался!

Если вам понравился этот пост, подписывайтесь на меня в Telegram, Дзене и YouTube – там ещё много интересного!

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг