Франшиза – новое явление на постсоветском пространстве. Между тем, нужно разобраться в ее сути, чтобы иметь возможность сэкономить на цене страхового полиса. Страховая франшиза – одно из условий договора, которая предусматривает некоторую положительную разницу для страховой компании при выплате убытков. Размер данной бонусной суммы – размер франшизы.

Какие существуют виды франшизы в страховании?

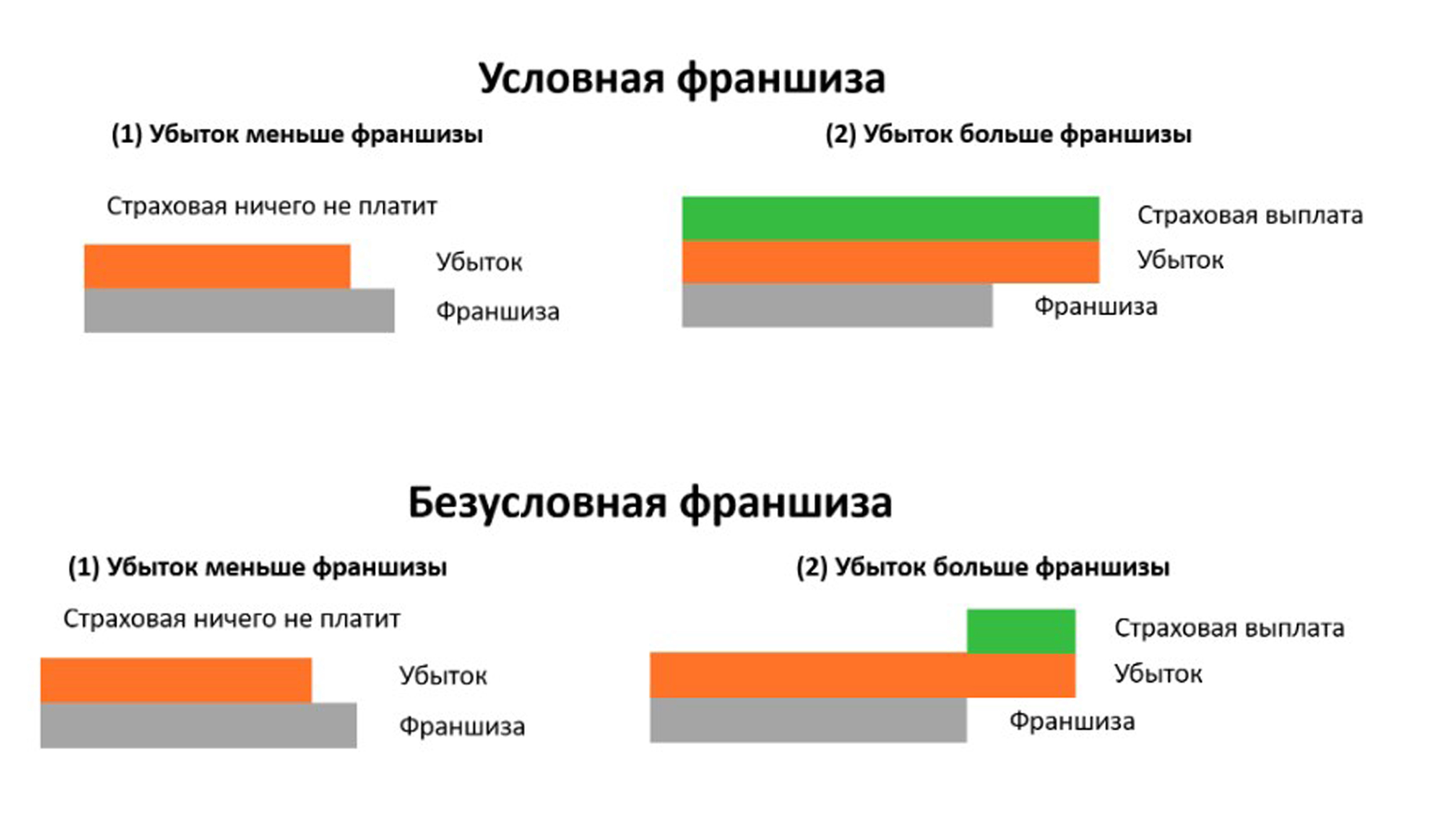

Франшиза в страховании бывает условной и безусловной.

Условная льгота предусматривает страховую невыплату, если убыток по случаю не выходит за рамки установленной франшизы. И наоборот: если выплата превышает франшизу, то сумма убытка подлежит полному возмещению.

Приведем пример двух вариантов условной франшизы. Пусть сумма страховки по договору – 100000 руб. Настоящая стоимость имущества). Установлена условная франшиза 1000 руб.

Вариант 1. Страховой случай произошел на сумму 900 руб. Страховщик не несет никаких выплат, так как сумма убытка меньше франшизы.

Вариант 2. Убыток по случаю составил 9000 руб. Страховая компания выплачивает его в полном объеме, так как убыток больше франшизы.

Знайте: условная франшиза в страховании, что это льгота страховщиков, которая применяется для убытков ниже определенной франшизы, а безусловная – для всех убытков без учета их размера. Это наиболее распространенная франшиза на территории России. С ее применением заключается, например КАСКО.

Приведем пример безусловной франшизы. Страховой договор подписан на сумму 100000 руб. (действительная стоимость имущества). Безусловная франшиза – 1000 руб.

Вариант 1. Убыток по случаю составил 800 руб. Страховщик не несет выплат, так как убыток меньше оговоренной франшизы.

Вариант 2. Убыток по страховке равен 7000 руб. Выплаты страховщика: 7000 – 1000 = 6000 руб.

Размер страховой суммы в зависимости от вида франшизы, заключенной на сумму 1000 руб. на примере можно показать и в таблице

|

Убыток, руб. |

Условная |

Безусловная франшиза |

Безусловная франшиза (30% от суммы убытка) |

|

800 |

0 |

0 |

560 |

|

1000 |

0 |

0 |

700 |

|

2500 |

2500 |

1500 |

1750 |

|

5000 |

5000 |

4000 |

3500 |

|

10000 |

10000 |

9000 |

7000 |

Плюсы франшизы в страховании

- Она уменьшает цену договора для клиента и представляет собой бонус для клиента, если его поведение исключает наступление страхового случая (безупречное поведение страхуемого ведет к снижению размера перечислений);

- Договор КАСКО предоставляет возможность, исходя из сказанного, заключить договор страхования на другое имущество;

- Страховая франшиза также некоторая дополнительная рассрочка-скидка для клиента, которая может рассматриваться, как прибыль, так как имеет место определенная экономия финансовых средств;

- Страховая франшиза – дисциплинирует, так как поощряет правильное поведение во избежание страхового инцидента;

- Это способ сэкономить не только деньги, но и время;

- Франшиза в договоре страхования – необязательное условие. Она может начисляться как процент от страховой суммы или в фиксированном объеме.

Франшиза в договоре страхования бывает нескольких видов:

- Динамическая носит безусловный характер и применяется только со второго страхового случая. Причем, в некоторых договорах ее объем растет;

- При льготной франшизе на выбор уточняются случаи, когда она не оплачивается;

- Регрессная франшиза подразумевает, что страховщик оговаривает обязательность своих выплат без ее учета, а страхователь затем возвращает франшизу страховщику;

- Обязательная подразумевает ее, как непременное условие некоторых договоров при их пролонгации и при наличии убытков от предыдущего соглашения.

Страховая франшиза привносит дополнительные условия в соглашение, которые помогут ему стать более привлекательным клиенту и страховой компании. Если вы разберетесь в ее расчете, то сможете сделать страховые выплаты наиболее выгодными для себя, снизив сумму затрат по выплате страховки.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Если нравится – подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее экономическое образование в Поволжском государственном университете сервиса. Более 8 лет сотрудничает с финансовыми порталами, исследует экономические рынки, банковскую деятельность, анализирует финансовые показатели. Выступает в качестве независимого эксперта и дает комментарии СМИ.

Открыть профиль

Покупка страхового полиса с франшизой означает, что часть расходов клиент берёт на себя. Сотрудник сервиса Бробанк разобрался, чем выгодно частичное страховое покрытие, а когда от него лучше отказаться.

-

Что такое франшиза в страховании

-

Условная и безусловная франшиза в КАСКО

-

Плюсы и минусы франшизы

Что такое франшиза в страховании

При обращении в страховую компанию для оформления страховки на имущество, жизнь или здоровье, цена на страховые услуги может оказаться для клиента слишком высокой. Особенно, если речь идет о дорогостоящем имуществе или длительной поездке в другую страну.

В подобных ситуациях страховые компании могут предложить оформить страховку с франшизой, говоря при этом, что это полис со скидкой. Действительно, наличие пункта о франшизе помогает клиенту сэкономить, но не все понимают, за счет чего она получается.

Франшиза — это часть расходов, которая определена федеральным законом или договором страхования. Она не подлежит возмещению страховщиком и устанавливается как процент от страховой суммы или фиксированный размер. Такое определение дано в Законе РФ от 27.11.1992 N 4015-1.

Если говорить простыми словами, франшиза — это часть убытков, которую покупатель полиса (страхователь) берет на себя при наступлении страхового случая. Если размер ущерба окажется меньше, чем франшиза, страхователь сам оплачивает эти расходы. А если больше — разницу покрывает страховщик.

Разберем на примере. Клиент оформил КАСКО с франшизой 20 тысяч рублей. Он на своем автомобиле попал в ДТП, и авто получило повреждения, ремонт которых оценен в 30 тысяч. По условиям полиса 20 тысяч оплатит сам водитель, а оставшиеся 10 тысяч страховая компания.

Условная и безусловная франшиза в КАСКО

Франшизы делят на несколько видов. От выбранного варианта зависят условия обслуживания договора.

Условная франшиза. У нее фиксированный размер, который страховщик указывает в договоре. Если сумма убытка его не превышает, страховщик не выплачивает страховое возмещение, и все расходы берет на себя клиент. Если же ущерб больше франшизы, страховщик возмещает всю сумму полностью.

Безусловная франшиза. По ней фиксированная часть ущерба не подлежит возмещению. Безусловную франшизу указывают в условиях договора в виде суммы или процента. Если ущерб меньше франшизы, компенсация не выплачивается, расходы берет на себя клиент. Если ущерб больше франшизы, страховщик возмещает разницу между суммой ущерба и франшизой.

Временная франшиза. Действует только на определенный срок, оговаривается условиями договора.

Высокая. Она предусматривает возмещение убытка в полном объеме, при этом оговоренная часть будет впоследствии возвращена.

Используют при страховании дорогостоящего имущества.

Динамическая. Сумма такой франшизы может меняться в зависимости от обстоятельств. В договоре указывают условия для уменьшения или увеличения суммы выплат.

Чаще всего в договорах каско и страховках для путешественников используют первые два вида — условную и безусловную франшизы. Первая выгоднее, потому как позволяет получать более крупное страховое возмещение в ситуации, когда ущерб больше размера франшизы.

Сравнение действия условной и безусловной франшизы в страховании. Источник — сайт СК Согласие.

Плюсы и минусы франшизы

Главный плюс полиса с франшизой — получение страховки со скидкой. Страховой случай может не наступить, тогда платить из своего кармана не придется, поэтому экономия для бюджета ощутима. А если ущерб имуществу или здоровью все же будет нанесен, большую часть расходов компенсирует страховщик.

Основной минус полиса — клиент берет на себя часть расходов по возможным страховым случаям. Получается, что страхователь компенсирует страховщику свою же скидку.

Недостатки полиса зависят от того, что именно страхует клиент. Например, он покупает каско с франшизой и попадает в ДТП. Страховщик включает износ автомобиля в расчет суммы компенсации. В основном это используют в каско с динамической франшизой, при которой каждый месяц размер страховой компенсации уменьшается.

Чтобы этого не происходило, нужно фиксировать изначальную стоимость авто в договоре. Это платная услуга, которая называется GAP — Guaranteed Auto Protection.

Расшифровка и описание опции GAP в страховании на официальном сайте Сбербанка

Покупка полиса с франшизой выгоднее владельцам дорогостоящих автомобилей, у которых большой водительский стаж. Они аккуратны на дороге и хотят защититься от неверных действий других водителей, так называемая защита «от дурака». Тем более, что если повреждения получены не по вашей вине, и установлен виновник ущерба, платить самому не придется — убытки компенсирует виновник

Если же речь о страховании путешественников, лучше отказаться от франшизы. Разница между полисом со скидкой и без нее небольшая, а вот расходы на медицину за границей бывают весьма внушительными. Выгоднее их доверить страховщику.

Частые вопросы

Что такое франшиза в страховании?

Франшиза — это часть убытков при наступлении страхового случая, которую клиент берет на себя и оплачивает самостоятельно.

Что такое безусловная франшиза?

Полис с безусловной франшизой предполагает, что сумма франшизы не выплачивается клиенту при наступлении страхового случая. Страховщик компенсирует только убытки, которые превышают фиксированную сумму.

Как франшиза помогает сэкономить на страховке?

За счет того, что клиент берет часть расходов на себя, страховщик предоставляет ему скидку на покупку страхового полиса в размере от 30 до 40%.

Комментарии: 0

Содержание статьи

Показать

Скрыть

Полис с франшизой — это реальная возможность сэкономить в среднем около 35% от стоимости страховки. Но не во всех случаях такая экономия окажется выгодной. Разбираемся, когда стоит разделить убытки со страховщиком, а когда лучше выбрать покрытие без франшизы.

Что такое франшиза в страховании

Франшиза — это часть убытков, которую при наступлении страхового случая возмещает не страховая компания, а страхователь самостоятельно. Какой будет эта часть, оговаривается в договоре страхования: либо это определенный процент от страхового покрытия, либо фиксированная сумма.

Видов франшиз существует множество: условная и безусловная, временная, динамическая. Наиболее популярны безусловная и динамическая франшиза. При безусловной франшизе при наступлении страхового случая выплата уменьшается на определенную сумму в размере франшизы. При динамической франшизе страховая сумма уменьшается на определенный процент либо со временем (например, с каждым месяцем действия договора), либо с количеством страховых случаев.

Чем отличается страховка с франшизой и без франшизы

Главное отличие полиса с франшизой от полиса без франшизы — в цене. В зависимости от страхового продукта на полисе с франшизой можно сэкономить в среднем около 35%. Но в некоторых страховых компаниях экономия может доходить до 60%. С учетом того, что страховой случай может и не наступить, экономия для семейного бюджета будет весьма ощутимой. Если же он все-таки наступит, страховщик в любом случае компенсирует значительную часть расходов.

Франшиза в каско

Самый популярный страховой продукт с франшизой — полис каско. Причина очевидна: каско стоит достаточно дорого, особенно если машина новая и хозяин продлевает полис как минимум первые 3–5 лет. За этот период, если страховых случаев не наступает, благодаря франшизе можно сэкономить очень внушительную сумму.

Примеры полисов каско с франшизой и без

|

Volkswagen Polo, 2020 года выпуска, стоимость 1 350 000 руб. |

||

|

Каско без франшизы: 118 166 руб. |

С франшизой 10 000 руб.: 70 821 руб. |

С франшизой 30 000 руб.: 51 162 руб. |

|

Экономия: 40% |

Экономия: 56% |

|

BMW X3, 2021 года выпуска, стоимость 5 000 000 руб. |

||

|

Каско без франшизы: 186 863 руб. |

С франшизой 10 000 руб.: 161 332 руб. |

С франшизой 30 000 руб.: 121 462 руб. |

|

Экономия: 14% |

Экономия: 35% |

|

LADA (ВАЗ) Vesta, 2021 года выпуска, стоимость 840 000 руб. |

||

|

Каско без франшизы: 32 973 руб. |

С франшизой 10 000 руб.: 24 644 руб. |

С франшизой 30 000 руб.: 17 603 руб. |

|

Экономия: 25% |

Экономия: 47% |

Размер франшизы автовладелец определяет по своему усмотрению, ориентируясь на финансовые возможности. В любом случае франшиза дает существенную экономию, а при значительном повреждении авто владелец полиса каско все равно остается материально защищенным.

Если вы опытный автомобилист и риск серьезного ДТП по вашей вине минимальный, можете смело приобретать каско с франшизой. В этом случае у страховщиков действует принцип «не виноват — не плати», то есть франшиза действует, только когда ДТП произошло по вине застрахованного или виновник не установлен. Если вам повредили автомобиль в аварии, виновником которой вы не являетесь, страховщик восстановит машину полностью за свой счет и не возьмет франшизу. Но если неизвестные повредили автомобиль, например, во время стоянки, а виновник в итоге так и не будет найден, то ремонт также выполнят в полном объеме, правда, уже с учетом оплаты франшизы вами.

При оформлении полиса каско важно иметь в виду, что при наступлении страхового случая страховщики почти всегда учитывают износ автомобиля при расчете суммы компенсации. Также амортизация может быть включена в каско с динамической франшизой. Например, автомобиль стоит 2 миллиона, но каждый месяц размер страховой суммы по каско с динамической франшизой уменьшается на 1% (условная цифра, зависит от конкретного договора). Это значит, что если автомобиль через полгода угонят, сумма компенсации составит: 2 000 000 руб. − (1% х 6 мес.) = 1 880 000.

Однако если при оформлении каско с динамической франшизой подключить опцию GAP (Guaranteed Auto Protection), изначальная стоимость авто будет зафиксирована, и при угоне хозяин получит полную компенсацию — 2 000 000 руб.

«У каско с франшизой есть еще одно преимущество, неочевидное на первый взгляд. Когда страховщик и владелец авто разделяют ответственность, появляется лишний стимул водить более аккуратно и не рисковать. А это в конечном счете снижает риск возникновения страхового случая», — отмечает product owner страховых продуктов Банки.ру Юлия Корнеева.

Франшиза в туристических страховках

В туристическом страховании принцип действия франшизы такой же, как и в автостраховании. Размер франшизы чаще всего небольшой — около 50 долларов. Популярность страховых продуктов с франшизой зависит от региона пребывания туриста. В основном франшиза применяется для направлений массового туризма, например при поездках в Турцию, Египет и т. п., в рамках сотрудничества с туроператорами. Как правило, речь идет о безусловной франшизе. Стоимость полиса с франшизой ниже стоимости полиса, в котором ее нет. Многие страховщики используют ее для сокращения убыточности по массовым направлениям. При этом, например, для поездки в Шенгенскую зону купить полис с франшизой не получится — таково требование консульств этих стран.

Франшиза в страховании имущества

Также можно оформить полис с франшизой и для страхования имущества, хотя это не очень востребованный продукт. Если клиент захочет застраховать имущество и включить в полис франшизу, экономия будет не столь заметной, как при страховании автомобиля по каско, поскольку сам имущественный полис стоит намного дешевле полиса каско. Из-за этого страхователи предпочитают при страховании имущества гарантировать себе полное покрытие без необходимости оплачивать размер франшизы. Что касается страхования имущества для ипотеки, то ипотечный полис такой опции вообще не подразумевает.

Калькулятор ипотечного страхования

Рассчитайте цену и оформите полис онлайн

Кому выгодно страхование с франшизой

«Наибольшую выгоду от страхования по каско с франшизой могут получить опытные автовладельцы с новым автомобилем: риск наступления страхового случая для них ниже, а экономия получается значительной», — резюмирует Юлия Корнеева.

Плюсы франшизы в страховании

- экономия денег (в каско — значительная)

- возможность выбрать величину франшизы самостоятельно

- возможность выбрать франшизу со второго случая и получить при наступлении первого страхового случая полную компенсацию

Памятка

- Прежде чем купить полис с франшизой, оцените потенциальную экономию в зависимости от размера франшизы, а также вероятность наступления страхового случая в соответствии с вашим опытом вождения (если речь идет о полисе каско).

- Для полиса, который стоит недорого, выбирать опцию с франшизой не всегда целесообразно.

- Обязательно внимательно читайте договор страхования: в нем должен быть точно прописан размер франшизы, которую уплачивает страхователь при наступлении страхового случая.

Текущая версия страницы пока не проверялась опытными участниками и может значительно отличаться от версии, проверенной 4 июля 2020 года; проверки требуют 5 правок.

У этого термина существуют и другие значения, см. Франшиза.

Франши́за (фр. franchise — льгота) в страховании — предусмотренное условиями страхования (перестрахования) освобождение страховщика (перестраховщика) от возмещения оговорённой части убытков страхователя (перестрахователя). Франшиза бывает условной и безусловной. Также выделяют временну́ю и совокупную франшизы, минимальный размер ущерба, на который распространяется страховое покрытие.

Франшиза может быть выражена как пропорциональная доля (в процентах от страховой суммы, либо убытка) либо как абсолютная величина (в денежном выражении).

Размер франшизы и её тип устанавливаются договором или правилами страхования.

Условная франшиза[править | править код]

Если убыток по страховому случаю, при наличии условной франшизы, не превысил её оговорённого в договоре размера, то страховщик по такому убытку не выплачивает страхового возмещения. В том случае если убыток превысил размер франшизы, то такой убыток возмещается полностью.

Например, если при страховой сумме 100 руб. установлена условная франшиза 15 руб., то в случае, если размер убытка составляет 10 руб., такой убыток не подлежит возмещению (так как сумма убытка меньше условной франшизы).

Однако, если при тех же исходных условиях, размер убытка составит 15 руб. и более, то возмещению страховщиком будет подлежать вся сумма.

Безусловная франшиза[править | править код]

Безусловная франшиза — это часть убытка, не подлежащая возмещению страховщиком и вычитаемая при расчёте страхового возмещения, подлежащего выплате страхователю, из общей суммы возмещения.

Например, при страховой сумме 100 руб. установлена безусловная франшиза 15 руб. В случае, если размер убытка составляет 10 руб., то такой убыток не подлежит возмещению (так как сумма убытка меньше безусловной франшизы).

Однако, если при тех же исходных условиях размер убытка составит 20 руб., возмещению страховщиком будет подлежать сумма 5 руб. (то есть, 20 руб. – 15 руб. = 5 руб.).

Если размер безусловной франшизы определяется как пропорциональная доля убытка, то установленный размер безусловной франшизы в любом случае вычитается из суммы страхового возмещения.

Например, при страховой сумме 100 руб. установлена безусловная франшиза 15 % от страхового убытка. В таком случае, если размер убытка составляет 20 руб., то размер страхового возмещения составит 17 рублей (то есть, 20 руб. × (100 % – 15 %) = 17 руб.).

Временная франшиза[править | править код]

При временно́й франшизе, страховое возмещение не выплачивается, если срок действия оговорённого обстоятельства, которое могло привести к наступлению страхового случая, был менее установленного. Временная франшиза обозначается в единицах исчисления времени. Если в договоре не определён тип временной франшизы (условная или безусловная), то она считается условной, то есть убытки, возникшие вследствие действия оговорённого обстоятельства дольше установленного срока, подлежат возмещению как если бы временная франшиза отсутствовала. Применяется, как правило, в договорах страхования перерыва в производстве, при которых размер убытка напрямую зависит от срока простоя.

Высокая франшиза[править | править код]

Помимо прочего, договоры страхования, особенно крупные договоры имущественного страхования, могут содержать условие о высокой франшизе, имея в виду её размер: обычно уровень такой франшизы начинается от 100 000 $. Суть высокой франшизы состоит в том, что сначала страховщик возмещает убыток в полном объёме и сразу, а после восстановления имущества он получает от страхователя компенсацию в размере франшизы. К дополнительным преимуществам использования высокой франшизы можно также отнести обязанность защищать интересы страхователя в суде, каковая отсутствует в случае использования собственного удержания на сопоставимом уровне.

Динамическая франшиза[править | править код]

Вид франшизы, при котором сумма ущерба, не подлежащего возмещению страховщиком, изменяется. Структура динамической франшизы отличается в разных компаниях. Например: 1-й страховой случай возмещается полностью; 2-й полностью; 3-й — сумма выплаты уменьшается на 10 %; 4-й — сумма выплаты уменьшается на 15 %[1].

Правовые основы применения франшизы в РФ[править | править код]

В российском гражданском законодательстве более 20 лет отсутствовало определенное законом понятие франшизы.

21 января 2014 года вступили в силу поправки к закону Российской Федерации от 27 ноября 1992 года № 4015-I, пункт 9 статьи 10 в редакции Федерального Закона от 23 июля 2013 года № 234 впервые вводит понятие франшизы:

Франшиза — часть убытков, которая определена федеральным законом и (или) договором страхования, не подлежит возмещению страховщиком страхователю или иному лицу, интерес которого застрахован в соответствии с условиями договора страхования, и устанавливается в виде определенного процента от страховой суммы или в фиксированном размере.

В соответствии с условиями страхования франшиза может быть условной (страховщик освобождается от возмещения убытка, если его размер не превышает размер франшизы, однако возмещает его полностью в случае, если размер убытка превышает размер франшизы) и безусловной (размер страховой выплаты определяется как разница между размером убытка и размером франшизы).

Договором страхования могут быть предусмотрены иные виды франшизы.

Такое определение вносит правовую определенность в применение понятие франшизы в страховании.

Ранее возможность применения франшизы на практике подтверждалась судами, в частности, пункт 20 постановления Пленума Верховного суда Российской Федерации от 27 июня 2013 года № 20:

Условия договора добровольного страхования имущества могут предусматривать положения, исключающие выплату страхового возмещения, если размер убытков, возникших в результате наступления страхового случая у страхователя (выгодоприобретателя), не превышает или менее определенного договором страхования размера убытков (франшиза). Франшиза может устанавливаться в виде определенного процента от страховой суммы или в фиксированном размере.

При определении условий договора добровольного страхования имущества о франшизе стороны должны действовать добросовестно и не допускать

злоупотребления правом.

Ссылки[править | править код]

- Франшиза — рекомендации для страхователей, графики расчета возмещения, сравнение видов франшизы

- Юлдашев Р. Т. Словарь терминов. Франшиза // Введение в продажу страхования, или как научиться продавать надежду. — Москва: Анкил, 1999. — С. 129. — 134 с. — ISBN 5-86476-128-1.

- Франшиза — публикации в СМИ

Примечания[править | править код]

- ↑ Динамическая франшиза Архивная копия от 9 декабря 2013 на Wayback Machine.

(в ред. Федерального закона от 23.07.2013 N 234-ФЗ)

(см. текст в предыдущей редакции)

(в ред. Федерального закона от 10.12.2003 N 172-ФЗ)

(см. текст в предыдущей редакции)

Перспективы и риски арбитражных споров. Ситуации, связанные со ст. 10

1. Страховая сумма – денежная сумма, которая определена в порядке, установленном федеральным законом и (или) договором страхования при его заключении, и исходя из которой устанавливаются размер страховой премии (страховых взносов) и размер страховой выплаты при наступлении страхового случая.

(в ред. Федерального закона от 23.07.2013 N 234-ФЗ)

(см. текст в предыдущей редакции)

2. При осуществлении страхования имущества страховая сумма не может превышать его действительную стоимость (страховую стоимость) на момент заключения договора страхования. Стороны не могут оспаривать страховую стоимость имущества, определенную договором страхования, за исключением случая, если страховщик докажет, что он был намеренно введен в заблуждение страхователем.

При осуществлении личного страхования страховая сумма или способ ее определения устанавливается страховщиком по соглашению со страхователем в договоре страхования.

(в ред. Федерального закона от 23.07.2013 N 234-ФЗ)

(см. текст в предыдущей редакции)

3. Страховая выплата – денежная сумма, которая определена в порядке, установленном федеральным законом и (или) договором страхования, и выплачивается страховщиком страхователю, застрахованному лицу, выгодоприобретателю при наступлении страхового случая.

(в ред. Федерального закона от 23.07.2013 N 234-ФЗ)

(см. текст в предыдущей редакции)

Страховая выплата по договорам страхования производится в валюте Российской Федерации, за исключением случаев, предусмотренных пунктом 4 настоящей статьи, валютным законодательством Российской Федерации и принятыми в соответствии с ним нормативными правовыми актами органов валютного регулирования.

(в ред. Федерального закона от 18.07.2005 N 90-ФЗ)

(см. текст в предыдущей редакции)

Страховщики не вправе отказать в страховой выплате по основаниям, не предусмотренным федеральным законом или договором страхования.

(абзац введен Федеральным законом от 23.07.2013 N 234-ФЗ)

4. Условиями страхования имущества и (или) гражданской ответственности в пределах страховой суммы может предусматриваться замена страховой выплаты предоставлением имущества, аналогичного утраченному имуществу, а в случае повреждения имущества, не повлекшего его утраты, – организацией и (или) оплатой страховщиком в счет страхового возмещения ремонта поврежденного имущества.

(в ред. Федеральных законов от 23.07.2013 N 234-ФЗ, от 01.05.2019 N 88-ФЗ)

(см. текст в предыдущей редакции)

5. В случае утраты, гибели застрахованного имущества страхователь, выгодоприобретатель вправе отказаться от своих прав на него в пользу страховщика в целях получения от него страховой выплаты в размере полной страховой суммы.

(в ред. Федерального закона от 01.05.2019 N 88-ФЗ)

(см. текст в предыдущей редакции)

6. При осуществлении личного страхования страховая выплата (страховая сумма) производится страхователю или лицу, имеющим право на получение страховой выплаты (страховой суммы) по договору страхования, независимо от сумм, причитающихся им по другим договорам страхования, а также по обязательному социальному страхованию, социальному обеспечению и в порядке возмещения вреда. В соответствии с условиями договора страхования страховщик в счет страховой выплаты (страховой суммы) вправе организовать оказание медицинских услуг застрахованному лицу и оплатить медицинские услуги, оказанные застрахованному лицу.

(в ред. Федерального закона от 23.07.2013 N 234-ФЗ)

(см. текст в предыдущей редакции)

При осуществлении страхования жизни страховщик в дополнение к страховой сумме может выплачивать часть инвестиционного дохода страхователю или иному лицу, в пользу которого заключен договор страхования жизни.

(в ред. Федерального закона от 23.07.2013 N 234-ФЗ)

(см. текст в предыдущей редакции)

Размер инвестиционного дохода, подлежащего распределению между договорами страхования жизни, предусматривающими участие страхователей или иных лиц, в пользу которых заключен договор страхования жизни, в инвестиционном доходе страховщика, определяется страховщиком. Порядок расчета указанного дохода и методика его распределения между договорами страхования жизни устанавливаются объединением страховщиков. Страхователь или иное лицо, в пользу которого заключен договор страхования жизни, вправе обратиться к страховщику за разъяснением порядка расчета причитающегося ему инвестиционного дохода.

(абзац введен Федеральным законом от 23.07.2013 N 234-ФЗ)

7. При расторжении договора страхования жизни, предусматривающего дожитие застрахованного лица до определенного возраста или срока либо наступления иного события, страхователю возвращается сумма в пределах сформированного в установленном порядке страхового резерва на день прекращения договора страхования (выкупная сумма).

КонсультантПлюс: примечание.

С 15.07.2023 в п. 8 ст. 10 вносятся изменения (ФЗ от 14.07.2022 N 327-ФЗ). См. будущую редакцию.

8. Организации и индивидуальные предприниматели обязаны предоставлять страховщикам по их запросам документы и заключения, связанные с наступлением страхового случая и необходимые для решения вопроса о страховой выплате, в соответствии с законодательством Российской Федерации.

9. Франшиза – часть убытков, которая определена федеральным законом и (или) договором страхования, не подлежит возмещению страховщиком страхователю или иному лицу, интерес которого застрахован в соответствии с условиями договора страхования, и устанавливается в виде определенного процента от страховой суммы или в фиксированном размере.

В соответствии с условиями страхования франшиза может быть условной (страховщик освобождается от возмещения убытка, если его размер не превышает размер франшизы, однако возмещает его полностью в случае, если размер убытка превышает размер франшизы) и безусловной (размер страховой выплаты определяется как разница между размером убытка и размером франшизы).

Договором страхования могут быть предусмотрены иные виды франшизы.

(п. 9 введен Федеральным законом от 23.07.2013 N 234-ФЗ)