Открыть эту статью в PDF

Определение PI

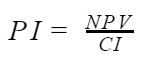

Индекс доходности (profitability index, PI) — показатель отношения дисконтированных денежных потоков от инвестиций к сумме инвестиций. Его также называют индекс рентабельности или прибыльности. Формула PI имеет следующий вид:

где:

CFt — денежные потоки за период t

d — ставка дисконтирования

I — начальные инвестиции

В этом варианте записи формулы предполагается, что денежные потоки CF не включают начальные инвестиции. Можно записать формулу PI и в другой форме:

В данном случае NPV —текущая приведенная стоимость всех денежных потоков проекта или иной инвестиции, включая и начальные вложения I.

Инвестиционный проект считается привлекательным, если PI ≥ 1.

Пример расчета PI

Предположим, что инвестиционный проект требует начальных вложений в размере 1000 руб., и после этого в течение четырех лет приносит чистый денежный поток по 400 руб. в год. Ставка дисконтирования для него установлена на уровне 10%.

Расчет индекса доходности будет выглядеть следующим образом:

Из этого расчета видно, что проект является привлекательным и вложение средств в этот проект увеличит их стоимость в 1,27 раза.

Сравнение PI и NPV

Показатели PI и NPV выполняют похожую роль в оценке инвестиционных проектов. Оба этих показателя сравнивают начальные инвестиции с дисконтированными будущими денежными потоками.

Из второго варианта записи формулы PI можно легко увидеть, что PI будет больше 1 только тогда, когда NPV > 0, то есть во всех проектах, которые могут быть признаны привлекательными на основании значения NPV (которое должно быть больше или равно нулю) значение PI будет больше 1, что также будет означать привлекательность проекта.

Однако у показателей NPV и PI есть два важных отличия:

- NPV показывает абсолютную величину экономической прибыли. Если мы знаем, что проект имеет NPV=268, значит он обеспечил требуемую доходность вложений и сверх того зарабатывает 268 рублей. Но насколько это много? Если инвестиции составили 100 000, то сумма избыточного дохода ничтожно мала, если 1000, то прирост заметный. А вот PI показывает доход по отношению к исходным инвестициям, что может быть полезнее для принятия решения.

- NPV дисконтирует все денежные потоки проекта без попытки разделить их на инвестиции и текущие потоки, в то время как PI предполагает, что начальные инвестиции существуют у нас отдельно, одной суммой, в начале проекта. Но это не всегда так. Инвестиции могут быть растянуты на несколько лет, они могут пересекаться с текущей деятельностью, а иногда просто сложно сказать, относить ли какую-то выплату к инвестициям или к текущим затратам. Такие факторы создают неопределенность в формуле PI, и с этой точки зрения NPV намного удобнее.

Сравнение PI и IRR

Показатель IRR демонстрирует доходность инвестиционного проекта в виде процентов, вычисляемых на вложенные средства. В этом смысле он похож на PI, но дальше в них обнаруживаются серьезные различия:

- PI учитывает требуемую доходность капитала, отраженную в ставке дисконтирования, и только после этого рассчитывает дополнительный прирост стоимости. IRR содержит полную доходность инвестиций.

- В приросте стоимости, рассчитанном на основе PI, фактор времени учтен только в части применения дисконтирования. Если PI одного проекта равен 1,2, а другого — 1,3, мы не можем сказать, какой из них прибыльнее. Если окажется, что первый проект длится 2 года, а второй — 6 лет, то наиболее прибыльным окажется проект, у которого PI меньше. IRR показывает доходность в виде годовых процентов.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Спасибо, Вы зарегистрированы

на семинар «Альт-Инвест»!

Наш менеджер свяжется с Вами в ближайшее время.

Спасибо, Ваша заявка принята!

Мы отправили Вам письмо для проверки контактной информации на адрес info@alt-invest.ru.

Подтвердите, пожалуйста, свой адрес, и заявка будет направлена консультанту. После этого мы свяжемся с Вами для уточнения наиболее удобного времени и формата презентации.

Спасибо, Вы почти подписаны на новостную рассылку «Альт-Инвест»!

Мы отправили Вам письмо для подтверждения вашего e-mail на адрес info@alt-invest.ru.

Теперь проверьте почту.

Спасибо за интерес к нашим программам!

Мы отправили Вам письмо, где сказано как получить демо-версию, на адрес info@alt-invest.ru.

Теперь проверьте свою почту.

Как рассчитать индекс рентабельности инвестиций (PI)

#

Инвестиции

Формулы и примеры

Индекс прибыльности – индикатор, экономический смысл которого выражает заинтересованность инвестора в проекте. Чем больше можно заработать, тем выше ПИ (PI).

-

Что такое индекс рентабельности инвестиций (PI)

-

Как рассчитать индекс доходности

-

Анализ PI-индекса

-

Дисконтированный индекс доходности (DPI)

-

Краткие выводы

Финансирование коммерческих проектов всегда сопряжено с рисками. Опасения вызывает достоверность прогнозирования по извлечению чистой прибыли. Даже самая тщательная оценка бизнес-плана основана на предположениях. Трудно предвидеть объемы продаж, а от них зависит соотношение получаемых доходов и сделанных вложений.

Несмотря на сложности, развитие бизнеса невозможно без взвешенного подхода к делу. Следовательно, предварительный анализ нужен, и одним из его критериев служит индекс рентабельности инвестиций. Статья рассказывает о том, как его рассчитать.

Что такое индекс рентабельности инвестиций (PI)

Понятия рентабельности, прибыльности и доходности в экономике означают степень эффективности работы вложенных средств. Эти показатели близки по смыслу физическому коэффициенту полезного действия.

В общем виде оценка доходности затрат производится по их результативности. Коэффициент рентабельности характеризует отношение суммы входящих денежных потоков к величине капитала, израсходованного на их получение. Он легко определяется «задним числом», методом деления одного показателя на другой.

Задача усложняется, если планируется финансирование инвестиционного проекта с трудно-прогнозируемым экономическим эффектом.

Индекс прибыльности (PI – аббревиатура английского термина Profitability Index) определяется как результат отношения сумм дисконтированного дохода и вложенного капитала. Иными словами, индекс показывает, сколько копеек приносит каждый рубль, потраченный на реализацию проекта. Особого пояснения требует слово «дисконтированный». В контексте, термин означает перерасчет прибыли с учетом фактора времени.

В течение срока реализации проекта деньги успевают обесцениться за счет инфляции. Средства, размещенные на банковском депозите, обеспечивают пассивную прибыль по годовой ставке с минимальным риском и без всяких хлопот. По этой причине о доходности инвестиций финансист судит по возможным последствиям размещения тех же средств, но в другие объекты. При этом, он оценивает сопутствующие факторы:

- риски,

- оборачиваемость капитала,

- ликвидность приобретаемых активов,

- перспективность проекта.

Немалую роль играет опыт проведения аналогичных операций.

В конечном счете формируется решение, основанное на относительной доходности, то есть на соотношении предполагаемой прибыли с некими базовыми значениями.

Чем выше индекс рентабельности проекта, тем привлекательней бизнес, нуждающийся в финансировании. Обычной ситуацией считается наличие альтернативных предложений. При выборе лучшего варианта для вложений требуется сравнение нескольких инвестиционных проектов.

Необходим единый подход, позволяющий не допустить ошибку. Важна бывает и интуиция, присущая наиболее прозорливым бизнесменом, но без объективной оценки не обойтись. Критерием принятия оптимального решения выступает коэффициент доходности инвестиций, рассчитанный для каждого объекта вложения.

Как рассчитать индекс доходности

Метод определения рентабельности инвестиции (PI) проекта вкратце описан выше. Посчитать этот показатель можно по формуле:

Где:

- PI – индекс доходности инвестиций;

- NPV – сумма чистого дисконтированного дохода (с учетом ставки налога на прибыль);

- CI – величина вложенного капитала.

Как видно из математического выражения, индекс представляет безразмерный коэффициент: числитель и знаменатель — оба выражены в денежных единицах, которые взаимно сокращаются.

В некоторых случаях для удобства и наглядности PI измеряется в процентах. Для этого значение следует умножить на 100%.

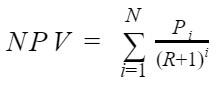

Чтобы дисконтировать (привести к актуальным условиям) доход, следует воспользоваться еще одной формулой:

Где:

- NPV – сумма чистого дисконтированного дохода;

- i – номер периода реализации проекта (года или месяца);

- N – общая продолжительность реализации проекта (в годах или месяцах);

- Pi – сумма прибыли за отдельный период под номером i, называемая входящим отдельным денежным потоком;

- R – дисконтная ставка.

Значение R устанавливается инвестором и является его внутренней нормой. В некоторых случаях оно равно ставке рефинансирования Центрального банка РФ, но чаще превышает ее. Дело в том, что у крупного предпринимателя есть альтернативные варианты вложений, обеспечивающие ему определенную отдачу. Отвлекая средства на менее рентабельные направления, бизнесмен несет потери.

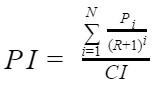

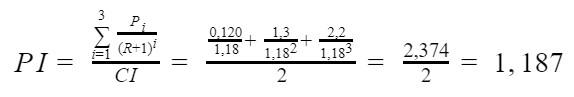

После простой подстановки, формула PI приобретает окончательный вид:

Теперь можно рассмотреть пример расчета.

Исходные данные:

- Сумма инвестиций в проект CI – 2 млн руб.

- Продолжительность реализации проекта N – 3 года.

- Прибыль за первый год – 120 тыс. руб.

- Прибыль за второй год – 1,3 млн руб.

- Прибыль за третий год – 2,2 млн руб.

- Дисконтная ставка – 18%.

После подстановки значений получается результат:

Из полученной итоговой суммы дисконтированного дохода (в числителе формулы) можно сделать вывод о том, что она больше вложенного капитала, а значение PI указывает, во сколько раз.

Очевидно, что за трехлетний период времени инвестору вернутся деньги, превышающие сумму вложений на 18,7%.

Анализ PI-индекса

Индекс прибыльности – индикатор, экономический смысл которого выражает заинтересованность инвестора в проекте. Чем больше можно заработать, тем выше ПИ (PI). NPV, то есть дисконтированный суммарный денежный поток наглядно показывает, сколько средств получит финансист за один оборот капитала. Таким образом, анализ дает двойные итоги: абсолютный и относительный.

Рассчитанный индекс доходности инвестиций прост в оценке. Если сравнивать его с единицей, возможны три варианта:

- PI > 1. Проект заслуживает внимания и подробного анализа на предмет выявления возможных ошибок. Необходимо перепроверить все исходные данные. Бывает, что влияющие на успех факторы дают погрешности в вычислениях. Если расчеты подтверждаются, инвестиция целесообразна.

- PI = 1. По критерию NPV наблюдается стопроцентная самоокупаемость без прибыли. В некоторых деловых кругах такой результат называют «бульоном с варенных яиц». Если модификация бизнес-проекта не позволяет выжать из него более высокую рентабельность, от финансирования лучше отказаться.

- PI < 1. У каждого финансиста свое нормативное значение индекса прибыльности, но если расчет дает результат меньше единицы, это означает одно – убыточность деятельности. Денежный поток, инициируемый инвестициями, настолько скуден, что не покрывает вложений.

По своей сути PI – норма прибыли инвестора плюс единица. Для его расчета целесообразно использовать программу EXEL или онлайн-калькулятор.

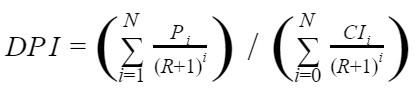

Дисконтированный индекс доходности (DPI)

Индекс прибыльности инвестиций PI, рассмотренный выше, предусматривает единовременность вложения, то есть финансирование единым траншем в первый период сразу всей суммы. В реальной жизни такая ситуация встречается редко.

Обычно, имеет место поэтапное предоставление средств для данного проекта. Именно по этой причине возникает необходимость в расчете дисконтированных затрат. Усложнение задачи влечет изменение формулы:

Где:

- DPI – дисконтированный индекс доходности;

- i – номер периода реализации проекта (года или месяца);

- N – продолжительность реализации проекта в (годах или месяцах);

- Pi – сумма прибыли за отдельный период под номером i, называемая также входящим денежным потоком;

- R – дисконтная ставка;

- CI – величина вложенного капитала.

Из формулы видно, что числитель не претерпел изменений – его приведение к актуальным условиям заложено в исходной формуле. В знаменателе дисконтируются вложенные средства. Это означает учет продолжительности отвлечения денег.

DPI позволяет рассматривать эффективность инвестирования с двух сторон. Можно установить барьерное значение ставки, ниже которой значение не должно опускаться, либо оперировать сроком окупаемости, равным предельному сроку реализации.

Максимальная продолжительность N вычисляется, исходя из равенства DPI единице, математическим или графическим методом.

Применение показателя дисконтированного индекса доходности, в ряде случаев затруднено из-за сложностей, возникающих при прогнозировании важнейших параметров формулы:

- Сумм входящих финансовых потоков. Никто не способен достоверно предсказать коммерческий успех проекта. Ему могут препятствовать недостаточные объемы сбыта, микроэкономические факторы, изменения законодательства и налоговой политики, сезонность продаж, внезапный рост цен на сырье и т. д.

- Уровня допустимой нормы дисконта. Она зависит от ставки рефинансирования ЦБ и появления альтернативных объектов, более привлекательных для инвестирования.

Для удобства сравнения методов будут использованы исходные данные ранее рассмотренного примера, дополненные графиком инвестиционных траншей:

- Сумма инвестиций в проект CI – 2 млн руб.

- Период реализации проекта N – 3 года.

- Прибыль за первый год – 120 тыс. руб.

- Прибыль за второй год – 1,3 млн руб.

- Прибыль за третий год – 2,2 млн руб.

- Дисконтная ставка – 18%.

- Сумма инвестиций за первый год – 1 млн руб.

- Сумма инвестиций за второй год – 600 тыс. руб.

- Сумма инвестиций за третий год – 400 тыс. руб.

Результаты расчетов и сравнение PI c DPI, подтверждают, что поэтапное выделение траншей выгоднее для инвестора, чем единоразовая выплата всей суммы.

Следует также отметить, что расчет DPI по отдельным i-периодам может давать отрицательные значения. В начале, суммы вложенных средств, как правило, значительно превышают получаемые доходы. Это объясняется необходимостью закупки дорогостоящего оборудования, затратами на коммерческое продвижение, обучение персонала и прочими неизбежными издержками.

Ближе к завершению процесса инвестирования ситуация меняется на противоположную: финансирование снижается, а прибыли извлекается больше. DPI демонстрирует итоговый экономический эффект.

Краткие выводы

Расчет показателей PI и DPI дает основание для принятия или отклонения решения о финансировании проектов.

Особую важность индекс доходности инвестиций приобретает при сравнении объектов, близких по характеристикам и срокам реализации.

Методики определения прибыльности вложений просты по форме, но имеют сложности, связанные с точностью прогнозов, влияющих на экономическую эффективность.

#

Инвестиции

#

Инвестиции

На чтение 6 мин Просмотров 314к.

Рассмотрим такой важный инвестиционный показатель как индекс доходности, данный показатель используется для оценки эффективности инвестиций, бизнес-планов компаний, инвестиционных и инновационных проектов.

Индекс доходности (англ. PI, DPI, Present value index, Profitability Index, benefit cost ratio) – показатель эффективности инвестиции, представляющий собой отношение дисконтированных доходов к размеру инвестиционного капитала. Другие синонимы индекса доходности, которые несут аналогичный экономический смысл: индекс прибыльности и индекс рентабельности.

Содержание

- Инфографика: Индекс доходности (рентабельности) инвестиций

- Индекс доходности инвестиции. Формула расчета

- Дисконтированный индекс доходности инвестиций. Формула расчета

- Сложности оценки индекса доходности на практике

- Что показывает индекс доходности?

- Мастер-класс: «Как рассчитать индекс доходности для бизнес плана»

- Оценка индекса доходности инвестиции в Excel

- Как произвести экспресс-оценку любого бизнес плана?

- Преимущества и недостатки индекса доходности инвестиционного проекта

Инфографика: Индекс доходности (рентабельности) инвестиций

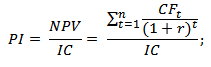

Индекс доходности инвестиции. Формула расчета

где:

PI (Profitability Index) – индекс доходности инвестиционного проекта;

NPV (Net Present Value) – чистый дисконтированный доход;

n – срок реализации (в годах, месяцах);

r – ставка дисконтирования (%);

CF (Cash Flow) – денежный поток;

IC (Invest Capital) – первоначальный затраченный инвестиционный капитал.

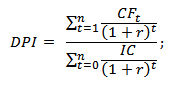

Дисконтированный индекс доходности инвестиций. Формула расчета

Существует модификация формулы индекса доходности инвестиционного проекта, которая позволяет учесть не единовременные затраты (вложения) в первом периоде времени, а вложения в течение всего срока реализации проекта. Для этого все последующие инвестиционные затраты дисконтируются. В результате формула будет иметь следующий вид:

где:

где:

DPI (Discounted Profitability Index) –дисконтированный индекс доходности; NPV – чистый дисконтированный доход; n – срок реализации (в годах, месяцах); r – ставка дисконтирования (%) инвестиции; IC – первоначальный затраченный инвестиционный капитал.

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Сложности оценки индекса доходности на практике

Основная сложность расчета индекса доходности или дисконтированного индекса доходности заключается в оценке размера будущих денежных поступлений и нормы дисконта (ставки дисконтирования).

На устойчивость будущих денежных потоков оказывают влияние множество макро-, микроэкономических факторов: сезонность спроса и предложения, процентные ставки ЦБ РФ, стоимость сырья и материалов, объем продаж и т.д. В настоящее время на размер будущих денежных потоков ключевое значение оказывает уровень продаж, на который влияет маркетинговая стратегия фирмы.

Существует множество различных подходов оценки ставки дисконтирования. Сама по себе ставка дисконтирования отражает временную стоимость денег и позволяет привести будущие денежные платежи к настоящему времени. Так если проект финансируется только на основе собственных средств, то за ставку дисконтирования принимают доходности по альтернативным инвестициям, которая может быть рассчитана как доходность по банковскому вкладу, доходность ценных бумаг (CAPM), доходность от вложения в недвижимость и т.д. При финансировании проекта за счет собственных и заемных средств используют метод WACC. Более подробно методы оценки ставки дисконтирования рассмотрены в статье «Ставка дисконтирования. 10 современных методов расчета».

Что показывает индекс доходности?

Показатель индекс доходности показывает эффективность использования капитала в инвестиционном проекте или бизнес плане. Оценка аналогична как для индекса доходности (PI) так и для дисконтированного индекса доходности (DPI). В таблице ниже приводится оценка инвестиционного проекта в зависимости от значения показателя DPI.

| Значение показателя | Оценка инвестиционного проекта |

| DPI<1 | Инвестиционный проект исключается из дальнейшего рассмотрения |

| DPI=1 | Доходы инвестиционного проекта равны затратам, проект не приносит ни прибыли ни убытков. Необходима его модификация |

| DPI>1 | Инвестиционный проект принимается для дальнейшего инвестиционного анализа |

| DPI1>DPI2 | Уровень эффективности управления капиталом в первом проекте выше, нежели во втором. Первый проект имеет большую инвестиционную привлекательность |

Мастер-класс: «Как рассчитать индекс доходности для бизнес плана»

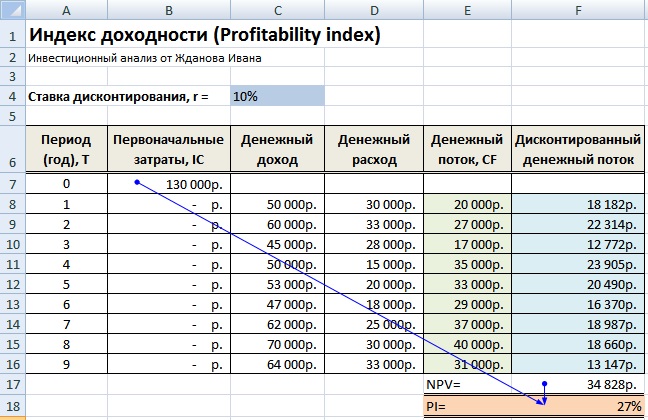

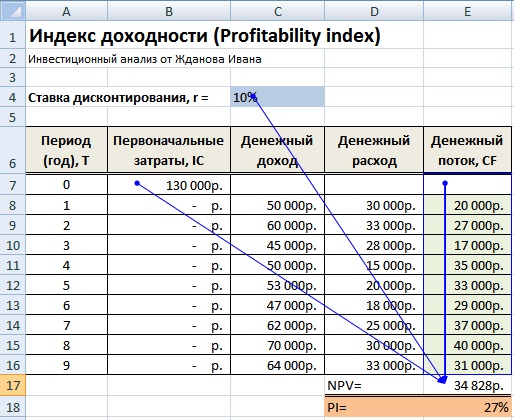

Рассмотрим пример оценки индекса доходности с помощью программы Excel. Для этого необходимо рассчитать две составляющие показателя: чистый дисконтированных доход и чистые дисконтированные затраты (если они присутствовали в течение срока реализации проекта). Рассмотрим два варианта расчета в Excel индекса доходности.

Первый вариант расчета индекса доходности следующий:

- Денежный поток CF (Cash Flow) =C8-D8

- Дисконтированный денежный поток =E8/(1+$C$4)^A8

- Чистый дисконтированный денежный поток (NPV) =СУММ(F8:F16)-B7

- Индекс доходности (PI) =F17/B7

На рисунке ниже показан итоговый результат расчета PI в Excel.

Второй вариант расчета индекса доходности инвестиционного проекта заключается в использовании встроенной финансовой формулы в Excel — ЧПС (чистая приведенная стоимость) для расчета чистого дисконтированного дохода (NPV). В результате формулы расчета будут иметь следующий вид:

- Дисконтированный денежный поток (NPV) =ЧПС(C4;E7:E16)-B7

- Индекс прибыльности (PI) =E17/B7

Как видно, расчет по двум методам привел к аналогичным результатам.

Как произвести экспресс-оценку любого бизнес плана?

Все бизнес-планы включают в себя финансовый план, который оценивают с помощью инвестиционных показателей эффективность вложения для инвестора. Финансовый план и его показатели являются самыми значимыми для принятия решения о финансировании проекта. Чтобы быстро оценить любой бизнес-проект на уровень инвестиционной привлекательности следует рассмотреть четыре показателя: чистый дисконтированный доход, внутренняя норма прибыли, индекс доходности и дисконтированный период окупаемости. Если выполняются условия по данным показателям, то инвестиционный проект может быть уже более детально проанализирован на характер и природу получения денежных потоков, систему менеджмента, маркетинга и продаж.

|

Показатели экспресс оценки |

Значения показателей |

| Чистый дисконтированный доход (NPV) |

NPV>0 |

| Внутреннюю норму прибыли (IRR) |

IRR>WACC |

| Дисконтированный индекс доходности (DPI) |

DPI >1 |

| Дисконтированный период окупаемости (DPP) |

DPP →0 |

Индекс доходности входит в четыре основных показателя, которые оценивает любой инвестор при вложении в проект. Помимо данных показателей существуют другие коэффициенты оценки эффективности инвестиций, которые более подробно рассмотрены в статье: «6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI» .

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Преимущества и недостатки индекса доходности инвестиционного проекта

Преимущества индекса доходности следующие:

- Возможность сравнительного анализа инвестиционных проектов различных по масштабу.

- Использование ставки дисконтирования для учета различных трудноформализуемых факторов риска проекта.

К недостаткам индекса доходности можно отнести:

- Прогнозирование будущих денежных потоков в инвестиционном проекте.

- Сложность точной оценки ставки дисконтирования для различных проектов.

- Сложность оценки влияния нематериальных факторов на будущие денежные потоки проекта.

Резюме

В современной экономике возрастает роль оценки инвестиционных проектов, которые становятся драйверами для увеличения будущей стоимости компаний и получения дополнительной прибыли. В данной статье мы рассмотрели показатель индекс прибыльности, который является фундаментальным в системе выбора инвестиционного проекта. Так же на примере разобрали, как использовать Excel для быстрого расчета данного показателя для проекта или бизнес-плана.

Автор: к.э.н. Жданов Иван Юрьевич

Важнейшим показателем эффективности произведенных вложений в различные предприятия и инновационные проекты является индекс доходности или, как его еще называют, индекс прибыльности/рентабельности, который показывает окупаемость инвестиций. Сущность показателя состоит в оценке целесообразности инвестирования владельцем капитала средств в тот или иной проект. Различают две разновидности этого показателя: дисконтированный (DPI), т.е. привязанный ко времени, и инвестиционный (PI), без временной привязки.

Инвестиционный индекс доходности

В экономическом смысле оценка прибыльности работающих компаний и бизнес-проектов в будущей перспективе одинакова. При этом, в первой ситуации рассчитывается реальная величина, а во второй – предполагается обоснованный уровень рентабельности после осуществления инвестиций. Ценность этого показателя в независимости расчета от таких факторов, как размер вложений, стоимость проекта или периода инвестирования, вида деятельности и др. Т.е. процент прибыли будет пропорционален сумме вложенных средств.

В обобщенном варианте формула индекса доходности представляет собой отношение дисконтированной суммарной стоимости прогнозируемых поступлений (чистого денежного потока от вложенных инвестиций) к стоимости всего проекта (объема вложений) – основных показателей индекса доходности предприятия:

PI = N / I, где PI – индекс прибыльности, дисконтируемая (приведенная) суммарная стоимость поступлений, размер инвестиций. Это выражение весьма упрощенно и допускает наличие только одного инвестора, одного вложения им средств и получения всей прибыли. Например, инвестор на основе представленного бизнес-плана сделал расчет доходности проекта: при вложении 2 000 000 руб., по прошествии года он должен получить прибыль в сумме 2 100 000 руб. Инвестиционный индекс доходности составил 1,05 (2 100 000 / 2 000 000).

Анализ индекса доходности

Показатель индекса прибыльности может иметь несколько значений:

Если он больше 1, то считается, что проект (реальный или потенциальный) достаточно эффективен.

Если он равен 1, то проект нейтрален, и в этой ситуации инвестиционная компания решает направить средства на его реализацию (возможно, что это даст ей другие выгоды, например, повысит статус или предоставит возможность приобретения определенных льгот).

Если он меньше единицы, то риски возможного убытка очевидны.

В нашем примере индекс PI = 1,05, что говорит о перспективе получения прибыли за год в размере 5% от вложенных средств. На первый взгляд это неплохой результат, но заглянем дальше – вспомним о дисконтированной стоимости поступлений.

Расшифруем термин «дисконтированная суммарная стоимость прогнозируемых поступлений». Для того чтобы профинансировать тот или иной проект, инвестору придется изъять из оборота сумму, приносящую ему определенный доход, поскольку свободных денег в бизнесе, в основном, не бывает. И, чтобы ему было выгодно вложить средства, индекс доходности по новому проекту должен превышать прежний, иначе отсутствует целесообразность инвестирования.

Дисконтирование – это приведение получаемых от инвестирования денег в соответствие с актуальной ситуацией. Например, если средства на находятся на депозите со ставкой 10% годовых, то изымать их и вкладывать в проект с прогнозируемой пятипроцентной прибылью невыгодно.

Дисконтированный индекс доходности: формула расчета

На практике финансирование носит не одноразовый, а поэтапный, развернутый во времени, характер, поскольку, как правило, отсутствует необходимость перечисления сразу всей суммы для реализации проекта. Средства инвестируют траншами по мере освоения капитала. При долговременном характере поступлений дохода от инвестирования показатель N рассчитывают по формуле:

где k – число полученных инвестором выплат,

Т – продолжительность инвестиций в годах,

Fk – денежный поток от инвестиций за год,

r – норма дисконтирования, которая зачастую равна банковскому коэффициенту дисконтирования (размеру процентов по депозиту).

Дисконтированию подвергается не только числитель (N), но и знаменатель первоначальной формулы (I), если транши перечисляются несколько раз.

где Ik — сумма инвестиций в каждом году.

Рассчитав каждое значение в отдельности, несложно определить индекс доходности инвестиций PI. Рассмотрим пример такого расчета.

Пример

Компания рассматривает возможность инвестирования нового бизнес-проекта. Необходимо рассчитать прогнозируемую прибыльность на 4 года от единовременного финансирования в сумме 800 000 руб. Аналитиками обосновано ежегодное поступление 300 000 руб. чистого дохода. В качестве ставки дисконтирования используется 10%.

Поскольку инвестиция разовая, то расчет индекса доходности будет следующим:

PI = ((300 000 / (1+ 0,1)1 + (300 000 / (1 + 0,1)2 + (300 000 / (1 + 0,1)3 + (300 000 / (1 + 0,1)4 ) / 800 000 = 1,189

Если же компания примет решение провести два транша по 400000 руб. в первый и второй год, то расчет изменится (корректируется знаменатель):

PI = ((300 000 / (1+ 0,1)1 + (300 000 / (1 + 0,1)2 + (300 000 / (1 + 0,1)3 + (300 000 / (1 + 0,1)4 ) / ((400 000 / (1+0,1)1 + (400 000 / (1 + 0,1)2) = 1,31

В обоих случаях целесообразность вложений подтверждается – индекс прибыльности больше 1. Увеличение индекса во второй ситуации обусловлено временным разрывом между вложениями, приведением сумм инвестиций к актуальным на конец периода инвестирования, а также тем, что деньги второго транша еще год оставались в компании, «работая» на владельца капитала.

Специализация: все виды систем налогообложения, бухотчетность, МСФО

Эксперт в сфере права, бухучета, финансов и налогообложения. Общий стаж профессиональной деятельности с 2007 года. За это время успешно работала на должностях налогового консультанта, заместителя главного бухгалтера, главного бухгалтера, финансового директора. Автор множества публикаций по практическому применению бухгалтерского, налогового и трудового законодательства для различных профессиональных электронных СМИ. С отличием окончила факультет управления и психологии Кубанского государственного университета и Адыгейский государственный университет по специальности «Бухгалтерский учет и аудит».

На чтение 6 мин Просмотров 1к.

Обновлено 06.01.2023

Содержание

- Индекс доходности это

- Как найти индекс доходности

- Pi формула

- Расчет PI в Excel

- Пример расчет pi показателя

- Норма доходности дисконтированных затрат

- Сравнение npv, irr, pi

В этой статье мы поговорим о методах оценки эффективности инвестиционных проектов — индекс доходности. Это полезно если есть несколько проектов и надо выбрать один из них. Рассказываем, как это сделать при помощи PI индекса.

Индекс доходности это

Доходность или рентабельность служат для контроля и анализа финансовой деятельности компании.

Но начнём мы не с него, а с другого слова, не менее загадочного — эффективность. Мы часто используем это слово в жизни: эффективный менеджер, эффективный руководитель, эффективный продавец и т.д. Но что же понимается под всеми этими словосочетаниями?

Давайте представим такую ситуацию: вам надо убрать огромный камень с места будущего строительства. Для этого вы наняли бригаду специалистов. Они убрали камень за неделю.

Какая это работа? Эффективная? Невозможно ответить, потому что надо сравнить с чем-то.

Другая бригада специалистов привезла экскаватор и убрала этот камень всего за 4 часа. Вдобавок к этому распилила его на части и увезла далеко от места стройки.

А теперь можете сравнить? Чья работа эффективнее? Ну конечно же второй бригады.

Таким образом эффективность — это достижение максимального результата с минимальными усилиями.

К усилиям мы здесь относим — материальные, моральные, физические и временные затраты. Каждый из этих ресурсов очень важен. Поэтому мы делаем вывод:

Эффективность имеет смысл только в приложении к чему-либо: к труду, к скорости, к материалам и так далее.

Рентабельность — это такой же показатель эффективности, но в деньгах. Поэтому рентабельность также не имеет никакого смысла без приложения к чему-либо.

PI можно использовать для грейдирования разных проектов. С помощью ПИ инвесторы могут количественно оценить стоимость в каждой инвестиционной единицы.

Рентабельность собственного капитала (ROE) – что показывает, как повысить

Как найти индекс доходности

В литературе индекс доходности чаше всего обозначается аббревиатурой PI (от анг. profitability index). Индекс рентабельности представляет собой соотношение между затратами и выгодой конкретного проекта. Чтобы его определить нужно текущую стоимость ожидаемых денежных потоков разделить на первоначальную сумму, вложенную в проект. Если pi проекта будет хотя бы выше единицы, он считается экономически более привлекательным. Проекты при доходности меньше единицы даже рассматривать для вложения не стоит.

Таким образом, индексом рентабельности называют особый метод оценки эффективности инвестиций. И его применяют по отношению к возможным затратам денежных средств. Если проще, то с помощью этого метода можно определить прибыльность проекта, разделив прогнозируемый приток денег на прогнозируемой отток.

ПИ используется для сравнения финансовой привлекательности проектов. При этом очень важно учитывать, что коэффициент прибыльности не учитывает масштаб проекта. Поэтому, проекты с большими денежными потоками могут привести к более низкому расчёту коэффициента рентабельности, потому что их норма прибыли в принципе не может быть высокая.

Если вам нужно рассчитать рентабельность, сразу вспоминайте формулу:

в числителе всегда стоит прибыль, а в знаменателе — то, к чему прилагается эта рентабельность.

К чему мы чаще всего прилагаем это понятие:

1. Рентабельность инвестиций pi = прибыль / инвестицию

2. Рентабельность продаж = прибыль / на объём продаж

3. Рентабельность собственного капитала = прибыль / на размер собственного капитала

Чтобы рассчитать индекс рентабельности, нужно воспользоваться специальной формулой. Мы представим вам самое простое соотношение, которое всё равно позволит рассчитать индекс доходности.

PI = PV прогнозируемых денежных потоков/Требуемые инвестиции

Где:

PV — приведённая стоимость.

Приведенная стоимость прогнозируемых денежных потоков (прибыли) требует проведения дополнительных расчетов, связанных с временной стоимостью денег. Нужно учитывать, что в течение соответствующего периода времени, денежные потоки будут дисконтировать, чтобы будущий приток капитала соответствовал текущему денежному уровню.

Проще говоря, стоимость 100 руб сегодня не равна стоимости 100 руб, полученных через 1 год. Именно поэтому инвестиции в настоящем дают гораздо больше возможностей для заработка благодаря процентам, которые «набегут» со временем.

Требуемые инвестиции — это вложения капитала в проект. Сюда включаются и первоначальные оттоки денежных средств, и все другие затраты, возникающие во время последующей реализации проекта (налоги, затраты на амортизацию и т.п.).

Как оценить эффективность инвестиционных проектов

Расчет PI в Excel

Давайте посмотрим, как можно рассчитать индекс рентабельности в Excel. Допустим, мы рассматриваем проект, который требует первоначальных инвестиций в размере 10.000 рублей, а затем даст нам денежный поток в размере 3 000 рублей, 4 000 рублей, 2 000 рублей, 1 500 рублей и 1 800 рублей в следующие пять лет.

Для расчета индекса рентабельности:

Шаг 1: Предположите, какая будет требуемая норма доходности или стоимость капитала для проекта. Допустим, стоимость капитала у нас составляет 10%.

Шаг 2: Рассчитайте текущую стоимость всех прогнозируемых денежных потоков. Вы можете использовать функцию PV() в Excel для этого.

Шаг 3: Возьмите общую стоимость всех прогнозируемых денежных потоков. В нашем примере сумма равна 9677,87.

Шаг 4: Рассчитайте индекс рентабельности следующим образом:

Индекс прибыльности = 9677,87/10 000 = 0,97

Поскольку индекс рентабельности меньше единицы, этот проект не следует принимать.

| Первоначальные вложения | 10000 | |

| Требуемая норма доходности | 10% | |

| Поток наличных денег в год | PV будущих денежных потоков | |

| 1 | 3000 | 2727.27 |

| 2 | 4000 | 3305.79 |

| 3 | 2000 | 1502.63 |

| 4 | 1500 | 1024.52 |

| 6 | 1800 | 1117.66 |

| Всего | 9677.87 | |

| PI | 0.97 |

Пример расчет pi показателя

Давайте рассмотрим расчёт доходности инвестиций на примере. Вы хотите инвестировать деньги и купили дом с целью сдачи его в аренду. Предположим:

- Дом стоит 100.000 руб.

- Арендный платёж составляет 700 руб. в месяц.

Рассчитаем рентабельность вашей инвестиции.

Ваша прибыль от аренды дома за год составит 700×12 месяцев = 8.400 руб.

Размер инвестиций — 100.000 руб.

Рентабельность инвестиций = (8.400 / 100.000) X 100

В процентах у нас получилось 8,4%

Это означает, что ваша инвестиция будет работать и будет приносить прибыль в размере 8,4% в год.

Это расчетный показатель, и не факт, что это подтвердится в реальности. Но этот расчёт позволяет вам сравнить эту инвестицию в недвижимость с другими вариантами вложений.

Норма доходности дисконтированных затрат

Внутренняя норма доходности (IRR) — это показатель, который используется в финансовом анализе для оценки рентабельности потенциальных инвестиций. IRR — это также индекс дисконтирования. Он приравнивает NPV (чистую приведенную стоимость) всех денежных потоков к нулю при выполнении анализа дисконтированных денежных потоков.

Также окупаемость можно рассчитать, суммировав все дисконтированные денежные потоки, то есть доходы от инвестиций, а потом поделив эту сумму на дисконтированные расходы. В результате у нас получится дисконтированный индекс доходности.

Сравнение npv, irr, pi

Индекс рентабельности (PI) и чистая приведенная стоимость (NPV) — это два тесно связанных показателя.

| Если коэффициент PI > 1, то NPV будет положительным. Если коэффициент PI <1, то NPV будет отрицательным. |

|---|

Основное различие между ними заключается в том, что индекс рентабельности отражает «относительную» меру стоимости, тогда как чистая приведенная стоимость (NPV) представляет собой «абсолютную» меру стоимости.

С учетом сказанного, для целей представления преимуществ проекта или капитальных вложений в расчете на доллар первоначальных инвестиций индекс прибыльности является более практичным, поскольку он стандартизирован.

Таким образом, показатель PI можно использовать для сравнения различных проектов. Напротив, сравнение NPV между проектами не всегда является функциональным (т. е. нестандартизированным показателем).

IRR является единым для инвестиций различных типов и, как таковой, может использоваться для ранжирования нескольких потенциальных инвестиций или проектов на относительно равной основе. В целом, при сравнении вариантов вложения инвестиций со схожими характеристиками, считаться лучшими будут те, у которых самый высокий IRR.

Jetlend — обзор на платформу для инвестирования