Что такое фондовые индексы и зачем они нужны

Время на прочтение

9 мин

Количество просмотров 138K

Каждый хотя бы раз в своей жизни сталкивался с понятием биржевых индексов или, как минимум, слышал о том, что «индексы РТС и ММВБ обновили максимум с апреля». Но что же скрывается за данным понятием, и зачем вообще нужны фондовые индексы? Сегодня мы подробнее рассмотрим этот вопрос.

Что такое индекс

Биржевой индекс — это показатель изменения цен определенной группы ценных бумаг. Можно представить биржевой индекс как «корзину» из акций, объединенных по какому-либо признаку.

Самое главное, при изучении индекса, это то, из каких акций или облигаций он сформирован. Именно набор ценных бумаг, входящих в список, на основе которого рассчитывается индекс, определяет то, какую информацию можно получить, наблюдая за динамикой этого индекса.

Зачем нужны индексы

В общем случае, главная цель составления фондового индекса заключается в создании показателя, с помощью которого инвесторы могли бы характеризовать общее направление и «скорость» движения биржевых котировок компаний определенной отрасли.

Изучение динамики индексов помогает участникам биржевых торгов понимать влияние на котировки тех или иных событий — если происходит, к примеру, рост цен на нефть, то, логично ожидать роста котировок всех нефтяных компаний. Однако, акции разных компаний растут с разной скоростью (а какие-то могут и вообще не расти) — индекс помогает понять общий тренд движения сегмента рынка без необходимости оценки положения множества разрозненных компаний.

Сравнение индексов между собой дает понимание как на рынке торгуются разные сектора экономики в сравнении друг с другом.

Немного истории

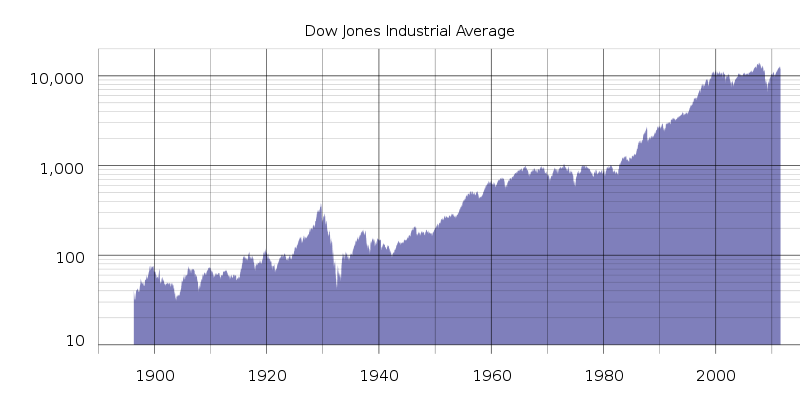

Первым широко распространенным индексом стал индекс, созданный Чарльзом Доу в 1884 году. Его расчет велся по котировкам 11 самых крупных (и с крупнейшим оборотом акций на бирже) на тот момент транспортных компаний США — индекс так и назывался Dow Jones Transportation Average. В 1896 году появился индекс, который сегодня известен, как Dow Jones Industrial Average, который объединил основные промышленные компании Америки.

Слово «промышленный» (Industrial) в сегодняшних реалиях является не более чем данью традиции, поскольку в сам индикатор уже давно входят компании, не относящиеся напрямую к данной отрасли.

Другой знаменитый индекс — S&P 500 ведет свою историю от первого индекса Standard & Poor’s, который был представлен в 1923 году. В своем нынешнем виде S&P 500 начал жизнь в марте 1957 года — к тому времени технологии позволяли производить расчет индекса в режиме реального времени.

Классификация индексов

Существует множество фондовых индексов, которые созданы для решения конкретных задач. Эти инструменты классифицируются по различным признакам — по методу расчета (взвешивание компонент), семействам и по автору. Рассмотрим каждый тип индексов по порядку.

Методы расчета индексов

Одним из старейших способов расчета индексов является метод среднего арифметического. Несмотря на то, что первоначально знаменитый промышленный индекс Dow Jones Industrial Average рассчитывался именно как среднее взвешенное цен акций, входящих в его список на определенный момент времени, данный способ не очень эффективен, ввиду того, что число акций, выпускаемых компаниями могут отличаться на порядки — одна компания может выпустить миллион акций, а другая — несколько десятков тысяч. Естественно, это не позволит получить сколько-нибудь репрезентативное значение самого индекса.

Делитель для вычисления среднего афифметического первоначально равнялся 11 — числу входивших в индекс акций. Сейчас для расчёта применяют масштабируемое среднее — сумма цен делится на делитель, который изменяется каждый раз, когда входящие в индекс акции подвергаются дроблению или объединению. Это позволяет даже при изменениях в структуре входящих в индекс акций, сохранить возможность их сопоставления.

При всем этом промышленный индекс Доу Джонса по-прежнему сохраняет характер расчета простой средней арифметической — это вытекает из его названия (Industrial Average — промышленная средняя). У подобного метода есть плюсы, главными из которых являются простота расчета и скорость реакции на сильные колебания цен акций, которые случаются, к примеру, во время кризисов на фондовом рынке.

Минусом же является отсутствие весов. Наибольшее влияние на индекс оказывают самые дорогие акции, а изменение цен самых дешевых почти не отражается на его значении. При этом цена самих акций не влияет напрямую на капитализацию компании — у компании, одна акция которой стоит дорого, капитализация может быть меньше, чем у эмитента более дешевой акций (а доходность самих акций может быть даже ниже). По аналогичной схеме рассчитываются индексы семейства Американской фондовой биржи AMEX, а также японский индекс Nikkei 225 Stock Average (публикуется с 1949 года, объединяет 225 акций).

Существуют и индексы, рассчитываемые по формуле средней арифметической взвешенной от темпов роста цен акций — например, сводный индекс Value Line Composite Aithmetic Index (объединяет 1700 акций с NYSE и AMEX). Цена каждой акции, входящей в индекс, умножается на коэффициент, соответствующий ее доле в акционерном капитале компании, которая ее выпустила (так называемый «вес»).

Учет темпов роста цен на акции является более эффективным способом расчета, поскольку сводит к нулю влияние разброса цен на одну акцию. Кроме того, при изменении списка акций, на основе которых рассчитывается индекс, его не нужно отдельно корректировать.

Еще одним методом расчета индексом является средняя геометрическая от темпов роста цен акций — к индексам этого типа относится созданный изданием Financial Times индекс FT 30 и Value Line Composite Geometric Index (также объединяет 1700 акций).

Большинство зарубежных и российских фондовых индексов основаны на формуле индекса стоимости — сюда входят индексы семейств NASDAQ, S&P, DAX (Германия), CAC (Франция), индексы РТС и ММВБ.

Купить фьючерсы на российские индексы можно на Московской бирже. Для этого нужно открыть брокерский счет – сделать это можно в режиме онлайн по этой ссылке.

Семейства индексов

Выше мы неоднократно употребляли словосочетание «семейство индексов». Действительно, некоторые составители индексов не ограничиваются одним индексом, а создают целое семейство подобных инструментов.

Одним из самых популярных индикаторов являются индексы, рассчитываемые рейтинговым агентством Standard & Poor’s (S&P). В их число входит главный индекс S&P 500, объединяющий 500 наиболее капитализированных компаний США (80% торгуются на NYSE, 20% — на AMEX). Своим семейством индексов обладает биржа NASDAQ — эти индикаторы учитывают поведение более 4500 американских и зарубежных компаний. В их число входят сводный индекс NASDAQ Composite (объединяет все компании в листинге биржи), NASDAQ National Market (компании из США), а также масса отраслевых индексов.

В Европе заметным семейством индексов являются индикаторы немецкого фондового рынка (DAX 30, Dax Price Index, DAX 100 Sector Indexes и т.п.), французские CAC, отличающиеся по количеству входящих в них акций (40, 80, 120 и т.п.).

На «Московской бирже» также есть семейство индексов — туда входят основные индикаторы ММВБ и РТС, а также индекс голубых фишек, индексы акций второго эшелона и широкого рынка. Помимо этого биржа рассчитывает отраслевые индексы, а также тематические индикаторы: альтернативный индекс «голубых фишек» ММВБ-10, ММВБ-инновации и региональный индекс.

Производители индексов

Еще одним способом классификации индексов является распределение по составителям. Индексы могут быть «агентскими», когда их расчетом занимаются специальные агентства (пример — индексы S&P агентства Standard & Poor’s). Второй вариант — биржевые индексы, созданные, собственно, фондовыми площадками. В США это NASDAQ, а в России два основных биржевых индекса рассчитывались биржами ММВБ и РТС, которые теперь объединились в единую «Московскую биржу».

Помимо этого, составителем индексов может быть и брокерская компания. Например, ITinvest рассчитывает собственные индексы, среди которых есть, к примеру, индексы корреляции (фьючерса на индекс РТС и индекса ММВБ, фьючерса на индекс РТС и индекса S&P 500), которые применяются для торговли фьючерсом на индекс РТС, «склеенные» фьючерсы и другие индикаторы.

Что показывают индексы

Список акций, котировки которых используются для построения индекса, формируется по определенным критериям, в зависимости от цели составления конкретного индекса.

Метод расчета индексов подразумевает включение в них финансовых инструментов, которые обладают сходными характеристиками. В частности, акционерный капитал компаний, чьи акции учитываются в индексе, не должен различаться на порядки.

В целом, считается, что движение котировок акций известных и крупных компаний отражает и динамику торгов более мелких финансовых инструментов из той же отрасли (это важное уточнение). Отраслевые биржевые индексы нужны для того, чтобы создавать гипотезы о динамике движения цен разных компаний одной отрасли, даже не попавших в сам индекс. Соответственно, отраслевые индексы помогают инвесторам оценивать перспективность вложений в компании того или иного сектора экономики в конкретный момент времени.

Примеры отраслевых индексов можно хорошо проиллюстрировать семейством Dow Jones, в которое входят:

- Промышленный индекс DJIA — рассчитывается на основе цен акций 30 крупнейших компаний из ведущих отраслей промышленности США.

- Транспортный индекс DJTA — охватывает акции 20 крупнейших американских транспортных компаний.

- Коммунальный индекс DJUA — акции 15 компаний сферы электро и газоснабжения. занимающихся газо- и электроснабжением.

Существует также составной индекс (DJCA — Dow Jones Composite Average) – показатель, основывающийся на значениях трех предыдущих индексов.

Существуют также специализированные биржи для компаний, объединенных по тому или иному признаку. Например, биржа высокотехнологичных компаний NASDAQ в США.

Часто индексы составляются и по региональному принципу — например, можно составить списки акций компаний, представляющих определенную страну или группы стран (например, Евросоюза или блоков типа БРИК). Аналогично отраслевым индексам, данные индикаторы помогают инвесторам лучше понимать положение дел на рынках конкретных регионов и стран,

Пример регионального индекса — это семейство индексов Morgan Stanley Capital International (знаменитый среди инвесторов MSCI). Страновые индексы MSCI считают по акциям компаний конкретной страны. Существуют и индексы по отдельным рынкам — развитых и формирующихся. Например, MDCI Developed Market Index включает в себя акции компаний из 24 стран, в которых фондовые рынки признаны развитыми, а MSCI Emerging Market Index, соответственно, включает акции компаний 27 стран, которые относят к развивающимся.

Текущие события

В конце прошлой недели во многих деловых СМИ появилась информация о том, что ведущие мировые индексные провайдеры планируют исключить российские компании из собственных индексов. В частности, как сообщали «Ведомости», один из известнейших составителей индексов, компания MSCI, объявила о запуске целого ряда новых индесксов, не включающих Россию. Сделано это для того, чтобы помочь инвесторам избежать вложений в страну, находящуюся под санкциями Евросоюза и США.

Другой крупнейший провайдер — S&P Dow Jones также заявил о том, что проводит консультации на тему возможного исключения российских компаний.

Опрошенные «Ведомостями» эксперты, в основном, считают подобное решение ударом для российской экономики, поскольку в сложившихся условиях инвесторы не будут вкладываться в отечественные компании.

Однако, главный экономист ITinvest Сергей Егишянц убежден, что не все так страшно:

Смысл [подобных санкций] только один — некоторое количество западных инвестиционных фондов вкладывают деньги не в какие-то специально выбранные ими акции, а в некоторый индекс, куда разработчиками загнаны фирмы по определённому признаку (отрасль, география, статус экономики и т.п.) «Покупка» такого индекса означает, по сути, приобретение акций всех входящих в него компаний в той пропорции, которая для них установлена изготовителем индекса. Соответственно, исключение корпораций из него означает, что теперь эти «индексные» фонды больше не покупают акции означенных корпораций, а то и распродают те, что уже были в их владении.

Т.е. для нашего фондового рынка это попросту очередная волна бегства иностранных денег — причём на сей раз чисто спекулятивных (т.е. не участвующих в процессах в реальной экономики): конечно, это неприятно (рынок падает — хотя не сильно, ибо таких денег тут уже не так и много) — но принципиально даже хорошо, поскольку чем меньше «горячих» глобальных денег, тем меньше амплитуда колебаний рынка при разных потрясениях.

Экономика от подобных кульбитов не страдает вообще никак — в смысле, она попросту не затрагивается этими притоками-оттоками: они все идут мимо реального сектора — и только падение оборотов компаний финансового сектора можно хоть как-то считать негативным последствием для национального хозяйства.

Просто у нас в последние годы доля этого сектора в общем приросте ВВП была весьма велика — он с большим отрывом лидирует: другое дело, что это в основном не брокеры, а банки, раздающие безумное количество потребительских кредитов — хотя и этот процесс уже сворачивается. В общем, ничего страшного не произошло.

Как пользоваться индексами

В общем и целом существование индексом преследует несколько целей. Их можно использовать для:

- Получения представления об общей динамике котировок акций определенной группы (компаний, стран, отраслей и т.п.). Часто эти данные используются для совершения спекулятивных сделок.

- Существуют производные инструменты, в основе которых лежит сам индекс — например, существует фьючерс на индекс РТС. Чаще всего подобные контракты применяются для хеджирования рисков (подробнее в нашем топике о фьючерсах).

- Получение информации об изменении настроений инвесторов — если индексы растут, значит инвесторы позитивно смотрят на перспективы вложений в определенные акции.

- Мониторинг индексов на протяжении длительного времени позволяет получить представление об инвестиционном климате в конкретной стране.

- Часто, помимо собственно значения индекса, публикуется информация о суммарном обороте акций, входящих в него компаний. Изменение этих цифр позволяет судить об общей активности торговцев на рынке при сделках с бумагами определенного типа.

В мире созданы и активно применяются десятки, если не сотни, разнообразных индексов. Любой из этих инструментов может быть полезным и выполнять определенную задачу. Самое главное — для пользования индексами нужно знать, на основе каких акций они рассчитываются. Тогда можно проанализировать динамику и понять информацию, которую несет в себе конкретный индекс.

На сегодня все! Спасибо за внимание, будем рады ответить на вопросы в комментариях.

P.S. Если вы увидели опечатку или ошибку, напишите личным сообщением, и мы оперативно все исправим.

Другие материалы по теме финансов и фондового рынка от ITI Capital:

- Инструмент анализа ценных бумаг на западных рынках

- Модельные портфели для инвестиций в зарубежные и отечественные акции

- Аналитика и обзоры рынка

- Покупка акций американских компаний из России

Многие веб-сайты предоставляют инвесторам информацию о том, какие компании включены в различные фондовые индексы или биржевые фонды. Знание того, в какие индексы включены акции компании, может быть важной частью прогнозирования будущего движения цен на эти акции. Это потому, что новости, которые влияют на рынки и секторы в целом, могут сдвинуть все акции в пределах базового индекса, независимо от того, относятся ли новости непосредственно к отдельной компании.

Ключевые выводы

- Фондовые индексы и биржевые фонды (ETF) включают множество компаний, и инвесторам крайне важно знать, что это за компоненты.

- Знание конкретных компаний в индексном или биржевом фонде дает инвесторам больше информации о том, как могут выглядеть будущие цены.

- В некоторых случаях информацию можно найти на веб-сайте компании, которая составляет индекс.

- В других случаях обнаружение компонентов в индексе означает, что инвесторам нужно будет провести некоторое исследование на таких сайтах, как Yahoo Finance или Marketwatch.

Где смотреть

Списки компонентов индекса или акций компаний, составляющих индекс, можно найти на веб-сайте создателя индекса. Например, вы можете найти список акций компании, включенных в Nasdaq 100, на сайте Nasdaq.com.

Переход прямо к первоисточнику — веб-сайту составителя индекса — обычно идеален. Однако этот список не всегда доступен или его не легко найти на веб-сайте для каждого популярного индекса. Часто проще перейти на такой веб-сайт, как Yahoo Finance или MarketWatch, который собирает эту информацию, чтобы вы могли найти ее в одном месте.

Известные фондовые индексы

Доступно множество фондовых индексов, но следующие — некоторые из основных, за которыми следят миллионы инвесторов:

- Промышленный индекс Доу-Джонса (DJIA)

- Индекс Standard & Poor’s 500 (SPX)

- Индекс Nasdaq 100 (NDX)

- Составной индекс Нью-Йоркской фондовой биржи (NYA)

- Общий рыночный индекс Wilshire 5000 (W5000)

- Индекс Рассела 2000 (RUT)

Существует несколько ETF и паевых инвестиционных фондов, которые предназначены для отслеживания основных индексов, таких как SPDR Dow Jones Industrial Average ETF (DIA ), который отслеживает Dow, и Invesco QQQ ETF (QQQ ), который отслеживает Nasdaq 100.1

Краткий обзор

И Yahoo, и Marketwatch предлагают бесплатную информацию о том, какие компоненты составляют фондовый индекс, в то время как такие сайты, как Morningstar и Zacks Investment Research, могут потребовать план членства для получения определенной информации.

Куда еще смотреть

Yahoo Finance

Сначала перейдите на страницу цитаты Yahoo Finance. Затем вы можете ввести название или символ индекса в поле котировки, например, Промышленный индекс Доу-Джонса, или щелкнуть одну из ссылок на панели вверху страницы.

После просмотра страницы сводки по выбранному индексу щелкните ссылку «Компоненты». Здесь вы найдете список акций, которые включены в конкретный индекс, который вы исследуете.

MarketWatch

Если вы перейдете на домашнюю страницу MarketWatch, вы увидите список некоторых из наиболее заметных отраслевых индексов. Если вы нажмете на один из них, например S&P 500, вы попадете на страницу обзора этого индекса. Если вы немного прокрутите вниз, вы увидите список компаний, включенных в индекс, с разделением на лучших и худших.

Составные части индексов могут часто меняться. Получение списка компаний, включенных в индекс, непосредственно от создателя индекса — всегда идеальный вариант для обеспечения самой последней информации.

Фондовые индексы: что это такое и почему они нужны

Фондовый рынок тесно связан с различными индексами — они отражают изменения в экономике и могут повлиять на решения инвесторов. Индексы показывают важную информацию об отрасли или рынке в целом. Что такое биржевые индексы и что они дают инвестору — в статье.

Фондовый или биржевой индекс — это экономический показатель, который отражает состояние рынка ценных бумаг или других биржевых товаров. Он формируется на основе корзины активов и показывает изменения стоимости в течение времени. Активами могут быть не только акции, но и облигации, металлы, нефть или валюта.

- О фондовых индексах

- Главные мировые индексы

- Основные российские фондовые индексы

- Как анализировать рынок с помощью биржевых индексов

- Как можно инвестировать на основе индексов

- Как оценить инвестиционный портфель относительно индекса

- Кратко

О фондовых индексах

Индексы составляют биржи или аналитические агентства. Ими пользуются участники рынка для оценки отдельных активов и состояния рынков в целом. А инвестиционные компании формируют на основе индексов фонды.

Состав индекса меняется каждый раз, когда какие-то активы больше не попадают под его критерии. Например, в Nasdaq-100 входят сто крупнейших по капитализации нефинансовых компаний США. Если компания из списка сильно подешевеет — ее поменяют на другую. Обычно состав индекса пересматривают раз в полгода или квартал.

По отдельности каждое значение фондового индекса не дает никакой полезной информации — это просто число. Инвесторы анализируют динамику индекса во времени. Например, если за неделю индекс Нью-Йоркской биржи упал на 4% из-за кризиса — значит, упала вся экономика США.

Главные мировые индексы

Среднегодовой темп роста индекса S&P 500 за последние пять лет. Источник: Google Финансы

Среднегодовой темп роста индекса Nasdaq-100 за последние пять лет — 25%. Источник: Google Финансы

Среднегодовой темп роста индекса Dow Jones за последние пять лет — 12,6%. Источник: Google Финансы

Среднегодовой темп роста индекса FTSE 100 за последние пять лет — 2,77%. Источник: Google Финансы

Среднегодовой темп роста индекса SSE Composite за последние пять лет — 6%. Источник: Google Финансы

Основные российские фондовые индексы

Главная торговая площадка России — это Московская биржа. На ней листингуется большинство крупных компаний страны. Биржа рассчитывает два основных индекса: Мосбиржи и РТС.

Среднегодовой темп роста индекса Московской биржи за последние пять лет — 9,5%. Источник: Google Финансы

Среднегодовой темп роста индекса РТС за последние пять лет — 2,5%. Источник: Google Финансы

Как анализировать рынок с помощью биржевых индексов

По индексу можно оценить ситуацию в отдельном сегменте рынка или во всей экономике страны. Например, если за неделю индекс Мосбиржи упал на 5% — значит, в среднем упал весь российский рынок.

Мировые индексы влияют на рынки других стран. Например, многие инвесторы следят за динамикой S&P 500. С его помощью они делают выводы о состоянии экономики США и предсказывают динамику индексов в других странах.

На графике: синяя линия — индекс S&P 500, зеленая — индекс Мосбиржи. Видно, как за последние пять лет показатели коррелируют друг с другом. S&P 500 определяет динамику колебаний. Источник: Yahoo Finance

При таком анализе необходимо учитывать часовые пояса и продолжительность торговой сессии на основных мировых биржах. Первыми рассчитываются американские индексы. Например, Нью-Йоркская фондовая биржа закрывается в 23:00 по московскому времени и задает тренд для следующего торгового дня на остальных биржах — сначала Токийской, затем Московской и Лондонской.

В декабре 2021 года Мосбиржа открыла утреннюю сессию, и торги теперь начинаются на два часа раньше — в 7:00. Она стремится обеспечить круглосуточный доступ к ценным бумагам. Источник: сайт Investing.com

С помощью индексов можно наблюдать различные тренды, например сезонность. Так, S&P 500 исторически имеет три устойчивые тенденции в году:

- в январе индекс растет — инвесторы настроены оптимистично. Они открывают длинные позиции, то есть инвестируют на несколько месяцев;

- в мае индекс падает — инвесторы начинают продавать акции и другие бумаги. Эта стратегия называется sell in may and go away — считается, что с ноября по апрель рынок растет быстрее всего;

- летом инвесторы снова открывают длинные позиции и продают акции на волне роста в октябре.

На графике изображен S&P 500 за последний год. Можно заметить, как отражаются сезонные закономерности индекса. Источник: Yahoo Finance

Как можно инвестировать на основе индексов

Индекс — это виртуальный показатель, инвестировать в него напрямую нельзя. Самый простой и эффективный способ — вложиться в паи фонда. Например, в различные ETF, которые повторяют индекс, или БПИФ, которые более популярны в России, однако не так строго регулируются и могут сильнее отклоняться от индекса.

Фонд повторяет состав отдельного индекса. Он в заданных пропорциях содержит акции разных компаний. Чтобы получить долю в фонде, нужно купить инвестиционные паи. Они продаются на бирже так же, как и все остальные ценные бумаги и биржевые товары. Например, ОПИФ рыночных финансовых инструментов «Газпромбанк — Индия», который следует за индексом MSCI INDIA TRN INDEX.

Стоимость ценных бумаг в составе фонда задает цену пая. Например, фонд сформировали на основе индекса РТС. Если большая часть компаний индекса вырастет — цена пая увеличится. Если индекс снизится — пай подешевеет.

Собрать свой портфель или инвестировать на основе индексов

Инвесторы ожидают, что портфель будет приносить определенную доходность. Поэтому они сравнивают доходность своего портфеля с доходностью индекса и определяют, нужно изменить состав портфеля или нет.

Например, если в портфеле у инвестора акции крупнейших по капитализации компаний США, можно ориентироваться на индекс S&P 500. Если в портфеле только акции самых больших российских компаний — на индекс «голубых фишек» Московской биржи.

Если портфель сильно отстает от индекса — надо проанализировать состав портфеля, качество компаний и, возможно, произвести ребалансировку.

График показывает, как биржевой фонд «Сбер — S&P 500» следует индексу S&P 500. Желтая кривая — то, как меняется индекс. Синяя кривая — это рост фонда. Чем ближе две кривые находятся друг к другу, тем выше эффективность фонда — сейчас на графике они почти сливаются. Источник: сервис Rusetfs

Кратко

- Фондовый индекс — это экономический индикатор, который показывает состояние рынка ценных бумаг и других биржевых товаров и их тенденции. Он рассчитывается на основе корзины активов и показывает, как менялась их стоимость в течение времени.

- Одни из самых важных индексов в мире — это американские S&P 500, Dow Jones и Nasdaq-100. Для российских инвесторов — индекс Московской биржи.

- Инвестировать в индексы нельзя, но можно инвестировать на их основе. Самый простой способ — вкладывать деньги в биржевые фонды через ETF или БПИФ.

- Чтобы оценить инвестиционный портфель на основе индекса, надо учесть два пункта. Первое — подобрать подходящий индекс для сравнения. Второе — сопоставить доходность портфеля с доходностью эталона за определенный период.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на

основании лицензии профессионального участника рынка ценных бумаг на осуществление

брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон

Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями

регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на

сайт брокера

за сведениями об изменениях, произведенных в регламенте

брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением

сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

© 2023 Ньютон Инвестиции

Что такое биржевые индексы и как они помогают инвесторам зарабатывать больше

Эти инструменты пригодятся и начинающим, и профессионалам.

Что такое биржевой индекс

Это финансовый индикатор, который отслеживает стоимость группы ценных бумаг, объединённых по определённому признаку: стране, отрасли или классу активов. Например, есть индекс акций крупнейших российских компаний Московской биржи или индекс казначейских облигаций США.

Купить биржевой индекс напрямую нельзя. Это не ценная бумага, а просто математический индикатор. Но на его основе можно инвестировать и анализировать фондовый рынок.

Финансисты придумали индексы потому, что отследить изменение цен тысяч бумаг невозможно. Но если собрать часть из них в специальный инструмент, то получится понять настроения на рынке или оценить, насколько хорош инвестиционный портфель.

Допустим, инвестор заработал 10% годовых на российских муниципальных облигациях за 2020 год. И это отличный результат, потому что индекс Мосбиржи за тот же период показывал доходность в 5,5–6,5%: инвестор выступил лучше рынка. А вот если бы индекс вырос на 20%, то 10% уже не похвастаешься.

Индексы составляют специальные подразделения финансовых фирм или целые компании. Для частного инвестора слишком сложно высчитывать информацию самому, да и не нужно: такие индикаторы есть практически у всех фондовых бирж, плюс у крупнейших рейтинговых компаний вроде Standard & Poor’s, Dow Jones, MSCI или «Эксперт РА».

Как работает и зачем нужен биржевой индекс

Индексы рассчитывают профессионалы, поэтому в их основе лежат сложные вычисления, формулы и математические модели. Их обрабатывают и публикуют результат — значение в специальных единицах, пунктах.

Например, один из старейших индексов мира, Dow Jones Industrial Average, следит за 30 крупнейшими «голубыми фишками» американского фондового рынка. Описание методологии занимает 17 страниц, но если вкратце: это взвешенный по цене индекс, который рассчитывается путём сложения стоимости акций, а затем их деления.

В 1884 году Dow Jones Industrial Average был равен 28,46 пункта. Через 136 лет индекс достиг отметки в 30 606,48. Это значит, что вложенный тогда доллар приумножился бы в тысячу с лишним раз.

Другой популярный индекс, S&P 500, рассчитывают иначе. В него входят 500 американских компаний с самой большой капитализацией, по финансовым показателям которых выводят ещё более сложные формулы.

Инвесторы пользуются индексами Dow Jones, S&P 500 и многими другими, чтобы оценивать свои вложения. Возможно, портфель приносит столько же, сколько рынок в целом. Может быть, результаты инвестора даже лучше и он молодец. Но ещё индекс подскажет, что следует изменить.

- Продать неудачные активы. Доходность портфеля ниже рынка — инвестор может проанализировать свои активы и понять, что акции нескольких компаний тянут вниз общий результат. Возможно, от них следует избавиться, чтобы доходность выросла.

- Купить перспективные активы. Может быть и наоборот: у инвестора неплохой портфель и стоит даже увеличить долю прибыльных вложений. Или докупить акции интересных компаний, которые могут принести больше денег.

- Улучшить диверсификацию. Ценные бумаги — рыночный инструмент, поэтому их стоимость волатильна. Но если индекс колебался в пределах 10%, а портфель инвестора за тот же период — на 20%, то нужно разобраться, в чём дело. Возможно, стоит купить активы из других отраслей или стран.

Какие индексы пригодятся частному инвестору

У каждого инвестора есть собственный портфель, который зависит от инвестиционной стратегии. Соответственно, людям стоит следить за отдельным индексом или их комбинацией. Но есть несколько общепринятых индикаторов, которые подойдут практически для всех.

Индексы на российском рынке

Индекс Мосбиржи, IMOEX. Это главный индекс на российском фондовом рынке, индикатор рассчитывают в рублях и пересматривают каждые три месяца. В августе 2021 года в список входят акции 44 компаний, которые отбирают по наибольшей ликвидности — количеству совершённых с ними сделок на фондовой бирже. В первой пятёрке — «Сбербанк», «Газпром», «ЛУКОЙЛ», «Яндекс» и «Норильский никель».

Для инвестора индикатор полезен тем, что позволяет следить за результатами всего фондового рынка страны и наблюдать за динамикой наиболее перспективных публичных компаний.

Индекс РТС, RTSI. То же самое, что индекс Мосбиржи: одинаковые формулы и фирмы в составе, но рассчитывается в долларах.

Индикатор позволяет посмотреть на динамику российского рынка со стороны: в рублях всё может быть неплохо, но в долларах рухнуть на 45,2%, как в 2014 году.

Индекс «голубых фишек» Мосбиржи, MOEXBC. В него входят отборные, самые ликвидные и крупные компании российского фондового рынка — всего их 15.

Иногда инвесторам нужен не весь фондовый рынок, а только самые успешные его представители. Например, чтобы составить портфель, который будет не сильно колебаться в цене и показывать довольно стабильную доходность.

MSCI Russia Index. Это индикатор фондового рынка России: похож на индекс Мосбиржи, но рассчитывается международным агентством MSCI. Значение выводят в долларах, а вес акций в составе индекса зависит от размера компании и доступности её бумаг для зарубежных инвесторов.

Крупные иностранные фонды не анализируют каждую российскую компанию, а ориентируются на этот индикатор. Поэтому частному инвестору важно следить за ним: чтобы вовремя купить или продать активы, пока их цена не сильно изменилась. Дело в том, что фонды обновляют состав портфелей вслед за индексом, и это влияет на весь российский рынок.

Индексы на международном рынке

S&P 500, SPX. Агентство Standard & Poor’s рассчитывает индекс 500 крупнейших компаний, которые торгуются на фондовых биржах США. Хотя на них представлены больше 5 000 фирм, эти 500 лучше всего отражают структуру фондового рынка: на них приходится около 80% его капитализации.

Индекс удобен для начинающих инвесторов по всему миру: сейчас американский фондовый рынок — сильнейший, и это способ вкладываться в него без погружения в детали. Легендарный Уоррен Баффет много лет рекомендует инвестировать таким образом.

Уоррен Баффет

CEO и председатель совета директоров Berkshire Hathaway.

Лучшая вещь для большинства людей — иметь индексный фонд на S&P 500.

NASDAQ Composite, IXIC. Этот индикатор составляет американская биржа NASDAQ, на которой разместились крупнейшие технологические компании, производители электроники и софта. Около трети индекса занимает «большая пятёрка»: Alphabet, Amazon, Apple, Facebook* и Microsoft.

Если инвестор хочет вкладываться в технологические компании, то ему лучше начать с NASDAQ Composite. С его помощью легко следить за техногигантами, производителями электроники, финансовыми и биотехнологическими компаниями — всего больше 3 000 предприятий из США.

Dow Jones Industrial Average, DJIA. Индикатор рассчитывает то же агентство Standard & Poor’s, но по другой методике и для меньшего числа фирм — в список входят 30 крупнейших промышленных американских компаний.

Индекс пригодится инвесторам, которые хотят присмотреться к стабильным «голубым фишкам», но уже не российского, а американского рынка.

FTSE 100, FTSE. Компания FTSE составляет индекс по данным Лондонской биржи. За основу берут цену акций 100 крупнейших компаний, которые на ней торгуются.

Если инвестор не хочет ограничиваться фондовыми рынками России и США, то FTSE 100 покажет варианты лучших европейских компаний.

Есть ещё несколько индексов, которые следят за крупнейшими фондовыми рынками мира. Как правило, частный инвестор может купить акции некоторых ведущих компаний напрямую, но большая часть доступна либо через ETF, либо через депозитарные расписки — ценные бумаги, которые подтверждают право владения акциями.

Наблюдать за мировыми индексами стоит и для того, чтобы анализировать тенденции в глобальной экономике:

- Shanghai Composite, SSEC. Шанхайская фондовая биржа, крупнейшая в Китае, рассчитывает индекс всех торгующихся на ней фирм.

- Nikkei 225, N225. Индекс Токийской фондовой биржи, который она рассчитывает проще, чем все остальные, — это среднее арифметическое цен 225 самых ликвидных акций.

- Deutscher Aktienindex, DAX. Фондовый индекс немецкого рынка, состоит из 30 крупнейших компаний.

- Cotation Assistée en Continu 40, CAC. Индекс 40 фирм, которые размещены на французской бирже Euronext Paris.

Как инвестировать на основе биржевого индекса

Если у человека есть несколько миллионов рублей и хочется повозиться с инвестициями, то можно повторить индекс самому. Авторы индикатора всегда раскрывают, какие ценные бумаги и в каких пропорциях они использовали. Можно купить акции и облигации на бирже, а затем корректировать структуру вслед за изменением индекса.

Более простой и дешёвый способ инвестировать в индекс — купить паи индексного биржевого ПИФ или ETF. Управляющие таких фондов следят за структурой какого‑либо индикатора и, если нужно, ребалансируют портфель.

Вложения в индексный фонд, скорее всего, будут выгоднее попыток повторить индекс самостоятельно:

- Купить пай фонда дёшево. Как правило, инвестор платит от 2–5 до 7–9 тысяч рублей за один пай, плюс брокерскую комиссию за покупку. В случае самостоятельных инвестиций только комиссии могут забрать десятки тысяч.

- Платить налоги просто. Обычно брокер сам взимает 13% налога с прибыли инвестора. Если человек будет самостоятельно покупать акции иностранных компаний, то ему придётся разбираться в налоговых и юридических режимах разных стран.

- Фонд по умолчанию диверсифицирован. Когда инвестор покупает пай, то за небольшую сумму сразу получает долю в десятках и сотнях фирм. Значит, риск потерять деньги на колебаниях цены отдельных активов невысок.

У индексных фондов есть и недостатки, о которых надо помнить. Главный — они неидеально повторяют индексы, на которых основаны. Допустим, индикатор чуть изменился и фонду нужно докупить акции какой‑то компании. Но фондов работает много, и если все ринутся на биржу в один момент, то акции конкретного предприятия вырастут в цене: придётся переплачивать, что снизит доходность. А ещё управляющим нужно заплатить брокеру комиссию за покупку — меньше, чем частному инвестору, но всё-таки. В итоге индекс покажет, допустим, 10% годовых, а фонд — только 8%.

Ещё доходность снижает комиссия за управление, которую взимает фонд, обычно последняя колеблется от 0,06% до 1,5–2% годовых. Если фонд заработает 3% и заберёт две трети, то инвесторам останется всего 1% доходности — фактически это убыток, потому что инфляция в России выше в пять раз.

В мире существуют десятки тысяч ETF, частному инвестору в России доступны 94 фонда. Больше половины следуют за каким‑нибудь индексом. Причём не только акций, но и облигаций, еврооблигаций, даже сырьевых товаров. Выбор конкретного фонда и класса активов зависит от инвестора: его целей, капитала, возраста, терпимости к риску и других факторов. Если коротко, то акции и товары принесут побольше денег, но с риском, а облигации и еврооблигации менее доходны, но надёжнее.

Мы приведём несколько крупных фондов, которые доступны частному инвестору в России.

Индексные ETF на акции

- ITI Funds Russia Equity, RUSE. Иностранный фонд, который отслеживает индекс РТС полной доходности. Это значит, что в основе лежат 44 крупнейшие российские компании из 15 секторов экономики. Цену их акций перевели из рублей в доллары, в которых фонд отчитывается о доходности. С учётом дивидендов, а RUSE их платит, в 2020 году вышло 7,41% в долларах. Для валюты это высокий показатель: для сравнения, долларовый вклад принесёт не больше 0,1–0,7% в российских банках.

- «Тинькофф iMOEX», TMOS. Следует за индексом Мосбиржи. По составу похож на предыдущий, это инвестиция сразу в весь российский рынок, но основная валюта — рубль. В 2020 году фонд показал доходность в 36,02%.

- «Ответственные инвестиции», SBRI. Повторяет индекс РСПП. Это вложения в российские компании, которые соблюдают ESG‑принципы: заботятся об экологии, сотрудниках и обществе в целом. В списке есть «Роснефть» и НЛМК, а ещё, например, «РусГидро» и «Магнит». С августа 2020 по август 2021 года пай фонда подорожал на 35%.

- «Дивидендные аристократы США», FMUS. Покупает паи ещё одного фонда, американского, который отслеживает индекс Dow Jones Dividend 100. Это крупные и старые компании, которые давно и стабильно выплачивают дивиденды, но растут неторопливо. Фонд открылся в январе 2021 года, с тех пор вырос на 10,9% в долларах.

Индексные ETF на облигации и еврооблигации

- FinEx Tradable Russian Corporate Bonds, FXRB. Следует за индексом Bloomberg Barclays, в состав которого включены корпоративные еврооблигации 25–30 российских компаний. Индекс в основе — зарубежный, а фонд торгуется и в долларах, и в рублях, поэтому доходность отличается: 38,72% в долларах и 58,28% в рублях.

- «Сбер Индекс Мосбиржи российских ликвидных еврооблигаций», SBCB. Управляющие фонда покупают еврооблигации тех же крупных российских компаний, но их доли взвешены иначе — в соответствии с индексом. Плюс около 12% фонда вложено в еврооблигации Российской Федерации. Годовая доходность — 1,4% в долларах.

- «МКБ Индекс Мосбиржи государственных облигаций (1–3 года)», SUGB. Прямо следует за одноимённым индексом, покупает ОФЗ за рубли и отчитывается о доходности тоже в них. С сентября 2020 года фонд потерял 0,44% стоимости.

- FinEx US TIPS UCITS, FXTP. Повторяет американский индекс Solactive, который основан на облигациях Федерального казначейства США. С момента запуска в мае 2021 года фонд вырос на 3% в долларах.

Индексные ETF на валюты и товары

- «АТОН Золотодобытчики», AMGM. Не покупает золото напрямую, а наблюдает за индексом NYSE Arca Gold Miners: вслед за ним приобретает акции 50 золотодобывающих компаний. С апреля 2021 года фонд подешевел на 8,48%. Но это не совсем показательно: если бы он существовал с начала 2020 года, то инвестор мог бы заработать 40% годовых — цена золота подскочила во время первой волны коронавируса.

- FinEx Cash Equivalents UCITS, FXTB. Следует за индексом Solactive GBS и вкладывается в краткосрочные векселя США. За год они принесли убыток примерно в 0,2%.

Что стоит запомнить

- Биржевой индекс — индикатор, который показывает динамику стоимости группы ценных бумаг. Активы объединены по какому‑либо признаку: стране, сектору экономики или доходности.

- Индексы составляют и рассчитывают фондовые биржи или специализированные агентства. В основе — данные сотен ценных бумаг и сложные математические формулы.

- Инвесторы пользуются индексами для того, чтобы сравнить результаты своих портфелей с динамикой фондового рынка.

- Нет единственно верного индекса: каждый фокусируется на чём‑то своём и полезен разным группам инвесторов.

- Вкладываться в биржевой индекс напрямую нельзя — это просто индикатор. Но можно купить БПИФ или ETF, которые практически без отклонений повторяют состав индекса.

Читайте также 💹💰

- Как получить инвестиционный налоговый вычет

- Стоит ли начинать инвестировать во время пандемии и кризиса

- Как выбрать брокера, чтобы начать торговать на бирже

- 10 убеждений, которые мешают успешно инвестировать

- Что такое венчурные инвестиции, в чём их плюсы и минусы

*Деятельность Meta Platforms Inc. и принадлежащих ей социальных сетей Facebook и Instagram запрещена на территории РФ.

Сегодня стать инвестором просто как никогда, в мобильном приложении можно купить акции «Яндекса» или Apple за несколько секунд. Но что если я вам скажу: так же просто, в пару кликов, вы можете стать портфельным инвестором и вложить свои деньги, например, в 50 самых крупных азиатских корпораций.

Или же 100 быстрорастущих компаний развивающихся стран? И для этого вам не понадобятся миллионы на счету.

В этой статье мы рассмотрим фондовые индексы, разберёмся, зачем они нужны и как их применить для своей выгоды. Я надеюсь, что после прочтения вы обретёте для себя ещё один инструмент распоряжения своими финансами и станете более финансово грамотными. А в идеале – начнёте инвестировать, если не делали этого раньше.

Я не аффилирован ни с одним биржевым брокером. Я не заработаю ни рубля, если вы захотите вложить деньги в акции того или иного фонда. Эта статья написана по просьбе подписчиков моего Telegram-канала «Инвестиции на диване».

Что такое фондовый индекс

Вот вам задачка:

Александру Жарову, главе Роскомнадзора (кстати, его на днях уволили с этой должности), дали поручение посмотреть, что происходит на рынке услуг связи в стране и отчитаться о полученных результатах. Но как быть Александру, если, например, Мегафон стагнирует, а МТС закупает новое оборудование и расширяет клиентскую базу? Это хорошо или плохо? Рынку от этого каково?

Александр быстро смекнул, в чём соль, и решил составить свой фондовый индекс.

После составления индекса Александру осталось выполнить всего лишь ряд несложных действий.

1. Суммировать стоимость всех акций исследуемых компаний на рынке в 2018 г.:

Получилось 10 акций по 285 рублей от МТС, 3 акции по 180 в общую копилку от Билайна, и ещё 10 штук по 135 от Мегафона. Всего акций на 4740 рублей.

2. Посчитать, сколько денег приходится на одну компанию:

Теперь 4740 рублей он разделил на 3. Получилось 1580 рублей – именно столько приходится в среднем на одну компанию.

3. Проделать всё то же самое для 2019 года:

Получилось 3890 рублей всего в виде ценных бумаг. По 1300 на компанию соответственно.

Итоги исследования показали: если в 2018 году на одну компанию приходилось 1580 рублей ценных бумаг, то в 2019 году – 1300 рублей. То есть каждая компания потеряла в среднем 280 рублей капитализации.

Упадок на 18%.

Недовольный Александр пошла сдавать отчёт о том, что в отрасли всё плохо – полноценный кризис.

Если посмотреть внимательнее, то можно прикинуть, что Мегафон обеднел всего-то на 100 рублей, а статистика приписывает ему потерь на 280.

То есть индексы – это инструмент изменения средних значений, не имеющий зачастую ничего общего с ситуацией в конкретной компании.

Приведённый пример – самый что ни на есть настоящий фондовый индекс. Таким образом, фондовый индекс – это коэффициент изменения каких-либо экономических показателей нескольких компаний во времени.

Методы расчёта индексов

Опытный наблюдатель мог сразу заметить неладное. А что если компания, даже будучи лидером рынка, выпускает совсем немного акций – такая у неё политика. Тогда её вес в общем индексном фонде будет совсем небольшим, и учесть её влияние на рынок окажется невозможным. Как быть в таком случае?

Для этого существуют разные способы измерения индекса: есть индекс, который высчитывают по геометрическому среднему от темпов роста акций – тогда количество самих ценных бумаг не имеет значения, важна только цена. Иногда используют не геометрическое среднее, а арифметическое.

Звучит сложно, но главная мысль проста. Все способы имеют свои плюсы и минусы – универсалий здесь нет. Главное помнить, что индекс – это всегда про что-то среднее, общее для всех компаний.

Выбор компаний для составления индекса

Это хорошо, что Александр додумался измерять состояние рынка услуг связи на примере мобильных компаний. Но что будет, если добавить к этому списку «Роснефть»? Тогда мы получим странную смесь компаний, по которой можно отслеживать положение дел в стране со связью и топливом.

Пойдём дальше, и добавим к этому списку ещё 10-20 крупнейших российских компаний. Теперь по этому индексу мы можем следить не только за услугами связи, но за всей экономикой страны в целом.

Таким образом, набор компаний, входящих в индекс, напрямую определяет, какую информацию от этого индекса мы получим.

Для чего нужны индексы

В общем случае индексы нужны как инструмент наблюдения за экономикой и тенденциями в ней. Кому это может быть полезно?

Правительству. Как и в нашем примере, власть должна следить за экономикой и своевременно принимать меры. Например, все индексы падают – тогда необходимо срочно бежать в Центробанк и просить что-то сделать. У нас тут вообще-то рецессия наклёвывается!

Предпринимателям. Предпринимателям тоже важно поглядывать за тем, что происходит в экономике. Так, если вы производите колёса для машин, а индексы продаж резины очень круто пошли на спад – время затягивать пояса и готовиться к проблемам.

Инвесторам. Инвесторы хотят денег, и индексы помогают им понять, в каких отраслях эти самые деньги искать. Более того, существуют целые индексные фонды, которые настолько важны, что весь следующий раздел – о них.

Индексные ETF фонды

Индексный ETF фонд – это набор ценных бумаг компаний, входящих в индекс. Таким образом, покупая акции ETF-фонда, вы становитесь владельцем части набора его ценных бумаг. Разберём на примере.

Один из наиболее известных индексов – S&P500. Туда входят 500 крупнейших американских компаний – по нему можно оценивать состояние как американской, так и мировой (Америка правит бал на мировой арене) экономики.

Допустим, вы посмотрели на показатели индекса и решили, что вам непременно нужно купить акции компаний, входящих в него. Вас поджидают три проблемы.

Цена

Акция компании Apple, входящей в S&P500, на момент написания статьи стоит 230$. Это около 18 000 рублей. Согласитесь, дорогое удовольствие для начинающего инвестора. А если учесть, что в индекс входят и компании Facebook, Amazon, Microsoft, акции которых не сильно дешевле – проблема налицо. Самостоятельно повторить индекс обойдётся в несколько сотен тысяч рублей.

Диверсификация

Любой опытный инвестор знает, что хранить «все яйца в одной корзине» – гиблое дело. Полагаться на одну компанию и её ценные бумаги нельзя, если вы не хотите оказаться банкротом. Но как тогда повторить набор S&P500, если бумаги дорогие – скупить получится только акции двух-трёх компаний?

Ребалансировка портфеля

Мало составить хороший инвестиционный портфель – его ещё нужно поддерживать. Некоторые ценные бумаги могут подешеветь или подорожать – тогда соотношение «сил» в вашем портфеле может поменяться. В этом случае потребуется ребалансировка – необходимо будет докупить или распродать некоторые бумаги. С большими портфелями это та ещё головоломка.

Решение всех проблем – индексный фонд ETF

Допустим, компания «Мудрый инвестор» решила стать таким фондом. Она скупает акции компаний из индекса S&P500, в точности повторяя его набор. Причем скупает не в рандомном количестве, а пользуясь определенными весами для каждой бумаги. Доля акций конкретной компании в индексе равна доле капитализации этой компании в общей капитализации всех компаний. Затем выпускает набор уже своих ценных бумаг, которые вы можете приобрести.

Таким образом, приобретая ценные бумаги «Мудрого инвестора» вы становитесь обладателем частички каждой акции из индексного набора. Естественно, что бумаги стоят гораздо дешевле, чем у Apple. Более того, «Мудрый инвестор» заботливо будет ребалансировать свой портфель инвестиций, избавляя вас от лишней головной боли

История появления индексов

Чарльз Доу создал первый индекс в 1884 году, включив в него 11 крупнейших транспортных компаний в США. Название индекса – Dow Jones Average Transport.

На этом он не остановился и 12 лет спустя, в 1896 году, создал второй индекс – Dow Jones Industrial Average, в который вошли крупнейшие индустриальные предприятия Америки того времени.

Проблема индексов того времени – отсутствие технологий для их масштабирования. Это сейчас можно немного погуглить, найти несколько доверенных источников и создать свой индекс. В конце 19го века информацию получать было негде – поэтому и индексы были маленькими и не пользовались популярностью.

Всё изменилось в середине 20го века, когда технологии впервые позволили создать крупный индекс. Компания Dow Jones Indices основала S&P500 в 1923 году, но в привычной нам форме он существует лишь с конца 60-ых годов.

Все индексы из данного раздела, несмотря на свой «почтенный возраст» всё ещё функционируют и, более того, являются популярными среди инвесторов.

Самые известные биржевые индексы

Здесь мы разберем самые популярные индексы с точки зрения обычного российского инвестора.

Ценные бумаги. В индекс входят крупнейшие компании американского рынка. Среди них – Amazon, Apple, Facebook и прочие гиганты современной экономики.

Страна. США.

Владелец. S&P Dow Jones Indices.

Ценные бумаги. Индекс включает в себя все крупнейшие компании-лидеры различных секторов американской экономики за исключением транспорта и сферы услуг. Так, в индекс входят компании Boeing, McDonalds, UnitedHealth Group. Многие из компаний данного индекса также входят в S&P500.

Страна. США.

Владелец. S&P Dow Jones Indices.

Ценные бумаги. Индекс составляется на основании данных 100 крупнейших мировых компаний. Как правило, эти компании принадлежат к технологическому сектору. Большинство – американские. Главное условие – ценные бумаги компании должны продаваться на бирже NASDAQ. Иначе – в независимости от того, насколько компания крупная – её не включат в индекс.

Страна. Международный индекс.

Владелец. Биржа NASDAQ.

Ценные бумаги. В набор бумаг индекса входят крупнейшие компании, чьи акции торгуются на Лондонской бирже. Среди них – Royal Dutch Shell, HSBC, BP. Всего 101 компания.

Страна. Международный индекс.

Владелец. Связанная с Лондонской биржей FTSE-Group.

Ценные бумаги. Индекс включает в себя все самые крупные компании российского рынка. По нему можно отслеживать положение дел в национальной экономике. Наибольшую долю в индексе имеют Сбербанк, Газпром, Лукойл.

Страна. Россия.

Владелец. Московская биржа.

Ценные бумаги. Данный индекс составлен из ценных бумаг облигаций федерального займа (ОФЗ). В него входят 17 наименований.

Страна. Россия.

Владелец. Московская биржа.

Ценные бумаги. Фонд составлен из акций крупнейших китайских компаний, торгующихся на Шанхайской и Шэньчжэнской биржах. Среди 300 выбранных компаний – Kweichow Moutai, China Merchants Bank.

Страна. Китай.

Владелец. Шанхайская и Шэньчжэнская биржи.

Ценные бумаги. Этот международный индекс включает в себя крупнейшие мировые компании из многих развитых и развивающихся стран. В его составе – 2400 компаний, около половины которых из США.

Страна. Международный индекс.

Владелец. MSCI Inc.

Ценные бумаги. Индекс высчитывается на основе капитализации крупнейших российских компаний.

Если индекс РТС кажется вам похожим на индекс Московской Биржи, то вам не кажется. Раньше в стране было две равноправных главенствующих биржи – РТС и ММВБ. В 2011 году они объединились, а их индексы остались.

Страна. Россия.

Владелец. Московская биржа.

Как начать инвестировать в индексные фонды

Для тех, кто, вдохновившись, решил инвестировать в индексы, представляю следующее поэтапное руководство.

1. Выберите индекс, в который хотите вкладывать

Определитесь с целями своего инвестирования, сроками, степенью риска, на которую вы согласны и, ознакомившись с информацией в интернете, выберите себе один или несколько индексов, в которые вы бы хотели инвестировать.

2. Найдите брокера

Теперь, когда вы выбрали индекс, найдите брокера, который будет вам наиболее удобен. Ознакомьтесь с тонкостями налогового учёта, выберите биржу, на которую вам нужен доступ для покупки ценных бумаг. Если потребуется, откройте счета на иностранной бирже.

3. Купите ценные бумаги

Теперь следуйте всем классическим инвестиционным правилам. Ребалансируйте свой портфель в соответствии с положением дел в мире и в вашем кошельке, следуйте своему инвестиционному плану и, пожалуйста, не проверяйте свои бумаги каждый день. А ещё постарайтесь не заниматься спекуляциями даже тогда, когда, казалось бы, сам бог велел. Следуйте своему плану и не отклоняйтесь.

Если вам интересно развиваться в теме инвестиций — подписывайтесь на мой Telegram-канал «Инвестиции на диване». В нем я регулярно публикую полезные материалы по теме создания личного капитала и работы с фондовыми рынками.