Какую доходность предлагают пассивные варианты инвестиций и насколько они актуальны в текущей ситуации для российского инвестора, подсчитали «РБК Инвестиции»

В финансах под пассивным доходом понимают регулярные поступления денежных средств от инвестиций, не требующих от инвестора контроля или активной корректировки своих активов.

Традиционно к финансовым инструментам, которые приносят пассивный доход, относят:

- банковский вклад;

- дивидендные акции;

- облигации с купонным доходом;

- паевые фонды с выплатой дохода;

- недвижимость, сдаваемая в аренду.

В идеале эти инструменты должны работать по принципу «вложил, забыл, получаешь доход», однако многие пассивные

инвестиции

все же требуют определенной степени активного управления или внимания. Например, инвестиционную недвижимость необходимо поддерживать в рабочем состоянии, а проблемы с арендаторами нужно решать. Пассивное инвестирование в дивидендные акции или

облигации

также требует некоторого внимания — в условиях закрытой отчетности и трансформации экономики трудно спрогнозировать, как различные компании будут принимать решения о выплатах дивидендов и выполнять обязательства по обслуживанию долгов. Соответственно, инвестору необходимо проводить ребалансировку портфеля согласно своим целям и стратегии.

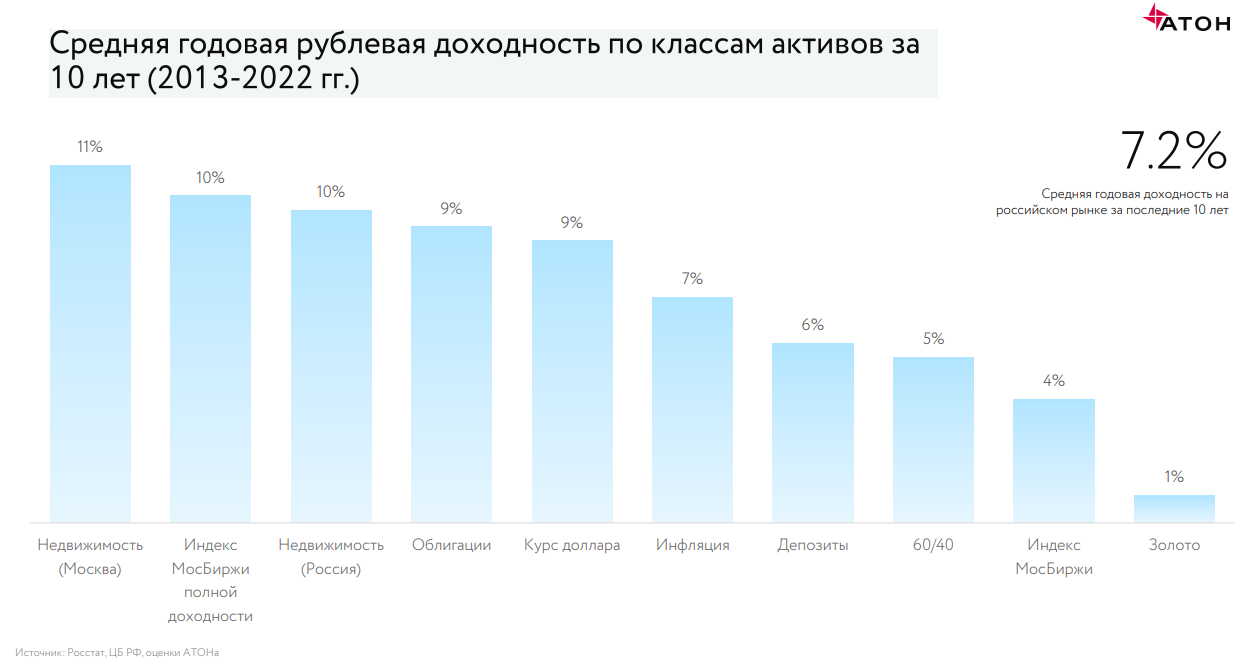

Максимальную среднюю годовую рублевую доходность за последние десять лет продемонстрировала московская недвижимость (11%), индекс Мосбиржи полной доходности (10%) и российская недвижимость (10%), подсчитали аналитики инвестгруппы «Атон». Облигации за тот же период давали инвесторам доход в размере 9% в год, а банковские депозиты — 6%.

Средняя годовая рублевая доходность по классам активов в 2013–2022 годах

(Фото: «Атон»)

На горизонте 20 лет — топ-3 классов активов по доходности тот же, но с большей доходностью: московская недвижимость (13,9%), индекс Мосбиржи полной доходности (13,8%), российская недвижимость (11,6%). Облигации за период с 2003 по 2022 год ежегодно приносили 10%, а вклады — 7,4%.

Средняя годовая рублевая доходность по классам активов в 2003–2022 годах

(Фото: «Атон»)

Насколько пассивные варианты доступны и оправданны в текущей ситуации для российского инвестора и сколько на них можно заработать, подсчитали «РБК Инвестиции» с экспертами, используя актуальные цифры.

Недвижимость

Фото: Shutterstock

Инвестиции в недвижимость — один из самых консервативных способов заработать на длинном горизонте. Важные аспекты, которые должен учесть инвестор, выбирая для себя этот способ пассивного дохода:

- долгосрочность;

- крупные первоначальные вложения или покупка инвестиционной недвижимости за счет ипотечного кредита, погашение которого будет снижать доходность;

- локация, сегмент;

- расходы на оснащение, ремонт;

- услуги риелторов и/или управляющего;

- налоги;

- коммунальные платежи.

Средняя доходность от сдачи жилья в аренду в российских городах составляет для однокомнатных квартир в новостройках 4,6%, а для двухкомнатных — 4,3%, согласно данным портала «Мир квартир» на март 2023 года. Портал сравнил цены и ставки аренды на недвижимость в 70 крупных российских городах. Расчет доходности производился по формуле: ожидаемый годовой доход от аренды делится на стоимость квартир. Дополнительные траты собственников и периоды простоя квартир не учитывались.

В России средняя стоимость однокомнатной квартиры в новых домах составляет ₽4,57 млн, арендная ставка — ₽17,58 тыс. в месяц. Двухкомнатные квартиры в среднем продаются за ₽6,5 млн, арендная ставка — ₽23,05 тыс. в месяц, согласно расчетам аналитиков портала «Мир квартир».

В последние семь лет рост цен на квартиры на первичном рынке составил 122,5%, или 17,5% в год в среднем, согласно данным «СберИндекса». На вторичном рынке за аналогичный период цены выросли на 68,5%, то есть они поднимались средним темпом на 9,8% в год.

Если средняя годовая динамика роста цен на недвижимость и средняя доходность от сдачи ее в аренду сохранится и в будущие периоды, то совокупная доходность жилья составит примерно 14,1–14,4% годовых. Из этой доходности вычитаем среднюю инфляцию, которая составила в 2016–2022 годах 5,8% в год, и расходы (ремонт, налоги, коммунальные платежи) в размере 1–3% в год. Реальная доходность инвестиций в жилье составит 5,3–7,6% в год, если экстраполировать ретроспективные данные на будущие периоды.

Акции

Фото: Михаил Гребенщиков / РБК

На больших временных отрезках (больше года) основные компании рынка акций платят дивиденды более или менее исправно, рассказал эксперт по фондовому рынку «БКС Мир инвестиций» Валерий Емельянов. По его подсчетам, на западных площадках компании выплачивают

дивиденды

более стабильно и регулярно со ставкой доходности порядка 1–2% годовых в долларах, на российском рынке выплаты менее стабильны и менее предсказуемы, но в среднем, даже с учетом отмен и сокращений, все равно на приличном уровне — более 8% годовых в рублях.

«Для российского рынка есть две стратегии: покупать акции, которые могут платить дивиденды выше среднего, например, наблюдая за прибылью, и просто топовые фишки, которые исторически платят стабильнее, чем все остальные, даже если меньше в номинале», — отметил Емельянов. Расчеты показывают, что вторая, пассивная тактика себя вполне оправдывает: из года в год платят одни и те же компании. Это около двух десятков основных игроков и еще пара десятков поменьше.

Дивидендный доход считается как полученный дивиденд, деленный на цену акций, по которой ее купил инвестор. Поскольку все покупают по разным ценам и они обычно растут со временем, средние 6–8% годовых мало о чем скажут.

«Например, ЛУКОЙЛ в среднем за последние годы платит 6,5%. Только его цена десять лет назад была в 2,5 раза ниже. Поэтому те, кто покупали его акции давно, получают на вложенную сумму почти 15% годовых. Пассивный портфель потому и пассивный, что он учитывает именно долгую дистанцию, не пытаясь ловить фаворитов», — пояснил Емельянов.

Стабильность выплат сложно учесть по каждой акции. Но есть статистика, показывающая, что полная отмена случается в среднем в 5% случаев — компании пропускают один год, и часто одновременно. Чаще всего, в 20% случаев, они просто сокращают размер дивиденда. «В сумме около 75% выплат условно гарантированы, то есть можно рассчитывать, что компании придерживаются дивидендной политики и 25% нарушают дивполитику. Поэтому за много лет инвестирования усредненная дивидендная доходность на рынке составляет не 8% годовых, а около 6%, так как 2% выпадают в периоды кризисов», — привел расчеты эксперт «БКС Мир инвестиций».

Банковский вклад

Фото: Shutterstock

Банковский депозит, или сберегательный вклад, отличается от иных инструментов пассивного дохода наличием страховки. В случае отзыва лицензии вкладчикам вернут до ₽1,4 млн (с учетом начисленных процентов по вкладам). В ряде случаев разрешено выплачивать до ₽10 млн. Минус — невысокая доходность в сравнении с инвестициями в

фондовый рынок

и недвижимость при сопоставимых первоначальных вложениях.

Средняя ставка 59 крупнейших банков по вкладам сроком на один год на сумму от ₽100 тыс. на 14 апреля составляет 6,93% годовых, согласно индексу FRG100.

Несмотря на неизменность ключевой ставки с сентября на уровне 7,5%, максимальная ставка по вкладам в крупнейших банках, достигнув 8,19% годовых во второй декаде декабря, падает: с начала 2023 года она снизилась с 8,13% до 7,68% на первую декаду апреля. На уровне 7,68% максимальная ставка держится уже четыре декады подряд.

При подсчете реальной доходности сберегательного счета из нее вычитают инфляционную составляющую. В 2023 году Банк России ожидает снижение темпов инфляции до 5–7% и ее возвращение к таргету 4% в 2024 и 2025 годах. Соответственно, если прогноз сбудется, то средняя инфляции в следующие три года будет составлять 5% в год.

Пример подсчета доходности банковского вклада сроком на один год, исходя из текущей депозитной ставки и прогнозной инфляции:

7,68% (ставка по вкладу в апреле 2023 года) — 5% (средняя инфляция по прогнозу ЦБ) = 2,68% реальной годовой доходности.

При депозите в размере ₽1 млн реальная доходность в денежном выражении за год составит ₽26,8 тыс. (или ₽2,3 тыс. в месяц). Чтобы получать ежемесячный доход в размере ₽50 тыс. за счет процентов от банковского вклада, его первоначальная сумма должна составлять ₽22,4 млн. Для дохода в размере ₽100 тыс. в месяц потребуется вклад в размере ₽44,8 млн.

С 2023 года банковские вклады будут облагаться налогом в размере 13% или 15%. На небольшие доходы налог будет нулевым, поскольку к ним применяется налоговый вычет. Его конкретный размер станет известен по итогам года, так как он рассчитывается как процент от максимальной ключевой ставки ЦБ за год, умноженной на сумму ₽1 млн. Допустим, ставка на уровне 7,5% будет максимальной за год, соответственно, налоговый вычет составит ₽75 тыс.

Облигации с купонным доходом

Фото: Shutterstock

Облигации, как и вклады, дают практически гарантированный регулярный доход, который легко рассчитать на необходимый срок. Для равномерного получения дохода можно использовать стратегию «лестница облигаций», которая эффективно снижает риск изменения процентных ставок. Ступени лестницы — это число лет, умноженное на число погашений облигаций каждый год.

Например, можно построить лестницу на три года с четырьмя погашениями в год. Это 12 ступеней. Нужно как минимум 12 облигаций на 12 как можно более равномерно распределенных дат. Каждые три месяца облигации на очередной ступени будут погашаться, и инвестор может решить, что делать дальше, исходя из изменившихся условий рынка.

При таком подходе в портфеле есть короткие облигации, средства от погашения которых можно реинвестировать в длинные облигации, а постоянное наличие длинных облигаций позволяет получать высокий доход, даже когда текущие ставки сильно снижаются.

Для долгосрочного облигационного портфеля, который сможет компенсировать или обогнать рост инфляции, эксперты рекомендуют выбирать ликвидные бумаги эмитентов с высоким уровнем кредитоспособности. В текущих условиях также инвестору стоит учитывать, что в портфель предпочтительно добавлять

эмитентов

, чей бизнес в меньшей степени подвержен санкциям, разрывам логистических цепочек и сохраняющих доступ к

ликвидности

.

Сейчас доходность облигаций — от государственных облигаций федерального займа (ОФЗ) до долговых бумаг корпоративных заемщиков — составляет в среднем 9,5–9,6% годовых.

Доходность индекса российских гособлигаций совокупного дохода RGBITR последний раз была ниже 9% 20 сентября 2022 года. А доходность индекса корпоративных облигаций RUCBITR не опускается ниже той же планки с 19 сентября 2022 года.

Фонды

Фото: Shutterstock

Паевые инвестиционные фонды (

ПИФ

), привязанные к какому-либо базовому индексу, по умолчанию считаются пассивным видом дохода, поскольку инвестор не принимает участия в ребалансировке, так как это делают профессиональные управляющие. Самому инвестору нужно только выбрать индекс, который он считает перспективным. Однако если такие фонды не выплачивают регулярный доход, то фактически инвестор может рассчитывать только на рост стоимости пая.

На российском рынке с недавних пор появился новый инструмент — ПИФ с выплатой промежуточных доходов за счет полученных в состав имущества фонда дивидендов, процентных (купонных) или иных аналогичных доходов по денежным средствам и

ценным бумагам

, составляющим фонд. При получении промежуточного дохода не прерывается срок владения бумагой, что важно для получения налоговой льготы за долгосрочное инвестирование, уточнил начальник отдела инвестиционных продуктов и технологий УК «Открытие» Евгений Горбунов.

Всего на рынке сейчас уже запущены пять открытых фондов с выплатой дохода. Три из них — от УК «Первая»: «Фонд смешанный с выплатой дохода», «Фонд акций с выплатой дохода» и «Фонд облигаций с выплатой дохода». Аналогичный фонд есть у УК Открытие — «Сбалансированный рантье», а также у УК «Альфа Капитал» — фонд «Денежный поток». В пресс-службе УК «Первая» сообщили, что планируют добавить в свою линейку еще два фонда с выплатой дохода, которые сейчас находятся на стадии формирования.

Все пять фондов на рынке, работающих сейчас по указанной стратегии, выплачивают держателям паев ежеквартальный пассивный доход.

Например, по итогам первого квартала 2023 года управляющая компания «Первая» выплатила пайщикам фондов с выплатой дохода более ₽850 млн. «У смешанного фонда доходность пая (без учета роста стоимости пая, то есть доход только за счет выплаты купонов и дивидендов) по итогам квартала составила 1,3%, в фонде акций — 0,42%. Но это обусловлено тем, что основные выплаты дивидендов приходятся на второй и третий кварталы, первый квартал — традиционно низкий сезон в дивидендах. Самый большой доход в первом квартале выплатил фонд облигаций, где доходность на один пай составила 2,9%», — привели данные в пресс-службе УК «Первая».

Помимо выплаты дохода, фонды обеспечивают рост стоимости самого пая, что позволяет зарабатывать также на росте активов, которые находятся в портфелях фондов. С начала года стоимость пая фонда акций УК «Первая» с выплатой дохода выросла на 14,63%, фонда смешанного с выплатой дохода выросла на 8,85%, а фонда облигаций с выплатой дохода снизилась на 0,59%. Здесь речь идет о приросте пая только за счет роста стоимости ценных бумаг, без учета выплаченного дохода.

На сроке инвестирования пять лет аналитики УК «Первая» прогнозируют в позитивном сценарии доходность существующих фондов в диапазоне 11,4–22,2%, в нейтральном — 3,4–8,2%. При негативном сценарии фонд облигаций по-прежнему обещает сохранить положительную доходность на уровне 4,8%, остальные два фонда рискуют принести убыток: -6% в смешанном фонде и -13,3% в фонде акций.

По первоначальному капиталу, который потребуется вложить, самым доступным из пяти фондов является ОПИФ «Открытие — Сбалансированный рантье» — стоимость пая составляет около ₽1100; затем следует «Альфа Капитал Денежный поток» — минимальная сумма инвестирования — ₽10 тыс., стоимость пая около ₽1100. В фонды УК «Первая» минимальная сумма инвестирования — ₽50 тыс., стоимость пая — в зависимости от фонда: от ₽50,5 тыс. до ₽55,2 тыс.

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование.

Подробнее

Паевый инвестиционный фонд, а сокращенно ПИФ, является инструментом, при котором инвестор помещает свои средства в фонд и получает за это «кусок» всех активов и, соответственно, прибыли.

Подробнее

- Определение

- Формула

- Разновидности

- Источники

- Роль инвестиций

- Классификация

- По периоду

- По характеру участия в процессе

- От чего зависит размер вливаний

- Итог

Определение

Чистые инвестиции – основная часть валовых вложений без учета амортизационных расходов. Эти средства всегда направляют на развитие предприятия или государственной экономики.

Бизнес обычно за счет таких финансов модернизирует производство, повышает качество услуг и товаров, прорабатывает меры увеличения основной прибыли компании.

Поддержка капитала: что такое валовые инвестиции

Если вы только планируете или уже запустили собственную фирму, не забывайте о регулярных вложениях – они помогают наращивать доход. А часть пассивно полученных денег становится основой успешного будущего вашего бизнеса. Приумножить капитал также можно через вклады в разные финансовые инструменты.

Получить выгоду можно не только от приобретения ценных бумаг компании, в которой вы работаете: на биржах представлено множество вариантов. Выбирайте акции, облигации и фонды, инвестируйте и следите за состоянием рынка в приложении «Совкомбанк Инвестиции».

Формула

Расчет таких финансовых вливаний производится по определенному алгоритму: чистые инвестиции = валовые инвестиции – амортизационные расходы.

Петр основал первый бизнес: ремонт премиальной обуви. Для хорошей работы мужчина купил специальную швейную машину за 780 тысяч рублей. Потраченная сумма – это валовые инвестиции.

У машинки, как и любого другого оборудования, ограниченный срок эксплуатации. В нашем случае он равен восьми годам или 96 месяцам. Приблизительная ежемесячная сумма амортизации составила 8125 рублей.

Получается, что чистые частные внутренние инвестиции равны 771 875 рублей. Если учитывать вложения не только на поддержание работоспособности швейной машинки, но и на содержание помещения и другого оборудования, то размер чистых вливаний будет больше.

Но для того, чтобы бизнес Петра сохранял рентабельность, объем таких вложений должен превышать амортизационные расходы.

Разновидности

Существует три вида таких инвестиций: положительные, нулевые, отрицательные. Лучше всего для предприятия или компании, когда размер вливаний превышает основные расходы и размер амортизации.

Чтобы прогнозировать положительную динамику на определенный срок, необходимо превалирование реальных объемов производства в будущем над показателями прошлых периодов. Тогда вложения будут положительными.

Без прироста выпускаемой продукции возникает стагнация. Это говорит о том, что валовые инвестиции сравнялись с амортизационными расходами, а чистые вливания стали нулевыми. Бизнесмену такая ситуация сигнализирует о проблемах, которые можно решить привлечением дополнительных средств.

Что такое амортизация средств

Когда амортизация оказывается выше валовых и чистых инвестиций, средства, потраченные на производство, не восстанавливаются. В этом случае чистые вливания уходят в отрицательный баланс, а предприятие теряет ликвидность и приближается к банкротству.

Плачевное состояние бизнеса – красный флаг и призыв к срочному поиску финансирования. Найти дополнительные средства предприниматель может, пересмотрев расходы фирмы или запросив помощь инвесторов.

Источники

Привлечь финансирование организация может из двух источников: внешних и внутренних. К первым бизнесмены прибегают лишь при полном отсутствии средств.

Внутренние – это деньги, полученные в результате продажи части имущества, сокращения амортизации, перерасчета уставного капитала.

Внешние – это средства, предоставленные частными инвесторами или кредитными организациями, а также прибыль, полученная от торговли акциями и облигациями.

Наиболее надежным вариантом при аварийном состоянии компании даже с минимальным потенциалом роста становится банковский заем. Воспользоваться им может любой предприниматель, который уверен в будущем бизнеса.

Если вашему бизнесу потребуется поддержка, вы всегда можете обратиться за помощью в Совкомбанк. У нас вы сможете получить деньги быстро и без лишних формальностей. Изучите условия и оставьте заявку прямо сейчас!

Оставить заявку

К заимствованию прибегают многие компании. Во-первых, это помогает снизить риски, а также нагрузку на капитал и внутренние источники. Во-вторых, повышает показатели стабильности, доверие частных инвесторов и финансового сектора.

Роль инвестиций

Материальная база любого предприятия строится на инвестиционном фундаменте, который обеспечивает рост производительности, товарооборота и прибыли. Стороннее капиталовложение в свою очередь увеличивает основной и резервный фонды.

Денежные вливания не только способствуют развитию бизнеса, но и подталкивают его к следующему уровню. Чем разумнее распределение средств, тем ниже вероятность банкротства и выше интерес частных инвесторов.

Куда вложить деньги, чтобы получать ежемесячный доход

При точном прогнозе ликвидности придет больше вкладчиков, которые в будущем получат прибыль вместе с организацией. Безусловно, краткосрочные вливания всегда выглядят привлекательнее, но опытные инвесторы не пренебрегают среднесрочными и долгосрочными.

Участники финансового рынка в поисках доходности от вложений в разные фирмы тщательно отбирают претендентов. Для них важны перспективы, размер прибыли, периодичность движения средств, отражение денежных потоков в отчетности и уровень доверия других инвесторов.

Например, учредители организации «Василек» решили усовершенствовать базу производства за счет сторонних средств. Для привлечения дополнительного капитала совет директоров выпустил и реализовал ценные бумаги.

Инвесторов привлекли дивидендами, выплаты по которым складывались на основании спроса и объемов продаж продукции. Вырученные деньги учредители направили на нужды компании.

Сумма, которую «Василек» получил после завершения биржевых торгов, – это чистые инвестиции от частных участников финансового рынка. При этом в качестве вкладчиков выступали не только физические, но и юридические лица.

Такой подход избавил учредителей компании от поисков инвесторов, готовых вложить крупную сумму в будущее производства. Он также сократил время на получение прибыли.

Классификация

Все инвестиции принято делить на два основных класса независимо от того, куда они поступают – в экономику государства, региона, корпорации, предприятия или малого бизнеса.

По периоду

Речь идет о краткосрочных и долгосрочных вложениях. В первом случае ожидание прибыли не превышает 12 месяцев, а во втором инвесторам приходится ждать больше года.

Основа долгосрочных – это капитальные вливания в воспроизводство основных средств. Краткосрочные вложения базируются на быстрых вкладах на непродолжительный период.

По характеру участия в процессе

Инвестиции делят на прямые и непрямые. Первые подразумевают личное участие в процессе от выбора объекта до вложения капитала в уставной фонд предприятия. Непрямые вливания осуществляют финансовые посредники.

От чего зависит размер вливаний

На объем вливаний влияют геополитика, состояние национальной экономики и политическая нестабильность. Чем сильнее внешние раздражители, тем меньше вкладов готовы обеспечить инвесторы.

Как стабильно получать доход миллион рублей в месяц

Отрицательное влияние на компании оказывает внутренний дисбаланс, фактически лишающий их какой бы то ни было прибыли. На денежных вливаниях, в которых такие фирмы остро нуждаются, сказываются технический прогресс, готовность к развитию, законодательные изменения и послабления.

Итог

Чистые инвестиции – это условный индикатор оценки состояния организации или страны. Динамика роста финансирования отражает уровень экономического развития.

Поэтому всем предпринимателям рекомендуют внимательно следить за поступлениями и эффективностью работы компании. Если объем инвестиций сокращается, а перспектив роста нет, ищите дополнительное финансирование и реанимируйте бизнес.

Если нравится – подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Открыть профиль

Что такое инвестиционная идея

Инвестиционная идея – это план куда вложить деньги, чтобы получить прибыль. Например, ценные бумаги на фондовом рынке, драгметаллы, недвижимость, вложения в бизнес или венчурные инвестиции. Вы можете сформировать свою инвестиционную идею или выбрать из готовых вариантов.

-

Что такое инвестиционная идея

-

Какие бывают инвестиционные стратегии

-

В недооцененные компании

-

В стабильный бизнес

-

В компании роста

-

Где брать идеи для инвестирования

-

Пример крупных инвесторов

-

Тематические сообщества профессионалов

-

Советы финансовых институтов

-

Финансовые журналы

-

Телеграмм каналы

-

Инвестиции в индексы

-

Как самому создать идею

-

Во что не стоит инвестировать

-

Рекомендации для начинающих инвесторов

Основные характеристики инвестиционной идеи:

- Срок. Краткосрочный план может реализоваться уже через несколько дней, а долгосрочный – несколько месяцев и даже лет.

- Сумма. Финансовые возможности у инвесторов отличаются, поэтому и инструменты будут разными. Если вы только погружаетесь в инвестирование, вкладывайте небольшие суммы, например, в ценные бумаги. Приобрести их можно за 1-2 тысячи рублей. Для инвестиций в недвижимость потребуется более весомый капитал в несколько миллионов рублей.

- Гарантия. Не факт, что если вы позаимствуете инвестиционную идею у опытного инвестора, то она гарантированно принесет прибыль. Ни один профессионал не даст гарантию, что его идея сработает. Рынок изменчив, и в любой момент может произойти все что угодно. Инвестирование – это риск и ответственность, и важно это понимать еще до того, как выходите на фондовый рынок. Вы сами решаете следовать за чьей-то идеей или нет, и за свои действия вы тоже отвечаете сами.

- Риск. Инвестиции могут принести не только прибыль, но и убытки. По уровню риска активы условно делят на низкорисковые и высокорисковые. У инвестиционных инструментов с более высоким риском обычно и потенциальный доход выше. Например, у акций – высокая волатильность, поэтому они могут резко вырасти и так же резко упасть, инвестор рискует, но у него есть шанс получить более высокую премию за свой риск. У ОФЗ меньшая доходность, но и риск минимален. Кроме того, вкладывая в облигации инвестор заранее знает какой доход и когда он получит.

Прежде чем выбрать инвестиционную стратегию, учтите, что брокеры, которые выступают посредниками при выходе на биржу, с каждого клиента получают доход – комиссию. Чем больше клиентов и сделок купли-продажи под инвестиционную идею привлечет брокер, тем больше денег он получит.

Всегда учитывайте риск, потенциальную прибыль и то насколько инвестиционная идея вам близка. Возможно, брокер предлагает вложиться в нефтегазовую компанию, а у вас итак 50% капитала инвестировано в эту отрасль и добавление еще одной компании только сильнее разбалансирует портфель. Поэтому такая идея вряд ли окажется перспективной для вас, так как она увеличивает волатильность портфеля при изменении котировок в нефтегазовом секторе.

Какие бывают инвестиционные стратегии

Ещё один важный шаг перед началом инвестирования – выбор стратегии. Неопытные инвесторы при любых падениях на рынке начинают паниковать, продают активы по низкой цене и остаются в проигрыше. Профессионалы придерживаются определенной стратегии. Это позволяет им не реагировать так остро на колебания на рынке. Наличие стратегии не гарантирует прибыль, но помогает в принятии решений.

Наиболее популярны три стратегии инвестирования:

В недооцененные компании

Акции стоят дешево, по сравнению с активами других компаний, которые относятся к одному сегменту рынка. При этом бизнес зарабатывает прибыль и у него более привлекательные мультипликаторы при сравнительном анализе. Низкие значения финансовых показателей демонстрируют, что на данный момент компании вызывают интерес у небольшого круга инвесторов.

Суть стратегии – успеть вложить деньги в малоизвестный, но успешный бизнес, пока акции ещё не выросли в цене. Если компания продолжит развитие и рост, инвестор может увеличить капитал в несколько раз. Однако заниматься поиском такого бизнеса сложно, много времени уйдет на оценку и сравнение с конкурентами.

В стабильный бизнес

Вкладывая в известную компанию, инвесторы чаще всего рассчитывают на дивиденды. Успешный стабильный бизнес – это известные компании, которые уже достигли определенного уровня развития и известности на рынке. У них редко наблюдается взрывной рост, поэтому они удерживают акционеров за счет того, что делятся частью полученной прибыли.

Инвестор не так критично относится к тому, растут акции в цене или нет. Главное, чтобы компания продолжала стабильно выплачивать дивиденды. Руководство заранее публикует отчет по размеру выплат акционерам на своем официальном сайте в специальном разделе. У большинства компаний процент от прибыли, который они направят на выплату дивидендов, зависит от решения общего собрания акционеров. Принятое решение утверждает совет директоров.

Процент, который направляют на выплату дивидендов, могут увеличивать или уменьшать, в зависимости от того, как обстоят дела у бизнеса. При некоторых условиях компании отменяют выплату дивидендов. Например, если размер прибыли оказался ниже запланированного уровня либо компания решила провести расширение или запуск нового производства.

В компании роста

Вложения в бизнес, который стремительно развивается внутри своей отрасли. Компании роста занимаются разработкой новейших технологий и внедрением инноваций. Но заранее непонятно, станет их продукт популярным на рынке или нет. Инвесторы вкладывают в компании роста, так как верят, что бизнес станет известным брендом.

Перспективные сферы компаний роста последних лет – искусственный интеллект, космос, медицина, биотехнологии и фармакология. Инвестируя в такие отрасли можно получить огромный доход, но и риск потерять деньги – слишком высок.

Где брать идеи для инвестирования

Начинающему инвестору не обязательно обращаться к специалистам за помощью в составлении портфеля. Можно самостоятельно проанализировать компании и выбрать те, которые подходят вам по риску и возможной доходности.

При поиске инвестидеи изучите пример профессионалов, найдите информацию в профессиональных сообществах, проанализируйте события в мире и перспективы рынка. Разберём подробнее каждый из этих вариантов.

Пример крупных инвесторов

Известные инвесторы, такие как Уоррен Баффет, Ллойд Бланкфейн, Билл Гейтс и Рэй Далио публикуют свои портфели раз в 3 месяца. Данные можно найти в интернете. Полную информацию по активам миллиардеров публикуют на сайте Комиссии по ценным бумагам США.

Уоррен Баффет признан самым успешным инвестором в недооцененные компании. Кроме того, он выбирает лидеров внутри одной отрасли. Например, в его портфеле есть акции Apple, Coca-Cola, American Express. Такие компании обеспечивают инвестору хорошую прибыль на долгий срок.

Активы Билла Гейтса хорошо диверсифицированы. Подобный состав портфеля подходит тем, кто не готов сильно рисковать. Всегда делите капитал между активами разных компаний, так при банкротстве одной компании, вы не потеряете весь капитал, а только его часть. При этом помните, что снижая риск, вы уменьшаете максимально возможный уровень доходности.

Рэй Далио составляет портфель так, чтобы получать прибыль при любой рыночной обстановке. Например, в период инфляции высокий доход дают биржевые товары и акции развивающихся компаний, а когда спрос падает – основным источником прибыли становятся облигации с защитой от инфляции.

Не копируйте портфели профессионалов бездумно. Выберите стратегию, разберитесь в принципах и купите активы, следуя ей.

Тематические сообщества профессионалов

В профессиональных сообществах публикуют аналитику компаний и инвестидеи. Но не везде информация проверенная. Вот несколько хороших сообществ, которым можно доверять:

- Statista – на сайте публикуют графики со ссылками на полный отчёт.

- Seeking Alpha – публикуют новости, результаты исследования активов и финансовых инструментов. На сайте можно найти идеи для вложений на любой срок.

- Finviz – можно найти графики, показатели по каждой компании.

Если находите инвестиционную идею или смотрите показатели на каком-то другом сайте, перепроверьте ее на одном из этих ресурсов.

Советы финансовых институтов

Крупные финансовые институты не только предоставляют услуги, но и предлагают аналитику по компаниям и данные по перспективам их развития. Наиболее известные – Bank of America, Morgan Stanley, Goldman Sachs.

Эксперты Goldman Sachs проводят конференции на экономические темы. Еженедельно готовят рассылку о тенденциях в мире.

Morgan Stanley занимается аналитикой экономики и некоторых компаний, предлагают свои инвестидеи.

Bank of America публикует анализ рынков и финансовых инструментов.

В РФ аналитику проводят Ренессанс Капитал, ВТБ Капитал, Атон, Альфа-банк Сбербанк Капитал и другие.

Финансовые журналы

Финансовые журналы в рамках одного издания публикуют исследования, интервью, аналитику. В них можно найти инвестиционные идеи, узнать о лидирующих отраслях экономики, прочитать про тенденции развития в мире или стране.

К международным бизнес-журналам относятся:

- Bloomberg,

- The Wall Street Journal,

- The Washington Post.

Можно приобрести подписку на журналы и получать статьи, подкасты и интервью с известными политическими деятелями, главами банков. Подписку можно оформить с любого устройства, даже с телефона.

Из российских изданий – Деловой Журнал, РБК и особенно выделяется Тинькофф Журнал. Самые интересные идеи размещены в разделе «Инвестиции». Доступ к российским журналам бесплатный.

Телеграмм каналы

Каналы в мессенджерах стали особенно популярны в последние пару лет. Некоторые профессионалы публикуют свои идеи в Телеграм. Например, каналы «Разумный инвестор», «Т-Ж Инвестник», «ВТБ Мои Инвестиции», «Bloomberg Business», «Кубышка». Эксперты делятся своими идеями, комментируют происходящее на рынке, обозревают перспективные компании.

На каналах можно найти полезные рекомендации в виде статей и книг. Если у вас нет времени мониторить новости, телеграм-каналы будут держать в курсе основных событий. Но не стоит надеяться на объективную оценку. Кроме того, не все советы могут быть полезными для вашего портфеля.

Инвестиции в индексы

Если у вас нет времени анализировать компании, вы вообще далеки от финансов, но инвестировать хотите, обратите внимание на индексы. Можно вкладывать деньги в фонды, которые следят за индексом S&P 500, DAX, Nasdaq, MOEX.

Преимущество такого инвестирование в том, что не нужно угадывать, какие компании будут развиваться, а какие стагнировать. В долгосрочной перспективе акции, которые входят в индекс – растут. Это связано с тем, что в индекс попадают только те компании, которые подходят под определенные условия. Обычно это компании с заданным уровнем прибыли и капитализации. Если хотя бы один из этих показателей перестает удовлетворять условиям, компанию исключат из индекса.

Если вы боитесь пропустить выгодный вариант, небольшой процент от капитала можно вложить и в другие инвестиционные идеи. Например, 5% выделить на рискованные идеи. Еще 10-30% капитала вложить в фонды облигаций или отдельные ОФЗ. При такой диверсификации портфеля, инвестиции почти наверняка принесут прибыль. Эта стратегия подойдет тем, кто ещё мало разбирается в инвестициях, но хочет с чего-то начать.

Как самому создать идею

Инвестиционную идею можно разработать самому. Плюс в том, что вы выбираете инструменты под свои условия – финансовые возможности, готовность к риску, срок инвестирования и стратегию.

Пошаговый план формирования инвестидеи:

- Определите срок и сумму вложения. Чем дольше срок, тем меньше риск. В долгосрочной перспективе общая тенденция на рынке – рост.

- Следите за новостями и рынком. Например, во время локдауна выиграли те, кто заметил тренд на дистанционное-обучение, онлайн-общение. Кроме того, уже несколько лет популярен тренд на экологичное ESG-инвестирование.

- Следите за инсайдерской информацией. Это сделки, которые проводит руководство компании. Продумайте, как вы можете использовать информацию с учетом своей стратегии инвестирования.

- Ищите компании, которые перспективны, но недооценены. Перед покупкой акций проведите фундаментальный анализ, оцените тенденции развития. Помните, что даже после тщательного анализа гарантию прибыли вам не даст никто.

Это не единственные параметры, которые стоит учесть при создании инвестидеи. Обратите внимание на инновационность – в свое время такими были Facebook, Amazon, Tesla. Инновационные проекты могут повысить шанс высокого заработка с такой же вероятностью, с какой и обанкротить.

Во что не стоит инвестировать

Некоторые вложения денег сложно назвать инвестированием, поскольку они не только не приносят дополнительных доход, а иногда даже требуют дополнительных затрат. Во что не стоит вкладывать, если ваша цель получить прибыль:

- Ювелирные украшения. Даже если они очень дорогие, это все равно в большинстве случаев заводские изделия. Украшение возможно и приобретет реальную ценность спустя сотни лет, но может и не приобрести никогда.

- Автомобиль. В большинстве случаев самая бесперспективная инвестиция. Машина требует постоянных вложений. Справедлива поговорка о том, что автомобиль теряет половину стоимости, как только выехал из салона. В определенных рыночных условиях ситуация может измениться. Например, сбои в цепочках поставок и дефицит полупроводников, сделали свое дело. В 2021 году даже вторичный автомобильный рынок вырос. Но успешно заниматься инвестированием в автомобили получится разве что у крупного дилера или владельца автопарка. Частному автомобилисту вряд ли удастся на этом много заработать.

- Техника. Вложение в технические устройства – это тоже не инвестиции. Оборудование морально устаревает меньше, чем за год, даже если им никто не пользуется

- Виртуальные вещи. Вложения в игровые предметы, пусть даже и редкие, криптовалюту, игровые валюты, NFT или другие токены связаны со слишком высоким риском потерять все инвестированные реальные деньги.

Азартные игры, лотереи, тотализаторы – это не инвестиции. В этой игре зарабатывает только один – тот, кто создал систему. Покупая лотерейные билеты или делая ставки, в лучшем случае вы ничего не выиграете, а в худшем влезете в долги в попытке отыграться.

Рекомендации для начинающих инвесторов

Инвестор может вложить свободные деньги в ценные бумаги, стартапы или напрямую в бизнес. Но самый доступный вариант – это активы на фондовой бирже. Тщательно анализируйте финансовые инструменты, прежде чем вложить в них свой капитал. Рекомендации для начинающих инвесторов:

- Не вкладывайте последние деньги. Если вкладывать весь доход и не оставлять подушку безопасности, слишком велик риск, что при возникновении финансовых сложностей вы продадите все активы для решения насущных задач. Не факт, что в нужный момент активы будут торговаться по высокой цене. Если продать их на просадке, финансовый результат от ваших инвестиций будет отрицательным, то есть вы вернете меньше, чем вложили. Главное правило инвестирования – вкладывать только свободные деньги, когда все остальные потребности закрыты и отложен денежный резерв на форс-мажорные ситуации.

- Не инвестируйте сразу большую сумму. Вкладывайте ту сумму, которую можете себе позволить без ущерба для уровня жизни. Даже если это небольшая сумма, начните с нее и постепенно увеличивайте. Не ждите, когда накопите миллион, чтобы выйти с ним на рынок. На сегодняшний день на фондовой бирже торгуются сотни активов, которые можно купить за несколько сотен или тысяч рублей.

- Учитывайте риск. Любое вложение предполагает риск. Научитесь прогнозировать риски и по возможности уменьшайте их. Например, диверсифицируйте вложения, то есть покупайте активы из разных классов, которые выпущены в разных валютах и относятся к разным секторам экономики и странам.

- Используйте только проверенные источники информации. В интернете много мошенников, которые обещают крупную прибыль и играют на человеческой жадности. Не позволяйте эмоциям взять верх над здравым смыслом. Всегда перепроверяйте информацию самостоятельно, даже если вы нашли ее на в официальных источниках и тем более, если ресурс кажется подозрительным.

- Инвестируйте только в то, что понимаете. Вы должны точно понимать как устроен бизнес, в который вкладываете деньги. Это поможет спрогнозировать и уменьшить потери.

Инвестиции не станут провальными, если начать с самых простых и понятных инструментов, например, акций голубых фишек и облигаций федерального займа. Также к активам с минимальным уровнем риска относятся вложения в фонды облигаций или индексные фонды. Когда опыта будет побольше, можно попробовать и другие инструменты фондового рынка, хотя это не обязательное условие. Некоторые инвесторы десятилетиями вкладывают деньги только в самые простые активы и получают запланированную доходность.

Статья не является инвестиционной или торговой рекомендацией, а носит исключительно ознакомительный характер.

Комментарии: 0

Для эффективного развития экономики государства, отрасли или отдельного предприятия требуются периодические финансовые вливания. В качестве таких вложений выступают валовые внутренние частные инвестиции. Они обеспечивают нормальное функционирование всех субъектов предпринимательства.

Что такое валовые внутренние частные инвестиции

Валовые инвестиции — это совокупные финансовые вложения, которые инвестор вносит в инвестиционный объект за определенный период времени. Чаще всего данный показатель рассчитывается за 1 год.

Валовые внутренние частные инвестиции делят на две группы:

- деньги, направленные на восстановление изношенных средств производства;

- инвестиции в увеличение капитала.

К первой группе относятся средства, перечисляемые в амортизационные фонды компании. Такие отчисления производятся в суммах, равных стоимости основного капитала, перенесенной на продукты производства за рассматриваемый период. Вторую группу составляют чистые инвестиции, направленные на развитие организации.

Валовые внутренние инвестиции производятся в виде приобретения ценных бумаг или денежных вливаний в бизнес. Конечными объектами инвестирования могут выступать материальные и нематериальные объекты: оборудование, бренды, патенты, научные разработки. К таким вложениям относятся также средства на развитие кадровых ресурсов компании.

Акция – это юридическая форма оформления инвестиций. С точки зрения частного инвестора, он инвестирует в акции. С точки зрения АО, при увеличении уставного капитала в ходе допэмиссии привлекаются средства, которые инвестируются в материальные и нематериальные объекты.

Разница между валовыми и чистыми инвестициями

Валовые инвестиции – наиболее широкое понятие. Оно включает вложение чистых инвестиций и суммы амортизационных расходов.

Чистые инвестиции – форма долгосрочных вложений, направленных на развитие, модернизацию и расширение предприятия. Это валовые инвестиции минус средства на ремонт и восстановление производственных фондов.

Привлечение амортизационных фондов необходимо, чтобы удерживать предприятие на текущем уровне. Осуществление чистых инвестиций призвано принести дополнительную прибыль в перспективе.

Как рассчитать валовые инвестиции, формула

Понятие валовых инвестиций подразумевает сумму чистых инвестиций и амортизационных отчислений.

Формула для расчета величины частных внутренних инвестиций выглядит так:

ВИ = А + ЧИ,

где

- ВИ — валовые инвестиции;

- А — амортизационная сумма;

- ЧИ — чистые инвестиции.

Показатель валовых инвестиций рассчитывается как на уровне отдельных предприятий, так и на уровне государства. Например, он применяется для определения реального ВВП расходным методом.

Зачем вычислять валовые вложения

Валовые вложения позволяют оценить эффективность деятельности организации. Если за рассматриваемый период они больше суммы амортизации, значит, компания динамично развивается. В обратной ситуации ее ресурсов недостаточно для развития.

Важно учитывать соотношение величины имеющейся прибыли и валовых инвестиций. Если за счет малых реальных инвестиций достигаются большие показатели прибыли, компания движется в верном направлении.

Определение величины валовых инвестиций важно и для экономики страны, а также при расчете ВВП. Плохая динамика инвестирования приводит к уменьшению ценности национальной валюты по отношению к валюте других государств, где наблюдается рост чистых инвестиций.

Роль и значение валовых внутренних частных вложений

На уровне предприятий инвестиционные фонды используют для увеличения производственных мощностей, финансовых ресурсов. Это закладывает основу бизнеса, увеличивает стоимость активов и доходов в целом.

Валовые инвестиции применяют для:

- улучшения экономических показателей;

- увеличения доходов;

- расширения производственных мощностей;

- укрепления финансовых активов;

- амортизации капитала;

- строительства.

Важно учитывать взаимосвязь валовых инвестиций и амортизации. Если в расчетном периоде размер вложений валовых инвестиций превышает объем амортизационных расходов, можно говорить о росте производства. В противном случае, когда амортизация больше валовых инвестиций, предприятие терпит спад, так как его инвестиционных ресурсов не хватает для воспроизводства своего капитала.

Любой инвестиционный продукт выгоден, если становится источником увеличения прибыли по итогам реализации проекта. Учитывая связь валовых частных инвестиций и амортизационных фондов, политику увеличения объемов основного капитала строят так, чтобы минимизировать или восстанавливать износ производственных ресурсов, способствовать развитию бизнеса.

Валовые инвестиции учитываются при расчете макроэкономических показателей. Совокупное инвестирование на уровне государства позволяет сделать выводы о востребованности отечественной продукции, оценить состояние экономики и уровень валового внутреннего или валового национального продукта.

Если объем валовых внутренних инвестиций будет чрезмерным, наступит инфляция, в ином случае — дефляция экономики. Меры по избеганию дисбаланса инвестиций направлены на оптимизацию инвестиционных расходов.

Состав валовых инвестиций

Состав валовых внутренних инвестиций зависит от объекта вложений. Главным объектом выступает основной капитал, вливания в который включают:

- вложения в нематериальные активы;

- затраты в строительство жилых объектов;

- расходы на обновление оборудования и производственных технологий;

- восстановление капитала.

Вложения в нематериальные ресурсы могут быть равными стоимости вложений в материальные объекты. Они включают инвестиции в товарные знаки, бренды, программное обеспечение и т. д. Любое инвестирование на производстве в идеале должно быть направлено на увеличение размера прибыли.

К валовым инвестициям также относят материальные вложения в оборотный капитал. При этом учитывается изменение его объема в определенный период времени. Еще одним объектом инвестирования выступает человеческий капитал, в частности: повышение квалификации работников, улучшение их условий быта.

Источники валовых внутренних инвестиций

Для привлечения инвестиционных средств используют различные источники государственных и негосударственных инвестиций:

- внутренние источники предприятия (амортизационные отчисления);

- безвозвратно получаемые средства (эмиссия акций, бюджетные деньги);

- заемные средства (банковские кредиты, облигации, займы учредителей).

Большинство предприятий стараются привлечь сторонние дополнительные источники для реализации инвестиционных программ. Бюджетные средства выделяются в особо важные для экономики проекты.

Эффективность использования

Эффективность производственного использования валовых инвестиций определяется с помощью показателя рентабельности финансового инвестирования, который представляет собой соотношение полученных доходов и произведенных затрат. Коэффициент позволяет оценить прибыльность или убыточность инвестиций.

Финансовая эффективность инвестирования отражает рентабельность инвестиционного проекта, то есть соотношение полученных доходов и понесенных затрат.

Для ее оценки рассчитывают показатель чистого дисконтированного дохода по проекту, который определяется как разница между притоком и оттоком денег в каждый расчетный период (год, месяц), приведенными к текущей стоимости (с учетом инфляции). Если величина чистого дисконтированного дохода является положительной величиной, то инвестиции целесообразны. Если они представляют отрицательную величину, то такой инвестиционный проект лучше отклонить.

Привлечение денег и объем инвестирования регулируется с помощью грамотной стратегии, подбора эффективных источников финансирования.

Факторы инвестиционной стратегии – важные показатели становления коммерческой организации. При правильном расчете валовых вложений создается материальная база для дальнейшего развития предприятия.

На уровне частного бизнеса увеличение товарооборота, производительности и рост прибыли зависят от грамотного инвестирования. Любое дополнительное вложение тщательно рассчитывается.

Итог

Грамотные инвестиции оказывают положительное влияние на предприятие: помогают осуществлять прирост капитала, окупить суммы износа. Интерпретация этого показателя важна для планирования дальнейшей деятельности компаний. Если число валовых инвестиций превышает амортизацию, значит, доходы растут.

Валовые инвестиции на уровне государства входят в показатели ВВП, а также национальных доходов страны и ее макроэкономического развития.

Популярные вопросы

Как характеризуется ситуация в экономике, если валовые инвестиции меньше амортизационных отчислений?

Если величина валовых инвестиций меньше суммы амортизации, это свидетельствует об отрицательной динамике развития бизнеса, снижении потенциала. Когда они по объему превышают амортизационные отчисления, предприятие, наоборот, развивается.

Что такое валовые инвестиции в аренду?

Это совокупная стоимость арендных платежей, являющихся источником дохода арендодателя, плюс негарантированная остаточная стоимость арендуемого актива.

3.9

Рейтинг статьи 3.9 из 5

Стартовые вложения в открытие бизнеса и инвестиции в его развитие не обязательно должны быть только вашими или привлекаться через банковский кредит. Существует довольно много способов снять с себя часть финансовой нагрузки и привлечь инвестиции другими путями. Иногда, когда банки отказываются кредитовать новые проекты из-за повышенных рисков либо под залог личного имущества, привлечение стороннего капитала является единственным выходом.

Многие инвесторы, государственные и коммерческие организации охотно поддерживают молодые и перспективные проекты, а иногда готовы оказывать им не только финансовую, но и консультационную, информационную и рекламную поддержку.

Далее проясним, как и где искать инвесторов, какие способы и площадки для этого можно использовать.

Цели привлечения инвестиций

Для начала вспомним, для каких целей привлекается внешнее финансирование. Зависят они от стадий развития бизнеса.

Стадии развития бизнеса:

- Посевная стадия. Это стадия, когда вы еще работаете над созданием продукта, тестируете идею, разрабатываете прототип.

- Стадия стартапа. На этапе стартапа вы уже можете делать первые продажи, но при этом еще продолжать тестировать продукт, готовя его к выпуску на рынок, выпускаете первые пробные партии. На этом этапе вы пока больше тратите, чем зарабатываете.

- Расширение. Ваш продукт поступает на рынок и начинает завоевывать на нем позиции, вы достигаете точки безубыточности, разворачиваете производство, активно продвигаетесь, расширяете команду.

- Рост. Вы начинаете зарабатывать больше, продажи устойчиво растут, на рынке увеличивается доля вашего продукта. Вы нацелены на дальнейшее расширение, увеличиваете ассортимент, улучшаете и модифицируете сам продукт.

- Зрелый рост. Ваши обороты стабилизировались, рост может быть незначительным. Вы нацелены на удержание позиций на рынке и находитесь в стадии поиска новых вариантов для роста и расширения компании.

У каждой приведенной стадии имеются свои задачи, цели и риски. Это означает, что и капитал привлекается тоже под совершенно разные цели. Если на старте важно выйти на рынок и протестировать спрос, то на поздних предприниматель преследует цели масштабирования, увеличения доли на рынке и увеличения прибыли.

Цели привлечения инвестиции по стадиям:

- Инвестирование на посевной стадии. Вам требуются средства на тестирование своей бизнес-модели, на создание прототипов, на исследование и разработки, на формирование команды.

- Инвестирование стартапа. Вам нужны средства для выпуска продукта на рынок, создание первой партии, на рекламу и привлечение клиентов.

- Инвестирование на стадии расширения. Вам требуется закрепиться на рынке, наладить производство. Инвестиции требуются на продвижение проекта, расширение штата.

- Инвестирование на стадии роста. Инвестиции нацелены на увеличение доли на рынке, совершенствование продукта, расширение ассортимента, на рекламу и для выхода на новые рынки сбыта.

- Инвестирование на стадии зрелого роста. Вам требуется вкладываться в новые точки роста, масштабироваться, проводить слияния и поглощения других компаний.

Больше всего шансов провалиться существует на первых двух стадиях, когда ваш товар или услуга только выводится на рынок. По статистике здесь прогорают 80-90% проектов. Эти проекты так никогда и не выходят в плюс, а для инвесторов вложения здесь будут наиболее рискованными. Для предпринимателей же внешнее инвестирование на этих этапах критически важно, но и найти варинаты финансирования для него сложнее.

Значительно проще и безопаснее для инвесторов вкладываться в проекты, достигшие стадий расширения и роста. В этом случае они работают с уже отлаженными бизнесами, развитие которых проще прогнозировать.

Какие бывают типы инвестирования

Перед тем, как начинать поиск внешнего финансирования, нужно понять, какой тип вам более всего подойдет.

Основные типы инвестирования:

- Долевое инвестирование. То есть когда в ваш бизнес вкладывают, чтобы получить в нем свою долю. В обмен на инвестиции вы делаете инвестора полноправным совладельцем бизнеса. Он получает право принимать решения по управлению компанией, выдвигать свое видение ее развития, получать дивиденды. Долевой тип инвестирования особенно подойдет вам в том случае, если вы испытываете потребность не только в деньгах, но и в человеке с опытом в вашей отрасли. При определении доли, которые вы хотите передать инвестору, стоит исходить из размера вкладываемой суммы. Стоит избегать передачи большей доли проекта – то есть свыше 51%. Но учтите также, что при слишком низких процентах (например, 5%) предложение для инвестора может показаться непривлекательным и не сулящим весомую прибыль, а окупаемость его вложений серьезно растянется.

- Долговое (заемное) инвестирование. Вам предоставляют займы и кредиты, которые нужно вернуть в определенные сроки с процентами, как в банке. В то же время, в отличие от долевого финансирования, вы не передаете долю бизнеса и вам не нужно будет постоянно делиться прибылью. Минус в том, что кредиты выдаются под залог какого-либо ценного имущества, например, недвижимости или автомобиля, которым придется расплачиваться при негативном развитии событий.

- Конвертируемый заем. Это гибридная форма финансирования, сочетающая признаки долевого и долгового инвестирования. То есть когда по истечению определенного времени или при наступлении определенных обстоятельств кредитор может получить свою долю в компании. В России такая схема встречается редко.

- Инвестирование с нефинансовым вознаграждением. То есть когда за инвестиции инвестор получает не деньги, а что-то другое, например, произведенный продукт или бесплатную услугу. Такая схема распространена на краудфандинговых платформах, где в роли инвесторов могут выступать обычные люди.

- Гранты и субсидии. Это формы государственной поддержки, которые призваны финансировать проекты, имеющие приоритетное значение для экономики данной страны. Полученные средства вы сможете использовать только целевым образом, предоставляя отчеты по каждому расходному пункту.

10 вариантов поиска инвестирования для стартапов

Для начала рассмотрим самые лучшие варианты финансирования на начальных этапах развития бизнеса, то есть на посевной стадии, стадии стартапа и расширения бизнеса. Имейте в виду, что кто бы не выступал в роли вашего инвестора, его будут интересовать одни и те же вопросы по поводу вашего проекта и его продукта. А именно.

Стандартные вопросы, которые интересуют любого инвестора:

- В чем заключается идея вашего товара или услуги, в чем уникальность идеи;

- Имеется ли бизнес-план с расчетами, анализом рынка и планом производства;

- Кто руководители и исполнители проекта, достаточно ли у них опыта и образования для реализации задуманного;

- Финансовая составляющая проекта: планируемые и уже имеющиеся обороты, чистая прибыль, издержки, прогнозы роста;

- Предложения для самого инвестора и способы забрать вложенное к конкретному сроку.

1. Помощь от друзей и родственников

Самый простой и очевидный способ найти инвестиции – попросить о помощи друзей, родственников и знакомых. Вам потребуется лишь собраться, поговорить и рассказать им о своих планах и потребностях. Сделать это можно как устно, так и используя элементы презентации.

Перед этим вам стоит определиться, что именно вы хотите получить от близких – кредит или долевые вложения. Кредит вы можете выплачивать просто по частям со временем и с процентами. Долевые инвестиции будут означать, что ваши родственники и друзья будут владеть долей в вашей новой компании, а также разделять с вами все риски. При этом варианте ваши близкие получат деньги лишь в том случае, если ваше дело станет прибыльным.

Риски при обращении к семье и друзьям вполне очевидны. В случае неудачи и потери денег вы можете испортить с ними отношения. Поэтому многие люди стараются не смешивать семью/дом/друзей и бизнес.

Плюсы:

- Простой способ не требующий каких-либо формальностей;

- Отсутствие издержек по организации презентации – достаточно собраться и поговорить;

- Высокий уровень доверия между участниками сделки.

Минусы:

-

Риск испортить отношения с близкими людьми в случае неудачи.

2. Бизнес-ангелы

Бизнес-ангелами называют частных инвесторов, которые вкладываются в проекты на ранней стадии развития. Это состоятельные люди, которые, могут предоставить средства для успешного развития компании на этапе ее формирования. Если на ваш проект приходит бизнес-ангел, это, скорее всего, будет значить, что он внесет достаточно средств для того, чтобы другие инвесторы не потребовались.

Взамен бизнес-ангел получает долю в компании (владеет акциями), а зачастую и право голоса в ежедневном развитии бизнеса. Бизнес-ангел ожидает высокой отдачи от своих инвестиций, поэтому не вкладывает свои деньги просто так – финансовое обоснование проекта должно быть безупречным. Целью бизнес-ангела может быть желание заработать на перепродаже своей доли, когда компания вырастет, либо получение дивидендов, при которой расчет идет на часть будущей прибыли.

Примерами, когда компании добивались успеха с помощью бизнес-ангелов достаточно много. В частности, начинали свою деятельность с инвесторами-ангелами такие гиганты как Apple и Amazon.

Для поиска бизнес-ангелов существуют специальные сообщества, интернет-ресурсы и каталоги инвесторов и проектов, находящихся в поиске финансирования (вроде “Ангел Лист”). Найти инвестора можно с помощью Фонда развития интернет-инициатив, Национальное содружество бизнес-ангелов. Ежегодный рейтинг активности бизнес-ангелов публикует Российская венчурная компания. Кроме того, новости о сделках и рейтинги венчурных инвесторов можно найти на специализированных ресурсах и в СМИ вроде Firrma, Rusbase, IncRussia и других.

Самым желанным кандидатом на роль бизнес-ангела выступает бизнес-ангел со знаниями, опытом и связями в вашей сфере бизнеса, бизнес-ангел который сможет представить весомую консультативную поддержку. В таком случае ваши шансы на успех заметно повышаются, так как такие инвесторы смогут направить вас по правильному руслу. Подобные инвестиции называются smart money – умные деньги. Чтобы определить круг таких инвесторов, нужно проанализировать их последние сделки. Связываться с бизнес-ангелами лучше напрямую через персональные сайты и соцсети, либо через общих знакомых, которые могут вас бесплатно представить и порекомендовать.

Плюсы привлечения бизнес-ангелов:

- Возможность финансирования проекта на самых ранних стадиях;

- Потребность в поиске других инвесторов с бизнес-ангелом отпадает;

- Ваша компания может значительно прибавить в темпах роста;

- Помимо денег есть возможность получить знания, опыт и деловые контакты инвестора;

- Вариант сотрудничества, который подходит не только для IT-проектов, но и для для широкого круга сфер.

Минусы привлечения бизнес-ангелов:

- Трудность привлечения – бизнес-ангелов не интересуют рядовые проекты;

- Излишнее влияние на управление компанией. Ваш партнер может оказывать чрезмерное давление на ваш бизнес, фактически претендуя на роль ключевого человека в компании. Молодой компании это может повредить;

- Увеличение документооборота – бизнес-ангел может требовать большого количества отчетов относительно разных бизнес-процессов.

3. Венчурные фонды

Венчурными фондами называют компании, которые профессионально управляют средствами от пула инвесторов. Они вкладывают в стартапы с многократным потенциалом роста и ориентируются на международный рынок. В то время как бизнес-ангелы подключаются на самых ранних этапах проекта, венчурные инвестиции особенно актуальны на стадии расширения и масштабирования на рынке, когда требуются большие объемы средств.

К венчурным инвестициям можно прибегать тогда, когда проект уже доказал свою успешность, имеет надежную команду менеджеров и план дальнейшего развития, на которые и изыскивает средства. В свою очередь венчурные фонды зарабатывают на выгодных перепродажах своих долей другим фондам, корпорациям или на первичном размещении на бирже.

Обычно фонды специализируются на конкретных отраслях (финансы, IT, недвижимость, электронная коммерция, образование и т.д.) и географических районах, поэтому владельцам проектов нужно подбирать те из них, которые отвечают потребностям и профилю компании.

Для привлечения средств венчурного фонда потребуется создать презентацию проекта и отправить сопроводительное письмо. Либо разыскать управляющего или аналитика фонда и обратиться прямо к нему. Разыскать венчурные фонды, определить наиболее активные по сделкам можно с помощью многочисленных рейтингов, публикуемых популярными деловыми изданиями и СМИ.

Плюсы венчурных фондов:

- Возможность получения финансирования в крупном объеме;

- Отличный шанс для масштабирования компании на рынке.

Минусы венчурных фондов:

- Вариант обычно не подходит для ранних стадий развития проекта.

- Строгий отбор: венчурные инвесторы вкладывают капитал лишь в небольшое число сделок.

4. Бизнес-инкубаторы

Бизнес-инкубаторами или акселераторами называют проекты по ускоренному обучению для стартапов. С их помощью вы сможете научиться грамотнее анализировать рынок, доработать концепцию и бизнес-модель продукта, найти полезные связи среди инвесторов, а иногда и отыскать первых заказчиков. Обучение в бизнес-инкубаторе может заканчиваться приглашением потенциальных инвесторов.

При попадании в бизнес-инкубатор, стартапы могут получать поддержку начиная с разработки/доработки бизнес-идеи и вплоть до выхода новой компании на рынок. Больше всего бизнес-инкубаторов интересуют IT-сфера, но в инкубаторы можно попасть и с проектами в сфере услуг, экологии, моды, розничной торговли, развлечений, энергетики, строительства и прочими.

Бизнес-инкубаторы проводят свои наборы не более одного-двух раз в год, поэтому этот момент необходимо отслеживать. Попасть в них в качестве участника можно, оставив заявку на сайте проекта и пройдя собеседование. Управлять бизнес-инкубаторами могут университеты, некоммерческие и государственные учреждения, крупные корпорации и венчурные фирмы.

В качестве примеров российских инкубаторов можно привести бизнес-инкубатор ВШЭ (HSE Inc), бизнес-инкубатор “Ингрия”, технопарк “Жигулевская долина” и другие.

Что может получить предприниматель в рамках бизнес-инкубатора:

- помещение для офиса или скидка на аренду;

- консалтинговую поддержку по различным аспектам ведения бизнеса (бухгалтерия, налоги, бизнес-планирование и т.д.);

- рекламное сопровождение, выставочные площади, освещение в СМИ;

- коммуникационная техника, доступ к ПО и различным программным продуктам;

- помощь в поиске инвесторов;

- юридическая поддержка;

- сопровождение бухгалтера.

Что именно будет включено в пакет бизнес-инкубатора, зависит от его вида. Проекты при государственных вузах могут давать частичную поддержку лишь по некоторым вопросам, в то время как частные – предоставлять полный пакет, который поможет развить свое дело.

Плюсы бизнес-инкубаторов:

- Предоставляют пакеты различных бизнес-услуг для начинающих предпринимателей;

- Возможность сэкономить на аренде офиса;

- Вам могут помочь с поиском инвесторов;

- Дают возможность сделать рекламу и найти первых клиентов;

- Вовлекают в бизнес-среду;

- Есть возможность попасть в инкубаторы во время прохождения обучения в университете;

Минусы бизнес-инкубаторов:

- Ограничения и избирательность в наборе у самых востребованных инкубаторов.

- Возможна нехватка квалифицированных консультантов в некоторых областях;

- Вашу бизнес-идею могут украсть;

- Вы привязаны к графику лекций, семинаров, тренингов, что может помешать бизнесу.

5. Корпоративные акселераторы

От бизнес-инкубаторов акселераторы отличаются тем, что вторые более нацелены на инвестирование проектов, дают возможность быстро оттестировать пилотный проект и дают более точечное обучение, направленное на рост компании. Соответственно, поэтому акселераторы практикуют более жесткий отбор кандидатов и более тщательно их контролируют. Также есть ограничения по срокам, обычно это до трех месяцев или полугода, в то время как у инкубаторов их может не быть.

Коммерческие акселераторы помогают запустить бизнес под эгидой крупной компании, которая окажет стартапу всестороннее содействие. В чем именно будет заключаться помощь и программа, зависит от компании. Конечно, это, в первую очередь отличный способ найти инвестиции, ведь после завершения программы можно получить предложения как напрямую от компании, которая может захотеть выкупить проект или предложить сотрудничество, либо от партнеров организатора. Во-вторых, это отличная возможность застраховать себя от ошибок на первых этапах развития бизнеса, на которых обычно прекращают жизнь многие стартапы, пренебрегающие такими вопросами как тестирование спроса, обучение персонала и т.д.

Помимо этого акселераторы могут помочь с:

- заключением контракта, который будет прописывать права и обязанности сторон-участников договора;

- офисом или другим помещением для работы;

- средствами для работы (техника, ПО);

- запуском коммерческого пилота с использованием ресурсов компании;

- доработкой и дальнейшим тестированием продукта.

В качестве примеров корпоративных акселераторов из России можно назвать:

- MTS Startup Hub;

- Акселератор MGNTech от сети «Магнит» и фонда «Сколково»;

- Акселератор КРОК;

- Акселератор Sber500 – от “Сбера” и 500 Startups;

- Акселератор Ростелеком и ФРИИ;

- Impact Hub Moscow.

Чтобы поучаствовать в акселераторе, нужно выбрать одну из известных площадок и подать заявку, рассказав о проекте и его параметрах и оставив контакты. Также потребуется пройти собеседование с аналитиком и пройти отбор в очном формате.

Плюсы корпоративных акселераторов:

- Максимальная содержательность программ;

- Нацеленность на создание и быструю апробацию пилотных проектов;

- Возможность быстро выйти на контракты с новыми клиентами;

- Широкий пакет помощи стартапам с привлечением ресурсов крупной компании.

Минусы корпоративных акселераторов:

- Строгий отбор кандидатов;

- Нацеленность в основном на технологичные инновационные проекты в конкретных отраслях.

6. Гранты и конкурсы

От государства или коммерческих фондов ваш проект может получить безвозмездное финансирование, получив грант или победив в конкурсе. Для попадания на конкурс, вам нужно будет оставить заявку, предоставить требуемый организаторами пакет документов и написать бизнес-план. У каждого проекта будут свои требования к участникам, которым вы должны будете соответствовать.

Если вы пройдете конкурс и выиграете его, либо получите грант, это не будет означать, что деньги можно будет тратить как захотелось. Вашему проекту потребуется предоставлять отчеты по затратам. Средства можно будет расходовать на те цели, которые будут прописаны вами в бизнес-плане. Это может быть аренда офиса или склада, ремонт помещение, закупка оборудования, расходных материалов и прочее.

В качестве примеров фондов, проводящих гранты для стартапов, можно назвать Фонд содействия инновациям и Фонд “Сколково”. Популярные конкурсы стартапов – это Web Summit, Slush, «Стартап-кафе».

Плюсы конкурсов и грантов:

- Возможность получить финансирование, не прибегая к кредитам и не отдавая долю в бизнесе сторонним инвесторам;

- Довольно большое количество конкурсов и грантов, в которых можно поучаствовать;

- Некоторые гранты доступны даже для физлиц.

Минусы конкурсов и грантов:

- Нужно отчитываться о расходовании средств;

- Большие временные затраты;

- Нельзя получить грант на один и тот же проект в двух разных госучреждениях;

- Опасность увлечься поиском грантового финансирования, что может снизить жизнеспособность компании как самостоятельной единицы.

7. Клубы инвесторов

Клубами инвесторов называют группы венчурных инвесторов или бизнес-ангелов, в которых организаторы находят наиболее интересные стартапы и организуют встречи для представления их сообществу. В клубах инвесторах происходит совместное финансирование сразу несколькими соинвесторами. Вас могут пригласить в такие клубы его организаторы или менеджеры, либо вы можете самостоятельно отправить заявку через сайт или написав им в соцсети.

Поскольку большинство инвест-клубов всерьез заинтересованы поддержанием высокой репутации, отбор стартапов у них строгий. Они тщательно проверяют биографии основателя и членов команды, дотошно анализируют финансовую и бизнес-модели компании, им нужны гарантии результата и четкая стратегия развития фирмы.

Примерами клубов инвесторов можно назвать такие клубы как United Investors, Smarthub, СОБА, Angelsdeck и другие.

Плюсы клубов инвесторов:

- Обращение в клуб инвесторов может сэкономить вам время по сравнению с поиском отдельных инвесторов;

- Вы презентуете свой проект большему числу инвесторов за раз.

Минусы клубов инвесторов:

- Строгий отбор поступающих проектов;

- Необходимость тщательной подготовки презентации, документов, стратегии развития компании.

8. Поиск инвесторов на условиях личной договоренности

Вы можете пройти довольно простым путем, избежав большого числа формальностей и опубликовав объявление о поиске инвестора через сайты объявлений, бизнес-форумы, тематические сообщества в Telegram и прочие ресурсы. Вкратце обозначьте свою идею, опишите, партнер с какими качествами и ресурсами вам необходим и проведите личные переговоры с откликнувшимися кандидатами. Конечно, при встрече стоит представить хотя бы финансовый план и предъявить документы, подтверждающие вашу личность и существование компании, но потребность в ярких и дотошных презентациях по строгим шаблонам и канонам тут отпадает.

Такой способ отлично подойдет для реализации рядовых проектов, которые не отличаются инновационностью и прорывными технологиями, в связи с чем через более серьезные каналы инвестиции в них привлечь проблематично.

Плюсы:

- Простота и отсутствие издержек по времени и деньгам;

- Нет необходимости собирать объемные пакеты документов, заполнять анкеты, трудиться над презентацией и ее оформлением и т.д;

- Подходящий вариант для стандартных проектов;

Минусы:

- Возможно, слабый уровень кандидатов;

- Риск столкнуться с мошенниками;

- Высокий уровень недоверия, вас также могут принять за мошенника.

9. Краудфандинговые платформы

Еще один способ получения средств на стартап – это краудфандинг. Для этого вам надо презентовать свой проект в интернете на одной из краудфандинговых платформ и описать свои обязательства по отношению к инвесторам. То есть обозначить, что именно они получат, вложившись в ваш проект.

Инвесторами могут выступать самые обычные люди, вкладывающие совсем небольшие суммы, ведь не даром краудфандинг дословно означает “финансирование толпой”. Краудфандинг отлично подходит как для стартапов, собирающихся выводить на рынок уникальные и необычные товары, так и для творческих, научных и социальных проектов.

Возможность привлечения средств через краудфандинг обычно ограничивается временем, например, несколькими месяцами, и фиксированной суммой, после которой сбор может закрываться.

Что можно предлагать инвесторам за инвестирование через краудфандинг:

1. Произведенный товар из первой партии. Как правило, с помощью краудфандинга презентуются необычные товары, которые вызывают у людей желание ими обладать. Чтобы человек мог получить их как можно скорее, до старта массового производства, вы можете предложить инвестору сам товар и комплектующие к нему. По такому принципу работают многие популярные краудфандинговые платформы, такие как Kickstarter, Indiegogo, российские площадки Boomstarter, Planeta.ru и прочие.

Пример: Вы придумали уникальную автоматизированную овощечистку со сменными насадками для разных видов овощей и фруктов. Самые первые инвесторы, которые внесут 130 долларов, через 8 месяцев, когда производство будет запущено, получат бесплатную овощечистку со скидкой 70 долларов от планируемой розничной стоимости в 200 долларов. Инвесторам, которые внесут 160 долларов, вы отправите овощечистку и две дополнительные сменные насадки для экзотических фруктов. Поскольку себестоимость отправки каждому инвестору товара после выпуска все равно будет ниже, это довольно выгодный способ привлечения средств.

2. Безвозвратное пожертвование. Вы можете ничего не обещать взамен, а предлагать человеку внести пожертвования, начиная с небольших сумм. Краудфандинг на основе пожертвований особенно хорошо работает в социальных и образовательных проектах, а также проектах, связанных с медицинской помощью или устранением/предотвращением чрезвычайных ситуаций. Примером краудфандинга на основе пожертвований можно назвать GoFundMe. Также этот метод используется и на других площадках, где параллельно применяется метод вознаграждений, например, на Boomstarter и Planeta.ru. Иногда жертвователям предлагается некий символический приз – грамота, сувенир, бесплатное участие в каком-нибудь благотворительном концерте и т.д.

Пример: Вы собираетесь открыть приют или центр реабилитации для собак, где задача извлечения прибыли не является первоочередной. Вам нужны средства на создание вольеров, покупку кормов и прочие расходы. На краудфандинговой платформе вы описываете, почему ваш проект важен и полезен для региона, и назначаете суммы пожертвований. Тем, кто жертвует сумму до 1000 рублей – говорите “Большое спасибо”, тем, кто жертвует 2000 рублей – дарите фирменный значок вашего приюта, тем, кто жертвует 5000 рублей, высылаете календарь с фотографиями собак и т.д.

3. P2P-кредитование (долговой краудфандинг). На развитие бизнеса можно привлечь средства методом кредита, который вам выдаст не банк, а другая компания. Такой метод, когда инвестор может дать займ частному лицу или бизнесу и называется P2P-кредитованием. Процесс происходит через P2P-платформу, то есть сервис-посредник, который задает правила игры и помогает инвесторам и стартапам найти друг друга. P2P-платформы проверяют заемщика, включая его паспортные данные, доходы и активы (недвижимость, авто в собственности и т.д.), а также оказывают содействие при взыскании средств при просрочках и предоставляют свою площадку для проведения между сторонами безопасных платежей. Разница с банковским кредитом в том, что заемщик платит меньший процент, а инвестор имеет возможность получать более высокую прибыль, чем если бы он использовал банковский вклад или накопительный счет.

Примерами P2P-платформ для кредитования можно назвать Lending Club и Prosper.