Знаете ли вы, что когда хлебозавод покупает новые хлебопекарные печи и тестораскаточные машины, то он совершает инвестиции в основной капитал? Расскажем, почему это называется инвестициями и имеет большое значение не только для бизнеса, но и для государства. Из этой статьи вы узнаете:

- Что такое капитал и какой он бывает?

- Что такое инвестиции в основной капитал?

- Показатели инвестиций в основной капитал;

- Источники инвестиций в основной капитал;

- Зачем нужны инвестиции в основной капитал?

Инвестиции в основной капитал – это затраты на покупку или обновление оборудования, зданий, сооружений, транспорта. Такие затраты способны обеспечить развитие компании и рост прибыли в будущем.

Что такое капитал и какой он бывает?

Прежде чем говорить об инвестициях в основной капитал, давайте разберёмся, что такое капитал, каких видов он бывает и что подразумевается под основным капиталом.

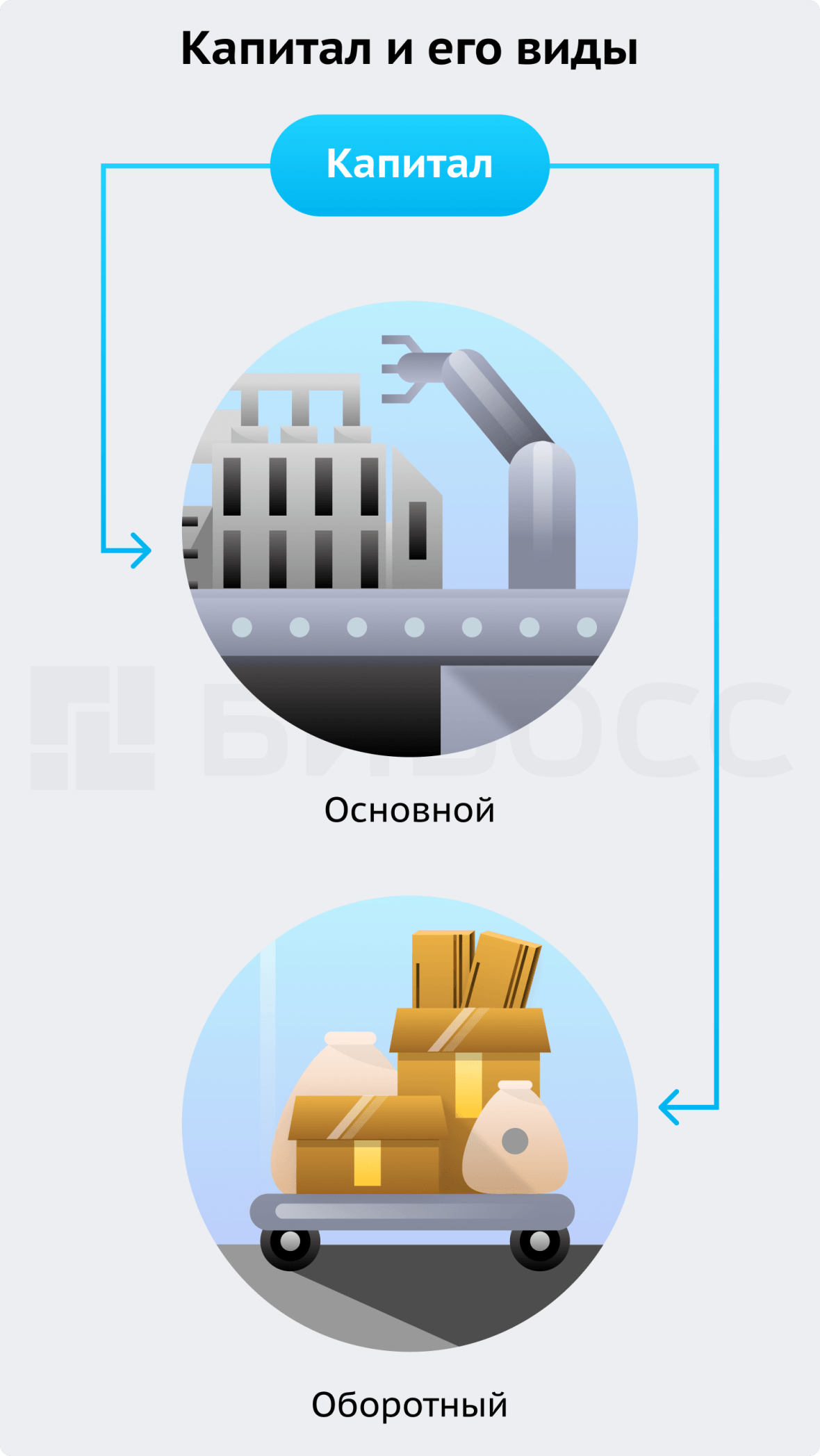

Капитал – это имущество компании, которое она может использовать для получения прибыли.

Капитал может быть основным и оборотным. К оборотному капиталу относят материалы, сырьё, запасы уже готовой продукции. Они расходуются за один цикл производства, а их стоимость полностью закладывается в стоимость готового продукта. В то время как основной капитал включает в себя средства, которые используются при производстве в течение нескольких лет, а их стоимость переносится в стоимость продукции частями. К основному капиталу относят здания, оборудование, машины, сооружения и другое.

О том, что такое капитал и какие виды бывают, рассказано в следующем видео:

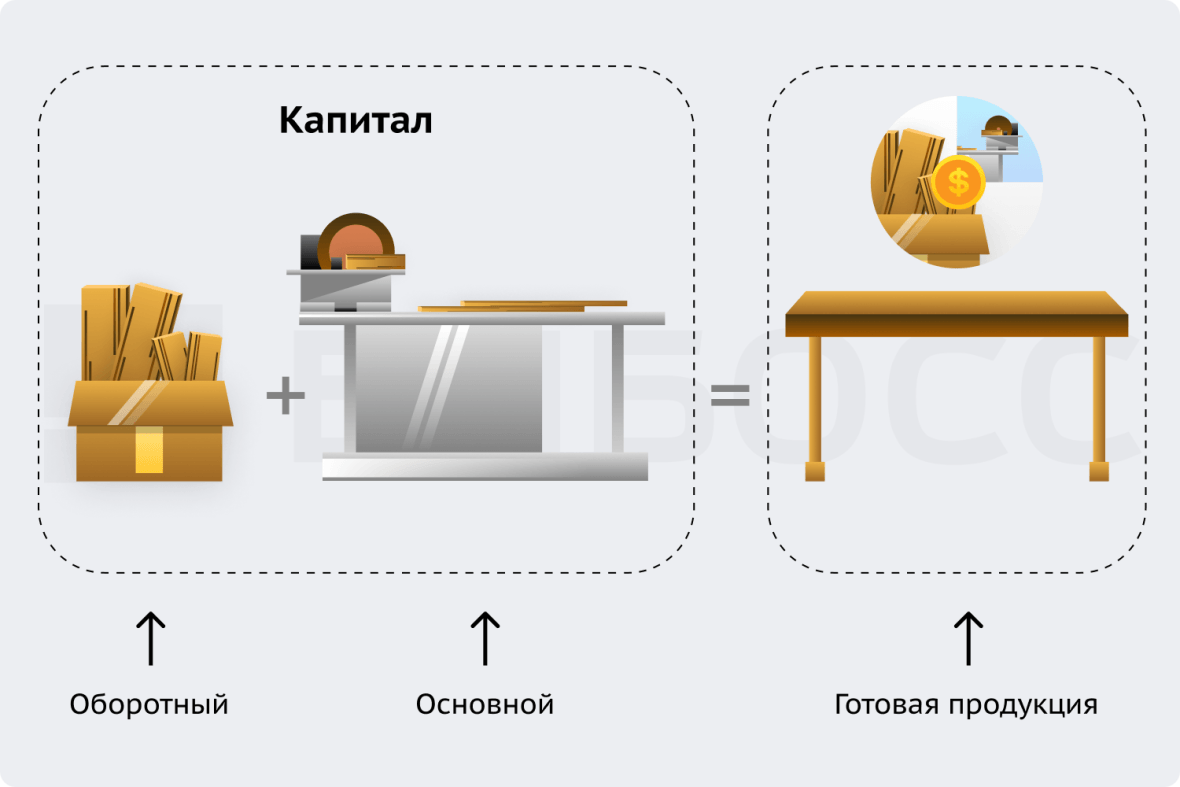

Приведём простой пример. Допустим, мы производим деревянные столы. У нас есть оборудование для производства – пила, несколько станков и шлифовальная машинка. И ещё есть сырьё – деревянные доски. После изготовления стола, то есть после завершения цикла производства, оборудование останется по-прежнему на производстве и будет участвовать ещё в других циклах. А деревянные доски, предназначенные для этого стола, полностью были израсходованы. Полная стоимость оборудования не будет заложена в цену стола, потому что оно участвует и при производстве других изделий, а вот стоимость деревянных досок (сырья) будет полностью отражена в цене нашего изделия. В данном случае оборудование – это основной капитал, который применяется в производстве в течение нескольких лет, а деревянные доски – это оборотный капитал, он расходуется за один цикл производства.

Инвестициями в основной капитал как раз выступают затраты на покупку или усовершенствование такого оборудования, вложения в строительство зданий и сооружений. Рассмотрим этот вопрос подробнее.

Что такое инвестиции в основной капитал?

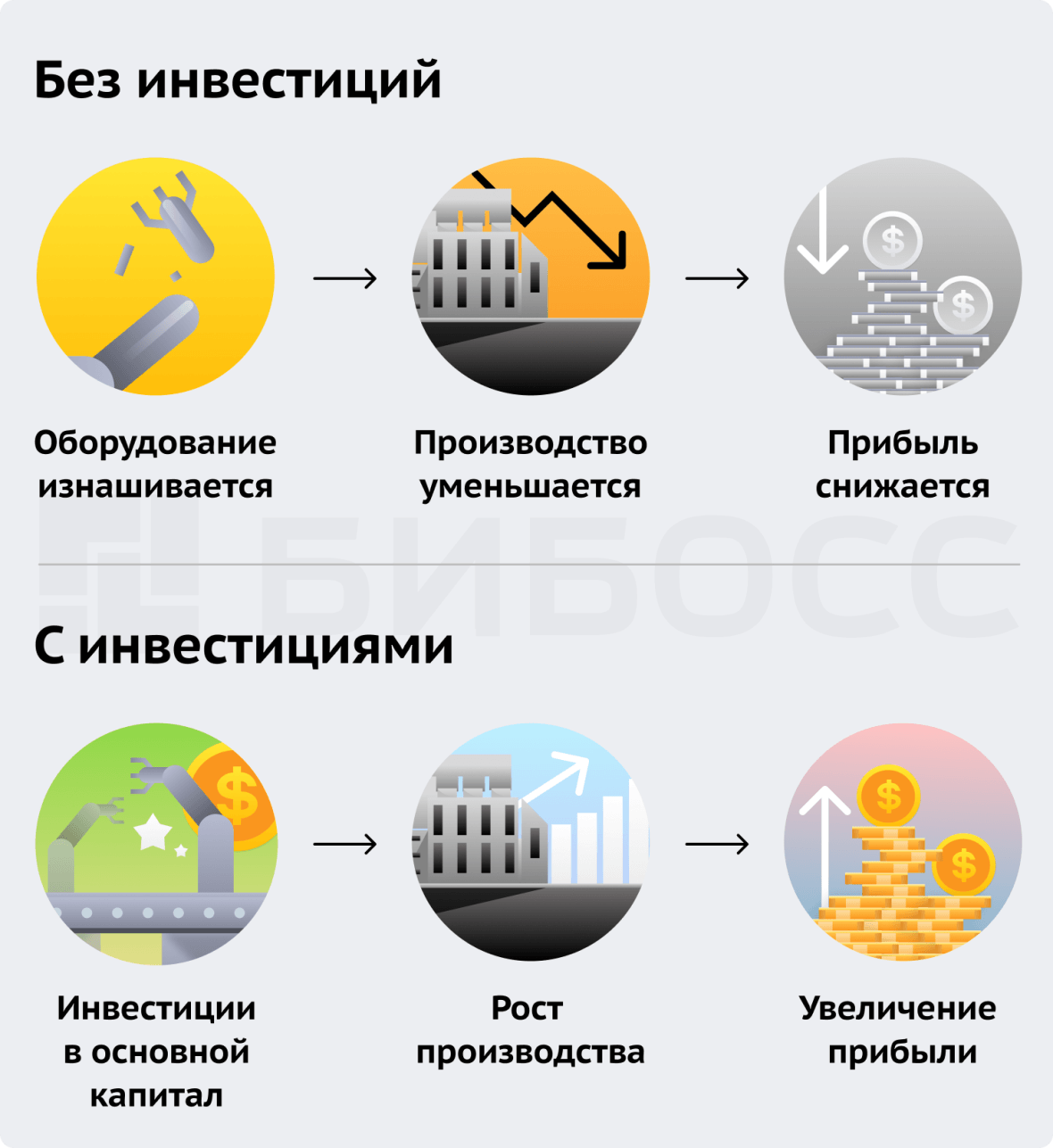

Инвестиции в основной капитал ещё называют капитальными вложениями. Вкладывая деньги в развитие производства, компания обеспечивает себе рост прибыли в будущем. Ведь оборудование, техника, машины и здания имеют свойство изнашиваться. Если их не усовершенствовать или не обновлять, то эффективность производства будет падать, а вместе с ней и прибыль.

И напротив, вложение средств в модернизацию оборудования, строительство новых зданий, заводов будет давать свои плоды. Увеличатся объем, скорость, качество производства, а позже и прибыль. То есть такие затраты предполагают рост прибыли в долгосрочной перспективе. Именно поэтому они называются инвестициями.

Виды инвестиций в основной капитал

Основной капитал делится на материальный и нематериальный. К материальным активам относятся здания, техника, машины, оборудования, помещения. То есть те средства основного капитала, которые имеют материальное воплощение. А вот к нематериальным активам относятся патенты, авторские права, полезные модели, изобретения и т.д. Они также, как и материальные активы, участвуют не в одном цикле производства, а их стоимость закладывается в цену готового изделия частями.

Соответственно инвестиции в основной капитал делятся на:

- инвестиции в материальные активы;

- инвестиции в нематериальные активы.

Первый вид инвестиций подразумевает покупку, обновление, модернизацию, реконструкцию любых материальных средств (машины, станки, транспортные средства и т.д.). А второй вид инвестиций направлен чаще всего на инновационное развитие производства. Оба направления инвестирования важны для роста предприятия, а выделять средства на них можно одновременно. При этом основная часть инвестиций приходится всё-таки на материальные активы.

Представим завод по производству спортивных кроссовок. Некоторое время назад завод получил инвестиции в размере 10 млн. руб. Из этой суммы 7 млн. руб. были направлены на покупку новых швейных машин, которые помогут увеличить количество отшиваемых кроссовок. А 3 млн. руб. были потрачены на приобретение уникальной технологии производства подошвы, снижающей нагрузку на стопы во время бега и занятий спортом. Покупка швейных машин – это инвестиции в материальные активы, а покупка инновационной технологии производства – в нематериальные активы. То есть производство было улучшено с разных сторон, что должно значительно увеличить прибыль в будущем.

Инвестиции в основной капитал ещё могут быть разделены в зависимости от сферы экономики. Так, бывают инвестиции в основной капитал в сфере:

- Промышленности;

- Сельского хозяйства;

- Финансов;

- Транспорта;

- Строительства и другие.

Такое деление позволяет понять, какая область экономики в большей мере нуждается во вложении денежных средств, а какая получает достаточное количество инвестиций.

Что не относится к инвестициям в основной капитал?

Что принято относить к инвестициям в основной капитал, мы уже рассказали. Но есть некоторые вложения, которые в числе таких инвестиций не учитываются:

- оборудование, уже находящееся ранее на учёте у другой организации. То есть бывшее в употреблении оборудование;

- объекты природопользования (например, земельные участки);

- объекты незавершённого строительства.

Затраты на приобретение таких активов не будут считаться инвестициями в основной капитал, хотя подходят по своим признакам. Это просто нужно запомнить. Исключение их из суммы инвестиций в основной капитал связано с некоторыми тонкостями расчёта этого показателя.

Показатели инвестиций в основной капитал

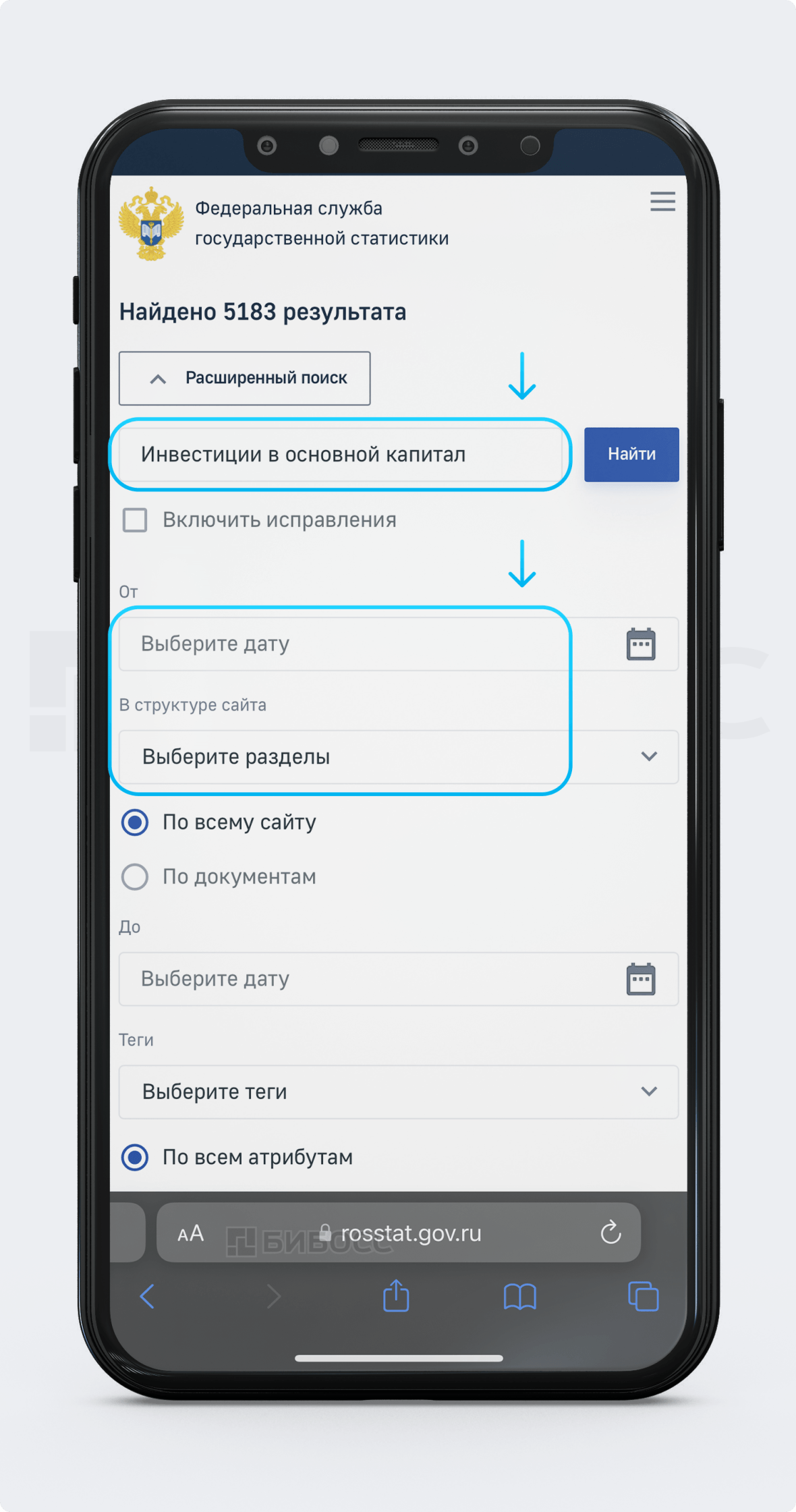

Сумму инвестиций в основной капитал в России регулярно рассчитывает Росстат. Росстат – это государственный орган, который собирает и формирует статистику по самым разным показателям из различных областей. Как раз одним из таких показателей являются инвестиции в основной капитал.

Данные об объеме инвестиций в основной капитал публикуются Росстатом по итогам каждого полугодия и всего года. При этом рассчитывается не просто сумма инвестиций в текущем году, но ещё и вычисляется её отношение к показателю предыдущего года. Это нужно, чтобы узнать, выросло ли значение по сравнению с прошлыми годами или упало. Ещё инвестиции в основной капитал рассчитываются Росстатом в разрезе субъектов РФ, источников финансирования, видов основных средств, видов экономической деятельности.

Всю информацию можно найти на официальном сайте Росстата. Легче всего воспользоваться поисковой строкой и ввести название нужного вам показателя. Нас интересуют инвестиции в основной капитал.

Здесь можно даже отсортировать по нужной вам дате, разделу и другим параметрам.

В результатах поиска есть множество документов с данными об инвестициях в основной капитал за разные годы. Все они представлены в виде документов в формате Excel. Необходимо скачать файл, а далее уже можно пользоваться информацией.

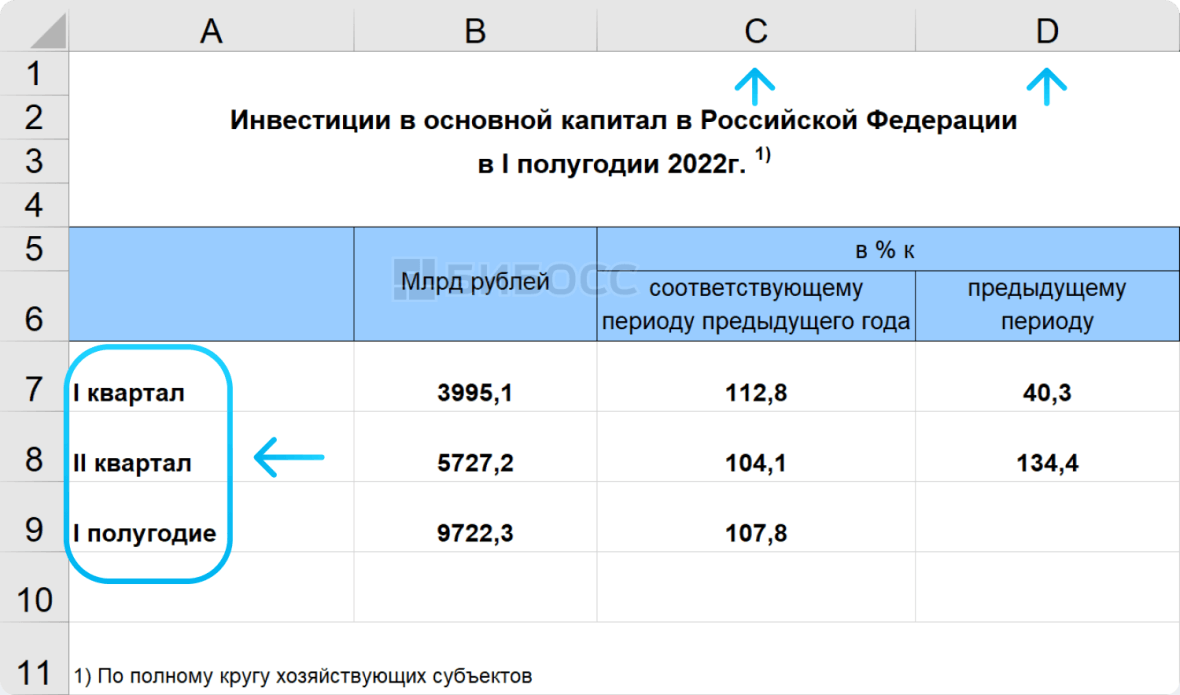

Посмотрим, какое количество инвестиций было сделано за первое полугодие 2022 года. Скачаем и откроем самый первый документ «Инвестиции в основной капитал в 2022 году».

Здесь мы можем посмотреть объём инвестиций за I и II квартал, а также их сумму – инвестиции за I полугодие. При этом мы видим не только абсолютное значение, то есть не просто сумму, но и относительные значения (в сравнении с другими показателями). Например, показатель за I квартал 2022 года сравнивается с показателем за I квартал 2021 года (столбец C) или с таким же показателем за предыдущий период, то есть за IV квартал 2021 года (столбец D).

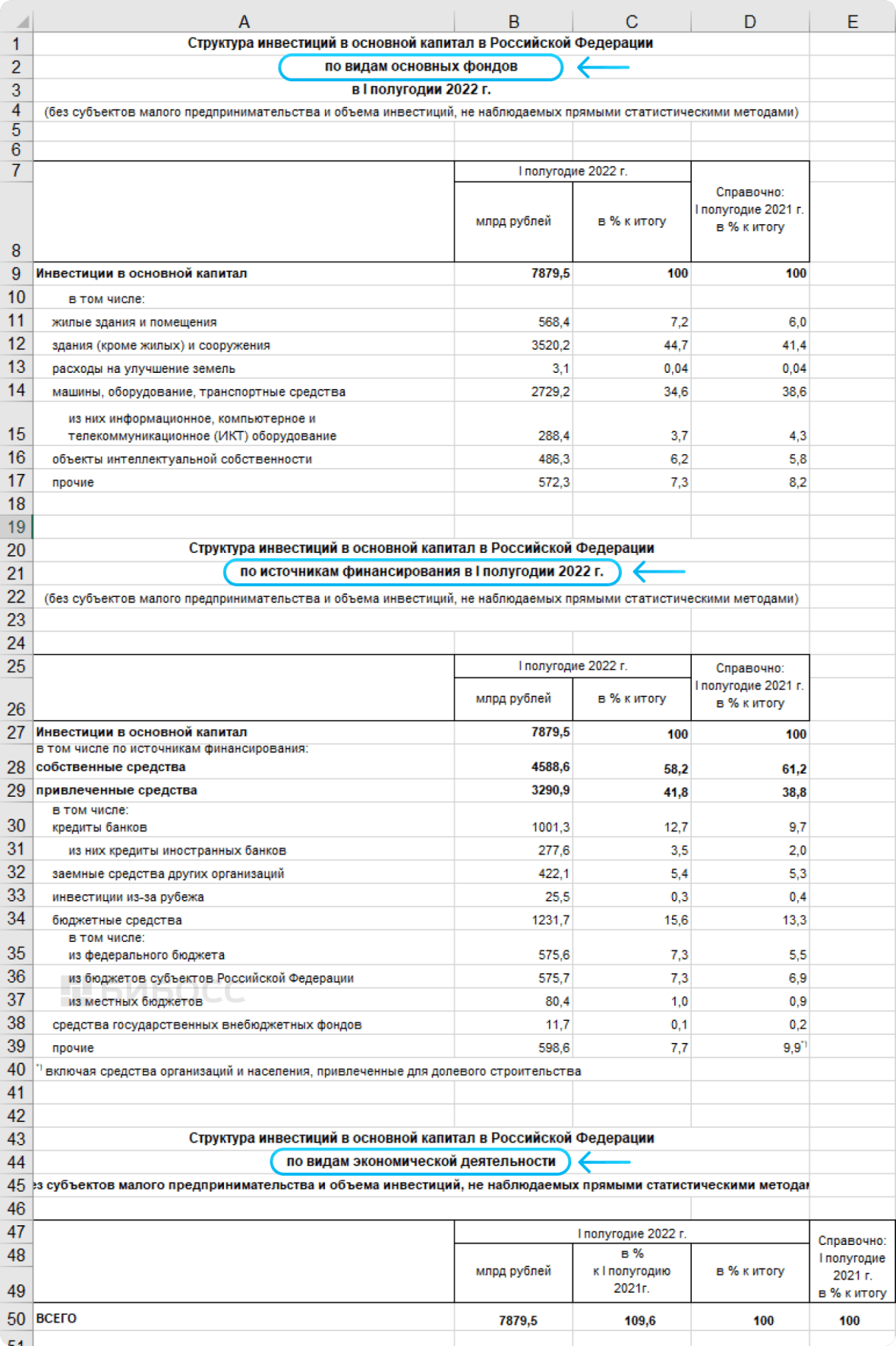

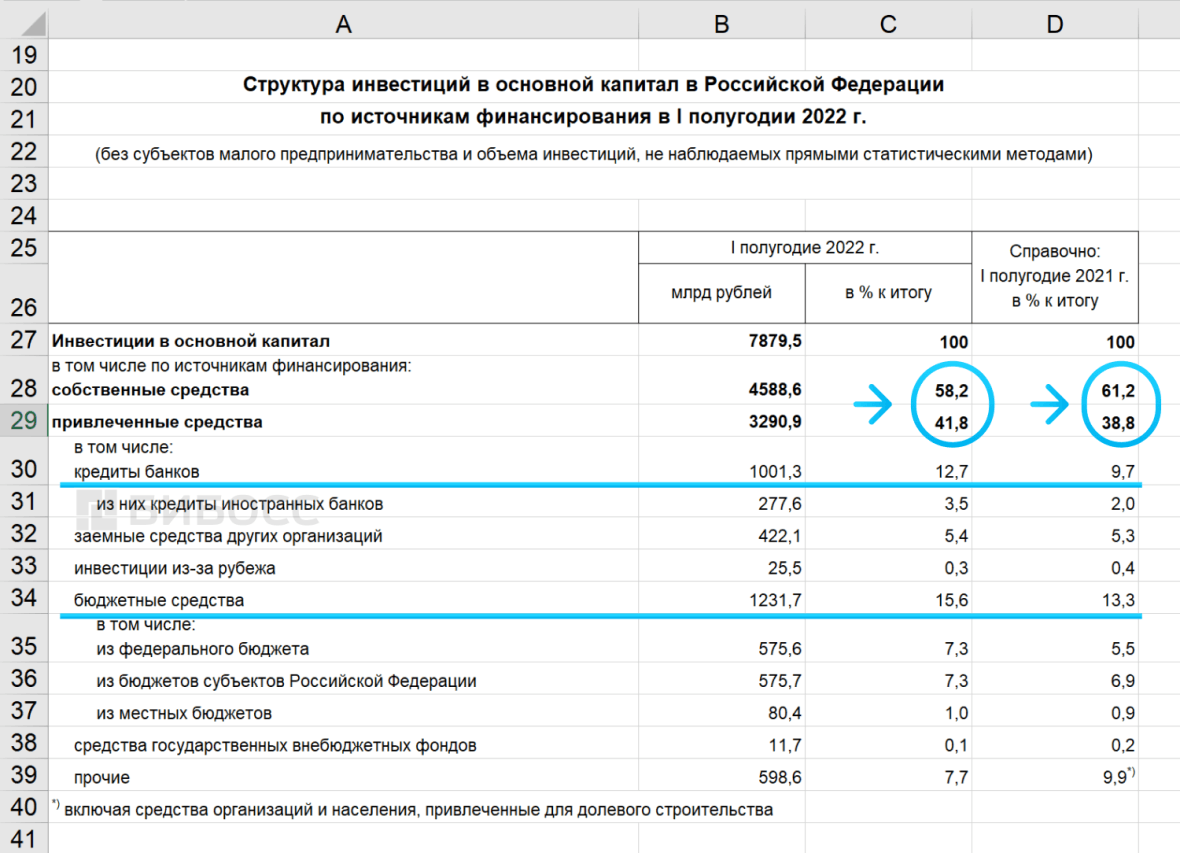

Дополнительно можно посмотреть структуру инвестиций в основной капитал. Находим документ «Структура инвестиций в основной капитал в I полугодии 2022 года», скачиваем и открываем.

Здесь представлена структура инвестиций в основной капитал в РФ по видам основных фондов, по источникам финансирования, по видам экономической деятельности. Как и в предыдущем документе, присутствуют и абсолютные, и относительные показатели.

Раньше Росстат ещё рассчитывал такой показатель, как инвестиции в основной капитал на душу населения. Он находится посредством деления всего объёма инвестиций на численность населения. Хотя Росстат перестал производить его расчёт, в 2021 году рейтинговое агентство «РИА Рейтинг» определило этот показатель самостоятельно на основе данных Росстата. Ознакомиться с результатами можно здесь.

Источники инвестиций в основной капитал

Инвестиции в основной капитал могут поступать из двух источников: внутренних или внешних. Ещё их называют собственными (внутренние) и привлечёнными (внешние).

Внутренние инвестиции – это когда компания на свои собственные денежные средства приобретает оборудование, машины, технику, авторские права, строит здания.

Чаще всего эти деньги берут из прибыли компании или амортизационных отчислений. Амортизационные отчисления – это стоимость оборудования, техники, машин и других средств, которая закладывается частично в цену каждого продукта, в производстве которого они применялись. Накопленные амортизационные отчисления направляются на обновление таких средств, когда их износ становится слишком высоким.

Внутренние инвестиции являются наиболее благоприятными, поскольку у компании не увеличивается долговая нагрузка, и этими деньгами можно распоряжаться как угодно. Однако редко бывает, что предприятие обходится только своими средствами при инвестировании в основной капитал. Большинство прибегает к использованию привлечённых.

Внешние (привлечённые) инвестиции – это деньги, которые компания получает от третьих лиц для вложения в основной капитал.

Это могут быть как кредиты в банке или займы у организаций и частных лиц, так и денежные средства, привлечённые от государства. Полученные от государства деньги, как правило, не требуют возврата, но должны быть использованы с конкретной целью выгодной и государству, и предприятию.

Инвестиции – это, конечно, хорошо, но даже их должно быть в меру. Не стоит допускать, чтобы уровень инвестиций превышал долгосрочные обязательства компании и её собственный капитал. Руководство предприятия всегда должно соблюдать некий предел инвестирования, при котором риск того, что вложенные в основной капитал деньги могут не окупиться, минимальный.

Посмотрим, как распределились инвестиции в основной капитал в 2022 году в РФ по источникам финансирования.

В I полугодии 2022 года собственные средства несколько преобладали над привлечёнными: 58,2% инвестиций в основной капитал было сделано за счёт собственных средств и 41,8% за счёт привлечённых. Также можем увидеть, что в прошлом году в I полугодии собственные средства в большей степени преобладали над привлечёнными, чем в текущем 2022 году: 61,2% напротив 38,8%.

В таблице есть структура привлечённых средств, то есть мы можем увидеть, что именно подразумевается под привлечёнными средствами при расчёте инвестиций в основной капитал.

Так, привлечённые средства делятся на:

- кредиты банков;

- заёмные средства других организаций;

- инвестиции из-за рубежа;

- бюджетные средства;

- средства государственных внебюджетных фондов;

- прочие.

Большую долю занимают бюджетные средства (15,6%) и кредиты банков (12,7%), что не вызывает вопросов, так как это наиболее доступные для привлечения денежные средства.

Зачем нужны инвестиции в основной капитал?

Столкнувшись с понятием инвестиций в основной капитал, многие задаются вопросами: зачем нужно рассчитывать их величину? Почему они так важны, что даже государственный орган, Росстат, каждое полугодие подсчитывает и публикует статистику по инвестициям в основной капитал? Причём в разрезе субъектов, источников, сфер деятельности и т.д.

Дело в том, что объем инвестиций в основной капитал имеет весомое значение как для компаний, так и для государства. И вот почему.

Как мы уже говорили, инвестиции в основной капитал обеспечивают развитие производства: оборудование становится более современным, производит больше, качественнее и быстрее. Это приводит к росту прибыли компании. При этом развитие производства способствует и росту экономики всей страны. Причем на национальной экономике положительно отражается как рост объёма производства, так и улучшение качества производства. Сейчас всё больше внимания уделяется инновационному развитию, а инвестиции в эту сферу преобладают. Именно инновации способны вывести экономику страны на новый уровень.

Более того, отечественные производители, которые выделяют и привлекают инвестиции в основной капитал, способны ускорить процесс импортозамещения. Этот вопрос особенно остро стоит на повестке дня. Пока западные производители уходят с рынка, у отечественных появляется возможность заполнить освободившиеся ниши, насытить рынок и «поднять» экономику.

Именно по этим причинам размеру инвестиций в основной капитал уделяется много внимания, а государство особенно заинтересовано в отслеживании объёма таких инвестиций и его увеличении.

Сейчас размер инвестиций в основной капитал растёт слишком медленно, чтобы оказывать достаточное воздействие на рост экономики. Так, например, инвестиции в основной капитал в 2021 году в РФ выросли на 7,7% по сравнению с 2020 годом. Темп роста из года в год остаётся в районе 10%. Эксперты отмечают, что одна из причин такого медленного роста инвестиций – это короткий горизонт планирования. События в будущем слишком непредсказуемы из-за неблагоприятных ситуаций в стране и мире. А значит инвестировать, то есть вкладывать деньги на долгосрочную перспективу, слишком рискованно.

Что такое экономический рост и какие факторы на него влияют в большей степени, можно узнать из следующего видео:

Существует похожий с инвестициями в основной капитал показатель – CAPEX. Он присутствует в финансовой отчётности конкретной компании и показывает уровень её вложений в покупку нового оборудования, машин, реконструкцию и строительство зданий, модернизацию техники, покупку прав интеллектуальной собственности. По сути, это то же самое, что и инвестиции в основной капитал, только в разрезе конкретной компании. CAPEX часто используют частные инвесторы при анализе отчётности компании, в которую они планируют вкладывать деньги.

Часто задаваемые вопросы

Что такое инвестиции в основной капитал?

Это вложения в покупку оборудования, техники, машин, прав интеллектуальной собственности и других средств производства, а также в их обновление, реконструкцию и модернизацию.

Как рассчитать инвестиции в основной капитал?

Расчёт инвестиций в основной капитал достаточно сложный процесс, который трудно будет понять человеку, далёкому от статистических методов расчёта. Росстат разработал «Официальную статистическую методологию определения инвестиций в основной капитал на федеральном уровне». Она находится в свободном доступе, в соответствии с ней рассчитываются все показатели инвестиций в основной капитал.

Что значит объем инвестиций в основной капитал?

Объём инвестиций в основной капитал – это количество средств, вложенных в покупку и обновление техники, машин, оборудования, нематериальных активов за конкретный период. Например, в 2021 году в основной капитал в РФ было вложено 22 945,4 млрд. руб. Это и есть объём инвестиций.

Зачем нужны инвестиции в основной капитал?

Инвестиции в основной капитал необходимы для увеличения объёмов производства, совершенствования его технологии и качества производимой продукции. Это спровоцирует рост прибыли компании в долгосрочной перспективе. В глобальном смысле развитие производства способно повысить уровень экономики всей страны.

Пассивный доход всегда уместен: большинство россиян его приплюсовывает к зарплате, чтобы жить качественнее и ярче, или откладывает на черный день. А если дополнительный заработок значителен, можно и вовсе уйти с работы — так со временем поступают успешные инвесторы. Но как организовать себе экстра-поступления в бюджет? В статье Bankiros.ru рассказывает, куда вложить деньги, чтобы получать ежемесячный доход.

Что нужно знать об инвестировании

Если ваш единственный доход по жизни — зарплата на карточку, то мир инвестиций наверняка пугает. Все шаги инвесторы совершают на свой страх и риск, а за успех выбранной стратегии никто не может поручиться. Но есть несколько правил — их нужно знать всем новичкам перед тем, как впервые вложить деньги.

Определитесь с объемом вложений

Чтобы инвестировать, нужен стартовый капитал. Теоретически можно начать с любой суммы — например, акции покупаются и за 1 000 рублей. Но такой объем вложений не принесет ощутимый доход, даже если фондовый рынок будет вам благоприятствовать. Поэтому формировать пассивный доход начинайте, если готовы рискнуть несколькими десятками тысяч рублей. Чем больше сумма на входе — тем значительнее будет прибыль.

Чем больше рискуете — тем выше доходность

Для биржи, бизнеса и мира экономики в целом действует правило: чем выше риски — тем выше потенциальная доходность. На практике это означает, что самые заманчивые инвестиционные предложения могут сделать вас богачом, а если ситуация будет неблагоприятной — приведут к финансовому краху. Поэтому тщательно оцените свой аппетит к риску: комфортно ли вам инвестировать в данный актив, перенесет ли бюджет возможные потери.

Инвестируйте только туда, в чем отлично разбираетесь

Вкладывать деньги стоит в сферы, которые вам знакомы. Очевидно, что практикующий риелтор разбирается в недвижимости — жилой или коммерческой, в зависимости от своей специализации. Туда и нужно вложить деньги, а не в сельское хозяйство или тяжелую промышленность, с которыми риелтор малознаком. Другой пример: на фондовом рынке больше шансов имеет инвестор, который изучал финансы. Без специальных знаний разобраться с ценными бумагами будет трудно.

Регулярно делайте взносы

Единожды определиться с размером инвестиций — мало. Вкладывать деньги желательно регулярно, с реинвестицией прибыли. Тогда финансовый инструмент со временем станет обрастать сложным процентом, а это превратит даже скромную стартовую сумму в значительный пассивный доход.

Диверсифицируйте накопления

Направляйте вложения в разные активы. Например, поделите портфель на три части — акции, облигации и недвижимость. Акции, в свою очередь, приобретайте от двух разных эмитентов. Не инвестируйте все деньги в один инструмент — так увеличивается риск потерять все и сразу. Образно о диверсификации говорит знаменитая английская пословица: «Не кладите все яйца в одну корзину».

7 вариантов, куда вложить свои деньги

Финансовых инструментов существует немало. Выбор между ними зависит от суммы, которую вы готовы вложить, степени риска и ожидаемой доходности. Ниже Bankiros.ru предлагает 7 активов, которые позволят извлекать прибыль ежемесячно. А еще они просты в управлении — создать себе пассивных доход одним из способов сможет даже новичок.

Банковские вклады

Зарабатывать на вкладах предельно просто: вы открываете счет в банке, кладете на него деньги и начинаете получать процент. Но ставки обычно невысоки — составляют 4-7% годовых. Чтобы выйти на более высокий доход, нужно выбирать программы без возможности частичного снятия и пополнения. По ним процент выше. А вот вклады с большой свободой управления — низкодоходные, потому что менее удобны банку. Кроме процентной ставки, вклады отличаются периодичностью выплат и капитализацией.

Плюсы. Ваши сбережения защищены: в России действует система страхования вкладов. Это значит, что в случае кризиса государство вернет вкладчикам их деньги. Правда, в ограниченном размере — до 1 млн 400 тыс. рублей (это максимальная сумма, которая страхуется АСВ).

Минусы. Доходность по вкладам низкая, поэтому не позволит много и активно накапливать. Скорее вклады подходят для сохранения уже существующего капитала — например, уберегут его от инфляции. Чтобы жить только на проценты, придется вложить очень большую сумму, а с 2020 года это проблематично — теперь вклады от 1 млн рублей облагаются налогом.

Акции

Акции — это ценные бумаги, которыми торгуют на бирже. Просто так на них заработать нельзя: по закону частное лицо должно открыть брокерский счет, через который акциями можно управлять. Далее перед вами открывается два способа получать доход:

- На дивидендах. В этом случае доход от акции фиксирован — его утверждает собрание акционеров. Дивиденды будут выплачиваться вам раз в квартал, полугодие или год. Чем больше у вас акций, тем выше дивидендный доход;

- На купле-продаже. Цены на акции постоянно колеблются. Если приобрести их по одной цене, то через какое-то время можно продать дороже — это и составляет доход инвестора.

За ведение брокерского счета всегда есть комиссия (дополнительную плату посредники берут за вывод средств, конвертацию, услуги депозитария и проч). Стоит помнить про налог: государство забирает 13% с дохода по акциям, если только вы не открыли индивидуальный инвестиционный счет (ИИС).

Плюсы. На акциях можно зарабатывать по-разному: например, многие инвесторы предпочитают пассивный доход от дивидендов. А можно выбирать удачное время и покупать активы перспективный компании по низкой цене — тогда доход будет выше в разы. Акции хороши тем, что не имеют потолка прибыли.

Минусы. Рынок акций высоко волатилен. Активы, которые при покупке казались доходными, могут резко упасть в цене. Чтобы спрогнозировать это, новичку придется изучать фондовый рынок либо платить консультантам/доверенным управляющим. Но даже поддержка экспертов не дает никаких гарантий: торговля акциями — это всегда большой риск.

Облигации

Чтобы зарабатывать на фондовом рынке, но с меньшими рисками, инвесторы хотя бы часть денег предпочитают вложить в облигации. Их преимущество перед акциями — в более стабильной и предсказуемой цене. В этом отношении облигации схожи с банковскими вкладами, но они приносят больший доход — в среднем, на 20% выше депозитов. В кризисные времена именно облигации считаются главным защитным активом.

Плюсы. Более высокая доходность, чем по вкладам. Одновременно облигации дают четко спрогнозированный и фиксированный доход — этим они проще в управлении, чем акции. Еще облигации отличаются высокой ликвидностью: их можно легко реализовать на рынке, не потеряв прибыль.

Минусы. Существует риск, что эмитент обанкротится. Да, для крупных игроков такая вероятность мала: «голубые фишки» прогорают редко, а федеральные, субфедеральные и муниципальные облигации почти наверняка останутся в цене. Но менее крупные компании могут пострадать от кризиса, что плачевно отразится на доходе инвестора.

Драгоценные металлы

Деньги можно вложить в четыре металла — золото, серебро, платину и палладий. Два последних драгметалла вошли в оборот недавно, поэтому начинающие инвесторы реже берутся на них зарабатывать. А вот золото и серебро — это уже классические активы. Инвестировать в них можно тремя способами:

- Купить слитки в банке;

- Купить монеты;

- Открыть ОМС — обезличенный металлический счет.

Плюсы. Драгметаллы — самый надежный вариант вложений: даже в случае войн и кризисов они остаются в цене. В отличие от ценных бумаг, золото, серебро, платина и палладий не могу полностью обесцениться. Существенный плюс — в последние годы цена на металлы, в особенности золото, растет.

Минусы. Заработать быстро не получится. Драгметаллы — вариант долгосрочных вложений. Эксперты советуют в них инвестировать, если существенный доход вы готовы извлечь через 5 лет и позже. Например, вложения в золото подходят, чтобы формировать дополнительный доход к пенсии.

Жилая недвижимость

Когда экономика стабильна или на взлете, цены на жилую недвижимость растут. Особенно это касается крупных городов: дороже всего здесь стоят квадратные метры, которые находятся по линии метро, возле крупных транспортных магистралей или в оживленных (центральных) районах. Зарабатывают на недвижимости так:

- На стартовый капитал покупают/строят жилье — квартиру, апартаменты, таунхаус или частный дом;

- Затем сдают жилье в аренду — получается ежемесячный пассивный доход.

Плюсы. Недвижимость крайне редко обесценивается до нуля — это происходит только в случае критических обстоятельств (катаклизмы, вооруженные конфликты и др). Сам процесс сдачи в аренду прост: не нужно вникать в финансовые тонкости. Когда передумаете зарабатывать на недвижимости, останетесь в плюсе — у вас уже есть готовое жилье под реализацию.

Минусы. Если жилья в собственности нет, нужна внушительная сумма на его покупку или строительство. Стартовая цена за квартиру в крупных городах — от 1 000 000 рублей. Далее, по доходности недвижимость отстает от других инструментов — ценных бумаг и вложений в бизнес. Еще недвижимость требует постоянного участия: за состоянием площадей нужно следить (ремонтировать, поддерживать связь с нанимателем). А в случае, если вам срочно понадобились деньги, жилье сложно продать в короткий срок: оно низколиквидно.

Субаренда

Если нет денег, чтобы купить квартиру под сдачу, можно попробовать субаренду. Субаренда — это передача уже арендованной недвижимости в аренду другому лицу. Как зарабатывают на этом? Обычно арендуют жилье на длительный срок, а затем сдают его посуточно. Это рабочая схема для квартир в городском центре или курортных местах. Именно здесь аренда на несколько дней востребована, а в пересчете на сутки стоит дороже долгосрочного съема.

Важно! Отношения между участниками субаренды фиксируются в договоре. Как и в случае с обычной арендой, мы советуем зарабатывать легально — с уплатой подоходного налога.

Плюсы. Субаренда доступна, если у вас нет денег на покупку жилья. Арендаторов можно искать самому, назначая им свою цену. В отличие от классической аренды, в процессе субаренды нет риска, что испортят ваше имущество. Весь ущерб понесет собственник жилья.

Минусы. Субаренда еще хлопотнее аренды: нужно постоянно искать постояльцев, поддерживать жилье готовым к их приезду. Но главное — такой заработок не всегда возможно организовать. Дело в том, что для сдачи жилья в субаренду нужно согласие собственника. А далеко не каждый владелец квартиры согласится передавать свое имущество в пользование третьим — малоизвестным ему — лицам.

Коммерческая недвижимость

Сдача в аренду коммерческой недвижимости выгоднее, потому что ставки выше. За ту же сумму, что вы потратите на квартиру, можно купить торговую точку, офис или склад. Объект выбирается по нескольким параметрам: проходимость, транспортная доступность, необходимая инфраструктура рядом. Например, в России чрезвычайно популярен стрит-ритейл — формат торговой точки, располагающейся на улице, обычно на первом этаже жилого дома. Купить такую площадь можно в новостройке с перспективой, что в заселяющемся районе ваши затраты быстро окупятся.

Плюсы. Доход полностью пассивный и регулярный, поскольку коммерческая недвижимость обычно сдается на длительный срок. Кроме того, сам объект недвижимости находится в вашей собственности, а его цена с каждым годом растет.

Минусы. В кризис коммерческая недвижимость уязвимее жилой: вслед за «проседанием» малого бизнеса вы либо потеряете арендаторов, либо вынуждены будете снизить ренту.

Малый бизнес

Можно открыть собственный бизнес или вложить деньги в чужой проект. Залог успеха один — нужно найти перспективную идею. В больших городах сегодня ценят удобство: получать товары и услуги клиенты хотят с комфортом, по возможности онлайн. Еще горожане ценят время, поэтому готовы платить за доставку или выезд специалиста на дом. В моде — здоровый образ жизни, экологичность и технологичность. Если найти бизнес-идею на стыке этих трендов, вполне реально выйти на хороший заработок. На бизнесе сегодня зарабатывают десятки миллионов людей.

Плюсы. Если запустить успешный проект, можно буквально разбогатеть (в бизнесе нет потолка прибыли, как и в случае с акциями). Вместе с деньгами предприниматель обретает дело жизни, а еще — новый вектор для своего развития.

Минусы. Если открывать собственный бизнес, в него нужно вкладывать время. Поэтому о пассивном доходе речи не идет: предприниматели уходят в свои проекты с головой. Достаточно высоки риски. При неграмотном менеджменте даже свежая бизнес- идея может стать убыточной.

Онлайн-проекты

Бизнес можно открыть полностью в интернете — без физического оказания услуг и продажи товаров. Популярны такие направления:

- Сайты. Вы создаете информационный портал, который наполняете уникальным контентом — статьями, фото, видео или функционалом. Доход будут генерировать посетители, ради которых на сайт придет рекламодатель.

- Паблики и аккаунты. Самые посещаемые платформы — ВКонтакте. На первом этапе вам нужно привлечь подписчиков, а дальше рекламодатели будут платить вам за размещение рекламных постов.

- Блогинг. Чтобы запустить свой канал в YouTube, понадобится техника — как минимум камера (профессиональная или в вашем смартфоне). Доход принесут рекламодатели.

- Обучение. Через Skype и Zoom репетиторы преподают школьные предметы, иностранные языки взрослым, уроки рисования, музыки и актерского мастерства. Узкопрофильные специалисты проводят вебинары, организуют онлайн-курсы и лекции.

Плюсы. Для онлайн-бизнеса нужны минимальные вложения, а некоторые проекты и вовсе обходятся без стартового капитала. Открывать свое дело в интернете перспективно: люди все больше хотят получать услуги дистанционно — через мониторы своих компьютеров и экраны смартфонов.

Минусы. Высок риск, что бизнес не «выстрелит». В интернете сегодня огромная конкуренция, поэтому для продвижения нужна хорошая, неизбитая бизнес-идея.

Частые ошибки начинающих инвесторов

Об общих принципах инвестирования мы говорили выше, а теперь остановимся на ошибках — их часто совершают новички, когда приступают к формированию пассивного дохода. В числе самых частых:

- Вкладывать чужие деньги. Инвестиционный капитал нельзя занимать — ни у друзей, ни у банков. Это связано с большими рисками: впервые вкладывая деньги в активы, новички могут сильно пострадать. Из каких средств потом погашать долги, если дело прогорело?

- Вкладывать все до последней копейки. Сначала отложите деньги на жизнь и непредвиденные расходы. Сформируйте себе «кубышку» в виде банковского депозита — и только потом активно инвестируйте. Вкладывать нужно только ту сумму, с потерей которой вы готовы смириться.

- Действовать на авось. Имеется в виду, что новички игнорируют этап обучения, а минимальные знания нужны везде — на бирже, рынке недвижимости или в розничном бизнесе. Без понимания, как и куда грамотно инвестировать, денег не заработать.

- Поддаваться эмоциям. Это особенно касается рынка ценных бумаг. Новички реагируют на малейшее колебание цен, из-за чего рискуют продать актив слишком рано, когда цена не дошла до пиковой, или купить слишком поздно из-за своей нерешительности. А действовать нужно в соответствии со стратегией. Если таковой нет, помогут доверительные управляющие или финансовые консультанты.

- Верить пустым обещаниям. Речь об инвестициях с заоблачной доходностью — например, доверчивым новичкам обещают 500% от стартового капитала ежемесячно. Помните, что гарантировать что-либо в мире инвестиций могут только мошенники, тем более такую большую прибыль.

Куда не стоит вкладывать деньги

С последним пунктом связана главная проблема инвестиций в России — их ненадежность. Жертвой мошенников может стать обычный человек, желающий подзаработать, медиа-звезда или состоявшийся бизнесмен. Обезопасить себя полностью — затруднительно: мошенничество случается на любом этапе вложений и практически в любой сфере.

Главное, что вы можете сделать со своей стороны, — не реагировать на агрессивную рекламу. Деньги не берутся из ниоткуда, поэтому предложения с заоблачной доходностью — почти наверняка сводятся к обману.

Примером мошеннических схем служат финансовые пирамиды. Обычно они маскируются под компании, которые обещают людям легкие деньги. Такой была, например, «Кэшбери» — знаменитый сервис по кредитованию, который ЦБ признал пирамидой. Другой неоднозначный способ инвестировать — ставки на спорт. Как и с случае с пирамидами, в букмекерских конторах зарабатывают учредители и небольшой процент участников. Остальные лишь теряют свои деньги.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Создать капитал и накопить деньги можно даже при маленькой зарплате. Главное, определиться с целями, уметь пользоваться биржевыми инструментами и следовать принятому решению.

Сколько нужно денег для инвестиций

Открыть брокерский счет можно бесплатно, а первый актив приобрести за минмально возможную сумму инвестиций – сотню рублей. В доверительное управление инвесткомпании принимают от 5—10 тыс. долларов.

При этом собрать диверсифицированный портфель получится даже на небольшие накопления.

• 1 тыс. рублей достаточно для покупки первых паев в фондах.

• Чтобы создать самостоятельный портфель по всем правилам из базовых акций или облигаций на российском рынке, нужно больше денег. По оценкам экспертов, это сумма в 300—500 тыс. рублей.

• Выходить на американский рынок рекомендуется с суммой в 100 тыс. долларов.

Выход на фондовый рынок предполагает, что у вас есть финансовый фундамент (сбережения на черный день, возможно, даже страховка имущества или жизни и здоровья), а также отсутствуют дорогостоящие кредиты.

Где взять деньги для инвестиций?

Важно различать капитал и сбережения. Капитал — это деньги, которые приносят доход и не подлежат растрате. Это постоянная (а в идеале постоянно растущая) величина, источник пассивного дохода. Сбережения — временная сумма, которая собирается под конкретную покупку (или на черный день). Мы сберегаем, чтобы однажды потратить. Мы собираем капитал, чтобы тратить только доходы, которые этот капитал приносит.

Капитал может быть большим или маленьким, храниться под подушкой или в сложно структурированных продуктах, быть в вашем распоряжении или в доверительном управлении. Все это вопрос выбора стратегии. Главное: вы никогда не притрагиваетесь к нему. Возможно, вы оставите его в наследство детям. Или завещаете на благотворительность, как создатель Microsoft Билл Гейтс и другие миллиардеры.

Когда пора задуматься о накоплении денег?

Как только получите первый доход, скажет вам любой сегодняшний пенсионер. Сложность в том, что перед молодым человеком стоит много более насущных нерешенных задач: образование, собственное жилье, автомобиль, загородный дом, образование детям. Формирование капитала, как и любая важная, но не срочная задача, всегда будет проигрывать насущным материальным потребностям. Именно поэтому важно сразу сформировать у себя привычку откладывать маленькую часть доходов на формирование личного фонда благосостояния.

Акции, облигации, фонды, которые генерируют доходы в виде дивидендов и купонов, — это и есть инвестиционный капитал. Чтобы создать его, нужно время, регулярные пополнения и надежная стратегия. Эти усилия окупаются, говорят нам примеры успешных инвесторов, которые могут себе позволить жить на дивиденды. Подробнее о вариантах работы через брокера и управляющую компанию можно прочесть здесь.

Как научиться откладывать деньги?

Со следующей зарплаты? После того, как куплю машину? После отпуска? Такие точки отсчета можно называть до бесконечности. Человек постоянно делает выбор между сегодняшним и будущим потреблением, считают экономисты. Потребляя сегодня, мы лишаем себя потребления в будущем, и наоборот.

Еще одно наблюдение экономистов: равномерность потребления гораздо важнее его уровня. Другими словами, мы гораздо тяжелее переносим падение доходов, чем тот факт, что сосед ездит на более крутой машине.

Доходы снизятся как раз ближе к пенсионному возрасту. Разумно ограничивать потребление сейчас, чтобы восполнить выпавшие доходы в будущем. Но это — выбор каждого. Наша психика устроена так, что сегодняшнее потребление для нас более ценно, чем завтрашнее. Так что наши шансы остаться без средств к существованию в старости довольно велики.

Откладывая даже небольшие суммы, можно собрать значительный капитал. Главное в этом вопросе — самодисциплина и следование плану.

Вот несколько советов, как накопить деньги:

- Если денег часто не хватает, систематизируйте финансовые потоки. Учитывайте доходы и расходы с помощью приложений для мобильного телефона или таблицы в Excel. Так вы сможете обнаружить «финансовые дыры» в семейном бюджете. Например, часто такой «дырой» оказывается дача, которая требует много мелких покупок.

- Установите лимит трат — как ежедневный, так и недельный — и не выходите за его пределы.

- Если после снижения расходов (до разумного уровня) все равно не получается выкроить даже небольшую сумму, чтобы откладывать в инвестиционный капитал, организуйте дополнительный доход. Найдите подработку, добейтесь повышения по службе, откройте бизнес или сдайте бабушкину квартиру в аренду, а полученные средства инвестируйте.

- Инвестировать по 10 тыс. рублей в месяц лучше, чем по 120 тыс. рублей в год. Во-первых, так деньги работают дольше и приносят больше дохода, а во-вторых, так формируется полезная привычка. Лучше всего сразу после зарплаты переводить намеченную долю ежемесячного дохода на брокерский счет (или на вклад, в зависимости от стратегии). Немного адаптированный под российские реалии принцип, заявленный Робертом Кийосаки: «сначала плати себе».

- Как вариант, воспользуйтесь услугой автоматического ежемесячного пополнения брокерского счета. На него можно переводить, например, кешбэк от операций по вашей карте.

Как застраховать свой капитал

Средства на брокерских и индивидуальных инвестиционных счетах в России не застрахованы от банкротства брокера. Однако ценные бумаги хранятся отдельно, в депозитарии. Так что если брокер лишается лицензии, то активы можно перевести к другому посреднику.

Вот еще несколько способов обезопасить себя от неприятных ситуаций.

- Выберите брокера из числа крупнейших по количеству активных клиентов. Как отличить мошенников от настоящих лицензированных инвестиционных компаний, мы писали в статье.

- Запросите документы, подтверждающие совершение сделок, — отчеты об операциях и выписки из депозитария. Это поможет доказать факт владения ценными бумагами.

- Если не доверяете одному брокеру, разделите свои активы по нескольким.

- Не держите крупные суммы на брокерском счете. В случае форс-мажора они пропадут. Лучше их выводить сразу же после продажи акций или реинвестировать. Если нет идей, в какие акции их вложить, купите государственные облигации. Они приносят небольшой доход, но зато их можно быстро продать, когда появится инвестиционная идея.

- Диверсификация (распределение инвестиций по разным классам активов) подразумевает, что не весь ваш инвестиционный капитал вложен в биржевые активы.

Как следить за своим инвестиционным капиталом?

Нельзя просто купить акции и облигации и навсегда о них забыть. Помните, что средства, вложенные в биржевые инструменты, нуждаются периодически в контроле. Как читать отчеты брокера по ним, мы рассказываем в этой статье. Ниже рекомендации для тех, кто волнуется о своих финансовых резервах.

- Раз в квартал проводите ребалансировку — перераспределяйте деньги между различными активами с учетом меняющейся ситуации в экономике и личной стратегии. Например, вы консервативный инвестор и изначально распределили капитал между акциями и облигациями в пропорции 40:60. Прошло три месяца, и акции выросли быстрее, чем облигации, в результате их доля в портфеле выросла до 50%. Стоит пересмотреть его состав, продать часть акций и докупить облигации.

- Диверсифицируйте свои инвестиции, приобретайте ценные бумаги компаний из разных сфер, золото, валюту и пр. Как выбрать подходящие биржевые инструменты, читайте в нашем материале.

- Используйте защитные ордера — устанавливайте stop loss и take profit. Это минимальные или максимальные цены, по достижении которых ценные бумаги будут автоматически продаваться. Они помогут избежать убытков и зафиксировать прибыль.

- Следите за ситуацией в экономике, изучайте новые сферы инвестиций, специализированную литературу, блоги финансовых аналитиков. Но помните, что решение принимаете вы и ответственность за его последствия лежит на вас.

- Абстрагируйтесь от эмоций, опирайтесь на факты и расчеты.

- Наметив план действий, придерживайтесь его. Частая смена стратегий означает, что стратегии у вас нет.

Краткое руководство по обращению с инвестиционным капиталом

- Определитесь с целями и стратегией. Следуйте плану.

- Минимизируйте небиржевые потери: выберите надежного брокера или управляющую компанию.

- Инвестируйте регулярно комфортные суммы.

- Следите за активами — вкладывайтесь в разные отрасли и инструменты, устанавливайте stop loss и take profit.

- Следите за ситуацией в мировой экономике, знакомьтесь с опытом известных инвесторов, новыми отраслями, отчетами компаний, чтобы принимать инвестиционные решения, основываясь на фактах и цифрах, а не на эмоциях.

Открыть счет

Остальные уроки по инвестициям вы можете найти в нашем разделе Обучение.

Анна РОДИНА для Banki.ru

Инвестиции в разные активы называют диверсификацией. Она позволяет сохранить и даже приумножить средства. Рассказываем, что такое инвестиционный портфель, каким он бывает и как его собрать

В этом тексте вы узнаете:

- Что это

- Виды

- Стратегия Asset allocation

- Как собрать портфель

Что такое инвестиционный портфель

Инвестиционный портфель

— это совокупность различных видов инвестиций, которые принадлежат одному человеку или компании.

Если говорить о частных инвесторах, то обычно портфель — это набор

ценных бумаг

, валют и других активов, собранных таким образом, чтобы доход от них соответствовал определенным целям. Портфель может быть сформирован как по срокам достижения цели, так и по составу активов. Формирование эффективного портфеля связано с грамотным распределением рисков и доходности.

Отцом теории портфельного инвестирования стал Гарри Марковиц. В 1952 году он опубликовал статью о распределении активов в портфеле с учетом рисков «Выбор портфеля» (Portfolio selection). На тот момент его идеи казались революционными, так как до него в теории инвестиций никто не обсуждал риски инвестирования, а вместо них рассматривали идею максимизации прибыли. Однако Марковиц математически доказал, что есть прямая связь между риском и доходностью. В 1990 году он получил Нобелевскую премию по экономике за свой вклад в развитие инвестиционных стратегий.

Портфельная теория Марковица, или современная портфельная теория основана на математическом подсчете соотношений доходности и рисков и формировании из них разнообразных портфелей. Марковиц утверждал, что инвесторы должны измерять, отслеживать и контролировать риски на уровне всего портфеля, а не отдельных ценных бумаг. Соответственно, бумаги стоит подбирать не только на основе их достоинств, но и того, как они повлияют на портфель в целом.

Стратегия инвестирования с помощью портфелей отвечает главной цели большинства инвесторов — снизить риски и не потерять в доходности. Причем диверсификацией пользуются не только осторожные пассивные инвесторы. Активные инвесторы, которые предпочитают агрессивную тактику на рынке, также могут составить для себя консервативный портфель, а под активную стратегию выделить другой портфель с рисковыми активами.

В инвестиционный портфель могут входить любые ценные активы, которые приносят доход:

- валюта и валютные депозиты;

- банковские вклады;

- ценные бумаги;

- драгоценные металлы;

- паи;

- недвижимость;

- опционы, фьючерсы.

Соотношение активов в портфеле может быть любым. Главное, чтобы они балансировали друг друга так, чтобы приносить ожидаемую доходность в предполагаемые сроки с приемлемым для инвестора уровнем риска.

Существует два вида рисков:

- недиверсифицируемый, или системный риск связан с факторами, которые не зависят от инвесторов и влияют на весь рынок, его нельзя сгладить с помощью диверсификации. В эту категорию входят такие риски, как:

- Рыночный — риск падения цены актива;

- Валютный — риск изменения курса валюты, которое может стать причиной снижения стоимости и доходности инвестиций, а также убытков;

- Риск ликвидности — риск того, что купленные бумаги сложно или невозможно будет продать без потерь. Чем выше ликвидность, тем проще купить и продать актив;

- Процентный — риск изменения процентных ставок, в частности ключевой ставки Центробанка;

- Инфляционный — риск снижения покупательной способности доходов от инвестиций из-за инфляции;

- Событийный — возможность того, что наступит событие, которое повлияет на рынки и стоимость бумаг, например, как в случае с пандемией коронавируса;

- В отдельную категорию можно выделить геополитические риски, связанные с ухудшением геополитической обстановки, отношения к стране на мировой арене, введением санкций и другим. В него также можно включить политический риск, то есть вероятность потерять вложения, если ситуация в стране изменится или сменится политический курс;

- диверсифицируемый, или несистемный риск связан с определенной отраслью или компанией, ее бизнесом, финансовой и операционной деятельностью, то есть уникален для отдельных отраслей и бизнесов. В него входят:

- Финансовый риск. Связан с возможной неспособностью компании выполнять взятые на себя финансовые обязательства, например платить по кредитам, по облигациям;

- Операционный риск. Связан с деятельностью компании, он может возникнуть в результате сбоев во внутренних процессах, системах компании, а также из-за некомпетентности сотрудников — в отличие от рисков, вызванных внешними факторами, то есть систематических;

- Деловой риск. Это неопределенность будущих объемов продаж и прибыли компании, которые могут ухудшаться. Кроме того, он может возникнуть в случае, если руководство приняло неверное решение, которое может привести в том числе к банкротству компании или потере репутации.

Несистемные риски можно сгладить с помощью диверсификации активов, то есть покупки ценных бумаг из разных стран, отраслей, разных видов, чьи доходности не связаны между собой. С подобными рисками как раз работает портфельное инвестирование.

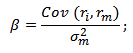

Для определения влияния рисков в портфеле используется коэффициент бета. Он показывает уровень риска конкретного актива (акции,

облигации

или целиком портфеля) по отношению к рынку.

Формула для подсчета коэффициента использует показатели доходности акции, рыночной доходности и ее дисперсии:

ri — доходность i-й акции;

rm — рыночная доходность;

σ2m — дисперсия рыночной доходности.

Дисперсия — это диапазон потенциальной доходности инвестиций, основанный на их рисках, который можно рассчитать с использованием исторических доходностей или исторической волатильности на основе этих доходностей. Другими словами, дисперсия может помочь измерить риск инвестиции — чем больше диапазон потенциальной доходности, тем волатильнее актив и выше риски.

Подсчитав коэффициент бета, можно выяснить не только уровень рисковости акции по отношению к рынку, но и направленность. То есть формула покажет, двигается акция вместе с рынком или в противоположном направлении.

Инвестору периодически нужно проводить ребалансировку своих портфелей. Требуется это, чтобы восстановить исходный баланс пакета бумаг, который изменился из-за подорожания одного или нескольких активов. Например, ваш портфель состоит на 30% из дивидендных акций, 30% облигаций и 40% индексных фондов. За полгода облигации подорожали и их доля в портфеле увеличилась. Требуется продать часть облигаций и докупить других активов, чтобы восстановить баланс портфеля.

Некоторые специалисты рекомендуют проводить ребалансировку не чаще одного раза в полгода, поскольку операции с бумагами приводят к дополнительным затратам на комиссии брокерам. Таким образом, можно ориентироваться либо по времени и проводить ревизию портфелей с конкретной периодичностью, либо на порог изменения баланса и проводить ребалансировку, когда один актив станет больше своей пропорции, например, на 10% или 15%

(Фото: Unsplash)

Виды инвестиционных портфелей

При составлении портфеля необходимо определить конечную цель и, исходя из этого, собрать активы. Портфели могут различаться по уровням риска, форматам доходности и инвестиций, а также срокам. Можно собрать самые разные варианты по широкому кругу параметров.

По степени риска

- Консервативный — низкий уровень риска. В него можно положить депозиты крупных банков, государственные облигации, драгоценные металлы. При формировании такого портфеля необходимо просчитать, будет ли доходность покрывать и превышать инфляцию.

- Сбалансированный — средний уровень риска. Его обеспечат фонды акций и облигаций, отдельные акции и облигации крупных, стабильных компаний. Даже если их стоимость на рынке будет меняться, дивиденды и купоны сбалансируют риски.

- Агрессивный — высокий уровень риска. Включает активы, которые высокодоходны, но одновременно более рисковые, например акции, опционы, бумаги недавно разместившихся на бирже компаний. Чаще всего такие портфели рассчитаны на короткий срок и требуют регулярного контроля активов, купли-продажи. При составлении таких портфелей всегда следует учитывать затраты на комиссии при частых сделках.

По типу доходности

- Дивидендный портфель. Его также называют купонный или комбинированный. В него можно включать те ценные бумаги, которые приносят регулярную прибыль. Например, «дивидендные аристократы» обычно выплачивают своим акционерам прибыль несколько раз в год или с иной периодичностью, а по облигациям регулярно начисляются купоны.

- Портфель роста. Ценные бумаги подбираются с учетом перспектив их роста. Когда портфель вырастет в цене, инвестор сможет его продать, если его цель заключается в получении определенной прибыли в определенный срок.

По степени вовлеченности

- Активный портфель. Предполагает активную стратегию управления, цель которой — превзойти рынок, то есть получить доходность выше индексов. Инвестор, выбравший такой вариант, старается найти недооцененные бумаги, выявить рыночные тренды. Соответственно, такие вложения сопряжены с большим уровнем риска.

- Пассивный портфель. Предполагает следование за определенным индексом, значит, и ожидаемая доходность инвестора зависит от доходности выбранного индекса.

По сроку достижения цели

- Краткосрочный портфель. Предполагает инвестиции на непродолжительный срок, (один — три года).

- Среднесрочный портфель. Формируется с более длительным горизонтом инвестирования (пять — десять лет).

- Долгосрочный портфель. Предполагает срок инвестирования от десяти лет.

Эксперты «БКС Экспресс» отметили, что инвестиции на длительный срок позволяют получить большую доходность, а при краткосрочных вложениях вырастают риски из-за высокой волатильности и возможности того, что инвестор выберет неудачный момент для покупки активов.

По словам аналитика ФГ «Финам» Юлии Афанасьевой, инвестиционный горизонт зависит от предполагаемого результата, который инвестор хочет получить, исходного объема вложений и суммы, которые планируется довносить на счет, а также от приемлемого уровня риска и выбора активов. Эксперт отметила, что консервативные бумаги, например государственные облигации или банковские депозиты, приносят меньший доход, поэтому не позволяют быстро достичь цели, а высокодоходные активы сужают горизонт инвестирования, но повышают риски.

Существуют разные способы распределять активы в портфеле, в том числе готовые стратегии и популярные принципы инвестирования, как, например, портфель 60/40. Он подразумевает, что портфель должен состоять на 60% из акций и на 40% из облигаций, однако его давно критикуют из-за низкой доходности в периоды активного роста рынков и корреляции между акциями и облигациями

(Фото: Unsplash)

Стратегия Asset Аllocation

Asset Allocation переводится с английского как «распределение активов». Этот способ предполагает распределение средств между различными классами активов, чтобы снизить инвестиционные риски, то есть диверсификацию. Ее суть заключается в том, что условия на рынке могут приводить к росту доходностей одного класса активов и снижению другого, соответственно, если стоимость одного актива в портфеле будет падать, ее может компенсировать рост другого.

Есть несколько широких категорий активов:

-

акции;

-

инструменты с фиксированным доходом (например, облигации);

-

денежные средства и их эквиваленты (например, краткосрочные долговые бумаги);

-

альтернативные активы, к которым можно причислить недвижимость, товары, предметы искусства и другие.

На распределение активов в портфеле влияют различные факторы, в частности цель инвестирования и его временной горизонт, уровень приемлемого риска. Кроме того, диверсифицированный портфель предполагает распределение на двух уровнях: между классами активов и внутри классов активов. Допустим, что в портфеле есть акции и облигации (первый уровень). Но внутри каждого класса они тоже различаются — акции различных отраслей из нескольких стран, государственные и корпоративные облигации в разных валютах.

В качестве примера распределения можно привести «всепогодный портфель», автором которого стал знаменитый инвестор Рэй Далио:

-

40% — долгосрочные облигации;

-

30% — акции;

-

15% — среднесрочные облигации;

-

7,5% — золото;

-

7,5% — сырьевые товары.

Американские инвестфонды публикуют квартальные отчеты по своим портфелям ценных бумаг в течение 45 дней после окончания квартала

(Фото: Unsplash)

Как новичку собрать портфель

Действовать нужно, исходя из собственных целей и времени, в течение которого инвестор планирует держать инвестпортфель: нужно ли вам получить конкретную прибыль к определенному сроку или вы вкладываете деньги, чтобы их сохранить и опередить инфляцию. Для всех этих задач будет подходить комбинированный тип портфеля. Кроме того, необходимо определиться с суммой инвестирования (и чем она крупнее, тем больше активов будет доступно), а также со стратегией и приемлемым уровнем риска.

Следующий шаг — определиться со структурой портфеля, то есть с тем, что и в каких пропорциях покупать. Как отмечают аналитик ФГ «Финам» Юлия Афанасьева и управляющий директор УК «Финам Менеджмент» Николай Солабуто, опытные инвесторы стараются сочетать три стратегии — консервативную, умеренную и агрессивную. В частности, выделяют три части портфеля:

- накопительную, куда входят самые консервативные инструменты (например, вклады и государственные облигации);

- стабилизационную, на которую приходятся активы, которые можно в любой момент выгодно продать;

- доходную, в которую входят самые рисковые и потенциально доходные активы.

Если составлять универсальный вариант для старта, то рекомендуется начинать с комбинации голубых фишек и государственных облигаций. Для большей диверсификации можно положить в портфель бумаги из разных секторов экономики — так вы защитите себя от неожиданностей на рынке.

Другой стабильный вариант — индексный портфель, здесь есть возможности инвестировать через биржевые фонды —

ETF

и БПИФ, так комиссии будут значительно ниже.

Один из вариантов — вложения в дивидендный портфель. Купив акции «дивидендных аристократов», вы будете получать доход в виде дивидендов, которые потом сможете реинвестировать, то есть вложить заново. Стоит учитывать, что в определенных случаях компании могут отказаться от выплаты дивидендов.

Кроме диверсификации по типам активов и секторам экономики, можно также раскладывать финансы по разным странам и валютам. Однако здесь стоит помнить о дополнительной налоговой нагрузке, которая появляется при инвестировании в иностранной валюте, а также об ограничениях и рисках вложений в иностранные активы.

Серьезные известные инвесторы делают свои портфели публичными, что позволяет ориентироваться на их стратегию, учиться на ней, а также отдавать предпочтение компаниям, которые имеют в числе своих инвесторов Уоррена Баффета или Билла Гейтса.

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности.

Подробнее

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.