Чистый оборотный капитал – формула по строкам баланса применяется для изучения зависимости имеющихся краткосрочных (оборотных) активов от внешних текущих источников финансирования. Иными словами, с помощью показателя определяется наличие у предприятия ликвидных активов, которые не надо направлять на погашение заемных средств.

Чистый оборотный капитал в балансе

Чистый оборотный капитал в балансе не указывается как конкретное значение или строка — он предполагает применение показателей бухгалтерского баланса с целью его расчета. Данный капитал формируется за счет собственных средств или равноценных с ними ресурсов, направленных на приобретение оборотных активов.

Для исчисления чистого оборотного капитала надо из оборотных ресурсов убрать краткосрочные пассивы, на погашение обязательств по которым как раз и может быть направлена часть указанных ресурсов. Именно эта разница и будет составлять размер чистых оборотных активов, предопределяющих экономическую стабильность организации.

Как увеличить чистые активы предприятия, узнайте в КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Подробнее об оборотных средствах вы можете узнать из статьи «Собственные оборотные средства и их оборачиваемость».

Расчет чистого оборотного капитала – формула по балансу

Бухгалтерский баланс используется для расчета данного показателя, и при этом необходимо поступить таким образом:

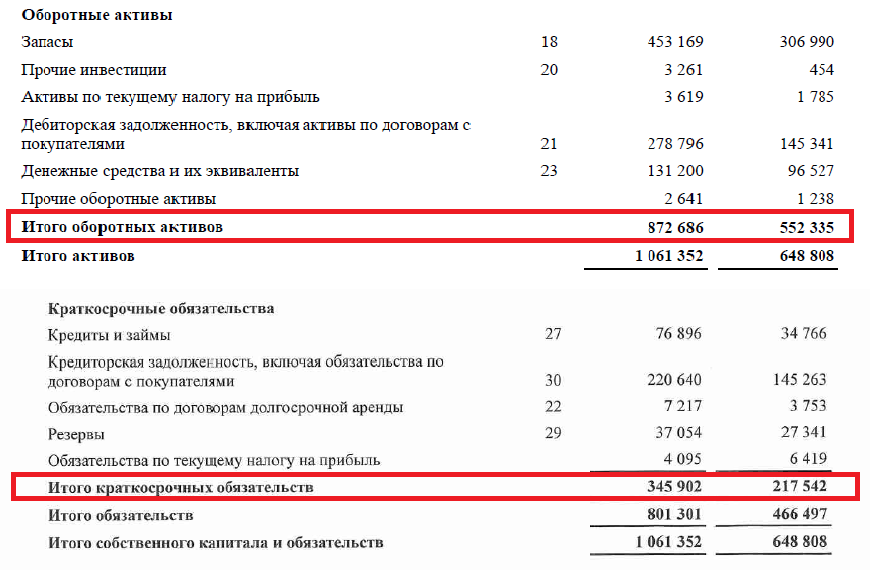

ЧОК = ОА (стр. 1200) – КП (стр. 1500),

где:

ЧОК — чистый оборотный капитал;

ОА — оборотные активы, величину которых можно в балансе найти по строке 1200;

КП — краткосрочные пассивы, величину которых в балансе можно найти по строке 1500.

Интерпретация полученного значения в анализе

Оценка полученного значения ЧОК производится по следующей логике:

- Если расчет привел к положительному результату (превышению оборотного капитала над обязательствами), мы можем говорить о хорошей финансовой стабильности и платежеспособности предприятия, т. к. его собственных оборотных средств хватает для полноценного осуществления текущей деятельности без привлечения заемных ресурсов.

- Если расчет привел к отрицательному результату (превышению обязательств над оборотным капиталом), следует отметить финансовую нестабильность, т. к. собственных оборотных средств предприятия не хватает на осуществление текущей деятельности, а потому необходимо привлечение заемных ресурсов.

ВАЖНО! В отдельных случаях слишком высокое значение показателя чистых оборотных активов может говорить о том, что предприятие не использует эффективно имеющиеся в его распоряжении свободные оборотные средства: не вкладывает их в деятельность, не инвестирует, чтобы получить доход, и так далее. Или же такое превышение может указывать на то, что для финансирования оборотных ресурсов используются долгосрочные заемные средства. Этот факт также следует рассматривать как негативный в плане оценки финансовой стабильности предприятия.

Подробнее по данной теме читайте в материале «Что относится к чистым оборотным активам?».

Итоги

Чистый оборотный капитал — показатель, рассчитываемый на основе бухгалтерского баланса. Он характеризует уровень финансовой независимости предприятия от внешних источников финансирования.

Что такое изменения в чистом оборотном капитале?

Изменение чистого оборотного капитала это изменение чистого оборотного капитала компании за один отчетный период по сравнению с другим отчетным периодом, которое рассчитывается, чтобы убедиться, что компания поддерживает достаточный оборотный капитал в каждый отчетный период, чтобы не было никаких нехватка средств или средства не должны простаивать в будущем.

Оглавление

- Что такое изменения в чистом оборотном капитале?

- Формула

- Как рассчитать изменения в чистом оборотном капитале? (Шаг за шагом)

- Изменение расчета чистого оборотного капитала (Colgate)

- Анализ изменений чистого оборотного капитала

- Заключение

- Изменения в чистом оборотном капитале Видео

- Рекомендуемые статьи

Формула

Изменения в чистом оборотном капитале = оборотный капитал (текущий год) – оборотный капитал (предыдущий год)

Или

Изменение чистого оборотного капитала = изменение оборотных активов Оборотные активы Текущие активы относятся к тем краткосрочным активам, которые могут быть эффективно использованы для деловых операций, проданы за наличные деньги или ликвидированы в течение года. Он включает товарно-материальные запасы, денежные средства, их эквиваленты, ликвидные ценные бумаги, дебиторскую задолженность и т. д. Подробнее – Изменение текущих обязательств.

Как рассчитать изменения в чистом оборотном капитале? (Шаг за шагом)

- Найдите Текущие активы за текущий год и предыдущий год.

С точки зрения текущего актива мы рассматриваем следующее:

Инвентарь

Дебиторская задолженность

Предоплачиваемые затраты - Найдите текущую задолженность за текущий год и предыдущий год.

Из текущих обязательств рассмотрим следующее:

Кредиторская задолженность

Начисленные расходы

Проценты к выплате

Отложенный доход - Найти оборотный капитал за текущий год и предыдущий год

Оборотный капитал (текущий год) = Текущие активы (текущий год) – Текущие обязательства (текущий год)

Оборотный капитал (текущий год) = Текущие активы (текущий год) – Текущие обязательства (текущий год) - Рассчитайте изменения в чистом оборотном капитале, используя следующую формулу:

Изменения в формуле чистого оборотного капитала = оборотный капитал (текущий год) – оборотный капитал (предыдущий год);

Изменение расчета чистого оборотного капитала (Colgate)

Ниже представлены балансовые отчеты Colgate за 2016 и 2015 годы.

Давайте посчитаем оборотный капитал для Colgate.

Оборотный капитал (2016)

- Текущие активы (2016 г.) = 4338

- Текущие обязательства (2016 г.) = 3 305

- Оборотный капитал (2016 г.) = 4 338 – 3 305 = 1 033 млн долларов США.

Оборотный капитал (2015)

- Текущие активы (2015 г.) = 4384

- Текущие обязательства (2015 г.) = 3 534

- Оборотный капитал (2015 г.) = 4 384 – 3 534 = 850 млн долларов США.

Чистое изменение оборотного капитала = 1033 – 850 = 183 млн долларов (отток денежных средств).

Анализ изменений чистого оборотного капитала

Изменение оборотного капитала означает фактическое изменение стоимости по сравнению с прошлым годом, т. е. изменение текущих активов за вычетом изменения текущих обязательств. С изменением стоимости мы поймем, почему оборотный капитал увеличился или уменьшился.

Ниже приведен ряд действий, которые приведут к изменению чистого оборотного капитала:

- Если компания не разрешает непогашенный кредит, дебиторская задолженность будет уменьшена. Дебиторская задолженность будет уменьшена. Дебиторская задолженность — это деньги, причитающиеся бизнесу от клиентов, для которых бизнес предоставил услуги или поставил продукт, но еще не получил оплату. Они классифицируются как оборотные активы в балансе как платежи, ожидаемые в течение года. читать далее. Но продажи могут иметь снижающийся эффект. Ниже приведены несколько действий, которые приведут к изменению чистого оборотного капитала:

- Планирование запасов также влияет на изменение оборотного капитала. Увеличение запасов увеличивает использование наличных денег.

- Увеличение кредиторской задолженности влияет на изменение оборотного капитала.

- Если темпы роста компании высоки, она больше использует наличные деньги для покупки запасов и увеличения дебиторской задолженности. Денежные средства будут в значительной степени использоваться для этого тогда.

Это показатель операционного денежного потока. Операционный денежный поток. Денежный поток от операционной деятельности — это первая из трех частей отчета о движении денежных средств, которая показывает приток и отток денежных средств от основного операционного бизнеса в отчетном году. Операционная деятельность включает в себя денежные средства, полученные от продаж, денежные расходы, уплаченные за прямые затраты, а также платежи, сделанные для финансирования оборотного капитала. Подробнее, и они отражаются в отчете о движении денежных средствОтчет о движении денежных средствОтчет о движении денежных средств является бухгалтерским документом, который отслеживает входящие и исходящие денежные средства и их эквиваленты от бизнеса. Подробнее. И денежный поток является одним из важных факторов, которые следует учитывать при оценке компании. Он показывает, увеличиваются или уменьшаются краткосрочные активы по отношению к краткосрочным обязательствам из года в год.

Заключение

Если чистый оборотный капитал увеличивается, мы можем сделать вывод, что ликвидность компании увеличивается. Это может указывать на то, что компания может лучше использовать свои существующие ресурсы. Некоторые компании имеют отрицательный оборотный капитал Отрицательный оборотный капитал Отрицательный оборотный капитал относится к сценарию, когда у компании больше текущих обязательств, чем текущих активов. Это означает, что имеющихся краткосрочных активов недостаточно для погашения краткосрочных долгов. читать больше, а у некоторых и положительно, как мы видели на двух приведенных выше примерах Microsoft и Walmart. Как правило, такие компании, как Walmart, которым приходится поддерживать большие запасы, имеют отрицательный оборотный капитал.

Компании-разработчики программного обеспечения, как правило, имеют положительный оборотный капитал, потому что им не нужно поддерживать запасы перед продажей продукта. Это означает, что он может генерировать доход без увеличения текущих обязательств. Текущие обязательства. Текущие обязательства — это кредиторская задолженность, которая, вероятно, будет погашена в течение двенадцати месяцев после отчетной даты. Обычно это задолженность по заработной плате, расходы к оплате, краткосрочные кредиты и т. д. Подробнее. Денежный поток не может увеличиться только за счет изменения оборотного капитала. Но если этого недостаточно, эффективность компании сильно снижается.

- Если бы текущие активы и текущие обязательства увеличились на одинаковую величину, то чистый оборотный капитал не изменился бы.

- Если изменение положительное, то изменение текущих обязательств увеличилось больше, чем текущие активы.

- Если изменение отрицательное, то изменение текущих активов увеличилось больше, чем текущие обязательства.

Изменения в чистом оборотном капитале Видео

Рекомендуемые статьи

Это было руководство по изменениям в чистом оборотном капитале. Здесь мы подробно обсуждаем эту тему, включая ее значение, формулу, расчет изменения оборотного капитала и примеры. Вы также можете ознакомиться с соответствующими статьями:

- Формула изменения чистого оборотного капитала (NWC)

- Рассчитать чистый оборотный капитал

- Различия в основном капитале и оборотном капитале

- Рассчитать коэффициент оборотного капитала

Открыть эту статью в PDF

Формула расчета чистого оборотного капитала

Чистый оборотный капитал (Net Working Capital, NWC) рассчитывается по следующей формуле:

NWC=Current Assets-Short Term Liabilities

где:

Current Assets — суммарные текущие активы компании

Short-Term Liabilities — суммарные краткосрочные обязательства компании

Значения активов и обязательств берут на конец исследуемого периода. Полученный чистый оборотный капитал измеряют в той же валюте, что и показатели баланса, это отличает его от других показателей ликвидности, которые рассчитываются как коэффициенты и отображают разные соотношения в виде процентов или долей единицы.

Анализ значений чистого оборотного капитала

Чистый оборотный капитал показывает, как выглядит баланс между наиболее ликвидными активами компании и обязательствами, которые надо погасить в ближайшее время.

Если NWC > 0, значит компания в краткосрочной перспективе уже имеет активы, из которых могут оплачиваться ее обязательства. Хотя не обязательно все эти активы будут обращены в деньги и использованы для выплат по обязательствам, положение компании в целом выглядит стабильным.

Если NWC < 0, то в краткосрочной перспективе у компании нет достаточных активов для погашения обязательств, то есть для выплаты по краткосрочным обязательствам планируется использовать доходы, которые будут получены в ближайшее время. Хотя сама по себе ситуация еще не означает финансовых проблем, такое положение считается более рискованным и можно говорить о том, что у компании есть проблемы с ликвидностью.

Другая возможная интерпретация NWC — это сумма краткосрочных активов, приобретенных за счет долгосрочных источников средств (если NWC>0), или сумма долгосрочных активов, приобретенных за счет краткосрочных средств (если NWC<0). Здесь можно обратить внимание на то, что для стабильной работы компании желательно, чтобы ее активы были более ликвидными, чем обязательства, иначе, даже при значительных активах, может оказаться, что когда потребуется платить по обязательствам, у компании не будет денег и не будет возможности их быстро получить.

Хотя рекомендация поддерживать NWC>0 достаточно универсальна, в некоторых отраслях и ситуациях требования к компаниям могут существенно отличаться. Иногда значение нормального чистого оборотного капитала будет значительно выше нуля. В других случаях для компании будет нормальным постоянно вести бизнес с отрицательным NWC. Для более точного определения целевого значения оборотного капитала обычно изучают особенности отрасли и показатели конкурентов.

Чистый оборотный капитал похож на показатель текущей ликвидности и может использоваться в паре с ним. Их сочетание позволяет быстро оценить существенность результата, полученного при вычислении CR. Например:

В этом расчете показатель CR имеет значение 0,7 — намного ниже, чем обычная рекомендация поддерживать текущую ликвидность больше 1. Но рассчитанный в паре с ним показатель NWC сразу подсказывает, что низкая текущая ликвидность вряд ли является проблемой — ведь значение чистого оборотного капитала очень мало как по сравнению с общими активами компании, так и по сравнению с ее оборотом.

Оборотный капитал и планирование

Показатель чистого оборотного капитала и его изменение от периода к периоду имеют большое значение при построении прогнозных финансовых моделей компании или инвестиционного проекта.

Инвестиции в развитие компании или запуск проекта складываются из двух составляющих: вложения в основные средства (CAPEX) и формирование чистого оборотного капитала. При этом планирование чистого оборотного капитала обычно основано на циклах оборачиваемости.

Расчет вложений, которые потребуются для формирования чистого оборотного капитала, выглядит примерно так:

Здесь было сделано предположение, что запасы, дебиторская и кредиторская задолженность требуются компании в объеме, который рассчитывают, как некоторую долю выручки (этот расчет не показан в примере). Тогда можно вычислить ожидаемую сумму чистого оборотного капитала в каждом периоде. А рост этой величины от периода к периоду будет означать потребность в инвестициях на формирование оборотного капитала.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

«РБК Инвестиции» рассказывают об оборотном капитале — что это такое, как рассчитывается и что показывает

В обзоре вы узнаете:

- Что это

- Как рассчитать

- Компоненты

- Когда капитал очень большой

- Когда капитал отрицательный

- Коэффициенты

Что такое оборотный капитал

Оборотный капитал — это собственные средства компании, стоимость которых может переноситься в текущие затраты в течение одного производственного или торгового цикла.

Более точное название показателя — чистый оборотный капитал, встречаются оба варианта.

Размер оборотного капитала компании — это важный показатель, который характеризует ее текущее (краткосрочное) финансовое положение.

Чтобы объяснить, в чем суть оборотного капитала, сначала следует рассмотреть, что такое капитал вообще, и о том, как устроен главный финансовый отчет — отчет о финансовом положении или баланс.

Под капиталом, или собственным капиталом компании, понимают ее собственные средства. Что это значит?

У любой компании есть ее активы и обязательства. Активы — это то, чем компания располагает — это имущество, деньги, финансовые вложения, а также разные обязательства контрагентов перед компанией. Обязательства — это сумма того, что компания должна другим. Они включают в себя взятые кредиты и займы, а также разные обязательства, возникающие в ходе ее деятельности, — например, обязательства выплатить зарплату работникам, поставить товар по полученной предоплате, заплатить за полученные компанией услуги и прочее.

Разница между активами компании и ее обязательствами — это и есть собственные средства компании или ее капитал.

Для лучшего понимания, можно применить это к себе. Допустим у вас есть, квартира, машина, вы ждете зарплату в конце месяца, у вас есть депозиты в банке и

ценные бумаги

. Это все ваши активы. Но у вас есть долг по ипотеке, и вам нужно заплатить за обучение ребенка в музыкальной школе — это ваши обязательства. А ваш капитал — это разница между всеми вашими активами и вашими обязательствами.

Размер капитала — это важный показатель финансового состояния. Если ваши обязательства превышают все то, что у вас есть, то ваш капитал будет отрицательным и это повод для тревоги.

Основная форма финансовой отчетности компании — это отчет о финансовом состоянии, который чаще называется балансом. На одной стороне баланса — активы, а на другой стороне — пассивы. Пассивы — это обязательства и капитал компании вместе взятые. Баланс заключается в том, что сумма активов всегда равна сумме пассивов.

Для понимания сути оборотного капитала важно знать, что активы в балансе располагаются в порядке возрастания или, наоборот, в порядке убывания их ликвидности. При этом обязательства в пассиве располагаются по срокам их исполнения, а порядок их расположения соответствует порядку в активах. Например, если в балансе сначала обозначены малоликвидные активы, а наиболее

ликвидные

активы — деньги, отмечены в конце списка, то обязательства будут показаны в порядке от самых долгосрочных к самым краткосрочным.

При этом активы разделены на два раздела — внеоборотные и оборотные. Обязательства тоже в балансе делятся на долгосрочные (сроком исполнения свыше года) и краткосрочные.

Оборотный капитал — это частный случай капитала. Он показывает размер текущих собственных средств как разницу между оборотными активами и краткосрочными обязательствами.

Таким образом, если собственный капитал характеризует финансовое положение компании в целом, то оборотный капитал характеризует именно финансовое положение в самой ближайшей перспективе.

Размер оборотного капитала показывает, насколько устойчива компания в каждом производственном или торговом цикле. Оборотный капитал помогает понять, не грозит ли компании неисполнение текущих обязательств и насколько она нуждается в срочном привлечении денег.

Положительный оборотный капитал — это, как правило, признак краткосрочного финансового благополучия компании. У компании достаточно ликвидных активов как для погашения краткосрочных обязательств, так и для самостоятельного финансирования роста своего бизнеса.

Отрицательный оборотный капитал означает, как правило, что активы используются неэффективно. При отрицательном оборотном капитале компания может столкнуться с кризисом ликвидности, и компании придется занимать деньги для покрытия так называемого «кассового разрыва», а может и вообще увеличить объем заимствований, что может даже усугубить проблему.

Как рассчитать оборотный капитал

Оборотный капитал рассчитывается как разница между суммой оборотных активов и суммой краткосрочных обязательств.

ОК = ОА — КО, где

ОК — оборотный капитал,

ОА — оборотные активы,

КО — краткосрочные обязательства.

Значения для расчета оборотного капитала непосредственно указываются в балансе компании как «Итого оборотные активы» и «Итого краткосрочные обязательства».

Из чего рассчитывается оборотный капитал

Компоненты оборотного капитала

Кроме размера оборотного капитала и его непосредственных составляющих — объема краткосрочных обязательств и размера оборотных активов, для лучшего понимания краткосрочной финансовой устойчивости полезно знать более детальный состав и структуру этих активов и обязательств. Такая детализация даст возможность точнее понять эффективность деятельности компании.

Важно выделить такие группы оборотных активов:

- Запасы

- Дебиторская задолженность

- Деньги и краткосрочные финансовые вложения

- Прочие оборотные активы

Из краткосрочных обязательств важно выделить:

- Кредиторскую задолженность

- Финансовый долг

- Другие краткосрочные обязательства

Оборотные активы

К оборотным активам относят наиболее ликвидные активы. Но критерием оборотности служит даже не ликвидность, а то, как стоимость этих активов уходит в состав затрат. Если оборудование переносит свою стоимость в затраты по частям, по мере износа, то стоимость расходных материалов попадает в затраты целиком, по мере использования материалов. Поэтому станок — это внеоборотный актив, а металл, который обрабатывается на этом станке, актив оборотный.

Запасы

Запасы включают сырье для производства, материалы, уже задействованные в процессе, а также всю еще не проданную готовую продукцию.

Дебиторская задолженность

Дебиторская задолженность — это обязательства партнеров перед компанией, которые возникли в ходе сотрудничества. Дебиторская задолженность бывает двух видов и возникает двумя путями.

- Обязательства по авансам поставщиков и подрядчиков. Такие обязательства возникают, когда компания заплатила подрядчикам и поставщикам за сырье или услуги и ожидает, что партнеры выполнят перед ней обязательства.

- Обязательства по оплате продукции потребителем на условиях предварительной поставки. Такие обязательства возникают, когда компания продала свою продукцию или услуги заказчикам и ожидает оплату за свою работу.

Деньги и краткосрочные финансовые вложения

Это наиболее ликвидные активы компании. Возврат краткосрочных финансовых вложений компания ожидает в пределах года, а деньги компания может использовать на свои нужды в любой момент.

Прочие оборотные активы

К таким активам относятся ликвидное имущество или обязательства перед компанией, которыми она располагает помимо основной деятельности. Например, к таким прочим оборотным активам могут относиться еще не полученные штрафы и компенсации в пользу компании, присужденные по решению суда.

Краткосрочные обязательства

Краткосрочные обязательства — это все денежные или имущественные обязательства компании, которые она должна исполнить в течение года.

Кредиторская задолженность

Кредиторская задолженность — это дебиторская задолженность наоборот. Это возникающие в ходе основной деятельности обязательства компании перед своими партнерами. Как и дебиторская, кредиторская задолженность бывает двух видов и может, соответственно, возникать двумя путями.

- Обязательства по оплате продукции или услуг поставщиков и подрядчиков. Такие обязательства возникают, когда компания получила от поставщиков и подрядчиков материалы или воспользовалась их услугами, и должна оплатить выставленные счета.

- Обязательства по авансам покупателей и заказчиков. Такие обязательства возникают, когда компания получила аванс от покупателей и заказчиков и должна поставить товар или оказать оплаченные услуги.

Финансовый долг

Сюда входят обязательства по полученным кредитам и займам, а также по выпущенным облигациям.

Другие краткосрочные обязательства

К ним относятся как обязательства, связанные с основной деятельностью компании, так и различные непроизводственные или неторговые обязательства. Например это:

- Обязательства по выплате заработной платы или социального обеспечения;

- Обязательства по выплате дивидендов;

- Налоговые обязательства;

- Наложенные штрафы и т.п.

Разнообразные сравнения и сопоставления компонентов оборотного капитала как между собой, так и с другими показателями позволяют получить более детальную информацию о текущем финансовом положении компании.

Всегда ли хорошо, когда оборотный капитал большой?

Значительный размер капитала — это запас прочности и финансовой устойчивости. Большой оборотный капитал — это запас прочности для кратковременных или сезонных скачков.

Однако, значительный размер оборотного капитал может указывать на то, что у компании чрезмерные запасы, что повышает надежность, или что она не инвестирует в развитие излишки денежных средств.

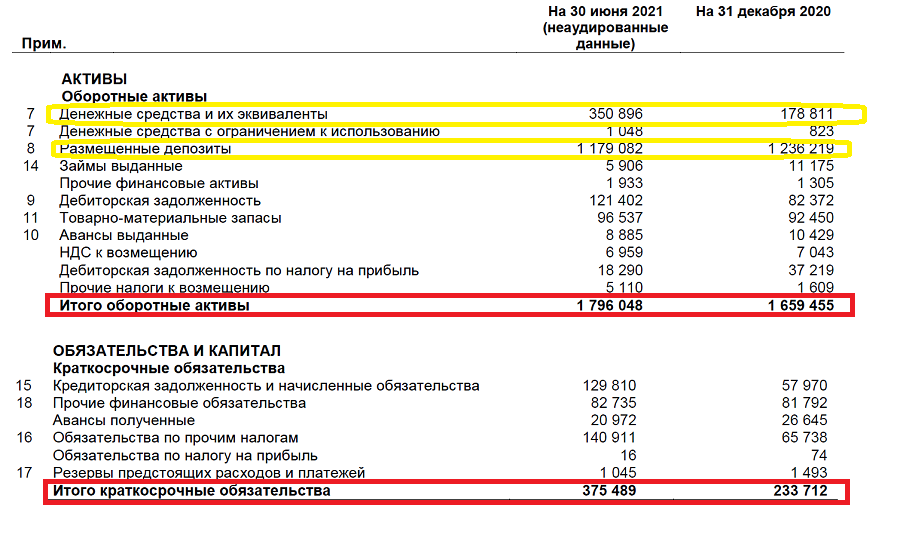

Например оборотный капитал «Сургутнефтегаза» составляет около ₽1,4 трлн. Только запас наличности на счетах компании позволяет покрыть все текущие обязательства, но при этом на банковских депозитах компания постоянно держит более ₽1 трлн.

Большой оборотный капитал на примере ПАО «Сургутнефтегаз»

Всегда ли плохо, когда оборотный капитал отрицательный?

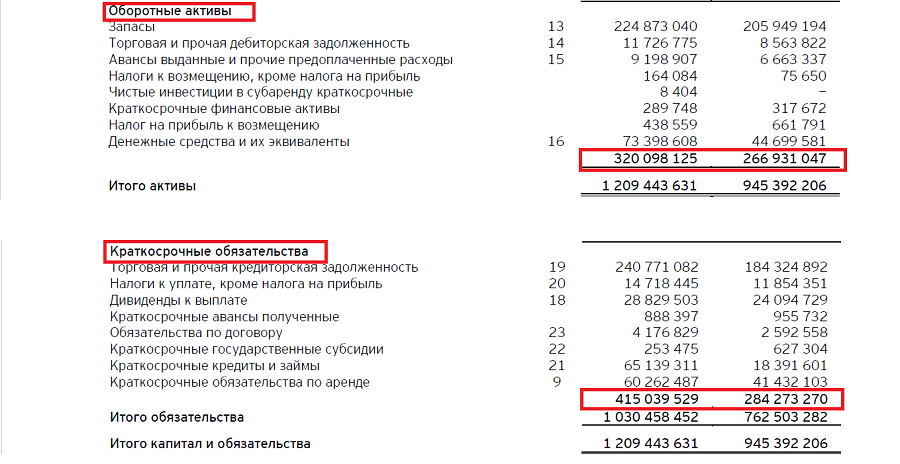

Достаточность оборотного капитала может очень сильно разниться в зависимости от бизнес-модели или от сферы деятельности компании. В некоторых случаях отрицательный оборотный капитал — вполне нормальное явление. Если у компании короткий производственный или торговый цикл или, иными словами, высокая оборачиваемость, то отрицательный оборотный капитал уже не так и важен. Примерами могут служить продуктовые магазины с большим ежедневным потоком наличности и значительной ежедневной обновляемостью ассортимента на полках. Если мы посмотрим, например, на баланс «Магнита», то увидим, что краткосрочные обязательства компании стабильно больше оборотных активов. Однако, это никак не мешает деятельности торговой сети.

Отрицательный чистый оборотный капитал на примере ПАО «Магнит»

Напротив, для компаний, производящих штучную, дорогую и капиталоемкую продукцию, например, авиастроительных компаний, оборотный капитал должен быть достаточным, а отрицательный оборотный капитал может стать значительной проблемой.

Тонкие настройки

Оборотный капитал — важный показатель, но он дает лишь общую картину текущего финансового положения компании. Более того, работая только с показателем оборотного капитала, можно не заметить важных процессов, происходящих в компании. Допустим, оборотные активы компании почти полностью состояли из денег на счетах — и через год размер краткосрочных обязательств и оборотных активов остался прежним, но вместо денег на счетах теперь у компании просроченная дебиторская задолженность. Размер оборотного капитала остался тем же, но способность компании отвечать по обязательствам коренным образом изменилась.

Поэтому для более детального и глубокого изучения финансового состояния компании финансовые аналитики используют разные показатели, построенные с участием компонентов оборотного капитала.

Примером такой более тонкой настройки может служить показатель операционного оборотного капитала.

ООК = (ОА — КФВ) — (КО — КЗС), где

ООК — операционный оборотный капитал;

ОА — оборотные активы;

КФВ — краткосрочные финансовые вложения;

КО — краткосрочные обязательства;

КЗС — краткосрочные заемные средства.

То есть при расчете операционного оборотного капитала не будут учитываться активы и обязательства финансового характера. В примере с «Сургутнефтегазом» значения оборотного капитала и операционного оборотного капитала будут различаться очень сильно.

Коэффициент текущей ликвидности можно получить в результате деления размера оборотных активов на размер краткосрочных обязательств (КТЛ = ОА / КО). Этот коэффициент показывает уровень платежеспособности в краткосрочном периоде.

Кроме операционного оборотного капитала и коэффициента текущей ликвидности в финансовом анализе широко применяются такие коэффициенты на основе компонентов оборотного капитала:

- Коэффициент мобильности оборотных средств

Как считается: Сумма денежных средств и финансовых вложений делится на размер оборотных активов.

Что показывает: Уровень ликвидности оборотных активов.

- Коэффициент мобильности имущества

Как считается: Размер оборотных активов делится на размер всех активов.

Что показывает: Степень ликвидности активов.

- Коэффициент обеспеченности собственными оборотными средствами

Как считается: Собственный капитал за минусом размера внеоборотных активов делится на размер оборотных активов.

Что показывает: Степень финансовой устойчивости.

- Коэффициент оборачиваемости запасов

Как считается: Размер выручки делится на среднегодовой размер запасов.

Что показывает: Эффективность управления запасами.

- Коэффициент оборачиваемости дебиторской задолженности

Как считается: Размер выручки делится на среднегодовой размер дебиторской задолженности.

Что показывает: Эффективность управления дебиторской задолженностью.

- Коэффициент оборачиваемости оборотных активов

Как считается: Размер выручки делится на среднегодовой размер оборотных активов.

Что показывает: Эффективность использования оборотных активов.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.