|

Вид продукции |

Количество, шт. |

Плановая себестоимость единицы |

Фактическая себестоимость единицы |

Калькуляционная разница (+, -) |

|

|

единицы продукции |

всего |

||||

|

Продукция |

800 |

460 |

420 |

-40 |

-32 000 |

|

Продукция |

1 000 |

350 |

380 |

+30 |

+30 000 |

|

Итого: |

X |

X |

X |

X |

-2 000 |

8. Синтетические счета

Обобщая содержание

хозяйственных операций за отчетный

период, можно отметить, что в организации

фактическая себестоимость готовой

продукции «Г» снизилась против плановой

на 32 000 руб., а фактическая себестоимость

готовой продукции «Д» увеличилась

против плановой на 30 000 руб.

Для наглядности

приведем общую схему учета процесса

производства на синтетических

счетах.

:

Счет 70 «Расчеты

с персоналом Счет 20 «Основное

производство»

по оплате труда»

Д

ебет

ебет

Кредит Дебет Кредит

1)

1)

380 000 1) 380 000

Счет 02 «Амортизация

основных средств»

Д

ебет Кредит

ебет Кредит

Дебет Кредит

2) 86 000 2) 86 000

С чет

чет

10 «Материалы»

Д

ебет Кредит

ебет Кредит

Дебет Кредит

5) 191 000 5)

191 000

Счет 60 «Расчеты

с поставщиками и подрядчиками»

Дебет Кредит

6)

6)

23 000 6) 23 000

Счет 25 «Общепроизводственные

расходы»

Д

ебет Кредит

ебет Кредит

9)

9)

108 800 9) 108 800

Счет 26 «Общехозяйственные Статья

43 «Готовая

расходы» продукция»

Д

ебет Кредит Дебет Кредит

ебет Кредит Дебет Кредит

10)

10)

68 000 10) 68 000 8) 718 000 8) 718 000

Оборот –

Оборот – Оборот – —

8568 000

716 000 716 000

Сальдо на конец

— Сальдо на —

отчетного периода

конец отчет-

– 140 800

ного перио-

да – 716 000

5.6. Учет процесса реализации

Производимая

организациями готовая продукция

реализуется на рынке покупателям и

заказчикам. Этот процесс реализации

продукции (работ, услуг) является

завершающей стадией кругооборота

совокупного продукта.

Основными

направлениями реализации продукции

является продажа ее организациям и

учреждениям на основании договоров,

заключаемых с ними. Часть продукции

может быть реализована в счет оплаты

труда своим работникам, а также через

свои розничные сети (ларьки, палатки,

магазины) и на началах комиссионной

торговли.

Задачами

бухгалтерского учета процесса реализации

являются: обеспечение контроля за

исполнением договорных обязательств

перед покупателями; своевременное и

полное оформление документами

отгруженной продукции, выполненных

работ и услуг на сторону; контроль за

правильностью применения цен и

использования надбавок к цене за

качество продукции, а также за

поступлением выручки от реализации

продукции (работ, услуг); обоснованное

начисление налогов с выручки и точное

определение финансовых результатов

от реализации (работ, услуг).

Правильность

определения финансовых результатов

от реализации продукции (работ,

услуг) зависит от обоснованности

формирования цены реализации и

себестоимости реализованной продукции

(работ, услуг).

Так, себестоимость

реализованной продукции состоит из

производственной себестоимости и

расходов, связанных с реализацией.

К ним относятся транспортные и

комиссионные расходы, затраты на

содержание помещений для хранения

продукции, рекламные и представительские

расходы и др. Эти расходы называются

коммерческими расходами и в сумме с

производственной себестоимостью

составляют полную (коммерческую)

себестоимость реализованной продукции.

Часть коммерческих

расходов может быть отнесена на

себестоимость отдельных видов

реализованной продукции в прямом

порядке. Другие — косвенным путем,

т.е. путем распределения согласно

инструктивным материалам.

Для учета

коммерческих расходов применяется

активный счет «Расходы на продажу». В

системе бухгалтерского учета для

отражения операции процесса реализации

продукции (работ, услуг) используются

счета «Продажи», «Товары отгруженные».

Счет «Товары

отгруженные» предназначен для обобщения

информации о наличии и движении

отгруженной продукции (товаров),

выручка от продажи которой определенное

время не может быть признана в

бухгалтерском учете (например, при

экспорте продукции). На этом счете по

дебету товары отгруженные учитываются

по стоимости, складывающейся из

фактической производственной

себестоимости и расходов по отгрузке

продукции (товаров). Принятые на учет

по счету «Товары отгруженные» суммы

списываются в дебет счета «Продажи»

одновременно с признанием выручки

от продажи продукции (товаров).

Счет «Продажи»

предназначен для обобщения информации

о доходах и расходах, связанных с

обычными видами деятельности организации,

а также для определения финансовых

результатов по ним.

По дебету счета

«Продажи» отражается себестоимость

(коммерческая себестоимость)

реализованной продукции (работ, услуг),

а по кредиту выручка от реализации

продукции (работ, услуг), в т.ч. налог на

добавленную стоимость и акцизы.

Для более глубокого

познания учета процесса реализации

продукции (работ, услуг) рассмотрим

порядок учета операций по реализации

путем решения небольшой задачи. Для

решения такой задачи приведем задание,

где выручка в данной (условной) организации

признается по мере оплаты стоимости

отгруженной продукции покупателями.

Задание.

Отражение в учете процесса реализации:

-

По данным пункта

1 условия задачи открыть синтетический

счет «Готовая продукция» и аналитические

счета к этому счету, записать на них

остатки на 1 августа 200__ г.

Кроме того, открыть

синтетические счета:

«Товары отгруженные»,

«Расходы на

продажу»,

«Продажи»,

«Прибыли и убытки».

Аналитические

счета к синтетическому счету «Продажи»:

«Продажа продукции

«А»»,

«Продажа продукции

«Б»».

-

Записать в

регистрационный журнал хозяйственные

операции за август месяц. -

Отразить

хозяйственные операции только на

открытых счетах. -

Составить расчет

суммы отклонений фактической

себестоимости от плановой по видам

реализованной продукции. -

Составить расчет

распределения коммерческих расходов

по видам реализованной продукции. -

Определить полную

себестоимость каждого вида реализованной

продукции и финансовый результат от

реализации. -

Подсчитать обороты

и вывести остатки на открытых

синтетических и аналитических счетах.

Российские организации и предприниматели, которые работают по внешнеторговым контрактам, часто сталкиваются с суммовыми разницами. Это связано с тем, что бухучет должен вестись в рублях, даже если сами расчеты были в валюте. Разницы появляются, если курс Центробанка отличался, например, на дату оплаты и на дату принятия актива к учету. Расскажем, как рассчитать и учесть суммовые разницы.

Что такое суммовые разницы

Суммовые разницы — это устаревший термин, который исключили из НК РФ еще в 2015 году. Сейчас их правильнее называть курсовыми разницами.

Курсовой называют разницу, которая возникла из-за того, что в период расчётов изменился курс рубля к иностранной валюте. Например, покупатель оприходовал товар на склад по курсу в 70 рублей, а оплатил уже по курсу 75 рублей — возникла курсовая разница. Все разницы делятся на два вида:

- Положительные — курс валюты изменяется в пользу компании. При переоценке актива растет, а при переоценке обязательства падает. Например, у продавца она сформируется, если он отгрузит товар по низкому курсу, а получит оплату от покупателя по подросшему.

- Отрицательные — курс меняется не в пользу организации. Так, у продавца она появится, если во время передачи товаров курс будет выше, чем в момент получения оплаты от покупателя.

Они могут появиться при переоценке остатков на валютных счетах или валюты в кассе, покупке и продаже товаров, выдаче и получении авансов. Разберемся с правилами учета.

Бухгалтерский учет суммовых разниц

По ПБУ 3/2006 организации обязаны пересчитывать стоимость активов и обязательств. Валютную стоимость пересчитывают в рубли по официальному курсу, установленному ЦБ РФ. Если такого курса нет — по кросс-курсу валюты, рассчитанному исходя из курсов других валют по данным ЦБ РФ.

Организация должна переводить стоимость валютных обязательств и активов в рубли на следующие даты:

- дата принятия к учету;

- дата исполнения обязательства по оплате;

- на каждую отчетную дату (конец месяца).

В некоторых случаях стоимость пересчитывают только один раз по курсу, который действовал на дату валютной операции. Это касается основных средств, нематериальных активов, МПЗ, полученных и выданных авансов, предоплаты, задатков.

Дебиторскую и кредиторскую задолженность в валюте надо переводить в рубли на дату совершения каждой операции с ними и на последнее число каждого отчетного периода (месяца).

Чтобы понять, как отражать разницы в бухучете, воспользуйтесь нашей таблицей-шпаргалкой.

| Вид актива (обязательства) | Изменение курса | Бухгалтерский учет | |

| Дата | Проводка | ||

| Кредиторская задолженность в валюте (кроме полученных авансов) | Курс валюты вырос | Последнее число отчетного периода или дата частичного погашения обязательства | Дт 91-2 Кт 60 (66, 67, 76,…) |

| Курс валюты уменьшился | Дт 60 (66, 67, 76,…) Кт 91-1 | ||

| Дебиторская задолженность в валюте (кроме выданных авансов) | Курс валюты вырос | Дт 62 (76, …)Кт 91-1 | |

| Курс валюты уменьшился | Дт 91-2 Кт 62 (76, …) |

Рассмотрим несколько примеров расчета и отражения курсовых разниц в бухучете.

Курсовые разницы по валютным счетам

Пересчитывать валюту на счетах в рубли надо при каждой покупке или передаче валюты, а также на последний день отчетного периода. Курсовая разница будет положительной, если валюта подорожает и вы сможете продать ее за рубли дороже, а отрицательной — если курс упадет.

Пример. 31 декабря 2020 года на валютном счете ООО «Нарцисс» числится 5 000 $. По данным ЦБ РФ на эту дату курс составил 73,8757 рубля за доллар. Получается, что остаток денежных средств в долларах в пересчете на рубли составляет 369 378,5 рубля.

В январе 2021 года движений по счету не было. При этом остаток надо пересчитать на 31 января 2021 года. Курс на эту дату составил 76,2527 рубля, соответственно остаток на счете увеличился до 381 263,5 рубля. Курс увеличился — значит в бухучете мы отразим положительную курсовую разницу. Для этого используем проводку на сумму разницы «Дт 52 Кт 91 — отражена положительная курсовая разница в сумме 11 888 рублей».

Курсовые разницы при покупке и продаже товаров

При реализации товаров курсовые разницы появятся в двух случаях:

- Стоимость договора выражена в валюте и оплата по нему тоже поступает в валюте. Разница появится в момент пересчета дебиторской задолженности.

- Стоимость договора выражена в валюте, а оплата по нему идет в рублях.

Курсовых разниц может и не быть, например при полной предоплате они не возникают. Разницы образуются, если покупатель оплачивает товар после отгрузки, а право собственности на него получает при отгрузке. В таком случае разница возникнет на момент оплаты товара. Она будет положительной, если рублевая оценка задолженности на дату отгрузки ниже, чем на дату оплаты. Если наоборот — будет отрицательной.

Также курсовая разница появится на отчетную дату (последний день месяца) при пересчете обязательства, если даты оплаты и отгрузки приходятся на разные месяцы.

Продажа товара с полной предоплатой

Как мы уже сказали, курсовой разницы в этом случае не будет ни у продавца, ни у покупателя. Продавец примет полученный аванс к учету по курсу, который действовал на дату его получения, пересчитывать его при отгрузке не будет. Покупатель точно так же учтет аванс по курсу, который действовал в день уплаты, и пересчитывать не будет.

Пример. ООО «Альфа» продает в ООО «Бета» товары на сумму 12 000 $, в том числе 20 % НДС — 2 000 $. По договору Альфа отгружает товар в течение недели после получения от Беты полной предоплаты.

Бета перечислила предоплату 1 марта 2021 года, а Альфа отгрузила товар уже 4 марта. Официальный курс доллара на эти даты составил:

- 1 марта — 74,4373 рубля;

- 4 марта — 73,5187 рубля.

В бухучете Альфы продажа товаров по предоплате будет отражена следующими проводками:

На дату 1 марта 2021 года:

- Дт 51 Кт 62 — 893 247,6 рубля (12 000$ × 74,4373 рубля) — поступила предоплата от Беты.

- Дт 76 Кт 68 — 148 874,6 рубля — начислен НДС с предоплаты.

На дату 4 марта 2021 года:

- Дт 62 Кт 90-1 — 893 247,6 рубля — отгружены товары на условиях полной предоплаты.

- Дт 90-3 Кт 68 — 148 874,6 рубля — начислен НДС с реализации товаров.

- Дт 68 Кт 76 — 148 874,6 рубля — принят к вычету НДС.

Так как товары проданы на условиях полной предоплаты, то Альфа признает свои доходы в бухучете в рублях по тому курсу, который действовал на дату пересчета в рубли предоплаты (1 марта). Курсовых разниц в таком случае не будет.

В бухучете Беты такая сделка будет отражена так:

На дату 1 марта 2021 года:

- Дт 60 Кт 51 — 893 247,6 рубля — перечислена полная предоплата Альфе.

- Дт 68-НДС Кт 76 — 148 874,6 рубля — принят к вычету НДС с предоплаты.

На дату 4 марта 2021 года:

- Дт 41 Кт 60 — 893 247,6 рубля — товары приняты к учету.

- Дт 19 Кт 60 — 148 874,6 рубля — выделен НДС из стоимости товара.

- Дт 76 Кт 68-НДС — 148 874,6 рубля — восстановлен НДС с предоплаты, которые ранее приняли к вычету.

- Дт 68-НДС Кт 19 — 148 874,6 рубля — принят к вычету НДС по оприходованным товарам.

Продажа товара с оплатой после отгрузки

Продавец признает выручку на дату перехода права собственности (отгрузки). Если предоплаты не было, то продавец признает выручку в сумме дебиторки покупателя, пересчитанной в рубли по курсу на дату отгрузки. Выручка в будущем не пересчитывается, а вот сумма задолженности будет переоценена на дату ее пересчета (последнее число месяца или день погашения долга).

Покупатель же примет товары к учету в рублях по курсу, который действовал на дату оприходования. При этом кредиторскую задолженность надо будет пересчитывать при погашении или на конец каждого месяца.

Посмотрим на примере, как отражаются разницы, если они возникают. Возьмем за основу пример 1, но уберем условие о полной предоплате. Пусть теперь покупатель оплатит товары в течение недели после отгрузки.

Пример. ООО «Альфа» продает в ООО «Бета» товары на сумму 12 000 $, в том числе 20 % НДС — 2 000 $. По договору Бета оплачивает товар в течение недели после отгрузки.

Альфа отгрузила товар 1 марта 2021 года, а Бета перевела оплату 4 марта. Официальный курс доллара на эти даты составил:

- 1 марта — 74,4373 рубля;

- 4 марта — 73,5187 рубля.

Альфа в своем бухучете сделает следующие проводки:

На дату 1 марта 2021 года:

- Дт 62 Кт 90-1 — 893 247,6 рубля (12 000$ × 74,4373 рубля) — отгружены товары в ООО «Бета».

- Дт 90-3 Кт 68 — 148 874,6 рубля — начислен НДС с отгруженных товаров.

На дату 4 марта 2021 года:

- Дт 51 Кт 62 — 882 224,4 рубля — получена оплата за товары

- Дт 91-2 Кт 62 — 11 023,2 рубля — отражена в составе расходов отрицательная курсовая разница по расчетам.

Бета сформирует другие проводки:

На дату 1 марта 2021 года:

- Дт 41 Кт 60 — 893 247,6 рубля (12 000$ × 74,4373 рубля) — оприходованы товары, полученные от ООО «Альфа».

- Дт 19 Кт 60 — 148 874,6 рубля — выделен НДС из полной стоимости полученных товаров.

- Дт 68-НДС Кт 19 — 148 874,6 рубля — перенесен НДС для возмещения.

На дату 4 марта 2021 года:

- Дт 60 Кт 51 — 882 224,4 рубля — погашена кредиторская задолженность перед Альфой.

- Дт 62 Кт 91-1 — 11 023,2 рубля — отражена в составе доходов положительная курсовая разница по расчетам.

Продажа товаров с частичной предоплатой

С авансами сложности могут возникнуть, когда предоплата не стопроцентная. Тогда стоимость проданных товаров складывается из двух величин: суммы аванса по курсу на дату получения (уплаты) аванса и суммы, которую аванс не покрыл, рассчитанной по курсу на дату отгрузки.

Получается, что на дату отгрузки продавец признает выручку в сумме аванса и части неоплаченного долга, пересчитанных по курсу ЦБ на день отгрузки. В будущем выручка и полученный аванс пересчитываться не будут. Но часть неоплаченной задолженности надо будет переоценивать в конце каждого месяца или на дату оплаты, признавая курсовые разницы.

Покупатель в свою очередь примет товары к учету по сумме выданного аванса и части непогашенной задолженности. Пересчитать валюту в рубли надо будет на дату оприходования товаров. Стоимость товаров и выданные аванс пересчитываться не будут. Переоценке подлежит только непогашенная задолженность.

Налогообложение суммовых разниц

С налогообложением разниц тоже часто возникают вопросы. Основное, что следует об этом знать — налогоплательщики учитывают курсовые разницы в составе внереализационных расходов или доходов.

Внереализационными доходами признаются:

- доходы в виде положительной (отрицательной) курсовой разницы, которая появилась из-за того, что курс продажи (покупки) валюты отклонился от официального курса ЦБ РФ, действующего на дату перехода права собственности;

- доходы в виде положительной курсовой разницы, кроме той, что возникла от переоценки выданных и полученных авансов.

Внереализационными расходами признаются:

- расходы в виде отрицательной (положительной) курсовой разницы, которая появилась из-за изменения курса продажи (покупки) валюты от официального курса ЦБ РФ, действующего на дату перехода права собственности;

- расходы в виде отрицательной курсовой разницы, кроме той, что возникла от переоценки выданных и полученных авансов.

Пересчет имущества, обязательств и требований проводится на самую раннюю из двух дат:

- дата перехода права собственности или прекращения обязательств и требований;

- последнее число отчетного периода.

По аналогии с бухучетом не нужно пересчитывать ценные бумаги в валюте, выданные и полученные авансы.

Отдельно остановимся на НДС. Курсовые разницы на исчисление налога не влияют. И у продавца, и у покупателя они полностью учитываются в доходах и расходах по налогу на прибыль. Покупатель принимает НДС к вычету всегда в той сумме, которая указана в счете-фактуре.

Ведите учет курсовых разниц в Контур.Бухгалтерии. Сервис поможет организовать бухгалтерский и налоговый учет, не запутаться в расчетах и правильно составить отчетность. А еще в Бухгалтерии можно считать зарплату и больничные, составлять отчеты и сдавать их через интернет. Все новые пользователи могут работать в сервисе бесплатно — пробный период 14 дней.

Что такое себестоимость продукции и зачем нужно ее калькулирование

Термином «себестоимость» обозначают денежную оценку затрат производителя (или продавца) на создание (приобретение) того, что он производит и продает. В зависимости от того, для каких задач требуется показатель себестоимости, используются разные способы его расчета. Понятие «калькуляция себестоимости» обычно применимо к производству.

Для анализа деятельности и управления производством себестоимость классифицируется:

1. По способу расчета:

- На плановую, или нормативную. Представляет собой набор среднестатистических данных о стоимости единицы продукции (норм), на которые опираются при планировании деятельности и к которым предписано стремиться.

- Фактическую. Это показатель, отражающий реальный получившийся результат.

2. Охвату:

- На цеховую. Относится к конкретному участку производственного цикла, не выходящему за пределы определенного цеха.

- Производственную. Касается всех участков производственного цикла.

- Полную. Имеет отношение ко всем производственным и непроизводственным этапам формирования себестоимости на предприятии.

3. Цели расчета:

- На маржинальную. Исчисляется в целях определения экономической целесообразности производства в целом или конкретного производственного направления.

- Ценообразовательную. Исчисляется для установления оптимальной отпускной цены единицы продукции.

- Исчисляемую в рамках хозяйственно-аналитической работы. Например, при анализе эффективности внедряемых производственных новаций.

Для раскрытия процесса калькуляции рассмотрим фактическую производственную себестоимость по фактическим затратам на выпуск продукции. Ознакомимся со спецификой таких затрат.

Деление статей и элементов затрат на прямые и косвенные

Помимо структурирования по элементам затрат и статьям калькуляции себестоимости важным аспектом является распределение:

1. На прямые затраты.

Их можно без проблем соотнести с конкретным видом продукции. Например, это могут быть затраты:

- на сырье и материалы, используемые для изготовления определенного вида продукции;

- зарплату работников, которые заняты выпуском данного вида продукции.

2. Косвенные затраты.

В свою очередь, они одновременно приходятся на выпуск нескольких разновидностей продукции одной фирмой (во многих случаях на все типы продукции одновременно).

Примеры таких затрат:

- оплата электричества для производственного комплекса;

- оплата труда руководства предприятия (которое может участвовать в управлении процессами при выпуске любого вида продукции).

Разделение затрат на прямые и косвенные для калькуляции себестоимости продукции используется чаще всего.

Рассмотрим, каким образом такой подход может быть реализован на практике. Затем изучим основные источники данных по затратам и ознакомимся с образцом калькуляции себестоимости продукции.

Формула калькуляции себестоимости: прямые затраты

В общих чертах калькуляция себестоимости включает в себя определение прямых затрат и того, какая доля косвенных затрат относится к данному виду продукции.

Определение объема прямых затрат, относящихся к конкретному виду продукции:

Зпрям = Р1 + Р2 + … + Рn,

где:

Зпрям — прямые затраты;

Р1, Р2…Рn — расход 1, 2 и далее по статьям калькуляции или элементам затрат (материалы, амортизация основных средств, зарплата производственного персонала и т. д.).

Калькуляция себестоимости обычно производится применительно к единице выпускаемой продукции (штукам, литрам и т. д.). Это связано с тем, что в ходе производственного процесса составляющие расходы, например сырье и материалы, могут претерпевать различные изменения — количественные и качественные.

Например, из 1 кг пшеничной муки, 300 г воды и 30 г дрожжей получится примерно 1,5 кг хлеба. Как вычислить прямые затраты сырья на 1 батон?

Для этих целей существуют специальные расчетные таблицы — технологические и калькуляционные карты. В технологических картах отражаются количественные и качественные изменения, происходящие с сырьем в процессе производства. На входе — исходные материалы (например, мука и дрожжи), на выходе — готовое изделие в физических единицах измерения. В калькуляционных картах на входе добавляется еще стоимостное выражение.

Пример

Предприятие выпекает хлеб. По применяемой технологии из 1 кг пшеничной муки, 300 г воды и 30 г дрожжей получается 1,5 кг хлеба.

Вес одного батона — 500 г.

По данным калькуляционных карт (с текущими ценами поставщиков):

- 1 кг муки — 30 руб.;

- 300 г воды — 1 руб.;

- 30 г дрожжей — 2 руб.

Материальные расходы в стоимостном выражении на 1 батон: (30 + 1 + 2) / (1500 / 500) = 11 руб.

Продолжение калькуляции: распределение косвенных затрат

Следующий этап — распределение косвенных затрат, относящихся к конкретному виду продукции.

Допустим, что в одном хлебопекарном цехе на одном оборудовании выпекаются пшеничные батоны, батоны с отрубями и злаковый хлеб.

Тогда, исходя из принципа разделения затрат на прямые и косвенные, зарплата рабочих в этом цехе будет относиться ко всем видам выпускаемой продукции. Так же как ко всем видам хлеба будет относиться и коммунальное обслуживание цеха, и амортизация.

Как понять, какая доля этих расходов в стоимостном выражении «сидит» в одном пшеничном батоне?

Для этого выбирается база распределения косвенных расходов. Это может быть количество конкретного вида продукции в общем объеме выпуска. Либо зарплата рабочих, занятых в производстве, если, к примеру, один вид продукции требует больших трудозатрат по сравнению с другими. Иногда могут быть взяты и другие параметры.

База распределения выбирается индивидуально и часто требует знания технологического процесса.

Продолжение примера

Пусть наша хлебопекарная линия обслуживается одними и теми же рабочими с примерно одинаковыми трудозатратами на каждую из трех разновидностей хлеба. Поскольку и оборудование одно и то же, логично взять за базу распределения объем выпускаемой продукции. Тогда дальнейшая калькуляция себестоимости продукции будет выглядеть так:

Зарплата работников цеха — 70 000 руб.

Амортизация оборудования — 10 000 руб.

Коммунальные платежи и электричество — 20 000 руб.

За месяц выпускается 10 000 единиц продукции.

Из них:

- пшеничные батоны — 5000;

- батоны с отрубями — 3000;

- злаковые батоны — 2000.

Кр = Опрод / Ооб,

где:

Кр — коэффициент распределения косвенных расходов;

Опрод — объем продукции конкретного вида;

Ооб — общий объем выпуска.

Кр для пшеничных батонов: 5000 / 10 000 = 0,5 (то есть пшеничный хлеб составил 50% от всего объема выпечки).

Зная, какая доля косвенных расходов относится к конкретному виду продукции, нетрудно определить суммовое выражение этой доли:

Зкосв.прод. = Зкосв.об. × Кр,

где:

Зкосв.прод. — косвенные затраты, относящиеся к конкретному виду продукции;

Зкосв.об. — общий объем затрат данного вида, распределяемый по видам продукции.

То есть к 5 000 батонов пшеничного хлеба относятся:

70 000 × 0,5 + 10 000 × 0,5 + 20 000 × 0,5 = 50 000 руб. косвенных затрат.

К 11 руб. материальных затрат на 1 белый батон нужно прибавить:

50 000 / 5 000 = 10 руб. (косвенные затраты).

Таким образом, производственная себестоимость одного пшеничного батона для нашего цеха составила 21 руб.

Пример расчета себестоимости продукции на производстве с образцом в Excel

Процедуру калькулирования себестоимости продукции мы визуализировали в простой по структуре таблице в Excel, куда можно вписывать свои данные.

В нее при необходимости можно добавлять строки. При этом не забывайте проверять суммирующие формулы.

Для лучшего понимания в таблице приведен пример расчета калькуляции себестоимости продукции по второму виду хлеба из нашего примера — батону с отрубями.

Источником данных для применения таблицы могут служить технологические и калькуляционные карты, результаты контрольных замеров и взвешиваний, документы на закупки, ведомости по расчету зарплаты и прочая первичка, на основе которой рассчитываются требующиеся данные.

ВАЖНО! Два раздела таблицы посвящены производственной себестоимости. Не забывайте, что, помимо нее, есть и другие расходы, формирующие полную себестоимость продаж. Например, зарплата административного персонала, расходы на хранение и доставку готовой продукции, рекламу и т. п.

Все эти расходы также косвенные, и их часто следует учитывать в управленческих целях. Например, для определения правильной отпускной цены. В зависимости от того, хотите вы объединить все косвенные расходы или рассчитать отдельно производственную и полную себестоимость, вы можете, соответственно, либо добавить упомянутые расходы в общий второй раздел таблицы, либо скопировать второй раздел и внести в него данные отдельно по тому же принципу распределения.

Узнайте больше об использовании счетов бухгалтерского учета при расчете себестоимости продукции из статей:

- «Счет 20 «Основное производство» в бухгалтерском учете»;

- «Счет 40 «Выпуск готовой продукции (работ, услуг)» в бухгалтерском учете».

***

Расчет стоимости продукции возможен в разных целях. В их числе формирование корректной отпускной цены на основе данных по себестоимости производимых изделий. Такая себестоимость складывается из прямых расходов и доли косвенных затрат.

***

Еще больше материалов по теме в рубрике «Бухгалтерский учет».

Об оптимальных вариантах расчета, а также о программных продуктах, которые помогут вам рассчитать себестоимость читайте в статье экспертов assino.

Типы себестоимости

Не существует единой классификации себестоимости. Однако, если за основание классификации взять данные, используемые для расчёта, то себестоимость принято делить на плановую, фактическую и сметную.

Плановая себестоимость – ориентировочная стоимость услуг, материала и сырья – ресурсов, которые будут затрачены на производство товара в будущем. Может рассчитываться на любой период.

Фактическая себестоимость – сумма фактических расходов, уже затраченных на производство. Возможна ситуация, когда фактическая и плановая себестоимость не совпадают. Для выявления причин расхождения нужно проводить сравнительный экономический анализ.

Сметная себестоимость – вариант плановой себестоимости, при котором рассчитываются расходы на конкретную продукцию или заказ.

Для правильного расчёта себестоимости продукции нужно произвести классификацию затрат.

Классификация статей затрат

Классифицировать затраты можно с учетом вида расходов – по элементам затрат или по статьям калькуляции.

Поэлементная классификация

Группировка по этому типу предполагает разделение затрат на:

-

Затраты на оплату труда.

-

Материальные затраты. Сюда могут входить материалы, сырье, топливо, электричество или другая энергия на производственные цели.

-

Социальные взносы. Это отчисления в различные социальные фонды: ТФОМС, ПФР, ФСС и др.

-

Амортизация основных средств. Это объем амортизационных отчислений на восстановление амортизационных фондов за конкретный период.

-

Прочие прямые затраты – все остальные расходы, которые напрямую относятся к производству продукции.

Классификация по элементам позволяет

-

Рассчитать структуру затрат и сформировать смету затрат.

-

Обосновать капитальные вложения.

-

Спланировать объем оборотных средств.

-

Разработать комплекс мер для снижения себестоимости.

Существенный минус этого метода заключается в том, что с его помощью можно лишь выявить объем расходов, но для полноценного планирования производства, а также для фактического снижения себестоимости продукции нужно также установить взаимосвязь расходов и мест их возникновения.

Более информативным методом является расчет затрат по статьям калькуляции.

Калькуляционная классификация

В отличие от поэлементной классификации калькуляционная отражает именно места возникновения затрат по статьям калькуляции.

Расходы сгруппированы так же, как и список статей калькуляции. Это позволяет комплексно планировать производство и производить расчет себестоимости единицы продукции.

При составлении списка статей калькуляции учитывается характер и структура производства.

В качестве примера мы рассмотрим список статей расходов, который широко применяется в производственных предприятиях:

-

Материалы и сырье (за вычетом отходов).

-

Закупленные изделия/услуги или полуфабрикаты от поставщиков.

-

Оплата труда работникам производства.

-

Отчисления в социальные фонды и налоги.

-

Топливо и энергия.

-

Расходы на модернизацию оборудования и развитие имеющихся мощностей.

-

ОХР (общехозяйственные расходы).

-

ОПР (общепроизводственные расходы).

-

Потери от брака и недостачи.

-

Другие производственные расходы.

-

Расходы вне производства.

Затраты по всем 11 статьям составляют полную себестоимость, подразумевающую также коммерческие расходы: транспортные затраты и сбыт продукции.

Формула расчета себестоимости

На примере покажем, как посчитать себестоимость продукции при помощи формулы.

Себестоимость = Стоимость производства изделия + расходы на его реализацию.

Более сложная формула расчёта себестоимости предоставляет более точные данные и позволяет оценить реальную стоимость производства товаров.

ПС = С + Э + А + ЗП + ОЗП + СбР + ПР,

где:

-

С – сырье;

-

Э – энергоносители;

-

А – амортизация;

-

ЗП – заработная плата;

-

ОЗП – отчисления от з/п;

-

СбР – сбытовые расходы;

-

ПР – прочие расходы.

Для примеравозьмем предприятие, которое занимается выпуском хлебной продукции. Рассмотрим, какие расходы могут быть на производство партии хлеба в количестве 100 000 штук:

-

Сырье и материалы – 1 392 682 руб.

-

Электроэнергия на технологические цели – 28 000 руб.

-

Вода на технологические цели – 46 800 руб.

-

Затраты на оплату труда – 137 485 руб.

-

Отчисления от заработной платы – 41 246 руб.

-

Амортизация – 32 172 руб.

-

Прочие расходы – 15 850 руб.

-

Сбытовые расходы – 34 118 руб.

Тогда себестоимость всей партии хлеба составит:

1 392 682 + 28 000 + 46 800 + 137 485 + 41 246 + 32 172 + 15 850 + 34 118 = 1 728 353

Расчёт себестоимости единицы продукции: 1 728 353 / 100 000 = 17,28 руб.

Теперь вы знаете как посчитать себестоимость продукции на производстве.

Кажется, что для этого достаточно калькулятора, листка бумаги и ручки. Однако это работает лишь в теории.

Промышленные производства обладают сложной структурой и множеством финансовых операций – без современных средств автоматизации тут не обойтись.

Как с помощью программ учета рассчитать себестоимость продукции

Рассчитать себестоимость продукции можно и в Excel, однако этот вариант подойдет лишь совсем небольшим предприятиям.

Для предприятий с большим объемом продукции фирма 1С разработала комплекс программных решений, с помощью которых легко провести расчеты как затрат, себестоимости, так и валовой прибыли, а самое главное – автоматизировать эти процессы.

1C:ERP

1С:ERP – современное программное решение для автоматизации средних и крупных предприятий различных отраслей. Этот комплекс особенно полезен для крупных предприятий с большим объемом продукции и сложными циклами производства.

С помощью 1C:ERP можно оценить как трудовые, материальные, так и денежные расходы.

В программе реализован расчет в разрезе подразделений и различных сфер деятельности – они выступают местами затрат.

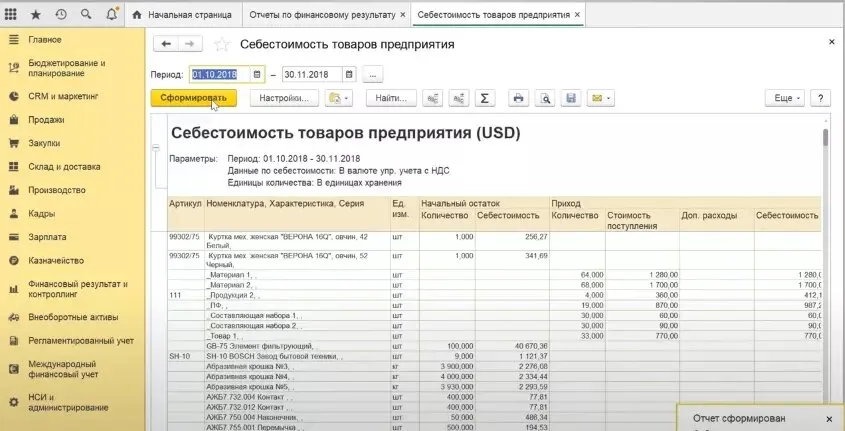

Рассмотрим как в 1C:ERP можно рассчитать себестоимость продукции

Нужно учитывать, что до регламентных операций по закрытию месяца в отчете о себестоимости мы будем видеть только количественные показатели.

Также можно учитывать и по плановой цене, присутствует механизм предварительного ежедневного расчёта СС.

Для получения суммовых оценок необходимо рассчитать себестоимость.

Этот расчет формируется автоматически при помощи документа «Расчет себестоимости товаров» (рис. 1).

Расчет себестоимости товаров производится по организации – в соответствии с методом оценки стоимости, который указан в ценовой политике организации.

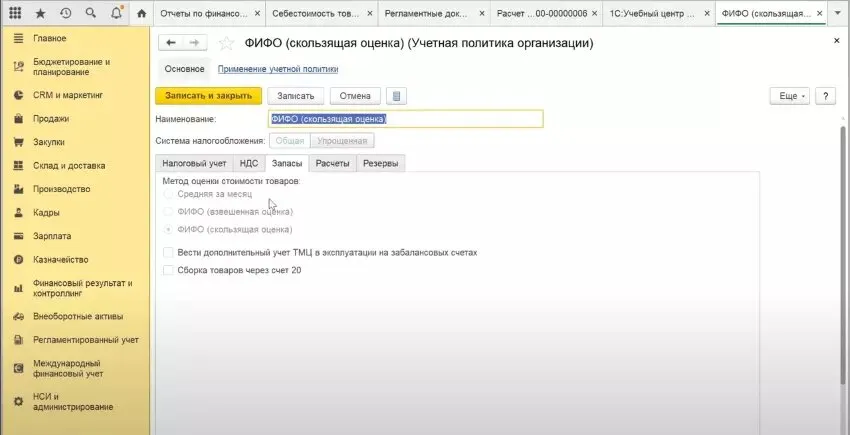

Себестоимость в программе можно рассчитать тремя методами (рис. 2):

-

средняя за месяц;

-

ФИФО (взвешенная оценка);

-

ФИФО (скользящая оценка).

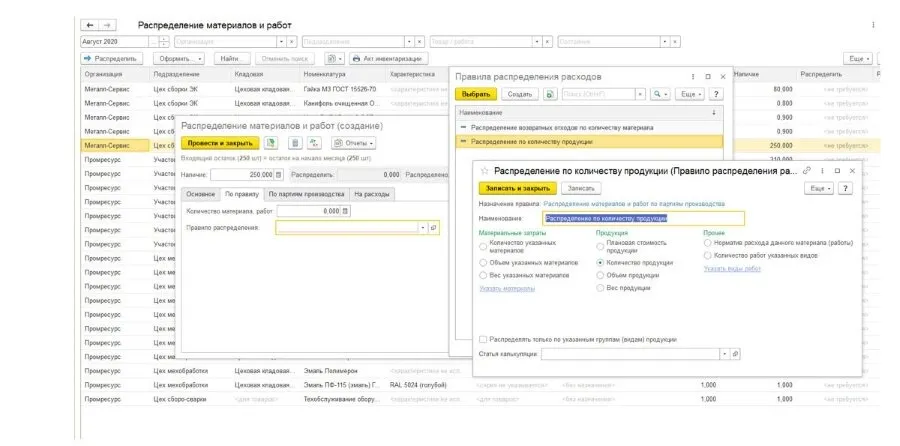

В документе «Распределение материалов и работ на себестоимость продукции» разносятся расхождения планового выпуска от фактического, а также здесь можно перевести номенклатурные затраты в постатейные – списать материалы на затраты (рис. 3).

Несмотря на комплексный подход в 1С:ERP при расчете себестоимости необходимо упомянуть определенные особенности: отсутствует функционал по распределению расходов «из статьи в статью».

Приходится создавать еще одну статью, что увеличивает справочник.

Внедрение программ 1С

Программные продукты от 1С обладают большим функционалом по расчету себестоимости, валовой прибыли, рентабельности и других экономических показателей.

Предприниматель будет владеть ситуацией и сможет не только грамотно планировать производство и закуп, но и улучшить финансовые показатели, в том числе за счет снижения себестоимости.

Кроме подбора самой программы важно также грамотное внедрение – лучше обращаться к профессионалам!