Проанализировать потенциальную эффективность инвестиционных проектов и финансово-хозяйственную деятельность фирмы или предприятия можно, изучив информацию о движении в них денег. Важно понимать структуру денежных потоков, их величину и направленность, распределение во времени. Для того чтобы провести такой анализ, нужно знать, как рассчитать денежный поток.

Понятие и виды денежных потоков

Анализ эффективности проекта обычно состоит из двух этапов:

- расчет необходимых для реализации инициативы капитальных вложений и прогнозирование денежных потоков (cash flow, или кэш фло), которые будет генерировать проект;

- определение чистой текущей стоимости, представляющей собой разницу между притоком и оттоком денежных средств.

Чаще всего вложение (отток) происходит на стартовом этапе проекта и в течение непродолжительного начального периода, после чего начинается приток средств. Для организации четко управляемой структуры денежный поток рассчитывается следующим образом:

- в первый год реализации – помесячно;

- во второй год – поквартально;

- в третий и последующие годы – по итогам года.

Зачастую специалисты рассматривают cash flow как стандартный и нестандартный:

- В стандартном сначала производятся все затраты, после чего начинаются поступления от деятельности предприятия;

- В нестандартном отрицательные и положительные показатели могут чередоваться. Как пример, можно взять предприятие, после окончания жизненного цикла которого согласно нормам законодательства необходимо провести ряд природоохранных мероприятий (рекультивация земли после завершения добычи полезных ископаемых из карьера и пр.).

В зависимости от вида хозяйственной деятельности фирмы выделяют три основных вида кеш фло:

- Операционный (основной). Он напрямую связан с работой предприятия. В нем в качестве притока средств выступает основная деятельность компании (реализация услуг и товаров), отток же происходит в основном поставщикам сырья, оборудования, комплектующих, энергоносителей, полуфабрикатов, то есть всего того, без чего деятельность предприятия невозможна.

- Инвестиционный. Он основан на операциях с долгосрочными активами и получении прибыли от предыдущих вложений. Притоком здесь является получение процентов или дивидендов, а оттоком – покупка акций и облигаций с перспективой получения прибыли позже, приобретение нематериальных активов (авторских прав, лицензий, права на пользование земельными ресурсами).

- Финансовый. Характеризует деятельность собственников и менеджмента на увеличение капитала фирмы для решения задач ее развития. Приток – средства от продажи ценных бумаг и получение долгосрочных или краткосрочных кредитов, отток – деньги на погашение взятых кредитов, выплата акционерам причитающихся им дивидендов.

Чтобы правильно посчитать денежный поток фирмы, необходимо учитывать все возможные факторы влияния на него, в частности, не забывать о динамике изменения стоимости денег во временной перспективе, т.е. дисконтировать. Причем, если проект краткосрочный (несколько недель или месяцев), то приведением будущих доходов к текущему моменту можно пренебречь. Если речь идет о начинаниях с жизненным циклом более года, то дисконтирование является основным условием анализа.

Определение величины денежного потока

Ключевым показателем, по которому рассчитываются перспективы предложенной на рассмотрение инициативы, является текущая стоимость, или чистый денежный поток (англ. Net Cash Flow, NCF). Это разница между положительным и отрицательным потоками в течение определенного отрезка времени. Формула расчета выглядит так:

где:

- CI – поток входящий с положительным знаком (Cash Inflow);

- CO – поток исходящий с отрицательным знаком (Cash Outflow);

- n – число притоков и оттоков.

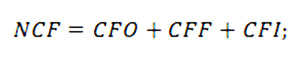

Если вести речь о суммарном показателе компании, то необходимо рассматривать его денежный поток как сумму трех основных видов поступлений денежных средств: основного, финансового и инвестиционного. В этом случае формулу можно изобразить так:

в ней указаны финансовые потоки:

- CFO – операционный;

- CFF – финансовый;

- CFI – инвестиционный.

Вычисление величины текущей стоимости можно производить двумя методами: прямым и косвенным:

- Прямой метод принят при бюджетном планировании внутрифирменном. Он основан на выручке от реализации товара. Его формула также учитывает также иные поступления и расходы на операционную деятельность, налоги и др. Недостатком метода является то, что по нему нельзя увидеть взаимосвязь между изменениями объемов средств с полученной прибылью.

- Косвенный метод более предпочтителен, поскольку он позволяет проанализировать ситуацию глубже. Он дает возможность провести коррекцию показателя с учетом операций, не носящих денежного характера. При этом он может свидетельствовать о том, что текущая стоимость успешного предприятия может быть как больше, так и меньше прибыли за определенный период. Например, приобретение дополнительного оборудования уменьшает кэш фло относительно размера прибыли, а получение займа, наоборот, увеличивает.

Разница между прибылью и денежным потоком состоит в таких нюансах:

- прибыль показывает объем чистого дохода за квартал, год или месяц, этот показатель не всегда аналогичен Cash Flow;

- при вычислении прибыли не принимаются во внимание некоторые операции, учитываемые при расчете перемещений денежных средств (погашение займов, получение дотаций, инвестиций или кредитов);

- отдельные затраты начисляются и влияют на прибыль, но не становятся причиной реальных денежных трат (ожидаемые расходы, амортизация).

Показатель величины потока денег используется представителями бизнеса для оценки эффективности начинания. Если NCF выше нуля, то он будет принят инвесторами, как доходный, если равен нулю или ниже него, то будет отклонен как такой, который не сможет увеличить стоимость. Если нужно сделать выбор из двух схожих проектов предпочтение отдается тому, у которого NFC больше.

Примеры расчета денежного потока

Рассмотрим пример расчета потока денежных средств предприятия за один календарный месяц. Исходные данные распределены по видам деятельности.

Основная:

- поступления от реализации продукции – 450 тыс. рублей;

- расходы на материалы и сырье – (-) 120 тыс.;

- заработная плата сотрудников – (-) 45 тыс.;

- общие расходы – (-) 7 тыс.;

- налоги и сборы – (-) 36 тыс.;

- выплаты за кредит (проценты) – (-) 9 тыс.;

- прирост капитала оборотного – (-) 5 тыс.

Итого по основной деятельности – 228 тысяч рублей.

Инвестиционная:

- вложения в земельный участок – (-) 160 тыс.;

- инвестиции в активы (покупка оборудования) – (-) 50 тыс.;

- вложения в нематериальные активы (лицензия) – (-) 12 тыс.

Итого по инвестиционной деятельности – (-) 222 тысячи рублей.

Финансовая:

- оформление банковского кредита кратковременного – 100 тыс.;

- возврат ранее взятого кредита – (-) 50 тыс.;

- платежи за лизинг оборудования – (-) 15 тыс.;

- дивидендные выплаты – (-) 20 тыс.

Итого по финансовой деятельности – 15 тысяч рублей.

Следовательно, по формуле получаем требуемый результат:

NCF = 228 – 222 + 15 = 21 тысяча рублей.

Наш пример показывает, что поток денег за месяц имеет положительное значение, значит, проект дает определенный позитивный эффект, хотя и не очень большой. При этом нужно обратить внимание на то, что в данном месяце было произведено погашение кредита, уплата за земельный участок, закуплено оборудование, выплачены дивиденды акционерам. Чтобы не допустить проблем с оплатой счетов и выйти в плюс, пришлось взять кратковременный кредит в банке.

Рассмотрим другой пример расчета Net Cash Flow. Здесь все потоки фирмы учтены как притоки и оттоки денег без разбивки на виды деятельности.

Поступления (в тыс. руб.):

- от продажи товаров – 300;

- проценты от сделанных ранее вложений – 25;

- прочие доходы – 8;

- от реализации имущества – 14;

- банковский кредит – 200.

Итого поступлений – 547 тысяч рублей.

Затраты (в тыс. руб.):

- на оплату услуг, товаров, работ – 110;

- на заработную плату – 60;

- на сборы и налоги – 40;

- на выплату банковского процента по займу – 11;

- на приобретение нематериальных активов и основных средств – 50;

- на погашение кредита – 100.

Итого затрат – 371 тысяча рублей.

Таким образом, получаем в итоге:

NCF = 547 – 371 = 176 тысяч рублей.

Однако наш второй пример является свидетельством довольно поверхностного подхода к финансовому анализу состояния предприятия. Учет всегда должен вестись в разрезе видов деятельности, опираясь на данные управленческого и аналитического учета, журналов-ордеров, главной книги.

Опытные финансисты и менеджеры советуют: чтобы четко контролировать движение средств, менеджменту предприятия следует постоянно контролировать приток средств от операционной деятельности, изучая график продаж с разбивкой по клиентам и по каждому виду выпускаемой продукции.

Из множества расходных статей можно выделить 5-7 наиболее затратных и отслеживать их в оперативном режиме. Слишком детализировать отчет по статьям затрат нецелесообразно, поскольку динамично меняющиеся малые величины трудно поддаются анализу и могут привести к неверному результату. К тому же, возникают проблемы с регулярным обновлением информации по каждой статье и сопоставлением их с данными бухгалтерского учета.

Сама фраза «денежный поток» заучит как музыка, не правда ли? Но этот музыкальный ряд для финансового менеджера раскладывается на элементы, как на ноты. Мы сегодня поговорим о том, как работают формулы расчета операционного денежного потока прямым и косвенным методом. Это интересно, поехали.

Что такое денежный поток и зачем его знать

В чисто бытовом значении мы все знаем, что это такое, — это те деньги, которые мы получили, часть из которых мы должны потратить обязательно, часть — желательно, а часть — если останутся. На финансовом языке поток этот называется Cash Flow (CF) и бывает положительным (поступления) и отрицательным (платежи).

Самым доступным методом расчета является, пожалуй, формула расчета операционного денежного потока по балансу предприятия. Поговорим о ней чуть позже, сначала давайте определимся, зачем вообще считать денежный поток (ДП).

Во-первых, планирование и точное знание поступлений и расходов в динамике позволяет фирме успешно маневрировать как своими финансами, так и привлеченными, дабы не допускать кассовых разрывов.

А во-вторых, расчет помогает легко справляться с вопросом: «Где деньги, Зин?». Это когда руководство недоумевает, почему денег на счетах полно, а в балансе убыток. Или еще хуже — по учету прибыли вагон, а денег нет.

Вот где вам пригодится формула чистого операционного денежного потока, вот чем вы наповал сразите любого руководителя — уверенностью и компетенцией!

Виды денежных потоков

В зависимости от направления деятельности предприятия формируются инвестиционный, операционный или финансовый потоки.

Операционный включает в себя такие вот ручейки:

- поступления от покупателей товаров, работ, услуг;

- оплату поставщикам за ценности и услуги, включаемые в состав себестоимости продукции в отчетном периоде;

- оплата труда персонала + страховые взносы.

Инвестиционный — это фактически капитальные вложения:

- оплата за объекты внеоборотных активов (приобретение, сооружение, создание);

- затраты по их транспортировке, монтажу, подготовке к эксплуатации;

- выплата процентов за пользование заемными средствами, направленными на приобретение (создание) ОС.

Финансовый поток вбирает:

- все займы и кредиты (выданные и полученные), проценты, комиссии, плату за их обслуживание;

- доходы и расходы от операций с ценными бумагами, собственными акциями, векселями.

Сливаясь воедино, эти три прекрасных ручья образуют Net Cash Flow (NCF) — чистый ДП. Математическая формула расчета чистого денежного потока максимально проста:

ЧДП = все поступления – все списания.

Считаем только деньги. Никакие обязательства, активы, прогнозируемые доходы и расходы и т. п. в расчете не участвуют.

ЧДП показывает, какой объем денежных средств остается в распоряжении собственников после того, как фирма произвела все обязательные и запланированные платежи.

Для получения всей полноты данных о движении средств на предприятии ЧДП рассчитывают для каждого направления: операционного, финансового и инвестиционного.

Не все бухгалтеры занимаются подобными расчетами, у них и так дел полно. Однако применение формул финансового анализа позволит денежкам фирмы не растекаться бесконтрольно во все стороны, образуя то стоячее болото, то водоворот, а плыть в верном направлении и в заданном русле.

Как рассчитать чистый денежный поток

Какую применить формулу, как рассчитать денежный поток, основываясь на данных одной только бухгалтерской отчетности? Чем отличается ЧП от ЧДП? Давайте погрузимся в сладостный мир цифр и расчетов.

Для сведения: что такое чистый операционный доход

Для определения ЧДП применяются прямой и косвенный методы расчета.

Прямой метод предполагает использование данных учетных регистров фирмы. Его, как правило, используют для внутреннего аудита движения денег.

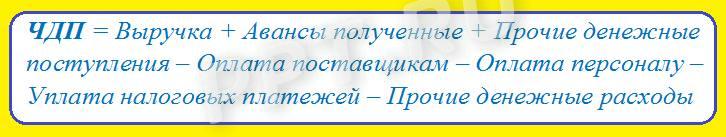

Вот формула денежного потока от операционной деятельности для расчета прямым методом:

Пример:

Исходные данные:

|

Показатели |

Значение, тыс. руб. |

|---|---|

|

Выручка от продаж |

1500 |

|

Авансы полученные |

300 |

|

Прочие поступления |

400 |

|

Оплата поставщикам |

800 |

|

Оплата персоналу |

500 |

|

Уплата налогов |

180 |

|

Прочие выплаты |

250 |

|

ЧДП = 1500 + 300 + 400 – 800 – 500 – 180 – 250 |

470 |

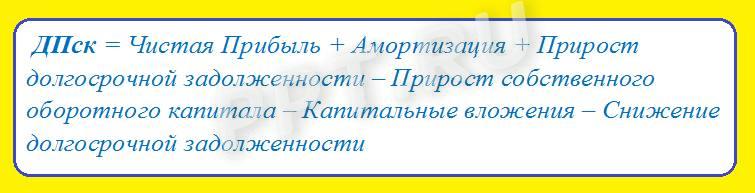

Применяя косвенный метод, обращаемся к бухгалтерской отчетности и отталкиваемся от показателя чистой прибыли предприятия, вводя для корректировки некоторые параметры.

Правило корректировки чистой прибыли для вычисления ЧДП косвенным методом: прирост активов сокращает количество свободных денег, снижение стоимости активов увеличивает их остаток. С пассивами все просто: рост стоимости пассива способствует пополнению банковских счетов, уменьшение — снижает остатки в банках и кассах.

Вот как работает формула по балансу свободного денежного потока для ответа на тот самый сакраментальный вопрос руководства о прибыли и деньгах:

Пример 1

|

Показатели |

Значение, тыс. руб. |

|---|---|

|

Чистая прибыль (нераспределенная) |

100 |

|

Амортизация ОС и НМА |

80 |

|

Изменение (увеличение) дебиторской задолженности |

+145 |

|

Изменение (увеличение) материальных запасов |

+60 |

|

Изменение кредиторской задолженности |

+80 |

|

Доходы будущих периодов |

150 |

|

Расходы будущих периодов |

270 |

|

ЧДП = 100 + 80 – 145 – 60 + 80 + 150 – 270 |

-65 |

Или так:

Пример 2:

|

Показатели |

Значение, тыс. руб. |

|---|---|

|

Убыток |

300 |

|

Амортизация ОС и НМА |

120 |

|

Изменение (увеличение) дебиторской задолженности |

+45 |

|

Изменение (увеличение) материальных запасов |

+60 |

|

Изменение кредиторской задолженности |

+80 |

|

Доходы будущих периодов |

550 |

|

Расходы будущих периодов |

170 |

|

ЧДП = -300 + 120 – 45 – 60 + 80 + 550 – 170 |

175 |

В первом примере прибыль есть, а денег нет. А во втором при балансовом убытке наличествуют свободные деньги.

Бухгалтеры достаточно редко на практике применяют формулу денежного потока на инвестированный капитал, поскольку это все-таки задача финансистов. Да и расчетных методов и формул для оценки операций с инвестированными средствами достаточно много. Применяются они в зависимости от поставленной задачи. Не станем отнимать хлеб у финансовых менеджеров и аналитиков и приведем формулу в самом простом ее варианте:

А это формула денежного потока на собственный капитал, тоже без «наворотов»:

Все мы знаем, что бухгалтерам на практике приходится сталкиваться со многими смежными профессиями и знаниями. Финансовый анализ в их числе. Осторожно! Этот водоворот способен увлечь за собой и унести от конкретики бухгалтерских операций в интригующий мир оценок и прогнозов!

Читайте также: все о бухгалтерской финансовой отчетности

- Понятие cash-flow

- Анализ движения денег

- Как формируются денежные потоки

- Прогноз движения денег

- Вывод

Понятие cash-flow

Это очень разностороннее понятие, оно используется как среди инвесторов на бирже, так и среди бизнесменов, отслеживающих состояние своих компаний. Эксперты называют cash flow практически все финансовые потоки.

Если на фондовых рынках – это предполагаемый доход от активов за вычетом дисконта, то в бизнесе все иначе. Иностранным обозначением называются план движения денег в будущем, отчет о доходах и расходах в настоящем или прошлом, например, за определенный год.

Кроме того, кэш-флоу показывает условное перераспределение средств в тот или иной период и сигнализирует о выходе компании к успеху или провалу. Для финансистов это становится некой отправной точкой оценки определенного бизнеса или уровня инвестиций.

Такие данные используются в бизнес-планах и документах с указанными источниками поступлений и направлениями распределения определенного капитала.

Молодой бизнесмен Артемий открыл маленькое предприятие по производству дизайнерских ежедневников. В первое время организация получала хороший и стабильный доход, однако через два года что-то пошло не так.

Каждая попытка бизнесмена нарастить объем продукции и расширить рынки сбыта оказывалась провальной, поскольку расходы на внедрение новых механизмов превышали доходы.

Чтобы разобраться, что происходит с капиталом компании, Артемий обратился к такому инструменту, как cash-flow. Расписав все денежные потоки и указав направления денежных трат и каналы поступлений, предприниматель нашел брешь.

Оказалось, что капитал предприятия «похудел» из-за недобросовестности некоторых постоянных корпоративных заказчиков, которые не раз пропускали частичные платежи за полученный товар.

Артемию удалось наладить взаимоотношения с некоторыми из них и возместить издержки, а также заменить несговорчивых заказчиков на других. Спустя год предприятие вышло в нулевой баланс.

Вывести компанию в плюс бизнесмен смог за счет банковского займа. Деньги помогли компании нарастить оборот и перестроить стратегию.

Если вашему бизнесу потребуется поддержка, вы всегда можете обратиться за помощью в Совкомбанк. У нас вы сможете получить деньги быстро и без лишних формальностей. Изучите условия и оставьте заявку прямо сейчас!

Оставить заявку

Анализ движения денег

Проводится по нормативам Международного стандарта финансовой отчетности (IAS) с учетом актуальной инвестиционной, финансовой деятельности. Иными словами, в процессе анализа просматриваются отчеты о любом движении денег: будь то траты на оборудование или вложения в ценные бумаги.

Методики отчетов:

- косвенная (годовые прибыль или убытки за какой-то период + амортизационные или другие расходы – все доходы, которые не связаны с денежными потоками компании);

- прямая (убытки и прибыль = все поступления + все расходы).

По отчетам можно узнать, есть ли средства у компании на своевременное погашение кредитов или выплату дивидендов. Кроме того, точные данные помогают бизнесменам распределять средства по видам деятельности, повышать эффективность предприятия, находить различия между чистой прибылью и чистым денежным потоком.

Формула успеха: что такое чистые инвестиции

Отчет строится на сведениях о статьях баланса, которые образовывают потоки средств и вызывают их чрезмерное расходование. Состав такого анализа представлен в таблице:

|

Виды деятельности |

Источники Cash Flow и расход |

|||

|

Финансовая |

выпуск облигаций |

погашение и выкуп облигаций |

акционная эмиссия и выплата дивидендов |

расходование и погашение кредитов |

|

Инвестиционная |

продажа долей |

покупка долевого участия |

продажа внеоборотных активов |

прирост внеоборотных активов |

|

Производственная |

рост и снижение обязательств |

увеличение дебиторской задолженности |

амортизация и чистая прибыль |

снижение дебиторской задолженности |

Что такое амортизация средств

Важно понимать, что cash-flow образуется и расходуется в любом предприятии независимо от вида деятельности. Это основная часть финансовой структуры компании, которую нужно учитывать для успешной работы.

Регулировать денежные потоки не так сложно, как кажется. Во-первых, каждый предприниматель должен иметь специальный расчетный счет для основных нужд компании, а во-вторых – депозит, на котором будут храниться средства на непредвиденные расходы.

Любой бизнес нуждается в подушке безопасности. Срочный депозит от Совкомбанка поможет защитить накопления от инфляции. Закажите обратный звонок на сайте банка и подключите депозит онлайн.

Основные объекты анализа:

- структура источников финансирования;

- денежные потоки и проблемы управления;

- ликвидность средств и платежеспособность компании.

Как формируются денежные потоки

Возникновение потоков средств возникает под давлением двух основных факторов. Например, внешний – это состояние рынков, особенности систем налогообложения, кредитование потребителей и поставщиков и т. д.

Внутренний фактор состоит из циклов организации (производственного и операционного), длительности и сезонности создания, сбыта продукции и товаров, амортизационных процессов, инвестиций, компетентности руководителей.

Анализ cash-flow позволяет понять, как компания будет реагировать на указанные факторы и изменения внешней среды, например, в кризис, а также помогает оценить финансовое состояние предприятия, уровень платежеспособности, денежной ликвидности и рентабельности.

Что такое рентабельность и как ее посчитать

Прогноз движения денег

Предвидеть будущее в бизнесе возможно. Для этого составьте прогноз денежных потоков компании. В первую очередь определите состояние капитала за прошлый месяц или год: срок зависит от того, на какое время вы хотите предугадать расходы и поступления.

Для определения суммы (cash-flow), которую вы можете израсходовать в намеченный период, узнайте свободный поток по формуле:

амортизационные затраты + чистый доход – капитальные издержки – изменение оборотного капитала.

Важно: размер чистого дохода при этом выясняется через вычитание всех расходов из суммы общих доходов.

Есть и другой лайфхак для прогнозирования: наметьте временной отрезок (два или четыре месяца), предположите, сколько компания получит за это время от продажи товаров или за услуги.

Предположим, ИП Николаев заработает за следующие девять месяцев 2 млн рублей. Расчет предприниматель делал по указанным формулам.

Спрогнозировать такой доход бизнесмену помогли теоретические объемы продаж, гарантированные входящие денежные потоки, расчет предстоящих расходов.

В этом примере мы видим, как предприниматель определил приблизительный размер налоговых вычетов, инвестиций в компанию и субсидий, а также высчитал суммы налогов, зарплат, аренды и амортизации.

Вывод

Оценка состояния капитала и грамотное распределение денежных потоков поддерживают компанию на плаву, повышают гибкость и готовность к рискам.

Без внимания управленцев к финансам фирма начинает гибнуть, а возможности управления ресурсами и долговыми обязательствами сократятся. Но не стоит отчаиваться при возникновении бреши в бюджете вашего предприятия.

Нарастить капитал и вернуть ликвидность возможно двумя способами: управлением финансами и дополнительными средствами, объем которых надо внимательно рассчитывать.

Если бизнесмен не пренебрегает анализом финансового состояния, внимательно отслеживает доходы и расходы, то предприятие наращивает объемы производства и продаж, растет и развивается, перешагивая через риски и трудности.

На чтение 7 мин Просмотров 67.4к.

Чистый денежный поток (далее ДП) является одним из показателей деятельности предприятия. Он отражает, насколько эффективно компания распределяет имеющиеся в ее распоряжении финансы. Зачастую об экономическом положении предприятия судят по объему прибыли. Но вместе с этим показателем рассчитывают и денежный поток. Именно на него чаще всего обращают внимание потенциальные и реальные инвесторы.

Содержание

- Понятие чистого денежного потока

- Назначение показателя денежного потока

- Классификация денежного потока

- Чистый денежный поток

- Показатели кэш-фло

- Дисконтированный денежный поток

- Расчет денежного потока

- Формулы для определения чистого денежного потока

- Формулы для вычисления показателей кэш-фло

- Порядок вычисления денежного потока: пример

- Пример вычисления показателей кэш-фло

Понятие чистого денежного потока

Чистый денежный поток – это финансовый оборот компании (притоки и оттоки). Если говорить простыми словами, то денежный поток представляет собой все поступления и затраты компании за определенный промежуток времени.

Зарубежные фирмы применяют такое понятие, как CF. Он делится на несколько видов: чистый ДП, финансовый оборот для собственников и акционеров. В России показатель в данной форме рассчитывают редко. Чаще всего, его вычисляют для проведения презентаций, призванных продемонстрировать результаты деятельности компании.

Финансовая отчетность российских предприятий включает в себя чистый денежный поток. Его можно найти в отчете о движении денежных средств. Документ показывает, насколько компания обеспечена финансами для выполнения основной и дополнительной деятельности.

Назначение показателя денежного потока

Денежный поток рассчитывается с целью выявления эффективности распределения компанией финансов. Он помогает оценить объем притоков и оттоков за отчетный период. Коэффициент CF определяют и с целью проведения презентации деятельности компании перед потенциальными и реальными инвесторами. При этом рассчитывают фактический, причинный и плановый показатель.

Таким образом, расчет денежного потока преследует следующие цели:

- дать оценку финансовому положению предприятия;

- проанализировать объем оттоков и притоков;

- исследовать эффективность распределения ресурсов;

- показать реальное положение фирмы.

Важно! Российские компании в обязательном порядке рассчитывают лишь чистый денежный поток от основной, финансовой и инвестиционной деятельности, который отражают в отчете об обороте финансов.

Классификация денежного потока

Прежде чем классифицировать денежные потоки, финансовый оборот необходимо поделить на отрицательный и положительный. Ни в коем случае нельзя путать эти понятия. Отрицательный и положительный денежный поток представляет собой оттоки и притоки фирмы за определенный период. А финансовый оборот обозначает стоимостное выражение деятельности предприятия, в состав которого входят доходы и расходы компании.

| Классификационный признак денежных потоков | Вид финансового оборота | Описание |

| От деятельности предприятия | Операционный | Финансовый оборот от основной деятельности фирмы |

| Финансовый | Притоки и оттоки компании, связанные с осуществлением финансовой работы | |

| Инвестиционный | Расходы и доходы предприятия от инвестиционной деятельности | |

| По целостности | Общий | Финансовый оборот всей компании за определенный цикл |

| Цеховой | Денежные притоки и оттоки по отделам, цехам, подразделениям | |

| По отношению к фирме | Внутренний | Финансы для удовлетворения внутренних потребностей компании, например, для приобретения активов |

| Внешний | Денежные средства для осуществления внешних обязательств. Например, на расчеты с поставщиками и подрядчиками. | |

| По варианту определения | Чистый | Денежный поток, очищенный от расходов |

| Совокупный | Все финансовые обороты компании | |

| Дисконтированный | Финансовый поток будущего периода | |

| По объему | Избыточный | Денежный поток, достаточный для осуществления деятельности предприятия |

| Дефицитный | Отрицательное значение конечного результата деятельности компании | |

| По периоду | Краткосрочный | Финансовый оборот, рассчитанный за короткий промежуток времени |

| Долгосрочный | Денежный поток, определенный за продолжительное время | |

| По времени | Текущий | Финансовый оборот, существующий сегодня |

| Будущий (плановый) | Денежный поток будущего периода |

Важно! Для определения финансового положения компании оценивают чистый и свободный денежный поток.

Чистый денежный поток

Чистый денежный поток представляет собой финансовый оборот компании, очищенный от затрат. Он показывает, сколько средств предприятие может направить на развитие, выплату дивидендов, на хранение или на осуществление иных нужд.

Показатели кэш-фло

Показатели кэш-фло делятся на два вида: чистый и свободный денежный поток, их также именуют Net Cash Flow, Free Cash Flow соответственно. Второй коэффициент также подразделяют на финансовый оборот для собственников фирмы и акционеров. Денежный поток для владельцев предприятия рассчитывают тремя методами, каждый из которых показывает разное значение коэффициента, имеющего собственное назначение:

- Определение финансового оборота первичным методом помогает оценить общий финансовый цикл компании.

- Расчет денежного потока причинным вариантом отражает факторы, повлиявшие на динамику израсходованных и полученных средств.

- Вычисление финансового оборота прогнозным методом помогает установить показатель будущего периода.

FCFE (денежный поток для акционеров) определяется как разница между первичным финансовым оборотом и обязательствами фирмы по уплате кредитов, а также процентов по ним.

Дисконтированный денежный поток

Дисконтированный денежный поток представляет собой финансовый оборот будущего периода. Он определяется с учетом ставки дисконтирования.

Важно! Дисконтированный финансовый оборот и прогнозный кэш-фло – это разные показатели.

Расчет денежного потока

Для определения денежного потока используют формулы. Показатели чистого финансового оборота отражают в отчете о движении денежных средств, а коэффициенты кэш-фло используют для проведения презентаций об экономической деятельности предприятия.

Формулы для определения чистого денежного потока

Чистый денежный поток, подлежащий отражению в отчете о финансовых оборотах, классифицируется в зависимости от вида деятельности предприятия: основной, финансовый, инвестиционный. Расчет каждого показателя заключается в очистке доходов от расходов. Для этого используют общую формулу:

Д – Р, где

Д – доходы от одного из видов деятельности предприятия;

Р – расходы от одного из видов деятельности компании.

Арифметическое выражение для определения чистого денежного потока считается универсальным. Все дело в том, что оно адаптируется для вычисления разных показателей. Например, чтобы найти чистый денежный поток от основной деятельности, в расчетах принимают во внимание поступления и затраты от производства продукции. А если есть необходимость посчитать инвестиционный финансовый оборот, из поступлений, связанных с инвестиционной деятельностью, отнимают одноименные затраты.

Формулы для вычисления показателей кэш-фло

Показатель кэш-фло – это разновидности денежного потока, определяемые для дополнительной оценки конечных результатов деятельности предприятия. Для их вычисления используют формулы:

| Показатель | Формула | Расшифровка формулы |

| Net Cash Flow (чистый ДП) | Сд — Сз | Сд – сумма доходов компании;

Сз – сумма затрат фирмы |

| FCFF (свободный ДП для собственников) | ЧДП — Кз | ЧДП – чистый ДП;

Кз – капитальные затраты |

| FCFE (свободный денежный поток для акционеров | FCFF – Пу – ЗП – ЗВ | FCFF – первичный денежный поток;

Пу – проценты по кредитам (уплаченные); ЗП – погашенная задолженность; ЗВ – выпущенная задолженность. |

| Причинный ДП (FCFF) | П – СН – Кз – Док | П – поступления;

СН – сумма налогов; Кз – капитальные затраты; Док – динамика оборотного капитала |

| Плановый ДП (FCFF) | П *(1 – НССр) + СА – Кз – Док | П – поступления (до вычета амортизации, процентов по кредитам, налогов);

НССр – налоговая ставка (усредненная); СА – сумма амортизации; Кз – капитальные затраты; Док – динамика оборотного капитала |

| Дисконтированный ДП | 1 / (1 + ДС) * ПВ | ДС – дисконтированная ставка;

ПВ – промежуток времени |

Важно! Для оценки результатов деятельности компании рассчитывают первичный, причинный FCFF, FCFE и NCF.

Порядок вычисления денежного потока: пример

Для лучшего понимания порядка определения денежного потока, определим показатели на примере компании ООО «СтартСервис», которая имеет следующие результаты деятельности:

- Чистый операционный ДП – 7,8 млн. руб.

- Капитальные затраты – 0,8 млн. руб.

- Поступления фирмы до вычета амортизации, процентов пор кредитам, налогов – 12,6 млн. руб.

- Сумма налогов – 1,8 млн. руб.

- Динамика оборотного капитала – 4,1 млн. руб.

- Усредненная налоговая ставка – 0,171.

- Проценты уплаченные – 0,2 млн. руб.

- Задолженность погашенная и выпущенная 0,9 млн. руб. и 1,1 млн. руб. соответственно.

- Амортизация – 0,65 млн. руб.

- Общие доходы и расходы компании – 12,6 млн.руб. и 4,2 млн. руб. соответственно.

Для вычисления ДП от инвестиционной, основной и финансовой деятельности используют данные отчета о движении денежных средств. Расчет производят по строкам документа.

Пример вычисления показателей кэш-фло

Определим показатели кэш-фло на основании предложенных выше результатов деятельности компании:

| № п.п. | Показатель | Расчет, в млн. руб. |

| 1 | Net Cash Flow (чистый ДП) | 12,6. – 4,2 = 8,4 |

| 2 | FCFF (свободный ДП для собственников) | 8,4 – 0,8 = 7,6 |

| 3 | FCFE (свободный ДП для акционеров) | 7,6 – 0,2 – 0,9 – 1,1 = 5,4 |

| 4 | Причинный FCFF | П – СН – Кз – Док

12,6 – 1,8 – 0,8 – 4,1 = 5,3 |

| 5 | Плановый FCFF | П *(1 – НССр) + СА – Кз – Док

12,6 (1 – 0,171) + 0,65 – 0,8 – 4,1 = 6,195 |

Для вычисления чистого денежного потока от основной, финансовой и инвестиционной деятельности, достаточно уменьшить сумму доходов от вида финансовых результатов работы компании на расходы по нему.

Сколько времени вам понадобится, чтобы узнать об остатках денежных средств? А сколько времени и сил тратит финансовый отдел, чтобы выяснить, на что была израсходована та или иная сумма? Уверены ли вы в правдивости получаемых отчетов? Если есть трудности, мы готовы поделиться опытом и наработками.

Идея найти эффективный инструмент для управления денежными средствами возникла в процессе работы на различных предприятиях. Можно привести много примеров того, как появление отчета о движении денежных средств помогало финансовым директорам высвободить время для анализа и принятия решений и избавляло от необходимости бесконечно перестраивать отчеты, засиживаясь на работе.

Зачем нужны отчеты о движении денежных средств?

Пример 1 Производственное предприятие

Финансовый директор тратит 80 % времени на отчеты о том, сколько сейчас денег на расчетных счетах и в кассах. Делает он это весьма оригинально, открывая систему «клиент-банк» и разнося суммы по назначениям. Вопросы по остаткам возникают часто, времени тратится много, ночные смены влияют на производительность и внимательность финансового директора. В результате сверки данных отчетов с данными «клиент-банка» обнаружены значительные расхождения.

Пример 2 Торгово-производственное предприятие

Рабочий день финансового директора наполнен счетами на оплату. Каждые 20 минут кому-то за что-то нужно заплатить. Чаще всего процедура такова: позвонить бухгалтеру по банку, узнать остатки, подписать счет, дать задание бухгалтеру оплатить. Счетов много, рабочий день занят. Генеральный директор периодически просит отчет, его составляет вся бухгалтерия. В итоге были обнаружены расчетные счета, которые в отчет не попали.

Пример 3 Спортивный комплекс

Финансовый отдел работает по 16 часов в сутки, рассчитывая остатки денежных средств в разрезе поступлений (эти купюры нам отдали за тренировки, а эти – за сауну). Часто отчеты ничего общего с реальностью не имеют.

Это лишь небольшая часть того, что приходится наблюдать. Кто виноват в данной ситуации? К сожалению, руководители.

Они либо не могут правильно организовать рабочий процесс, либо ставят такие задачи, правильное решение которых либо требует очень много времени (а значит бессмысленно) или невозможно.

Давайте проведем ревизию вашего инструмента по управлению денежными средствами и попытаемся навести в нем порядок.

Отчет о движении денежных средств (cash flow)

Для начала нужно определиться какой результат и какие данные вы хотите видеть в отчете. От ваших ответов будет зависеть весь процесс учета.

Часто бывает, что руководители подразделений и руководитель всей компании используют разные формы отчетности. Из-за этого растет время на подготовку отчета, чаще встречаются ошибки и данные могут не сходиться.

По этим причинам очень важно выбрать единую форму отчета и использовать только ее. Это позволит сэкономить время, деньги, силы и послужит вкладом в формирование культуры отчетности в компании.

Важно! Часто в компании путают деньги и затраты. Мы будем говорить только о денежном потоке, и до начала разработки отчета все должны понимать это одинаково. Описывая один из шагов, мы остановимся на этом моменте более подробно.

Итак, чтобы вы хотели видеть в отчете по деньгам?

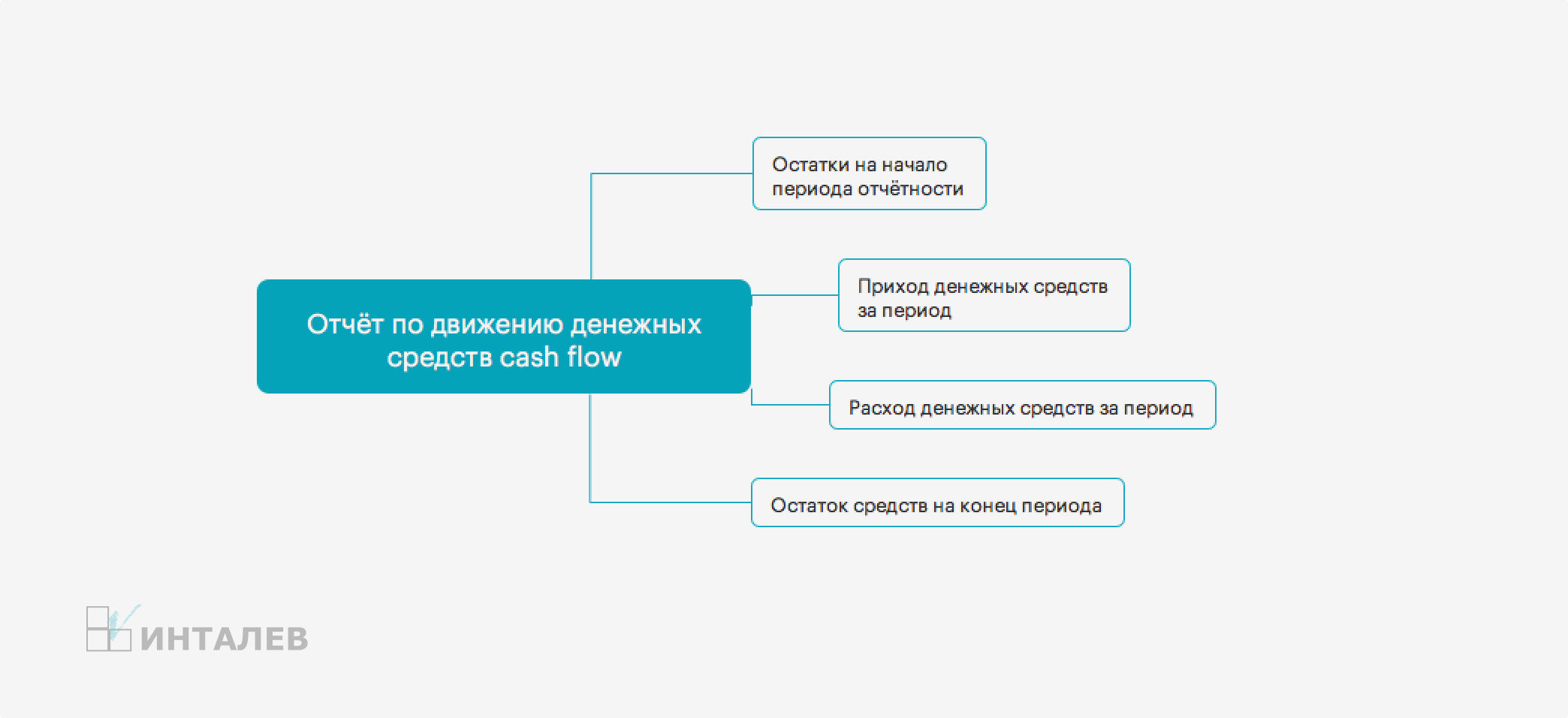

Основа отчета это:

- остатки на начало периода отчетности;

- приход денежных средств за период;

- расход денежных средств за период;

- остаток на конец периода.

Приход и расход (обороты) желательно расшифровать более детально (за что получили деньги, на что потратили).

Пример отчета ДДС cash flow (кэш флоу)

Простейший отчет по движению денежных средств может иметь такой вид.

|

Остаток денежных средств на начало периода Поступления за период Поступления от реализации Взносы учредителей Выплаты за период Оплата товаров поставщикам Оплата коммунальных услуг Выплата заработной платы Остаток денежных средств на конец периода |

2 ООО 8 ООО 3 ООО 5 ООО 3 500 1 500 700 1 300 6500 |

В данном отчете есть сроки, которые должны быть всегда (остатки, поступления, за период, выплаты за период), и сроки, которые меняются в зависимости от ситуации.

Если, скажем, в выбранном периоде не выплачивалась заработная плата, то соответствующей строки в отчете быть не должно.

Структуру отчета не стоит изменять, а статьи ДДС могут дополняться в процессе деятельности. Такой подход очень удобен, поскольку не перегружает отчет лишней информацией (если движений по статье не было, в отчет она не попадает).

В то же время нужные показатели всегда будут выводиться (даже если за период не было выплат, строка в отчете будет).

Таким образом, надо решить две задачи:

- сформировать структуру отчета ДДС;

- составить список статей движения денежных средств.

Структура отчета по движению денежных средств

Чтобы отчет по ДДС был полным и отвечал на большинство вопросов, нужно продумать ряд моментов.

- Виды денежных средств в отчете

Важно понять, какие денежные движения (остатки) будут отражаться в отчете: наличные, безналичные или сразу оба. Возможно, вид денежных средств должен быть в колонках отчета, т. е. по каждой строке можно будет увидеть наличную и безналичную сумму.

|

Наличные |

Безналичные |

|

|

Остаток денежных средств на начало периода Поступления за период Поступления от реализации Взносы учредителей Выплаты за период Оплата товаров поставщикам Оплата коммунальных услуг Выплата заработной платы Остаток денежных средств на конец периода |

2 ООО 8 ООО 3 ООО 5 ООО 3 500 1 500 700 1 300 6500 |

5800 9000 9000 7300 2000 300 5000 7500 |

- Чистый денежный поток (ЧДП)

Чаще всего такую строку вводят в отчет, чтобы рассматривать динамику движения денег.

- Потоки по разным видам деятельности

Детализация денежного потока по основной, инвестиционной, финансовой и прочей деятельности позволяет понять, какие именно деньги мы тратим. Лучше всего, конечно, тратить основные. Тогда форма отчета может иметь такой вид.

|

Остаток денежных средств на начало периода |

2000 |

||

|

ЧДП |

9280 |

||

|

ЧДП по основной деятельности Поступления по основной деятельности Поступления от реализации основной группы товара Поступления от реализации комиссионного товара Выплаты по основной деятельности Оплата товаров поставщикам Выплата заработной платы ЧДП по финансовой деятельности Поступления по финансовой деятельности Получение кредита Выплаты по финансовой деятельности Погашение тела кредита Погашение процентов по кредиту |

-400 700 200 500 1100 700 400 9680 10000 10000 320 300 20 |

||

|

Остаток денежных средств на конец периода |

11280 |

- Подотчетные средства

Нужно определиться, считаются ли деньги, выданные под отчет, выбывшими из общей денежной массы предприятия.

Тут может быть две ситуации:

4.1) деньги передаются под отчет и считаются окончательно потраченными. Тогда в отчете эта сумма проходит в строке «Выплаты», и никто о ней больше не вспоминает. Если часть подотчетных средств будет возвращена, то она пройдет в строке «Поступления»;

4.2) деньги передаются под отчет, но еще не считаются окончательно израсходованными. Тогда подотчетное лицо можно учитывать как отдельную кассу, и в отчете нужно отражать сумму в подотчете. В строку «Выплаты» сумма попадет только в момент авансового отчета.

Выбор варианта зависит от метода работы с деньгами. Например, если на предприятии принято, что руководителям выдается какая-то сумма «на представительские расходы» и только потом они отчитываются о реальных затратах, то подойдет второй вариант. Если же деньги выдаются строго на определенные нужды и редко бывает сдача, то лучше воспользоваться первым вариантом. Впрочем, многое зависит от даты, которую хочется видеть в отчете, ведь при втором варианте, пока подотчетник не отчитается, сумма в выплаты не попадет.

Еще один вопрос по подотчету — назначение денег. Тут тоже возможно два варианта:

4.3) деньги, передаваемые под отчет, фиксируются в статье «Передача денег под отчет». И только в момент авансового отчета указывается, на что они были потрачены;

4.4) деньги выдаются на конкретные цели, и в момент авансового отчета их назначение меняться не может. Если подочетник получил деньги на одно, а потратил на другое, то он должен вернуть деньги и получить их уже на другие цели.

Ответить на вопрос «что выбрать?» можно, проанализировав сам процесс выдачи денег. Если в компании принято принимать выплаты «как есть», т. е. по факту (в небольших компаниях часто так и есть), то первый вариант — ваш выбор, если же перед тем, как потратить деньги нужно утвердить сумму и назначение платежа, то подойдет только второй вариант.

Если говорить о правильности, то предпочтительней комбинация 4.1. + 4.4. Этот вариант говорит о высокой кассовой дисциплине, а ведь руководителю этого так хочется, правда?

- Оформление возврата денежных средств

Например, компания оплатила счет поставщику, а потом оказалось, что заплачено больше, чем положено, и поставщик вернул разницу. Это возврат выплаты или поступление? Или мы получили деньги от покупателя, а потом расторгли с ним отношения? Это можно оформить как уменьшение поступлений (поступления со знаком минус) или как выплату. Чаще всего такие возвраты уменьшают выплаты (поступления), но компания может оформлять эти операции по своим правилам. Некоторые, например, делают отдельные строки отчета для возвратов по каждому виду деятельности.

- Нужны ли в отчете краткосрочные кредиты и овердрафты?

Обычно такую информацию не выводят в отчет по движению денежных средств. Но если компания активно пользуется овердрафтами, то ее руководителю будет интересно видеть, сколько кредитных денег было потрачено или сколько надо вернуть в самом ближайшем будущем.

Бывают ситуации, когда банк заключает договор на автоматическое открытие кредитной линии при недостатке средств на основном расчетном счете. Тогда в момент недостачи денежных средств банк открывает кредитную линию, а как только деньги появляются, кредит автоматически гасится. Если такой договор заключен, в отчете очень хорошо было бы видеть сумму кредита, чтобы правильно планировать выплаты.

Руководители компаний часто хотят видеть в отчете рядом с остатком денежных средств на начало периода остаток по кредитной линии. Так можно понять, сколько еще, кроме личных денежных средств, можно потратить.

Если вы решили, что информация по овердрафтам и краткосрочным кредитам нужна в отчете, то и учет должен быть построен соответствующим образом, т. е.:

- надо знать объем кредитной линии по каждому расчетному счету;

- под такие операции должны быть выделены отдельные статьи движения денег, например, «Возврат денег по овердрафту»;

- операции получения и возврата кредита (овердрафта) должны четко идентифицироваться.

Пример отчета о кредитах предприятия

Отчет о кредитах может выглядеть следующим образом.

|

Остаток денежных средств на начало периода |

5000 |

||

|

Собственные средства |

2000 |

||

|

Неиспользованный кредитный лимит |

3000 |

||

|

ЧДП |

15000 |

||

|

ЧДП по краткосрочным кредитам |

-200 |

||

|

Использовано кредитных средств Возвращено кредитных средств |

1400 1200 |

||

|

Остаток денежных средств на конец периода |

19800 |

||

|

Собственные средства Неиспользованный кредитный лимит |

17000 2800 |

- Деньги в пути

Иногда бывает, что деньги «ушли» из одной кассы, а в другую не «пришли». Например, эти кассы территориально разделены, да мало ли что может произойти, пока кто-то везет их из пункта А в пункт Б. Тогда логично ввести такое понятие, как деньги в пути и добавить соответствующую строку в отчете. Для маленьких компаний с двумя кассами это не имеет смысла. Но если компания большая, лучше четко контролировать, где сейчас находятся деньги и, конечно, кто за них в пути отвечает. Как вы понимаете, операции должны оформляться с учетом денег «между» местами хранения.

- Перемещения

Как часто они происходят? Если время от времени, то отчет можно не менять. А если перемещения случаются довольно часто (инкассация, обналичивание, перемещение из кассы в кассу и т. д.), то обороты станут неоправданно большими. Поэтому лучше выделить перемещение в отдельную строку отчета — оборот мы не теряем, но и понимаем, что это не приход или выплаты.

Мы перечислили основные нюансы, о которых желательно не забывать при разработке структуры отчета. Но у каждой компании может быть своя особенность, и ее обязательно нужно отразить в отчете. Тогда его форма может измениться. Главное помнить, что информацию для отчета сначала нужно собрать.

Пример формы отчета по движению денежных средств (ДДС) на предприятии

Итак, после анализа особенностей движения денежных средств на предприятии структура отчета может быть следующей.

|

Остаток денежных средств на начало периода |

|||

|

Собственные средства Неиспользованный кредитный лимит Деньги в пути |

|||

|

ЧДП |

|||

|

ЧДП по основной деятельности |

|||

|

Поступления по основной деятельности Выплаты по основной деятельности |

|||

|

ЧДП по финансовой деятельности |

|||

|

Поступления по финансовой деятельности Выплаты по финансовой деятельности |

|||

|

ЧДП по инвестиционной деятельности |

|||

|

Поступления по инвестиционной деятельности Выплаты по инвестиционной деятельности |

|||

|

ЧДП по прочей деятельности |

|||

|

Поступления по прочей деятельности Выплаты по прочей деятельности |

|||

|

ЧДП по перемещениям |

|||

|

Поступления по перемещениям Выплаты по перемещениям |

|||

|

ЧДП по краткосрочным кредитам |

|||

|

Использовано кредитных средств Возвращено кредитных средств |

|||

|

Остаток денежных средств на конец периода |

|||

|

Собственные средства Неиспользованный кредитный лимит Деньги в пути |

После того, как структура отчета зафиксирована, нужно решить — как будем анализировать каждую из строк, т. е. в каком разрезе рассматривать каждую цифру.

Очень важно определиться с этим до начала операций, иначе придется классифицировать каждую из них задним числом, а это не всегда возможно. К примеру, поначалу детализация остатков наличных денежных средств до касс была не нужна. Если в отчете такая информация не будет отражаться, указывать ее в операциях тоже нет смысла. Через год руководитель захотел посмотреть оборот по каждой кассе, и теперь дать ему такой отчет будет достаточно сложно. А кто вспомнит, из какой кассы выдавались деньги на представительские расходы три месяца назад? Этот пример еще раз показывает, что структура отчета — основа учета, и ее надо тщательно продумывать.

Итак, составляем таблицу 1, где напротив каждой строки отчета нужно указать аналитические разрезы.

|

Таблица 1 |

|

|

Строка отчета |

Аналитические разрезы |

|

Остаток денежных средств на начало периода |

Кассы, расчетные счета, юридические лица |

|

Поступления за период |

Статьи ДДС, клиенты |

|

Выплаты за период |

Статьи ДДС, клиенты, кассы |

|

Остаток денежных средств на конец периода |

Кассы, расчетные счета, юридические лица |

Аналитические разрезы — это списки (справочники), которые должны быть едиными для всех пользователей отчетности. Если, скажем, каждый бухгалтер, называет клиента по-своему, то никогда не получится сравнить данные разных периодов или свести все выплаты конкретному клиенту.

Еще хуже, когда существует клиент «Конечный покупатель», и все операции оформляются на него, а вот в примечании пишется «Отдала А. С.» (да, и такое бывает).

Если вдруг директор захочет узнать, сколько же денег мы отдали этому самому А. С., пол-офиса героически останется в ночную смену.

Героизм — это, конечно, хорошо, но лучше составить правила по ведению каждого аналитического разреза и назначить ответственного за их выполнение.

Статьи движения денежных средств

Очень важно составить единый список назначений платежа и пользоваться только ним. Такой перечень должен быть понятен всем, и как выбирать статью, на которую относить выплату (поступление), должно быть ясно. Иначе отчетность может быть недостоверной.

Где взять данные для составления списка? Всё зависит от состояния дел на данный момент. Если в компании уже существует определенный перечень статей (возможно, это строки в отчетности Excel), можно воспользоваться им. Если же такого перечня нет, возможны два варианта:

- доработать стандартный перечень (статьи, которые бывают у многих) — дополнить, расширить, что-то убрать; составить перечень хозяйственных операций, касающихся денег, и под каждую операцию прописать возможные статьи.

- Второй способ — самый трудоемкий, но наиболее полный. Если вы выбрали его, нужно составить таблицу 2 приблизительно такого вида:

|

Таблица 2 |

|

|

Хозяйственная операция |

Статьи |

|

Оплата поставщику |

Закупка материалов на производство Закупка товаров у отечественных поставщиков Закупка товаров у импортных поставщиков Оплата услуг по маркетинговым исследованиям и др. |

|

Оплата покупателем |

Оплата ватрушек Оплата пончиков Оплата доставки товара и др. |

После этого проверьте весь список статей движения денежных средств на следующие параметры:

- Насколько просто разделить операции по статьям.

Часто компании хотят делить выплаты очень детально. Это приводит к тому, что учет становится трудоемким, громоздким, дорогим и занимает неоправданно много времени. Планируя статьи отчета, нужно задавать себе вопрос: что это даст? Какие выводы будут сделаны исходя из того, что за продукт А нам заплатили больше, чем за продукт Б? Чтобы убедиться, что надо быть аккуратными в составлении перечня статей, рассмотрим такой пример.

Пример 4

01.02.2020 г. продано 15 воздушных шаров на 1500 руб., а 25.02.2020 г. — 10 воздушных шаров и 17 хлопушек на 3870 руб. (всего). Все продажи были с отсрочкой платежа. Директор решил, что в отчете по деньгам нужно показать отдельно, сколько денег пришло от продажи шариков, а сколько от продажи хлопушек. Для этого было создано две статьи — «Оплата шариков», «Оплата хлопушек». 26.12.2020 г. клиент уплатит 2000 руб. Какую статью указать бухгалтеру?

Что оплачивает клиент: первую покупку или частично вторую? Если первую и частично вторую, то 500 руб. вносят за шарики или хлопушки? Какая статья будет указана? Правильно, первая попавшаяся! Поэтому укрупняйте статьи и всегда продумывайте их деление.

- Соответствуют ли статьи структуре отчета о движении денежных средств

В статьях отчета необходимо отражать все нюансы финансовой деятельности предприятия, связанной с денежными средствами:

2.1. Разделение по видам деятельности

Если в отчете нужно отражать отдельно каждый вид деятельности, то статьи тоже должны иметь такое разделение. Чаще всего статьи группируют по видам: поступления по основной деятельности, выплаты по основной деятельности, поступления по финансовой деятельности и т. д.

2.2. Статьи по подотчету

Решено передавать деньги в подотчет общей суммой, без указания назначения? В таком случае в списке должна быть статья «Выдача в подотчет». Необходима также и статья «Возврат денег из подотчета».

2.3. Возврат

Предположим, что принято решение оформлять возвраты отдельно от выплат и поступлений. Предусмотрите в отчете статьи «Возврат денежных средств поставщиком», «Возврат денежных средств покупателю».

2.4. Овердрафты и краткосрочные кредиты

Если при составлении отчетности решено отслеживать «быстрые» кредиты, то должны быть предусмотрены такие статьи «Получение краткосрочного кредита», «Возврат краткосрочного кредита». Для кредитов другого вида должны существовать иные статьи.

2.5. Деньги в пути

Вы приняли решение учитывать деньги в пути? Тогда необходимы статьи, отражающие расход (например, «Передача денег в другое место хранения») и приход (например, «Прием денег из другого места хранения»).

2.6. Расчетные строки отчета

Хочется отметить, что расчетные строки отчета (например, ЧДП) не должны иметь аналога в статьях!

- Дублирование аналитик

Ранее мы определили по каждой строке отчета аналитики, по которым можно будет расшифровать эти строки. Нужно добиться того, чтобы аналитики не показывали одно и то же. Иначе нужно будет потратить время на их сопоставление, а вероятность ошибок вырастет. Например, вы решили, что строку отчета «Выплаты по основной деятельности» развернете по расчетным счетам и статьям ДДС, т. е. в отчете можно будет посмотреть, за что вы платили и с какого расчетного счета. В таком случае не стоит создать статьи «Оплата поставщику с р/с № 1», «Оплата поставщику с р/с № 2». Кажется, что это очевидно, но очень часто в статьи добавляют ненужную детализацию, которая уже есть в контрагентах, товарах, расчетных счетах и т. д.

- Наполнение отчета о движении денежных средств

Для того чтобы ни одна строка отчета не осталась пустой, а все статьи были отражены в отчетности, нужно составить таблицу соответствия (таблица 3). Используем строки, которые не являются расчетными.

|

Таблица 3 |

|

|

Строка отчетности |

Статьи ДДС |

|

Поступления по основной деятельности |

Оплата ватрушек Оплата пончиков Оплата доставки товара и др. |

|

Выплаты по основной деятельности |

Закупка материалов на производство Закупка товаров у отечественных поставщиков и др. |

Очень важно, чтобы каждой строке соответствовала хотя бы одна статья и каждая статья входила только в одну строку отчета!

Итак, список статей ДДС практически составлен. Группируем их в «Поступления» и «Выплаты», и средство для анализа готово. Осталось только описать назначение каждой статьи и отдать на ознакомление всем, кто будет оформлять операции.

Таким образом, на первом этапе своеобразной ревизии мы представили отчет по движению денежных средств, установили общее понимание каждой строки отчета и правил выбора статьи, составили единый перечень статей движения денежных средств.

Очень важно обращать внимание на те сведения, которые могут быть в отчете о движении денежных средств.

Пример

В одной из компаний отчет был составлен, исходя из информации о движении денежных средств, прямым методом.

Поступления от операционной деятельности

Поступления от продажи товаров типа 1

Поступления от продажи товаров типа 2

Поступления от продажи услуг вида 1

Поступления от продажи услуг вида 2

Выплаты по операционной деятельности:

Прямые выплаты:

Выплаты на услуги

Материалы на услуги вида 1

Материалы на услуги вида 2

Себестоимость продукции

Товар 1

Товар 2

Косвенные выплаты

Производственные выплаты

Выплаты по аренде производственных помещений

Выплаты на содержание производственных помещений

Электроэнергия

Коммунальные платежи

Услуги специализированных компаний

Выплаты на производственные нужды

Выплаты за материалы

По основной деятельности

По вспомогательной деятельности

Коммерческие выплаты

Выплаты на рекламу

Брендовые товары

<…>

Административные выплаты

Выплаты по аренде недвижимости

Выплаты за содержание офиса

Электроэнергия

Коммунальные платежи

Выплаты за ремонты офиса

<…>

Денежный поток по операционной деятельности:

Поступления от инвестиционной деятельности

<…>

Выплаты по инвестиционной деятельности

<…>

Денежный поток по инвестиционной деятельности

Поступления от финансовой деятельности

Кредиты полученные

<…>

Выплаты по финансовой деятельности

<…>

Выплаты финансовые — ЦБ

Выплаты финансовые — проценты по кредитам

Денежный поток по финансовой деятельности

Итого — поступления

Итого — выплаты

Чистый денежный поток

Это реальный пример отчета одной из компаний, правда, немного видоизмененный. Исходя из опыта, могу сказать, что отчеты такого вида — далеко не редкость. Итак, какую же информацию можно почерпнуть из данного документа? Какие выводы сделать?

Поступления

Как вы думаете, насколько отвечает истине разделение поступлений по типам товара? Предположим, клиент совершил несколько покупок.

Первая покупка

|

Наименование |

Тип |

Количество |

Цена за ед., руб. |

Сумма, руб. |

|

Товар 1 |

Тип 1 |

2 |

1 000 |

2 000 |

|

Товар 2 |

Тип 2 |

10 |

50 |

500 |

|

Товар 3 |

Тип 1 |

5 |

700 |

3 500 |

Вторая покупка

|

Наименование |

Тип |

Количество |

Цена за ед., руб. |

Сумма, руб. |

|

Товар 1 |

Тип 1 |

20 |

10 000 |

200 000 |

|

Товар 4 |

Тип 2 |

15 |

200 |

3000 |

После этого клиент платит 70 000 руб.. Вопрос: за товар какого типа заплатил клиент? Как распределит эту сумму человек, занимающийся учетом? Правильно — наугад. Более того, когда придет следующая оплата, один и тот же тип товара может быть оплачен дважды, а какой-то не оплачен вовсе.

А теперь усложним ситуацию и представим, что клиент заплатил 280 000 руб. За какой тип товара он переплатил? Кто может это заранее угадать? И снова тип товара указывается наугад. Насколько правдоподобна такая отчетность?

И еще один вопрос: какие решения будут приниматься на основании информации о поступлении денег в разрезе типов товара? За товар типа 1 платят больше, чем за товар типа 2? Но по отчету о движению денег трудно понять, какой товар или услуга пользуется большим спросом или более рентабельна.

Даже если у вас только наличный расчет в момент продажи, все равно есть определенные нюансы: отсрочка, передача в долг, отчет в конце периода и пр.

Чтобы было понятней, приведу пример из своего опыта. Я веду личную бухгалтерию. Работаю на основной работе, пишу статьи, плюс еще несколько источников дохода. На работе я много чего делаю: пишу технические задания, разрабатываю методологию, кодирую… Смогу ли я выделить, за что конкретно заплатила мне компания? Могу, конечно, найти какую-то базу (например, по потраченному времени) и долго мучиться справедливостью такого распределения. Только вот зачем мне такая информация? Логичнее выделить источники денег в моем кошельке. А потом окажется, что больше всего денег я получаю от Василия, но сумма этих поступлений не прогнозируема, что не дает мне уверенности и возможности планировать выплаты. Вывод: надо поднять этот вопрос при следующей инкассации.

Выплаты

Что касается выплат, то тут все гораздо сложней и более запущено. Например, деление выплат на прямые и косвенные. Сразу возникает вопрос: по отношению к чему они прямые или косвенные? Судя по детализации отчета, имелось в виду отношение к товарам и услугам, т. е. в прямые выплаты, по идее, должны попадать те суммы, которые пошли на определенный продукт.

Наверное, у вас уже возник следующий вопрос: как же это определить? Вот мы купили какой-то материал, положили на склад. Откуда мы точно можем знать, сколько материала пойдет на услугу вида 1, а сколько на услугу вида 2? Даже если на эти услуги идут совершенно разные материалы, в момент закупки сложно определить, сколько точно материала будет израсходовано. Можно посчитать по нормам, но цифра получится приблизительная. И потом, материал может быть закуплен по разным ценам, несколькими партиями. Мы же не знаем, из какой партии будет взят материал? В общем, становится понятно, что цифра в отчете приблизительная и только на основе движения денег (а наш отчет показывает именно движение денежных средств) точно ее посчитать невозможно.

Таким образом, точно разделить выплаты на прямые и косвенные невозможно, поэтому лучше этого не делать.

Себестоимость товара

Обратите внимание, где находится эта цифра — в отчете по деньгам, в разрезе типов товаров. Что обозначает эта цифра? Деньги, которые мы заплатили за материалы, предназначенные для товара типа 1? В таком случае эта строка отчета называлась бы «Закупка материалов». Откуда нам может быть известно, что данный материал именно на такую сумму пойдет на производства товара типа 1? Может быть, это закупочная стоимость товара типа 1? Но тогда эту строку нужно называть «Закупка товара типа 1» и понимать, что она никак не связана со строками поступлений. Заметим, что в компании, отчет которой использовался в примере, эта строка означала именно себестоимость товара, деньги за который поступили и показаны в строке «Поступления».

Итак, предположим, что мы посчитали, сколько денег поступило за товар типа 1. Теперь посчитаем себестоимость этого товара. Опускаем вопросы, касающиеся учета производства, партий, сборов, затрат. В данной компании считали себестоимость по норме (что тоже ставит под сомнение достоверность отчета).

Итак, пусть стоимость товара 1 — 10 000 руб. за единицу, продали его две штуки. Норма себестоимости — 2000 руб. (т. е. считаем, что производство этого товара всегда обходится в одну сумму). За товар 1 покупатель уплатил 18 000 руб. Какую себестоимость поставить в отчет? Пропорциональную? Тогда сколько от каждой штуки он оплатил? Или 4000 руб.? Тогда что потом делать, когда оплатят оставшиеся 2000 руб.?

Надо ли говорить о том, что в этом случае речь уже не идет о движении денег? Мы ведь не оплачиваем себестоимость товара в момент оплаты покупателя. Какие бы ни были условия работы с поставщиком (например, комиссия), связь может быть только условной. Правильно показать эту цифру в отчете просто невозможно. Потому что в тип 1 входит много товаров с разной стоимостью, и еще неизвестно, какой именно товар брал клиент. К тому же наценка на товар может быть разной. А самое главное — это не имеет никакого отношения к деньгам. Любой способ получить цифру в этой строке — только способ, а значит, это не отражает фактические события объективно.

Можно еще долго анализировать такие нюансы и говорить о достоверности/недостоверности информации. Мы же на данном примере хотели показать, что отчет о движении денег должен содержать информацию именно о деньгах, а для других целей необходимо строить иные отчеты. Многое из того, что показано в отчете из примера, можно увидеть в отчете о прибылях и убытках, многое — в балансе.

В заключение хотелось бы отметить, что отчет о денежных средствах не должен содержать сведения о:

- прибыли предприятия за период;

- обороте и доходности определенного вида товара;

- дебиторской (кредиторской) задолженности того или иного контрагента.

Но в отчете обязательно должна быть представлена информация о том:

- сколько потрачено, на что, сколько получено, из какого источника;

- какой вид деятельности приносит наибольший денежный поток (какими доходами пользуется предприятие — от финансовой деятельности, от инвестиционной или от основной);

- необходимая для расчета различных денежных показателей.