О карте

Я — клиент банка

Тарифы

Вопросы и ответы

| Заголовок #0 | Заголовок #1 | Заголовок #2 |

|---|---|---|

|

Обслуживание |

Бесплатно На весь срок действия карты |

|

|

Пополнение карты |

Бесплатно С карты любого банка в Райффайзен Онлайн |

Бесплатно Наличными в банкоматах Райффайзен Банка и в терминалах и банкоматах банков-партнеров |

|

Снятие наличных |

Бесплатно В банкоматах Райффайзен Банка, терминалах и банкоматах партнеров банка |

1% от суммы, минимум 100 ₽ В отделениях и банкоматах других банков |

|

Переводы по карте |

Бесплатно Между картами банка в Райффайзен Онлайн |

1,5% от суммы перевода, минимум 50 ₽ На карты других банков |

|

Переводы по номеру телефона |

Бесплатно любую сумму По номеру телефона в другие банки, подключенные к Системе быстрых платежей (полный список банков), через Райффайзен Онлайн |

Бесплатно до 100 000 ₽ От 100 000 ₽ в месяц — комиссия 0,5%. Максимальная сумма переводов в сутки — 300 000 ₽ |

|

Начисление кэшбэка |

Кэшбэк придёт рублями на карту Кэшбэк начисляется с 5 по 10 число каждого месяца без ограничений на суммы покупок. Например, кэшбэк за август придёт с 5 по 10 сентября |

Исключения, о которых полезно знать Кэшбэк не начисляется на операции снятия наличных, денежные переводы, оплату сотовой связи, ЖКХ и некоторые другие категории операций |

|

Сервис «Уведомления об операциях» |

Тариф «Только пуши» |

Бесплатно |

|

Тариф «Пуши и иногда смс» |

99 ₽ в месяц |

|

|

Тариф «Только смс» |

199 ₽ в месяц |

Документы

С полными условиями по обслуживанию счетов и карт можно ознакомиться в разделе тарифов.

Цифровая Кэшбэк-карта

Цифровую Кэшбэк-карту не получится добавить в кошельки Apple Pay и Google Pay

Начисление кэшбэка

Нет, ограничений или условий по максимальной сумме кэшбэка и условий по минимальной сумме расходной операции, на которую начисляется кэшбэк, нет. За совершение любых операций в торгово-сервисных предприятиях, связанных с оплатой товаров/услуг, начисляется кэшбэк в размере 1,5% от суммы расходной операции. Кэшбэк не начисляется на операции снятия наличных, денежные переводы, оплату сотовой связи, ЖКХ и некоторые другие категории операций.

Бесплатное

обслуживание

без условий

Бесплатные

переводы

по

телефона

Бесплатные

снятия

в сети банка

и

Если у вас уже есть другие продукты банка, вы можете моментально оформить цифровую Кэшбэк-карту без заявки. Просто нажмите «Новый продукт» на главной странице приложения Райффайзен Онлайн.

3

«Дебетовая» → «Кэшбэк-карта»

4

«Цифровая карта» → «Заказать карту»

Кэшбэк — возврат средств, без ограничений максимальной суммы кэшбэка и условий по минимальной сумме расходной операции. За все операции, связанные с оплатой товаров или услуг в торгово-сервисных предприятиях (ТСП), начисляется кэшбэк — 1,5% от суммы расходной операции. Кэшбэк за отчетный месяц зачисляется на счет клиента в рублях с 5-го по 10-е число следующего за ним месяца. За следующие расходные операции, в том числе те, которым в ТСП присвоен четырехзначный МСС-код, кэшбэк не начисляется: денежные переводы — МСС-код 4829, 6530, 6531, 6533, 6534, 6536, 6537, 6538; комиссии, квази-кэш-операции; операции в пользу кредитных организаций; пополнение электронных кошельков — 6540, 6050, 6051; внесение и снятие наличных — 6310; отмененные операции по оплате товаров или работ; оплата телекоммуникационных — 4812, 4813, 4814, 4816, 7372, 7994, коммунальных — 4900, страховых услуг — 6399, 6300, 5960, 3429; услуг ломбардов; лотерейных билетов, ставок, пари, иных услуг казино и тотализаторов — 5933, 7995, 7801, 7802, 9754; оплата услуг через веб-версию или приложение банка; оплата услуг финансовых организаций — 6010, 6011, 6012, 6529, 6535, 6211, 6532, 9999; оплата товаров и услуг в рассрочку; операции с неопределенной категорией — 2310, 6542; оплата запрещенных товаров, мошеннических операций, операций, направленных на предпринимательскую деятельность: прямой маркетинг, рекламные услуги, услуги шопинга или покупок, профессиональные и неклассифицированные услуги — 7311, 8999, 7399, 7278, 7299; благотворительность — 8398; налоговые платежи — 9311.

МСС-код по операции перед ее совершением можно узнать в ТСП, после операции — в чате приложения или по телефону банка в вашем городе. Банк не несет ответственности за корректность настройки терминала в ТСП и МСС, присвоенный операции. При участии в акции партнера банка для держателей карт банка и совершении в рамках нее операции по карте вознаграждение за такую операцию осуществляет партнер в порядке, сроках и размере, установленных правилами акции, Банк информирует о проведении акций партнерами в приложении Райффайзен Онлайн. Полные правила программы лояльности — на сайте raif.ru.

Бесплатные переводы по номеру телефона на любую сумму осуществляются через Систему быстрых платежей до 30.06.23. Полный перечень банков — участников системы. С 01.07.23 переводы по номеру телефона — бесплатно до 100 000 ₽, свыше 100 000 ₽ — комиссия 0,5% от суммы перевода (максимум 1 500 ₽).

Действительно на 31.03.23. АО «Райффайзенбанк».

Если нравится – подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению “Банковское дело”. С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю “Финансы и кредит”. Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

На Бробанк.ру собраны все предложения Райффайзенбанка по выдаче кредитных и дебетовых карт. Можно изучить их, выбрать подходящую и сразу подать онлайн-заявку на ее выдачу. Подключает Райффайзенбанк кэшбэк сразу к нескольким платежным средствами, поэтому у клиентов есть выбор.

-

Суть опции кэшбэк

-

Дебетовая Кэшбэк-карта

-

Карта Все сразу

-

Gold Mastercard — кэшбэк на АЗС 5%

-

Детская дебетовая карта

-

Если это зарплатная карта Райффайзенбанка

-

Вопросы и ответы

Суть опции кэшбэк

Кэшбэк Райффайзенбанка — это возможность получения дополнительного дохода за счет трат с дебетовой карты. Каждый раз, совершая покупку, клиент получает обратно часть потраченных средств. Они раз в месяц одной суммой бонусы зачисляются на карточный счет. Это удобно — одна более весомая сумма комфортнее, чем много мелких.

Стандартно банки устанавливают 1% бонуса за все совершенные покупки. Входят именно покупки, оплата тех же коммунальных услуг и отправка переводов не попадают под кэшбэк. Чем больше клиент тратит, тем больше кэшбэк Райффайзена.

Многие банки дополнительно устанавливают бонусные категории, за покупки в которых начисляется повышенный кэшбэк, который может достигать 5-7%. По некоторым привилегированным продуктам порой устанавливаются все 10%. Категории выбирает либо сам клиент, либо банк, некоторые компании периодически меняют их, чтобы было интереснее.

Кэшбэк в Райффайзенбанке применяется только к дебетовым картам, к кредитным опция не подключается.

Дебетовая Кэшбэк-карта

Если говорить о картах Райффайзенбанка с кэшбэком, то в первую очередь нужно сказать именно об этом продукте. Платежное средство так и называется “Кэшбэк-карта”, то есть эта бонусная опция является для продукта основной, центральной.

Суть предложения — за все покупки дает Райф кэшбэк в размере 1,5%. Это действительно много, так как по предложениям других банков стандартно за все операции назначают только 1%. Клиенты Райффайзена получают больше.

Нет никаких ограничений по максимальным суммам бонуса за месяц — сколько клиент потратил, такое вознаграждение и получил. Кэшбэк за отчетный месяц придет одной суммой 5-10-го числа следующего месяца. Деньги просто зачисляются на счет.

Тарификация карты кэшбек Райффайзенбанка:

- бесплатное обслуживание без всяких условий;

- бесплатное снятие в банкоматах Райффайзенбанка и его партнеров: Росбанка, Уралсиба, Россельхозбанка, Юникредит и др.;

- начисление до 5% годовых на клиентские средства.

Карта кэшбек Райффайзена обслуживается бесплатно, и при этом клиент получает дополнительный доход. Например, если тратить безналично по 20000 рублей в месяц, то просто так держателю будут “падать” на счет по 350 рублей ежемесячно.

| Стоимость от | 0Р |

| Кэшбек | 1.5% |

| % на остаток | 4% |

| Снятие без % | Бесплатно |

| Овердрафт | Нет |

| Доставка | Офис/курьер |

Карта Все сразу

Еще один востребованный среди клиентов продукт, многие выбирают для оформления именно это платежное средство. Но здесь действует несколько другая схема — если кэшбек-карта Райффайзена приносит конкретные деньги, то по Все сразу клиент получает баллы. Эти баллы по мере накопления можно обменивать на сертификаты партнеров банка.

Банк возвращает 1 балл за каждые потраченные на покупки 50 рублей. То есть, например, если клиент потратил таким образом 20000 в месяц, он получит 400 баллов. За полгода будет уже 2400 баллов.

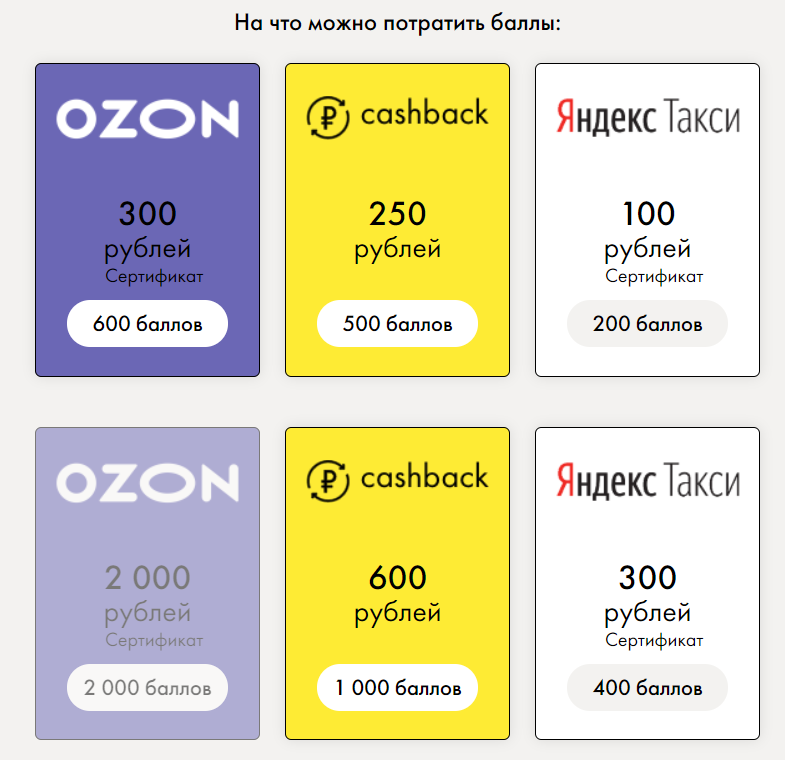

Что касается трат, на официальном сайте банка размещается такая информация:

То есть в перечень партнеров Райффайзенбанка по кэшбэку входят только Озон и Яндекс Такси. Но при этом есть возможность обменять баллы на деньги.

Тарификация карты Все Сразу:

- бесплатное обслуживание без указания условий;

- бесплатное обналичивания в “родных” и партнерских банкоматах;

- дополнительный бонус — начисление до 5% годовых на остаток клиентских средств.

Если сравнивать карту Райффайзенбанка с кэшбэком и ту, по которой начисляются баллы, то в целом это идентичные продукты. Просто бонусная часть немного отличается.

Gold Mastercard — кэшбэк на АЗС 5%

Еще один интересный вариант для тех, кто желает пользоваться картой с кэшбеком Райффайзена выгодно, с большим алгоритмом начисления бонусов. Этот продукт оптимален для тех, кто оставляет много денег на АЗС. Оплачивая там покупки, клиент получает 5% кэшбэка.

Для получения бонуса нужно тратить ежемесячно безналично на покупки минимум 30000 руб. Максимальный размер кэшбэка — 3000 руб. в месяц.

Тарификация и опции продукта:

- можно выпустить до 5-ти дополнительных карт;

- клиент получает приоритетное обслуживание, так как продукт привилегированный;

- счет открывается в одной из трех удобных клиенту валют;

- бесплатное обслуживание при безналичных расходах клиента более 30000 за месяц;

- бесплатное обналичивание в собственных банкоматах Райффайзенбанка и его партнеров;

- подключается программа страхования, которая распространяется на самого держателя и членов его семьи.

Это премиальная карта повышенного класса обслуживания Gold. Это означает, что держателя ждут привилегии и от обслуживаемой платежной системы Мастеркард. Подробная информация — на сайте Mastercard. Это скидки у многочисленных партнеров ПС по всему миру.

| Стоимость от | 0Р |

| Кэшбек | До 5% |

| % на остаток | Нет |

| Снятие без % | Бесплатно |

| Овердрафт | Нет |

| Доставка | До 10 дней |

Детская дебетовая карта

Этого продукт ориентирован на молодых пользователей, выдается гражданам РФ возраста 6-17 лет, но до достижения держателем 14-ти лет оформляется на родителя. И по этому платежному средству также полагается кэшбэк от Райффайзенбанка.

Держатель получает 5% кэшбэка за все покупки, но при этом действует ограничение — максимально это может быть не более 200 рублей в месяц. Зачисление бонусных средств стандартное — одной суммой по итогу отчетного месяца. Обслуживание этой карточки стоит 490 рублей ежегодно.

| Стоимость от | 490Р |

| Кэшбек | 5% |

| % на остаток | Нет |

| Снятие без % | Бесплатно |

| Овердрафт | Нет |

| Доставка | До 10 дней |

Если это зарплатная карта Райффайзенбанка

Банк работает с огромным количеством предпринимателей и юридических лиц разного масштаба. Предлагает им все возможные бизнес-услуги, в том числе подключение к зарплатным проектам. Участникам проектов выдаются зарплатные карты Райффайзена с особыми, льготными условиями пользования и всегда с бесплатным обслуживанием.

Но при этом зарплатные карты Райффайзенбанка не предполагают начисление кэшбэка. Зато клиентам такого типа дается доступ в программу “Скидки для вас”. Это специальные предложения и скидки от партнеров банка. В том числе есть и предложения с кэшбэком до 30%.

Вопросы и ответы

Как подключить кэшбэк Райффайзена?

Его не нужно подключать отдельно. Если программа обслуживания дебетовой карты предполагает наличие кэшбэка, он подключается автоматически без запроса клиента.

Как узнать кэшбэк Райффайзена?

Размер бонусных начислений можно увидеть в онлайн-банке Райффайзена. По каждой покупке мелким шрифтом указывается размер бонуса за нее. Общая сумма кэшбэка за месяц начисляется одной суммой. Это стандартное пополнение счета, которое отражается в банкинге, информация о котором поступает клиенту в сообщении при подключении СМС-информирования.

Какая карта с кэшбэком Райффайзенбанка выгодней?

За траты на покупки в 20000 рублей держатель Кэшбэк-карты получит бонусом 1,5% от этой суммы, то есть 350 рублей за месяц. По карте Все сразу за эти же 2000 клиент получит 400 баллов, но в случае обмена на рубли это будет 200 руб. Так что, первый вариант будет выгоднее.

Если вы много тратите на АЗС, то рассмотрите Gold Mastercard. При тратах на заправках по 10000 в месяц клиенту будут возвращать по 500 рублей.

Как заказать карту Кэшбек Райффайзенбанка?

Вы можете перейти на форму подачи онлайн-заявки с Бробанк.ру. Будете переадресованы на страницу банка, где нужно заполнить форму заказа. Далее готовую карточку можно забрать в офисе банка или заказать курьерскую доставку (бесплатная).

Начисляется ли кэшбэк по карте Райффайзенбанка за границей?

Начисление проводится стандартно согласно условиям программы. Если операция совершена в валюте, размер кэшбэка по ней рассчитывается с учетом курса конвертации.

Комментарии: 0

Кэшбэк от Райффайзен Банка позволят возвращать часть суммы от всех покупок, совершенных по карте. Накопленные бонусные единицы обмениваются на различные подарки – сертификаты, деньги, мили. Чтобы получить вознаграждение, в личном кабинете Райффайзен Банка нужно посмотреть, сколько баллов начислено за кэшбэк. Но прежде чем вступить в программу лояльности, клиентам рекомендуется узнать все нюансы и правила участия.

Принцип начисления баллов за кэшбэк от Райффайзен Банка

Практически все пластиковые карточки Райффайзен Банка участвуют в программе лояльности – за покупки банк начисляет кэшбэк, но не рублями, а баллами или милями. Процент варьируется от 5 до 10, в зависимости от типа пластика и тарифного плана. Минимальная сумма, за которую держатель получает бонусные единицы, составляет 50-100 рублей, но есть и исключения. Более точные условия устанавливаются для каждого продукта индивидуально.

Практически все пластиковые карточки Райффайзен Банка участвуют в программе лояльности – за покупки банк начисляет кэшбэк, но не рублями, а баллами или милями. Процент варьируется от 5 до 10, в зависимости от типа пластика и тарифного плана. Минимальная сумма, за которую держатель получает бонусные единицы, составляет 50-100 рублей, но есть и исключения. Более точные условия устанавливаются для каждого продукта индивидуально.

По программе лояльности действуют ограничения, то есть определена максимальная сумма баллов, которую вернет Райффайзен Банк. После превышения лимита бонусы не начисляются и не копятся. С нового месяца клиент вновь получает кэшбэк.

Баллы поступают на специальный счет за оплату товаров и услуг по основной и всем дополнительным картам. Исключение – квази-кэш и все операции, приравненные к выдаче наличных:

- Пополнение счета, снятие наличных и переводы.

- Приобретение золота, дорожных чеков или валюты.

- Ставки, игры в казино, оплата тотализатора.

- Лотерейные билеты и аналогичные операции.

- Оплата брокерских услуг, пополнение инвестиционных счетов, приобретение ПИФа.

- Любые переводы в адрес банковских компаний (оплата кредита, пополнение счета), в том числе пополнение электронных кошельков.

- Приобретение любых запрещенных товаров, или оборот которых ограничен в соответствии с законодательством, а также любые мошеннические действия.

Полный список с комментариями представлен на сайте Райффайзена.

Говоря проще, бонусные единицы можно получить только за потребительские расходы – оплата товаров в супермаркетах, покупка техники, одежды, мебели, хозтоваров, оплата услуг. Тип расходной операции определяется автоматически, на основании МСС-кода. Этот код присваивает эквайер торговой точки, где была произведена оплата. Чтобы проверить, какой МСС у продавца, нужно зайти в раздел «История операций» и открыть детальные сведения о транзакции.

В рамках программы лояльности может быть предусмотрено начисление дополнительных баллов – в день рождение или к Новому году, при оформлении карточки.

Важно! Обратный обмен израсходованных баллов не предусмотрен. Если пользователь отказывается от приобретенных авиабилетов, забронированного отеля или не использует сертификат, потраченные единицы теряются. Также не предусмотрена конвертация между ними – баллы меняются только один раз: после их начисления они расходуются на вознаграждение.

Как посмотреть их количество

Чтобы посмотреть баллы за кэшбэк в Райффайзен Банке, нужно зайти в личный кабинет. Если доступа к нему нет – потребуется пройти регистрацию. В разделе «Обмен баллов» производится их обмен на любые вознаграждения из каталога. В «Истории операций» можно посмотреть порядок начислений – за какие операции, в какую дату, какое количество было получено. Сумма бонусов рассчитывается за любой выбранный период.

Выплата баллов занимает от 1 дня до месяца: Озон.ру или Яндекс.Такси – в течение суток, S7 Priority – в течение 20 суток, конвертация в денежные средства – до 3 недель, бонусы РЖД – до 10 дней. Поэтому, если единицы не отображаются в личном кабинете, нужно подождать определенное время. Также следует учитывать, что не за все траты клеинт получает вознаграждение.

Как потратить или обменять баллы

Обменивают бонусные единицы в личном кабинете онлайн-банкинга. Сначала нужно посмотреть, сколько баллов начислил Райффайзен Банк, затем выбрать, на что их тратить. Каталог вознаграждений включает:

Обменивают бонусные единицы в личном кабинете онлайн-банкинга. Сначала нужно посмотреть, сколько баллов начислил Райффайзен Банк, затем выбрать, на что их тратить. Каталог вознаграждений включает:

- S7 Priority – авиабилеты, трансфер, бронь отелей.

- Бонусы РЖД – железнодорожные билеты.

- Яндекс.Такси – оплата проезда.

- Озон.ру – покупка любых товаров в онлайн-магазине.

- «Старость в радость» – пожертвования в благотворительный фонд.

- Обменять на рубли.

Например, по картам #ВСЁСРАЗУ пользователь может обменивать баллы на любое вознаграждение из списка, по продукту BUY&FLY Райффайзен Банк начисляет только мили, которые обмениваются на авиа- и ж/д билеты, трансфер и т.д.

Чтобы потратить баллы, нужно соблюдать определенные условия. Ключевое из них – регистрация в программах лояльности. Например, для оплаты авиабилетов пользователь должен быть участником соответствующей программы, для покупки билетов РЖД – пройти регистрацию на rzd-bonus.ru. С сертификатами на Яндекс.Такси и Озон.ру – аналогично, необходимо зарегистрироваться в системе, установить приложение Яндекс.Такси.

Промо-коды из сертификатов вводятся при оформлении заказа в интернет-магазине или вызове такси, баллы списываются с бонусного счета, и производится оплата. Милями и бонусами товары или услуги оплачиваются через сайты программ лояльности от РЖД или S7.

О карте ВСЁСРАЗУ от РайффайзенБанка

ВСЁСРАЗУ от Райффайзен Банка – один из самых известных карточных продуктов. Ее ключевая особенность – это совмещение всех видов кэшбэка в одной программе лояльности. Пользователи получают баллы за покупки, после чего меняют их на вознаграждение из любой категории, в том числе – на реальные деньги.

ВСЁСРАЗУ от Райффайзен Банка – один из самых известных карточных продуктов. Ее ключевая особенность – это совмещение всех видов кэшбэка в одной программе лояльности. Пользователи получают баллы за покупки, после чего меняют их на вознаграждение из любой категории, в том числе – на реальные деньги.

Принцип начисления баллов в соответствии с правилами:

- По кредиткам начисляется 1 балл за каждые потраченные 50 рублей, по дебетовым – за 100 рублей. Причем суммы округляются в меньшую сторону: за потраченные 90 рублей (по дебетовой) владелец не получит баллов вообще, а за 199 рублей – 1 бонусную единицу.

- За один календарный месяц можно получить до – 1 000 баллов. Когда максимум достигнут, начисление приостанавливается и возобновится с нового месяца.

- Срок действия полученных единиц – 36 месяцев. Если их не использовать, они сгорят без права на восстановление.

- Если в период 365 дней совершается хотя бы одна расходная операция, то к Новому году Райффайзен Банк дарит 200 единиц, ко дню рождения – 300. Новые клиенты могут получить 300 приветственных баллов, после совершения расходов на общую сумму 5 000 р.

Конвертация бонусов имеет довольно сложную схему. С ней проще разобраться в личном кабинете, где все данные сведены в единую таблицу. Рассмотрим на примере, сколько рублей можно получить за бонусы:

- 500 б.б. = 250 р.;

- 1 тыс. б.б. = 600 р.;

- 4 тыс. б.б. = 4 тыс. р.;

- 20 тыс. б.б. = 50 тыс. р.

Аналогичным образом меняются баллы на благотворительные взносы «Старость в радость».

Обмен на сертификаты Озон.ру более выгоден:

- 600 б.б. = 300 р.;

- 2 тыс. б.б. = 2 тыс. р.;

- 4 тыс. б.б. = 6 тыс. р.

Выгоднее всего копить более крупную сумму бонусных единиц, так можно получить больший рублевый эквивалент. Причем независимо от того, что пользователь желает взять: деньги, сертификаты, мили.

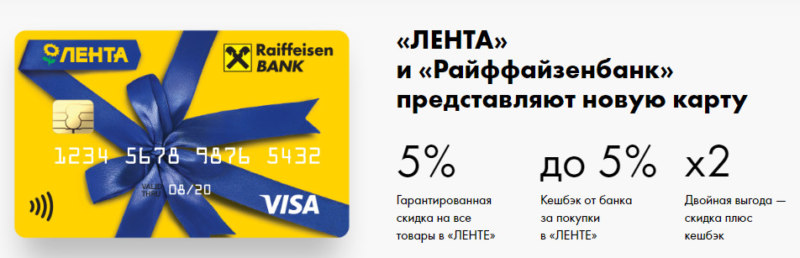

Карта «Лента» от Райффайзен Банка

Райффайзен Банк совместно с торговой сетью магазинов «Лента» разработал специальный продукт – кобрендинговую пластиковую карточку «Лента-Райффайзен Банк» с Cashback. Получить баллы можно за любые покупки при расчетах в магазине «Лента». Также клиентам предоставляются дополнительные скидки и бонусы в рамках специальных акций.

Карта является частью рекламной, стимулирующей программы для частного населения. Ее запрещено использовать в предпринимательских или коммерческих целях.

Срок действия программы – до 31.12.2020, но если за 30 дней до ее окончания не будет опубликовано официального уведомления о завершении, она пролонгируется еще на год. Рекомендуется самостоятельно узнавать, будет ли продление акции.

Особенности карты: скидки и кэшбэк

Всем владельцам «Лента-Райффайзен Банк» предоставляются специальные условия на покупки в сети магазинов «Лента»:

Всем владельцам «Лента-Райффайзен Банк» предоставляются специальные условия на покупки в сети магазинов «Лента»:

- Скидка в 5% на все товары.

- Кэшбэк до 5% от суммы покупки в любом магазине сети.

- До 30% скидки при оплате товаров у партнерских компаний Райффайзен Банка (порядка 5 тыс. организаций).

Есть у продукта и дополнительные преимущества. Для держателей «Лента» проводит акции, снижая цену на ряд товаров. Посмотреть актуальные предложения можно в магазине или на сайте. Также карточка поддерживает систему бесконтактных платежей Apple Pay, Samsung Pay, Android Pay.

Начисление баллов

После получения карты владелец заполняет анкету для регистрации в программе лояльности. Она не подключается по умолчанию, так как карточка может быть использована как обычная расчетная. Регистрация занимает 48 часов.

За каждую покупку на счет начисляются баллы. К списку исключений относится вся табачная продукция, зажигалки, кальяны, курительные принадлежности – за них вознаграждение не предусмотрено. Нельзя получить кэшбэк и за приобретение подарочных карт магазина.

Условия программы лояльности:

- В месяц можно получить до 1,5 единиц.

- Конвертация производится по курсу: 1 б.б. = 1 рубль.

- Процент возврата зависит от суммы единоразовой покупки: при сумме покупки до 2 999 р. – 1%, от 3 тыс. до 4 999 р. – 3%, если потратить от 5 000 р. – 5%.

- Баллы хранятся не дольше 1 года, после чего аннулируются. Если клиент использует бонусы, то в первую очередь списывают те, что были начислены раньше.

Возможна корректировка скидки (процента, который Райффайзен Банк возвращает держателю пластика) при покупке акционных товаров, если законодательно на них установлены минимальные розничные цены.

Как потратить баллы и оплатить покупку

Бонусы используются в качестве скидки на все товары в сети магазинов «Лента». Они не имеют наличного выражения, и, вместо них, нельзя получить реальные деньги. Расплатиться баллами клиент имеет право в любое время по своему желанию.

Бонусы используются в качестве скидки на все товары в сети магазинов «Лента». Они не имеют наличного выражения, и, вместо них, нельзя получить реальные деньги. Расплатиться баллами клиент имеет право в любое время по своему желанию.

Пользоваться привилегиями просто – нужно взять товар, сотруднику на кассе сообщить, что часть стоимости будет оплачиваться бонусами. При себе необходимо иметь карту.

Бонусами можно возместить не более 99% от цены, собственными средствами клиент должен выплатить не менее 1 рубля. Минимального процента не установлено.

Стоимость и условия обслуживания

Одно из преимуществ «Лента-Райффайзен Банк» – отсутствие платы за годовое обслуживание. В том числе бесплатно предоставляется доступ в интернет-банк, через который можно проверить, сколько баллов начислено. Но чтобы получить карту, нужно оплатить единоразовый взнос в 300 рублей.

Одно из преимуществ «Лента-Райффайзен Банк» – отсутствие платы за годовое обслуживание. В том числе бесплатно предоставляется доступ в интернет-банк, через который можно проверить, сколько баллов начислено. Но чтобы получить карту, нужно оплатить единоразовый взнос в 300 рублей.

Счет пополняется любым стандартным способом – через банкоматы, банковским переводом, в отделении банка. Без комиссии внести средства можно через Райффайзен Банк и технические устройства партнерских компаний:

- УРАЛСИБ;

- Росбанк;

- Газпромбанк;

- БИНБАНК;

- Московский Кредитный банк (МКБ);

- Россельхозбанк;

- Энерготрансбанк.

Полный список всех адресов находится на сайте Райффайзен Банка – www.raiffeisen.ru.

Собственные средства можно получить в банкомате, кассе банка, как при использовании дебетовой карточки. Ограничение наложено только на выдачу бонусов – они тратятся на покупки в «Ленте».

Как оформить карту Raiffeisen Лента

Получить карточку может любое дееспособное лицо по достижении 14 лет. При этом несовершеннолетние граждане обязаны предоставить разрешение на открытие счета от родителей или опекунов. Все участники заполняют анкету и передают ее представителю.

Получить карточку может любое дееспособное лицо по достижении 14 лет. При этом несовершеннолетние граждане обязаны предоставить разрешение на открытие счета от родителей или опекунов. Все участники заполняют анкету и передают ее представителю.

Банковский функционал активируется отдельно, в течение полугода с момента получения пластика. При этом Райффайзен Банк откроет лицевой счет, и карточка будет совмещать в себе дебетовую и бонусную одновременно. То есть за счет собственных средств ею можно будет расплачиваться не только в сети «Лента», а в любой торговой точке.

Для тех лиц, кто ранее или в настоящее время уже владеет картой Лента, процедура регистрации не отменяется. Нужно заполнить анкету и подключиться к текущей акционной программе, после этого начинают копиться баллы. При утрате карты она восстанавливается, а все предыдущие блокируются.

Разбор Банки.ру. Кешбэк на всё от Райффайзенбанка: просто, но выгодно ли?

Дебетовая карта с неограниченным кешбэком 1,5% на всё от Райффайзенбанка — уникальный продукт на рынке банковских карт. Бонусы по ней начисляются практически за все покупки без привязки к категориям и обороту по карте. Разберемся, является ли фиксированный кешбэк серьезным преимуществом перед плавающим размером кешбэка по картам других банков.

Кешбэк на любые покупки без звездочек и скрытых условий — так Райффайзенбанк позиционирует свою новую карту. Как сообщается на сайте банка, результаты проведенного опроса показали, что почти треть россиян не пользуются картами с кешбэком из-за непрозрачных условий или отсутствия информации по начислению бонусов. В то время, когда многие банки предлагают клиентам программы лояльности с разными категориями, уровнями и статусами, Райффайзенбанк решил пойти от обратного и выпустил карту с максимально простыми и прозрачными правилами начисления бонусов.

Банк возвращает держателю карты 1,5% от расходов по всем категориям, за исключением тех, по которым кешбэк традиционно не начисляется: снятие наличных, денежные переводы, операции по оплате услуг ЖКХ, связи, страхование, инвестиции, погашение кредитов и т. п. Категорий с начислением повышенного кешбэка в бонусной программе не предусмотрено, зато нет и лимита на размер максимально доступного к выплате вознаграждения.

Как получить

«Кэшбэк карта» Райффайзенбанка выпускается бесплатно, комиссия за обслуживание также отсутствует.

Оформить карту можно одним из следующих способов:

- заполнив анкету на сайте банка;

- обратившись в отделение банка;

- через мобильное приложение «Райффайзен-Онлайн»;

- через контактный центр банка.

Банк предлагает на выбор два способа получения карты: в отделении или курьерской доставкой, которая будет бесплатной для новых клиентов.

Выбирая второй способ получения, следует учесть серьезный нюанс, о котором на сайте банка не упоминается: карты для курьерской доставки выпускаются неименными. В «Народном рейтинге» Банки.ру держатели «Кэшбэк карт» Райффайзенбанка отмечают неудобную процедуру их активации: карты доставляются клиентам нерабочими и активируются банком в среднем в течение 1—2 дней с момента выдачи.

Чтобы заменить неименную карточку на карту с полноценным функционалом, придется оформить заявление на перевыпуск и забрать новую карту уже в отделении банка либо получить с курьером. В качестве положительного момента этой непростой процедуры можно отметить только тот факт, что кешбэк, начисленный за покупки по неименной карте, автоматически перейдет на перевыпущенную карту.

Если не считать сложностей с оформлением, в остальном это стандартная дебетовая карта на базе платежной системы Masterсard.

Комиссии и лимиты

Как говорилось выше, выпуск, обслуживание и перевыпуск карты бесплатны в течение всего срока действия, а вот за совершение некоторых других операций предусмотрена комиссия. Разберем подробно, какие комиссии и лимиты действуют по «Кэшбэк карте» Райффайзенбанка.

Снять наличные

Бесплатно снимать наличные с карты можно в терминалах и банкоматах Райффайзенбанка и банков-партнеров, а также в кассах некоторых магазинов.

Так, без комиссии снять наличные и даже пополнить карточный счет на момент выхода этого материала можно в банкоматах банка «Открытие», Газпромбанка, Росбанка, Московского Кредитного Банка и УБРиР. Через банкоматы «Уралсиба», ЮниКредит Банка, Россельхозбанка и Энерготрансбанка доступна только опция бесплатного обналичивания.

По карте установлены лимиты на снятие наличных: не более 200 тыс. рублей в день и не более 1 млн рублей в месяц.

Держателям карт платежной системы Mastercard доступен сервис «Наличные с покупкой». Расплачиваясь картой в сети супермаркетов Billa, можно снять на кассе до 5 000 рублей.

Банк стимулирует клиентов пользоваться банкоматами: условия по снятию наличных довольно выгодные по сравнению с близкими по характеристикам картами.

Комиссия / лимиты по операциям снятия наличных по «Кэшбэк карте» и конкурирующим продуктам:

|

Способ выдачи / Карта |

«Кэшбэк карта», Райффайзенбанк |

«Тинькофф Блэк», Тинькофф Банк |

Opencard, «Открытие» |

|

Свои банкоматы |

Бесплатно / 200 тыс. руб. в день* |

Бесплатно / 500 тыс. руб. в месяц; при превышении бесплатного лимита — 2%, мин. 90 руб. |

Бесплатно / 300 тыс. руб. в день, 1,2 млн руб. в месяц |

|

Партнерские банкоматы |

Бесплатно / 200 тыс. руб. в день |

Бесплатно / 100 тыс. руб. в месяц; при сумме операции до 3 000 руб. и при превышении бесплатного лимита — 2%, мин. 90 руб. |

Бесплатно / 300 тыс. руб. в день, 1,2 млн руб. в месяц 1%, мин. 299 руб. / 300 тыс. руб. в день, 1,2 млн руб. в месяц |

|

Другие банкоматы |

1%, мин. 100 руб. / 200 тыс. руб. в день |

||

|

Свои ПВН |

0,7%, мин. 300 руб. / 200 тыс. руб. в день |

– |

До 199 999,99 руб. — 500 руб.; от 200 тыс. руб. — 10% |

|

Другие ПВН |

1%, мин. 100 руб. / 200 тыс. руб. в день |

– |

– |

* Здесь и далее указан максимальный лимит выдачи наличных в день.

За другие способы выдачи наличных предусмотрена комиссия:

- в кассах отделений и филиалов Райффайзенбанка — 0,7%, минимум 300 рублей;

- в отделениях и банкоматах других банков — 1%, минимум 100 рублей.

Пополнить карту

Если использовать для пополнения карточного счета онлайн-сервисы Райффайзенбанка, перевод с карты любого банка будет бесплатным. Без комиссии можно положить на карту деньги и через кассы Райффайзенбанка, при условии, что сумма зачисления будет больше 30 тыс. рублей. За пополнение счета на меньшую сумму банк удержит 1% от операции, минимум 100 рублей.

Комиссия по операциям пополнения «Кэшбэк карты» и конкурирующих продуктов:

|

Способ пополнения / Карта |

«Кэшбэк карта», Райффайзенбанк |

«Тинькофф Блэк», Тинькофф Банк |

Opencard, «Открытие» |

|

ПВН банка |

До 30 тыс. руб. — 1%, мин. 100 руб.; свыше 30 тыс. руб. — бесплатно |

– |

Бесплатно с использованием карты; без карты: до 199 999,99 руб. — 500 руб.; от 200 тыс. руб. — бесплатно |

|

Онлайн-сервисы |

Бесплатно |

Бесплатно |

Бесплатно |

|

Свои банкоматы |

Бесплатно |

Бесплатно |

Бесплатно |

|

Банкоматы партнеров |

Бесплатно |

Бесплатно |

Бесплатно |

|

Наличными у партнеров |

– |

До 150 000 руб. за расчетный период — бесплатно; на часть суммы сверх 150 000 руб. с учетом пополнений вклада — 2% |

– |

Перевести с карты

Бесплатно переводить деньги с помощью онлайн-сервисов банка можно между картами Райффайзенбанка, но за переводы на карты сторонних банков взимается процент:

- по номеру телефона в другие банки через «Райффайзен-Онлайн» — до 100 тыс. рублей в месяц бесплатно, далее 0,5%;

- на карты других банков — 1,5%, минимум 50 рублей.

Комиссии за перевод по «Кэшбэк карте» и конкурирующим продуктам:

|

Способ перевода / Карта |

«Кэшбэк карта», Райффайзенбанк |

«Тинькофф Блэк», Тинькофф Банк |

Opencard, «Открытие» |

|

Через онлайн-сервисы по номеру телефона |

До 100 тыс. руб. – бесплатно, свыше — 0,5% |

Бесплатно |

До 100 тыс. руб. – бесплатно, свыше — 0,5%, макс. 750 руб. |

|

Через онлайн-сервисы по реквизитам и на карты других банков |

1,5%, мин. 50 руб. |

По номеру карты до 20 тыс. руб. — бесплатно, свыше 1,5%, мин. 30 руб. По номеру счета в рублях — бесплатно |

По номеру карты — 1,5%, мин. 50 руб. По реквизитам — бесплатно |

Лимиты по карте

Лимиты на расходные операции по карте довольно большие, но все же имеются:

- в день на все виды операций — 6 млн рублей;

- в день на снятие наличных и переводы — 200 тыс. рублей;

- в месяц на снятие наличных и переводы — 1 млн рублей.

Как мы видим, тарифы по карте вполне среднерыночные. В числе преимуществ использования «Кэшбэк карты» Райффайзенбанка — бесплатные выпуск и обслуживание и широкая партнерская сеть банкоматов, в числе минусов — комиссии за пополнение счета и за снятие наличных в кассах банка.

А теперь переходим к главному блюду.

Как начисляется кешбэк

Условия начисления вознаграждения по карте предельно просты, и в этом ее «фишка»: за все покупки, не относящиеся к квазикеш-операциям (снятие наличных, переводы на другие карты, электронные кошельки, оплата услуг и т. п.), банк возвращает 1,5%. Выплачивается вознаграждение и за покупки, совершенные за границей, — сумма операции пересчитывается в российские рубли по курсу банка, действующему на дату списания средств с карточного счета.

Отслеживать размер начисленного кешбэка удобно через приложение «Райффайзен-Онлайн» в разделе «История операций»: сумма начисленных за каждую покупку баллов отображается под суммой каждой операции. При этом фактическая выплата вознаграждения производится не в дату совершения покупки, а в период с 5-го по 10-е число следующего месяца.

В некоторых случаях начисление кешбэка может быть приостановлено. Так, вознаграждение не выплачивается, если у клиента есть просроченная задолженность перед банком или имеются законодательные ограничения на распоряжение средствами (арест счетов, обращение взыскания на денежные средства и т. д.).

Фиксированный кешбэк: плюсы и минусы

Безлимитный кэшбэк на все покупки для российских банков, действительно, редкость. Например, ЮниКредит Банк заявляет о нелимитированном и настраиваемом под конкретного клиента вознаграждении по дебетовой карте «Cash&Back». Да, максимальная сумма выплат не ограничена, однако, какую бы опцию не выбрал для себя пользователь, кэшбэк не начисляется при сумме покупок по карте до 10 тыс. рублей в месяц и падает до 1% при серьезных тратах или преобладающих расходах в одной из категорий.

Из стандартных карт с ограниченны кешбэком можно назвать «Кошелек» от АТБ, по которой начисляется 7% от расходов в избранной категории и 1% от прочих трат, но сумма максимального вознаграждения ограничена 25 000 баллов в месяц.

Небольшое фиксированное вознаграждение за все покупки предлагают и другие эмитенты, при этом большинство банков строго ограничивают предельную сумму ежемесячной выплаты или привязывают ее к общему обороту средств по счету.

По карте «Твой кэшбэк» Промсвязьбанка минимальное вознаграждение за все траты, не относящиеся к категориям повышенного кэшбэка, составляет 1%, однако ежемесячный размер начислений не может превышать 3 тыс. баллов в месяц.

Кэшбэк от 3% до 11% в зависимости от уровня карты начисляет БКС Банк. В самой легкой бесплатной версии «Лайт» вознаграждение 3% можно получить по одной из категорий на выбор: «Спорт и красота», «Рестораны и развлечения», «Фастфуд», «Такси и каршеринг», «Авто». Для начисления кэшбэка надо тратить по карте не менее 5000 рублей в месяц, причем расходы по избранной категории не должны превышать половину от суммы всех покупок. Максимальный кэшбэк в месяц — 5000 рублей. В картах статусом выше ставка кэшбэка и размер максимальной выплаты больше, но вместе с ними растут и требования к ежемесячному обороту, плюс добавляется плата за обслуживание карты. В самой премиальной версии «Ультра», стоимостью 12 тыс. руб. в месяц, максимальный кэшбэк 11% также выплачивается по одной из категорий на выбор (выбора предоставляется больше), расходы по которой не должны превышать 50% от оборота по карте, но размер вознаграждения не лимитирован.

Карты с кэшбэком на все покупки есть и у банка «Солидарность». По карте UnionPay Gold начисляется кэшбэк 5%, однако в месяц можно получить не более 5 000 рублей и необходимо совершить не менее 15 покупок.

Продукты с похожими бонусными программами есть и у других банков, но их всех объединяет одно ограничение — лимит на размер ежемесячного вознаграждения.

«Кэшбэк карта» Райффайзенбанка таких лимитов не имеет, и теоретически держатель карты может рассчитывать на ежемесячный кэшбэк в неограниченном размере. Насколько же оправданно это ожидание на практике? Посчитаем.

Поскольку фиксированная ставка кэшбэка по карте Райффайзенбанка составляет 1,5%, чтобы получить хотя бы 1 500 рублей вознаграждения, надо совершить покупок на 100 тыс. рублей в месяц, а чтобы вернуть, например, 5 000 рублей (максимально возможный кэшбэк в большинстве банков), придется в месяц потратить не менее 333 тыс. рублей.

Кому подойдет

«Кэшбэк карта» Райффайзенбанка интересна двумя особенностями: отсутствием ограничений на размер вознаграждения и прозрачными условиями начисления кешбэка.

Эта карта станет хорошим выбором, если вы:

- ежемесячно совершаете по карте покупки на сотни тысяч рублей;

- не готовы усложнять жизнь изучением условий бонусной программы и вас устраивает гарантированное получение небольшого вознаграждения за любые траты.

Юлия КРИВОШЕЕВА для Banki.ru

Как работает новая Кэшбэк карта Райффайзенбанка, как начисляется кэшбэк на все покупки и как заработать за счет бесплатной дебетовой карты в повседневной жизни – в данной статье.

Сегодня я уделю внимание основным важным моментам и условиям по карте Райффайзенбанка и как с её помощью зарабатывать и возвращать часть своих денег.

Во-первых важно проговорить, что дебетовая Кэшбэк карта полностью бесплатная, без платы за годовое обслуживание и без каких либо условий. Плюс для новых клиентов будет бесплатная доставка и бонус 500 рублей при оформлении по ссылке.

И бонус придёт после совершения покупок на сумму от 500 рублей – по факту получите 100% кэшбэк за начало пользования картой.

Далее будет начисляться 1,5% кэшбэк на все покупки и именно деньгами обратно на карту – без условий по минимальной сумме покупок, без ограничений максимальной суммы кэшбэка и без округления – и данные критерии это преимущества именно Кэшбэк карты от Райффайзенбанка.

И про каждый критерий важно проговорить о отдельности.

- Многие банки устанавливают условие по минимальной сумме покупок в месяц, то есть – например, надо потратить 10 000р в месяц и только тогда на все покупки будет кэшбэк – а если покупок будет меньше – тогда кэшбэка вообще не будет.

- Или надо накопить минимум 100р кэшбэка и тогда он зачислится на карту и так далее. И естественно обидно потерять кэшбэк если за месяц было меньше покупок или просто не уследили.

С картой Райффазенбанка такого нет – хоть 1000р потратить, хоть 100р, да даже хоть 10р потратите – всегда вернётся 1,5% кэшбэк. Без условий оборота.

- Так же уверен, многие знают, что практически у всех банков есть ограничения по максимальной сумме кэшбэка – и обычно начисляется не более 3000р, реже не более 5000р в месяц, а всё что больше лимита – сгорает, то есть теряются деньги или надо подключать платные подписки и расширения для карт.

С Кэшбэк картой Райффайзенбанка – такого ограничения нет, можно получать кэшбэк хоть 10 000р, хоть 30 000р получить за месяц.

- В итоге – карта подойдет и для тех кто мало тратит или редко пользуется картами или для тех у кого наоборот много трат и не хочется терять свои деньги.

- И так же карта подойдет если совмещать несколько карт – то есть по какой то карте может быть категория повышенного кэшбэка, а на остальные категории и повседневные покупки – пользоваться картой Райффайзен банка.

Но стоит уточнить, что не надо именно злоупотреблять программой лояльности с целью получения бизнес выгоды, то есть закупать товары большими партиями 100 наушников или 100 сумок – ведь понятно, что это не обычные покупки, а скорее всего на перепродажу и банк легко это замечает по истории покупок или нетипичных действий и будет вправе отказать в кэшбэке в таком случае. Конечно такое бывает редко, но это стандартное условие подобных программ – и если внимательно изучить подобные программы – у всех банков это прописано.

А в обычной жизни этого не стоит пугаться и всё начисляется. Лично у меня всё работатет.

И третье важное преимущество Кэшбэк карты в том, что нет округления кэшбэка!

- То есть ровно от суммы покупки всегда – 1,5%, прям с копейками всё возвращается.

И это действительно важно, так как все банки округляют сумму покупки в меньшую сторону для начисления кэшбэка. И чаще всего округление делается в меньшую сторону до числа которое делится на 100, а если покупки менее 100р так и вообще округляется до 0 и кэшбэк не платится. То есть, в таких случаях при округлениях если покупка на 190р – кэшбэк будет только со 100р, а если покупка на 90р – кэшбэка вообще не будет.

И получается, что если много мелких покупок – а в повседневной жизни именно их и много – купили кофе 90р, заплатили за проезд 2 раза по 30р, пообедали 350р, зашли в магазин 570р и так далее – и получается что если округлить все покупки в меньшую сторону до 100р – тогда вернется лишь с 300р и с 500р – итого 12р. И в итоге у карты с округлением если и был заявлен кэшбэк 1,5% – то по факту он будет получаться меньше, а может быть и меньше 1% – здесь всё зависит от количества мелких покупок.

А с Кэшбэк картой Райффайзенбанка – учтутся все покупки без округлений и вернутся все 16,05р – то есть даже копейки вернутся.

Конечно суммы небольшие, так как расчёты я беру самые минимальные и такие какие будут точно у всех, и расчет это только один день – а если умножить на 365 дней, то есть на год – разница будет почти в 1500 рублей. И гораздо больше – если и покупок будет больше.

- И стоит уточнить, что кэшбэк не начисляется с оплаты мобильной связи, жкх и Налогов – кэшбэк по данным категориям можно получать по другой похожей бесплатной карте, при оформлении по ссылке.

Кэшбэк отображается в приложении Райффайзенбанка под каждой операцией и так же видна сумма кэшбэка которую вы получите за месяц. И на карту всё зачисляется с 5 по 10 число следующего месяца.

- В итоге Кэшбэк карту Райффайзенбанка можно рассматривать как основную – если нужна одна универсальная карта и нет желания вникать в тонкости других карт.

- Или как дополнительную – на повседневные покупки по которым нет категорий повышенного кэшбэка, чтоб быть уверенным что кэшбэк вернётся всегда независимо от потраченных сумм.

Пополнять карту можно бесплатно с любой карты в приложении Райффайзенбанка, а снимать наличные без комиссии можно не только в банкоматах Райффайзенбанка, но и в банкоматах партнерах (на картинке)

Плюс Райффайзен банк подключен к системе быстрых платежей и следовательно через СБП можно переводить деньги с Кэшбэк карты на карты сторонних банков по номеру телефона без комиссии до 100 000р в месяц. А внутри банка, то есть клиентам Райффайзен банка переводы с карты на карту – бесплатные.

Так же хочу напомнить, что до 31 декабря 2021 года можно получить не только бесплатную дебетовую карту с Бонусом 500 рублей, но и совершенно бесплатную кредитку Райффайзенбанка с функцией Снятия наличных денег и Переводов с карты на карту без комиссии и без процентов – при оформлении по ссылке.

- Подробнее как правильно пользоваться Кредитной картой 110 дней без процентов – можно прочитать в статье

А как увеличить доходность Кэшбэк карты Райффайзенбанка с помощью Накопительного счета и как можно зарабатывать за счет денег банка – смотрите в видео ниже:

А чтобы получать Больше выгодных предложений:

- подписывайтесь на Ютуб канал Рефер и заглядывайте в Телеграм

- плюс подписывайтесь здесь на канал Рефер в Дзене