Коэффициент автономии — один из аналитических коэффициентов, применяемых в рамках финансового анализа для получения сведений о финансовой устойчивости предприятия. Расскажем о нём в нашей статье.

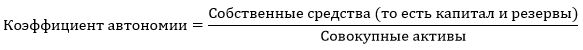

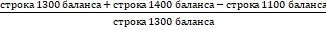

Коэффициент автономии рассчитывается как отношение балансовых показателей

Для коэффициента автономии формула выводится путем деления значения собственного капитала на сумму активов предприятия:

КФА = СК / А,

где:

КФА — коэффициент автономии;

СК — собственный капитал;

А — активы.

Собственный капитал — это часть капитала, которая остается у организации после вычета всех обязательств. По балансу это сумма строк 1310–1370.

Более подробно с понятием собственного капитала и методикой его вычисления можно ознакомиться в материале «Собственный капитал в балансе — это…».

Активы — совокупность имущества организации. В балансе это строка 1600.

В итоге формула коэффициента автономии по балансу будет иметь вид:

КФА = (1310 + 1340 + 1350 + 1360 + 1370) / 1600

Что показывает коэффициент финансовой автономии?

Коэффициент автономии показывает, какая часть активов образуется за счет собственного капитала, например, уставного капитала, нераспределенной прибыли.

Высокое значение КФА говорит о стабильной работе предприятия.

Возьмем случай, когда коэффициент автономии равен 0,4. Это значение можно объяснить так: 40% имущества организации сформировано из собственных средств.

КФА необходимо рассматривать в динамике. Можно говорить об усилении финансовой автономии, если коэффициент имеет положительный тренд. Уменьшение значения с течением времени отражает снижение финансовой устойчивости и появление финансовых рисков.

Изучая этот показатель, нужно также проводить сравнительный анализ — рассматривать средние значения коэффициента по отрасли.

Коэффициент финансовой независимости (автономии) и альтернативные коэффициенты

В Европе и США для оценки влияния заемного капитала пользуются коэффициентом финансовой зависимости. Он противоположен по смыслу и обратнопропорционален коэффициенту автономии. Показатель вычисляется как отношение активов предприятия к собственному капиталу и отражает количество активов предприятия, приходящееся на каждый рубль собственного капитала.

Взаимосвязь заемных и собственных средств и влияние этой пропорции на организацию также характеризует коэффициент финансового левериджа.

О нём можно прочитать в статье «Коэффициент финансового левериджа — формула для расчета».

Коэффициент автономии — нормативное значение

В экономической литературе можно встретить разные нормативы для коэффициента автономии — от 0,3 до 0,7. Широкий разброс объясняется тем, что автономия предприятия во многом определяется его отраслью. На производствах, использующих большие мощности, КФА, скорее всего, невелик, поскольку для приобретения высокотехнологичного производственного оборудования требуются банковские кредиты.

Финансовый аналитик в процессе работы выводит индивидуально приемлемый коэффициент автономии для конкретного предприятия. Задача менеджмента — не допускать снижения коэффициента автономии ниже установленного критического уровня.

Как и любой аналитический элемент, коэффициент автономии имеет двойственную природу. С одной стороны, его рост свидетельствует об увеличении собственного капитала и укреплении финансовой независимости. С другой — увеличение объема собственного капитала снижает его рентабельность. Также бывают моменты, когда предприятию необходимы заемные средства, например, при расширении и модернизации производства.

Анализ КФА может проводиться и для стратегической оценки контрагентов-покупателей. Данные могут использоваться при предоставлении отсрочки платежа и определении кредитного лимита при заключении договоров поставки.

Итоги

Коэффициент автономии выявляет зависимость организации от кредитных средств. Рост показателя в динамике говорит об укреплении финансовой независимости. Значение коэффициента во многом зависит от отрасли, поэтому для получения объективной информации нужно проводить сравнительный анализ коэффициентов аналогичных предприятий.

Автор: Языков Алексей, руководитель проектов по аудиту и налоговому консалтингу КСК ГРУПП

Есть несколько важных показателей финансовой устойчивости, которые используются при анализе. В статье разберем, как их считать, какие исходные данные необходимы, а также приведем пример анализа финансовой устойчивости.

Финансовая устойчивость — что это

Финансовая устойчивость предприятия является стержнем его общей устойчивости. Она характеризуется оптимальной структурой источников финансирования активов и эффективным использованием этих ресурсов, усиливающим финансовую независимость предприятия. Финансовая устойчивость во многом зависит от эффективного производства и реализации продукции (товаров), выраженного в стабильном получении прибыли. По сути, это стабильность финансового положения предприятия, обеспечиваемая достаточной долей собственного капитала в составе источников финансирования.

Как провести анализ финансовой устойчивости предприятия и какие данные для этого нужны? Выбор источников информации и рассчитываемых показателей зависит от целей анализа.

Источники информации

Самым доступным источником информации для анализа является бухгалтерская (финансовая) отчетность предприятия, а именно: бухгалтерский баланс и отчет о финансовых результатах. Однако в реалии российского бизнеса данный источник информации может оказаться недостаточно надежным (недостоверным), подтверждением чему могут служить, например, многочисленные отзывы лицензий у банков, в том числе ранее получивших аудиторское заключение о достоверности бухгалтерской отчетности.

Практика КСК ГРУПП показывает, что наиболее достоверный и углубленный анализ проводится на основании данных управленческого учета, отражающим реальную картину деятельности предприятия. Так, банки для принятия решения о финансировании предприятия (предоставлении кредита) запрашивают и анализируют данные именно управленческого учета, не ограничиваясь лишь данными бухгалтерской отчетности.

Анализ бухгалтерской отчетности

Для получения общего представления о финансовой устойчивости компании достаточно проанализировать данные ее бухгалтерской отчетности. Как показывает практика, так поступают в более чем 90 % случаев анализа финансовой устойчивости потенциальных контрагентов.

Например, вы решили запустить выпуск нового вида продукции и ищете поставщика упаковки на ближайшие 5 лет. Анализ финансовой устойчивости потенциального партнера позволит установить, способен ли он будет исполнять свои обязательства, и не станет ли он банкротом через полгода. Работа с ненадежным поставщиком может закончиться срывом поставок, невозвратом авансов, снижением качества упаковки за счет сокращения поставщиком себестоимости. Проанализировав структуру активов и источников их финансирования, а также изменение показателей в динамике, можно определить стратегию (модель) поведения (решений) руководства поставщика. Например, резкое и значительное увеличение стоимости внеоборотных активов с «зеркальным» увеличением краткосрочных кредитов свидетельствует о неправильном выборе предприятием источников финансирования процесса технического перевооружения. При сроке окупаемости такого проекта в течение 7 лет предприятие не сможет выполнить свои долговые обязательства в ближайшие 12 месяцев.

Как использовать данные управленческой отчетности

Данные управленческого учета, ввиду своей недоступности для третьих лиц, используются для внутренних целей предприятия. Финансовая служба предприятия, проводя такой анализ систематически, может при необходимости оперативно принять решения о корректировке действий руководства или собственников с целью недопущения банкротства.

Например, анализируя данные управленческой отчетности, финансовый директор обнаружил сокращение за последние полгода темпов продаж с одновременным увеличением темпов роста дебиторской задолженности. Наращивание дебиторки за счет увеличения сроков ее погашения и снижение темпов продаж при отсутствии адекватного решения ситуации в течение следующего года приведет к невозможности своевременного погашения долговых обязательств и кредиторской задолженности.

Своевременное решение по усилению мер взыскания дебиторской задолженности и увеличению продаж позволит минимизировать или полностью устранить риск неплатежеспособности предприятия (см. подробнее об эффективном управлении дебиторской задолженностью).

Абсолютные показатели финансовой устойчивости

Финансовая устойчивость определяется на основе соотношения разных видов источников финансирования и его соответствия составу активов. Различают абсолютные и относительные показатели финансовой устойчивости предприятия. Абсолютные характеризуют степень обеспеченности активов источниками их формирования и позволяют определить вид финансовой устойчивости предприятия (абсолютная, нормальная, неустойчивое финансовое состояние, кризисное финансовое состояние).

Анализ проводится путем расчета следующих показателей.

- Коэффициент обеспеченности запасов собственными оборотными средствами:

Козс = Капитал и резервы – Внеоборотные активы – Запасы - Коэффициент обеспеченности запасов собственными и привлеченными источниками:

Козсп = Капитал и резервы + Долгосрочные пассивы – Внеоборотные активы – Запасы - Коэффициент обеспеченности запасов общей величиной основных источников:

Козобщ = Собственные и долгосрочные заемные источники + Краткосрочные кредиты и займы – Внеоборотные активы

О чем должны сказать значения коэффициентов

Ситуация, когда все три показателя больше нуля, отражает абсолютную финансовую устойчивость предприятия, т.е. все запасы покрываются собственными оборотными средствами и не требуется внешнее заимствование. Если коэффициент обеспеченности запасов собственными оборотными средствами меньше нуля, а остальные два больше нуля, то в данном случае имеет место нормальная финансовая устойчивость, при которой предприятие оптимально использует собственные и привлеченные ресурсы, а текущие активы превышают кредиторскую задолженность.

В случае если первые два показателя меньше нуля, а третий больше нуля, можно говорить о неустойчивом финансовом состоянии предприятия, характеризующимся нарушением платежеспособности. В данном случае предприятие вынужденно искать дополнительные источники покрытия запасов и затрат (внешнее заимствование либо ускорение оборачиваемости собственных активов, например, таких как дебиторская задолженность).

Отрицательные значения всех показателей отражают кризисное финансовое состояние предприятия, требующего срочного финансового оздоровления.

Относительные показатели

Относительные показатели дают возможность определить влияние различных факторов на изменение финансового состояния предприятия, оценить его динамику.

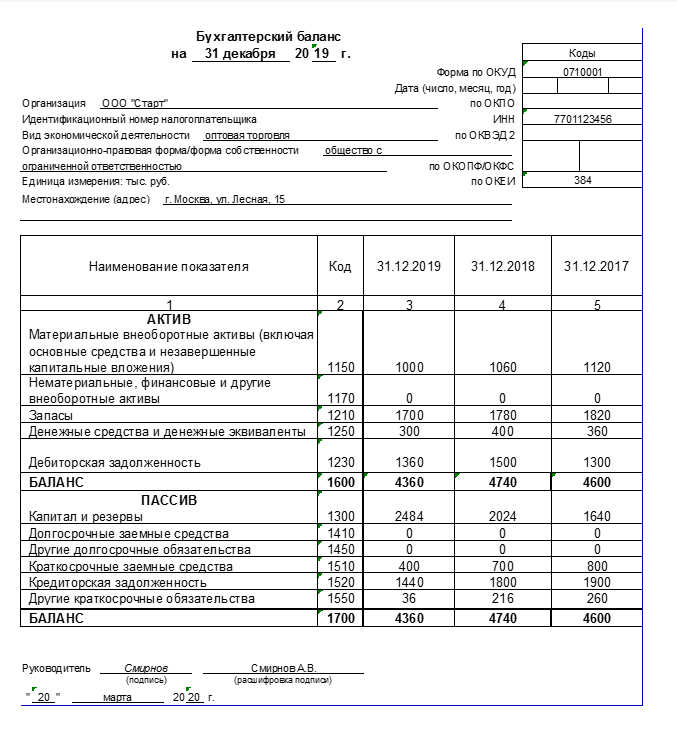

Проведем анализ финансовой устойчивости предприятия на основе общедоступного источника информации. Для примера возьмем следующие данные бухгалтерской отчетности (табл. 1 и табл. 2).

Таблица 1. Бухгалтерский баланс (укрупненно)

| Актив | Пассив | ||||||

| Строка | на 31.12.2016 | на 31.12.2015 | на 31.12.2014 | Строка | на 31.12.2016 | на 31.12.2015 | на 31.12.2014 |

| Внеоборотные активы | 17 400 | 3 000 | 3 200 | Собственный капитал | 12 500 | 12 500 | 12 500 |

| Долгосрочные кредиты и займы | 14 000 | – | – | ||||

| Оборотные активы | 28 750 | 16 340 | 14 000 | Краткосрочные обязательства, всего; в т.ч. кредиты и займы | 19 720 16 500 |

6 840 4 700 |

4 200 2 600 |

| Валюта баланса | 46 220 | 19 340 | 17 200 | Валюта баланса | 46 220 | 19 340 | 17 200 |

Таблица 2. Отчет о финансовых результатах (укрупненно)

| Строка | За 2016 год | За 2015 год |

| Выручка от продаж | 126 600 | 98 400 |

| Себестоимость продаж | (116 400) | (85 800) |

| Валовая прибыль | 10 200 | 12 600 |

| Коммерческие расходы | (2 100) | (1 500) |

| Управленческие расходы | (6 800) | (6 300) |

| Прибыль от продаж | 1 300 | 4 800 |

| Прочие доходы | 17 | 25 |

| Прочие расходы | (2 800) | (270) |

| Прибыль отчетного периода | -1 483 | 4 555 |

На основе данных бухгалтерской отчетности рассчитывают следующие показатели финансовой устойчивости предприятия:

-

Коэффициент автономии (КА) показывает, насколько предприятие независимо от кредиторов. Он отражает долю собственного капитала в составе всех источников финансирования. Чем выше значение коэффициента, тем с большей вероятностью предприятие может погасить долги за счет собственных средств. Общепринятое нормальное значение: 0,5 и более (оптимальное 0,6-0,7).

Коэффициент автономии = Собственный капитал / Активы

В нащем примере КА за анализируемый период снижается с 0,73 (12 500/17 200) в 2014г. до 0,27 (12 500/46 220) в 2016 году, что отражает увеличение зависимости предприятия от внешних кредиторов.

-

Коэффициент долгосрочной финансовой независимости (КДФН) показывает, какая часть общей стоимости активов предприятия сформирована за счет наиболее надежных источников финансирования, то есть не зависит от краткосрочных заемных средств.

Коэффициент долгосрочной финансовой независимости = (Собственный капитал + Долгосрочные заемные обязательства) / Активы

По существу, это уточненный коэффициент автономии. Если в составе пассивов предприятия есть долгосрочные обязательства, целесообразно использовать этот коэффициент вместо коэффициента автономии. Одним из рекомендуемых значений этого коэффициента является 0,9, критическим — 0,75. По условиям нашего примера КДФН за анализируемый период снижается с 0,73 (12 500/17 200) в 2014 году до 0,57 (26 500/46 220) в 2016 году, что отражает увеличение зависимости предприятия от краткосрочных заемных средств.

-

Коэффициент финансовой зависимости (КФЗ) демонстрирует зависимость предприятия от внешних источников финансирования.

Коэффициент финансовой зависимости = Обязательства / Активы

Также показывает способность предприятия, ликвидировав свои активы, полностью погасить обязательства. Нормальным считается коэффициент финансовой зависимости не более 0.6–0.7. Оптимальным является коэффициент 0.5.

По условиям нашего примера КФЗ за анализируемый период растет с 0,27 (4 700/17 200) в 2014г. до 0,73 (33 720/46 220) в 2016 году, что отражает увеличение зависимости предприятия от внешних кредиторов. -

4. Коэффициент обеспеченности собственными оборотными средствами (КОСОС) позволяет рассчитать долю собственных оборотных средств в оборотных активах.

Коэффициент обеспеченности собственными оборотными средствами = (Собственный капитал — Внеоборотные активы) / Оборотные активы

КОСОС определяет степень обеспеченности организации собственными оборотными средствами, необходимыми для ее финансовой устойчивости. Нормальное значение: 0,1 и более.

В нашем примере КОСОС за анализируемый период снижается с 0,66 (9 300/14 000) в 2014г. до отрицательного значения −0,17 (-4 970/28 750) в 2016 году, что характеризует резкое снижение собственных оборотных средств. -

Коэффициент капитализации (КК) — показывает соотношение заемных и собственных средств.

Коэффициент капитализации = Обязательства / Собственный капитал = (Долгосрочные обязательства + Краткосрочные обязательства) / Собственный капитал

Чем больше коэффициент превышает 1, тем больше зависимость предприятия от заемных средств.

В примере КК за анализируемый период увеличился с 0,38 (4 700/12 500) в 2014г. до 2,7 (33 720/12 500) в 2016 году, что отражает резкое увеличение зависимости предприятия от заемных источников финансирования. -

Коэффициент финансирования (КФ) показывает, какая часть деятельности финансируется за счет собственных средств, а какая — за счет заемных.

Коэффициент финансирования = Собственный капитал / Заемный капитал

Чем ниже данный показатель, тем предприятие более зависимо от заемного капитала. По условиям нашего примера КФ за анализируемый период снижается с 4,81 (12 500/2 600) в 2014г. до 0,41 (12 500/30 500) в 2016 году, что отражает увеличение зависимости предприятия от заемных источников.

-

Коэффициент долгосрочного привлечения заемных средств (КДПЗС) показывает, какая часть в источниках формирования внеоборотных активов на отчетную дату приходится на собственный капитал, а какая на долгосрочные заемные средства.

Коэффициент привлечения средств = Долгосрочные пассивы / (Долгосрочные пассивы + Собственный капитал)

Высокое значение этого показателя свидетельствует о сильной зависимости от привлеченного капитала, о необходимости выплачивать в перспективе значительные суммы денежных средств в виде процентов за пользование кредитами.

В рассматриваемом примере КДПЗС за анализируемый период вырос с нуля (0/12 500) в 2014г. до 0,53 (14 000/26 500) в 2016 году, что показывает проведение технического перевооружения предприятия за счет заемных средств. -

Коэффициент маневренности собственного капитала (КМСК) — показывает, какая часть чистого оборотного капитала приходится на 1 руб. собственных средств.

Коэффициент маневренности = (Собственный капитал + Долгосрочные заемные обязательства — внеоборотные активы) / собственный капитал

Коэффициент маневренности характеризует какая доля источников собственных средств находится в мобильной форме. Рекомендуемое значение — 0,5 и выше.

По условиям нашего примера КМСК за анализируемый период находится на одном и том же уровне 0,7, что при общем результате анализа вызывает сомнения и требует дополнительного исследования (прибыль 2015 года и убыток 2016 года должны были изменить сумму собственного капитала).

Итоги анализа

Рассчитав указанные показатели, мы получили общее представление о финансовой устойчивости предприятия, которая значительно снизилась за счет привлечения предприятием заемного капитала для финансирования проводимого технического перевооружения. Сопоставляя рассчитанные показатели с данными отчета о финансовых результатах видно, что за счет дополнительных расходов в период технического перевооружения (прежде всего это проценты за привлеченные кредиты), предприятие не имеет по состоянию на 31.12.2016 резервов для увеличения собственных источников финансирования в виде прибыли.

В данном случае автор рекомендует провести дополнительное исследование возможного улучшения финансового состояния предприятия в ближайшие год— два. Например, изучив пояснения к бухгалтерскому балансу можно увидеть, что предприятие на отчетную дату еще не полностью ввело в эксплуатацию смонтированное новое оборудование и не увеличило объем производства продукции.

Однако ввод в эксплуатацию всего нового оборудования в январе 2017 года позволит увеличить выпуск продукции в 4 раза, по сравнению с текущим выпуском, что скажется на значительном росте прибыли от продаж. И по итогам 2017 года позволит не только погашать текущие обязательства, но и увеличит долю собственных источников в закупке сырья для производства.

Итак, анализ финансовой устойчивости можно проводить как на базе бухгалтерской, так и на базе управленческой отчетности в зависимости от текущей доступности данных источников. Проведя предварительный анализ на базе бухгалтерской отчетности, рекомендуем скорректировать результаты с учетом любой другой доступной информации, например, информации, раскрываемой в пояснениях к годовой бухгалтерской отчетности или в годовых отчетах акционерных обществ.

Источник: Финансовый директор.

Любой бизнес представляет собой совокупность процессов. Для успешного ведения бизнеса необходимо грамотно ими управлять, поэтому принятие тех или иных управленческих решений должно соответствовать поставленным перед организацией целям, а также быть подкреплено реальными аргументами и основываться на данных, описывающих текущую ситуацию в компании. Для получения таких данных осуществляется анализ финансового состояния.

Анализ информации заключается в транслировании имеющихся вводных данных в аналитические выводы. Анализ финансового положения может производиться в перспективе, очерченной целями или характером принимаемых на основании его результатов решений – краткосрочной или долгосрочной

Если речь идет о краткосрочной перспективе, то основное внимание уделяется оценке уровня платежеспособности компании. Если же аналитические данные лягут в основу долгосрочных целей, то приоритетной является оценка финансовой устойчивости. То есть анализ финансовой устойчивости компании – весомая и неотъемлемая компонента общего финансового анализа.

Финансовая устойчивость – характеристика, позволяющая оценить степень стабильности положения организации, которая заключается в наличии финансовых резервов, позволяющих осуществлять и поддерживать ей свою деятельность – производить и продавать товары, работы и услуги, выплачивать полученные кредиты, а также, что немаловажно, сохранять профицит бюджета, то есть поддерживать ситуацию, когда доходы превышают расходы. Это один из фундаментальных показателей, по которым можно судить о стабильности предприятия.

Цель проведения анализа – выполнить оценку финансовой независимости компании, достаточности имеющегося капитала, способности обходиться без использования привлеченных средств, а также для установления динамики независимости.

Анализ может проводиться как самой фирмой для обеспечения непрерывного входящего потока денежных средств и дальнейшего грамотного распределения, так и сторонними лицами для выбора варианта максимально выгодного вложения своих средств.

Заказать индивидуальную консультацию эксперта по автоматизации финансового учета

Процедуру анализа финансовой устойчивости можно разбить на несколько подзадач:

- выбор показателей;

- выявление резервов, способствующих повышению эффективности;

- выработка мер по укреплению финансовой устойчивости.

Источник данных

Анализ проводится с использованием данных финансовой отчетности компании, в частности – бухгалтерского баланса. Источником информации также может являться управленческая отчетность. В ходе анализа используются абсолютные и относительные показатели, а вычисленные значения коэффициентов сравниваются с базовыми (усредненными или нормативными) величинами.

Проанализировав бухгалтерскую отчетность фирмы, можно получить понимание общей картины ее финансовой устойчивости. При его проведении обращают внимание на то, какие у фирмы источники финансирования, как выглядит структура активов, а также как они изменяются с течением времени.

Информация, содержащаяся в балансе, может использоваться для анализа и внутренними, и внешними пользователями. Среди внешних пользователей выделяют кредиторов, инвесторов, клиентов, налоговые органы и других заинтересованных лиц. В категорию внутренних пользователей входит руководство организации, собственники, совет директоров, руководители подразделений.

Основополагающие критерии определения стабильности финансового положения фирмы – устойчивый рост прибыли и капитала, сохранение и повышение ее платежеспособности. Чем устойчивее финансовое положение, тем больше гарантий, что бизнес останется успешным.

Этапы анализа финансовой устойчивости

Общепринятая методика анализа финансовой устойчивости состоит из четырех этапов, а именно:

- установка целей, которые преследует анализ, и применяемых подходов;

- проведение оценки качества информации, полученной для использования в анализе;

- выбор методов;

- проведение анализа и обработка результатов.

На первом этапе производится установка целей анализа финансовой устойчивости организации, а также выбор применяемого подхода. При этом возможны следующие подходы:

- сравнение рассчитанных значений показателей организации с нормативными значениями по отрасли;

- сравнение значений показателей за текущий отчетный период с данными прошедших периодов;

- сравнение значений показателей организации со значениями показателей иных фирм.

На втором этапе выполняется оценка качества полученной информации. Информация, используемая для анализа, должна отвечать определенным требованиям: она должна быть полной, достоверной и объективной. Кроме того, полученной информации должно быть достаточно для проведения анализа.

На третьем этапе осуществляется выбор наиболее оптимального для данной организации метода оценки финансовой устойчивости.

На четвертом этапе выполняется непосредственно анализ, обрабатываются полученные результаты, являющиеся основой для принятия решений по управлению бизнесом, его поддержанию и развитию.

Основные показатели

Стабильность положения организации оценивают при помощи абсолютных (основных) и относительных показателей.

Абсолютные показатели дают представление, в каком состоянии находятся финансовые запасы организации, и каким источниками для их покрытия она располагает.

Среди основных показателей выделяют следующие три:

- собственные оборотные средства (СОС);

- собственные и долгосрочные заемные источники (СДИ);

- итоговая сумма источников формирования запасов (ОВИ).

При проведении анализа при помощи данных коэффициентов рассчитывается абсолютное изменение значений показателя за выбранный период, а также темп изменения. На основании значений трех показателей определяется тип финансовой устойчивости организации.

Относительные показатели позволяют оценить степень, в которой различные факторы определяют финансовое положение компании. В частности, появляется возможность понять уровень важности внешних финансовых источников.

Поможем разобраться, как правильно оценить финансовую устойчивость предприятия. Закажите бесплатную консультацию!

При этом важно помнить, что анализ финансовой устойчивости не сводится к простому вычислению значений коэффициентов и последующему соотнесению их с нормативными или базовыми показателями. Итогом проведения анализа должно стать обоснованное заключение по нынешнему состоянию дел компании, которое станет основой для принятия решений по поддержанию или улучшению ситуации. В данном контексте расчет коэффициентов – лишь шаг комплексного процесса, а не итог.

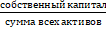

Коэффициент автономии

С помощью коэффициента автономии, показывающего долю собственного капитала в активах компании, можно определить уровень ее зависимости от заемных средств.

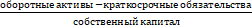

Формула расчета данного показателя выглядит следующим образом:

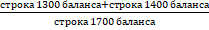

или

или

Значение = 0,5 считается нормативным, то есть приемлемым, при котором компания способна рассчитываться по всем имеющимся обязательствам, используя лишь собственные резервы. Оптимальный показатель лежит в диапазоне от 0,6 до 0,7. Увеличение доли собственных средств – явный признак того, что у компании снижается уровень зависимости от займов, а существенные финансовые риски отсутствуют.

Этот коэффициент представляет большой интерес, как для самой компании, так и для кредиторов. Чем выше доля, которую занимают собственные средства в капитале, тем более высокой является потенциальная привлекательность компании для кредиторов. Причина – большая степень вероятности, что заемщик будет способен рассчитаться со своими долгами, используя имеющиеся резервы.

Коэффициент соотношения собственных и заемных средств

Представляет собой пропорцию, в которой соотносятся привлеченные и собственные средства компании. Иными словами, по нему можно судить, сколько единиц заемного капитала приходится на каждую единицу собственного.

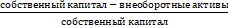

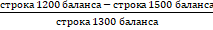

Коэффициент вычисляется по формуле:

или

или

Нормативным коэффициент считается, если его значение составляет 0,5. Если показатель лежит в диапазоне от 0,5 до 0,7, то можно говорить о финансовой независимости компании, и данное соотношение является оптимальным. Если показатель приобретает значение выше 0,7, то организация находится в неустойчивом состоянии, присутствует риск банкротства из-за сильного преобладания заемного капитала над собственным. Нормальной ситуация с высокими значениями показателя может быть только для организаций, в которые денежные средства поступают довольно быстро и регулярно. Величина, значение и колебания данного показателя являются объектом повышенного интереса со стороны кредиторов, инвесторов и банков.

Коэффициент финансовой устойчивости

По значению коэффициента финансовой устойчивости можно сделать вывод, финансирование какой доли активов осуществляется из надежных и стабильных источников, и на основе этого оценить, в какой мере компания зависит от средств заемщиков. Надежными источниками считаются те, которые используются компанией больше года.

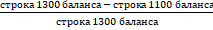

Данный показатель рассчитывается по следующей формуле:

или

или

Для данного показателя нормативное значение находится в промежутке между 0,8 и 0,9. Если значение коэффициента выше нормы, на предприятии наблюдается рост независимости от заемных средств, компания успешно распоряжается собственными средствами и остается платежеспособной. Если значение коэффициента ниже нормативного, финансовая независимость компании снижается, повышается риск банкротства. Значение показателя ниже 0,75 должно стать тревожным сигналом для организации, поскольку она может попасть в зависимость от кредиторов.

Коэффициент маневренности собственного капитала

По коэффициенту маневренности можно определить, насколько организация независима в плане наличия в ее распоряжении собственных оборотных средств. Вычислив коэффициент маневренности, можно выяснить, какая часть своих средств используется компанией для того, чтобы поддерживать свою деятельность.

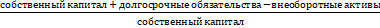

Для вычисления коэффициента маневренности используется формула:

или

или

Формула расчета показателя может также принимать другие виды. Например, если у организации имеются долгосрочные обязательства, то формула будет выглядеть иначе:

или

или

Третья вариация формулы для вывода показателя с учетом альтернативного варианта оценки собственных оборотных средств будет принимать вид:

или

или

Как интерпретировать полученные результаты вычислений? Если показатель не превышает 0,3, то организация считается финансово зависимой, присутствует риск неплатежеспособности. Если показатель находится на отметке 0,5, то маневренность собственного капитала соответствует нормативному значению. Хорошим можно считать показатель от 0,6 – высокое значение говорит о том, что финансовое состояние компании хорошее, она является платежеспособной.

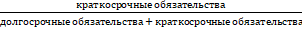

Коэффициент краткосрочной задолженности

Позволяет оценить, какова часть краткосрочных обязательств организации в итоговой сумме обязательств.

Для расчета используется следующая формула:

или

или

Нормативного значения в данном случае нет, а логика интерпретации довольно проста: чем ниже значение коэффициента, тем в более привлекательном финансовом состоянии находится предприятие. Соответственно, при положительной динамике изменения показателя повышается зависимость организации от краткосрочных обязательств, ее финансовая устойчивость снижается.

Степень платежеспособности организации

Степень платежеспособности – коэффициент, позволяющий организации оценить свою способность оплачивать имеющиеся обязательства. В зависимости от того, в какой диапазон попадают значения показателя, можно делать выводы о степени, в которой бизнес зависим (или независим) от средств кредиторов.

Коэффициент платежеспособности вычисляется по формуле:

или

или

Для описанного выше показателя нормативное значение находится в интервале между 0,5 и 0,7. Если значение коэффициента меньше 0,5, то организацию можно считать зависимой от различных источников финансирования. Если же значение показателя выше нормативного, уровень платежеспособности компании достаточно высок.

Если показатель не превышает 0,5, это уже достаточное основание, чтобы считать организацию зависимой от различных источников. Диапазон от 0,5 до 0,7 характерен для нормативного значения показателя. Если же полученный результат вычислений выше нормативного значения, то уровень платежеспособности компании оценивается как высокий.

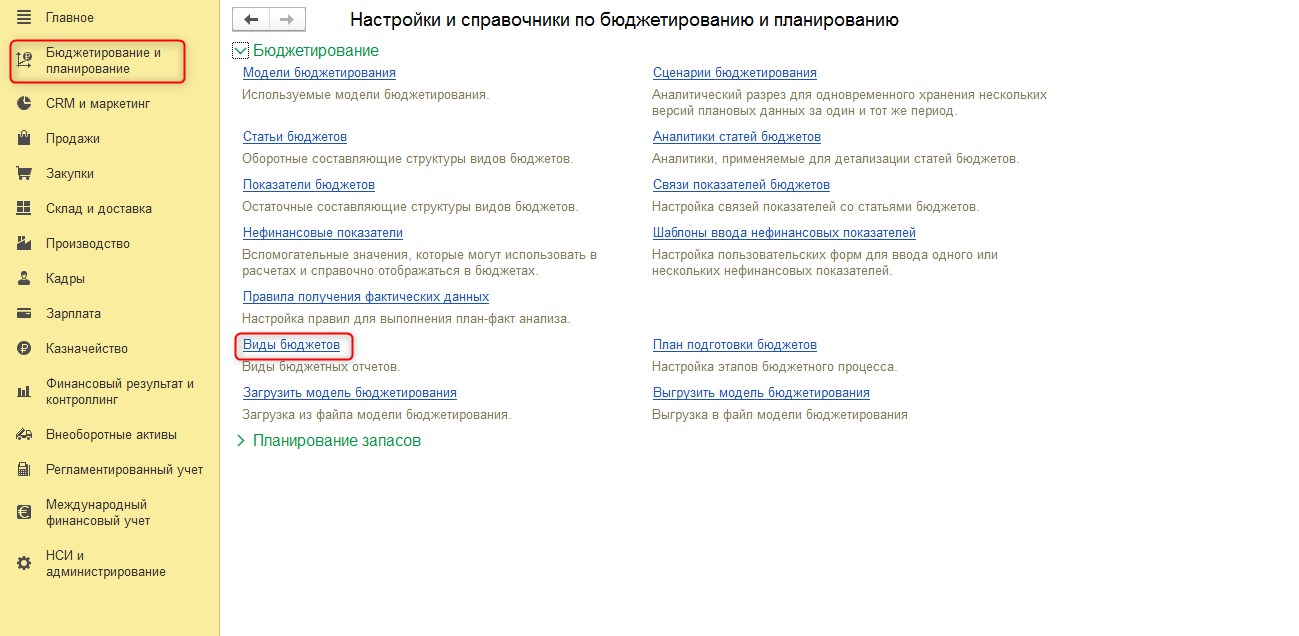

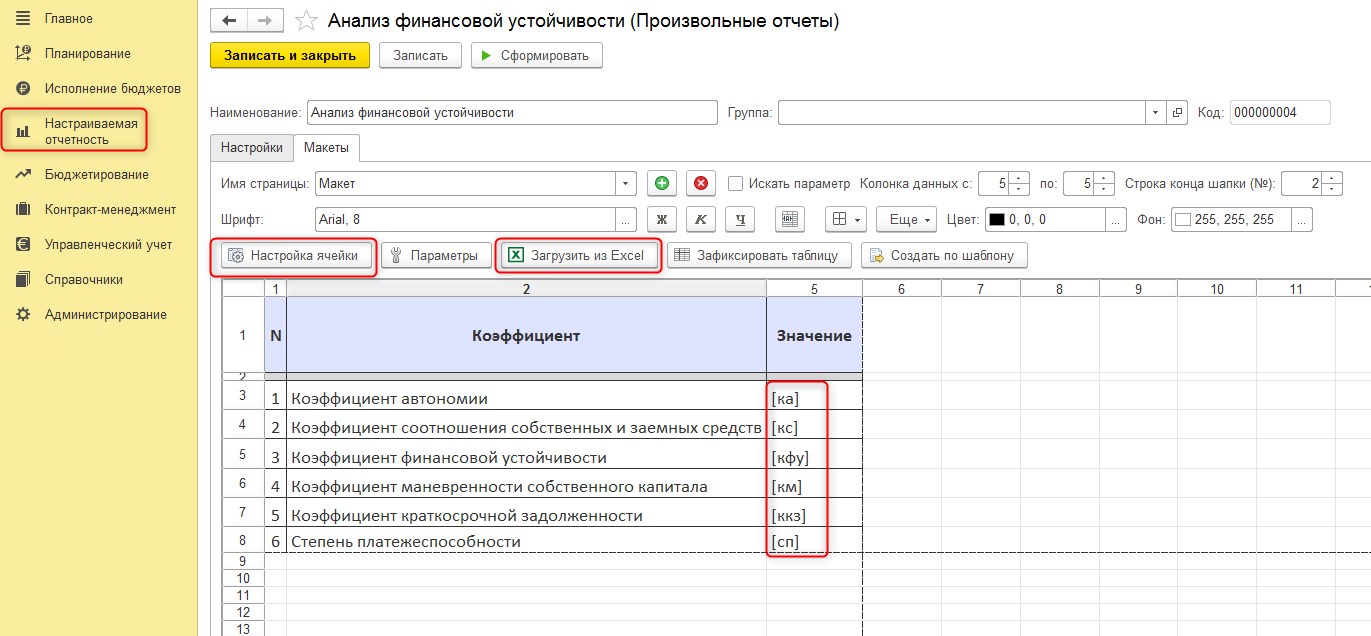

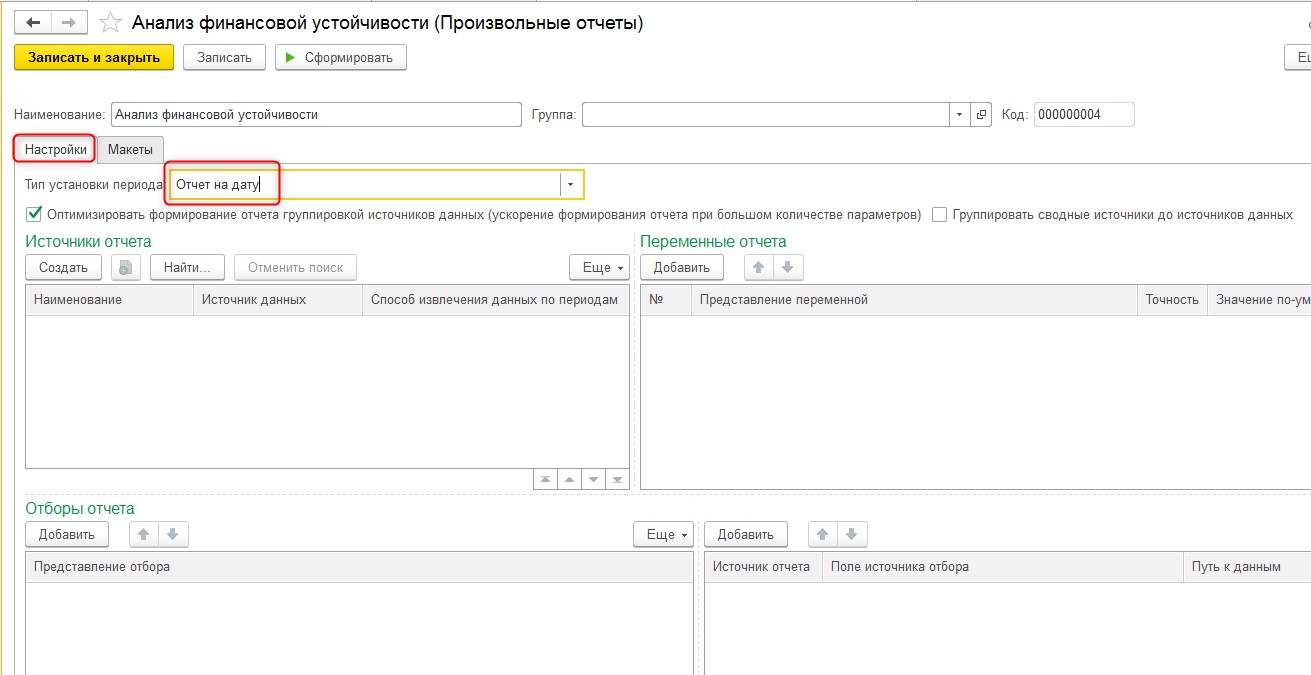

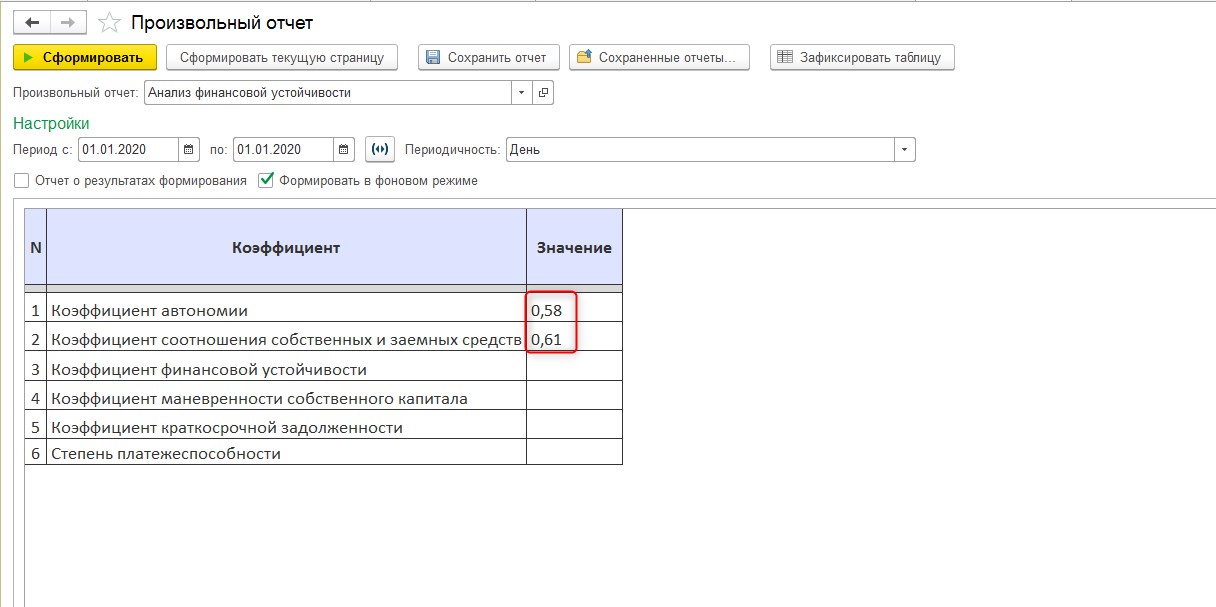

Пример расчета коэффициентов в программных продуктах 1С

Традиционным инструментом, при помощи которого можно вычислять коэффициенты, является MS Excel. Но расчет показателей финансовой устойчивости можно автоматизировать полностью с помощью функционала программных продуктов на платформе 1С:Предприятие – 1С:ERP Управление предприятием, 1С:Управление холдингом и WA:Финансист. Данную задачу можно решить при помощи функционала подсистемы «Бюджетирование», где имеется возможность создавать и настраивать виды отчетов, указывать необходимые показатели и настраивать формулы их вычисления.

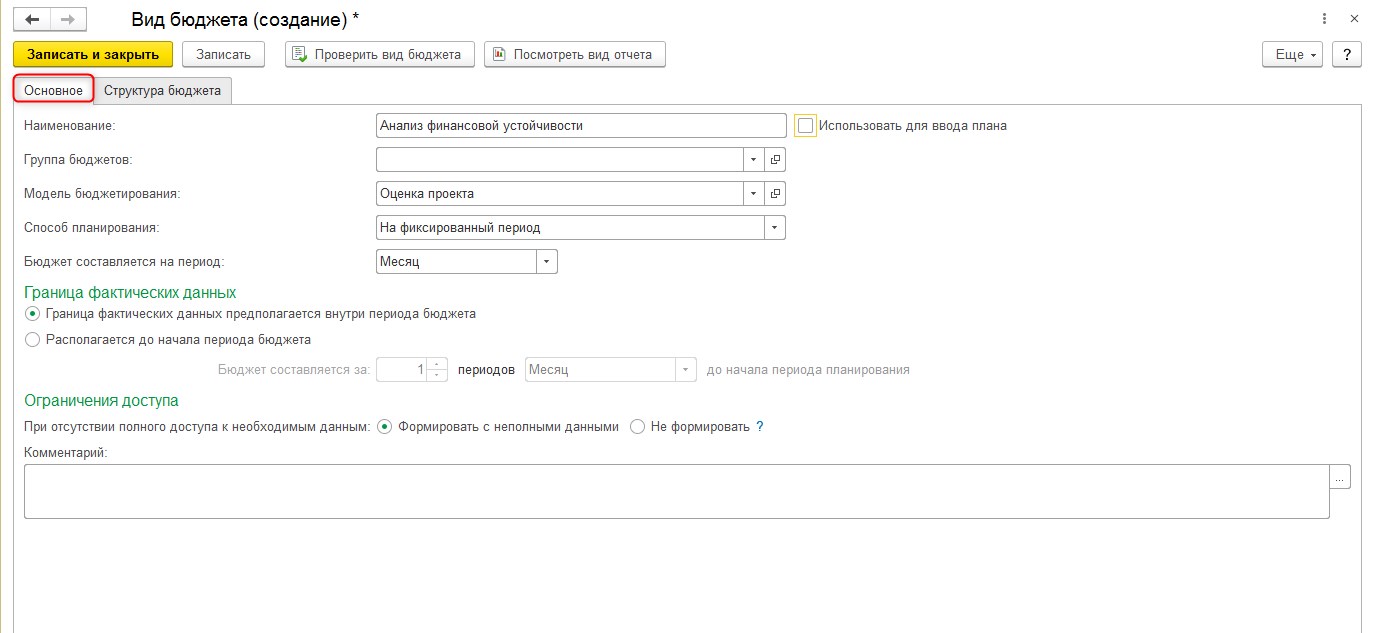

Рассмотрим пример расчета показателей в 1С:ERP. В разделе «Бюджетирование и планирование» перейдем в «Виды бюджетов» и создадим новый вид бюджета.

Для созданного вида бюджета заполняем вкладку «Основное».

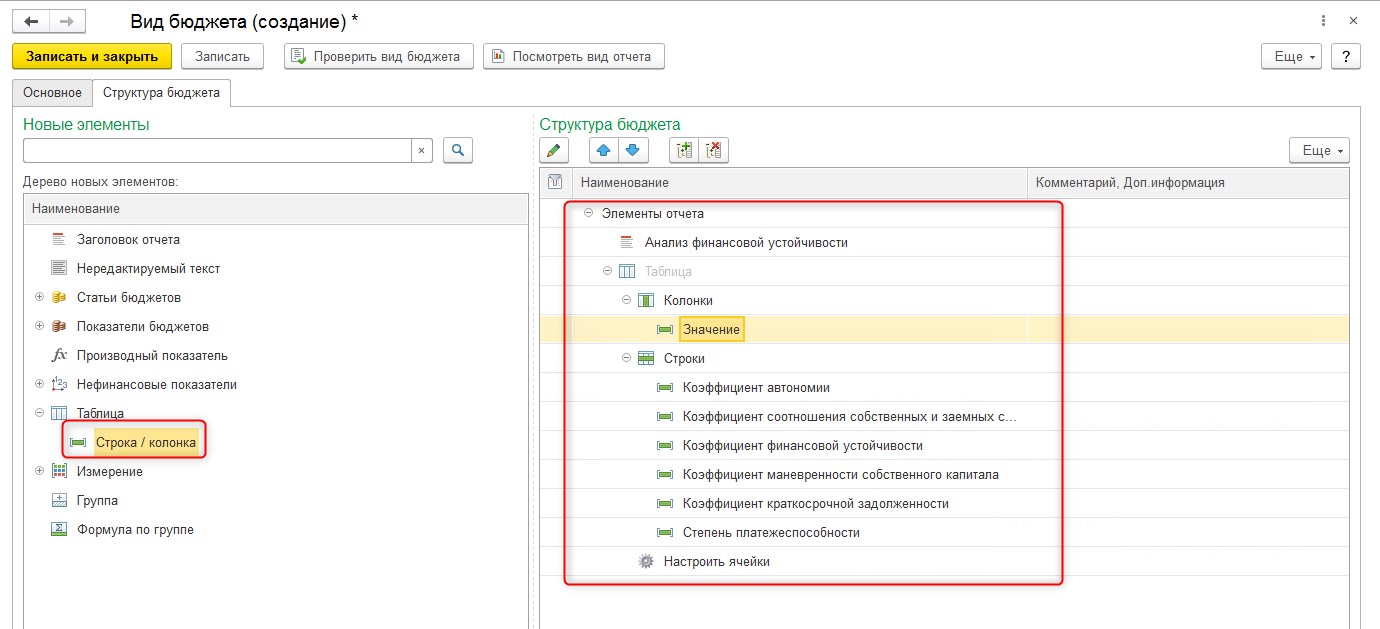

Затем на вкладке «Структура бюджета» создадим структуру нового бюджета в правой части окна, выбрав элементы из левой (заголовок отчета, таблица, строка/колонка).

Автоматизация анализа финансовой устойчивости от экспертов 1С:ERP

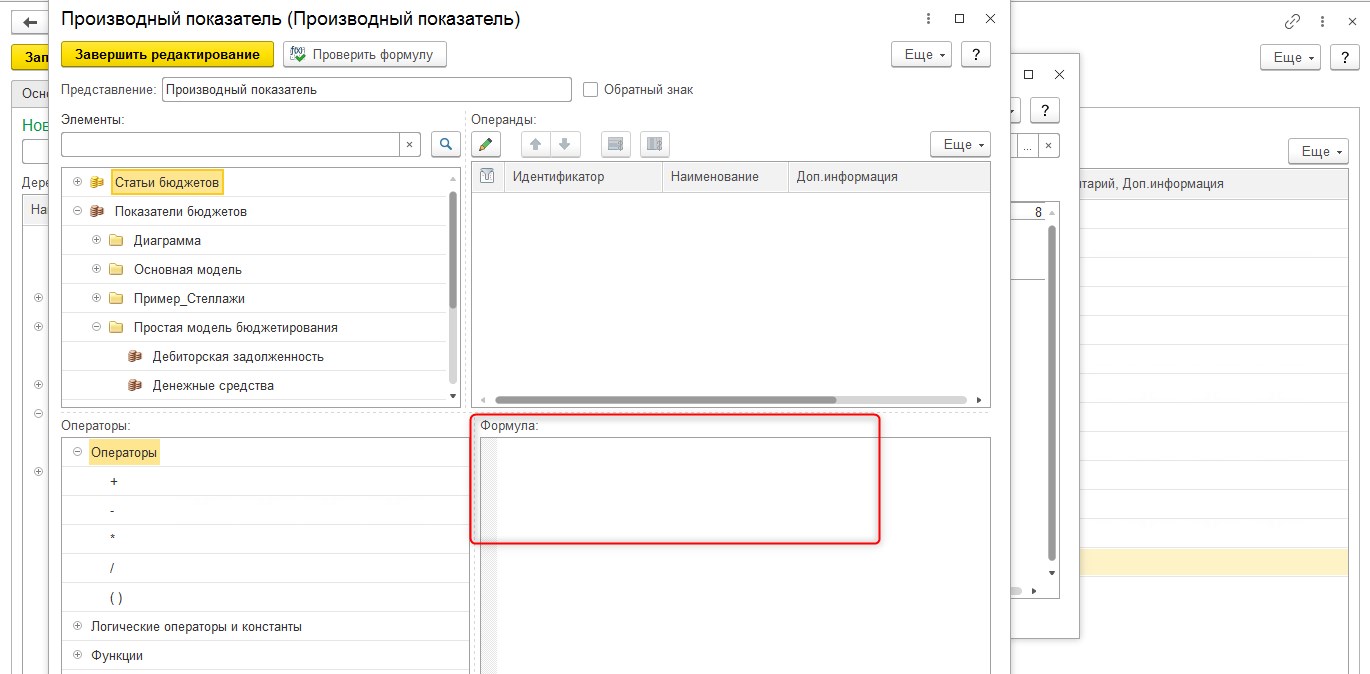

В созданном виде бюджета при помощи элемента «Настроить ячейки» настроим формулы расчета значений для каждого коэффициента.

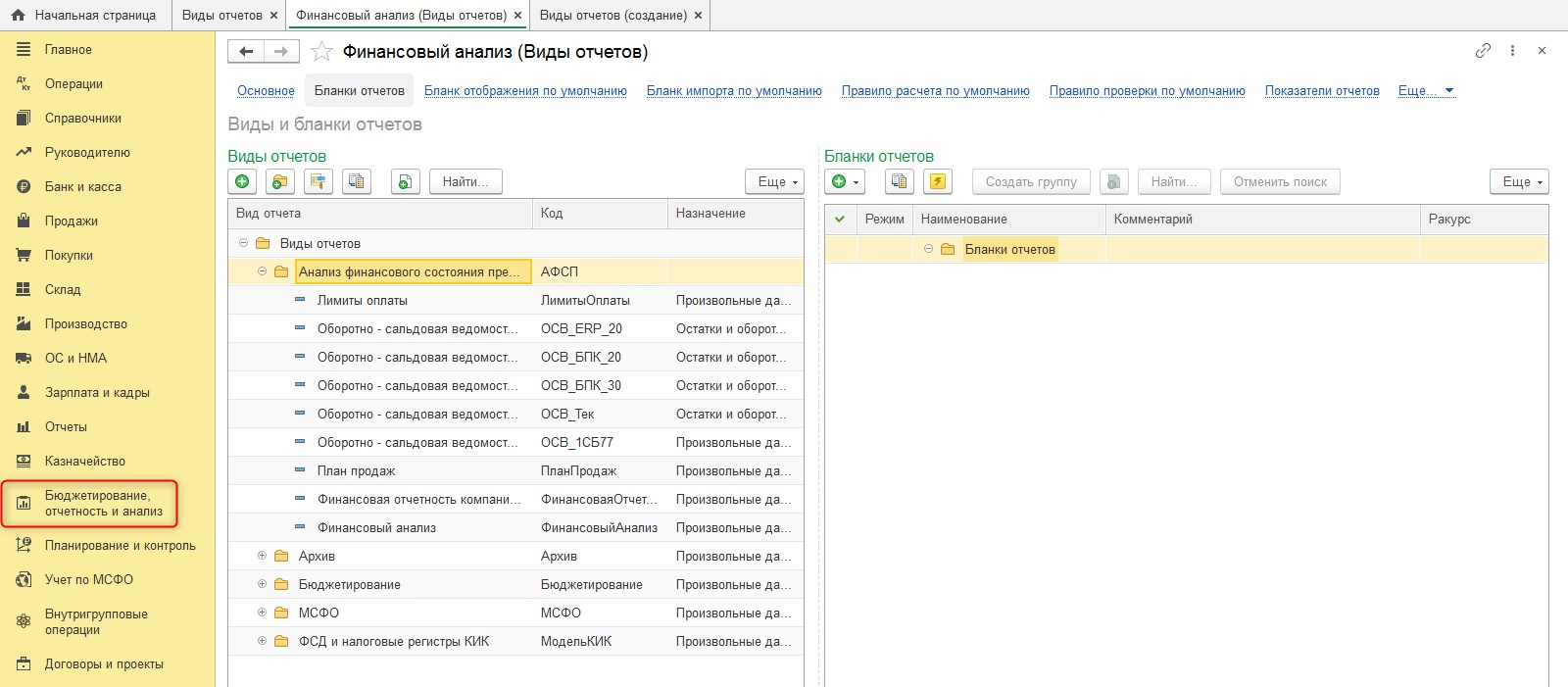

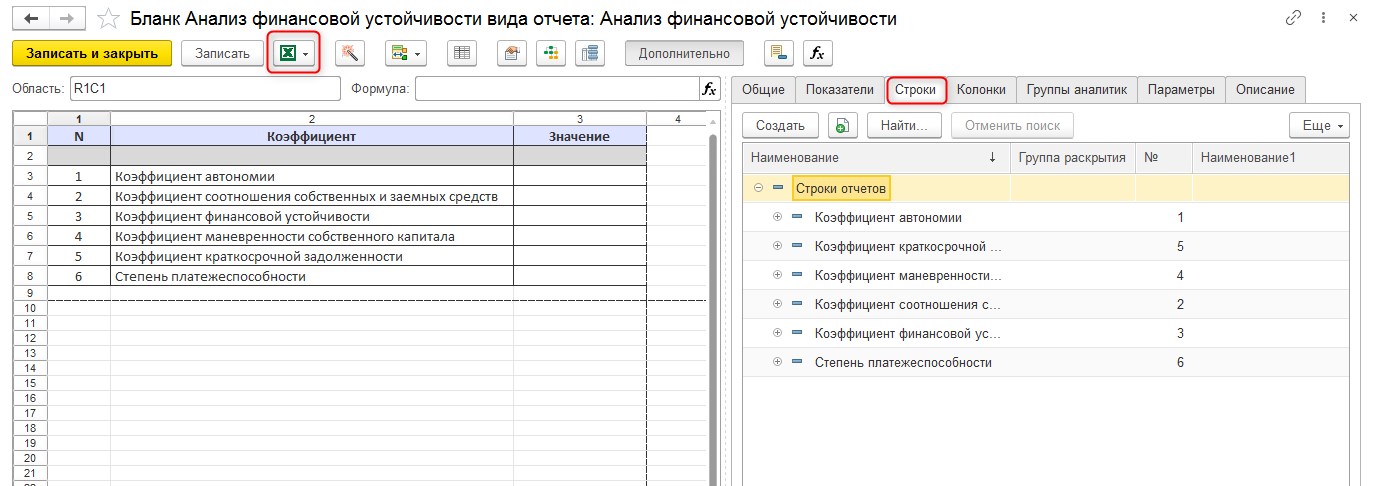

Рассмотрим также пример расчета коэффициентов в 1С:УХ. Для настройки возможности расчета коэффициентов воспользуемся функциями раздела «Бюджетирование, отчетность и анализ». В справочнике «Виды отчетов» создадим новый вид отчета.

Вид отчета может быть загружен из MS Excel. Для созданного вида отчета нужно настроить перечень строк. Данная настройка выполняется по нажатию «Дополнительно». В открывшемся окне выбираем вкладку с наименованием «Строки» и создаем новые строки.

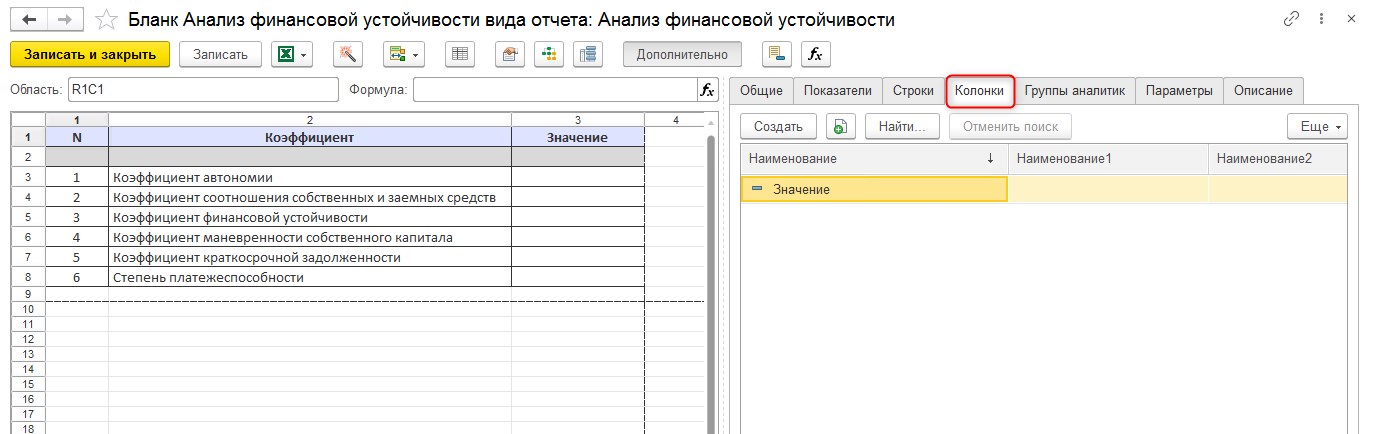

Также для вида отчета нужно добавить новые колонки на вкладке «Колонки».

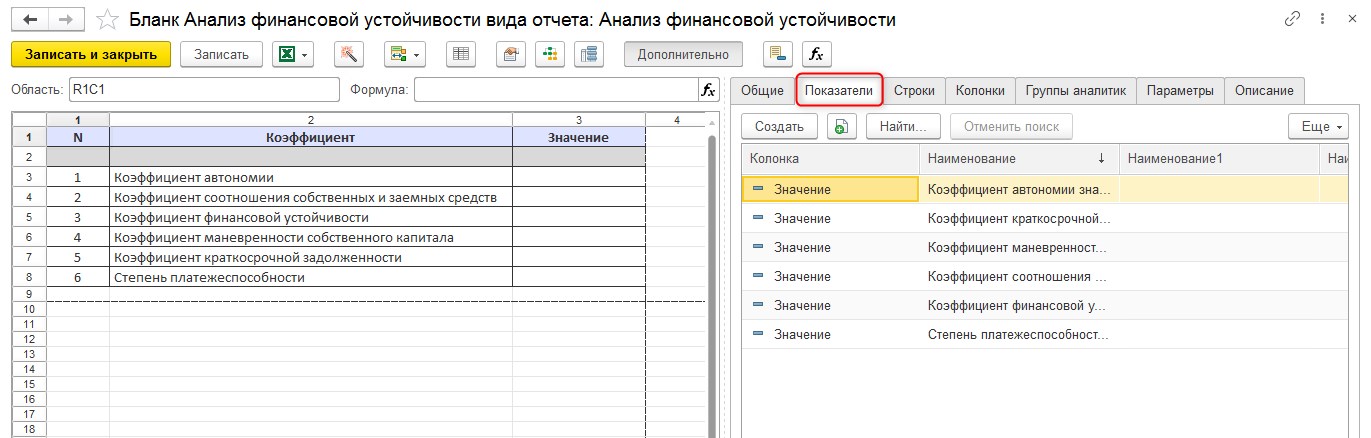

Ячейки, находящиеся на пересечении строк и колонки, будут показателями отчета. На вкладке «Показатели» требуется создать новые показатели. Затем показатели следует перенести в макет на соответствующие ячейки отчета.

Современная система 1С:Управление холдингом для простого учета финансовой устойчивости крупных предприятий

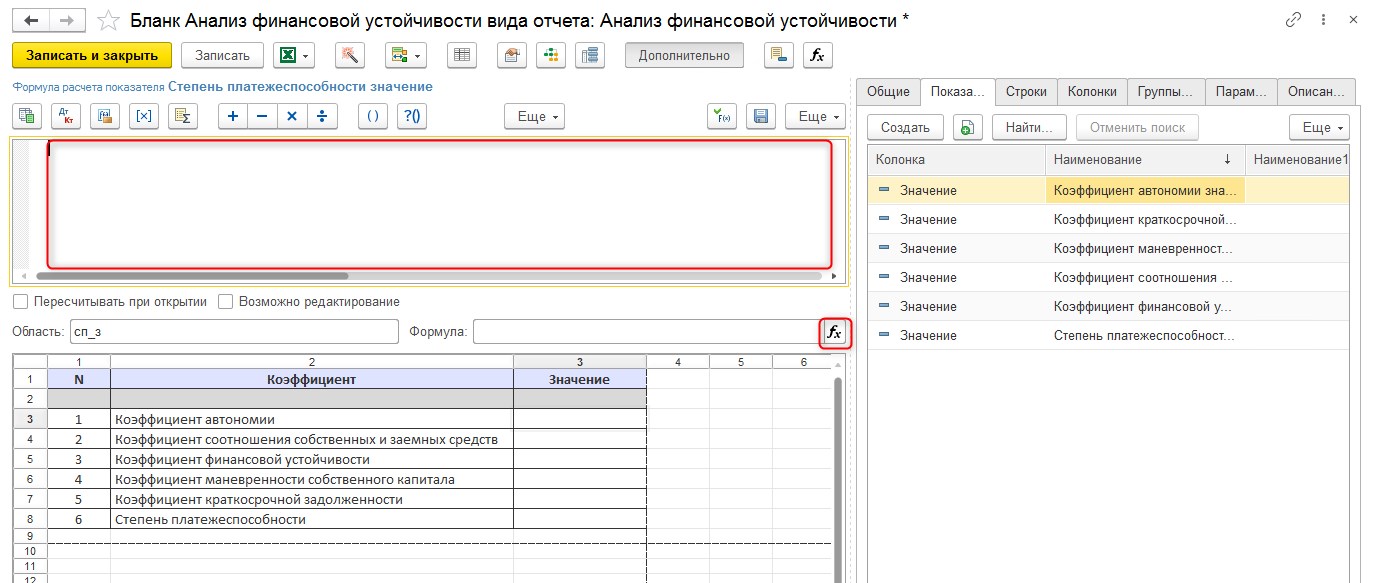

Для каждого показателя отчета настроим формулу, по которой будет рассчитываться его значение.

Далее рассмотрим пример расчета показателей в WA:Финансист. Для создания инструмента расчета коэффициентов воспользуемся функционалом раздела «Настраиваемая отчетность», где перейдем в «Произвольные отчеты» и создадим новый. Макет отчета может быть загружен из MS Excel.

Далее при помощи кнопки «Настройка ячейки» или непосредственно в самих ячейках отчета зададим имена ячейкам.

На вкладке «Настройка» созданного произвольного отчета выберем тип «Отчет на дату».

Универсальное решение WA:Финансист для анализа финансовой устойчивости. Собственное решение от ведущих партнеров 1С!

Далее по кнопке «Настройка ячейки» настроим расчетную формулу для каждого показателя.

Важность финансовой устойчивости как характеристики действующего бизнеса сложно переоценить. Без постоянной работы над оптимизацией структуры активов и капитала сохранять стабильное финансовое положение будет становиться все более трудновыполнимой задачей. Для оценки состояния дел предприятия требуется регулярный анализ его финансовой устойчивости путем применения системы коэффициентов. В качестве главного источника данных, на основе которых будет проводиться анализ, выступает бухгалтерский баланс организации.

Значения коэффициентов сопоставляются с базовыми. И уже на основании результатов проведенного анализа руководством разрабатываются и принимаются управленческие решения с целью поддержания и/или повышения уровня финансовой устойчивости.

Самое важное из финансового анализа предприятия

Итак, вы уже знаете, что такое финансовая отчетность, как она составляется и что в ней отражается. Если не знаете, то все это подробно объясняется в нашей статье.

В этот раз мы расскажем, какие важные показатели можно рассчитать на основании финансовой отчетности, и что из этих расчетов будет видно.

Одно из направлений нашей деятельности – это сопровождение банкротств. И мы видим, что, к сожалению, многие руководители упускают из виду обязанность следить за финансовыми результатами бизнеса. И, если у компании начинаются тяжелые времена, то компания должна инициировать процедуру банкротства самостоятельно. Когда банкротство инициируют кредиторы, велика вероятность того, что для расчета с ними будет использоваться имущество руководителя компании и/или ее собственников. И да, это касается и обществ с ограниченной ответственностью. Проще говоря, ответственность в этих обществах не такая уж и ограниченная.

Кстати, в 2014 году Конституционный суд России разрешил также взыскивать выплаченные премии с сотрудников предприятий-банкротов.

Что это за финансовые результаты и показатели, за которыми нужно следить? Большинство руководителей очень внимательно следит за разными видами рентабельности: продаж, активов, собственного капитала и так далее. Но есть еще блок показателей, характеризующих финансовую устойчивость общества. Эти коэффициенты говорят о том, может ли компания рассчитаться с кредиторами, насколько быстро это возможно, не нанесет ли такой расчет бизнесу непоправимый вред. То есть они показывают финансовую независимость, устойчивость, платежеспособность и ликвидность компании.

Коэффициент финансовой независимости (автономии)

Начнем с финансовой независимости. Ее характеризует, пожалуй, один из самых важных показателей – коэффициент финансовой независимости. Второе его название – коэффициент автономии. Рассчитывается этот коэффициент очень просто: нужно взять в балансе общую величину капитала и резервов и разделить это значение на общую сумму активов или пассивов (как вы помните, сумма активов должна быть равна сумме пассивов).

У этого коэффициента есть стандартное рекомендованное значение – это 0,5. То есть все, что есть у предприятия должно быть на 50% сформировано за счет собственного капитала (уставного капитала, накопленной прибыли и так далее). Если значение меньше 0,5, то финансовое положение предприятие считается не очень хорошим. Но рекомендованное значение имеет несколько условный характер: в разных отраслях сложились совершенно разные обычаи делового оборота. В каких-то отраслях очень высока доля заемных средств, это, например, строительство и девелопмент. В других отраслях преобладают собственные средства, например, маркетинговые исследования. Соответственно и оптимальные значения для разных отраслей будут отличаться. Как узнать нормальное значение для вашей отрасли? Найти нужные данные по РФ вам поможет Единая межведомственная информационно-статистическая система: http://www.fedstat.ru/indicators/start.do, или Федеральная служба государственной статистики и их база данных: http://cbsd.gks.ru/ Для других стран смотрите официальный сайт органов государственной статистики.

Укрупненные данные по нескольким отраслям за 2014 год собраны в таблице ниже.

Таблица. Коэффициент автономии на отчетные даты 2014 года

В процентах

|

Отрасль |

на 01.01.2014 |

на 01.04.2014 |

на 01.07.2014 |

на 01.10.2014 |

|

Операции с недвижимым имуществом, аренда и предоставление услуг |

40,06 |

51,08 |

50,84 |

50,7 |

|

Производство пищевых продуктов, включая напитки, и табака |

29,24 |

40,34 |

40,33 |

39,39 |

|

Производство резиновых и пластмассовых изделий |

31,6 |

38,55 |

41,57 |

41,04 |

|

Сельское хозяйство, охота и лесное хозяйство |

33,92 |

42,92 |

41,29 |

41,98 |

|

Строительство |

10,33 |

26,37 |

24,89 |

25,38 |

|

Транспорт и связь |

45,92 |

66,22 |

66,38 |

65,45 |

Источник: Единая межведомственная информационно-статистическая система: http://www.fedstat.ru/indicators/start.do, проверено 23.01.2015

Значения в таблице выше можно детализировать по видам деятельности и регионам, используйте эти значения как первый индикатор. Если вы к нему приблизились, вы точно находитесь в зоне риска.

Не допускайте ситуации, в которой значение коэффициента автономии заметно ниже среднего по отрасли. Иначе ваш бизнес может быть признан неплатежеспособным.

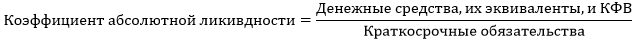

Коэффициент абсолютной ликвидности

Следующий важный коэффициент – это коэффициент абсолютной ликвидности. Этот коэффициент показывает, насколько компания способна погасить текущие обязательства за счет собственных средств. Упрощенно смысл коэффициента абсолютной ликвидности можно объяснить так: если кредиторы решат обанкротить какой-то бизнес и обратятся с иском о взыскании задолженности и признании должника банкротом, какую часть таких обязательств должнику удастся погасить в кратчайшие сроки, то есть за счет денежных средств и их эквивалентов. К эквивалентам могут относиться краткосрочные финансовые вложения, однако нужно учитывать, что такие вложения бывают более и менее ликвидные. Например, облигации системно-значимых банков более ликвидны, чем вексель ООО «Ромашка-2014 Плюс».

Рассчитывается коэффициент абсолютной ликвидности так: общая сумма денежных средств и сумма краткосрочных финансовых вложений, указанных в балансе, делится на общую сумму краткосрочных обязательств.

Несмотря на кажущуюся легкость анализа (чем коэффициент больше, тем лучше), он не так прост. С одной стороны, конечно, чем большую долю краткосрочных обязательств вы можете мгновенно погасить, тем более устойчив ваш бизнес. С другой стороны, большие остатки денежных средств – это свидетельство их неэффективного использования. Если в бизнесе есть постоянно растущий остаток денежных средств, их целесообразно либо реинвестировать в этот бизнес (раз он такой успешный), либо инвестировать в другие отрасли (раз такая квалифицированная команда), либо вознаграждать сотрудников, топов, акционеров.

Исходя из этого считается, что нормальное значение коэффициента абсолютной ликвидности – от 0,15. То есть не менее 15% краткосрочных обязательств обеспечено денежными средствами и их эквивалентами. Есть и предельно допустимый минимум: если значение коэффициента меньше 0,01, то, скорее всего, положение предприятия – критическое.

С поиском отраслевых значений для анализа коэффициента абсолютной ликвидности ситуация несколько сложнее, чем с коэффициентом автономии. Статистических данных по самому коэффициенту немного, возможно, вам придется рассчитать его на основании статданных бухгалтерской отчетности.

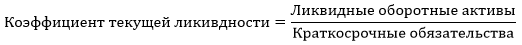

Коэффициент текущей ликвидности

Следующий показатель – это коэффициент текущей ликвидности. Он показывает примерно то же, что и коэффициент абсолютной ликвидности: способен ли должник рассчитаться по своим краткосрочным обязательствам. Только на этот раз предполагается для расчета использовать все ликвидные оборотные активы. То есть коэффициент текущей ликвидности показывает, сможет ли компания рассчитаться по текущим долгам и сохранить при этом внеоборотные активы для возобновления деятельности при нормализации ситуации.

Рассчитывается коэффициент текущей ликвидности так: общая сумма ликвидных оборотных активов делится на общую сумму краткосрочных обязательств. Оборотные активы указаны в балансе. Но, как и в случае с коэффициентом абсолютной ликвидности, при расчете текущей ликвидности из оборотных активов могут исключаться неликвидные активы, например, тот самый вексель ООО «Ромашка-2014 Плюс», если векселедатель неплатежеспособен.

Считается, что нормальное значение этого коэффициента – больше 2 (или 200%). То есть ликвидные оборотные активы должны быть вдвое больше текущих обязательств. Проще говоря, компания сможет рассчитаться с кредиторами, даже если продаст для этого все оборотные активы с 50% дисконтом.

Допустимо, если значение этого коэффициента кратковременно опускается в диапазон от 1 до 2, хотя это и является плохим сигналом в развитии предприятия.

Отраслевые особенности тоже могут накладывать коррективы на нормальное значение коэффициента. Например, при высокой ликвидности запасов нормальное значение коэффициента может быть несколько ниже, чем при их низкой ликвидности.

Укрупненные данные по нескольким отраслям за 2014 год собраны в таблице ниже.

Таблица. Коэффициент текущей ликвидности на отчетные даты 2014 года

В процентах

|

Отрасль |

на 01.01.2014 |

на 01.04.2014 |

на 01.07.2014 |

на 01.10.2014 |

|

Операции с недвижимым имуществом, аренда и предоставление услуг |

154,03 |

нет данных |

149,3 |

151,48 |

|

Производство пищевых продуктов, включая напитки, и табака |

142,06 |

нет данных |

141,87 |

139,51 |

|

Производство резиновых и пластмассовых изделий |

154,17 |

нет данных |

135,13 |

141,59 |

|

Сельское хозяйство, охота и лесное хозяйство |

174,37 |

нет данных |

174,53 |

174,99 |

|

Строительство |

124,74 |

нет данных |

119,26 |

123,29 |

|

Транспорт и связь |

343,12 |

нет данных |

152,28 |

145,96 |

Источник: Единая межведомственная информационно-статистическая система: http://www.fedstat.ru/indicators/start.do, проверено 23.01.2015

Значения в таблице выше можно детализировать по видам деятельности и регионам, используйте эти значения как первый индикатор. Если вы к нему приблизились, вы точно находитесь в зоне риска.

Не допускайте ситуации, в которой значение коэффициента текущей ликвидности заметно ниже среднего по отрасли. Иначе ваш бизнес может быть признан неплатежеспособным.

Степень платежеспособности по текущим обязательствам

Еще один важный показатель – это степень платежеспособности по текущим обязательствам. Она показывает, как быстро должник сможет рассчитаться по краткосрочным обязательствам, если на погашение пойдет вся выручка компании. Этот показатель носит несколько условный характер: вряд ли кто-то сможет длительное время всю свою выручку направлять на погашение текущих обязательств и не будет совершать текущие налоговые платежи, реинвестировать, закупать новые материалы, выплачивать зарплату и так далее. Однако этот показатель может быть весьма информативным.

Рассчитывается степень платежеспособности по текущим обязательствам так: общая сумма краткосрочных обязательств, указанных в балансе, делится на среднемесячную выручку. Среднемесячная выручка – это выручка за период, указанная в отчете о финансовых результатах (о прибылях и убытках), деленая на число месяцев в этом периоде.

У этого показателя нет общепринятого нормативного значения. Да и рассматривать его значение на одну отдельно взятую дату достаточно тяжело. Информативность этого показателя проявляется в динамике. Если степень платежеспособности растет, значит состояние бизнеса ухудшается. Если степень платежеспособности снижается, то положение компании становится лучше. При анализе динамики необходимо учитывать сезонность, если она есть в вашем бизнесе.

Резюме

Каждая компания должна следить за финансовыми результатами. Это касается не только прибыли и рентабельности, но также финансовой устойчивости и платежеспособности. Четыре очень важных показателя, за которыми обязательно нужно следить, – это коэффициент автономии, коэффициент абсолютной ликвидности, коэффициент текущей ликвидности, степень платежеспособности по текущим обязательствам. Коэффициент автономии имеет нормативное значение, он должен быть больше 0,5 (50%), но его следует также сравнивать и с положением дел в отрасли / регионе. Коэффициент абсолютной ликвидности никак не должен быть меньше 0,01 (1%), но лучше поддерживать его на уровне от 0,15 (15%). Коэффициент текущей ликвидности должен быть больше 2 (200%), его также можно сравнивать с отраслевыми значениями, и в отдельные периоды его значение может временно опускаться до 1. Степень платежеспособности по текущим обязательствам нужно анализировать в динамике, и она не должна расти. Ее стремительный рост – крайне опасный сигнал в развитии предприятия.

В этой статье мы привели только 4 показателя, которые, на наш взгляд, наиболее важны и сравнительно просто рассчитываются. Следите за показателями, характеризующими финансовое положение вашей компании. Расчет этих показателей по бухгалтерской отчетности полезен для предупреждения банкротств и смягчения последствий для руководителей и собственников в случае кризиса. Финансовый анализ на основании управленческой отчетности поможет руководству раньше принимать необходимые решения и повышать реальную устойчивость бизнеса.

Если финансовое положение резко ухудшилось, не принимайте непродуманные решения, это может только навредить. Мы настоятельно рекомендуем не бросать компанию и не совершать фиктивных сделок, в том числе по ее продаже, последствия для вас могут стать очень дорогими. В таком случае доказать, что это преднамеренное банкротство, очень просто. Лучше позвоните нам, мы посоветуем, как вам сохранить активы и спасти бизнес.

Остались вопросы? Пишите нам в форму обратной связи и записывайтесь на курс по финансовому анализу или курс по финансовому моделированию.

Понравилась статья? Узнайте больше раньше других: заходите на нашу страницу в ВКонтакте и подписывайтесь на новости.

Желаем вам успешной работы!

Ваш Виктор Рыбцев

и команда Учебного центра BRP ADVICE.

-

Где брать информацию для анализа

-

Рентабельность

-

Платёжеспособность

-

Финансовая устойчивость

-

Вывод

Чтобы оценить положение дел в своем или чужом бизнесе, недостаточно знать, сколько у нее прибыли или денег на счету. Есть финансовые коэффициенты, которые позволяют заглянуть глубже. Расскажем про несколько основных, которые можно рассчитать и не имея специальных знаний.

Они вам помогут, если хотите понять, насколько эффективно используются ресурсы компании, наметить пути развития, а также если собираетесь брать кредит, привлекать инвесторов или наоборот, сами хотите инвестировать в чей-то бизнес.

Где брать информацию для анализа

Вся необходимая информация есть в двух бухгалтерских формах — баланс и отчёт о финансовых результатах. Их как минимум раз в год сдаёт каждая организация. Хорошо, если эту отчётность готовят чаще — так можно получить более точную информацию.

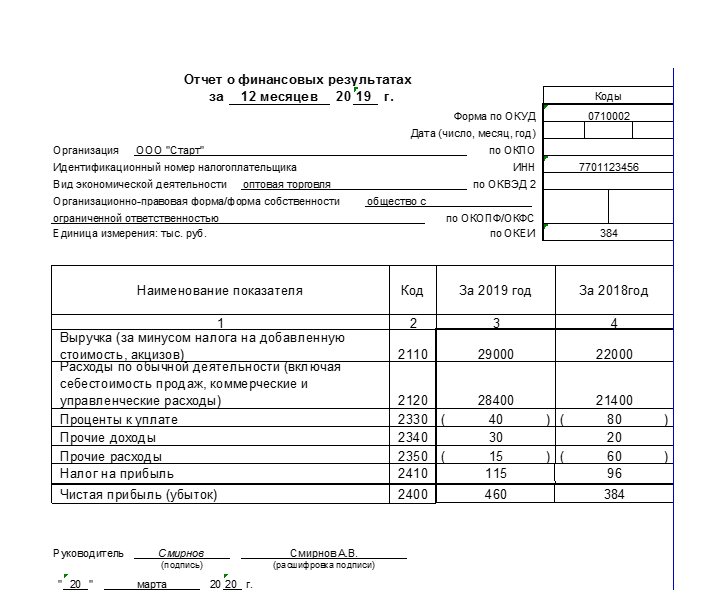

Возьмём для примера отчётность ООО «Старт» за 2019 год. Это торговая компания, которая работает с прибылью. Рассчитаем финансовые показатели для этой фирмы и посмотрим, действительно ли у неё всё хорошо.

Пример бухгалтерского баланса ООО Старт

Пример отчёта о финансовых результата ООО Старт

Рентабельность

Обычно всех в первую очередь интересует прибыль. Но просто прибыль в рублях ещё ни о чём не говорит.

Если у компании «А» прибыль 1 млн руб., а у компании «Б» — 3 млн руб., это ещё не значит, что компания «Б» работает лучше. Может, в первую компанию вложили всего пару миллионов и миллион прибыли это очень хорошо, а во вторую все 150 и рассчитывали на что-то большее, чем 3 миллиона.

Чтобы оценить результативность бизнеса, нужно знать, как эта прибыль соотносится с выручкой и активами баланса. То есть узнать, насколько эффективно используются активы компании, и сколько денег доступно после того, как из выручки покроют все затраты и налоги.

Для этого считают рентабельность выручки (Рв) и рентабельность активов (Ра) по формуле:

Рв = Чистая прибыль / Выручка х 100%.

В нашем примере это:

460 / 29 000 х 100% = 1,6 % — рентабельность по выручке за 2019 год

384 / 22 000 х 100% = 1,7 % — рентабельность по выручке за 2018 год

Чтобы рассчитать рентабельность по активам, нужно сначала найти средние активы за период (Ас).

Для этого нужно сложить показатели по строке 1600 баланса на начало и конец года, а затем разделить полученную сумму на 2:

Ас = (Анч + А кц) / 2.

Анч и Акц — это показатели на начало и конец года.

В нашем примере это:

(4 360 + 4 740) / 2 = 4 550 — средние активы за 2019 год

(4 740 + 4600) / 2 = 4 670 — средние активы за 2018 год

Мы взяли для примера показатели за год. Расчёт будет точнее, если составлять отчётность хотя бы ежеквартально, потому что внутри года показатели могут меняться.

Если ежеквартальная отчётность есть, формула расчёта чистых активов будет такая:(Анч / 2 + А1 + А2 + А3 + Акц / 2) / 4, где А1, А2, А3 — активы на конец 1, 2 и 3 кварталов.

Теперь, когда мы знаем среднегодовые активы, можем рассчитать рентабельность по активам по формуле:

Ра = Чистая прибыль / Средние активы х 100%

В нашем примере это:

460 / 4 550 х 100% = 10,1% — рентабельность по активам за 2019 год

384 / 4 670 х 100% = 8,2% — рентабельность по активам за 2018 год

Вот такие получились показатели рентабельности ООО «Старт»:

| Год | Чистая прибыль | Выручка | Среднегодовые активы | Рентабельность выручки | Рентабельность активов |

|---|---|---|---|---|---|

| 2018 | 384 | 22 000 | 4 670 | 1,7% | 8,2% |

| 2019 | 460 | 29 000 | 4 550 | 1,6% | 10,1% |

Показатели рентабельности ООО «Старт»

Нормативов для рентабельности нет, но они как минимум должны быть больше нуля, иначе вести бизнес нет смысла.

Чем больше рентабельность — тем лучше. Хорошо, если от года к году растёт и прибыль в рублях, и относительные показатели рентабельности.

В ООО «Старт» прибыль и рентабельность активов растут, а значит, компания с каждым годом всё эффективнее использует свои ресурсы и каждый вложенный рубль приносит всё больше денег.

А вот рентабельность по выручке немного снизилась. Это говорит о том, что в 2019 году затраты выросли больше, чем выручка. Возможно, компания давно не повышала цены на свою продукцию. Или нужно найти поставщиков с более низкими ценами.

Платёжеспособность

Платёжеспособность показывает, может ли бизнесмен своевременно рассчитываться по обязательствам.

Чтобы рассчитаться по долгам нужны деньги. Чтобы получить деньги, нужно либо чтобы покупатели погасили свои долги, либо что-то продать: товар, продукцию, в крайнем случае — излишки сырья.

Все это (товары, продукция, сырье, дебиторка) — виды оборотных активов. Но не всегда их можно быстро превратить в деньги.

Поэтому нужно знать коэффициенты ликвидности.

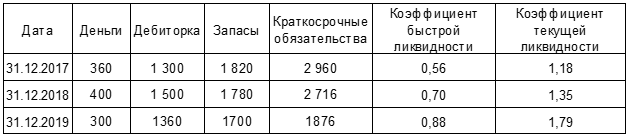

Коэффициент быстрой ликвидности (КБЛ) показывает, сможет ли фирма прямо сейчас найти деньги, чтобы погасить долги. Это отношение самых ликвидных активов — денег и «дебиторки» — к краткосрочным долгам.

Формула для расчёта коэффициента быстрой ликвидности:

(ДС + ДЗ) / ККЗ

ДС — денежные средства (строка 1250 баланса)

ДЗ — дебиторская задолженность (строка 1230 баланса)

ККЗ — краткосрочная кредиторская задолженность (строки 1510, 1520 и 1550 баланса).

В нашем ООО «Старт» коэффициент быстрой ликвидности на конец 2019 года равен:

Кбл2019 = (300 + 1360) / (400 + 1440 + 36) = 0,88

Норматив для коэффициента быстрой ликвидности — от 0,7 до 1,0. В нашем случае сейчас показатель в пределах нормы, и значит ООО «Старт» сможет быстро рассчитаться по долгам за счёт денег, которые у нее есть или которые в ближайшее время поступят от должников.

А теперь посмотрим, сможет ли фирма рассчитаться с долгами в более длительной перспективе. Для этого нужно посчитать коэффициент текущей ликвидности (Ктл).

Принцип расчёта тот же, только теперь в формулу войдут все оборотные активы, включая запасы (строка 1210 баланса).

Ктл = (З + ДС + ДЗ) / ККЗ = (стр. 1210 + стр. 1230 + стр. 1250) / (стр. 1510 + 1520 + 1550)

В ООО «Старт» коэффициент текущей ликвидности на 31.12.2019 будет равен:

Ктл2019 = (1700 + 300 + 1360) / (400 + 1440 + 36) = 1,79

Норматив для коэффициента текущей ликвидности — от 1 до 2,5. То есть организация должна иметь возможность с запасом погасить всю краткосрочную задолженность за счёт оборотных активов. Причем нужно, чтобы не меньше 70% задолженности фирма могла покрыть за счёт самых ликвидных активов — денег и дебиторской задолженности.

Вот какие показатели получились в итоге у ООО «Старт»:

Коэффициенты ликвидности ООО «Старт»

Всё в норме, и повода для беспокойства нет. В кредите не откажут и на погашение долгов деньги всегда найдутся.

Если показатели ликвидности меньше норматива, организация не сможет рассчитаться по своим обязательствам. С коэффициентом ниже 1 банк скорее всего откажет фирме в кредите.

Это не значит, что компании с Ктл = 0,97 грозит немедленное банкротство. Но если показатели ликвидности постоянно уменьшаются и приближаются к нижнему пределу норматива, нужно что-то делать, чтобы исправить ситуацию и не доводить до катастрофы. Уже по формуле видно, что нужно сделать — увеличить сумму денежных средств, пополнить запасы, или уменьшить сумму краткосрочных обязательств. Тогда коэффициенты ликвидности увеличатся.

Оценка платёжеспособности и ликвидность зависит еще и от особенностей бизнеса. Один и тот же показатель у магазина или производственной компании будет говорить о разном.

Торговая компания может без особого риска работать и с невысокими показателями ликвидности, близкими к минимальному. В случае чего продукты питания или недорогую одежду со склада торговой фирмы можно продать быстро и без проблем.

А вот если речь идёт о производственной компании, и её запасы на складах — это излишки материалов для производства или специфические детали, уже сложнее. Нужно сначала найти организацию с похожим производством, которая согласится купить все это. Поэтому для производственных предприятий показатель у минимальной границы — это уже тревожный звоночек. Им нужно стараться поддерживать более высокие значения коэффициентов, ближе к верхним границам.

А что, если показатели наоборот зашкаливают, то есть выше нормы?

На первый взгляд это хорошо. При Ктл = 3 или больше фирма 100% быстро может погасить долги и банк охотно выдаст такой фирме кредит. Но это означает, что у компании очень много запасов или большая дебиторка. То есть деньги, которые вложили в бизнес и могли использовать для развития, заморожены в запасах или ими пользуются должники. А значит, ресурсы компании используются неэффективно.

Финансовая устойчивость

Бизнесмены обычно используют не только свои, но и заёмные средства. И это не только кредиты.

Купили товары и сырьё с отсрочкой — значит, заняли у поставщиков. Задолжали по зарплате или налогам — заняли у государства или своих сотрудников. Всё это тоже заёмные средства в обороте компании.

Так вот если заёмных средств слишком много — у компании плохая финансовая устойчивость и бизнес под угрозой. Если вдруг возникнут проблемы с выручкой, фирма не сможет рассчитаться по всем долгам и возникнет риск банкротства.

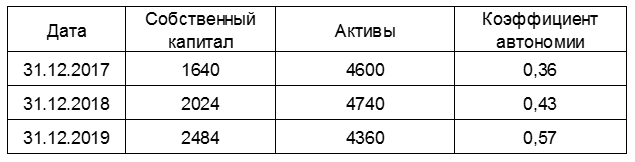

Чтобы оценить финансовую устойчивость бизнеса, нужно рассчитать коэффициент автономии. Это соотношение собственного капитала компании (строка 1300 баланса) к её активам (строка 1600): КА = СК / А

В нашем примере у ООО «Старт» показатели будут такие:

Коэффициент автономии ООО Старт

Средний норматив КА = 0,5. То есть не меньше половины средств, которые использует компания, должны быть собственными, а не заёмными. Чем ниже коэффициент автономии, тем рискованнее, и получить кредит тоже будет сложнее.

Но и здесь многое зависит от специфики бизнеса.

Торговые компании часто арендуют склады и берут товары под реализацию. Если такой товар пользуется спросом и продаётся с высокой наценкой, торговая фирма может работать и с более низким КА, вплоть до 0,3.

А вот производственные предприятия, напротив, стремятся приобрести помещения и оборудование в собственность. Ведь каждое производство имеет свою специфику, и если вдруг придётся съезжать с арендованного помещения, это надолго парализует бизнес.

Поэтому КА у производственных компаний должен быть выше среднего, вплоть до 0,7 – 0,8, чтобы можно было за счёт собственных ресурсов покрыть дорогостоящие основные средства.

А что, если коэффициент автономии, наоборот, выше нормы?

Банкротство такой компании точно не грозит, долгов-то нет. Но только на собственных средствах далеко не уедешь, и выходит, что компания лишает себя возможности развиваться за счёт привлечённых средств.

ООО «Старт» — торговая компания, поэтому её коэффициент в норме. 0,57 в 2019 году — это даже многовато для торгового бизнеса и можно подумать о том, чтобы привлечь дополнительные заёмные средства для развития.

Вывод

Зная про финансовые показатели и имея на руках отчётность, можно определить платёжеспособность компании, насколько эффективно она использует свои ресурсы и нет ли тревожных звоночков.

Это пригодится как для анализа своего бизнеса, так и чужого, если вы собираетесь вкладываться в чей-то бизнес или заключаете договор с новым контрагентом.

Собираем новости законодательства, и рассказываем, как именно они повлияют на ваш бизнес. Без сложных бухгалтерских терминов и воды. Подписывайтесь: