Коэффициент финансовой зависимости показывает, насколько долго сохранится устойчивость компании в длительной перспективе. Подробнее о том, как рассчитывается коэффициент и как его проанализировать, вы узнаете из нашей статьи.

На что указывает коэффициент

Коэффициент финансовой зависимости указывает на степень зависимости компании от внешних заимствований. Данный показатель является своего рода антиподом коэффициента независимости.

Коэффициент финансовой зависимости, формула которого будет приведена ниже, показывает, какой размер всех финансовых ресурсов компании приходится на 1 руб. собственного капитала. А инвесторам будет интересно понять, сможет ли компания полностью рассчитаться с кредиторами, если продаст все свои активы.

Коэффициент финансовой зависимости входит в состав показателей, свидетельствующих о финансовой устойчивости анализируемого предприятия.

Формула расчета

Общая формула для расчета коэффициента финансовой зависимости (Кфинз) будет выглядеть так:

Кфинз = ВБ / СобК,

где: ВБ — валюта баланса;

Собк — общая сумма собственного капитала компании.

Важно! Не следует путать коэффициент финансовой зависимости с показателем финансового левериджа.

С порядком расчета левериджа можно ознакомиться, изучив нашу статью «Коэффициент финансового левериджа — формула для расчета».

Формула коэффициента финансовой зависимости по балансу имеет следующий вид:

Кфинз = строка 1700 / строка 1300.

Анализ показателя

Если в анализируемом периоде значение коэффициента финансовой зависимости будет снижаться, это будет считаться положительным развитием компании с точки зрения инвесторов и потенциальных заемщиков. То есть благоприятным будет стремление компании нарастить объем собственных средств для обеспечения стабильности хоздеятельности.

Хорошим сигналом станет также общее увеличение финансовых ресурсов за счет привлечения дополнительных недорогих в обслуживании источников заемных средств. Однако для полной оценки следует рассчитать и показатели покрытия.

Подробнее о структуре заемного капитала вы узнаете из нашей статьи «Что относится к заемному капиталу (нюансы)?».

В то же время чем больше средств предприятие позаимствовало из внешних источников, тем выше риск неплатежеспособности, а в перспективе и банкротства.

Итоги

Анализируя коэффициент финзависимости компании, следует учиывать не только то, достаточно ли компания обеспечена своими средствами, чтобы оставаться независимой, но и ряд других показателей. Немаловажным будет изучение отраслевых особенностей сферы, в которой работает компания. Также важно просчитать стоимость обслуживания привлеченных средств с учетом периода, на который они были привлечены, в случае ухудшения расчетного показателя.

- Как правильно интерпретировать

- Способы применения

- Похожие по смыслу показатели

- Почему формальные показатели не всегда важны

Коэффициент финансовой зависимости в иностранной литературе называется Debt Ratio. Дословно это значит «долговой коэффициент». Этот параметр применяется для оценки финансовой автономности бизнеса. С его помощью можно узнать, как идут дела у того или иного предприятия.

Коэффициент финансовой зависимости считается по формуле: долговые обязательства разделить на активы компании.

Для корректности расчетов нужно учитывать все виды долгов. В них войдут как краткосрочные, так и долгосрочные обязательства. То есть не только сами заемные средства.

Что такое дебиторская и кредиторская задолженность

При расчете этого параметра по формуле нужно брать данные из баланса: управленческого или бухгалтерского. Если использовать второй вариант, то активы будут фигурировать в строке №1600. Краткосрочные обязательства в строке №1500, а долгосрочные в строке №1400 бухгалтерского баланса.

Открыли свой бизнес? Самое время найти надежный банк!

Есть прекрасная возможность открыть расчетный счет в Совкомбанке с выгодными предложениями для предпринимателей! Подайте заявку, чтобы узнать индивидуальные условия, которые банк подберет для вас.

Как правильно интерпретировать

Нормативным считается значение в 0,5. Это значит, что только половина средств компании – заемные. А половина – принадлежит самим собственникам.

Нормальным считается коэффициент финансовой зависимости до 0,7 включительно. Когда он перерастает это значение, компания становится менее устойчивой. Если обстоятельства изменятся, она может стать неплатежеспособной.

А как быть с коэффициентом финансовой зависимости ниже 0,5? В теории это должно сигнализировать о повышенной надежности компании. Но аналитики считают это признаком замедленного роста и недополучения прибыли. Минимизация заемных средств пропорционально уменьшает вложения в оборот.

В тех сферах, где бизнес активно использует кредитование, компании с высокой финансовой независимостью неизбежно проигрывают конкурентную борьбу.

Но для полноценного анализа нужно использовать этот параметр в связке с другими, а также делать поправку на вид деятельности.

Способы применения

Коэффициент финансовой зависимости важен для оценки платежеспособности контрагентов и для понимания динамики развития собственного бизнеса.

У Марины своя сеть пекарен, она планирует расширяться и брать кредит на развитие бизнеса. Но для этого стоит понимать, насколько хорошо идут дела у компании. Из бухгалтерского отчета видно, что активы предприятия оцениваются в 3 000 000 рублей. Долгосрочные обязательства 500 000 рублей, краткосрочные 1 200 000 рублей.

Считаем коэффициент финансовой зависимости по формуле – (1 200 000 + 500 000) / 3 000 000 = 0,56

Это хороший показатель, компания выглядит устойчивой.

Аналогичного мнения будут придерживаться и банки, Марине относительно несложно получить кредит.

Бизнес – это всегда движение вперед. Начните двигаться быстрее с помощью Совкомбанка.

Если ваш бизнес нуждается в дополнительном финансировании, возьмите кредит. Совкомбанк предлагает «Легкий кредит», «Программы с господдержкой», «Банковские гарантии», «Кредитная линия» и «Овердрафт». Выберите удобный вариант и оставьте заявку на сайте.

У Евгения своя транспортная компания, Марина хочет сделать ее партнером для доставки своих тортов клиентам. Прежде чем начинать совместную работу, стоит проанализировать контрагентов внимательно.

Транспортная компания Евгения имеет активы в размере 5 000 000 рублей. Долгосрочные финансовые обязательства составляют 1 500 000 рублей, а краткосрочные еще 2 500 000 рублей.

Считаем коэффициент финансовой зависимости по формуле – (1 500 000 + 2 500 000) / 5 000 000 = 0,8

Похоже, транспортная компания Евгения по уши в долгах. Даже если он пока расплачивается по своим финансовым обязательствам, это уже тревожный признак.

Банкротство юридических лиц: признаки, стадии, последствия

Похожие по смыслу показатели

Помимо коэффициента финансовой зависимости есть и другие аналогичные параметры, которые используются для оценки предприятий.

Например, коэффициент автономии. Он рассчитывается по формуле: собственные средства делим на активы компании.

А коэффициент финансового левериджа: обязательства, разделенные на величину собственного капитала.

В нашей стране оптимальным считается леверидж равный единице для малого и среднего бизнеса. Для крупных публичных компаний допускается норматив до двух.

Почему формальные показатели не всегда важны

Лучше всего такие параметры характеризуют менеджмент организации. Низкий коэффициент финансовой зависимости сигнализирует о консервативном подходе к управлению. А высокий характерен для тех, кто предпочитает агрессивно завоевывать рынок.

Коэффициент финансовой зависимости позволяет увидеть текущую стратегию организации и понять ее перспективы. Если бизнес привлекал мало заемных средств, значит, у него есть возможность наращивать этот показатель. А если соотношения долгов к активам уже на грани фола, привлечь инвестиции будет проблематично.

Чем ниже коэффициент финансовой зависимости, тем проще продать компанию, так как она создает имидж устойчивой и стабильной организации.

Но для комплексной оценки эффективности управления и перспектив бизнеса нужно учитывать больше переменных. Для понимания структуры долгов важен контекст и сфера деятельности.

Например, при прочих равных промышленные производства требуют больших инвестиций, что оправдывает и наличие большего объема долговых обязательств.

Главная » Коэффициентный анализ » Коэффициент финансовой зависимости (Debt Ratio). Формула. Расчет по балансу ОАО «Магнит»

На чтение 4 мин Просмотров 66.8к.

Рассмотрим коэффициент финансовой зависимости. Данный показатель широко используется экономистами на западе. В российской практике финансового анализа чаще применяют коэффициент автономии (про него я подробно писал в этой статье). Коэффициент финансовой зависимости равен отношению долгов предприятия к его активам и в иностранной литературе его называют – Debt Ratio (дословный перевод «долговой коэффициент»). Данный коэффициент входит в группу показателей «Финансовой устойчивости» предприятия.

Содержание

- Коэффициент финансовой зависимости(Debt Ratio). Экономический смысл

- Коэффициент финансовой зависимости. Формула расчета

- Два других схожих по смыслу на коэффициент финансовой зависимости показателя

- Коэффициент финансовой зависимости. Расчет на примере ОАО «Магнит»

- Коэффициент финансовой зависимости. Норматив

Коэффициент финансовой зависимости (Debt Ratio). Экономический смысл

Коэффициент финансовой зависимости – показатель оценки финансовой устойчивости предприятия в долгосрочной перспективе. Коэффициент финансовой зависимости оценивает, как предприятие зависимо от внешних привлеченных средств. Опасность заключается в том, что если у предприятия много внешних обязательств (долгов), то возрастает риск потери платежеспособности и как следствие возможность банкротства.

Коэффициент финансовой зависимости. Формула расчета

Формула расчета коэффициента финансовой зависимости имеет следующий вид:

Коэффициент финансовой зависимости (Debt ratio) = Обязательства/Активы

По сути, с помощью коэффициента мы определяем долю заемных средств (долгов) в структуре активов предприятия.

Согласно Приказу Минрегиона РФ от 17.04.2010 № 173 (пункт 8.2.1.2) коэффициент финансовой зависимости имел следующую формулу расчета по старой РСБУ (до 2011 года):

Коэффициент финансовой зависимости = (стр.590+ стр.690 – стр.630 – стр.640- стр.650) / (стр.700).

По новой форме бухгалтерского баланса формула приобретает следующий вид (по РСБУ после 2011 года):

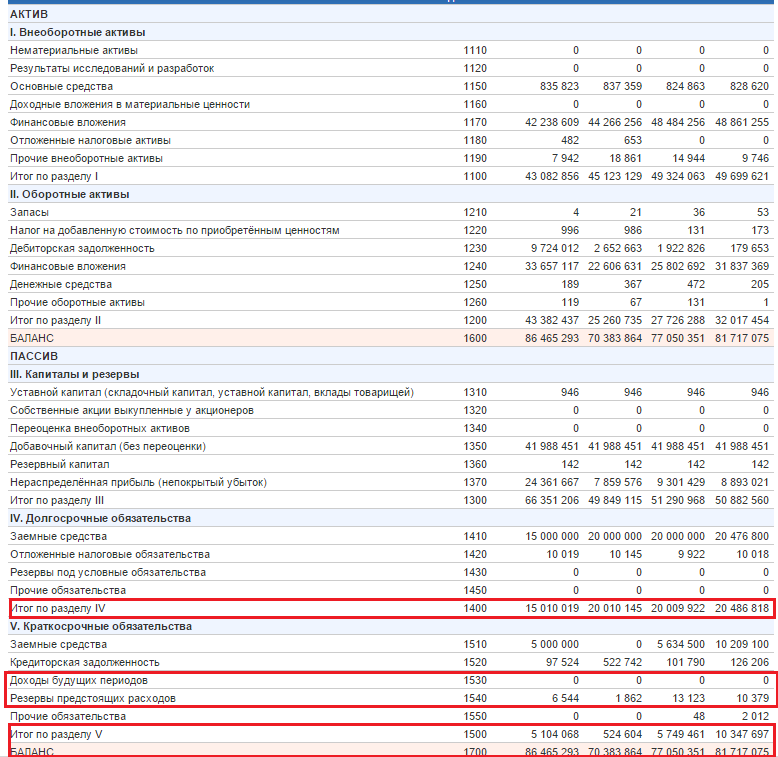

Коэффициент финансовой зависимости = (стр. 1400 + стр. 1500 — стр. 1530 — стр. 1540) / стр. 1700

Публичной бухгалтерской отчетности, которая представлена в Интернете, хватит, чтобы рассчитать данный коэффициент.

Два других схожих по смыслу на коэффициент финансовой зависимости показателя

Коэффициент финансовой зависимости зачастую рассчитывают с двумя другими, «похожими» коэффициентами: коэффициент автономии (финансовой независимости) и коэффициент финансового левериджа (рычага). В совокупности расчет этих трех коэффициентов дает более полную оценку финансовой устойчивости предприятия.

Формулы этих двух коэффициентов:

Коэффициент автономии (финансовой независимости) = Собственный капитал/Активы

Коэффициент финансового рычага = Обязательства/Собственный капитал

Как мы видим, для расчета этих трех коэффициентов используются три строки баланса: Собственный капитал, Активы и Обязательства.

Более подробно коэффициент автономии рассмотрен в статье: Коэффициент автономии (финансовой независимости). Расчет на примере ОАО «Северсталь». Итак, рассчитаем коэффициент финансовой зависимости для предприятия ОАО «Магнит».

Коэффициент финансовой зависимости. Расчет на примере ОАО «Магнит»

|

Перейдем к рассмотрению примера. Рассчитаем коэффициент финансовой зависимости для отечественного предприятия из отрасли «Ритейл и торговля» – ОАО «Магнит», которое знакомо большинству населения России. |

Для расчета нам понадобится публичная отчетность. Возьмем ее с сайта агрегатора финансовых отчетностей акционерных обществ — InvestFunds. На рисунке ниже представлен итоговый вид полученной финансовой отчетности предприятия за 4 квартала.

Расчеты коэффициента за 4 квартала:

Коэффициент финансовой зависимости 2013-4 = (20486818+10347697-10479)/81717075 =0,37

Коэффициент финансовой зависимости 2014-1 = (20009922+5749461-13123)/77050351 = 0,33

Коэффициент финансовой зависимости 2014-2 = (20010145+524604-1862)/70383864 =0,29

Коэффициент финансовой зависимости 2014-3 = (15010019+5104068-6544)/86465293 = 0,23

Как мы видим, коэффициент имеет положительную динамику (норматив <0,7-0,8). Можно сделать вывод, что за год финансовая устойчивость ОАО «Магнит» улучшилась и динамика положительная.

Коэффициент финансовой зависимости. Норматив

Рекомендуемое значения для коэффициента финансовой зависимость <0,7 (указывается в отечественной литературе). Тем не менее, согласно Приказу Минрегиона РФ от 17.04.2010 № 173 (пункт 8.2.1.2) коэффициент финансовой зависимости по нормативу должен быть меньше <0.8. При его превышении можно сделать вывод о зависимости предприятия от внешних денежных средств (обязательств). Предприятию нужно сделать выводы о своих заемных средствах и, возможно, пока не брать больше долгов. Чрезмерное накапливание обязательств в скором времени приведет предприятие к потере платежеспособности и банкротству. Оптимальное значение у коэффициента 0,5. Тем не менее, слишком низкий коэффициент финансовой зависимости говорит о том, что предприятие упускает возможность дополучить дополнительный доход. Как вы наверно помните основное правило в коэффициентом анализе: чем выше ликвидность предприятия – тем ниже его рентабельность (эффективность).

Резюме

Подведу итоги анализа коэффициента финансовой зависимости. Данный показатель используется для оценки финансовой устойчивости предприятия. Используется он, как правило, финансовыми аналитиками и арбитражными управляющими. Показывает зависимость предприятия от кредиторов (внешних заемных средств) и определяет долю заемных средств в активах предприятия. К примеру, значение коэффициента равное 0,8 говорит о том, что у предприятия 80% заемных средств. Когда коэффициент равен 0,5, то у предприятия 50% заемных средств и 50% собственных.

Автор: Жданов Василий Юрьевич, к.э.н.

Коэффициент финансовой зависимости: как и зачем считать

Сегодня в бухгалтерском ликбезе Алексей Иванов рассказывает, как определить стоит ли наращивать кредиторскую задолженность и брать займы или кредиты.

Всем привет! С вами Алексей Иванов — директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на «Клерке» я рассказываю о бухгалтерском и управленческом учётах. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам — взглянуть на привычные категории под другим углом. Предпринимателям — понять, какую пользу можно извлечь из бухгалтерии.

Коэффициент финансовой зависимости (Debt Ratio, DR) показывает, насколько компания зависит от заёмного финансирования.

Как считать коэффициент финансовой зависимости

DR = Обязательства / Активы

Исходные данные для расчета DR нужно брать в бухгалтерском балансе. Активы — это строка 1600 «Баланс». Обязательства — сумма строк 1400 «Долгосрочные обязательства» и 1500 «Краткосрочные обязательства».

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Зачем считать коэффициент финансовой зависимости

Расчет DR дает понимание насколько обязательства компании обеспечены собственными активами. Этот индикатор позволяет понять, стоит ли наращивать кредиторскую задолженность и брать займы или кредиты.

Обычно считается нормальным DR в пределах от 0,5 до 0,7. DR = 0,5 означает, что ровно половина активов профинансирована заёмными деньгами. Вторая половина — собственными. Это означает, что гипотетически компания может погасить все свои долги. Гипотетически, потому что не все активы удастся продать по их балансовой стоимости в разумные сроки из-за их разной ликвидности.

DR говорит о том, что компания осторожничает с привлечением заёмных средств. Развиваться преимущественно на свои неэффективно. Владельцы компании должны не только иметь рентабельность собственного капитала выше, чем доходность от альтернативных вложений. Им нужно ещё и получать хорошие дивиденды. Если оставлять всю прибыль в компании, можно остаться без инвесторов.

DR > 0,7 — показатель неустойчивости финансового положения компании. Слишком большая долговая нагрузка обычно приводит к проблемам с платёжеспособностью. Чтобы обслуживать долг, приходится искать новое заёмное финансирование — перезанимать, чтобы погасить прежние обязательства. А это не бесплатно. И кредиторы, оценивая риски невозврата, закладывают их в стоимость. Как правило, это прямой путь к банкротству.

Как обычно, призываю не ориентироваться на один коэффициент. При принятии решений нужно использовать их в комплексе.

Пример.

Активы ООО «Рога и копыта» — 100 миллионов рублей. Пассивы состоят из 50 миллионов рублей собственного капитала и 50 миллионов рублей обязательств. DR = 0,5 — формально золотое сечение, лучше не придумаешь. Но это пока не углубишься внутрь структуры собственного капитала. А там может оказаться такое (скобки в бухгалтерской отчётности означают сумму убытка или расхода, а показатель в скобках вычитается при определении итога по разделу баланса):

-

уставный капитал — 60 миллионов рублей;

-

непокрытый убыток — (10 миллионов) рублей.

То есть за всё время существования компания сгенерировала убыток. Здесь надо разбираться из-за чего так получилось и думать о целесообразности такого бизнеса, а не радоваться хорошему DR.

Если вам понравился этот пост, подписывайтесь на меня в Telegram, Дзене и YouTube – там ещё много интересного!

Подарок нашим читателям: онлайн-курс Алексея Иванова «Бухгалтерия для бизнеса» из 26 видео. В нем простым языком с примерами рассказывается о том, как понимать бухгалтерские отчёты и использовать их для управления бизнесом.

Бухгалтерия для бизнеса

онлайн-курс Алексея Иванова

Получите бесплатные видео с уроками курса!

Оставьте заявку в форме ниже, и мы вышлем вам запись.

Чтобы проанализировать источники финансирования бизнес-процессов в компании, на западе широко используют коэффициент финансовой зависимости. Это показатель, обратный коэффициенту финансовой независимости, активно применяющемуся для оценки на предприятиях РФ.

Экономическая сущность

Коэффициент финансовой зависимости показывает степень самостоятельности компании в финансовом плане и даже некой независимости от обязательств перед кредиторами. То есть у неё могут быть кредиты и займы, однако должно быть и достаточно ликвидных активов для их оперативного погашения при условии наступления неблагоприятных времён, к примеру, кризиса.

Определяется коэффициент финансовой зависимости как соотношение величины пассивов к объёму активов. Отслеживать регулярно этот показатель важно тем предприятиям, которые предпочитают финансировать свою работу преимущественно за счёт заёмного капитала.

Как рассчитывается

Чтобы узнать коэффициент финансовой зависимости для той или иной компании, используют следующую формулу:

Кфз = Задолженность / Активы.

Формула по балансу:

Кфз = стр. 1700 / стр. 1300.

К слову, не стоит путать коэффициент финансовой зависимости со схожими показателями, а именно коэффициентами автономии и финансового левериджа. Они рассчитываются по-разному, да и описывают ситуацию с разных сторон:

Ка = Собственный капитал / Активы.

Результат отражает объём активов, которые финансируются своими силами, например, из уставного капитала или резервных фондов.

Кфл = Заёмный капитал / Собственный Капитал.

Результат показывает, сколько заёмных средств в активах. Нужно ли говорить о том, что, чем их больше, тем выше предпринимательские риски для компании, поскольку прибыль, которую она будет получать, частично уйдёт на погашение кредитов.

В то же время все три показателя полезны, так как вместе они позволяют оценить ситуацию комплексно.

Нормативное значение

В идеале коэффициент финансовой зависимости должен составлять до 0,6–0,7, хотя всё зависит от вида деятельности, сферы, в которой работает предприятие. Но, в общем, чем цифра выше, тем больше компания зависима от привлечённых ресурсов и, следовательно, при неблагоприятных условиях она рискует стать неплатёжеспособной.

К примеру, результат 0,75 указывает на то, что структура капитала на 75% состоит из заёмного капитала, а значит, быстро погасить обязательства при необходимости у неё не получится, во всяком случае без посторонней помощи.

Минимальные цифры также говорят не в пользу компании. Аналитики считают, что, если она намеренно отказывается от привлечения средств, значит, руководство может недополучать прибыль из-за небольших вложений в оборот.

Анализ значения коэффициента

Оценивать показатель желательно в динамике. Если он уменьшается, уменьшается и объём заёмных средств, следовательно, величина собственного капитала возрастает, а это значит, и рост стабильности, и независимости компании. Само с собой разумеется, в таком случае она будет иметь хорошие перспективы для развития. С одной стороны, у руководства будут финансы и на обеспечение функционирования и на расширение производства, а с другой:

- кредиторы будут охотнее выдавать руководству новые займы, если они понадобятся, поскольку даже при неблагоприятных условиях компания сможет рассчитаться со своими долгами;

- инвесторы будут охотнее вкладывать свои средства.

Наконец, если владелец захочет продать бизнес, он это сможет сделать без особых проблем, поскольку финансово устойчивая компания всегда привлекательна.

Что делать, если показатель выходит за нормативные пределы

Ситуации, при которых коэффициент финансовой зависимости превышает норму — повод задуматься об изменении стратегии, краткосрочных и долгосрочных планов. Основная цель — понять, как увеличить уровень собственного капитала. Сделать это можно несколькими способами:

- через привлечение средств инвесторов;

- изменение дивидендной политики;

- публичное предложение и выпуск ценных бумаг и т. д.

Если цифры слишком низкие, нужно анализировать деятельность предприятия и смотреть, выгодно ли ему будет привлекать заёмные средства (есть ли возможность нарастить объём производства, увеличить долю рынка). Если такая возможность имеется, значит, важно не только найти предложения кредитных учреждений с минимальными процентными ставками, но также рассчитать оптимальную долю заёмного капитала, при которой компания сможет своевременно и в полном объёме погасить долг. Для этого могут понадобиться значения других коэффициентов финансовой устойчивости, в частности показатель обеспеченности собственными средствами.

Зарубежная практика

Как уже было сказано, в странах Европы, в США структуру капитала оценивают именно по коэффициенту финансовой зависимости, причём нормативное значение для предприятий этих государств находится на уровне 0,5–0,6. То есть там стремятся к тому, чтобы объём заёмных средств не превышал доли собственного капитала. Это удовлетворяет интересы обеих сторон: как руководителей компаний, так и кредиторов.

Немного по-другому обстоят дела в странах Азии. Там норма составляет 0,3.

Выводы

Коэффициент финансовой зависимости позволяет увидеть, как обстоят дела с финансами на предприятии, и спрогнозировать его работу в долгосрочной перспективе. Если руководство умело выдерживает баланс между доходом и расходом, правильно распоряжается ресурсами, скорее всего, у него найдутся средства и на то, чтобы функционировать, и на то, чтобы развиваться.

Хотя важно понимать, что на ситуацию в целом влияют не только достаточный объём собственного капитала и оптимальная доля заёмных средств. Имеют значение также объём прибыли и её стабильность, наличие высоколиквидных активов и резервных фондов, которые, к слову, рекомендуется регулярно наращивать. Это одна из ключевых задач финансового планирования.