Коэффициент концентрации заемного капитала – формула по балансу будет рассмотрена нами далее – отражает степень долговой нагрузки на предприятие. Изучим специфику исчисления данного показателя, а также интерпретации его величины.

Как вычислить коэффициент концентрации заемного капитала (по балансу)

Коэффициент, о котором идет речь, показывает отношение активов, сформированных за счет внешних займов, к общему объему капитала предприятия. Фактически — степень долговой нагрузки на фирму. При этом учитываются как краткосрочные, так и долгосрочные займы.

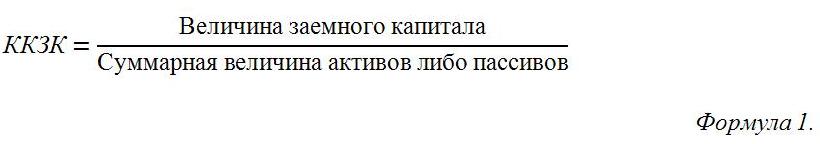

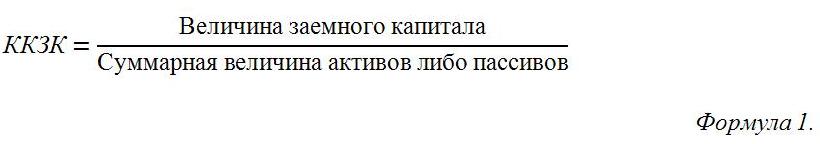

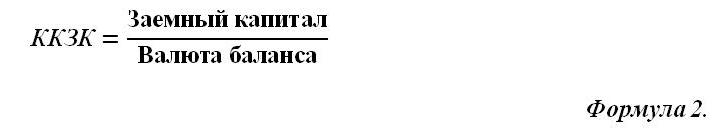

Коэффициент концентрации заемного капитала определяется по формуле:

КЗ = СД / ПО,

где:

КЗ — коэффициент концентрации заемного капитала;

СД — величина краткосрочных и долгосрочных долгов на конец анализируемого периода;

ПО — величина пассивов организации по состоянию на конец анализируемого периода (валюта баланса).

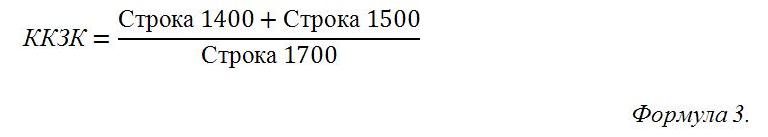

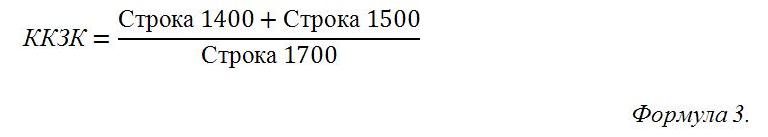

Если анализируемый период — 1 год, то показатель СД будет соответствовать сумме значений строк 1400 и 1500 бухгалтерского баланса организации. Показатель ПО — значению в строке 1700 (сумма показателей в строках 1300, 1400 и 1500 баланса).

Коэффициенты концентрации собственных и заемных средств: взаимосвязь показателей

Очень близким по существу и по экономическому смыслу к коэффициенту концентрации заемных средств является другой показатель — коэффициент, отражающий концентрацию собственного капитала предприятия.

Он вычисляется по формуле:

КС = СК / ПО,

где:

КС — коэффициент, отражающий концентрацию собственного капитала;

СК — величина собственного капитала фирмы.

Показатель СК находится по строке 1300 бухгалтерского баланса предприятия.

Чем выше коэффициент КС — тем лучше. Приветствуется, если его величина превышает 0,5 (то есть фирма имеет 50% и больше собственного капитала). Какова же оптимальная величина коэффициента, отражающего концентрацию заемного капитала?

Коэффициент концентрации заемного капитала: оптимальная величина

Коэффициент концентрации по заемному капиталу нормируется исходя из специфики бизнес-процессов на конкретном предприятии. Общеотраслевой неофициальный норматив — 0,5 и менее (таким образом, в фирме допускается присутствие до 50% заемного капитала).

- Распространен подход, по которому рассматриваемый коэффициент оценивается в динамике. Его рост может свидетельствовать о сложностях в управлении бизнесом или о том, что предприятие вынуждено развиваться главным образом за счет привлеченных средств.

- Еще один подход — оценка коэффициента в средних значениях. Так, если в начале отчетного периода он составляет 40%, а в конце — 60%, то средняя его величина будет соответствовать общеотраслевой норме.

В общем случае коэффициент концентрации заемного капитала ниже 0,5 считается позитивным критерием при оценке эффективности управления предприятием. Это очевидно:

- чем меньше долговая нагрузка на фирму, тем меньшим будет отвлечение капитала на выплату процентов кредитору;

- чем больше у предприятия собственных средств на обслуживание деятельности — тем лучше показатели оборачиваемости и эффективности использования оборотных средств.

В свою очередь, слишком низкие показатели КЗ — например, менее 0,1 — могут свидетельствовать о том, что фирме по каким-то причинам не удается брать займы, которые могут быть нужны.

Низкий коэффициент может формироваться в силу того, что потенциальные кредиторы отказывают фирме в займах, считая ее бизнес-модель недостаточно стабильной. Другая возможная причина подобной политики кредиторов — отсутствие у фирмы достаточного количества ликвидных активов, которые могли бы использоваться в качестве залогового имущества.

Итоги

Коэффициент концентрации заемного капитала отражает долю активов предприятия, сформированную за счет заемных средств. Рассчитывается данный показатель с использованием бухгалтерского баланса. Оптимальное его значение — в пределах 0,1–0,5. Рассмотренный коэффициент дополняет по экономическому смыслу коэффициент концентрации собственного капитала — его оптимальное значение, в свою очередь, должно быть выше 0,5.

Узнать больше о специфике формирования капитала на предприятии вы можете в статьях:

- «Что относится к заемному капиталу (нюансы)?»;

- «Собственный капитал в балансе — это…».

Коэффициент концентрации заёмного капитала

← Вернуться в Финансовый словарь

Что такое коэффициент концентрации заёмного капитала

Коэффициент концентрации заемного капитала – коэффициент, отражающий отношение сформированных за счет внешних займов активов к общему капиталу компании. Данный коэффициент показывает эффективность использования заемного запитала как средства повышения рентабельности инвестиций (левередж компании), и, как следствие, степень долговой нагрузки на организацию. Чем больше сумма заёмного капитала превышает собственный, тем выше финансовые риски и тем выше уровень левереджа.

Коэффициент концентрации заемного капитала относится к группе показателей финансовой устойчивости и отражает долю активов компании, финансируемую за счет обязательств.

Нормативное значение показателя:

Нормативным является значение в пределах 0,4 – 0,6. Следует заметить, что нормативное значение данного коэффициента колеблется, зависимо от отрасли. На данный показатель оказывает большое влияние сезонный фактор, который является причиной значительного изменения денежного потока.

Значения коэффициента ниже нормативного свидетельствует о неэффективном использовании финансового и производственного потенциала компании. Значение выше нормативного свидетельствует о наличии значительных финансовых рисок. Значение данного коэффициента больше единицы говорит о высокой степени риска банкротства.

Направления решения проблемы нахождения показателя вне нормативных пределов.

Значения коэффициента ниже нормативного сигнализирует о необходимости поиска альтернативных путей привлечения заменных средств. Данные действия необходимо осуществлять при условии ожидаемого увеличения рентабельности инвестиций (или собственного капитала). В случае, если каждый привлеченный рубль средств позволит генерировать финансовый результат выше стоимости использования заемных средств, то такое действие целесообразно.

Значение показателя ниже нормативного говорит о неэффективности действующей дивидендной политики, необходимости оптимизации текущую структуру финансовых активов, реинвестирования прибыли в работу компании, а также о необходимости привлечения дополнительных средств как владельцев, так и инвесторов.

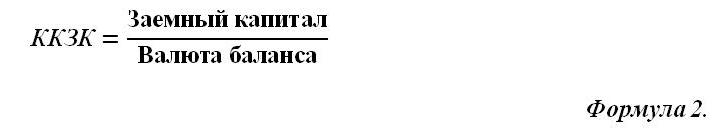

Формула расчета концентрации заемного капитала:

Концентрация заемного капитала = Сумма заемного капитала / Сумма активов

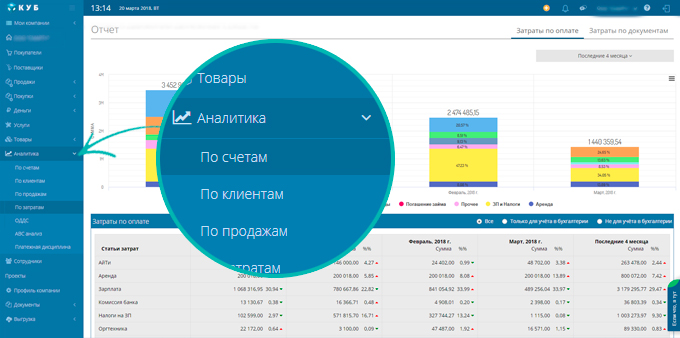

КУБ – самый простой и удобный способ вести финансовую аналитику

С КУБом вы узнаете:

- Куда уходят ваши деньги.

- Как снизить расходы без потерь.

- Сколько вы заработали в прошлом месяце.

- Что приносит вам прибыль, а что убытки.

- Насколько эффективны ваши сотрудники.

- Какие из ваших клиентов самые надежные.

Нужна помощь по заполнению документов или консультация?

Получите помощь экспертов бухгалтеров по подготовке документов

НАПИШИТЕ ЭКСПЕРТУ

![]() Загрузка…

Загрузка…

Содержание

- Коэффициент концентрации заемного капитала — формула по балансу

- Как вычислить коэффициент концентрации заемного капитала (по балансу)

- Коэффициенты концентрации собственных и заемных средств: взаимосвязь показателей

- Коэффициент концентрации заемного капитала: оптимальная величина

- Итоги

- Коэффициент концентрации заемного капитала

- Объяснение сущности показателя концентрации заемного капитала

- Нормативное значение показателя:

- Связанные материалы

- Направления решения проблемы нахождения показателя вне нормативных пределов

- Формула расчета концентрации заемного капитала:

- Пример расчета концентрации заемного капитала:

- Еще найдено про коэффициент концентрации заемного капитала

- Коэффициент концентрации заемного капитала. Норматив. Вывод

- Краткое описание коэффициента заемного капитала и способы его расчета

- Как определить ККЗК: формулы для калькуляции

- Нормативное значение ККЗК и его применение на практике

- Пример 1. Калькуляция ККЗК для ООО «Вестник» за 2016-2018 гг.с комментариями

- Некоторые ошибки при анализе значений ККЗК и ККСК

- Ответы на часто задаваемые вопросы

- Коэффициент структуры заемного капитала (формула расчета по балансу)

- Коэффициент структуры заемного капитала. Формула расчета по балансу

- Нормативное значение коэффициента структуры заемного капитала. Анализ

- Формула коэффициента соотношения заемных и собственных средств

- Коэффициент концентрации привлеченного капитала нормативное значение

- Формула коэффициента соотношения заемных и собственных средств по бухгалтерскому балансу

- Что показывает формула

- Значение коэффициента соотношения собственных и заемных средств

- Примеры решения задач

- Коэффициент структуры заемного капитала + формула расчета

- Коэффициент соотношения заемных и собственных средств

- Финансовый рычаг характеризует использование предприятием заемных средств, которое влияет на изменение коэффициента рентабельности собственного капитала.

- Коэффициенты финансовой устойчивости

- Анализ финансовой отчетности предприятия

- Коэффициент заемного капитала

- Заемный капитал и его особенности

- Особенности и недостатки заемного капитала

- Понятие коэффициента заемного капитала

- Значение коэффициента

- Коэффициент заемного капитала

- Новые записи:

Коэффициент концентрации заемного капитала — формула по балансу

Коэффициент концентрации заемного капитала — формула по балансу будет рассмотрена нами далее — отражает степень долговой нагрузки на предприятие. Изучим специфику исчисления данного показателя, а также интерпретации его величины.

Как вычислить коэффициент концентрации заемного капитала (по балансу)

Как вычислить коэффициент концентрации заемного капитала (по балансу)

Коэффициент, о котором идет речь, показывает отношение активов, сформированных за счет внешних займов, к общему объему капитала предприятия. Фактически — степень долговой нагрузки на фирму. При этом учитываются как краткосрочные, так и долгосрочные займы.

Коэффициент концентрации заемного капитала определяется по формуле:

КЗ = СД / ПО,

где:

КЗ — коэффициент концентрации заемного капитала;

СД — величина краткосрочных и долгосрочных долгов на конец анализируемого периода;

ПО — величина пассивов организации по состоянию на конец анализируемого периода (валюта баланса).

Если анализируемый период — 1 год, то показатель СД будет соответствовать сумме значений строк 1400 и 1500 бухгалтерского баланса организации. Показатель ПО — значению в строке 1700 (сумма показателей в строках 1300, 1400 и 1500 баланса).

Коэффициенты концентрации собственных и заемных средств: взаимосвязь показателей

Очень близким по существу и по экономическому смыслу к коэффициенту концентрации заемных средств является другой показатель — коэффициент, отражающий концентрацию собственного капитала предприятия.

Он вычисляется по формуле:

КС = СК / ПО,

где:

КС — коэффициент, отражающий концентрацию собственного капитала;

СК — величина собственного капитала фирмы.

Показатель СК находится по строке 1300 бухгалтерского баланса предприятия.

Чем выше коэффициент КС — тем лучше. Приветствуется, если его величина превышает 0,5 (то есть фирма имеет 50% и больше собственного капитала). Какова же оптимальная величина коэффициента, отражающего концентрацию заемного капитала?

Коэффициент концентрации заемного капитала: оптимальная величина

Коэффициент концентрации по заемному капиталу нормируется исходя из специфики бизнес-процессов на конкретном предприятии. Общеотраслевой неофициальный норматив — 0,5 и менее (таким образом, в фирме допускается присутствие до 50% заемного капитала).

- Распространен подход, по которому рассматриваемый коэффициент оценивается в динамике. Его рост может свидетельствовать о сложностях в управлении бизнесом или о том, что предприятие вынуждено развиваться главным образом за счет привлеченных средств.

- Еще один подход — оценка коэффициента в средних значениях. Так, если в начале отчетного периода он составляет 40%, а в конце — 60%, то средняя его величина будет соответствовать общеотраслевой норме.

В общем случае коэффициент концентрации заемного капитала ниже 0,5 считается позитивным критерием при оценке эффективности управления предприятием. Это очевидно:

- чем меньше долговая нагрузка на фирму, тем меньшим будет отвлечение капитала на выплату процентов кредитору;

- чем больше у предприятия собственных средств на обслуживание деятельности — тем лучше показатели оборачиваемости и эффективности использования оборотных средств.

В свою очередь, слишком низкие показатели КЗ — например, менее 0,1 — могут свидетельствовать о том, что фирме по каким-то причинам не удается брать займы, которые могут быть нужны.

Низкий коэффициент может формироваться в силу того, что потенциальные кредиторы отказывают фирме в займах, считая ее бизнес-модель недостаточно стабильной. Другая возможная причина подобной политики кредиторов — отсутствие у фирмы достаточного количества ликвидных активов, которые могли бы использоваться в качестве залогового имущества.

Итоги

Коэффициент концентрации заемного капитала отражает долю активов предприятия, сформированную за счет заемных средств. Рассчитывается данный показатель с использованием бухгалтерского баланса. Оптимальное его значение — в пределах 0,1–0,5. Рассмотренный коэффициент дополняет по экономическому смыслу коэффициент концентрации собственного капитала — его оптимальное значение, в свою очередь, должно быть выше 0,5.

Узнать больше о специфике формирования капитала на предприятии вы можете в статьях:

- «Что относится к заемному капиталу (нюансы)?»;

- «Собственный капитал в балансе — это…».

Коэффициент концентрации заемного капитала

Объяснение сущности показателя концентрации заемного капитала

Этот показатель указывает на уровень левереджа компании. Левердж означает использование финансовых инструментов или заемного капитала с целью повышения потенциальной рентабельности инвестиций. В компании, в которой сумма заемного капитала является значительно выше собственного, уровень левереджа высокий. В свою очередь, такое явление свидетельствует о высоком уровне финансовых рисков. Стоит заметить, что привлечение заемного капитала позволяет обеспечить рост компании. Поэтому значительная часть бизнеса стабильно работает в условиях использования заемных средств.

Расчет показателя концентрации заемного капитала производится путем деления текущих и долгосрочных обязательств компании на сумму активов. Этот индикатор демонстрирует, какая часть активов компании финансируется за счет обязательств. Показатель относится к группе показателей финансовой устойчивости.

Нормативное значение показателя:

Нормативным считается значение в пределах 0,4 – 0,6. Однако значение показателя значительно колеблется, зависимо от отрасли. Если денежный поток в течение финансового года значительно меняется (например, из-за сезонного фактора), то концентрация заемного капитала является низкой. Если в компании доля заемных средств в сумме активов является выше, чем в конкурентов, то это может привести к увеличению цены привлечения средств.

Связанные материалы

Если значение показателя является выше, то уровень финансовых рисков также является высоким. Если же значение показателя является ниже, то это может свидетельствовать о неполном использовании финансового и производственного потенциала компании. Значение показателя выше единицы говорит о том, что в компании больше долгов, чем активов. Последнее свидетельствует о том, что компания может стать банкротом.

Направления решения проблемы нахождения показателя вне нормативных пределов

Если значение показателя находится ниже нормативного значения, то необходимо искать пути привлечения дополнительных заемных средств, но это необходимо делать только в случае ожидаемого повышения рентабельности инвестиций (или собственного капитала). Если каждый привлеченный рубль средств позволит генерировать финансовый результат выше стоимости использования заемных средств, то такое действие целесообразно.

Если значение показателя находится выше нормативного, то можно предпринять такие меры как:

- изменить текущую дивидендную политику и реинвестировать полученную прибыль в ежедневную работу компании;

- привлечь дополнительные средства текущих владельцев или новых инвесторов;

- оптимизировать текущую финансовую структуру активов для снижения потребности в источниках финансирования и т.д.

Формула расчета концентрации заемного капитала:

Концентрация заемного капитала = Сумма заемного капитала / Сумма активов

Пример расчета концентрации заемного капитала:

Компания ОАО «Веб-Инновация-плюс»

Единица измерения: тыс. руб.

| Баланс | На 31 12 2016 | На 31 12 2015 |

| Активы | ||

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | ||

| ИТОГО ПО РАЗДЕЛУ I | 76 | 98 |

| II. ОБОРОТНЫЕ АКТИВЫ | ||

| ИТОГО ПО РАЗДЕЛУ II | 124 | 135 |

| Баланс | 200 | 233 |

| Пассивы | ||

| V. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||

| Заемные средства | 20 | 20 |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||

| Заемные средства | 68 | 90 |

| ИТОГО ПО РАЗДЕЛУ V | 68 | 90 |

| Баланс | 200 | 233 |

Концентрация заемного капитала (2016 г.) = (20+68) / 200 = 0,44

Концентрация заемного капитала (2015 г.) = (20+90) / 233 = 0,47

Значение показателя ОАО «Веб-Инновация-плюс» находится в нормативных пределах. В 2016 году 44 % активов компании финансировались за счет заемного капитала. В условиях стабильной работы компании и отрасли такое значение говорит о приемлемом уровне финансовых рисков. Компания имеет возможность привлечь кредитные средства под 20 % годовых на 2 года, а каждый рубль дополнительно привлеченных средств позволит сгенерировать дополнительные 0,3 рубля финансовых результатов до налогообложения в год. В таком случае дальнейшее повышение концентрации заемного капитала будет желательным. Для формирования более точных рекомендаций необходимо рассчитать эффект финансового рычага.

Еще найдено про коэффициент концентрации заемного капитала

- Влияние МСФО на результаты анализа финансового положения ПАО «Ростелеком» Коэффициент автономии финансовой независимости > 0,5 0,444 0,356 -0,088 0,478 0,447 -0,031 2 Коэффициент концентрации заемного капитала 0,3-0,5 0,556 0,644 0,088 0,522 0,553 0,031 3 Коэффициент капитализации финансового

- Анализ бухгалтерского баланса коммерческой организации с помощью финансовых коэффициентов Собственный капитал Коэффициент концентрации заемного капитале J Заемный капитал Валюта баланса Коэффициент задолженности J Заемный капитал Собственный

- Оптимизация структуры бухгалтерского баланса как фактор повышения финансовой устойчивости организации Кск СК ВБ 0,455 0,546 0,542 0,087 Коэффициент концентрации заемного капитала Кзк ЗК ВБ 0,545 0,454 0,458 -0,087 Коэффициент финансовой зависимости Кфз

- Финансовая устойчивость организации и критерии структуры пассивов Таким образом об уровне финансовой устойчивости позволяют судить отдельные показатели из выбранной нами системы показателей оценки финансовой устойчивости а именно коэффициент автономии коэффициент соотношения заемного и собственного капиталов коэффициент концентрации заемного капитала Усилению устойчивости финансового состояния может способствовать ускорение оборачиваемости капитала в оборотных

- Отбор факторов риска банкротства предприятия на основе метода главных компонент Из таблицы 4 видно что наибольший вклад вносят переменные х1 — коэффициент текущей ликвидности х2 — коэффициент быстрой ликвидности х3 — коэффициент абсолютной ликвидности х4 — доля оборотных средств в активах х5 — коэффициент концентрации заемного капитала х6 — коэффициент долгосрочного привлечения заемных средств х7 — коэффициент соотношения

- Оценка рыночной и финансовой устойчивости предприятия В условиях нашего предприятия — это 32,9% 2 Коэффициент концентрации заемного капитала — удельный вес заемных средств в общей валюте баланса — показывает

- Определение нормативных значений коэффициентов финансовой устойчивости для организаций различных видов экономической деятельности в условиях применения отдельных политик финансирования активов Г В Савицкой рассчитаем нормативное значение коэффициента автономии финансового левериджа и коэффициента концентрации заемного капитала Воспользуемся следующими формулами расчета показателей 1 коэффициента автономии Ка Ка УВВНА

- Анализ консолидированной и сегментной отчетности: методический аспект Обязательства 6 Коэффициент концентрации заемного капитала стр 5 стр 4 7. Срок погашения обязательств стр 5 стр

- Особенности финансового анализа на предприятиях сельскохозяйственной отрасли Считаем что при оценке финансовой устойчивости предприятий животноводства нет смысла рассчитывать такие показатели как коэффициент финансовой зависимости коэффициент концентрации заемного капитала коэффициент долгосрочного привлечения заёмных средств коэффициент структуры заёмного капитала и коэффициент реальной

- Оценка эффективности использования собственного и заемного капитала ФКП «Курская биофабрика — фирма Биок» Еще один коэффициент это коэффициент концентрации заемного капитала Его данные имеют следующие значения на начало 2013 года 0,028, на

- Финансовая диагностика банкротства строительных компаний Х2 0,1310684 -0,0439049 Коэффициент концентрации заемного капитала — Х3 0,4951579 0,8613436 Коэффициент покрытия активов собственными оборотными средствами —

- Финансовые коэффициенты Коэффициент концентрации заемного капитала Коэффициент обеспеченности оборотных активов собственными оборотными средствами Коэффициент обеспеченности собственными источниками финансирования

- Разработка моделей прогнозирования банкротства российских предприятий для отраслей строительства и сельского хозяйства Показатели платежеспособности предприятия долговая нагрузка совокупные обязательства к инвестированному капиталу коэффициент напряженности платежей коэффициент концентрации заемного капитала коэффициент обеспеченности собственными оборотными средствами 4. Показатели характеризующие эффективность рентабельность деятельности предприятия

- Финансовый анализ деятельности малых предприятий Дополнением к этому показателю является коэффициент концентрации заемного капитала Ккп где ЗК заемный капитал Эти два коэффициента в сумме Ккс

- Методика анализа финансовой устойчивости коммерческой организации Собственный капитал Коэффициент концентрации заемного капитала ≤ 0,5 Заемный капитал Валюта баланса Коэффициент задолженности ≤ 1,0 Заемный

- Информационная система управления выручкой предприятия Коэффициенты отобранные с помощью факторного анализа x1 — сумма хозяйственных средств находящихся в распоряжении организации тыс руб x2 — рентабельность активов по чистой прибыли x3 — коэффициент маневренности собственных оборотных средств x4 — доля оборотных средств в активах x5 — рентабельность продаж x6 — коэффициент финансовой независимости x7 — коэффициент финансирования x8 — рентабельность основной деятельности x9 — коэффициент соотношения заемных и собственных средств x10 — рентабельность собственного капитала x11 — рентабельность деятельности предприятия x12 — коэффициент концентрации заемного капитала x13 — коэффициент структуры заемного капитала На основании полученных данных была

- Анализ финансового состояния в динамике У12 финансовой независимости 0.297 0.323 0.383 0.43 0.601 0.304 Коэффициент концентрации заемного капитала У13 0.703 0.677 0.617 0.57 0.399 -0.304 Коэффициент капитализации У14 финансового

- Оценка эффективности использования собственного и заемного капитала предприятия А Б 1 2 3 1 Коэффициент концентрации заемного капитала 0,667 0,642 0,650 2 Коэффициент финансовой зависимости 3,009 2,794 2,855 3

- Анализ состояния и использования заемного (привлеченного) капитала на основе бухгалтерской (финансовой) отчетности Коэффициент концентрации привлеченного капитала 0,46 0,61 0,67 0,21 0,06 Коэффициент привлечения заемных средств в оборотные активы

- Аналитические возможности консолидированной отчетности для характеристики финансовой устойчивости Total assets Коэффициент финансовой зависимости концентрации привлеченных средств Заемный капитал Активы CL LTD ТА где CL —

Коэффициент концентрации заемного капитала. Норматив. Вывод

Практически всегда при проведении экономического анализа в расчетах фигурирует заемный капитал (далее сокращенно – ЗК). Этот распространенный термин означает капитал предприятия, полученный в виде долговых обязательств от разных источников. Как принято, заемный капитал:

- Практически всегда подразумевает начисление установленных процентов в пользу кредитора.

- Имеет определенный срок.

- Подлежит безусловному возврату.

- Может быть кратковременным (сроком до года) либо долговременным.

Общеизвестными типичными заемными средствами являются: банковский кредит, вексель, облигации, лизинг. Данный список неполный, но именно с назваными видами заемного капитала чаще всего встречается предприятие, осуществляя свою деятельность.

Заемные средства часто привлекаются для реализации финансового потенциала, с целью повышения темпов хозяйственного роста, рентабельности предприятия и в тому подобных случаях. Большая доля привлеченных со стороны средств в капитале с одной стороны говорит о том, что кредиторы заемщику доверяют. Предприятие может использовать их для разрешения собственных проблемных и критических ситуаций, что, при разумном подходе, благоприятно сказывается на его деятельности.

Но с другой стороны – вместе с этими средствами оно принимает определенные долговые обязательства, которые надо будет выполнить. При этом всегда существует некий риск того, что предприятие их не исполнит, его платежеспособность снизится, былая финансовая стабильность будет утрачена и т. п.

В этой связи предприятию необходимо быть начеку, и постоянно отслеживать ситуацию, связанную с ростом (снижением) величины заемных средств в суммарном объеме капитала. Эту величину в экономике называют коэффициентом концентрации заемных средств либо капитала (далее по тексту также – ККЗК).

Краткое описание коэффициента заемного капитала и способы его расчета

Итак, показатель концентрации заемного капитала знаком всем экономистам и активно используется при проведении экономического анализа. Данный коэффициент нередко именуют показателем структуры капитала, который используется при оценке соотношения собственного и заемного капитала. Очень часто его рассматривают как некое дополнение к коэффициенту концентрации собственного капитала. При помощи его определяют, насколько данная пропорция близка к нормативу.

Главная задача анализа ККЗК – путем изучения данного показателя выяснить степень зависимости предприятия от сторонних источников финансирования. Роль коэффициента очевидна: по сути, именно он отображает степень реальной долговой нагрузки на заемщика.

Что это конкретно дает? Благодаря такому расчету и исследованию можно определить реальное финансовое состояние предприятие, уровень его платежеспособности, предвидеть опасность банкротства, выяснить эффективность осуществляемой деятельности, способность покрывать долги на перспективу. Наиболее приемлемым решением для любого предприятия признается оптимальное сочетание (соотношение) заемного и собственного капитала.

Рассчитать ККЗК можно самостоятельно по формуле либо посредством программного продукта ФинЭкАнализ и иных аналогичных сервисов. Электронный сервис имеет много преимуществ, значительно упрощает и убыстряет процесс калькуляции. Данные водятся не вручную, а через импорт необходимых данных из 1с. Расчет можно произвести за любой период. Результаты выдаются в форме текстов, графиков вместе с выводами и рекомендациями.

Что примечательно, пользоваться сервисом ФинЭкАнализ могут практически все представители бизнеса, в том числе и ИП. Расчет ККЗК производится в блоке «Анализ рыночной устойчивости». Ознакомиться с информацией об услугах сервиса и его возможностях можно по ссылке http://online.1-fin.ru/Описание_работы.

Как определить ККЗК: формулы для калькуляции

Для калькуляции значения ККЗК применяется общая формула, а данные для расчета берутся из бух. баланса.

Для целей калькуляции потребуются данные:

- величина кратковременных и долговременных обязательств по состоянию на конец изучаемого периода;

- величина пассивов (активов) по состоянию на конец этого же периода (т. е. валюта баланса).

Калькуляция на основе этих данных производится по общей формуле:

Суммарная величина активов (пассивов) – это и есть валюта баланса. Поэтому зачастую можно встретить следующую интерпретацию общей формулы расчета ККЗК:

Предположим, исследуется период, равный году. Тогда общая формула применительно к балансу преобразуется в следующий вид:

Полученные по результатам калькуляции значения ККЗК подлежат анализу. В частности, изучается значение коэффициента по отношению к нормативу. Рассматривается его динамика, констатируется его уменьшение, прочие сдвиги в одну либо другую сторону. Далее определяется степень зависимости предприятия от заемных средств, делаются выводы о достаточности (недостаточности) своих средств и финансовой стабильности (о дестабилизации, по предвестникам банкротства и т. д.).

Нормативное значение ККЗК и его применение на практике

Каждое предприятие независимо от сферы деятельности, использует как свои, так и заемные средства. И это общепринятая практика, норма. Вопрос в другом: насколько эффективно им используются те и другие средства, а также, каково их реальное соотношение.

Принято считать, что допустимым является соотношение в пределах 60% (заемных) к 40% (своих средств). Если рассматривать возможные изменения данных показателей в процентном соотношении, то необходимо принять во внимание, что:

- значительное увеличение процента в сторону собственных средств может говорить о нерациональном использовании заемных средств;

- если заемные средства составляют больше 60%, то налицо финансовая дестабилизация предприятия;

- соотношение данных показателей 80% к 20%, где доля заемных средств значительно превышает собственные, констатирует банкротство.

Говоря об оптимальных показателях, следует добавить также, что показатель нормы зависит от специфики деятельности конкретного предприятия. Между тем за нормативное общеотраслевое значение ККЗК в принципе принимается значение 0,5 и меньше. Отталкиваясь от этого норматива, можно проанализировать ККЗК с разных сторон.

| ККЗК меньше 0,5 | Рост ККЗК | Оценка средних значений ККЗК | Крайне низкий ККЗК (меньше 0,1) |

|

Положительный результат, свидетельствует о малой долговой нагрузке |

Предприятие развивается преимущественно за счет заемных средств |

Рассматривается значение ККЗК в начале и конце конкретного периода.

Если, к примеру, он равен 60% и 40%, то его среднее значение соответствует общеотраслевому нормативу |

Говорит о фактическом отсутствии заемных средств |

Исходя из приведенных данных, можно сделать вывод, что нормой считается доля заемного капитала, равная 0,5. Отклонение от нее в одну либо другую сторону свидетельствует о начинающихся (существующих) проблемах на предприятии.

Низкий показатель ККЗК (меньше 0,1) может свидетельствовать о том, что у предприятия мало ликвидных активов, рассматриваемых в качестве залога. Очевидно, ему отказывают в займах, поскольку его финансовое положение не стабильно.

Пример 1. Калькуляция ККЗК для ООО «Вестник» за 2016-2018 гг.с комментариями

Калькуляция коэффициента концентрации заемного капитала производится на основе данных, взятых из бух. баланса ООО «Вестник». При подсчетах использованы значения кратковременных, долговременных обязательств общества, а также валюты баланса. Данные для калькуляции представлены в таблице.

| Показатели для расчета (млрд. рос. руб.) | 2016 г. | 2017 г. | 2018 г. |

| Кратковременные обязательства ООО «Вестник» | 600 | 700 | 590 |

| Долговременные обязательства ООО «Вестник» | 900 | 1000 | 1100 |

| Валюта баланса | 3800 | 4000 | 3500 |

Расчет ККЗК производится в два этапа: сначала подсчитывается ЗК, а затем собственно коэффициент. Для калькуляции ККЗК используется общая формула (заемный капитал / валюта баланса). В рассматриваемой ситуации заемный капитал это сумма двух показателей: кратковременных и долговременных обязательств ООО «Вестник». И так далее отдельно по каждому году.

По результатам калькуляции получаются следующие значения.

Расчет за 2016 г. Значение ККЗК= (600 + 900) / 3800 = 0,39.

Расчет за 2017 г. Значение ККЗК = (700 + 1000) / 4000 = 0,42.

Расчет за 2018 г. Значение ККЗК = (590 + 1100) / 3500 = 0,48.

Полученные значения ККЗК определяются как норма. Так, в 2016 г. около 39% активов ООО «Вестник» финансировалось за счет заемных средств, в 2017 г. – 42%, а 2018 г. – 48%. Несмотря на рост показателя, на протяжении исследуемого периода он находился в пределах норматива. У ООО «Вестник» отмечается малый уровень финансовых рисков.

Для полноты анализа рекомендуется рассчитать также значения коэффициента концентрации для своего капитала за эти же периоды (2016–2018 гг.), а затем сравнить их с полученным результатом по ККЗК. При анализе следует изучать рассчитанные значения в динамике. В процессе подведения итогов важно констатировать увеличение (снижение) ККЗК и ККСК.

Некоторые ошибки при анализе значений ККЗК и ККСК

Ошибка 1. Помимо указанных выше подсчетов при определении стабильности предприятия отдельно рассчитывают также соотношение ККЗК и ККСК. Это автономный показатель, отличный от ККЗК и ККСК. Он тоже используется для оценки финансового положения. Называют его коэффициентом соотношения заемных и своих средств, а высчитывают тогда, когда требуется быстро получить представление об экономической ситуации на предприятии.

Калькуляция производится по формуле: ЗК / СК. Если в результате калькуляции получится значение, меньше чем 1, то это будет говорить о нестабильности, а также о том, что предприятие зависимо от заемных средств. Т. е. преобладание заемных средств – повод для беспокойства.

Ответы на часто задаваемые вопросы

Вопрос №1: Чем отличаются коэффициенты заемного (ККЗК) и собственного капитала (ККСК)?

Это два разных, но взаимосвязанных по своей сути показателя. Оба капитала (свой и заемный) являются первоисточниками формирования имущества предприятия. Свой капитал – это личное имущество, которым обладает предприятие на правах собственника. Заемный – стороннее, привлеченное со стороны имущество, которым предприятие не владеет как собственник, но может распоряжаться некоторый период времени за определенную плату.

Соответственно, один коэффициент (ККЗК) характеризует концентрацию заемных средств, а второй (ККСК) – своих. Один коэффициент дополняет другой.

При экономическом анализе обычно их изучают, сравнивают вместе, затем определяют их соотношение, делают выводы о финансовом состоянии предприятия. Хороший результат – значение ККСК, равное 50% и больше. Т. е. чем выше, тем лучше. Это говорит о финансовой самостоятельности предприятие, т. к. оно имеет 50% (и больше) – собственного капитала.

Вопрос №2: Как отображают заемный капитал в бух. балансе? Из чего он складывается?

Согласно правилам, определяемым бухучетом, заемный капитал показывают в пассиве. Он включает два раздела: № 4 (долговременные обязательства, сроком больше года) и № 5 (кратковременные обязательства). Соответственно, ЗК – это суммарная величина всех имеющихся значений, прописанных по строкам в разделах 4 и 5.

Коэффициент структуры заемного капитала (формула расчета по балансу)

В статье мы разберем коэффициент структуры заемного капитала. Данный показатель используется для оценки финансовой устойчивости бизнеса.

Коэффициент структуры заемного капитала. Формула расчета по балансу

Коэффициент структуры заемного капитала – показатель, отражающий финансовую устойчивость предприятия и характеризующий долю долгосрочных обязательств в структуре заемного капитала.

Формула расчета коэффициента структуры заемного капитала по балансу имеет следующий вид:

Чем крупнее доля долгосрочных обязательств в структуре заемного капитала, тем больше финансируются внеоборотные активы предприятия: сооружения, оборудование, здания и т.д. И наоборот, снижение коэффициента показывает увеличение расходов на оборотные активы, которые обеспечивают текущую деятельность компании. Другими словами, структура заемного капитала позволяет определить политику фирмы по финансированию внеоборотных или оборотных активов. Оценка текущего финансового состояния должна проводится комплексно по всем коэффициентам финансовой устойчивости. Более подробно читайте в статье: “Коэффициент автономии (финансовой независимости). Расчет на примере ОАО “Северсталь”“. Данный показатель также применяется в оценке финансовой надежности стартапа по разработанному бизнес-плану.

Нормативное значение коэффициента структуры заемного капитала. Анализ

Единого рекомендуемого нормативного значения коэффициента структуры заемного капитала не существует. Анализ динамики позволяет оценить стратегию управления заемным капиталом и определить направления развития предприятия.

|

Ксзк ↗ |

Увеличение производственных фондов, ориентация на рост производственного потенциала, масштабирование выпуска продукции, выход на новые рынки и создание долгосрочного развития |

|

Ксзк ↘ |

Загрузка текущих производственных мощностей, ориентация на увеличение текущего выпуска и продажи продукции |

к.э.н. Жданов Иван Юрьевич

Формула коэффициента соотношения заемных и собственных средств

Формула коэффициента соотношения заемных и собственных средств показывает структуру капитала, давая общую его характеристику, включая финансовое состояние.

Формула коэффициента соотношения заемных и собственных средств представляет собой соотношение заемного (привлекаемого) капитала и собственного капитала. Показатель соотношения заемных и собственных средств рассчитывается по данным из формы № 1 (бухгалтерского баланса).

Формула коэффициента соотношения заемных и собственных средствдостаточно простая.

Коэффициент концентрации привлеченного капитала нормативное значение

Ее можно рассчитать отношениемсовокупности долгов по заемным средствам, не зависимо от сроков их погашения, к сумме собственного капитала.

Формула коэффициента соотношения заемных и собственных средств в общем виде выглядит следующим образом:

K = ЗК / СК

Здесь К – коэффициент соотношения заемных и собственных средств,

ЗК – сумма заемного капитала,

СК – сумма собственного капитала.

Второй вариант формулы:

К = (ДЗ + КЗ) / СК

Здесь ДЗ – сумма долгосрочной задолженности,

КЗ – сумма краткосрочной задолженности.

Формула коэффициента соотношения заемных и собственных средств по бухгалтерскому балансу

Для вычисления соотношения между собственными и заемными средствами требуются данные бухгалтерского баланса, при этом формула принимает следующий вид:

К = (строка 1410 + строка 1510) / строка 1300

Здесь К – коэффициент соотношения собственных и заемных средств,

Строка 1410 – сумма долгосрочных финансовых обязательств (берется из бухгалтерского баланса),

Строка 1510 – сумма краткосрочных финансовых обязательств (бухгалтерского баланса),

Строка 1300 – сумма собственного капитала.

Что показывает формула

Формула коэффициента соотношения заемного и собственного капитала должна показать оптимальное соотношения заемных и собственных средств. Существует несколько значений коэффициента:

- Коэффициент больше единицы, что говорит о том, что заемный капитал больше, чем собственный (появляется риск банкротства в некоторых случаях);

- Коэффициент в диапазоне 0,7 – 1 показывает неустойчивое положение копании, при котором появляются признаки ее неплатежеспособности;

- Коэффициент в диапазоне от 0,5 до 0,7 считается оптимальным, предприятие с таким коэффициентом устойчиво в финансовом отношении и функционирует в нормальном режиме;

- Коэффициент менее 0,5 отражает устойчивое состояние работы компании, тем не менее, говоря о ее неэффективной работе.

Одно только соотношение заемных и собственных средств не может дать полной картины хозяйственной деятельности предприятия. Для более точной оценки необходим анализ и других коэффициентов деятельности компании.

Значение коэффициента соотношения собственных и заемных средств

Расчет коэффициента соотношения заемного и собственного капитала проводят в тех случаях, когда необходимо быстрое получение ориентировочных данных о финансовой ситуации на предприятии. Этот показатель может дать общее представление о тех пропорциях, которые составляет заемный и собственный капитал.

Если собственные средства будет преобладать, то это отражает хорошее финансовое положение, а увеличение заемных средств может говорить о вероятной финансовой неустойчивости.

Использование этого коэффициента важно тем людям, которые вкладывают в компанию собственные средства:

- Инвесторы,

- Кредиторы,

- Банки,

- Поставщики и др.

Примеры решения задач

Понравился сайт? Расскажи друзьям!

2. Долю заемных средств определяют по формуле

Данное отношение показывает, сколько заемных средств привлекало предприятие на 1 руб. собственных средств, вложенных в активы.

3. Коэффициент инвестирования — соотношение заемных и собственных средств – является еще одной формой представления коэффициента финансовой независимости

Рекомендуемые значения: 0,25 – 1.

Коэффициенты рентабельности. Кроме уже рассмотренных коэффициентов рентабельности, при анализе финансового состояния рассчитывают и другие модификации, характеризующие различные стороны деятельности предприятия.

1. Коэффициент рентабельности продаж: доля чистой прибыли в объеме продаж предприятия

2. Коэффициент рентабельности собственного капитала позволяет определить эффективность использования капитала, инвестированного собственниками предприятия. Рентабельность собственного капитала показывает, сколько денежных единиц чистой прибыли заработала каждая единица, вложенная собственниками компании

Коэффициент структуры заемного капитала + формула расчета

Коэффициент рентабельности оборотных активов, это возможность предприятия в обеспечении достаточного объема прибыли по отношению к используемым оборотным средствам компании. Чем выше значение этого коэффициента, тем более эффективно используются оборотные средства

Коэффициент рентабельности внеоборотных активов демонстрирует способность предприятия обеспечивать достаточный объем прибыли по отношению к основным средствам компании. Чем выше значение данного коэффициента, тем более эффективно используются основные средства

5. Коэффициент рентабельности инвестиций показывает, сколько денежных единиц потребовалось предприятию для получения одной денежной единицы прибыли. Этот показатель является одним из наиболее важных индикаторов конкурентоспособности:

Коэффициенты деловой активности позволяют проанализировать, насколько эффективно предприятие использует свои средства. Среди этих коэффициентов рассматриваются такие показатели как фондоотдача, когда речь идет о внеоборотных активах, оборачиваемость оборотных средств, а также оборачиваемость всего капитала.

3 Оценка финансового состояния предприятия и пути его совершенствования (на примере ООО «БЕТОНИТ»)

3.1 Анализ структуры актива и пассива баланса

Для общей характеристики имущества предприятия на основе данных бухгалтерского баланса ООО «БЕТОНИТ» на 01 января 2009 г., изучим их наличие, состав и структуру, а так же произошедшие в них изменения (табл.2).

Таблица 2 — Общая оценка актива бухгалтерского баланса и его основных разделов ООО «БЕТОНИТ», тыс.руб.

Коэффициент соотношения заемных и собственных средств

Финансовый рычаг характеризует использование предприятием заемных средств, которое влияет на изменение коэффициента рентабельности собственного капитала.

Иными словами, финансовый рычаг — объективный фактор, возникающий с появлением заемных средств в объеме используемого предприятием капитала, позволяющий ему получить дополнительную прибыль на собственный капитал.

Эффект финансового рычага рассчитывают по следующей формуле;

Эффект финансового рычага (ЭФР):

плечо рычага

ЭФР = (1-Т)(ЭР-СП) х (2.9)

дифференциал

где Т – ставка налога на прибыль;

ЭР – экономическая рентабельность активов = прибыль до уплаты

налогов / актив;

СП – средняя процентная ставка по кредиту;

ЗК – заемный капитал;

СК – собственный капитал.

Коэффициент позволяет установить величину заемных средств, привлеченных предприятием на единицу собственного капитала.

Три составляющие формулы расчета эффекта финансового рычага:

1. Налоговый корректор финансового рычага (1–Т), который показывает, в какой степени проявляется эффект финансового рычага в связи с различным уровнем налогообложения прибыли.

2. Дифференциал финансового рычага (ЭР–СП), который характеризует разницу между коэффициентом операционной рентабельности активов и средним размером процента за кредит.

3. Коэффициент финансового рычага (ЗК/СК), который характеризует сумму заемного капитала, используемого предприятием, в расчете на единицу собственного капитала.

Эти составляющие позволяют целенаправленно управлять эффектом финансового рычага в финансовой деятельности предприятия.

Налоговый корректор финансового рычага практически не зависит от деятельности предприятия, так как ставка налога на прибыль установлена законодательно. Вместе с тем в управлении финансовым рычагом дифференцированный налоговый корректор может быть использован в следующих случаях:

а) если по различным видам деятельности предприятия установлены дифференцированные ставки налогообложения прибыли;

б) если по отдельным видам деятельности предприятие использует налоговые льготы по прибыли;

в) если отдельные дочерние фирмы предприятия осуществляют свою деятельность в свободных экономических зонах своей страны, где действует льготный режим налогообложения прибыли;

г) если отдельные дочерние фирмы предприятия осуществляют свою деятельность в государствах с более низким уровнем налогообложения прибыли.

В этих случаях, воздействуя на отраслевую или региональную структуры производства (а соответственно, и на состав прибыли по уровню ее налогообложения), можно, снизив среднюю ставку налогообложения прибыли, повысить воздействие налогового корректора финансового рычага на его эффект (при прочих равных условиях).

Дифференциал финансового рычага – главное условие, формирующее положительный эффект финансового результата.

Этот эффект проявляется только в том случае, если уровень операционной прибыли, генерируемой активами предприятия, превышает средний размер процента за используемый кредит (включающий не только его прямую ставку, но и другие удельные расходы по его привлечению, страхованию и обслуживанию), т.е. дифференциал финансового рычага – положительная величина. Чем больше положительное значение дифференциала финансового рычага, тем выше при прочих равных условиях будет его эффект.

Как правило, чем выше удельный вес заемных средств в общей сумме используемого предприятием капитала, тем большую прибыль оно получает на собственный капитал. Однако привлечение большой величины заемных средств сопряжено с некоторыми ограничениями.

Прежде всего в период ухудшения конъюнктуры финансового рынка (в первую очередь, сокращения объема предложения на нем свободного капитала) стоимость заемных средств может резко возрасти, превысив уровень прибыли, генерируемой активами предприятия.

Кроме того, снижение финансовой устойчивости предприятия при повышении доли используемого заемного капитала увеличивает риск его банкротства, что вынуждает кредиторов увеличивать уровень ставки процента за кредит с учетом включения в нее премии за дополнительный финансовый риск.

Коэффициенты финансовой устойчивости

При определенном уровне этого риска (а соответственно, и уровне общей ставки процента за кредит) дифференциал финансового рычага может быть сведен к нулю (при котором использование заемного капитала не даст прироста рентабельности собственного капитала) и даже иметь отрицательную величину (при которой рентабельность собственного капитала снизится, так как часть чистой прибыли, генерируемой собственным капиталом, будет уходить на обслуживание используемого заемного капитала по высоким ставкам процента).

Пример 2.10.Сумма уставного капитала предприятия равна 60 тыс. руб. Спрос на продукцию предприятия достаточно высок. Валовая рентабельность (ЭР) составляет 21%. Для расширения производства руководство принимает решение привлечь банковский кредит. Ставка по банковскому кредиту — 18%. Однако, по условиям кредитной линии, банк выдает кредиты не менее 30 тыс. руб. и берет премию за дополнительный риск. Рассчитайте оптимальную величину заемных средств, если налог на прибыль — 20%.

Анализ финансовой отчетности предприятия

1)Рассчитываем абсолютное изменение остатка, тыс.руб. = Остаток на конец отчётного года — остаток на конец предыдущего года

2)Темп роста= Остаток на конец отчётного года / Остаток на конец предыдущего года*100

3)Коэффициент поступления=СК поступило/СК на конец года .

Движения денежных средств по уставному и добавочному капиталу не было.

Коэффициент поступления собственного капитала показывает, какую часть собственного капитала от имеющегося на конец отчётного периода составляют вновь поступившие в его счёт средства, т.е. 3,4%.

2) По данным отчёта об изменениях капитала охарактеризуйте состав и движение собственного капитала. Рассчитайте коэффициенты поступления и выбытия различных видов капитала. Расчёты за 2011 год.

Таблица 6.2

Анализ состава и движения собственного капитала

1)Рассчитываем абсолютное изменение остатка, тыс.руб. = Остаток на конец отчётного года — остаток на конец предыдущего года

2)Темп роста= Остаток на конец отчётного года / Остаток на конец предыдущего года*100

3)Коэффициент поступления=СК поступило/СК на конец года

4)Коэффициент выбытия=СК выбыло/СК на начало года

Вывод:

Величина уставного капитала не изменилась. Величина добавочного капитала уменьшается на 88 тыс.руб.

Нераспределённая прибыль выросла за счёт чистой прибыли на 1575 тыс.руб.

Отчисления в резервный капитал позволили увеличить его на 122 тыс.руб.

Коэффициент выбытия собственного капитала показывает, какая часть собственного капитала, с которым предприятие начало деятельность в отчётном периоде, была использована в процессе деятельности хозяйствующего субъекта, т.е. она составляет 0,000145.Этот коэффициент незначительно повлиял на изменение собственного капитала .

Значения коэффициента поступления превышает значения коэффициента выбытия, это означает, что в организации идет процесс наращивания собственного капитала.

3) По данным отчёта о движении денежных средств охарактеризуйте распределение денежных потоков организации и соотношение притока и оттока денежных средств по видам деятельности. Расчёты за 2010 год.

Таблица 6.3

Анализ соотношения притока и оттока денежных средств по видам деятельности

Вывод: Использую данные отчета о движении денежных средств, можно сделать вывод о некачественном управлении денежными потоками организации. Наибольший приток и отток денежных средств наблюдается по текущей деятельности.

По текущей деятельности наблюдается недостаток денежных средств предприятия на 266 950 тыс.руб. Предприятие большие средства вкладывает в инвестиционную деятельность, что привело на конец отчетного периода к дефициту денежных средств по этому направлению на 285 314 тыс.руб.

На конец отчетного периода остаток денежных средств на предприятии сократился на 7 084 тыс.руб., т.к. основной приток денежной массы приходится на текущую деятельность, то недостаток денежных средств по этому показателю является отрицательным фактором. Это говорит о том, что у предприятия есть проблемы с реализацией своей продукции.

Отрицательная величина по инвестиционной деятельности позволяет сделать вывод, что организация активно иммобилизует средства, развивая свою производственную базу. Осуществляя долгосрочные вложения денежных средств. Финансовая деятельность имеет положительное значение, следовательно за отчетный период организация наращивала объемы заемных средств.

4) По данным отчёта о движении денежных средств охарактеризуйте распределение денежных потоков организации и соотношение притока и оттока денежных средств по видам деятельности. Расчёты за 2011 год.

Таблица 6.4

Распределение денежных потоков по видам деятельности

Вывод: Основной деятельностью предприятия в отчётном году является текущая деятельность, связанная с производством продукции, что является положительным фактом, так как именно текущая деятельность должна обеспечивать достаточность денежных средств для осуществления хозяйственной и иной деятельности. Удельный вес этого показателя составляет 65,25% (3 519 913 тыс.руб.).

Также приток денежных средств осуществляется за счёт финансовой деятельности. Удельный вес этого показателя равен 34,21% (1 845 504 тыс.руб.).

Незначительную роль в поступлении денежных средств играет инвестиционная деятельность. Удельный вес этого показателя составляет всего лишь 0,53% (28 682 тыс.руб.).

Отток денежных средств за отчётный период так же в основном был сгенерирован текущей деятельностью предприятия, её размер составил 3 326 563 тыс.руб.

Задание 7

1) По данным пояснений к бухгалтерскому балансу и отчёту о прибылях и убытках рассчитайте коэффициенты обновления, выбытия, прироста, износа и годности основных средств на начало и конец периода. Расчёты за 2010 год.

Таблица 7.1

Анализ наличия, движения и структуры основных средств

Вывод: За рассматриваемый период поступило основных средств на сумму 289 817 тыс.руб.:

— здания поступило 157 803 тыс.руб., выбыло 11 071 тыс.руб.

— машины, оборудование и т.д. поступило 131 531 тыс.руб., выбыло 19 646 тыс.руб.

— другие виды ОС поступило 483 тыс.руб., выбыло 231 тыс.руб.

В целом произошло увеличение ОС на конец года вследствие поступления новых объектов ОС, в основном, за счёт машин, оборудования и т.д., удельный вес которых составил 70,8%, а также за счёт зданий, удельный вес которых составил 28,4%.

Чтобы оценить политику организации в отношении формирования и выбытия ОС, мы рассчитали коэффициенты выбытия, обновления, износа, годности основных средств.

Коэффициент обновления ОС = поступило ОС / остаток на конец года*100=

Коэффициент выбытия ОС = выбыло ОС / остаток на начало года*100=

Коэффициент прироста ОС = наличие на конец года / наличие на начало года =

Коэффициент износа ОС = амортизация / первоначальная стоимость ОС

-на начало года = на конец года =

Коэффициент годности ОС = 1- Коэффициент износа

-на начало года = 1-0,36=0,64 на конец года = 0,67

Выполненные расчёты показывают опережающий рост поступления основных средств на 29,08% по сравнению с их выбытием на 4,20%. Коэффициент прироста составил 135,09%.

Коэффициент износа ОС составил на начало года 0,36, на конец отчётного года он снизился на 0,33. Этот коэффициент характеризует долю стоимости ОС, списанную на затраты в предшествующих периодах. При низком значении коэффициента износа организация имеет возможность использовать ОС в качестве залога при получении кредита.

Коэффициент годности ОС на начало года составил 0,64, а на конец года увеличился и составил 0,67. Положительная динамика коэффициента годности свидетельствует о снижении доли изношенности части ОС .

Коэффициент заемного капитала

Заемный капитал и его особенности

Определение 1

Заемный капитал выражает формы долговых обязательств, образовавшихся за счет различных источников, как внутренних, так и внешних, выраженных в денежной форме.

Заемный капитал является элементом расчета множества экономических показателей, которые в той или иной степени характеризуют эффективность работы предприятия.

Преумножение заемных средств показывает успешность функционирования предприятия и говорит о доверии кредиторов, а также помогает увеличить рентабельность собственных средств. Вместе с тем, предприятие берет на себя риск невозможности расчетов по финансовым обязательствам, то есть риск потери платежеспособности и снижения финансовой устойчивости.

Особенности и недостатки заемного капитала

Особенности и преимущества заемного капитала:

- Чем выше кредитный рейтинг предприятия, тем шире возможности получения заемного капитала;

- Заемный капитал обеспечивает рост финансового потенциала предприятия, что положительно влияет на расширение активов и возрастание темпов роста объема хозяйственной деятельности;

- Заемный капитал имеет более низкую стоимость, если сравнивать его с собственным капиталом;

- Заемный капитал ведет к увеличению коэффициента рентабельности собственного капитала (отношения чистой прибыли предприятия к средней стоимости его собственных средств).

Ничего непонятно?

Попробуй обратиться за помощью к преподавателям

Недостатки привлечения заемного капитала:

- При увеличении доли заемных средств в общей сумме капитала, увеличивается риск ухудшения финансовой устойчивости и потери платежеспособности;

- При снижении ставки ссудного процента использование для предприятия ранее полученных кредитов становится невыгодным в связи с наличием более дешевых альтернативных источников кредитных ресурсов;

- Решение кредиторов о предоставлении кредитных ресурсов зачастую зависит от наличия сторонних гарантий или залога.

Понятие коэффициента заемного капитала

Определение 2

Коэффициентом заемного капитала называют коэффициент, характеризующий величину заемных средств в общем объеме капитала.

Коэффициент определяется исходя из данных бухгалтерского баланса. Он в свою очередь является основным финансовым документом любой организации и представляет собой таблицу с числовыми значениями стоимости имущества предприятия, а также его собственного капитала и заемных средств. Стоимость заемных средств предприятия отображается в его второй части, называемой пассивом.

Коэффициент заемного капитала определяется как отношение заемного капитала к общей сумме активов/пассивов баланса (ко всему капиталу) и показывает, какая величина заемного капитала приходится на единицу финансовых ресурсов.

$Кзк = ЗК/А = ЗК/П$, где:

- Кзк – коэффициент заемного капитала,

- ЗК – величина заемного капитала,

- А – сумма активов предприятия,

- П – сумма пассивов предприятия.

Существует также коэффициент концентрации собственного капитала. Он рассчитывается аналогичным образом. При этом сумма коэффициентов концентрации собственного и заемного капитала равняется единице.

Значение коэффициента

Значение коэффициента заемного капитала считается нормальным, при его размере не более 60-70%. Самым оптимальным является ситуация, при которой доля собственного и заемного капитала от общей суммы равны, то есть значение коэффициента заемного капитала равняется 0,5 (50%).

Замечание 1

Значение коэффициента заемного капитала имеет положительную оценку в случае его снижения. Принято считать, что чем ниже показатель, тем устойчивее финансовое состояние предприятия. Вместе с тем слишком низкое значение говорит об упущенной возможности повышения рентабельности собственного капитала, так как организация слишком осторожно подходит к привлечению заемного . Вместе с тем коэффициент выше нормы свидетельствует о сильной зависимости организации от кредиторов.

Коэффициент заемного капитала

Главная » Экономисту » Коэффициент заемного капитала

Статью подготовила ведущий эксперт-экономист по бюджетированию Ошуркова Тамара Георгиевна. Связаться с автором

Вернуться назад на Заемный капитал

Коэффициент заемного капитала это коэффициент, характеризующий величину заемного капитала в общем объеме финансирования. Рассчитывается как отношение величины заемного капитала к общему объему финансирования.

Коэффициент поступления заемного капитала (ЗК) показывает, какую часть заемного капитала от имеющегося на конец отчетного периода составляют вновь поступившие долгосрочные и краткосрочные заемные средства:

Kпоступления ЗК = Поступившие заемные средства (ЗКпост) / ЗК на конец периода Коэффициент выбытия заемного капитала показывает, какая его часть выбыла в течение отчетного периода посредством возвращения кредитов и займов и погашения кредиторской задолженности:

Kвыбытия ЗК = Выбывшие заемные средства / ЗК на начало периода

Может рассчитываться также коэффициент заемного капитала, выражающий долю заемного капитала в общей сумме источников финансирования валюты баланса (ВБ). Этот коэффициент является обратным коэффициенту независимости (автономии):

КЗК = ЗК / А = ЗК / ВБ

Коэффициент соотношения заемного и собственного капитала характеризует степень зависимости организации от внешних займов (кредитов):

Ксоотн = ЗК / СК

Он показывает, сколько заемных средств приходится на 1 руб. собственных. Чем выше этот коэффициент, тем больше займов у компании и тем рискованнее ситуация, которая может привести в конечном итоге к банкротству. Высокий уровень коэффициента отражает также потенциальную опасность возникновения в организации дефицита денежных средств.

Интерпретация данного показателя зависит от многих факторов, в частности, таких, как:

средний уровень этого коэффициента в других отраслях; доступ компании к дополнительным долговым источникам финансирования; стабильность хозяйственной деятельности компании. Считается, что коэффициент соотношения заемного и собственного капитала в условиях рыночной экономики не должен превышать единицы. Высокая зависимость от внешних займов может существенно ухудшить положение организации в случае замедления темпов реализации, поскольку расходы по выплате процентов на заемный капитал причисляются к группе условно-постоянных, т.е. таких расходов, которые при прочих равных условиях не уменьшаются пропорционально снижению объема реализации.

Кроме того, высокий коэффициент соотношения заемного и собственного капитала может привести к затруднениям с получением новых кредитов по среднерыночной ставке. Этот коэффициент играет важнейшую роль при решении вопроса о выборе источников финансирования.

Лилия Тимофеевна Гиляровская, профессор, доктор экономических наук, заведующая кафедрой бухгалтерского учета и анализа хозяйственной деятельности Всероссийского заочного финансово-экономического института.

Экономический рост

Ценообразование

Микроэкономика

Макроэкономика

Эластичность

Инфляция

| | Вверх

На чтение 8 мин Просмотров 14.6к.

Привет, на связи Василий Жданов в статье рассмотрим коэффициент концентрации заемного капитала. Практически всегда при проведении экономического анализа в расчетах фигурирует заемный капитал (далее сокращенно – ЗК). Этот распространенный термин означает капитал предприятия, полученный в виде долговых обязательств от разных источников. Как принято, заемный капитал:

- Практически всегда подразумевает начисление установленных процентов в пользу кредитора.

- Имеет определенный срок.

- Подлежит безусловному возврату.

- Может быть кратковременным (сроком до года) либо долговременным.

Общеизвестными типичными заемными средствами являются: банковский кредит, вексель, облигации, лизинг. Данный список неполный, но именно с назваными видами заемного капитала чаще всего встречается предприятие, осуществляя свою деятельность.

Заемные средства часто привлекаются для реализации финансового потенциала, с целью повышения темпов хозяйственного роста, рентабельности предприятия и в тому подобных случаях. Большая доля привлеченных со стороны средств в капитале с одной стороны говорит о том, что кредиторы заемщику доверяют. Предприятие может использовать их для разрешения собственных проблемных и критических ситуаций, что, при разумном подходе, благоприятно сказывается на его деятельности.

Но с другой стороны – вместе с этими средствами оно принимает определенные долговые обязательства, которые надо будет выполнить. При этом всегда существует некий риск того, что предприятие их не исполнит, его платежеспособность снизится, былая финансовая стабильность будет утрачена и т. п.

В этой связи предприятию необходимо быть начеку, и постоянно отслеживать ситуацию, связанную с ростом (снижением) величины заемных средств в суммарном объеме капитала. Эту величину в экономике называют коэффициентом концентрации заемных средств либо капитала (далее по тексту также – ККЗК).

Содержание

- Краткое описание коэффициента заемного капитала и способы его расчета

- Как определить ККЗК: формулы для калькуляции

- Нормативное значение ККЗК и его применение на практике

- Пример 1. Калькуляция ККЗК для ООО «Вестник» за 2016-2018 гг.с комментариями

- Некоторые ошибки при анализе значений ККЗК и ККСК

- Ответы на часто задаваемые вопросы

Краткое описание коэффициента заемного капитала и способы его расчета

Итак, показатель концентрации заемного капитала знаком всем экономистам и активно используется при проведении экономического анализа. Данный коэффициент нередко именуют показателем структуры капитала, который используется при оценке соотношения собственного и заемного капитала. Очень часто его рассматривают как некое дополнение к коэффициенту концентрации собственного капитала. При помощи его определяют, насколько данная пропорция близка к нормативу.

Главная задача анализа ККЗК – путем изучения данного показателя выяснить степень зависимости предприятия от сторонних источников финансирования. Роль коэффициента очевидна: по сути, именно он отображает степень реальной долговой нагрузки на заемщика.

Что это конкретно дает? Благодаря такому расчету и исследованию можно определить реальное финансовое состояние предприятие, уровень его платежеспособности, предвидеть опасность банкротства, выяснить эффективность осуществляемой деятельности, способность покрывать долги на перспективу. Наиболее приемлемым решением для любого предприятия признается оптимальное сочетание (соотношение) заемного и собственного капитала.

Рассчитать ККЗК можно самостоятельно по формуле либо посредством программного продукта ФинЭкАнализ и иных аналогичных сервисов. Электронный сервис имеет много преимуществ, значительно упрощает и убыстряет процесс калькуляции. Данные водятся не вручную, а через импорт необходимых данных из 1с. Расчет можно произвести за любой период. Результаты выдаются в форме текстов, графиков вместе с выводами и рекомендациями.

Что примечательно, пользоваться сервисом ФинЭкАнализ могут практически все представители бизнеса, в том числе и ИП. Расчет ККЗК производится в блоке «Анализ рыночной устойчивости». Ознакомиться с информацией об услугах сервиса и его возможностях можно по ссылке http://online.1-fin.ru/Описание_работы.

Как определить ККЗК: формулы для калькуляции

Для калькуляции значения ККЗК применяется общая формула, а данные для расчета берутся из бух. баланса.

Важно! Ныне предприятия используют его новую типовую форму № 1 (по ОКУД 0710001), утв. Приказом Минфина РФ № 66н от 02.07.2010 (см. ред. с последними изменениями от 19.04.2019).

Для целей калькуляции потребуются данные:

- величина кратковременных и долговременных обязательств по состоянию на конец изучаемого периода;

- величина пассивов (активов) по состоянию на конец этого же периода (т. е. валюта баланса).

Калькуляция на основе этих данных производится по общей формуле:

Суммарная величина активов (пассивов) – это и есть валюта баланса. Поэтому зачастую можно встретить следующую интерпретацию общей формулы расчета ККЗК:

Предположим, исследуется период, равный году. Тогда общая формула применительно к балансу преобразуется в следующий вид:

Полученные по результатам калькуляции значения ККЗК подлежат анализу. В частности, изучается значение коэффициента по отношению к нормативу. Рассматривается его динамика, констатируется его уменьшение, прочие сдвиги в одну либо другую сторону. Далее определяется степень зависимости предприятия от заемных средств, делаются выводы о достаточности (недостаточности) своих средств и финансовой стабильности (о дестабилизации, по предвестникам банкротства и т. д.).

Нормативное значение ККЗК и его применение на практике

Каждое предприятие независимо от сферы деятельности, использует как свои, так и заемные средства. И это общепринятая практика, норма. Вопрос в другом: насколько эффективно им используются те и другие средства, а также, каково их реальное соотношение.

Принято считать, что допустимым является соотношение в пределах 60% (заемных) к 40% (своих средств). Если рассматривать возможные изменения данных показателей в процентном соотношении, то необходимо принять во внимание, что:

- значительное увеличение процента в сторону собственных средств может говорить о нерациональном использовании заемных средств;

- если заемные средства составляют больше 60%, то налицо финансовая дестабилизация предприятия;

- соотношение данных показателей 80% к 20%, где доля заемных средств значительно превышает собственные, констатирует банкротство.

Говоря об оптимальных показателях, следует добавить также, что показатель нормы зависит от специфики деятельности конкретного предприятия. Между тем за нормативное общеотраслевое значение ККЗК в принципе принимается значение 0,5 и меньше. Отталкиваясь от этого норматива, можно проанализировать ККЗК с разных сторон.

| ККЗК меньше 0,5 | Рост ККЗК | Оценка средних значений ККЗК | Крайне низкий ККЗК (меньше 0,1) |

|

Положительный результат, свидетельствует о малой долговой нагрузке |

Предприятие развивается преимущественно за счет заемных средств |

Рассматривается значение ККЗК в начале и конце конкретного периода.

Если, к примеру, он равен 60% и 40%, то его среднее значение соответствует общеотраслевому нормативу |

Говорит о фактическом отсутствии заемных средств |

Исходя из приведенных данных, можно сделать вывод, что нормой считается доля заемного капитала, равная 0,5. Отклонение от нее в одну либо другую сторону свидетельствует о начинающихся (существующих) проблемах на предприятии.

Низкий показатель ККЗК (меньше 0,1) может свидетельствовать о том, что у предприятия мало ликвидных активов, рассматриваемых в качестве залога. Очевидно, ему отказывают в займах, поскольку его финансовое положение не стабильно.

Пример 1. Калькуляция ККЗК для ООО «Вестник» за 2016-2018 гг.с комментариями

Калькуляция коэффициента концентрации заемного капитала производится на основе данных, взятых из бух. баланса ООО «Вестник». При подсчетах использованы значения кратковременных, долговременных обязательств общества, а также валюты баланса. Данные для калькуляции представлены в таблице.

| Показатели для расчета (млрд. рос. руб.) | 2016 г. | 2017 г. | 2018 г. |

| Кратковременные обязательства ООО «Вестник» | 600 | 700 | 590 |

| Долговременные обязательства ООО «Вестник» | 900 | 1000 | 1100 |

| Валюта баланса | 3800 | 4000 | 3500 |

Расчет ККЗК производится в два этапа: сначала подсчитывается ЗК, а затем собственно коэффициент. Для калькуляции ККЗК используется общая формула (заемный капитал / валюта баланса). В рассматриваемой ситуации заемный капитал это сумма двух показателей: кратковременных и долговременных обязательств ООО «Вестник». И так далее отдельно по каждому году.

По результатам калькуляции получаются следующие значения.

Расчет за 2016 г. Значение ККЗК= (600 + 900) / 3800 = 0,39.

Расчет за 2017 г. Значение ККЗК = (700 + 1000) / 4000 = 0,42.

Расчет за 2018 г. Значение ККЗК = (590 + 1100) / 3500 = 0,48.

Полученные значения ККЗК определяются как норма. Так, в 2016 г. около 39% активов ООО «Вестник» финансировалось за счет заемных средств, в 2017 г. – 42%, а 2018 г. – 48%. Несмотря на рост показателя, на протяжении исследуемого периода он находился в пределах норматива. У ООО «Вестник» отмечается малый уровень финансовых рисков.

Для полноты анализа рекомендуется рассчитать также значения коэффициента концентрации для своего капитала за эти же периоды (2016–2018 гг.), а затем сравнить их с полученным результатом по ККЗК. При анализе следует изучать рассчитанные значения в динамике. В процессе подведения итогов важно констатировать увеличение (снижение) ККЗК и ККСК.

Некоторые ошибки при анализе значений ККЗК и ККСК

Ошибка 1. Помимо указанных выше подсчетов при определении стабильности предприятия отдельно рассчитывают также соотношение ККЗК и ККСК. Это автономный показатель, отличный от ККЗК и ККСК. Он тоже используется для оценки финансового положения. Называют его коэффициентом соотношения заемных и своих средств, а высчитывают тогда, когда требуется быстро получить представление об экономической ситуации на предприятии.

Калькуляция производится по формуле: ЗК / СК. Если в результате калькуляции получится значение, меньше чем 1, то это будет говорить о нестабильности, а также о том, что предприятие зависимо от заемных средств. Т. е. преобладание заемных средств – повод для беспокойства.

Ответы на часто задаваемые вопросы

Вопрос №1: Чем отличаются коэффициенты заемного (ККЗК) и собственного капитала (ККСК)?

Это два разных, но взаимосвязанных по своей сути показателя. Оба капитала (свой и заемный) являются первоисточниками формирования имущества предприятия. Свой капитал – это личное имущество, которым обладает предприятие на правах собственника. Заемный – стороннее, привлеченное со стороны имущество, которым предприятие не владеет как собственник, но может распоряжаться некоторый период времени за определенную плату.

Соответственно, один коэффициент (ККЗК) характеризует концентрацию заемных средств, а второй (ККСК) – своих. Один коэффициент дополняет другой.

При экономическом анализе обычно их изучают, сравнивают вместе, затем определяют их соотношение, делают выводы о финансовом состоянии предприятия. Хороший результат – значение ККСК, равное 50% и больше. Т. е. чем выше, тем лучше. Это говорит о финансовой самостоятельности предприятие, т. к. оно имеет 50% (и больше) – собственного капитала.

Вопрос №2: Как отображают заемный капитал в бух. балансе? Из чего он складывается?

Согласно правилам, определяемым бухучетом, заемный капитал показывают в пассиве. Он включает два раздела: № 4 (долговременные обязательства, сроком больше года) и № 5 (кратковременные обязательства). Соответственно, ЗК – это суммарная величина всех имеющихся значений, прописанных по строкам в разделах 4 и 5.

Заемные капиталы — это денежные средства, полученные в распоряжение компании от третьих лиц на определенных условиях. Строка заемного капитала в балансе показывает размер принятых обязательств по кредитам, займам и ссудам.

Показатель часто используется для оценки финансового положения экономического субъекта. Например, при сравнении объема полученных займов с собственными финансовыми активами.

Коэффициент концентрации заемного капитала по балансу

Такое соотношение отражает финансовую устойчивость и платежеспособность предприятия. Заемные обязательства можно классифицировать по таким ключевым факторам:

- по временным рамкам различают краткосрочные (до 1 года) и долгосрочные (более года);

- по источнику привлечения финансов выделяют внешние (полученные от банковских организаций, финансовых компаний, третьих лиц) и внутренние (кредиторка, отложенные налоговые обязательства);

- по основной форме привлечения отличают полученные в денежной форме и в натуральной форме, например в виде материалов, оборудования;

- по методам привлечения выделяют: кредиты и ссуды от банка, займы от сторонних фирм, лизинг, факторинг, эмиссия;

- по формам обеспечения предусматривают: с обеспечением и без обеспечения;

- по ключевым целям привлечения различают увеличение оборотных активов, инвестирование во внеоборотные активы компании, устранение кассового разрыва.

Обратите внимание, что все виды активов компании, которые приобретены за счет позаимствованных средств, не могут считаться частью заемного капитала. Активы в таком случае признаются собственным имуществом компании, но источник их финансирования в балансе — займы, ссуды или иное.

В составе отчетности

Основная форма финансовой отчетности — это бухгалтерский баланс. Этот отчет заполняют все экономические субъекты, обязанные вести бухучет. Формы и структура бланка могут отличаться в зависимости от типа организации (коммерция, бюджетники, СМП, НКО).

Для отражения информации о заимствованных финансах в бухгалтерском балансе выделено два раздела, в зависимости от их классификации по временному признаку.

Долгосрочные обязательства раскрываются в бухгалтерском балансе в разделе № 4. Итоговый показатель — это сумма строк бухбаланса с 1410 по 1450. Суммарное значение отражается в специальной строке 1400 — долгосрочные обязательства. Распределите между допустимыми строками отчета все виды денежных обязательств по кредитам и займам, срок обращения которых превышает 1 год.

Раздел № 5 отражает краткосрочные заемные средства, в балансе это совокупность займов, ссуд и кредитов, полученных экономическим субъектом на срок до одного года включительно. Если срок возврата кредита не превышает 12 месяцев, то его отражают в строках с 1510 по 1550, в зависимости от категории источника финансирования.

Итоговая, 1500 строка — краткосрочные кредиты и займы в балансе — отражает суммарное значение за отчетный период.

Формула расчета заемного капитала по балансу

Рассчитать общую сумму заемных капиталов экономического субъекта просто. Достаточно сложить значения строк 4 и 5 разделов бухгалтерского баланса за соответствующий отчетный период.

Оценочные значения

Показатель ЗК используется в анализе и оценке эффективности ведения экономической деятельности предприятия. Например, определив соотношение собственных средств к заемным, получим коэффициент покрытия долгов: какой объем компания в силах оплатить собственными средствами.

Исчислив обратное соотношение займов к собственным активам, узнаем коэффициент платежеспособности и финансовой устойчивости фирмы. Рентабельность заемного капитала (формула по балансу) отражает доходность обращения заимствованных финансов в деятельности. Показатель исчисляется по отношению к одному рублю заемных средств.