Коэффициент обеспеченности собственными оборотными средствами — это показатель оценки удовлетворительности структуры баланса и финансовой устойчивости предприятия в целом. Как его рассчитать и что означает полученный результат, будем разбираться в нашей статье.

Как рассчитать коэффициент покрытия внеоборотных активов собственным капиталом?

Коэффициент обеспеченности (или покрытия) собственными оборотными средствами отражает долю собственных оборотных средств во всех оборотных активах предприятия. С помощью него можно определить, способно ли данное предприятие осуществлять финансирование текущей деятельности только собственными оборотными средствами.

Коэффициент обеспеченности собственными оборотными средствами определяется как отношение разности собственного капитала и внеоборотных активов предприятия к его оборотным активам:

Косос = (СК – ВА) / ОА

Все данные, необходимые для расчета, содержатся в бухгалтерском балансе предприятия. По строкам баланса формула будет следующая:

Косос = (стр. 1300 – стр. 1100) / стр. 1200

О бухгалтерском балансе, статьях и разделах см. в материале «Бухгалтерский баланс (актив и пассив, разделы, виды)».

Смысл коэффициента в том, что внеоборотные активы, которые являются низколиквидными, должны быть полностью покрыты устойчивым источником средств — собственным капиталом. При этом должна оставаться какая-либо часть капитала для финансирования предприятием текущей деятельности.

О ликвидности баланса и его статей см. в материале «Анализ ликвидности бухгалтерского баланса».

Анализ значений коэффициента

Согласно распоряжению Федерального управления по делам о несостоятельности (банкротстве) от 12.08.1994 № 31-р нормальное значение коэффициента обеспеченности собственным оборотным капиталом находится выше, чем 0,1. В противном случае можно говорить о вероятности признания структуры баланса неудовлетворительной, а самого предприятия — неплатежеспособным в текущем периоде.

Если коэффициент получается отрицательным, то все оборотные, а также часть внеоборотных активов созданы за счет кредитов и различных займов. В таком случае устойчивость предприятия будет минимальной. В следующем разделе представлена отдельная формула расчета «долгового» коэффициента.

Для анализа финансовой устойчивости и платежеспособности предприятия также важно изучить значения этого коэффициента обеспеченности в динамике, т. е. сравнить значения на начало анализируемого периода и на конец. Если же значение коэффициента в конце периода увеличилось, но при этом остается ниже 0,1, это также говорит об улучшении финансовой устойчивости предприятия.

Как рассчитать коэффициент покрытия долгов собственным капиталом

В деятельности предприятия существенную роль играет реальная оценка зависимости от внешних источников финансов. Инструментом оценки здесь выступает коэффициент покрытия долгов, который рассчитывается по формуле:

Кпдсс = СК/ЗК

Если воспользоваться данными из баланса (формы 1), то выражение будет выглядеть так:

Кпдсс = 1300/(1400 + 1500)

Что показывает коэффициент обеспеченности запасов собственным оборотным капиталом?

Этот коэффициент дополняет картину, обрисовавшуюся после применения предыдущих двух показателей. Он позволяет оценить, хватит ли предприятию своих средств для создания достаточного объема запасов.

Для расчета коэффициента используется формула следующего вида:

Козсс = СК/З,

где:

СК – собственный капитал предприятия;

З – запасы.

Если подставить в формулу соответствующие строки баланса (1-й формы), то получим ее в таком виде:

Козсс = 1300/1210.

На практике, конечно, расчет сложнее, поскольку приходится отдельно находить и «СК» и «З».

Ну и наконец, чтобы сделать окончательный вывод о финансовой устойчивости и платежеспособности предприятия, необходимо рассматривать коэффициент обеспеченности собственными оборотными средствами совместно с коэффициентом текущей ликвидности.

Итоги

Коэффициент обеспеченности собственными оборотными средствами используется для выявления признаков несостоятельности предприятия. Его значение может служить основанием для признания структуры баланса неудовлетворительной, а предприятия в целом — неплатежеспособным.

Всем привет! С вами Алексей Иванов — директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на «Клерке» я рассказываю о бухгалтерском и управленческом учётах. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией.

Матёрым главбухам — взглянуть на привычные категории под другим углом. Предпринимателям — понять, какую пользу можно извлечь из бухгалтерии.

Я уже рассказывал о том, что такое собственные оборотные средства (NWC) и зачем их считать. Обещал отдельно написать об использовании NWC при расчете коэффициентов финансовой устойчивости. Сегодня поговорим о первом из них — коэффициенте обеспеченности собственными оборотными средствами (КОСОС).

В зарубежной практике этот коэффициент не очень распространен, устоявшейся аббревиатуры я не встречал. Обычно его называют через формулу расчёта: Working Capital to Current Assets Ratio или Net Working Capital to Current Assets Ratio. Поэтому буду использовать отечественную аббревиатуру.

Как считать коэффициент обеспеченности собственными оборотными средствами

или с развернутым числителем:

Если вы давно читаете бухгалтерский ликбез, то не прошли мимо постов о степени ликвидности активов и срочности погашения пассивов. Тогда формула выглядит так:

КОСОС = (А1+А2+А3-П1-П2) / (А1+А2+А3).

Исходные данные для расчёта КОСОС берутся в бухгалтерском балансе. Оборотные активы — cтрока 1200. Краткосрочные обязательства — строка 1500 (из этой суммы нужно исключить строку 1530 «Доходы будущих периодов»).

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Зачем считать коэффициент обеспеченности собственными оборотными средствами

Его рассчитывают, чтобы оценить финансовую устойчивость бизнеса. КОСОС = 1 означает, что все оборотные активы могли быть куплены за свой счёт. КОСОС = 0,01 — что только 1% оборотных активов профинансированы собственными средствами. Остальные куплены на заёмные. В первом случае компания не зависит от внешнего финансирования, во втором случае — не выживет, если не сможет занять денег.

Иметь низкий КОСОС опасно. Даже если вы не собираетесь больше занимать. Прибыльная компания может быть куплена кредитором за бесценок, а убыточная — разориться.

Допустим, компания взяла кредит, закупила на эти деньги материалы и уверена, что произведённая продукция позволит вернуть долг и заработать прибыль. Но банк в кредитном договоре предусмотрел ковенанты. Так называются условия, которые заемщик должен выполнять пока договор действует.

Например, это может быть величина рентабельности продаж, прибыли, соотношение долга к прибыли.

Ковенанты нарушены — банк потребовал досрочно погасить кредит. Нужно срочно где-то перекредитовываться. И не факт, что это получится.

В учебниках по финанализу вы прочитаете, что нормальным будет КОСОС > 0,1. Но, как обычно, рекомендованное значение — это средняя температура по больнице. Нормальная для конкретной компании величина КОСОС зависит от:

-

структуры её оборотных активов и краткосрочных обязательств. Как именно зависит — смотрите в посте о собственных оборотных средствах;

-

отношений с кредиторами.

Пример.

Краткосрочные обязательства ООО «Рога и копыта»:

-

задолженность по займу — 900 тыс. руб.;

-

кредиторская задолженность — 100 тыс. руб.

Итого: 1 млн руб.

Оборотные активы:

-

запасы — 1 млн 900 тыс. руб.;

-

денежные средства — 100 тыс. руб.

Итого: 2 млн руб.

КОСОС = 0,5. На первый взгляд, неплохо. Но, добавлю информации о займодавце.

Вариант 1. Займодавец — материнская компания. Даже если кредит не удастся вернуть в срок, она отнесется к этому философски. «Рога и копыта» финансово устойчивы.

Вариант 2. Займодавец — известный рейдер. В договоре куча ковенантов, при нарушении которых заём надо вернуть. Для этого придется быстро продать запасы, а это удастся сделать только с большим дисконтом. Обычно в таких случаях займодавец щедро предлагает обменять заём на контролирующую долю в капитале. «Рога и копыта» финансово неустойчивы.

Если вам понравился этот пост, подписывайтесь на меня в Telegram, Дзене и YouTube – там ещё много интересного!

Подарок нашим читателям: онлайн-курс Алексея Иванова «Бухгалтерия для бизнеса» из 26 видео. В нем простым языком с примерами рассказывается о том, как понимать бухгалтерские отчёты и использовать их для управления бизнесом.

Бухгалтерия для бизнеса

онлайн-курс Алексея Иванова

Получите бесплатные видео с уроками курса!

Оставьте заявку в форме ниже, и мы вышлем вам запись.

Методика анализа абсолютных и относительных показателей финансовой устойчивости предприятия

Нормирование оборотных средств предприятия

Контроль за финансовой устойчивостью предприятия

Система управления финансовой устойчивостью — одна из важнейших составляющих комплексного механизма поддержания финансового благополучия предприятия, характеризует результат его текущего, инвестиционного и финансового развития, содержит необходимую информацию для инвестора, а также отражает способность предприятия отвечать по своим долгам и обязательствам, наращивать свой экономический потенциал.

Эффективное управление предполагает анализ финансово-хозяйственной деятельности, позволяет найти наиболее рациональные способы использовать ресурсы и дает возможность сформировать оптимальную для повышения финансовой устойчивости и платежеспособности структуру капитала предприятия.

Методика анализа показателей финансовой устойчивости

В российской практике обобщающим показателем финансовой устойчивости предприятия является излишек или дефицит средств для формирования запасов и затрат (разница величины источников средств и величины запасов и затрат). Это, по сути, абсолютная оценка финансовой устойчивости.

Соотношение стоимости запасов и величины собственных и заемных источников их формирования — один из важнейших факторов устойчивости финансового состояния предприятия. Степень обеспеченности запасов источниками формирования выступает в качестве причины той или иной степени текущей платежеспособности (или неплатежеспособности) организации.

Показатели, которые используются для характеристики источников формирования запасов и затрат:

1. Наличие собственных оборотных средств (СОС). Исчисляется как разница между капиталом и резервами (раздел III пассива баланса) и внеоборотными активами (раздел I актива баланса):

СОС = СК – ВА,

где СОС — собственные оборотные средства;

СК — собственный капитал;

ВА — внеоборотные активы.

Увеличение данного показателя по сравнению с предыдущим периодом свидетельствует об успешном развитии деятельности предприятия.

2. Наличие собственных и долгосрочных заемных источников формирования запасов и затрат, или функционирующий капитал (СДОС — собственные долгосрочные оборотные средства). Определяется путем увеличения предыдущего показателя на сумму долгосрочных пассивов:

СДОС = СОС + ДО,

где СДОС — собственные долгосрочные оборотные средства;

ДО — долгосрочные обязательства.

3. Общая величина основных источников формирования запасов и затрат (ООС — общие оборотные средства). Рассчитывается путем увеличения собственных долгосрочных оборотных средств (СДОС) на сумму краткосрочных обязательств:

ООС = СДОС + КО,

где ООС — общие оборотные средства;

КО — краткосрочные обязательства.

Трём показателям наличия источников формирования запасов и затрат соответствуют три показателя обеспеченности запасов и затрат источниками формирования:

1. Излишек или недостаток собственных оборотных средств (∆СОС):

∆СОС = СОС – ЗЗ,

где ЗЗ — запасы и затраты.

2. Излишек или недостаток собственных долгосрочных оборотных средств (∆СДОС):

∆СДОС = СДОС – ЗЗ.

3. Излишек или недостаток общих оборотных средств (∆ООС):

∆ООС = ООС – ЗЗ.

На основании рассмотренных показателей формируются тождества для определения типа финансовых ситуаций предприятия:

- абсолютная устойчивость финансового состояния: значения расчетных показателей ∆СОС, ∆СДОС и ∆ООС выше 0;

- нормальная устойчивость финансового состояния, которая гарантирует платежеспособность: ∆СДОС и ∆ООС больше 0, а ∆СОС — меньше 0;

- неустойчивое финансовое состояние — платежеспособность нарушена, но есть возможность восстановить равновесие, пополнив источники собственных средств за счет сокращения дебиторской задолженности, ускорения оборачиваемости запасов: ∆СОС и ∆СДОС меньше 0, ∆ООС — больше 0);

- кризисное финансовое состояние — предприятие на грани банкротства, поскольку в данной ситуации денежные средства, краткосрочные ценные бумаги и дебиторская задолженность не покрывают даже его кредиторской задолженности: все показатели — ∆СОС, ∆СДОС и ∆ООС — ниже 0.

Рассмотрим порядок расчета показателей на примере.

Пример 1

Исходные данные для расчета представлены в табл. 1.

Таблица 1

Исходные данные

|

№ п/п |

Показатель |

Предшествующий период, тыс. руб. |

Отчетный период, тыс. руб. |

|

1 |

Собственный капитал |

12 872,00 |

13 142,00 |

|

2 |

Внеоборотные активы |

6429,00 |

5704,00 |

|

3 |

Долгосрочные обязательства |

11 200,00 |

11 200,00 |

|

4 |

Краткосрочные обязательства |

29 220,00 |

33 541,00 |

|

5 |

Запасы |

16 788,00 |

11 678,00 |

Определим финансовое состояние анализируемого предприятия. Результаты расчетов — в табл. 2.

Таблица 2

Расчеты излишка или дефицита средств для формирования запасов и затрат

|

№ п/п |

Наименование показателя |

Предшествующий период, тыс. руб. |

Отчетный период, тыс. руб. |

|

1 |

Собственные оборотные средства |

6443,00 |

7438,00 |

|

2 |

Собственные долгосрочные оборотные средства |

17 643,00 |

18 638,00 |

|

3 |

Общие оборотные средства |

46 863,00 |

52 179,00 |

|

4 |

Излишек или недостаток собственных оборотных средств |

–10 345,00 |

–4240,00 |

|

5 |

Излишек или недостаток собственных долгосрочных оборотных средств |

855,00 |

6960,00 |

|

6 |

Излишек или недостаток общих оборотных средств |

30 075,00 |

40 501,00 |

Анализируемое предприятие обладает нормальной финансовой устойчивостью, способно расплачиваться по своим обязательствам.

Отметим и положительную тенденцию: в сравнении с предшествующим периодом сократился уровень запасов и увеличился собственный капитал. Благодаря этому увеличился размер излишка средств (∆СДОС и ∆ООС).

К сведению

Абсолютная устойчивость предприятия, когда для формирования запасов достаточно исключительно собственных оборотных средств, встречается достаточно редко: большинство предприятий за счет собственных средств стараются развивать инвестиционные проекты (открывают новые филиалы, новое производство и т. п.).

Особое внимание при анализе необходимо уделять соотношению собственного и заемного капитала, которое непосредственно влияет на финансовую устойчивость предприятия.

Распространено мнение, что идеальная финансовая ситуация — когда уровень собственных средств превышает уровень заемных.

Однако это не всегда верно. Так, например, превышение заемных средств над собственными не будет отрицательной чертой предприятия, свидетельствующей о скором банкротстве, если скорость обращения дебиторской задолженности выше скорости оборота материальных оборотных средств.

Кроме того, заемные средства могут быть необходимы для реализации конкретного проекта, и их отражение в бухгалтерском балансе только исказит картину при оценке финансовой устойчивости предприятия, поскольку анализу в таком случае подлежит конкретный проект, степень его доходности и срок окупаемости.

Для оценки финансовой устойчивости предприятия применяется система коэффициентов, которые отражают разные стороны состояния активов и пассивов предприятия:

1. Коэффициент обеспеченности собственными средствами (КОСС):

КОСС = (СК – ВА) / ОА,

где СК — собственный капитал;

ВА — внеоборотные активы;

ОА — оборотные активы.

Если значение данного показателя < 0,1, структура баланса признается неудовлетворительной, а организация — неплатежеспособной. Более высокая величина показателя (до 0,5) свидетельствует о хорошем финансовом состоянии организации и возможности проводить независимую финансовую политику.

2. Коэффициент обеспеченности материальных запасов собственными средствами (КОМЗ):

КОМЗ = (СК – ВА) / ЗЗ.

Если величина материальных запасов значительно выше обоснованной потребности, то собственные оборотные средства могут покрыть лишь часть материальных запасов, т. е. показатель будет меньше единицы.

3. Коэффициент маневренности собственного капитала (КМК), который показывает величину собственных оборотных средств, приходящихся на один рубль собственного капитала:

КМК = (СК – ВА) / СК.

4. Коэффициент маневренности собственных оборотных средств (КМО) — отражает способность предприятия поддерживать уровень собственного оборотного капитала и пополнять оборотные средства в случае необходимости за счет собственных источников:

КМО = (ФВ + ДС) / (СК – ВА),

где ФВ — финансовые вложения;

ДС — денежные средства и денежные эквиваленты.

5. Коэффициент финансового риска (коэффициент задолженности, соотношения заемных и собственных средств, рычага; КФР) — показывает, сколько заемных средств предприятие привлекло на рубль собственных средств:

КФР = (ДО + КО) / СК,

где ДО — долгосрочные обязательства;

КО — краткосрочные обязательства.

Рассчитаем эти коэффициенты.

Пример 2

Исходные данные представлены в табл. 3.

Таблица 3

Исходные данные

|

№ п/п |

Показатель |

Предшествующий период, тыс. руб. |

Отчетный период, тыс. руб. |

|

1 |

Собственный капитал |

12 872,00 |

13 142,00 |

|

2 |

Внеоборотные активы |

6429,00 |

5704,00 |

|

3 |

Оборотные активы |

46 863,00 |

52 179,00 |

|

4 |

Долгосрочные обязательства |

11 200,00 |

11 200,00 |

|

5 |

Краткосрочные обязательства |

29 220,00 |

33 541,00 |

|

6 |

Финансовые вложения |

8,00 |

8,00 |

|

7 |

Денежные средства |

4917,00 |

11 211,00 |

|

8 |

Запасы |

16 788,00 |

11 678,00 |

Оценим финансовую устойчивость анализируемого предприятия. Результаты расчетов сведены в табл. 4.

Таблица 4

Расчет значений коэффициентов финансовой устойчивости

|

№ п/п |

Показатель |

Предшествующий период, тыс. руб. |

Отчетный период, тыс. руб. |

Нормативное значение |

|

1 |

Коэффициент обеспеченности собственными средствами |

0,137 |

0,143 |

> 0,1 |

|

2 |

Коэффициент обеспеченности материальных запасов собственными средствами |

0,38 |

0,64 |

> 0,6 |

|

3 |

Коэффициент маневренности собственного капитала |

0,50 |

0,57 |

> 0,5 |

|

4 |

Коэффициент маневренности собственных оборотных средств |

0,76 |

1,51 |

> 0,5 |

|

5 |

Коэффициент финансового риска |

3,14 |

3,40 |

< 1 |

Цель анализа значений коэффициента обеспеченности собственными средствами — определить, достаточно ли собственных оборотных средств для обеспечения финансовой устойчивости.

Согласно нашим расчетам фактическое значение показателей за два анализируемых периода превышают нормативное при положительной тенденции роста показателя. Это свидетельствует о платежеспособности предприятия и возможности осуществлять независимую финансовую политику.

Значение коэффициента обеспеченности материальных запасов собственными средствами в предшествующем периоде ниже нормативного значение, т. е. величина материальных запасов значительно выше обоснованной потребности и собственные средства могут покрыть лишь часть материальных запасов. Однако в отчетном периоде показатель достигает нормативного значения благодаря сокращению уровня запасов.

Коэффициент маневренности собственного капитала показывает, какая часть собственных оборотных средств находится в обороте. Он должен быть достаточно высоким, чтобы обеспечить гибкость в использовании собственных средств. В данной ситуации значение коэффициента во все отчетные периоды превышает нормативное значение.

Значения коэффициента маневренности собственных оборотных средств в анализируемые периоды превышает нормативное значение, значит, предприятие способно поддерживать уровень собственного оборотного капитала и пополнять оборотные средства в случае необходимости за счет собственных источников.

Значения коэффициента финансового риска не соответствуют нормативу ни в один из анализируемых периодов, что говорит о зависимости предприятия от заемного капитала. Однако, как отмечалось ранее, предприятие в этом случае не обязательно финансово неустойчивое или на грани банкротства, если оно обладает достаточными ресурсами для того, чтобы своевременно погашать обязательства, и не испытывает затруднений в финансовой гибкости.

Отличительная черта надежного и устойчивого предприятия — его способность отвечать по своим обязательствам вовремя и в полном объеме.

Обратите внимание!

Независимо от стадии жизненного цикла, на котором находится предприятие, менеджмент должен определять оптимальный уровень ликвидности, поскольку недостаточная ликвидность активов может привести к неплатежеспособности или банкротству, а избыточная — к снижению рентабельности.

Для оценки платежеспособности используют коэффициенты ликвидности, которые характеризуют способность предприятия отвечать по своим обязательствам:

1. Коэффициент абсолютной ликвидности (норма денежных резервов) — определяется как отношение денежных средств и краткосрочных финансовых вложений к сумме краткосрочных долгов предприятия:

Кабс = (ДС + ФВ) / КО,

где ФВ — финансовые вложения.

Его уровень показывает, какая часть краткосрочных обязательств может быть погашена за счет имеющейся денежной наличности.

Нормативным значением данного коэффициента принято считать значение, большее 0,1–0,2. Это свидетельствует о том, что ежедневно подлежат погашению 10–20 % краткосрочных обязательств.

2. Коэффициент быстрой (срочной) ликвидности (КБЛ) — отношение денежных средств, краткосрочных финансовых обязательств и дебиторской задолженности к краткосрочным обязательствам:

КБЛ = (ДС + ФВ + ДЗ) / КО,

где ДЗ — дебиторская задолженность.

Коэффициент характеризует способность компании погашать текущие (краткосрочные) обязательства за счет оборотных активов. Нормативные значения показателя — от 0,7–0,8 до 1.

3. Коэффициент текущей ликвидности (общий коэффициент покрытия долгов; КТЛ) — отношение всей суммы оборотных активов к общей сумме краткосрочных обязательств:

КТЛ = ОА / КО,

где ОА — оборотные активы.

Коэффициент дает общую оценку ликвидности активов, показывая, сколько рублей текущих активов предприятия приходится на один рубль текущих обязательств. Удовлетворяет обычно коэффициент, превышающий значение 2.

Рассчитаем коэффициенты и оценим платежеспособность предприятия.

Пример 3

Исходные данные для расчетов представлены в табл. 5.

Таблица 5

Исходные данные

|

№ п/п |

Показатель |

Предшествующий период, тыс. руб. |

Отчетный период, тыс. руб. |

|

1 |

Оборотные активы |

46 863,00 |

52 179,00 |

|

2 |

Дебиторская задолженность |

24 158,00 |

28 286,00 |

|

3 |

Краткосрочные обязательства |

29 220,00 |

33 541,00 |

|

4 |

Финансовые вложения |

8,00 |

8,00 |

|

5 |

Денежные средства |

4917,00 |

11 211,00 |

Оценим платежеспособность анализируемого предприятия, результаты расчетов — в табл. 6.

Таблица 6

Расчет показателей ликвидности

|

№ п/п |

Показатель |

Предшествующий период, тыс. руб. |

Отчетный период, тыс. руб. |

Нормативное значение |

|

1 |

Коэффициент абсолютной ликвидности |

0,17 |

0,33 |

> 0,1–0,2 |

|

2 |

Коэффициент быстрой (срочной) ликвидности |

1,00 |

1,18 |

> 0,7–0,8 |

|

3 |

Коэффициент текущей ликвидности |

1,60 |

1,56 |

> 1–2 |

Значения коэффициента абсолютной ликвидности свидетельствуют о хорошей тенденции развития предприятия, которое может эффективно балансировать и синхронизировать приток/отток денежных средств по объему и срокам.

Значение коэффициента быстрой ликвидности также в пределах нормы, что свидетельствует о высокой способности предприятия выполнять свои краткосрочные обязательства за счет быстрореализуемых активов.

Значение коэффициента текущей ликвидности показывает, что оборотные активы выше, чем краткосрочные финансовые обязательства, есть резервный запас для компенсации убытков (значение показателя в пределах нормы, величина этого запаса достаточна для покрытия убытков).

Нормирование оборотных средств компании

Как отмечалось ранее, одна из главных задач предприятия по управлению финансовой устойчивостью — обеспечить бесперебойную работу компании за счет оборотных средств.

К сведению

Оборотные активы включают запасы готовой продукции, производственные запасы, незавершенное производство, дебиторскую задолженность и средства на расчетных счетах и в кассе предприятия.

Оборотные активы образуются за счет как собственного капитала, так и краткосрочных заемных средств. Желательно, чтобы на производственных предприятиях, оборотные активы были наполовину сформированы за счет собственных источников финансирования, а наполовину — за счет заемного капитала. Тогда обеспечивается гарантия погашения внешнего долга и оптимальное значение коэффициента ликвидности.

Если на предприятии необоснованно выросли запасы сырья и готовой продукции, увеличился объем дебиторской задолженности, это говорит об острой нехватке денежных средств.

Для нормирования оборотных средств компании используют различные методы: прямым счетом, аналитический метод, отчетно-статистический, коэффициентный и др.

Мы рассмотрим отчетно-статический метод, который основан на анализе данных статической отчетности при использовании фактических сведений за предшествующие периоды.

Обратите внимание!

Нормативы устанавливаются индивидуально для каждого предприятия с учетом его специфики на определенный период, а на следующий отчетный период нормативы подлежат пересмотру.

Норматив оборотных средств представляет сумму нормативов запасов готовой продукции, производственных запасов, незавершенного производства, дебиторской задолженности и денежных средств.

Рассмотрим последовательность формирования нормативов оборотных средств на примере нормирования дебиторской задолженности.

Пример 4

Данные для расчетов — в табл. 7.

Таблица 7

Исходные данные

|

№ п/п |

Показатель |

1-й месяц |

2-й месяц |

3-й месяц |

4-й месяц |

5-й месяц |

6-й месяц |

|

1 |

Дебиторская задолженность, тыс. руб. |

10,00 |

15,00 |

10,00 |

20,00 |

22,00 |

17,00 |

|

2 |

Выручка, тыс. руб. |

112,00 |

128,00 |

117,00 |

142,00 |

150,00 |

134,00 |

|

3 |

Количество дней |

30,00 |

30,00 |

30,00 |

30,00 |

30,00 |

30,00 |

Расчет:

1. Определим оборачиваемость дебиторской задолженности в днях (Об):

Об = (ДЗ / В) × Qдн,

где В — выручка от реализации за анализируемый период, руб.;

Qдн — количество дней в анализируемом периоде.

Оборачиваемость по месяцам:

- 1-й месяц: (10 / 112) × 30 = 2,7 дн.;

- 2-й месяц: (15 / 128) × 30 = 3,5 дн.;

- 3-й месяц: (10 / 117) × 30 = 2,6 дн.;

- 4-й месяц: (20 / 142) × 30 = 4,2 дн.;

- 5-й месяц: (22 / 150) × 30 = 4,4 дн.;

- 6-й месяц: (17 / 134) × 30 = 3,8 дн.

2. Определим норму дней оборачиваемости дебиторской задолженности как среднеарифметическое по анализируемым периодам:

(2,7 + 3,5 + 2,6 + 4,2 + 4,4 + 3,8) / 6 = 3,5 дн.

3. Определим планируемую выручку на 7-й месяц. Допустим, для рассматриваемого примера по данным прогноза продаж планируемый объем выручки от реализации на 7-й месяц — 140 тыс. руб.

4. Определим нормативное значение дебиторской задолженности для 7-го месяца:

НДЗ = (В / Qдн) × Норма дней,

для нашего примера:

НДЗ для 7-го месяца = (140 / 30) × 3,5 = 16,3.

Отметим, что формирование оборотных средств предполагает комплексный подход.

При разработке политики управления оборотными средствами необходимо определить, какой метод подходит именно вашему предприятию:

- консервативный подход предполагает формирование значительных страховых запасов ТМЦ для бесперебойности производственного процесса. Это влечет за собой увеличение расходов на содержание запасов. Однако риск потерь в случае производственных сбоев или сбоев поставки минимален.

Такая же ситуация предполагается и в вопросах управления денежными средствами: наличие на расчетных счетах компании и в кассе большего страхового запаса позволит совершить своевременный платеж практически в любой ситуации, однако в этом случае денежные средства «не работают» и постоянно обесцениваются;

- агрессивный подход — полная противоположность консервативному: минимум запасов, точный расчет потребности в оборотных средствах. При этом доходность предприятия возрастает, однако риск очень велик: в форс-мажорных ситуациях предприятие просто не сможет оперативно среагировать, и производство может остановиться;

- умеренный подход — «золотая» середина между консервативным и агрессивным методами: умеренный страховой запас и, как следствие, умеренный риск и доход.

Безусловно, агрессивный подход самый доходный, позволяет инвестировать денежные средства, не тратя их на страховые запасы. Однако в современных условиях в связи с несвоевременными отгрузками материалов, наличием просроченной дебиторской задолженности и т. д. это практически невозможно.

Оперативный контроль финансовой устойчивости предприятия

Контроль финансовой устойчивости начинается с бюджетирования, которое предполагает управление денежными потоками предприятия и позволяет обеспечить сбалансированность поступлений и расходований денежных средств, а также повысить платежеспособность предприятия.

Главными документами в системе бюджетирования являются бюджет доходов и расходов (БДР) и бюджет движения денежных средств (БДДС).

Бюджет доходов и расходов (БДР) визуально напоминает привычную всем форму № 2 бухгалтерской отчетности — отчета о финансовых результатах. Информация о денежных потоках, на основе которой оцениваются способность предприятия генерировать денежные средства и потребности в использовании этих денежных потоков, консолидируется в системе бюджетного управления с помощью бюджета движения денежных средств.

БДДС структурно представляет собой движение денежных средств (по расчетному счету и/или кассе), отражая планируемые поступления и расходования денежных средств в процессе предпринимательской деятельности.

Формирует данные планы финансовых блок предприятия, при этом каждый разрабатывает удобную им форму или использует программное обеспечение.

Обратите внимание!

Не важно, как и в какой программе формируются бюджеты, главное — обязательный анализ исполнения сформированных бюджетов (путем формирования отчетов, например) и обязательная детализация по месяцам. Это требует постоянного оперативного мониторинга.

Ежедневный (еженедельный, ежемесячный) контроль за состоянием платежеспособности предприятия предполагает отслеживание размеров долгов перед другими предприятиями. Для этого на предприятиях формируют план платежей на каждый день (табл. 8) и следить за отклонениями, а также мониторят остатки на счетах 51 «Расчетные счета» (и/или 52 «Валютные счета») и 50 «Касса».

Таблица 8

План платежей на день

|

№ п/п |

Статья затрат |

Контрагент |

Назначение платежа |

Сумма, руб. |

Наличие просрочки, руб. |

|

1 |

Сырье и материалы |

ООО «Альфа» |

жгуты |

200 000,00 |

— |

|

2 |

Сырье и материалы |

ООО «Альфа» |

подшипники |

300 000,00 |

300 000,00 |

|

3 |

Сырье и материалы |

ООО «Альфа»” |

насосы |

80 000,00 |

— |

План платежей (см. табл. 8) можно дополнить информацией об остатках денежных средств на расчетных счетах предприятия на начало дня и на конец дня, тогда будет визуализирована картина о ежедневной платежеспособности предприятия.

Включение информации о поступлениях денежных средств позволит отобразить более полную картину.

К сведению

Планируемые расходы предприятия могут превышать сумму планируемых доходов и остатков на счетах, поэтому необходимо ежедневно контролировать платежеспособность предприятия, сводя подобные отчеты в еженедельные, ежемесячные и т. д.

Если нет ни необходимого остатка, ни поступлений (которые впоследствии будут отображаться по дебету счета 51 «Расчетные счета»), будет расти долги перед контрагентами. Показатель остатков на начало рабочего дня по счету 51 «Расчетные счета» также можно включить в план платежей, чтобы контролировать их расходование.

Дополнительно в планы платежей иногда включают информацию о неуменьшающемся остатке (ранее рассмотренный страховой запас) на конец периода (как правило, та сумма денежных средств, которые нужна для обеспечения бесперебойности функционирования на следующей период, так называемая «подушка безопасности»).

Если средств для проведения платежей недостаточно, стоит посмотреть оборот по данному счету за предыдущий день (неделю, месяц): по дебету счета 51 будет отражаться приход, по кредиту — расход.

Отображая информацию как о приходе денежных средств, так и о их расходе, документ позволяет синхронизировать денежные потоки, а значит, повысить эффективность контроля за финансовым здоровьем предприятия в целом.

Также немаловажным в вопросе управления финансовой устойчивостью является анализ дебиторской и кредиторской задолженности. Дебиторская задолженность в бухгалтерском балансе отображается в качестве собственных средств предприятия, а кредиторская — заемных. Поэтому анализ задолженностей предприятия в первую очередь необходим для определения платежеспособности предприятия.

Для отражения состояния дел по взаиморасчетам можно воспользоваться отчетом (табл. 9). Подобные отчеты можно формировать как в MS Excel, так и в автоматизированных программах, которые формируют подобные отчеты на основании данных бухгалтерского учета.

Таблица 9

Отчет о дебиторской и кредиторской задолженностях

|

№ п/п |

Дебиторы/кредиторы |

Долг на начало периода, руб. |

Отгрузка, руб. |

Оплата, руб. |

Долг на конец периода, руб. |

|

|

1 |

Дебиторы |

350 000,00 |

350 000,00 |

350 000,00 |

350 000,00 |

|

|

1.1 |

ООО «Альфа» |

250 000,00 |

150 000,00 |

200 000,00 |

200 000,00 |

|

|

1.2 |

ООО «Бета» |

100 000,00 |

200 000,00 |

150 000,00 |

150 000,00 |

|

|

2 |

Кредиторы |

500 000,00 |

350 000,00 |

600 000,00 |

250 000,00 |

|

|

2.1 |

ООО «Гамма» |

150 000,00 |

150 000,00 |

200 000,00 |

100 000,00 |

|

|

2.2 |

ООО «Омега» |

350 000,00 |

200 000,00 |

400 000,00 |

150 000,00 |

Отчет об обязательствах предприятия можно «нагрузить» дополнительной информацией, например, внести сведения о планируемых датах погашения, номер контракта, номера платежных поручений и товарных накладных и пр. Подобный отчет позволяет быстро среагировать в случае необходимости срочно высвободить денежные средства или решить вопрос необходимости получения кредита.

В управлении задолженностью особое внимание следует уделять наиболее давним долгам и самым большим суммам задолженности. Для этого можно формировать реестр старения задолженностей, особенно дебиторской (табл. 10).

Таблица 10

Реестр старения дебиторской задолженности

|

№ п/п |

Контрагент |

Срок дебиторской задолженности |

|||

|

до 15 дней |

15–30 дней |

30–60 дней |

свыше 60 дней |

||

|

руб. |

руб. |

руб. |

руб. |

||

|

1 |

ООО «Альфа» |

400 000,00 |

|||

|

2 |

ООО «Бета» |

4 800 000,00 |

|||

|

3 |

ООО «Гамма» |

300 000,00 |

|||

|

4 |

ООО «Сигма» |

120 000,00 |

Анализ реестра старения дебиторской задолженности позволит контролировать изменение дебиторской задолженности на конкретную дату или период, а главное — увидеть контрагентов, которые систематически нарушают обязательств, а также сформировать рейтинг платежеспособных и неплатежеспособных представителей.

Если контрагент один раз попал в реестр, на него стоит обратить внимание, но это еще не говорит о его финансовой несостоятельности.

Впоследствии информацию из реестров старения дебиторской задолженности можно использовать для заключения новых договоров, например, предложить контрагентам, за которыми закрепился статус ответственных плательщиков, более выгодные договорные условия. А в отношении неплатежеспособных контрагентов стоит поставить вопрос о целесообразности взаимодействия с ними.

В некоторых компаниях устанавливают системы скидок и наценок, что связано с особенностями оплаты, например, при частичной предоплате предоставляется скидка, при отсрочке платежа — наценка.

Статья опубликована в журнале «Справочник экономиста» № 5, 2018.

Коэффициент обеспеченности собственными оборотными средствами (Обеспечение оборотных активов собственными средствами)

← Вернуться в Финансовый словарь

Определение:

Обеспеченность своими финансами можно отнести к индикаторам устойчивости, а также к индикаторам возможностей предприятия за свой счет профинансировать оборотный капитал. Его рассчитывают, деля свои оборотные средства на все существующие оборотные активы. Он указывает на долю своих оборотных средств во всех текущих оборотных активах предприятия.

Нормативное значение:

Нормой считается коэффициент от 0,1 и больше. Показатель больше свидетельствует про устойчивость компании, а также возможность активно действовать при отсутствии кредитов. А вот показатель ниже нормы демонстрирует большую зависимость от кредитных средств. При ухудшении условий кредитования, компания может даже прекратить свое существование. Если же показатель меньше 0, то это свидетельствует про то, что свои средства и долгосрочные финансовые источники направляются на оплату необоротных активов и у предприятия отсутствуют деньги для финансирования своих оборотных активов.

Как решить проблему при показателе коэффициента вне нормативных пределов?

Чтобы увеличить коэффициент необходимо пересмотреть структуру своих активов, а также привлекать дополнительные финансы, например, владельцев компании. Также способствовать росту коэффициента будут изменение дивидендной политики, чтобы освободившиеся средства реинвестировать в производство.

Формула расчета:

Показатель обеспеченности собственными оборотными средствами = Собственные оборотные средства / Оборотные активы

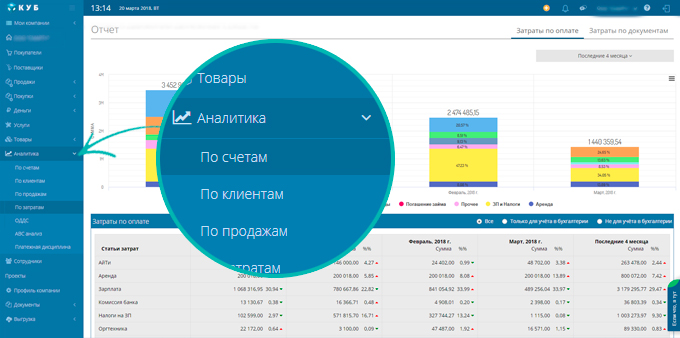

КУБ – самый простой и удобный способ вести финансовую аналитику

С КУБом вы узнаете:

- Куда уходят ваши деньги.

- Как снизить расходы без потерь.

- Сколько вы заработали в прошлом месяце.

- Что приносит вам прибыль, а что убытки.

- Насколько эффективны ваши сотрудники.

- Какие из ваших клиентов самые надежные.

Нужна помощь по заполнению документов или консультация?

Получите помощь экспертов бухгалтеров по подготовке документов

НАПИШИТЕ ЭКСПЕРТУ

![]() Загрузка…

Загрузка…

Автор: Языков Алексей, руководитель проектов по аудиту и налоговому консалтингу КСК ГРУПП

Есть несколько важных показателей финансовой устойчивости, которые используются при анализе. В статье разберем, как их считать, какие исходные данные необходимы, а также приведем пример анализа финансовой устойчивости.

Финансовая устойчивость — что это

Финансовая устойчивость предприятия является стержнем его общей устойчивости. Она характеризуется оптимальной структурой источников финансирования активов и эффективным использованием этих ресурсов, усиливающим финансовую независимость предприятия. Финансовая устойчивость во многом зависит от эффективного производства и реализации продукции (товаров), выраженного в стабильном получении прибыли. По сути, это стабильность финансового положения предприятия, обеспечиваемая достаточной долей собственного капитала в составе источников финансирования.

Как провести анализ финансовой устойчивости предприятия и какие данные для этого нужны? Выбор источников информации и рассчитываемых показателей зависит от целей анализа.

Источники информации

Самым доступным источником информации для анализа является бухгалтерская (финансовая) отчетность предприятия, а именно: бухгалтерский баланс и отчет о финансовых результатах. Однако в реалии российского бизнеса данный источник информации может оказаться недостаточно надежным (недостоверным), подтверждением чему могут служить, например, многочисленные отзывы лицензий у банков, в том числе ранее получивших аудиторское заключение о достоверности бухгалтерской отчетности.

Практика КСК ГРУПП показывает, что наиболее достоверный и углубленный анализ проводится на основании данных управленческого учета, отражающим реальную картину деятельности предприятия. Так, банки для принятия решения о финансировании предприятия (предоставлении кредита) запрашивают и анализируют данные именно управленческого учета, не ограничиваясь лишь данными бухгалтерской отчетности.

Анализ бухгалтерской отчетности

Для получения общего представления о финансовой устойчивости компании достаточно проанализировать данные ее бухгалтерской отчетности. Как показывает практика, так поступают в более чем 90 % случаев анализа финансовой устойчивости потенциальных контрагентов.

Например, вы решили запустить выпуск нового вида продукции и ищете поставщика упаковки на ближайшие 5 лет. Анализ финансовой устойчивости потенциального партнера позволит установить, способен ли он будет исполнять свои обязательства, и не станет ли он банкротом через полгода. Работа с ненадежным поставщиком может закончиться срывом поставок, невозвратом авансов, снижением качества упаковки за счет сокращения поставщиком себестоимости. Проанализировав структуру активов и источников их финансирования, а также изменение показателей в динамике, можно определить стратегию (модель) поведения (решений) руководства поставщика. Например, резкое и значительное увеличение стоимости внеоборотных активов с «зеркальным» увеличением краткосрочных кредитов свидетельствует о неправильном выборе предприятием источников финансирования процесса технического перевооружения. При сроке окупаемости такого проекта в течение 7 лет предприятие не сможет выполнить свои долговые обязательства в ближайшие 12 месяцев.

Как использовать данные управленческой отчетности

Данные управленческого учета, ввиду своей недоступности для третьих лиц, используются для внутренних целей предприятия. Финансовая служба предприятия, проводя такой анализ систематически, может при необходимости оперативно принять решения о корректировке действий руководства или собственников с целью недопущения банкротства.

Например, анализируя данные управленческой отчетности, финансовый директор обнаружил сокращение за последние полгода темпов продаж с одновременным увеличением темпов роста дебиторской задолженности. Наращивание дебиторки за счет увеличения сроков ее погашения и снижение темпов продаж при отсутствии адекватного решения ситуации в течение следующего года приведет к невозможности своевременного погашения долговых обязательств и кредиторской задолженности.

Своевременное решение по усилению мер взыскания дебиторской задолженности и увеличению продаж позволит минимизировать или полностью устранить риск неплатежеспособности предприятия (см. подробнее об эффективном управлении дебиторской задолженностью).

Абсолютные показатели финансовой устойчивости

Финансовая устойчивость определяется на основе соотношения разных видов источников финансирования и его соответствия составу активов. Различают абсолютные и относительные показатели финансовой устойчивости предприятия. Абсолютные характеризуют степень обеспеченности активов источниками их формирования и позволяют определить вид финансовой устойчивости предприятия (абсолютная, нормальная, неустойчивое финансовое состояние, кризисное финансовое состояние).

Анализ проводится путем расчета следующих показателей.

- Коэффициент обеспеченности запасов собственными оборотными средствами:

Козс = Капитал и резервы – Внеоборотные активы – Запасы - Коэффициент обеспеченности запасов собственными и привлеченными источниками:

Козсп = Капитал и резервы + Долгосрочные пассивы – Внеоборотные активы – Запасы - Коэффициент обеспеченности запасов общей величиной основных источников:

Козобщ = Собственные и долгосрочные заемные источники + Краткосрочные кредиты и займы – Внеоборотные активы

О чем должны сказать значения коэффициентов

Ситуация, когда все три показателя больше нуля, отражает абсолютную финансовую устойчивость предприятия, т.е. все запасы покрываются собственными оборотными средствами и не требуется внешнее заимствование. Если коэффициент обеспеченности запасов собственными оборотными средствами меньше нуля, а остальные два больше нуля, то в данном случае имеет место нормальная финансовая устойчивость, при которой предприятие оптимально использует собственные и привлеченные ресурсы, а текущие активы превышают кредиторскую задолженность.

В случае если первые два показателя меньше нуля, а третий больше нуля, можно говорить о неустойчивом финансовом состоянии предприятия, характеризующимся нарушением платежеспособности. В данном случае предприятие вынужденно искать дополнительные источники покрытия запасов и затрат (внешнее заимствование либо ускорение оборачиваемости собственных активов, например, таких как дебиторская задолженность).

Отрицательные значения всех показателей отражают кризисное финансовое состояние предприятия, требующего срочного финансового оздоровления.

Относительные показатели

Относительные показатели дают возможность определить влияние различных факторов на изменение финансового состояния предприятия, оценить его динамику.

Проведем анализ финансовой устойчивости предприятия на основе общедоступного источника информации. Для примера возьмем следующие данные бухгалтерской отчетности (табл. 1 и табл. 2).

Таблица 1. Бухгалтерский баланс (укрупненно)

| Актив | Пассив | ||||||

| Строка | на 31.12.2016 | на 31.12.2015 | на 31.12.2014 | Строка | на 31.12.2016 | на 31.12.2015 | на 31.12.2014 |

| Внеоборотные активы | 17 400 | 3 000 | 3 200 | Собственный капитал | 12 500 | 12 500 | 12 500 |

| Долгосрочные кредиты и займы | 14 000 | – | – | ||||

| Оборотные активы | 28 750 | 16 340 | 14 000 | Краткосрочные обязательства, всего; в т.ч. кредиты и займы | 19 720 16 500 |

6 840 4 700 |

4 200 2 600 |

| Валюта баланса | 46 220 | 19 340 | 17 200 | Валюта баланса | 46 220 | 19 340 | 17 200 |

Таблица 2. Отчет о финансовых результатах (укрупненно)

| Строка | За 2016 год | За 2015 год |

| Выручка от продаж | 126 600 | 98 400 |

| Себестоимость продаж | (116 400) | (85 800) |

| Валовая прибыль | 10 200 | 12 600 |

| Коммерческие расходы | (2 100) | (1 500) |

| Управленческие расходы | (6 800) | (6 300) |

| Прибыль от продаж | 1 300 | 4 800 |

| Прочие доходы | 17 | 25 |

| Прочие расходы | (2 800) | (270) |

| Прибыль отчетного периода | -1 483 | 4 555 |

На основе данных бухгалтерской отчетности рассчитывают следующие показатели финансовой устойчивости предприятия:

-

Коэффициент автономии (КА) показывает, насколько предприятие независимо от кредиторов. Он отражает долю собственного капитала в составе всех источников финансирования. Чем выше значение коэффициента, тем с большей вероятностью предприятие может погасить долги за счет собственных средств. Общепринятое нормальное значение: 0,5 и более (оптимальное 0,6-0,7).

Коэффициент автономии = Собственный капитал / Активы

В нащем примере КА за анализируемый период снижается с 0,73 (12 500/17 200) в 2014г. до 0,27 (12 500/46 220) в 2016 году, что отражает увеличение зависимости предприятия от внешних кредиторов.

-

Коэффициент долгосрочной финансовой независимости (КДФН) показывает, какая часть общей стоимости активов предприятия сформирована за счет наиболее надежных источников финансирования, то есть не зависит от краткосрочных заемных средств.

Коэффициент долгосрочной финансовой независимости = (Собственный капитал + Долгосрочные заемные обязательства) / Активы

По существу, это уточненный коэффициент автономии. Если в составе пассивов предприятия есть долгосрочные обязательства, целесообразно использовать этот коэффициент вместо коэффициента автономии. Одним из рекомендуемых значений этого коэффициента является 0,9, критическим — 0,75. По условиям нашего примера КДФН за анализируемый период снижается с 0,73 (12 500/17 200) в 2014 году до 0,57 (26 500/46 220) в 2016 году, что отражает увеличение зависимости предприятия от краткосрочных заемных средств.

-

Коэффициент финансовой зависимости (КФЗ) демонстрирует зависимость предприятия от внешних источников финансирования.

Коэффициент финансовой зависимости = Обязательства / Активы

Также показывает способность предприятия, ликвидировав свои активы, полностью погасить обязательства. Нормальным считается коэффициент финансовой зависимости не более 0.6–0.7. Оптимальным является коэффициент 0.5.

По условиям нашего примера КФЗ за анализируемый период растет с 0,27 (4 700/17 200) в 2014г. до 0,73 (33 720/46 220) в 2016 году, что отражает увеличение зависимости предприятия от внешних кредиторов. -

4. Коэффициент обеспеченности собственными оборотными средствами (КОСОС) позволяет рассчитать долю собственных оборотных средств в оборотных активах.

Коэффициент обеспеченности собственными оборотными средствами = (Собственный капитал — Внеоборотные активы) / Оборотные активы

КОСОС определяет степень обеспеченности организации собственными оборотными средствами, необходимыми для ее финансовой устойчивости. Нормальное значение: 0,1 и более.

В нашем примере КОСОС за анализируемый период снижается с 0,66 (9 300/14 000) в 2014г. до отрицательного значения −0,17 (-4 970/28 750) в 2016 году, что характеризует резкое снижение собственных оборотных средств. -

Коэффициент капитализации (КК) — показывает соотношение заемных и собственных средств.

Коэффициент капитализации = Обязательства / Собственный капитал = (Долгосрочные обязательства + Краткосрочные обязательства) / Собственный капитал

Чем больше коэффициент превышает 1, тем больше зависимость предприятия от заемных средств.

В примере КК за анализируемый период увеличился с 0,38 (4 700/12 500) в 2014г. до 2,7 (33 720/12 500) в 2016 году, что отражает резкое увеличение зависимости предприятия от заемных источников финансирования. -

Коэффициент финансирования (КФ) показывает, какая часть деятельности финансируется за счет собственных средств, а какая — за счет заемных.

Коэффициент финансирования = Собственный капитал / Заемный капитал

Чем ниже данный показатель, тем предприятие более зависимо от заемного капитала. По условиям нашего примера КФ за анализируемый период снижается с 4,81 (12 500/2 600) в 2014г. до 0,41 (12 500/30 500) в 2016 году, что отражает увеличение зависимости предприятия от заемных источников.

-

Коэффициент долгосрочного привлечения заемных средств (КДПЗС) показывает, какая часть в источниках формирования внеоборотных активов на отчетную дату приходится на собственный капитал, а какая на долгосрочные заемные средства.

Коэффициент привлечения средств = Долгосрочные пассивы / (Долгосрочные пассивы + Собственный капитал)

Высокое значение этого показателя свидетельствует о сильной зависимости от привлеченного капитала, о необходимости выплачивать в перспективе значительные суммы денежных средств в виде процентов за пользование кредитами.

В рассматриваемом примере КДПЗС за анализируемый период вырос с нуля (0/12 500) в 2014г. до 0,53 (14 000/26 500) в 2016 году, что показывает проведение технического перевооружения предприятия за счет заемных средств. -

Коэффициент маневренности собственного капитала (КМСК) — показывает, какая часть чистого оборотного капитала приходится на 1 руб. собственных средств.

Коэффициент маневренности = (Собственный капитал + Долгосрочные заемные обязательства — внеоборотные активы) / собственный капитал

Коэффициент маневренности характеризует какая доля источников собственных средств находится в мобильной форме. Рекомендуемое значение — 0,5 и выше.

По условиям нашего примера КМСК за анализируемый период находится на одном и том же уровне 0,7, что при общем результате анализа вызывает сомнения и требует дополнительного исследования (прибыль 2015 года и убыток 2016 года должны были изменить сумму собственного капитала).

Итоги анализа

Рассчитав указанные показатели, мы получили общее представление о финансовой устойчивости предприятия, которая значительно снизилась за счет привлечения предприятием заемного капитала для финансирования проводимого технического перевооружения. Сопоставляя рассчитанные показатели с данными отчета о финансовых результатах видно, что за счет дополнительных расходов в период технического перевооружения (прежде всего это проценты за привлеченные кредиты), предприятие не имеет по состоянию на 31.12.2016 резервов для увеличения собственных источников финансирования в виде прибыли.

В данном случае автор рекомендует провести дополнительное исследование возможного улучшения финансового состояния предприятия в ближайшие год— два. Например, изучив пояснения к бухгалтерскому балансу можно увидеть, что предприятие на отчетную дату еще не полностью ввело в эксплуатацию смонтированное новое оборудование и не увеличило объем производства продукции.

Однако ввод в эксплуатацию всего нового оборудования в январе 2017 года позволит увеличить выпуск продукции в 4 раза, по сравнению с текущим выпуском, что скажется на значительном росте прибыли от продаж. И по итогам 2017 года позволит не только погашать текущие обязательства, но и увеличит долю собственных источников в закупке сырья для производства.

Итак, анализ финансовой устойчивости можно проводить как на базе бухгалтерской, так и на базе управленческой отчетности в зависимости от текущей доступности данных источников. Проведя предварительный анализ на базе бухгалтерской отчетности, рекомендуем скорректировать результаты с учетом любой другой доступной информации, например, информации, раскрываемой в пояснениях к годовой бухгалтерской отчетности или в годовых отчетах акционерных обществ.

Источник: Финансовый директор.