Добавить в «Нужное»

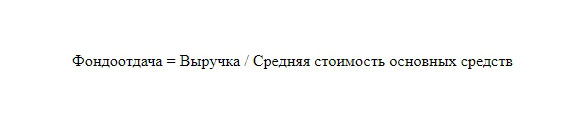

Коэффициент оборачиваемости основных средств

Для анализа эффективности использования активов компании используется коэффициент оборачиваемости активов. Если же нужно проанализировать эффективность использования именно основных средств, то рассчитывается коэффициент оборачиваемости основных средств.

Коэффициент оборачиваемости основных средств: что показывает

Этот коэффициент показывает, сколько рублей выручки приносит 1 руб., вложенный организацией в основные средства. Соответственно, чем выше коэффициент оборачиваемости основных средств, тем эффективнее используются ОС. Кроме того, значение коэффициента оборачиваемости основных средств имеет смысл анализировать в динамике, т. е. за несколько определенных компанией отчетных периодов.

Коэффициент оборачиваемости основных средств: как рассчитывается

Коэффициент определяется по следующей формуле:

Коэффициент оборачиваемости оборотных средств = Выручка / Средняя стоимость основных средств

Данные о выручке берутся из Отчета о финансовых результатах (стр.2110). А чтобы рассчитать среднюю стоимость основных средств, необходимо заглянуть в Бухгалтерский баланс. Средняя стоимость ОС рассчитывается так:

Средняя стоимость ОС = (стр.1150 баланса на начало интересующего периода + стр.1150 баланса на конец интересующего периода) / 2

Коэффициент оборачиваемости основных средств: пример

Выручка организации по данным Отчета о финансовых результатах за 2020 год составила 45 млн руб.

Стоимость ОС на начало 2020 г. – 5 млн руб., на конец – 7 млн руб.

Таким образом, коэффициент оборачиваемости основных средств составляет 7,5 (45 млн руб./((5 млн руб. + 7 млн руб.)/2)). То есть 1 руб., вложенный организацией в ОС, приносит ей 7,5 руб. выручки.

Форум для бухгалтера:

Промышленное предприятие, торговая компания или иной хозяйствующий субъект можно сравнить с механизмом, сложным по своему устройству и не менее сложным в управлении.

Помочь в сложном управлении могут инструменты оперативного контроля, без которых получится только постфактум констатировать, что бизнес «идет не туда». Один из таких инструментов – анализ оборачиваемости средств, сверяясь с которым, можно сделать правильный прогноз о результатах деятельности предприятия и вовремя скорректировать курс развития

Что мы будем анализировать?

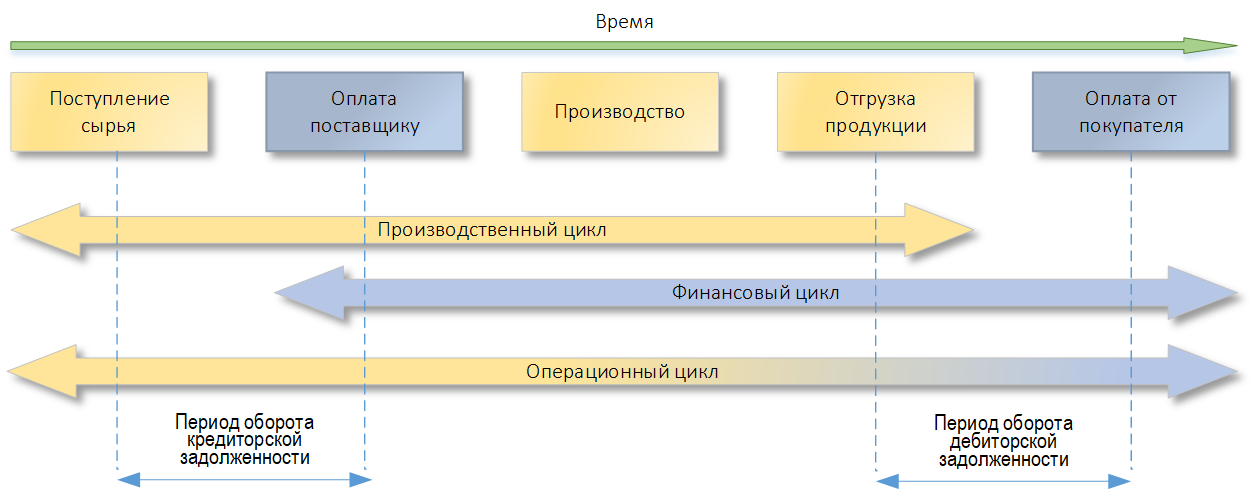

С точки зрения движения товарно-материальных ценностей (то есть оборачиваемости ТМЦ), промышленное предприятие берет сырье, изготавливает готовую продукцию и отгружает ее покупателю. Далее все повторяется. Это производственный цикл, он имеет характеристику «Длительность», которая измеряется в единицах времени.

С точки зрения движения денежных средств, промышленное предприятие берет деньги, имеющиеся у него в распоряжении, и использует их на оплату сырья. Деньги затем возвращаются (обычно, с прибылью) в виде оплаты за готовую продукцию. Это финансовый цикл, он также имеет характеристику «Длительность», которая измеряется в единицах времени. Период времени между отгрузкой продукции покупателю и получением от него оплаты за эту продукцию называется «Периодом оборота дебиторской задолженности».

Указанные события могут происходить в разные моменты времени относительно друг друга. Длительность от самого первого события до самого последнего – это операционный цикл. Если за сырье предприятие рассчитывается с поставщиком с отсрочкой, а покупателю оно также предоставляет отсрочку платежа, то производственный, финансовый и операционный циклы выглядят вот так:

Чем короче цикл – тем лучше. Но достаточно ли длительности цикла для его исчерпывающей характеристики? По одной лишь длительности невозможно понять, о каких объемах запасов или о каком объеме дебиторской задолженности идет речь. Кроме того, одновременно существуют множество производственных цепочек с разной длительности для разной продукции.

Также для характеристик оборачиваемости ТМЦ и оборачиваемости дебиторской задолженности недостаточно только лишь показателя объема оборота. Например, из таких данных, как «Покупатели должны Х рублей», а «Запасы ТМЦ на складе составляют Y единиц учета на сумму Z рублей», невозможно понять, о каких масштабах производственной деятельности идет речь.

Запасы ТМЦ на сумму Y могут быть избыточными для маленького предприятия и совершенно нормальными для большого. Дебиторская задолженность на сумму Х является нормой для крупной компании и опасной для небольшой. Поэтому, вводя показатель, характеризующий тот или иной оборот, принято соотносить его с продажами предприятия. Другими словами, при анализе разных предприятий или при изменении масштабов деятельности одного предприятия (кризис, рост, увеличение филиалов, сезонные взлеты и падения), важно понимать, сохраняются ли правильные пропорции различных показателей оборачиваемости.

Коэффициенты оборачиваемости

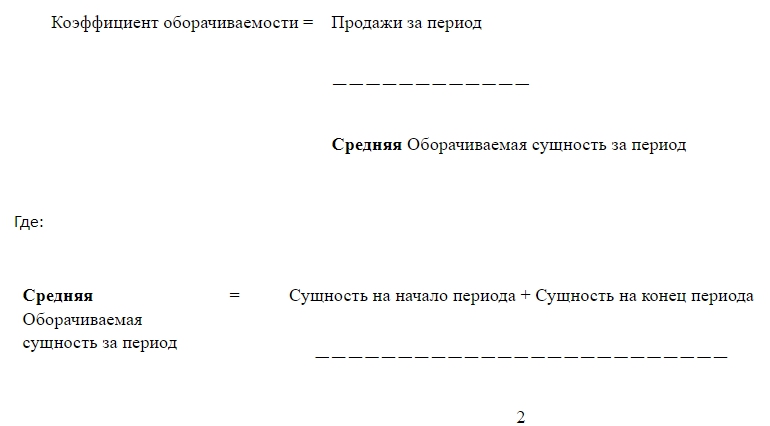

Коэффициент оборачиваемости некоей сущности характеризует отношение продаж к величине сущности. С помощью этой формулы можно подсчитать коэффициент оборачиваемости чего угодно:

Коэффициент оборачиваемости = Продажи за период

——————————————————

Оборачиваемая сущность за период

Используя данную формулу, важно обратить внимание на ряд нюансов.

Размерность коэффициента оборачиваемости – безразмерный (скаляр). В типовых решениях на платформе 1С можно увидеть, что он измеряется в Оборотах, но это некоторая вольность разработчиков.

Продажи за период могут быть как Выручкой, так и Себестоимостью продаж в зависимости от оборачиваемой сущности и коэффициента. Если речь идет о выручке, то не имеет смысла включать в сумму выручки НДС, поскольку это деньги не самого предприятия. По той же причине в сумму выручки не имеет смысла включать и акцизные сборы. Таким образом, в отчете о финансовых результатах продажи:

- или Выручка (без НДС и акцизов) – строка 2110 в форме № 2;

- или Себестоимость продаж – строка 2120 в форме № 2.

Оборачиваемая сущность за период, если она является себестоимостью (например, запасы), соотносится с Продажами по себестоимости. В остальных случаях ее соотносят с Выручкой.

Период для числителя и знаменателя должен быть один и тот же.

Как подсчитать оборачиваемую сущность за период, если она каждый день меняется (например, остаток запасов)? Одним из простых (и неправильных) вариантов является средняя оценка оборачиваемой сущности. Для этого учебники и популярные статьи в интернете предлагают подсчитать среднее по двум крайним значениям – на начало периода и на его конец:

При длительном периоде (например, квартал, год) метод усреднения по двум крайним значениям является существенной проблемой, т.к. это может значительно повлиять на коэффициент оборачиваемости. Поэтому, стоит использовать не усреднение по двум крайним значениям (далекое от реальности), а более точные методы оценки меняющейся (или распределенной на интервале времени) величины.

Диапазон значений. В формуле ни числитель, ни знаменатель не может оказаться меньше нуля. Следовательно, коэффициент оборачиваемости может принимать только положительные значения (и ноль) в описываемой методике. При этом запрос «отрицательный коэффициент оборачиваемости» в интернет-поисковиках все же встречается. Такое может быть при определенных методиках (которых следует избегать) расчета коэффициента оборачиваемости. Кроме того, не исключен случай, когда коэффициент может обращаться в бесконечность. Об этих случаях будет упомянуто в разделе «Коэффициент оборачиваемости кредиторской задолженности».

Интерпретация. Чем больше коэффициент, тем выше оборачиваемость (позитивный признак) или больше отдача от вложений (также позитивный признак), за исключением коэффициента оборачиваемости кредиторской задолженности, где все наоборот.

Оборачиваемость собственного капитала

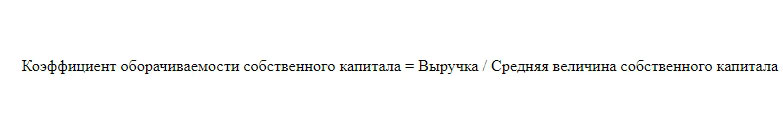

Формула для коэффициента оборачиваемости собственного капитала:

Величину капитала на начало и конец периода удобно брать из стр. 1300 формы № 1 (баланс). Нормативное значение для коэффициента оборачиваемости собственного капитала отсутствует.

Оборачиваемость дебиторской задолженности

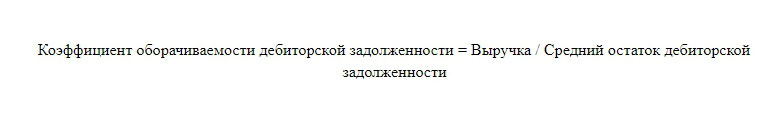

Формула для коэффициента оборачиваемости дебиторской задолженности:

Остаток дебиторской задолженности на начало и конец периода удобно брать из строки 1230 формы №1 (баланс). Нормативное значение для коэффициента оборачиваемости дебиторской задолженности отсутствует.

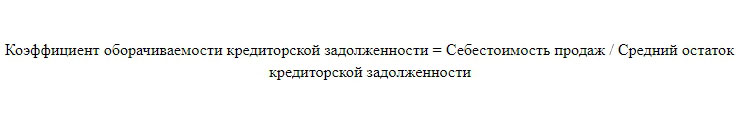

Оборачиваемость кредиторской задолженности

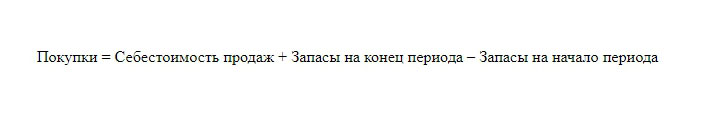

Для расчета коэффициента оборачиваемости кредиторской задолженности, казалось бы, логично брать вместо себестоимости продаж себестоимость покупок. Однако такой показатель не отвечал бы на вопрос: «Насколько динамика изменения кредиторской задолженности отвечает хозяйственной деятельности предприятия и ее масштабам?». При этом масштаб связан именно с продажами, а не с покупками. Кроме того, поскольку в балансе отсутствует показатель покупок, надо применять косвенные методы оценки вида:

Данный метод может привести к отрицательным значениям коэффициента и необходимости его правильной интерпретации в финансовом анализе. Поэтому динамику кредиторской задолженности чаще всего (и это правильно) все равно соотносят с продажами, а не с покупками. При этом нельзя использовать выручку, т.к. тогда увеличение торговой наценки увеличивало бы коэффициент оборачиваемости кредиторской задолженности, тогда как увеличение торговой наценки не должно влиять на этот коэффициент. Поэтому необходимо использовать себестоимость продаж:

Остаток кредиторской задолженности на начало и конец периода удобно брать из строки 1520 формы №1 (баланс). Нормативное значение для коэффициента оборачиваемости кредиторской задолженности отсутствует. Если с поставщиками мы работаем по предоплате, коэффициент оборачиваемости кредиторской задолженности обратится в бесконечность. Если при этом еще и отсутствуют продажи, коэффициент оборачиваемости будет неопределенным (ноль на ноль).

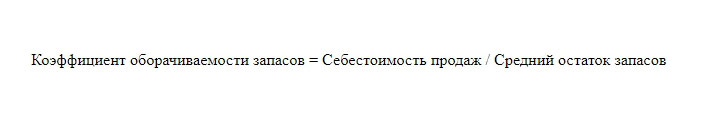

Оборачиваемость запасов

Как и в предыдущем случае, при расчете коэффициента оборачиваемости запасов вместо Выручки надо использовать Себестоимость продаж:

Остаток запасов на начало и конец периода удобно брать из строки 1210 формы № 1 (баланс). Нормативное значение для коэффициента оборачиваемости запасов отсутствует.

Встречается мнение, что для оборачиваемости запасов есть две формулы, то есть можно использовать также Выручку вместо Себестоимости продаж. Так делать не стоит. Этот коэффициент характеризует скорость прохождения ТМЦ через склад, а она не должна зависеть от нормативов рентабельности, которые, например, могут иметь выраженную сезонность.

Фондоотдача основных средств

Аналогично предыдущим коэффициентам можно охарактеризовать и основные средства предприятия. Эта характеристика основных средств с англ. Fixed asset turnover переводится как оборачиваемость основных средств. У нас этот показатель называют Фондоотдачей. Формула для фондоотдачи:

Стоимость основных средств на начало и конец периода удобно брать из строки 1150 формы № 1 (баланс).

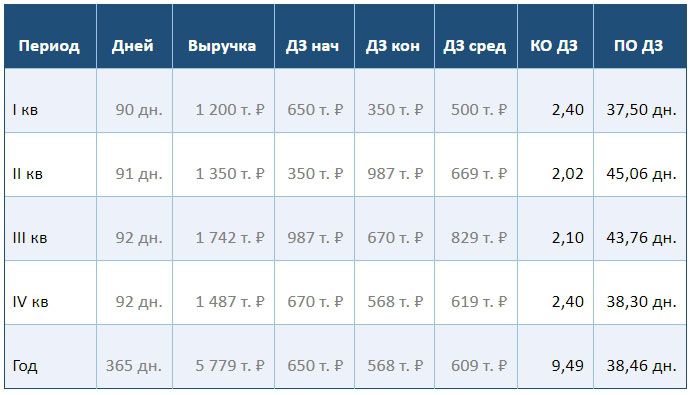

Как посчитать все правильно и получить неверные результаты

Частенько финансовые директора сами считают перечисленные показатели в Excel, поскольку это «подручный» вариант их получения. На примере коэффициента оборачиваемости дебиторской задолженности проиллюстрируем некоторые (не все) проблемы этого подхода.

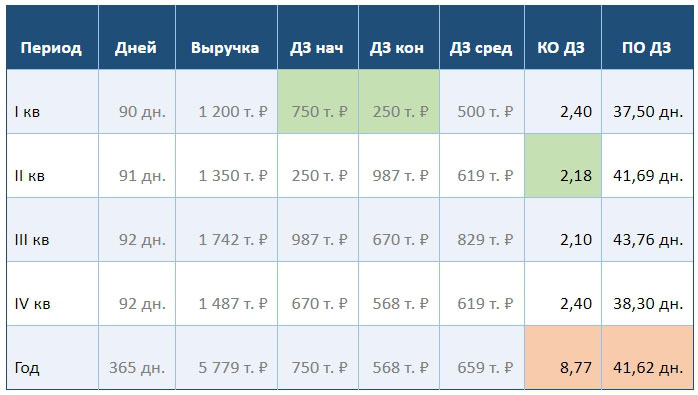

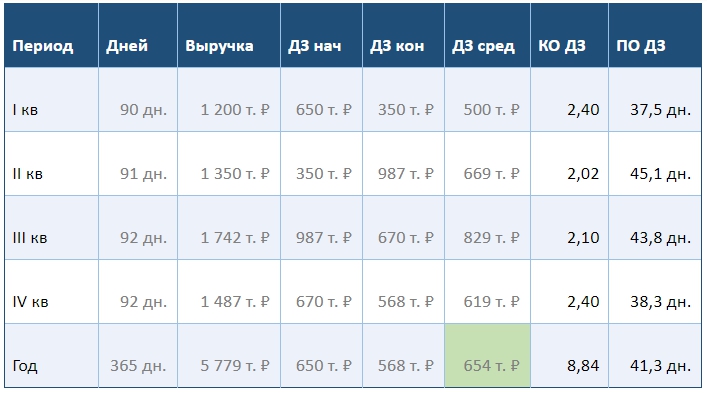

Коэффициент оборачиваемости дебиторской задолженности «Одз» за 4-й квартал (и как следствие – за год) подсчитан неверно. Период оборота дебиторской задолженности, измеряемый в днях, ошибочно назван средним остатком дебиторской задолженности «СО дз, дни» и также неверно подсчитан за 4-й квартал (и как следствие – за год).

Исправим цифры и наименования:

Исходный вариант № 1

Приведем также формулы для колонок умной таблицы Excel (не для ячеек):

- КО ДЗ=[@Выручка]/[@[ДЗ сред]]

- ПО ДЗ=1/[@[КО ДЗ]]*[@Дней]

Теперь в данные по первому кварталу внесем изменения и посмотрим, как изменятся показатели оборачиваемости. Оставим выручку прежней (1200 тыс. руб.). Остаток дебиторской задолженности на начало периода увеличим на 100 тыс. руб. (до 750 тыс. руб.) Чтобы средняя дебиторская задолженность за первый квартал не изменилась, остаток дебиторской задолженности на конец периода уменьшим на 100 тыс. руб. (до 250 тыс. руб.)

Проанализируем оборачиваемость дебиторской задолженности.

Измененные и изменившиеся ячейки выделены заливкой:

Измененный вариант № 1

По сравнению с исходным вариантом №1, в измененном варианте №1 в первом квартале предприятие работало намного лучше. Менеджерам, следящим за финансовой дисциплиной покупателей, удалось существенно снизить величину дебиторской задолженности с 750 тыс. руб. до 250 тыс. руб. (в исходном варианте №1 они работали хуже и снизили задолженность всего на 300 тыс. руб. с 650 тыс. руб. до 350 тыс. руб). Но на коэффициент оборачиваемости дебиторской задолженности 2,40 в первом квартале это никак не повлияло, поскольку не изменилось среднее значение дебиторской задолженности за квартал 500 тыс. руб., и не изменилась выручка 1200 тыс. руб.

По сравнению с исходным вариантом №1, в измененном варианте №1 во втором квартале предприятие работало намного хуже. Оно сильнее увеличило задолженность покупателей (с 250 тыс. руб. до 987 тыс. руб.). Но парадоксальным образом коэффициент оборачиваемости дебиторской задолженности возрос с 2,02 до 2,18

Это можно объяснить, например, увольнением ответственных менеджеров из первого квартала (была поставлена задача по снижению задолженности, но коэффициент оборачиваемости дебиторской задолженности этого снижения не показал), и премированием безответственных, пришедших им на смену во втором (коэффициент оборачиваемости дебиторской задолженности вырос, а он влияет на зарплату). То есть коэффициент вырос не из-за хорошей работы во втором квартале, а из-за показателей первого квартала и особенностей расчета коэффициента.

Теперь обратимся к годовым показателям. В измененном варианте №1 предприятие за год снизило задолженность сильнее (с 750 тыс. руб. до 586 тыс. руб.), чем в исходном варианте №1. Но коэффициент оборачиваемости дебиторской задолженности ухудшился и стал 8,77 вместо 9,49.

Почему так произошло?

- Приведенная ранее академическая формула для коэффициента оборачиваемости дебиторской задолженности глуха к динамике изменения дебиторской задолженности (ей все равно, возрастает она или снижается);

- Конечный остаток дебиторской задолженности сильно влияет на коэффициент оборачиваемости дебиторской задолженности следующего временного периода, причем, в неправильную сторону. А академическая формула чувствительна к начальному остатку;

- Конкретное значение остатка дебиторской задолженности на единственный день начала длительного периода крайне плохо характеризует оборачиваемость дебиторской задолженности на протяжении всего года, зато очень хорошо влияет на годовой коэффициент оборачиваемости.

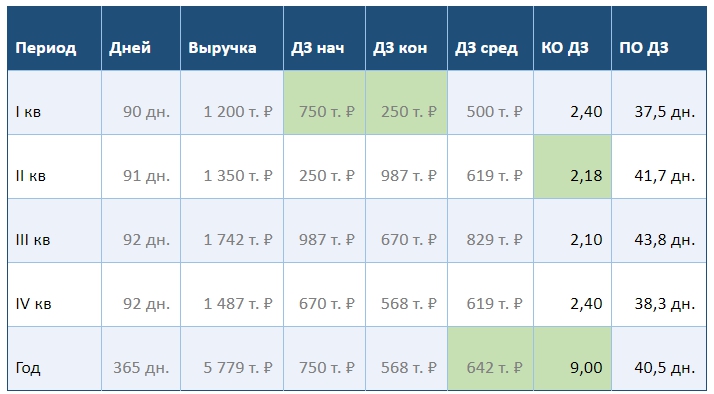

Другими словами, формула коэффициента оборачиваемости чувствительна к двум дням и абсолютно глуха ко всему, что было посередине. Если более точно оценить средний остаток дебиторской задолженности за год, например, ввести вручную в ячейки «ДЗ сред» по строке «Год» среднее значение (средних остатков ДЗ по кварталам) – 654 тыс. руб. и 642 тыс. руб, мы получим подтверждение того, что предприятие за год в целом работало лучше: годовой коэффициент оборачиваемости вырос с 8,84 до 9,00, а годовой период оборота дебиторской задолженности снизился с 41,43 до 40,5 дней (две таблицы ниже).

Исходный вариант № 2

Измененный вариант № 2

Хотя изменение алгоритма подсчета среднего остатка дебиторской задолженности решает проблему с годовым коэффициентом оборачиваемости дебиторской задолженности, представленные выше расчеты по показателям очень далеки от жизни и не решают проблему второго квартала, поскольку полноценный финансовый анализ без специальных алгоритмов и программных инструментов невозможен.

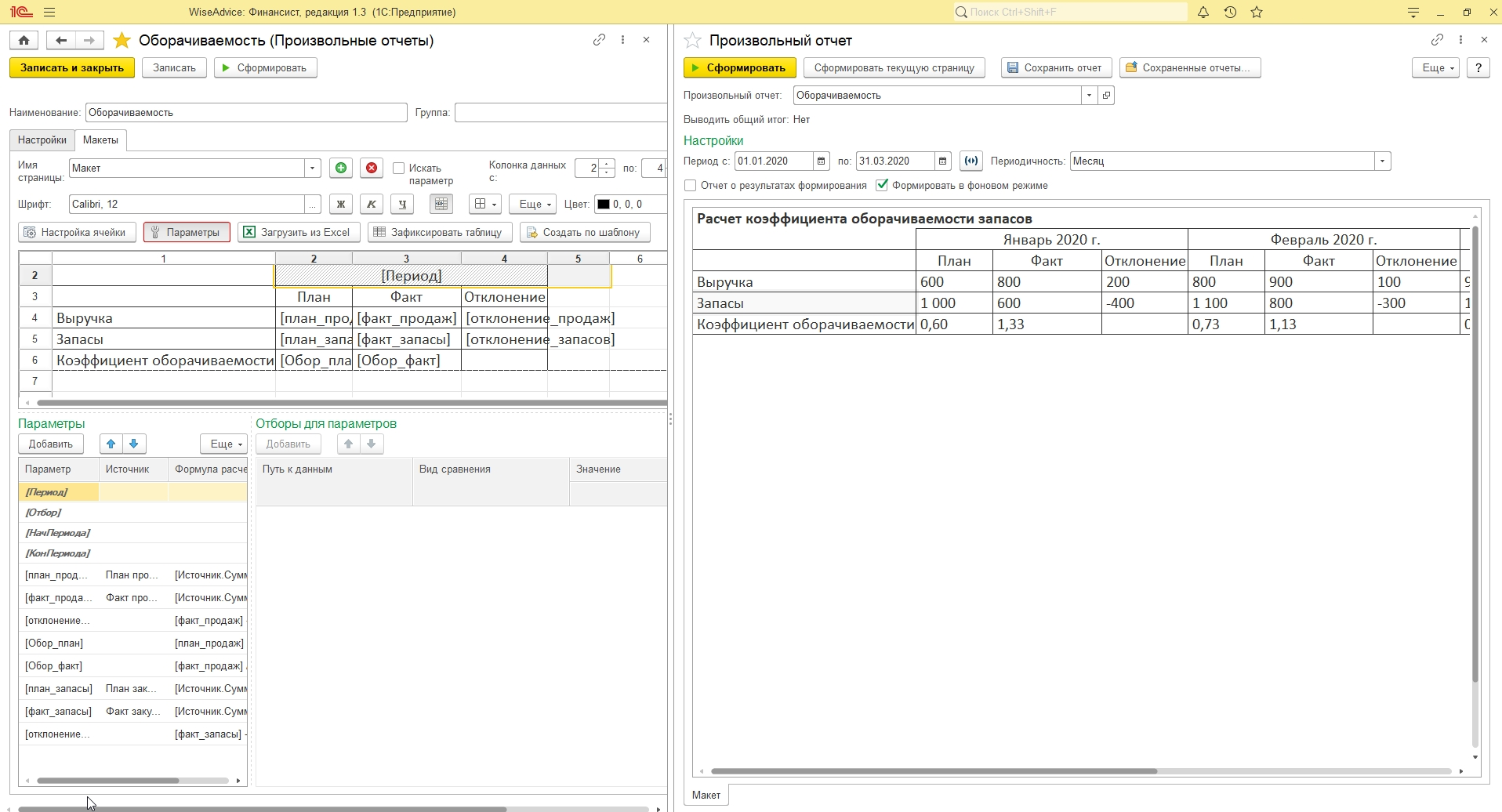

Контроль показателей оборачиваемости с помощью специализированных программных решений

Интерпретация коэффициентов оборачиваемости с помощью вбивания показателей в Excel и подсчетом коэффициентов по описанным выше академическим формулам с большой вероятностью приведет к неверным оценкам оборачиваемости и, как следствие, к неверным решениям в управлении. Для финансового анализа нужны программные средства, подсчитывающие показатели в комплексе, учитывая большее количество точек измерения показателей и другие особенности. Далее мы рассмотрим примеры работы с показателями оборачиваемости в рамках управления финансами на базе 1С, о чем также можно прочитать на нашем сайте.

Бесплатно подберем программу для автоматизации финансового учета на базе 1С

Отчет по оборачиваемости запасов в 1С:ERP

В типовой конфигурации 1С:ERP Управление предприятием 2 (2.4.11.63) имеется специальный отчет «Оборачиваемость запасов». Обратите внимание, что в настройках отчета колонки с коэффициентом и периодом оборачиваемости могут быть выключены. Обратите также внимание, что параметр настройки отчета «Исключать дни отсутствия товара» говорит о сложном алгоритме оценки величины запасов, а не об упрощенном усреднении по крайним значениям, как предлагается в академических формулах. Структура отчета показана ниже.

Анализ оборачиваемости основных средств с помощью подсистемы бюджетирования в 1С:ERP

Несмотря на отсутствие нормативов оборачиваемости, отчет рассчитывает нормативную оборачиваемость по параметрам обеспечения запасов.

Отчет позволяет:

- Определить склады, виды номенклатуры, складские группы и ценовые группы с наименьшей оборачиваемостью;

- Выявить номенклатурные позиции с оборачиваемостью ниже установленной нормы;

- Определить динамику коэффициента оборачиваемости в сравнении с предыдущим периодом и аналогичным периодом прошлого года;

- Оценить текущие остатки и уровень запасов по интересующим товарам.

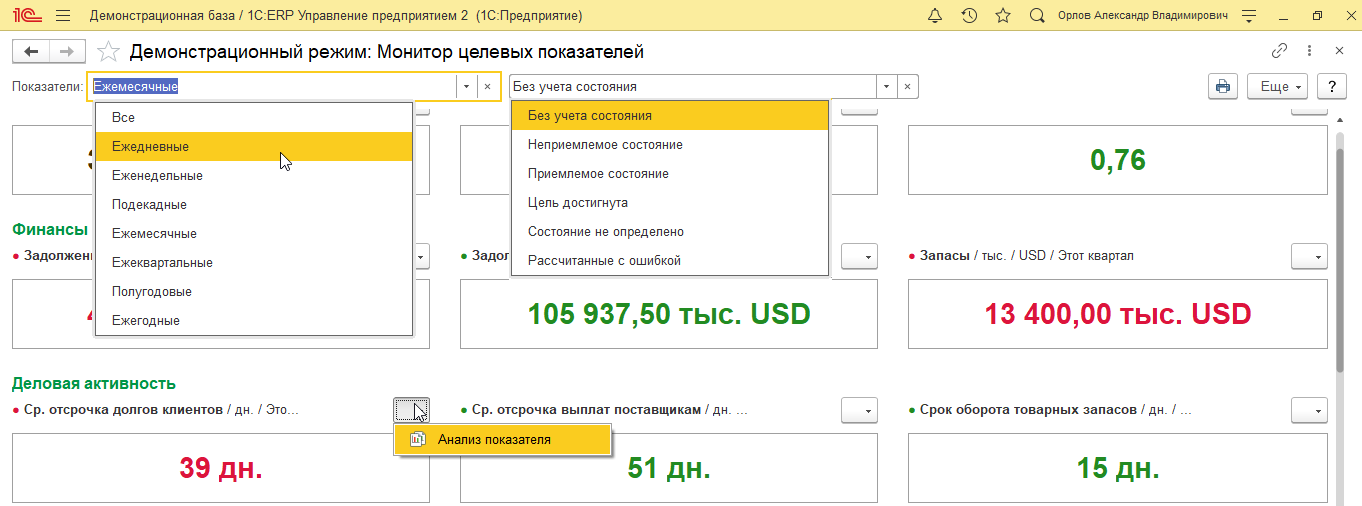

Монитор целевых показателей в 1С:ERP

Еще один инструмент 1С:ERP для контроля и анализа целевых показателей деятельности предприятия. Для анализа доступны не только значения показателей, но и степень достижения поставленных целей. Конфигурация поставляется с 20-ю преднастроенными показателями, имеется возможность добавлять и настраивать пользовательские показатели. При просмотре имеется возможность отбора показателей по периодичности контроля и по состоянию. Монитор имеет специальный режим (Alt-D), который позволяет познакомиться с его возможностями и ничего при этом не испортить.

По каждому показателю можно получить более подробную информацию с помощью меню «Анализ показателя».

О других инструментах финансового анализа и планирования в 1С можно прочитать на нашем сайте.

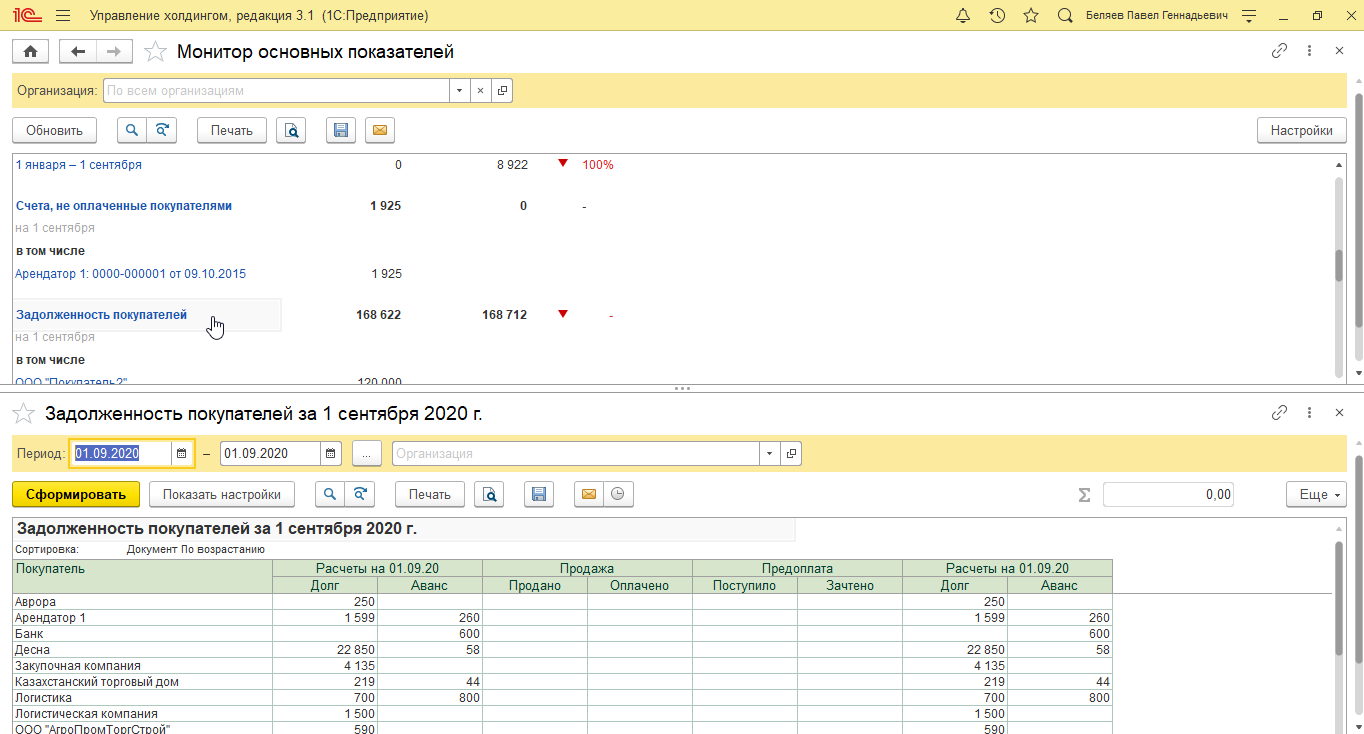

Контроль показателей оборачиваемости с помощью 1С:УХ

В типовой конфигурация 1С:Управление холдингом, редакция 3.1 (3.1.1.15) так же, как и в 1С:ERP, имеется отчет «Оборачиваемость запасов на складах».

Анализ оборачиваемости основных средств с помощью подсистемы бюджетирования и аналитических отчетов в 1С:УХ

Дополнительно имеется «Монитор основных показателей». В мониторе представлены абсолютные значения показателей. Их можно детализировать, нажав на гиперссылку показателя.

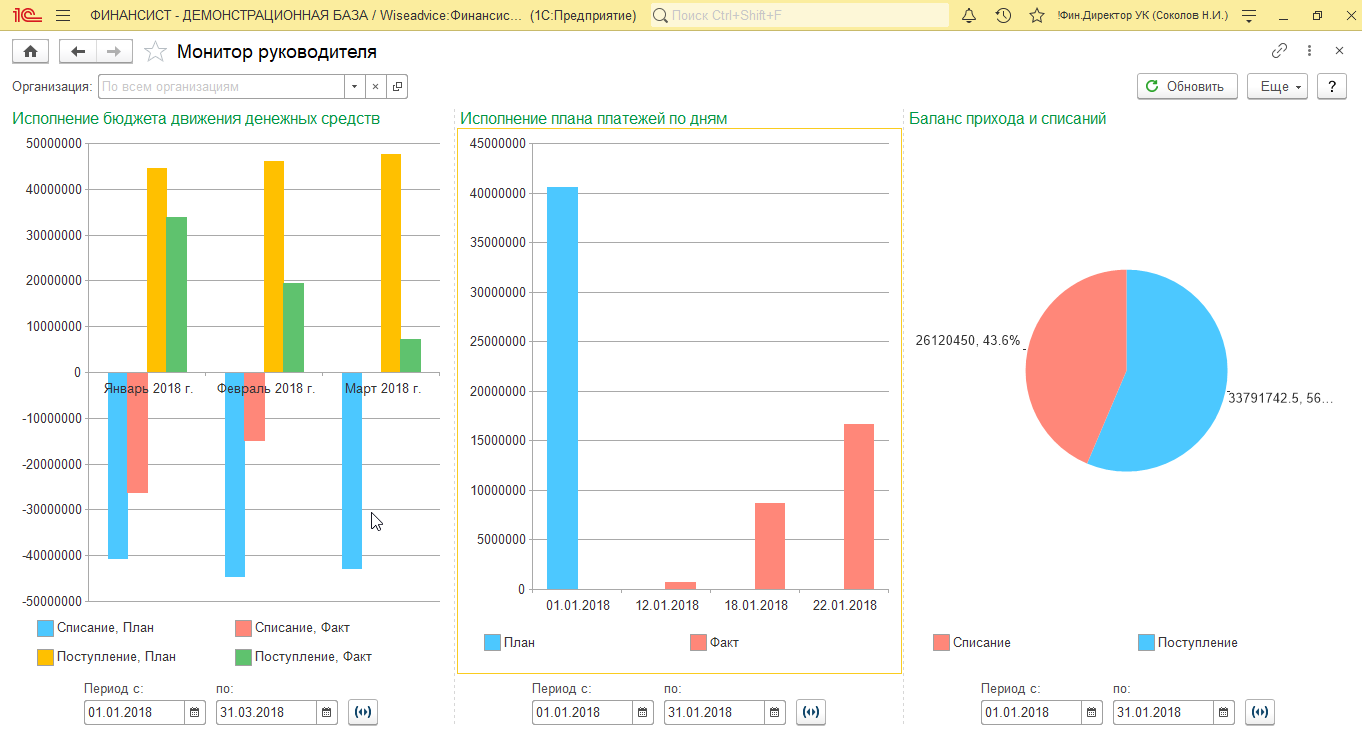

Контроль показателей оборачиваемости с помощью WA:Финансист. Мониторинг показателей на даш-борде

Конфигурация WA:Финансист, разработанная на базе платформы «1С:Предприятие», предоставляет исчерпывающий арсенал средств для анализа основных показателей.

Расчет коэффициентов оборачиваемости возможен через механизм произвольных отчетов.

Применение дашбордов позволяет визуализировать полученные результаты, что упростит их понимание руководством и заинтересованными менеджерами.

Мониторинг показателей оборачиваемости основных средств с помощью дашбордов WA:Финансист

Решения и результаты, на основе анализа

На нашем сайте можно ознакомиться со статьей о том, как построить бюджетирование и какие это даст преимущества. Но даже отдельно взятый инструмент анализа, позволит принять ряд правильных управленческих решений:

- Унификация, централизация процесса закупок для сокращения простоев из-за нехватки сырья/материалов, оптимизации логистики с поставщиком и получения оптовых скидок.

- Внедрение процесса управления запасами, ABC-XYZ-анализа, политик возобновления для разных групп запасов для снижения хранимых запасов и сокращения простоев из-за нехватки сырья/материалов.

- Вложения в средства производства для сокращения периода оборота незавершенного производства.

- Сокращение периода оборота готовой продукции для рационализации производства партий и исключения залеживания готовой продукции, а также для оптимизации логистики к покупателю.

- Изменение договорных условий с поставщиками и заказчиками для сокращения производственного и финансового циклов, а также периодов обращения кредиторской и дебиторской задолженности.

- Внедрение политик управления денежными потоками с использованием платежного календаря для внедрения планирования и исключения кассовых разрывов.

Исходя из кратко перечисленных возможностей, можно сделать вывод, что анализ показателей оборачиваемости – действенный механизм максимизации прибыли, не требующий привлечения дополнительных материальных и денежных ресурсов. Он показывает точки приложения усилий для повышения эффективности предприятия. Анализ показателей требует специализированного ПО, его настройки или доработки под специфику предприятия ИТ-специалистами.

Предложим широкий выбор технических решений для автоматизации финансового анализа и учета

Нормальные значения

Отраслевые особенности и индивидуальная специфика бизнеса компаний не позволяют сформулировать нормативные показатели ни для одного из описанных в статье коэффициентов оборачиваемости. Например, торговое предприятие заведомо будет иметь оборачиваемость денежных средств выше, чем фондоемкое предприятие. Тем не менее, рассчитаем по формулам, приведенным в данной статье, коэффициенты оборачиваемости для некоторых предприятий по их бухгалтерской отчетности, доступной на сайте Федеральной службы государственной статистики:

Данные примеры доказывают, что коэффициенты оборачиваемости колеблются довольно сильно, поэтому предприятию не имеет смысла опираться на внешнее «нормальное значение», а правильнее разработать свое, учитывающее отрасль и специфику бизнеса.

Для постоянного роста и грамотного формирования экономической стратегии предприятия, руководителю необходимо обладать всей полной данных и отчетности. В этом обзоре мы поближе познакомимся с одним из важнейших показателей, на основе которого строятся планы по развитию компании в целом. Разберем, что показывает коэффициент оборачиваемости оборотных средств, активов, формулу по балансу, расчеты в днях и иные смежные моменты.

А также определим, что дальше делать с полученной информацией, каким образом использовать добытые сведения, какие из значений считаются нормальными для той или иной структуры фирмы. Ведь грамотный, и что не менее важно, своевременный анализ — это практически во всех случаях основной фактор достижения эффективности.

Что это за показатели

Фундаментальный элемент — это выручка предприятия. Для изучения зачастую берется какой-то конкретный период. Общим считается — годовой. Но это не единственный диапазон времени.

Отношения этой цифры к различным расходам, как кредиторская задолженность или размеру вложений в активы демонстрирует нам интенсивность движения предприятия в целом. Не намечаются ли тенденции по стагнации, присутствует ли планомерный рост. Причем стоит понимать, что темпы у каждой фирмы сугубо индивидуальные.

И любому управленцу нужно точно осознавать, как определяется коэффициент оборачиваемости оборотных средств — это в общем случае отношение выручки к активу. То есть, мы буквально делим общий доход (не маржу, это важный момент) на среднее значение стоимости ресурсов, направленных на производство или закупку, вкупе с доставкой и размещением.

Что нам сообщают полученные сведения? В первую очередь мы узнаем, насколько быстро возвращаются финансы. Сколько циклов продажи успевает сделать тот или иной отдел за выбранный промежуток времени. Значит, мы знаем, как быстро денежные массивы вернутся и снова будут готовы к отправке в круговорот. Или мы волне на основе высоких показателей можем исключать часть доходного объема в пользу прямого капитала, например. Так мы проработаем само предприятие, сможем масштабировать его, открыть филиалы, упростить и автоматизировать работу, сокращая персонал или повысить выхлоп на основе инновационного и более эффективного оборудования. Зная, какие позиции характеризуют коэффициент оборачиваемости оборотных средств, мы всегда можем сказать, существует ли стагнация на определенном участке. Не присутствует ли зависимость от сезона, которая выбивается сверх установленных нормативов, нет ли задержек в движении филиалов, по сравнению друг с другом. Это комплексная информация, которая будет полезна почти на всех этапах. И продуктивно строить экономическую стратегию без этих данных не представляется возможным.

Как уже отмечалось, важно понимать, что темпы различных фирм не должны прямо коррелировать друг с другом. На скорость влияют масса отдельных факторов. Это:

- Тип продукции, с которой все это время работает компания.

- Средняя ценность единичной сделки.

- Время года, которое используется для анализа.

- Поведение рынка и востребованность товаров или услуг в текущий период.

- Размеры самого юридического лица. Разумеется, обернуться, когда весь объем закупленных ТМЦ в стоимостном выражении умещается в 10 тысяч куда легче, нежели если значение достигает 10 миллионов.

Причем это только фундаментальные факторы, которые сразу бросаются в глаза. Коэффициент оборачиваемости оборотных средств рассчитывается как отношение общей выручки к определенному финансовому массиву. Он необязательно складывается только из закупок. Это может быть кредит, а в некоторых случаях и дебиторская задолженность.

Теперь конкретно перейдем к различным показателям, которые высчитываются для дальнейших экономических исследований, рассмотрим факторы оборота.

Активы

Это наиболее общее изыскание. Нельзя сказать, что оно дает конкретное понимание об эффективности работы отдельных отраслей компании, отделов, сфер. Но обобщенные суждения на основе построить все же вполне можно.

Для работы нам понадобится весь доход разделить на всю совокупность имеющихся активов. То есть, далеко не только тех, кто непосредственно ушли в оборот на обозначенный момент. А вся сумма полностью. Но вычисляется при этом средний показатель, ведь нам нужно узнать число циклов.

Данную величину легко взять из баланса, конкретно по сальдо. А общий объем дохода, соответственно, мы получим из отчета «о фин. результатах».

Что нам подскажет данная величина? В первую очередь, темпы роста. Так, замедление оборачиваемости оборотных активов приведет к падению интенсивности движения. Меньше циклов за период — это снижение объема выручки. А значит, предприятие либо откатиться назад, либо ему придется использовать резервные средства, чтобы сохранить динамику на установленном уровне. Оба варианта не выглядит многообещающими. Поэтому, как только намечается отрицательное движение, сразу стоит принимать меры по финансовому оздоровлению. Возможно более логично распределить материально-производственные ресурсы, провести новую маркетинговую кампания или даже полностью сменить ракурс политики, скорректировать ценник на некоторые виды продукции или весь ассортимент в целом. Вариантов множество.

Коэффициент оборачиваемости оборотных средств

Это более узкое понятие. Теперь для исследования мы берем исключительно ресурсы, направленные на приобретение ТМЦ. Причем только в ценовом выражении. И теперь мы знаем не общую картину динамики всей фирмы в целом, а лишь скорость циклов. Стоит понимать, что она зависит не только от того, как хорошо продается продукция. Но и от всех аспектов ее использования. Как организована доставка, какие рамки по времени занимает производство, в каких условиях происходит хранение, находятся ли товарные потери в пределах нормы.

Для обеспечения автоматизации бизнес-процессов, обращайтесь в «Клеверенс».

Наше ПО — это:

- Быстрое решение задачи от момента приобретения до интеграции софта в общую систему.

- Своевременное сервисное обслуживание.

- Полное соответствие программного обеспечения текущим установленным нормам российского законодательства.

Теперь, как найти коэффициент оборачиваемости оборотных средств, рассчитывается по формуле — К=В/С.

- К — в этом варианте и является тем самым показателем, с ним все понятно.

- В — общая выручка за искомый период.

- С — средняя стоимость активов.

Теперь рассмотрим, как найти С. Для этого нам необходимо начальное стоимостное выражение сложить с остатком на конец указанного срока и разделить на два. На примере — 430000 на 1 число года, 340000 на последнее. С вычисляется, как (430000 + 340000)/2 = 385000.

Для сравнения итоговых результатов допустимо выставлять конкурирующую параллель исключительно с организациями в этой же сфере или отрасли деятельности. Ведь легко понять, что огромный и неповоротливый в плане экономической стратегии завод-исследовательский центр будет точно проигрывать маленькому магазинчику, который оперирует несоизмеримо меньшими объемами с десятикратно превосходящей ликвидностью ТМЦ.

Коэффициент оборачиваемости основных средств капитала

Эта величина затрагивает базовые финансовые показатели. И отражает уже не эффективность маркетинга или цикла продаж, а правильное управление ресурсами самого юридического лица. Распределение их во внутренней политике, если можно так выразиться.

На основе сведений стоит делать выводы о следующих факторах:

- размер зависимости движения компании от заемных финансов;

- рост общего объема капитала;

- интенсивность его использования.

Косвенно анализ сообщает и данные по результативности и темпу продаж. Но использовать его для расчетов в этой сфере лучше в форме дополнительной информации. Ведь влияние существует лишь косвенное.

Дебиторка

В этом варианте используется стандартная формула, только выявляется уже отношение выручки к среднему остатку по дебиторской задолженности. Также весьма важная величина, которая демонстрирует нам, насколько быстро организация избавляется от дебиторской задоженности. То есть получает оплату товаров и услуг. Чем выше оперативность в этой сфере, тем быстрее ТМЦ приобретают денежную форму. И соответственно, направляются в свои финансовые потоки, например, для закупки сырья и материалов, оплаты услуг посредников и аутсорсинговых компаний и так далее.

Кредиторка

Этот аспект показывает уже скорость возвращения кредитных средств. Он не менее важен, чем предыдущий пункт. Ведь если заемные финансы будут выплачиваться с солидным опозданием, это породит серьезные затруднения. Будут организовываться штрафные санкции, пени, неустойки. А по российскому законодательству общая совокупность штрафов достигает трехкратного размера тела долга. Что зачастую серьезно бьет по финансовой устойчивости хозяйствующего субъекта.

Запасы

По сути, показатели, характеризующие оборачиваемость оборотных средств — основные, а вот этот является дополнительным. Да, он также используется в общем анализе, но поясняет в базе своей логичность объемов закупок по отношению к реализуемому товару. Да, в некоторых моментах накопления ТМЦ могут сыграть главную роль, если на рынке вдруг наступит дефицит. Или поставщик просто заморозит отправки, придется некоторое время искать нового. И во избежание стагнации в указанный момент логично будет использовать собственные запасы. Но слишком высокий их объем свидетельствует о том, что значительная часть ресурсов организации просто не используется на этом этапе, уходит впустую, в качестве меры диверсификации. Не стоит и пояснять, что в этом аспекте важно соблюдать баланс.

Финансовый анализ

Итак, коэффициент оборачиваемости оборотного капитала формула — К=В/С, это основной и важнейший показатель, на основе которого проводится большая часть аналитики. Как мы уже пояснили, для исследований берется не только остаток продукции в денежном выражении, но и дебиторка, кредиторка и запасы. В итоге мы получаем универсальный инструмент, который всегда становится фундаментов для анализа общего уровня развития предприятия. И уже на основе его рассчитываются различные отраслевые показатели, темпы динамики и величина издержек.

Соответственно, каждый руководитель даже мелкого звена всегда должен уметь самостоятельно проводить работу подобного характера. Уметь определить коэффициент оборачиваемости оборотных средств, анализ, построенный на этих данных, будет наиболее верным и приближенный к действительности.

Готовые решения для всех направлений

Ускорьте работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Обязательная маркировка товаров – это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысьте точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысьте эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

Расчет

Для быстрого проведения подсчетов зачастую используется специальное программное обеспечение. В него заблаговременно забиваются все нужные формулы. Особенно это полезно, если предприятие имеет множество отраслей и филиалов, а также проводятся исследования на основании различных временных факторов.

Длительность цикла

Не стоит понимать под этим значением фактор, который определяет стабильность фирмы. Напротив, он лишь показывает специфику предприятия. Очевидно, что более крупные юридические лица, огромные холдинги оперируют серьезными массивами ТМЦ. И совершить полный оборот для них задач в долгосрочной временной перспективе. Поэтому всегда делайте поправку на сферу и общий массив ценностей, предназначенных к реализации. Не сравнивайте микропроекты, вся выручка за цикл которых в наличной форме легко умещается в одном кошельке с полновесными флагманами индустрии.

Помните, что это лишь относительный момент — оборачиваемость оборотных активов, формула по балансу показывает динамику в существующих условиях. И норматив у каждой организации должен быть свой личный. А вот вывести его — это задача уже на самом деле куда более сложная. И для этого как раз и понадобится финансовый анализ. И как минимум сравнение темпов роста активов относительно скорости их цикла.

Загрузка средств в обороте

Вспомогательный элемент, который позволяет оценить результативность вливаний денежных потоков. Напрямую прослеживается зависимость от вложений. То есть, информация о том, сколько финансов нужно внести, чтобы итоговая выручка достигла 1 рубля.

Используется для оценки, нормы для разных хозяйствующих субъектов, опять же остаются сугубо индивидуальные. Но корреляция прослеживается с нашей искомой формулой. То есть, коэффициент оборачиваемости материальных оборотных средств характеризует и показывает темпы циклов, а эта величина демонстрирует эффективность каждого из них по отдельности. И обычно, чем их больше, тем ниже результативность единичного, а с ростом эффект снижается, соответственно.

Экономический смысл

Он прост, все эти данные нужно сугубо для аналитики. На ее основе строится дальнейшая стратегия. И как общая для всего субъекта в целом, так и для отдельных филиалов, отделов, областей и отраслей.

Показатели рынка

Не стоит отделять эти величины от текущих тенденций. Мы уже заостряли внимания, что именно он определяет темп. При одних условиях и 10 оборотов будет недостаточным нормативом, при других — 2-3 окажутся эталонным значением.

Базовая прибыль на акцию

Хороший способ проверить наличие положительного движения фин устойчивости — это вычисление маржи на одну конкретную ценную бумагу предприятия. Логично предположить, что, если наблюдается неуклонный рост, даже в небольшом проценте, курс задан максимально верно.

Дивиденды

Несколько обратный вид дохода. Он уже показывает, какое количество рублей получает компания с каждого вложенного в акции. Что дает нам понимание о корректности направлений инвестиций в целом. А также служит сигналом о необходимо дополнительного финансирования или, напротив, отзыва денежных потоков.

Реальная стоимость организации

Отношения рыночной и балансовой ценности компании — это и есть искомый элемент. И да, он необходим не самим руководителям или владельцам фирмы, а потенциальным инвесторам. То есть с ростом этой суммы больший размер вложений будет направлен в акции юридического лица. А значит, все капиталы также будут масштабироваться.

Заключение

Итак, мы узнали, что коэффициент оборачиваемости оборотных активов рассчитывается как отношение выручки к средней стоимости ТМЦ. А также мы теперь понимаем, что эти сведения оказываются буквально основной для любого вида финансового анализа. Поэтому желательно, чтобы каждый руководитель отдела, менеджер и другие компетентные сотрудники всегда могли его с легкостью посчитать.

Количество показов: 8291

Открыть эту статью в PDF

Формула расчета оборачиваемости активов

Под оборачиваемостью активов обычно подразумевают отношение доходов от продаж к суммарным активам компании (Total assets turnover). Формула расчета показателя выглядит так:

где:

Revenue — выручка от продаж. В некоторых формулах обозначается так же, как Чистая выручка от продаж (Net Sales), в этом случае подразумевают, что из доходов от продаж вычитаются различные скидки, возвраты денег и потери. Для большинства финансовых отчетов эти формулировки будут идентичны, так как многие компании показывают в своем отчете в качестве выручки именно чистый результат.

Total Assets — суммарные активы. Обычно используется среднее между значением на начало и конец отчетного периода.

Существует еще один вариант показателя — оборачиваемость основных средств (Fixed Assets Turnover). Его формула:

где Fixed Assets — суммарные основные средства компании.

Коэффициент оборачиваемости рассчитывается для года, поэтому, если выручка в расчетах взята за квартал, то полученное значение надо умножить на 4. Кроме того, при использовании квартальных значений надо убедиться, что сезонные колебания не искажают результат.

Оборачиваемость активов в финансовом анализе

Оборачиваемость активов измеряет общую способность компании генерировать выручку с использованием тех активов, которыми она владеет. В варианте показателя TAT анализируется использование всей совокупности активов: основных средств, запасов, других оборотных и внеоборотных активах. Показатель FAT фокусирует внимание только на зданиях, оборудовании и других основных средствах.

Низкое значение оборачиваемости может означать неэффективность ведения бизнеса или значительные инвестиции, сделанные компанией. Очевидно, что в каждой отрасли, и даже на отдельных сегментах рынка нормальный уровень капитала, требуемого для обеспечения производства и продаж, будет разным. Поэтому анализ оборачиваемости будет основан на сравнении показателей компании с ее конкурентами, а также с ее собственными значениями за прошлые периоды.

Но даже в тех случаях, когда оборачиваемость активов компании оказывается ниже, чем у конкурентов, или снижается от года к году, это не обязательно означает низкую эффективность деятельности. Вот несколько причин, по которым оборачиваемость активов компании может быть низкой при нормальном состоянии бизнеса:

- компания инвестировала значительные средства в развитие бизнеса, но продажи еще только начинают расти, и эффект от инвестиций ожидается в будущем;

- компания сделала ставку на автоматизацию производства и снижение доли расходов на персонал в себестоимости;

- компания выбрала стратегию увеличения запасов для снижения стоимости своих закупок и повышения рентабельности продаж.

Учитывая такие возможности, аналитик должен оценивать оборачиваемость активов компании в контексте общей картины финансовых результатов, принимать во внимание данные о рентабельности ее деятельности, истории инвестиций, выбранной стратегии и планах.

Пример расчета оборачиваемости активов

Ниже дан пример расчета оборачиваемости активов. Строки, непосредственно задействованные в расчете, выделены:

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Это продолжение материала. Читайте первую часть тут.

Грамотный финанализ позволяет правильно выстроить стратегию развития, улучшить механизм управления активами и привлеченными средствами компании.

Показатели оборачиваемости средств

Коэффициенты оборачиваемости выступают показателями деловой активности предприятия, позволяют оценить эффективность управления активами и капиталом предприятия.

Основой для их расчета выступает выручка от продаж продукции или услуг, ее отношение к среднегодовому размеру активов, дебиторской и кредиторской задолженности.

Коэффициент оборачиваемости – это финансовый коэффициент показывающий интенсивность использования (скорость оборота) определенных активов или обязательств.

Оборачиваемость активов

Оборачиваемость активов – финансовый показатель степени интенсивности использования организацией всей совокупности имеющихся активов.

Формула оборачиваемости активов:

Оборачиваемость активов = Выручка / Среднегодовая стоимость активов

Данные о выручки можно получить из “Отчета о финансовых результатах”, данные о величине активов – из Баланса (сальдо баланса).

Для расчета среднегодовой величины активов находят их сумму на начало и конец года и делят на 2.

Исходя из номеров строк бухгалтерского баланса и Отчета о финансовых результатах, формулу коэффициента оборачиваемости активов по Форме 1 и Форме 2 можно отобразить следующим образом:

Оборачиваемость активов по балансу:

Оборачиваемость активов = (стр. 2110) /((стр. 1600 на начало года по + стр. 1600 на конец года) / 2)

где:

Стр. 2110 — выручка из формы 2;

Стр. 1600 — активы из формы 1.

Определенного норматива для показателей оборачиваемости не существует, поскольку они зависят от отраслевых особенностей организации производства.

Если величина коэффициента оборачиваемости активов составила 1,5, то это значит, что на каждый рубль активов приходится 1,5 руб. выручки.

При показателе меньше 1 оборачиваемость активов низкая, а полученные доходы не покрывают расходы на приобретение активов.

Оборачиваемость оборотных средств (активов)

Оборачиваемость оборотных средств (активов) показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток оборотных средств.

Согласно бухгалтерскому балансу, оборотные активы включают: запасы, денежные средства, краткосрочные финансовые вложения и краткосрочную дебиторскую задолженность, включая НДС по приобретенным ценностям.

Показатель характеризует долю оборотных средств в общих активах организации и эффективность управления ими.

Формула оборачиваемости оборотных средств:

Оборачиваемость оборотных средств = Выручка /Среднегодовая стоимость оборотных активов

При этом оборотные активы берутся как среднегодовой остаток (т.е. значение на начало года плюс на конец года делят на 2).

Оборачиваемость оборотных средств по балансу:

Оборачиваемость оборотных средств = стр.2110/(стр.1200 на начало года +стр.1200 на конец года)*0,5

где:

Стр. 2110 — выручка из формы № 2;

Стр. 1200 — оборотные активы из формы № 1.

Нормативное значение коэффициента не установлено.

Значение показателя колеблется в зависимости от сферы деятельности компании.

Максимальные значения коэффициента имеют торговые предприятия, а минимальное – фондоёмкие научные предприятия. Именно поэтому принято сравнивать предприятия по отраслям, а не всем вместе.

Более высокое значение по сравнению с конкурентами говорит об интенсивном использовании оборотных активов.

Оборачиваемость собственного капитала

Коэффициент оборачиваемости собственного капитала – показатель характеризующий скорость использования собственного капитала и отражает эффективность управления ресурсами предприятия.

Показатель оборачиваемости собственного капитала используется для оценки различных аспектов функционирования предприятия:

- Коммерческий аспект – эффективность системы продаж;

- Финансовый аспект – зависимость от заемных средств предприятия;

- Экономический аспект – интенсивность использования собственного капитала.

Рассматриваемый коэффициент может иметь значение для действующих и потенциальных инвесторов, партнеров, кредиторов, а также играть важную роль с точки зрения процедур внутрикорпоративной оценки качества менеджмента и анализа бизнес -модели.

Формула оборачиваемости собственного капитала:

Оборачиваемость оборотных средств = Выручка /Среднегодовая стоимость капитала

Оборачиваемость собственного капитала по балансу:

Оборачиваемость собственного капитала = стр. 2110 / 0,5 × (стр. 1300 на начало года + стр. 1300 наконец года)).

где:

Стр. 2110 — выручка из формы № 2;

Стр. 1300 – строка бухгалтерского баланса (итоговая строка раздела III «Капитал и резервы»).

Данный показатель относится к группе коэффициентов деловой активности и для него не существует однозначно принятого нормативного значения.

Значение коэффициента оборачиваемости собственного капитала от 10 и выше показывает, что собственный капитал предприятия используется эффективно и дела у компании в общем случае идут хорошо.

Низкие значения показателя (менее 10) отражают то, что собственный капитал предприятия недостаточно эффективно используется, и имеют место возможные проблемы в бизнесе.

Оборачиваемость дебиторской задолженности

Оборачиваемость дебиторской задолженности измеряет скорость погашения дебиторской задолженности организации и показывает, насколько быстро организация получает оплату за проданные товары (работы, услуги) от своих покупателей.

Формула коэффициента оборачиваемости дебиторской задолженности:

Оборачиваемость дебиторской задолженности = Выручка / Средний остаток дебиторской задолженности

Средний остаток дебиторской задолженности рассчитывается как сумма дебиторской задолженности покупателей по данным бухгалтерского баланса на начало и конец анализируемого периода, деленное на 2.

Оборачиваемость дебиторской задолженности = стр.2110/(стр.1230 на начало года +стр.1230 на конец года)*0,5

где:

Стр. 2110 — выручка из формы № 2;

Стр. 1230 — дебиторская задолженность из формы № 1.

Определенного нормативного значения у коэффициента нет.

Чем выше коэффициент оборачиваемости дебиторской задолженности, тем выше скорость оборота денежных средств между предприятием и покупателями товаров, работ и услуг. То есть покупатели быстрее погашают свою задолженность.

Снижение значения данного коэффициента говорит о задержке оплаты контрагентов.

Оборачиваемость кредиторской задолженности

Оборачиваемость кредиторской задолженности – это показатель скорости погашения организацией своей задолженности перед поставщиками и подрядчиками.

Данный коэффициент показывает, сколько раз (обычно, за год) фирма погасила среднюю величину своей кредиторской задолженности.

Оборачиваемость кредиторской задолженности рассчитывается как отношение стоимости приобретенных ресурсов к средней за период величине кредиторской задолженности.

Формула коэффициента оборачиваемости кредиторской задолженности:

Оборачиваемость кредиторской задолженности = Покупки / Средняя величина кредиторской задолженности

Поскольку показатель покупок в бухгалтерской отчетности не содержится, применяется упрощенный расчетный вариант:

Покупки = Себестоимость продаж + (Запасы на конец периода – Запасы на начало период)

На практике часто используется более условный вариант расчета, когда вместо покупок берут выручку за период:

Оборачиваемость кредиторской задолженности = Выручка/Средняя величина кредиторской задолженности

Коэффициент оборачиваемости кредиторской задолженности = стр.2110/(стр.1520 на начало года +стр.1520 на конец года)*0,5

где:

Стр. 2110 — выручка из формы № 2;

Стр. 1520 — кредиторская задолженность из формы № 1.

Определенного нормативного значения у коэффициента нет.

Чем выше значение данного коэффициента, тем более высокая скорость оплаты долгов перед кредиторами предприятием.

Для кредиторов предпочтителен более высокий коэффициент оборачиваемости, в то время как самой организации выгодней низкий коэффициент, позволяющий иметь остаток неоплаченной кредиторской задолженности в качестве бесплатного источника финансирования своей текущей деятельности.

Оборачиваемость запасов

Оборачиваемость запасов показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток запасов.

Данный показатель характеризует качество запасов и эффективность управления ими, позволяет выявить остатки неиспользуемых, устаревших или некондиционных запасов.

При этом под запасами в данном случае понимаются и товарные запасы (запасы готовой продукции) и производственные запасы (запасы сырья и материалов).

Формула коэффициента оборачиваемости запасов:

Оборачиваемость запасов может рассчитываться двумя способами.

1. как отношение себестоимость продаж к среднегодовому остатку запасов:

Оборачиваемость запасов (коэффициент) = Себестоимость продаж / Среднегодовой остаток запасов

Среднегодовой остаток рассчитывается как сумма запасов по бухгалтерскому балансу на начало и конец года деленная на 2.

Коэффициент оборачиваемости запасов = стр.2120/(стр.1210 на начало года + стр.1210 на конец года)*0,5

где:

Стр. 2120 — себестоимость продаж из формы № 2;

Стр. 1210 — кредиторская задолженность из формы № 1.

2. как отношение выручки от продаж к среднегодовому остатку запасов:

Оборачиваемость запасов = Выручка / Среднегодовой остаток запасов

Коэффициент оборачиваемости запасов = стр.2110/(стр.1210 на начало года + стр.1210 на конец года)*0,5

где:

Стр. 2110 — выручка из формы № 2;

Стр. 1210 — кредиторская задолженность из формы № 1.

Для показателей оборачиваемости запасов нормативов не существует.

Высокая оборачиваемость запасов говорит о рациональности их использования.

Если значение снижается, то это говорит о том, что:

- предприятие накапливает излишек запасов;

- у предприятия плохие продажи.

Если значение коэффициента увеличивается, то это говорит о том, что:

- у предприятия увеличивается оборачиваемость складских запасов;

- увеличиваются продажи.

Рыночные показатели

Анализ рыночной активности предприятия позволяет сделать вывод об эффективности его финансово-хозяйственной деятельности, рациональности дивидендной политики и самое главное – привлекательности для акционеров или инвесторов.

Базовая прибыль на акцию

Главным показателем, учитываемым при анализе рыночных коэффициентов предприятия, является базовая прибыль на акцию.

Базовая прибыль на акцию показывает, сколько рублей прибыли компания заработала за период на одну акцию.

Если базовая прибыль на акцию растет, то это значит, что инвестиции используются эффективно и прибыль компания растет.

Базовая прибыль на акцию рассчитывается в отношении держателей обыкновенных акций компании и является частным от деления прибыли или убытка, относящихся к данному классу акционеров, на средневзвешенное количество обыкновенных акций в обращении за период.

Дивидендный доход

Также важный показатель – это дивидендный доход, приходящийся на каждую денежную единицу инвестиций в обыкновенную или привилегированную акцию и характеризующий процент возврата на вложенный в акции капитал.

Дивидендная доходность представляет собой способ измерения объема денежного потока, получаемого за каждый рубль, вложенный в акционерный капитал.

Другими словами, дивидендная доходность фактически, представляет собой окупаемость инвестиций в акции и измеряет “отдачу” от дивидендов.

Дивидендный доход рассчитывается как отношение величины годового дивиденда на акцию к цене акции, выраженное чаще всего в процентах.

Чем выше значение этого показателя, тем выгодней для акционера дальнейшие инвестиции в деятельность предприятия.

Реальная стоимость предприятия

Потенциальных инвесторов обычно очень интересует коэффициент реальной стоимости предприятия.

Он рассчитывается как отношение рыночной стоимости предприятия к балансовой стоимости предприятия.

Рыночная стоимость предприятия (бизнеса), – это самая вероятная цена, по которой его могут продать в день оценки при следующих условиях: отчуждение происходит на открытом рынке с имеющейся конкуренцией, участники сделки поступают разумно и обладают полной информацией о предмете купли-продажи, а на его стоимость не влияют никакие форс-мажорные обстоятельства.

Если значение коэффициента реальной стоимости предприятия больше или равно 1, то компания привлекательна для инвестора.

В заключение приведем необходимую информацию по основным финансовым коэффициентам для каждой группы показателей деятельности компании в табличном виде:

Шпаргалка для главного бухгалтера

|

Коэффициенты финансовой деятельности |

Смысл |

Формула |

Нормативное значение коэффициента |

Анализ значения коэффициента |

|

Показатели ликвидности |

||||

|

Коэффициент абсолютной ликвидности |

Какую долю существующих краткосрочных долгов можно погасить за счет средств предприятия в кратчайшие сроки, используя для этого наиболее легко реализуемое имущество |

(Денежные средства + краткосрочные финансовые вложения)/ Текущие обязательства |

не менее 0,2, то есть нахождение коэффициента в пределах от 0,2 до 0,5 |

Значение от 0,2 до 0,5 компания способность компании погасить краткосрочные долги в кратчайшие сроки по первому требованию кредиторов |

|

Коэффициент текущей ликвидности |

Способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов |

Оборотные активы/ Краткосрочные обязательства |

не ниже 1 |

Значение ниже 1 говорит о высоком финансовом риске, связанном с тем, что предприятие не в состоянии стабильно оплачивать текущие счета. |

|

Коэффициент быстрой ликвидности |

Какую долю текущей (краткосрочной) задолженности, компания может погасить за счет собственного имущества за непродолжительный период времени, обратив это имущество в денежные средства. |

(Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Денежные средства)/ Текущие обязательства |

не менее 1 |

Если коэффициент равен или больше 1, то компания в состоянии обеспечить быстрое полное погашение имеющейся у нее текущей задолженности за счет собственных средств. Если значение меньше 1, то компания не сможет быстро погасить всю имеющуюся у нее текущую задолженность собственными средствами. |

|

Показатели рентабельности |

||||

|

Рентабельность оборотных средств |

Отражает эффективность оборотных средств применения в процессе изготовления продукции |

Чистая прибыль/ оборотные средства |

более 1 |

Значение больше единицы означает эффективное использование оборотных средств и свидетельствует о получении прибыли предприятием. Отрицательный результат демонстрирует неправильную организацию производства |

|

Рентабельность активов |

Показывает способность активов компании приносить прибыль и является индикатором эффективности и доходности деятельности компании |

Прибыль за период/ средняя величина активов за период х 100% |

В зависимости от деятельности компании. Для финансовой организации нормальным считается показатель, равный 10% и более, для производственной компании – 15-20%, для торговой фирмы – 15-40%. |

Чем выше показатель, тем более эффективным является весь процесс управления, так как показатель рентабельности активов формируется под влиянием всей деятельности компании |

|

Рентабельность продаж |

Показывает, прибыльная или убыточная деятельность предприятия и определяет долю прибыли в каждом заработанном рубле |

Чистая прибыль/ Выручка х 100% |

Специальных нормативов для рентабельности продаж нет |

Коэффициент в пределах от 1 до 5% говорит о том, что предприятие низкорентабельно, от 5 до 20% – среднерентабельно, от 20 до 30% – высокорентабельно. Коэффициент свыше 30% говорит о сверхрентабельности. |

|

Рентабельность собственного капитала |

Показывает, насколько эффективно были использованы инвестиции собственника бизнеса, инвестора в данное предприятие |

Чистая прибыль/ Собственный капитал х 100% |

значение коэффициента от 10 до 12% для бизнеса в развитых странах. Для российской экономики считается нормой 20-процентное значение |

Следует сравнивать значения рентабельности собственного капитала конкретного предприятия с рентабельностью вложений в ценные бумаги (облигации, акции крупных компаний и пр.) или депозиты |

|

Показатели оборачиваемости активов |

||||

|

Оборачиваемость активов |

Показывает степень интенсивности использования организацией всей совокупности имеющихся активов |

Выручка/ Среднегодовая стоимость активов |

Определенного норматива для показателей оборачиваемости не существует, поскольку они зависят от отраслевых особенностей организации производства |

Если величина коэффициента оборачиваемости активов составила 1,5, то это значит, что на каждый рубль активов приходится 1,5 руб. выручки. При показателе меньше 1 оборачиваемость активов низкая, а полученные доходы не покрывают расходы на приобретение активов. |

|

Оборачиваемость собственного капитала |

Показывает скорость использования собственного капитала и отражает эффективность управления ресурсами предприятия |

Выручка/ Среднегодовая стоимость капитала |

Данный показатель относится к группе коэффициентов деловой активности и для него не существует нормативного значения |

Значение коэффициента оборачиваемости собственного капитала от 10 и выше показывает, что собственный капитал предприятия используется эффективно и дела у компании в общем случае идут хорошо. Низкие значения показателя (менее 10) отражают то, что собственный капитал предприятия недостаточно эффективно используется, и имеют место возможные проблемы в бизнесе. |

|

Оборачиваемость оборотных активов |

Показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток оборотных средств |

Выручка/ Среднегодовая стоимость оборотных активов |

Нормативное значение коэффициента не установлено. Максимальные значения коэффициента имеют торговые предприятия, а минимальное – фондоёмкие научные предприятия. |

Более высокое значение по сравнению с конкурентами говорит об интенсивном использовании оборотных активов |

|

Оборачиваемость материально-производственных запасов |

Показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток запасов. Данный показатель характеризует качество запасов и эффективность управления ими, позволяет выявить остатки неиспользуемых, устаревших или некондиционных запасов. |

Себестоимость продаж/ Среднегодовой остаток запасов; или Выручка/ Среднегодовой остаток запасов |

Для показателей оборачиваемости запасов нормативов не существует. |

Высокая оборачиваемость запасов говорит о рациональности их использования. Если значение снижается, то это говорит о том, что:

Если значение коэффициента увеличивается, то это говорит о том, что:

|

|

Оборачиваемость дебиторской задолженности |

Измеряет скорость погашения дебиторской задолженности организации и показывает, насколько быстро организация получает оплату за проданные товары (работы, услуги) от своих покупателей |

Выручка/ Средний остаток дебиторской задолженности |

Определенного нормативного значения у коэффициента нет |

Чем выше коэффициент оборачиваемости дебиторской задолженности, тем выше скорость оборота денежных средств между предприятием и покупателями товаров, работ и услуг. То есть покупатели быстрее погашают свою задолженность. Снижение значения данного коэффициента говорит о задержке оплаты контрагентов. |

|

Оборачиваемость кредиторской задолженности |

Измеряет скорость погашения организацией своей задолженности перед поставщиками и подрядчиками. Данный коэффициент показывает, сколько раз (обычно, за год) фирма погасила среднюю величину своей кредиторской задолженности |

Покупки /Средняя величина кредиторской задолженности; или Выручка/Средняя величина кредиторской задолженности |

Определенного нормативного значения у коэффициента нет. |

Чем выше значение данного коэффициента, тем более высокая скорость оплаты долгов перед кредиторами предприятием. Для кредиторов предпочтителен более высокий коэффициент оборачиваемости. В то время как самой организации выгодней низкий коэффициент, позволяющий иметь остаток неоплаченной кредиторской задолженности в качестве бесплатного источника финансирования своей текущей деятельности. |

|

Рыночные показатели |

||||

|

Прибыль на 1 акцию |

Показывает сколько рублей прибыли компания заработала за период на одну акцию |

Прибыль или убыток/ средневзвешенное количество обыкновенных акций в обращении за период |

Нормативного значения у коэффициента нет |

Если базовая прибыль на акцию растет, то это значит, что инвестиции используются эффективно и прибыль компания растет. |

|

Дивидендный доход |

Показывает окупаемость инвестиций в акции и измеряет “отдачу” от дивидендов |

Годовой дивиденд на акцию/ цена акции х 100% |

Нормативного значения у коэффициента нет |

Чем выше значение этого показателя, тем выгодней для акционера дальнейшие инвестиции в деятельность предприятия |

|

Коэффициент рыночной (реальной стоимости) предприятия |

Показывает вероятную цену, по которой можно продать предприятие в день его оценки |

Рыночная стоимость предприятия/ балансовая стоимость предприятия |

Нормативного значения у коэффициента нет |

Если значение больше или равно 1, то компания привлекательна для инвестора. |