#статьи

- 8 фев 2023

-

0

Рентабельность: что это такое, формула, виды — изучаем ключевой финансовый показатель

Высокая выручка не всегда говорит об успешности бизнеса. Высокая рентабельность — другое дело. Стартовый гайд, который научит применять показатель.

Иллюстрация: Polina Vari для Skillbox Media

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

Рентабельность — ключевой показатель работы бизнеса. Его важно рассчитывать как новым, так и действующим компаниям и проектам.

Рентабельность показывает, насколько грамотно бизнес распоряжается своими ресурсами — персоналом, деньгами, материалами и другими активами. Можно рассчитывать рентабельность всей компании или её отдельных активов.

В статье разберёмся:

- что такое рентабельность и для чего она нужна;

- как рассчитать рентабельность;

- какие есть виды рентабельности и что они показывают;

- что такое порог рентабельности и как его рассчитать;

- какая рентабельность считается нормальной;

- как повысить рентабельность;

- как узнать больше об управлении финансами в бизнесе.

Рентабельность — отношение прибыли к ресурсам, которые вложили, чтобы эту прибыль получить. Она показывает, какую прибыль или убыток получил бизнес от использования этих активов.

Есть много видов рентабельности: рентабельность продаж, рентабельность основных средств, рентабельность товаров, рентабельность персонала и другие. Вид выбирают в зависимости от того, эффективность использования какого ресурса нужно проверить. Подробнее о самых распространённых видах рентабельности расскажем ниже.

Рентабельность — один из главных показателей, по которым можно судить об успешности бизнеса. Чем выше общая рентабельность компании, тем эффективнее она работает и тем она успешнее.

Если рентабельность ниже нуля, бизнес работает в убыток.

Кроме этого, рентабельность рассчитывают, чтобы:

- разрабатывать планы дальнейшего развития бизнеса;

- прогнозировать прибыль;

- устанавливать цены на товары или услуги компании;

- оценивать эффективность отдельных филиалов компании;

- сравнивать конкурентоспособность;

- привлекать инвесторов;

- регулировать управление персоналом.

Рентабельность исчисляют в процентах. Общая формула выглядит так:

Рентабельность = Прибыль / Себестоимость × 100%

Прибыль — разница между тем, что заработал бизнес, и всеми его расходами.

Себестоимость — вложения в работу бизнеса. Они могут включать зарплаты сотрудников, стоимость аренды, амортизацию и другое.

Допустим, предприниматель потратил 5 млн рублей на открытие магазина. В эту сумму вошла годовая аренда, реклама, закупка товара и зарплата продавца. Годовая прибыль составила 1,5 млн рублей — это разница между доходами и расходами. Рентабельность магазина будет равна: 1,5 млн / 5 млн × 100% = 30%.

Если нужно рассчитать рентабельность отдельных активов — например, отдельных товаров магазина, — общую прибыль компании делят на себестоимость этих активов.

Редко рентабельность считают в абсолютных показателях — например, в рублях. Для этого прибыль делят на себестоимость. В этом случае рентабельность показывает величину прибыли, которую получили за единицу затраченного ресурса.

Чтобы объективно оценить эффективность бизнеса, рассчитывают показатели рентабельности для разных ресурсов компании.

Рассмотрим основные виды рентабельности:

- рентабельность активов;

- рентабельность продаж;

- рентабельность основных средств;

- рентабельность оборотных активов;

- рентабельность производства;

- рентабельность продукции (товаров);

- рентабельность персонала;

- рентабельность инвестиций.

Рентабельность активов (ROA). Показывает, насколько эффективно бизнес использует свои активы. Например, какую прибыль компании приносит её недвижимость, оборудование или транспорт.

ROA = Прибыль / Стоимость активов × 100%

Рентабельность продаж (ROS). Показывает долю прибыли в общей выручке бизнеса.

ROS = Прибыль / Выручка × 100%

По-другому рентабельность продаж называют нормой прибыли.

При расчёте ROS можно использовать разные виды прибыли — например, чистую, валовую, маржинальную или операционную — в зависимости от направления работы бизнеса или количества товаров/услуг.

Рентабельность основных средств (ROFA). Показывает доходность бизнеса от использования основных средств, которые участвуют в производстве товаров и услуг. Например, оборудования, производственных линий, цехов.

Рассчитывается аналогично рентабельности активов:

ROFA = Прибыль / Стоимость основных средств × 100%

ROFA важно рассчитывать для капиталоёмких предприятий — например, крупных производств. Это помогает контролировать износ основных средств и своевременно их модернизировать или продавать.

Рентабельность оборотных активов (RCA). Показывает эффективность использования оборотных активов бизнеса.

Оборотные активы — ресурсы, которые компания использует для производства товаров/услуг и которые, в отличие от основных средств, расходуются полностью. Это, например, материалы, сырьё, складские запасы.

RCA = Прибыль / Стоимость использованных оборотных активов × 100%

Рентабельность производства (ROP). Показывает эффективность использования основных средств и оборотных активов одновременно.

ROP = Прибыль / (Стоимость основных средств + Стоимость использованных оборотных активов) × 100%

Рентабельность производства можно рассчитывать для всего производства компании или для его отдельных направлений. Например, для разных цехов.

Рентабельность продукции (ROM). Показывает долю прибыли в каждом рубле, потраченном на производство товаров или услуг компании.

ROM = Прибыль / Себестоимость товаров (услуг) × 100%

Рентабельность продукции рассчитывают отдельно для каждого товара или услуги компании. По этому показателю можно понять, например, на какую продукцию нужно сократить издержки, а какую полностью снять с производства.

Рентабельность персонала (ROL). Показывает эффективность управления кадрами — насколько эффективно работают сотрудники компании.

ROL = Прибыль / Средняя численность персонала × 100%

Рентабельность инвестиций (ROI). Показывает доходность инвестиций в бизнес.

ROI = Прибыль / Стоимость инвестиций × 100%

По этому показателю можно понять, выгодно ли инвесторам финансировать бизнес.

Порог рентабельности — минимальная выручка, при которой бизнес полностью покрывает свои расходы. По-другому этот показатель называют точкой безубыточности.

Если бизнес достиг порога рентабельности — значит, он отработал «в ноль» и покрыл свои расходы. Всё, что бизнес заработает сверх, будет прибылью.

С помощью этого показателя бизнес планирует, сколько продукции нужно произвести (продать), чтобы не уйти в убыток.

Обычно порог рентабельности рассчитывают в процентах. Вот формула:

ПР = Постоянные затраты / (Выручка − Переменные затраты) × 100%

Постоянные затраты — затраты на производство, которые не зависят от объёма выпускаемой продукции. Это, например, зарплаты сотрудникам, налоги, стоимость аренды, кредитов.

Переменные затраты — затраты производства, которые напрямую зависят от объёма выпускаемой продукции. Это, например, расходы на покупку сырья и материалов, оплату электричества, доставку, транспортные расходы.

Единого значения рентабельности, которое считалось бы нормальным для всех сфер бизнеса, нет. Например, в некоторых сферах рентабельность 30% считается низкой, а в других — говорит о высокой эффективности бизнеса.

Каждый случай нужно рассматривать отдельно, оценивая другие экономические показатели компании и состояние рынка.

Некоторые источники относят бизнесы к разным категориям в зависимости от их рентабельности:

- рентабельность больше 30% — сверхприбыльный бизнес;

- рентабельность 20–30% — высокорентабельный;

- рентабельность 5–20% — среднерентабельный;

- рентабельность 1–5% — низкорентабельный;

- рентабельность 0–1% — порог рентабельности;

- рентабельность меньше 0% — убыточный бизнес.

Рентабельность зависит от двух показателей — прибыли бизнеса и вложений в его работу (себестоимости). Соответственно, чтобы повысить рентабельность, нужно повышать прибыль и (или) снижать себестоимость.

Вот некоторые способы увеличить прибыль:

- улучшить качество продукции или услуг;

- расширить ассортимент, рынок сбыта;

- пересмотреть ценообразование;

- добавить сопутствующие услуги — например, доставку;

- пересмотреть маркетинговую стратегию;

- запустить акции, программы лояльности.

А так можно снизить себестоимость:

- оптимизировать расходы на производство — например, найти поставщиков с ценами ниже или перейти на более дешёвые материалы;

- найти и ликвидировать источники технологических потерь в производстве;

- оптимизировать штат;

- автоматизировать бизнес-процессы.

- Рентабельность — показатель экономической эффективности бизнеса. Он позволяет оценить, какую прибыль или убыток получил бизнес от использования своих ресурсов.

- Чтобы посчитать рентабельность, нужно прибыль разделить на себестоимость (вложения в бизнес).

- Есть много видов рентабельности: рентабельность продаж, рентабельность основных средств, рентабельность товаров, рентабельность персонала. При расчёте вид рентабельности выбирают в зависимости от того, эффективность использования какого ресурса нужно проверить.

- Порог рентабельности (или точка безубыточности) — минимальная выручка, при которой бизнес полностью покрывает свои расходы.

- Чтобы повысить рентабельность, нужно повысить прибыль или снизить себестоимость.

- Управление финансами — базовая функция любого бизнеса. Понимая его основы, можно эффективно распоряжаться ресурсами компании. В этой статье Skillbox Media рассказали главное о том, что такое финансовый менеджмент и как компании управляют финансами.

- Чтобы понять, насколько грамотно компания управляет расходами и верные ли решения принимают управленцы, нужно проанализировать показатели прибыли. В бизнесе используют четыре вида прибыли: маржинальную, валовую, операционную и чистую. В этой статье Skillbox Media разобрали подробно каждую из них.

- Расходы любого бизнеса делят на операционные (OPEX) и капитальные (CAPEX). Их важно отслеживать, чтобы финансовый контроль был более эффективным. Здесь подробно рассказали, что такое OPEX и CAPEX, чем они различаются и как их применять.

- В крупных компаниях за управление финансами отвечает финансовый менеджер. Это перспективная профессия, с которой можно зарабатывать от 100 тысяч рублей. Освоить её можно на курсе Skillbox «Профессия Финансовый менеджер». На нём учат составлять бюджеты, оценивать бизнес, анализировать рабочий капитал и многому другому.

Научитесь: Профессия Финансовый менеджер

Узнать больше

Существует множество экономических показателей, характеризующих деятельность предприятия. Одним из таких можно назвать рентабельность бизнеса. Что это такое, для чего применяется данный показатель и как его рассчитать – в нашей статье.

Рентабельность — это

Простыми словами, это относительный экономический показатель, характеризующий прибыльность предприятия. Помимо того, что рентабельность оценивает эффективность работы всей компании, показатель также может рассчитываться отдельно для каждого материального или нематериального актива: производственные материалы, денежные средства, трудовые ресурсы и т. д.

Для правильной оценки следует анализировать экономический коэффициент за разные промежутки времени. Если производство и реализация продукции приносят компании прибыль, то рентабельность такого предприятия будет положительной. Когда коэффициент эффективности по какому-либо активу планомерно снижается, требуются срочные изменения в подходе к ведению бизнеса.

Для чего рассчитывать показатель

Уровень рентабельности – один из важных показателей экономической эффективности предприятия. Он показывает акционерам компании и ее будущим инвесторам, насколько хорошо работает бизнес и как быстро окупаются финансовые вложения в инвестиционный проект.

Расчет рентабельности необходим для:

- прогнозирования будущей прибыли предприятия;

- сравнения собственной экономической эффективности с конкурентами;

- выявления рыночной стоимости компании;

- разработки стратегии по развитию бизнеса;

- определения оптимального ценообразования для произведенной продукции.

Прибыль и рентабельность – это не одно и то же. Прибыль – это абсолютный показатель, выраженный в числовом эквиваленте и показывающий конечный финансовый результат бизнеса (разница между выручкой компании и ее расходами). Рентабельность – это относительный показатель, выраженный в процентном соотношении и рассчитывающий доходность компании (частное от деления прибыли на расходы).

Как рассчитать рентабельность — формула и пример

В деятельности фирмы задействовано множество ресурсов (трудовые, финансовые, природные, производственные и т. д.), и для каждого из них можно отдельно рассчитать его экономическую эффективность, используя различные формулы рентабельности. Однако для упрощенного понимания прибыльности предприятия можно использовать универсальный расчет по следующей формуле:

Р = Балансовая прибыль / Общая стоимость активов х 100%, где:

- Балансовая прибыль – прибыль (убыток) до налогообложения, полученная компанией от всех видов её хозяйственной деятельности.

- Общая стоимость активов – совокупность всех производственных мощностей компании и ее ресурсов (трудовых, денежных и т. д.).

Пример расчета

Год назад в компанию по производству медных труб было инвестировано 3 млн руб., которые были потрачены на сырье, оплату труда рабочим и аренду помещения. Через год в результате реализации продукции фирма получила прибыль до вычета налогов в размере 1,5 млн руб.

Рассчитаем уровень рентабельности бизнеса:

Р = 1,5 млн руб. / 3 млн руб. х 100% = 50%

Рентабельность предприятия за один год составила 50%. Это значит, что владельцы бизнеса полностью окупят свои инвестиции только через 2 года. Чтобы понять, высокий это или низкий уровень рентабельности, нужно сравнить его значение со средним показателем по своей отрасли. Например, в строительстве среднее значение показателя не превышает 10% в год, в то время как в торговле уровень рентабельности может легко достигать 100% и выше.

Основные виды и формулы расчета

Чтобы оценить эффективность бизнеса, в экономике используют различные виды рентабельности. Рассмотрим их.

ROA – рентабельность активов

ROA (Return on Assets) – это коэффициент показывающий процентное соотношение чистой прибыли предприятия к его активам.

Значение ROA необходимо рассчитывать для того, чтобы понимать, получает ли компания прибыль или работает себе в убыток на протяжении долгого времени. Если рентабельность активов ниже нуля, значит, компания несет убытки. Таким образом, чем больше показатель ROA, тем выше экономическая эффективность предприятия.

Формула рентабельности активов:

ROA = P / A, где:

- P – чистая прибыль компании;

- А – средняя величина суммарных активов предприятия.

При расчете ROA показатель величины прибыли и суммарных активов должен браться за одинаковый период времени. Например, за один год.

По срокам эксплуатации ресурсов активы компании делятся на оборотные и внеоборотные. Изучим оба вида активов по отдельности.

Оборотные

Оборотные активы – это те экономические ресурсы, срок полезного использования которых не превышает один год. К оборотным активам относят:

- Денежные средства (деньги в кассе, на рублевых и валютных расчетных счетах и др.).

- Краткосрочные финансовые вложения (покупка ценных бумаг, открытие банковского вклада и т. д.).

- Материально-производственные запасы (материалы, инвентарь, готовая продукция).

- Дебиторская задолженность.

Дебиторская задолженность представляет собой совокупность финансовых и иных ресурсов, которые должны компании другие юридические и физические лица. Дебиторская задолженность возникает в тот момент, когда услуга или товар были проданы, а оплата еще не получена.

Внеоборотные

Внеоборотные активы – это ресурсы компании, которые она использует в своей хозяйственной деятельности более одного года.

Виды внеоборотных активов:

- Нематериальные активы (патенты, лицензии, товарные знаки, деловая репутация и т. д.).

- Основные средства (земельные участки, объекты природопользования, здания, машины).

- Финансовые вложения (инвестиции в дочерние предприятия, долгосрочные займы и пр.).

Внеоборотные активы – фундамент всей бизнес-структуры организации. От того, как рационально они используются в экономической деятельности предприятия, будет зависеть конечный финансовый результат компании.

ROS – рентабельность продаж

ROS (Return on Sales) – показатель, отражающий долю прибыли предприятия в каждом заработанном рубле. Чем выше значение, тем лучше работает компания, тем больше прибыли она генерирует в результате своей деятельности.

Формула рентабельности продаж:

ROS = Чистая прибыль / Выручка х 100%

ROS – индикатор ценовой политики компании. Его необходимо применять либо для сравнения с конкурентами по отрасли, либо для анализа динамики изменения показателя в рамках одной компании. Использовать показатель рентабельности продаж для сравнения предприятий из разных отраслей не имеет смысла, так как коэффициент не учитывает специфику каждого бизнеса.

ROE – рентабельность собственного капитала

Коэффициент ROE (Return on Equity) показывает владельцу бизнеса и его инвесторам, сколько чистой прибыли способна приносить компания на каждый вложенный в неё рубль. При этом важно понимать, что под собственными вложениями в данном случае понимается только уставной или акционерный капитал.

Формула расчета рентабельности собственного капитала:

ROE = Чистая прибыль / Собственный капитал × 100%

Собственный капитал – это акционерный или уставной капитал компании, равный разнице между совокупными активами организации и ее обязательствами.

ROI – рентабельность инвестиций

ROI (Return on Investment) – коэффициент возврата вложений, выражается в процентах.

Чтобы рассчитать размер окупаемости инвестиций, необходимо использовать формулу ниже:

ROI = Чистая прибыль / Сумма инвестиций × 100%.

Значение ROI можно сравнивать не только с компаниями из других отраслей, но также с доходностью облигаций, банковских вкладов и т. д. для понимания того, какой финансовый актив потенциально может принести инвестору больше прибыли. Если рентабельность инвестиций в металлургической компании равняется двум процентам, а государственный банк предлагает своим вкладчикам депозит под семь процентов, то, как правило, инвестор предпочтет банковский вклад или продолжит поиски более прибыльной компании на рынке.

ROFA – рентабельность основных производственных фондов

ROFA (Return on Fixed Assets) отражает размер чистой прибыли, которую приносят компании основные средства (недвижимое имущество, транспорт, оборудование и т. д.).

Формула для расчета ROFA следующая:

ROFA = Чистая прибыль предприятия / Стоимость основных средств х 100%

В случае если значение коэффициента ROFA ниже нуля, можно утверждать, что данная компания работает в убыток. Главная причина – нерациональное использование основных средств компании и низкая эффективность работы ее управленческого состава.

ROCS – рентабельность затрат

Коэффициент ROCS (Return on Cost of Sales) дает инвесторам понимание того, сколько прибыли от реализации продукции или оказания услуг можно получить на каждый вложенный в производство рубль.

Рассчитать показатель рентабельности затрат легко. Формула выглядит следующим образом:

ROCS = Чистая прибыль / Себестоимость товаров х 100%.

Для каждого сегмента экономики средний коэффициент рентабельности затрат будет разный. Однако при этом для любой компании вне зависимости от ее отраслевой принадлежности отрицательный ROCS – прямое свидетельство убыточности предприятия.

Какие факторы влияют на коэффициент

Показатель рентабельности предприятия зависит от множества факторов, которые в совокупности можно объединить в две большие группы: экзогенные и эндогенные факторы.

Экзогенные (внешние) факторы.

Извне на компанию может повлиять фискальная (бюджетно-налоговая) политика государства, географическое положение предприятия, общий уровень конкуренции на рынке, политическая ситуация в стране и прочие факторы.

Ярким примером экзогенного фактора стал Covid−19, который снизил в первую очередь рентабельность туристического бизнеса и авиаотрасли.

Эндогенные (внутренние) факторы

Эндогенные факторы всегда возникают внутри самой компании. К внутренним факторам, влияющих на финансовый результат предприятия, стоит отнести эффективность маркетинга, ценовую политику, техническое обеспечение фирмы, уровень развития логистической инфраструктуры бизнеса и т. д.

Пример эндогенного влияния.

Низкий уровень оплаты труда рабочих приводит к снижению скорости производимой ими продукции и падению качества товаров. В конечном итоге это влечет за собой снижение прибыльности компании и уменьшение его рентабельности.

Анализ рентабельности

ПКоэффициент помогает потенциальному инвестору и владельцу бизнеса узнать, сколько прибыли можно получить на каждый рубль активов компании, ее собственного капитала или чего-то другого. Поэтому для экономического анализа предприятия используют показатели:

- ROA;

- ROS;

- ROE;

- ROI;

- ROFA;

Сами по себе значения рентабельности не несут большого смысла и мало о чем говорят инвестору. После их расчета можно ответить только на один вопрос – прибыльное предприятие или нет. Однако для того, чтобы понимать, хорош ли показатель рентабельности продаж в 10% или окупаемость инвестиций в 20%, необходимо это значение сравнивать либо с аналогичным показателем в прошлом по своей компании, либо с прямыми конкурентами по отрасли.

Пример № 1. Если коэффициент ROI у других предприятий выше, чем у нас, то предприятие работает менее эффективно.

Пример № 2. Показатель ROS в прошлом году в компании был ниже, чем сейчас. Это значит, в текущем году руководству предприятия удалось увеличить долю прибыли на каждый заработанный рубль, что говорит об эффективности управления.

Когда инвестор намерен узнать финансовый результат компании и сравнить его с конкурентами, то для анализа можно использовать различные коэффициенты рентабельности. Однако если необходимо выяснить причины роста или падения коэффициента, тогда стоит применять один из двух методов факторного анализа рентабельности:

- Детерминированный. Логически объясняет воздействие того или иного фактора на количественное значение рентабельности.

- Стохастический. Подразумевает под собой анализ опосредованных факторов, которые лишь косвенно влияют на показатели рентабельности.

Факторный анализ рентабельности бизнеса также применяется и для того, чтобы заранее спрогнозировать значения ROI, ROA или других показателей, выявить слабые стороны в компании, определить уровень ущерба от воздействия на деятельность организации ряда негативных факторов и т. д.

Таким образом, результаты любого факторного анализа ложатся в основу изменений ценовой политики компании, оптимизации ее статьи расходов и формирования новых условий для повышения коэффициентов рентабельности.

Точка безубыточности

Точка безубыточности (порог рентабельности) – это минимальный объем производства и / или реализации продукции, при котором расходы компании соразмерны ее доходам. Прибыль в этом случае будет равна нулю.

Вычислить можно следующим образом:

Точка безубыточности = Постоянные издержки / (Выручка – Переменные издержки) х 100%, где

- Постоянные издержки – это расходы, которые не зависят от объема выпускаемой продукции. К ним относят оплату труда управленческому составу, арендную плату, платежи по кредитам и т. д.

- Переменные издержки – это расходы, которые напрямую зависят от объема выпускаемой продукции. Это может быть покупка сырья, оплата электричества, транспортные расходы и др.

- Выручка – доход компании от реализации ее товаров и услуг.

Бизнесу важно знать собственную точку безубыточности, чтобы грамотно планировать свою хозяйственную деятельность и не допускать образования убытков. Порог рентабельности позволяет продавать товар по оптимальной цене и давать понимание того, какой минимальный объем производства или продаж необходим для дальнейшего существования бизнеса.

Повышение рентабельности и способы увеличения прибыли

Главная цель любого коммерческого предприятия – получение прибыли. Чем она больше, чем выше экономическая эффективность компании. Поскольку рентабельность зависит от двух показателей – прибыли и себестоимости, чтобы повысить этот коэффициент, нужно увеличить первый показатель или снизить второй. Таким образом, повысить доходность бизнеса можно, если:

- улучшить качество производимой продукции или оказания услуг;

- разработать новую маркетинговую кампанию;

- снизить производственные издержки;

- повысить качество обслуживания клиентов;

- увеличить скорость производства товаров.

Как и каким способом повышать рентабельность своего бизнеса, каждый предприниматель должен определить самостоятельно. Однако для более объективного понимания причинно-следственных связей, почему сейчас упал объем продаж, снизилось количество оборотных активов или повысилась себестоимость продукции, необходимо прибегать к помощи факторного анализа рентабельности и формировать новую стратегию ведения бизнеса согласно выводам из данного исследования.

Популярные вопросы

Что значит рентабельность 20 процентов?

Рентабельность в 20 процентов означает, что за определенный период времени бизнес окупает вложенный в него капитал только на 20 процентов. Например, за один год. Таким образом, полная окупаемость компании составит 5 лет.

Как посчитать рентабельность продукции, пример?

Формула:

Рентабельность продукции = Чистая прибыль / Себестоимость продукции х 100%

Пример. Производство кирпича стоило 1 млн руб. Чистая прибыль – 0,5 млн руб. Рентабельность продукции составляет 50% (0,5 млн руб. / 1 млн руб. х 100%).

Что показывает индекс рентабельности?

Это относительный показатель эффективности инвестиций. Отображает уровень дохода, получаемый инвестором на каждый вложенный рубль с учетом временной стоимости денег.

3.4

Рейтинг статьи 3.4 из 5

Чтобы оценить эффективность бизнеса, недостаточно смотреть лишь на динамику прибыли. Например, она выросла за год в два раза. Хорошо ли это? Нет, если выручка за тот же период увеличилась в три. Важно соотносить финансовый результат с другими метриками: доходами, активами, капиталом. Такое соотношение заложено в показателях рентабельности. В статье приводим их формулы, расчетные примеры и делимся Excel-калькулятором.

Зачем нужны показатели рентабельности

Рентабельность считают, чтобы узнать, сколько рублей прибыли приходится на рубль чего-то другого, например, активов или собственного капитала. Полученные значения показывают, эффективно ли работает предприятие, а именно:

- перекрываются ли расходы доходами;

- прирастает ли отдача от имущества компании;

- высока ли доля прибыли в цене продаваемой продукции;

- сколько прибыли вернет каждый рубль, вложенный в себестоимость

Для ответа на эти важные вопросы достаточно двух форм бухгалтерской отчетности и общего понимания, как вычисляется рентабельность.

Рентабельность: общая формула и нюансы расчета

Рентабельность бывает разная. Однако общий подход к определению всех ее видов единый: прибыль нужно поделить на тот показатель, рентабельность которого рассчитывается. Если записать формулой, то получится так:

Общая формула рентабельности =

= Прибыль ÷ Показатель, рентабельность которого оценивается

Резонны вопросы:

- какую прибыль использовать в числителе?

- что может оказаться в знаменателе?

Давайте разберемся по порядку.

Какая прибыль в числителе. По идее, любая. Напомним, что в российской отчетности отражаются пять видов прибыли. Четыре из них приводятся в отчете о финансовых результатах. Вот их перечень с номерами строк, в которых они значатся:

- валовая (2100);

- от продаж (2200);

- до налогообложения (2300);

- чистая (2400).

Пятый вид прибыли – нераспределенная – есть в балансе в строке 1370. Подробнее об их особенностях и методике вычисления смотрите в статье «Анализ финансовых результатов деятельности компании: пошаговый алгоритм».

Также для подсчета рентабельности можно использовать «импортные» показатели, к примеру, EBITDA или OIBDA. Это тоже прибыль, только в русской отчетности ее нет. Придется посчитать самим либо поискать в годовых отчетах компании.

Однако обычно рентабельность считается по прибыли от продаж и чистой. Повторимся: можно выбрать любой показатель, ограничений нет, но именно эти являются базовыми. Все дело в их сути.

Финансовый результат от продаж показывает, на сколько доходы от основной деятельности перекрывают расходы. Основная деятельность – это то, ради чего ведется бизнес, например, торговля продуктами питания. А чистая прибыль отражает то же самое, но еще с учетом результата по прочим операциям и за минусом налога на прибыль. То есть вбирает в себя также прочие доходы и расходы, допустим, проценты по кредитам или поступления от продажи основных средств.

Какой показатель в знаменателе. Здесь вариантов не меньше, чем в случае с числителем. Самые частые свели в таблицу.

Таблица 1. Что поставить в знаменатель формулы для рентабельности

|

Какой показатель взять |

В какой строке отчетности его отыскать |

Какой вид рентабельности получится |

|

Активы |

1600 ББ |

Активов (Return on Assets – ROA) |

|

Собственный капитал |

1300 ББ |

Собственного капитала (Return on Equity – ROE) |

|

Заемный капитал |

1400 ББ + 1500 ББ |

Заемного капитала |

|

Инвестированный капитал |

1300 ББ + 1400 ББ |

Инвестированного капитала (Return on Capital Employed – ROCE) |

|

Выручка |

2110 ОФР |

Продаж (Return on Sales – ROS) |

|

Расходы по обычным видам деятельности |

2120 ОФР + 2210 ОФР + 2220 ОФР |

Проданных товаров, продукции, работ, услуг (Return on Margin – ROM) |

|

Чистые активы |

3600 ОИК |

Чистых активов (Return on Net Assets – RONA) |

|

Условные обозначения: · ББ – бухгалтерский баланс; · ОФР – отчет о финансовых результатах; · ОИК – отчет об изменениях капитала |

Важно знать, что показатели для знаменателя из баланса и отчета об изменениях капитала сначала усредняются. Только после этого включаются в расчет.

Самый простой способ усреднения – взять половинки от значений на начало периода и на его конец, а потом их сложить. Это нужно для смысловой состыковки цифр внутри формулы. Ведь прибыль из числителя является величиной за период, например, за год или полугодие. А, к примеру, балансовая оценка активов из знаменателя – это число на конкретную дату, допустим на 31.12.2021. Чтобы корректно использовать в одной формуле периодические и моментальные значения, последние усредняют. В итоге получают нечто сродни величине за месяц, квартал или год в целом.

Анализ рентабельности: базовые моменты для оценки значений

Согласитесь, важно не только правильно посчитать, но и верно трактовать значения рентабельности. Вот несколько вопросов, которые связаны с оценкой полученных цифр:

- какая динамика ожидается?

- есть ли нормативы, если нет, тогда с чем сравнивать рассчитанные величины?

- в чем измеряется рентабельность?

- может ли она оказаться отрицательной?

Давайте разберемся в этом.

Какая динамика для рентабельности благоприятна. Положительная, с течением времени значение должно расти. Только в таком случае говорят о повышении эффективности бизнеса.

Причина этого в числителе формулы. Раз там прибыль, то очевидно, что ожидается ее увеличение. Причем такое, которое опережает прирост знаменателя. Если финансовый результат увеличивается бóльшими темпами, чем, например, активы, то значит, каждый рубль имущества приносит возросшую отдачу. По аналогии это правило применимо ко всем видам рентабельности.

Есть ли нормы и с чем сравнивать. Норм нет, однако есть ориентиры. Это так, потому что многое зависит от сферы деятельности предприятия. Одно дело – сельское хозяйство и совсем другое – торговля через федеральные сети. Для первого характерны высокие риски: то засуха, то саранча, то свиная чума. А еще низкие закупочные цены от оптовиков. Для второй – огромнейший оборот и высокие наценки. В такой ситуации нельзя установить нормативы по видам рентабельности.

Однако понять, высока ли рентабельность бизнеса и как он смотрится на фоне «соседей» по отрасли, помогают средние значения по видам деятельности. Например, ФНС ежегодно считает их для рентабельности активов и продукции. Затем ориентируется в том числе на них при планировании выездных проверок. Мы писали об этом в материале «Выездная налоговая проверка: в чем суть и когда риски компании растут».

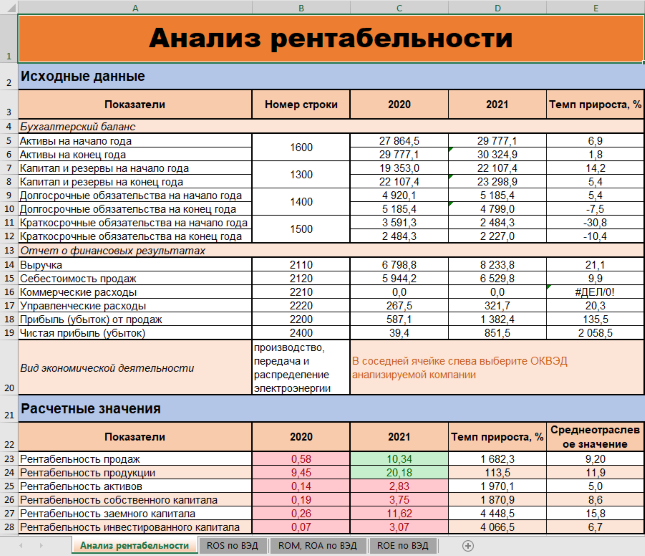

А для рентабельности продаж и собственного капитала такие ориентиры посчитали мы. Они встроены в Excel-расчетчик, который можно скачать по ссылке. Выбирайте свой ОКВЭД и увидите среднеотраслевые цифры за 2019 г., вычисленные по данным из сборника Росстата «Финансы России 2020» Вот скриншот страницы файла с примером того, как это выглядит.

В чем измеряется рентабельность. Традиционный формат – это проценты. Но есть вариант в долях единицы или даже в рублях на рубль. Последний подход, к слову, облегчает трактовку полученных значений. Допустим, цифра 0,2 для рентабельности продаж расскажет, что в каждом рубле выручки 20 копеек приходится на чистую прибыль.

Может ли рентабельность оказаться отрицательной. Да, может. Правда, такие минусовые значения правильно именовать убыточностью. Есть два случая, когда такое происходит.

Первый. Предприятие завершает период с убытком. Это отрицательный финансовый результат. В формулу он попадет с минусом, значит, рентабельность станет отрицательной. Так и появится убыточность активов, продаж, капитала и т.д.

Второй. У организации отрицательны чистые активы или, что почти то же самое, собственный капитал. Такое происходит, когда организация накопила огромный непокрытый убыток, и он фактически «съел» своей величиной уставный, добавочный и резервный капиталы.

Тут есть важный момент, о котором стоит помнить. Рентабельность чистых активов и собственного капитала у таких предприятий может не показывать реальную картину. Предположим, у компании не только отрицательны чистые активы, но и получен чистый убыток. В итоге минусы в числителе и знаменателе формулы сократятся и выйдет положительная величина. Но это обманчивая цифра, слепо и без раздумий доверять ее плюсу нельзя.

Теперь подробнее остановимся на отдельных видах рентабельности.

Анализ рентабельности продаж

По какой формуле вычислять. Рентабельность продаж – это, по сути, доля прибыли в выручке. Возьмем за основу расчета чистый финансовый результат, хотя, как отмечали выше, можно основываться на операционном или любом другом.

Рентабельность продаж =

= Чистая прибыль ÷ Выручка = 2400 ОФР ÷ 2110 ОФР

Как посчитать по данным отчетности. Посмотрим, как строятся вычисления на примере. Воспользуемся бухгалтерской отчетностью АО «Янтарьэнерго» за 2021 г. Это компания из г. Калининграда, которая занимается передачей электроэнергии. Исходные данные и искомый результат привели в таблице.

Таблица 2. Считаем рентабельность продаж

|

Показатель |

2020 |

2021 |

Темп прироста, % |

|

1 |

2 |

3 |

4 [(3 – 2) ÷ 2 × 100] |

|

Исходные данные, млн. руб.: |

|||

|

– выручка |

6 798,8 |

8 233,8 |

21,1 |

|

– чистая прибыль |

39,4 |

851,5 |

2 058,5 |

|

Расчетное значение, %: |

|||

|

– рентабельность продаж |

0,58 |

10,34 |

1 682,3 |

|

= 39,4 ÷ 6 798,8 × 100 |

= 851,5 ÷ 8 233,8 × 100 |

× |

Как трактовать значение. Рентабельность продаж показывает, какую часть от каждого рубля выручки предприятие оставляет себе. Оставляет, потому что это чистая прибыль компании и все расходы и налоги уже покрыты.

Также это косвенная характеристика уровня трат. Ведь если 10% в выручке приходится на чистую прибыль, то оставшиеся 90% – это совокупные расходы предприятия.

В случае с АО «Янтарьэнерго» ситуация весьма положительная. С чуть более половины процента для ROS в 2020-м оно вышло на более 10% в 2021-м. Рассчитанные темпы прироста подсказывают, за счет чего так получилось. Главную роль сыграл двадцатикратный рост чистой прибыли. Организация сумела нарастить выручку на 21%, а еще существенно сократила расходную часть в основном за счет процентов к уплате и прочих расходов.

Для ОКВЭД «Производство, передача и распределение электроэнергии» средняя рентабельность продаж в 2019-м составляла 9,2%. Выходит, на фоне конкурентов предприятие выглядит хорошо за счет адекватной ценовой политики и оптимизированной величины расходов.

Анализ рентабельности продукции

По какой формуле вычислять. Для рентабельности продукции прибыль нужно делить на расходы по обычным видам деятельности. Причем ФНС считает этот показатель по операционному финансовому результату. Так поступим и мы. Тогда формула окажется такой:

Рентабельность продукции =

= Прибыль от продаж ÷ Расходы по обычной деятельности = 2200 ОФР ÷ (2120 ОФР + 2210 ОФР + 2220 ОФР)

Напомним, что полное наименование данного коэффициента – рентабельность проданных товаров, продукции, работ, услуг. А расходы по обычной деятельности складываются из себестоимости продаж, коммерческих и управленческих.

Как посчитать по данным отчетности. Как и в случае с ROS, рентабельность продукции считается исключительно по данным отчета о финансовых результатах. Вот как это делается.

Таблица 3. Вычисляем рентабельность продукции

|

Показатель |

2020 |

2021 |

Темп прироста, % |

|

1 |

2 |

3 |

4 [(3 – 2) ÷ 2 × 100] |

|

Исходные данные, млн. руб.: |

|||

|

– себестоимость продаж |

5 944,2 |

6 529,8 |

9,9 |

|

– коммерческие расходы |

0,0 |

0,0 |

× |

|

– управленческие расходы |

267,5 |

321,7 |

20,3 |

|

– прибыль от продаж |

587,1 |

1 382,4 |

135,5 |

|

Расчетное значение, %: |

|||

|

– рентабельность продукции |

9,45 |

20,18 |

113,5 |

|

= 587,1 ÷ (5 944,2 + 267,5) × 100 |

= 1 382,4 ÷ (6 529,8 + 321,7) × 100 |

× |

Как трактовать значение. Рентабельность продукции – это съем операционной прибыли с каждого рубля, вложенного в основные расходы.

Очевидно, что при расширении производства траты компании растут, но прибыль должна их обгонять. Это покажет, что ресурсы используются интенсивно, то есть их дополнительное вовлечение в оборот компенсируется повышенной доходностью за счет увеличения производительности труда, фондо- и материалоотдачи. Про такие показатели мы рассказывали в статье «Анализ трудовых и материальных ресурсов как способ оценки эффективности бизнеса».

В случае с АО «Янтарьэнерго» так и произошло. Прибыль от продаж за год увеличилась на 135%, и это с лихвой перекрыло рост себестоимости и управленческих расходов. Каждый рубль основных расходов в 2021-м генерировал чуть больше 20 копеек операционного финансового результата. Это существенно превышает среднее значение по виду экономической деятельности, которое в 2019 г. равнялось 11,9%.

Дополнительно поясним отсутствие коммерческих расходов в отчетности компании. Причина не в том, что у АО «Янтарьэнерго» нет трат на сбыт. Просто они выбрали такой способ раскрытия данных, когда коммерческие и/или управленческие расходы прибавляются к себестоимости продаж и отдельно не показываются. Так можно делать на основании п. 9 ПБУ 10/99.

Анализ рентабельности активов

По какой формуле вычислять. В отличие от двух предыдущих показателей тут само название «рентабельность активов» подсказывает, что будет в знаменателе. Это среднегодовые активы компании. В числитель поставим какую-нибудь прибыль. Давайте остановимся на чистой. Тогда формула окажется следующей:

Рентабельность активов =

= Чистая прибыль ÷ (½ × Активы н.г. + ½ × Активы к.г.) = 2400 ОФР ÷ (½ × 1600 ББ н.г. + ½ × 1600 ББ к.г.)

где н.г., к.г. – начало и конец года.

Как посчитать по данным отчетности. Заметьте, что исходные данные для ROAберутся не только из отчета о финансовых результатах, но и из баланса. Посчитаем значение коэффициента для АО «Янтарьэнерго».

Таблица 4. Определяем рентабельность активов

|

Показатель |

2020 |

2021 |

Темп прироста, % |

|

1 |

2 |

3 |

4 [(3 – 2) ÷ 2 × 100] |

|

Исходные данные, млн. руб.: |

|||

|

– активы на начало года |

27 864,5 |

29 777,1 |

6,9 |

|

– активы на конец года |

29 777,1 |

30 324,9 |

1,8 |

|

– чистая прибыль |

39,4 |

851,5 |

2 058,5 |

|

Расчетное значение, %: |

|||

|

– рентабельность активов |

0,14 |

2,83 |

1 970,1 |

|

= 39,4 ÷ (½ × 27 864,5 + ½ × 29 777,1) × 100 |

= 851,5 ÷ (½ × 29 777,1 + ½ × 30 324,9) × 100 |

× |

Как трактовать значение. Рентабельность активов – это характеристика эффективности использования имущества. Показывает, сколько прибыли пришлось на 1 руб. внеоборотных и оборотных средств.

Значение коэффициента будет высоким у компаний с солидным оборотом, но незначительными активами, например, у некоторых аудиторских фирм или IT-разработчиков. Если офисы арендуются, а самое дороге из имущества – это ПК и ноутбуки, но при этом формируется хорошая прибыль, то ROA взлетит. Когда речь идет про предприятие со множеством зданий, сооружений, оборудования и транспорта, то даже при неплохом финансовом результате рентабельность активов окажется скромной.

Это правило подтверждается цифрами из рассматриваемого примера. У АО «Янтарьэнерго» только основных средств на балансе на 27,7 млрд руб. Очевидно, что при таких громоздких ресурсах ROA проседает. Даже феноменальный рост чистой прибыли в 2021-м не вывел предприятие на среднеотраслевое значение по этому показателю – 5,0%.

С одной стороны, это свидетельство неэффективного управления имуществом. С другой, неплохо бы знать ситуацию изнутри. Например, есть ли объективные причины сохранения такой мощной ресурсной базы, если отдача от нее мала? В бухгалтерской отчетности не найти ответ на подобный вопрос. Поэтому ограничимся лишь общей фразой про то, что ситуация не так хороша, как могла бы быть. Однако конкретных путей решения проблемы мы не знаем из-за недостатка информации.

Анализ рентабельности капитала

Рентабельность капитала бывает разная, потому что сам капитал – широкое понятие. Он бывает собственным и заемным. А еще есть нечто среднее между ними под названием инвестированный.

Формулы для рентабельности капитала различаются только знаменателем. Вот какими они будут.

По каким формулам вычислять.

Рентабельность собственного капитала =

= Чистая прибыль ÷ (½ × Капитал и резервы н.г. + ½ × Капитал и резервы к.г.) = 2400 ОФР ÷ (½ × 1300 ББ н.г. + ½ × 1300 ББ к.г.)

Рентабельность заемного капитала =

= Чистая прибыль ÷ (½ × Долго- и краткосрочные обязательства н.г. + ½ × Долго- и краткосрочные обязательства к.г.) = 2400 ОФР ÷ (½ × [1400 ББ н.г. + 1500 ББ н.г.] + ½ × [1400 ББ к.г. + 1500 ББ к.г.])

Рентабельность инвестированного капитала =

= Чистая прибыль ÷ (½ × [Капитал и резервы н.г. + Долгосрочные обязательства н.г.] + ½ × [Капитал и резервы к.г. + Долгосрочные обязательства к.г.]) = 2400 ОФР ÷ (½ × [1300 ББ н.г. + 1400 ББ н.г.] + ½ × [1300 ББ к.г. + 1400 ББ к.г.])

Как посчитать по данным отчетности. Информацию по элементам капитала возьмем из пассива бухгалтерского баланса. Искомые значение рентабельности окажутся такими.

Таблица 5. Считаем рентабельность капитала

|

Показатель |

2020 |

2021 |

Темп прироста, % |

|

1 |

2 |

3 |

4 [(3 – 2) ÷ 2 × 100] |

|

Исходные данные, млн. руб.: |

|||

|

– капитал и резервы на начало года |

19 353,0 |

22 107,4 |

14,2 |

|

– капитал и резервы на конец года |

22 107,4 |

23 298,9 |

5,4 |

|

– долгосрочные обязательства на начало года |

4 920,1 |

5 185,4 |

5,4 |

|

– долгосрочные обязательства на конец года |

5 185,4 |

4 799,0 |

-7,5 |

|

– краткосрочные обязательства на начало года |

3 591,3 |

2 484,3 |

-30,8 |

|

– краткосрочные обязательства на конец года |

2 484,3 |

2 227,0 |

-10,4 |

|

– чистая прибыль |

39,4 |

851,5 |

2 058,5 |

|

Расчетное значение, %: |

|||

|

– рентабельность собственного капитала |

0,19 |

3,75 |

1 870,9 |

|

= 39,4 ÷ (½ × 19 353,0 + ½ × 22 107,4) × 100 |

= 851,5 ÷ (½ × 22 107,4 + ½ × 23 298,9) × 100 |

× |

|

|

– рентабельность заемного капитала |

0,26 |

11,62 |

4 448,5 |

|

= 39,4 ÷ [½ × (4 920,1 + 5 185,4) + ½ × (3 591,3 + 2 484,3)] × 100 |

= 851,5 ÷ [½ × (5 185,4 + 4 799,0) + ½ × (2 484,3 + 2 227,0)] × 100 |

× |

|

|

– рентабельность инвестированного капитала |

0,07 |

3,07 |

4 066,5 |

|

= 39,4 ÷ [½ × (19 353,0 + 22 107,4) + ½ × (4 920,1 + 5 185,4)]× 100 |

= 851,5 ÷ [½ × (22 107,4 + 23 298,9) + ½ × (5 185,4 + 4 799,0)]× 100 |

× |

Как трактовать значение. Рентабельность капитала показывает отдачу в виде прибыли на рубль отдельных составляющих пассива. Названия коэффициентов подсказывают, о каких именно составляющих идет речь.

Напомним, что собственный капитал – это источники финансирования бизнеса, которые не подлежат возврату. Это «свои» средства, вложенные в активы.

Заемный капитал – это то, что предстоит отдать через определенное, как правило, заранее известное время. Например, кредиты и кредиторская задолженность.

А инвестированный капитал – это сумма собственного капитала и долгосрочной части заемного, то есть такого, который будет возвращен через год и больше.

Высокие значения рентабельности капитала являются сигналом для собственников и потенциальных инвесторов о том, что компания может наращивать ресурсы, которые получила. Значит, есть смысл удерживать ее акции или доли участия в уставном капитале либо вкладываться в них.

В АО «Янтарьэнерго» все три рентабельности капитала за 2021 г. выросли кратно. Причина, прежде всего, в значительном росте чистой прибыли. Однако одновременно улучшилась и структура пассивов. Собственный капитал подрос, а краткосрочные обязательства сократились. Это повышает также финансовую устойчивость компании, так как зависимость от внешних заимствований уменьшается. Подробнее про такое смотрите в материале «Анализ финансовой устойчивости: оцениваем структуру капитала и долговую нагрузку».

Факторный анализ рентабельности

Про то, зачем нужен и как проводится факторный анализ, на сайте есть отдельная статья «Факторный анализ: оцениваем причины изменения показателей».

В ней приводятся примеры раскладки на факторы для значений рентабельности активов, продукции и собственного капитала. Здесь покажем еще один вариант для рентабельности продукции по базовой формуле этого коэффициента, которую давали выше. Теперь воспользуемся ею не просто для расчета, а в качестве факторной модели.

Итак, есть один результирующий показатель – рентабельность продукции. И есть четыре фактора, которые на него влияют:

- прибыль от продаж;

- себестоимость продаж;

- коммерческие расходы;

- управленческие расходы.

Анализ опять проведем по отчетности АО «Янтарьэнерго». Так как в ней не выделяются коммерческие расходы, то факторов останется три. В таблице показали, как оценить их воздействие при помощи метода цепных подстановок.

Таблица 6. Определяем, как влияют факторы на рентабельность продукции

|

Показатель |

2020 |

2021 |

Абсолютное отклонение |

|

1 |

2 |

3 |

4 (3 – 2) |

|

Факторы, млн. руб.: |

|||

|

– себестоимость продаж |

5 944,2 |

6 529,8 |

585,60 |

|

– управленческие расходы |

267,5 |

321,7 |

54,20 |

|

– прибыль от продаж |

587,1 |

1 382,4 |

795,30 |

|

Результирующий показатель, %: |

|||

|

– рентабельность продукции |

9,45 |

20,18 |

10,73 |

|

Влияние факторов, % |

|||

|

– себестоимость продаж |

-0,81 |

× |

|

|

= 587,1 ÷ (6 529,8 + 267,5) – 587,1 ÷(5 944,2 + 267,5) |

|||

|

– управленческие расходы |

-0,07 |

× |

|

|

= 587,1 ÷ (6 529,8 + 321,7) – 587,1 ÷(6 529,8 + 267,5) |

|||

|

– прибыль от продаж |

11,61 |

× |

|

|

= 1 382,4 ÷ (6 529,8 + 321,7) – 587,1 ÷(6 529,8 + 321,7) |

|||

|

– суммарное влияние |

10,73 |

× |

Полученные результаты интерпретируются так: рентабельность продукции за 2021-й выросла на 10,73%. Это связано с увеличением прибыли от продаж, которая определила рост коэффициента на 11,61%. Отрицательно повлияло повышение себестоимости продаж и управленческих расходов. Они снизили рентабельность на 0,81 и 0,07% соответственно. Но очевидно, что такое мизерное воздействие не перекрыло вклад операционной прибыли в общее изменение показателя.

Коэффициенты рентабельности в отличие от абсолютных значений прибыли позволяют сравнивать финансовый результат одного бизнеса с другим. Их среднеотраслевые величины дают понимание, насколько успешна компания на фоне конкурентов. А факторный анализ показывает причины возможного проседания. И все это сопровождается доступностью исходных данных, несложным подсчетом и понятной трактовкой полученных цифр.

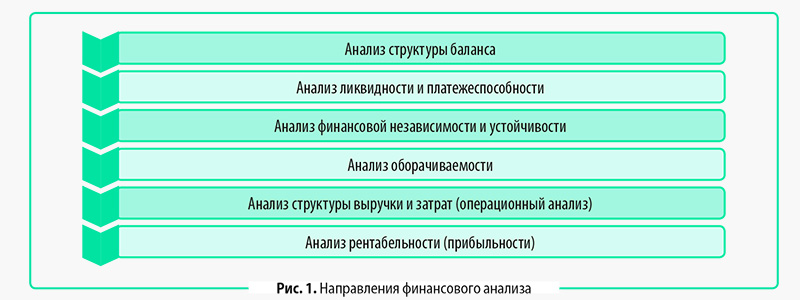

МЕСТО ПОКАЗАТЕЛЕЙ РЕНТАБЕЛЬНОСТИ В ФИНАНСОВОМ АНАЛИЗЕ ПРЕДПРИЯТИЯ

Оценка рентабельности — одно из направлений финансового анализа деятельности предприятия. Набор направлений финансового анализа и очередность их проведения зависят от целей анализа. В любом случае финансовый анализ — это расчет и анализ комплекса финансовых показателей (коэффициентов), интерпретация и подготовка выводов о финансовом состоянии компании.

Существуют разные подходы к классификации направлений финансового анализа, однако наиболее часто финансовые показатели рассчитывают по следующим блокам (рис. 1).

Финансовый анализ могут проводить как внутренние пользователи (менеджеры предприятия), так и внешние (кредиторы, инвесторы, контрагенты и т. д.). Данный анализ проводят на основе открытой финансовой отчетности.

Руководство предприятия оценивает финансовое состояние, чтобы определить ключевые проблемы и найти пути их решения для повышения эффективности функционирования компании и роста ее стоимости.

Внешние пользователи анализируют финансовую отчетность конкретного предприятия, чтобы сравнить его показатели с нормативными или показателями альтернативного предприятия (например, при выборе объекта для инвестиций).

Финансовый анализ по каждому направлению можно проводить с разным набором показателей и разной степенью детализации. Так, анализ рентабельности можно провести в целом по предприятию в разрезе различных аналитик: номенклатуре или виду номенклатуры, подразделению компании, региону и др.

НАЗНАЧЕНИЕ ПОКАЗАТЕЛЕЙ РЕНТАБЕЛЬНОСТИ

Главное назначение показателей рентабельности — оценить эффективность использования менеджментом различных видов ресурсов, активов и капитала предприятия.

Исходя из этого, все показатели рентабельности являются относительными и определяются по общей схеме: рассчитывают соотношение разных видов прибыли (валовой, операционной, прибыли до налогообложения, чистой) к разным видам сформировавших ее потоков или к активам (капиталу), использованным для получения этой прибыли.

ОБРАТИТЕ ВНИМАНИЕ!

Показатели рентабельности — это индикаторы эффективности управления предприятием. Они показывают, какую величину прибыли смогли получить менеджеры компании при использовании определенной величины ресурсов или активов (капитала).

Чтобы избежать путаницы, отметим следующее: когда речь идет об оценке результатов только операционной деятельности предприятия, в профессиональной литературе отдельные показатели рентабельности часто называют показателями прибыльности. Уточним этот вопрос.

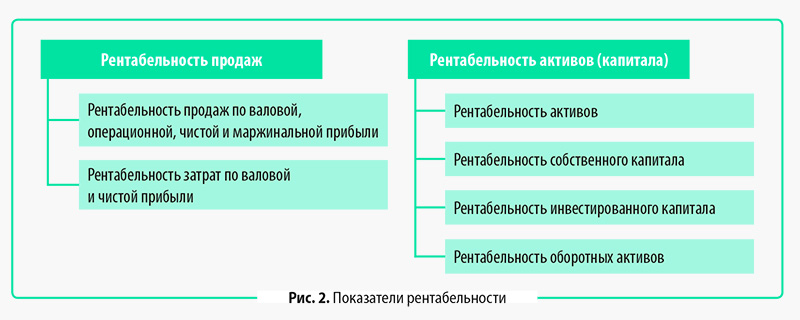

Все показатели рентабельности целесообразно разделить на два блока:

1) рентабельность продаж — показатели, характеризующие эффективность только основной (операционной) деятельности предприятия;

2) рентабельность активов (капитала) — показатели, характеризующие эффективность использования определенного вида актива (капитала) предприятия в целом.

Таким образом, когда используют термин «показатели прибыльности», речь идет, по сути, о показателях рентабельности продаж. В статье будем использовать термин «рентабельность продаж».

В международной практике аналогом показателей рентабельности является группа показателей, название которых начинается словом «return on», что буквально означает «отдача от». Например: «return on assets» (рентабельность активов) или «return on equity» (рентабельность собственного капитала). В статье в дополнение к российскому термину показателя будем приводить и международный термин.

ИНФОРМАЦИОННАЯ БАЗА ДЛЯ РАСЧЕТА ПОКАЗАТЕЛЕЙ РЕНТАБЕЛЬНОСТИ

В качестве информационной базы для расчета показателей рентабельности выступают два финансовых отчета:

• Бухгалтерский (управленческий) баланс (далее — форма № 1, ф. 1);

• Отчет о финансовых результатах (отчет о прибылях и убытках) (далее — форма № 2, ф. 2).

Рассмотрим показатели этих отчетов, необходимые для расчета показателей рентабельности.

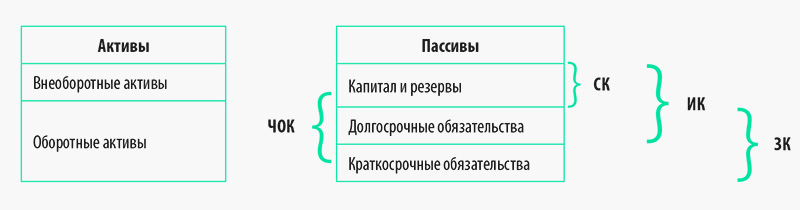

Структуру Бухгалтерского (управленческого) баланса, то есть состав и взаимосвязь его различных частей, можно представить в виде схемы:

Пояснения к схеме:

ЧОК — чистый оборотный капитал (net working capital) (оборотные активы за вычетом краткосрочных обязательств);

СК — собственный капитал (equity) (итого раздела 3 «Капитал и резервы» формы № 1);

ИК — инвестиционный капитал (invested capital) (собственный капитал плюс долгосрочные обязательства);

ЗК — заемный капитал (liabilities) (долгосрочные обязательства плюс краткосрочные обязательства).

ПРИМЕР 1

Рассмотрим консолидированный Бухгалтерский баланс группы компаний «Своя пекарня» (табл. 1) и рассчитаем показатели, характеризующие структуру капитала. Используем также консолидированный Отчет о финансовых результатах данной группы компаний (табл. 2).

|

Таблица 1. Бухгалтерский баланс, тыс. руб. |

||||

|

Статья баланса |

Код строки |

На 31.12.2020 |

На 31.12.2019 |

На 31.12.2018 |

|

Активы |

||||

|

Внеоборотные активы |

1100 |

174 |

424 |

664 |

|

Основные средства |

1150 |

174 |

424 |

664 |

|

Оборотные активы |

1200 |

57 934 |

168 376 |

185 706 |

|

Запасы |

1210 |

15 206 |

79 226 |

93 906 |

|

Дебиторская задолженность |

1230 |

26 502 |

88 118 |

89 898 |

|

Денежные средства |

1250 |

16 226 |

1032 |

1902 |

|

Баланс |

1600 |

58 108 |

168 800 |

186 370 |

|

Пассивы |

||||

|

Капитал и резервы |

1300 |

46 019 |

20 376 |

5262 |

|

Уставной капитал |

1310 |

300 |

300 |

300 |

|

Нераспределенная прибыль (непокрытый убыток) |

1370 |

45 719 |

20 076 |

4962 |

|

Долгосрочные обязательства |

1400 |

10 000 |

10 000 |

0 |

|

Заемные средства |

1410 |

10 000 |

10 000 |

0 |

|

Краткосрочные обязательства |

1500 |

2089 |

138 424 |

181 108 |

|

Заемные средства |

1510 |

0 |

7000 |

10 000 |

|

Кредиторская задолженность |

1520 |

2089 |

131 424 |

171 108 |

|

Баланс |

1700 |

58 108 |

168 800 |

186 370 |

|

Показатели структуры капитала |

||||

|

Чистый оборотный капитал (стр. 1200 – стр. 1500) |

ЧОК |

55 845 |

29 952 |

4598 |

|

Собственный капитал (стр. 1300) |

СК |

46 019 |

20 376 |

5262 |

|

Инвестиционный капитал (стр. 1300 + стр. 1400) |

ИК |

56 019 |

30 376 |

5262 |

|

Заемный капитал (стр. 1400 + стр. 1500) |

ЗК |

12 089 |

148 424 |

181 108 |

|

Таблица 2. Отчет о финансовых результатах, тыс. руб. |

|||

|

Статья отчета |

Код строки |

2020 г. |

2019 г. |

|

Выручка от основной деятельности |

2110 |

290 848 |

281 966 |

|

Себестоимость продаж |

2120 |

–253 330 |

–247 608 |

|

Сырье |

–214 942 |

–208 436 |

|

|

Оплата труда производственного персонала |

–34 082 |

–34 076 |

|

|

Амортизация оборудования |

–2104 |

–3130 |

|

|

Затраты на доставку |

–2202 |

–1966 |

|

|

Валовая прибыль (убыток) |

2100 |

37 518 |

34 358 |

|

Коммерческие расходы |

2210 |

–9994 |

–6944 |

|

Управленческие расходы |

2220 |

–1182 |

–2000 |

|

Прибыль (убыток) от продаж |

2200 |

26 342 |

25 414 |

|

Проценты к уплате |

2330 |

–700 |

–300 |

|

Доходы от прочей деятельности |

2340 |

19 451 |

8914 |

|

Прочие расходы |

2350 |

–2000 |

–1996 |

|

Прибыль (убыток) до налогообложения |

2300 |

43 093 |

32 032 |

|

Единый налог* |

2460 |

–17 450 |

–16 918 |

|

Чистая прибыль (убыток) |

2400 |

25 643 |

15 114 |

* Группа компаний находится на специальном режиме налогообложения, поэтому вместо строки «Текущий налог на прибыль» (2411) здесь указывают сумму единого налога к уплате.

Изучим показатели Отчета о финансовых результатах, необходимые для расчета показателей рентабельности:

• выручка от основной деятельности (sales) — величина произведенной и реализованной (отгруженной) продукции (оказанных услуг, выполненных работ) основного вида деятельности, рассчитанная по методу начисления, без учета косвенных налогов (НДС, акцизов и таможенных пошлин);

• себестоимость продаж (cost of sales) — включает все расходы, связанные с получением выручки от основной деятельности. В себестоимости продаж учитывают как прямые расходы (материальные затраты, оплата труда и страховые взносы производственного персонала), так и отдельные косвенные расходы (например, общепроизводственные расходы и амортизация);

• валовая прибыль (gross profit) — величина прибыли от основной деятельности без учета косвенных управленческих и коммерческих расходов;

• прибыль от продаж или операционная прибыль (operating profit или EBIT), — показывает финансовый результат от операционной деятельности, то есть от всех обычных хозяйственных операций;

• прибыль до налогообложения (EBT) — показывает итоговую величину прибыли от всех видов деятельности предприятия (основной и прочей), а также от финансовых операций до уплаты конкретного налога из прибыли в зависимости от применяемой системы налогообложения;

• чистая прибыль (net profit) — главный показатель, характеризующий финансовый результат деятельности предприятия (разница всех доходов и расходов компании за определенный период).

Кроме рассмотренных показателей, характеризующих финансовые результаты деятельности предприятия, можно применять и другие, например EBITDA.

Показатель EBITDA — прибыль от основной деятельности до уплаты процентов, налогов и амортизации. Значение данного показателя можно рассчитывать несколькими способами. Один из способов — суммирование прибыли от продаж (стр. 2200) и величины начисленной амортизации.

Обычно показатель EBITDA применяют для финансового анализа внешние пользователи (инвесторы, банки, другие кредиторы).

СОСТАВ ПОКАЗАТЕЛЕЙ РЕНТАБЕЛЬНОСТИ

Как было сказано ранее, показатели рентабельности традиционно делят на два блока: рентабельность продаж и рентабельность активов (капитала). Каждый из них включает наборы своих показателей (рис. 2).

Рассмотрим цели анализа и порядок расчета каждого из показателей рентабельности.

Показатели рентабельности продаж

Рентабельность продаж по валовой, операционной, чистой и маржинальной прибыли

Цель анализа рентабельности продаж — оценить эффективность операционной деятельности предприятия (операционную эффективность), то есть определить долю прибыли в каждом рубле дохода от основной деятельности.

Рентабельность продаж рассчитывается как соотношение прибыли к выручке от основной деятельности, полученных в одном периоде. В качестве прибыли применяют разные ее виды: валовая, операционная, чистая (зависит от целей анализа и отраслевой специфики деятельности компании).

Рентабельность продаж рассчитывают по формуле:

РП = ЧП / В,

где РП — рентабельность продаж по чистой прибыли (net profit margin);

ЧП — чистая прибыль (стр. 2400 ф. 2);

В — выручка от основной деятельности (стр. 2110 ф. 2).

Важный момент: если в числителе используется показатель не чистой, а валовой прибыли, применяют международный термин gross profit margin, если операционной — operating profit margin. В любом случае все данные берут из Отчета о финансовых результатах.

Существует еще один вид прибыли — маржинальная прибыль. В Отчете о финансовых результатах, составленном как по российским, так и международным стандартам, этот показатель не указывают, так как нет показателей деления затрат на переменные и постоянные. Ведь маржинальная прибыль рассчитывается как разность между выручкой от основной деятельности и переменными затратами.

Таким образом, по открытой финансовой отчетности невозможно рассчитать рентабельность продаж по маржинальной прибыли. Однако этот показатель имеет большое значение, поскольку позволяет определить границы безубыточности деятельности. Маржинальная прибыль — это своего рода резерв для покрытия постоянных расходов.

Рассчитать рентабельность продаж по маржинальной прибыли (РПМП) можно по данным управленческой отчетности (отчета о прибылях и убытках) по формуле:

РПМП = МП / В,

где МП — маржинальная прибыль (управленческий отчет о прибылях и убытках);

В — выручка от основной деятельности (стр. 2110 ф. 2).

Анализ рентабельности продаж по маржинальной прибыли важно проводить в разрезе аналитик (например, номенклатуре, видам номенклатуры), так как разные виды продукции (товаров) будут иметь совершенно разные показатели рентабельности продаж.

Рентабельность затрат по валовой и чистой прибыли

Цель анализа рентабельности затрат — оценить эффективность производственной деятельности предприятия, то есть определить долю прибыли в каждом рубле затрат на производство продукции.

Рентабельность затрат рассчитывается как соотношение прибыли к себестоимости продаж, полученных в одном периоде. В качестве прибыли можно применять валовую или чистую прибыль. Формула расчета:

Рз = ЧП / Сп,

где Рз — рентабельность затрат по чистой прибыли (или по валовой прибыли);

ЧП — чистая прибыль (стр. 2400 ф. 2) (или ВП — валовая прибыль (стр. 2100 ф. 2));

Сп — себестоимость продаж (стр. 2120 ф. 2).

Показатели рентабельности активов (капитала)

Рентабельность активов

Показатель рентабельности активов (return on assets, ROA) содержит информацию о том, насколько эффективно использует менеджмент все активы предприятия. Это один из ключевых показателей оценки рентабельности деятельности всего предприятия.

Рентабельность активов (РА) рассчитывается как соотношение чистой прибыли за период к среднему уровню активов предприятия по формуле:

РА = ЧП / ((Ана начало периода + Ана конец периода) / 2),

где ЧП — чистая прибыль (стр. 2400 ф. 2);

А — активы (стр. 1600 ф. 1).

Показатель рентабельности активов часто используют для сравнения нескольких предприятий при выборе объекта для инвестиций, так как он характеризует эффективность деятельности всего предприятия.

Рентабельность собственного капитала

Показатель рентабельности собственного капитала (return on equity, ROE) отражает эффективность использования собственных источников финансирования предприятия. Другими словами, он показывает прибыль, которую получают собственники компании.

Рентабельность собственного капитала (РСК) рассчитывают как отношение чистой прибыли за период к среднему уровню собственного капитала по формуле:

РСК = ЧП / ((СКна начало периода + СКна конец периода) / 2),

где РСК — рентабельность собственного капитала;

ЧП — чистая прибыль (стр. 2400 ф. 2);

СК — собственный капитал (стр. 1300 ф. 1).

Рентабельность инвестированного капитала

Цель анализа рентабельности инвестированного капитала (return on invested capital, ROI) — определить эффективность использования всех инвестиций (собственных и заемных) в конкретное предприятие.

Рентабельность инвестированного капитала (РИК) рассчитывают как соотношение операционной прибыли (EBIT) за период к среднему уровню инвестированного капитала по формуле:

РИК = ОП / ((ИКна начало периода + ИКна конец периода) / 2),

где ОП — операционная прибыль (стр. 2200 ф. 2);

ИК — инвестированный капитал (стр. 1300, 1400 ф. 1).

Рентабельность оборотных активов

Показатель рентабельности оборотных активов (return on working assets) используют для оценки способности предприятия получать прибыль от ведения обычных хозяйственных операций.

Оборотные средства являются частью активов, которые непосредственно и постоянно используют в процессе операционной деятельности предприятия, поэтому при оценке эффективности их использования сопоставляют операционную прибыль со средним значением оборотных активов за один период.

Рентабельность оборотных активов (РОА) рассчитывают по формуле:

РОА = ОП / ((ОАна начало периода + ОАна конец периода) / 2),

где ОП — операционная прибыль (стр. 2200 ф. 2);

ОА — оборотные активы (стр. 1200 ф. 1).

Приведенные показатели рентабельности — это стандартный набор показателей (коэффициентов), рассчитываемых как менеджерами предприятий, так и внешними пользователями по данным открытой финансовой отчетности (баланса и отчета о финансовых результатах).

Для более глубокого анализа в дополнение к показателям рентабельности руководство предприятия может применять показатели эффективности использования основных средств (фондоотдача), материальных ресурсов (материалоотдача и др.), рассчитываемых на основе данных управленческого учета.

ПРИМЕР 2

Используем данные консолидированных финансовых отчетов, приведенные в табл. 1, 2, и рассчитаем показатели рентабельности группы компаний «Своя пекарня» (табл. 3).

|

Таблица 3. Показатели рентабельности группы компаний, тыс. руб. |

|||

|

Показатель |

Код строки |

2020 г. |

2019 г. |

|

Показатели рентабельности продаж |

|||

|

Рентабельность продаж (РП), % |

|||

|

по валовой прибыли |

12,9 |

12,2 |

|

|

по операционной прибыли |

9,1 |

9,0 |

|

|

по чистой прибыли |

8,8 |

5,4 |

|

|

Выручка от основной деятельности |

2110 |

290 848 |

281 966 |

|

Валовая прибыль (убыток) |

2100 |

37 518 |

34 358 |

|

Прибыль (убыток) от продаж |

2200 |

26 342 |

25 414 |

|

Чистая прибыль (убыток) |

2400 |

25 643 |

15 114 |

|

Рентабельность затрат (РЗ), % |

|||

|

по валовой прибыли |

14,8 |

13,9 |

|

|

по чистой прибыли |

10,1 |

6,1 |

|

|

Себестоимость продаж |

2120 |

–253 330 |

–247 608 |

|

Валовая прибыль (убыток) |

2100 |

37 518 |

34 358 |

|

Чистая прибыль (убыток) |

2400 |

25 643 |

15 114 |

|

Показатели рентабельности активов (капитала) |

|||

|

Рентабельность активов (РА), % |

22,6 |

8,5 |

|

|

Чистая прибыль (убыток) |

2400 |

25 643 |

15 114 |

|

Активы на начало периода |

1600 |

168 800 |

186 370 |

|

Активы на конец периода |

1600 |

58 108 |

168 800 |

|

Рентабельность собственного капитала (РСК), % |

77,2 |

117,9 |

|

|

Чистая прибыль (убыток) |

2400 |

25 643 |

15 114 |

|

Капитал и резервы на начало периода |

1300 |

20 376 |

5262 |

|

Капитал и резервы на конец периода |

1300 |

46 019 |

20 376 |

|

Рентабельность инвестированного капитала (РИК), % |

61,0 |

142,6 |

|

|

Прибыль (убыток) от продаж |

2200 |

26 342 |

25 414 |

|

Капитал и резервы на начало периода |

1300 |

20 376 |

5262 |

|

Капитал и резервы на конец периода |

1300 |

46 019 |

20 376 |

|

Долгосрочные обязательства на начало периода |

1400 |

10 000 |

0 |

|

Долгосрочные обязательства на конец периода |

1400 |

10 000 |

10 000 |

|

Рентабельность оборотных активов (РОА), % |

23,3 |

14,4 |

|

|

Прибыль (убыток) от продаж |

2200 |

26 342 |

25 414 |

|

Оборотные активы на начало периода |

1200 |

168 376 |

185 706 |

|

Оборотные активы на конец периода |

1200 |

57 934 |

168 376 |

Как видим, показатели рентабельности продаж, характеризующие эффективность основной (операционной) деятельности предприятия, отражают положительную динамику: операционная эффективность компании в рассматриваемом периоде выросла.

Такой же позитивный вывод можно сделать об эффективности производственной деятельности, так как рентабельность затрат в рассматриваемом периоде увеличилась.

Показатели рентабельности активов и капитала отражают достаточно высокий уровень эффективности деятельности предприятия в рассматриваемом периоде. Рентабельность всех активов и рентабельность оборотных активов показывают значительный рост.

Это связано с тем, что при тенденции снижения величины стоимости среднегодовых активов, в том числе оборотных активов, величина операционной и чистой прибыли увеличивается.

Такая динамика свидетельствует о повышении эффективности деятельности предприятия, несмотря на то что показатели рентабельности собственного и инвестиционного капитала за рассматриваемый период показывают снижение.

ПОКАЗАТЕЛИ РЕНТАБЕЛЬНОСТИ КАК ОБЪЕКТ НАЛОГОВОГО КОНТРОЛЯ

ФНС России систематически анализирует показатели рентабельности предприятий. Дело в том, что отечественные налоговые органы используют риск-ориентированный подход для осуществления мероприятий налогового контроля, в частности, выездной налоговой проверки. Это означает, что выездные налоговые проверки проводят, когда данные финансовой и налоговой отчетности сигнализируют о возможных нарушениях.

Один из критериев, который анализирует налоговая служба, — показатель рентабельности предприятий по данным двух документов — Бухгалтерского баланса и Отчета о финансовых результатах. Если показатель рентабельности компании по данным финансовой отчетности значительно отличается от среднеотраслевого значения, это повышает риск фискальной проверки.

Учитывая сказанное, предприятиям целесообразно:

- знать методику расчета показателей рентабельности, применяемую налоговыми органами России;

- ежегодно рассчитывать уровень рентабельности и сравнивать его со среднеотраслевыми значениями для оценки налоговых рисков и их снижения.

Налоговые органы рассчитывают два показателя рентабельности:

- рентабельность проданных товаров, продукции (работ, услуг);

- рентабельность активов.

Применяемая налоговой службой методика расчета этих показателей отличается от общепринятой.

Рентабельность проданных товаров, продукции (работ, услуг)

Рентабельность проданных товаров, продукции (работ, услуг) (далее — рентабельность продукции) — это соотношение прибыли от продажи товаров (продукции, работ, услуг) и себестоимости проданных товаров (продукции, работ, услуг) с учетом коммерческих и управленческих расходов. Формула расчета выглядит так:

Рпр = ОП / (Сп + КР + УР),

где Рпр — рентабельность продукции;

ОП — операционная прибыль (стр. 2200 ф. 2);

Сп — себестоимость продаж (стр. 2120 ф. 2);

КР — коммерческие расходы (стр. 2210 ф. 2);

УР — управленческие расходы (стр. 2210 ф. 2).

Рентабельность активов

Рентабельность активов рассчитывается как соотношение прибыли от продажи товаров (продукции, работ, услуг) и стоимости активов предприятия в среднегодовом значении. Для расчета используют следующую формулу:

РА = ОП / ((Ана начало периода + Ана конец периода) / 2),

где РА — рентабельность активов;

ОП — операционная прибыль (стр. 2200 ф. 2);

А — активы (стр. 1600 ф. 1).

Ежегодно на официальном сайте ФНС России публикуются обновленные среднеотраслевые значения показателей рентабельности за предыдущий год. Для примера приведем выборочные данные за 2020 г. (табл. 4).

|

Таблица 4. Среднеотраслевые значения показателей рентабельности за 2020 г. (выборочно) |

||

|

Вид экономической деятельности (согласно ОКВЭД-2) |

Рентабельность проданных товаров, продукции (работ, услуг), % |

Рентабельность активов, % |

|

Всего |

9,9 |

4,5 |

|

сельское, лесное хозяйство, охота, рыболовство и рыбоводство |

22,9 |

8,5 |

|

растениеводство и животноводство, охота и предоставление соответствующих услуг в этих областях |

20,8 |

7,8 |

|

рыболовство и рыбоводство |

52,2 |

15,6 |

|

добыча полезных ископаемых |

23,0 |

8,3 |

|

добыча сырой нефти и природного газа |

19,8 |

9,6 |

|

добыча металлических руд |

81,4 |

27,9 |

|

добыча прочих полезных ископаемых |

32,8 |

6,6 |

|

обрабатывающие производства |

12,2 |

5,8 |

|

производство пищевых продуктов |

9,5 |

8,7 |

ПРИМЕР 3

Сравним показатели рентабельности группы компаний «Своя пекарня» со среднеотраслевыми значениями (табл. 5) и оценим налоговые риски, учитывая, что вид экономической деятельности компании — производство пищевых продуктов.

|

Таблица 5. Сравнение показателей рентабельности со среднеотраслевыми значениями |

||||

|

Показатель |

Код строки |

Данные предприятия |

Среднеотраслевое значение |

Отклонение |

|

Рентабельность продукции (Рпр), % |

10,0 |

9,5 |

0,5 |

|

|

Прибыль (убыток) от продаж, руб. |

2200 |

26 342 |

х |

х |

|

Себестоимость продаж, руб. |

2120 |

253 330 |

х |

х |

|

Коммерческие расходы, руб. |

2210 |

9994 |

х |

х |

|

Управленческие расходы, руб. |

2220 |

1182 |

х |

х |

|

Рентабельность активов (РА), % |

23,2 |

8,7 |

14,5 |

|

|

Прибыль (убыток) от продаж, руб. |

2200 |

26 342 |

х |

х |

|

Активы на начало периода, руб. |

1600 |

168 800 |

х |

х |

|

Активы на конец периода, руб. |

1600 |

58 108 |

х |

х |

Согласно данным табл. 5 рентабельность продукции и рентабельность активов рассматриваемой группы компаний выше среднеотраслевых показателей. Это означает, что у нее отсутствуют налоговые риски, так как риски возникают, если показатели рентабельности ниже среднеотраслевых значений на 10 % и более.

ЗАКЛЮЧЕНИЕ

Существует две группы показателей рентабельности:

• рентабельность продаж;

• рентабельность активов и капитала.

Назначение расчета показателей первой группы — оценить эффективность основной (операционной) деятельности.

Назначение второй группы показателей шире — оценка эффективности всей деятельности предприятия в целом.

Все показатели рентабельности направлены на анализ эффективности управления предприятием, то есть оценку эффективности использования менеджментом имеющихся у компании ресурсов, активов и капитала.

Статья опубликована в журнале «Планово-экономический отдел» № 10, 2021.

Что такое рентабельность, как её рассчитывать, какие формулы использовать и какие показатели важны

Рентабельность – важнейший показатель, по которому можно судить об эффективности фирмы. Отслеживая показатель рентабельности, можно вовремя направить внимание на слабые места и скорректировать действия и планы, избежав таким образом проблем. Но обо всё по порядку.

Для чего рассчитывать рентабельность?