КУРС

ФИНАНСОВЫЙ АНАЛИТИК

Дадим техническую базу для финансового анализа любых аспектов деятельности компаний, а также научим эффективной презентации аналитических данных.

С помощью моделей Альтмана можно оперативно и с высокой точностью оценить вероятность банкротства компании. Рассмотрим, как составить эти модели и сделать выводы на основе полученных данных.

Какие данные нужны для составления моделей Альтмана

Для расчета любой из моделей Альтмана необходимы основные показатели баланса и отчета о финансовых результатах:

1. Оборотные активы (ОА)

2. Активы баланса — всего (А)

3. Собственный капитал (СК)

4. Долгосрочные обязательства (ДО)

5. Краткосрочные обязательства (КО)

6. Выручка (В)

7. Прибыль до налогообложения (НП)

8. Чистая прибыль (ЧП)

Если хотите узнать больше о формах финансовой отчетности, то рекомендуем записаться на наш открытый онлайн-курс «Финансовая аналитика».

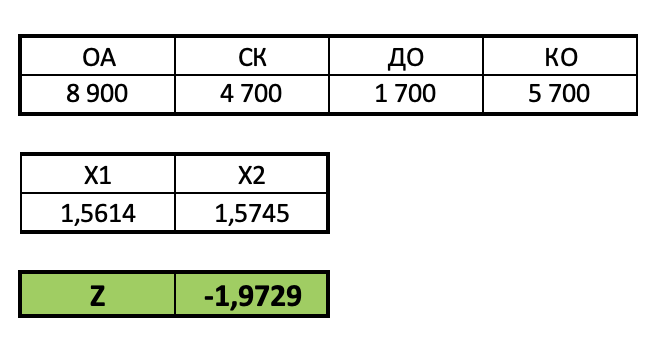

Двухфакторная модель Альтмана

Это наиболее простая из моделей Альтмана, которая хорошо подходит для экспресс-анализа. Но ее точность невысока, поэтому этот вариант обычно применяют для приблизительной оценки финансовой устойчивости компании

Z = -0,3877 – 1,0736X1 + 0,0579Х2

При отрицательной величине Z вероятность банкротства компании составляет менее 50%. При нулевом — примерно равна 50%, при положительном — превышает 50%. Риск банкротства для компании растет с увеличением Z.

Х1 — коэффициент текущей ликвидности (КТЛ), который равен отношению оборотных активов к краткосрочным обязательствам:

Х1 = КТЛ = ОА / КО = 8 900 / 5 700 = 1,5614

Х2 — коэффициент финансового рычага (КФР), который равен отношению заемного и собственного капитала. Заемный капитал — это сумма долгосрочных и краткосрочных обязательств.

Х2 = КФР = ЗК / СК = (ДО + КО) / СК = (1 700 + 5 700) / 4 700 = 1,5745

Z = -0,3877 – 1,0736 х 1,5614 + 0,0579 х 1,5745 = -1,9729

Отрицательное значение Z говорит о том, что риск банкротства компании невысок.

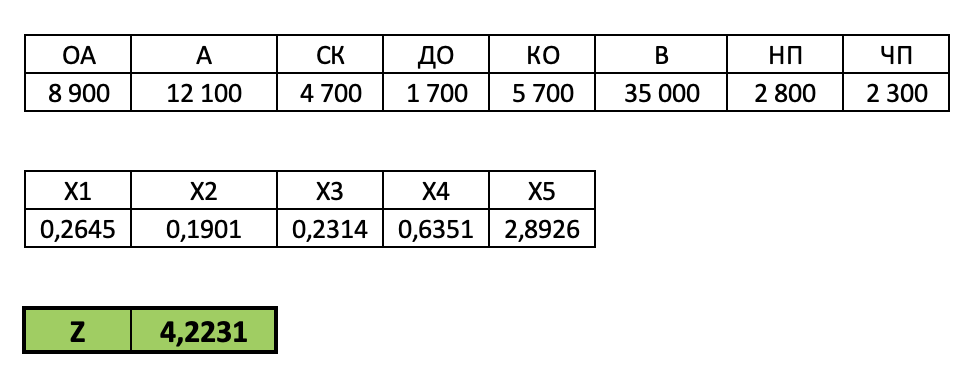

Пятифакторная модель Альтмана

Это наиболее универсальная из моделей Альтмана. Она точнее, чем двухфакторная, и подходит для большинства компаний, за исключением крупных акционерных обществ, представленных на фондовом рынке.

Z = 0,717Х1 + 0,847Х2 + 3,107Х3 + 0,420Х4 + 0,998Х5

Если Z меньше 1,23, то компания будет с вероятностью 90% признана банкротом в течение ближайшего года.

При Z от 1,23 до 2,89 компания находится в неопределенной ситуации.

Если Z превышает 2,89, то финансовая устойчивость компании не вызывает опасений.

Х1 = отношение чистого оборотного капитала (ЧОК) к активам баланса. Чистый оборотный капитал — это разность между оборотными активами и краткосрочными обязательствами.

Х1 = ЧОК / А = (ОА – КО) / А = (8 900 – 5 700) / 12 100 = 0,2645

Х2 — отношение чистой прибыли к активам баланса.

Х2 = ЧП / А = 2 300 /12 100 = 0,1901

Х3 — отношение прибыли до налогообложения к активам баланса.

Х3 = НП / А = 2 800 / 12 100 = 0,2314

Х4 — отношение собственного капитала к заемному.

Х4 = СК / ЗК = СК / (ДО + КО) = 4 700 / (1 700 + 5 700) = 0,6351

Х5 — отношение выручки к активам.

Х5 = В / А = 35 000 / 12 100 = 2,8926

Z = 0,717 х 0,2645 + 0,847 х 0,1901 + 3,107 х 0,2314 + 0,420 х 0,6351 + 0,998 х 2,8926 = 4,2231

Рассчитанное значение показателя Z говорит о том, что финансовое положение компании на ближайший год не вызывает опасений.

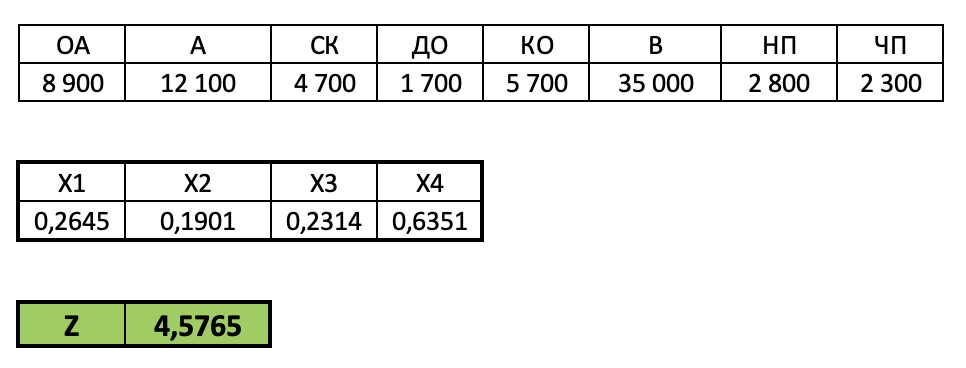

Четырехфакторная модель Альтмана

Четырехфакторная модель Альтмана разработана специально для компаний, которые занимаются торговлей или оказывают услуги. В ней задействованы коэффициенты Х1 – Х4 из пятифакторной модели, рассмотренной выше.

Отношение выручки к активам (Х5) в данном случае не используется. Дело в том, что для торговли и услуг связь между выручкой и активами не так существенна, как для производства. Многие непроизводственные компании арендуют офисы, склады и оборудование, берут товары на комиссию и т.п.

Z = 6,56Х1 + 3,26Х2 + 6,72Х3 + 1,05Х4

Диапазоны для значения Z здесь близки к пятифакторной модели:

1. При Z меньше 1,1 компания обанкротится в ближайший год с вероятностью 90%.

2. При Z от 1,1 до 2,6 вероятность банкротства снижается, но оно не исключено.

3. При Z выше 2,6 вероятность банкротства компании минимальна.

Для нашего примера:

Z = 6,56 х 0,2645 + 3,26 х 0,1901 + 6,72 х 0,2314 + 1,05 х 0,6351 = 4,5765

Показатель Z говорит о том, что руководство компании может не опасаться банкротства в течение ближайшего года.

КУРС

ФИНАНСОВЫЙ АНАЛИТИК

Дадим техническую базу для финансового анализа любых аспектов деятельности компаний, а также научим эффективной презентации аналитических данных.

Блог SF Education

Финансы

Фондовооружённость — формулы и примеры расчёта

Фондовооруженность является одним из критериев эффективности использования и вовлечения в бизнес основных средств, принадлежащих предприятию. Этот показатель определяет процент внеоборотных активов, рассчитанных на каждого работающего члена…

Себестоимость: формула, методы и примеры расчёта

Себестоимость – совокупность издержек, понесённых компанией при производстве и/или реализации продукции. Несмотря на формально простое определение, на практике понимание себестоимости сильно различается в зависимости от…

Как оценить риск банкротства компании

Оценка рисков банкротства предприятий, контрагентов или заемщиков — обязательный элемент финансового менеджмента. Рассмотрим несколько ключевых международных моделей оценки вероятности банкротства и алгоритм проведения такого анализа.

Что такое банкротство?

Банкротство — это неспособность организации платить по своим долговым обязательствам и финансировать текущую основную деятельность из-за отсутствия денежных средств. Основным признаком банкротства является просрочка в уплате долга более чем на 3 месяца.

Вероятность банкротства — это одна из оценочных характеристик текущего финансового состояния в исследуемой организации. Руководство предприятия может постоянно поддерживать вероятность на низком уровне, если будет периодически проводить анализ вероятности банкротства, и вовремя принимать необходимые меры.

Виды, стадии и причины банкротства

В общем смысле банкротство предприятия свидетельствует о финансовом состоянии, когда компания не способна удовлетворить требования кредиторов, включая фискальные органы, погасить задолженность в установленные сроки. В связи с этим банкротство имеет и другое название — несостоятельность.

Виды банкротства

На практике выделяют следующие виды банкротства (несостоятельности):

• реальное банкротство — финансовое состояние предприятия, характеризующееся полной потерей возможности восстановить в будущем свою платежеспособность в силу объективных финансовых причин — при потере капитала компании;

• техническое банкротство — несостоятельность вызвана непогашением дебиторской задолженности предприятия, при этом сумма активов существенно превышает размер финансовых обязательств компании. В случае же погашения дебиторской задолженности компания становится платежеспособной. При эффективном антикризисном управлении техническое банкротство не приводит к реальному банкротству;

• фиктивное банкротство — заведомо ложное объявление компанией своего банкротства, цель которого — получить финансовые льготы от кредиторов для погашения имеющейся кредиторской задолженности

• умышленное банкротство — возникает в результате осознанных действий руководства компании или его собственников по увеличению неплатежеспособности предприятия, чтобы не выполнять взятые на себя финансовые обязательства.

Обратите внимание! Фиктивное и умышленное банкротство — это противоправные действия, которые преследуются по закону.

Стадии банкротства

Банкротство не возникает единовременно, в один короткий момент. Это длительный процесс, который характеризуется нарастанием негативных финансовых признаков. В связи с этим на практике процесс банкротства разделяют на следующие стадии:

Рассмотрим их подробнее.

1. Скрытая стадия банкротства.

Это начальный этап несостоятельности. Появляются первые признаки ухудшения финансовой устойчивости предприятия.

В первую очередь на этой стадии ухудшается структура активов предприятия с точки зрения их ликвидности, снижаются коэффициенты платежеспособности. Компания наращивает привлечение заемных средств, но не для расширения операционной деятельности, а для погашения уже имеющейся кредиторской задолженности. Увеличение заемных средств, в свою очередь, снижает показатели доходности бизнеса (рентабельности), что неминуемо приводит к уменьшению рыночной стоимости предприятия.

Именно неуклонное снижение рыночной стоимости бизнеса в течение ряда периодов является главным признаком скрытой стадии банкротства. Но при эффективном финансовом менеджменте эти негативные факты можно успешно преодолеть, и скрытая стадия банкротства не перейдет к реальному банкротству.

2. Состояние финансовой неустойчивости.

Первые негативные факты ухудшения финансовой платежеспособности компании, которые не удалось нивелировать, приводят в дальнейшем к возникновению ситуации финансовой неустойчивости. Для этой стадии характерны следующие признаки:

• падают объемы реализации продукции собственного производства и товаров для перепродажи, что вызвано не сезонными колебаниями, а не конкурентоспособностью продукции;

• растет дебиторская задолженность и доля просроченной задолженности в ней;

• дебиторская задолженность увеличивается большими темпами, чем кредиторская;

• значительно сокращается величина денежных средств на счетах предприятия и краткосрочные финансовые вложения.

3. Явное банкротство.

На этой стадии предприятие полностью теряет возможность рассчитываться по своим обязательствам перед кредиторами. Возникает устойчивая ситуация, когда отрицательные денежные потоки существенно превышают положительные.

Причины банкротства

Предприятия могут становиться явными банкротами как при падении экономики, так и при ее росте. В первом случае это может быть вызвано сокращением объемов реализации продукции из-за падения платежеспособного спроса населения, во втором — увеличением конкуренции на внутреннем и международном рынках.

Падение платежеспособности предприятия и увеличение рисков банкротства в каждом конкретном случае имеет свои причины. Однако есть факторы, которые наиболее часто проявляются при банкротстве предприятий и служат его причинами:

1. Нехватка (дефицит) собственного оборотного капитала, вызванная ошибками при планировании инвестиционных проектов.

Собственный оборотный капитал (СОК) рассчитывается по формуле:

СОК = СК + ДО – ВА, (1)

где СК — собственный капитал (стр. 1300 «Капитал и резервы» бухгалтерского баланса);

ДО — долгосрочные обязательства (стр. 1400 бухгалтерского баланса);

ВА — внеоборотные активы (стр. 1100 бухгалтерского баланса).

Именно показатель собственного оборотного капитала характеризует финансовую устойчивость предприятия и качество структуры активов компании. Чем он выше, тем лучше финансовое положение предприятия.

2. Низкий уровень эффективности управления оборотными средствами предприятия.

В результате ошибок в финансовом управлении у предприятия на протяжении ряда периодов растут производственные запасы, готовая продукция на складах и величина дебиторской задолженности. Это приводит к замедлению оборачиваемости оборотных средств и снижению операционной эффективности.

3. Низкий уровень материалоотдачи, фондоотдачи и производительности труда, что вызвано неэффективными (устаревшими) методами организации производственных процессов.

В результате низкой отдачи от использования ресурсов предприятия увеличивается себестоимость производимой продукции. Это приводит к ухудшению финансовых результатов деятельности и низкой рентабельности бизнеса в целом.

4. Увеличение размеров незавершенного строительства и незавершенного производства.

Отвлекает финансовые ресурсы предприятия из операционного цикла, требует дополнительных заемных средств.

Цель финансового менеджмента любого предприятия — сократить размеры незавершенного строительства и незавершенного производства в долгосрочной перспективе.

5. Привлечение заемных финансовых средств на плохих (худших на рынке) условиях.

Снижает эффект финансового рычага и доходность бизнеса в целом.

В целом привлечение заемных средств выгодно компаниям, так как стоимость заемного капитала, как правило, меньше собственного. Однако, привлекая кредиты, стоит учитывать следующее:

• показатели структуры капитала: оборотный капитал компании должен быть всегда больше ее краткосрочных обязательств;

• стоимость заемных средств должна учитывать кредитоспособность и отраслевую специфику заемщика.

6. Низкий уровень платежеспособности клиентов предприятия.

Если клиенты компании часто рассчитываются по поставкам несвоевременно или бизнес имеет явно выраженный сезонный характер, особое внимание необходимо уделять вопросу управления денежными потоками, чтобы избежать кассовых разрывов, т. е. превышения отрицательных денежных потоков над положительными.

Методы и модели анализа

Оценка банкротства предприятия – это определенный алгоритм, выработанный учеными-экономистами. В частности – это формула количественной оценки вероятности наступления банкротства. Выработаны общие модели анализа риска банкротства, позволяющие проанализировать ситуацию на любом отдельно взятом предприятии. К таким моделям относятся методы Бивера, Альтмана, модель Спрингейта и Гордона, формула Таффлера и т.д. На них мы остановимся позже.

Алгоритм, который используют финансовые аналитики при анализе вероятности банкротства, состоит из следующих этапов:

- создается выборный список из двух типов предприятий: банкротов и не банкротов;

- производится расчет финансовых коэффициентов для обоих типов предприятий из выборки;

- вырабатываются модели финансового анализа банкротства.

Модели оценки риска банкротства – это математические расчеты, помогающие отслеживать финансовую кривую компании с целью построения экономической парадигмы развития предприятия.

Модель Бивера

Модель, или коэффициент, Бивера – это показатель, использующийся для выявления показателей банкротства предприятия. В целом модель Бивера – это соотношение между чистой прибылью предприятия и суммой всех его долговых и платежных обязательств.

Для своей модели Бивер отобрал из 30 аналитических коэффициентов 5, которые наиболее эффективно прогнозируют банкротство. Это:

- активы (или чистый финансовый оборот);

- доходы от активов;

- удельный коэффициент замов (пассив);

- коэффициент ликвидности;

- соотношение прибыли к долговым обязательствам.

Сильной стороной модели Бивера считается использование показателя окупаемости предприятия и прогнозирование сроков наступления банкротства.

Если коэффициент предприятия по модели Бивера в течение 1.5 — 2 лет не превышает 0.2, то это оценивается как высокий риск наступления несостоятельности.

Методы Альтмана

Для разработки двухфакторной модели расчета вероятности банкротства Альтман использовал методы дескриминантного анализа, которые позволяют оценить уровень коммерческого риска. Целью Альтмана было выяснить – применим ли этот метод для дифференциации фирм на те, которым не грозит банкротство и те, для которых оно вероятно.

Модель Альтмана называется двухфакторной, потому что в ней учитываются только два основных финансовых показателя (коэффициента) компании, соотношения которых помогает сделать вывод о состоятельности фирмы:

- коэффициент ликвидности в данный момент;

- удельный вес займов в пассиве.

Эта формула уникально наглядна в своей простоте и поэтому она стала основополагающей для многих других моделей. Этим же объясняется то, что метод Альтмана остается неизменно популярным в мировой экономической практике.

Будучи предельно простым, метод Альтмана позволяет с достаточно высокой точностью описать финансовое развитие предприятия на период около 2 лет. Минус данного метода – слабая эффективность для расчетов на долгосрочный период.

Модель Гордона-Спрингейта

Гордон Спрингейт использовал метод Альтмана как основу для создания своей формулы расчета вероятности банкротства. Модель Спрингейта создана с целью дать прогноз состоятельности компаний. Спрингейт использует 4 компонента:

- коэффициент оборачиваемости (активы предприятия);

- коэффициент прибыли предприятия до налогообложения и проценты по долговым обязательствам;

- краткосрочные обязательства;

- чистая прибыль.

Особое значение имеет вторая позиция, так как представляет собой прибыль до налогообложения. Второй показатель во многом определяет конечный результат расчетов. В модели Спрингейта определяющим показателем является уровень продаж. Если он высокий – предприятие успешно, если низкий – то наоборот.

Формула Таффлера

Формула, модель или тест Таффлера – это методика расчета вероятности банкротства предприятия, в основе которой лежат финансовые показатели предприятия.

В расчет берется 4 коэффициента, каждый из представляет собой соотношение двух финансовых показателей. Таким образом, метод Таффлера основывается на интегральных оценках угрозы банкротства. Таффлер использует следующие соотношения:

- прибыль от продаж (без учета налогов) к сумме существующих обязательств;

- отношение суммы текущих активов к общей сумме обязательств;

- отношение суммы текущих обязательств к общей сумме активов;

- отношение выручки к общей сумме активов.

Вердикт о риске банкротства выносится в зависимости от итоговой цифры. Если результат больше 0,3, значит положение фирмы стабильно. Если показатель ниже 0,2 значит фирме грозит несостоятельность.

Формула Фулмера

Формула Фулмера предназначена для определения платежеспособности предприятия и анализа риска банкротства. Для своей формулы Фулмер использовал данные 60 предприятий, 30 из которых имели хорошие показатели успешности, а 30 других потерпели банкротство.

Формула Фулмера отличается высоким показателем точности прогноза. На год процент точности оценки риска банкротства по данной формуле составляет 98%, на два и более – 81%.

Модель Фулмера включает достаточно большое количество показателей, Фулмер берет в расчет такие финансовые показатели как:

- нераспределенная прибыль прошлых лет/баланс;

- выручка от реализации/баланс;

- прибыль (без учета налогов) /собственный капитал;

- стабильный денежный приход/долгосрочные и краткосрочные обязательства;

- долгосрочные обязательства/баланс;

- краткосрочные обязательства/совокупные активы;

- (материальные активы);

- оборотный капитал/ долгосрочные и краткосрочные

- обязательства;

- (прибыль до налогообложения + проценты к уплате/выплаченные проценты).

Наступление неплатежеспособности наступает при значении меньше 0. Первоначальный анализ содержал 40 коэффициентов, окончательный вариант состоит из 9.

Формула Зайцевой

Метод О.П. Зайцевой также основан на методике Альтмана. Но, в отличие от Альтмана, Зайцева использует в своей формуле только частные коэффициенты, индивидуальные для каждой организации.

Формула Зайцевой состоит из следующих показателей:

- коэффициент чистого убытка к собственному капиталу;

- коэффициент соотношения кредиторской и дебиторской задолженности;

- коэффициент чистый убыток к объему реализации;

- коэффициент активов предприятия и выручки.

Модель ИГЭА

Модель ИГЭА — это разработка российских экономистов. Несомненным плюсом данной методики является то,что она была создана с учетом реалий именно нашей страны. Предполагается, что точность расчетов по модели ИГЭА для российских фирм будет более точным.

Оставаясь верными отечественной традиции, иркутские ученые взяли за основу своей модели частные показатели и детерминантный способ анализа.

Для расчетов по модели ИГЭА вам понадобятся следующие данные:

- оборотный (работающий) капитал фирмы;

- коэффициент соотношения чистой прибыли к собственным активам предприятия;

- коэффициент соотношения чистого дохода к балансу предприятия;

- коэффициент соотношения чистого дохода к сумме затрат предприятия.

Если итоговый показатель меньше 0 — вероятность банкротства 90%-100%. Применение модели на практике показало, что она хороша для выявления уже наступившей кризисной ситуации, тогда как для прогнозирования, целесообразней использовать иностранные модели.

Подходят ли международные методы оценки вероятности банкротства отечественным предприятиям?

Рассмотренные модели оценки вероятности банкротства предприятий — «классические» подходы, применяемые в международной практике. Кроме них есть и другие методы оценки рисков неплатежеспособности компаний. Для отечественной финансовой практики главный вопрос, насколько международные методы оценки вероятности банкротства дают адекватную и точную оценку.

Чтобы ответить на этот вопрос, рассмотрим пример оценки вероятности банкротства с использованием всех рассмотренных моделей.

Информационная база для оценки вероятности банкротства предприятия «Альфа» — два бухгалтерских (финансовых) отчета:

• бухгалтерский (управленческий) баланс (табл. 2);

• отчет о финансовых результатах (отчет о прибылях и убытках) (табл. 3).

В качестве дополнительной информации будут использоваться данные о суммах амортизационных начислений за отчетный период:

• 2019 г. — 22 400 тыс. руб.;

• 2020 г. — 23 700 тыс. руб.;

• 2021 г. — 25 170 тыс. руб.

Оценка по моделям Альтмана (Z-счет)

Шаг 1

Оценим вероятность банкротства с помощью двухфакторной модели (по формулам 3 и 4). Результаты расчета итогового показателя Z-счет приведены в табл. 4.

Итоговое значение Z-счета составляет:

• в 2021 г. — (–2,43);

• в 2020 г. — (–2,32);

• в 2019 г. — (–1,92).

Так как Z-счет меньше нуля, то вероятность банкротства предприятия менее 50 %. Это предварительный вывод.

Кроме того, Z-счет имеет большое отрицательное значение в течение всего анализируемого периода. Следовательно, вероятность банкротства можно оценить как минимальную, так как чем больше отрицательное значение Z-счета, тем меньше вероятность банкротства.

И третий вывод, который можно сделать по данным табл. 1, — позитивная динамика показателя Z-счета. Так как отрицательное значение Z-счета растет на протяжении анализируемого периода, можно говорить о повышении платежеспособности предприятия и о снижении рисков его банкротства.

Шаг 2

Для более точной оценки, используя формулы 6–8 и 10–12, проведем анализ с помощью пятифакторной модели оценки для компаний, акции которых не котируются на фондовой бирже (табл. 5 СФ).

Итак, итоговое значение Z-счета составляет:

• в 2021 г. — 2,92;

• в 2020 г. — 2,87;

• в 2019 г. — 2,52.

Согласно пятифакторной модели, если значение Z-счета больше 2,9, то вероятности банкротства предприятия нет. Следовательно, можно сделать вывод, что в 2021 г. у предприятия высокий уровень платежеспособности и нет никаких рисков банкротства.

Если значение Z-счета больше 1,23, то вероятность банкротства средняя и уменьшается с ростом показателя Z-счета. В нашем примере значение Z-счета на всем протяжении анализируемого периода составляет более 1,23.

Как видим, пятифакторная модель оценки дает более точный вывод о рисках банкротства.

Представим, что анализируемое предприятия относится к отрасли непроизводственных компаний. Тогда переходим на шаг 3.

Шаг 3

Оценим риски банкротства по четырехфакторной модели для непроизводственных компаний, используя формулы 13–17 (табл. 6).

Данные табл. 6 показывают, что итоговое значение Z-счета составляет:

• в 2021 г. — 4,30;

• в 2020 г. — 4,21;

• в 2019 г. — 3,38.

Согласно модели для непроизводственных компаний, если значение Z-счета больше 2,6, то вероятность банкротства предприятия отсутствует.

Значит, у нашей компании на всем протяжении анализируемого периода высокая платежеспособность, рисков банкротства нет.

Оценка по модели Таффлера и Тишоу

Результаты оценки вероятности банкротства предприятия «Альфа» по модели Таффлера и Тишоу (формулы 18–22) представлены в табл. 7.

По результатам оценки риска банкротства по модели Таффлера и Тишоу итоговое значение Z-счета составляет:

• в 2021 г. — 0,70;

• в 2020 г. — 0,69;

• в 2019 г. — 0,62.

Согласно данной модели, если значение Z-счета больше 0,3, то вероятность банкротства у предприятия низкая. Следовательно, можно сделать вывод о минимальной вероятности банкротства компании на всем протяжении анализируемого периода.

Оценка по модели Бивера

Шаг 1

Используя формулы 23–27, рассчитаем финансовые показатели, которые нужны для проведения оценки. Результаты расчетов — в табл. 8.

Шаг 2

Сопоставим фактические значения показателей с их нормативными значениями согласно модели Бивера и определим, к какому критерию относится значение конкретного показателя. Результаты сравнения за 2019–2021 гг. сведены в табл. 9.

Уточним принцип сопоставления фактических (см. табл. 8) и нормативных значений (см. табл. 9) на примере 2021 г.:

1. Рентабельность активов компании «Альфа» составила 9 %. Следовательно, наиболее близкое нормативное значение — 6–8, которое выделено зеленым цветом, так как относится к позитивной группе оценки.

2. Коэффициент текущей ликвидности составил 2,2. Следовательно, он относится к нормативному значению < 3,2 и также выделяется зеленым цветом.

3. Финансовый леверидж составил 58 %, относится к нормативному значению < 80 и выделяется красным цветом, так как относится к негативной группе оценки.

4. Коэффициент покрытия активов собственными оборотными средствами составил 0,26, относится к нормативному значению < 0,30 и выделяется желтым цветом, так как относится к средней группе оценки.

5. Коэффициент Бивера составил 0,18. Наиболее близкое нормативное значение — 0,17, которое выделено желтым цветом, так как относится к средней группе оценки.

Как видим, модель Бивера не предполагает расчет итогового показателя, как рассмотренные выше модели. Оценка дается по совокупности значений показателей.

Как показывают данные табл. 9, в 2021 г. два показателя имели позитивное значение, два — среднее, один показатель — негативное. Следовательно, вероятность банкротства в 2021 г. была низкой.

Самым проблемным является показатель финансового левериджа (удельный вес заемных средств во всех пассивах предприятия), равный 58 %. Чтобы снизить риск банкротства компании, необходимо уменьшить долю заемных средств в пассивах до уровня менее 50 %.

Что проводится впоследствии анализа?

Цель анализа – выявить степень потенциальных и реальных рисков наступления банкротства. На ранних этапах кризиса перед предприятием стоит задача ликвидировать угрозу, и сохранить имущество. После проведения диагностики, следует принять меры по восстановлению финансовой стабильности предприятия.

К таким мерам относится:

- модернизация средств производства (техники и технологий);

- диагностика потребительского рынка;

- выплата долгов;

- увеличение темпов экономического роста (прибыли) – можно реализовать собственные активы и оптимизировать продажи.

Предприятие должно попытаться реструктурировать свои задолженности. Если реабилитация предприятия невозможно, то наступает процедура признания банкротства.

Закон о банкротстве регламентирует все правоотношения между предприятием и кредиторами в рамках банкротства.

Грамотная оценка залогового имущества и использованием верных критериев оценки поможет предприятию рассчитаться с долгами. Такой метод как реорганизация (ликвидация юридического лица) также помогает быстро уйти от несостоятельности.

Виды риска банкротства

Риск банкротства может быть одним из следующих типов:

- Отраслевые риски. Данный тип риска банкротства предполагает неблагоприятные изменения на определенном отраслевом рынке. Это может быть значительное изменение цен, спроса. Также могут повлиять ограничения со стороны государства на реализацию или стоимость определенной продукции, товаров или услуг.

- Региональные риски. Данный тип риска банкротства предполагает значительный износ основных средств предприятия, низкие показатели использования производственных мощностей, слабую инфраструктуру региона и ее незащищенность.

- Макроэкономические риски. Данный тип риска банкротства предполагает влияние внешних, не зависящих от предприятия факторов. Это могут быть налоговые нагрузки, нестабильная ситуация на валютном и других рынках, интенсивный скачок инфляции, увеличение банковских процентов по займам и т.д.

Несмотря на то, что предприятие не всегда может повлиять на причины риска банкротства, рыночной экономикой предусмотрены основные методы его предотвращения. Это:

- распределение риска банкротства;

- страхование риска банкротства;

- резервирование средств банкротства.

Предупреждение риска банкротства

Одной из составляющих управления предприятием, является разработка мероприятий, способствующих минимизации возникновения финансовой несостоятельности любого коммерческого предприятия. Для этого необходимо своевременно и в полном объеме производить оценку реального положения предприятия во всех направлениях его деятельности, а именно:

- анализировать дебиторскую и кредиторскую задолженность в динамике за определенные периоды (циклы производства или реализации);

- анализировать рентабельность производства с применением факторного анализа;

- своевременно создавать резервы на покрытие непредвиденных убытков;

- и т.д.

Показатели возникновения риска банкротства

Основными показателями риска банкротства предприятия, которые необходимо распознать на стадии возникновения и принять соответствующие меры по их устранению могут быть:

- отчетность предоставляется с максимально затянутыми сроками;

- значительные изменения в структуре баланса;

- существенное снижение остатка наиболее ликвидных активов (денежных средств) на счетах предприятия;

- увеличение дебиторской задолженности;

- увеличение кредиторской задолженности;

- нарушение баланса размеров дебиторской и кредиторской задолженности;

- снижение объема продаж;

- рост себестоимости продаж;

- проявление конфликтных ситуаций в организации.

Замечание

Таким образом, при появлении вышеуказанных признаков, следует обратить особое внимание на деятельность предприятия. Особенно, если подобные проявления риска банкротства проявляются продолжительное время без характерных, хотя бы временных улучшений финансового состояния предприятия.

Какие мероприятия необходимо провести, чтобы избежать банкротства

Процедура финансовой несостоятельности является довольно затруднительной и времязатратной. Также ее последствия могут привести к тому, что организация будет подлежать ликвидации, а ее работники будут лишены места работы.

Поэтому предприятия стараются своевременно отслеживать все изменения, которые происходят внутри нее. И в случае, если обнаруживаются какие-либо негативные факторы, соответствующие фирмы стараются их устранить еще на стадии возникновения.

К самым действенным способам устранения угрозы можно отнести следующие:

- Выплата налоговых сборов.

- Исполнение долговых обязательств перед кредиторами.

- Достижение компанией экономического роста.

- Проведение оптимизации расходов.

- Увеличение прибыли.

- Осуществление реорганизации.

- Проведение процедуры реструктуризации задолженности.

- Внедрение новых направлений деятельности организации.

Все принимаемые решения должны быть тщательно обдуманными – абсолютно от каждого совершенного действия будет зависеть судьба компании и трудоустроенных в ней людей. В сохранении платежеспособности поможет своевременное применение рассмотренных выше методов для определения рисков финансовой несостоятельности. Стоит помнить, что рассмотренные методы вероятности банкротства не дают абсолютной точности, поэтому на практике стоит пользоваться одновременно несколькими из них и ориентироваться на худший из полученных результатов.

Источники:

- https://www.profiz.ru/se/6_2022/risk_bankrotstva/

- https://kontur.ru/expert/glossary/369-prognozirovanie_bankrotstva

- https://wdia.ru/bankrotstvo/informatsiya/otsenka-veroyatnosti-bankrotstva

- https://bankroty.su/metody-veroyatnosti-bankrotstva/

- https://spravochnick.ru/ekonomika_predpriyatiya/bankrotstvo/risk_bankrotstva/

Банкротство — это неспособность компании выполнять свои обязательства: выплачивать кредиты, налоги, заработную плату, оплачивать товары и услуги поставщикам. В законе прописаны основания для банкротства, для ООО и ИП они отличаются.

Основания признания банкротом общества с ограниченной ответственностью:

- сумма долга свыше 300 000 рублей;

- неспособность выплатить долг больше 3 месяцев;

- задержка заработной платы наемным работникам.

Индивидуальный предприниматель может инициировать процедуру банкротства при сумме долгов от 50 тысяч рублей. Эти долги должны относиться к предпринимательской деятельности. При сумме от 50 до 500 тысяч рублей списать долги он может через МФЦ, если задолженность больше, ему нужно обращаться в суд.

Инициатором процедуры может быть:

- Должник, он получает возможность списать долги, и спустя 5 лет открыть бизнес вновь. В чем минусы банкротства для руководителя? Потеря имущества, сложность и длительность процедуры, репутационные риски, риск привлечения к уголовной ответственности.

- Кредитор (контрагенты, уполномоченные органы, сотрудники). Когда кредитор инициирует банкротство, он получает возможность выбрать саморегулируемую организацию, из числа членов которой будет назначен финансовый управляющий. Иногда это может значительно повлиять на ход процедуры.

Антон Яковлев, эксперт Контур.Фокуса:

«Если вы — сотрудник компании, которую банкротят, скорее всего, вам придется искать новую работу. Кроме того, не факт, что с вами рассчитаются в полном объеме при увольнении. Но, в любом случае, работники компании получают деньги до того, как компания начнет рассчитываться с кредиторами.

Для директора или главного бухгалтера банкротство компании — опасная ситуация, поскольку их могут привлечь к субсидиарной или даже уголовной ответственности за преднамеренное банкротство.

Для контрагентов банкротство компании-должника — это всегда риск потерять деньги. Однако если контрагент сам инициирует банкротство должника, то шансы получить средства выше, так как арбитражный управляющий будет защищать интересы кредиторов. Если же должник сам себя объявляет банкротом, то арбитражного управляющего выбирает он, а значит, защищаться будут интересы должника»

Виды банкротства

- реальное — потеря платежеспособности и возможности восстановить свое состояние в будущем;

- техническое — неплатежеспособность возникает из-за непогашенной дебиторской задолженности (компании не платят ее должники), при этом, активы компании (имущество, недвижимость, деньги) позволяют погасить долги;

- преднамеренное банкротство — бедственное положение компании имитируется: имущество и деньги переводятся на подставные фирмы, банкротство объявляется, чтобы избежать платежей по кредитам.

Роман Чернышов, cтарший юрист, компания ЮКО:

«Риски наступления неблагоприятных последствий банкротства касаются не компании в целом, а ее учредителей. Ответственность руководителя должника напрямую зависит от их действий или бездействия. Если погасить долги компании не получается из-за действий руководителя, он несет субсидиарную ответственность по долгам. Законодательство возлагает на руководителя должника обязанности по возмещению убытков, возникших в случае нарушения положений закона о банкротстве. Но в нем также предусмотрены механизмы частичного, а в некоторых случаях и полного освобождения от субсидиарной ответственности»

Признаки банкротства предприятия

Анализ вероятности банкротства компании — одно из направлений работы финансиста. Иногда критическое состояние для компании наступает неожиданно, но часто признаки банкротства предприятия можно найти уже на ранних стадиях:

1. Ухудшается структура ликвидности активов компании: становится больше медленно реализуемых активов, например, запасов, долгосрочной дебиторской задолженности, а более ликвидные активы, денежные средства, уменьшаются.

2. Оборотные средства используются неэффективно. Деньги в компании постоянно находятся в обороте: купили сырье, произвели продукцию, выручили деньги, купили еще сырья. Чем меньше длительность оборота, тем лучше для компании. Если на складе залежались запасы материалов или готовая продукция, увеличился размер незавершенного производства, это говорит о замедлении оборотов.

3. Компания кредитуется на плохих условиях. У компании не хватает денег на работу, для закрытия кассовых разрывов она вынуждена прибегать к кредитам, а это платный ресурс. Отсутствие постоянного мониторинга предложений от банков, срочное кредитование на невыгодных условиях, переплата по кредитам — все это снижает рентабельность бизнеса.

4. Снижается рентабельность бизнеса из-за роста издержек, падает его стоимость.

5. Растет дебиторская задолженность — компания стремится предоставить клиентам наиболее выгодные условия, предоставляет отсрочку платежа, не имеет механизма работы с долгами.

6. Клиенты отказываются платить. Низкая платежеспособность клиентов, увеличение количества проблемных долгов, кассовые разрывы также могут привести к банкротству.

Анастасия Хрусталева, старший вице-президент ИК Fontvielle:

«Далеко не всегда о финансовом состоянии компании можно сделать вывод из открытых источников. Проще анализировать компании, которые обязаны регулярно публиковать свою финансовую отчетность, например, чьи ценные бумаги обращаются на бирже. У большинства же субъектов малого и среднего бизнеса отчетности в открытых источниках нет. Можно постараться сделать выводы по косвенным признакам, например, по наличию в арбитражном суде дел, где данная компания является ответчиком и об общих суммах предъявленных к ней требований, по наличию возбужденных исполнительных производств и так далее.

Именно на предоставлении такого рода сведений и построены различные системы по анализу деятельности компаний, например, СПАРК. Конкретной финансовой ситуации такая информация, возможно, и не даст, но выявить некоторые риски возможного состояния пред-банкротства, позволит.

Если дело уже приближается к судебному, то о намерении подать заявление о признании компании банкротом можно посмотреть в Едином федеральном реестре сведений о банкротстве. Информация о банкротстве публикуется также в газете «Коммерсантъ» на ее официальном сайте. Все эти ресурсы позволят оперативно проверить контрагента и дополнительно убедиться в устойчивости его финансового положения»

7. Растет кредиторская задолженность — компания берет в долг все больше денег, кредитами латают дыры. В этот момент признаки банкротства предприятия становятся настолько явными, что их невозможно игнорировать.

8. Компания не может платить по счетам — наступает момент, когда денег на платежи не остается.

Екатерина Горохова, генеральный директор компании по оказанию юридических и бухгалтерских услуг «НАФКО»:

«Причины несостоятельности бизнеса могут быть разные:

- низкий уровень производства;

- недостаточная эффективность использования ресурсов;

- сложности с продажами из-за плохого маркетинга, логистики, низкого качества продукции;

- проблемам в управлении менеджмента, собственников общества, воровство;

- рост компании опережает рост выручки.

С помощью процедуры банкротства есть возможность провести реструктуризацию долговых обязательств и вывести бизнес из кризисной ситуации или закрыть бизнес с серьезными долгами»

Сергей Гебель, генеральный директор юридической компании «Гебель и партнеры»:

«Первые признаки банкротства предприятия — снижение уровня финансового состояния, при котором предприятие могло бы выполнять главную цель своей деятельности — получать максимальную прибыль.

В дальнейшем постепенно возникают масштабные изменения в качественных показателях работы — снижается конкурентоспособность, падает рентабельность оказываемых услуг и производимых благ. Эти изменения являются отправной точкой в процессе оптимизации и полного прекращения производственной деятельности экономического субъекта с последующим наступлением банкротства.

С этого момента происходит наступление ряда последствий, которые касаются как руководства, контрагентов организации, так и сотрудников: сокращение числа рабочих места, риск потери вложений кредиторами и имущества собственниками данного предприятия»

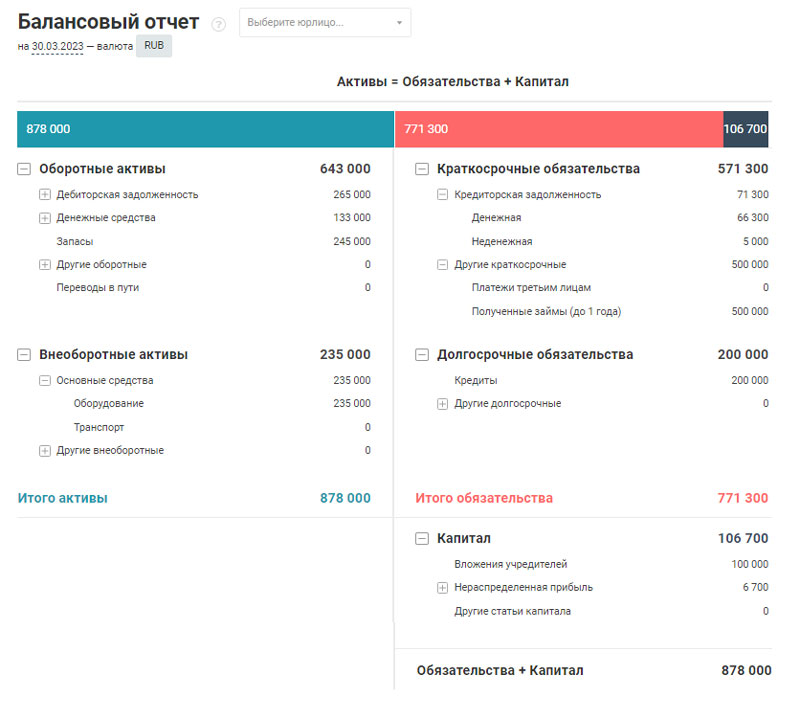

Индикаторы банкротства

Чтобы избежать банкротства, компания должна контролировать определенные показатели, для расчета которых используются данные из отчета баланса. Эти признаки банкротства предприятия нужно отслеживать в динамике. Краткосрочное ухудшение какого-то коэффициента не говорит о фатальных последствиях, но если речь идет о тренде, руководству стоит задуматься.

1. Коэффициент текущей ликвидности (КТЛ)

Он показывает, какая доля текущих обязательств (краткосрочных кредитов и займов) может быть погашена за счет оборотных активов.

Нормальное значение для этого коэффициента — 1,5-2,5, ниже 1,5 — высокий риск для компании.

КТЛ = Оборотные активы / Краткосрочные обязательства

КТЛ = 643 000 / 571 000 = 1,1

Оборотных активов компании не хватает для возврата долгов.

2. Коэффициент обеспеченности собственными оборотными средствами (КОСОС)

Экономический смысл этого показателя основан на том, что самые трудно реализуемые активы (здания, транспорт, оборудование) должны финансироваться из наиболее надежных источников — собственных средств.

Значение этого показателя должно быть больше 0,1

КОСОС = (Собственный капитал – Внеоборотные активы) / Оборотные активы

КОСОС = (106 700 — 235 000) / 643 000 = — 0,2

Компания из примера не обеспечена собственным капиталом.

3. Расчет вероятности банкротства проводится с помощью модели Альтмана

Это наиболее популярная и простая модель прогнозирования банкротства, с использованием показателей, характеризующих финансовое состояние предприятия:

Z = –0,3877 – 1,0736 x Кп + 0,579 x (ЗК / П),

где ЗК — заемный капитал

П — пассивы

КП — коэффициент покрытия, он рассчитывается как:

Коэффициент покрытия активов = ((Активы – Нематериальные активы) – (Краткосрочные обязательства – Краткосрочные кредиты и займы)) / Обязательства

Если Z равно нулю, вероятность банкротства 50%,

Z меньше нуля, вероятность банкротства меньше 50% и уменьшается с уменьшением показателя.

Z больше нуля, вероятность банкротства больше 50% и увеличивается по мере роста Z.

КП = ((1 529 300 — 0) — (390 000 — 0))/590 000 = 1,93

З = —0,3877 — 1,0736 х 1,05 + 0,579 х (771 300 / 878000) = — 0,3877 — 2,07 + 0,223 = — 1,0064

Несмотря на низкие коэффициенты текущей ликвидности и обеспеченности собственными средствами, прогноз для компании благоприятный.

Марина Володина, Генеральный директор ООО «МаВо»:

«В законодательстве нет четкого определения черты, за которой точно начинаются банкротные процедуры, и это объяснимо: бизнесы разные, ситуации разные. Основной принцип: как только появились признаки банкротства предприятия и понимание, что в ближайшем будущем нет возможности платить налоги, сборы и остальные платежи в бюджет, а также оплачивать счета контрагентов и выполнять другие свои обязательства по договорам, нужно задуматься о банкротстве. Законодательство прямо прописывает обязанность директора обратиться с таким заявлением в суд, предприняв все необходимые для этого действия. За неподачу такого заявления предусмотрено наказание: привлечение к субсидиарной ответственности директора как гражданина из его собственных денежных средств и имущества по долгам компании. У директора тут особый статус, и об этом не стоит забывать.

Бояться процедуры банкротства не стоит: она проходит исключительно в рамках закона. Но менеджмент должен думать о последствиях принимаемых решений, о том, какова квалификация работников и каким компаниям отданы вопросы аутсорсинга»

Резюмируем

- Банкротство — это невозможность компании платить по счетам.

- Банкротство бывает реальное, техническое и преднамеренное. За последнее предусмотрена ответственность.

- Признаки банкротства предприятия сначала могут быть незаметными, но проблемы накапливаются как снежный ком, что может привести к гибели компании.

- Существует несколько коэффициентов-индикаторов банкротства, отслеживая которые можно постоянно контролировать ситуацию. Но это возможно только в том случае, если в компании налажен финансовый учет, например, в сервисе ПланФакт.

Содержание:

- Показатели риска банкротства

- Виды банкротства

- Методы оценки риска банкротства корпорации

- Предупреждение рисков

- Оздоровление предприятия

- Вывод

Когда предприятие становится нерентабельным и не может расплатиться по всем обязательствам, владельцы инициируют процедуру банкротства. Она подразумевает ликвидацию бизнеса и выплату долгов настолько, насколько это возможно.

Для эффективного ведения бизнеса важно своевременно проводить оценку риска банкротства предприятия. Другими словами, необходимо на основе объективных данных прогнозировать, вероятность подобного развития событий, при котором единственным выходом из ситуации будет объявить предприятие банкротом и ликвидировать его.

Показатели риска банкротства

Невозможно со 100-процентной точностью сказать, какой бизнес обанкротится, а какой нет. Однако можно объективно оценить вероятность такого события на основе определенных признаков. Оценка риска банкротства предприятия – это количественная диагностика, позволяющая заблаговременно избежать финансовых проблем.

Наиболее очевидный показатель, указывающий на проблемы внутри бизнеса, – большое количество долгов, которые продолжают накапливаться, при отсутствии возможности рассчитаться с ними. В такой ситуации руководители могут скрывать фактическое положение дел, чтобы довести компанию до преднамеренного банкротства – выявить подобные планы без независимого аудита сложно.

Своевременный аудит важен еще и потому, что основная причина ликвидации компаний – финансовый кризис. К нему могут привести различные факторы: неэффективное управление заемным капиталом, получение компанией займов, которые больше ее собственных средств, просроченные дебиторские задолженности и многое другое.

К показателям риска банкротства, которые должны заставить руководство насторожиться, относятся также наличие нерентабельных отделов и производство, снижение объемов продаж и инвестиций.

Виды банкротства

- Региональный. Он напрямую связан с особенностями регионами продаж или оказания услуг. Например, региональный вид рисков формируют такие факторы, как развитость местной инфраструктуры, наличие в определенной местности производственных мощностей или сети сбыта.

- Отраслевой. Этот вид рисков связан с такими факторами, как спрос, конкуренция, ценовая политика. На него может влиять политическая ситуация, решения государственного аппарата: все внешние и внутренние обстоятельства, формирующие рынок сбыта и стоимость товаров/услуг.

- Макроэкономический. Данный вид риска связан с внешними факторами, на которые корпорация не может самостоятельно повлиять: стабильность рынка, особенности налогообложения, банковского обслуживания, инфляция и многое другое.

Расчет риска банкротства требует учесть все факторы, чтобы объективно оценить ситуацию. При этом с точки зрения кредиторов объявление о банкротстве не всегда имеет только негативные последствия, ведь они получают возможность вернуть хотя бы часть средств. Другой вопрос, что взыскать задолженность полностью с предприятия-банкрота удается нечасто.

Методы оценки риска банкротства корпорации

Оценкой вероятности финансового краха должны заниматься независимые специалисты. Это сложная, комплексная процедура, которая требует учета многих факторов. Поэтому доверьте аудит профессионалам. Они выберут оптимальные модели и методы расчета рисков – их существует великое множество, причем как отечественных, так и иностранных.

Например, специалисты могут использовать для расчета количественный метод. Он заключается в сборе и анализе финансовых показателей, которые сравнивают с нормативами. При этом специалисты всегда смотрят на динамику изменения этих показателей, например, за год.

Также существует качественный метод, который опирается на косвенные признаки, указывающие на платежеспособность компании. Но чаще всего специалисты прибегают к смешанному методу, который сочетает количественные и качественные критерии. Так аудиторы получают наиболее полную картину финансового положения бизнеса.

Расчет рисков также подразумевает использование абсолютных и коэффициентных моделей. Первые вид методик опирается на данные об основных и оборотных средствах. Второй тип моделей требует вычисления относительных индикаторов. Аудиторы могут оценивать отдельные факторы, не связанные между собой, или рассчитывать целую совокупность факторов, сравнивая, как они изменялись с течением времени.

В некоторых случаях специалисты создают специальную модель анализа финансового состояния предприятия и риска банкротства. Такой подход позволяет получить наиболее полную и объективную картину, учесть особенности отрасли, макроэкономической ситуации и состояния бизнеса.

Предупреждение рисков

Знать о рисках необходимо для того, чтобы эффективно реагировать на них. Выявив слабое место или недостаток в финансовой системе, важно предпринять определенные меры и разработать стратегии, которые помогут избежать проблем в будущем. При этом корпорация может выбрать стратегию избегания или снижения рисков, их перехода или принятия.

Избегание риска, как правило, подразумевает отказ от определенного вида деятельности, выхода на рынок. Снижение рисков требует комплексных мер внутри самого предприятия, а под переходом подразумевается, например, страховка. Также бизнес может осознанно пойти на определенные риски, ведь сама вероятность финансовых проблем еще не означает, что они наверняка начнутся. Однако такая стратегия, как принятие, оправдана только в случае с небольшими рисками.

Существуют также инструменты управления рисками: когда вы знаете об опасности и готовы предпринять определенные шаги для ее предупреждения. Один из таких инструментов мы уже упоминали – это страхование. Оно позволяет возместить материальный ущерб при неудачном развитии событий. Если риск передать нельзя, можно прибегнуть к такому инструменту, как резервирование или распределение между участниками сделки.

Когда ценовые риски переносят с одной компании на другую, это называется хеджирование. Распределение вложений и обязательств для снижения финансовых рисков – это диверсификация. Наконец, стоит упомянуть такой инструмент, как минимизация: когда вы сохраняете баланс активов и обязательств, чтобы чистая стоимость портфеля не слишком колебалась.

Стоит рассмотреть еще и такую стратегию управления рисками, как эксплуатация. Ее рассматривают отдельно от других стратегий и инструментов, потому что она подходит исключительно для ситуаций, когда вероятность проблем сопряжена с положительным влиянием на бизнес. Как такое возможно? Например, спрос на ваши товары вырастет до такой степени, что компания не будет успевать обрабатывать и отгружать заказы. Это вызовет волну недовольства покупателей, но все же связано с положительными переменами.

Когда возникают положительные риски, компания не должна стремиться избежать их, но должна их использовать. Эксперты рекомендуют искать способы, как заставить рисковую ситуацию произойти и даже усилить ее действие. Разумеется, на этот случай у бизнеса должен быть план действий. Это может быть алгоритм быстрого набора и обучения персонала, оптимизация механизмов отгрузки товаров и так далее.

Подумать о предупреждении рисков следует уже на этапе запуска проекта. Важно заранее прогнозировать возможные трудности и опасности, создавать алгоритмы действий на случай проявления рисков. Не менее важно время от времени пересматривать собственные стратегии и оценки рисков, ведь внешние и внутренние обстоятельства меняются.

Оздоровление предприятия

Финансовое оздоровление – один из этапов банкротства, решение о котором принимают после наблюдения и анализа возможности восстановить платежеспособность компании. Процедура оздоровления начинается с собрания кредиторов, утвержденного арбитражным судьей. На собрании рассматривают заявление, к которому инициатор прикладывает план оздоровления и график погашения задолженностей, протокол собрания и информацию о резервах компании.

Принимая во внимание возможность обеспечения гарантий со стороны должника, собрание оценивает ситуацию и выносит решение о начале процедуры оздоровления. При этом оно не может длиться более двух лет, и на протяжении всего времени предприятием руководит административный управляющий, который поддерживает активное взаимодействие с кредиторами.

Процедура зависит от предложенного плана. Она может включать поиск инвесторов, закрытие убыточного производства, смену профиля компании, привлечение новых специалистов. Оздоровление может потребовать даже запуска рекламных кампаний и повышения квалификации сотрудников. Процедура завершается выполнением плана и отчетом о результатах, после чего компания переходит под внешнее управление.

Вывод

Своевременный расчет рисков банкротства позволяет избежать критических ситуаций, когда единственным решением будет ликвидация предприятия и выплата задолженностей. При этом управление рисками неизбежно фокусируется на угрозах и опасностях, что иногда вступает в конфликт с философией предпринимателей. Но даже если вы стремитесь концентрироваться на возможностях, а не угрозах, имеет смысл заранее просчитывать риски и оценивать, насколько вы готовы смириться с ними.

Доверьте оценку рисков независимым специалистам, которые проведут комплексный анализ ситуации и предложат эффективную стратегию управления. Оценивать угрозы бизнесу стоит регулярно, ведь опасность могут представлять не только внутренние, но и внешние процессы.