Учет командировочных расходов: расчет и оформление

Многие компании и ИП в процессе своей деятельности сталкиваются с необходимостью отправить сотрудников в поездку вне места постоянной работы с целью выполнения определенных поручений. Такая поездка называется командировкой (ст. 161 ТК РФ). При этом работодатель обязан сохранить за командированным работником его рабочее место, средний заработок, а также возместить понесенные им издержки, перечень которых установлен законодательством.

Чтобы правильно и обоснованно учитывать командировочные расходы, бухгалтер должен иметь надлежащим образом оформленные документы, подтверждающие факт хозяйственной операции.

Учет командировочных расходов можно разделить на 2 основных этапа:

- предварительный расчет и выдача денег под отчет командированному лицу;

- утверждение авансового отчета сотрудника о потраченных суммах.

Для того чтобы выплатить аванс работнику на расходы для командировки, бухгалтеру нужно рассчитать его на основании внутренних документов:

- приказа или распоряжения руководителя о направлении работника компании в служебную командировку, в котором указываются Ф. И. О. сотрудника, срок и назначение поездки (для выполнения служебного задания);

- письменного решения руководителя о поездке сотрудника в командировку на служебном или личном транспорте (если таковое принято).

Исходя из того, что написано в этих двух локальных документах, а также положения о командировках, разработанного и принятого в компании, бухгалтер рассчитывает денежный аванс, в который входят:

- стоимость билетов за проезд до места командировки и обратно;

- оплата за проживание в гостинице;

- суточные на каждый день нахождения в командировке;

О том, платить ли работнику суточные за дни в пути, если билетом предусмотрено питание, читайте в материале «Билетом в командировку предусмотрено питание – платить ли работнику суточные за дни в пути?».

- другие траты, разрешенные руководством.

Можно ли учесть при налогообложении расходы командированного лица на такси читайте в статье «Отражаем расходы на такси в налоговом учете (нюансы)».

Размер суточных не зависит от затрат на проезд и жилье. Эта отдельная статья расходов определяется как денежные средства, необходимые для выполнения работы и проживания во время командировки (на питание).

Суточные не ограничены законодательством, и каждая коммерческая организация вправе установить их размер внутренним актом. При этом нужно помнить, что существует лимит, свыше которого необходимо рассчитывать НДФЛ и удерживать его с работника, а также начислять страховые взносы. В 2022-2023 годах этот лимит равен 700 руб. в сутки для командировок по России и 2 500 руб. — для загранкомандировок.

Выплачиваются суточные за все дни в командировке, в том числе за выходные и нерабочие праздничные, а также дни в пути и вынужденные остановки (п. 11 положения об особенностях направления работников в служебные командировки, утвержденного постановлением Правительства РФ от 13.10.2008 № 749). Отчитываться за использование суточных работнику не нужно.

Другими расходами могут быть траты на мобильную связь, интернет, оплата товаров и услуг, необходимых для работы.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы учли командировочные расходы при подсчете налога на прибыль. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Работник получает аванс в кассе организации или безналичным перечислением на карту и до окончания 3 дней после возвращения на постоянное место работы отчитывается в бухгалтерии за полученные деньги.

Учет расходов по загранкомандировкам

Командировка за границу оформляется так же, как и по России, только имеет некоторые особенности:

- Добавляются дополнительные траты на оформление визы, заграничного паспорта, консульские и другие сборы, необходимые для выезда за границу (подп. 12 ст. 264 НК).

- Лимит суточных, необлагаемых НДФЛ и взносами при командировке в другую страну, равен 2 500 руб.

- При поездке за границу время для расчета суточных определяется по проездным документам, а в случае их отсутствия по проездным документам или по подтверждающим документам принимающей стороны (п.7 положения о командировках №749).

- Первичные документы, оформленные на иностранном языке, должны быть переведены на русский (п. 9 Положения по бухучету, утвержденного приказом Минфина РФ от 29.07.1998 № 34н).

Если работник самостоятельно покупал валюту, то при составлении отчета ему необходимо приложить справки о ее покупке. Если такой справки не будет, то расходы будут пересчитаны по курсу Центробанка на момент получения подотчетных денег (пп. 5, 6, 7 ПБУ 3/2006).

После утверждения отчета:

- остаток аванса, возвращенный в валюте, приходуется в кассу с пересчетом в рубли по официальному курсу на дату поступления денег;

- перерасход, произведенный в валюте, выдается сотруднику в рублях с пересчетом по курсу на день утверждения авансового отчета.

По суточным в валюте та их часть, которая облагается НДФЛ, должна быть пересчитана в рубли по курсу на последний день месяца, в котором был утвержден авансовый отчет (письмо Минфина от 01.11.2016 № 03-04-06/64006).

Как учитывать расходы в иностранной валюте по загранкомандировке, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и бесплатно переходите в Готовое решение.

ВАЖНО! Если в локальном нормативном акте компании указать размер суточных в иностранной валюте, а выплатить сотруднику в рублях, то перерасчет делать не нужно (письмо Минфина от 22.04.2016 № 03-04-06/23252).

Командировочные расходы при УСН «доходы минус расходы»

При направлении работника в служебную командировку организация на УСН рассчитывает командировочные расходы так же, как при ОСНО. Возместив сотруднику все предусмотренные законом командировочные расходы, предприятие вправе уменьшить на них свои доходы в целях налогообложения при условии документального подтверждения и экономического обоснования произведенных затрат (подп. 13 п. 1 ст. 346.16 НК РФ).

Отличительной особенностью является дата включения командировочных издержек в расходы. Поскольку учет расходов на УСН ведется кассовым методом, датой признания расходов считается дата утверждения авансового отчета. Однако в случае если работник израсходовал собственные средства и компания их ему возмещает, включить возмещаемые выплаты в книгу учета доходов и расходов следует в момент выдачи денег из кассы (п. 2 ст. 346.17 НК РФ).

Еще один нюанс. По мнению Минфина, ИП без работников на упрощенке не может учитывать расходы на собственные поездки. Аргументирует такую позицию ведомство следующим образом: командировка — это поездка сотрудника по распоряжению работодателя. А у ИП работодатель отсутствует, равно как и он сам не может являться своим сотрудником (письма Минфина от 26.02.2018 № 03-11-11/11722, от 05.07.2013 № 03-11-11/166). Суды же с такими выводами, как правило, не согласны (постановление ФАС ДВО от 22.08.2011 по делу № А73-9729/2010).

Подробнее о признании расходов при УСН читайте в материале «Перечень расходов при УСН “доходы минус расходы”».

Отражение командировочных расходов в бухгалтерском учете

Утвержденный авансовый отчет — по форме АО-1 или самостоятельно разработанной форме — с приложенными к нему документами, подтверждающими произведенные в интересах фирмы расходы, будут служить основанием для отражения этих трат в бухгалтерском учете.

ВАЖНО! С 01.01.2013 использование унифицированных форм документов необязательно. Организации вправе разработать собственные бланки со всеми обязательными реквизитами первичных документов и утвердить их в учетной политике. А с 01.01.2022 вступил в силу ФСБУ 27/2021 “Документы и документооборот в бухгалтерском учете”, который устанавливает перечень реквизитов первичных документов, их форматы в электронном виде и порядок работы с ними. Положение о том, что документы следует хранить только на территории РФ, вступает в силу с 01.01.2024. Подробнее об этом мы рассказали в статье.

Что должен пересчитать и проверить бухгалтер?

Корректировочный расчет суточных (в случае, если командировка была короче или продолжительнее, чем было запланировано) бухгалтер при проверке авансового отчета проводит на основании билетов на проезд, из которых он берет дату отъезда и дату возвращения. Днем выезда считается текущий день, если время отправления в билетах — до 24:00 включительно, и следующий — с 00:00.

НАПОМИНАЕМ! Если поездка была совершена на личном транспорте, то суточные считаются по путевому листу и счетам за проживание, по которым бухгалтер может отследить дату приезда и выезда для расчета суток в командировке.

Если нет никаких проездных документов, а также бумаг, подтверждающих факт проживания в месте командировки, работником предоставляется служебная записка о фактическом сроке пребывания в командировке, подтвержденная записью принимающей стороны. Ответственное лицо организации, в которую был командирован сотрудник, должно поставить отметку о дате прибытия и выбытия (п. 7 Положения о служебных командировках от 13.10.2008 № 749).

Если работник воспользовался служебным или личным транспортом, и ему необходима компенсация за его использование и бензин, то он должен представить служебную записку, путевой лист, по которому рассчитывается пройденный километраж, приложить счета и чеки за покупку топлива. Возможность возмещения таких трат должна быть предусмотрена в учетной политике.

Также должны быть проверены документы по найму жилья, подтверждающие оплату: чеки, квитанции, договор найма, расписка хозяина дома или квартиры. При проверке учитывается и утверждается фактически оплаченная и подтвержденная сумма.

Бухгалтерские проводки по командировочным расходам

Рассмотрим, какие проводки в 2022-2023 годах по учету командировочных расходов предусматривает План счетов.

В день выдачи работнику аванса на командировку делается проводка:

Дт 71 Кт 50, 51 — выплачены деньги на командировочные расходы.

После утверждения авансового отчета будут сделаны проводки в соответствии с распределением потраченных сумм по их назначению:

Дт 20, 23…44 Кт 71 — суточные, билеты на проезд (без НДС), счет гостиницы (без НДС);

Дт 19 Кт 71 — отражен НДС за проезд и жилье;

Дт 68 Кт 19 — принят к вычету НДС за транспорт и проживание;

Дт 20, 44, 91-2, 08, 10… Кт 71 — учтены другие расходы;

Дт 50 Кт 71 — возврат в кассу организации остатка аванса;

Дт 71 Кт 50 — возмещение перерасхода.

В конце месяца возможна следующая проводка:

Дт 70 Кт 68 — удержан НДФЛ с превышающих лимит суточных.

Итоги

Траты организации — на проезд, жилье, суточные и другие, утвержденные руководством, — компания имеет право отнести на расходы и уменьшить налогооблагаемую базу. Бухгалтеру следует ответственно отнестись к проверке отчета, чтобы у проверяющих органов не возникло никаких сомнений и вопросов.

Официальная трактовка понятия “суточные” есть в статье 168 ТК РФ. Суточные — денежные средства, направленные на возмещение дополнительных расходов, связанных с проживанием вне места постоянного жительства.

Согласно п. 11 положения о служебных командировках суточные возмещаются работнику за каждый день нахождения в командировке, включая выходные и нерабочие праздничные дни, а также за дни нахождения в пути, в том числе за время вынужденной остановки в пути

На практике сотрудник получает суточные только в случае, если командировка продлилась больше дня, и он переночевал вне дома. В том же положении о командировках говорится, что при направлении в местность, откуда работник может ежедневно возвращаться к месту постоянного проживания, суточные не выплачиваются. Если работодатель решится выплачивать суточные за однодневные командировки, могут возникнуть риски, связанные с налогообложением — такие выплаты не считаются суточными и должны облагаться взносами и НДФЛ в полной сумме.

Для подтверждения расходов на суточные оформляйте расчет суточных бухгалтерской справкой.

Лимита по суточным не существует, компании могут устанавливать любой размер, оговорив его во внутренних документах. Малые предприятия часто ограничивают суточные для командировок по России 700 рублями, потому что эта сумма не облагается НДФЛ (п. 3 ст. 217 НК РФ). Если суточные больше, то с суммы превышения придется удержать НДФЛ. Для загранкомандировок необлагаемый лимит суточных — 2 500 рублей.

С 1 января 2022 года актами Президента РФ или Правительства могут быть установлены повышенные суточные для командированных на территории, нуждающиеся в обеспечении жизнедеятельности населения и восстановлении объектов инфраструктуры (ч. 7, 11 ст. 14 Федерального закона от 21.11.2022 N 443-ФЗ).

Суточные сверх лимитов облагаются страховыми взносами. Но взносы «на травматизм» с суточных платить не нужно, если это не предусмотрено в коллективном договоре или локальном нормативном акте организации.

Пример. Сотрудник был в командировке 3 дня и получал суточные в размере 1000 рублей. За дни командировки он получил 3 000 рублей. Не облагаются взносами и НДФЛ только 3 × 700 = 2 100 рублей, а с разницы 3 000 — 2 100 = 900 рублей нужно удержать НДФЛ и заплатить страховые взносы.

Согласно НК РФ, рассчитывать НДФЛ с суточных нужно в последний день месяца, в котором был утвержден авансовый отчет по командировке. Это связано с тем, что сотрудник еще до авансового отчета может недоиспользовать в деловой поездке выделенные ему средства: излишек сотрудник обязан вернуть. Обратная ситуация: работник превысил выделенную сумму (например, из-за задержки по рабочим моментам или просто перерасходовал). Удержать НДФЛ следует с ближайшей выплаты дохода, например, зарплаты или премии.

Деньги, которые выделяются командированному сотруднику под отчет, не считаются экономической выгодой до возвращения сотрудника из деловой поездки и последующего утверждения авансового отчета. Сотрудник должен до расчета предоставить документы о времени командировки и прикрепить чеки, объясняющие траты.

Срок уплаты НДФЛ с суточных зависит от даты удержания:

- удержан с 1 по 22 января — уплатить не позднее 28 января;

- удержан с 23 числа предыдущего месяца по 22 число текущего — уплатить не позднее 28 числа текущего месяца;

- удержан с 23 по 31 декабря — уплатить не позднее последнего рабочего дня календарного года.

Напомним, что с 2023 года НДФЛ перечисляется в качестве единого налогового платежа.

Страховые взносы с части суточных, превышающей лимит, уплатить необходимо до 28 числа следующего месяца (Федеральный закон от 3 июля 2016 г. № 243-ФЗ). Все взносы, кроме травматизма, также уплачиваются в составе единого платежа.

Принять к учету командировочные расходы можно при условии, что подтверждена деловая цель поездки. Компания вправе самостоятельно определить документ, в котором описывается деловая часть поездки. Главную цель сотрудника на командировку можно прописать в приказе о командировке, который составляется по форме №T-9, также не запрещается формировать собственные бланки согласно внутренним нормам компании.

Вы можете потребовать письменный отчет от сотрудника по результатам поездки, если такое право прописано во внутренней документации фирмы. В этом случае ознакомьте сотрудников с этим с локальным актом.

Чтобы подтвердить срок нахождения в деловой поездке, сотрудник обязан предоставить документы с датами проезда (билет на поезд, посадочные талоны в самолет и т п.). В случае, если сотрудник ездил в командировку на своем или служебном транспорте, ему необходима служебная записка (п. 7 постановления Правительства РФ от 13 октября 2008 г. № 749).

Вернувшись из командировки, работник должен представить работодателю авансовый отчет. В соответствии с положением о служебных командировках он должен быть сдан в течение трех рабочих дней, однако согласно абз. 2 пп. 6.3 п. 6 Указания Банка России от 11.03.2014 N 3210-У срок оформления и сдачи этого документа определяет руководитель компании. Рекомендуем все же установить его равным трем рабочим дням, чтобы не нарушать правила.

Авансовый отчет составляется в свободной форме: можно разработать свою или использовать унифицированную форму АО-1, утвержденную Постановлением Госкомстата России от 01.08.2001 № 55.

К авансовому отчету прикладываются документы, подтверждающие расходы.

- расходы на проезд: железнодорожный или авиабилет, чек об оплате такси, документ об оплате оформления проездного документа и т.п.

- расходы на проживание: кассовый чек или документ, оформленный на бланке строгой отчетности;

- иные расходы: счета, чеки, бланки строгой отчетности и прочие документы, подтверждающие любые расходы в командировке, связанные с деловой целью поездки и произведенные с разрешения работодателя

Если подтверждающего документа нет, бухгалтерия в праве отказать в компенсации соответствующего расхода.

Пример. Сотрудник компании утерял посадочный талон на самолет. Он летал в деловую командировку на двое суток, оплачивал билет из своих денег в расчете на компенсацию. Бухгалтерия ему отказала в выплате, так как на руках у сотрудника не было документа, подтверждающего перелет. В итоге сотруднику пришлось ехать в аэропорт, чтобы запрашивать документы, подтверждающие расходы на билет.

Сотрудникам, которые отправляются в командировку на транспорте (личном, рабочем или взятым в аренду), также полагаются компенсации. Для них командировочными документами будут являться путевые листы, квитанции об оплате, счета, чеки и т.п.

В случае, если запланированная командировка отменилась, сотрудник может получить деньги за неиспользованные билеты. Также можно получить сумму, потраченную на получение визы, кроме уплаченной пошлины.

Стоит учитывать, что при возврате билетов авиакомпания в большинстве случаев возвращает лишь часть их стоимости (особенно на дешевых тарифах). При этом разницу в уплаченной и возвращенной суммой обычно обосновывают как штраф за нарушение правил перевозки.

Если в самой командировке случился форс-мажор (непогода, наводнение, поломка самолета и т.п.) и сотрудник не может вернуться вовремя домой, то компания должна обеспечить его суточными и оплатить проживание. При этом сотруднику необходимо в командировочном документе (удостоверении) поставить штамп/отметку с реальной датой отъезда. Если командировочный документ не предусмотрен учетной политикой организации, то документом, подтверждающим факт задержки сотрудника не по его вине, может служить справка из аэропорта об отмене или задержке рейса.

В отличие от официальных и стандартных авиа- и железнодорожных билетов, гостиницы не всегда предоставляют постояльцам требуемые документы о проживании. Это касается и других типов расходов, подтверждающие документы по которым не соответствуют форме.

Официальная позиция Минфина, высказанная в письмах, состоит в том, что затраты на командировочные расходы не могут быть включены в расходы компании, если авансовые отчеты составлены с нарушением унифицированной формы. Однако есть судебные акты, согласно которым нарушение унифицированной формы первичного документа не опровергает факта совершения сделки.

Кроме того, документы, составленные не по унифицированной форме, могут подтверждать произведенные расходы, если содержат все необходимые реквизиты, установленные п. 2 ст. 9 Закона N 129-ФЗ.

Ведите учет в Контур.Бухгалтерии — удобном онлайн-сервисе для расчета зарплаты и отправки отчетности в ФНС, ПФР и ФСС. Сервис подходит для комфортной совместной работы бухгалтера и директора.

Попробовать бесплатно 14 дней

Последнее обновление:

13 декабря 2022

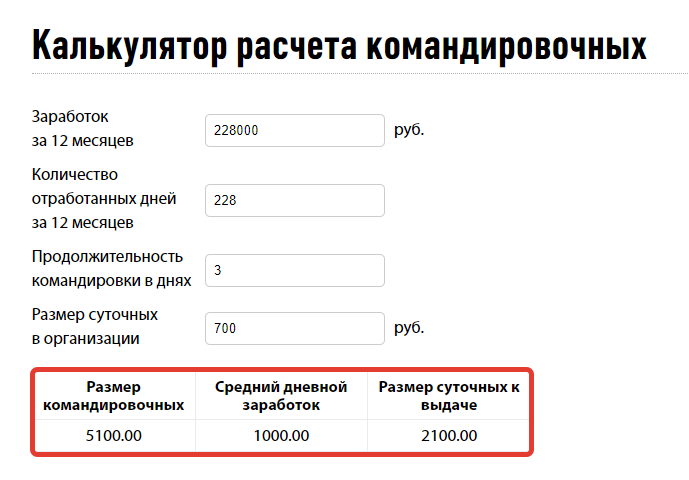

Калькулятор расчета командировочных

Онлайн-калькулятор расчета командировочных — сервис, который поможет определить сумму суточных и средней заработной платы, начисляемых сотруднику за работу в командировке.

Количество отработанных дней за 12 месяцев

Продолжительность командировки в рабочих днях

Продолжительность командировки в календарных днях

Размер суточных в организации

| Размер командировочных | Средний дневной заработок | Размер суточных к выдаче |

|---|---|---|

| 0 | 0 | 0 |

Часто пользуетесь калькулятором?

Добавьте в избранное, чтобы не потерять!

Нажмите

Ctrl+D

Понятие «командировочные» раскрывается в статье 167 ТК РФ. Порядок компенсации затрат в коммерческих организациях определяется колдоговором или локальным нормативным актом (ЛНА) с учетом действующего законодательства. Для работников федеральных государственных учреждений имеется особый документ — постановление правительства РФ от 12.10.2013 № 916. Для работников региональных органов власти, сотрудников муниципальных и государственных учреждений действуют аналогичные нормативно-правовые акты органов местного самоуправления.

Отправляя работника в поездку, ему надо выдать аванс на оплату проезда, аренду жилья и иные затраты. Кроме того, пока работник выполняет обязанности в другой местности, за ним сохраняется средняя заработная плата. Все вместе — это расходы на поездку. Чтобы рассчитать нужную сумму, используйте онлайн-калькулятор расчета командировочных в 2022 году — бесплатный сервис, которым легко пользоваться.

Как работает калькулятор

Разберем пошагово на примере, как посчитать суточные при командировке на калькуляторе для условного менеджера по продажам Пэпэтэшина Петра Петровича, которого направляют выполнять обязанности в другую местность на 3 дня.

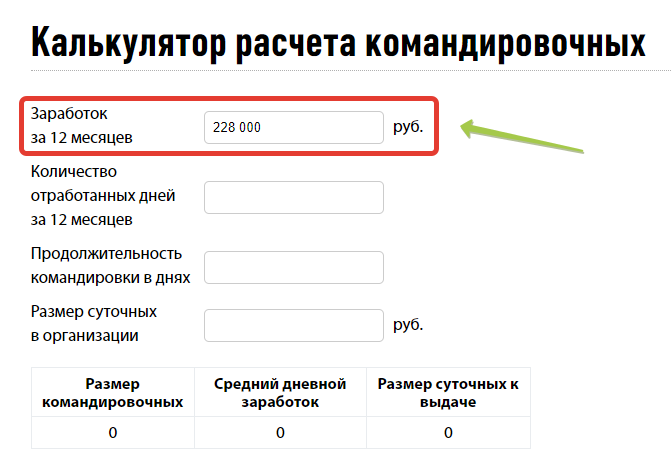

Шаг 1

Вводим в верхнюю строку калькулятора величину заработка за год, который предшествует командировке. Учтите, что в расчет берется не предыдущий календарный год, а именно период в 12 месяцев, предшествующий поездке. Казалось бы, проще всего умножить заработную плату сотрудника на 12. Но надо помнить важный нюанс. Если работнику выплачивалось пособие по временной нетрудоспособности, он получит меньшую заработную плату. Или за счет премий в какой-либо месяц заработает больше. Потому надо вводить в калькулятор суточных и командировочных расходов точную сумму заработка с учетом подобных моментов.

Предположим, зарплата Пэпэтэшина составляет 20 000 руб. в месяц (премии не предусмотрены), но за счет того, что он болел, он получил вместо 20 000 × 12 = 240 000 руб. только 228 000. Для расчета введем эту величину в верхнюю строку калькулятора.

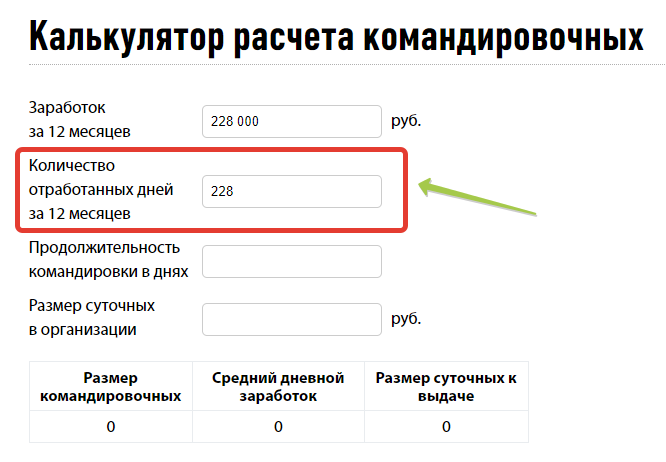

Шаг 2

Во вторую строку калькулятора вводим число дней, которые за этот год отработал сотрудник. Допустим, из-за больничного он отработал 228 дней в течение 12 месяцев, предшествующих поездке.

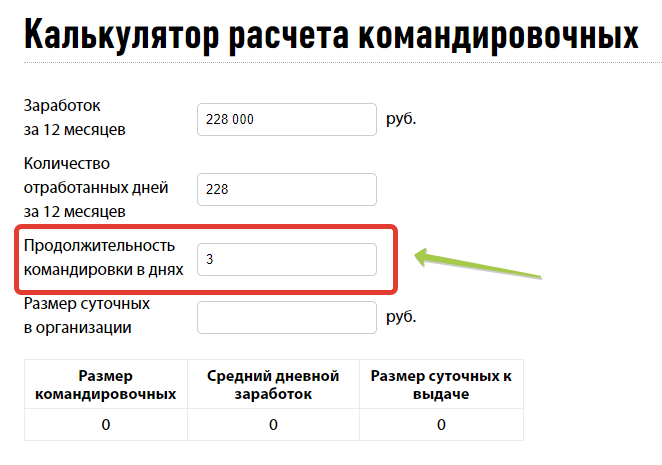

Шаг 3

Указываем в третьей строке калькулятора количество дней командировки. У нас это 3 дня.

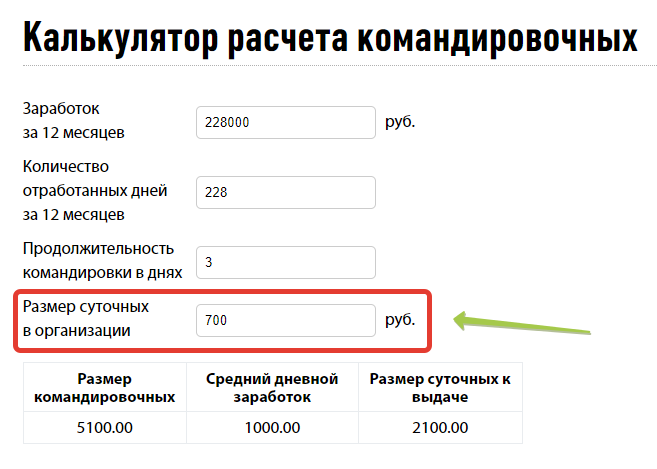

Шаг 4

В четвертую строку, чтобы рассчитать командировочные на онлайн-калькуляторе в 2022 году, заносим размер суточных, установленный локальным нормативным актом вашей организации. Предположим, это 700 руб., поскольку с суммы, превышающий этот предел, надо удерживать НДФЛ и перечислять страховые взносы.

Итог

Калькулятор мгновенно выдает результат:

- величину суточных к выдаче;

- средний дневной заработок;

- размер командировочных, которые вы должны выдать сотруднику перед поездкой.

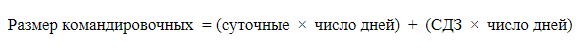

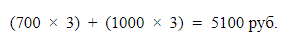

Формула, по которой производится расчет командировочных в 2022 году на калькуляторе онлайн, несложная и выглядит следующим образом:

Как правильно рассчитать командировочные вручную (без калькулятора)

Мы рекомендуем использовать калькулятор расчета среднего заработка для командировки онлайн и в качестве основного инструмента, и в качестве дополнительного — для самопроверки. Чтобы посчитать вручную, сколько надо выплатить сотруднику, придется:

- уточнить размер суточных;

- определить средний заработок для дальнейшего расчета командировочных;

- сложить полученные цифры.

Начнем с простого — определяем суточные. Работодатели вправе определять их размер на свое усмотрение, закон это не ограничивает. Общая сумма суточных — произведение количества дней командировки на указанный в ЛНА размер компенсации.

Суточные свыше 700 рублей в день на поездку по РФ и 2500 рублей — на заграничную поездку облагаются НДФЛ и страховыми взносами.

Следующий этап — подсчет средней заработной платы командированного по нормам статьи 139 ТК РФ и постановления правительства от 24.12.2007 № 922. Наш бесплатный онлайн-калькулятор для расчета зарплаты при командировке делает это самостоятельно, а чтобы рассчитать нужную сумму вручную, следует:

- Определить количество фактически отработанных сотрудником дней без учета больничных, отпускных и подобных дней за год до командировки либо за тот срок, в течение которого сотрудник числится в штате.

- Подсчитать сумму, которую работник фактически получил за отработанное время, тоже без учета гарантийных выплат и компенсаций.

- Рассчитать средний дневной заработок путем деления дохода на количество отработанных дней.

- Перемножить количество дней в командировке на среднедневной заработок, не беря в расчет выходные и праздники, если в это время человек отдыхал. Если в эти дни он трудился, оплата производится в двойном размере (исходя из оклада, тарифной ставки, сдельных расценок), когда эти часы сверхнормативные, и в одинарном — если на выходные и праздники приходится время в пути (статья 153 ТК РФ и п. 9 постановления правительства РФ от 13.10.2008 № 749).

Рассмотрим конкретный пример. Допустим, наш сотрудник Пэпэтэшин отправляется в Муромскую область 1 сентября на 3 дня. Размер суточных в этом случае составит 3 дня × 700 = 2100 руб.

В компании Пэпэтэшин работает с 01.04.2022. За это время он не брал отпуск и не болел, а его зарплата составляла 30 000 рублей. Используя производственный календарь, определяем, что количество отработанных им дней составляет 106. За апрель-август сотрудник получил 150 000 рублей. Среднедневной заработок у него составит: 150 000 / 106 = 1415,1 рубля.

Командировка длится 3 дня, и все они рабочие. Значит, компенсируемая заработная плата составит 3 × 1415,10 = 4245,3 рубля.

Общая сумма командировочных Пэпэтэшину составит 2100 + 4245,3 = 6345,3 руб.

Особенности расчета в нестандартных ситуациях

Работник направлен в командировку в первый рабочий день. В этом случае для расчетов используется установленный договором оклад и количество рабочих дней в месяце.

Поездка длится один день. По п. 11 постановления правительства № 749, за однодневные поездки не положены суточные и иные гарантии. Но списать расходы, документально подтвержденные и обоснованные, работодатель имеет возможность (письмо Минфина России от 16.07.2015 № 03-03-07/40892). Как уточняется в письме Минфина России от 02.10.2017 № 03-15-06/63950, страховые взносы на такие суммы начислять не надо.

Командированный работник раньше работал по совместительству, а теперь переведен в штат. В этом случае необходимо учитывать весь период работы, в том числе, когда подчиненный считался совместителем. Единственное исключение — в ЛНА указано, что для подсчета командировочных используют период с даты зачисления в штат.

В компании предусмотрена доплата до оклада. Если поездка должна оплачиваться не меньше, чем сумма оклада за указанный период, необходимо сравнить командировочные, рассчитанные, исходя из среднедневного заработка, и их размер, исходя из установленного оклада. Если первая сумма меньше, доплатить разницу.

В организации ведется суммированный расчет рабочего времени. В такой ситуации бухгалтеру следует использовать не среднедневной, а среднечасовой заработок.

Допускается ли компенсировать расходы на питание? Питание командированный организует за собственный счет, т. к. расходы на эти цели не предусмотрены ни в трудовых нормах, касающихся служебных поездок, ни в налоговом законодательстве, определяющем право налогоплательщика списать расходы на производство (пп. 12 п. 1 ст. 264 НК РФ).

Выполнение обязанностей в другом государстве. В таком случае траты в валюте следует пересчитать в рубли на дату выдачи подотчетных денег (п. 10 ст. 272 НК РФ), а при наличии справки о курсе валют из банка — на дату обмена (письмо Минфина России от 03.09.2015 № 03-03-07/50836). Кроме того, документы, которые предоставит подчиненный, должны быть переведены на русский язык.

Какие еще расходы считаются командировочными

На основании статьи 168 ТК РФ, работодатель обязан компенсировать:

- расходы на проезд, в том числе до места назначения и обратно, поездки на такси и ином общественном городском транспорте в ином населенном пункте;

- траты на аренду жилого помещения;

- иные расходы, произведенные с разрешения и ведома работодателя, например, на оформление визы, добровольное страхование, аренду транспорта, посещение различных мероприятий, приобретение конкретной продукции во время командировки.

Главное правило бухгалтера — все вышеназванные расходы должны быть документально оформлены. Без квитанций, чеков, билетов нельзя ничего возместить. Это предусмотрено налоговым законодательством и нормами о бухучете. Подтверждаются, в первую очередь, проезд, приобретение визы, проживание. Если проездных документов и документов на проживание нет, работник вправе предоставить служебную записку, путевой лист, иные бумаги, на основании которых сможет вернуть потраченные деньги.

Используйте другие калькуляторы для расчетов

Согласно ст. 168 ТК в случае направления в служебную командировку работодатель обязан возмещать работнику:

- расходы на проезд;

- расходы по найму жилого помещения;

- дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные);

- иные расходы, произведенные работником с разрешения или ведома работодателя.

Исходя из формулировки статьи, есть соблазн купить билет бизнес-класса, заказать номер в гостинице с пятью звездами и не экономить на каршеринге. Но, не всё так просто.

Командировочные расходы — это расходы с высоким налоговым риском. Почти каждый налоговый аудит начинается с изучения этой статьи расходов.

Важно знать, что в командировку нельзя направлять физических лиц, оформленных по договору гражданско-правового характера (ст. 166 ТК, постановление Двенадцатого арбитражного апелляционного суда от 24.03.2022 по делу № А12-17921/2021), только сотрудников, состоящих с работодателем в трудовых отношениях.

Первичные документы

Налоговый кодекс не приводит конкретный перечень документов, которые подтверждают затраты на командировку. В соответствии с пунктом 1 статьи 252 НК расходы должны быть обоснованы и документально подтверждены. Под обоснованными расходами понимают экономически оправданные затраты, т. е. направленные на нужды компании, ее производственную, коммерческую деятельность.

При этом буквальное толкование положений пункта 1 статьи 252 НК позволяет сделать вывод, что доказывать обоснованность расходов должен налогоплательщик.

Для того чтобы согласовать рабочую поездку и сопутствующие траты, стоит составить служебную записку. В ней обосновывают необходимость поездки, указывают сумму наличных для выдачи работнику и т. д. На основании служебной записки оформляется приказ.

В нем фиксируют:

- кого отправляют в командировку (ФИО сотрудника, должность, подразделение);

- куда;

- в какие даты и на сколько календарных дней;

- зачем (цель поездки);

- кто финансирует поездку (работодатель).

Автоматизировать бизнес-процессы помогают специальные учетные системы. Сотрудник создает заявку в корпоративной системе, после чего задача на оформление документов переходит на ответственных лиц: в секретариат, отдел кадров, бухгалтерию.

Далее сотрудник должен написать заявление на перечисление авансовых средств, чтобы он мог купить билеты и забронировать гостиницу, если он это делает сам.

Размер суточных

Суточные нужно выплатить сотруднику до начала командировки. За несвоевременную выдачу суточных работодателя могут оштрафовать. Поэтому в «Положении о командировках» рекомендовано прописать порядок выдачи и размер суточных, а также условия проживания и проезда.

Для расчета налога на прибыль размер суточных не лимитирован.

Но есть лимит для расчета НДФЛ. Налог не удерживается, если размер суточных не больше 700 руб. при поездках внутри России и 2 500 руб. – за рубежом. С сумм превышения придется исчислить налог, удержать и перевести в бюджет.

Суточные — это исключительные расходы, по ним нет подтверждающих документов. Но локальный акт, определяющий порядок и размер таких выплат, должен быть.

Расходы по проживанию

Расходы по проживанию, подтверждают: чеками из гостиницы, договорами аренды помещения, актами оказанных услуг.

Подтвержденные расходы на проживание уменьшают налогооблагаемую базу по налогу на прибыль и освобождаются от обложения страховыми взносами (письмо Минфина от 18.11.2021 № 03-01-10/93335).

Часто перед работниками компании возникает вопрос, есть ли ограничения по выбору уровня бюджета отеля или гостиницы?

Законодательством не определен лимит по проживанию в командировке. Порядок определения лимита компания может разработать самостоятельно и закрепить в Положении о командировках.

Например, использование сервисов в интернете для определения средней стоимости номера в регионе, куда командируется сотрудник.

Для этих целей подойдет платформа Smartway, на которой легко и просто подобрать места для проживания по заданным параметрам.

Для бухгалтера работа со Smartway имеет ряд преимуществ:

- Автоматическая загрузка билетов и авансовых отчетов в 1С;

- Справка о совершенном перелете в 1 клик – если сотрудник потерял посадочный;

- Поддержка электронного документооборота;

- Автоматическое формирование закрывающих документов.

Ни законодательство, ни судебная практика не содержат требования, чтобы расходы по проезду и проживанию были минимальными. Согласно постановлению Правительства от 13.10.2008 № 749 определение размера расходов, связанных с командировкой, отнесено к компетенции и ответственности организации.

При проверке компании придется обосновать расходы на дорогой номер, например, он потребовался для проведения деловой встречи, переговоров.

В Smartway можно удаленно согласовать командировочные расходы с руководством.В нем можно создать тревел-политику для сотрудников компании, и тем самым сократить издержки и грамотно распределить временные и денежные ресурсы.

Расходы на проезд

В командировку сотрудник может отправиться любым удобным видом транспорта: автобусом, поездом, самолетом и др.

В состав расходов на проезд входит:

- проезд до места командировки и обратно к месту постоянной работы;

- проезд до места отправления в командировку или до места выезда из командировки (например, из гостиницы до аэропорта, вокзала);

- проезд по городу по служебным делам во время командировки.

Таким образом, у бухгалтера должны быть первичные документы на проезд сотрудника, находящегося в командировке: авиа-, ж/д билеты, чеки об оплате такси, каршеринга, квитанции на поездки общественным транспортом и т. д.

Для сотрудников, которые работают дистанционно, местом отправления является их место жительства (письмо Минфина от 02.06.2011 № 03-03-06/1/322). В расходы на проезд включаются расходы для прибытия в пункт отправления, например проезд на такси, либо на автобусе до вокзала или аэропорта.

Ответы на сложные вопросы

1. Что делать, если невозвратные билеты были оплачены, но командировка, по независящим от компании обстоятельствам не состоялась?

Согласно письму Минфина от 08.09.2020 № 03-03-06/1/78642 компания вправе учесть при расчете налога на прибыль затраты на невозвратные билеты и бронь гостиницы. Важно обосновать, что командировка сорвалась не по вине сотрудника.

НК разрешает отнести невозмещаемые убытки в состав внереализационных расходов (п. 2 ст. 265 НК). В них можно включить стоимость невозвратных билетов. Но важно выполнить для этого 2 условия (п. 1 ст. 252 НК):

- документально подтвердить расходы;

- экономически их обосновать.

Экономическая обоснованность подтверждается самим фактом организации командировки: наличием приказа и служебного задания. Производственный характер командировки предполагает осуществление деятельности в целях извлечения прибыли. Приобретение невозвратных билетов не может отменить этого факта.

В качестве подтверждения расходов актуальны следующие документы:

- приказ об отмене командировки, утвержденный руководителем;

- билет или иной документ с указанием тарифа и стоимости;

- подтверждение приобретения невозвратного билета, например, справка от компании перевозчика или распечатанные тарифы и правила их применения с сайта компании-перевозчика.

В приказе на отмену командировки должна быть указана объективная причина:

- прерывание транспортных сообщений, например, в связи с эпидемиологической обстановкой или последствиями санкций;

- болезнь работника, подтвержденная больничным листом;

- письмо от организации-контрагента, подтверждающее, что в командировке больше нет необходимости.

При отсутствии уважительной причины для отмены командировки, например, в случае отмены служебной поездки по вине работника, стоимость невозвратных билетов принять в расходы нельзя.

2. Можно ли учесть в расходах оплату багажа?

Да, можно.

Пропишите в «Положении о командировках», что работодатель берет на себя обязанность по возмещению расходов на оплату багажа. Это важно, в ином случае эти затраты будут покрываться в рамках установленных суточных.

Если организация возмещает затраты на багаж отдельно, то их можно отнести к командировочным расходам, так как перечень открытый (подп. 12 п. 1 ст. 264 НК).

Чтобы учесть оплату багажа в налоговых расходах необходимо (п. 1 ст. 252 НК):

- подтвердить, что затраты экономически оправданы;

- документально подтвердить – чеки, квитанции.

Начислять страховые взносы и удерживать НДФЛ не нужно. Для целей страховых взносов и НДФЛ это дополнительные расходы в командировке, которые связаны с трудовыми обязанностями.

3. Как оформить командировку, если сотрудник едет на личном автомобиле?

В данном случае стоит сформировать следующий пакет документов:

- Приказ о направлении сотрудника в командировку. Важно указать способ проезда к месту командировки – на личном авто (марка, гос. номер).

- Путевой лист как подтверждение использования личного автомобиля в служебных целях.

По возвращении из командировки сотрудник предоставит:

- авансовый отчет с документами, подтверждающими расходы – чеки, квитанции;

- служебную записку, в которой подробно будет описан маршрут передвижения, совокупный пробег автомобиля, количество израсходованного бензина.;

- путевой лист;

- копию свидетельства о регистрации ТС.

Необходимо будет выплатить компенсацию за использование личного ТС на основании представленных документов.

4. Сотрудник предоставит чеки на бензин, можно ли принять к вычету НДС при отсутствии счет-фактуры, только по чеку с заправочной станции?

Вопрос до сих пор остается спорным, но появляется всё больше судебной практики в пользу налогоплательщиков.

Так Постановлением АС Поволжского округа от 19.07.2022 по делу № А12-25769/2021 налог на добавленную стоимость был принят к вычету без наличия счет-фактуры. Аргументы кассации: покупателю выдан кассовый чек, НДС в чеке выделен отдельной строкой, организация использовала топливо в предпринимательской деятельности, счет-фактура — это не единственный документ, по которому можно учесть “входящий” НДС.

5. В какой момент нужно признавать командировочные расходы?

Расходы на проживание и проезд при возвращении из командировки списываются после утверждения руководителем авансового отчета работника.В соответствии с пп. 5 п. 7 ст. 272 НК датой осуществления расходов на командировки является дата утверждения авансового отчета.

Такой порядок признания расходов на командировки гл. 25 НК установлен вне зависимости от того, оплатил ли эти расходы сам работник, или оплату расходов на командировку осуществил работодатель.

Попробуйте Smartway бесплатно

Демо-версия сервиса с экскурсией по нему от нашего специалиста.

Оставьте заявку и получите доступ!

Укажите ваши контакты, наш специалист свяжется с вами и покажет, как работает Smartway.

- Что такое командировка

- Расчет среднего заработка для командировки

- Как оплачивается командировка в выходные дни

- Как оплачивается сверхурочная работа в командировании

- Что входит в командировочные расходы

- Нужно ли платить НДФЛ с командировочных

Что такое командировка

Уйти из офиса работать в кафе или на фудкорт, прихватив ноутбук, — не значит отправиться в командировку. Для этого нужно получить соответствующее поручение от работодателя.

Командировка, или, как ее еще называют, командирование, — это поездка сотрудника в определенное место на указанный срок для выполнения рабочих задач. Но если работа разъездная, то такая поездка не будет командировкой.

Командирование начинается с отъезда сотрудника на место выполнения рабочих обязанностей и заканчивается по его возвращении. При этом если транспорт прибывает после полуночи, то начавшийся день и будет считаться окончанием командирования. Даже если прошло не больше получаса.

Чтобы оформить командировку, раньше сотрудникам приходилось оформляться — подготавливать документы. Среди них командировочное удостоверение и письменное служебное задание. С 2015 года этого больше не требуется.

Больше нет и необходимости вести учет прибывающих и выбывающих работников — волокиты стало намного меньше.

Впрочем, все это и не запрещено: если работодатель считает, что указанные документы должны быть оформлены, он может вести их. Но желающих разводить бюрократию не так много, поэтому многие компании ограничиваются приказом о направлении в командировку. Этот документ все еще обязателен.

Расчет среднего заработка для командировки

Чтобы провести расчет командировочных, нужно определить, сколько дней сотрудник успел потрудиться в расчетном периоде. То есть в течение 12 месяцев, которые предшествовали деловой поездке. Но если со дня трудоустройства сотрудника прошло меньше, то учитывается фактически отработанный срок.

При этом для расчета берут не календарные дни, а только рабочие. В расчетный период не включают:

- больничные,

- отпуска,

- дни простоя,

- дни других командировок.

Как оплачивается отпуск

Игорь устроился на работу 14 марта 2022 года. Командировку ему назначили на 17 октября. Она рассчитана на четыре дня.

Согласно производственному календарю, с 14 марта до 17 октября прошло 150 рабочих дней. В этот период Игорь брал два больничных. На 5 и 10 дней соответственно.

150-5-10=135

Именно столько дней Игорь фактически отработал за все время с момента трудоустройства.

Чтобы узнать, сколько командировочных выделят Игорю, нужно разделить сумму заработка за расчетный период на количество отработанных дней.

В марте заработная плата составила 22 500, в июне — 30 000 рублей, в августе — 35 000 рублей. А в октябре он успел получить только аванс — 15 000 рублей. В остальные месяцы Игорю начисляли полную заработную плату — 45 000 рублей.

22 500 + 45 000 + 45 000 + 30 000 + 45 000 + 35 000 + 45 000 + 15 000 = 282 500 рублей.

Столько Игорь получил за весь расчетный период. Заработок за один день составит:

282 500 / 135 = 2092,59 рубля.

Так как командировка рассчитана на 4 дня, то он получит следующую сумму:

2 092,59 x 4 = 8 370,37 рублей.

Размер командировочных должен рассчитываться так, чтобы работник не остался в «проигрыше». Поэтому при расчете учитывается средний заработок сотрудника.

Часто отправляют в деловые поездки? Заставьте свои средства в это время работать на вас и обеспечивать дополнительный пассивный доход.

Как оплачивается командировка в выходные дни

Возможна такая ситуация, при которой командирование может попасть на выходные, а то и на праздничные дни. Тогда деловую поездку должны оплачивать в двойном размере. Не всю, конечно, а только те дни, которые являются выходными или праздничными.

При этом нет никакой разницы, какая у сотрудника форма оплаты труда:

- «Сдельщики» должны получить по двойной ставке сдельного тарифа.

- Сотрудники, получающие зарплату по тарифу, — в двукратном размере ставки.

Однако есть и другой вариант: рабочие дни в командировке оплачиваются по обычной ставке, но сотрудник получает дополнительный выходной.

Точные ставки оплаты работы в праздники или выходные могут быть указаны в договорах: либо в коллективном, либо в трудовом. Кроме того, они могут фигурировать в других документах, в которых регламентируется деятельность работников внутри предприятия.

В ряде случаев предприятие может отправить работника в командирование настолько далеко, что добираться до места нужно несколько дней. Тогда день выезда или приезда будет оплачиваться так же, как и обычный рабочий день.

Если этот день совпадает с выходным или праздничным, то он оплачивается по двойной ставке. Либо по обычной, но с выделением дополнительного выходного.

Как оплачивается сверхурочная работа в командировании

В некоторых случаях в деловой поездке сотруднику требуется больше времени для выполнения работы. Обычно это решается сверхурочными часами. Любопытно, что ни в Трудовом кодексе, ни в Положении о командировке об этом не говорится.

Существует мнение, что работника в командировке нельзя заставлять трудиться сверхурочно. Аргументируется оно тем, что сотрудник в этот момент находится не на рабочем месте. К тому же учитываются именно рабочие дни, а не часы.

Но есть письмо Минтруда РФ от 9 июля 2019 года № 14-2/В-527. В нем говорится, что сверхурочная работа во время командирования должна оплачиваться так же, как и на постоянном рабочем месте:

- В первые два часа она оплачивается в полуторакратном размере.

- В последующие — в двукратном.

Также предусмотрена возможность предоставления сотруднику дополнительного времени для отдыха вместо полутора- или двукратной оплаты.

В любом случае рекомендуется рассчитывать командировку таким образом, чтобы сотруднику не нужно было трудиться сверхурочно.

А если есть свободное время, то его можно потратить на поиск сувениров близким.

Выгодно приобрести подарки друзьям и близким можно с картой «Халва». У Халвы более 250 000 партнеров, у которых можно купить товары в рассрочку и получить за это солидный кешбэк.

Карта «Халва» — универсальный финансовый инструмент. Используйте свои средства, получайте кешбэк с покупок до 10% и доход на остаток собственных средств по карте до 12%, а также открывайте вклады под выгодный процент. Вы можете взять заемные средства до 500 000 рублей и потратить их на покупки в рассрочку 10 месяцев, если оформите подписку «Халва.Десятка». Закажите Халву в форме ниже, и курьер привезет ее вам!

В чем заключаются обязанности финансового отдела компании

Что входит в командировочные расходы

Входить в них могут любые расходы, но компенсированы будут только определенные:

- На проезд.

- На проживание в гостинице, съемной квартире, хостеле и т. д.

- Дополнительные, или, как их обычно называют, суточные. Это расходы, которые связаны с проживанием в командировке. Например, на питание.

Также могут быть компенсированы суммы, которые сотрудник потратит по предварительной договоренности с работодателем. Например, на медицинскую страховку.

Для компенсации трат на дорогу и проживание необходимо предоставить билеты, чеки и квитанции. Если затраты намного меньше выделенной суммы, то разницу придется вернуть. Если же они превысили ее, то работодатель может компенсировать разницу. А вот с суточными могут возникнуть вопросы.

По всем правилам сотруднику должны выплачиваться суточные за каждый день деловой поездки, независимо от того, выпал он на праздничный или же выходной день. Но и тут есть свои нюансы. Суточные не будут выплачиваться, если сотрудник:

- не вернулся по окончании командирования, а остался на выходные или праздники;

- не возвращается домой в конце рабочего дня, если это позволяет транспортная доступность или особенности трудовых обязанностей.

Размер суточных обычно зависит от количества дней командировки, а также может быть указан в договоре или другом локальном нормативном акте.

Нужно ли платить НДФЛ с командировочных

Суточные облагаются налогом на доходы физических лиц, но не полностью. Необходимый НДФЛ:

- 700 рублей за каждый день деловой поездки в России;

- 2500 рублей за каждый день зарубежной командировки.

Деловая поездка поможет сменить рабочую обстановку, хоть и на время. Если не нужно ехать в экстремальные условия, то командировка может даже сойти за отдых. Приятным бонусом можно назвать и то, что работодатель компенсирует расходы на проезд и проживание.

А вот сувениры домашним придется покупать на свои деньги, поэтому в командировку рекомендуется ехать не только с рабочим настроением, но и с запасом средств.

Вся информация о ценах и партнерах актуальна на момент публикации статьи.