Найди инвестора

Недавно проводил опрос среди предпринимателей, которые привлекали инвестиции в свой бизнес. Самый главный вопрос – где нашли инвестора?Ответы из этого опроса подтвердили все мои ожидания.

Найти инвестора, это как найти вторую половинку!Никогда не знаешь, где именно вы встретитесь и познакомитесь, но вероятность встречи надо повышать. Для этого я собрал список площадок, на которых находил инвесторов я, мои клиенты или коллеги:

- Окружение

- Собственная клиентская база

- Telegram чаты

- Выступления в инвест клублах

- Сторителинг/ блог

- Тематические площадки по поиску инвесторов (в том числе краудфандинг)

- Нетворкинг

- Инвест брокеры

- Рекламная кампания (сайт+трафик)

- Инвестиционные фонды или акселераторы

А теперь рассмотрим каждый метод отдельно.

1. Окружение

Первое, что мне говорят в ответ на предложение воспользоваться этим методом, это то, что “у меня нет знакомых с такими деньгами”. Ну что ж, во-первых, ваша проблема в том, что вы узко мыслите, т.к. теорию “6 рук никто не отменял”Во-вторых, нужно спрашивать правильно. Не просто “деньги есть?”, а первым делом вовлекать в свою идею, а потом уже спрашивать о деньгах. И то спрашивать не прямо, а как бы косвенно. Например:

- “я тут проект создаю интересно было бы с тобой встретиться, узнать, что думаешь”,

- “что скажешь о проекте?”

- “как думаешь, можно привлечь деньги в такой проект?”,

- “а как бы ты искал инвестор на моем месте ?”,

- “как думаешь, среди твоих знакомых есть те, кому это могло бы быть интересно?”,

- “а может есть те, кто возможно общается с потенциальными инвесторами?”,

- “а можешь поддержать рекомендацией/лайком/репостом? Я в долгу не останусь!”

Надеюсь послы понятен.

Задача ВОВЛЕЧЬ человека в свою идею. И чем больше у вас таких вовлеченных, тем выше шансы найти инвестора.

Ну, а, в-третьих, делать это надо систематически. Т.е. в день 1-3 встречи!

2. Клиентская база

Многие не замечают огромный этот ресурс, находящийся прямо “под носом”. Дело в том, что в отношении с инвестором ключевым фактором является доверие. Инвестор может даже не разбираться в вашей теме, но, если он вам доверяет, то, скорее всего, он даст деньги.

Если у вас есть текущий бизнес, то таким доверием по отношению к вам обладают ваши же клиенты! Они в априори относятся к вам лояльнее, чем некий “холодный контакт”, т.к. уже были потребителем вашей продукции.

Ну и есть вероятность того, что среди ваших клиентов есть люди, которые могут быть инвесторами или, как минимум, имеют выходы.

3. Telegram чаты

В Telegram есть множество бизнес чатов, в которых могут находиться потенциальные инвесторы.Эти чаты можно купить или вспомнить, кто в вашем окружении занимается бизнесом и, наверняка, он состоит в каких-нибудь чатах. Рекомендую сразу в лоб там не писать, а то есть риск попасть в бан. Ознакомьтесь с правилами чата и тогда уже сообщите, что ищете инвестора или партнера.

Публикации в чатах это тоже системная работа (без нарушения правил чата)Составьте себе список чатов, в которых вы будете постить свое объявление о поиске инвестора хотя бы раз в неделю.

Что писать

- Представиться (ФИО, возраст, город)

- Перечислить статусы, регалии и достижения (предприниматель, спортсмен, муж, отец, человек года)

- Описать само объявление (сообщение о поиске инвестра, суть проекта, сумма инвестиций, окупаемость, рентабельность, ежем доход )

- Что получит инвестор (долю, недвижимость, популярность)

- Приглашение в лс, предложение скинуть презентацию

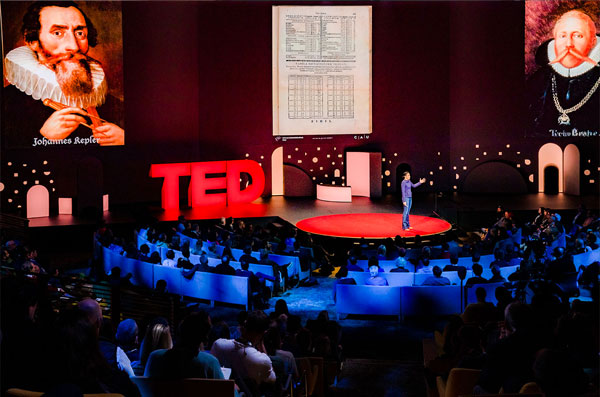

4. Выступления в Инвест-клубах

Вбиваете в интернете “Инвест клубы” и указываете свой город (или ближайший крупный город)Далее обзваниваете клубы и проситесь на сцену.

Данный вариант один из самых популярных среди тех, кто ищет инвестиции. И это не удивительно, ведь инвестор сразу знакомиться с вами, вашим проектом и имеет возможность услышать ответы на свои возражения.

5. Сторителинг/ блог

Соц сети давно уже не просто место, где можно общаться с друзьями. У этого инструмента огромный потенциал, если правильно его использовать.

Сторителлинг

Сторителлинг – искусство донесения информации, с помощью знаний, рассказов, историй, которые возбуждают у человека эмоции и призывают к действию. По сути это пост в соц сетях. В нашем случае пост, который рассказывает о том кто вы, чем занимаетесь и зачем привлекаете инвестора.

Я не буду в данном чек-листе обучать вас данному искусству, но очень рекомендую вам изучить этот способ донесения информации.

Чтобы изучить промеры сторителинга, также вбейте в интернете “примеры сторителлинга”, в выдаче вы найдете примеры.

Задача

- Изучит, что такое сторителлинг

- Написать и опубликовать у себя в соц сетях свой сторителлинг

- Попросить каждого “друга” в соц сети сделать репост данного поста. Можете даже устроить акцию – разыграть 1000 руб среди репостнувших.

Блог

На мой взгляд, самый яркий пример привлечения частных инвесторов через блог – это Федор Овчинников, основатель Додо пиццы. В своем блоге он открыто описывал все бизнес процессы в своей компании, что вызвало у инвесторов интерес и доверие.

Стоит ли говорить, что к моменту, когда он уже имел несколько точек и готов ыл привлекать инвесторов, ему достаточно было только написать об этом очередной пост и инвесторы тут же откликнулись на его призыв.

Такой метод требует времени и усердства, но, с уверенностью могу сказать, что если вы создадите такой инструмент, то в будущем гораздо легче сможете решать вопрос с персоналам, партнерами и инвесторами! Говорю не понаслышке!

Задача

- В своих соц сетях систематически ведите блог

- В постах описывайте, как вы строите свой бизнес, как принимаете решения, как реагируете и тд

- Развивайте свой блог

- Транслируйте в блоге, что ищете инвестора

Если блога нет, то рекомендую начать!

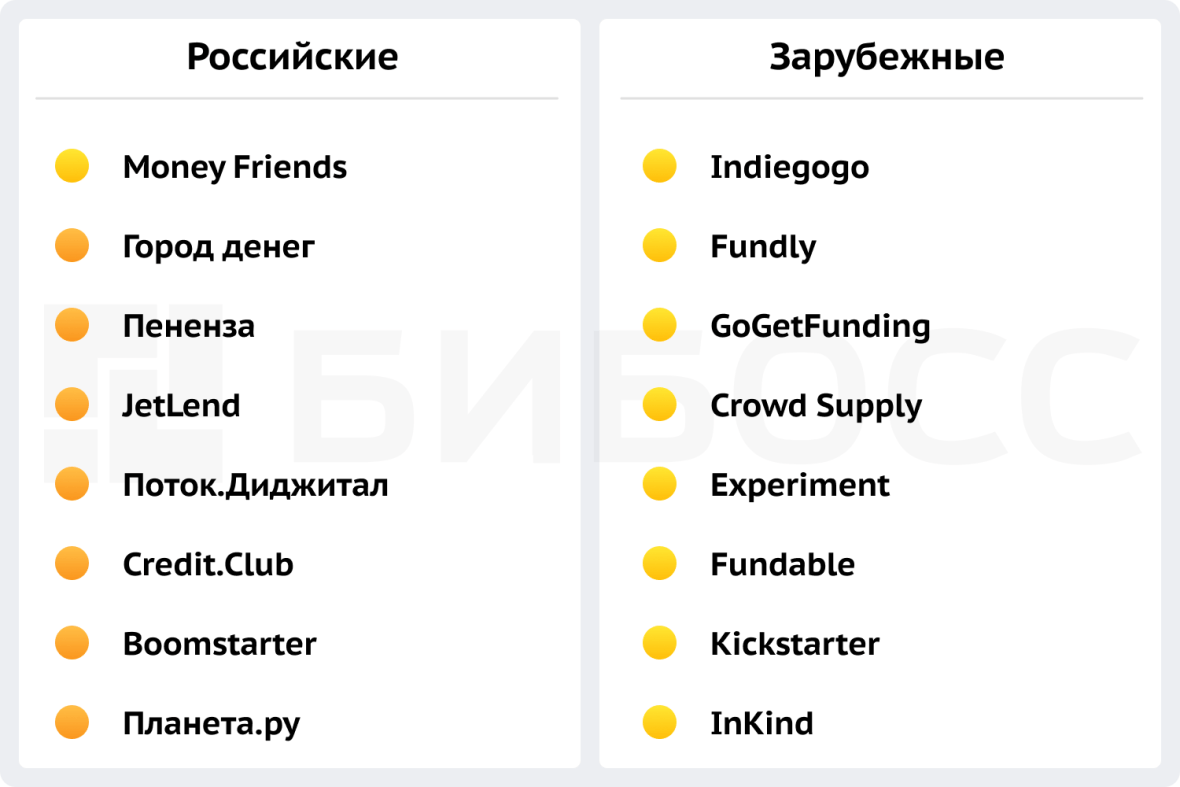

6. Тематические площадки по поиску инвесторов (в том числе краудфандинговые)

Давайте сначала разберёмся с понятием краудфандинг.Краудфандинг— коллективное сотрудничество людей (доноров), кот��рые добровольно объединяют свои деньги или другие ресурсы вместе, как правило, через Интернет, чтобы поддержать усилия других людей или организаций (реципиентов). И существуют специализированные площадки, на которых предприниматели размещают свои проекты, а инвесторы (доноры) скидываются на реализацию данного проекта.

И также существуют простые площадки, на которых можно размещать свои проекты и получить отклики от инвесторов.

Вот некоторые из площадки, которые на мой взгляд вызывают доверие. Результат от этих площадок гарантировать не могу, но лично я бы на них разместился:

7. Нетворкинг

Однажды на одном бизнес-тренинге спикер задал вопрос в зал: “А как вы думаете, как делался бизнес во времена, когда не было соц. сетей, телефонов и интеренета?”Мне это вопрос показался очень интересным. Я правда задумался. Ответ был очевиден – нетворкингЛюди ходили на мероприятия, тусовки, общались, знакомились и обменивались контактами. Сегодня это называется нетворкинг. Так вот, если ходить на различные бизнес или инвест тусовки, то там наверняка можно найти потенциальных инвесторов.

Рекомендации

- Возьмите с собой несколько презентаций с оффером (это не полноценная презентация на 10-15 листов, а файлик с 1-2 страничками, где тезисно описано кто вы и ваше предложение по привлечению инвестора)

- Ходите на платные мероприятия. Чем дороже мероприятия, тем крупнее рыба там плавает

- Подготовьте устную презентацию себя и проекта. Отрепетируйте перед зеркалом

8. Инвест брокеры

Есть такие люди, которые занимаются привлечением инвестиций и берут процент с привлеченной суммы.

Я бы их искал в бизнес чатах. Также брокерами могут выступать Инвест клубы.

Рекомендация

Грамотный брокер попросит эксклюзивное право привлечения инвестиций. Т.е. ни вы, ни другие брокеры не могут привлекать инвестиции, пока это делает он. Поэтому, прежде чем подписывать с ним договор комиссии или давать предоплату, попросите его показать свои кейсы. А еще лучше прозвонить эти кейсы и спросить действительно ли данный брокер помог привлечь инвестиции.

9. Рекламная кампания (сайт+трафик)

Данный способ рекомендую использовать при помощи специальных подрядчиков. Потому что если вы не специалист в интернет маркетинге, то можете потратить много средств и времени.

Почти все бизнесы сегодня привлекают клиентов через интернет. Для этого они делают одностраничные сайты и настраивают на него контекстную или таргетированную рекламу. Так вот нам нужно тоже самое.

Задача

- сделать одностраничный сайт на котором вы презентуете свой проект (с помощью подрядчиков или конструкторов )

- записать видео, где вы рассказываете о себе и о своем проекте (максимум 3 минуты)

- разместить это видео на сайте

- в обмен на контактные данные можно предложить презентаци юпроекта в PDF формате или подробный фин. план

- настроить на этот сайт таргетированную или контекстную рекламу

- обрабатывать заявки.

10. Инвестиционные венчурные фонды

Можно обратиться к российским венчурным фондам. Это специальные фонды, которые занимаются тем, что инвестируют в стартапы. Вот одни из самых распространённых:

- Фонд «АГАТ»Фонд «АГАТ» является частным фондом и, по содержанию своей деятельности, благотворительным. Фонд создан в 2008 году, и с 2013 г. Действует в Санкт-Петербурге. Это независимая и финансово самодостаточная организация с собственн��м капиталом. Фонд не аффилирован с какими-либо государственными, политическими, банковскими и другими структурами

- Фонд iDealMachineВенчурный фонд и один из первых стартап-акселераторов в России.C 2012 года iDealMachine поддерживает проекты с самых ранних стадий развития, в том числе со стадии идеи. Фонд инвестирует как в традиционные направления (интернет и облачные решения, электронная коммерция и мобильные приложения), так и в наукоемкие (робототехника и интерфейс человека с машиной, искусственный интеллект и работа с большими массивами данных). Инвестируют от 500 000 до 300 000 000 руб. в проект.

- ФРИИ (Фонд развития Интернет Инициатив)ФРИИ выбирает самые перспективные проекты в сфере it и инвестирует в них от 2,5 млн. руб в течение трех месяцев, обучая команду и помогая в развитии бизнеса. Объем инвестиций в последующих раундах может достигать 324 млн руб.

- СОБА (Союз Организаций Бизнес Ангелов) Уже 10 лет привлекает частные инвестиции в проекты на ранних стадий развития. Помогают финансами, консультациями, связями и опытом развития бизнеса.

- Фонд содействия инновациям

Удачных вам поисков!

Неизвестно, сколько пальцев рук нужно, чтобы пересчитать количество похожих заметок — «как привлечь инвестиции», «как найти своего инвестора», «как не отпугнуть инвестора»… На самом деле коммуникация с инвесторами не начинается и не заканчивается моментом привлечения раунда инвестиций и, чтобы выстраивать ее правильно, нужно усвоить несколько базовых правил. О них и расскажем.

1. Составьте лонг-лист

На этом этапе обязательно сделайте домашнюю работу, сформируйте список потенциальных инвесторов, выделите тех, кто активно инвестирует на вашей стадии или в вашем секторе, посмотрите, кто недавно запустил фонды или сделал заявление о том, что начинает развиваться как бизнес-ангел.

Это нужно не только для того чтобы вы сделали excel-таблицу со списком инвесторов, но и для выстраивания стратегии привлечения инвестиций. Да, это как раз тот совет, который содержится в каждой из миллионов колонок об инвесторах из первого абзаца. Но никто этого не делает! Поэтому приходится повторять.

Где взять информацию? Вот несколько идей для первоначального списка:

- базовые ресурсы — Crunchbase и Pitchbook;

- ресурсы типа privateequitylist.com, unicorn-nest.com;

- обновляемый список инвесторов от DocSend со статусом активности;

- Google Sheet со списком фондов ранних стадий размером до $200 млн, которые недавно закрыли фандрейзинг;

- самые респектабельные фонды Европы от Dealroom.

2. Сформируйте воронку для интро

Безусловно, теплые интро работают лучше всего. По возможности старайтесь найти достаточно близкого знакомого, кто сможет познакомить вас с вашим целевым инвестором. Но и холодные выходы бывают эффективны.

Назначьте себе ограниченный срок, в который вы будете искать того, кто сможет познакомить вас с инвестором. Постарайтесь в течение определенного времени найти правильный интро, а если не получается — сделайте грамотный аутрич инвестора. Структурируйте письмо инвестору так, чтобы отразить все четко и без воды. Об этом очень хорошо написал Алексей Менн из Begin Capital. Для вдохновения можно почитать также примеры холодных писем, которые принесли результат.

3. Не полагайтесь на спонтанные знания

Ко мне часто обращаются с вопросами типа: «Порекомендуйте инвесторов, которые инвестируют в (подставить свой вариант)». Допустим, в биотехнологии. В практике соцопросов это называется спонтанное знание. Мой собеседник рассчитывает, что я с ходу вспомню инвестора, который специализируется на секторе, с которым я не работаю. Априори вероятность успеха очень невелика.

Гораздо лучше сделать следующее:

- сформируйте список близких знакомых, у которых вы можете спросить интро (предприниматели, которые поднимали инвестиции; ангелы; венчурные инвесторы или инвестбанкиры);

- сформируйте список из трех-пяти потенциальных инвесторов, с кем вы хотите поговорить (их может быть больше, но выдавать запросы лучше порционно);

- просмотрите социальные сети людей из первого списка и поищите в нем людей из второго (или на основе этого осмотра скорректируйте список — вдруг вы найдете у них в друзьях других, не менее привлекательных инвесторов);

- сформулируйте тезис, почему вы могли бы быть интересны каждому из трех-пяти людей;

- обратитесь к человеку из первого списка примерно так: «Хорошо ли ты знаешь Джона Смита из Sequoia, чтобы сделать на него интро? Я считаю, мы могли бы быть интересны, потому что … «;

- если вы получаете отрицательный ответ, ничто не мешает продолжить разговор с открытой формулировкой: «знаешь ли ты кого-то, кому наш проект может быть интересным».

Помимо Linkedin или Facebook, обязательно изучите Twitter (в США это едва ли не основной ресурс), Angelist и Signal NFX. Последнее — специальная социальная сеть для фандрейзинга, которая покажет глубину связи предпринимателей и инвесторов между собой в баллах, где 10 — прямая связь.

4. Тренируйтесь «на кошках»

Постарайтесь не начинать общение сразу с самыми желанными инвесторами. Уверен, вы все знаете про ваш стартап и можете ответить на все вопросы, но практика никому не помешает. Поговорите с двумя-тремя инвесторами, которые не так для вас принципиальны, например с теми, с кем познакомились на любой крупной стартап-конференции типа Startup Village. Если все пройдет хорошо, то у вас будут уже потенциальные follow-on инвесторы или просто бэкап, а если плохо — не страшно.

5. Завершайте общение так, чтобы с вами хотели его продолжать

Можно было бы озаглавить даже проще — отвечайте! Часто бывает, что тебя просят рассмотреть проект, а ты даешь свои соображения насчет рисков и говоришь, что проект не подходит, а твой собеседник пропадает. А иногда даже отвечает, что ты ничего не понимаешь. Во-первых, это по-человечески обидно, а во-вторых, явно усложнит вам общение, если через год вы снова захотите обратиться к тому же инвестору и предложить поддержать проект на более поздней стадии.

6. Выделите ресурсы и помните о статистике

Исследование Docsend от 2021 года говорит, что нужно, чтобы поднять $500-560 тыс. на pre-seed:

- в среднем сконтактировать с 58 инвесторами;

- показать презентацию на 18 слайдов;

- чтобы они потратили на нее в среднем 3 минуты 40 секунд;

- в итоге провести 30 встреч;

- на все это потратить 15,5 недель (3,5 месяца, для 59% проектов — до 12 недель);

- в том числе 3,1 недели от подписания терм-шита до получения денег на счет.

Unicorn Nest делится примером работы с еще более широкой воронкой. Их основатель Денис Довгополый помогал проекту, у которого было:

- 1820 потенциальных инвесторов в базе, которым отправили холодные таргетированные письма;

- из которых был контакт с 1721;

- из которых 1451 открыли письмо с обращением (84%);

- из которых ответили на обращение 320 (19%);

- из которых ознакомительный звонок провели 159;

- из которых заинтересовались 43 (0.7%);

- из которых предварительные условия сделки послали 12;

- из которых финальные условия подписали трое;

- из которых с одним была подписана сделка на инвестиции в $12 млн.

Привлечение финансирования должно у вас занять от трех до шести месяцев, и этим придется заниматься практически full time. Важно быть к этому готовым самому, а также важно подготовить всю остальную команду, которой придется частично перенять задачи того сооснователя, который будет больше сфокусирован на привлечении раунда. И хорошо, если таких сооснователей несколько, а если один — это еще более важно.

Помните, что любой предприниматель получает десятки отказов, а VC в большинстве случаев ошибаются, — такая уж у них работа.

7. Поставьте себя на место VC

Важно понимать, что в 80% случаев у VC нет KPI сделать сделку или сделать определенное количество сделок. Ему важно в течение пяти лет (в рамках своего инвестиционного периода, который, как правило, составляет пять-шесть лет у фондов сроком 10 лет) проинвестировать капитал, поэтому время подумать у них есть. VC лучше не сделает хорошую сделку, чем сделает плохую: в отличие от вас, он никуда не торопится.

Правда, в условных 20% случаев (по принципу Парето) VC сами стремятся заключать сделки. VC фонды в начале своего пути (когда они только запустились) склонны более активно инвестировать, чтобы сформировать первоначальный портфель. А на другом конце временного горизонта, когда истекает инвестиционный период, VC фондам иногда нужно быстрее закрыть сделки, чтобы успеть использовать весь доступный для новых инвестиций капитал, потому что после того, как заканчивается инвестиционный период, делать новых инвестиций нельзя. Соответственно, если вам срочно нужны инвесторы, ловите их в начале и в конце инвестиционных периодов.

8. Встаньте на радар у фонда

Часто говорят, что можно спросить совета, тогда тебе предложат инвестиции. Это, пожалуй, несколько наивный прием, хотя иногда работает и он. Но если вы явно понимаете, что ваш стартап, например, рановат по стадии, то спросите совета, как достичь более поздней стадии, к кому обратиться за инвестициями. Спросите совета по стратегии. Так вы больше расскажете информации о себе, а у инвестора будет интерес еще и следить за вашими успехами. Еще один лайфхак — заходить через портфельные компании. Начните с ними работать или что-то у них покупать, получите от них интро, в этом случае оно будет теплое.

9. Подпитывайте инвесторов позитивными новостями

Делайте регулярный дайджест для инвесторов с новостями о стартапе, бизнесе, команде, достижениях. Это очень сильный инструмент в руках опытных основателей.

О том, что можно включить в дайджест и как писать такие письма, можно почитать в письме от Founders Institute.

Добавлю от себя несколько пунктов.

- Пишите апдейты регулярно, лучше один раз в месяц.

- Давайте цифры — top line цифры, даже если вдруг они утекут к конкурентам, особого вреда вам не на нанесут.

- Работайте над форматированием, выделяйте разделы, и т. п.

- Выделяйте «крючки» — то, что должно цеплять.

- Пишите свой «аск» и планы по следующим шагам, это позволит текущим инвесторам включить смекалку и подумать, как вам помочь. Это важно и для потенциальных инвесторов, поскольку позволит им также среагировать на ваш запрос и начать вам помогать даже до инвестиций. Так делают многие хорошие инвесторы.

- Пишите ключевую информацию в теле письма (!), даже если прикрепляете дополнительно презентации или видео. Искать апдейты в презентациях и видео не всегда удобно и не всякий будет.

- Используйте софт для коммуникации: Carta, Reportally, Investory, Enty, visible.vc и другие.

10. Задайте свои вопросы инвесторам

Ваши вопросы — это нормально. Уточните стратегию, поинтересуйтесь, в каких случаях и как инвесторы помогали предпринимателям. Спросите про какие-то конфликтные ситуации. Вот список из 12 ключевых вопросов инвесторам, который я публиковал в своем Telegram-канале proVenture.

11. Mobile First

Простой, но важный момент. Инвесторы (сюрприз!) тоже люди, они в основном смотрят контент на мобильном телефоне. То есть если ваша презентация не адаптирована под mobile и в ней много мелкого текста, вы рискуете, что инвестор откажет вам просто потому, что ему будет слишком трудно разобрать, что к чему. А так как он человек занятой, то не станет лишний раз трудиться без очевидной выгоды для себя.

12. Zoom First

В настоящий момент большинство встреч проходит в Zoom. Не пренебрегайте простыми правилами, которые помогут не испортить впечатление. Да, они опять покажутся вам очевидными, но да, ими руководствуются далеко не все. Все советы выстраданы на личном опыте.

- Готовьтесь ко встречам, умейте включать презентацию, проверьте камеру и микрофон.

- Не стоит садиться экраном к свету (к открытому окну), так вы засвечиваетесь, или в темном углу.

- Включайте камеру!

- Вы сидите дома, но вы должны вести себя так, как будто вы на встрече.

В последнем пункте речь не о том, что к вам в комнату могут забежать дети, это нормально и никого не смущает. Но такой формат иногда провоцирует на более радикальные вещи — например, на одном моем созвоне со стартапом один из сооснователей вышел вместе со своим компьютером на балкон, чтобы … покурить. Когда представилась возможность, я намекнул, что лучше так не делать, и он согласился, сославшись на то, что сильно разволновался. Видимо, настолько сильно, что в следующий раз, когда слово взял другой сооснователь, он снова вышел на балкон и стал курить перед экраном. Это явно не добавляет позитивного впечатления от происходящего.

13. Отчеты — часть жизни после раунда!

Будьте готовы к отчетам перед инвесторами и к банальному информированию инвесторов о том, что происходит с проектом. Вот в каких форматах это может происходить.

- Ежеквартально — Board Pack.

- Ежемесячно — monthly reports: финансы, новости, контракты, команда, планы.

- Делайте регулярные встречи или звонки с инвесторами — с вашим board, но также и один на один с другими инвесторами.

Формат и состав отчетов зависит от инвестора. Некоторые инвесторы просят представлять финансы по форме для консолидации или отчеты по определенной форме. Однако суть от этого не сильно меняется — нельзя забывать об инвесторах после закрытия раунда.

Этот список советов и полезных наблюдений не является исчерпывающим, но надеюсь, что многим поможет не совершать ошибок в коммуникации с инвесторами и быстрее привлечь инвестиции.

Привлечь инвестиции в стартап и в мирное время не просто, а в условиях пандемии такая задача выглядит практически невыполнимой. Но даже в кризис проекты поднимают инвестиции: главное знать, где искать и что говорить

Об эксперте: Олег Котелюх, управляющий партнер «Инпро Технолоджис».

Шаг первый: четко определить цель и размер необходимых инвестиций

Инвестиции — это не цель, это средство. Основатель стартапа должен хорошо представлять, для чего ему понадобились деньги. Обычно сторонние средства нужны, чтобы ускорить развитие бизнеса. Компания растет медленнее, чем необходимо, а инвестиции ускорят этот процесс и позволят обойти конкурентов. Другой распространенный вариант ответа: средства нужны на улучшение продукта и усиление отдела продаж.

Определение конкретной цели важно по двум причинам. Во-первых, это позволит определить требуемый размер вложений, а, во-вторых, приблизиться к пониманию, где их искать: у частных инвесторов или фондов. От того, на какой стадии находится ваш проект, для чего и сколько нужно денег, будут зависеть критерии, по которым вы начнете искать источник финансирования.

Шаг второй: определить тип инвестора и создать воронку

Итак, вы определили причины, по которым вам необходимы деньги и обозначили, какие статьи расходов нужно закрыть в первую очередь, чтобы бизнес продолжал развиваться. Ответьте себе на вопрос, почему вы не можете взять денег у друзей, родственников и в банке? Почему вам нужен именно инвестор? Возможно, вместе с деньгами вы хотите получить опыт и связи. Тогда вам потребуется стратегический инвестор. Или вам полностью хватает компетенций и подойдет любой человек с деньгами. Тогда поискать его можно среди знакомых предпринимателей или на курсах начинающих бизнес-ангелов. Такие курсы есть у ФРИИ, Сколково, РВК.

Типичная ошибка начинающего соискателя инвестиций — думать, что инвесторов мало. Их много! Вся соль заключается в том, чтобы найти своего. Для этого создайте карту местности: изучите, какие фонды, работающие со стартапами, есть в вашем городе. Как правило, у таких организаций есть четкий набор критериев, куда они инвестируют: какие сферы, ниши и рынки им интересны, какая стадия развития проекта должна быть для начала обсуждения, какие суммы они готовы вкладывать. Уже на этом этапе будет понятно, кого можно иметь в виду, а с кем вам не по пути.

Подпишитесь на тематические каналы в мессенджерах, например, TheEdinorog и Startupoftheday. Просматривайте деловые СМИ. Составьте список местных акселераторов и бизнес-школ, у них тоже есть специальные дни, когда их резиденты и выпускники презентуют свои проекты инвесторам. Обратите внимание, кто инвестировал в проекты, похожие на ваш.

Конечно, городом ограничиваться не стоит. Вы должны хорошо понимать, какие фонды и люди в вашей стране инвестируют в вашу отрасль. Не стесняйтесь искать инвесторов и за рубежом. Примеров инвестиций иностранных бизнес-ангелов хватает на рынке.

К примеру, Константин Синюшин, сооснователь венчурной компании Untitled Ventures, сейчас занимается созданием фонда, базирующегося в Люксембурге. Фонд будет инвестировать в российские проекты. Foundation Capital из США в 2018 вложились в российский проект Grabr. В том же году «ЭкзоАтлет» смог получить инвестиции от южнокорейской Cosmo and Company Co.

Наконец, расскажите, что вы ищете инвестиции, в Facebook и Instagram, говорите об этом друзьям и знакомым. Прошерстите Linkedin: это отличное место для того, чтобы найти контакты нужного вам человека.

Главное, чего делать не стоит — бездумно вписываться в бесконечные стартап-шоу и конференции, делать массированные рассылки во всевозможные инстанции, спамить своим проектом налево и направо. Вы только потеряете время и заработаете на венчурном рынке ненужную репутацию.

Наметьте конкретных людей, с которыми вам надо познакомиться, найдите тех, кто может вас им представить. Докажите им, что от вашего знакомства выиграют все. Так вы убедите инвестора хотя бы инвестировать время на то, чтобы выслушать вас. Если встретиться лично невозможно, пишите потенциальному инвестору письмо.

Помните: холодная рассылка не работает. Письмо должно быть «теплым», содержать всю необходимую информацию, быть лаконичным, но при этом запоминаться и вызывать эмоцию. Ваш адресат должен заинтересоваться проектом с первого абзаца.

Шаг третий: подготовить документы и инвестиционное предложение

Параллельно с поиском инвесторов стоит начать подготовку пакета документов. Если фонды и госпрограммы — ваш случай, зайдите к ним на сайт и разберитесь, что они требуют. Там же будут указаны сроки действия программ и подачи заявок.

Если ваш путь — группа инвесторов или частное лицо, вам понадобится презентация проекта и финансовый план. Причем лучше не один, а сразу три: оптимистичный, реалистичный и пессимистичный. Первый продемонстрирует, что будет, когда все ваши гипотезы окажутся верными, и росту бизнеса ничего не мешает. Приготовьтесь: сначала все будут смотреть на второй и третий варианты. Громоздкие таблицы не нужны — информация должна восприниматься легко.

Фото: Shutterstock

Прежде всего инвестор хочет знать ответы на четыре вопроса:

- действительно ли вы разбираетесь в рынке и понимаете, кто ваши клиенты?

- почему бизнес не закроется завтра или через полгода?

- почему он не потеряет деньги, вложившись в ваш проект?

- когда и сколько он может с вами заработать?

Ответы должны быть в вашем инвестиционном предложении: «Я ищу 30 млн руб. на …, предлагаю инвестору долю в компании. Со мной через два года вы сможете заработать …, потому что …». В предложении должны быть две суммы: требующиеся инвестиции и сколько потенциальный партнер сможет заработать.

Не забудьте предусмотреть возможные сценарии для инвестора по выходу из компании. Распишите статьи расходов по запрошенным инвестициям, будьте готовы защитить свою оценку компании, объяснить, из чего складывается ее текущая стоимость. Помните, что прибыль, которую вы предлагаете инвестору, должна быть выгоднее банковских процентов по вкладам.

Чтобы заинтересовать инвестора, необходимо научиться говорить с ним на одном языке. Подготовьте питч — рассказ о бизнесе, который заинтересует потенциального партнера.

Питч должен быть коротким, вдохновляющим и по делу. Вот план вашего выступления:

- описание проблемы, и как ваш бизнес ее решает;

- стадия проекта, метрики и достижения;

- бизнес-модель;

- этапы развития (что есть и что будет сделано);

- рынок и конкуренты;

- команда;

- инвестиционное предложение.

Презентовать проект инвестору должен тот, кто лучше всего разбирается в проекте и умеет общаться с аудиторией. Выступление обязательно нужно отрепетировать. Избегайте непонятных терминов и двусмысленных трактовок, потренируйтесь на домашних. Будьте готовы, что вам будут активно возражать.

Шаг четвертый: проверить инвестора

Помните, что поиск инвестиций — это не только поиск денег, но и выбор подходящего вам партнера. Вы тоже должны выбирать, кто это будет. Нельзя соглашаться делить бизнес с первым встречным: тщательно изучите, с кем вы вступаете в игру.

Наведите справки. Попробуйте связаться с теми, кто может рассказать вам больше об инвесторе. Какой у человека характер и стиль работы? Будет ли он делиться знаниями и контактами людей, которые помогут бизнесу масштабироваться, или предпочтет только вложить деньги. Любит ли он вмешиваться в работу, вводить в команду своих людей? Хорошо ли разбирается в рынке? Наконец, адекватный ли он человек? Все это хорошо понимает тот, кто уже имел с ним дело. Поэтому важно найти уже проинвестированную им компанию и постараться узнать там все, что нужно.

Не волнуйтесь. Даже если инвестор узнает о вашей «разведке», это никак вам не навредит. Наоборот, покажет, что вы ответственно подходите к делу и любите подстраховаться.

Проверьте, чтобы в портфеле вашего инвестора не было вашего прямого или косвенного конкурента. Это поможет избежать конфликта интересов в будущем. Если такая компания в портфеле все же найдется, обязательно проговорите этот момент.

Самое главное — верьте в себя. Кризис — лучшее время для взлета стартапов. Помните, что инвесторы об этом тоже знают.

Подписывайтесь и читайте нас в Яндекс.Дзене — технологии, инновации, эко-номика, образование и шеринг в одном канале.

Деньги – основной актив бизнеса, без которого он не работает. Если у вас на счете не лежит несколько миллионов, то скорее всего вам будет интересно узнать, как их привлечь. В этой статье мы разберем, на каком этапе проекта лучше искать инвестора, как оформить отношения с ним и самое главное – где его найти.

В этой статье вы узнаете:

- Как понять нужны ли бизнесу инвестиции;

- Как подготовиться к привлечению инвестиций;

- На каких условиях привлекать инвестора в бизнес;

- Что будет, если бизнес-идея не оправдается и прибыли не будет;

- 30 способов найти инвестора.

Инвестиции в бизнес — это внешнее финансирование, цель которого помочь запустить или расширить бизнес, а также поддерживать его до момента выхода на самоокупаемость, закрывая кассовые разрывы при их возникновении.

Как понять нужны ли бизнесу инвестиции

Инвестиции необходимы проекту как на первых этапах становления, так и в последующем для масштабирования. Сотрудничество с инвестором может привлечь в ваш бизнес не только финансирование, но и контакты с нужными людьми, идеи для автоматизации и оптимизации бизнес-процессов.

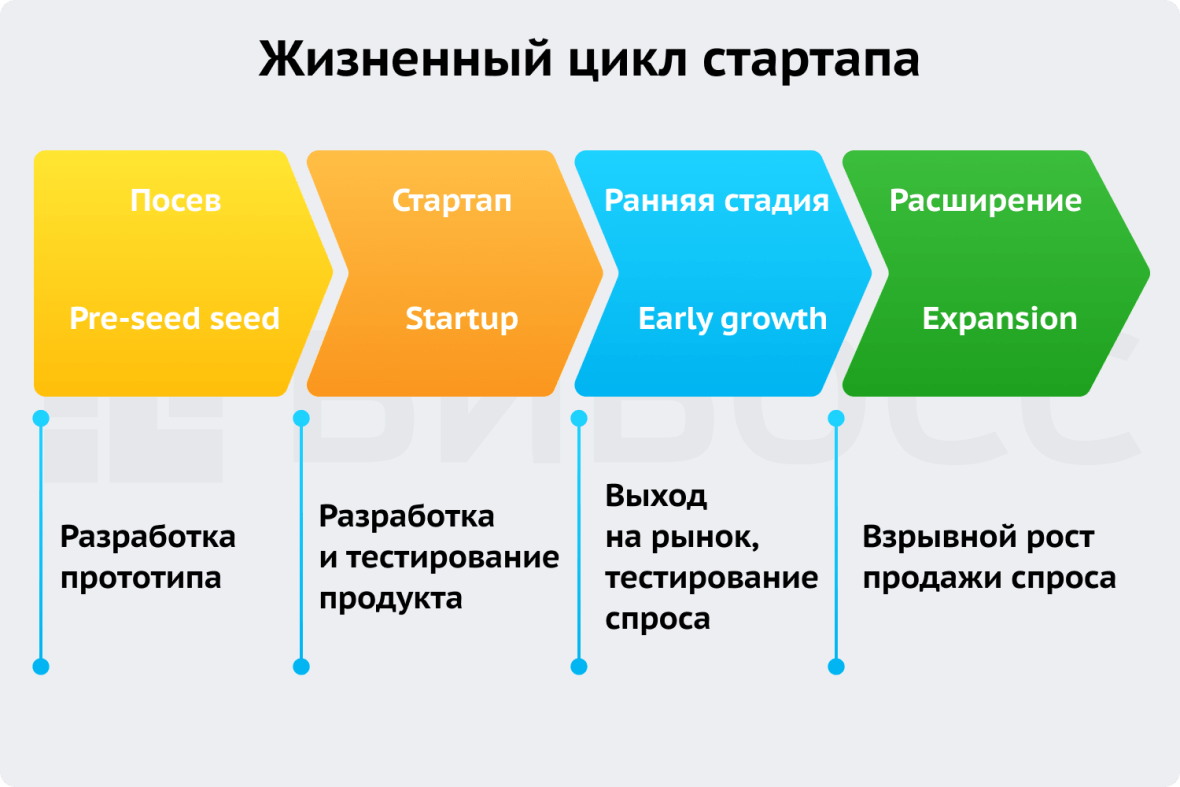

Можно выделить четыре основные стадии развития проекта. Привлечение инвестиций может потребоваться на любом из них:

- Pre–seed, seed (предпосевная, посевная стадия) — это стадии разработки идеи, формирования уникального торгового предложения. Здесь возникает потребность в финансировании создания пробной версии продукта для тестирования, отработки гипотез. Также нужны деньги для создания команды.

- Startup (стадия расширения) — эта стадия начинается, если продукт подтвердил свою жизнеспособность на предыдущем этапе, продажи и выручка растут. Возникает потребность финансирования для масштабирования бизнеса, для расширения каналов сбыта, привлечения профессионалов.

- Early growth (стадия роста) — бизнес работает стабильно, есть прибыль. В этом случае инвестиции могут потребоваться для расширения географии продаж – выхода в другие регионы, за рубеж.

- Expansion (стадия зрелости) — компания работает стабильно, но конкуренция усиливается и необходимо удержать свою долю.

Распространено ошибочное мнение, что запустить бизнес без вложений инвестора невозможно, поэтому начинающие предприниматели в первую очередь занимаются его поисками, не рассчитывая на собственные средства.

Для начала необходимо рассчитать общую потребность в финансировании, затем оценить объем собственных средств. Далее можно обратиться к родственникам, друзьям и выяснить их возможности дать вам деньги в долг. Промониторьте условия банков по различным кредитным программам, требования к проектам для получения государственных субсидий. Если поиски не дадут должного результата, можно принимать решение о привлечении инвестора в проект.

Ситуации, при которых привлекать инвестора не стоит:

- Есть возможность вложить в проект выручку

Не привлекайте деньги инвестора при возможности использования средства от продажи собственной продукции. Обсудите со своими клиентами условия предоплаты, с поставщиками договоритесь об отсрочке платежа. - Бизнес на грани краха

Инвестиции принесут пользу только жизнеспособному проекту. Если дела идут крайне плохо — в инвестициях смысла нет.

Чек-лист проверки необходимости привлечения инвестора

- Критично оцените жизнеспособность вашего проекта.

- Рассчитайте общую потребность в финансировании.

- Оцените объем собственных средств, который вы можете вложить.

- Оцените возможность использования выручки в качестве инвестиций.

- Обсудите с клиентами возможности предоплаты.

- Обсудите с поставщиками отсрочку платежа.

- Пересчитайте общую потребность в финансировании с учетом выполнения предыдущих пунктов.

- Обратитесь к родственникам/друзьям/знакомым за деньгами в долг.

- Изучите требования банков и условия предоставления кредитов.

Если после выполнения всех пунктов, потребность в финансировании осталась, то вам нужен инвестор.

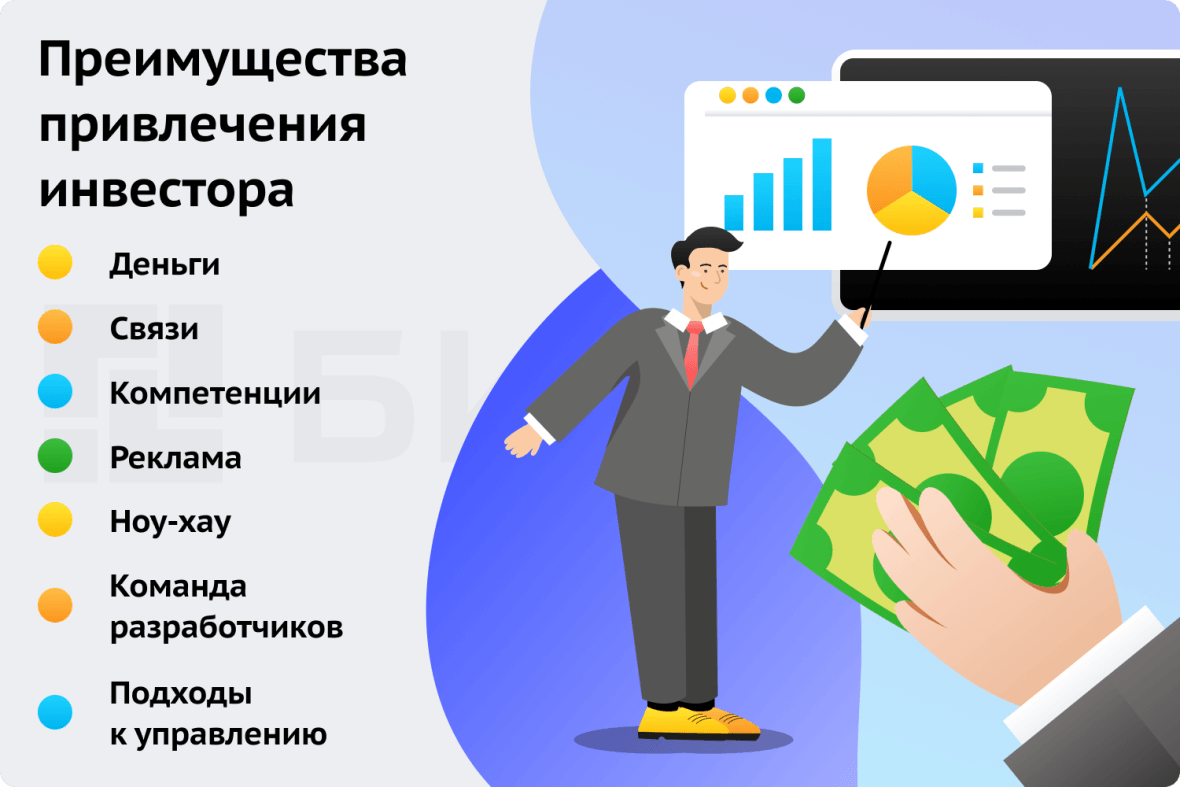

Основные преимущества привлечения инвестора

Способ поддержать бизнес

Располагая хорошим бюджетом, можно нанимать профессионалов, проводить необходимый анализ рынка, проверять гипотезы с нужной скоростью.

Ускоренный выход на рынок

Усиленное финансирование маркетинговых мероприятий при наличии достойного продукта позволит значительно быстрее завоевать расположение целевой группы

Реклама

Только сам факт взаимодействия с инвестором с громким именем привлечет к вашему проекту необходимое внимание

Полезные связи, ноу-хау

Инвесторы могут принести успешный опыт выстраивания коммуникаций, топ-менеджмент, сильный административный ресурс

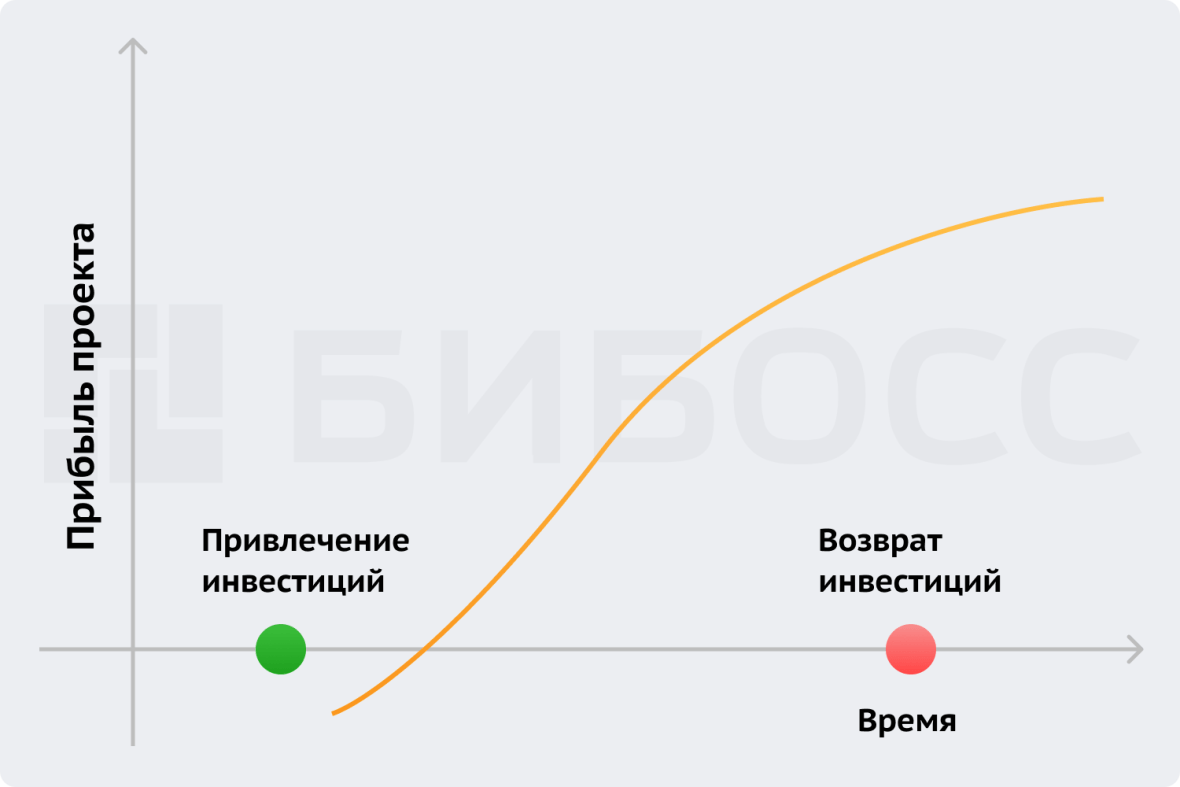

Как определить требуемый объем инвестиций и срок их использования

Для понимания объема необходимых инвестиций и определения срока, в течение которого сможете произвести возврат, строят финансовую модель.

Финансовая модель – это свод таблиц с расчетами необходимых показателей проекта. Он содержит информацию о планируемых доходах, расходах, ценовой политике, потребности в сотрудниках, показателях рентабельности, сроке окупаемости, точке безубыточности и др. По бюджету движения денежных средств (БДДС/Cash Flow Statement), который является ее частью, можно увидеть периоды возникновения дефицита.

При подготовке расчетов вводные данные корректируются многократно, поэтому форма финансовой модели должна быть гибкой.

Если вы ожидаете выйти на самоокупаемость в течение 6 месяцев, инвестиции необходимо привлекать на 8–13 месяцев, т.е. с резервом.

К финансовой модели обычно прилагается аналитическая записка для пояснения вводных условий расчетов и выводов на основании полученных данных.

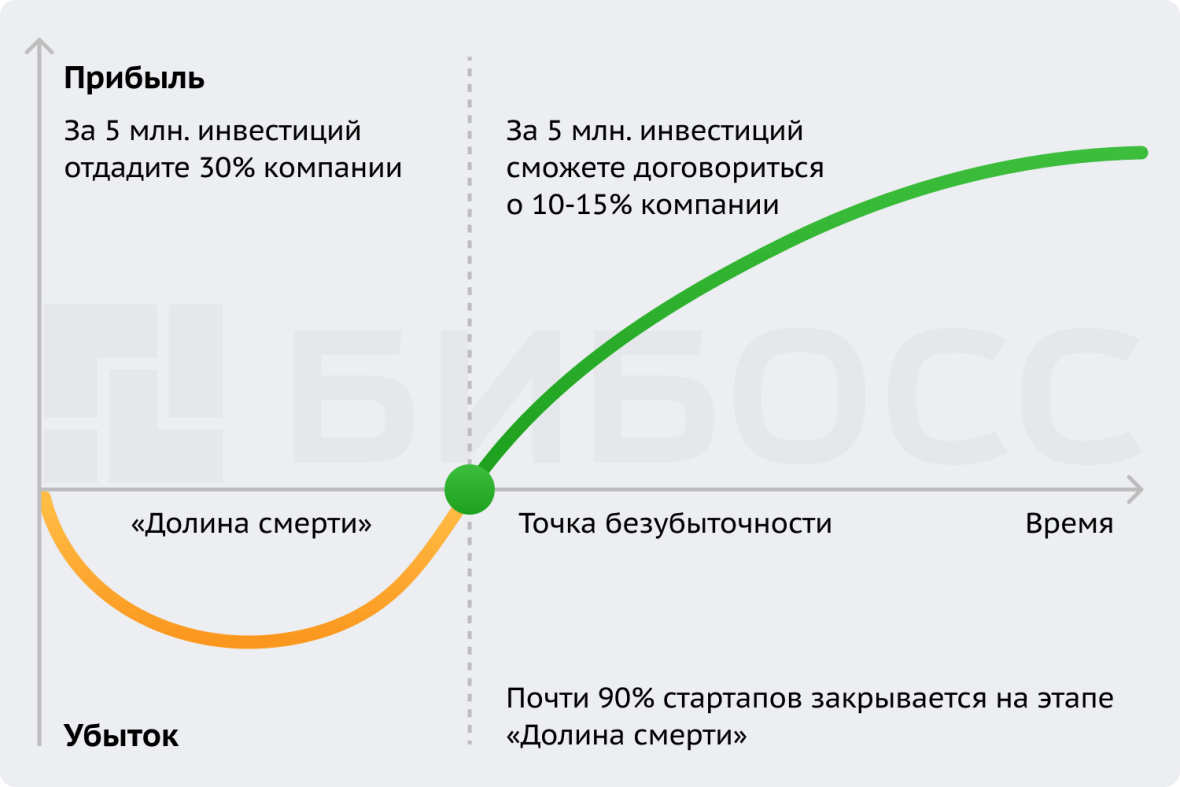

Стоимость денег для вашего проекта значительно выше до момента выхода на точку безубыточности. Поэтому рассчитайте сколько инвестиций необходимо для ее достижения, а когда преодолеете этот барьер, сможете заняться поиском средств для развития и масштабирования.

Не вкладывайте в проект больше инвестиций, чем нужно.

Если по плановым расчетам до выхода на точку безубыточности вам требуется вложить 5 млн. руб., а вы вкладываете 8 млн. руб., то вероятность, что ваш проект «проест» все 8 млн. руб. стремится к 99%.

Какие бывают виды инвестирования

По срокам инвестирования различают:

- краткосрочные (с периодом вложения до одного года);

- среднесрочные – от года до трех лет;

- долгосрочные – более трех лет.

В зависимости от формы участия инвестора в процессе распределения результатов деятельности проекта можно выделить:

- долговое;

- долевое;

- гибридное;

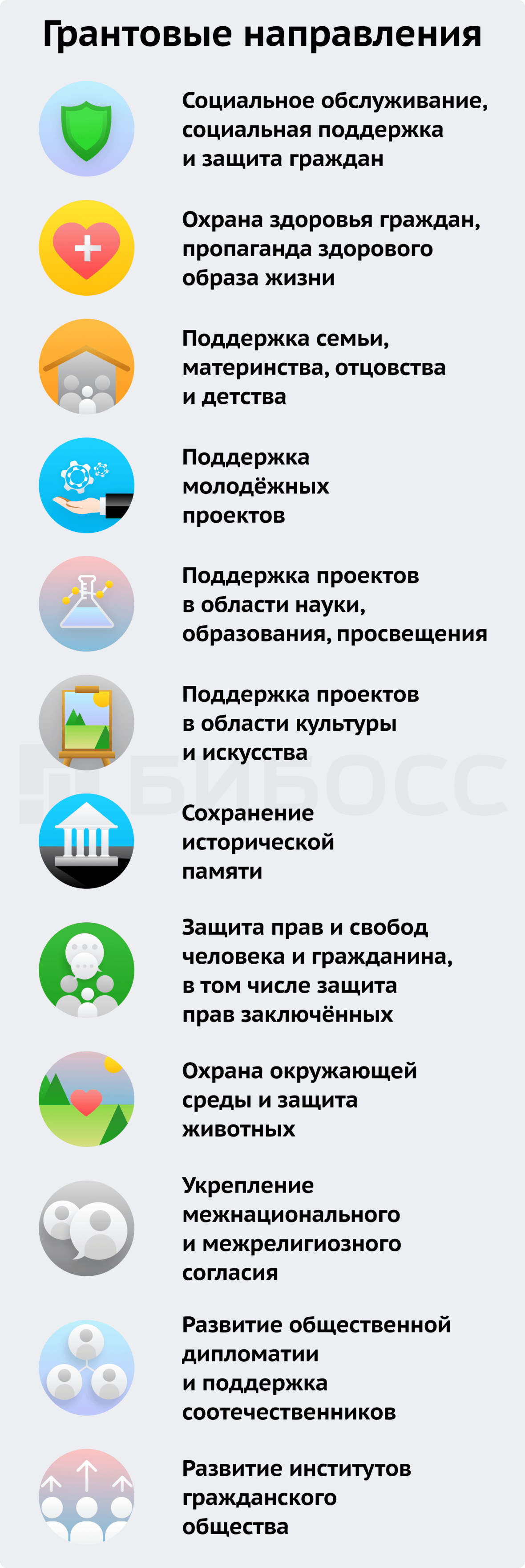

- безвозмездное (государственные и частные гранты, субсидии).

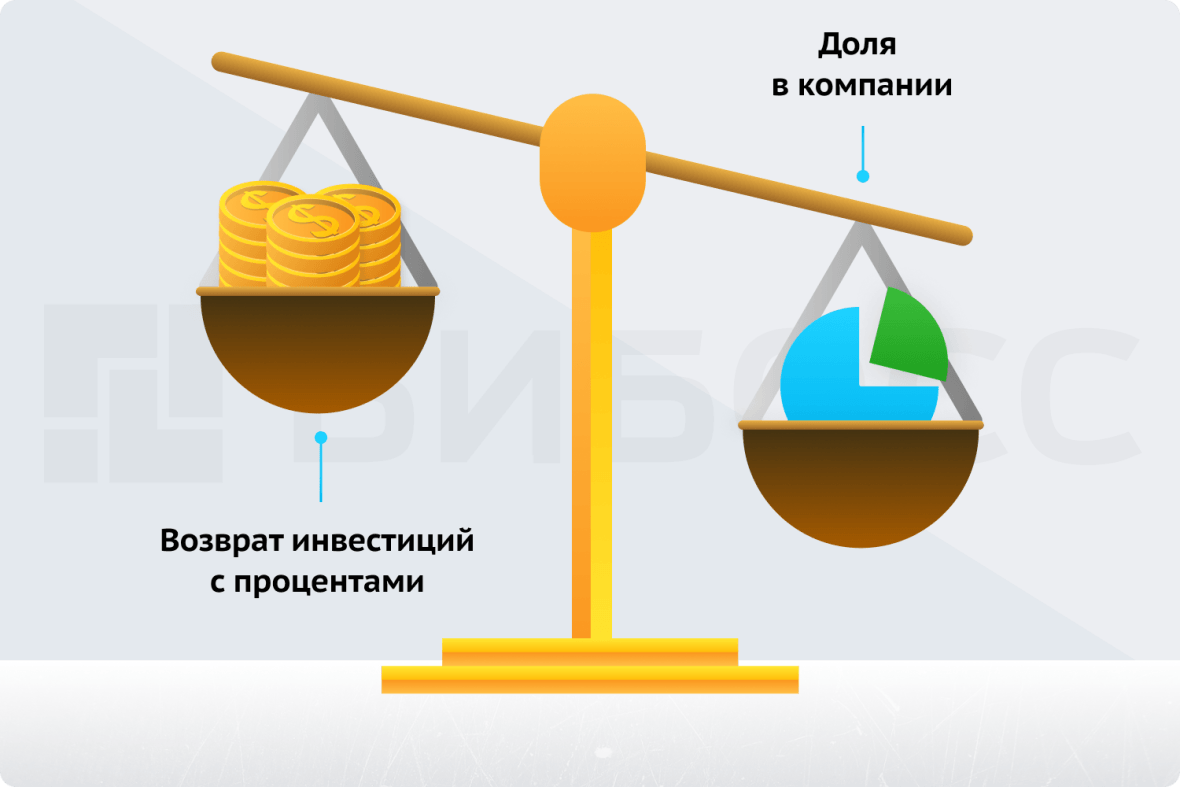

Долговое или заемное финансирование – это возвратные инвестиции. На стадии переговоров партнеры согласовывают срок возврата и сумму процентов за пользование средствами. Основным преимуществом такого финансирования является сохранение полного контроля над бизнесом.

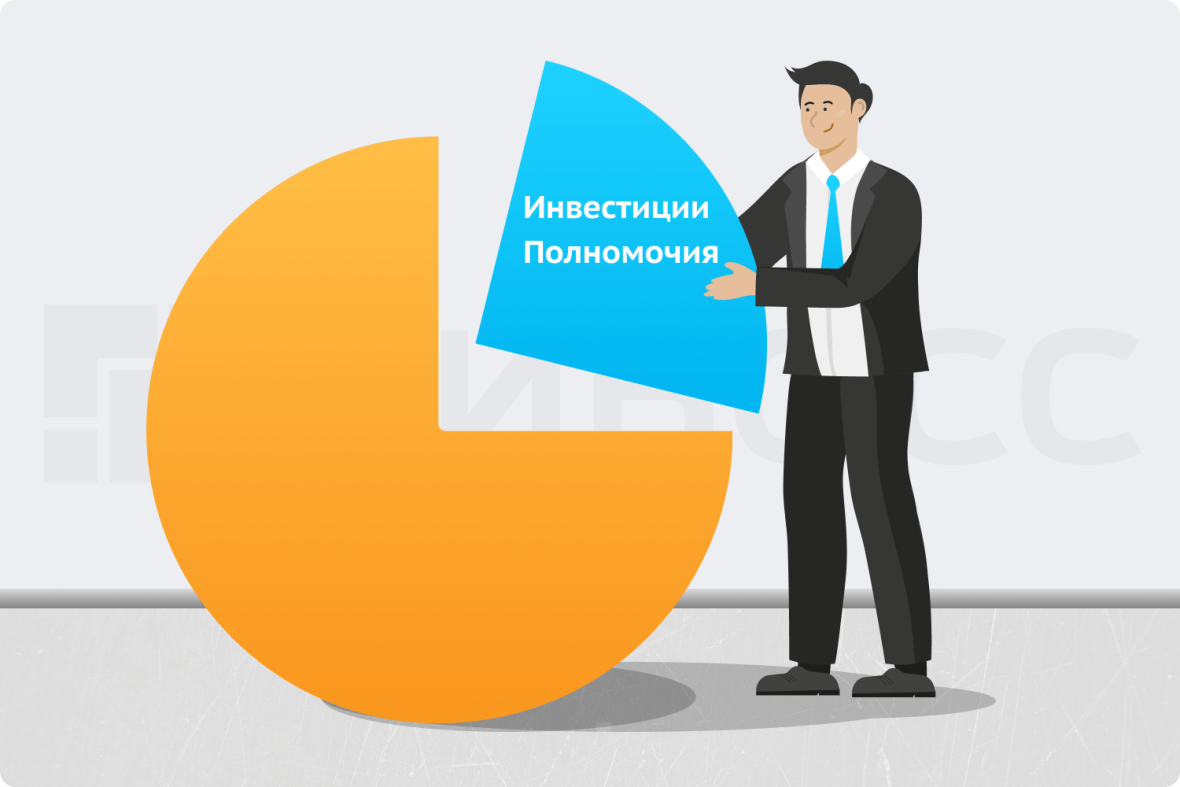

Долевое финансирование – это инвестиции, которые привлекаются путем предоставления права принимать участие в управлении проектом, т.е. в обмен на долю в компании. Масштаб полномочий инвестора в вопросах управления зависит от объема полученной доли и детально обсуждается до момента подписания договора.

В результате такой сделки предприниматель и инвестор становятся совладельцами бизнеса.

Одной из распространенных форм гибридного финансирования является конвертируемый заем – это способ инвестирования, при котором инвестор получает право на долю в бизнесе при наступлении определенных событий (заранее оговоренных) или по прошествии определенного срока.

Гранты и субсидии – это вид финансирования, осуществляемый государственными или коммерческими фондами, на безвозмездной основе в целях поддержки малого и среднего предпринимательства обычно в конкурсном формате. С началом действия программы поддержки препирательства на интернет-ресурсах уполномоченных ведомств, местных СМИ публикуется объявление о начале отбора проектов, а также перечень требований к заявителям. Компания, соответствующая, всем требованиям, подает заявку в уполномоченную организацию.

Обычно к заявке требуется приложить бизнес-план, установленного образца, учредительные документы и другие необходимые заполненные формы.

После завершения приема документов может быть назначено собеседование или организована презентация проекта на конкурсной комиссии. Далее комиссия принимает решение о возможности выделения финансирования, и в открытых источниках публикуется список получателей грантов.

Типы инвесторов

По организационной форме инвесторы могут быть институциональными и государственными:

Институциональные инвесторы — компании, целью создания которых является инвестиционная деятельность. Они привлекают в доверительное управление средства своих клиентов за комиссию с заработанной прибыли, а также используют собственные средства.

Государственный инвестор – организация с госучастием, осуществляющая вложения на территории страны.

В зависимости от стратегии, которую использует инвестор, различают следующие типы:

- агрессивный;

- консервативный;

- взвешенный.

Агрессивный инвестор сосредоточен на высокой прибыли. Консервативный инвестор ориентируется на сбережение собственных средств. Взвешенный инвестор балансирует между доходностью и риском.

По уровню квалификации инвесторы бывают квалифицированные (с лицензией) и неквалифицированные (без лицензии).

Как подготовиться к привлечению инвестиций

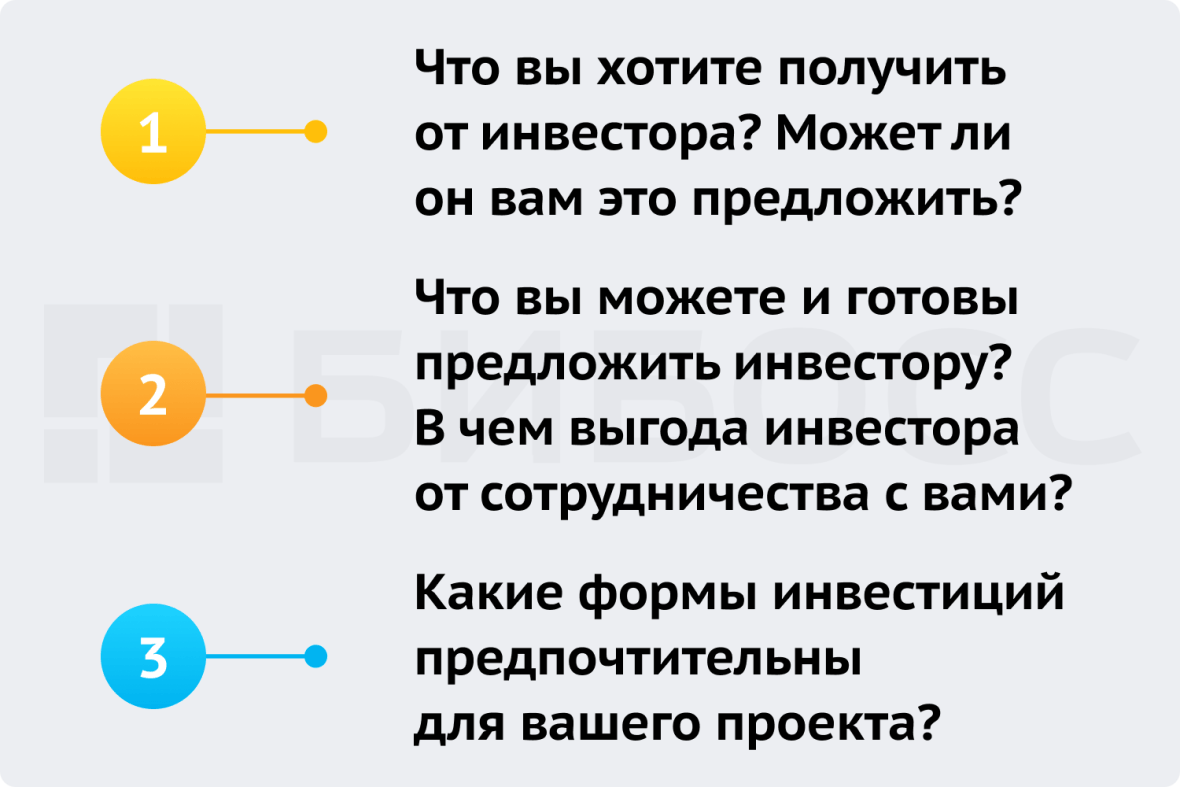

Принимая решение о привлечении инвестиций в проект, ответьте для себя на несколько вопросов:

Ответы помогут вам сформулировать инвестиционное предложение.

Непосредственная подготовка ко встрече с инвестором включает:

1. Подготовительный этап

Перед встречей с инвестором у вас должна быть финансовая модель проекта, включающая:

- Календарный план мероприятий;

- План доходов и расходов;

- Инвестиционный план (сколько инвестиций требуется, в какие сроки, на что они будут направлены);

- Расчет показателей рентабельности, NPV проекта и PI;

- Несколько вариантов условий участия инвестора в проекте. Многие начинающие предприниматели ожидают, что инвестор сделает им какое-то предложение. Не ждите, а предлагайте сами наиболее выгодные для вас варианты. Так больше шансов договориться о финансировании с лучшими условиями.

2. Рассчитайте юнит-экономику.

Ускорить принятие решение инвестору помогут данные о прибыльности одного юнита (клиент, пользователь или продукт). Это позволит оценить возможность масштабирования бизнеса или выявит потребность в оптимизации внутренних процессов.

3. Подготовьте минимальный жизнеспособный продукт

Минимально жизнеспособный продукт (minimum viable product, MVP) – тестовая версия вашего продукта с ограниченным функционалом.

4. Подготовьте презентацию

В вашей презентации должно быть не больше 10 слайдов:

- Текст должен заполнять лист не более чем на 30%,

- Все, что можно перевести в инфографику лучше представить в виде схемы/графика/диаграммы и пр.

- Необходимые разделы:

- Название проекта,

- Решаемая проблема,

- Концепция проекта с дорожной картой,

- Анализ конкурентов,

- Команда,

- Прогноз финансовых показателей,

- Достигнутые результаты,

- Предлагаемые инвестору варианты условий участия в проекте.

Представление презентации необходимо сопроводить вашей короткой уверенной речью, для которой есть специальное определение – питч.

5. Отрепетируйте свое короткое, но емкое выступление (питч). Хороший питч, вызывающий интерес к более продолжительному разговору, должен содержать:

- Что продаем? Кому продаем?

- Кто конкуренты и почему вы лучше?

- Какие текущие достижения и располагаемые активы?

- Какой план действий на год?

- Сколько необходимо вложить?

На каких условиях привлекать инвестора в бизнес

- Аннуитетные (одинаковые) или дифференцированные платежи, подразумевающие выплату основного долга и процентов.

- Выплата фиксированных или динамических процентов с возвратом.

- Выплата фиксированных или динамический процентов без возврата основного долга. По этой схеме вместо возврата тела займа вы перечисляете инвестору процент от продаж или чистой прибыли.

Как оформить отношения с инвестором

Большую часть начинающих предпринимателей (54% по данным опроса HR-MEDIA) останавливает отсутствие необходимых финансов. Но мало просто привлечь инвестиции, важно правильно оформить сделку, чтобы в будущем не потерять контроль над своим проектом.

Обычно с профессиональным инвестором работает целая команда экспертов, специализирующаяся на покупке стартапов, и действует она исключительно в интересах инвестора. Для обеспечения соблюдения ваших интересов как минимум привлеките юриста и специалиста по бухгалтерскому и налоговому учету.

Способы заведения инвестиций в бизнес

Займ. Один из самых простых способов заведения инвестиций в бизнес. Подходит как для ИП, так и ООО. Преимуществами такого способа является легкость оформления (небольшой документооборот), а также минимальное участие инвестора в управлении, поскольку он не будет входить в состав участников. Но в тоже время это может привести к незаинтересованности инвестора в результатах проекта. Инвестор будет нацелен только на возврат собственных средств с процентами, а не на успех бизнеса.

Конвертируемый займ. Этот способ значительно повышает заинтересованность инвестора в успехе проекта, поскольку дает возможность вернуть вложенные в проект деньги не в виде процентов по займу, а в качестве доли в компании. При заключении договора конвертируемого займа стороны заранее обговаривают при каких обстоятельствах инвестиционный долг может быть возвращен в виде доли в компании. Если проект окажется менее успешным, чем предполагалось, то инвестор сможет рассчитывать на возврат вложенных средств в денежной форме.

Вклад в уставный капитал. В этом случае инвестор приобретает долю в компании через увеличение уставного капитала и становится новым участником ООО. Уставный капитал увеличивается на величину номинальной стоимости приобретаемой инвестором доли, при этом размер вклада (инвестиций) может быть любым (главное – не меньше номинальной стоимости приобретаемой доли). После оформления всех процедур вы получаете партнера, который может участвовать в управлении компанией пропорционально размерам своей доли.

Выкуп казначейской доли. По определению такой вариант используется не часто, поскольку для ее выкупа, в первую очередь, необходимо наличие казначейской доли – доли, оставшейся после выхода одного из участников. Выкупая долю, инвестор становится новым участником с такими же правами, как в случае с вкладом в уставный капитал.

Договор простого товарищества – это соглашение двух или более лиц для работы над общим проектом. Товарищи объединяют усилия, ведут учет доходов и расходов в рамках проекта, распределяют прибыль. Простое товарищество не является юридическим лицом, и его участники не обязаны афишировать, что действуют в интересах товарищества. Инвестор не получает долю в компании, а только право на часть дохода от совместного проекта. Если простое товарищество применяет налоговые льготы, то становится объектом пристального внимания ФНС. Это можно назвать главным недостатком такого способа оформления инвестиций.

Что, если бизнес-идея не оправдается, и прибыли не будет?

Встретив наконец инвестора, загоревшемуся энтузиазмом автору бизнес-идеи не хочется думать о возможных неудачах, но составляя соглашение необходимо прописать все до мелочей:

- Кому достанется тот или иной актив или его доля в случае полного провала?

- Инициатор проекта имеет право начать аналогичную работу, но с другим инвестором?

- Если инвестор занимается вопросами банкротства, то оборудование, помещение, запасы он оставляет себе?

- Может ли интеллектуальная собственность проекта использоваться без согласия первого инвестора? И др.

Предвидя возможный крах, некоторые инвесторы предлагают финансировать проект с помощью заемных средств, выступая кредитором для обеспечения гарантий возврата вложений.

Если проект терпит неудачу, инвестор может разработать антикризисный план обновления компании, перепродать свою долю третьим лицам или предложить автору проекта выкупить свою долю.

Договор между основателем проекта и инвестором должен быть расторгнут официально, в противном случае могут быть неприятные последствия в виде требований многомиллионной прибыли от бывшего партнера спустя несколько лет.

30 способов найти инвестора

Сети бизнес-ангелов

Angel Forum

Членами сообщества Angel Forum являются только аккредитованные ангелы с опытом, поэтому представляя им свой проект вы сможете получить, если не финансирование, то ценные рекомендации.

Выступление в Инвест-клубах

По всему миру широко представлены инвест-клубы и их число постоянно растет:

- «Деньги»;

- «InvestPeople»;

- «Rusinvest»;

- «Инвестируй просто»;

- «Территория инвестирования»;

- «United investors».

Такие клубы регулярно организуют встречи. Презентовать свой проект можно, выступив на одной из встреч, или опубликовать резюме для инвесторов на сайте клуба.

Отдельного внимания заслуживает клуб Product Hunt. Это сайт и мобильное приложение – агрегатор стартапов. Ежедневно публикует информацию о новейших разработках IT-индустрии. Product Hunt дает возможность рассказать о своем проекте и найти партнеров для реализации идей.

Социальные сети

Социальные сети дали нам уникальную возможность напрямую достучаться до сильных мира сего. Если у вас есть на примете инвестор, которому вы хотели бы предложить сотрудничество ищите контакты во всех социальных сетях и постарайтесь заинтересовать. Главное проявите смекалку, чтобы не попасть в спам.

Венчурные выставки

Такие мероприятия проводятся несколько раз в год в разных регионах нашей страны и за рубежом. Изучите в поисковиках общую информацию о выставке, требования и условия участия. Начните готовиться заранее. Обычно для участия требуется подготовить информационный стенд и при наличии представить минимальный жизнеспособный продукт.

Подробнее о венчурном инвестировании можно прочитать в этой статье.

Avito

Avito позволяет продавать не только товары и услуги, но и долю в бизнесе. Разместите объявление о поиске инвестора для своего бизнеса и возможно вы его найдете.

Форумы инвесторов

В интернете огромное количество сайтов-форумов, называющихся инвестиционными. Большая часть размещаемой там информации не достойна вашего внимания: под прикрытием реальных инвестиций навязываются сетевики, биржевые спекулянты и пр. Но есть и сайты с требованиями к участникам, защищающими от мусорного контента.

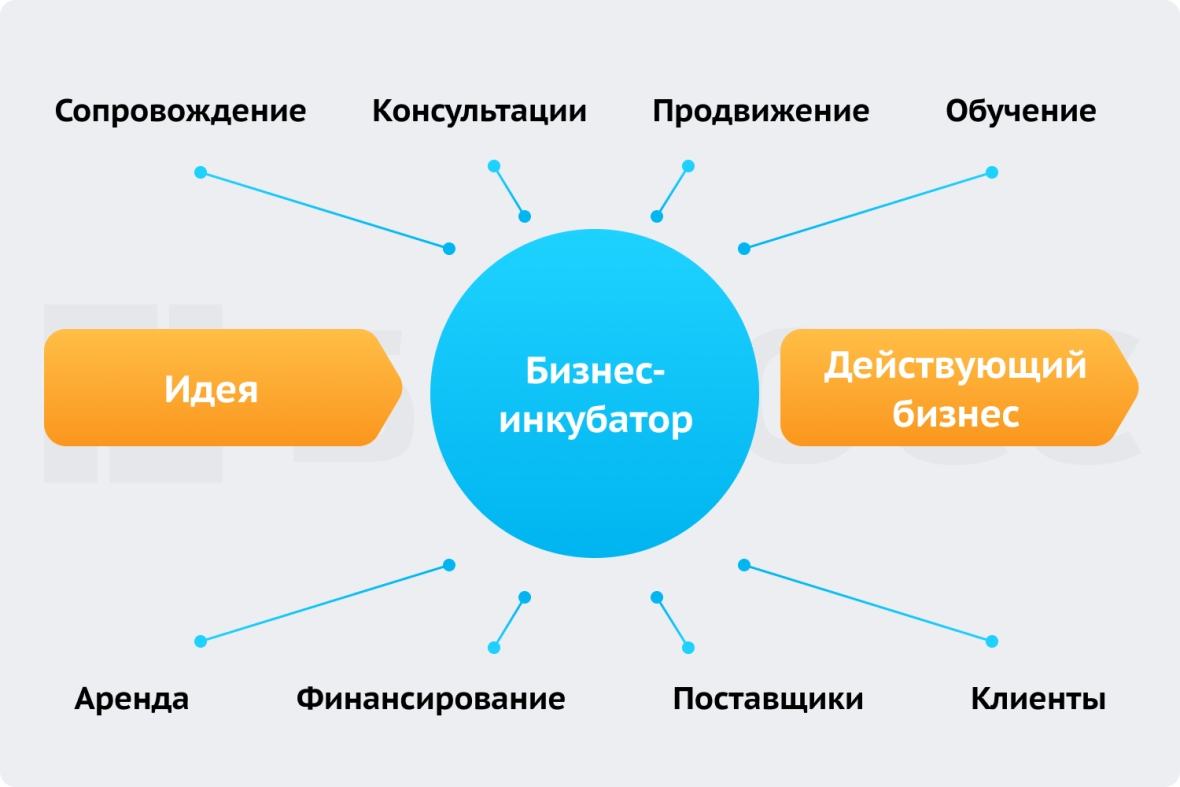

Инкубаторы

В России действует около 260 бизнес-инкубаторов. Они предоставляют разный объем услуг своим подопечным, но среди них обычно есть сопровождение в решении вопросов финансирования.

Самые крупные бизнес-инкубаторы России:

- Бизнес-инкубатор МГУ им. М. В. Ломоносова;

- Бизнес-инкубатор ВШЭ;

- Инкубатор РЭУ им. Плеханова;

- Инкубатор «Ингрия».

Акселераторы

Семья и друзья

Поскольку этот круг людей вам знаком и близок, то объяснить суть своего проекта вам будет легче. Этот вариант скорее подойдет, если сумма необходимых инвестиций небольшая. Главный минус такого финансирования, что совместная работа в проекте может испортить ваши отношения.

Местные предприниматели

Наверняка вы слышали об успехах предпринимателей из своего города или региона. Выясните какие проекты они реализуют, найдите контакты, попробуйте договориться о встрече.

Питч-встречи

Краудфандинг

Проекты, финансируемые с помощью краудфандинга называются крауд-проектами. Краудфандинговые площадки:

Банки

В случае с банком вы можете подать заявку на подходящий кредитный продукт:

- овердрафт;

- кредит на пополнение оборотных средств;

- инвестиционный;

- коммерческая ипотека;

- факторинг;

- лизинг.

Как правило для получения кредита, требуется обеспечение (залог, поручительство) и банки практически не кредитуют новые компании.

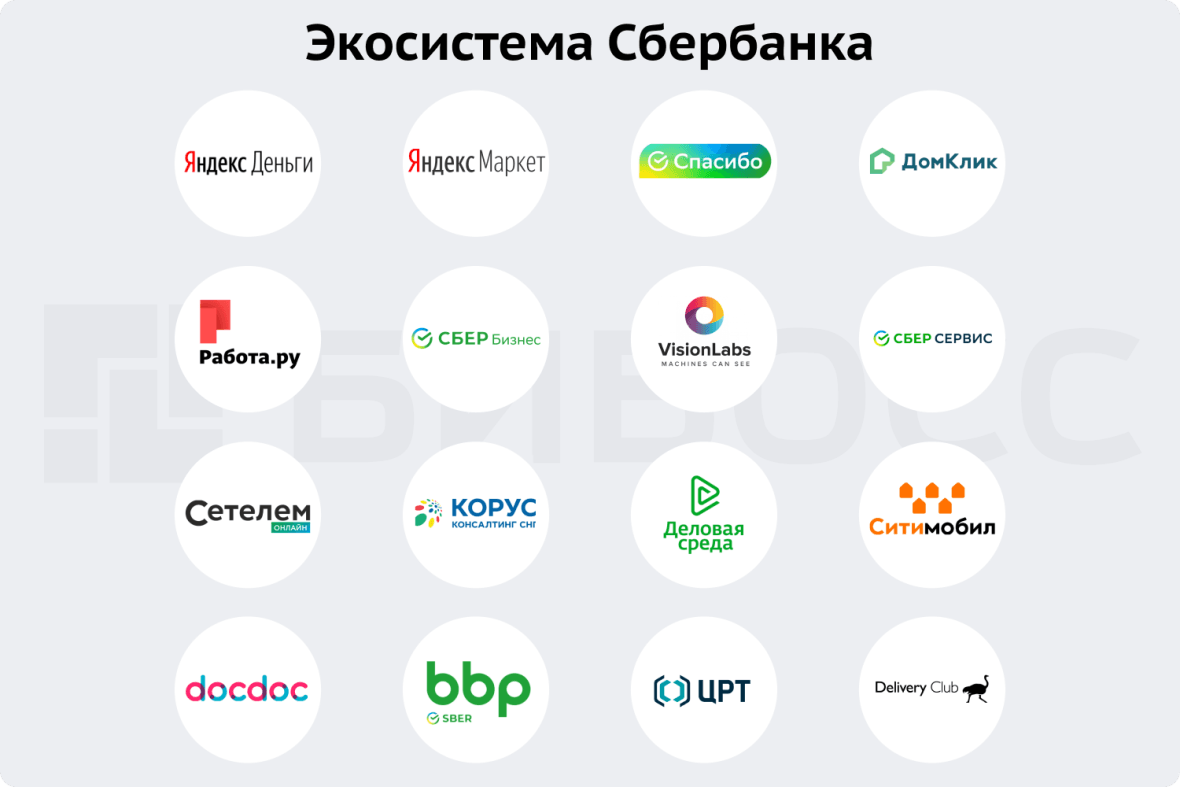

Иногда банки сами делают предложения о покупке доли в бизнесе, но для этого надо быть по-настоящему заметным и перспективным проектом. Например, Сбербанк активно строит свою экосистему, приобретая активы с учетом диверсификации портфеля.

Гранты (конкурсы)

Различные государственные ведомства и частные фонды объявляют об отборе проектов для финансирования. Гранты предполагают безвозмездное использование. В течение нескольких лет после их получения необходимо предоставлять отчеты об использовании средств, а также данные о показателях эффективности компании, бухгалтерскую отчетность и налоговые декларации.

Действующие направления грантовой поддержки:

- гранты молодым предпринимателям (до 25 лет включительно);

- гранты для сельского хозяйства: «Агростартап», «Агропрогресс», на развитие сельского туризма, семейных ферм, материально-технической базы кооперативов;

- гранты от Фонда содействия инновациям: «Инношкольник», «Умник», «Студенческий стартап», «Старт», «Развитие», «Интернационализация», «Коммерциализация», «Кооперация»;

- региональные гранты. Каждый регион может самостоятельно утверждать программы поддержки предпринимателей.

Стратегические инвесторы

Стратегический инвестор – это компания (или частное лицо), осуществляющая инвестиции в проект в том объеме, который позволит получить необходимые полномочия в управлении. Стратегическим инвестором для вас может стать крупная компания из смежной отрасли (но не всегда). Такой инвестор приобретает активы для создания синергетического эффекта.

Например, «Яндекс» приобрел Delivery Club, «СИБУР» купил «ТАИФ», а «Магнит» – «Дикси».

Венчурные фонды

Венчурные фонды – инвестиционные фонды, специализирующиеся на рискованных инвестициях. У каждого есть свои конкретные критерии отбора компаний для финансирования, но в основе выборки лежит способность проекта принести прибыль в размере, превышающем совокупный капитал фонда. Это и оправдывает огромные риски такого рода инвестиций.

Список крупнейших фондов, действующих в России:

- Runa Capital. Один из крупнейших, который вкладывается в основном в российские стартапы. Основатель – Сергей Белоусов. Проекты фонда: Parallels, Nginx, LinguaLeo и др.

- RTP Global. Фонд основан Леонидом Богуславским в 2000 году. Специализация – технологичные компании ранних стадий. Appboxo, GoKwik, GoodCourse и др.

- IMI.VC. Российский венчурный фонд, основная специализация которого игры, соцприложения. Наиболее успешные проекты — Game, Insight, Narr8 и др.

- ABRT. Фонд основан предпринимателями Андреем Бароновым и Ратмиром Тимашевым. Проекты: KupiVIP и Acronis.

- e.ventures. Немецкий фонд, активно работающий с российскими компаниями. Проекты: heverest.ru, Teamo, Pin me и др.

- Mangrove. Фонд из Люксембурга. Инвестиции до 1 миллиона долларов. Доля 25-30%. Проекты: Skype, Drimmi, HomeMe, KupiVIP.

- Almaz Capital. Основатель фонда – Александр Галицкий. Специализация фонда – технологии. Проекты: Alawar, Flirtic, Jelastic и др.

- Российская венчурная компания. Основатель фонда – Евгений Гордеев. Наиболее успешные проекты: pluso.ru, Ogorod, Okeo и др.

- I2BF Global Ventures. Российский фонд, основанный в 2005 году, выбирающий проекты на ранней стадии. Профинансировал более 30 стартапов, среди которых 3DEO, Agathos, Airalo и др.

- Target Global. Международный фонд с российскими корнями основанный в 2012 году, проинвестировавший в проекты DeliveryHero, Wefox, Flink, Rapyd, Copper и др.

- Primer Capital. Российский фонд, основанный в 2015 году, специализирующийся на медицинских технологиях, имеющий в своем портфеле фармацевтические и биотехнологические проекты.

- Fort Ross Ventures. Основан Виктором Орловским (техническим директором Сбербанка) в 2013 году. В портфеле к 2022 насчитывается более 30 компаний: SegmentStream, Deci, Fura и др.

- Gagarin Capital. Основал фонд Давыдов Николай в 2016 году. Специализируется на проектах искусственного интеллекта на ранней стадии. В портфеле Prisma, Wallarm, Cherry Labs, EARTH AI, Winmill, iFarm и др.

Telegram каналы

Поищите Telegram каналы, соответствующие тематике вашего проекта, расскажите в нем о себе. Начните вести собственный канал. Если инвестор найдется без участия Telegram, в будущем вы сможете использовать этот ресурс для привлечения клиентов, поиска других партнеров, расширения бизнеса и др.

Знакомства

Случается, что история успешного проекта начинается с удачного знакомства будущих партнеров: у одного есть интересная идея, а у второго стартовый капитал. Расширяйте круг знакомств! Возможно, инвестора так не встретите, но полезными контактами точно обрастете.

Таргетированная реклама

Таргетированная реклама – это реклама, направленная на целевую аудиторию, соответствующую определенным параметрам и характеристикам. Показы осуществляются только для ограниченного круга лиц, поэтому такой вид рекламы дает возможности большего охвата целевой группы по сравнению с бесплатными сервисами, при условии, что таргетингом занимается специалист. В противном случае вложения станут пустой тратой.

Рекламная кампания

Для собственной рекламной компании можно создать одностраничный сайт (лендинг) и разместить презентацию своего проекта, контакты для связи. Далее вы сможете на подходящих ресурсах оставлять ссылку на него.

Топ-менеджеры компаний

Топ-менеджеры крупных компаний регулярно ищут доходные варианты вложения собственных средств. Для знакомства с будущим инвестором изучите корпоративные сайты в разделах «Наша команда», «О нас» и пр. Выясните способы связи с ним и сделайте интересное предложение.

Брокеры

Брокеры – это профессиональные искатели инвесторов, которые зарабатывают на комиссии. Чтобы не столкнуться с мошенничеством, работайте только на условиях оплаты услуг по факту достигнутого результата, а не в аванс. Среди брокеров встречаются действительно полезные специалисты, они могут сделать рекламу, организовать конференцию с участием инвесторов, окажут сопровождение на всех этапах.

Группы частных инвесторов

Они есть, но обычно это сообщество свою деятельность не сильно афиширует, документально оно никак не оформлено, поэтому выйти на такую группу можно только с помощью сарафанного радио.

Блог

Этот способ похож на ведение собственного Telegram канала или сайта. Заведите свой блог на одном из популярных ресурсов и начните с интересом рассказывать о себе и своей идее. С ростом вашей популярности увеличатся шансы найти подходящего инвестора.

Платформы онлайн-кредитов

Альтернативой банковскому кредитованию может стать получение финансирования через платформу онлайн-кредитования. Такие сервисы создаются за счет средств крупных бизнесменов, профессиональных инвесторов, корпораций и пр. В большинстве случаев в сравнении с банками у них менее строгие требования к проектам.

Рынок прямых инвестиций

Одним из участников рынка прямых инвестиций являются компании, которые ищут интересные проекты для приобретения доли в них с целью последующей перепродажи. Размер инвестиций, которые можно привлечь таким способом может достигать внушительных сумм. Выбирая фирму для сотрудничества, изучите ее историю, информацию о руководителях, отзывы партнеров и клиентов.

Что такое прямые инвестиции и как они работают вы можете узнать здесь.

Субсидии от государства

Субсидии – это выплаты из госбюджета с целью поддержания и развития отраслей высокого стратегического и социального значения.

Субсидируются:

- сельское хозяйство,

- производство,

- инновации,

- социальные проекты.

Физлица могут получить субсидии от центра занятости населения или соцзащиты.

В порядок субсидирования регулярно вносятся изменения, поэтому изучайте сайты уполномоченных ведомств, на которых публикуется вся необходимая вам информация. Если вы не нашли программу субсидирования, под которую может попасть ваш проект, то позвоните на горячую линию и проконсультируйтесь у специалистов ведомства, лучше напрямую у руководителя отдела по вопросам финансирования в рамках госпрограмм.

Специальные мероприятия для стартапов

Регулярно в России и по всему миру проводятся мероприятия, направленные на развитие стартапов. Они могут называться по-разному: форумы, конференции, хакатоны, митапы.

Холодный обзвон и письма

Составьте список контактов, которым, на ваш взгляд, может быть интересен проект. Наберитесь терпения и приступайте. В таблице фиксируйте всю обратную связь, записывайте время для повторного обращения, если вас просят перезвонить позже и не опускайте руки, если отказывают в десятый раз.

Как отличить «токсичного» инвестора от «правильного»

«Токсичного» инвестора лучше выявить, как можно скорее и обязательно до того, как он вложит в ваш проект свои средства. Вот 6 признаков, которые помогут вам определить «токсичного» инвестора».

1. Инвестор специализируется на проектах другой отраслевой специфики.

Если в ваш высокотехнологичный стартап зайдет инвестор из традиционных отраслей промышленности, будут трудности с пониманием друг друга, согласованием целей, задач и способов их решения.

Поэтому сначала обращайтесь к инвесторам, специализирующихся в схожих с вами областях. Инвестору проектов космической отрасли трудно донести перспективы on-demand логистики (доставка по запросу клиента в кратчайший срок).

2. Непрофессиональные инвесторы с очень ограниченным бюджетом

К этой группе относятся:

- рядовые сотрудники со средней зарплатой, которые неожиданно получили несколько миллионов рублей чаще всего от продажи наследованного имущества;

- инвесторы со множеством желаний и без четких целей. Такие хотят и открыть свой бизнес, и стать инвестором, и разрабатывать сайты, и печатать на 3Д принтере;

- обеспокоенные гарантиями. Их интересуют залоги, к рискам не готовы;

- абсолютно неграмотные в финансовых и экономических показателях. Много сил потратите объясняя, почему прибыль у бизнеса есть, а денег на расчетном счете нет.

3. Если готов сотрудничать только за большую долю в проекте

Чтобы не потерять мотивацию развивать свой проект дальше, нельзя сильно размывать свою долю в нем. Оптимально, если инвестору на первом этапе вы передадите до 20% (максимум 30%). Превышая эту долю, вы усложните вопросы финансирования в будущем, поскольку инвесторы не спешат вкладываться в проекты, где уже есть крупные привлеченные партнеры.

4. Если затягивает принятие решения по участию в проекте

Деньги не терпят спешки, но профессиональный инвестор понимает, что отложенный перспективный проект, может более оперативно профинансировать другой, поэтому затягивать свое решение не будет. Если вы не можете получить однозначного ответа, то вероятно инвестор не готов вкладываться в вас либо ему интересна идея, но реализовывать ее он собирается самостоятельно.

5. Плохие отзывы об инвесторе от его партнеров

На переговорах люди в основной своей массе стараются казаться лучше, чем есть на самом деле. Если на нескольких встречах вас ничто не насторожило, все равно постарайтесь разузнать побольше информации, например, особенности ведения рабочих процессов. Выясните с какими проектами он работал, поспрашивайте сотрудников и оцените свои возможности в искусстве компромиссов с ним.

6. Задает вопросы не соответствующие специфике и этапу развития проекта

На этапе разработки тестовой версии инвестор может озадачиться решением вопросов логистики массовых продаж, до которых вы никогда не доберетесь, распыляя свои ресурсы на второстепенные задачи.

7. Требует придерживаться плана, с которым вы не согласны

Решения в рамках проекта должны принимать его инициаторы. Не все инвесторы с этим согласны, поэтому договариваясь «на берегу», детально распределите сферы ответственности в бизнесе.

В заключении перечислим некоторые ошибки предпринимателей, которые затрудняют привлечение инвестора:

- Отсутствие определенных вариантов участия для инвестора, т.е. условий, на которых инвестор может с вами сотрудничать.

- Отсутствие конкретных целей по финансовым показателям. Каждый профессиональный инвестор хочет знать, на что нужны инвестиции и как они повлияют на результаты проекта.

- Полное отсутствие собственных вложений в проект. Такие предложения не вызывают доверия у инвесторов: автор не готов рисковать своими деньгами, но предлагает рисковать другим.

- Ожидание быстрых успехов в поиске инвестора. Важно быть настойчивым и не бояться получать отказы.

- Возлагать все надежды на одного инвестора. Получив первое внимание инвестора, автор стартапа может остановить дальнейшие поиски. Этого лучше не допускать, поскольку, во-первых, возможно первое предложение не самое лучшее, во-вторых, пока нет детальных договоренностей о форме сотрудничества и зонах влияния, закрепленных документами, инвестор может передумать.

- Отсутствие бюджета на привлечение инвестора. Чтобы ваш проект был выбран для инвестирования, он должен стать заметным и очень сложно это обеспечить, пользуясь только бесплатными инструментами.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.