На чтение 8 мин Просмотров 32.8к.

Привет, на связи Василий Жданов в статье рассмотрим краткосрочные обязательства в балансе. У каждого коммерческого предприятия имеются различные обязательства перед другими участниками рыночных отношений. Одни задолженности должны быть погашены в сжатые сроки, другие — в течение длительного периода времени. В первом случае подразумеваются краткосрочные обязательства в балансе, итог по которым отражается в строке с кодом 1500.

Содержание

- Что это — краткосрочные обязательства в балансе

- Краткосрочные обязательства в балансе: разновидности

- Краткосрочные обязательства в балансе (раздел V)

- Формирование показателей по строкам раздела V пассива бухгалтерского баланса

- Как рассчитать сумму текущих обязательств предприятия

- Расчет доли краткосрочных обязательств по отношению к общей задолженности

- Как возникают краткосрочные обязательства в баланс

- Ответы на часто задаваемые вопросы по теме “Краткосрочные обязательства в балансе”

Что это — краткосрочные обязательства в балансе

Обязательства, отраженные в бухгалтерском балансе, признаются краткосрочными в том случае, если срок их погашения оказывается более 1 года (отсчет начинается с отчетной даты). К таковым можно отнести кредиторскую задолженность перед:

- заимодавцами, кредиторами;

- внебюджетными фондами и бюджетом;

- учредителями предприятия;

- сотрудниками организации;

- потребителями (задолженности по полученным авансовым платежам);

- поставщиками (товаров, работ, услуг).

Важно! Помимо перечисленных выше видов кредиторской задолженности, к краткосрочным обязательствам фирмы также относятся резервы предстоящих расходов.

Задолженности со сжатым сроком погашения включают в себя следующие составляющие:

- долги со сроком погашения не более 1 года;

- условная оплата;

- займы по векселям, которые требуется погасить менее чем за год;

- деньги, взятые в кредит на долгое время, но часть которых требуют выплатить обратно в течение 12 месяцев;

- дивиденды держателям акций;

- кредиторская задолженность;

- платежи по налогам;

- неполученные доходы;

- депозиты на срок до 1 года, подлежащие возврату;

- заемные средства “до востребования”.

Важно! Налоги всегда включаются в структуру краткосрочных обязательств. К налоговым отчислениям относятся все виды платежей в бюджет.

Рассмотрим особенности, которыми характеризуются краткосрочные обязательства предприятий:

- Совокупный объем заемного финансирования в значительной степени влияет на длительность производственного цикла компании. Чем больше на балансе компании обязательств с коротким сроком погашения, тем меньше средств она готова изыскивать с целью оплаты текущих затрат в ходе предпринимательской деятельности.

- Величину долгов со сжатым сроком погашения сложно оценить в перспективе, поскольку не получится с точностью вычислить сумму, лежащую в основе обязательств по задолженностям.

- Долги со сроком погашения до 1 года служат заменой бесплатному источнику заемного финансирования.

- Объем краткосрочных долгов варьируется в зависимости от частоты выплат по ним, а это позволяет оперативно работать с источниками финансирования в ходе предпринимательства.

- Совокупный объем долговых обязательств зачастую определяется степенью успеха в реализации фирмой произведенных ею товаров. Компания, которая функционирует активно, все время тратит средства и привлекает новые заемные финансы.

- Иногда долги со сроком выплат до 1 года можно выплатить за счет средств текущих активов. Эти деньги требуются для осуществления оперативной деятельности, и чтобы пустить их на выплату краткосрочных долгов, нужно вернуть их в оборот в течение 1 года с момента формирования долга.

- Краткосрочные долги в Балансе — это Пассив.

Краткосрочные обязательства в балансе: разновидности

Задолженности с коротким сроком погашения можно разделить на 3 группы:

| Разновидность краткосрочных обязательств | Подробные сведения |

| Задолженности, которые нужно выплатить в течение 1 года | Отсчет 12 месяцев начинается со дня формирования отчетности. |

| Операционные | Сюда можно отнести:

— налоговые платежи, — полученные авансы, — текущие платежи в бюджет, — арендные отчисления, — выплаченные авансы, — долги за полученные материалы для производственной деятельности, — начисленная заработная плата персоналу (еще не выплаченная). |

| Деньги на выплату долгов с периодом погашения до 1 года | К данной группе можно отнести:

— отпускные выплаты персонала, — бонусы к зарплатам, — иные краткосрочные долги. |

Краткосрочные обязательства в балансе (раздел V)

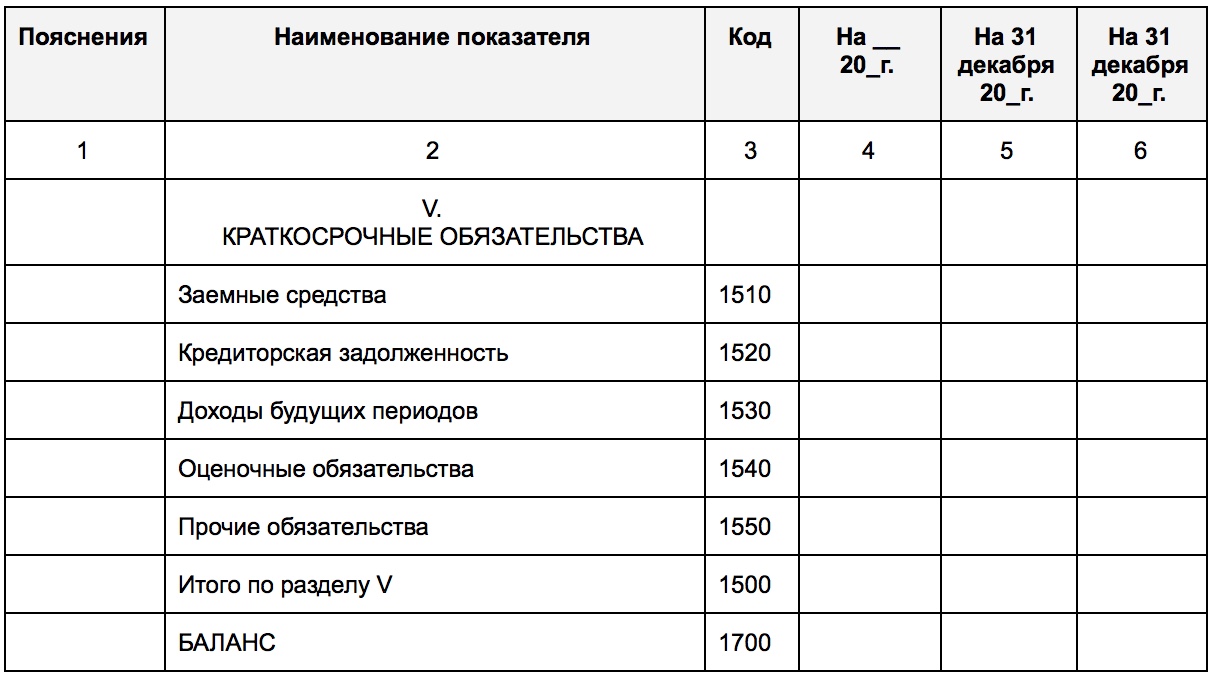

Сведения о краткосрочных обязательствах предприятия отражаются в разделе V бухгалтерского баланса:

Формирование показателей по строкам раздела V пассива бухгалтерского баланса

Обязательства предприятия расписаны по 2 разделам Пассива бухгалтерского баланса. Заемный капитал компании, который требует быстрого погашения (максимум за 12 месяцев с момента включения в Пассив), относится к V разделу. Разберем его по строкам:

| Строка раздела V “Краткосрочные обязательства” баланса | Формирование строки |

| 1510

“Заемные средства” |

Кредитовое сальдо сч.66 “Расчеты по краткосрочным кредитам и займам”.

Часть сумм с кредита сч.67 “Расчеты по долгосрочным кредитам и займам” (только в части, которую следует погасить в рамках ближайшего 1 года). |

| 1520

“Кредиторская задолженность” |

Фирма имеет право расписать данную строку на несколько уточняющих строк, например: “Краткосрочная задолженность в бюджет”, “…поставщикам”, “…сотрудникам” и т.д.

Общая сумма краткосрочных долгов всех разновидностей (перед бюджетом, внебюджетными фондами, физлицами и юрлицами). Это сумма кредитовых сальдо девяти счетов в части “коротких” долгов: 60, 62 (только в части краткосрочной кредиторской задолженности по полученным предоплатам и авансам), 68-71, 73, 75 (с/сч.2), 76. |

| 1530

“Доходы будущих периодов” |

Заполняется, только если признание этого объекта учета предусмотрено положениями по бухгалтерскому учету предприятия. Для коммерческих компаний: сумма кредитовых сальдо сч.98 и сч.86. |

| 1540

“Оценочные обязательства” |

Кредитовое сальдо сч.96 (кроме долгосрочных долгов). |

| 1550

“Прочие обязательства” |

Прочие краткосрочные долги, которые не были упомянуты в иных строках раздела V. |

| 1500

“Итого по разделу V” |

Сумма строк 1510-1550 (общий объем займов компании). |

Важно! С целью детализации показателя по строке 1520 компания вправе добавить расшифровывающие строки, т.к. правилами бухгалтерского учета позволено самостоятельное утверждение детализации по статьям финансовой отчетности.

Итак, алгоритм расчета упомянутых выше показателей представлен ниже:

| Показатель | Код строки | Формула расчета |

| Заемные средства | 1510 | К66+К67 (только долги со сроком погашения до 1 года) |

| Кредиторская задолженность | 1520 | К60+К62+К68+К69+К70+К71+К73+К75+К76

(только долги со сроком погашения до года за вычетом учтенного НДС с полученных и выданных авансов) |

| Доходы будущих периодов | 1530 | К98 |

| Оценочные обязательства | 1540 | К96 (только оценочные обязательства с исполнением до 1 года) |

| Прочие обязательства | 1550 | К86 (кроме долгосрочных долгов) |

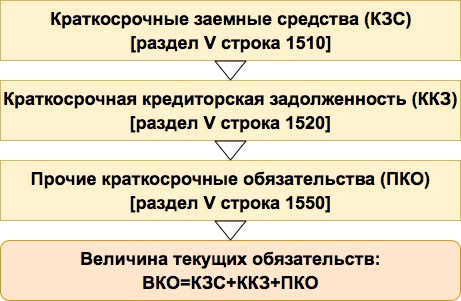

Как рассчитать сумму текущих обязательств предприятия

Теперь, когда мы знаем, какие данные находят отражение в строках под кодом 1510-1550, можно перейти к алгоритму вычисления величины текущих обязательств предприятия. Знать объем совокупной задолженности со сроком погашения менее года важно для проведения оценки платежеспособности фирмы:

- если окажется, что компания не в состоянии справится с погашением краткосрочных (текущих) обязательств, значит, ее можно считать неплатежеспособной;

- чем ниже окажется показатель краткосрочных обязательств, тем выше платежеспособность и ликвидность организации.

Итак, ниже представлена схема расчета величины краткосрочных (текущих) обязательств компании:

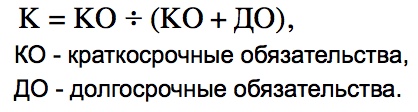

Расчет доли краткосрочных обязательств по отношению к общей задолженности

Чтобы проверить, насколько предприятие зависит от заемных средств в течение 12-месячного периода времени, необходимо произвести расчет коэффициента и проанализировать его значение:

Если значение коэффициента краткосрочных задолженностей оказывается высоким, это означает, что анализируемое предприятие надежно, платежеспособно и вызывает доверие потребителей и контрагентов.

Как возникают краткосрочные обязательства в баланс

Обязательства с коротким сроком исполнения возникают в бухгалтерском балансе по той причине, что бухгалтер не может предугадать величину доходов будущих периодов, как и объем прогнозируемых убытков. Например, из-за катастрофы техногенного характера могут случиться сбои в производстве и, соответственно, денежные потери. Вероятность подобных событий может расцениваться как небольшая, средняя и большая.

Бухгалтера компаний разделяют краткосрочные долги на 2 группы:

- Точно определимые. Это выплаты, запланированные на будущее и подлежащие точному расчету (благодаря алгоритму расчета в законодательном акте или наличию точной суммы в договоре с заемщиком). При наличии таких долгов следует всегда проверять капитал на наличие средств для их оплаты. Примеры: дивиденды, счета, векселя, банковские кредиты.

- Расчетные. К таким обязательствам относятся долги, сумму которых не получится выяснить до наступления даты выплаты. А так как расчетная дата в любом случае наступит, от бухгалтера требуется точно определить сумму к перечислению заемщику. Примеры: налог на прибыль, налог на имущество, гарантийные требования, отпускные.

Ответы на часто задаваемые вопросы по теме “Краткосрочные обязательства в балансе”

Вопрос: Заполняется ли бюджетными коммерческими организациями строка 1530 раздела V бухгалтерского баланса, если у предприятия имеются краткосрочные обязательства?

Ответ: Нет. Если коммерческое предприятие финансируется из средств бюджета, направленные ему средства, которые будут потрачены на покупку материальных запасов или внеоборотных активов, должны быть отражены в доходах будущих периодов. Если финансы останутся невостребованными (остатки), они будут учтены так же. Поэтому строка 1530 не заполняется.

Вопрос: Какие краткосрочные обязательства предприятия могут быть отражены по строке 1550 “Прочие обязательства”?

Ответ: Это могут быть суммы налога на добавленную стоимость (НДС), которые были приняты к вычету в момент выплаты аванса/предоплаты, и которые теперь требуется восстановить и перечислить в бюджет в момент фактического получения продукции, услуг, работ. Такие средства обычно принимаются к учету на сч.76. Также это могут быть суммы целевого финансирования, которые были получены застройщиком, и которые теперь обязывают его сдать завершенный объект строительства в рамках 1 года с отчетной даты (финансы учтены на сч.86)

Добавить в «Нужное»

Краткосрочные обязательства

О том, что понимается под обязательством, какие обязательства являются долгосрочными и как они отражаются в бухгалтерском балансе, мы рассказывали в нашей консультации. В этом материале расскажем о краткосрочных обязательствах организации.

Какие обязательства краткосрочные?

Краткосрочными считаются те обязательства организации, срок погашения которых не превышает 12 месяцев на отчетную дату. В бухгалтерском балансе такие обязательства показываются обособленно от долгосрочных обязательств (п. 19 ПБУ 4/99).

Как отразить краткосрочные обязательства в балансе?

В бухгалтерском балансе краткосрочные обязательства отражаются в пассиве в разделе V «Краткосрочные обязательства» и включают в себя следующие статьи (Приказ Минфина от 02.07.2010 № 66н):

- заемные средства (строка 1510);

- кредиторская задолженность (строка 1520);

- доходы будущих периодов (строка 1530);

- оценочные обязательства (строка 1540);

- прочие обязательства (строка 1550).

Как и по долгосрочным обязательствам, для отражения краткосрочных долгов используются сведения о кредитовом сальдо определенных счетов на отчетную дату.

Алгоритм расчета показателей статей краткосрочных обязательств приведем в таблице (Приказ Минфина от 31.10.2000 № 94н). В ней сокращение, скажем, «К66» означает кредитовое сальдо счета 66 на отчетную дату.

| Наименование показателя | Код | Данные каких счетов бухгалтерского учета используются | Алгоритм расчета показателя |

|---|---|---|---|

| Заемные средства | 1510 | 66 «Расчеты по краткосрочным кредитам и займам», 67 «Расчеты по долгосрочным кредитам и займам» | К66 + К67 (в части задолженности со сроком погашения не более 12 месяцев на отчетную дату) |

| Кредиторская задолженность | 1520 | 60 «Расчеты с поставщиками и подрядчиками», 62 «Расчеты с покупателями и заказчиками», 68 «Расчеты по налогам и сборам», 69 «Расчеты по социальному страхованию и обеспечению», 70 «Расчеты с персоналом по оплате труда», 71 «Расчеты с подотчетными лицами», 73 «Расчеты с персоналом по прочим операциям», 75 «Расчеты с учредителями», 76 «Расчеты с разными дебиторами и кредиторами» | К60 + К62 + К68 + К69 + К70 + К71 + К73 + К75 + К76 (в части краткосрочной задолженности, за минусом отраженного на счетах учета расчетов НДС с авансов выданных и полученных) |

| Доходы будущих периодов | 1530 | 98 «Доходы будущих периодов» | К98 |

| Оценочные обязательства | 1540 | 96 «Резервы предстоящих расходов» | К96 (в части оценочных обязательств со сроком исполнения не более 12 месяцев после отчетной даты) |

| Прочие обязательства | 1550 | 86 «Целевое финансирование» | К86 (в части краткосрочных обязательств) |

Форум для бухгалтера:

Для решения финансовых вопросов многие компании привлекают внутренние и сторонние источники финансирования. Во втором случае у фирмы на определенной стадии могут возникнуть так называемые долгосрочные и краткосрочные обязательства. При их наличии одной из главных задач фирмы или предприятия являются своевременные возвраты долгов, при этом полученные средства не являются собственностью фирмы, она просто пользуется ими до того момента, когда придет срок их возврата.

Как разделяются активы и обязательства на краткосрочные и долгосрочные согласно Международным стандартам финансовой отчетности?

Признаки краткосрочных обязательств

Данная разновидность кредитных средств обладает следующими особенностями:

- Общий размер заемных средств во многом определяет продолжительность производственного цикла предприятия. Чем более значительны краткосрочные обязательства субъекта хозяйственной деятельности, тем меньшие суммы он будет привлекать, чтобы использовать их для оплаты текущих расходов в процессе работы фирмы.

- Краткосрочные обязательства предприятия заменяют бесплатный источник заемного капитала.

- Суммарный размер задолженностей часто определяется тем, насколько успешно компания осуществляет торговлю своей продукцией. Активно работающее предприятие вынуждено постоянно расходовать финансы, поэтому часто ему требуются заемные средства.

- При составлении бухгалтерской отчетности фирмы стоит помнить, что краткосрочные обязательства в балансе – это «Пассив».

- В некоторых случаях задолженности, сроки которых менее 12-месячного периода, можно погашать при помощи текущих активов. Данные финансовые средства задействованы при плановой деятельности субъекта хозяйствования, а чтобы использовать их для погашения задолженностей, зачислить их надо не позднее 12-месячного срока с даты создания задолженности.

- Сумма данной разновидности задолженности зависит от частоты выплат по ней, что дает возможность оперативно работать с источниками средств при осуществлении производственной деятельности.

- Размер краткосрочных обязательств трудно оценить в перспективе, данная ситуация вытекает из невозможности точно рассчитать размер сумм, составляющих основу обязательств по долгам.

Как отражаются краткосрочные обязательства в Бухгалтерском балансе?

Расчет коэффициента и его значение

Описываемая задолженность выражается при помощи коэффициента, который демонстрирует долю обязательств по отношению к общему долгу. Чтобы рассчитать данный коэффициент, пользуются следующей формулой:

Ккз = Ко : (Ко + До)

где

- Ккз – коэффициент, который необходимо рассчитать,

- Ко – краткосрочные,

- До – долгосрочные.

используемые обязательства:

Показатель, который будет получен после проведенных операций, показывает, насколько субъект хозяйствования в течение 12-месячного периода зависит от заемных финансовых вливаний. Если коэффициент краткосрочных обязательств получился высоким, это свидетельствует о том, что фирма платежеспособна, респектабельна и надежна.

Краткосрочные обязательства и их составляющие

При внесении в отчетность долговых обязательств, должны учитываться все заемные средства фирмы. Краткосрочные обязательства компании состоят из следующих компонентов:

- Условной оплаты.

- Средств, которые занимались на длительный срок, но их часть нужно вернуть в сроки, не превышающие 12-месячного периода.

- Кредиторской задолженности.

- Доходов, которые предприятие не заработало.

- Долговых обязательств до востребования.

- Депозитных вкладов, размещенных на 12-месячный период, и которые будут возвращены.

- Налоговых отчислений.

- Дивидендов, которые необходимо выплатить владельцам акций.

- Займов по векселям со сроками менее 12-месячного периода.

- Задолженностей, требующих погашения не позднее 12-месячного срока.

Вопрос: Как отразить в учете организации (должника) исполнение ее обязательств по договору краткосрочного процентного займа поручителем (юридическим лицом) и дальнейшее погашение организацией задолженности перед ним, если помимо суммы, выплаченной поручителем кредитору, организация уплачивает поручителю начисленные на эту сумму проценты, размер которых соглашением о выдаче поручительства не установлен?

Посмотреть ответ

Разновидности краткосрочных обязательств

Краткосрочные обязательства можно разделить на несколько подвидов:

- Операционные. К этому типу задолженностей можно отнести: оплату на аренду, авансовые отчисления, полученные субъектом хозяйствования, налоги, текущие платежи в бюджет. К группе операционных обязательств отнесены задолженности компании по полученным материалам, которые будут задействованы в производстве, а также начисленная, но пока не выплаченная зарплата работникам фирмы.

- Долги, подлежащие возврату не позднее 12-месячного периода с даты формирования отчетности.

- Средства, которые требуются для погашения задолженностей в течение 12-месячного периода. К этой категории относятся бонусные выплаты, отчисления работникам фирмы за отпуска, бонусы и прочие краткосрочные обязательства.

Условия возникновения задолженности

Данный тип задолженности может образоваться из-за того, что нельзя предугадать доходы, которые получит фирма, или размер убытков, которые она понесет. Например, в местности, где фирма производит свою продукцию, всегда существует возможность природных катаклизмов или техногенных катастроф. Эта угроза может существенно нарушить производственный цикл компании. Считается, что вероятность того, что случится катастрофа, может быть большой, небольшой и средней.

Краткосрочные обязательства разделяют на две категории:

- Расчетные.

- Точно определимые.

Конкретную сумму расчетных обязательств нет возможности определить до наступления расчетной даты. Поскольку расчетная дата наступит обязательно, задачей бухгалтера является точный расчет суммы, которую фирма-заемщик должна представить к погашению. Примерами указанного типа обязательств могут быть налоги на имущество или получение прибылей, а также оплаченные отпуска работников фирм или выполнение гарантийных требований.

Точно определимыми краткосрочными обязательствами выступают будущие выплаты, которые были прописаны в договоре или указаны в законодательных актах и поддающиеся точному расчету. При учете таких обязательств необходимо определить наличие нужной суммы для оплаты каждого обязательства и контролировать, чтобы оплата задолженности была верно зафиксирована. В качестве примеров точно определимых обязательств выступают: займы в банках, векселя, дивиденды, счета. Также сюда относят доходы, которые не были заработаны, акцизные сборы и уплата налогов с продаж.

Векселя, как инструмент долговых обязательств

Такие ценные бумаги имеют ту же смысловую нагрузку, что и понятие «кредиторская задолженность». Векселя использует компания, чтобы получить продукцию и финансирование, которые не будут задействованы при осуществлении основной деятельности данного субъекта хозяйствования.

Краткосрочные ценные бумаги условно подразделяют на обеспеченные и необеспеченные. Эта классификация во многом определяется условиями, которые были оговорены при заключении соглашения. В качестве обеспечения можно рассматривать закладные на имущество фирмы-должника или права на арест имущества.

Если компания имеет краткосрочные задолженности, обеспеченные такими векселями, то в отчетности прописывают активы, с помощью которых данные обязательства будут погашаться.

Сегодня компании оперируют как процентными, так и беспроцентными вексельными обязательствами. Для процентных ценных бумаг характерна четко прописанная ставка. На беспроцентных векселях отметка о взимаемых процентах отсутствует, но после их использования все равно необходима уплата дополнительных процентов.

Авансы и другие виды обязательств

Авансовые платежи связаны с тем, что при осуществлении сделок часто возникают предпринимательские риски. Если компания запрашивает аванс, а контрагент не исполняет условия договора, то при помощи этого платежа можно будет хотя бы частично погасить убытки.

Если говорить о других видах обязательств, то они могут включать в себя выплаты зарплат персоналу, а также процентов по кредиту.

Особая статья расходов – налоги. Ее всегда включают в структуру краткосрочной задолженности. Налоги состоят из всех средств, которые будут отправлены в бюджеты различных ведомств.

После того как будет подведена оценка работы компании, а также сдана вся отчетная документация, начисляются дивиденды, — они будут выплачены держателям акций. В пассив баланса предприятия заносятся также перечисления по требованиям кредиторов. На предприятии может возникнуть еще одна разновидность краткосрочных долговых обязательств – задолженность по зарплате. Если компания не рассчиталась с персоналом, то средства, которые еще не были выплачены, относят к краткосрочным обязательствам.

Краткосрочные активы – части капитала компании, которые направляются на уплату краткосрочных обязательств, срок оплаты которых не должен превышать 12-месячный срок. Данные активы формируются в тот момент, когда создается предприятие. К ним принадлежат:

- Спонсорские средства.

- Платежи из бюджета.

- Паевые взносы.

- Взносы акционеров компании.

Пополнение краткосрочных активов также возможно из таких источников, как:

- Кредиторская задолженность.

- Депозитные средства, размещенные в банках, и срок хранения которых не превышает 12-месячного периода.

- Перераспределяемые капиталы, которые создаются из прибылей из фондов накопления и потребления.

Долгосрочные обязательства

Под долгосрочными обязательствами понимают такие разновидности займов, которые будут возвращены через срок, превышающий 12-месячный рубеж с даты поступления. К долгосрочным обязательствам относятся:

- Различные типы задолженностей, возникновение которых может привести к убыткам в деятельности субъектов хозяйствования.

- Задолженности, которые образуются при плановой работе фирмы, например, пенсионные отчисления.

- Обязательства, возникшие при покупке активов, появившиеся после выпуска долгосрочных облигаций.

При фиксации отчетности долгосрочных обязательств предприятия необходимо указывать такую информацию:

- Гарантии того, что данные обязательства будут погашены.

- Размер процентной ставки.

- Особенности задолженности.

- Указывается период, в течение которого долги будут возвращены.

Важно! При отражении в отчетности данных по долгосрочным обязательствам для облигаций, следует указывать сведения, которые могут повлечь снижение их номинальной стоимости. Также необходима фиксация всей информации о скидках или бонусах по указанным обязательствам.

В некоторых случаях при нарушении определенных условий соглашения кредитор может потребовать мгновенного погашения займа. В данном случае согласно международным стандартам данные обязательства следует рассматривать как краткосрочные. В качестве долгосрочных данные обязательства можно рассматривать лишь в следующих случаях:

- Исключается возможность того, что в течение 12 месяцев, начиная с отчетной даты, произойдут нарушения.

- Перед утверждением финансовой отчетности кредитор согласился не требовать оплаты обязательств, даже если условия соглашения будут нарушены.

Долгосрочные обязательства – это также разнообразные виды задолженностей предприятия, которые подлежат погашению в сроки, превышающие 12-месячный рубеж. К такой разновидности обязательств относят оценочные обязательства предприятия, отложенные налоговые обязательства и долговые обязательства.

Среди часто используемых видов долгосрочных обязательств выделяют:

- Отсроченные налоговые отчисления.

- Арендные платежи, которые нужно оплачивать реже, чем раз в 12 месяцев.

- Облигации, сроки по которым дольше годичного периода.

- Векселя, сроки по которым дольше годичного периода.

- Кредиты и займы, полученные на более, чем годичные сроки.

При оценивании финансовой стабильности субъекта хозяйствования долгосрочные обязательства компании разделяют на две подгруппы:

- Доли долгосрочной кредиторской задолженности, которые будут погашены в сроки, превышающие 12-месячный период после подачи отчетности.

- Доли долгосрочной кредиторской задолженности, которые будут погашены ранее 12-месячного периода с даты предоставления отчетности.

Коэффициент покрытия долгосрочных обязательств представляет такой расчетный показатель: отношение чистого прироста свободных средств к величине платежей по долгосрочным обязательствам.

Под чистым приростом свободных средств понимают чистую прибыль фирмы после учета амортизации и выплаты налогов. Под платежами по долгосрочным обязательствам — возврат занятых ранее средств и уплату начисленных процентов.

Важно! Для формирования верной отчетности по определенным счетам в примечаниях указывают поясняющую информацию. К примеру, если векселя выписаны на крупные суммы, то формируется пояснительная записка, в которой указывают дату погашения, остатки и процентные начисления, а также другие особенности данных финансовых документов.

Если были заключены какие-либо особые кредитные договоры, были оформлены коммерческие кредиты или открыты линии кредитования, такие документы также подлежат раскрытию.

Для краткосрочных обязательств предназначен пятый раздел баланса, для долгосрочных — четвертый. Долгосрочные обязательства в балансе — это пять строк со своими номерами:

- В 1410-й – отражают суммарный заемный капитал.

- В 1420-й — относят налоговые выплаты.

- В 1430-й — включают оценочные займы.

- В 1450-й — включают иные долгосрочные обязательства организации.

- В 1400-й — суммируют все предыдущие строки.

Часто отчисления налогов на предприятии не рассматриваются в качестве долгосрочных обязательств. Большинство компаний отчисляют налоги ежеквартально, что означает выплаты чаще 1 раза за год, поэтому их относят к краткосрочным. Также в качестве собственных средств фирмы могут выступать долгосрочные долговые обязательства.

Вопрос: Как отражается в бухгалтерском учете и годовой бухгалтерской отчетности полученный организацией в банке долгосрочный кредит на осуществление текущей деятельности?

Посмотреть ответ

Например, если был взят кредит на долгий период и с небольшой процентной ставкой или при кредитовании полностью отсутствуют проценты. Долгосрочные обязательства, которые взял на себя субъект хозяйствования, если в данный момент на рынке высокая инфляция, могут быть выгодны компании. Под действием инфляции ценность денег постоянно уменьшается. Так, за 1 миллион рублей сегодня можно купить меньше товаров, чем 10 лет назад. Этот момент, наряду со всем вышесказанным, важно учитывать при ведении бухгалтерии, чтобы обеспечить стабильность и платежеспособность своего предприятия.

Чтобы получить кредит в банке, выплатить зарплаты работникам, дивиденды инвесторам и учредителям, компания должна быть платежеспособной. Основной коэффициент, который отражает платежеспособность – ликвидность.

Что такое ликвидность

У каждой компании есть активы – деньги, недвижимость, полуфабрикаты и другие ресурсы, с помощью которых зарабатываются деньги. Если эти ресурсы однажды придется продать, то они могут быть проданы сразу же или нужно будет долго искать покупателя. Скорость, с которой возможно продать активы, обменять их на деньги, называется ликвидностью.

Активы в зависимости от скорости обмена на деньги можно разделить на три группы:

- высоколиквидные. Это денежные средства из кассы или краткосрочные финансовые вложения;

- быстрореализуемые. Например, задолженности по дебиторке, то есть оплаты от клиентов и контрагентов, которые они перечислят в ближайшие месяцы. Допустимый срок оплаты, чтобы можно было причислить актив к этой группе, – 1 год;

- медленно реализуемые активы. Это то, что можно продать или обменять на деньги за ближайшие пару лет;

- труднореализуемые активы, то есть внеоборотные.

Также в отдельную группу выделяются неликвидные, за которые вообще невозможно получить деньги.

На ликвидность влияют и пассивы, то есть обязательства компании. Чем проще их погасить, тем более ликвидной считается фирма. Пассивы также можно группировать в зависимости от сроков, в течение которых предприятие должно от них избавиться:

- срочные обязательства, например, текущая задолженность перед банками, партнерами, работниками. Так зарплаты работникам выплачиваются ежемесячно, то есть задолженность закрывается в течение месяца после возникновения;

- среднесрочная обязательства. Это кредиты с коротким сроком выплаты;

- долгосрочные обязательства. Это займы, закрыть которые необходимо более чем за год;

- постоянные пассивы, в число которых входят собственные средства фирмы.

Самый простой способ определить, ликвидна ли фирма – это сравнить четыре вида активов с четырьмя видами пассивов. Однако для более точного представления о предприятии необходимо рассчитывать коэффициент ликвидности.

Пять коэффициентов ликвидности

Чтобы рассчитать ликвидность, можно использовать несколько формул. Есть три базовых показателя и три дополнительных.

Текущая ликвидность

Главный показатель – это базовая или текущая ликвидность, так как он используется чаще всего. Показатель равен соотношению текущих активов и краткосрочных обязательств. Формула простая:

ТЛ = ОА / КО

Чтобы использовать формулу, необходимо в бухгалтерском балансе найти строку с оборотными активами и строку с краткосрочными обязательствами. Судя по метрикам, которые используются в расчетах, ТЛ может показать, способна ли фирма выплатить долги по некоторым кредитам только за счет своих активов, без привлечения сторонних денег. Чем выше показатель, тем более устойчивым считается положение фирмы.

В российской практике нормальным считается значение от 2. Но в мировой допускается коэффициент ниже двух – 1.5–2. Однако если показатель ниже единицы, то это всегда свидетельствует о шатком положении фирмы. Она не может оплачивать текущие счета стабильно. В некоторых компаниях наблюдается коэффициент выше трех. На первый взгляд, это считается хорошим уровнем, однако это в большей степени говорит о том, что руководство нерационально использует свои ресурсы.

Быстрая ликвидность

БЛ – второй финансовый показатель для оценки фирмы. В его расчетах участвуют только высоколиквидные активы и краткосрочные обязательства. Их размер также берется из бухгалтерского баланса: активы указываются в тех же строках, что и при расчете ТЛ. Однако необходимо вручную вычесть из активов материально-технические запасы. Вот как выглядит формула:

БЛ = (Краткосрочные дебиторские задолженности + Краткосрочные финансовые вложения + Денежные средства) / Текущие обязательства по кредитам.

Коэффициент необходимо рассчитывать, чтобы оценить свою способность закрыть текущие обязательства в том случае, если продукция компании не будет иметь спроса.

У этой метрики также есть нормативы. Чтобы фирма существовала на рынке уверенно, коэффициент быстрой ликвидности должен быть равен единице или быть выше.

Абсолютная ликвидность

Третий основной коэффициент – абсолютная ликвидность, которая сравнивает только краткосрочные обязательства с краткосрочными активами. Источником данных также является бухгалтерский баланс, однако в отличие от первой метрики учитываются не любые средства, а только денежные. Формула расчета:

АЛ = (Денежные средства + Краткосрочные финансовые вложения) / Текущие обязательства по кредитам

Коэффициент АЛ отличается от двух вышеназванных тем, что не используется также часто среди предпринимателей и финансовых аналитиков. Однако специалисты все же рекомендуют регулярно оценивать АЛ наравне с другими показателями. Желательно, чтобы метрика находилась на уровне 0,2 или выше.

Что еще можно вычислить

Есть еще несколько разновидностей, которые нет смысла рассчитывать на регулярной основе: они нужны только при определенных обстоятельствах.

Мгновенная ликвидность

Например, показатель мгновенной ликвидности показывает, способна ли компания рассчитаться с долгами прямо сейчас. В этом ее отличие от быстрой ликвидности. Чтобы вычислить МЛ, необходимо учитывать размер долгов и сумму имеющихся денежных средств. Не стоит учитывать активы, которые возможно продать, но здесь и сейчас они не являются деньгами, потому что в таком случае ликвидность уже нельзя считать мгновенной.

Средняя ликвидность

Также есть средняя ликвидность. Метрика подходит для ситуаций, когда компании нужно закрыть долги в ближайшем будущем, но время для поиска денег еще есть. Такая разновидность показателя полностью зависит от размеров дебиторской задолженности. То есть компания дожидается, когда контрагенты перечислят оплаты, и эти деньги пускает на закрытие кредитов. Соответственно, чем больше задолженностей у поставщиков, клиентов, партнеров, тем больше денег фирма получит в течение 1–2 месяцев и тем выше ее средняя ликвидность.

Покрытие среднедневных платежей

Еще один дополнительный коэффициент – покрытие среднедневных платежей денежными средствами. По сути метрика представляет собой модифицированную вариацию коэффициента АЛ. Чтобы его посчитать, необходимо предварительно вычислить всю сумму задолженностей. На этом этапе можно использовать бухгалтерский баланс и строки с себестоимостью реализации продукции, коммерческими расходами, управленческими расходами. Эти данные суммируются, после чего из суммы вычитается амортизационные отчисления. Полученное значение надо разделить на количество дней, в течение которых долги должны быть погашены. Получится среднедневная сумма задолженности.

Затем необходимо суммировать все имеющиеся денежные средства или быстроликвидные активы и разделить на среднедневную задолженность. Получится количество дней, в течение которых компания сможет погашать долг, пока на это есть средства. Чем больше полученное значение, тем более устойчиво положение фирмы.

Достаточная ликвидность

На предприятии всегда должна быть сумма, которой хватило бы для оплаты счетов. Она называется достаточной величиной. Вот что нужно сделать, чтобы рассчитать эту метрику:

- Оценить стоимость тех активов, которые сложно или невозможно обменять на денежные средства. Обычно это полуфабрикаты или незавершенное производство, а также материальные запасы компании (как сырье, так и вспомогательное оборудование).

- Определить, когда будут погашены краткосрочные обязательства.

- Определить, сколько к тому времени поступит денег от контрагентов (то есть прогнозировать выплату дебиторской задолженности). Чтобы понять, сколько поступлений можно ждать от поставщиков и клиентов, необходимо определить среднюю дебиторскую задолженность и период оборота кредитной задолженности, затем перемножить их и разделить на тот же период оборота.

- Определить сумму, которая должна быть в наличии каждый месяц, чтобы ее хватило на выплаты кредиторам. Но клиенты и контрагенты, которые должны перечислять платежи в счет дебиторской задолженности, могут задержать и не перевести оплату. Так как на эту сумму нельзя рассчитывать с полной уверенностью, ее необходимо вычесть.

- Суммировать наименее ликвидные активы и результат вычислений из предыдущего пункта. Сумма будет являться необходимым запасом.

Ликвидность дебиторской задолженности

Долги контрагентов тоже могут превращаться в деньги, поэтому имеет смысл также рассчитывать ликвидность для этих сумм. В данном случае ликвидность будет означать не способность превращаться, а скорость этого превращения. Коэффициент рассчитывается так:

Выручка от реализации товаров за год / Среднегодовая задолженность клиентов

Вторую метрику можно вычислить также на основе данных из отчета по прибыли и убыткам или из баланса. Необходимо суммировать дебиторские задолженности в начале и конце года, а потом разделить их на два.

Чистый оборотный капитал и ликвидность

Есть другие показатели, которые косвенно характеризуют ликвидность предприятия. Основной из них – это объем чистого ликвидного капитала. Необходимо оценивать его количество и сравнивать с объемом краткосрочных долгов. Если ЧОК выше, значит, при необходимости фирма сможет погасить долги без ущерба для своей производственной и сбытовой деятельности.

Кроме имеющегося капитала, на ликвидность влияет оптимальный капитал. Его особенность заключается в том, что универсального норматива не существует. Оптимальный объем собственного капитала зависит от многих факторов: масштаба производства, объема продаж и задолженности по оплатам клиентов, стажа компании на рынке. В любом случае важно не сокращать ЧОК слишком сильно, потому что это негативно влияет на ликвидность. Ведь недостаточный капитал сигнализирует о неспособности закрыть свои долги, особенно те, срок погашения которых составляет менее года.

Чистый оборотный капитал можно рассчитать по формуле:

Текущие активы — Текущие пассивы.

Кому нужен анализ

Анализировать ликвидность и ее разновидности необходимо всем участникам финансово-хозяйственной деятельности. Вот кто заинтересован и использует в работе метрики:

- руководители и топ-менеджеры организаций;

- работники предприятия, связанные с финансовой деятельностью и бухгалтерией;

- собственники и акционеры бизнеса;

- клиенты;

- поставщики, партнеры и другие контрагенты;

- потенциальные и действующие инвесторы предприятия;

- арбитражные управляющие;

- налоговые службы.

Необходимо поддерживать ликвидность на оптимальном уровне, ведь все вышеназванные показатели являются важнейшими в финансовой политике предприятия. Они характеризуют не только устойчивость фирмы и способность выплачивать кредиты, но и привлекательность для инвесторов, покупателей. Именно ликвидность формирует положительный имидж предприятия в бизнес-среде.

- Какие бывают обязательства

- Классификация по срочности

- Как работать с краткосрочными обязательствами

- Коэффициент КО

- Какими бывают КО

- Как работать с долгосрочными обязательствами

- Как рассчитать коэффициент

- Обязательства в бухучете

- Долгосрочные или краткосрочные

Какие бывают обязательства

Долговые обязательства появляются при работе предприятия с внешними займами.

Заемные средства — это привлеченные со стороны финансы, которые необходимы для функционирования и развития бизнеса.

Совокупность финансовых ресурсов, которые фирма должна передать другим лицам, юридическим и физическим, называют обязательствами. К ним относятся:

- кредитные средства и проценты за пользование ими;

- начисленные налоги;

- задолженность по зарплате;

- торговые или производственные обязательства, например, необходимость оплатить выставленные счета поставщиков;

- другое.

Обязательства могут различаться по форме:

- денежные: выплата зарплаты работникам, уплата налогов, оплата кредита;

- неденежные: поставка товаров или оказание услуг.

«В моем доме попрошу не выражаться!» Что такое на самом деле эта ЕБИТДА

Также обязательства можно разделить по содержанию:

- финансовые – то, что касается займов и кредитов. Правильный учет необходим для адекватной оценки долговой нагрузки. Показатели финансовых обязательств важны при расчете рыночных мультипликаторов;

- производственные, или торговые. Они появляются в процессе функционирования фирмы. Это обязательства перед работниками (текущая задолженность по зарплате), государством (налоговые отчисления), кредиторами и партнерами (обязательства перед поставщиками и клиентами).

Если ваш бизнес нуждается в дополнительном финансировании, возьмите кредит. Совкомбанк предлагает «Легкий кредит», «Программы с господдержкой», «Банковские гарантии», «Кредитная линия» и «Овердрафт». Выберите удобный вариант и оставьте заявку на сайте.

Классификация по срочности

Для правильного формирования бухгалтерского баланса критически важно разделение долгов по срочности их возврата. Оно позволяет делать выводы о том, насколько успешно работает система сбыта продукции.

Краткосрочными (КО) называют обязательства, которые компания должна погасить в течение года. Долгосрочными (ДО) — те, что имеют срок оплаты больше 12 месяцев.

При этом оба вида могут касаются разнообразных выплат: по налогам, кредитам, долгам поставщикам и клиентам.

Как работать с краткосрочными обязательствами

Все заемные средства предприятия необходимо вносить в бухгалтерскую отчетность. К краткосрочным (текущим) обязательствам относят:

- заемные средства, которые нужно вернуть в ближайшие 12 месяцев. Причем даже в случае, если изначально заем оформляли на более длительный срок. Например, три года назад предприятие взяло кредит сроком на четыре года. Сегодня, спустя три года, остаток долга относится к КО;

- кредиторскую задолженность;

- займы без четко фиксированного срока возврата (до востребования);

- налоговые отчисления;

- дивиденды, которые предприятие должно выплатить акционерам;

- займы по векселям, срок которых меньше одного года;

- другие задолженности, которые необходимо погасить в течение года.

Коэффициент КО

Для работы с обязательствами, срок выплаты которых меньше года, используется коэффициент краткосрочной задолженности. Он показывает, какова «короткая» доля в общей структуре внешних долгов, то есть какая часть задолженности требует погашения в течение года.

Его рассчитывают как отношение краткосрочной задолженности к общему размеру долга (сумме КО и ДО). Коэффициент позволяет просчитать риски возникновения проблем с ликвидностью и оценить эффективность управленческих решений.

Повышение коэффициента говорит о том, что зависимость предприятия от краткосрочных задолженностей растет. Вероятно, в этом случае стоит подумать об увеличении ликвидности активов, чтобы обеспечить устойчивость компании на рынке.

Какими бывают КО

Среди «краткосроков» можно выделить несколько разновидностей:

- операционные. Налоги и другие отчисления в бюджет, оплата аренды, а также заработная плата работникам в тот отрезок времени, когда она начислена, но еще не выплачена;

- внешние задолженности, которые нужно вернуть в течение года;

- средства, которые нужны для выплаты других долгов. Например, премии сотрудникам, отпускные и т. д.

Некоторая сложность в работе с краткосрочными обязательствами связана с тем, что невозможно точно рассчитать суммы, которые лежат в их основе.

Например, можно предположить, но невозможно точно предсказать размер доходов, которые сможет получить предприятие, или величину убытков, которые понесет фирма. Поэтому принято разделять КО на:

- расчетные. Точную сумму невозможно узнать заранее. Сумма к выплате по налогам, заработной плате, гарантийным платежам рассчитывается предварительно;

- точно определимые. К ним относят будущие выплаты, которые прописаны в договорах или нормативно-правовых актах и которые можно точно рассчитать. В частности это банковские кредиты, дивиденды, выплаты по векселям, акцизы и тому подобные обязательные платежи.

Налоги — это все средства, которые перечисляют в бюджет различного уровня: местные, региональные и федеральные. Их всегда включают в структуру краткосрочной задолженности.

Так получается, потому что большинство компаний оплачивают налоги ежеквартально. Это значит, что выплаты производят чаще раза в в год. Именно поэтому их относят к КО.

Налоговые отчисления — обязательная статья расходов в работе любого предприятия независимо от масштабов. Разобраться во всех нюансах бывает непросто.

Не хотите нанимать бухгалтера в штат, а сами не справляетесь с налоговой отчетностью? У клиентов Совкомбанка есть простой выход из такой ситуации — онлайн-отчетность в ФНС.

Как работать с долгосрочными обязательствами

К долгосрочным (ДО) относят такие виды задолженностей, на погашение которых дается больше 12 месяцев. Это отсроченные налоговые обязательства, займы и кредиты на длительный срок, а также оценочные обязательства организации. Также в эту категорию можно отнести:

- арендные платежи, если их нужно оплачивать реже раза в год;

- облигации, векселя, кредиты и займы со сроком больше года.

При этом ДО делят на две части: ту, что необходимо погасить в течение ближайших 12 месяцев, и часть со сроком выплаты больше года.

При внесении ДО в документацию следует указывать следующую информацию:

- размер процентной ставки;

- чем гарантированы выплаты ДО;

- в течение какого срока долги должны быть погашены;

- другие особенности задолженности. Например, для облигаций в этом разделе следует указать обстоятельства, которые могут привести к снижению их номинала.

Как рассчитать коэффициент

Коэффициент покрытия ДО представляет собой соотношение чистого прироста средств к платежам по «долгосроку».

За чистый прирост свободных средств принимается чистая прибыль компании за минусом налогов и амортизации. Платежи по ДО — сумма долга к возврату вместе с начисленными процентами.

Обязательства в бухучете

Краткосрочные задолженности прописывают в пятом разделе бухгалтерского баланса, долгосрочные — в четвертом.

Заемный капитал в балансе указывается в строках:

- 1410 — сумма задолженности со сроком погашения больше года;

- 1510 — сумма задолженности со сроком погашения меньше года.

Краткосрочные или долгосрочные

Иногда договор кредита или другого займа предусматривает, что при нарушении его условий кредитор может потребовать вернуть всю одолженную сумму сразу. В таком случае заемные средства будут относить к краткосрочным. Долгосрочными их можно признать только в исключительных случаях, например, когда:

- полностью исключена вероятность, что в течение года произойдут нарушения, из-за которых кредитор потребует возврата всей суммы;

- кредитор согласился с тем, что он не будет требовать возврата всей суммы даже при нарушении условий договора.

Надеемся, наша статья оказалась полезной.