Чтобы получить свою кредитную историю, сначала нужно узнать в каком БКИ она хранится. Для этого необходимо направить запрос в Центральный каталог кредитных историй (ЦККИ). Сделать это удаленно можно через Единый портал государственных и муниципальных услуг (Госуслуги) или официальный сайт Банка России.

Для направления запроса через сайт Банка России потребуется код субъекта кредитной истории.

Код субъекта является по своему смыслу аналогом PIN-кода банковской карты и используется только на сайте Банка России и только для получения в ЦККИ сведений о БКИ, в котором (которых) хранится кредитная история. Он является бессрочным, состоит из цифр, букв русского или латинского алфавита. Длина кода — от 4 до 15 знаков.

Для пользователя может быть создан дополнительный код субъекта.

На Госуслугах сведения о БКИ, в котором хранится кредитная история, можно уточнить в разделе «Сведения о бюро кредитных историй».

Запрос также можно подать через кредитные организации, микрофинансовые организации и кредитные потребительские кооперативы, БКИ, почтовое отделение, которое осуществляет услуги телеграфа, или нотариуса.

Зная, в каких БКИ хранится кредитная история, можно запросить ее напрямую в БКИ либо через кредитные или микрофинансовые организации, операторов инвестиционных платформ, кредитные кооперативы, заключившие договор об оказании информационных услуг с этим БКИ. Это можно сделать не более двух раз в течение каждого календарного года (но не более одного раза на бумажном носителе) бесплатно и любое количество раз за плату без указания причины обращения.

Воспользовавшись сервисом Банка России по предоставлению сведений из ЦККИ о БКИ, в которых хранится кредитная история гражданина, на Госуслугах, вы получите ссылку на личный кабинет на официальном сайте каждого БКИ, в котором хранится ваша кредитная история.

Получите кредитную историю онлайн

- Контролируйте информацию, которую передают банки

- Проверьте, не стали ли вы жертвой мошенников

- Оцените свою финансовую репутацию

- Узнайте причину отказа в кредите

Что такое кредитная история?

Кредитная история — это карточка заёмщика, в которую записываются все операции с кредитами: какой банк выдавал, сколько есть долгов и вовремя ли платит гражданин. КИ позволяет узнать, есть ли у человека кредиты, и предсказать его финансовое поведение. Узнать свою кредитную историю может любой желающий. Информация хранится в специальных организациях — бюро кредитных историй (БКИ).

Из чего состоит

кредитная история

Титульная часть

Ваши идентификационные данные — ФИО, дата рождения, паспортные данные, ИНН и СНИЛС (при наличии)

Основная часть

Cведения о кредитах и их погашении — суммы, сроки, статусы, предметы залога, информация о просрочках, банкротстве, поручительстве, о неисполнении решений суда по поводу неуплаты услуг ЖКХ, связи, алиментов

Информационная часть

Сведения о кредитных заявках, решениях по ним. В случае отказа указывается его причина

Закрытая часть

Сведения о том, кто передавал и запрашивал данные о вас; о переуступке прав требования по кредиту (например, о коллекторском агентстве)

Сколько стоит?

Кредитная история — важнейший фактор при принятии решения о выдаче нового займа. Проверяйте свою кредитную историю до того, как соберетесь подать заявку на кредит в банк.

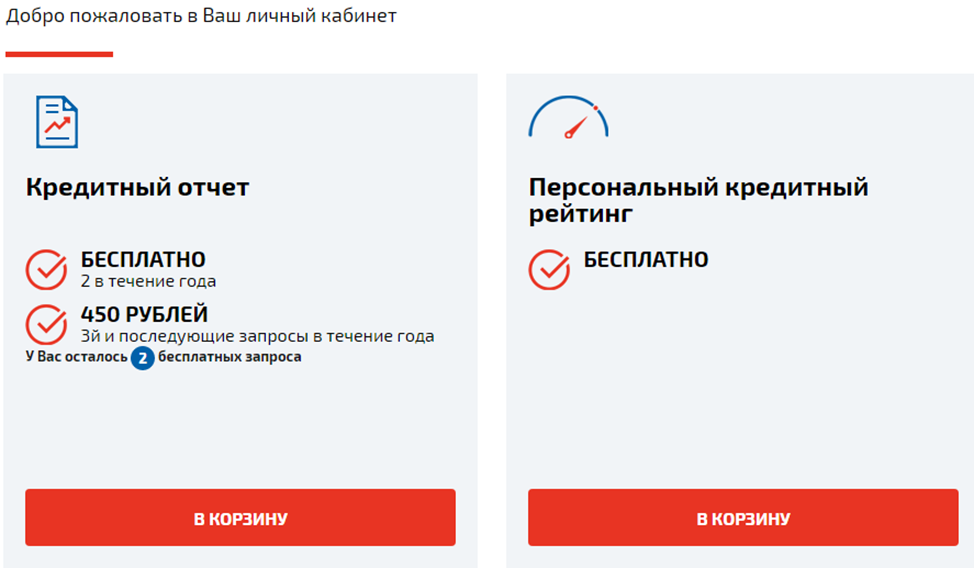

По закону кредитную историю можно получить бесплатно 2 раза в год. Далее каждый запрос — 450 рублей

-

Если вы планируете оформить

кредит или ипотеку и хотите

оценить шансы на одобрение - Если вам отказали в кредите и вы хотите узнать, почему

Легкий процесс получения кредитной истории

Создайте личный кабинет

В качестве логина используйте адрес своей электронный почты и придумайте надежный пароль

Авторизуйтесь через Госуслуги

Заполните раздел «Мой профиль» и одним нажатием кнопки подтвердите введенные данные с помощью учетной записи на Госуслугах

Выберите услугу

Через несколько минут вы получите свой персональный кредитный рейтинг, который позволит взглянуть на себя глазами банка

Еще услуги

Годовая подписка на уведомления о новых кредитах или паспортных данных в кредитной истории

Получение кредитной истории на email в течение полугода с уведомлениями на мобильный телефон

Оценка кредитоспособности в баллах от 1 до 999, со специальными кредитными предложениями

Ответы на вопросы

Что такое кредитная история (КИ)?

Где хранится кредитная история?

Можно ли узнать кредитную историю онлайн?

Как получить кредитную историю в НБКИ?

Сколько раз можно узнавать?

Что делать, если в кредитной истории ошибка?

Может ли история различаться в разных БКИ?

Как посмотреть кредитную историю?

Где можно проверить кредитную историю?

Содержание

- Как пробить кредитную историю другого человека?

- Можно ли узнать задолженность по кредиту по номеру договора?

- Как узнать есть ли у тебя долги по кредиту?

- Как узнать есть ли у умершего долги?

- Как узнать кредитную историю человека онлайн?

- Как узнать задолженность по кредиту в Народном банке?

- Как по номеру договора узнать остаток по кредиту Тинькофф?

- Как узнать задолженность по кредиту по Инн Казахстан?

- Как узнать кредитную историю бесплатно по фамилии через интернет?

- Как узнать есть ли у моего мужа кредит?

- Что происходит с кредитом в случае смерти заемщика?

- Что делать с кредитом если человек умер Украина?

- Как узнать долги по кредитам по фамилии?

- Как узнать свою либо чужую кредитную историю?

- Кратко — что такое КИ

- Где хранится КИ

- Зачем проверять КИ

- Платные и бесплатные способы проверки КИ

- Как проверить КИ через портал Госуслуг

- Как узнать КИ через ЦБ

- Как проверить КИ через посредников

- Можно ли узнать КИ постороннего человека или родственника

Кредитная история онлайн доступна даже при минимальном количестве документов. Например, на Mycreditinfo.ru этот документ можно заказать, имея под рукой один лишь паспорт. Вот, что вам нужно будет сделать:

• Зарегистрироваться на сайте;

• Пройти процедуру идентификации, иными словами — подтвердить, что вы — это вы, а не сторонний человек, который узнал ваши паспортные данные;

• Заказать и оплатить отчет о кредитной истории (все это также делается на сайте).

После того, как вы пройдете эти три шага, кредитная история будет доступна вам в электронном виде в личном кабинете на сайте в любое время.

Как пробить кредитную историю другого человека?

Кредитную историю заемщика внимательно изучают не только банки, но и, например, работодатели. Финансовая репутация для службы по подбору персонала становится значимым аргументом в пользу того или иного кандидата. Применение кредитной истории в других сферах в России еще не очень распространено, тогда как на Западе эта информация активно используется и в бытовых вопросах.

Кредитную историю могут запросить при аренде жилья или найме на работу домашнего персонала, к примеру, няни или домработницы и даже перед замужеством.

Тоже задумались, как пробить кредитную историю человека? Это реально, но следует соблюсти целый ряд формальностей. Во-первых, такой отчет выдают только юрлицам или индивидуальным предпринимателям. Во-вторых, обязательно необходимо иметь зафиксированное письменно или иным образом согласие человека, чьей финансовой репутацией вы интересуетесь.

Те же правила, кстати, применимы и в отношении вас лично. Получить кредитную историю могут только организации, которые получили ваше одобрение на подобные действия.

Можно ли узнать задолженность по кредиту по номеру договора?

По номеру кредитного договора

Как узнать есть ли у тебя долги по кредиту?

Узнать о своей задолженности перед банком можно как с помощью запроса в бюро кредитных историй (БКИ), так и обратившись в банк или в Федеральную службу судебных приставов (ФССП). Один раз в год каждый гражданин имеет право совершенно бесплатно узнать свою кредитную историю.

Как узнать есть ли у умершего долги?

Обратитесь к нотариусу

Самый простой вариант (и не затратный по времени) для родственников умершего – обратиться к нотариусу с заявлением об открытии наследственного дела. Нотариус обязан проверить, какое имущество записано на покойного, а также какие у него остались долги. Он сделает запрос в ЦККИ и нужные БКИ.

Как узнать кредитную историю человека онлайн?

Узнать свою кредитную историю можно онлайн. Чтобы получить свою кредитную историю, сначала нужно узнать, в каком (каких) БКИ она хранится. Для этого необходимо отправить запрос в Центральный каталог кредитных историй Банка России. Сделать это удаленно можно через портал «Госуслуги».

Как узнать задолженность по кредиту в Народном банке?

Согласно информации, представленной на официальном интернет-ресурсе АО «Народный Банк Казахстана», узнать задолженность по Вашему кредиту Вы можете либо на портале Homebank.kz, либо в приложении Homebank.

Как по номеру договора узнать остаток по кредиту Тинькофф?

По телефону по номеру договора

Как узнать задолженность по кредиту по Инн Казахстан?

- http://kgd.gov.kz/ru/app/culs-taxarrear-search-web.

- Быстро узнать информацию с телефона

- https://egov.kz/wps/myportal/P19.01.

Как узнать кредитную историю бесплатно по фамилии через интернет?

Можно ли проверить кредитную историю по фамилии

Узнать кредитную историю бесплатно по фамилии невозможно. Любое бюро кредитных историй должно провести идентификацию клиента.

Как узнать есть ли у моего мужа кредит?

Как узнать, что у мужа кредит? Законного способа проверить, есть ли у супруга взятые втайне от вас кредиты, нет. Можно лишь тщательно следить за состоянием счетов и звонками и СМС, говорят в Объединенном кредитном бюро.

Что происходит с кредитом в случае смерти заемщика?

После смерти основного заемщика, при наличии по кредиту поручителей, обязанность по выплате долга переходит на них в случае, если поручитель даст согласие отвечать за переход долга к новому должнику, согласно ч. 2 ст. 367 ГК РФ. … Поручитель при погашении кредита получат права кредитора по отношению к наследникам.

Что делать с кредитом если человек умер Украина?

Необходимо знать: если вы вступили в права наследования и срок взыскания долга не истек, вы обязаны погашать кредит умершего. В противном случае, согласно законодательству Украины, банк может обратиться в суд, который в свою очередь назначит взыскание суммы долга путем отчуждения движимого или недвижимого имущества.

Как узнать долги по кредитам по фамилии?

Долги по кредитам по фамилии и другим личным данным можно узнать онлайн, сделав запрос в Бюро кредитных историй. На территории РФ действует более десятка БКИ и в каждом и них можно получить необходимую информацию дважды в год бесплатно.

Как узнать свою либо чужую кредитную историю?

Многих людей может остановить то, что они не знают, как можно узнать кредитную историю. Так, даже если вы прекрасно представляете себе, что представляет собой кредитная история и зачем она необходима, наврядли вы ответите на вопрос: «Где узнать кредитную историю человека?»

Существует несколько способов узнать вышеуказанные данные.

Во-первых, можно обратиться в бюро кредитных историй, в котором они и хранятся. При этом сначала вам нужно определить бюро, где хранится именно ваша история.

Выяснив это, необходимо заполнить соответствующие заявления, указав в них свои паспортные данные, и ожидать ответа бюро, который может быть дан в течение месяца. Следует также отметить, повторное обращение в БКИ в течение одного календарного года будет являться уже платной услугой.

При некоторых обстоятельствах нас может интересовать вопрос: «Как узнать чужую кредитную историю?» Такая необходимость может возникнуть, если приятель или дальний родственник попросит занять у вас значительную сумму денег. Проверив его кредитную историю, можно значительно обезопасить себя и убедиться в его платежеспособности.

В этом случае бюро кредитных условий предоставит данные по запросу на другого человека только, если вы предоставите от него доверенность на получение кредитной истории, что не всегда представляется возможным.

Детективное агентство «Личный Детектив» придет вам на помощь

Современный человек ценит свое время превыше всего, ведь его невозможно купить ни за какие деньги.

Квалифицированные услуги наших детективов способны избавить вас от процедуры оформления заявки на получение кредитной истории, как своей, таки чужой, и приблизить момент ее получения.

Достаточно сообщить нам паспортные данные человека, кредитную историю которого вы хотите узнать, и за умеренную плату мы выполним свою работу наилучшим образом.

Информация, полученная из кредитной истории интересующего вас субъекта, поможет уберечь вас от совершения больших ошибок.

Кратко — что такое КИ

Кредитная история — это буквально история взаимоотношений заемщика с его кредиторами. Это своеобразное досье, в котором находится информация обо всех кредитах и займах клиента: какие суммы и на какой срок он занимал, насколько своевременно и аккуратно возвращал долг, допускал ли просрочки, были ли у него пени или штрафы, отказывали ли ему раньше в выдаче кредита.

Кредитная история считается хорошей, если заемщик вовремя возвращал занятые им средства, своевременно вносил ежемесячные платежи и не допускал просрочек — а в противном случае она будет считаться плохой. Даже если человек никогда не брал кредитов, его кредитная история может быть отрицательной — например, если у него есть неоплаченные штрафы ГАИ или задержки по выплате алиментов.

Где хранится КИ

Хранением кредитных историй заемщиков занимаются различные бюро кредитных историй (БКИ) — компании, которые составляют, обрабатывают и хранят информацию обо всех людях, которые когда-либо обращались в кредитные организации за выдачей средств. Всего в стране сейчас работают девять БКИ, аккредитованных Центробанком, и еще несколько неаккредитованных, и кредитный отчет по конкретному человеку возможно получить в любом из них или даже сразу в нескольких.

Чтобы узнать, в каком именно БКИ находится ваша кредитная история, необходимо сделать запрос в Центральный каталог кредитных историй — ЦККИ. Это созданная Центробанком база данных, где хранится информация о том, в каком БКИ находится ваше досье. Получить доступ к сведениям каталога кредитных историй можно с помощью портала Госуслуги, на сайте ЦБ, в своем банке.

Зачем проверять КИ

Банки проверяют кредитную историю своих клиентов, чтобы оценить их надежность и понять, можно ли выдать им очередной заем. Также она может быть интересна работодателям клиента, страховым компаниям или компаниям каршеринга. Но в следующих трех ситуациях узнать свою кредитную историю может быть полезно и самому заемщику.

- Перед получением нового кредита. Информация о своей кредитной истории поможет вам оценить свои шансы на одобрение заявки. Если выяснится, что история плохая, то это может быть знаком того, что стоит пересмотреть свои планы и сначала заняться ее исправлением.

- После потери документов. В случае утери паспорта важно проверить, что утраченный документ не попал в неправильные руки и его не использовали мошенники, чтобы взять кредит на ваше имя.

- Чтобы убедиться, что данные вашей КИ переданы верно. Хорошая КИ может быть испорчена из-за технических неполадок — например, случайно приписанных вам просрочек, которые вы не совершали, или различных технических сбоев. Чтобы не допустить этого, необходимо периодически контролировать свою КИ и следить за правильностью представленной в ней информации.

Платные и бесплатные способы проверки КИ

Российские заемщики имеют право дважды в год проверить свою кредитную историю бесплатно. Если лимит бесплатных проверок закончился, то следующие проверки будут уже платными. Если не хочется заниматься проверкой самостоятельно, можно узнать свою КИ через посредников — эта услуга также будет платной.

Как проверить КИ через портал Госуслуг

Чтобы получить кредитную историю при помощи Госуслуг, необходимо:

- иметь подтвержденную учетную запись

- заполнить на портале заявку на получение от ЦККИ данных о тех бюро, в которых хранится ваша кредитная история

- получить список ваших БКИ в личном кабинете

- зарегистрироваться на сайтах нужных БКИ, подтвердить свою учетную запись при помощи «Госуслуг» и отправить запрос на получение отчета о вашем персональном рейтинге

- получить сформированный отчет в личном кабинете

Как узнать КИ через ЦБ

Другой способ — обратиться напрямую в Центробанк, чтобы узнать, в каких именно БКИ хранится ваша история. Для этого вам сначала понадобится узнать код субъекта — специальный идентификатор заемщика, который выглядит как комбинация цифр и латинских либо кириллических букв. Его можно найти в кредитном договоре или уточнить у сотрудников банка, в котором вы брали кредит.

Если эти способы не помогут и найти код не получится, его можно оформить самостоятельно: для этого нужно подать заявление в банк или любое БКИ с просьбой сформировать код. Эта услуга обычно является платной.

После того, как вы узнали код субъекта кредитной истории, необходимо зайти на сайт ЦБ и отправить специальный запрос на получение сведений о БКИ. Затем ЦБ пришлет вам на почту список ваших БКИ, где можно будет узнать кредитную историю по тому же сценарию, который был описан в предыдущем пункте — через регистрацию на сайте БКИ и отправку запроса.

Как проверить КИ через посредников

Третий способ — воспользоваться услугами посредников. Это могут быть банки, брокеры, микрофинансовые организации, некоторые интернет-порталы и др. В целом проверка через посредников выглядит аналогично предыдущим двум способам, просто некоторые действия в ней выполняете не вы, а посредник.

Для проверки КИ обычно нужно зарегистрироваться на сайте посредника, подтвердить свою учетную запись и заполнить анкету с персональными данными. Посредник затем отправит за вас запрос в ЦККИ и после получения ответа составит для вас перечень БКИ, которые хранят вашу информацию. Далее нужно либо самостоятельно связаться с БКИ и запросить необходимую информацию, либо также поручить это посреднику.

Услуги посредников платные и обычно стоят от 300 до 1000 рублей за запрос.

Клиенты Райффайзен Банка могут бесплатно узнать свой кредитный рейтинг — оценку качества кредитной истории. Это позволяет уточнить параметры своей благонадежности в глазах банке без обращения в БКИ и ожидания.

Можно ли узнать КИ постороннего человека или родственника

Кредитная история считается конфиденциальной информацией, поэтому запрашивать сведения о ней может только ее обладатель либо те организации, которым он дал свое согласие на это. Поэтому просто так запросить чужую кредитную историю не получится. Однако существует два случая, в которых это будет возможно:

- если вы представляете юридическое лицо, которому человек дал письменное согласие на проверку его КИ

- если вы являетесь официальным представителем этого человека и у вас есть нотариальная доверенность, дающая вам доступ к подобной информации

Во всех остальных случаях законно узнать КИ другого человека будет нельзя.

Мнение эксперта

Руководитель отдела контента

Регулярно изучаю аналитику и новостную повестку банковского и страхового сектора. Предоставляю актуальную информацию и помогаю нашим клиентам разобраться с условиями продуктовой линейки.

Проверка и исправление кредитной истории — один из самых реальных и доступных каждому потенциальному заемщику способов повысить вероятность получения кредита. Для этого требуется добросовестно исполнять взятые на себя финансовые обязательства и по возможности исправить ошибки, попавшие в КИ из—за неточности банков или других кредитных организаций. Еще один реальный вариант возможных действий предусматривает оформление кредитной карты с последующим своевременным внесением обязательных платежей. Важным основным требованием становится недопущение каких бы то ни было текущих просрочек.

Что важно знать о проверке кредитной истории

Под кредитным рейтингом понимается оценка потенциального заемщика с точки зрения его кредитоспособности и возможности добросовестно исполнять взятые на себя финансовые обязательства. На практике этот показатель используется при принятии решения об одобрении кредита конкретному клиенту.

Наш сервис предлагает получить информацию о собственном кредитном рейтинге совершенно бесплатно. Для этого достаточно:

- зарегистрироваться на сайте,

- перейти в соответствующий раздел,

- запросить интересующие пользователя данные.

Что из себя представляет кредитный рейтинг?

Какие данные нужны, чтобы проверить кредитный рейтинг?

Для того, чтобы проверить свой кредитный рейтинг нужно ввести следующие персональные данные:

- ФИО;

- контактные сведения (номер телефона, адрес e-mail);

- дату рождения;

- паспортные реквизиты.

Указанная информации используется для идентификации заемщика и получения данных из его кредитной истории.

Как исправить кредитную историю?

Для исправления кредитной истории заемщика используется несколько способов:

- исправление ошибки. Применяется в том случае, если реальных проблем с выплатой долгов нет, а в базе данных указаны недостоверные сведения. В этом случае необходимо обратиться в банк или БКИ для исправления ситуации;

- удаление кредитов, которые фактически не были получены. Нередко займы оформляются по подложным документам. В этом случае требуется обращение в правоохранительные органы, а затем в банк, чтобы подобные сделки не отражались в КИ заемщика;

- погашение долгов перед банками, МФО и другими кредиторами. Самый очевидный способ исправить КИ;

- рефинансирование кредита. Позволяет перевести займ из проблемных в текущие с уменьшением финансовой нагрузки на должника;

- оформление кредитной карты с последующим своевременным внесением платежей;

- получение и своевременное погашение небольших по размерам микрозаймов;

- приобретение товаров в рассрочку или кредит с добросовестным погашением взятых обязательств;

- участие в специальных банковских программах, направленных на улучшение кредитной истории. Типичный пример – «Кредитный доктор» от Совкомбанка.

Сколько времени сохраняется плохая кредитная история?

Стандартный срок хранение кредитной истории в БКИ – 10 лет. Банк может сохранять сведения о клиентах более длительное время.

Изменение кредитной истории происходит в режиме онлайн – при любой активности заемщика во взаимоотношениях с участниками финансового рынка, включая банки и МФО. Это касается как получения кредита, так и оформления кредитной карточки или микрозайма.

Что влияет на кредитный рейтинг?

Кредитный рейтинг определяется на основании данных параметров:

- кредитная история заемщика;

- количество и размер полученных кредитов;

- виды займов, оформленных клиентом финансовых организаций;

- продолжительность КИ;

- наличие источников дохода, стаж работы, величина заработка и другие персональные данные.

Что делать, если кредитный рейтинг низкий?

Для того, чтобы повысить кредитный рейтинг необходимо:

- запросить КИ и исправить в ней ошибки, допущенные при введении данных или из-за включения в базу кредитов, которые не были получены заемщиком;

- погасить текущие финансовые обязательства, в первую очередь – просроченные;

- произвести рефинансирование или реструктуризацию кредитов;

- добросовестно осуществлять текущие выплаты по займам;

- получить микрозайм и/или оформить кредитку, четко выполняя все обязательства по каждому из финансовых продуктов.

Как повысить кредитный рейтинг?

Для повышения кредитного рейтинга необходимо воспользоваться одним или несколькими из следующих способов:

- исправить ошибки, если они есть, в базе данных КИ.

- погасить имеющиеся финансовые обязательства.

- исправно осуществлять последующие выплаты по кредитам.

- оформить кредитку или микрозайм с точным и своевременным внесением текущих платежей.

Оптимальный и самый эффективный вариант – действовать сразу по всем перечисленным направлениям.

Какой кредитный рейтинг нужен для получения кредита?

В большинстве случае банк одобряет выдачу кредита, если значение кредитного рейтинга потенциального заемщика превышает 600 баллов. Возможно получение займа и при меньшем уровне показателя, но вероятность выдачи кредита в этом случае заметно ниже.

Как формируются скоринговые баллы?

Скоринговые баллы по конкретному клиенту формируются путем анализа и цифрового выражения нескольких параметров, оценивающих добросовестность, возможности и активность заемщика на финансовом рынке. Они рассчитываются автоматически по заранее заданным алгоритмам.

Получить информацию о кредитном рейтинге пользователя, проще всего, на нашем сайте. Для этого достаточно зарегистрироваться в онлайн-сервисе, а затем ввести данные для идентификации заемщика.

Как узнать свою кредитную историю

Сервис нашего интернет-портала предоставляет пользователям удобную возможность кредитную историю бесплатно, оперативно и в режиме онлайн. Для этого необходимо предпринять следующие действия:

- авторизоваться в личном кабинете. При отсутствии регистрации – пройти процедуру, что занимает на более 1-2 минут;

- перейти к разделу меню личного кабинета «Мой персональный рейтинг»;

- активировать сервис «Отчет о кредитной истории» переходом по ссылке «получить отчет». Результатом становится переход на официальный сайт ОКБ – одного из крупнейших в России кредитных бюро;

- чтобы получить кредитную историю, требуется выбрать вариант авторизации в системе ОКБ – через Госуслуги, с помощью Сбербанк ID или путем регистрации на сайте;

- бесплатно узнать кредитную историю по фамилии заемщика, введя запрашиваемые программой личные сведения.

Выполнение перечисленных операций гарантирует быструю проверку кредитной истории онлайн. Причем она выполняется совершенно бесплатно и в любое удобное для пользователя время.

Можно ли очистить кредитную историю

Действующее законодательство дает однозначно отрицательный ответ на вопрос, который вынесен в заголовок. Поэтому нет ничего удивительного в том, что подобные предложения поступают, главным образом, от мошенников. В настоящее время попросту не существует легальных способов очистить или удалить кредитную историю проблемного заемщика.

В то же время, необходимо понимать, что персональный кредитный рейтинг вполне реально повысить. Для этого требуется исправно выполнять взятые финансовые обязательства, снизить кредитную нагрузку и своевременно вносить все текущие платежи. Все перечисленные меры не позволят очистить кредитную историю, но вполне могут увеличить вероятность оформления кредита в банке или микрофинансовой компании.

Сколько хранится КИ

Стандартный срок хранения данных о взаимоотношениях заемщика и финансовых организаций составляет 10 лет. По истечении указанного временного периода сведения удаляются. При этом необходимо отметить, что не исключено изменение действующих правил ведения кредитных историй, которое может выражаться, например, в увеличении срока хранения и использования подобных сведений.

Как исправить кредитную историю

Исправление проблемной кредитной истории – мероприятие непростое и небыстрое. На практике применяется несколько способов повысить персональный кредитный рейтинг и увеличить вероятность одобрения кредита в банке. В их числе:

- исправное исполнение текущих финансовых обязательств. Любая допущенная просрочка – это серьезное пятно на кредитной истории заемщика, которое будет храниться в течение 10 лет;

- уменьшение долговой нагрузки и объединение нескольких кредитов в один. Самый простой способ добиться этого – оформить банковский кредит на рефинансирование. Такие действия позволят не только снизить величину регулярной выплаты, но и повысить персональный кредитный рейтинг;

- активное использование различных кредитных продуктов – карточки, потребительского кредита или микрозайма – с регулярным и аккуратным выполнением графика платежей. При этом вовсе не обязательно оформлять договора на большие суммы или полностью выбирать кредитный лимит – важно количество сделок с банком или МФО и четкое выполнение договорных условий.

Можно ли узнать КИ по фамилии

Обязательное условие успешного поиска сведений о кредитной истории заемщика – это его точная и четкая идентификация. Она предусматривает не только указание фамилии человека, его имени и отчества, но и предоставление нескольких дополнительных персональных данных в виде реквизитов паспорта. Речь в данном случае идет о следующих сведениях:

- дата и место рождения;

- номер, серия и дата выдачи документа;

- код и название подразделения, выдавшего паспорт.

Отсутствие указанной информации не позволит идентифицировать заемщика и получить его кредитную историю. Вместе с тем, практически всегда услуги по выдаче отчета о КИ декларируют получение документа по фамилии заемщика. Дело в том, что в большинстве случаев подобные мероприятия сопровождаются регистрацией на сайте, подразумевающей предоставление в той или иной форме перечисленных выше сведений.

Как получить выписку из БКИ

Для получения выписки из БКИ заемщик может воспользоваться любым из нескольких доступных способов:

- сервис нашего сайта, сотрудничающего с одним из крупнейших в России БКИ – ОКБ (Объединенное кредитное бюро). Требуется либо регистрация на сайте, либо вход в систему с использованием Сбербанк ID или идентификации с помощью портала Госуслуги. Такой вариант получения выписки – один из самых простых, удобных и, что немаловажно, оперативных;

- портал Госуслуги. Необходима регистрация на сайте и последующая авторизация в личном кабинете;

- Сбербанк-Онлайн. Функционал доступен для клиентов крупнейшего финансового учреждения страны;

- сайты БКИ. Центробанк РФ ведет на своем сайте государственный реестр легально работающих в стране бюро кредитных историй;

- различные интернет-ресурсы финансовой направленности.

В 2019 г. банки одобрили 33,9% от общего числа заявок, поданных на разные виды кредитов (по данным НБКИ, одного из крупнейших БКИ).

Значит, более 60% россиян, желающих получить кредит, получили отказ.

Основная причина отказа – плохая кредитная история.

Эксперты советуют – чтобы не потерять время и нервы, перед подачей заявки на кредит, проверьте свою кредитную историю!

Давайте разбираться, что такое кредитная история и как ее проверить.

Что такое кредитная история?

Кредитная история – досье заемщика перед кредиторами. В ней хранится информация обо всех кредитах, займах и о платежном поведении заемщика – как заемщик исполняет обязательства по кредитам, есть ли просрочки по платежам, штрафы, пени и т.п.

Это, своего рода ваше финансовое резюме.

Кредитная история может быть:

- Хорошей – заемщик своевременно оплачивает платежи или погасил кредиты в срок.

- Плохой – есть просрочки по платежам (регулярные ежемесячные, длительные просрочки, погашение кредитов за счет продажи залогового имущества, судебные иски по кредитным договорам и т.п.). Если в кредитной истории зафиксировано большое количество запросов и отказов в выдаче кредитов – это тоже минус.

- Нулевой – человек не брал кредиты.

Если кредитная история хорошая – то это еще и ваш актив.

Запросить вашу кредитную историю могут банки перед выдачей кредита, потенциальные работодатели, если вы устраиваетесь на новую работу, страховые компании, работники следственных и судебных органов.

Где хранится?

Хранится кредитная история в бюро кредитных историй. Срок хранения – 10 лет с момента последнего изменения информации в кредитной истории.

Бюро кредитных историй (БКИ) – компания, которая формирует и хранит кредитные истории, предоставляет кредитные отчеты.

По состоянию на 14.02.2020 г. зарегистрировано 11 БКИ.

Узнать их перечень можно из Государственного реестра бюро кредитных историй на сайте ЦБ РФ.

Около 90% кредитных историй хранится в крупнейших БКИ:

- АО «Национальное бюро кредитных историй»

- ЗАО «Объединенное Кредитное Бюро»

- ООО «Эквифакс Кредит Сервисиз»

Когда и зачем проверять кредитную историю?

- Перед подачей заявления на кредит.

Так вы оцените ваши шансы на получение кредита и будете уверены, что в кредитной истории нет неприятных сюрпризов – ошибок, непогашенных задолженностей, «лишних» кредитов и т.п. - После потери паспорта, чтобы вовремя выявить запись о кредите, который злоумышленники могут оформить на ваше имя.

- Чтобы узнать, кто запрашивал вашу кредитную историю. Если вы подавали заявку на кредит и кредитную историю запросил банк-заемщик – это нормальная ситуация. А если запросы делали другие компании, которым вы не давали на это согласие, есть повод насторожиться.

Проверить кредитную историю можно 2 способами:

- Платно.

- Бесплатно.

Как проверить кредитную историю платно?

Нужно выбрать посредника, который по запросу составит список БКИ, где хранятся ваши кредитные истории и выдаст их вам.

Посредниками выступают интернет-порталы, банки, кредитные брокеры и др.

Цена вопроса – от 299 руб.

Но зачем платить, если можно проверить бесплатно?

С 31 января 2019 г. граждане РФ могут проверить свою кредитную историю бесплатно 2 раза в год (но только один раз в бумажном виде).

Самый простой, удобный способ проверить кредитную историю – с помощью портала «Госуслуги».

Расскажу, как я бесплатно проверила свою кредитную историю онлайн за 30 минут через «Госуслуги».

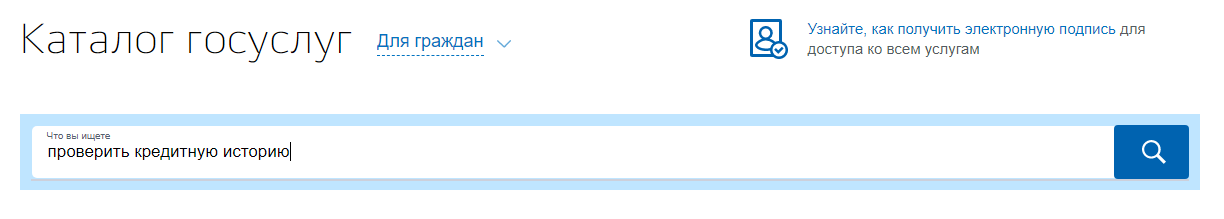

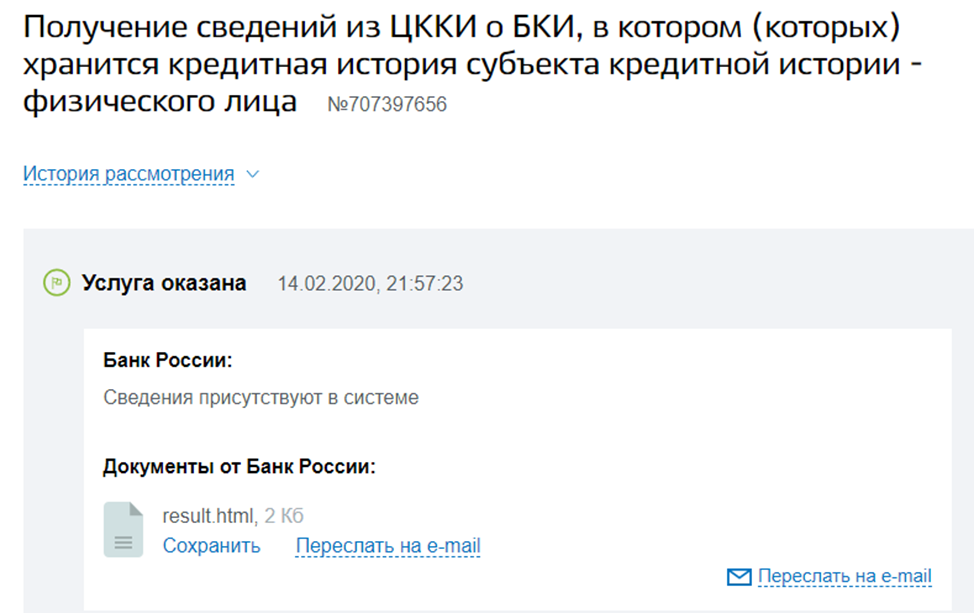

- Заходим в личный кабинет на портале «Госуслуги» (у вас должна быть подтвержденная учетная запись).

- В поисковом окне пишем «проверить кредитную историю».

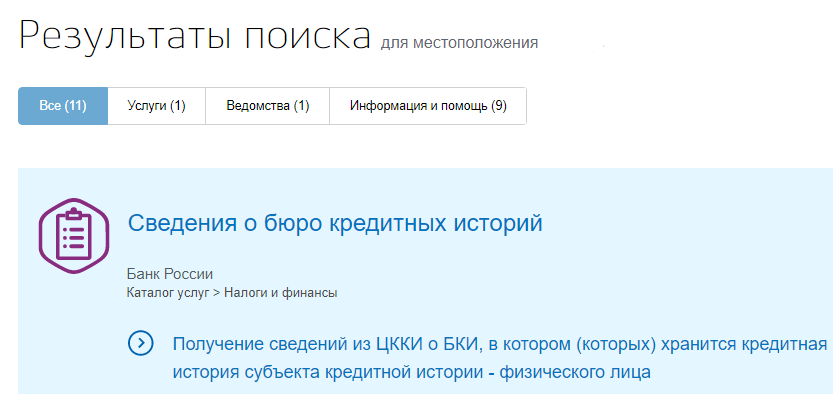

- В результатах поиска выбираем «Получение сведений из ЦККИ о БКИ, в котором (которых) хранится кредитная история физического лица».

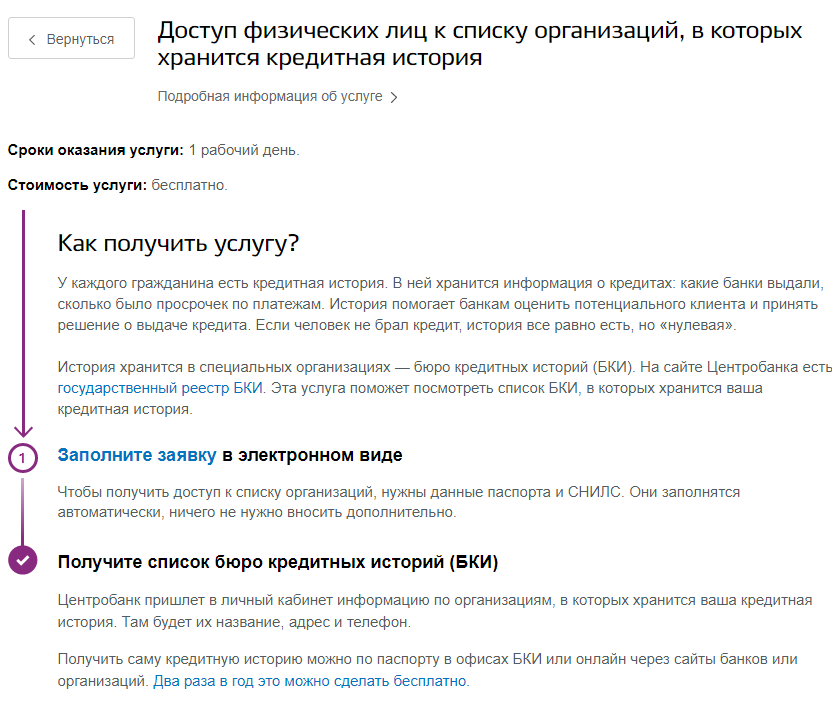

- Выбираем «Заполнить заявку в электронном виде».

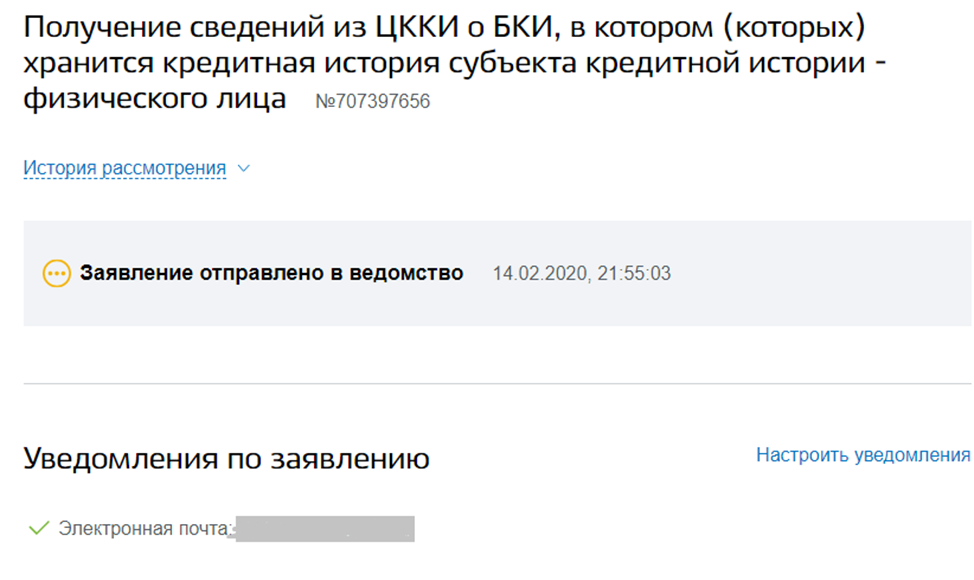

- Заполняем и отправляем заявку.

- Получаем от Центробанка в личный кабинет список бюро кредитных историй (БКИ), в которых хранится ваша кредитная история с указанием названий БКИ, адресов, телефонов.

На портале указано, что срок оказания услуги – 1 рабочий день. Мне пришел ответ через 2 минуты.

По результатам запроса я узнала, что моя кредитная история хранится в трех БКИ:

- АО

«Национальное бюро кредитных историй» - ЗАО

«Объединенное Кредитное Бюро» - ООО «Эквифакс

Кредит Сервисиз»

- Делаем онлайн запрос в БКИ.

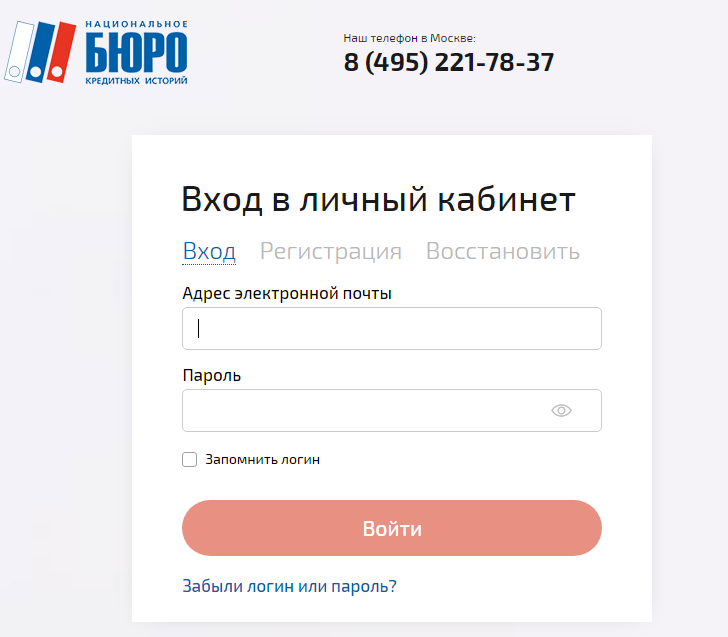

Я зарегистрировалась на сайте БКИ, подтвердила эл. адрес.

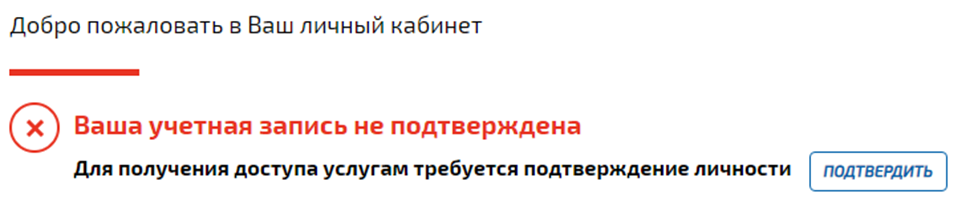

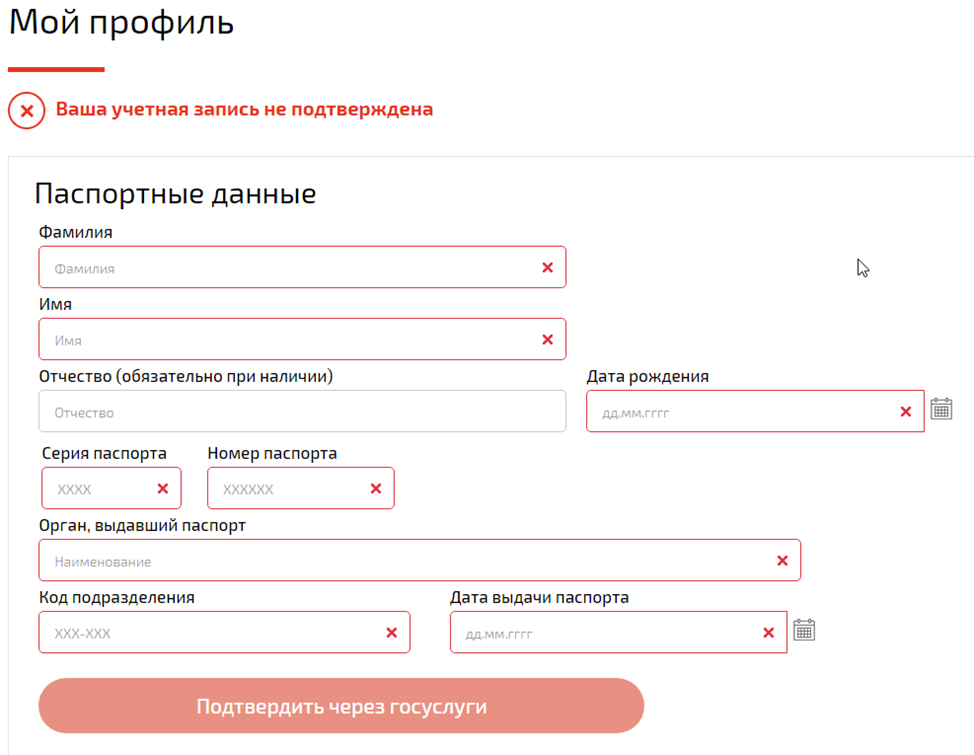

Подтвердила личность через портал Госуслуги (ЕСИА), заполнив паспортные данные по установленной форме.

После подтверждения учетной записи открылся доступ к выбору услуг.

Выбрала услуги «Кредитный отчет» и «Персональный кредитный рейтинг».

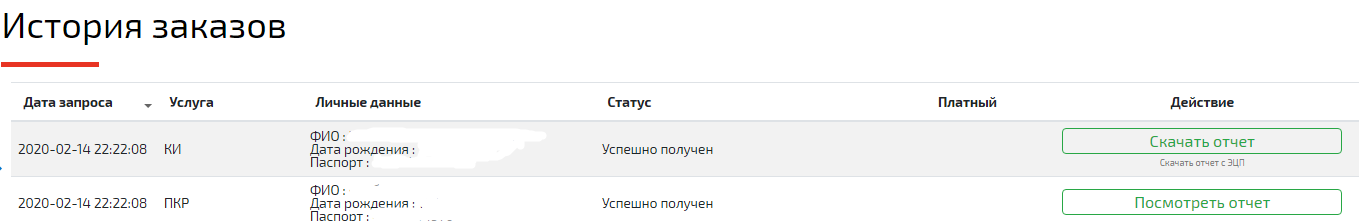

Перешла в корзину и увидела, что отчеты уже готовы.

Затем изучила отчеты и узнала, что у меня хорошая кредитная история.

Посмотрев историю запросов, увидела, что банк, в котором у меня открыты депозит и дебетовая карта, раз в год запрашивает мою кредитную историю.

По закону банк может запросить полную кредитную историю при наличии согласия клиента. Срок действия согласия – 6 месяцев.

Доступ к информационной части кредитной истории без согласия клиента банк может запросить, если клиент обратился за кредитом. Никаких заявок в банк на получение кредита я не подавала, согласия на запрос моей кредитной истории не давала.

Значит, у банка не было оснований запрашивать мою кредитную историю. Написала запрос в банк, чтобы узнать, зачем банк ее запрашивал. Лишние запросы в кредитной истории мне не нужны.

Кроме банка, запрос кредитной истории без моего ведома и согласия делал российский брокер, клиентом которого я никогда не была.

Вот такие интересные факты выяснились после проверки кредитной истории.

Подводим итоги

- Хорошая кредитная история – ваш актив, финансовый паспорт для банков, потенциальных работодателей, страховых компаний.

- За состоянием кредитной истории нужно следить и проверять ее минимум 1 раз в год.

- В России действуют 11 БКИ. Часто кредитная история хранится сразу в нескольких из них.

- Узнать кредитную историю можно:

- Платно с помощью посредников;

- Бесплатно самому – 2 раза в год.

- Для самостоятельной бесплатной проверки кредитной истории удобно использовать портал Госуслуги.

- Вот алгоритм, как узнать кредитную историю бесплатно, не выходя из дома:

- Через портал Госуслуги» заказать список БКИ, в которых хранится кредитная история.

- Сделать онлайн-запрос в БКИ.

- Получить отчет в личный кабинет на сайте БКИ и изучить его.

Теперь взять кредит или кредитную карту онлайн стало еще проще. Скачайте и установите мобильное приложение Bankiros.ru в Google Play.В приложении вы можете быстро и бесплатно подобрать кредит или кредитную карту среди самых выгодных предложений, оставить заявку в выбранные банки или отправить единую анкету во все банки в пару кликов.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.