Кредитный калькулятор от Банки.ру – это онлайн-инструмент, который позволяет рассчитать ежемесячные платежи и общую сумму погашения кредита, исходя из заданных параметров, таких как сумма, срок и процентная ставка и т.д.

Например, если человек хочет взять кредит и задумывается о разных вариантах срока и процентной ставки, то кредитный калькулятор позволит ему узнать, какой будет платеж в каждом случае. Также калькулятор может показать, сколько денег в итоге придется заплатить за весь кредит в зависимости от выбранных параметров.

Использование кредитного калькулятора помогает потенциальным заемщикам сделать более информированный выбор и выбрать наиболее выгодные условия кредитования.

Варианты расчетов:

- с онлайн заявкой

- с рефинансированием

- с выдачей наличными

- с досрочным погашением

Как рассчитать кредитную нагрузку?

Кредитная нагрузка – это общая сумма платежей по всем кредитным обязательствам, которые вы должны выплачивать каждый месяц. Рассчитать кредитную нагрузку можно следующим образом:

Соберите информацию о всех ваших кредитах, включая сумму, процентную ставку, срок и ежемесячный платеж. Эту информацию можно найти в выписках из банковского счета или на сайте банка.

Для каждого кредита рассчитайте ежемесячный платеж, который можно рассчитать с помощью формулы:

Ежемесячный платеж = (сумма x процентная ставка) / (1 – (1 + процентная ставка) в степени – количество месяцев)

Например, если у вас есть три кредитных обязательства: автокредит на 500 000 рублей с процентной ставкой 10% на 5 лет (60 месяцев), ипотека на 2 000 000 рублей с процентной ставкой 8% на 20 лет (240 месяцев) и кредитная карта с задолженностью в 50 000 рублей с процентной ставкой 20% в год.

Рассчитаем ежемесячный платеж для каждого кредита:

- Автокредит: (500 000 x 10%) / (1 – (1 + 10%) в степени – 60) = 10 608,13 рублей в месяц

- Ипотека: (2 000 000 x 8%) / (1 – (1 + 8%) в степени – 240) = 15 023,08 рублей в месяц

- Кредитная карта: 50 000 x 20% / 12 = 833,33 рублей в месяц

Общая кредитная нагрузка будет составлять 10 608,13 + 15 023,08 + 833,33 = 26 464,54 рублей в месяц.

Как рассчитать страховку по кредиту?

Страховка по кредиту – это дополнительная опция, которая обычно предлагается банком для защиты заемщика и кредитора от непредвиденных обстоятельств, которые могут повлиять на выплату кредита. Рассчитать стоимость страховки можно следующим образом:

- Определите тип страховки, который предлагает банк. Обычно банки предлагают страхование жизни заемщика, страхование от несчастных случаев или страхование от утраты работы.

- Узнайте стоимость страховки. Обычно стоимость страховки зависит от суммы и срока, возраста заемщика, а также от выбранного типа страховки.

- Рассчитайте ежемесячный платеж за страховку. Для этого нужно разделить стоимость страховки на количество месяцев кредита и добавить эту сумму к ежемесячному платежу.

Например, если вы взяли кредит на 1 000 000 рублей на срок 5 лет с ежемесячным платежом 20 000 рублей, а банк предлагает страхование жизни заемщика на 0,1% от суммы кредита в месяц, то стоимость страховки будет составлять 1 000 000 x 0,1% = 1 000 рублей в месяц.

Если срок кредита составляет 60 месяцев, то общая стоимость страховки за весь срок будет составлять 60 x 1 000 = 60 000 рублей.

Ежемесячный платеж по кредиту со страховкой будет составлять 20 000 + (1 000 / 60) = 20 016,67 рублей в месяц.

Обратите внимание, что стоимость страховки может меняться в зависимости от условий кредита и типа страхования, поэтому всегда уточняйте эту информацию у своего банка.

Как рассчитать кредит аннуитетными платежами?

Аннуитетный платеж – это постоянный ежемесячный платеж, который включает в себя как основной долг, так и проценты по кредиту, распределенные равномерно на весь период погашения кредита.

Для расчета аннуитетного платежа необходимо знать:

- Сумму – это общая сумма денег, которую вы берете в кредит.

- Срок – это период времени, на который вы берете кредит.

- Процентную ставку – это процент, который банк берет за предоставление кредита.

Формула расчета аннуитетного платежа выглядит следующим образом:

A = (P * i) / (1 – (1 + i)^(-n))

где A – аннуитетный платеж, P – сумма, i – месячная процентная ставка (годовая процентная ставка / 12), n – срок кредита в месяцах.

После расчета аннуитетного платежа, вы будете знать, какую сумму в месяц на протяжении всего срока вы должны выплачивать банку для погашения кредита.

Что такое дифференцированный платеж и как рассчитать кредит?

Дифференцированный платеж – это ежемесячный платеж, который состоит из двух частей: погашение части основного долга и уплаты процентов по кредиту. Размер платежа постепенно уменьшается в течение срока кредита, так как с каждым месяцем уменьшается оставшаяся задолженность.

Для расчета дифференцированного платежа необходимо знать сумму кредита, срок и процентную ставку.

При расчете дифференцированного платежа каждый месяц проценты начисляются на оставшуюся задолженность по кредиту. Размер платежа определяется путем деления оставшейся суммы долга на количество месяцев погашения кредита.

Формула расчета дифференцированного платежа выглядит следующим образом:

D = P / n + (P – (m – 1) * (P / n)) * i

где D – дифференцированный платеж, P – сумма, n – срок в месяцах, m – номер месяца, i – месячная процентная ставка (годовая процентная ставка / 12).

После расчета дифференцированного платежа, вы будете знать, какую сумму в месяц вы должны выплачивать банку для погашения кредита в каждом месяце. Размер платежа будет уменьшаться каждый месяц, так как оставшаяся сумма долга уменьшается.

Как рассчитать переплату по кредиту с помощью кредитного калькулятора Банки.ру?

Для расчета переплаты по кредиту с помощью кредитного калькулятора, необходимо ввести несколько параметров:

- Укажите параметры кредита: сумму, срок, процентную ставку, тип платежей (аннуитетные или дифференцированные), дату начала платежей и количество уже уплаченных взносов, если они есть.

- Нажмите на кнопку “Рассчитать”.

- После расчета калькулятор покажет ежемесячный платеж, общую сумму выплат и переплату по кредиту.

- Если вы хотите узнать более подробную информацию о переплате, нажмите на ссылку “График платежей” под результатами расчета. В графике вы увидите детальную информацию о каждом ежемесячном платеже, остатке задолженности и переплате по кредиту на каждый месяц.

В каких банках доступен расчет кредита онлайн с помощью калькулятора?

На Банки.ру можно рассчитать кредит для большинства российских банков. Например, Сбербанк, ВТБ, Совкомбанк, Почта банк, Альфа Банк, Тинькофф и многие другие.

| 🔷 Минимальная ставка по кредиту: | 2% |

| 🔷 Максимальный срок кредита: | 30 лет |

| 🔷 Максимальная сумма кредита: | 100 000 000 ₽ |

| 🔷 Количество предложений: | 324 |

Кредитный калькулятор осуществляет 3 типа расчетов:

- Классический – нахождение ежемесячного платежа по заданной сумме и сроку кредита. Такой расчет производят банки при выдаче кредитов.

- Вычисление срока кредита на основе заданной суммы и ежемесячного платежа. Этот вариант интересен тем, что поможет спрогнозировать точный срок возврата кредита при наличии у заемщика конкретных пожеланий к ежемесячному платежу.

- Расчет максимальной суммы кредита по заданному сроку и ежемесячному платежу. Если вы точно знаете, какую сумму и в течение какого времени вы готовы отдавать каждый месяц на погашение кредита, калькулятор сообщит вам, сколько денег вы сможете занять на таких условиях.

Если вам необходим детальный расчет с указанием точных дат, плавающей ставкой и возможностью вносить досрочные платежи, воспользуйтесь расширенным кредитным калькулятором.

Кредитование населения является неотъемлимой частью экономики любой страны. Возможность кредитования повышает спрос на товары и услуги, что является стимулом развития экономики.

Раз вы находитесь на этой странице, значит вы как минимум задумываетесь о получения кредита. Наш калькулятор послужит вам помощником в предварительном расчете.

Кредитный калькулятор – это удобный инструмент для быстрого самостоятельного расчета кредита онлайн.

Калькулятор универсален. Не имеет значения, в каком банке вы будете брать кредит. Не имеет значение и тип займа: потребительский кредит, ипотека, кредит наличными. Результат всегда будет достаточно точным.

На выходе вы получите:

- Размер ежемесячного платежа

- Сумму процентов (переплаты) за весь срок

- Детализированный график погашения по месяцам

- Наглядную диаграмму

- Список подходящих предложений от банков с возможностью оставить заявку онлайн

Что такое процентная ставка и от чего она зависит?

Процентая ставка — самый важный параметр при расчете кредита. Измеряется в процентах годовых. Он показывает сколько процентов начисляется на сумму долга за 1 год. Но фактически проценты начисляются не один раз в год, а ежедневно в размере ставки, разделенной на 365 дней.

У каждого банка есть свои программы кредитования и свои процентные ставки.

Основные факторы, влияющие на процентную ставку:

-

Ключевая ставка Центробанка. Чтобы дать вам кредит, банк занимает у ЦБ по ставке, равной ключевой, накидывает еще несколько процентов сверху и дает вам в долг под более высокий процент, зарабатывая на разнице. Выгоднее брать кредит, когда ключевая ставка ниже: вы заплатите меньше процентов. На каждом очередном заседании ЦБ может как повысить, так и понизить ставку или оставить без изменений. Это решение принимается в зависимости от экономической ситуации.

Вот так ключевая ставка она менялась за последние годы:

График изменения ключевой ставки с 2013 по 2023 год

- Тип кредита. Чем больше риска несет кредит для банка, тем он дороже. Например, ипотечный кредит дешевле потребительского кредита или кредита наличными. Причина проста — при выдаче ипотеки банк берет в залог недвижимость, невелируя этим риски невыплаты кредита. При выдаче кредита наличными на любые цели у банка нет способа гарантировать возврат, поэтому ставка гораздо выше.

- Характиристики заемщика. Среди них кредитная история и отношения с банком. Кредитные организации оценивают надежность потенциальных заемщиков и делают более выгодные персональные предложения потенциальным клиентам, в надежности которых они уверены. Своим зарплатным клиентам многие банки предоставляют скидку в размере 0.3 – 0.6 процентных пункта.

Аннуитетный и дифференцированный платеж

Что такое аннуитетный и дифференцированный платеж? В чем разница между ними? Какой из них выгоднее для заемщика?

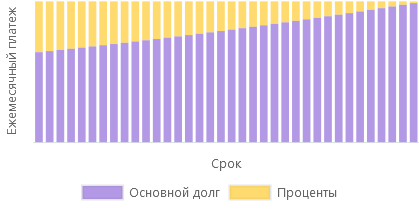

Аннуитетный

Представляет собой равные ежемесячные суммы на протяжении всего срока кредитования.

Доля процентов и доля основного долга в каждом месяце рассчитываются таким образом, чтобы общая сумма была неизменной.

Аннуитетный платеж более распространен за счет удобства выплаты. Платить каждый месяц одну и ту же сумму логичнее и проще для учета финансов.

Переплата по кредиту выше, чем при дифференцированном платеже.

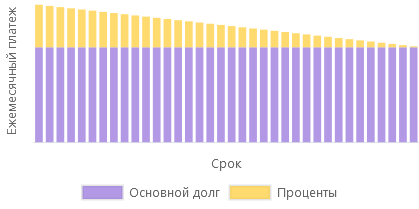

Дифференцированный

Сумма ежемесячного платежа уменьшается к концу срока кредитования.

Доля основного долга остается неизменной, а доля процентов с каждым месяцем уменьшается, так как уменьшается общая сумма долга.

Ежемесячные платежи вначале срока выше по сравнению с аннуитетом, поэтому выше требования к платежеспоособности клиента.

При прочих равных дифференцированный платеж выгоднее, сумма переплаты ниже.

Кредитный калькулятор

Нажмите «Рассчитать», чтобы увидеть расчет, график платежей и погашения

Что важно знать о кредитном калькуляторе

Как рассчитать кредитную нагрузку?

Под кредитной нагрузкой понимается показатель, предоставляющий собой отношение расходов на обслуживание кредита к общему размеру доходов. Считается, что максимальный уровень кредитной нагрузки не должен превышать 50%. На практике, даже 30-40% от общего семейного бюджета, направленные на погашение займов, могут оказаться тяжелым бременем, так как существует немало других обязательных расходов. Например, затраты на еду, коммунальные платежи и т.д.

Самые простые способы снижения кредитной нагрузки состоят в следующем:

- оптимизация расходов по кредитной карточке;

- реструктуризация задолженности;

- рефинансирование и/или объединение кредитов;

- перераспределение затрат с целью оперативного погашения части долга и уменьшения таким образом регулярного платежа по кредиту.

Как рассчитать страховку по кредиту?

Как рассчитать кредит аннуитетными платежами?

Как рассчитать кредит дифференцированными платежами?

Как рассчитать переплату по кредиту?

Расчет кредита на онлайн-калькуляторе

Сегодня кредитные онлайн-калькуляторы размещаются не только на сайтах банков, но и на большинстве специализированных интернет-ресурсов, посвященных финансовой тематике. Причина такой ситуации очевидна и заключается в удобстве и простоте пользования подобными инструментами.

Буквально в течение нескольких секунд любой желающий может рассчитать на кредитном калькуляторе онлайн примерные параметры доступного кредита. Примеры подобных расчетов приведены в таблице.

| Исходные условия кредита | Результат расчета | ||||

| Сумма | Срок | Ставка | Ежемесячный платеж, руб. | Величина переплаты, тыс. руб. | Общая сумма выплат, млн. руб. |

| 450 тыс. руб. | Полгода | 12% | 77 647 | 15,785 | 0,466 |

| 500 тыс. руб. | Год | 12% | 44 424 | 32,978 | 0,533 |

| 1 млн. руб. | Год | 18% | 91 680 | 99,798 | 1,100 |

| 1,5 млн. руб. | 2 года | 15% | 72 730 | 245,144 | 1,745 |

| 2 млн. руб. | Год | 11% | 176 763 | 120,744 | 2,121 |

| 3 млн. руб. | 5 лет | 11% | 65 227 | 912,792 | 3,913 |

| 5 млн. руб. | 5 лет | 10% | 106 235 | 1 372,894 | 6,373 |

| 5 млн. руб. | 7 лет | 10% | 83 006 | 1 971,075 | 6,971 |

Возможность предварительно рассчитать кредит позволяет определить наиболее важные его параметры, к числу которых относятся: величина регулярной выплаты, сумма переплаты и общий размер платежей по займу в целом. Сравнение нескольких вариантов расчетов наглядно показывает, какой вариант кредитования наличными наиболее выгоден для потенциального заемщика.

Расчет процентов по кредиту

Ключевым параметром для сравнения различных кредитов выступает величина выплаченных процентов или, как часто называют этот показатель, сумма переплаты. Именно она, наряду с эффективной процентной ставкой, демонстрирует реальную выгодность того или иного банковского продукта для клиента. Ниже приводятся примеры расчетов разных кредитов, отсортированные по данному параметру.

| Исходные условия кредита | Результат расчета | ||||

| Сумма | Срок | Ставка | Размер переплаты | Ежемесячный платеж | Общая сумма выплат, млн. руб. |

| 500 тыс. руб. | Год | 10% | 27 402 руб. | 43 958 руб. | 0,527 |

| 500 тыс. руб. | 1,5 года | 10% | 40 433 руб. | 30 029 руб. | 0,540 |

| 750 тыс. руб. | Год | 10% | 41 102 руб. | 65 937 руб. | 0,791 |

| 1 млн. руб. | Год | 10% | 54 803 руб. | 87 916 руб. | 1,055 |

| 750 тыс. руб. | 1,5 года | 10% | 60 650 руб. | 45 043 руб. | 0,811 |

| 1 млн. руб. | 1,5 год | 10% | 80 866 руб. | 60 057 руб. | 1,081 млн. руб. |

Расчет ежемесячного платежа по кредиту

Не менее серьезное значение в процессе выбора кредита выступает величина ежемесячной выплаты по нему. От величины этого параметра зависит, насколько серьезная финансовая нагрузка ляжет на заемщика. Ниже размещены примеры расчетов условий кредита наличными с выделением данного показателя

| Исходные условия кредита | Результат расчета | ||||

| Сумма | Срок | Ставка | Ежемесячный платеж | Величина переплаты | Общая сумма выплат, млн. руб. |

| 500 тыс. руб. | 2 года | 10% | 23 072 руб. | 53 664 руб. | 0,554 |

| 50 тыс. руб. | Год | 12% | 44 424 руб. | 32 978 руб. | 0,533 |

| 1 млн. руб. | 2 года | 10% | 46 145 руб. | 107 328 руб. | 1,107 |

| 1 млн. руб. | Год | 12% | 88 849 руб. | 65 957 руб. | 1,066 |

| 3 млн. руб. | 2 года | 9,5% | 137 743 руб. | 305 420 руб. | 3,305 |

| 5 млн. руб. | 3 года | 9,5% | 160 165 руб. | 765 069 руб. | 5,795 |

| 🟩 Минимальная сумма: | от 1 рубля |

| 🟩 Максимальная сумма: | до 500 млн рублей |

| 🟩 Минимальная ставка: | от 0,8% |

| 🟩 Максимальная ставка: | до 35% |

| 🟩 Минимальный срок: | от 10 дней |

| 🟩 Максимальный срок: | до 50 лет |

Кредитный калькулятор онлайн

Содержание

- Что такое кредитный калькулятор?

- Как рассчитать ежемесячный платеж при помощи калькулятора?

- Что значит аннуитетный платеж?

- Что значит дифференцированный платеж?

- Какие варианты кредитов можно рассчитать на калькуляторе?

- Примеры расчета на кредитном калькуляторе онлайн

- Пример расчета кредита на калькуляторе на 100 000 рублей на 8 месяцев при ставке 10% при аннуитетном платеже

- Пример расчета кредита на калькуляторе на 100 000 рублей на 8 месяцев при ставке 10% при дифференцированном платеже

- Другие способы использования нашего калькулятор кредита онлайн

- Возможность просчитать различные варианты кредитов

- Как погашается часть долга и сколько платится процентов ежемесячно?

- Стоимость различных типов кредитов

- Кредитный калькулятор Сбербанка

- Как будет выглядеть расчёт процентов по кредиту?

- Выводы

- Часто задаваемые вопросы

Ежегодно миллионы россиян обращаются в банки для получения кредитов на разные цели. Однако часто они сталкиваются с непониманием принципов расчётов. Такой удобный инструмент, как кредитный калькулятор, помогает заёмщику получить информацию о конкретном продукте. Указав срок, сумму и выбрав процентную ставку, он сразу же видит переплату, может оценить кредитную нагрузку на семейный бюджет, оценивает свои возможности. Используя эту модель предварительного расчёта, человек определяет, насколько выгодно кредитоваться на таких условиях.

Что такое кредитный калькулятор?

Кредитуемые лица часто сталкиваются с различными сложностями. Не всегда на сайте конкретного банка можно быстро разобраться с интересующим продуктом, чтобы понять, насколько тот выгоден. Используя наше программное решение, вы экономите массу времени, а главное – легко в нём разберётесь. Интерфейс выполнен максимально интуитивным.

Предлагаемый калькулятор кредита позволяет выполнить бесплатный предварительный расчёт, не обращаясь к сотрудникам банковской организации. Вы сможете выбрать оптимальную схему погашения долга перед банком, тип платежа, скорректировать срок возвращения долга, учитывая прогнозируемый ежемесячный доход. Полученный результат хоть и не является окончательным, так как не учитывает всех возможных банковских услуг, включаемых в договор, позволяет провести расчёт с высокой точностью.

Как рассчитать ежемесячный платеж при помощи калькулятора?

Чтобы узнать, какую сумму нужно будет платить каждый месяц, достаточно ввести основные параметры. Применяя кредитный калькулятор онлайн, важно правильно указать все данные. На 15.05.2023 в первую очередь, вам потребуются:

- Общая сумма кредита.

- Срок кредитования.

- Процентная ставка.

- Тип платежей.

- Дата оформления.

- Комиссия – единовременная и дополнительные ежемесячные.

Как только вы введёте эту информацию, получите расчёт. В него входят 6 пунктов. Это общая сумма, переплата, сумма выплат за весь срок пользования кредитом, процент переплаты, полная стоимость кредита (ПСК) и дата окончания выплат. Также клиент может просмотреть полный график предстоящих выплат. Это тоже важно, так как позволяет получить представление о том, как изменяется сумма долга со временем.

Самое сложное в перечисленном – ПСК. Посчитать его самостоятельно бывает непросто, даже, если у вас есть стоимость.

Какие платежи могут быть включены в полную стоимость кредита:

- Платежи по погашению основного долга (тела кредита) и процентов.

- Комиссии за различные услуги – рассмотрение заявки, оформление договора, выдачу кредита.

- Открытие и последующее обслуживание счетов клиента, операционное и расчётно-кассовое обслуживание.

- Выпуск кредитных и дебетовых банковских карт.

- Платежи третьим лицам. В качестве таковых обычно рассматриваются страховщики, представители нотариальных контор, нотариусы. Страхуется здоровье, жизнь, имущество (залог), материальная ответственность. Также оплачивается оценка залогового имущества. При использовании услуг третьих лиц, их тарифы будут включены в ПСК на условиях, которые озвучиваются клиенту при подписании договора.

Не включаются в ПСК комиссии при досрочном погашении кредита. Это касается как частичного, так и полного погашения в рамках условий, разрешенных банком-кредитором. Также в эту сумму не входят неустойки – пени, штрафы, начисленные за просрочки платежа или превышение овердрафта.

Что значит аннуитетный платеж?

Этот тип платежей подразумевает, что вся сумма долга и начисленные по ней проценты будет поделена на равные части. Клиент отдаёт фиксированные равные суммы, независимо от задолженности по т.н. «телу кредита». Схема удобна при долгосрочном кредитовании. Иногда часть долга покрывает инфляция за этот период.

Простейшая формула расчёта по аннуитету выглядит следующим образом:

- А (сумма ежемесячного платежа) = K (коэффициент аннуитета) х S (сумма выданного кредита).

- Если с «А» всё предельно ясно, то «К» тоже определяется формулой

В этой схеме «i» означает процентную ставку в месяц. Её рассчитывают, разделив годовую на 12 месяцев.

Что значит дифференцированный платеж?

Этот метод платежей отличается от предыдущего. При расчёте сначала определяется платёж по основному долгу – телу кредита. Это отношение общей суммы долга к кол-ву месяцев кредитования. Далее идёт расчёт процентов. Сумма равна остатку долга на текущий период, помноженному на ставку в процентах годовых, разделённую на кол-во дней в году (с учётом високосных) и умноженную на кол-во дней в платёжном периоде (с учётом того, что в феврале, например, 28 дней). Далее складываются суммы этих вычислений.

Где S – первоначальная сумма платежа, P – ежемесячная ставка, N – количество месяцев.

Какие варианты кредитов можно рассчитать на калькуляторе?

Используя кредитный калькулятор онлайн, рассчитать можно разные продукты. Всё зависит от того, на какие нужды заёмщик хочет получить средства. В частности, от целей кредитования напрямую будут зависеть ставки. Поэтому банки предлагают разные виды кредитов для физических лиц. Если вам нужно, например, оплатить учёбу в ВУЗе, это будет потребительское кредитование. Для приобретения квартиры – ипотечное кредитование, а в случае с автомобилем вам предложат автокредит. В каждом случае будут разные процентные ставки, минимальный и максимальный сроки.

Также не забываем о кредитном рейтинге клиента. Если сотрудники банка обнаружат, что у вас были просрочки платежей по ранее взятым кредитам, они могут поднять ставки, чтобы перестраховаться.

Онлайн-калькулятор позволяет указать сумму и срок, различные дополнительные условия. Например, единоразово оплачиваемую комиссию. Однако итоговую цифру вы получите уже при обсуждении условий с представителями банка.

Примеры расчета на кредитном калькуляторе онлайн

Чтобы вы понимали, как работает калькулятор кредита онлайн, мы приведём простой и понятный пример. Допустим, заёмщик хочет получить 1000 тысяч рублей сроком на 8 месяцев. Отдать эти деньги планирует в течение 8 месяцев. Ставка при описанных условиях – 10% годовых. Деньги он получит 1.03.2020, и с этого числа начинается отсчёт. Предлагаем вам сравнить, как выглядит кредитование на этих условиях при аннуитетном и дифференцированном платежах.

Пример расчета кредита на калькуляторе на 100 000 рублей на 8 месяцев при ставке 10% при аннуитетном платеже

|

Дата расчёта |

Остаток кредита, руб. |

Платёж по процентам |

Погашение тела кредита |

Сумма платежа |

|---|---|---|---|---|

|

1 апреля 2020 |

87860,04 |

833,33 |

12139,96 |

12973,29 |

|

1 мая 2020 |

75618,92 |

732,17 |

12241,12 |

12973,29 |

|

1 июня 2020 |

63275,79 |

630,16 |

12343,13 |

12973,29 |

|

1 июля 2020 |

50829,8 |

527,3 |

12445,99 |

12973,29 |

|

1 августа 2020 |

38280,09 |

423,58 |

12549,71 |

12973,29 |

|

1 сентября 2020 |

25625,8 |

319 |

12654,29 |

12973,29 |

|

1 октября 2020 |

12866,06 |

213,55 |

12759,74 |

12973,29 |

|

1 ноября 2020 |

0 |

107,22 |

12866,06 |

12973,29 |

В данном случае при сумме кредита в 100 тысяч рублей на 8 мес., при ставке 10% переплата составит 3786 рублей, а общая сумма, соответственно, 103786 рублей.

Пример расчета кредита на калькуляторе на 100 000 рублей на 8 месяцев при ставке 10% при дифференцированном платеже

|

Дата расчёта |

Остаток кредита |

Платёж по процентам |

Погашение тела кредита |

Сумма платежа |

|---|---|---|---|---|

|

1 апреля |

87500 |

846,99 |

12500 |

13346,99 |

|

1 мая |

75000 |

717,21 |

12500 |

13217,21 |

|

1 июня |

62500 |

635,25 |

12500 |

13135,25 |

|

1 июля |

50000 |

512,30 |

12500 |

13012,3 |

|

1 августа |

37500 |

423,50 |

12500 |

12923,5 |

|

1 сентября |

25000 |

317,62 |

12500 |

12817,62 |

|

1 октября |

12500 |

204,92 |

12500 |

12704,92 |

|

1 ноября |

0 |

105,87 |

12500 |

12605,87 |

При сумме в 100 тыс. рублей под 10% годовых, полученных сроком на 8 месяцев, переплата по кредиту для клиента составит 3763,66 рублей. Общая сумма выплат – тело кредита и проценты – 103763,66 рублей. Переплата – 3,76%. Последние выплаты заёмщик совершит в ноябре 2020 года. Ежемесячный платёж – 12605,87.

Другие способы использования нашего калькулятор кредита онлайн

Калькулятор можно применять для любых расчётов. Начиная от получения информации по ипотеке, заканчивая кредитами для бизнеса, если вы планируете получить средства для открытия своего дела, его расширения или других целей.

● Возможность просчитать различные варианты кредитов

Существует множество вариантов кредитования. Например, банк может снизить ставку, но ввести обязательную комиссию, выплачиваемую клиентом разово либо вносимую регулярно. Либо наоборот – процент несколько выше, зато никаких дополнительных платежей не предусмотрено.

В каждом случае нужно учитывать, какой тип платежей используется. Ещё один интересный вариант – кредитный калькулятор с досрочным погашением долга. Можно заранее рассчитать переплату и общую сумму, учитывая возможность вернуть долг раньше указанной в договоре с банком даты.

● Как погашается часть долга и сколько платится процентов ежемесячно?

Онлайн-калькулятор отображает удобный график выплат. Вы точно знаете, сколько нужно платить каждый месяц, какая сумма осталась, сколько выплачено процентов. Это делает схему кредитования более прозрачной и понятной для клиента. Он изначально понимает, какая часть суммы является оплатой банковских услуг, то есть осознаёт стоимость кредитования на конкретных условиях. Если что-то не устраивает, можно скорректировать их, изменив срок или сумму. Исключаются неоправданные риски.

● Стоимость различных типов кредитов

Срок, на который клиент оформляет свой кредит, напрямую влияет на размер выплат.

Кредитование на срок 3 – 12 месяцев в России считается краткосрочным. Свыше года, но не более 3 – 5 лет, это среднесрочный кредит. Долгосрочные могут выдаваться на периоды вплоть до 25 – 30 лет. Чаще всего речь идёт об ипотеке для приобретения недвижимости. Банки предпочитают выдавать средства на короткое время, чтобы снизить свои риски. Для длительных периодов условия иные.

Также будут отличаться условия и выплаты при оформлении кредита с обеспечением. Если у заёмщика есть залоговое имущество, ставка будет ниже, и возвращать средства станет проще. Вместо залога вам могут предложить найти поручителя, готового вернуть ваш долг в случае, если у вас возникнут непредвиденные финансовые сложности.

Если речь идёт о целевых кредитах, тут тоже бывают свои тонкости. Например, наличие первоначального взноса. Такой иногда предусматривают при выдаче средств на образование. Для ипотеки важно сразу знать, какой будет доля государственного обеспечения.

Кредитный калькулятор Сбербанка

Если вам нужно быстро рассчитать кредит в Cбербанке, сделать это можно буквально в несколько кликов. В качестве примера возьмём наиболее универсальный продукт – «Кредит на любые цели». Предположим, что вам нужно в мае 2023 года взять полмиллиона рублей сроком на 16 месяцев. Внеся эти данные в кредитный калькулятор Cбербанка, вы получите данные по выплатам, переплате, среднем платеже и завершению кредитных выплат.

- Переплата при минимальной ставке для этого продукта (4 – 27.9%) составит 46908 рублей.

- Ежемесячный платёж – 34181, 76 рублей.

- Суммарно за весь срок клиент отдаст банку 546908.

Процентные ставки по Кредиту на любые цели

| Ставка, % | Сумма, ₽ | Срок, мес. | Документы | Условия | Комментарий |

|---|---|---|---|---|---|

| 4 – 21.9 | 1 000 000 – 30 000 000 | 3 – 60 | Без справки о доходах | Без поручителейКлиентам банкаБез залога |

Ставка 4.5% в первый месяц для кредита на срок от 1 года 1 месяца и от 300 000 ₽. Будем возвращать каждый месяц 1,5% ставки бонусами СберСпасибо за подписку СберПрайм+. |

| 4 – 22.9 | 1 000 000 – 30 000 000 | 3 – 60 | Справка по форм. банка2-НДФЛ | Без поручителейБез залога |

Ставка 4.5% в первый месяц для кредита на срок от 1 года 1 месяца и от 300 000 ₽. Будем возвращать каждый месяц 1,5% ставки бонусами СберСпасибо за подписку СберПрайм+. |

| 4 – 22.9 | 300 000 – 999 999 | 3 – 60 | Без справки о доходах | Без поручителейКлиентам банкаБез залога |

Ставка 4.5% в первый месяц для кредита на срок от 1 года 1 месяца и от 300 000 ₽. Будем возвращать каждый месяц 1,5% ставки бонусами СберСпасибо за подписку СберПрайм+. |

| 4 – 22.9 | 300 000 – 999 999 | 3 – 60 | Справка по форм. банка2-НДФЛ | Без поручителейБез залога |

Ставка 4.5% в первый месяц для кредита на срок от 1 года 1 месяца и от 300 000 ₽. Будем возвращать каждый месяц 1,5% ставки бонусами СберСпасибо за подписку СберПрайм+. |

| 15.9 – 27.9 | 30 000 – 299 999 | 3 – 60 | Без справки о доходах | Без поручителейКлиентам банкаБез залога | |

| 17.9 – 27.9 | 30 000 – 299 999 | 3 – 60 | Справка по форм. банка2-НДФЛ | Без поручителейБез залога |

Тип платежей, предусмотренный для такого варианта кредитования – аннуитетный. При указанных условиях, кредитуемое физическое лицо завершит выплаты в начале июня 2021 года. У этого кредита нет комиссий, доступно досрочное погашение.

Как будет выглядеть расчёт процентов по кредиту?

Например, возьмём те же 500 тысяч рублей под 12,9%, на полтора года. Для такого кредитного продукта переплата за весь срок составит 52351 рубль, а ежемесячный платёж – 30700 рублей.

|

Месяц |

Платёж по процентам, руб. |

|---|---|

|

Март 2020 |

5111 |

|

Апрель |

5184 |

|

Май |

4746 |

|

июнь |

4621 |

|

Июль |

4196 |

|

Август |

4047 |

|

Сентябрь |

3755 |

|

Октябрь |

3349 |

|

Ноябрь |

3162 |

|

Декарь |

2769 |

|

Январь 2021 |

2557 |

|

Февраль |

2255 |

|

Март |

1755 |

|

Апрель |

1626 |

|

Май |

1265 |

|

Июнь |

985 |

|

Июль |

638 |

|

Август 2021 |

330 |

Такие же расчеты можно получить по любым продуктам других банков – Газпромбанк, ВТБ, Почта Банк. Достаточно выбрать подходящий по условиям вариант, указать сумму, срок, комиссию (если есть) и вы получите подробно расписанный график, точную сумму переплаты, калькулятор процентов по кредиту и многое другое.

Выводы

Онлайн-инструмент финансово-кредитных расчётов очень полезен. Во-первых, его использование бесплатно. Во-вторых, вы видите не просто итоговую сумму с учётом процентной ставки, а все данные. В-третьих, можно перенести эту информацию в Excel, и даже использовать формулы, чтобы программа сама вам всё считала. Получить расчёт можно не для какого-то отдельно взятого банка и его продуктов, а для любой организации, предоставляющей услуги кредитования физическим или юридическим лицам. Наконец, полученный расчёт можно сохранить в формате PDF, чтобы потом распечатать перед походом в банк.

Также стоит отметить высокую точность расчётов, сравнимую с данными, которые бы клиент получил, используя банковскую информацию и актуальные на момент обращения формулы. Удобно и то, что можно изначально установить тип платежей, размер комиссионных выплат и другие дополнительные условия.

Часто задаваемые вопросы

Как узнать свою кредитную историю?

КИ клиента влияет на ряд важных факторов. В первую очередь это шансы получения положительного решения, ставки. Получить информацию можно через Национальное бюро кредитных историй (НБКИ). Физическое лицо имеет право получить эту информацию в любое время. Два запроса в год обслуживаются бесплатно. Если требуется чаще, придётся внести оплату за услуги организации. Если вы ранее кредитовались или брали займы, а информация не обновилась или обнаружили информацию, не соответствующую действительности, на сайте можно подать заявление и оспорить кредитную историю.

Какие основные документы необходимы для получения кредита?

В большинстве случаев от вас потребуются паспорт гражданина России, СНИЛС, ИНН. Также банк может запросить справку о доходах. Она существует в нескольких вариантах, и нужно уточнять, какой именно интересует банковскую организацию, в которую вы обратились, чтобы рассчитать кредит. Также у вас могут попросить копии трудовой книги. Если вы военнообязанный – военного билета. Для кредитования под залог – документы на право собственности недвижимого имущества. Учитывайте, что у банков есть возрастные лимиты, и по документам проверяется соответствие возрастному цензу.

Зачем использовать кредитный калькулятор?

Этот инструмент позволяет рассчитать наиболее выгодный для вас кредит от любого банка. При этом вам не придётся ни писать в чат поддержки, ни посещать офисы или звонить консультантам потенциального кредитора. Наше решение позволяет мгновенно вывести на ваш экран всю информацию. Используя кредитный калькулятор онлайн, рассчитать ежемесячный платеж, проценты и переплату намного проще, чем самостоятельно. Вы получаете приблизительные цифры. Далее останется лишь перейти на

официальный сайт, чтобы подать заявку. Сотрудники банка сообщат вам более точную информацию о выплатах, переплате, комиссиях, если таковые предусмотрены.

Является ли производимый расчёт конечным?

Нет, так как банк принимает решение на основании множества факторов. Так ставка будет снижена для клиентов, имеющих депозит, зарплатную или пенсионную карту. Также учитывается кредитная история заёмщика, уровень его доходов на момент обращения. Если его платёжеспособность не вызывает сомнений у специалистов кредитного отдела или человек готов оставить залог, ставка будет выгоднее.