Единый реестр кредиторов при банкротстве граждан: что нужно знать

Последняя редакция 07 апреля 2022

Время на прочтение 10 минут

Просмотров 20 833

Оглавление

- Что такое реестр кредиторов при банкротстве

- Как посмотреть реестр

- Очереди внутри реестра

- Как распределяются очереди между кредиторами

- Как включить свои требования в реестр и встать в очередь

- Когда кредиторы подают заявление на включение в реестр

- Как узнать, что контрагент банкротится, и не пропустить срок

- Обжалование требований

Выступая в качестве кредитора, изначально мало кто задумывается о возможном банкротстве своего должника. Однако в течение периода действия долговых обязательств может случиться всякое — болезнь, потеря работы, ухудшение материального состояния и так далее. Все это может стать предпосылками к банкротству лица. Самим банкротам тоже стоит знать, какими будут шаги взыскателя, если подать на признание несостоятельности.

Где посмотреть реестр кредиторов при банкротстве, как в него вступают и что это вообще за зверь такой — рассказываем в этой статье.

Что такое реестр кредиторов при банкротстве

Если говорить очень упрощенно, реестр требований кредиторов — это перечень сведений о лицах, которым должен потенциальный банкрот. В этом списке содержатся:

- наименование организации или ФИО кредитора;

- его адрес;

- требования к должнику, выраженные в суммарном эквиваленте;

- документы-основания таких требований.

Составление такого перечня необходимо для учета общей суммы долгов и распределения кредиторов по очередям, определяющим порядок выплат (о них речь пойдёт чуть ниже).

Кроме того, что реестр в процессе пополняется новыми кредиторами, он также может меняться и в отношении уже имеющихся фигурантов списка. Так, в документе отображаются сведения об удовлетворенных обязательствах, замене кредиторов и так далее.

Кредиторы, включенные в реестр, наделяются особыми правами. Для разрешения ряда вопросов, касающихся процедуры (например, утверждения плана реструктуризации), созываются собрания кредиторов.

Кредиторы, не заявившие вовремя свои требования и не включившиеся в реестр, лишаются возможности непосредственного влияния на протекающую процедуру банкротства, подачи ходатайств и права голоса на собраниях. Перспектива удовлетворения их претензий становится гораздо сомнительнее.

На подачу заявки для включения в реестр кредиторам отведено 2 месяца с начала процедуры банкротства.

Список кредиторов подается будущим банкротом финансовому управляющему. В документе не только перечисляются люди и организации, которым человек должен, но и подробно расписывается характер долгов со всеми цифрами.

Как посмотреть реестр

Реестр ведется арбитражным (финансовым) управляющим. Поэтому для ознакомления с содержанием документа лицу необходимо подать соответствующее заявление-запрос непосредственно управляющему или реестродержателю.

Если требование кредитора составляет более 1% от общей суммы долга, ответственные лица предоставят ему копию реестра. Если требование менее 1% — лицу выдается выписка из реестра.

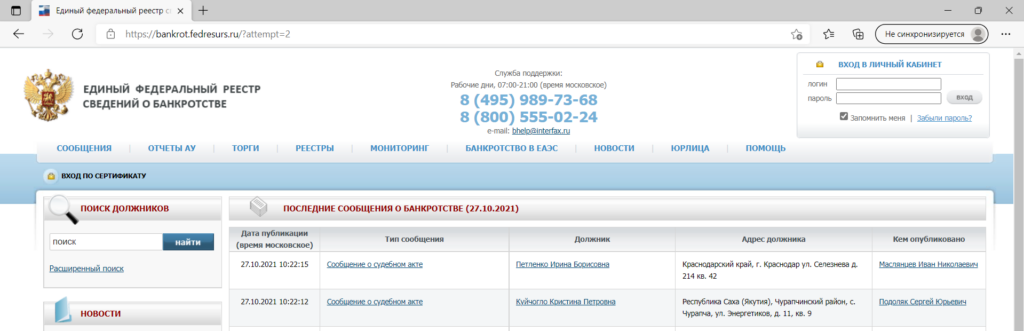

Чтобы получить отдельные сведения о банкротствах, лицах, участвующих в деле, в том числе о кредиторах и сообщениях об этапах, лицо может воспользоваться следующими сервисами:

- Официальный сайт газеты «Коммерсантъ» — здесь публикуются сообщения о банкротстве и можно отследить введение каждого из его этапов.

- Федресурс — на сайте ЕФРСБ также можно получить достаточно подробную информацию о процессе, о промежуточных итогах собраний кредиторов, о начале той или иной процедуры и т.д.

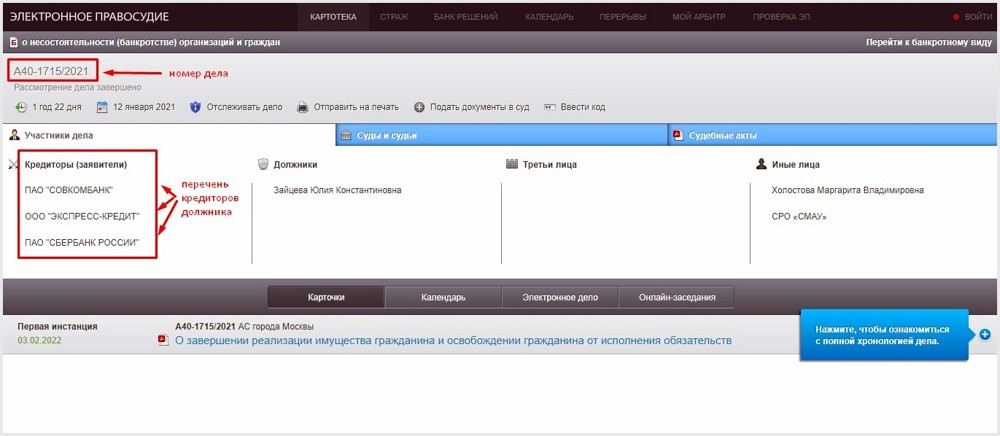

- Картотека арбитражных дел — на этом ресурсе можно посмотреть иски в отношении конкретного лица, перечень представителей той или иной стороны, ознакомиться с делами, рассматриваемыми в арбитражном суде, а также с актами, вынесенными в рамках этих дел.

А вы знали?

Зачем взыскателю вступать в реестр требований кредиторов при банкротстве?

Все просто — чтобы долги перед кредиторами были выплачены. Да, шанс, что в банкротстве будут закрыты все претензии кредиторов, не так велик, но отказ от участия в процедуре с высокой долей вероятности закончится списанием задолженностей, и в итоге взыскатель не получит ничего.

В процедуре банкротства судом устанавливается конкурсная масса должника, куда входит все его имущество, не защищенное статьей 446 ГПК РФ. Если что-то было включено в конкурсную массу по ошибке, оно подлежит исключению. И наоборот: скрытое должником будет вписано позднее — управляющему не составит труда найти эту собственность и внести ее в перечень на реализацию.

После чего оценивается стоимость имущества, которое реализуется на торгах. Вырученные денежные средства идут на погашение тех самых требований кредиторов, включенных в реестр.

Именно для этого и нужно подавать заявку на вступление в реестр. Хочешь получить долг — вступай. Впрочем, если долг незначительный или даже великодушно «прощен» — никто не заставит кредитора заявляться в реестр и ждать удовлетворения своих требований. Включение требований в реестр — это право кредитора, но никак не обязанность.

Однако и своевременное вступление в реестр не гарантирует удовлетворения требований в полном объеме. А иногда и вовсе кредитор не получает ничего.

Все зависит от множества факторов:

- насколько объемной вышла сама по себе конкурсная масса должника;

- численность кредиторов должника;

- какие у них суммы требования;

- и, наконец, в какую очередь включен конкретный кредитор.

Очереди внутри реестра

Не все взыскатели в рамках перечня равны. Требования одних могут быть первостепеннее, чем другие. Реестр предполагает некую очередность — порядок, в котором будут погашаться долги перед кредиторами.

Законом предусмотрено три очереди, идущие в строгом порядке:

- Сначала денежные средства, вырученные от реализации конкурсной массы, пойдут оплату долгов кредиторам первой очереди.

- После погашения всех их требований (если вообще осталось, чем платить кредиторам последующих очередей), представители второй очереди могут рассчитывать на закрытие долгов по невыплаченным зарплатам, отпускам, выходным пособиям и т.д.

- Точно также и с третьей очередью — если после погашения требований кредиторов второй очереди осталось, чем покрывать денежные претензии кредиторов третьей — выплачиваются задолженности по кредитам, распискам и займам, по штрафам, ЖКХ, налогам.

Если вырученных от реализации денежных средств хватает только на закрытие долгов перед кредиторами первой и второй очереди — остальные не получают ничего. Но при этом задолженность будет считаться погашенной, и в дальнейшем нельзя будет заявлять требования по этому долгу.

Исключение составляют долги, которые в банкротстве нельзя списать. Как правило, они тесно связаны с личностью банкрота. Если человек должен своему ребёнку алименты, а конкурсной массы не хватило, мать может продолжить взыскание уже после закрытия дела о признании несостоятельности.

Как распределяются очереди между кредиторами

Чем выше очередь кредитора, тем больше шансов, что хотя бы часть долга перед ним будет погашена. Однако просто захотеть и поспасть в первую очередь — нельзя. Очереди распределяются между кредиторами по правилам, установленным законом, и не зависят от хронологического порядка включения в список требований.

Итак, очереди формируются по следующему принципу:

- Первая: требования кредиторов, касающиеся компенсаций за причинение вреда здоровью и жизни, а также задолженности по алиментным обязательствам.

- Вторая: долги по заработным платам, отпускным и выходным пособиям. Кредиторы второй очереди заявляются в реестр, например, при банкротстве ИП. Если у человека нет работников по трудовому договору, то и второй очереди не будет тоже.

- Третья: банки, налоговая, МФО, физлица, различные госструктуры.

- Существует ещё негласная четвертая очередь, куда могут попасть стороны по оспоренным сделкам банкрота.

Особняком стоят залоговые кредиторы, чьи требования удовлетворяются безо всяких очередей при продаже имущества с обременением. Наконец, текущие платежи гасятся также вне очередности — это те расходы, которые возникают непосредственно во время процедуры (от судебных до оплаты электроэнергии в доме).

Иными словами, если долг не является компенсацией за причинение вреда здоровью и жизни, алиментами, выплатой заработной платы и выходного пособия — кредитор встает в третью очередь и ждет, пока будут удовлетворены требования всех вышестоящих взыскателей.

Внутри одной очереди долги погашаются пропорционально размеру требований каждого отдельно взятого кредитора.

Как включить свои требования в реестр и встать в очередь

Перед тем, как вступить в реестр кредиторов, необходимо заявить о своих требованиях, подав соответствующее заявление о включении в суд.

В заявлении указывается следующее:

- Наименование и адрес арбитражного суда, рассматривающего дело о банкротстве.

- Наименование и адрес сторон дела: кредитора, должника, финансового управляющего.

- Номер дела о банкротстве.

- Указание на возбуждение в отношении должника процедуры банкротства.

- Отсылка на документ-основание возникшей задолженности.

- Требование о включении в реестр.

- Дата и подпись.

Помимо самого заявления, в суд необходимо направить и копию документа, на основании которого возникла, но не была погашена задолженность. Например, решение суда о взыскании с ответчика долгов в судебном порядке. Платить госпошлину, вступая в реестр, не нужно.

Если заявление подается и подписывается представителем по доверенности, то, соответственно, к бумаге прикладывается и ее заверенная копия — для подтверждения полномочий.

Должен подтверждаться и факт направления копии заявления самому банкроту. Кредитору необходимо приложить копию описи отправления заявления банкроту, которую отправителю выдадут на почте.

Само заявление в суд необязательно отправлять письмом. Подать его можно онлайн через портал «МойАрбитр». Там же можно отслеживать его статус.

Суд рассмотрит заявление на судебном заседании, по итогам которого кредитор получает либо отказ, либо удовлетворение своего требования о вхождении в реестр (выносится соответствующее определение). На основании положительного судебного вердикта взыскатель будет включен в реестр и получит все связанные с этим преимущества.

Когда кредиторы подают заявление на включение в реестр

Как известно, в банкротстве выделяются основные этапы: реструктуризация долга и реализации имущества, на которых кредитор вправе заявить свои требования. Впрочем, и здесь есть некоторые правила:

- В течение первого месяца с момента опубликования сведений о введении процедуры кредитор может заявлять свои требования. Если лицо претендует на участие в первом заседании кредиторов, заявление должно быть подано в течение 30 календарных дней с публикации данных сведений.

- На этапе реализации имущества кредитор вправе подать требования в течение двух месяцев с момента начала процедуры, после чего реестр закрывается.

- При этом взыскатель может обратиться в арбитражный суд и по истечении двух месяцев — но тогда он может на что-то рассчитывать только после того, как получат возмещение все остальные кредиторы, своевременно заявившие о своих притязаниях.

Как узнать, что должник банкротится, и не пропустить срок

Закон устанавливает строгие сроки — при их пропуске кредитор не попадет в реестр. Впрочем, взыскатели и без того известны участникам дела — при подаче заявления о признании несостоятельным в суд лицо должно приложить список своих кредиторов.

Где найти список кредиторов в Картотеке арбитражных дел

Где найти список кредиторов в Картотеке арбитражных дел

Однако на практике случаются ситуации, когда в реестре указываются не все кредиторы.

Поэтому, если кто подозревает, что его должник на грани банкротства, настоятельно рекомендуем следить за информацией о несостоятельности лиц в интернет-газете «Коммерсантъ», на Федресурсе и в «Картотеке арбитражных дел».

При этом, стоит помнить, что для юридических лиц публикация сообщений о банкротстве является обязательным требованием закона, в то время как для граждан, претендующих на банкротство, такого условия нет.

Обжалование требований

Если у кредитора имеются сомнения насчет требований «коллег по цеху» — у него есть право их обжаловать (как это было в деле № А40-113580/2017, дошедшем до Верховного суда).

Действовать можно двумя способами:

- Оспаривать непосредственно сделку, на которой основываются требования кредитора.

- Оспаривать определение о включении «спорного» кредитора — на это у лица или компании есть 10 дней с момента вынесения такого акта.

В случаях, когда оспариваются требования кредитора, являющегося аффилированным лицом должника, законом предусмотрена возможность понижения очередности таких требований.

Однако утверждения, что лицо является аффилированным или контролирующим должника — недостаточно для понижения очередности. Все доказательства необходимости такой меры оцениваются судом в совокупности.

Вступление в реестр, заявление требований и отстаивание своих прав в процессе банкротства имеют множество нюансов, которые можно упустить, и тогда дело перейдет совершенно в другое русло.

Банкротство — это один из самых долгих процессов в гражданском судопроизводстве, а также один из самых запутанных и непонятных для рядового человека.

Наши юристы не первый год помогают своим клиентам занять комфортную позицию в деле о банкротстве и списать долги с максимальной выгодой для себя. Позвоните нам или оставьте заявку в форме обратной связи. Мы найдем способ вам помочь!

Частые вопросы

Может ли государственный орган вступать в реестр кредиторов?

Да, органы включаются в реестр наравне с прочими юридическими и физическими лицами. Более того, ведомства (ФНС, например) могут и сами инициировать процедуру банкротства в отношении конкретного лица, если человек нарастил долгов на полмиллиона.

Что будет, если кредитор не успел встать в реестр в установленный срок?

Для начала он сможет ходатайствовать о восстановлении сроков. Если причины, по которым кредитор не вступил в реестр своевременно, уважительные — суд восстановит срок и включит требования в реестр. Если же нет, взыскателю придется довольствоваться малым и надеяться, что остатков конкурсной массы хватит и на его претензии

Как обезопасить себя от потенциальных банкротов при совершении сделок?

Для этого очень важно проверять другую сторону перед заключением любых договоренностей. Предугадать банкротство невозможно. Но можно обезопасить себя от заведомо проигрышных вариантов. Для этого можно посмотреть информацию о потенциальном продавце собственности в открытых источниках: на сайте ФССП, на ЕФРСБ. Обременение можно «пробить» в ФНП. Это даст общую картину о благонадежности человека.

Что за четвертая очередь в реестре кредиторов?

Это условное название. Сюда попадают те взыскатели, которые заявились уже в ходе процедуры. Например, пострадавшая сторона по оспоренным в банкротстве сделкам.

Удовлетворение требований кредиторов, заявленных после закрытия реестра, идет в самую последнюю очередь. Очень часто они вообще остаются без возмещения.

Об авторе

Эксперт в области банкротства физических лиц. Является действующим арбитражным управляющим с 2015 года. Публикации Константина размещены в различных экспертных изданиях и СМИ. Активный участник конференций, семинаров и обсуждений внесения правок в действующее законодательство РФ по банкротству.

Статьи по теме

Популярные статьи

Рассчитать примерную стоимость банкротстваРассчитать стоимость

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Обычно коллекторы ищут должника, но бывает и наоборот. И в последнее время все чаще. В Национальную ассоциацию коллекторов (НАПКА) ежемесячно обращаются десятки должников в поиске контактов коллекторских агентств, прекративших свою деятельность.

Ищем кредитора днем с огнем

За последние полтора года рынок по разным причинам покинуло как минимум три относительно крупных коллекторских агентства. Радость-то какая, скажут многие должники. Но только не те, в чьей кредитной истории «подвис» долг, который никак невозможно закрыть. При всем желании — непонятно, кому и куда перечислять средства, ведь агентство прекратило работу, ни один телефон не отвечает. Кредитная история испорчена, новый кредит не получить. Причем речь зачастую идет о совсем небольших задолженностях, в несколько сотен или десятков рублей. Бывает и другая ситуация: долг уже оплачен, но требуется подтверждающий документ, а получить его, опять же, не у кого.

Вероятность для заемщика столкнуться с подобной коллизией сейчас возрастает. Новый регулятор коллекторского рынка — Федеральная служба судебных приставов (ФССП России) активно выписывает взыскателям протоколы о нарушении закона 230-ФЗ «О защите прав физлиц при взыскании». Около 50 из этих протоколов уже успешно прошли судебную стадию и подтверждены решениями судов. Следующий этап борьбы регулятора с нарушителями — возможное исключение из госреестра и запрет на бизнес. А заемщикам опять придется искать владельцев своего долга «днем с огнем».

Должник всегда должен

Если взыскатель исчезает, объявляет себя банкротом или исключается из реестра Федеральной службы судебных приставов, должник по-прежнему обязан исполнять свои денежные обязательства. Так же, как и в случае банкротства банка или исключения из реестра МФО, это не освобождает его от финансовой ответственности.

Если у банка отозвана лицензия и он ликвидируется, право требования по его кредитам переходит, как правило, к Агентству по страхованию вкладов. Исключенная из реестра микрофинансовая организация не имеет права выдавать новые займы, но может, в том числе и в судебном порядке, взыскивать деньги по старым.

Обанкротившееся или исключенное из госреестра коллекторское агентство тоже имеет право подать иск в суд о взыскании просроченной задолженности: согласно ст. 196 Гражданского кодекса РФ, срок исковой давности составляет три года. Исключение из госреестра по сути означает запрет лишь на взаимодействие с должником, но не на владение долгом и обращение в суд. Хотя чаще всего после закрытия коллекторского агентства его долговые портфели выкупают другие компании. Рано или поздно, иногда через несколько лет, новый кредитор предъявит свои законные требования.

«Если вы столкнетесь с тем, что вам мешает непогашенный кредит в кредитной истории, и отчаетесь в поиске кредитора, бюро кредитных историй не пойдет вам навстречу»

При этом пеня и штрафы по вашему кредиту или займу будут начисляться в соответствии с условиями первичного кредитного договора/займа — даже если временно оплачивать кредит некому из-за исчезновения кредитора. По договоренности с новым владельцем долга или через суд теоретически можно списать часть штрафов, начисленных в период между безвременной пропажей старого кредитора и воссоединением с новым. Но гарантий нет, и лучше всего как можно быстрее выяснить новые реквизиты перечисления платежей.

Прекращение работы кредитора само по себе также не является и основанием для очистки кредитной истории при обращении в БКИ. Если вы столкнетесь с тем, что вам мешает непогашенный кредит в кредитной истории, и отчаетесь в поиске кредитора, бюро кредитных историй не пойдет вам навстречу.

Как найти хвост

К сожалению, поиск исчезнувшего коллекторского агентства на данный момент оказывается для должника довольно сложным квестом. При ликвидации банка все проще: информация об отзыве лицензии публикуется на официальном сайте Банка России. Там же можно получить информацию о том, в какую организацию переданы кредитные дела вашего банка. Как правило, право требования выплаты кредитов переходит к АСВ, через десять дней после того как суд примет решение о ликвидации банка. Соответственно, на сайте АСВ должна появиться информация, по каким реквизитам теперь погашать долг.

Информация об исключении из реестра коллекторского агентства может появиться в рубрике новостей на сайте Федеральной службы судебных приставов России, но может обойтись и без официального релиза. СМИ пока пристально следят за судьбой участников коллекторского госреестра, так что имеет смысл мониторить новостные агрегаторы вроде «Яндекс.Новости» и «Гугл.Новости». Там может оказаться полезная информация о судьбе вашего коллектора. Проверьте список коллекторских агентств, входящих в госреестр, на сайте ФССП: там ли еще ваш коллектор? Если все еще там, но не выходит на связь, можно обратиться в интернет-приемную ФССП с жалобой на отсутствие ответа от коллекторского агентства на обращение заемщика (в соответствии с 230-ФЗ агентство обязано ответить на письменный запрос должника в течение 30 дней).

В случае если агентство исключено из госреестра или никогда туда не входило (например, обанкротилось раньше создания реестра и вступления в силу закона 230-ФЗ), его контакты или новых владельцев его долговых портфелей придется искать самостоятельно. У регулятора рынка — ФССП — нет ни возможности, ни обязанности помогать вам в поиске или предоставлять какую-либо информацию на этот счет.

Зачастую заемщик вообще не знает, кому принадлежит его долг. Никакой единой информационной системы, позволяющей заемщику проверить, какой кредитор является владельцем его долга, в России не существует.

Теоретически новый закон «О защите прав физлиц при взыскании» подразумевает, что при продаже долга кредитор обязан письменно извещать должника об уступке прав требований по его кредиту или займу другому кредитору. Однако эта норма распространяется только на новые договоры цессии, заключаемые после 1 января 2017 года, а долг мог быть перепродан ранее. Письменные извещения должников — это относительно дорогостоящая для кредитора процедура, например когда речь идет о продаже большого долгового портфеля. Поэтому банк, МФО или коллекторское агентство, особенно находясь на грани ухода с рынка, может решить на ней сэкономить.

«Зачастую заемщик вообще не знает, кому принадлежит его долг. Никакой единой информационной системы, позволяющей заемщику проверить, какой кредитор является владельцем его долга, в России не существует»

Запрос первичному кредитору поможет найти хотя бы первое звено в цепи перепродаваемых долгов. Эта цепочка может быть довольно длинной, если речь идет о старом долге. Для подтверждения перехода прав требования необходимо обратиться с официальным запросом в банк или МФО, где вы брали кредит/заем. В запросе требуется указать наименование организации, личные сведения о заявителе. Запрос лучше отправить заказным письмом с уведомлением. Кредитор не имеет право не ответить на такой запрос. Срок представления ответа — 30 календарных дней.

Информацию в БКИ коллекторские агентства не всегда передают аккуратно, особенно мелкие. Собственно, эта обязанность у них появилась недавно, около двух лет назад. Поэтому сделать запрос в БКИ относительно своей кредитной истории стоит. Однако не факт, что информация, указанная там о кредиторе, будет актуальной. Тем не менее это может дать хоть какой-то ориентир в дальнейшем поиске кредитора.

Помощь зала

Коллекторский рынок в России небольшой, всего несколько десятков компаний. Все основные игроки друг друга знают. Если ваш долг находился в работе одного из крупных агентств, попробуйте обратиться в Национальную ассоциацию профессиональных коллекторских агентств (НАПКА) с просьбой подсказать контакты вашего исчезнувшего кредитора или новых владельцев его долговых портфелей. Если компания когда-либо входила в НАПКА, профессиональное сообщество взыскателей может поспособствовать воссоединению должника со старым или уже новым кредитором. В отсутствие предусмотренных законом механизмов по решению проблемы это, по сути, единственная надежда для должников, ищущих своих взыскателей.

Аналогично в поиске МФО может помочь одно из СРО рынка микрозаймов (по закону все микрофинансовые организации обязаны входить в саморегулируемые организации). Их на рынке всего три: «МиР», «Единство» и «Микрофинансовый альянс». Правда, в отличие от коллекторских агентств, МФО в нашей стране не несколько десятков, а несколько тысяч. Так что тут вероятность получения актуальной информации от профессионального сообщества ниже.

Стоит ли искать нелегала

Надо ли искать коллекторское агентство, не входящее в госреестр, которому принадлежит ваш долг? Вопрос не праздный: одна из многих дыр в законе 230-ФЗ позволяет банкам и МФО вполне законно (в рамках одного из возможных толкований) продавать долги таким нелегальным коллекторам. Закон не запрещает «внереестровым» компаниям покупку долгов, а только их взыскание. Поэтому долговой портфель может переходить из рук в руки компаний, не входящих в госреестр. И пока они не начинают процесс взыскания, не пишут и не звонят должнику, у регулятора нет повода наложить на них штраф. Это не очень правильная ситуация, и сейчас в Госдуму уже внесен законопроект, ограничивающий продажу долгов только участникам госреестра. Однако должнику, заинтересованному в погашении своего долга, пока от этого не легче.

Участники рынка дают рекомендации ни в коем случае не платить таким нелегальным коллекторам. Если они явно нарушают закон, осуществляя звонки или направляя письма в ваш адрес, то есть занимаясь взысканием, можно и нужно написать на них жалобу через интернет-приемную ФССП. Можно пожаловаться в Банк России на банк или МФО, продавшие ваш долг нелегальным коллекторам (пока прецедентов санкций для банков за это не было, но ФССП и Банк России обсуждают перспективы сотрудничества при контроле за соблюдением 230-ФЗ). Тем не менее, учитывая, что долг может быть в очередной раз перепродан неизвестно кому, проценты и пени капают, а кредитная история страдает, заемщик в любом случае находится в непростой ситуации и может сделать выбор в пользу оплаты долга.

«Участники рынка дают рекомендации ни в коем случае не платить таким нелегальным коллекторам. Если они явно нарушают закон, осуществляя звонки или направляя письма в ваш адрес, то есть занимаясь взысканием, можно и нужно написать на них жалобу через интернет-приемную ФССП»

Но, даже заплатив долг нелегальному коллектору, не факт, что вы сможете при этом получить с него документы, подтверждающие закрытие долга, и очистите свою кредитную историю.

Ребрендинг репутации

Если вы нашли своего кредитора и погасили просроченный кредит в полном объеме, ваша кредитная история от этого не станет положительной. Исправить ее не так легко: для пересмотра квалификации старых долгов существует десятилетний срок давности. Поэтому самый доступный способ улучшить кредитную историю — попробовать оформить новый заем и дисциплинированно его обслуживать. Если в вашем досье есть просрочка более 90 дней, пусть даже и закрытая, банк, скорее всего, откажет в получении нового кредита. Гораздо лояльнее скоринг в МФО: небольшие суммы доступны даже клиентам с подмоченной кредитной биографией.

Владислав ЛЫСЕНКО, генеральный директор коллекторского агентства «ЦЗ Инвест», для Banki.ru

В рамках банкротного дела у кредиторов есть шанс вернуть долг или хотя бы его часть. С этой целью они должны подтвердить наличие у должника, подавшего заявление о банкротстве, наличие обязательств перед кредиторами. А также размер и сумму задолженности, основания ее возникновения.

Чтобы систематизировать все обязательства и определить приоритет по погашению долгов, ведется специальный документ — реестр требований. Включение в реестр требований кредиторов осуществляется по их заявлению. Ведет документ и применяет его сведения при распределении конкурсной массы управляющий. Об особенностях ведения реестра, о внесении и исключении сведений из него, читайте в этом материале.

Требования кредиторов при банкротстве включаются в единый реестр. Чтобы встать в очередь надо подать ходатайство в адрес финансового управляющего вашего должника и предоставить ему документы, подтверждающие долг. В процедуре банкротства все долги будут систематизированы в табличной форме, так называемом реестре кредиторов при банкротстве.

Это делается для того, чтобы ни один долг не был забыт или потерян. Ну и для того, чтобы каждый кредитор мог найти себя и свою претензию к должнику в ходе банкротных мероприятий.

Что такое реестр требований

Кредитором в банкротном деле может быть предприятие, ИП или физическое лицо, перед которым у должника есть какие-либо имущественные (или денежные) обязательства.

Это может быть:

- банк, перед которым возникла просрочка по кредиту;

- МФО, которому заемщик не вернул микрозайм;

- Инспекция ФНС, если речь идет о взыскании долгов по налогам, сборам, штрафным санкциям;

- физические лица, требующие взыскать задолженность по алиментам, по возмещению вреда или ущерба;

- другие кредиторы, если обязательства перед ними подтверждены договорами, судебными актами, иными документами. Например, расписками о выдаче денег в долг.

Финансовый управляющий, который ведет банкротное дело, не обязан знать, кому и сколько должен потенциальный банкрот. Общие сведения о структуре и размере обязательств должник указывает в заявлении на банкротство. Но только от активных действий кредитора зависит, будет ли долг перед ним учтен при проведении дела, при расчетах после реализации имущества.

Чтобы учесть все требования, возникшие у должника, управляющий будет вести реестр. Это документ, который содержит сведения:

- о кредиторах, перед которыми есть обязательства, и которые заявили о них в ходе банкротства;

- о датах возникновения обязательства;

- о размере задолженности, процентов, штрафных санкций;

- другие данные, которые имеют значение для банкротного дела.

Закон № 127-ФЗ предусматривает ведение реестра кредиторов физического лица и организации. От статуса должника зависит, в какой срок нужно заявить о своих обязательствах. Например, специальные сроки предусмотрены для такого этапа банкротства, как внешнее управление. Но эта стадия применяется только в отношении должника-организации, а не гражданина.

Для чего нужен реестр требований кредиторов при банкротстве

Ведение списка кредиторов гражданина или фирмы в банкротном деле — это не прихоть управляющего.

Документ ведется со следующими целями:

- чтобы систематизировать все обязательства должника, о которых заявили его кредиторы;

- чтобы устранить злоупотребления при распределении конкурсной массы и определить очередность погашения долгов;

- чтобы защитить интересы должника от необоснованных требований, для контроля за действиями управляющего.

В банкротном деле может быть несколько разнородных обязательств. Например, одновременно могут заявляться долги по кредитам, налогам и алиментам. Для всех видов задолженностей в 127-ФЗ есть определенная очередность погашения. Поэтому по сведениям реестра будут распределяться все обязательства по группам очередей. В данном случае документ позволит избежать необоснованного повышения или понижения в очереди, нарушения интересов участников дела.

Где можно посмотреть реестр требований кредиторов при банкротстве? Есть два способа. Первый — попросить управляющего предоставить реестр по запросу. Конечно, этот вариант возможен, если вы подали свои требования к должнику в порядке включения в себя в этот список. Второй путь — это посетить официальный сайт, который содержит всю информацию обо всех банкротствах в России — Федресурс.

Кто ведет реестр

Ответ на этот вопрос есть в ст. 16 закона № 127-ФЗ. Как правило, реестр требований кредиторов ведет управляющий, назначенный судом. Это профессиональный специалист, состоящий в СРО, имеющий квалификацию и знания в сфере банкротства.По сути, управляющий является посредником между должником и взыскателями, обеспечивает баланс их интересов. Это касается и ведения реестра, внесения и исключения сведений в нем.

Также указанная статья 127-ФЗ допускает ведение документа реестродержателем. Это, как правило, юридическое лицо — профессиональный специалист рынка ценных бумаг, имеющий лицензию Банка России и тоже входящий в свою профессиональную СРО. Реестродержателя привлекают к ведению реестра по решению собрания кредиторов — обычно в том случае, если долгов много. При этом кредиторы обязаны оплатить услуги этого специалиста. Если же в списке уже есть более 500 кредиторов, участие реестродержателя будет обязательно.

Форма и содержание реестра

Сведения о кредиторах первой очереди

Если вы хотите увидеть форму реестра требований кредиторов, образец ее можно найти в приказе МЭР № 233. В этом же нормативном акте есть рекомендации по оформлению и ведению документа. Еще с 2004 года действует постановление № 345. Им утверждены правила ведения реестров.

Точное содержание документа зависит от структуры и вида обязательств кредитора. В перечень обязательных разделов входит:

- дата внесения записи;

- номер, присвоенный кредитору по реестру (это порядковый номер, а не очередность);

- сведения об организации, ФИО и паспортные данные кредитора-гражданина;

- банковские реквизиты;

- дата возникновения и размер обязательства (требования);

- очередность погашения долга;

- реквизиты документа, на основании которого сведения внесены в документ (например, судебный акт, кредитный договор, договор займа);

- информация о внесении изменений.

Отметим, что сумма обязательств всегда прописывается в рублях. На каждой странице документа управляющий проставляет свою ФИО, дату и подпись.

Порядок включения сведений

Решение о включении требования в реестр принимает управляющий. Основанием для этого является определение арбитража. В этом акте суд описывает сумму и структуру задолженностей.

Также по определению суда происходит исключение данных из списка. Согласно ст. 16 закона № 127-ФЗ, по представлению управляющего, т.е. без акта арбитража, можно внести в список долги по выплате заработка и выходного пособия. Но если по этим обязательствам возник спор, включение происходит по судебному определению.

Заявление о включении требований в реестр кредиторов: форма и содержание

Иск о включении в реестр требований кредиторов подается в арбитраж, который ведет банкротное дело. Должник вправе не только знакомиться с содержанием заявления, но и подавать свои возражения, представлять доказательства. Если арбитраж признает требование необоснованным, он откажет во включении.

Типовой формы заявления или ходатайства о включении в реестр требований кредиторов в законе нет. Чтобы подготовить и подать заявление, могут потребоваться:

- документы, подтверждающие возникновение обязательства (например, кредитный договор с приложениями);

- акты судов о взыскании долга;

- материалы исполнительного производства по взысканию.

Если дело от имени кредитора ведет представитель, к заявлению прикладывается доверенность на включение в реестр.

Сроки подачи заявлений

Очевидно, что подать требование о включении в реестр кредиторов можно только после открытия банкротного дела. Сведения об этом размещаются на Федресурсе, доступны для ознакомления всеми заинтересованными лицами.

Вот некоторые нюансы, связанные со сроками формирования документа:

- чтобы кредитор мог принять участие в первом собрании, ему необходимо подать заявление в арбитраж в пределах 30 дней после размещения сообщения;

- если дело идет на этапе конкурсного производства, на подачу заявлений дается 2 месяца;

- после истечения срока на формирование реестра сохраняется право подать заявление в арбитраж, но участвовать в распределении конкурсной массы можно будет только после погашения долгов перед кредиторами всех очередей.

В некоторых случаях можно восстановить срок на подачу заявления, если он пропущен по уважительным причинам. Например, если в арбитраж обращается кредитор-гражданин, он может ссылаться на нахождение в стационаре больницы, на другие уважительные обстоятельства. Окончательное решение в данном случае принимает суд.

Даже если кредитор своевременно заявился в реестр, у него достаточно мало шансов вернуть весь долг. Если же заявление подано после указанных выше сроков, то шансы на взыскание сохраняться только в редких случаях. Поэтому кредиторы всегда отслеживают сроки включения в реестр, чтобы не опоздать с подачей заявления.

Образец списка кредиторов при банкротстве физического лица можно также посмотреть на Федресурсе. Правда, существукет одно НО — если вы не имеете отношения к данному банкротному делу, то данные кредиторов и сумму претензий вы посмотреть не сможете. Еще раз напоминаем о том, как вступить в реестр кредиторов. Сделать это легко — подав заявление о включении долга перед вами в реестр. Но нужны документы, подтверждающие факт возникновения долга и его сумму.

Стоимость включения в реестр требований кредиторов

Формирование реестра является отдельным этапом банкротного дела. Но платить за подачу заявления не нужно.

Оплата госпошлины при включении в реестр требований кредиторов не предусмотрена законом № 127-ФЗ и Налоговым кодексом РФ.

Где посмотреть реестр

Информацию обо всех банкротных процедурах можно найти на Федресурсе. На этом официальном сайте реестр требований кредиторов может посмотреть любое заинтересованное лицо. Эту информацию можно использовать для любых целей, связанных с банкротством.

Закон позволяет получить выписку из реестра требований кредиторов. Это можно сделать через управляющего.

Документ готовится в течение 5 дней после подачи заявления. В выписке будут указаны следующие сведения:

- о структуре требования;

- о размере обязательства;

- об очередности.

Реестр требований кредиторов в банкротстве ведется управляющим

Для включения требований в реестр нужно получить определение суда. Посмотреть сведения из реестра можно на Федресурсе. Выписку или копию документа можно запросить у управляющего.

Если размер обязательства составляет более 1% от общей суммы задолженности, заявитель может получить заверенную копию всего реестра. Для этого тоже нужно обращаться к управляющему. Затраты на подготовку выписки или копии оплачивает заявитель.

Основания для исключения из реестра требований кредиторов

Если порядок включения в реестр требований в законе расписан достаточно подробно, то в отношении исключения таких сведений могут возникнуть сложности. Исключить сведения из документа управляющий может только по определению суда.

Вот несколько оснований, когда это допускается:

- по собственному заявлению кредитора (например, если он получил информацию о полном погашении задолженности перед ним);

- если первоначальное определение о включении отменено по итогам обжалования (например, если такую жалобу подал должник);

- по ходатайству управляющего (например, если банкротство возобновилось после расторжения мирового соглашения, но определенные долги уже были погашены).

Отказ во включении в реестр или исключение из него означает, что кредитор не будет участвовать в распределении конкурсной массы. Поэтому определение суда по такому поводу будет наверняка обжаловано, если только соответствующее заявление не подавал сам кредитор.

Применение реестра при распределении конкурсной массы

Третья группа очередности кредиторов, как правило, самая большая

Очередность — одно из важнейших понятий в банкротстве. По ней определяется, кто и когда сможет получать средства из конкурсной массы.

Во внеочередном порядке погашаются текущие обязательства, возникшие уже после открытия дела. Например, это могут быть текущие выплаты по алиментам, оплата налогов и т.д. По текущим платежам есть 5 групп очередности.

Обязательства, возникшие до возбуждения банкротного дела и внесенные в реестр, делятся на 3 группы:

- первая очередь включает выплаты гражданам, в том числе по возмещению ущерба и вреда;

- ко второй очереди относятся долги по заработку, выходному пособию, вознаграждению авторам интеллектуальной собственности;

- третья очередь реестра требований кредиторов включает все остальные виды задолженностей, в том числе по кредитам.

Очередность определяет управляющий по мере поступления заявлений от кредиторов, вынесения определений суда. Произвольное понижение очередности в реестре требований кредиторов не допускается, так как все очереди определяются строго по закону.

Если долги по всем очередям будут закрыты (что бывает крайне редко), то деньги смогут получить кредиторы по сделкам, признанным недействительными. Об этом указано в ст. 134 закона № 127-ФЗ.

Можно ли обжаловать включение требований в реестр или их исключение

Участники банкротного дела могут оспорить любое процессуальное решение суда или управляющего. Это касается и вопросов, связанных с включением в реестр, исключением из него. Обжалование включения в реестр требований кредиторов возможно по инициативе должника. Жалобу будет рассматривать арбитраж кассационной инстанции. Если жалобу удовлетворят, то требование исключат из списка.

Ведется ли реестр при банкротстве через МФЦ

При банкротстве через Многофункциональные центры не проводятся все основные процедуры, в том числе реализация активов. Поэтому и в ведении реестра нет смысла, так как кредиторы ничего не получат после завершения дела.

Однако у них есть право представить возражения и потребовать передачи дела в арбитраж. Если возражения будут обоснованными и дело передадут в суд, реестр будет формироваться по общим правилам.

Если у вас остались вопросы, связанные с ведением реестра кредиторов при банкротстве, обращайтесь к нашим юристам. Мы поможем с подготовкой заявлений и жалоб, с защитой интересов кредитора или должника.

Бесплатная консультация по списанию долгов

Оставьте свой телефон, специалист перезвонит вам в течение 1 минуты

Выявление кредиторов. Правовое сопровождение: банкротство. Юридические и физические лица. Проведение процедуры банкротства. Защита интересов кредиторов и иных лиц. Сделки, убытки, ответственность.

У каждого из нас в определенный момент времени возникает необходимость в юридических услугах. При этом хочется, чтобы оказывающие услуги юристы были адекватными, знали свое дело, обладали нужным опытом и знаниями, были образцом клиентоориентированности и при этом, уровень цен был приемлемым для клиента. Как правило, есть мнение, что дешевые услуги априори некачественные, а дорогие хоть может и высококлассные, но вот не всегда такие нужны в каждом возникающем деле. Поэтому подходит вариант приемлемый и подходящий для отдельно взятого клиента. Не сильно дешевый, но и не дорогой, выходящий за пределы возможностей самого клиента.

Как кроме цены выбирать юриста тоже не понятно. Поэтому подойдет вариант “спроси у знакомых” (он же сарафанное радио, хотя всегда хочется конфиденциальности, которую предоставляют юридические фирмы), посмотреть кто и с кем работал ранее, посмотреть кто находится рядом. Затем можно посмотреть на опыт, знания, практику (всегда хочется максимально большое количество подходящего опыта). Затем можно обратить внимание на рекомендации других клиентов, публикации в профильных изданиях, выступления на конференциях, наличие команды юристов.

Что еще? Вроде ничего не забыли.

Если часть или всё перечисленное соответствует вашему представлению при поиске юриста, выборе юридических услуг, связанных с выявлением кредиторов, то тогда вам к нам.

Описанное соответствует характеристикам деятельности нашей юридической фирмы “Ветров и партнеры”. Начиная от знаний, опыта, наличия компетентных специалистов и заканчивая средними ценами на услуги, клиентоориентированностью каждого из сотрудников.

Юрфирма “Ветров и партнеры” подтверждает свою готовность и способность оказать клиентам запрашиваемую юридическую помощь, равно как и наличие специалистов, обладающих релевантным опытом и необходимой квалификацией при оказании юридических услуг по вопросам, касающимся банкротства.

Наши юристы по сделкам, операциям и спорам, связанных с выявлением кредиторов оказывают юридические услуги (сопровождение, обслуживание) в Новосибирске и иных городах России (в т.ч. Томск, Омск, Барнаул, Красноярск, Кемерово, Новокузнецк, Иркутск, Чита, Владивосток, Москва, Санкт-Петербург, Екатеринбург, Нижний Новгород, Казань, Самара, Челябинск, Ростов-на-Дону, Уфа, Волгоград, Пермь, Воронеж, Саратов, Краснодар, Тольятти, Сочи).

Примерный перечень направлений работы:

Сбор информации о должниках и их финансовом положении из открытых источников

Разработка мероприятий по предотвращению банкротства

Консультирование по вопросам банкротства

Сопровождение процедур банкротства, инициированных должником

Оценка обоснованности требований кредиторов

Подготовка заявлений о включении в реестр кредиторов

Представительство интересов кредиторов и должников в арбитражных судах, иных государственных органах, а также в переговорах с участниками процесса банкротства

Организация проведения собраний кредиторов и заседаний комитета кредиторов, представительство интересов кредиторов и должников в этих органах

Обжалование действий арбитражных управляющих

Оспаривание сделок должников, направленных на вывод активов

Взыскание убытков с органов управления должника, в том числе при привлечении к субсидиарной ответственности руководителя

Сопровождение деятельности арбитражных управляющих

Юридические услуги предоставляются одним из следующих способов:

1. Силами сотрудников юридической компании “Ветров и партнеры”: лично в месте нахождения основного офиса, лично, находясь в командировке в месте нахождения Клиента, или дистанционно (почта, телефон, скайп, мессенджеры);

2. Силами партнерской юридической компании, с которой юрфирма “Ветров и партнеры” сотрудничает в месте нахождения Клиента;

3. Комбинация способа №1 и №2.

Обращайтесь к нам по следующим контактам:

Пишите на info@vitvet.com, звоните на +7 (383) 310-38-76, +7 (983) 510-38-76.

Пишите WhatsApp, Telegram на +7 (913) 918-25-62.

Наша юридическая фирма рекомендуем ознакомиться со следующими собственными аналитическими материалами на тему банкротства:

1) 10 ошибок кредиторов при подаче заявлений о включении в реестр требований кредиторов;

2) основания и случаи исключения требований из реестра требований кредиторов (анализ практики);

3) основные причины отказа в признании должника банкротом и введении наблюдения (также анализ практики);

4) отстранение директора в наблюдении.

5) субсидиарная ответственность вне дела о банкротстве;

6) субсидиарная ответственность в деле о банкротстве (условия, порядок на примере одного дела);

7) ответственность директора: 10 частых ошибок;

8) взыскание убытков с директора (комментарий к Постановлению Пленума ВАС РФ от 30.07.2013 №62 «О некоторых вопросах возмещения убытков лицами, входящими в состав органов юридического лица»);

9) расходы на производственную деятельность в очередности платежей при банкротстве;

10) залоговый кредитор;

11) привлечение арбитражного управляющего к ответственности;

12) оспаривание сделок в банкротстве;

13) о формировании искусственной задолженности банкрота;

14) еще не менее 100 материалов в разделе «Статьи»;

15) еще не менее 50 материалов в разделе «Новости» с комментариями событий;

16) еще не менее 700 комментариев к судебным актам по различным делам, спорам и искам в нашем журнале «Секреты арбитражной практики».

1. Описание услуги.

В рамках этой юридической услуги Фирма берет на себя обязательство по совершению всех необходимых и оптимальных действий.

Цель – защита интересов Клиента, исключение или максимальное уменьшение негативных последствий действия законодательства РФ для Клиента.

В состав услуги, как правило, входит:

1) Консультации;

2) Составление документов;

3) Оценка ситуации, экспертиза имеющихся доказательств на предмет перспектив по задаче (проекту) Клиента;

4) Разработка стратегии и тактики защиты прав;

5) Сопровождение задачи (проекта) Клиента.

Услуги предоставляются лично или дистанционно (удаленно).

2. Порядок взаимодействия с Клиентом.

Клиент вправе направить запрос с конкретным заданием для Фирмы в любой удобной ему форме и приемлемое время – электронная почта, телефон, skype, личная встреча.

Фирма предоставляет результат выполнения задания Клиента в заранее согласованные сроки.

3. Причины, по которым стоит работать с нами.

а) каждый из 5 сотрудников юридической фирмы это специалист с судебным успешным опытом не менее 3 лет (младший юрист) и не менее 8-10 лет (старший юрист). Это сотни судебных дел в судах разных регионов, инстанций. Это тысячи судебных заседаний и судо-дней.

б) есть региональные представители в разных городах Сибири (Томск, Барнаул, Кемерово, Красноярск, Иркутск) и городах-миллионниках (Москва, Санкт-Петербург, Екатеринбург и прочие) с опытом работы не менее 5-8 лет.

в) вы можете узнать некоторых партнеров и клиентов нашей фирмы и узнать их мнение по работе с нами.

г) нас признают в качестве экспертов различные средства массовой информации, информационные ресурсы, специализированные юридические ресурсы – Ведомости, Секрет Фирмы, Континент Сибирь, garant.ru, ngs.ru, a42.ru, Томские новости, Клуб коммерческих директоров и прочие.

д) мы выпускаем бесплатный журнал “Секреты арбитражной практики”. Он посвящен арбитражной и судебной практике. В нем не менее 450 рассмотренных судебных дел с анализом судебных актов, позиций сторон, доказательств и наших рекомендаций.

е) есть различные истории успеха, подтверждающие качество и эффективность наших услуг. Например, это дело о взыскании упущенной выгоды в размере 6,9 млн. рублей; дело о взыскании задолженности в размере 2,2 млн. рублей; дело о незаконных действиях органа местного самоуправления по 159-фз; дело о конденсате; дело о конопатке; дело о защите интеллектуальной собственности; дело об оспаривании сделки с заинтересованностью.

ж) вы можете ознакомиться с отзывами и рекомендациями наших текущих клиентов.

з) Цифры имеют значение. Несколько цифр из деятельности юридичекой фирмы для оценки и признания наличия положительного эффекта от ее работы.

з-1) дело по поставке, начавшееся с иска к нашему клиенту о взыскании 200 тыс. рублей, но обернувшееся удовлетворением встречного иска в размере 2,2 млн. рублей;

з-2) дело об упущенной выгоде на 6,9 млн. рублей, которую хотел взыскать акционер со своего общества, но неудачно благодаря защите юристами Фирмы интересов общества;

з-3) дело о 18 млн. рублей, которые удалось взыскать со страховой компании в связи с ее незаконным отказом в выплате возмещения;

з-4) дело о 18 млн. рублей, которые нам удалось взыскать в качестве долга по договору строительного подряда;

з-5) дело о 41 млн. рублей, которые нам удалось отстоять для нашего клиента при предъявлении к нему необоснованных требований и несмотря на 2 экспертных заключения не в пользу нашего клиента;

з-6) дело о банкротстве, в котором были созданы условия для получения желаемых кредитором активов на сумму 950 млн. рублей;

з-7) дело о защите интеллектуальной собственности фармацевтической компании в суде и взыскание с нарушителя 1 млн. рублей;

з-8) дело о признании обоснованным требований нашего Клиента в УФАС по фактам недобросовестной конкуренции;

з-9) отмена судебного акта первой инстанции по делу о банкротстве о взыскании с Клиента 23,5 млн. рублей;

з-10) внесудебная работа с должником на протяжении 2 месяцев и возврат им в течение последующих 4 месяцев 1 млн. рублей.

4. Стоимость услуги.

По дополнительному запросу.

5. Срок оказания услуги.

По дополнительному запросу.

Также предлагаем своим клиентам наши юридические услуги по следующим направлениям:

а) защита и охрана интеллектуальной собственности (от регистрации товарного знака до споров по любым результатам интеллектуальной деятельности, в т.ч. сами товарные знаки, программы для эвм);

б) корпоративные вопросы и споры (от организации и проведения ГОСУ, ВОСУ до оспаривания сделок, взыскания убытков с директора, признания решений органов управления недействительными);

в) ведение судебных споров (споры в судах общей юрисдикции, арбитражных судах, третейских судах);

г) налоговые вопросы (от аудита бизнес-процессов на предмет налоговых рисков, сопровождения налоговых проверок до оспаривания результатов проверок, иных актов налоговых органов);

д) коммерческая практика (правовое сопровождение бизнеса по различным вопросам);

е) юридическая помощь по уголовным делам (как правило, связанным с предпринимательской деятельностью).

Рекомендуем к чтению наш ежедневный, бесплатный интернет-журнал, посвященный судебной (арбитражной) практике.

Наша юридическая компания оказывает различные юридические услуги в разных городах России (в т.ч. Новосибирск, Томск, Омск, Барнаул, Красноярск, Кемерово, Новокузнецк, Иркутск, Чита, Владивосток, Москва, Санкт-Петербург, Екатеринбург, Нижний Новгород, Казань, Самара, Челябинск, Ростов-на-Дону, Уфа, Волгоград, Пермь, Воронеж, Саратов, Краснодар, Тольятти, Сочи).

Телефон +7 (383) 310-38-76

Адрес электронной почты info@vitvet.com

Юридическая фирма “Ветров и партнеры”

больше, чем просто юридические услуги

Перечень шагов, которые нужно сделать кредитору, чтобы принять участие в банкротстве своего должника, зависит от типа должника. Если банкротится юридическое лицо — одни нюансы, если физическое — другие. Ниже мы рассмотрим и тот и другой вариант, дадим пошаговую инструкцию, что делать, чтобы не пролететь.

Имя

Какой-то текст ошибки

Какой-то текст ошибки

Зачем включаться в банкротство?

Но прежде ответим на вопрос «А зачем тратить время и усилия на то, чтобы включиться в реестр требований кредиторов должника (кто бы он ни был)»?

Все просто: если вы не получили официальной бумажки о том, что ваши требования учтены в реестре банкрота, то обязательств у должника перед вами как бы и нет. Даже если сам должник признает долг и кричит о нем на каждом углу или, как вариант, долг был вами просужен и даже получен исполнительный лист, закон все равно исходит из того, что вы должны предпринять усилия и официально заявиться в банкротство.

Если вы этого не сделаете, то будет как минимум два последствия.

Во-первых, вы не будете считаться участником дела о банкротстве, а значит не сможете знакомиться с его ходом, участвовать в собраниях, подавать судебные иски об оспаривании сделок должника или о привлечении к субсидиарке и т.д.

Во-вторых, вы не получите денег от должника по итогам распределения выявленных у него активов. В общем случае, ваш долг просто спишется вместе с окончанием процедуры банкротства.

Так что основная задача кредитора — попасть в реестр требований. Для этого надо как минимум подать документы вовремя. О перечне документов и куда их подавать чуть позже, а сейчас — о сроках.

Про сроки подачи заявления

Если вы собираетесь активно воевать с должником и другими кредиторами, то вам желательно включиться в реестр к первому собранию кредиторов. Это позволит принять в нем участие и повлиять на выбор кандидатуры арбитражного управляющего и другие не менее важные вопросы.

Для этого надо подать заявление о включении в реестр:

– должников — юридических лиц: в течение 30 дней с момента публикации в СМИ сообщения о введении процедуры наблюдения;

– должников — физических лиц: в течение 2 месяцев с момента размещения в СМИ публикации о введении процедуры реструктуризации задолженности.

Если же воевать вы не планируете и ваша задача — лишь вяло дожидаться получения хоть каких-то денег от банкрота, то дедлайны запомнить легко:

для банкротов — юридических лиц: заявление о включении в реестр требований можно подавать в любой момент пока идет процедура наблюдения и в течение 2 месяцев после введения конкурсного производства. Если говорить совсем точно, то двухмесячный дедлайн отсчитывается с момента размещения публикации в СМИ о том, что в отношении компании введено конкурсное производство;

для банкротов — физических лиц: аналогичная ситуация: пока идет процедура реструктуризации можно не нервничать и подавать свои требования, когда душе заблагорассудится, а вот если введена финальная стадия банкротства — процедура реализации имущества, то у вас будут те же 2 месяца. Отсчитываться они будут аналогично: с момента публикации в СМИ сообщения о введении процедуры реализации.

Где искать публикацию?

Как вы уже поняли, ключевое значение в определении дедлайнов играют публикации в СМИ. Где их искать?

Глобально информация о банкротствах размещается в двух источниках: на сайте ЕФРСБ и в газете «Коммерсантъ».

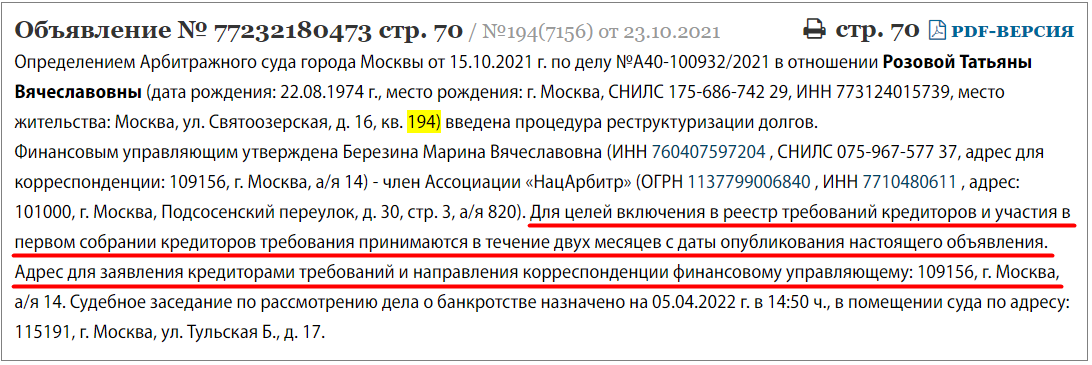

Но для целей определения сроков нас интересует только «Коммерсантъ». Размещенные там публикации считаются официальными и исходя из дат опубликования отсчитываются все сроки.

Но для целей определения сроков нас интересует только «Коммерсантъ». Размещенные там публикации считаются официальными и исходя из дат опубликования отсчитываются все сроки.

Для поиска информации о своем банкроте вам потребуется его ФИО или название юрлица/ОГРН/ИНН. Ссылка на сервис здесь.

Для поиска информации о своем банкроте вам потребуется его ФИО или название юрлица/ОГРН/ИНН. Ссылка на сервис здесь.

Куда подавать?

После того как нашли публикацию по своему должнику и внимательно ее прочитали, у вас может сложиться впечатление, что теперь все ясно и понятно:

Вы радостно строчите письмо арбитражному управляющему, прикладываете к нему судебный акт о взыскании долга и даже, о боже, исполнительный лист. И на этом успокаиваетесь. А ваши оппоненты ликующе потирают руки, потому что нет лучшего подарка для должника, чем лопух, который не направил свои требования в суд.

Вы радостно строчите письмо арбитражному управляющему, прикладываете к нему судебный акт о взыскании долга и даже, о боже, исполнительный лист. И на этом успокаиваетесь. А ваши оппоненты ликующе потирают руки, потому что нет лучшего подарка для должника, чем лопух, который не направил свои требования в суд.

Универсальное правило: за исключением небольшого количества определенных видов долгов (по текущим обязательствам, по зарплате и т.д.), все требования подаются в Арбитражный суд, где рассматривается дело о банкротстве.

Да, по закону надо направить аналогичный пакет документов и арбитражному управляющему, и самому должнику, но если вы этого не сделаете, в самом худшем случае суд оставит ваше заявление без движения до момента пока вы не направите документы в адрес указанных лиц. Обычно суд с этим не заморачивается, потому что участники дела о банкротстве имеют полное право прийти и самостоятельно ознакомиться с вашими требованиями.

Но, чтобы сделать все без сучка и задоринки, готовьте 3 пакета документов: один направляйте заказным письмом в адрес арбитражного управляющего, второй — в адрес самого должника, а к третьему прикладывайте копии почтовых чеков об отправке вышеуказанных писем и отсылайте в Арбитражный суд. Все документы должны быть направлены с описью вложения (как а/у, так и в суд), чтобы при их утере можно было доказать их направление.

Все адреса указанных лиц, кстати, можно найти в этом же объявлении, но адрес суда я бы все-таки рекомендовала перепроверить из более надежных источников.

Что должно быть в пакете документов?

Пакет документов одинаков и для должника — юридического лица, и для должника-гражданина и состоит из 3 пунктов:

1. самого заявления о включении ваших требований в реестр требований кредиторов;

2. судебных актов о взыскании долга с отметкой о вступлении в законную силу (актуально только если вы успели просудить требование);

3. первичных документов, подтверждающих наличие долга (договоры, акты выполненных работ/оказанных услуг, товарные накладные, платежные поручения/расписки и т.д.).

С пунктом №1 все просто — заявление о включении в реестр требований кредиторов должника до безобразия элементарное. Вы можете его скачать, оставив свой имейл в форме ниже и заполнить по образцу:

Имя

Какой-то текст ошибки

Какой-то текст ошибки

Кстати, госпошлину за рассмотрение заявления о включении в реестр требований платить не нужно. Не тратьте деньги зря.

Основные проблемы, по нашим наблюдениям, вызывает обычно пункт №3. Особенно это касается тех, кто справился с пунктом №2 и просудил свой долг: зачем снова тащить первичку в суд, если другой суд ее уже исследовал и вынес судебный акт, вступивший в законную силу?

На самом деле практика с повторным исследованием первички (а по факту это пересмотр уже имеющегося судебного акта о взыскании) началась после того, как законодатель стал активно бороться с «дружественными» кредиторами: требования таких «друзей» обычно просуживаются без всякого сопротивления со стороны самого должника, и, чтобы хоть как-то ограничить их в аппетитах, Верховный Суд рекомендовал нижестоящим судам повторно исследовать вопрос о реальности имеющихся требований. Так что наличие просуженного долга уже давным-давно не дает 100% гарантии, что он будет включен в реестр.

Но есть еще одна категория кредиторов, которая даже при наличии всех необходимых доказательств может легко пролететь мимо реестра. Количество этих взыскателей многочисленно, поэтому не можем не уделить им пару абзацев.

Аффилированные лица

Достаточно типовая ситуация, когда один из участников/акционеров компании кредитует юрлицо, но сам не принимает участие в операционной деятельности.

Когда такая компания уходит в банкротство, естественно, что у человека, потерявшего все инвестиции, возникает желание вернуть хоть что-то. Он достает договор займа с юрлицом, распечатывает платежки о переводе денег с личного счета на счет организации и идет в суд включаться в реестр. И вот тут его ждет сюрприз.

Во-первых, суд будет исходить из того, что аффилированное лицо может быть заведомо «дружественным», поэтому такому кредитору будет применен повышенный стандарт доказывания требований. На практике это означает, что любые сомнения в реальности обязательства будут трактоваться не в пользу кредитора и ему придется хорошо попотеть, чтобы суд признал его требования.

Во-вторых, даже признав реальность требований аффилированного лица к должнику, суд может их включить не В реестр, а ЗА реестр или, говоря юридическим языком, субординировать (понизить в приоритете). На практике это означает, что такой кредитор хоть и получит усеченные права на участие в банкротном деле, но денег ему, с вероятностью 99%, не видать — зареестровые требования погашаются в самую последнюю очередь, только после того, как рассчитались со всеми кредиторами, включенными в реестр. А много ли вы видели банкротных процедур, где денег хватило на всех кредиторов, включенных в реестр? Мы — нет.

Логика законодателя здесь следующая — лица, аффилированные с должником, заведомо имели больше доступа к внутренней информации компании, в том числе и о ее финансовом состоянии, а значит, вступая с ней во взаимоотношения, они действовали на свой страх и риск, понимая все последствия. Поэтому аффилированные лица не должны быть в той же очереди погашения требования, что и обычные кредиторы, которые не могли предполагать печального исхода. Исходя из такой логики приоритет требований аффилированных лиц понижают и выводят за реестр (привет всем инвесторам!).

Но это в целом по больнице. А если посмотреть судебную практику по конкретным кейсам, то можно увидеть достаточно разношерстную картину, когда схожие ситуации суды трактуют совсем по-разному. В общем, для аффилированных кредиторов пока все еще не так безнадежно, как может показаться на первый взгляд, но побороться придется.

Судебная практика по данному вопросу приведена в обзоре Верховного Суда. Скачать его можно здесь:

Имя

Какой-то текст ошибки

Какой-то текст ошибки

Срок пропущен

Тут бы нам рассказ и завершить, но, как показывает опыт, куча кредиторов проспят сроки для подачи требований в реестр. И прибегут с вопросом: «Что же нам теперь делать? Мы объявление не увидели… не туда письмо отправили… вот этого не заметили… и вот тут проморгали… Волшебники из «Игумнов Групп» сделайте что-нибудь!»

Рассказываю, что можно сделать, если вы пропустили срок на подачу требований в реестр. Для каждого из двух типов должников будет своя ситуация.

Должник — юридическое лицо. Ни-че-го! Ничего вы сделать не сможете. По должникам — юридическим лицам восстановление срока на подачу требования не предусмотрено. О чем есть куча судебной практики. Так что если вы проспали двухмесячный дедлайн в конкурсном производстве, то теперь вы можете претендовать только на звание зареестрового кредитора (шансы на получение денег указаны выше).

Должник — физическое лицо. А вот тут ситуация интереснее. Для должников-физиков сроки восстановить можно, но для этого потребуется грамотное обоснование. Например, можно сослаться на вводящий в заблуждение текст публикации арбитражного управляющего (картинка выше по тексту как раз иллюстрирует пример подобного сообщения). Также можно сослаться на ненадлежащее уведомление кредитора финансовым управляющим.

Покажу на примере, как это делала я.

Судебная практика

Алексей был кредитором на сумму 6,8 млн руб. Узнав о том, что должник Юлия банкротится, он направил требование финансовому управляющему, как это было написано в публикации. Требования в суд не направлял.

Позднее Алексей понял, что совершил ошибку и финансовый управляющий не имеет полномочий, чтобы принять решение об установлении требований в реестре и их размере. Алексей побежал в суд, но к тому времени прошло уже 4 месяца с момента публикации сведений в «Коммерсанте» и реестр уже закрылся. Суд рассмотрел ходатайство о восстановлении пропущенного срока, но не счел его обоснованным. Алексей был включен за реестр.

Такое положение дел его не устроило, и он обратился ко мне. Моя задача была отменить судебный акт первой инстанции в апелляции.

Основной упор я сделала на то, что финансовый управляющий не выполнил свою обязанность и не уведомил кредитора о введении процедуры реализации, хотя достоверно знал об этом, т.к. исполнительное производство о взыскании долга в пользу Алексея было прекращено и документы направлены судебными приставами в адрес финансового управляющего.

Логика моя была проста: кредитор возбудил исполнительное производство, сидел и ждал его результатов. У него нет обязанности бегать по сайтам и отслеживать, ушел в банкротство его должник или нет. Поэтому сроки на включение в реестр должны считаться с момента, когда добросовестный финансовый управляющий уведомил его о прекращении исполнительных производств. Таких действий в нашем случае сделано не было.

Кроме того, публикация содержала вводящую в заблуждение фразу о направлении требований в адрес финансового управляющего, что непрофессиональным участником банкротной отрасли было воспринято дословно.

Апелляция (а затем и кассация) с моими доводами согласилась: судебный акт первой инстанции был отменен, срок на включение восстановлен и Алексей включен в реестр требований на всю сумму долга.

Чтобы скачать судебные акты по моему делу (и аналогичным делам), оставьте свой имейл здесь:

Имя

Какой-то текст ошибки

Какой-то текст ошибки

Алгоритм действий кредитора

Резюмируем, что делать кредитору:

Шаг 1. Проверяем сведения о банкротстве должника на сайтах ЕФРСБ и газеты «Коммерсантъ».

Шаг 2. Собираем документы.

Готовим 3 пакета: для суда, арбитражного управляющего (в заверенных копиях) и для должника (в копиях):

1. Заявление о включении требования в реестр (оригинал).

2. Судебные документы, подтверждающие наличие задолженности (если долг был просужен): решения судов (все инстанции), исполнительный лист, постановление о возбуждении исполнительного производства.

3. Документы, подтверждающие наличие задолженности: расписки, договоры, акты выполненных работ, акты сверок взаимных расчетов, платежные поручения, претензии и т.п.

Шаг 3. Подаем документы в суд.

Сначала кредитор направляет документы должнику и арбитражному управляющему. Затем копии почтовых описей и квитанций прикладывает к заявлению о включении в реестр требований и подает его в суд.

Документы в суд можно подать через канцелярию, в электронном виде через систему «Мой Арбитр» (рекомендую этот вариант) или направить почтой с описью вложения (менее рекомендуемый вариант в связи с тем, что он занимает больше времени).

Если по теме остались вопросы или требуется наша помощь, обращайтесь в «Игумнов Групп», поможем. Наши контакты здесь.

Белая Анастасия

юрист-судебник “Игумнов Групп”,

профи в разрешении споров в судах арбитражной юрисдикции

Специализация: защита от субсидиарной ответственности в сфере кредитных организаций. Разработка комплексной стратегии и реализация мер, направленных на обеспечение безопасности активов руководителей и бенефициаров бизнеса

02.11.2021