Как обнаружить крупного игрока на кластерном графике?

Задача обнаружения крупного игрока на графике финансового инструмента имеет важный смысл. Ведь крупный профессиональный игрок обладает достаточной мощью, чтобы влиять на изменение цены. Поэтому торговля в гармонии с его действиями повышает шансы на успех для частного розничного трейдера.

Проблемы в том, что:

- крупный игрок вряд ли будет заинтересован в том, чтобы все остальные были в курсе его операций;

- правильно интерпретировать крупный всплеск объема (или серию всплесков) – гораздо сложнее, чем их заметить.

В этой практически ценной статье мы покажем вам логику, как можно повысить эффективность в поиске крупного игрока и распознавании его подлинных намерений. Для этого мы будем использовать кластерный анализ и другие полезные инструменты торгово-аналитической платформы ATAS.

Читайте далее:

- предыстория длиной в 90 лет;

- примеры обнаружения крупного игрока на графике BTC USD;

- пример обнаружения крупного игрока на рынке нефти;

- пример на рынке фьючерсов фондового индекса NQ;

- в конце статьи бонус.

Приведенные в статье трактовки взаимодействия цены и объемов работают на всех ликвидных рынках, таймфреймах. Доказано на истории.

Начни пользоваться ATAS абсолютно бесплатно! Первые две недели использования платформы дают доступ к полному функционалу с ограничением истории в 7 дней.

Попробовать ATAS бесплатно

Предыстория длиной в 90 лет

Интерес участников рынка к действиям крупного игрока известен многие десятки лет. Современники писали, что когда на ленте биржевого телеграфа появлялись сведения о крупной сделке, в зале брокерской конторы слышались возгласы наиболее впечатлительных личностей.

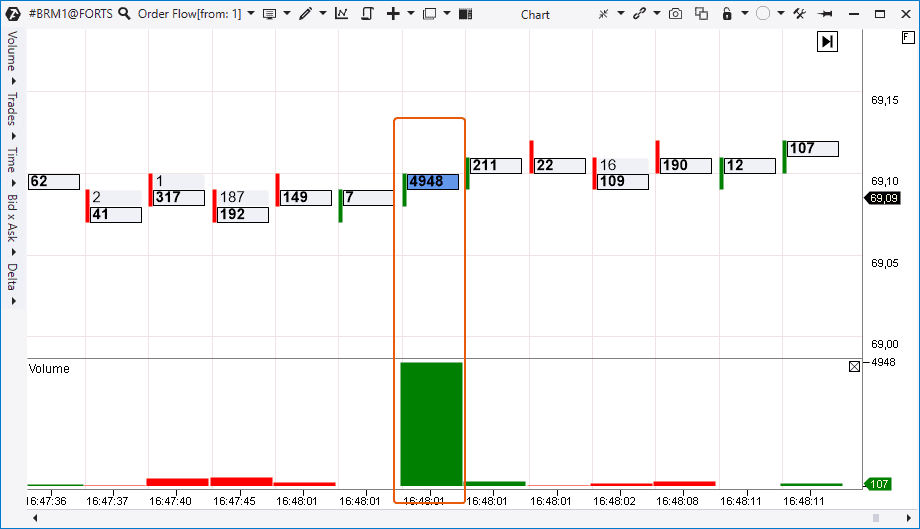

Согласитесь, что крупные объемы, замеченные на графике, у вас тоже захватывают внимание? Как пример, ниже приведен скриншот Order Flow графика с рынка нефтяных фьючерсов Brent Московской биржи.

Безусловно, это свидетельство активности крупного игрока (рядовые трейдеры не могут распоряжаться 5 тысячами контрактов в сделке). А что он делает и зачем? В таком ограниченном контексте понять совершенно невозможно. Но чем больше будет данных со старших таймфреймов, тем количество версий будет расти.

Однако существует достаточно простая логика для понимания того, что делает крупный игрок на рынке. Ключ – в поведении цены, о котором пойдет речь далее.

Возможно, первым, кто описал эту связь цены и объемов, был Ричард Вайкофф, легенда Уолл-Стрит. Уникальность карьеры (началась в 1891 году) Ричарда в том, что он был:

- рядовым клерком брокерской конторы, работающим с обычными клиентами;

- управляющим собственной брокерской конторой, в которой наблюдал за действиями крупных манипуляторов того времени;

- практикующим трейдером и инвестором;

- учителем для финансовых магнатов (таких, как J. P. Morgan).

Зная привычки и приемы крупных игроков, Вайкофф мог, глядя на простой дневной OHLC график с гистограммой объемов, сделать суждение с высокой точностью о том, что происходит на рынке на самом деле.

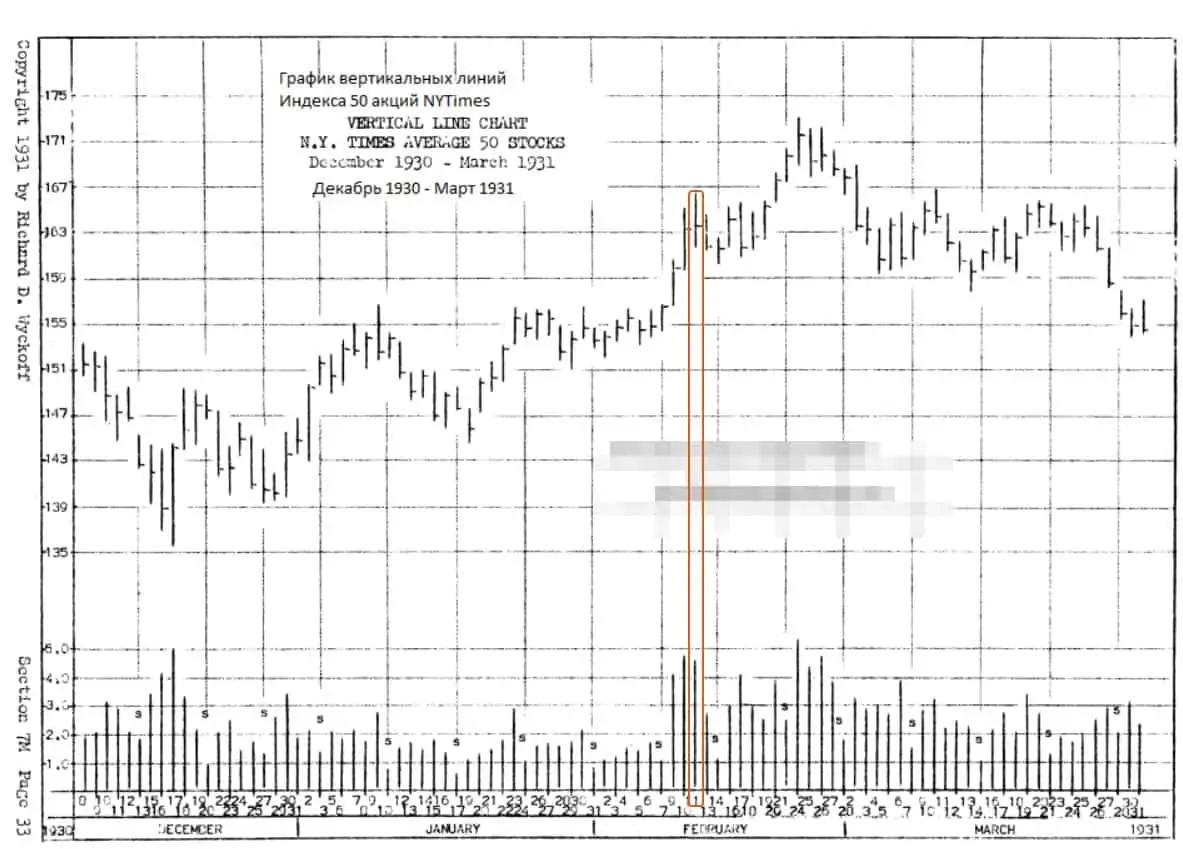

Пример – из обучающего курса “Метод торговли и инвестирования в акции Ричарда Вайкоффа”, где автор анализирует график фондового индекса NY Times Average 50 stocks от 1931 года. Как вы знаете, тогда в стране господствовала Великая депрессия.

Отметим, в то время торги акциями шли также и половину субботы, поэтому бары объемов в эти дни небольшие.

Вот что Ричард пишет про бар 11 февраля (выделен цветом на графике):

Исключительно большой объем 11-го, плюс невозможность существенного дальнейшего роста на высоком объеме 11-го, как обычно, является показателем некоторого распределения и регресса. 11-го индекс сделал максимум только на 1 пункт выше, чем 10-го и закрылся только с небольшим итоговым ростом, на большом объеме – большое предложение преодолевает спрос.

Логика в том, чтобы сравнить достигнутый прогресс на фоне высокого объема. Если индекс сделал хай всего на 1 пункт выше хая предыдущего дня и закрылся с небольшим ростом – это значит, что активизировался крупный продавец. Если бы большой объем 11-го числа представлял силу реального спроса, прогресс в росте цены между 11-м и 10-м февраля был бы таким же значительным, как между 9-м и 10-м.

11-е февраля ознаменовало появление мощных ордеров на продажу, остановивших бурный рост и ставших началом фазы распределения, которая продлилась несколько недель.

Классика и современность

Посмотрим, работает ли “старомодная” идея Вайкоффа на таком современном инструменте, как BTC USD. Кто мог подумать в 1931 году, когда унция золота стоила 17 долларов, что через 90 лет за несуществующие в реальности монеты будут давать 45 тысяч долларов?

Но внимание на график, 5-минутный период, данные биржи Bitfinex. Мы добавили индикатор вертикальных объемов (фиолетовая гистограмма) и ATR с периодом = 1, чтобы было проще оценить динамику цены.

Свеча 10:55. Невысокое значение ATR свидетельствует, что свеча “узкая”. Но объемы очень высокие. Сравните эту свечу с предыдущей, которая пробивала уровень поддержки S. На той предыдущей свече высокий объем можно интерпретировать как усилие продавцов на пробое уровня. И прогресс был соответствующий. А на свече 10:55 – нет никакого прогресса. Цена как бы уперлась в невидимую преграду. И все усилия, видимые по высокому объему, не “конвертировались” в какой-либо значимый результат.

Это и есть логика Вайкоффа, которая указывает на то, что на рынке действует крупный покупатель, удерживающий цену от дальнейшего снижения силой своих Limit-Buy ордеров. И когда напор продаж иссяк, цена быстро вернулась вверх.

Свеча 11:40. Тот же пример, только наоборот. Мы видим узкую свечу (судя по ATR), но с высоким объемом. Сравните ее с предыдущей. На свече 11:35 тоже высокий объем, однако достигнутый прогресс в росте соизмерим с величиной объема, чего не скажешь про свечу 11:40.Судя по этой комбинации из 2 свечей, мы можем сформировать суждение, что на пробое сопротивления R, на рынке появился крупный продавец, который встретил восходящий импульс и выставил против потока маркет-покупок свои Sell-Limit значительных размеров. Большое предложение преодолело спрос. В итоге уже через 1 час цена была на 750 долларов ниже.

Возможно, приведенные выкладки – это не более чем догадки, совпадения? А если и работают, то только временно и не на всех рынках?

Так давайте исследуем паттерны глубже.

Современные средства анализа в платформе ATAS помогут понять, что происходит “за кулисами” баров / свечей, которые имеют 2 характерных черты:

- увеличенный объем (признак активности крупного игрока);

- замедление прогресса в трендовом движении по сравнению с предыдущими барами / свечами.

Обнаружение крупного игрока на рынке нефти

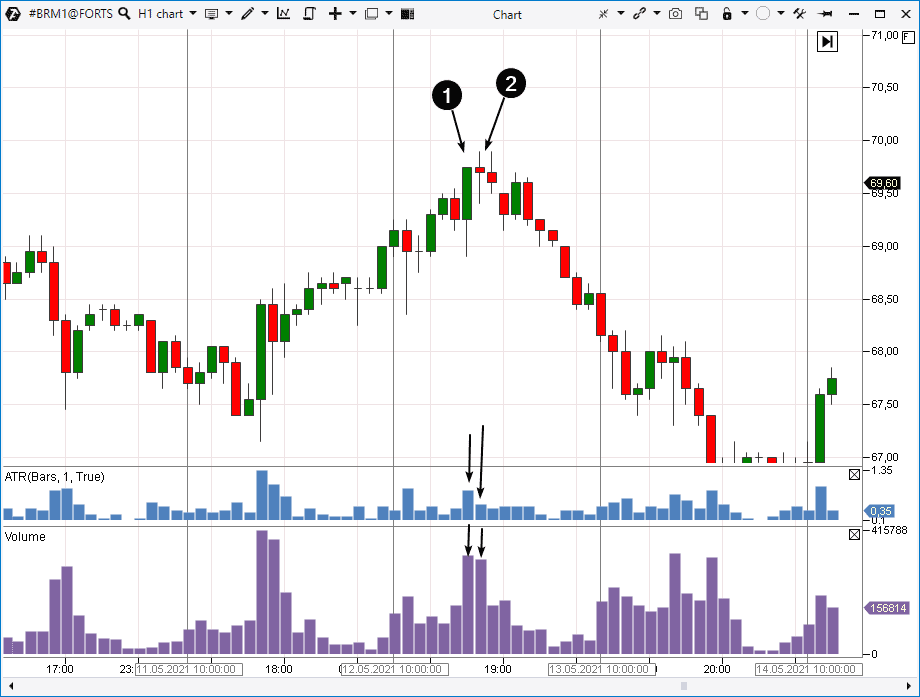

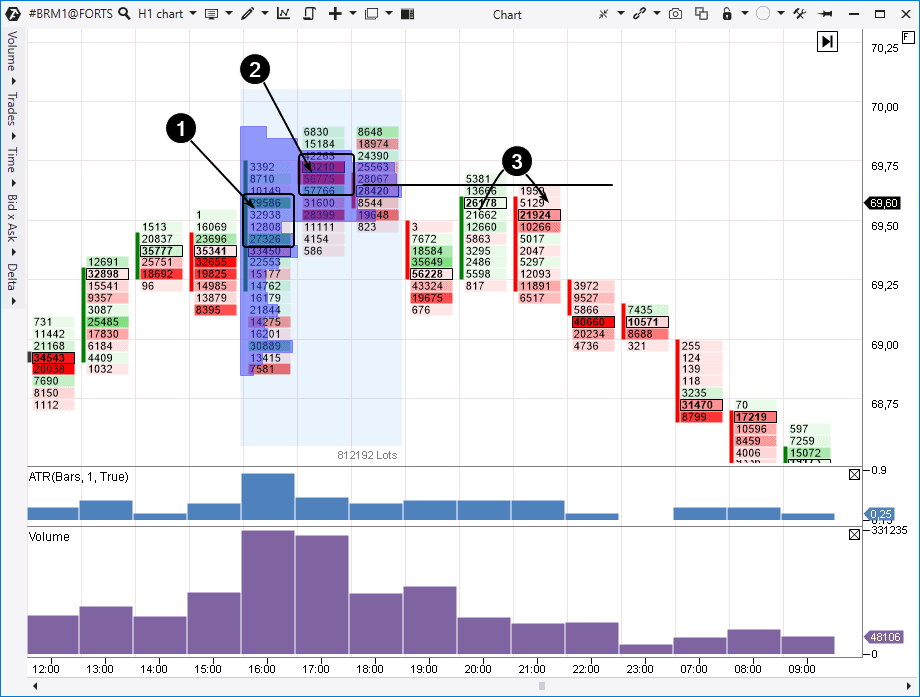

На скриншоте ниже – график фьючерса на нефть с Московской биржи, часовой период.

Сравним свечи 1 и 2:

- Первая свеча имеет высокий объем и заметный бычий прогресс, который подтверждается сильным закрытием и ростом цены между Open и Close. Это сильная динамика.

- Вторая свеча имеет также большой объем, но без бычьего прогресса, потому что цены Open и Close практически совпадают, а ATR находится на средних значениях. Динамика цены – среднестатистическая, но высокие объемы говорят, что крупный игрок активен. Что он делает?

Почерпнем больше информации с кластерных графиков. Мы еще добавили на график произвольный профиль на бары, где был высокий объем. Что получается?

В точке 1 мы видим яркие зеленые кластеры. Очевидно, это напор потока ордеров Market-Buy, которые прорвали максимум баров 14:00-15:00. Возможно, уже там начал действовать крупный продавец, встречая поток своими Sell-Limit.

В точке 2 мы видим яркий красный кластер, и потому имеем основания предположить, что поток ордеров Market-Buy иссяк, а крупный продавец, встречая поток рыночных покупок своими Sell-Limit, поменял тактику и начал продавать уже по рынку.

Что характерно – профиль принял форму буквы “Р”, свидетельствуя, что выше 69,50 происходит серьезная битва крупных интересов. Медвежий бар 19:00 дает намек, что крупный продавец оказался в победителях.

В точке 3 мы видим тест уровня высокого объема “буквы Р”.

На баре 21:00 мы видим кластер с максимальным объемом, где победили продавцы. Это было начало большого снижения цены (и разумной точкой входа в short). А ранний признак разворота мы смогли идентифицировать на барах 1-2 благодаря логике, которая работала 90 лет назад, и, похоже, работает и поныне.

Всегда ли работает описанная логика?

Нет. Мы полагаем, что гарантию того, где точно будет биржевая цена через N минут/часов/дней могут дать только мошенники. Опытные же трейдеры осознают, что имеют дело с вероятностями. Главное – держать шансы в свою пользу и не подвергать капитал неоправданному риску, как например – торгуя против тренда.

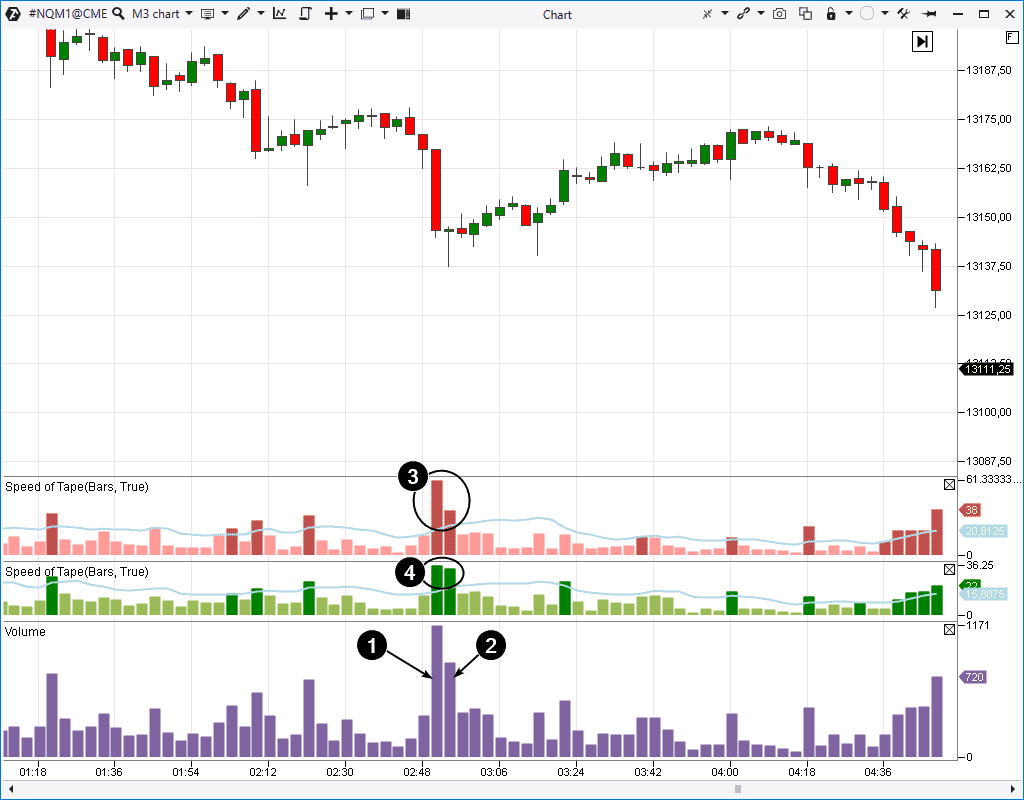

Рассмотрим на примере рынка фьючерсов фондового индекса Nasdaq. Мы добавили на 3-минутный график 2 индикатора Speed of Tape – верхний показывает скорость рыночных продаж, нижний – скорость рыночных покупок.

Цифрами 1 и 2 показаны два самых больших всплеска объема на графике. Им соответствуют 2 свечи:

- первая – широкая медвежья;

- вторая – узкая с длинной нижней тенью, типа пин-бар.

Опираясь на описанную логику, такую комбинацию ценового действия с данными индикатора объемов можно интерпретировать как появление крупного лимитного покупателя. Показания Speed of Tape дают подтверждение, так как скорость продаж резко снизилась, а покупки сохраняют активность (показано цифрами 3-4).

Другими словами, некий крупный интерес посчитал низкую цену привлекательной и пытался использовать этот момент в свою пользу. Однако вряд ли это получилось, потому что уже через 2 часа новый медвежий импульс опустил цену под минимумы свечей с крупными объемами (1-2).

Все дело в общем медвежьем контексте. Появление крупного покупателя привело лишь к краткосрочному повышению в рамках нисходящего тренда, который доминировал на старшем таймфрейме.

Бонус

На этом видео с нашего Youtube-канала вы можете посмотреть, как крупный покупатель, действуя лимитными ордерами, поглотил напор продаж и таким образом набрал позицию long, а затем конвертировал ее в прибыль.

Выводы

Рынок – это борьба покупателей и продавцов, каждый стремится получить выгоду. Действуя в согласии с намерениями крупного участника, рядовые трейдеры повышают свои шансы на получение прибыли. Описанный выше метод поможет в этом.

Чтобы повысить его эффективность:

- применяйте около важных уровней поддержки / сопротивления;

- учитывайте общую картину рынка, тренды на старших периодах;

- используйте кластерный график и/или дополнительные индикаторы для подтверждения своих решений.

Скачайте бесплатно платформу ATAS. Проверьте, как приведенные в статье трактовки взаимодействия цены и объемов работают на рынках, которые вы торгуете.

Информация в этой статье не может быть воспринята как призыв инвестированию или покупке/продаже какого либо актива на бирже. Все рассмотренные ситуации в статье написаны с целью ознакомления с функционалом и преимуществами платформы ATAS.

Понравилось? Расскажите друзьям:

Другие статьи блога:

Блог им. VitalijTrader

Как найти крупного игрока на графике?/ Теханализ и торговля от Уровней / Обучение Трейдингу

- 12 февраля 2020, 16:05

- |

- Виталий Сергиенко

-

В этом видео:

— Как найти крупного игрока на графике? Три главные момента

— Теханализ и торговля от Уровней (Технический анализ и чтение графика)

— Обучение Трейдингу: 4 стадии формирования цены на бирже

— VSA анализ: Как Объемный анализ помогает в анализе рынка?

Бесплатный Мастер-класс по VSA Анализу

Больше полезных видео смотрите на нашем Ютуб канале. Все ссылки в описании под видео на Канале. Успехов!

★2

- хорошо

-

0

Изменение цены акции — это лишь часть картины. Чтобы увидеть рыночную ситуацию полностью, нужно смотреть на цену и объем торговли. Причина проста: невозможно понять, насколько значимым является рост или падение акции, если не учитывать динамику изменения объемов торговли.

Это все равно, что по телефону вам скажут, что у вас на кухне течет труба. Вы сразу же захотите узнать, там просто капает или настоящий потоп. Вам нужна информация об объеме вытекающей воды, чтобы оценить масштаб аварии. С акциями то же самое. Анализ объемов торговли — единственный способ понять, что означает то или иное ценовое движение.

Следите за фондами

Чтобы правильно воспринимать картину, представленную на графике в виде изменения цены и объемов, нужно понимать, что основную массу торгов на рынке обеспечивают крупные фонды и другие институциональные инвесторы. Именно под воздействием их крупных покупок и продаж, а не мелких розничных трейдеров, акция начинает расти или падать.

Поэтому, смотря на объемы трейдер, на самом деле, наблюдает за действиями этих крупных игроков. Если он знает, какие сочетания ценовых движений и объемов надо искать и что они означают, то общая картина происходящего в акции будет ему совершенно ясна. Только в этом случае трейдер будет способен выбрать оптимальное время для покупки, продажи или удержания торговой позиции.

Что искать на графиках цены и объемов

Прежде всего, следует искать необычные объемы — слишком большие или слишком маленькие. Именно они могут дать подсказку о том, что делают фондовые управляющие и другие крупные инвесторы в критических ситуациях, например, когда акция с пробоем выходит из плоской базы или опускается ниже скользящей средней.

Так, если в акции, обычный объем торговли которой составляет два миллиона в день, вдруг появляется объем четыре миллиона в день, на нее стоит обратить внимание. Это признак необычного поведения крупных игроков и нужно разобраться, о чем это говорит.

Но как понять, какой объем считать «необычным»? Если, например, вчера было проторговано 5 миллиардов акций Microsoft — это вроде бы много. Но о чем нам говорит эта цифра? Само по себе, значение дневного объема будет бесполезным, если у трейдера нет возможности сравнить его со средним объемом торговли той же акции.

Для этого необходимо рассчитывать такой показатель, как изменение объема в процентах. Он позволяет сравнить объем торговли предыдущего дня со средним значением объема за несколько последних торговых сессий, например 50. Среднее значение на индикаторе объемов может быть наглядно представлено соответствующей скользящей средней по объемам. Если процентное изменение объемов равно 55%, это означает, что объем торговли за последнюю торговую сессию был на 55% больше среднего, что является признаком необычного поведения крупных игроков.

Большой рост цены на необычно высоком объеме показывает, что институционалы агрессивно покупают. Бычьим торговым сигналом может служить закрытие цены в самой верхней части торгового диапазона дня или недели.

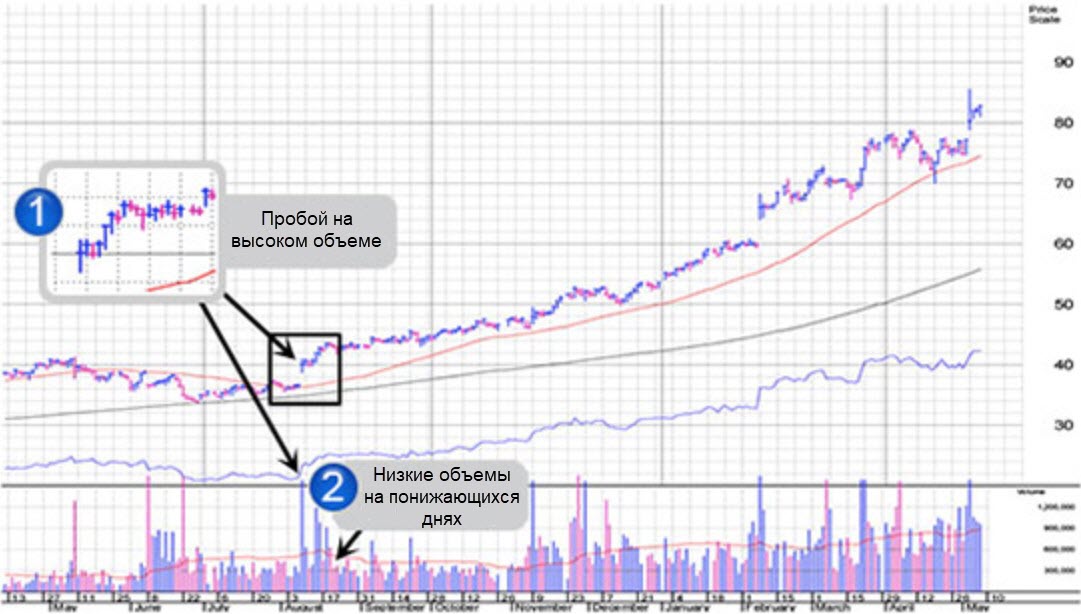

Рассмотрим график акции FleetCor Technologies (FLT). Рост цены на больших объемах, когда акция сделала пробой вверх в августе 2012 года, указывал на то, что институционалы покупают.

FleetCor Technologies (FLT) дневной график

1. Сильный рост на большом объеме: акция выросла за день более чем на 3% на объеме, который на 108% выше среднего. Это говорит о том, что институциональные инвесторы скупают акции. В этот день акция торговалась в диапазоне от 40.35 до 42.00 и закрылась на уровне 41.96, т. е. у верхней границы диапазона. Это показывает, что энтузиазм в отношении данной акции сохранялся на протяжении всей торговой сессии.

2. Меньшие объемы на понижающихся днях: после нескольких дней покупок на высоких объемах акция сформировала пару медвежьих свечей. Но объемы на них были невысокими и, в основном, ниже среднего. Обратив внимание на объемы, мы можем понять, что серьезных продаж там не было. Это позволяет лучше понимать характер ценового движения и сохранять уверенность при удержании позиции.

Те же признаки силы можно увидеть и на недельном графике FleetCor Technologies

FleetCor Technologies (FLT) недельный график

1. Сильный рост цены на большом объеме запускает продолжительное ценовое движение. Акция за неделю выросла примерно на 5% на объеме, который на 30% превышает нормальный, что говорит о том, что институционалы покупают.

Акция в течение недели торговалась в диапазоне от 39.73 до 43.00 и закрылась на уровне 42.54. Закрытие вблизи верхней границы торгового диапазона показывает, что энтузиазм не иссяк, а оставался высоким вплоть до закрытия недельной свечи в пятницу.

Признаки институциональных продаж: сильное падение цены на необычно высоких объемах

Сильное падение цены на необычно высоком объеме показывает, что институционалы агрессивно продают. Медвежьим сигналом может служить закрытие цены в самой нижней части торгового диапазона дня или недели.

Рассмотрим признаки институциональных продаж на дневном графике Monster Beverage’s (MNST)

Monster Beverage (MNST) дневной график

1. Длинные понижающиеся свечи на больших объемах. График и объемы давали несколько сигналов, когда акция начала падать на повышающихся объемах, которые были больше среднего в течение трех дней подряд. Стоит обратить внимание на то, что каждый день акция закрывалась у нижней границы ценового диапазона. Такое поведение указывало на то, что крупные инвесторы начали продавать.

2. Гэпдаун на большом объеме. После трех падающих свечей подряд в акции произошел гэп вниз, в результате которого падение за день составило более 23%, и свеча закрылась ниже линии 50-дневной скользящей средней. Объем был на 834% выше среднего. Гэп произошел потому, что давление продаж было настолько сильным, что акция мгновенно провалилась до уровня поддержки, который находился намного ниже цены закрытия предыдущего дня. Такое поведение обычно указывает на то, что крупные инвесторы пытаются выйти из своих позиций как можно быстрее.

3. Небольшие объемы на повышающихся днях указывают на слабость покупок. Акция попыталась восстановиться после резкого падения, но объемы на последующих повышающихся днях были значительно ниже, чем на предыдущих медвежьих свечах. Это указывает на то, что продавцы продолжали доминировать, и активных покупок на больших объемах, достаточных для того, чтобы вернуть акцию вверх, не было. Поэтому, несмотря на ряд обманных маневров, Monster Beverage продолжила идти вниз в течение последующих 12 месяцев.

Те же признаки институциональных покупок видны на недельном графике этой акции.

Monster Beverage (MNST) недельный график

1. Сильное падение за неделю на больших объемах. После роста, который продолжался с августа 2003 по октябрь 2007 года и небольшой коррекции Monster Beverage (на тот момент — Hansen’s Natural) резко упала, опустившись ниже линии своей 10-недельной скользящей средней. Падение за неделю составило 29% на объеме, который на 215% превышал средний. Это говорило о том, что крупные инвесторы сбрасывали свои позиции, и тренд должен развернуться.

2. Продолжение падения на высоких объемах. Первичные большие продажи были только началом. Выход крупных игроков из позиций продолжился, и за 12 месяцев акция потеряла порядка 30%. Данный пример — хорошее напоминание того, что графики позволяют замечать изменение рыночных настроений на раннем этапе.

Крупный игрок на бирже. Следы крупного игрока на графике. Набор позиции.

Всем привет!

Сегодня немного поговорим о крупных игроках на рынке. О том, как определить крупного игрока, как он набирает позицию и как на этом всем заработать.

Кто такой крупный игрок?

Кто такой крупный игрок? Это участник рынка, который обладает крупным капиталом, и может оказывать сильное влияние на цену. Именно сильное. Потому что так или иначе каждый трейдер, который торгует на более-менее адекватный объем, оказывает влияние. На Российском рынке есть много малоликвидных бумаг, которые можно двинуть суммой и в 50 тысяч рублей. При этом, если неликвид показывает сильный рост, это совершенно не значит, что там есть крупный игрок. К теме неликвидных акций, мы еще обязательно вернемся чуть позже. Там есть некоторые свои нюансы на которых можно зарабатывать. Правда в связи с ограниченной ликвидностью, не получится торговать на крупный объем.

Итак, крупным игроком может быть банк, хеджевый фонд или даже частный трейдер, который обладает крупным капиталом. Но также нужно понимать, что не всегда сильное движение на рынке происходит только за счет крупного игрока. Да и в целом, понятие крупный игрок немного расплывчатое. Для каждого рынка и инструмента нужен разный капитал, чтобы оказать то или иное влияние на цену. На малоликвидных бумагах это одна сумма. На ликвидных фьючерсах эту сумма в сотни раз больше. При этом, на том же Американском рынке ликвидность в разы выше. И крупный игрок на Российском рынке, возможно не сможет оказать серьезное влияние на цену ликвидного Американского фьючерса. Поэтому, лично я в понятие крупного игрока закладываю именно крупный капитал, который может оказать серьезное влияние на конкретный инструмент.

Крупные игроки на бирже существуют, поэтому вам обязательно нужно понимать логику крупного покупателя/продавца для того чтобы торговать успешно. Большинство моделей и паттернов строятся именно на этой логике. А также, необходимо в целом понимать механику ценообразования. Кто такие продавцы и покупатели. Так как именно они влияют на цену. Об этом рассказывал в этой статье, рекомендую прочитать.

Как крупный игрок набирает позицию?

Крупный игрок, как и мы с вами, может как зарабатывать деньги, так и терять. И на одного крупного покупателя, может всегда найтись другой более крупный продавец.

Крупный игрок может набирать позицию в боковике или от сильных уровней. Очень часто набор позиции происходит в зонах повышенной ликвидности после ложных пробоев. Так как для того чтобы набрать большую позу на покупку, должен найтись продавец. Другого варианта не существует. При этом, если начать набирать огромный объем по рынку, то крупный игрок просто задерет цену и покупки будут по невыгодным ценам. Иногда действия крупного игрока могут сопровождаться аномальными объемами. Но здесь чтобы правильно прочитать ситуацию, нужно смотреть комплексно. Так как крупный объем в боковике не всегда нам может помочь определить, что происходит на инструменте.

Крупный игрок может набирать и разгружать позицию лимитными ордерами или айсберг заявками. Либо набирать позицию постепенно по рынку маленькими частями. Даже на ликвидных акциях можно иногда увидеть, что после сильного роста цену сверху начинают удерживать айсбергом и цена после этого обваливается. Хотя перевес может оказаться и на стороне крупного покупателя и айсберг в итоге выкупают.

Следы крупного игрока

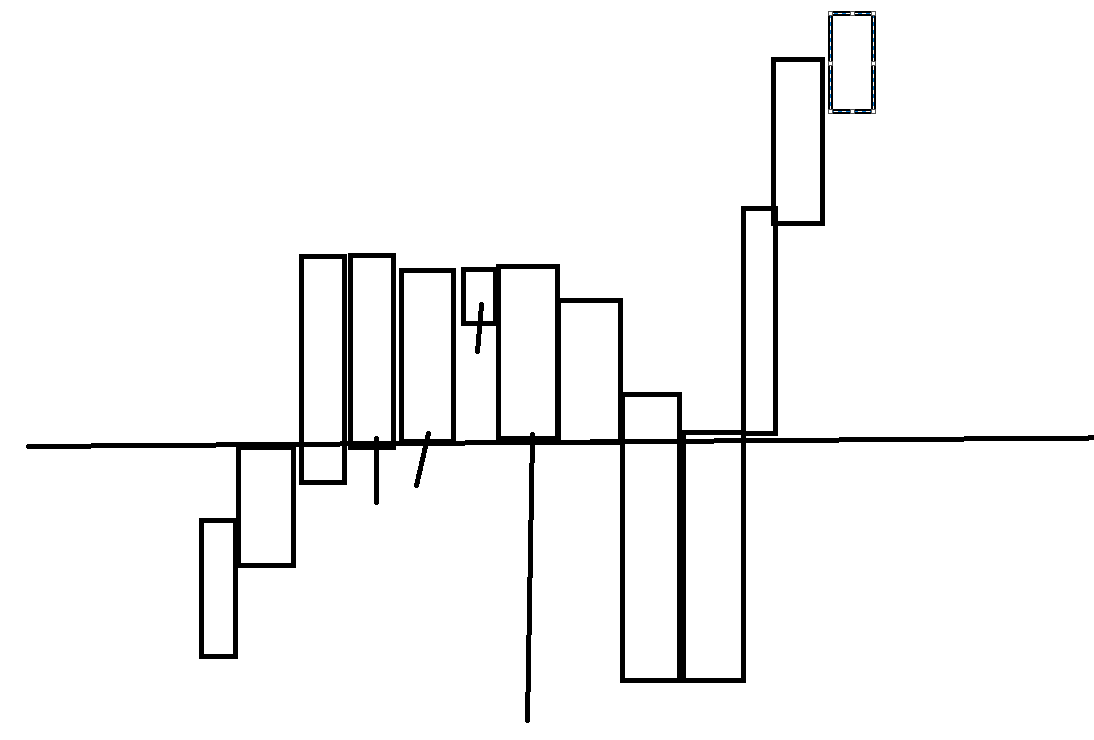

А теперь поподробнее разберем с примерами на графиках.

Здесь инструмент находился в широком флэте. Крупный игрок понимает, что границы флэта это зоны повышенной ликвидности. При пробое уровня поддержки/сопротивления будут активизироваться продавцы/покупатели и повышается ликвидность. Поэтому здесь крупный игрок сможет набрать большую позицию. Именно поэтому пробой может оказываться ложным, и цена затем уходит в другом направлении. Это как один из вариантов. Здесь нужно понимать, что вариантов может быть много и не всегда ложный пробой связан с активностью крупного игрока. К анализу нужно подходить комплексно.

Зачастую, первый импульс на пробое сильного уровня происходит за счет съема стопов других участников (за счет фиксации позиций). Иногда динамики со стороны покупателей не хватает чтобы двинуть цену вверх, и она возвращается под уровень, но при повторном пробое движение возобновляется. При этом перевес сил может оказаться на стороне крупного продавца и инструмент при возврате под уровень может начать снижение.

Если правильно находить уровни и отрабатывать ложный пробой, то этот сигнал нам будет давать значимое статистическое преимущество. Мы никогда не будем знать со 100 процентной вероятностью что происходит. Но для того чтобы зарабатывать нам это не нужно. Важно чтобы наша модель давала нам это математическое преимущество, которое должно быть заранее просчитано. На скрине цена после ложного пробоя показала хороший рост. Кстати, я заходил в лонг на этом инструменте.

Еще один пример на скрине ниже. Такая модель зачастую тоже повышает математическое ожидание. Если над уровнем происходят сильные проколы тенями или ложный пробой с резким выкупом, особенно на повышенных объемах, это может говорить о разгоне позиции крупным игроком. То есть происходит некая аккумуляция средств.

Возьмем для примера фигуру сужающийся треугольник. В которой есть лимитный продавец сверху и динамичный покупатель, которые выкупает инструмент. И происходит поджатие к верхней границе. Пример ниже. На таких фигурах, при правильной отработке, формируются очень хорошие точки входа. Чаще всего такое поджатие сигнализирует о наборе позиции со стороны крупного игрока. Очень хорошо если идет повышение объемов.

Разгрузка позиции тоже иногда сопровождается аномальными объемами. Крупный всплеск объемов после сильного движения может говорить о кульминации покупок/продаж. То есть о том, что началась фиксация позиций, после которой инструмент может скорректироваться. Не обязательно будет глобальный разворот, но зафиксировать свою позицию стоит, если вы торгуете внутри дня.

В том числе существует большое количество манипуляций со стороны крупного игрока, которые позволяют набрать позицию или двинуть цену. Крупный игрок понимает, как дэйтрейдеры реагируют на крупные объемы в стакане. Если снизу вблизи рыночной цены появляется крупный объем на покупку от него начинают торговать. В том числе и торговые роботы, которые торгуют по стакану. И если выставить очень крупный объем цена обязательно отреагирует. Таким образом можно попытаться разогнать позицию и двинуть цену.

Теперь пару примеров на менее ликвидных акциях. Там, чтобы двинуть цену, объемы могут быть в разы меньше. Но такие бумаги тоже очень часто разгоняют в связи с определенными новостями. Это может быть разгон как крупным игроком, и инструмент вполне может показывать планку и открываться с гэпом несколько дней подряд, так и просто разгон за счет спекулятивной активности. В любом случае при правильном подходе на таких бумагах тоже можно торговать и зарабатывать.

О том, что такое планка, читайте в этой статье.

Смотрите скрин в самом верху. Инструмент показывал хороший рост и довольно четкие уровни. Пробой уровня сопровождался очень высокими объемами. Стопы на таких инструментах ставят редко, так что объем связан именно с активностью со стороны покупателей и хорошим выкупом. Чаще всего можно увидеть этот крупный объем в стакане, на прорыве которого можно попытаться зайти и по стакану. Главное взвешивать риски и учитывать ликвидность на инструменте. Также можно увидеть при закреплении над уровнем повышение объемов. Кстати, крупный игрок может набираться позицию и айсберг заявкой.

Тема, связанная с крупными игроками, достаточно обширная. В последующих статьях я еще обязательно к ней вернусь. Подписывайтесь на новости сайта чтоб не пропустить (кнопка подписки сбоку). Если статья понравилась, делитесь ее в соц. сетях. Всем пока.

С уважением, Станислав Станишевский.

Хотите больше информации? Индивидуальные курсы трейдинга.

Похожие записи

Page load link

Кто интересуется биржевой торговлей, слышал о термине «крупный игрок». Вот и меня постигла та же участь…. Услышав о крупном игроке, решил научиться вычислять направление такого посетителя биржи. И тут столкнулся с большой проблемой, это нужно изучить тонны информации, причем не факт, что она соответствует действительности. Ведь на этом термине построены целые «школы», созданы «инфопродукты», преподают всезнающие «гуру» биржевой торговли. Никого не оскорбляю, всё может быть. Например, человек очень хорошо делает доход на бирже, а преподаванием делает имя. Хотя чаще получается наоборот, человек сильно приукрашивает и усложняет сложными терминами простую задачу, не всегда истинную и зарабатывает деньги на учениках, преподавая свою лженауку, или может не лже…

Так как я не любитель платить деньги за не доказанную информацию, и не за четко определенный навык – решил окунуться в изучение данного направления самостоятельно!

Запредельность терминологии зашкаливает: проще выучить иностранный язык, чем терминологию какого-нибудь VSA. Это: накопление, распределение, множество фаз с ещё большим числом подфаз, великое множество непонятной аббревиатуры, стрелы, копью, вилы, тазики. Если начать вникать, то можно дойти до кукловодов рынка и мирового заговора.

Мне показалось – это слишком сложно, чтобы быть правдой, поэтому решил идти своим слишком лёгким путём.

[sc name=»reklama1″ ]

Что в моём понимании крупный игрок – это человек или фонд с большим капиталом, который размещается в ценные бумаги. Из каких соображений является загадкой, по крайней мере, для меня. Предполагается, что куда вливает крупный игрок, то пойдёт в рост, но мне кажется, что это не обязательно, ибо все мы люди…

Как входит в рынок большой капитал?

Естественно частями, пусть крупными, но частями.

Бывает не всегда частями, бывает и всей «котлетой».

Тогда возникает «планка» на графике, когда цена проходит максимально разрешенное за день значение; и/или разреженный стакан, когда «висит» большая заявки на покупку (продажу), а с противоположной стороны никого нет.

Также, есть «Таблица обезличенных сделок» или по-другому просто лента. Там отображаются все исполненные активные заявки.

На рынке есть активные и пассивные игроки.

Активные – торгуют по рынку, чаще это среднесрочные и долгосрочные игроки. Большой риск (не всегда), большая прибыль, долгое ожидание.

Пассивные – торгуют лимитированными заявками. Выставляют заявку, например, около уровня и ждут отскока, чтобы поймать несколько пунктов. Малый риск, малая прибыль, быстрые деньги.

Крупные игроки скорее активные трейдеры, ведь большие суммы сложно влить в рынок, сильно не подвинув цену. Поэтому я отталкиваюсь от того, что крупного игрока следует ловить в ленте.

Значит, анализируя таблицу обезличенных сделок, находим повышенный объём в определённую сторону в отличие от другой стороны и меньшее количество заявок. Например, заявок на покупку мало, а объём большой в отличие от объёма продаж, тогда, скорее всего в эту бумагу заходит крупный игрок. Чем дольше дней происходит, влив, тем больше игрок (возможно не один) и тем вероятнее рост цены акции. Или наоборот, если большой объём продаж и малое количество заявок, то скорее ожидается падение цены акции – по видимому, крупные игроки выходят с этой бумаги.

Если анализировать непосредственно ленту, очень сильно можно утомиться, ведь нужно обработать тысячи значений. Поэтому я разработал свой, может не очень удобный, варианта автоматического анализа ленты, с помощью excel.

Сначала в квике настроим таблицу обезличенных сделок.

Переходим в меню «Создать окно» и кликаем «Таблица обезличенных сделок»:

Далее, на таблице правой клавишей мыши вызывает опции, и выбираем «Редактировать таблицу» или нажимаем Ctrl+E. В настройках выбираем акции, по которым планируете делать анализ и обязательно в поле «Заголовок столбцов» выставляем все те значения, что на картинке ниже и в той же последовательности.

[sc name=»reklama2″ ]

Настройка excel таблицы ловли крупного игрока

Таблица будет производить выборку и анализ по коду инструмента:

В моей таблице выставлены коды акций ММВБ, если вы планируете анализировать не всё или что-то другое, то введите другие коды. Чтобы упростить ввод, создайте в квике таблицу с текущими торгами нужных вам бумаг, где в заголовке выберете только код бумаги и копируйте её в буфер обмена, после чего вставьте в пустой лист ексель. Должно получиться подобно этому:

Далее, копируйте столбец с кодами в предварительно очищенный столбец «Код» листа «Расчет»:

Если вы планируете делать анализ только по акциям ММВБ, то можете ничего не менять, всё уже сделано.

Теперь нужно настроить «Вывод через DDE сервер» ленты. Для этого в таблице обезличенных сделок квика правой клавишей мыши кликаем пункт «Вывод через DDE сервер» или нажимаем сочетание клавиш Ctrl+L. Убедитесь, прежде чем настраивать, что у вас открыт файл «Ловля крупного игрока.xlsx»

- DDE сервер — excel

- Рабочая книга — Ловля крупного игрока.xlsx

- Лист – Лист1

Нажмите кнопку «Начать вывод» и увидите в таблице на листе «Расчет» подобную картину:

Здесь можно отсортировать таблицу по объёму. Если значение положительное в столбце направление объема, значит, активный объем направлен был на покупку, то есть покупали больше по рынку. Например, 61% объёма по сберу прошли сделками по рынку, а НЕ лимитированными заявками.

Если значение отрицательное, то активный объём прошёл на продажу. Подсветка настроена: зелёная на > 60%, красная < -60%. Можете изменить на своё усмотрение.

Крупного игрока можно найти, если в столбце «Кр.Игрок» и «Напр.Объёма%» крупные значения, чем больше, тем лучше. Смотрите пример ниже, там поймали крупных игроков:

Только вот незадача – бумага слаболиквидная, но для этих бумаг покупатели являются крупными игроками. Нужно учесть, что анализ я провожу в начале дня, может, просто нет продавцов по данным бумагам, поэтому и общий объем пока низкий. Этот анализ нужно проводить в конце дня, после 19 часов по Москве, когда закроется биржа. И если последить за этими акциями несколько дней, возможно, обнаружиться «залив» в данные акции. Но столь подробный анализ выходит за рамки данной статьи.

Скачать excel таблицу «Ловля Крупного Игрока» >>>

[sc name=»reklama3″ ]

Данный вид анализ подходит для среднесрочных и долгосрочных инвестиций, ведь как мы помним – крупный игрок входит в игру надолго, не на день и даже не на неделю…

Здесь лишь изложена идея, но не готовый вариант. Кто захочет развить, добро пожаловать в эмпирический мир биржевой торговли.

Вспомните кликнуть по кнопкам чуть ниже и поделиться впечатлением от применения данной таблицы, если информация оказалась хоть чуточку полезна.

Кто поймал настоящего крупного игрока?